Przedmowa prezes EBC Christine Lagarde

W 2023 roku europejskie banki w dalszym ciągu działały w wymagających warunkach. Musiały radzić sobie ze słabą sytuacją gospodarczą w strefie euro i rosnącym ryzykiem geopolitycznym, zwłaszcza w związku z nieuzasadnioną wojną Rosji przeciwko Ukrainie i tragicznym konfliktem na Bliskim Wschodzie. Napięcia finansowe, do jakich doszło wiosną w innych regionach, wpłynęły na rynki finansowania. A w obliczu uporczywie wysokiej inflacji EBC kontynuował zacieśnianie polityki pieniężnej.

Ale wykonana w poprzednich latach ciężka praca nad zwiększeniem odporności banków w strefie euro przyniosła efekty. Sytuacja kapitałowa i płynnościowa nadzorowanych banków pozostała dobra, a ich łączny współczynnik kapitału podstawowego Tier I wyniósł 15,6%, czyli zbliżył się do najwyższego zanotowanego dotąd poziomu. Pomogło to ochronić sektor przed szokami zewnętrznymi i umożliwiło bankom płynną transmisję zacieśnienia polityki EBC do gospodarki.

Przed nami wciąż stoi jednak szereg wyzwań. Podczas gdy wyższe stopy procentowe wpłynęły na marże odsetkowe netto banków w strefie euro i w rezultacie średnia stopa zwrotu z kapitału własnego w trzecim kwartale 2023 wyniosła 10%, oprocentowanie depozytów rośnie i zwiększa się wolumen kredytów zagrożonych. Nadzorcy będą dalej ściśle monitorować ryzyko. W szczególności będą uważnie obserwować ekspozycje banków na sektory podatne na zagrożenia, np. sektor nieruchomości komercyjnych, oraz dążyć do usunięcia nieprawidłowości związanych z zarządzaniem wewnętrznym i wewnętrzną kontrolą ryzyka w bankach.

W obliczu strukturalnych wyzwań wynikających ze zmiany klimatu i cyfryzacji kluczowe znaczenie będą mieć odporność i zdolność adaptacji. W 2024 banki są zobowiązane spełnić oczekiwania nadzorcze EBC dotyczące ryzyka klimatycznego i środowiskowego oraz uwzględnić to ryzyko w swoich strategiach i procesach zarządzania ryzykiem. A wobec coraz powszechniejszego stosowania sztucznej inteligencji nadzorcy będą w dalszym ciągu kontrolować strategie cyfryzacji banków i ich odporność na cyberataki. Dzięki tym wysiłkom banki pozostaną silne i będą dalej w swoim zakresie wspierać gospodarkę strefy euro na drodze ku bardziej ekologicznej i cyfrowej przyszłości.

Wywiad z Claudią Buch, przewodniczącą Rady ds. Nadzoru

Objęła Pani stanowisko przewodniczącej Rady ds. Nadzoru EBC w styczniu 2024. Czym będzie się Pani kierować, sprawując tę ważną funkcję?

Jako nadzorcy musimy zawsze pamiętać, że działamy w imieniu społeczeństwa. Banki odgrywają bardzo ważną rolę w życiu codziennym każdego człowieka: chronią depozyty, umożliwiają dokonywanie płatności i pożyczają pieniądze gospodarstwom domowym i przedsiębiorstwom. A my musimy pilnować, żeby banki były bezpieczne i nie podejmowały zbyt dużego ryzyka.

W praktyce oznacza to, że trzeba patrzeć przyszłościowo i myśleć krytycznie, tak jak stanowią podstawowe zasady efektywnego nadzoru bankowego opracowane przez Komitet Bazylejski. To przyszłościowe spojrzenie jest szczególnie ważne teraz, gdy wiele gospodarek i społeczeństw doszło do punktu zwrotnego. Musimy też być krytyczni i myśleć nieszablonowo. Dobrze funkcjonujące banki przynoszą wyraźną korzyść społeczeństwu. Ale banki są instytucjami prywatnymi i docelowo kierują się interesem swoich udziałowców. Naszym zadaniem jako nadzorców jest dbać o to, by działały one także na rzecz społeczeństwa.

W 2024 europejski nadzór bankowy obchodzi dziesięciolecie. Jak dojrzała jest ta organizacja i co można jeszcze udoskonalić?

Dzięki jednolitemu mechanizmowi nadzorczemu (SSM) Europa poczyniła znaczne postępy pod względem rozwoju instytucjonalnego i delegowania uprawnień na poziomie europejskim. Dziesięć lat temu środowisko nadzoru w Europie było rozdrobnione, zarówno pod względem instytucji, jak i praktyk. Ryzyko transgraniczne często było ignorowane i nie dało się porównywać ze sobą banków. Standardy nadzorcze w poszczególnych krajach różniły się od siebie.

Teraz mamy duże uprawnienia nadzorcze na szczeblu europejskim i jednocześnie blisko współpracujemy z organami krajowymi. Uważam, że aktualny sposób organizacji europejskiego nadzoru bankowego może stanowić wzór dla innych dziedzin, w których potrzebna jest większa integracja.

Ale oczywiście zawsze możliwa jest poprawa. Jednym z moich celów jest dalsze pogłębienie integracji europejskiego nadzoru bankowego. Rok 2024, w którym obchodzimy nasze dziesięciolecie, zyskał miano „roku integracji”. Będzie obfitować w wiele inicjatyw na rzecz dalszego propagowania wymiany wiedzy, inwestowania we wspólne technologie nadzorcze i korzystania z fachowego doświadczenia nadzorców krajowych. To pomoże nam wyraźniej poczuć, że jesteśmy jedną drużyną.

Jak Pani zdaniem banki radziły sobie w 2023?

Europejskie banki wykazały się odpornością w obliczu szoków, które w ostatnich latach dotknęły naszą gospodarkę. Pandemia COVID‑19, wzrost cen energii i inflacji, rosyjska inwazja na Ukrainę i niedawny wybuch konfliktu na Bliskim Wschodzie – wszystko to sprawiło, że gospodarka znalazła się w trudnej sytuacji. Wpływ tych szoków odzwierciedla się w wyższych poziomach inflacji i stóp procentowych oraz słabszym wzroście gospodarczym. Byliśmy świadkami największej podwyżki stóp procentowych w dziejach EBC.

Wyższe stopy procentowe z pewnością istotnie przyczyniły się do silnego wzrostu rentowności banków, także dlatego że zwlekały one z odzwierciedleniem podwyżek stóp w oprocentowaniu depozytów. Banki utrzymały solidny poziom kapitału, który był znacznie powyżej wymogów regulacyjnych. Ponadto niezrealizowane straty europejskich banków wynikające z dewaluacji papierów wartościowych były stosunkowo ograniczone. Poziom płynności – nawet po stopniowym wycofaniu przez EBC nadzwyczajnego wsparcia płynnościowego – pozostał wysoki. Wynikało to ze zmian w przepisach i podejściu nadzorczym wprowadzonych po światowym kryzysie finansowym. Jednak trzeba też przyznać, że banki skorzystały na silnej reakcji polityki pieniężnej i fiskalnej na dotychczasowe szoki.

Nie możemy więc spocząć na laurach. Nasiliły się zagrożenia makrofinansowe i geopolityczne i w wielu krajach gospodarka realna musi przystosować się do zmian strukturalnych. Może to oddziaływać na banki za sprawą zwiększonego ryzyka kredytowego i płynnościowego. W zasadzie niektóre nowe ryzyka już zaczęły się materializować. Zwiększa się wolumen kredytów z rozpoznanym znacznym wzrostem ryzyka kredytowego, rośnie liczba upadających przedsiębiorstw, a współczynniki niewykonania zobowiązań idą w górę. Będziemy dalej działać na rzecz wzmocnienia odporności nadzorowanych przez nas banków. I zajmować się wykrytymi niedociągnięciami w obszarze zarządzania wewnętrznego i zarządzania ryzykiem.

Jakie wnioski może Pani zdaniem wyciągnąć europejski nadzór bankowy z zaburzeń rynkowych z marca 2023?

Dla mnie najważniejszym wnioskiem jest to, że kryzysy często pojawiają się wówczas, gdy niekorzystne szoki zewnętrzne obnażają słabe zarządzanie ryzykiem w bankach. Z tego płynie dla nas dwojakie przesłanie.

Po pierwsze jako nadzorcy musimy działać zapobiegawczo i zajmować się wykrytymi problemami na wczesnym etapie. Wydarzenia z marca 2023 pokazały, że nawet napięcia w małych, lokalnych bankach mogą mieć globalne skutki, jeśli działania zaradcze nie zostaną podjęte odpowiednio wcześnie. Tak więc, na poziomie międzynarodowym, badamy niedociągnięcia w ramach regulacyjnych, m.in. w obszarze ryzyka płynności i ryzyka stopy procentowej, i omawiamy ich wpływ na skuteczność nadzoru.

Po drugie musimy dobrze rozumieć, jak zmiany w otoczeniu makroekonomicznym wpływają na banki. Organy z USA i Szwajcarii przyznały, że przed wystąpieniem zaburzeń istniały niedociągnięcia pod względem zarządzania ryzykiem i zarządzania wewnętrznego. Przy dobrych warunkach makroekonomicznych takie nieprawidłowości nie powodują większych szkód. Ale gdy sytuacja się zmienia, niedociągnięcia stają się widoczne i mogą zaszkodzić całemu systemowi finansowemu.

Oczywiście pierwszą linią obrony przed nieoczekiwanymi zdarzeniami i szokami zewnętrznymi jest utrzymywanie w systemie odpowiedniego poziomu kapitału. Pomaga to też przeciwdziałać negatywnym skutkom słabego zarządzania wewnętrznego i niedociągnięć w zarządzaniu ryzykiem.

Ostatnio często porusza się kwestię skuteczności nadzoru. Na niej koncentrowało się także jedno z zaleceń wydanych w ramach zewnętrznej oceny procesu przeglądu i oceny nadzorczej (SREP). Jak planuje Pani zwiększyć skuteczność europejskiego nadzoru bankowego?

Dla nadzorcy bycie skutecznym oznacza dopilnowywanie, by istotne ustalenia przekładały się na konkretne zmiany na lepsze pod względem profili ryzyka i odporności banków. To jeden z głównych wniosków płynących z wydarzeń obserwowanych wiosną ubiegłego roku. Ale bycie skutecznym oznacza też koncentrowanie się na odpowiednich czynnikach ryzyka.

W zasadzie zwracamy uwagę na skuteczność europejskiego nadzoru bankowego już od dłuższego czasu. Jestem bardzo wdzięczna, że Andrea Enria zlecił eksperckiej grupie doradczej przegląd procesu SREP. Jej sprawozdanie zawiera jasne zalecenia: nasze podejście powinno być bardziej elastyczne, ingerencyjne i mocniej skoncentrowane na ryzyku, musimy też zwiększyć wydajność i skuteczność i w pełni wykorzystywać wszystkie narzędzia nadzorcze.

Te zalecenia zostały szczegółowo omówione na forum Rady ds. Nadzoru. Niektóre wdrożono w cyklu SREP 2023. Wprowadziliśmy nowe zasady dotyczące tolerancji na ryzyko i ocenę SREP o wieloletniej perspektywie czasowej. Daje to nadzorcom większą elastyczność, dzięki czemu mogą skupić się na słabych punktach poszczególnych banków. Pozostałe zalecenia będą rozważane w odniesieniu do cyklu SREP 2025. Wzmacniamy nadzór także przez wykorzystanie bardziej ingerencyjnych środków, jak wyjaśnił w niedawnym przemówieniu Frank Elderson.

Co Pani zdaniem będzie w najbliższej przyszłości stanowić największe wyzwania dla europejskich banków?

Uważam, że największym wyzwaniem dla banków są zmiany warunków makrofinansowych i geopolitycznych oraz otoczenia konkurencyjnego.

Wychodzimy z okresu bardzo niskich stóp procentowych, które sprawiały, że banki w poszukiwaniu wyższych zysków podejmowały większe ryzyko. Mimo niedawnych szoków oddziałujących na PKB współczynniki niewypłacalności i niewykonania zobowiązań pozostały na bardzo niskim poziomie, tak samo jak rezerwy banków na straty kredytowe. Ta sprzeczność w dużej mierze wynika z bezprecedensowego wsparcia ze strony polityki fiskalnej i pieniężnej, które chroniło bilanse banków przed tymi szokami.

Ma to znaczenie dla przyszłych ocen ryzyka, jako że historyczne dane o zaległościach w spłacie kredytów nie odzwierciedlają odpowiednio przyszłych zagrożeń dla jakości aktywów. A dopiero niedawno pojawiło się wiele nowych czynników ryzyka dla banków, jak np. zagrożenia związane z cyberprzestrzenią, klimatem i środowiskiem oraz sytuacją geopolityczną.

Banki muszą zatem przystosować do tych nowych warunków swoje praktyki w zakresie zarządzania ryzykiem.

Drugim wyzwaniem dla banków jest zmieniające się otoczenie konkurencyjne. Zwiększył się udział w rynku instytucji finansowych niebędących bankami. Wprawdzie innowacje takie jak technologia rozproszonego rejestru i sztuczna inteligencja pozwalają bankom zwiększać wydajność, ale sprawiają też, że nowe podmioty wchodzące na rynek mogą podważać istniejące modele biznesowe. Innowacje i silniejsza konkurencja mogą zwiększyć dobrobyt gospodarczy, ale stwarzają także nowe zagrożenia. Możliwe, że w przypadku spadku marż banki przejdą do potencjalnie bardziej ryzykownych działań. Mogą przykładowo obniżyć standardy zatwierdzania kredytów. Dlatego uważnie obserwujemy ekspozycję banków na instytucje niebankowe i ekosystem cyfrowy oraz monitorujemy, jak wzmożona konkurencja wpływa na ich modele biznesowe.

Jak widzi Pani przyszłość unii bankowej?

Poczyniliśmy bardzo dobre postępy pod względem pierwszych dwóch filarów unii bankowej – nadzoru oraz restrukturyzacji i uporządkowanej likwidacji – ale trzeci filar, czyli ochrona depozytów, rozwija się znacznie wolniej. Uważam, że dalsze opóźnienia w ukończeniu budowy unii bankowej mogą okazać się szkodliwe. Musimy przygotować się na potencjalnie bardziej niekorzystne warunki, a to wymaga usunięcia pozostałych luk w europejskich ramach zarządzania kryzysowego i gwarantowania depozytów.

Trzy filary unii bankowej są w istocie ściśle ze sobą powiązane. Dzięki nadzorowi upadki banków są mało prawdopodobne, a jeśli taka sytuacja następuje, to nie jest poważna. Ale nawet najwyższej jakości nadzór nie może – i nie powinien – zapobiegać wszystkim upadkom. Jeśli do nich dochodzi, zakłócenia w usługach bankowych powinny być minimalizowane, a pieniądze podatników – chronione. Tu właśnie wkracza drugi filar, czyli wiarygodny i skuteczny system restrukturyzacji i uporządkowanej likwidacji pod auspicjami SRB.

Ewidentnie potrzebne są dalsze prace nad trzecim filarem – wspólnym systemem gwarantowania depozytów. Gwarantowanie depozytów ma kluczowe znaczenie dla ochrony deponentów. Ale – tak jak każdy mechanizm zabezpieczający – może też prowadzić do pokus nadużycia i podejmowania ryzyka. Dlatego europejski nadzór bankowy pilnuje, by we wszystkich uczestniczących państwach były spójnie stosowane wysokie standardy nadzoru.

Obecnie gwarantowanie depozytów w dużej mierze odbywa się na szczeblu krajowym, co nie współgra z nadzorem oraz restrukturyzacją i uporządkowaną likwidacją prowadzonymi na poziomie europejskim. Potrzebujemy europejskiego systemu gwarantowania depozytów, żeby zapewnić jednolity poziom ochrony deponentów w całej strefie euro. Może to również przyczynić się do lepszej integracji rynków bankowych i poprawy transgranicznego podziału ryzyka.

Chciałabym też podkreślić, że opóźniania dalszych działań nie mogą już usprawiedliwiać aktywa „odziedziczone”. Gdy rozpoczynano prace nad unią bankową, rzeczywiście trzeba było skupić się najpierw na usunięciu „odziedziczonych” aktywów z bilansów banków. To udało się już osiągnąć – wskaźnik kredytów zagrożonych wśród banków istotnych spadł z 7,5% w 2015 do 1,9% w trzecim kwartale 2023, czyli niemal rekordowo niskiego poziomu.

1 Nadzór bankowy w 2023

1.1 Odporność banków objętych europejskim nadzorem bankowym

1.1.1 Wprowadzenie

Dzięki regulacjom ostrożnościowym i polityce nadzorczej sytuacja banków w strefie euro – mimo niepewnego otoczenia gospodarczego – była dobra

Proces przeglądu i oceny nadzorczej (SREP) przeprowadzony w 2023 potwierdził, że mimo niepewnego otoczenia gospodarczego banki w strefie euro nadal wykazują odporność, na co wskazuje ich dobra sytuacja kapitałowa i płynnościowa. Ogólnie rzecz biorąc, banki dysponują odpowiednio wysokim kapitałem. Łączny współczynnik kapitału podstawowego Tier I (CET1) w instytucjach istotnych powrócił do rekordowo wysokich poziomów z 2021 i w trzecim kwartale 2023 wyniósł 15,6%, a w instytucjach mniej istotnych sięgnął 17,7%. Łączne wskaźniki dźwigni finansowej także się poprawiły i wyniosły 5,6% (+0,5 pkt proc.) w instytucjach istotnych oraz 9,3% (+0,7 pkt proc.) w instytucjach mniej istotnych.

W ujęciu łącznym instytucje istotne mają też – z punktu widzenia wymogów regulacyjnych – duże bufory płynności, mimo ich zmniejszenia się od początku obecnego cyklu zacieśniania polityki pieniężnej. W trzecim kwartale 2023 łączny wskaźnik pokrycia wypływów netto w instytucjach istotnych wyniósł 159%, wobec ok. 140% przed pandemią. W instytucjach mniej istotnych był wyższy – sięgnął 205%.

Stłumiony wzrost gospodarczy w pierwszych dziewięciu miesiącach 2023, słabe perspektywy gospodarcze w obliczu zaostrzenia warunków finansowania i podwyższone napięcia geopolityczne przyczyniły się jednak do obciążenia otoczenia makrofinansowego dużą niepewnością.

W 2023 nastąpiła dalsza poprawa rentowności banków, ale nadzorcy zachowują ostrożność co do trwałości jej wzrostu

W trzecim kwartale 2023 łączna zannualizowana stopa zwrotu z kapitału własnego YTD w instytucjach istotnych wyniosła 10%, czyli nie zmieniła się w porównaniu z poprzednim kwartałem i wzrosła w stosunku do poziomu sprzed roku, wynoszącego 7,6%. W instytucjach mniej istotnych zannualizowana stopa zwrotu z kapitału własnego YTD była niższa i w trzecim kwartale 2023 wyniosła 8,0%, co oznacza spadek względem poziomu 8,3% z poprzedniego kwartału, ale znaczny wzrost w porównaniu z wartością sprzed roku, wynoszącą 1,3%.

Głównym czynnikiem korzystnie wpływającym na rentowność w 2022 i pierwszych dziewięciu miesiącach 2023 były marże odsetkowe netto. Z nawiązką równoważyły one zastój lub lekki spadek akcji kredytowej. W porównaniu z 2022 przychody z bankowości handlowej i inwestycyjnej zmalały o 5%, w warunkach obniżenia się w drugim kwartale opłat z tytułu działalności na rynkach akcji, instrumentów stałodochodowych i surowców, które zostało częściowo skompensowane przez ożywienie w trzecim kwartale oraz – w niektórych bankach – obrót produktami kredytowymi.

W 2023 nadzorcy nadal uważnie przyglądali się kwestiom takim jak trwałość wzrostu rentowności i ryzyko kredytowe wynikające z ekspozycji na sektory podatne na zagrożenia, np. sektory nieruchomości mieszkaniowych i komercyjnych. Obszarem zainteresowania nadzorców wciąż było też zarządzanie wewnętrzne i zarządzanie ryzykiem. Głównym czynnikiem ryzyka oddziałującym w kierunku spadku zysków banków w strefie euro były wyższe koszty finansowania. Oczekuje się, że koszt depozytów, którego korekta następowała jak dotąd powoli, będzie dalej wzrastał w miarę nasilania się presji konkurencyjnej i przenoszenia przez deponentów środków z depozytów jednodniowych do wyżej oprocentowanych depozytów terminowych.

Dane z pierwszych dziewięciu miesięcy 2023 wskazują na stopniowy, choć umiarkowany, wzrost wolumenu kredytów zagrożonych. Podatne na zagrożenia portfele ryzyka kredytowego, obejmujące m.in. kredyty konsumenckie oraz nieruchomości mieszkaniowe i komercyjne, a także małe i średnie przedsiębiorstwa były wciąż obciążone presją inflacyjną i rynkową. Wynikające z tego zwiększone rezerwy z tytułu wyższego ryzyka kredytowego mogą odbijać się na przyszłych zyskach.

1.1.2 Testy warunków skrajnych i doraźne zbieranie danych dotyczących niezrealizowanych strat

1.1.2.1 Testy warunków skrajnych w bankach ze strefy euro

W 2023 EBC przeprowadził dwa testy warunków skrajnych w instytucjach istotnych ze strefy euro. W ogólnounijnym teście warunków skrajnych koordynowanym przez Europejski Urząd Nadzoru Bankowego (EUNB) wzięło udział 57 dużych banków ze strefy euro. Kolejnych 41 instytucji istotnych średniej wielkości wzięło udział w równoległym teście warunków skrajnych koordynowanym przez EBC. Te dwa przedsięwzięcia stanowiły coroczny nadzorczy test warunków skrajnych, który EBC ma obowiązek przeprowadzać na podstawie prawa UE[1].

EUNB ogłosił szczegółowe wyniki ogólnounijnego testu warunków skrajnych z 2023 dla 57 największych banków ze strefy euro. EBC opublikował indywidualne wyniki dla dodatkowych 41 banków średniej wielkości oraz raport zawierający ostateczne łączne wyniki testu warunków skrajnych w bankach ze strefy euro dla pełnej próby 98 nadzorowanych podmiotów.

Sektor bankowy strefy euro jest w stanie przetrwać poważne pogorszenie koniunktury gospodarczej, ale nadal konieczne jest ciągłe monitorowanie sytuacji w tym sektorze

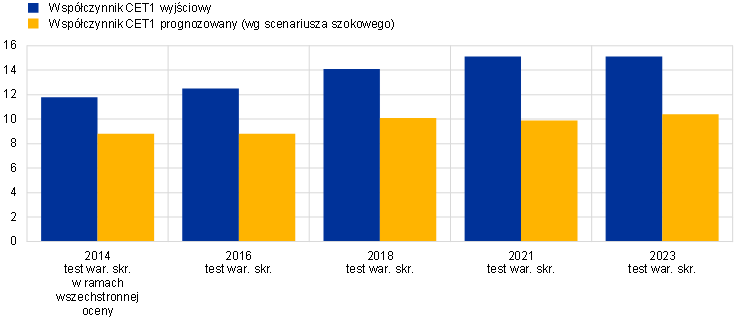

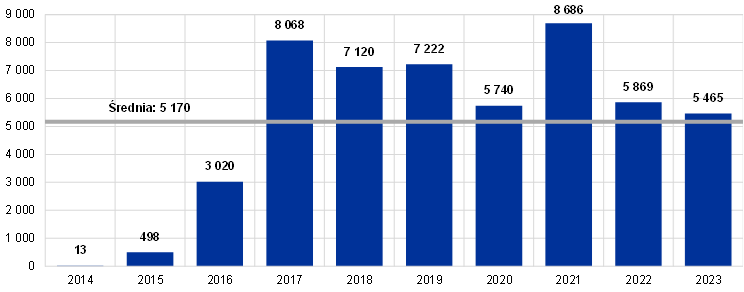

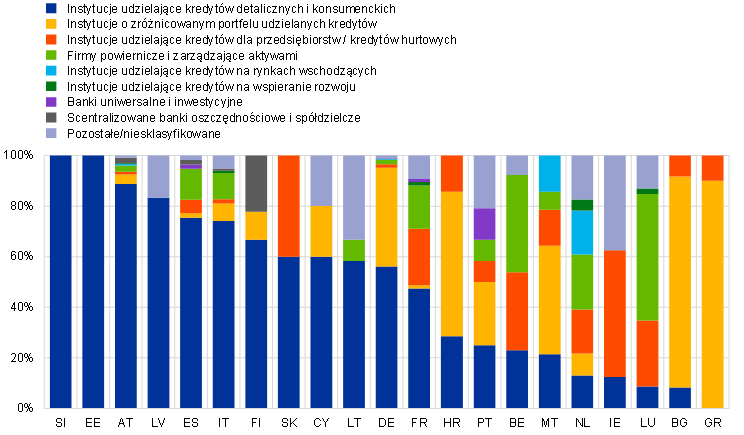

Wyniki testu warunków skrajnych przeprowadzonego w 2023 przez EBC pokazały, że sektor bankowy strefy euro jest w stanie przetrwać poważne pogorszenie koniunktury gospodarczej. W scenariuszu szokowym współczynnik CET1 obniżyłby się średnio o 4,8 pkt proc., do 10,4%, na koniec 2025[2]. Dzięki wyraźnej poprawie jakości aktywów i rentowności banków w porównaniu z poprzednimi testami, a także znacznej akumulacji kapitału w ciągu ostatnich dziesięciu lat (wykres 1), banki poradziły sobie z wysoce dotkliwymi warunkami scenariusza szokowego. Niemniej test warunków skrajnych wykrył również potencjalne źródła podatności na zagrożenia, co wskazuje na konieczność ciągłego monitorowania ryzyka.

EBC wykorzystuje wyniki testu warunków skrajnych w corocznym procesie SREP. Wyniki ilościowe odgrywają kluczową rolę w określaniu zalecenia w ramach filaru II, obejmującego także po raz pierwszy, w stosownych przypadkach, zalecenie w ramach filaru II dotyczące wskaźnika dźwigni finansowej. Wyniki jakościowe testu warunków skrajnych są uwzględniane w części procesu SREP poświęconej zarządzaniu ryzykiem, przez co potencjalnie wpływają na wymogi w ramach filaru II.

Wykres 1

Zmiany współczynnika CET1 między wartością wyjściową a wartością prognozowaną

(pkt proc.)

Źródło: obliczenia EBC.

Uwagi: Wszystkie wartości przedstawiono w ujęciu fully loaded, z wyjątkiem testu warunków skrajnych w ramach wszechstronnej oceny z 2014. Projekcje współczynnika CET1 odnoszą się do końca horyzontu czasowego testu warunków skrajnych. Próba banków może się różnić w zależności od testu.

1.1.2.2 Zebranie danych na potrzeby oceny niezrealizowanych strat w portfelach obligacji banków ze strefy euro wycenianych według zamortyzowanego kosztu

Łączna kwota niezrealizowanych strat w portfelach obligacji banków ze strefy euro jest ograniczona

EUNB i EBC przeprowadziły również operację doraźnego zebrania danych na potrzeby kompleksowej oceny ryzyka związanego z niezrealizowanymi stratami w portfelach obligacji banków wycenianych według zamortyzowanego kosztu oraz odnośnych zabezpieczeń. Kwota niezrealizowanych strat netto w portfelach obligacji banków ze strefy euro jest ogólnie ograniczona i w lutym 2023 wynosiła 73 mld EUR, po uwzględnieniu wpływu zabezpieczeń wartości godziwej. W scenariuszu szokowym ogólnounijnego testu warunków skrajnych prognozowane dodatkowe straty, pomniejszone o zabezpieczenia wartości godziwej, wyniosłyby 155 mld EUR. Zmaterializowanie się tych niezrealizowanych strat należy jednak uznać za mało prawdopodobne, hipotetyczne, ponieważ portfele bankowe wyceniane według zamortyzowanego kosztu mają być utrzymywane do terminu zapadalności, a banki raczej sięgnęłyby po transakcje repo i inne środki ograniczające ryzyko, zanim upłynniłyby swoje pozycje w obligacjach. EBC opublikował wyniki poszczególnych banków w zakresie wartości bilansowej i godziwej tych portfeli obligacji według stanu na luty 2023.

1.2 Priorytety nadzorcze na lata 2023−2025

1.2.1 Wprowadzenie

W 2022 pod wpływem inwazji Rosji na Ukrainę i jej skutków makrofinansowych zwiększyła się niepewność co do rozwoju sytuacji w gospodarce i na rynkach finansowych, a jednocześnie wzrosły zagrożenia dla sektora bankowego. W związku z tym wezwano nadzorowane podmioty do wzmocnienia swojej odporności na bezpośrednie szoki makrofinansowe i geopolityczne (priorytet 1). W szczególności EBC zaapelował do banków o położenie nacisku na zasady zarządzania ryzykiem kredytowym i sektory podatne na jego wzrost. EBC poddał też dalszej kontroli adekwatność planów finansowania banków i różnorodność ich źródeł finansowania. Ponadto wezwano banki do stawienia czoła wyzwaniom cyfryzacji, zwiększenia zdolności organów zarządzających do sterowania strategicznego (priorytet 2) oraz podjęcia intensywniejszych wysiłków na rzecz przeciwdziałania zmianie klimatu (priorytet 3).

EBC na bieżąco ocenia i monitoruje zmieniające się czynniki ryzyka i źródła podatności na zagrożenia dla nadzorowanych podmiotów. Dzięki takiemu elastycznemu podejściu może swobodnie przesuwać punkt ciężkości swoich działań nadzorczych odpowiednio do zmian w środowisku ryzyka. W 2023 systematyczne zacieśnianie polityki pieniężnej przez część banków centralnych pokazało, jak ważne jest, by banki komercyjne ostrożnie zarządzały swoimi ekspozycjami na ryzyko stopy procentowej i ryzyko spreadu kredytowego w portfelu bankowym (IRRBB/CSRBB). Ponadto – w następstwie zaburzeń na rynku bankowym z wiosny 2023, kiedy to upadło kilka średniej wielkości banków w Stanach Zjednoczonych – EBC zmodyfikował swoje priorytety nadzorcze i rozszerzył ukierunkowany przegląd IRRBB/CSRBB na większą liczbę instytucji. Jednocześnie EBC przeprowadził doraźne analizy w celu wykrycia potencjalnych źródeł podatności na zagrożenia w bankach w związku z niezrealizowanymi stratami w ich bilansach. Ponadto, z uwagi na podwyższone ryzyko związane z działalnością na rynku nieruchomości komercyjnych, nadzorcy przesunęli punkt ciężkości niektórych kontroli na miejscu, by ocenić środki zarządzania ryzykiem i ograniczania ryzyka stosowane przez banki wobec niektórych kontrahentów obciążonych większym ryzykiem, którzy działają w tym sektorze.

1.2.2 Priorytet 1: wzmocnienie odporności na bezpośrednie szoki makrofinansowe i geopolityczne

1.2.2.1 Niedociągnięcia w zarządzaniu ryzykiem kredytowym, w tym ekspozycje na portfele i klasy aktywów podatne na zagrożenia

Skuteczne zasady zarządzania ryzykiem kredytowym są bankom niezbędne do aktywnego przeciwdziałania nowo pojawiającemu się ryzyku kredytowemu

W 2023 nadzorcy kontynuowali realizację programu prac dotyczącego ryzyka kredytowego, który koncentrował się na naprawie niedociągnięć strukturalnych w zasadach zarządzania ryzykiem kredytowym w bankach, z uwzględnieniem rynku nieruchomości i portfeli podatnych na zagrożenia. W warunkach wzrostu stóp procentowych i niepewności makroekonomicznej szczególnie ważne jest, by nadzorcy pilnowali, żeby banki aktywnie przeciwdziałały nowo pojawiającemu się ryzyku kredytowemu związanemu z portfelami i klasami aktywów podatnymi na zagrożenia. Do kluczowych elementów cyklu zarządzania ryzykiem kredytowym w banku należy też udzielanie kredytów, które w coraz większym stopniu staje się przedmiotem zainteresowania nadzorców, ponieważ udzielanie dobrej jakości kredytów może pomóc uniknąć w przyszłości kredytów zagrożonych. W 2023 EBC nadal koncentrował uwagę na zarządzaniu kredytami zagrożonymi[3] i odnośnych działaniach w celu dopilnowania, by w razie wzrostu wolumenu kredytów zagrożonych banki były w stanie aktywnie zareagować z wykorzystaniem odpowiednich procesów i procedur.

Mimo że w procesie SREP z 2023 wskaźnik kredytów zagrożonych w ujęciu łącznym był stosunkowo stabilny, EBC zaobserwował pogorszenie się tego wskaźnika w określonych portfelach bardziej podatnych na presję inflacyjną, w tym kredytów dla gospodarstw domowych[4]. Zauważył także pogorszenie koniunktury na rynkach nieruchomości komercyjnych[5], wraz z nasileniem się presji na zdolność kredytobiorców do refinansowania zapadających kredytów na nieruchomości komercyjne. Ponadto w sektorze przedsiębiorstw nastąpił wzrost liczby upadłości i współczynnika niewykonania zobowiązań w porównaniu z niskimi poziomami z okresu pandemii[6]. Firmy w strefie euro, zwłaszcza małe i średnie przedsiębiorstwa, wciąż zmagały się też z problemami wynikającymi z wyższych kosztów finansowania, ale także ogólnego wzrostu kosztów spowodowanego inflacją[7]. Firmy wysoko zadłużone lub działające w sektorach podatnych na zagrożenia mocniej odczuwały wpływ wyższych kosztów i niższego popytu, co z kolei odbijało się na marżach zysku.

Działania nadzorcze i ich wyniki

W 2023 czynności prowadzone na odległość i na miejscu wykazały, że w bankach poczyniono postępy w ograniczaniu ryzyka związanego z portfelami i klasami aktywów podatnymi na zagrożenia. Niemniej pewne niedociągnięcia wymagały jeszcze naprawy.

Dogłębne oceny przeprowadzone niedawno m.in. w obszarze restrukturyzacji zadłużenia[8] ujawniły występowanie w niektórych bankach znacznych braków pod względem przygotowania na wypadek wzrostu liczby dłużników zagrożonych niewypłacalnością i ryzyka refinansowania, w tym identyfikacji i monitorowania klientów znajdujących się w trudnej sytuacji finansowej. Oceny pokazały również, że banki muszą wykazywać się większą aktywnością w podejmowaniu działań naprawczych. Kontrole na miejscu i ukierunkowane przeglądy praktyk w zakresie tworzenia rezerw według MSSF 9 (z uwzględnieniem nadbudowy) wykazały, że choć w wielu bankach stosowane są odpowiednie praktyki, znaczna liczba banków musi udoskonalić procesy rejestrowania nowo pojawiającego się ryzyka i jego uwzględniania przy kwalifikowaniu do faz. W ramach tych wszystkich czynności nadzorczych banki poinformowano o zastosowanych wobec nich środkach nadzorczych, które mają zapewnić szybkie przeprowadzenie działań naprawczych. EBC uważnie monitoruje planowane działania naprawcze i ich realizację.

Ukierunkowany przegląd kredytów na nieruchomości mieszkaniowe, skupiający się konkretnie na portfelach kredytów dla gospodarstw domowych, wykazał, że banki mają ograniczoną zdolność przewidywania ryzyka i jego różnicowania zarówno przy udzielaniu kredytów, jak i przy ich wycenie. Przegląd obejmował próbę 34 instytucji istotnych z istotnymi portfelami, w tym ekspozycjami na nieruchomości mieszkaniowe. Ujawniono przypadki nieprzestrzegania wytycznych EUNB dotyczących udzielania i monitorowania kredytów, również w procesach wyceny zabezpieczeń.

W toku dogłębnych ocen ekspozycji banków na nieruchomości komercyjne wykryto kredyty ze spłatą jednorazową i kredyty balonowe oraz kredyty o zmiennym oprocentowaniu, a także potencjalnie zawyżoną wycenę zabezpieczeń (zob. ramka 1).

Banki poinformowano o szczegółowych ustaleniach z działań nadzorczych przeprowadzonych na odległość i na miejscu. W stosownych przypadkach ustalenia uwzględniono w wynikach procesu SREP z 2023 oraz związanych z nimi środkach nadzorczych omówionych z nadzorowanymi podmiotami w ramach regularnego dialogu nadzorczego.

Ramka 1

Nieruchomości komercyjne: nowe źródło ryzyka

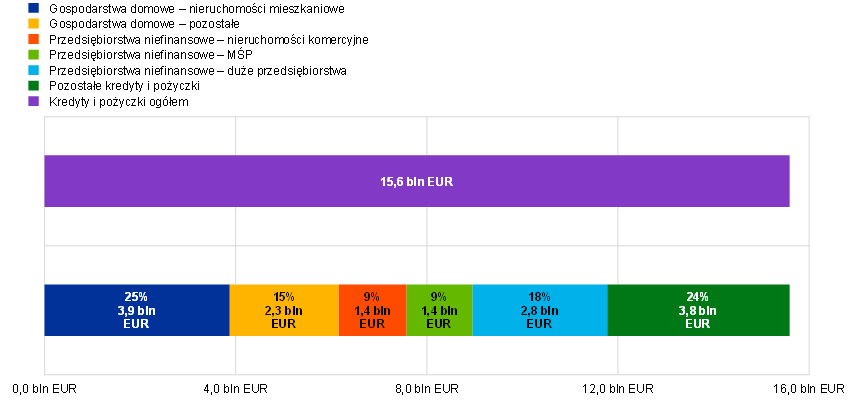

Nieruchomości komercyjne to istotna klasa aktywów, na którą w drugim kwartale 2023 w portfelach kredytowych instytucji istotnych przypadała kwota 1,4 bln EUR. W tym samym kwartale 3,67% (52 mld EUR) kredytów na nieruchomości komercyjne było zaklasyfikowanych jako kredyty zagrożone. Stanowi to 15% ogólnego wolumenu kredytów zagrożonych, z których większość ma swoje źródło w „odziedziczonych” kredytach zagrożonych z czasów kryzysu finansowego z 2008. Istotne ekspozycje na kredyty na nieruchomości komercyjne koncentrują się szczególnie w niemieckich, francuskich i holenderskich bankach (ok. 52% wszystkich kredytów na nieruchomości komercyjne).

Wykres A

Wolumen kredytów na nieruchomości komercyjne w instytucjach istotnych

(bln EUR)

Źródło: sprawozdawczość finansowa, czerwiec 2023.

Uwagi: Dane o nieruchomościach komercyjnych przekazuje się zgodnie z definicją kredytów na nieruchomości komercyjne przyjętą przez Europejską Radę ds. Ryzyka Systemowego. Są to: kredyty udzielane osobie prawnej w celu nabycia nieruchomości przynoszącej dochód (lub większej liczby nieruchomości zdefiniowanych jako nieruchomości przynoszące dochód), zarówno istniejącej, jak i w trakcie zagospodarowania, lub nieruchomości przeznaczonej przez jej właściciela na prowadzenie działalności gospodarczej, na określony cel lub na określoną działalność (lub większej liczby takich nieruchomości), zarówno istniejącej, jak i w budowie, lub kredyty zabezpieczone nieruchomością komercyjną (lub większą liczbą takich nieruchomości). Ekspozycje na nieruchomości komercyjne odjęto od ekspozycji na małe i średnie przedsiębiorstwa (MŚP) oraz przedsiębiorstwa niefinansowe. Do kredytów na nieruchomości mieszkaniowe dla gospodarstw domowych zaliczono wyłącznie kredyty dla gospodarstw domowych zabezpieczone na nieruchomościach mieszkaniowych. Kategoria „Pozostałe” obejmuje banki centralne, instytucje rządowe i samorządowe, instytucje kredytowe i inne instytucje finansowe.

Na rynkach nieruchomości komercyjnych – po latach wzrostu cen – panuje obecnie dekoniunktura[9], zważywszy że oznaki załamania zaczynają być widoczne w części krajów strefy euro[10]. Sektor nieruchomości komercyjnych boryka się z zaostrzeniem warunków finansowania i niepewnością perspektyw gospodarczych, a także słabszym popytem po pandemii[11].

Głównym czynnikiem niekorzystnie oddziałującym na rynki nieruchomości komercyjnych był wzrost stóp procentowych i wyższy koszt finansowania dłużnego. Wraz z wyższymi kosztami budowy i zmieniającą się dynamiką popytu (czyli pracą zdalną i bardziej energooszczędnymi powierzchniami handlowymi i biurowymi) wiązało się to z korektą wyceny nieruchomości komercyjnych (zwłaszcza biurowych i handlowych), która jeszcze trwa. Ponadto doszło do gwałtownego spadku wolumenów inwestycji i transakcji oraz wstrzymania budowy nowych obiektów, a także skurczenia się stóp zwrotu z nieruchomości komercyjnych, czego skutkiem były ujemne marże.

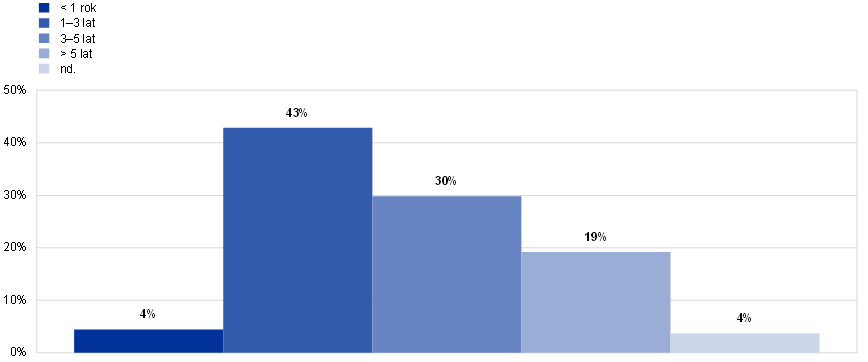

Ze względu na obecne warunki rynkowe przedmiotem szczególnego zainteresowania EBC są teraz kredyty z dużym saldem do spłaty w terminie zapadalności[12], zwane często kredytami ze spłatą jednorazową lub kredytami balonowymi. Istotna część kredytów na nieruchomości komercyjne ma formę kredytów ze spłatą jednorazową lub kredytów balonowych oraz kredytów bez regresu. Tego rodzaju struktury finansowania wiążą się z wyższym ryzykiem refinansowania, co oznacza, że w terminie zapadalności kredytobiorcy mogą być zmuszeni do refinansowania swoich kredytów po dużo wyższych kosztach finansowania, niż pierwotnie przewidywano. Inne warianty spłaty również stały się problematyczne, ponieważ pogarszające się warunki rynkowe i wyższe koszty finansowania odbijają się także na zdolności kredytobiorcy do sprzedaży składnika aktywów lub refinansowania kredytu na nieruchomości komercyjne w innym banku.

Spośród ekspozycji ujętych w bazie AnaCredit według stanu na drugi kwartał 2023 struktury w rodzaju kredytów ze spłatą jednorazową / kredytów balonowych z terminem zapadalności przypadającym w ciągu następnych dwóch lat stanowiły 8% kredytów na nieruchomości komercyjne. Kluczowe jest, by banki aktywnie komunikowały się z klientami, którym udzieliły kredytów na nieruchomości komercyjne, i konstruktywnie oceniały ryzyko refinansowania tych kredytów. Banki muszą koncentrować uwagę na kluczowych aspektach tej oceny, takich jak aktualna i realistyczna wycena zabezpieczeń, zdolność generowania przepływów pieniężnych na pokrycie kosztów finansowania oraz, w stosownych przypadkach, możliwości uzyskania środków pieniężnych od osoby trzeciej.

Wykres B

Podział kredytów na nieruchomości komercyjne o różnej strukturze spłaty według terminu zapadalności

(udział w łącznym wolumenie kredytów na nieruchomości komercyjne)

Źródło: AnaCredit.

Uwagi: Do kredytów na nieruchomości komercyjne zaliczono kredyty za zabezpieczeniem lub na cel związany z nieruchomościami komercyjnymi na podstawie atrybutów danych z bazy AnaCredit. Dane pochodzą z drugiego kwartału 2023.

EBC w dalszym ciągu prowadzi na miejscu i na odległość różne działania nadzorcze[13], by aktywnie ukierunkowywać nadzór na ryzyko związane z nieruchomościami komercyjnymi. To aktywne ukierunkowanie zostanie utrzymane w 2024[14], a nadzorcy będą uważnie śledzić rozwój sytuacji w bankach i na rynkach w odniesieniu do tego istotnego portfela.

Ryzyko kredytowe kontrahenta i niebankowe instytucje finansowe

W 2023 EBC prowadził działania następcze w odniesieniu do wyników prac zrealizowanych w obszarze zarządzania ryzykiem kredytowym kontrahenta w drodze czynności na odległość i na miejscu. W związku z tym opublikował raport „Sound practices in counterparty credit risk governance and management”, w którym podsumował wyniki przeglądu przeprowadzonego w 2022 i przedstawił dobre praktyki zaobserwowane w branży.

EBC zorganizował również konferencję poświęconą ryzyku kredytowemu kontrahenta dla wyższej kadry zarządzającej ryzykiem z instytucji istotnych i innych organów nadzoru bankowego, by omówić zmiany w środowisku ryzyka kredytowego kontrahenta i praktyki branżowe, a także aktualne wyzwania i szanse z punktu widzenia zarówno praktyków, jak i nadzorców.

1.2.2.2 Brak dywersyfikacji źródeł finansowania i niedociągnięcia w planach finansowania

Przez ostatnich dziesięć lat ukierunkowane dłuższe operacje refinansujące (TLTRO) pomagały bankom w zapewnianiu podaży kredytów dla gospodarki w okresach kryzysowych. Korzystanie z operacji TLTRO III w czasie pandemii znacznie zwiększyło jednak koncentrację zobowiązań[15]. Z powodu upływu terminu zapadalności pożyczek udzielonych w ramach TLTRO III instytucje istotne muszą teraz opracować i wdrożyć solidne i wiarygodne wieloletnie plany finansowania, które pozwalają sprostać wyzwaniom wynikającym ze zmieniających się warunków finansowania i zapewniają odpowiednią dywersyfikację źródeł finansowania.

Zgodnie z priorytetami nadzorczymi na lata 2023−2025 oraz w ramach szerszej analizy wykonalności planów w zakresie płynności i finansowania EBC ocenił plany spłaty pożyczek w ramach TLTRO III opracowane przez instytucje istotne bardziej narażone na wzrost kosztów finansowania. W większości skontrolowanych nadzorowanych podmiotów potwierdzono wprowadzenie wiarygodnych strategii wychodzenia z TLTRO III oraz zgodność zarówno z minimalnym wskaźnikiem pokrycia wypływów netto, jak i ze wskaźnikiem stabilnego finansowania netto. W przypadku niektórych podmiotów stwierdzono jednak stosunkowo wysoki udział – w puli zabezpieczeń Eurosystemu – płynnych aktywów niskiej jakości, które po uwolnieniu nie mogłyby zostać wykorzystane jako zabezpieczenie w prywatnych zabezpieczonych transakcjach finansowania. W innych instytucjach istotnych przyjęto dość optymistyczne założenia co do wzrostu wolumenu depozytów, przez co strategie tych instytucji są trudniej wykonalne.

Upadek Silicon Valley Bank, a także innych banków regionalnych w Stanach Zjednoczonych, w marcu 2023 pokazał, że zachowanie deponentów może się gwałtownie zmienić, i to bez uprzedzenia. Media społecznościowe i cyfryzacja, w połączeniu z atrakcyjnością alternatywnych możliwości inwestycyjnych, mogą wpłynąć na szybkość, z jaką deponenci reagują na sygnały cenowe i pogłoski krążące na rynku. W związku z tym w 2023 EBC rozpoczął dodatkowe analizy planów awaryjnych i możliwości przekazywania zabezpieczeń, by dowiedzieć się, w jakim stopniu banki są w stanie przetrwać krótkookresowe szoki płynnościowe i nieoczekiwane zdarzenia kryzysowe, w tym wysokie odpływy depozytów. Obejmowało to też ocenę strategii zarządzania aktywami i pasywami, a także modelowania założeń behawioralnych w aktualnym układzie stóp procentowych.

Dalsza nadzorcza kontrola ekspozycji na ryzyko stopy procentowej i ryzyko spreadu kredytowego

W 2023 EBC prowadził działania następcze w związku z wynikami ukierunkowanego przeglądu ekspozycji na ryzyko stopy procentowej i ryzyko spreadu kredytowego, zrealizowanego w 29 instytucjach istotnych w 2022[16]. W drugim kwartale 2023 przegląd rozszerzono o nowy zbiór dziesięciu instytucji istotnych. Uzupełnieniem tej inicjatywy były kontrole na miejscu. Ponadto w drugim półroczu 2023 EBC rozpoczął w 24 instytucjach istotnych przekrojowy przegląd zarządzania aktywami i pasywami obejmujący aspekty związane z zarządzaniem zarówno ryzykiem stopy procentowej, jak i ryzykiem płynności, takie jak modelowanie depozytów bezterminowych.

1.2.2.3 Finansowanie lewarowane

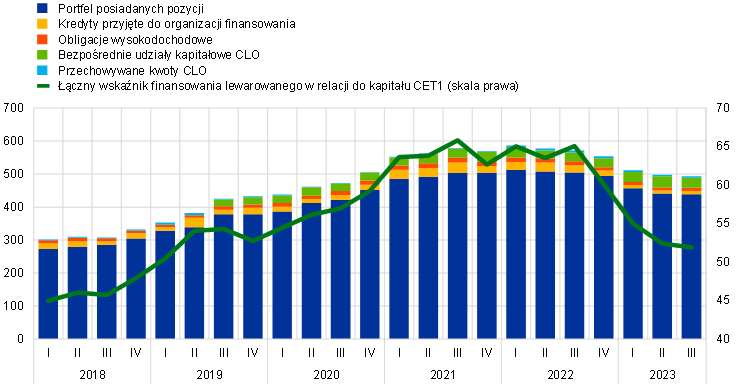

Od wprowadzenia w 2018 formularzy sprawozdawczych dotyczących finansowania lewarowanego EBC obserwował ciągły wzrost wolumenu kredytów lewarowanych w instytucjach istotnych. Wynikał on z utrzymujących się niskich stóp procentowych i dużej płynności, które zachęcały kredytobiorców i kredytodawców do podwyższania poziomu dźwigni finansowej, w połączeniu z poluzowaniem standardów kredytowych. W 2022 i w pierwszej połowie 2023 ten trend się odwrócił. Pod wpływem kryzysu energetycznego, inflacji i zmienności stóp procentowych nastąpił znaczny spadek emisji nowych kredytów lewarowanych. Ten spadek stopniowo uwidacznia się w obniżającym się poziomie ekspozycji w instytucjach istotnych (wykres 2). Połączenie spadku poziomu ekspozycji ze wzrostem współczynnika CET1 doprowadziło w ostatnich kilku kwartałach do znacznego obniżenia się wskaźnika finansowania lewarowanego w relacji do kapitału CET1.

Wykres 2

Ekspozycja instytucji istotnych na finansowanie lewarowane

(skala lewa: mld EUR, skala prawa: proc. kapitału CET1)

Źródła: Nadzór Bankowy EBC i Leveraged Finance Dashboard EBC.

Uwagi: Dane dotyczą podzbioru banków. CLO to zabezpieczone zobowiązania kredytowe.

EBC wielokrotnie apelował do instytucji istotnych o większą wstrzemięźliwość w tym konkretnym segmencie rynku ze względu na ciągły wzrost liczby transakcji wysoko lewarowanych. Zgodnie z oczekiwaniami postępujące pogarszanie się sytuacji kredytobiorców przekłada się na wyższe współczynniki niewykonania zobowiązań w odniesieniu do kredytów lewarowanych zarówno w Europie, jak i w Stanach Zjednoczonych. Poziomy niewykonania zobowiązań pozostają jednak ogólnie niskie w porównaniu z poprzednimi okresami napięć, co można wytłumaczyć obserwowanym na rynku poluzowaniem warunków umów. Biorąc pod uwagę wysokie ryzyko refinansowania zadłużenia, na jakie są narażeni kredytobiorcy korzystający z finansowania lewarowanego w warunkach wyższych stóp procentowych, istnieje ryzyko, że w ciągu najbliższych kilku lat poziomy ekspozycji zagrożonych i współczynniki niewykonania zobowiązań potencjalnie mocno wzrosną.

W 2022 EBC skierował pismo do dyrektorów generalnych banków, w którym szczegółowo określił oczekiwania co do wewnętrznych zasad dotyczących apetytu na ryzyko, jakie mają zostać wdrożone, oraz poinformował o wysokim poziomie ryzyka związanego z transakcjami lewarowanymi. Przeprowadzona ocena braków ujawniła liczne niedociągnięcia, w związku z którymi na instytucje istotne nałożono określone środki następcze. W 2023 EBC dalej kontrolował postępy banków we wdrażaniu tych środków. Mimo że w niektórych bankach odnotowano pewną poprawę, nadal występują znaczne niedociągnięcia w zakresie kontroli ryzyka. W związku z tym w porównaniu z 2022 znacznie wzrosła liczba banków objętych określonymi narzutami kapitałowymi z tytułu ryzyka związanego z działalnością w obszarze finansowania lewarowanego.

Ponadto, w celu wsparcia monitorowania ekspozycji banków na finansowanie lewarowane w ramach bieżącego nadzoru, EBC uwzględnił w swoim ogólnounijnym teście warunków skrajnych z 2023 dogłębną analizę na potrzeby kontroli jakości w zakresie finansowania lewarowanego. Wynikom tej analizy poświęcono część raportu EBC z testu warunków skrajnych z 2023 w bankach ze strefy euro.

1.2.3 Priorytet 2: sprostanie wyzwaniom cyfryzacji i zwiększenie zdolności organów zarządzających do sterowania strategicznego

1.2.3.1 Strategie transformacji cyfrowej i ramy odporności operacyjnej

W 2023 EBC nadal współdziałał z bankami w procesie ich transformacji cyfrowej i w obszarze związanego z nią ryzyka w drodze dalszych dyskusji, ukierunkowanych przeglądów i kontroli na miejscu

Banki stają się coraz bardziej cyfrowe. Oznacza to, że nadzór musi dalej poświęcać uwagę strategiom transformacji cyfrowej i niezbędnej zdolności zarządzania ryzykiem. Wiąże się to z analizą ryzyka wynikającego ze stosowania innowacyjnych technologii, a także ryzyka związanego z ramami odporności operacyjnej, obejmującego m.in. zależność od podmiotów zewnętrznych i ryzyko cybernetyczne.

Jeśli chodzi o cyfryzację w ujęciu bardziej ogólnym, w lutym 2023 EBC opublikował omówienie głównych wniosków z badania ankietowego na temat transformacji cyfrowej i stosowania fintech przeprowadzonego w 2022. W omówieniu potwierdzono, że większość instytucji istotnych ma strategię transformacji cyfrowej, której głównym celem jest poprawa obsługi klienta. Podkreślono również znaczenie właściwego nastawienia kadry kierowniczej, a także skutecznych ram kontroli wewnętrznej.

Następnie, na podstawie wyników tego badania, w 2023 w 21 instytucjach istotnych przeprowadzono ukierunkowane przeglądy dotyczące cyfryzacji, by zdobyć większą wiedzę na temat sposobu określania przez banki celów strategii cyfryzacji, monitorować ich realizację oraz zapewnić adekwatność zasad dotyczących apetytu na ryzyko i zarządzania wewnętrznego. Wyniki przeglądów mają zostać opublikowane w pierwszym półroczu 2024 i będą mieć zasadnicze znaczenie jako źródło informacji dla nadzorowanych podmiotów na temat stanowiska nadzorców i przyjętych przez nich poziomów odniesienia.

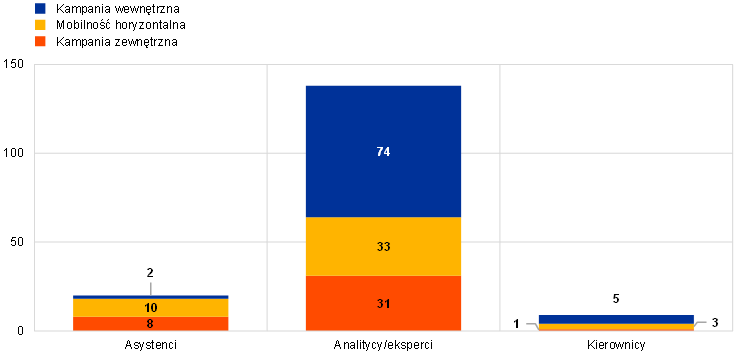

Jeśli chodzi o odporność operacyjną, w 2023 znacznie wzrosła w ujęciu rok do roku liczba istotnych cyberincydentów zgłaszanych do EBC. Główną przyczyną były kampanie rozproszonych blokad usług prowadzone przez cyberagresorów przeciwko niektórym bankom. Towarzyszył temu znaczny wzrost liczby incydentów z użyciem oprogramowania szantażującego u zewnętrznych usługodawców, czyli ataków o dużym potencjale zakłócającym. Ponadto w sektorze finansowym nasiliły się też cyberataki ze strony podmiotów sponsorowanych przez państwo. W związku z tym w 2023 EBC przeprowadził na odległość i na miejscu szereg działań nadzorczych związanych z ryzykiem informatycznym i cybernetycznym, a najważniejsze wyniki i spostrzeżenia opublikował w Supervision Newsletter z listopada 2023.

Jako uzupełnienie zaplanowanego na 2024 testu warunków skrajnych dotyczącego odporności cybernetycznej EBC przeprowadził w tym zakresie wewnętrzną symulację, by przetestować wewnętrzne procesy komunikacji, koordynacji i eskalacji w EBC i części właściwych organów krajowych na wypadek cyberataku wymierzonego w dużą liczbę nadzorowanych podmiotów. Test miał charakter wewnętrzny i odbył się bez udziału podmiotów z branży.

W odniesieniu do outsourcingu w 2023 ponownie zebrano od instytucji istotnych dane z ewidencji wszystkich umów outsourcingowych. W porównaniu z pierwszą operacją zebrania danych przeprowadzoną w 2022 odnotowano znaczne postępy pod względem jakości danych i spójności zebranych informacji. Wyniki potwierdziły, że outsourcing jest bardzo ważnym tematem dla instytucji istotnych, zwłaszcza w dziedzinie technologii informacyjno‑komunikacyjnych. Dodatkowym wsparciem w ocenie ryzyka związanego z outsourcingiem była utrwalona procedura powiadamiania nadzorców o zamiarze zawarcia przez nadzorowane podmioty nowych umów outsourcingowych. Oprócz tego w niektórych instytucjach istotnych EBC zapoczątkował realizację ukierunkowanego przeglądu w zakresie ryzyka związanego z outsourcingiem, która potrwa do 2025. Corocznemu przeglądowi będą podlegać ramy zarządzania outsourcingiem w tych instytucjach istotnych, wraz z wybranymi umowami outsourcingowymi. Pozwoli to na uzyskanie przekrojowego obrazu procesów zarządzania ryzykiem związanym z umowami outsourcingowymi w instytucjach istotnych.

Ponadto, zgodnie z międzynarodowymi standardami[17], odporność operacyjna i cyfryzacja stanowiły przedmiot działań nadzorczych prowadzonych w 2023 w grupach roboczych z innymi europejskimi urzędami nadzoru. Te działania obejmowały wdrażanie rozporządzenia w sprawie rynków kryptoaktywów oraz pilotażowego systemu opartego na technologii rozproszonego rejestru, dyskusje wokół aktu w sprawie sztucznej inteligencji oraz wdrażanie aktu w sprawie operacyjnej odporności cyfrowej. EBC włączył również do procesu SREP zasady dotyczące odporności operacyjnej opracowane przez Bazylejski Komitet Nadzoru Bankowego.

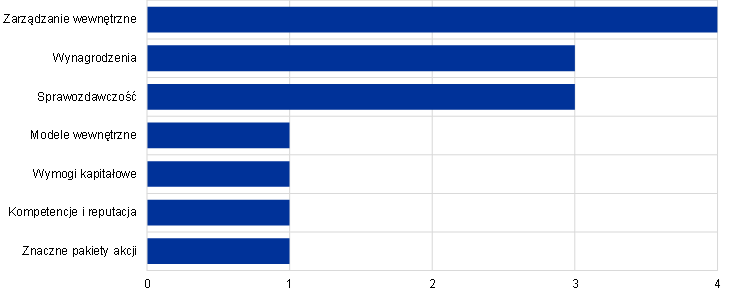

1.2.3.2 Funkcjonowanie organów zarządzających i ich zdolność sterowania strategicznego

Dla kształtowania odpowiedniego procesu decyzyjnego i ograniczania nadmiernego ryzyka kluczowe jest, by banki dysponowały skutecznymi organami zarządzającymi, należytymi zasadami zarządzania wewnętrznego[18], solidnymi mechanizmami kontroli wewnętrznej i wiarygodnymi danymi. Znaczenie posiadania solidnych rozwiązań w tych różnych obszarach podkreślił również upadek banków w Stanach Zjednoczonych i Szwajcarii wiosną 2023. U podstaw upadłości tych instytucji leżały właśnie niedociągnięcia w zarządzaniu wewnętrznym i zarządzaniu ryzykiem. Mimo pewnych postępów poczynionych w ostatnich latach EBC wciąż obserwuje dużą liczbę niedociągnięć strukturalnych w pionach kontroli wewnętrznej i funkcjonowaniu organów zarządzających, a także w zakresie zdolności agregacji i przekazywania danych o ryzyku[19].

W związku z tym nadzorcy nadal współdziałali z nadzorowanymi podmiotami, by poczynić dalsze postępy w tych obszarach. Od 2022 EBC przeprowadził ukierunkowane przeglądy w bankach, w których występowały niedociągnięcia w zakresie składu i funkcjonowania organów zarządzających, a także kontrole na miejscu oraz ukierunkowane (ponowne) oceny kompetencji i reputacji oparte na ryzyku. Dopracował podejście umożliwiające uwzględnianie kryterium różnorodności w ocenach kompetencji i reputacji oraz udoskonalił proces zbierania danych w celu usprawnienia analizy podobnych banków[20]. Ukierunkowane przeglądy i działania nadzorcze będą kontynuowane w 2024.

Działania następcze mające na celu usunięcie niedociągnięć podjęto także w ramach procesu SREP z 2023 (zob. punkt 1.3.1.5).

Należyte zasady zarządzania wewnętrznego są niezbędne we wszystkich bankach niezależnie od ich wielkości. Z tego powodu EBC kontynuował działania następcze w związku z wynikami tematycznego przeglądu zasad zarządzania wewnętrznego w instytucjach mniej istotnych przeprowadzonego w latach 2021−2022[21]. W tym duchu EBC i krajowe organy nadzoru dalej działały na rzecz większego uspójnienia europejskich oczekiwań i standardów nadzorczych w zakresie zarządzania wewnętrznego.

Ponadto – w dążeniu zarówno do wsparcia dialogu na temat istoty skutecznego zarządzania wewnętrznego, jak i do przedstawienia podejścia i oczekiwań nadzorczych EBC w tym zakresie – w kwietniu 2023 EBC spotkał się z przedstawicielami branży podczas seminarium zorganizowanego wspólnie z EUI Florence School of Banking[22].

1.2.3.3 Agregacja danych i sprawozdawczość w zakresie ryzyka

Warunkiem wstępnym należytego i ostrożnego zarządzania ryzykiem jest odpowiednio duża zdolność agregacji i przekazywania danych o ryzyku. W 2023 Nadzór Bankowy EBC zintensyfikował działania nadzorcze w tym obszarze

EBC wykrył szereg niedociągnięć w agregacji i przekazywaniu danych o ryzyku i zaliczył ten obszar do kluczowych źródeł podatności na zagrożenia przy planowaniu priorytetów nadzorczych na lata 2023−2025. W związku z tym opracowano kompleksową, ukierunkowaną strategię nadzorczą obejmującą działania zarówno na miejscu, jak i na odległość, by zapewnić wprowadzenie przez banki skutecznych procedur sterowania strategicznego i zarządzania ryzykiem opartych na wiarygodnych danych.

Jeśli chodzi o działania na miejscu, w 2022 i 2023 w 23 instytucjach istotnych prowadzono specjalną kampanię kontroli na miejscu dotyczącą agregacji danych i sprawozdawczości w zakresie ryzyka. Kampania ujawniła niedociągnięcia związane z zaangażowaniem organów zarządzających, niejasno i niepełnie określonym zakresem zasad zarządzania danymi, a także brakiem niezależnej walidacji. Ponadto jednym z większych źródeł zastrzeżeń były niedociągnięcia w architekturze danych i infrastrukturze informatycznej, częste stosowanie metody „ręcznego” obchodzenia problemów i długie terminy raportowania, a także brak kontroli jakości danych.

Jeśli chodzi o działania na odległość, jednym z ich kluczowych filarów był projekt przewodnika dotyczącego skutecznej agregacji danych i sprawozdawczości w zakresie ryzyka, który zawiera zbiór minimalnych wymogów w odniesieniu do skutecznej agregacji danych i sprawozdawczości w zakresie ryzyka i ma pomóc bankom we wzmocnieniu ich zdolności w tym obszarze[23]. Projektowany przewodnik nie nakłada nowych wymogów, tylko konsoliduje i objaśnia ważne zagadnienia związane z priorytetami nadzorczymi. Ważne jest zatem, by banki nie potraktowały publikacji przewodnika jako okazji do wyzerowania biegu terminów na spełnienie wymogów, ale jako dalszą pomoc w rozpoznaniu braków i poczynieniu zauważalnych postępów w ich uzupełnianiu. Dalsze działania nadzorcze obejmowały pilotażowe sprawozdanie kadry zarządzającej w sprawie zarządzania danymi i jakości danych[24], wkład w opracowanie raportu z postępów we wdrażaniu przez globalne banki o znaczeniu systemowym zasad dotyczących efektywnej agregacji danych o ryzyku i sprawozdawczości w zakresie ryzyka określonych przez Bazylejski Komitet Nadzoru Bankowego, dalsze wzmacnianie pomiaru jakości danych w sprawozdawczości nadzorczej oraz skuteczniejsze stosowanie narzędzi nadzorczych w celu eskalacji środków w reakcji na poważne, utrzymujące się niedociągnięcia w agregacji danych i sprawozdawczości w zakresie ryzyka, w tym odnośnych środków ilościowych i jakościowych.

1.2.4 Priorytet 3: intensyfikacja przeciwdziałania zmianie klimatu

Od opublikowania w 2020 przewodnika EBC dotyczącego ryzyka klimatycznego i środowiskowego EBC konsekwentnie podkreślał, że banki muszą właściwie zarządzać tym ryzykiem. Jednym z głównych priorytetów nadzorczych EBC na lata 2023−2025 jest odpowiednie włączenie tego ryzyka przez banki do swojej strategii biznesowej oraz zasad zarządzania wewnętrznego i zarządzania ryzykiem, by ograniczać i ujawniać to ryzyko.

1.2.4.1 Działania następcze w związku z niedociągnięciami stwierdzonymi w ramach przeglądu tematycznego

W następstwie przeglądu tematycznego z 2022 dotyczącego ryzyka klimatycznego i środowiskowego EBC wyznaczył terminy, by usprawnić proces spełniania przez banki całości oczekiwań przedstawionych we wspomnianym wcześniej przewodniku EBC do końca 2024. EBC poinformował wówczas, że przestrzeganie tych terminów będzie ściśle monitorowane i w razie konieczności egzekwowane w drodze stosownych działań.

Przed upływem pierwszego terminu, który przypadał w marcu 2023, banki miały przeprowadzić rzetelną i kompleksową ocenę istotności oraz analizę otoczenia biznesowego. Ponieważ część banków nie dotrzymała terminu, w 2023 EBC wydał w odniesieniu do 23 nadzorowanych podmiotów wiążące decyzje nadzorcze, które przewidują naliczanie okresowych kar pieniężnych w 18 najistotniejszych przypadkach, jeśli nadzorowane podmioty nie spełnią wymogów w terminach określonych w tych decyzjach. Na koniec 2023 toczyły się jeszcze postępowania dotyczące dodatkowych projektów decyzji, z których część obejmowała okresowe kary pieniężne (zob. punkt 2.3.1).

W 2024 i 2025 EBC będzie nadal uważnie monitorować postępy banków i w razie konieczności podejmować działania egzekucyjne.

1.2.4.2 Jednorazowa analiza scenariusza dotyczącego ryzyka klimatycznego w związku z pakietem „Gotowi na 55”

W marcu 2023, w ramach „pakietu dotyczącego zrównoważonego finansowania”, Komisja Europejska upoważniła trzy Europejskie Urzędy Nadzoru[25] do przeprowadzenia, wraz z Europejską Radą ds. Ryzyka Systemowego i EBC, jednorazowej analizy scenariusza dotyczącego ryzyka klimatycznego w związku z pakietem „Gotowi na 55”, by ocenić, jak uzgodniona polityka transformacji wpłynie na sektor finansowy. EBC uczestniczy w realizacji modułu dotyczącego sektora bankowego, obejmującego operację zebrania danych uruchomioną 1 grudnia 2023. Odnośne formularze dotyczą ryzyka kredytowego, ryzyka rynkowego, ryzyka związanego z nieruchomościami i danych o przychodach, a także związanych z klimatem danych o ryzyku transformacji i ryzyku fizycznym na poziomie kontrahentów i sektorów. EBC zamierza przekazać bankom, które uczestniczyły w tym przedsięwzięciu, indywidualną informację zwrotną, w tym główne ustalenia. Wyniki ogólnej analizy scenariusza klimatycznego dla modułu sektora bankowego mają zostać opublikowane na początku 2025. Zebrane dane pozwolą nadzorcom na monitorowanie postępów względem klimatycznego testu warunków skrajnych EBC z 2022 oraz ocenę zdolności banków w zakresie danych o ryzyku klimatycznym i stosowania przez banki dobrych praktyk określonych w raporcie EBC dotyczącym dobrych praktyk na potrzeby klimatycznych testów warunków skrajnych.

1.3 Bezpośredni nadzór nad instytucjami istotnymi

1.3.1 Nadzór na odległość

EBC stara się nadzorować instytucje istotne z zachowaniem zasady proporcjonalności i odpowiednio do ponoszonego przez nie ryzyka. W tym celu co roku planuje i realizuje różne działania nadzorcze na odległość, w tym zadania przekrojowe i dotyczące poszczególnych instytucji. Opiera się przy tym na obowiązujących wymogach regulacyjnych, instrukcji nadzoru (Supervisory Manual) oraz priorytetach nadzorczych. Te działania są częścią rocznego programu oceny nadzorczej sporządzanego dla każdej instytucji istotnej. Mają przeciwdziałać ryzyku, na jakie są narażone poszczególne instytucje, i jednocześnie odzwierciedlać priorytety nadzorcze wyznaczone przez EBC.

1.3.1.1 Zasada proporcjonalności

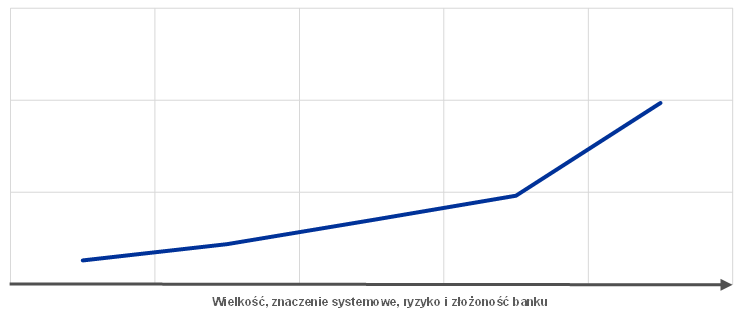

Program oceny nadzorczej opracowuje się zgodnie z zasadą proporcjonalności, według której intensywność nadzoru powinna zależeć od wielkości, znaczenia systemowego, ryzyka i złożoności danej instytucji istotnej. Dlatego też wspólne zespoły nadzorcze zajmujące się większymi i bardziej ryzykownymi instytucjami istotnymi planują średnio większą liczbę działań w ramach programu oceny nadzorczej (wykres 3).

Wykres 3

Średnia liczba planowanych zadań w przeliczeniu na jedną instytucję istotną w 2023

Źródło: EBC.

Uwaga: Dane wg stanu na 18 stycznia 2024.

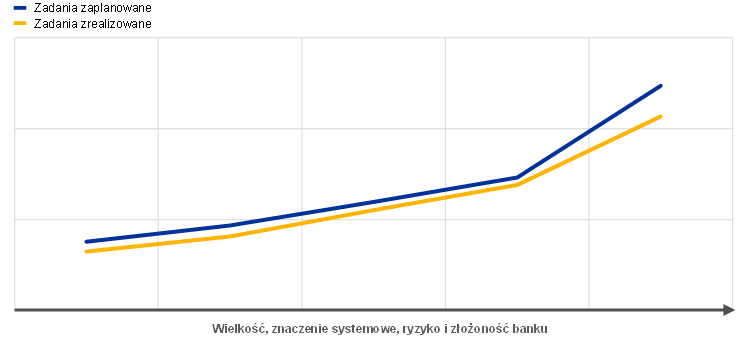

Liczba działań przeprowadzonych w 2023 była minimalnie mniejsza, niż pierwotnie planowano na początku roku (wykres 4). Wynika to głównie z faktu, że w ciągu roku – podobnie jak w poprzednich latach – anulowano niewielką liczbę zadań administracyjnych.

Wykres 4

Średnia liczba zadań w przeliczeniu na jedną instytucję istotną w 2023

Źródło: EBC.

Uwaga: Dane wg stanu na 18 stycznia 2024.

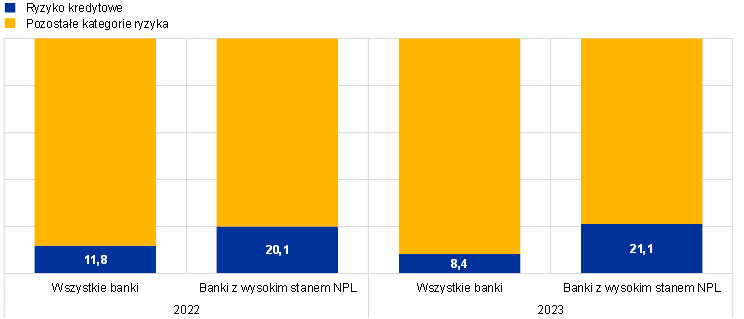

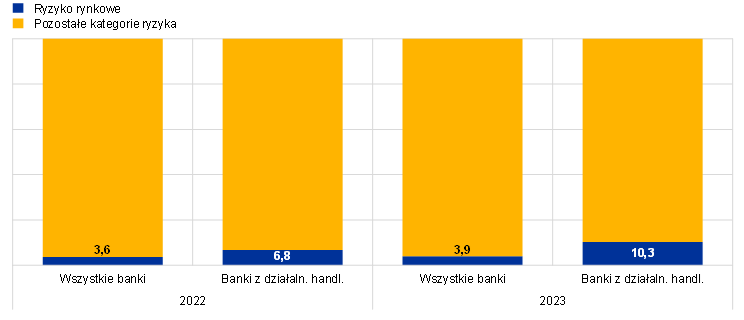

1.3.1.2 Podejście oparte na ryzyku

Program oceny nadzorczej jest realizowany według podejścia opartego na ryzyku, czyli skupia się na tych ryzykach systemowych i indywidualnych, które są najważniejsze w poszczególnych instytucjach istotnych. Na przykład w przypadku banków z wysokim stanem kredytów zagrożonych (NPL) wspólne zespoły nadzorcze prowadziły (relatywnie) więcej działań związanych z ryzykiem kredytowym niż w przypadku przeciętnej instytucji istotnej (wykres 5).

Wykres 5

Programy oceny nadzorczej w 2022 i 2023: udział działań związanych z ryzykiem kredytowym i rynkowym w łącznej liczbie działań

Ryzyko kredytowe

(proc.)

Ryzyko rynkowe

Źródło: EBC.

Uwaga: Dane wg stanu na 18 stycznia 2024.

Żeby lepiej ukierunkować swoje prace na priorytety strategiczne i główne źródła podatności na zagrożenia, EBC wprowadził w 2023 nowe zasady dotyczące tolerancji na ryzyko. Mają one kluczowe znaczenie dla mocniejszego skoncentrowania kultury nadzoru na ryzyku, co umożliwia nadzorcom dostosowywanie działań do indywidualnej sytuacji nadzorowanej przez nich instytucji, zamiast przyjmowania „uniwersalnego” podejścia.

Zasady dotyczące tolerancji na ryzyko mają ułatwić przełożenie priorytetów nadzorczych na plany strategiczne i bieżący nadzór. Dlatego też łączą w sobie odgórne wytyczne Rady ds. Nadzoru dotyczące priorytetowych ryzyk i źródeł podatności na zagrożenia z oddolnymi ocenami znaczenia dla poszczególnych nadzorowanych podmiotów. Te oddolne oceny stanowią skuteczne uzupełnienie odgórnych wytycznych, jako że w niektórych nadzorowanych podmiotach występują specyficzne problemy, które wpływają na poziomy tolerancji wyznaczone dla różnych rodzajów ryzyka i – co za tym idzie – również na to, na jakich obszarach skupiają się nadzorcy. Zasady dotyczące tolerancji na ryzyko umożliwiają nadzorcom wykorzystanie w pełni elastyczności przewidzianej w instrumentarium nadzorczym, dzięki czemu mogą oni skupić się na najbardziej istotnych zadaniach. Oznacza to, że – w zależności od indywidualnej sytuacji danej instytucji – nadzorcy mogą zintensyfikować prace w tych obszarach, które wymagają większego zaangażowania, i traktować mniej priorytetowo obszary uznane za mniej naglące.

Opierając się na pozytywnych doświadczeniach zdobytych w ciągu roku, EBC zamierza ukończyć wdrażanie zasad dotyczących tolerancji na ryzyko przez włączenie ich do wszystkich procesów nadzorczych[26]. To powinno jeszcze zwiększyć zdolność wspólnych zespołów nadzorczych do koncentrowania się na tym, co jest najważniejsze w przypadku danego nadzorowanego podmiotu, w tym elastyczność niezbędną do przeciwdziałania nowym zagrożeniom w zmieniającym się otoczeniu makrofinansowym.

1.3.1.3 Proces planowania działań nadzorczych

Proces planowania działań nadzorczych został przeorganizowany w 2022 i jest realizowany według spójnego i zintegrowanego podejścia, zgodnie z którym planowanie m.in. działań przekrojowych, kontroli na miejscu i kontroli modeli wewnętrznych opiera się na priorytetach nadzorczych.

Żeby nadzór był skuteczny, poszczególne jednostki organizacyjne EBC blisko współpracują przy planowaniu swoich działań, z należytym uwzględnieniem priorytetów nadzorczych, ryzyk specyficznych dla danych instytucji istotnych oraz zasad dotyczących tolerancji na ryzyko. Podczas procesu planowania wybierane są reprezentatywne grupy nadzorowanych podmiotów, których będą dotyczyć działania przekrojowe i kontrole na miejscu. Do kontroli na miejscu zastosowano – podobnie jak w poprzednich latach – podejście polegające na prowadzeniu kontroli w formie kampanii (zob. punkt 1.3.3 dotyczący nadzoru na miejscu). Wyniki tego procesu są odzwierciedlane w programach oceny nadzorczej realizowanych przez poszczególne wspólne zespoły nadzorcze w odniesieniu do nadzorowanych przez nie podmiotów. Jako że program oceny nadzorczej jest ważnym elementem wymiany informacji między wspólnym zespołem nadzorczym a instytucją istotną, udostępnia się jej również uproszczony program, określający prace na nadchodzący rok.

Zgodnie z zasadą proporcjonalności program oceny nadzorczej realizowany na odległość obejmuje: a) działania związane z ryzykiem (np. SREP), b) inne działania dotyczące wymogów organizacyjnych, administracyjnych lub prawnych (np. coroczna ocena istotności) oraz c) dodatkowe działania zaplanowane przez wspólne zespoły nadzorcze w celu dalszego dostosowania programu oceny nadzorczej do specyfiki nadzorowanej grupy lub nadzorowanego podmiotu (np. analiza modelu biznesowego banku lub jego struktury zarządzania wewnętrznego).

1.3.1.4 Przegląd działań nadzorczych

EBC dba o to, by jego zasoby były wystarczające do zaspokojenia potrzeb strategicznych i nadzorczych. Wyższe kierownictwo otrzymuje regularne sprawozdania informujące o tym, jak priorytety nadzorcze zostały uwzględnione w procesie planowania oraz czy wszystkie zadania i projekty zostały zrealizowane zgodnie z planem.

W 2023 Europejski Bank Centralny przeprowadził ocenę gotowości organizacyjnej, żeby sprawdzić, czy proponowane priorytety nadzorcze mogą zostać skutecznie wdrożone z wykorzystaniem dostępnych umiejętności i zasobów (zob. punkt 5.3.3).

Kluczowe znaczenie dla sterowania strategicznego w odniesieniu do inicjatyw nadzorczych ma monitorowanie działań nadzorczych i regularna sprawozdawczość w tym zakresie. Dzięki temu wyższe kierownictwo może oceniać rozwój sytuacji w dziedzinie priorytetów nadzorczych i innych inicjatyw oraz być na bieżąco w kwestii postępów w realizacji związanych z nimi działań nadzorczych. Ta ocena stanowi podstawę aktualizacji priorytetów nadzorczych i pomaga wyższemu kierownictwu sprawnie podejmować decyzje.

1.3.1.5 Środki nadzorcze

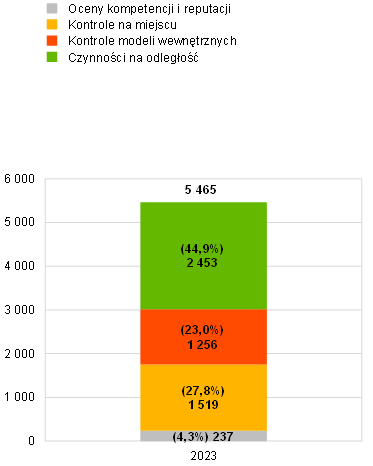

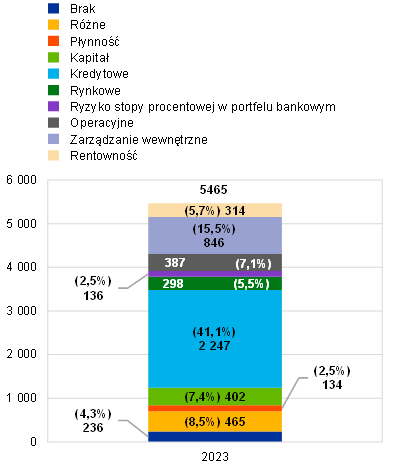

Jednym z głównych rezultatów regularnych czynności prowadzonych na miejscu i na odległość są środki nadzorcze. Określają one szczegółowe działania, jakie nadzorowane podmioty mają podjąć, żeby usunąć niedociągnięcia. Te środki muszą być wdrażane terminowo i skutecznie, co monitorują wspólne zespoły nadzorcze. W 2023 łączna liczba środków była podobna jak w 2022. Do wprowadzania środków nadzorczych w 2023 przyczyniały się przede wszystkim działania nadzorcze prowadzone na odległość (39%). Podobnie jak w 2022 najwięcej nowych środków nadzorczych (45%) dotyczyło ryzyka kredytowego (wykres 6).

Wykres 6

Środki nadzorcze

a) Liczba środków w poszczególnych latach

(liczba środków)

b) Środki według rodzaju działania | c) Środki według kategorii ryzyka |

|---|---|

(liczba środków) | (liczba środków) |

|  |

Źródło: EBC.

Uwagi: Próba obejmuje środki wprowadzone w odniesieniu do wszystkich podmiotów nadzorowanych przez EBC (zmienna próba). Dane wg stanu na 25 września 2023.

1.3.1.6 Analiza przekrojowa SREP

19 grudnia 2023 Europejski Bank Centralny opublikował wyniki procesu przeglądu i oceny nadzorczej (SREP) za rok 2023. Publikacja obejmowała opis dalszych zmian punktacji SREP oraz wymogów i zaleceń kapitałowych w ramach filaru II, a także pogłębioną analizę wybranych obszarów ryzyka. Za zgodą zainteresowanych instytucji istotnych EBC upublicznił wymogi kapitałowe w ramach filaru II dla poszczególnych banków, w tym obowiązujące w 2024 wymogi na rzecz przeciwdziałania ryzyku nadmiernej dźwigni.

Proces SREP przeprowadzony w 2023 wykazał, że banki ogółem są odporne, ponieważ w obliczu różnych wyzwań makroekonomicznych ich sytuacja kapitałowa i płynnościowa pozostała dobra (zob. punkt 1.1.1).

W dalszym ciągu utrzymywały się zagrożenia wynikające z niższego wzrostu gospodarczego, nadal restrykcyjnej polityki pieniężnej, zacieśnienia podaży kredytów i wycofywania wsparcia fiskalnego. Zaburzenia w sektorze bankowym obserwowane wiosną ubiegłego roku w Stanach Zjednoczonych i Szwajcarii nie miały znaczącego wpływu na nadzorowane podmioty, ale zwróciły uwagę na to, że szybkie zmiany stóp procentowych mogą doprowadzić do niestabilności rynku.

W 2023 Europejski Bank Centralny zaobserwował poprawę w sektorze bankowym. Dzięki zwiększeniu się przychodów z tytułu odsetek łączna stopa zwrotu z kapitału własnego nadzorowanych podmiotów przez pierwsze dziewięć miesięcy 2023 wynosiła 10,0%. Poprawiła się jakość aktywów: wskaźnik kredytów zagrożonych zmniejszył się z 2,6% w 2021 do 2,3% w trzecim kwartale 2023.

W ujęciu ogólnym punktacja SREP pozostała stabilna i wyniosła 2,6, przy czym zmieniły się wyniki 30% nadzorowanych podmiotów. Łączne wymogi i zalecenia kapitałowe nieco wzrosły, do 15,5% aktywów ważonych ryzykiem (15,1% w 2022), zaś mediana wymogów w ramach filaru II wyniosła 2,25% (2,15% w 2022). Banki powinny nadal zajmować się problemami strukturalnymi wskazanymi w priorytetach nadzorczych na lata 2024−2026 (zob. punkt 1.6).

1.3.1.7 Przegląd procesu SREP przez zewnętrznych ekspertów

17 kwietnia 2023 EBC opublikował wyniki oceny europejskiego nadzoru bankowego przeprowadzonej przez grupę ekspertów oraz jej zalecenia; ta ocena dotyczyła w szczególności procesu SREP.

W ramach oceny procesu przeglądu i oceny nadzorczej prowadzonego przez Europejski Bank Centralny zwrócono uwagę na znaczne postępy w pilnowaniu, by instytucje istotne utrzymywały wystarczający poziom kapitału, jednak zachęcono też EBC do rewizji punktacji dotyczącej ryzyka i procesu wyznaczania wymogów kapitałowych w ramach filaru II. Ponieważ sam kapitał nie jest odpowiedzią na wszystkie rodzaje ryzyka, w sprawozdaniu zaleca się, by EBC w pełni wykorzystywał całe swoje instrumentarium, w tym efektywne środki jakościowe, żeby motywować banki do zajęcia się słabymi modelami biznesowymi i niedostatecznie skutecznymi praktykami w dziedzinie zarządzania wewnętrznego.

Ta publikacja stanowi uzupełnienie wniosków sformułowanych w sprawozdaniu Europejskiego Trybunału Obrachunkowego, który zalecił dalsze zwiększenie skuteczności i efektywności Nadzoru Bankowego EBC (zob. punkt 5.1.1).

EBC zaczął wdrażać niektóre z zaleceń grupy ekspertów podczas cyklu SREP 2023. Przykładowo, w ramach końcowych prac nad włączaniem zasad dotyczących tolerancji na ryzyko do wszystkich procesów nadzorczych, wprowadził w procesie SREP nową ocenę o wieloletniej perspektywie czasowej. Dzięki temu nadzorcy mogą lepiej dostosowywać szczegółowość i częstotliwość analiz do słabych punktów poszczególnych banków i szerszych priorytetów nadzorczych. EBC chce też nadal doskonalić nadzór oparty na ryzyku i zwiększać wpływ oceny nadzorczej. Dlatego też inicjatywy takie jak ocena o wieloletniej perspektywie czasowej i zasady dotyczące tolerancji na ryzyko będą dalej ulepszane, co ma pomóc rozwijać odpowiednio zdefiniowaną kulturę nadzoru.

Ponadto w 2023 EBC udoskonalił swoje działania w zakresie informowania o metodykach procesu SREP dotyczących wymogów kapitałowych w ramach filaru II. Obejmowało to udostępnienie bardziej szczegółowych informacji o metodykach oceny wskaźnika dźwigni, zarządzania wewnętrznego i zarządzania ryzykiem, ryzyka związanego z modelem biznesowym oraz ryzyka kredytowego i rynkowego.

Ramka 2

Działania następcze w związku z brexitem: przegląd mapowania operacji handlowych i czynności prowadzone na miejscu

Przegląd mapowania operacji handlowych to przegląd praktyk w zakresie alokacji i zarządzania ryzykiem w jednostkach odpowiadających za handel, prowadzących operacje w obszarze animowania rynku. Dotyczy banków, które po brexicie przeniosły część swojej działalności do spółek zależnych w strefie euro. Przegląd rozpoczęto w drugim kwartale 2020 z myślą o dopilnowaniu, by spółki zależne z państw trzecich nie funkcjonowały jako spółki fasadowe.

W pierwszej fazie tego przedsięwzięcia ustalono, że spośród 264 jednostek, których aktywa ważone ryzykiem wynoszą łącznie ok. 91 mld EUR, ok. 70% stosuje model alokacji back‑to‑back, a ok. 20% jest zorganizowanych jako jednostki podzielone, co oznacza, że utworzono podmiot powiązany z pierwotną jednostką, który prowadzi obrót takimi samymi produktami. Uznano, że tak powszechne stosowanie modeli alokacji back‑to‑back, zwłaszcza wśród istotnych jednostek odpowiadających za handel, jest niezgodne z oczekiwaniami nadzorczymi dotyczącymi modeli alokacji. W związku z tym EBC przyjął proporcjonalne podejście oparte na istotności i zidentyfikował 56 istotnych jednostek odpowiadających za handel, co doprowadziło do wydania indywidualnych wiążących decyzji, w tym nałożenia szeregu wymogów, które spółki zależne z państw trzecich będą musiały spełnić.

Gdy już je spełnią, do większości aktywów ważonych ryzykiem z tytułu ryzyka rynkowego, którymi zarządzają spółki zależne z państw trzecich, będzie mieć zastosowanie udoskonalony model lokalnego zarządzania ryzykiem. W szczególności należy wzmocnić pierwszą i drugą linię obrony wraz z ustanowieniem bezpośredniej podległości służbowej wobec danego europejskiego podmiotu. Spółki zależne z państw trzecich mają też ustanowić lokalne jednostki ds. skarbu oraz korekty wartości o różne współczynniki. Ponadto będą musiały zapewnić niezależny dostęp do infrastruktury krytycznej i ustanowić dodatkowe kontrole w odniesieniu do zdalnej alokacji i zabezpieczeń między różnymi podmiotami.

Nadzorowane podmioty zamierzają zastosować się do wymogów wynikających z przeglądu mapowania operacji handlowych, łącząc różne modele alokacji. W przypadku działalności dotyczącej rynku stóp procentowych, m.in. europejskich obligacji skarbowych i swapów w euro, odnośne podmioty zamierzają zapewnić istotną aktywność handlową w Europie, przechodząc od modelu alokacji back‑to‑back do modelu polegającego na lokalnym zarządzaniu ryzykiem. Natomiast w przypadku działalności związanej z akcjami za produkty gotówkowe i kredytowe oraz instrumenty pochodne w przeważającej mierze odpowiadają jednostki podzielone.

EBC będzie nadal monitorować przystosowywanie bankowych modeli alokacji do oczekiwań nadzorczych i na tej podstawie planować środki nadzorcze.

1.3.2 Nadzór nad podmiotami posiadającymi spółki zależne w Rosji

Nadzorowane podmioty zmniejszają skalę działalności w Rosji, co EBC uważnie monitoruje

Od rozpoczęcia rosyjskiej inwazji na Ukrainę w lutym 2022 Europejski Bank Centralny uważnie monitoruje sytuację i prowadzi dialog z niewielką liczbą nadzorowanych podmiotów, które mają spółki zależne w Rosji. Większość tych podmiotów utrzymała wprawdzie jednostki zależne w Rosji, ale poczyniła pewne postępy w zmniejszaniu skali działalności na tym rynku. Między końcem 2022 a trzecim kwartałem 2023 instytucje istotne w ujęciu ogólnym zmniejszyły ekspozycję na Rosję o 21,4%[27], więc od wybuchu wojny poziom ekspozycji stopniowo się zmniejsza. Większość banków postanowiła również nie podejmować żadnej nowej działalności w Rosji, o ile obowiązujące prawo dopuszcza taką możliwość, i obecnie analizuje strategie wyjścia z tego rynku, takie jak sprzedaż lub likwidacja działalności w Rosji. Jak wyjaśniono w piśmie do posłanek do PE Esther de Lange i Rasy Juknevičienė w sprawie działalności banków w Rosji z 27 czerwca 2023, EBC zwrócił się do tych banków o szybsze zmniejszanie skali działalności i realizowanie strategii wyjścia przez opracowanie jasnych planów działania, regularne informowanie swoich organów zarządzających i EBC o postępach oraz uzasadnianie wszelkich opóźnień lub przeszkód w realizacji. W stosownych przypadkach EBC wprowadził konkretne środki w związku ze szczególną sytuacją danych instytucji istotnych.

1.3.3 Nadzór na miejscu

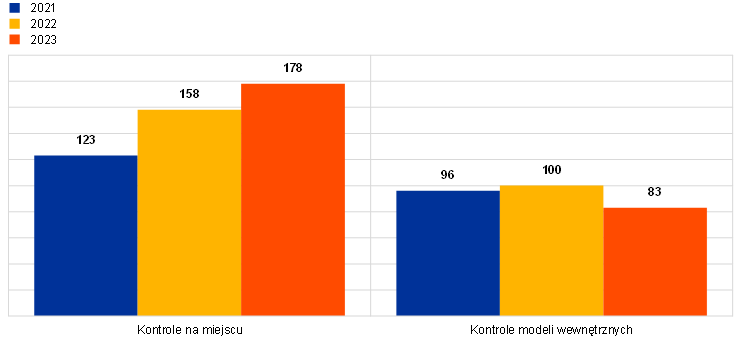

W 2023 w odniesieniu do instytucji istotnych zainicjowano 178 kontroli na miejscu i 83 kontrole modeli wewnętrznych. Podobnie jak w poprzednim roku większość tych kontroli przeprowadzono w hybrydowym trybie pracy. EBC kontynuował również działania na rzecz wdrożenia zasad dotyczących tolerancji na ryzyko[28].

Wdrażanie zasad dotyczących tolerancji na ryzyko skutkowało zwiększeniem efektywności za sprawą optymalizacji alokacji zasobów odpowiednio do zakresu działalności, wielkości i stopnia złożoności kontrolowanej instytucji. Obejmowało również wzmocnienie podejścia opartego na ryzyku, a także łączenie kontroli i – w miarę możliwości – analizę martwych pól i odgórnych priorytetów przy jednoczesnym lepszym integrowaniu działań prowadzonych na miejscu i na odległość oraz zadań przekrojowych. Te usprawnienia pozwoliły zwiększyć liczbę kontroli na miejscu w ciągu ostatnich trzech lat. Z kolei liczba kontroli modeli wewnętrznych przez ostatnie dwa lata zmniejszyła się (wykres 7) z powodu braku zasobów oraz większej liczby szeroko zakrojonych kontroli modeli wewnętrznych w odpowiedzi na wnioski banków dotyczące istotnych zmian modeli w związku z najnowszymi wymogami regulacyjnymi.

Kontrole na miejscu dotyczące wybranych obszarów ryzyka, zgodnie z podejściem przyjętym w poprzednich latach, nadal prowadzono w formie kampanii. Pozwoliło to przełożyć priorytety nadzorcze na inicjatywy strategiczne i uzupełnić inne, bardziej dostosowane do poszczególnych instytucji kontrole na miejscu. Kampanie koncentrowały się na: a) ryzyku kredytowym, b) ryzyku stopy procentowej i ryzyku spreadu kredytowego w portfelu bankowym (IRRBB/CSRBB), c) agregacji i przekazywaniu danych o ryzyku, d) procesie wewnętrznej oceny adekwatności kapitałowej (ICAAP) oraz e) modelu biznesowym i rentowności. Prowadzono także specjalne kontrole na miejscu w związku z priorytetami nadzorczymi dotyczącymi dziedzin takich jak transformacja cyfrowa, technologie informacyjne i cyberbezpieczeństwo oraz funkcjonowanie i skuteczność organu zarządzającego. Ryzyko klimatyczne i środowiskowe badano w ramach kontroli na miejscu dotyczących indywidualnych instytucji lub konkretnych kategorii ryzyka.

Zakres kontroli modeli wewnętrznych przeprowadzonych w 2023 obejmował obszary takie jak: wdrożenie najnowszych standardów i wytycznych EUNB, gruntowny przegląd portfeli handlowych oraz działania następcze dotyczące ukierunkowanego przeglądu modeli wewnętrznych.

Wykres 7

Kontrole na miejscu i kontrole modeli wewnętrznych rozpoczęte w 2021, 2022 i 2023

(liczba kontroli)

Źródło: Nadzór Bankowy EBC.

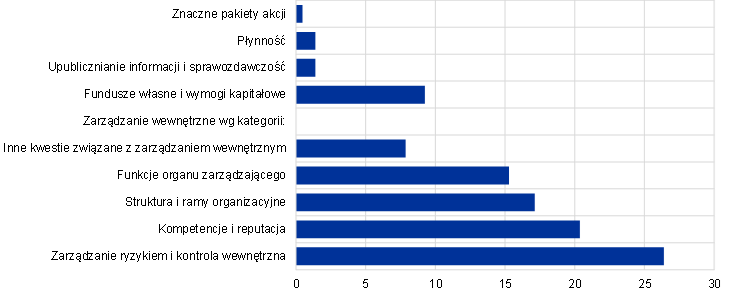

1.3.3.1 Główne ustalenia z kontroli na miejscu

W obszarze ryzyka kredytowego stwierdzono poważne słabości pod względem rozpoznawania przypadków pogorszenia się jakości kredytowej, w tym oceny i wykrywania znacznego wzrostu ryzyka kredytowego, klasyfikacji ekspozycji fazy 2 i ekspozycji, co do których występuje prawdopodobieństwo zagrożenia spłaty, a także klasyfikacji ekspozycji restrukturyzowanych i powiązanych procesów restrukturyzacyjnych. Wykryto również pewne istotne problemy związane z procesami monitorowania ryzyka, obejmujące niedociągnięcia w zakresie systemu wczesnego ostrzegania i roli organu zarządzającego ryzykiem w kierowaniu należytym monitorowaniem i kontrolowaniem ryzyka kredytowego. Ponadto wskazano niedociągnięcia w dziedzinie oczekiwanych strat kredytowych, w tym w obliczaniu i kalibracji parametrów takich jak strata z tytułu niewykonania zobowiązania, prawdopodobieństwo niewykonania zobowiązania i wskaźniki poprawy sytuacji, a także w procesie tworzenia rezerw na ekspozycje fazy 2 i 3, na poziomie zarówno indywidualnym, jak i zbiorowym.

Co do ryzyka rynkowego, główne słabości dotyczyły zarządzania wewnętrznego, wyceny wartości godziwej i dodatkowych korekt wartości. Przejawiały się one zwłaszcza w niewystarczającej wiarygodności źródeł danych rynkowych lub zakresie niezależnych weryfikacji cen, nieodpowiednich metodykach dotyczących hierarchii wartości godziwej i dodatkowych korekt wartości lub niedociągnięciach w obliczaniu odroczonego zysku pierwszego dnia. Widoczne były również poważne niedociągnięcia w obszarze ryzyka kredytowego kontrahenta, gdzie za problematyczne uznano ramowe zasady przeprowadzania testów warunków skrajnych oraz procesy identyfikacji ryzyka, wyznaczania limitów i zarządzania zabezpieczeniami.

W dziedzinie ryzyka płynności poważne ustalenia odnosiły się do niedociągnięć w pomiarze i monitorowaniu ryzyka, w tym do słabych punktów metodyk kwantyfikacji, dokładności i kompletności danych oraz konstrukcji scenariuszy na potrzeby testów warunków skrajnych. Poważnych ustaleń dokonano także w odniesieniu do sprawozdawczości regulacyjnej i obliczania wskaźników pokrycia wypływów netto i stabilnego finansowania netto.

Jeśli chodzi o ryzyko stopy procentowej w portfelu bankowym (IRRBB), zdecydowana większość krytycznych ustaleń odnosiła się do niedociągnięć w pomiarze i monitorowaniu IRRBB. W szczególności ustalenia dotyczyły nieadekwatnych metod kwantyfikacji, braku rzetelności kluczowych założeń modelowania, nieaktualnych danych i słabych ramowych zasad dotyczących ryzyka modelu. Inne poważne ustalenia wykazały niewystarczająco sformalizowane profile i strategie zarządzania IRRBB, a także mały udział organów zarządzających ryzykiem w tworzeniu i monitorowaniu procesów zarządzania IRRBB.

W kwestii modeli biznesowych i rentowności najpoważniejsze ustalenia dotyczyły planowania strategicznego, monitorowania wdrażania strategii, ramowych zasad alokacji przychodów i kosztów oraz prognoz finansowych, przy czym za niepokojące kwestie uznano nieodpowiednio uzasadnione i nieaktualne założenia[29].

Początkowe kontrole na miejscu w ramach przeglądu dotyczącego transformacji cyfrowej[30] banków wykazały problemy związane z monitorowaniem projektów i kierowaniem nimi oraz zarządzaniem zmianą. Ponadto niedopasowanie strategii informatycznych i biznesowych wzbudziło obawy w kwestii zarządzania wewnętrznego.

Jeśli chodzi o ryzyko klimatyczne (które wpływa na pozostałe kategorie ryzyka, takie jak model biznesowy, ryzyko kredytowe, zarządzanie wewnętrzne i ryzyko operacyjne), pierwsze kontrole na miejscu poświęcone temu ryzyku ujawniły kolejne niedociągnięcia w jego uwzględnianiu w zarządzaniu ryzykiem kredytowym, zarządzaniu danymi na temat klimatu i środowiska, kontrolach jakości i strategiach dotyczących danych. Potwierdził to także przekrojowy przegląd nadzorczy, który ostatecznie doprowadził do opracowania wykonalnych planów transformacji dla wszystkich instytucji istotnych.