Christine Lagarde-nak, az Európai Központi Bank elnökének előszava

Az európai bankoknak 2023-ban is kihívásokkal kellett megbirkózniuk. Különösen Oroszország Ukrajnával szembeni jogosulatlan háborúja és a közel-keleti tragikus konfliktus nyomán szembesültek a meggyengült euroövezeti gazdasággal és fokozódó geopolitikai kockázatokkal. 2023 tavaszán a más joghatóságokban kiéleződő pénzügyi feszültségek kihatottak a finanszírozási piacokra. Mivel továbbra is túl sokáig túl magas inflációra számítunk, az EKB tovább szigorította monetáris politikáját.

Ugyanakkor az előző évek munkája, amely az euroövezeti bankok alkalmazkodóképességének a megerősítésére irányult, meghozta a gyümölcsét. A bankok megőrizték szilárd tőke- és likviditási pozícióikat, a felügyelt bankok elsődleges alapvető aggregált tőkemutatója (CET1) csaknem rekord szintre, 15,6%-ra emelkedett. Ez segített megvédeni az ágazatot a külső sokkhatásoktól, és lehetővé tette a bankoknak, hogy az EKB monetáris politikai szigorítását akadálytalanul továbbítsák a gazdaságba.

Mindazonáltal továbbra is sok a megoldandó feladat. Miközben a magasabb kamatok kihatottak az euroövezeti bankok nettó kamatmarzsaira – amelyek 2023 harmadik negyedévében 10%-os átlagos sajáttőke-arányos nyereséget eredményeztek – megemelkedtek a betéti kamatok, és felduzzadtak a nemteljesítő hitelállományok. A felügyeletek a jövőben is szorosan nyomon követik a kockázatokat. Különösen figyelnek a bankok sérülékeny ágazatokkal, például a kereskedelmiingatlan-ágazattal szembeni kitettségére, és kezelik a szervezetirányításukkal és belső kockázatkezelési rendszereikkel kapcsolatos aggodalmakat.

A rugalmasságnak és az alkalmazkodóképességnek döntő szerepe lesz az éghajlatváltozás és a digitális átalakulás támasztotta strukturális kihívások megoldásában. A bankoknak 2024-ben meg kell felelniük az EKB éghajlattal és környezeti kockázatokkal kapcsolatos felügyeleti elvárásainak, be kell építeniük a kockázatokat stratégiáikba és kockázatkezelési eljárásaikba. A mesterséges intelligencia egyre tágabb körű alkalmazása során a felügyeletek folyamatosan ellenőrzik a bankok digitalizációs stratégiáit és kibertámadásokkal szembeni ellenálló képességét. Így biztosítható, hogy szilárdak maradjanak, és továbbra is betöltsék szerepüket az euroövezet gazdaságának támogatásában a zöldebb és digitálisabb jövő felé vezető úton.

Bevezető interjú Claudia Buchhal, a Felügyeleti Testület elnökével

2024 januárjában vette át a Felügyeleti Testület elnöki posztját. Milyen alapelv vezérli ennek a fontos feladatnak az ellátása során?

Mindig szem előtt kell tartanunk, hogy felügyeletként a nyilvánosságot képviseljük. A bankok óriási szerepet játszanak a mindennapi életben: védik a betéteseket, megkönnyítik a fizetést, hiteleznek a háztartásoknak és a vállalatoknak. Feladatunk biztonságosabbá tételük és a túlzott kockázatvállalásuk korlátozása.

Ennek gyakorlati vonatkozásai az előretekintő, kritikai szemlélet, amelyet a Bázeli Bankfelügyeleti Bizottságnak az eredményes bankfelügyeletről felállított alapelvei is előírnak. Az előretekintés különösen fontos most, hogy számos gazdaság és társadalom fordulóponthoz ért. Kritikus szemlélet kell ahhoz, hogy túllépjünk a szokványos megoldásokon. A jól működő bankok egyértelműen a társadalom javát szolgálják, de magánszervezetként végső soron a részvényeseik érdekében tevékenykednek. Felügyeletként a mi feladatunk biztosítani, hogy a társadalom érdekét is figyelembe vegyék.

Az európai bankfelügyelet 2024-ben fennállásának tizedik évfordulóját ünnepli. Mennyire érett, és min lehet még javítani?

Az egységes felügyeleti mechanizmus révén Európa jelentős előrelépést tett az intézményfejlesztés és a hatáskörök európai szintre vitele terén. Egy évtizeddel ezelőtt az európai felügyeleti környezet mind intézményi, mind gyakorlati szempontból széttagolt volt. A határon átnyúló kockázatok gyakran figyelmen kívül maradtak, lehetetlen volt a bankok teljesítményét viszonyítási pontok megállapításával a versenytársaikéval összehasonlítani. A felügyeleti standardok országonként különböztek.

Ma már európai szinten erős felügyeleti hatáskörökkel rendelkezünk, és szorosan együttműködünk a nemzeti felügyeletekkel. Úgy vélem, hogy az európai bankfelügyelet mai szervezettsége példa lehet más olyan szakpolitikai területek számára, ahol nagyobb integrációra volna szükség.

Természetesen mindig marad javítanivaló. Egyik célom az európai felügyelet még erősebb integrálása. 2024-et, fennállásunk tizedik évfordulóját „az integráció évének” nevezzük. Ennek jegyében többféle kezdeményezéssel előmozdítjuk a tudásmegosztást, a közös felügyeleti technológiákba való beruházást, kiaknázzuk a nemzeti felügyeletek szakértelmét. Mindez fejleszti a csapatmunkára épülő szervezeti kultúrát.

Véleménye szerint hogyan teljesítettek a felügyelt bankok 2023-ban?

Az európai bankok rugalmasan alkalmazkodtak az elmúlt években gazdaságainkat sújtó sokkhatásokhoz. A Covid19-pandémia, az emelkedő energiaárak és infláció, Ukrajna orosz inváziója, valamint legutóbb a közel-keleti konfliktus egyaránt nyomás alá helyezte gazdaságainkat. A megrázkódtatások magasabb inflációban és kamatszintben, valamint gyengébb gazdasági növekedésben csapódtak le. Az EKB történetében még soha nem volt ilyen meredek kamatemelés.

A magasabb kamatszint egyértelműen fontos szerepet játszik a bankok jövedelmezőségének erőteljes növekedésében, aminek egyik oka, hogy csak lassan továbbították a nagyobb kamatokat a betéti kamatokba. Tőkepozíciójuk stabil maradt, jóval a szabályozói követelmények felett. Az európai bankoknak az értékpapír-leértékelésből származó nem realizált vesztesége is viszonylag korlátozott volt. Likviditási pozíciójuk pedig az EKB rendkívüli likviditási támogatásának fokozatos visszavonása után is erős maradt, ami a pénzügyi világválságot követő szabályozási és felügyeleti változásoknak köszönhető. Ugyanakkor el kell ismernünk, hogy a bankok profitáltak a múltbeli sokkhatásokra adott erőteljes monetáris és fiskális válaszlépésekből.

Tehát nem szabad elbizakodnunk. A fokozódó makropénzügyi és geopolitikai kockázatok környezetében több ország reálgazdaságának is strukturális változásokhoz kell alkalmazkodnia, ami a nagyobb hitel- és likviditási kockázaton keresztül kihathat a bankokra. Sőt, néhány újkeletű kockázat már ma is érezteti a hatását, nőnek a rosszul teljesítő hitelállományok, több a vállalati csőd, emelkednek a nemteljesítési ráták. A jövőben is tennünk kell az általunk felügyelt bankok reziliensebbé tételéért, valamint a szervezetirányítás és a kockázatkezelés terén feltárt hiányosságok pótlásáért.

Véleménye szerint milyen tanulságokat vonhat le az európai bankfelügyelet a 2023. márciusi piaci zavarokból?

A fő tanulságot abban látom, hogy gyakran lép fel válság, amikor a negatív külső sokkhatások exponálják a bankok rossz kockázatkezelési gyakorlatát. Ez két konkrét szempontból érint bennünket.

Először is felügyeleti szervként proaktívnak kell lennünk, idejekorán foglalkoznunk kell a feltárt problémákkal. A 2023. márciusi események rámutatnak, hogy proaktivitás híján még a kisebb, helyi szinten aktív bankoknál jelentkező stresszhelyzet is járhat globális következményekkel. Ezért nemzetközi szinten vizsgáljuk a szabályozási keret hiányosságait például a likviditási kockázat és a kamatkockázat terén, és megvitatjuk, milyen kihatással lehetnek a felügyelet eredményességére.

Másodszor, alaposan meg kell ismernünk, hogy a makrogazdasági környezet átalakulása hogyan hat a bankokra. Az amerikai és svájci hatóságok elismerték, hogy a turbulenciát kockázatkezelési és szervezetirányítási hiányosságok előzték meg. Kedvező makrogazdasági környezetben ezek a törésvonalak nem okoznak nagy kárt, de a helyzet romlásával felszínre kerülnek, és az egész pénzügyi rendszert megrázhatják.

Természetesen az előre nem látható eseményekkel és külső sokkhatásokkal szembeni első védelmi vonal a rendszer megfelelő tőkeellátottsága, amivel a gyenge szervezetirányítás és a kockázatkezelési hiányosságok negatív hatásai is enyhíthetők.

A felügyeleti hatékonyság témaköre igen időszerű, ezért a felügyeleti felülvizsgálati és értékelési eljárás (SREP) keretében végzett külső vizsgálat egyik ajánlásának is a középpontjában áll. Hogyan kívánja fokozni az európai bankfelügyelet eredményességét?

A hatékony felügyelet azt jelenti, hogy a releváns megállapítások garantáltan a bankok kockázati profilját és rugalmasságát javító konkrét intézkedésekben öltenek testet. Ez a múlt tavaszi események egyik fő tanulsága. A hatékonyság azonban azt is jelenti, hogy a releváns kockázatokra összpontosítjuk a figyelmet.

Az európai bankfelügyelet eredményességének fokozása már egy ideje központi kérdés nálunk. Nagyon hálás vagyok Andrea Enriának, hogy szakértői tanácsadó csoportot bízott meg a SREP felülvizsgálatával. A csoport jelentésében egyértelmű ajánlásokat fogalmaznak meg számunkra: fokoznunk kell alkalmazkodóképességünket, a kényszerítő és kockázatközpontú megközelítést, javítanunk kell a hatékonyságot, és maradéktalanul ki kell aknáznunk a felügyeleti eszközöket.

Ezeket az ajánlásokat a Felügyeleti Testületben részletesen megvitattuk, néhányukat pedig a 2023. évi SREP-ciklusban meg is valósítottunk. Új kockázatvállalási keretet és többéves SREP-értékelést vezettünk be, így a felügyeleti szakértők rugalmasabban kezelhetik az egyes bankok sérülékeny pontjait. A 2025-ös SREP-ciklushoz egyéb ajánlásokat is fontolóra veszünk. Felügyeletünket emellett kényszerítőbb intézkedések alkalmazásával is megerősítjük, amire Frank Elderson is utal egy nemrégiben tartott előadásában.

Ön szerint a közeljövőben melyek lesznek az európai bankok legnagyobb feladatai?

Azt mondanám, hogy a bankok számára jelenleg az átalakulóban levő makropénzügyi és geopolitikai környezet, valamint a változó versenykörnyezet jelenti a legnagyobb kihívást.

Jelenleg hagyjuk magunk mögött a rendkívül alacsony kamatlábakkal jellemezhető korszakot, amely miatt megtörténhetett, hogy a bankok időnként nagyobb kockázatot vállaltak a nagyobb profitért cserébe. A GDP-t érő közelmúltbeli sokkok ellenére a fizetésképtelenség és a nemteljesítés előfordulása továbbra is igen csekély, csakúgy, mint a bankok hitelveszteségekre képzett céltartaléka. Az ellentmondás jórészt a példátlan fiskális és monetáris támogatásnak tudható be, amely megvédte a bankok mérlegét ezektől a sokkhatásoktól.

Mindez kihat a jövőbeli kockázatértékelésre is, mivel a hitelek nemteljesítésére vonatkozó múltbeli adatok nem tükrözik valósághűen a várható eszközminőség-kockázatokat. A bankokat érintő számos kockázat – például a kiberkockázat, az éghajlattal kapcsolatos, a környezeti és a geopolitikai kockázat – csak a közelmúltban manifesztálódott.

Ezért rendkívül fontos, hogy kockázatkezelési gyakorlatukkal alkalmazkodjanak az új környezethez.

A bankok második kihívása a versenykörnyezet átalakulása. A nem banki pénzügyi intézmények növelték piaci részesedésüket, és míg az olyan innovációk, mint a megosztott főkönyvi technológia és a mesterséges intelligencia lehetőséget nyújtanak a bankoknak a termelékenységük fokozására, a piacra újonnan belépőknek lehetővé teszik a meglévő üzleti modellek megkérdőjelezését. Az innováció és a fokozott verseny javíthatja a gazdasági jólétet, de új kockázatok forrása is lehet. Ha a bankok profitrátájuk leszorításával szembesülnek, nagyobb kockázattal járó tevékenységekbe kezdhetnek, például lazíthatnak a hitelbírálati standardjaikon. Ezért szoros figyelemmel kísérjük a bankok nem banki intézményekkel és a digitális ökoszisztémával szembeni kitettségét és azt, hogy a fokozódó verseny miként befolyásolja üzleti modelljeiket.

Milyennek látja a bankunió jövőjét?

Nagyon jó eredményeket értünk el a bankunió első két pillére – a felügyelet és a szanálás – terén, de a harmadik pillér, a betétvédelem témakörében sokkal lassabban haladunk. Úgy gondolom, hogy a bankunió kiteljesítésének további késleltetése problémákat okozhat. Fel kell készülnünk a potenciálisan kedvezőtlenebb környezetre, tehát pótolnunk kell az európai válságkezelési és betétbiztosítási keretek fennmaradó hiányosságait.

A bankunió három pillére igazából szorosan összekapcsolódik. A felügyelettel csökkentjük a bankcsőd előfordulásának a valószínűségét, illetve, ha mégis bekövetkezik, súlyosságát. Azonban még a legmagasabb színvonalú felügyelet sem tud megakadályozni minden összeomlást, és nem is szabad így tennie. Csőd esetén minimalizálni kell a banki szolgáltatások fennakadásait, és meg kell védeni az adófizetők pénzét. Itt jön képbe a második pillér: a hiteles és hatékony szanálási rendszer az Egységes Szanálási Testület égisze alatt.

Egyértelműen tovább kell finomítanunk a harmadik pilléren – a közös betétbiztosítási rendszeren –, hiszen ez elengedhetetlen a betétesek védelméhez. De a többi biztosítási formához hasonlóan, erkölcsi kockázatot és túlzott kockázatvállalást okozhat. Ezért gondoskodik róla az európai bankfelügyelet, hogy a magas színvonalú felügyeleti standardokat az összes részt vevő országban következetesen alkalmazzák.

Jelenleg a betétbiztosítás nagyrészt nemzeti szinten szerveződik, ami nem egyeztethető össze az európai szintű felügyelettel és szanálással. Európai rendszerre van szükségünk ahhoz, hogy a betételhelyezők az egész euroövezetben egyforma védelemben részesüljenek. Ez elősegítené a bankpiacok jobb integrációját és a határon átnyúló kockázatmegosztást is.

Szeretném még hangsúlyozni, hogy a korábban felhalmozott, gyengén teljesítő eszközök már nem lehetnek okai a következő lépések késleltetésének. A bankuniós projekt elindításakor ésszerű volt azzal kezdeni, hogy ezeket az eszközöket eltávolítjuk a bankok mérlegéből. Ez mára sikerült – a jelentős bankok nemteljesítő hiteleinek arányát a 2015. évi 7,5%-ról 2023 harmadik negyedévére 1,9%-ra lefaragták, amely megközelíti az eddig mért legalacsonyabb szintet.

1 Bankfelügyelet 2023-ban

1.1 Az európai bankfelügyelet alá vett bankok rezilienciája

1.1.1 Bevezetés

A prudenciális szabályozásnak és a felügyeleti politikának köszönhetően az euroövezeti bankok a bizonytalan gazdasági környezet ellenére is jó helyzetben vannak

A 2023. évi felügyeleti felülvizsgálati és értékelési eljárás (SREP) igazolta, hogy az euroövezeti bankok a bizonytalan gazdasági környezet ellenére továbbra is erős tőke- és likviditási pozícióval rendelkeznek, megőrizték rezilienciájukat. A bankok tőkehelyzete összességében megfelelő. A jelentős hitelintézetek aggregált elsődleges alapvető tőkemegfelelési mutatója (CET1) visszatért a 2021-es rekord értékre, 2023 harmadik negyedévében 15,6%-ra, míg a kevésbé jelentős hitelintézeteknél (LSI) elérte a 17,7%-ot. Az aggregált tőkeáttételi mutatók is javultak: a jelentős hitelintézetek esetében elérték az 5,6%-ot (+0,5 százalékpont), a kevésbé jelentősek esetében pedig a 9,3%-ot (0,7 százalékpont).

A jelentős hitelintézetek összesítve a szabályozási követelmények tekintetében is bőséges likviditási tartalékokkal rendelkeztek annak ellenére, hogy ezek a monetáris politika jelenlegi szigorítási ciklusának kezdete óta apadóban vannak. 2023 harmadik negyedévében a jelentős hitelintézetek aggregált likviditásfedezeti rátája 159%-on állt, szemben a világjárvány előtti 140%-kal. A kevésbé jelentős hitelintézetek esetében ez az arány magasabb, 205% volt.

A 2023 első kilenc hónapjában tapasztalható mérsékelt gazdasági növekedés, a szigorúbb finanszírozási feltételek melletti gyenge gazdasági kilátások és a fokozott geopolitikai feszültségek egyaránt hozzájárultak a makropénzügyi környezet nagyfokú bizonytalanságához.

A bankok jövedelmezősége 2023-ban tovább javult, de a felügyeletek továbbra is óvatosak az élénkülés fenntarthatóságát illetően

2023 harmadik negyedévében a jelentős hitelintézetek összesített, az év adott addig eltelt időszakára vonatkozóan éves szinten megállapított, sajáttőke-arányos nyeresége az előző negyedévhez képest változatlanul 10%-on állt, az egy évvel korábbi 7,6%-hoz képest pedig emelkedett. A kevésbé jelentős hitelintézeteknek az év addig eltelt időszakára vonatkozó, évesített, sajáttőke-arányos nyeresége 2023 harmadik negyedévében 8,0%-on állt, így kevesebb volt, mint az előző negyedévi 8,3%, de jóval több, mint az egy évvel korábbi 1,3%.

2022-ben és 2023 első kilenc hónapjában főként a nettó kamatmarzsok mozgatták a jövedelmezőséget. Ez bőven ellensúlyozza a stagnáló vagy enyhén csökkenő hitelvolumeneket. A kereskedési és befektetési banki tevékenységből származó bevételek a 2022. évhez képest 5%-kal estek, a második negyedévben a részvényekből, rögzített hozamú eszközökből és nyersanyagokból származó díjak mérsékeltek voltak, amit részben ellensúlyozott az élénkebb harmadik negyedév, egyes bankok esetében pedig a hitelkereskedelem.

A felügyeletek 2023-ban is figyelemmel kísérték az olyan kérdéseket, mint az emelkedő jövedelmezőség fenntarthatósága és a sérülékeny – például lakó- és kereskedelmi ingatlan – ágazatoknak való kitettségből eredő hitelkockázat. A belső szervezetirányítás és kockázatkezelés továbbra is a felügyeleti figyelem középpontjában állt. Az euroövezeti bankok nyereségére leginkább a magasabb finanszírozási költségek jelentettek negatív irányú kockázatot. Az eddig lassan igazodó betéti költség várhatóan tovább emelkedik, mivel nő a versenykényszer, és a betétesek az egynapos betétekből a nagyobb hozamú lekötött betétekbe csoportosítják át pénzeszközöket.

A 2023 első kilenc hónapjára vonatkozó adatok a nemteljesítő hitelek (NPL) volumenének fokozatos, bár szerény mértékű növekedését mutatják. Megmaradt a sérülékenyebb hitelkockázati portfóliókra, például a fogyasztási hitelekre, a lakó- és kereskedelmi ingatlanokra, valamint a kis- és középvállalkozásokra nehezedő inflációs és piaci nyomás. A magasabb hitelkockázat miatt megnövelt céltartalék ennélfogva visszafoghatja a jövőbeli nyereséget.

1.1.2 Stressztesztelés és eseti adatgyűjtés a nem realizált veszteségekről

1.1.2.1 Az euroövezeti bankok stressztesztelése

Az EKB 2023-ban két stressztesztet végzett az euroövezeti jelentős hitelintézetek körében. Az Európai Bankhatóság (EBH) által koordinált uniós szintű stressztesztben 57 nagyobb euroövezeti bank vett részt, az EKB koordinálásával ezzel párhuzamosan pedig további 41 közepes méretű jelentős hitelintézet stressztesztjét végeztük el. A két vizsgálat alkotta az éves felügyeleti stressztesztet, amelyet az EKB-nak az uniós jog értelmében el kell végeznie.[1]

Az EBH közzétette az 57 legnagyobb euroövezeti bankra kiterjedő 2023. évi uniós stresszteszt részletes eredményeit. Az EKB közzétette a további 41 közepes méretű bank egyedi eredményeit és a 98 felügyelt szervezetből álló teljes mintára kiterjedő euroövezeti banki stresszteszt összesített végeredményéről szóló jelentést.

Bár az euroövezeti bankszektor el tudja hárítani a súlyos gazdasági visszaesést, szükség van folyamatos ellenőrzésre

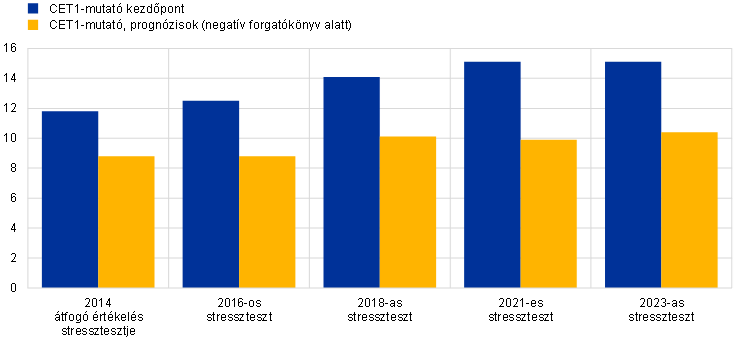

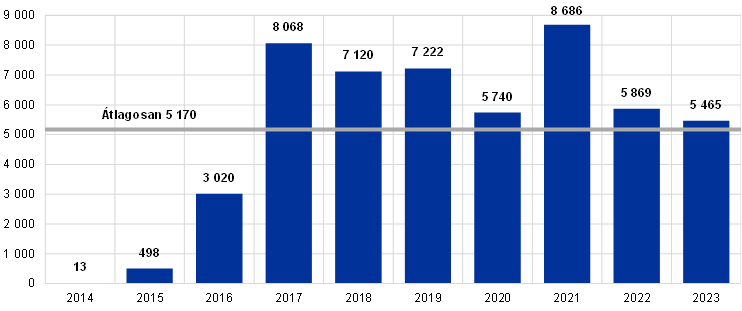

Az EKB 2023. évi stressztesztjének eredményei azt mutatták, hogy az euroövezet bankszektora ki tudná védeni a súlyos gazdasági visszaesést. A kedvezőtlen forgatókönyv szerint a CET1 mutató átlagosan 4,8 százalékponttal 10,4%-ra esne vissza 2025 végére.[2] A bankok eszközminőségének és jövedelmezőségének az előző vizsgálatokhoz viszonyított markáns javulása, valamint az elmúlt évtizedben végbement jelentős tőkefelhalmozás (1. diagram) segített a bankoknak megbirkózni a kedvezőtlen forgatókönyv alatti súlyos nehézségekkel. A stresszteszt ugyanakkor esetleges sérülékeny területekre is rámutatott, ami szükségessé teszi a kockázatok folyamatos nyomon követését.

Az EKB a stresszteszt eredményeit felhasználja az éves SREP céljára. A kvantitatív eredmények kulcsszerepet játszanak a 2. pillér szerinti útmutatás kialakításában, amely első alkalommal foglal magában adott esetben tőkeáttételi mutatóra vonatkozó, 2. pillér szerinti útmutatást is. A stresszteszt kvalitatív eredményei a SREP kockázatkezelési részébe kerülnek, potenciálisan befolyásolva a 2. pillér szerinti követelményeket.

1. diagram

A CET1-mutató kiindulási pontjának alakulása és prognózisok

(százalékpont)

Forrás: az EKB számításai.

Megjegyzés: A 2014-es átfogó értékelés stressztesztje kivételével valamennyi számadat teljesen bevezetéssel került kiszámításra. A CET1-mutatóval kapcsolatos prognózis a stresszteszt horizontjának végére vonatkozik. A banki minta vizsgálatonként eltérő lehet.

1.1.2.2 Adatgyűjtés az euroövezeti bankok amortizált bekerülési értéken értékelt kötvényportfóliójában levő nem realizált veszteségek értékelésére

Szerény mértékű az euroövezeti bankok kötvényportfóliójában levő nem realizált veszteségek teljes összege

Az EBH és az EKB eseti adatgyűjtést is végzett, amivel átfogóan értékelte a banki kötvényportfóliók amortizált bekerülési értéken mért nem realizált veszteségeit és a kapcsolódó fedezeti ügyleteket. Az euroövezeti bankok kötvényportfólióiban levő nem realizált nettó veszteség összege általánosságban mérsékelt, 2023 februárjában 73 milliárd €-t tett ki a valósérték-fedezeti ügyletek hatásának figyelembevétele után. Az uniós stresszteszt kedvezőtlen forgatókönyve szerint a valósérték-fedezeti ügyletek nélkül számított további veszteségek 155 milliárd €-t tennének ki. A nem realizált veszteségek materializálódását azonban valószínűtlen, hipotetikus eredménynek kell tekinteni, mivel a bankok amortizált bekerülési értékű portfólióit úgy alakították ki, hogy a kötvényállományt lejáratig tartják, és a bankok jellemzően repoügyletekhez és más enyhítő intézkedésekhez folyamodnának kötvénypozícióik likviddé tétele előtt. Az EKB közzétette a bankok e kötvényportfólióinak 2023. februári könyv szerinti és valós értékeit.

1.2 A 2023–25-ös időszak felügyeleti prioritásai

1.2.1 Bevezetés

2022-ben Oroszország ukrajnai inváziója és annak makropénzügyi következményei fokozták a gazdasági és pénzügyi piaci fejleményekkel kapcsolatos bizonytalanságot, és növelték a bankszektort fenyegető kockázatokat. Erre tekintettel arra kértük a felügyelt szervezeteket, hogy erősítsék meg a közvetlen makropénzügyi és geopolitikai sokkokkal szembeni rezilienciájukat (1. prioritás). Az EKB előírta, hogy a bankok hitelkockázat-kezelési keretrendszereikre összpontosítsák figyelmüket, és a romló hitelkockázatnak kitett ágazatokat vegyék célba. Emellett tovább vizsgálta finanszírozási terveik megfelelőségét és finanszírozási forrásaik diverzifikálását. Felszólította őket a digitalizációval járó feladatok megoldására, vezető testületeik irányítóképességének megerősítésére (2. prioritás) és az éghajlatváltozással kapcsolatos munka fokozására (3. prioritás).

Az EKB folyamatosan értékeli és nyomon követi a felügyelt szervezeteket érintő kockázatok és sérülékeny pontok változó jellegét. Az agilis megközelítésnek köszönhetően az EKB rugalmasan hozzáigazítja a fókuszt a kockázati környezet változásaihoz. 2023-ban több központi bank alkalmazott folyamatos monetáris politikai szigorítást, ami világosság tette, mennyire fontos, hogy a bankok körültekintően kezeljék a banki könyvi kamatláb- és hitelfelár-kockázattal szembeni kitettségüket (IRRBB/CSRBB). Az Egyesült Államok néhány közepes méretű bankjának csődje által jellemzett 2023. tavaszi piaci zavarokat követően az EKB módosította felügyeleti prioritásait, és az IRRBB/CSRBB célzott felülvizsgálatát kiterjesztette az intézmények szélesebb körére. Az EKB ugyanakkor eseti elemzésekkel azonosította a bankok potenciális sérülékeny pontjait, amelyek a mérlegükben szereplő nem realizált veszteségekből erednek. A kereskedelmi ingatlanok ágazata által jelentett megnövekedett kockázat miatt a felügyeletek is újragondolták bizonyos helyszíni ellenőrzések fontossági sorrendjét, hogy felmérjék a bankok által az ebben a szektorban működő egyes kockázatosabb ügyfelek esetében alkalmazott kockázatkezelési és kockázatcsökkentő intézkedéseket.

1.2.2 1. prioritás: a közvetlen makropénzügyi és geopolitikai sokkhatásokkal szembeni reziliencia megerősítése

1.2.2.1 Hiányosságok a hitelkockázat-kezelésben, beleértve a sérülékeny portfóliókkal és eszközosztályokkal szembeni kitettségeket

Elengedhetetlenek a célravezető hitelkockázat-kezelési rendszerek ahhoz, hogy a bankok proaktívan kezeljék a kialakuló hitelkockázatot

A felügyeletek 2023 folyamán továbbvitték a hitelkockázati munkaprogramot, amelynek középpontjában a bankok hitelkockázat-kezelési keretbeli strukturális hiányosságainak kezelése állt, többek között az ingatlanok és a sérülékeny portfóliók területén. A kamatemelések és a makrogazdasági bizonytalanság közepette különösen fontos, hogy a felügyeletek proaktívan kezeljék a sérülékeny portfóliókban és eszközosztályokban felmerülő hitelkockázatokat. A hitelnyújtás a bank hitelkockázat-kezelési ciklusának is kulcseleme, és egyre inkább a felügyeletek figyelmébe kerül, mivel a jó minőségű hitelek kihelyezése segíthet a jövőben az NPL-állományok kialakulásának megelőzésében. 2023-ban az EKB továbbra is kiemelten figyelt a nemteljesítő hitelek[3] kezelésére és a kapcsolódó tevékenységekre, biztosítva, hogy az NPL-állomány növekedése esetén a bankok készen álljanak a megfelelő folyamatokat, eljárásokat alkalmazó, proaktív válaszlépésekre.

Annak ellenére, hogy az NPL-arány a 2023. évi ciklusban aggregált szinten viszonylag stabil volt, az EKB az inflációs nyomásnak különösen kitett konkrét portfóliók, többek között a háztartásoknak nyújtott hitelek romlását figyelte meg[4]. Emellett a CRE-piacokon is visszaesést tapasztalt,[5] miközben a hitelfelvevők CRE-hitelt refinanszírozó képességére is nagyobb nyomás nehezedett. Emellett megszaporodtak a vállalati csődök, emelkedtek a nemteljesítési ráták a pandémia alatti alacsony szintekről.[6] Az euroövezeti cégek, különösen a kis- és középvállalkozások továbbra is kihívásokkal szembesültek a magasabb finanszírozási költségek és általában az infláció miatt megnövekedett költségek miatt[7]. Az erősen eladósodott cégeket, illetve a sérülékeny ágazatokban működő vállalatokat jobban sújtották a nagyobb költségek és a gyengébb kereslet, ami viszont leszorította a profitmarzsokat.

Felügyeleti tevékenységek és eredmények

A 2023-ban folyó nem helyszíni és helyszíni tevékenységekből kiderült, hogy a bankok előreléptek a sérülékeny portfóliókhoz és eszközosztályokhoz kapcsolódó kockázatok mérséklésében. Számos hiányosságot azonban még nem orvosoltak.

Ilyenek például az átstrukturálás területén[8] a közelmúltban végzett részletes vizsgálatokkal feltárt problémák, amelyek arra utalnak, hogy egyes bankok nem állnak készen a bajba jutott adósok számának növekedéséből és a refinanszírozási kockázatokból eredő gondok kezelésére, ideértve a pénzügyi nehézségekkel küzdő ügyfelek azonosítását és nyomon követését. Az értékelésből kiderül, hogy a bankoknak proaktívabb korrekciós intézkedéseket kell hozniuk. A helyszíni ellenőrzések és az IFRS 9 szerinti céltartalék-képzési (az átsorolásokat is tartalmazó) gyakorlat célzott felülvizsgálatai feltárták, hogy bár sok bank gyakorlata helyes, jelentős részüknek jobban kellene észlelnie és a kosarakba sorolás alatt jobban figyelembe kell venni az újonnan fellépő kockázatokat. Az említett felügyeleti tevékenységek kapcsán a bankokat tájékoztattuk a meghozott felügyeleti intézkedéscsomagról, hogy a hiányosságokat időben tudják pótolni. Az EKB gondosan nyomon követi a tervezett korrekciókat és végrehajtásukat.

Kifejezetten a háztartásoknak nyújtott hitelportfólióra helyezve a hangsúlyt, a lakóingatlan-hitelezés célzott felülvizsgálata során megállapítottuk, hogy a bankok korlátozott kapacitással rendelkeznek a kockázatok előrejelzésére és differenciálására mind a hitelnyújtás, mind az árazás terén. A célzott felülvizsgálat tárgya 34 jelentős hitelintézetet tartalmazó minta, amely lakóingatlan-kitettségeket is tartalmazó jelentős portfólióval rendelkezik. Több olyan esetre fény derült, amikor nem követték az EBH hitelnyújtásról és -monitorozásról szóló iránymutatásait, többek között a fedezetértékelési folyamatok területén.

A bankok CRE-hiteleinek mélyreható értékelése nyitott kockázati pozíciókat állapított meg a véglejáratkori tőketörlesztésű, ún. golyó vagy lufi típusú és a változó kamatozású hitelek esetében, valamint esetleges fedezet-túlértékelést (lásd: 1. keretes írás).

Közölték a bankokkal a nem helyszíni és a helyszíni felügyeleti tevékenységek részletes megállapításait. Ezek adott esetben beépültek a 2023. évi SREP eredményeibe és a kapcsolódó felügyeleti intézkedésekbe, amelyeket a rendszeres felügyeleti párbeszéd részeként megvitattak a felügyelt szervezetekkel.

1. keretes írás

Kereskedelmi ingatlan: újonnan fellépő kockázat

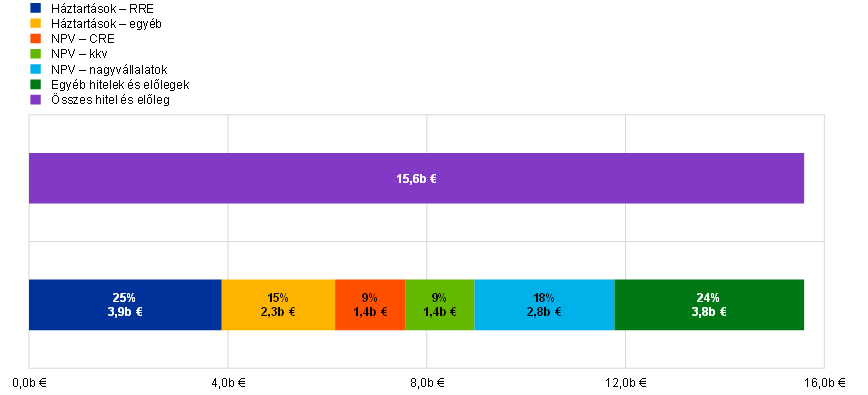

A kereskedelmi ingatlanok (CRE) lényeges eszközosztályt képeznek, amely 2023. második negyedévében 1,4 billió €-t foglalt el a jelentős hitelintézetek hitelállományában. Az említett negyedévben 52 milliárd € összegű (3,67%) CRE-hitel minősült nemteljesítőnek, ami a teljes állomány 15%-a, zömében a 2008-as pénzügyi válságból megmaradt NPL-állomány. A bankok számottevő CRE-hitel kitettségei különösen a német, a francia és a holland bankoknál összpontosultak (az összes kereskedelmi ingatlan mintegy 52%-a).

A. diagram

A jelentős hitelintézetek CRE-hiteleinek lényegessége

(Billió EUR)

Forrás: Pénzügyi beszámolók, 2023. június.

Megjegyzés: A kereskedelmi ingatlanokat (CRE) az Európai Rendszerkockázati Testület (ERKT) CRE-hitelekre vonatkozó meghatározása alapján kell kimutatni. A CRE-hitel jogi személy részére nyújtott hitel, amelynek a célja olyan meglevő vagy fejlesztés alatt álló ingatlan (vagy ingatlancsoport) megszerzése, amely jövedelmet generál; vagy amelyben a tulajdonos munka-, üzleti vagy egyéb tevékenységet folytat, vagy amelyet kereskedelmi ingatlannal (vagy ilyenek csoportjával) fedeznek. A CRE-kitettségeket kivontuk a kis- és középvállalkozások (kkv-k) és a nem pénzügyi vállalatok kitettségeiből. A lakáscélú lakossági (RRE) hitelek körébe csak a lakóingatlannal fedezett lakossági hitelek tartoznak. Az „Egyéb” kategória a központi bankokat, a kormányzatokat, a hitelintézeteket és az egyéb pénzügyi vállalatokat foglalja magában.

Az ingatlanárak évek óta tartó emelkedése után a CRE-piacok jelenleg visszaesést mutatnak[9], ahogy több euroövezeti országban is egyre nyilvánvalóbb jelek utalnak a romló helyzetre.[10] A kereskedelmi ingatlanok ágazatában a finanszírozási feltételek szigorodásával és bizonytalan gazdasági kilátásokkal szembesülnek, továbbá a pandémia nyomán a kereslet is szűkült.[11]

A CRE-piacokra főként a kamatlábak emelkedése és az adósságfinanszírozás nagyobb költsége gyakorolt negatív hatást. Mindez magasabb építési költségek és változó keresleti dinamika (azaz távmunka, energiatakarékosabb árusítóhelyek és irodák) mellett átárazta a kereskedelmi (különösen irodai és kiskereskedelmi) ingatlanok értékét, és a folyamat még ma is tart. Ezenkívül a beruházások és a tranzakciók volumene is élesen visszaesett, az új építkezések megtorpantak, a CRE-hozamok zsugorodtak, ami negatív haszonkulcsokhoz vezetett.

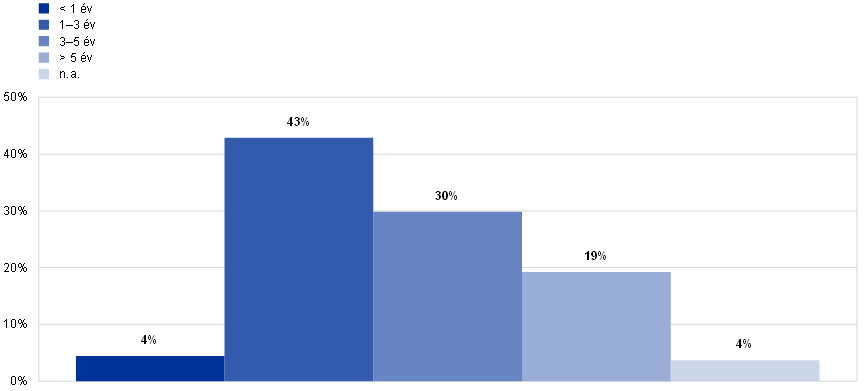

A nagy összegű esedékessé váló egyenleggel lejáró hiteleket[12] gyakran nevezik „golyó” (bullet) vagy „lufi” (balloon) hiteleknek, amelyekre az EKB a jelenlegi piaci helyzet miatt kiemelt figyelmet fordít. A CRE-hitelek számottevő hányada „golyó” vagy „lufi” típusú, visszkereset nélküli hitelkonstrukció. Az ilyen finanszírozási konstrukciók refinanszírozási kockázata nagyobb, mivel előfordulhat, hogy a hitelfelvevőknek a lejáratkor az eredetileg tervezettnél sokkal nagyobb finanszírozási költséggel kell a hitelt refinanszírozniuk. Más törlesztési lehetőségek is nehézkessé váltak, mivel a romló piaci feltételek és a magasabb finanszírozási költségek szintén kedvezőtlenül hatnak arra, hogy a hitelfelvevő értékesíteni tudja az eszközt, illetve másik banknál refinanszírozza a CRE-hitelt.

Az AnaCredit adatállományban 2023 második negyedévében rögzített kitettségek közül a következő két évben lejáró „golyó”/„lufi” jellegű konstrukciók a CRE-hitelek 8%-át tették ki. A bankok számára elengedhetetlen a CRE-hitelt felvevő ügyfeleikkel való aktív kapcsolattartás és a kapcsolódó refinanszírozási kockázat felmérése. Az értékelés során a következő főbb szempontokra kell figyelnünk: az aktualizált és reális fedezetértékelés, a finanszírozási költségek fedezéséhez szükséges pénzforgalom-generáló képesség és – adott esetben – a szponzorálási készpénzinjekciós lehetőségek.

B. diagram

Különféle törlesztési konstrukcióval rendelkező CRE-hitelek végső lejárati dátum szerinti bontásban

(az összes CRE-hitel arányában)

Forrás: AnaCredit.

Megjegyzés: A CRE-hitelek közé azok a hitelek tartoznak, amelyek az AnaCredit szerinti jellemzők alapján fedezettek, vagy kereskedelmi ingatlanhoz kapcsolódó hitelcéllal rendelkeznek. Az adatok 2023 második negyedévéből származnak.

Az EKB továbbra is különféle helyszíni és nem helyszíni felügyeleti tevékenységeket[13] folytat, hogy biztosítsa a CRE-kockázatra irányuló aktív felügyeletet. Ez az aktív felügyelet 2024-ben is folytatódik[14]: a felügyeletek szorosan figyelemmel kísérik a banki és piaci fejleményeket e lényeges portfólióban.

Partner-hitelkockázat és nem banki pénzintézetek

2023-ban az EKB helyszíni és nem helyszíni tevékenységek révén nyomon követte a partner-hitelkockázat irányításával és kezelésével kapcsolatos munka eredményét. E célból jelentést tett közzé „ Sound practices in counterparty credit risk governance and management” (A partner-hitelkockázat irányításának és kezelésének bevált gyakorlata) címmel, amelyben összefoglalja a 2022-ben végzett felülvizsgálat eredményeit, és ismerteti az ágazatban tapasztalt bevált gyakorlatokat.

Az EKB emellett a partner-hitelkockázatról szóló konferenciát szervezett a jelentős hitelintézetek vezető kockázatkezelői és más bankfelügyeleti szakemberei számára, hogy megvitassák a partner-hitelkockázati környezetben történt fejleményeket és az ágazati gyakorlatokat, valamint az aktuális nehézségeket és lehetőségeket a gyakorlati és a felügyeleti szakemberek szempontjából egyaránt.

1.2.2.2 A finanszírozási források diverzifikációjának hiánya és a finanszírozási tervek hiányosságai

Az elmúlt tíz évben a célzott hosszabb lejáratú refinanszírozási műveletek (TLTRO-k) támogatták a bankokat abban, hogy válságidőszakokban biztosítsák a hitelkínálatot a gazdaság számára. Mindazonáltal a TLTRO-III világjárvány alatti igénybevétele miatt jelentősen megnőtt a kötelezettségek koncentrációja.[15] A TLTRO-III keretében nyújtott hitelek lejárata miatt a jelentős hitelintézeteknek immár megalapozott és hiteles többéves finanszírozási terveket kell kidolgozniuk és végrehajtaniuk, hogy leküzdjék a változó finanszírozási feltételekből eredő kihívásokat, és gondoskodjanak a finanszírozási források megfelelő diverzifikációjáról.

A 2023–2025 közötti időszakra vonatkozó felügyeleti prioritásokkal összhangban, valamint a likviditási és finanszírozási tervek megvalósíthatóságának szélesebb körű elemzése keretében az EKB értékelte a TLTRO-III keretében nyújtott hitelek tervezett törlesztését azoknál a jelentős hitelintézeteknél, amelyeket fokozottan érint a finanszírozási költségek emelkedése. A vizsgálat tárgyát képező felügyelt szervezetek többségéről bizonyossá vált, hogy hiteles TLTRO-III-leépítési stratégiával rendelkezik, és továbbra is megfelel mind a minimális likviditásfedezeti rátára, mind a nettó, stabil forrásellátottsági rátára vonatkozó követelménynek. Ugyanakkor néhányukról bebizonyosodott, hogy az eurorendszer fedezeti alapjában viszonylag nagy rossz minőségű likvid eszköz arányt képviselnek, amely felszabadítás után nem használható biztosítékkal ellátott finanszírozási magántranzakciók fedezeteként. Más jelentős hitelintézetek meglehetősen optimista feltevésekkel éltek betétállományuk növekedésével kapcsolatban, így kevésbé életképes a stratégiájuk.

A Silicon Valley Bank és más egyesült államokbeli regionális bankok 2023. márciusi csődje rámutatott, hogy a betétesek magatartása minden előzmény nélkül, váratlanul megváltozhat. A közösségi média és a digitalizáció az alternatív befektetési lehetőségek vonzerejével párosulva befolyásolhatja a betétesek árjelzésekkel, piaci híresztelésekkel kapcsolatos reakcióidejét. Ezért 2023-ban az EKB a vészhelyzeti tervek és a fedezetmobilizációs kapacitások kiegészítő elemzésével tárta fel, mennyire képesek a bankok ellenállni a rövid távú likviditási sokkhatásoknak és a váratlan válságeseményeknek, így többek között a jelentős betétkiáramlásnak. Ennek keretében értékeltük az eszköz- és forráskezelési stratégiákat, valamint modelleztük a magatartási feltevéseket a jelenlegi kamatkörnyezetben.

A kamatláb- és hitelfelár-kockázatnak való kitettség folyamatos felügyeleti vizsgálata

Az EKB 2023-ban ismét áttekintette annak a 29 jelentős hitelintézetnek a helyzetét, amelynél 2022-ben célzottan felülvizsgálta a kamatláb- és hitelfelár-kockázatnak való kitettséget[16]. 2023 második negyedévében a felülvizsgálatot újabb tíz jelentős hitelintézetre is kiterjesztette. Ezt a kezdeményezést helyszíni ellenőrzések egészítették ki. Emellett 2023 második felében 24 jelentős hitelintézet bevonásával elindította az eszköz- és forráskezelés irányításának horizontális felülvizsgálatát, amely a kamatlábkockázatok és a likviditási kockázatok kezelésével kapcsolatos szempontokra – köztük a lejárat nélküli betétek modellezésére – egyaránt kiterjedt.

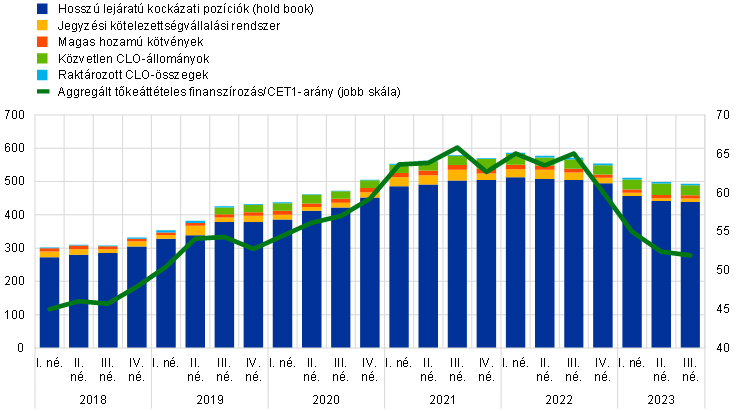

1.2.2.3 Tőkeáttételes finanszírozás

A tőkeáttételes finanszírozásra vonatkozó adatszolgáltatási táblák 2018-as bevezetése óta az EKB folyamatos növekedést tapasztal a jelentős hitelintézetek tőkeáttételes hitelállományában. Ez a tartósan alacsony kamatoknak és a bőséges likviditásnak tulajdonítható, ami a lazuló hitelezési feltételek mellett ösztönzőleg hatott a hitelfelvevők és a hitelezők tőkeáttételi szintjeinek emelkedésére. 2022 folyamán és 2023 első felében ez a trend megfordult: az energiaválság, az infláció és a kamatvolatilitás miatt jelentősen visszaesett az új tőkeáttételes hitelek kibocsátása. A visszaesés fokozatosan megjelenik a jelentős hitelintézetek csökkenő kitettségi szintjeiben (2. diagram). Utóbbi és a CET1-mutató emelkedő szintje együttesen a tőkeáttételes finanszírozás/CET1-mutató jelentős csökkenését eredményezte az elmúlt néhány negyedévben.

2. diagram

A jelentős hitelintézetek (SI) tőkeáttételes finanszírozásnak való kitettségei

(bal skála: milliárd EUR; jobb skála: CET1-tőke százalékában)

Forrás: Az EKB bankfelügyelete és az EKB tőkeáttételes finanszírozási jelzőrendszere.

Megjegyzés: az adatok a bankok egy részmintájára vonatkoznak. A CLO betűszó a hitellel fedezett kötelezvényeket jelöli.

Az EKB számos alkalommal szorgalmazta, hogy a jelentős hitelintézetek tanúsítsanak nagyobb önmérsékletet ebben a piaci szegmensben, mivel folyamatosan emelkedik a nagy tőkeáttételű tranzakciók mennyisége. Várható módon a fokozódó hitelfelvevői problémákat tükrözi a tőkeáttételes hiteleknél látható magasabb nemteljesítési ráta Európában és az Egyesült Államokban egyaránt. Ezek a nemteljesítési szintek azonban mindent egybevéve továbbra is alacsonyak a korábbi stresszes időszakokéhoz viszonyítva, ami a kötelezettségvállalások piaci gyengülésével magyarázható. Tekintettel arra, hogy a magasabb kamatkörnyezetben nagyobb a tőkeáttételes finanszírozásból eredő refinanszírozási kockázat, fennáll a veszély, hogy a következő néhány évben sokkal nagyobb arányban materializálódnak a nemteljesítő kitettségek és a nemfizetés.

Az EKB 2022-ben a vezérigazgatókhoz címzett levélben részletesen ismertette a kockázatvállalási hajlandósággal kapcsolatban elvárt belső keretrendszert, és a tőkeáttételes ügyletek terén jelentős mértékű kockázatvállalásáról számolt be. A készenléti vizsgálat számos hiányosságot feltárt, amely kapcsán a jelentős hitelintézeteknek további konkrét intézkedéseket írtunk elő. Az EKB 2023 folyamán is szigorúan megvizsgálta, hogyan haladnak a bankok az intézkedések foganatosításával. Egyes bankoknál ugyan tettek előrelépést, azonban továbbra is jelentős hiányosságok tapasztalhatók a kockázati kontroll terén. Ezért 2022-höz képest jelentősen nőtt azoknak a bankoknak a száma, amelyekre a tőkeáttételes finanszírozási tevékenységekkel járó kockázatok miatt külön tőkekövetelményeket szabtunk ki.

Ezenkívül a bankok tőkeáttételes finanszírozási kitettségének folyamatos felügyeleti ellenőrzését támogatandó az EKB beépítette a tőkeáttételes finanszírozás mélyreható minőségbiztosítási elemzését a 2023. évi uniós szintű stressztesztjébe. Az elemzés megállapításait az euroövezeti bankok stressztesztjéről szóló 2023. évi EKB-jelentés külön szakaszában tette közzé.

1.2.3 2. prioritás: a digitalizációs feladatok kezelése és a vezető testületek irányítóképességének megerősítése

1.2.3.1 Digitális átalakulási stratégiák és a működési reziliencia keretei

Az EKB 2023-ban is kapcsolatot tartott a bankokkal, egyeztetések, célzott felülvizsgálatok és helyszíni ellenőrzések útján tájékozódott a digitális átalakulás terén elért eredményeikről

A bankok egyre jobban digitalizálódnak, ami azt jelenti, hogy a felügyeletben fokozott figyelmet kell fordítani a digitális átalakulási stratégiákra és a szükséges kockázatkezelési kapacitásokra. Ehhez vizsgálni kell azokat a kockázatokat, amelyek az innovatív technológiák használatával járó és a működési reziliencia kereteit érintő olyan kockázatokkal járnak, mint például a harmadik felektől való függés és a kiberkockázatok.

Ami általánosabban a digitális átalakulást illeti, az EKB 2023 februárjában publikálta a digitális átalakulásról és a pénzügyi technológia használatáról 2022-ben készült felmérés főbb tanulságait. Az áttekintés megerősíti, hogy a legtöbb jelentős hitelintézet rendelkezik digitális átalakulási stratégiával, amely az ügyfélélmény fejlesztését állítja a középpontba. Arra is fény derül, hogy mennyire fontos az ügyvezetés megfelelő hangneme és a hatékony belső ellenőrzési keret.

Szintén ehhez kapcsolódik, hogy a fenti felmérés eredményei alapján 2023-ban 21 jelentős hitelintézetnél tartottunk célzott felülvizsgálatot, hogy jobban megismerjük, milyen módon tűznek ki a bankok digitalizációs stratégiai célokat, miként kísérik figyelemmel ezek megvalósítását, és miként gondoskodnak a célravezető kockázatvállalási hajlandóságra vonatkozó keretről és szervezetirányításról. A felülvizsgálatok eredményeit várhatóan 2024 első felében publikáljuk, és meghatározó szerepük lesz abban, hogy a felügyelt szervezetek megismerhessék a felügyeleti álláspontot és rájuk vonatkozó referenciamutatókat.

A működési rezilienciát illetően az EKB-nak bejelentett jelentős kiberbiztonsági incidensek száma 2023-ban az előző év azonos időszakához viszonyítva jelentősen megnőtt. Ez főként annak tudható be, hogy a veszélyforrást jelentő személyek elosztott szolgáltatásmegtagadási támadássorozatot intéztek több bank ellen. Ehhez társult a külső szolgáltatókat érintő zsarolóvírusos incidensek jelentős megszaporodása. Az ilyen jellegű támadások nagy valószínűséggel okoznak működési zavart. Ezenkívül az állami hátterű szereplő által indított kibertámadások is gyakoribbá váltak a pénzügyi ágazatban. Ezért az EKB 2023-ban több helyszíni és nem helyszíni felügyeleti programot indított az informatikai és kiberkockázatokkal összefüggésben, a legfontosabb eredményeket és észrevételeket pedig a 2023. novemberi Felügyeleti Hírlevélben tette közzé.

A 2024-re tervezett kiberreziliencia-stresszteszten túlmenően az EKB belső száraztesztet is végzett, hogy kipróbálja saját és több INH belső kommunikációs, koordinációs és eszkalációs folyamatait arra az esetre, ha több általa felügyelt szervezetet kibertámadás érné. Ez a gyakorlat belsőleg, az ágazat bevonása nélkül zajlott.

Ami a kiszervezést illeti, 2023-ban is készültek nyilvántartások az összes jelentős hitelintézet kiszervezési megállapodásairól. A 2022. évi első beadványhoz képest jelentős előrelépés történt az adatminőség és az összegyűjtött információk következetessége terén. A vizsgálat eredményei igazolták, hogy a kiszervezés rendkívül fontos téma a jelentős hitelintézetek számára, különösen az informatika és a kommunikációs technológiák területén. A jól kidolgozott értesítési eljárás, amellyel a felügyelt szervezetek tájékoztatják a felügyeleteket az új kiszervezési megállapodások kötésére irányuló szándékukról, még jobban megkönnyítette a kiszervezési kockázat értékelését. Ezenkívül az EKB kezdeményezte a kiszervezési kockázat célzott felülvizsgálatát, amely több jelentős hitelintézet bevonásával zajlik, és 2025-ig tart. Évente felülvizsgáljuk az érintett jelentős hitelintézetek kiszervezéskezelési keretét, valamint bizonyos számú kiszervezési megállapodást. Ezzel horizontális képet kapunk a jelentős hitelintézeteken belül a kiszervezési megállapodásoknál alkalmazott kockázatkezelési eljárásokról.

Ezenkívül a nemzetközi előírásokkal[17] összhangban 2023-ban a működési reziliencia és a digitális átalakulás állt a más európai felügyeletekkel közös munkacsoportok tevékenységének középpontjában. Idetartozott a kriptoeszközök piacairól szóló rendelet és az elosztott főkönyvi technológiára vonatkozó kísérleti rendszer bevezetése, a mesterséges intelligenciáról szóló jogszabállyal kapcsolatos megbeszélések és a digitális működési rezilienciáról szóló rendelet végrehajtása. Az EKB a SREP-keretrendszerbe a Bázeli Bankfelügyeleti Bizottság működési reziliencia elveit is beépítette.

1.2.3.2 A vezető testületek működése és irányítóképessége

A megfelelő döntéshozatal elősegítése és a túlzott kockázatvállalás mérséklése érdekében elengedhetetlen, hogy a bankok hatékonyan működő vezető testületekkel, stabil szervezetirányítással[18], szilárd belső ellenőrzési eljárásokkal és megbízható adatokkal rendelkezzenek. Az Egyesült Államokban és Svájcban 2023 tavaszán bekövetkezett bankcsődök is jól példázzák, miért fontos a stabil rendszerek megléte ezeken a különböző területeken. A csődök hátterében irányítási és kockázatkezelési hiányosságok álltak. Noha az utóbbi években sikerült előrelépni, az EKB továbbra is nagyszámú strukturális hiányosságot tapasztal a belső ellenőrzési funkciókban, a vezető testületek működésében és a kockázati adatösszevonási és adatszolgáltatási képességekben.[19]

Ezért a felügyeletek továbbra is kapcsolatot tartottak a felügyelt szervezetekkel, hogy további előrelépést érjenek el e téren. Az EKB 2022 óta célzott felülvizsgálatot végez azoknál a bankoknál, amelyek vezető testületei összetétel és működés tekintetében hiányosságokkal küzdenek, valamint helyszíni ellenőrzéseket és célzott, kockázatalapú (ismételt) alkalmassági vizsgálatokat folytat. Emellett az alkalmassági és megbízhatósági vizsgálatokban a sokszínűséget tükröző megközelítést dolgozott ki, valamint a szakmai elemzés fejlesztése érdekében finomította adatgyűjtéseit[20], a célzott felülvizsgálatok és a felügyeleti intézkedések pedig 2024 során is folytatódnak.

A 2023. évi SREP részeként a hiányosságok kezelését célzó további intézkedések is zajlottak (lásd az 1.3.1.5 szakaszt).

A stabil irányítási rendszerek mérettől függetlenül minden bank számára elengedhetetlenek, ezért az EKB további intézkedéseket hozott a kevésbé jelentős pénzintézetek irányítási rendszereit érintő 2021–2022. évi tematikus felülvizsgálat eredményei nyomán.[21] Ennek szellemében a nemzeti felügyeletekkel együtt folyamatosan támogatja az európai felügyeleti elvárások és a belső irányítási rendszerre vonatkozó standardok nagyobb fokú összehangolását.

Ezenkívül a hatékony szervezetirányítás mibenlétéről szóló párbeszéd ösztönzése, egyúttal az ezzel kapcsolatos felügyeleti megközelítésének és elvárásainak kommunikálása érdekében az EKB 2023 áprilisában az EUI Florence School of Banking intézményével közösen szervezett szeminárium keretében egyeztetett az ágazat képviselőivel[22].

1.2.3.3 Kockázati adatösszevonás és kockázati adatszolgáltatás

A megbízható kockázati adatösszevonási és kockázati adatszolgáltatási kapacitások nélkülözhetetlenek a megbízható és prudens kockázatkezeléshez. Az EKB bankfelügyelete 2023-ban fokozta felügyeleti tevékenységeit ezen a területen.

Az EKB több hiányosságot tárt fel a kockázati adatösszevonásban és a kockázati adatszolgáltatásban, és a kiemelten sérülékeny pontok közé sorolta ezt a területet a 2023–2025-ös ciklusra vonatkozó felügyeleti prioritásainak tervezése során. Ezért helyszíni és nem helyszíni tevékenységekre egyaránt kiterjedő, átfogó, célzott felügyeleti stratégia készült annak biztosítása céljából, hogy a bankok megbízható adatokon alapuló, hatékony irányítási és kockázatkezelési eljárásokkal rendelkezzenek.

Ami a helyszíni tevékenységeket illeti, folytatódott a kockázati adatösszevonásra és a kockázati adatszolgáltatásra vonatkozó célzott helyszíni ellenőrzési kampány, amely 2022 és 2023 folyamán 23 jelentős hitelintézetet érintett. Hiányosságokat tártak fel a vezető testületek szerepvállalása terén, az adatkormányzási keret hatálya nem egyértelmű és hiányos, és hiányzik a független validálás. Emellett az adatarchitektúra és az informatikai infrastruktúra gyenge pontjai, a manuális áthidaló megoldások elterjedtsége és a tág adatszolgáltatási határidők, valamint az adatminőség ellenőrzésének hiánya is komoly aggályokat vetett fel.

Ami a nem helyszíni tevékenységeket illeti, az egyik legfontosabb pillér az eredményes kockázati adatösszevonásról és kockázati adatszolgáltatásról szóló útmutató tervezete, amely minimumkövetelményeket tartalmaz, és a bankoknak nyújt segítséget kapacitásaik megerősítésében.[23] Az útmutató tervezete nem ír elő új követelményeket, hanem a felügyeleti prioritások szempontjából lényeges témaköröket gyűjt egybe és pontosít. Ezért fontos, hogy a bankok ne tekintsék úgy, hogy az útmutató legújabb kiadásával meghosszabbodik a teljesítési határidő, hanem további iránymutatásként használják a hiányosságok pótlására. A felügyeleti tevékenységek körébe tartozott még az adatkormányzásról és adatminőségről szóló vezetői jelentéssel kapcsolatos kísérleti projekt[24], a Bázeli Bankfelügyeleti Bizottság eredményes kockázati adatösszevonásra és kockázati adatszolgáltatásra vonatkozó elveinek a globális rendszerszempontból fontos bankok általi betartásáról szóló eredményjelentés elkészítésében való közreműködés, a felügyeleti adatszolgáltatásban az adatminőség mérésének megerősítése, valamint a felügyeleti eszközök hatékonyabb használata a kockázati adatösszevonás és a kockázati adatszolgáltatás terén fennálló súlyos, tartós hiányosságok eszkalálására, ideértve a kapcsolódó mennyiségi és minőségi intézkedéseket is.

1.2.4 3. prioritás: az éghajlatváltozás kezelésére irányuló munka fokozása

Az EKB az éghajlattal kapcsolatos és környezeti kockázatokra vonatkozó útmutatójának 2020-as közzététele óta következetesen hangsúlyozza a megfelelő banki kockázatkezelés fontosságát. Az EKB 2023–25 közötti időszakra vonatkozó felügyeleti prioritásai közül az egyik legfontosabb, hogy a bankok megfelelően beépítsék ezeket a kockázatokat az üzleti stratégiájukba, szervezetirányításukba és a kockázatkezelésbe, amivel a cél a kockázatok mérséklése és közlése.

1.2.4.1 A tematikus felülvizsgálat során feltárt hiányosságok utánkövetése

Az éghajlattal kapcsolatos és környezeti kockázatok 2022. évi tematikus felülvizsgálatát követően az EKB úgy állapította meg a határidőket, hogy zökkenőmentessé tegye a bankok számára az átmenetet a fent említett EKB-útmutatóban megfogalmazott elvárások 2024 végéig történő maradéktalan teljesítése felé. Az EKB ekkor közölte, hogy a határidők betartását szorosan figyelemmel kíséri, és szükség esetén szabályérvényesítő intézkedéseket hoz.

Az első határidő 2023 márciusában járt le, a bankoknak eddig kellett megbízható és átfogó lényegességi értékelést és üzleti környezeti vizsgálatot kialakítaniuk. Mivel egy részük ezt nem teljesítette a megadott határidőig, az EKB 2023-ban 23 felügyelt szervezetre vonatkozóan hozott kötelező erejű felügyeleti határozatot, amellyel a 18 legjelentősebb ügyben adminisztratív pénzbírságot helyezett kilátásba, amennyiben a felügyelt szervezet a határozatban megadott határidőn belül nem teljesíti a követelményeket. A további – többek között adminisztratív pénzbírságról szóló – határozattervezetekkel kapcsolatos eljárások 2023 végén még folyamatban voltak (lásd a 2.3.1 szakaszt).

Az EKB 2024-ben és 2025-ben is szorosan figyelemmel kíséri a bankok előrehaladását, és szükség esetén szabályérvényesítő intézkedéseket hoz.

1.2.4.2 Az „Irány az 55%!” intézkedéscsomaggal kapcsolatos éghajlati kockázati forgatókönyv eseti elemzése

Az Európai Bizottság 2023 márciusában a „fenntartható finanszírozási csomag” keretében megbízást adott a három európai felügyeletnek[25] arra, hogy az Európai Rendszerkockázati Testülettel és az EKB-val együtt végezzen az „Irány az 55%!” intézkedéscsomaggal összefüggésben éghajlati kockázati forgatókönyvön alapuló egyszeri elemzést annak értékelésére, hogyan érintenék az elfogadott átállási irányelvek a pénzügyi ágazatot. Az EKB a bankszektorral kapcsolatos modulban vesz részt, amely 2023. december 1-jén elindított adatgyűjtést foglal magában. A kapcsolódó adatgyűjtési táblák a hitelkockázatra, a piaci kockázatra, az ingatlankockázatra és a jövedelemi adatokra, valamint a partner- és ágazati szintű átállási kockázatra és fizikai kockázatra vonatkozó, éghajlati adatokra terjednek ki. Az EKB szándéka, hogy egyedi visszajelzéseit, köztük a főbb megállapításokat megossza az adatgyűjtésben részt vevő bankokkal. Az éghajlati forgatókönyvön alapuló átfogó elemzés bankszektorral kapcsolatos modulra vonatkozó eredményeinek közzététele 2025 elején várható. Ez az adatgyűjtés lehetővé teszi a felügyeletek számára, hogy az EKB 2022. évi éghajlati kockázati stressztesztjével összhangban figyelemmel kísérjék az előrehaladást, és értékeljék a bankok éghajlati kockázattal kapcsolatos adatszolgáltatási képességét és az éghajlati kockázati stressztesztelés bevált gyakorlatáról szóló EKB-jelentés szerinti bevált gyakorlat alkalmazását.

1.3 Jelentős hitelintézetek közvetlen felügyelete

1.3.1 Nem helyszíni felügyelet

Az EKB a jelentős hitelintézetek arányos és kockázatalapú felügyeletére törekszik. Ennek érdekében különböző – többek között horizontális és az adott intézményre vonatkozó – nem helyszíni felügyeleti tevékenységeket tervez és folytat minden évben. Ezek a meglévő szabályozási követelményekre, az egységes felügyeleti szabályzatra és a felügyeleti prioritásokra épülnek, és az egyes jelentős pénzintézetekkel évente folytatott felügyeleti vizsgálati program (SEP) részei. A hitelintézet-specifikus sajátos kockázatok kezelésére irányuló tevékenységek az EKB által meghatározott felügyeleti prioritások teljesülését is biztosítják.

1.3.1.1 Az arányosság elve

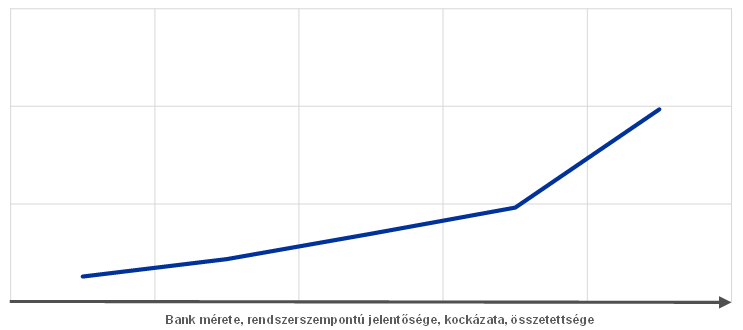

A SEP megfelel az arányosság elvének, azaz a felügyelet intenzitása az adott jelentős hitelintézet méretétől, rendszerszempontú fontosságától, kockázatától és összetettségétől függ. Ezért a közös felügyeleti csoportok (JST-k), amelyek a nagyobb és kockázatosabb jelentős hitelintézeteket felügyelik, átlagosan több SEP-tevékenységet terveznek (3. diagram).

3. diagram

Az egy jelentős hitelintézetre tervezett feladatok átlagos száma 2023-ban

Forrás: EKB.

Megjegyzés: 2024. január 18-án kinyert adatok.

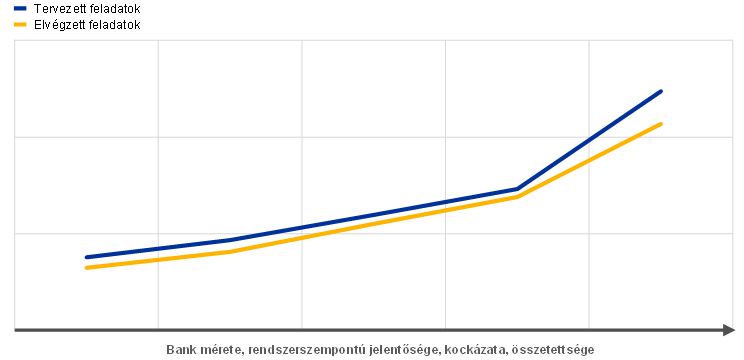

A 2023-ban végzett tevékenységek száma kissé elmaradt az év elején tervezettől (4. diagram). Ennek fő oka, hogy – a korábbi évekhez hasonlóan – az év folyamán néhány adminisztratív feladatot töröltek a tervből.

4. diagram

Egy jelentős hitelintézetre jutó átlagos feladatszám 2023-ban

Forrás: EKB.

Megjegyzés: 2024. január 18-án kinyert adatok.

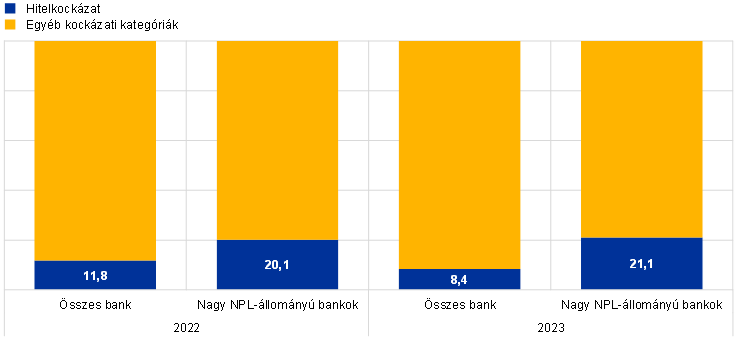

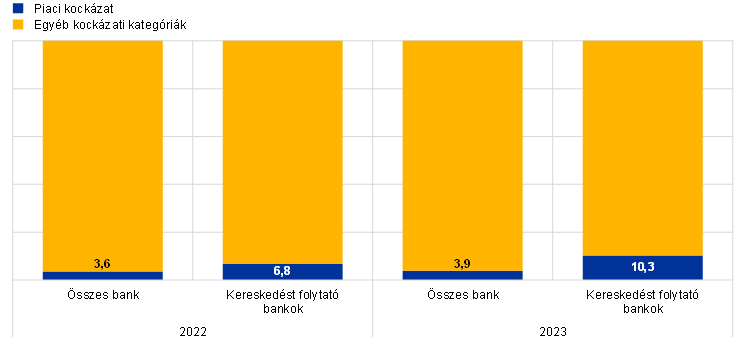

1.3.1.2 Kockázatalapú megközelítés

A SEP kockázatalapú megközelítést alkalmaz az egyes jelentős hitelintézetek legrelevánsabb rendszerszintű és sajátos kockázatait állítva a középpontba. Például a nagy NPL-állománnyal rendelkező bankok esetében a közös felügyeleti csoportok (viszonylag) több hitelkockázati vonatkozású tevékenységet végeztek, mint az átlagos jelentős hitelintézet esetében (5. diagram).

5. diagram

SEP-tevékenységek 2022-ben és 2023-ban: hitel- és piaci kockázattal kapcsolatos tevékenységek az összes tevékenység arányában

Hitelkockázat

(százalékban)

Piaci kockázat

Forrás: EKB.

Megjegyzés: 2024. január 18-án kinyert adatok.

Az EKB 2023-ban új kockázattűrési keretrendszert vezetett be, hogy munkája során nagyobb hangsúlyt fektessen a stratégiai prioritásokra és a legjelentősebb sérülékeny pontokra. Az új keretrendszer kulcsszerepet játszik az olyan fokozottan kockázatorientált felügyeleti kultúra kialakításában, amely lehetővé teszi a felügyeleteknek, hogy egyenmegoldás helyett a felügyelt intézmény sajátos helyzetére szabják a tevékenységet.

A kockázattűrési keretrendszer célja, hogy megkönnyítse a felügyeleti prioritások stratégiai tervezésbe és napi felügyeleti tevékenységekbe való átültetését. E célból egyesíti magában a Felügyeleti Testület kiemelt jelentőségű kockázatokkal és gyenge pontokkal kapcsolatos, felülről lefelé irányuló útmutatását az egyes felügyelt szervezetek alulról felfelé irányuló relevanciaértékelésével. Az alulról felfelé irányuló értékelés tulajdonképpen kiegészíti a felülről lefelé irányuló útmutatást, mivel bizonyos felügyelt szervezetek olyan, az adott intézményekre jellemző sajátos problémákkal küzdenek, amelyek befolyásolják a különféle kockázatokra vonatkozóan megállapított kockázattűrési szintet, következésképp a felügyeleti figyelem irányát. A kockázattűrési keretrendszeren belül a felügyeletek jogosultak tökéletesen kihasználni a felügyeleti eszköztár rugalmasságát, hogy a legfontosabb feladatokra összpontosítsák a figyelmüket. Ez azt jelenti, hogy a hitelintézet sajátos körülményeitől függően a felügyeletek fokozhatják erőfeszítéseiket a nagyobb szerepvállalást indokló területeken, és hátrább sorolhatják a kevésbé sürgetőnek tekintett területeket.

Az év során szerzett pozitív tapasztalatokra támaszkodva az EKB azzal kívánja a kockázattűrési keret megvalósítását tökéletesíteni, hogy minden felügyeleti folyamatába beépíti.[26] Ezáltal a közös felügyeleti csoportok még inkább azokra az ügyekre tudják összpontosítani a figyelmüket, amelyek az adott felügyelt szervezet számára a legfontosabbak, így biztosítva a szükséges rugalmasságot a változó makropénzügyi környezetben az új és kialakulóban lévő kockázatok kezeléséhez.

1.3.1.3 Felügyeleti tervezés

A 2022-ben átalakított felügyeleti tervezés következetes és integrált megközelítést követ, amelynek értelmében a felügyeleti prioritások határozzák meg egyéb feladatok mellett a horizontális tevékenységek, a helyszíni ellenőrzések és a belsőmodell-vizsgálatok tervezésének irányát.

A hatékony felügyelet biztosításához az EKB különféle szakterületei szorosan együttműködnek tevékenységeik megtervezése során, megfelelően figyelembe veszik a felügyeleti prioritásokat, az egyes jelentős hitelintézetre jellemző sajátos kockázatokat és a kockázattűrési keretrendszert. A tervezés során olyan felügyelt szervezetekből állítanak össze mintákat, amelyek részt fognak venni a horizontális tevékenységekben és helyszíni ellenőrzésekben. A helyszíni ellenőrzések a korábbi évekhez hasonlóan kampányjellegűek voltak (lásd a helyszíni felügyeletről szóló 1.3.3 szakaszt). A folyamat eredményét az egyes közös felügyeleti csoportok által az adott felügyelt szervezet esetében lefolytatott SEP tükrözi. Mivel a SEP a közös felügyeleti csoportok jelentős hitelintézettel folytatott kommunikációjának fontos része, a jelentős hitelintézetekkel egyszerűsített SEP-et is megosztanak, amely a következő év munkaprogramját képezi.

Az arányosság elve alapján a nem helyszíni SEP-tevékenységek többek között a következőkhöz kapcsolódnak: (i) kockázati vonatkozású tevékenységek (például a SREP); (ii) szervezeti, adminisztratív vagy jogi követelmények (pl. a jelentőség éves felülvizsgálata); és (iii) a folyamatban lévő SEP programnak a felügyelt csoport vagy szervezet sajátos jellemzőihez igazítása érdekében a közös felügyeleti csoportok által tervezett további tevékenységek (pl. a banki üzleti modell vagy szervezetirányítás elemzése).

1.3.1.4 A felügyeleti tevékenységek áttekintése

Az EKB gondoskodik arról, hogy elegendő erőforrásokkal rendelkezzen a stratégiai és felügyeleti igényeinek kielégítéséhez. A felső vezetés rendszeres jelentést kap arról, hogy felügyeleti prioritásai hogyan épülnek be a tervezésbe, és hogy minden tevékenység és projekt a tervek szerint megvalósult-e.

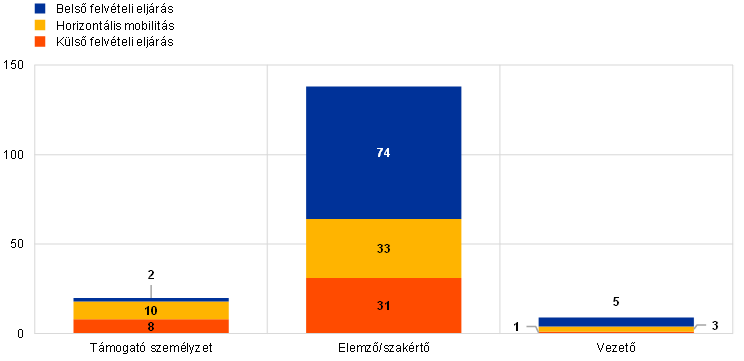

2023-ban az EKB szervezeti felkészültségi vizsgálatot végzett, amelynek keretében a rendelkezésre álló készségek és erőforrások alapján értékelte, mennyire felkészült annak biztosítására, hogy a javasolt felügyeleti prioritásai sikeresen átültethetők legyenek a gyakorlatba (lásd az 5.3.3 szakaszt).

A felügyeleti tevékenységek nyomon követése és a velük kapcsolatos rendszeres jelentéskészítés elengedhetetlen a felügyeleti kezdeményezések stratégiai irányvonalának meghatározásához. A felső vezetés így felmérheti a felügyeleti prioritások és egyéb kezdeményezések alakulását, és tájékozódik a kapcsolódó felügyeleti tevékenységek eredményeiről. Ez képezi a felügyeleti prioritások aktualizálásának alapját, és előmozdítja a hatékony döntéshozatalt a felső vezetés körében.

1.3.1.5 Felügyeleti intézkedések

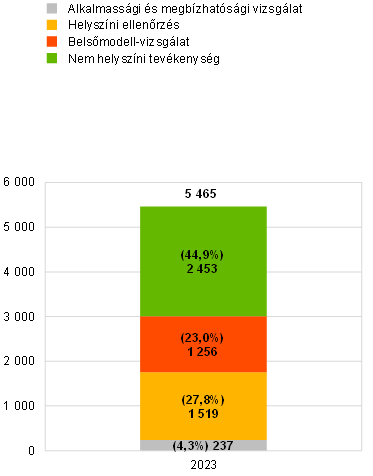

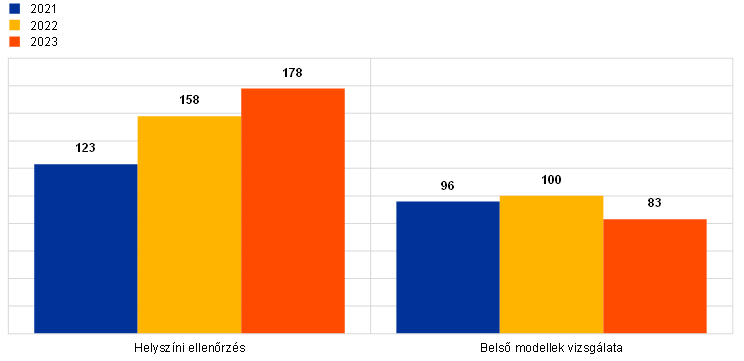

A felügyeleti intézkedések a rendszeres helyszíni és nem helyszíni tevékenységek legfontosabb eredményei közé tartoznak. Részletesen meghatározzák, mit kell tenniük a felügyelt szervezeteknek a hiányosságok orvoslása érdekében. A közös felügyeleti csoportok feladata az intézkedések mielőbbi eredményes végrehajtásának ellenőrzése. 2023-ban a nyilvántartásba vett intézkedések teljes száma a 2022. évihez hasonlóan alakult. A felügyeleti intézkedések hátterében legnagyobbrészt nem helyszíni tevékenységek álltak (39%). Az új intézkedések legnagyobb része (45%) 2022-höz hasonlóan a hitelkockázathoz kapcsolódott (6. diagram).

6. diagram

Felügyeleti intézkedések

a) A nyilvántartásba vett intézkedések száma éves bontásban

(Intézkedések száma)

b) Intézkedések tevékenység szerinti bontásban | c) Intézkedések kockázati kategória szerinti bontásban |

|---|---|

(Intézkedések száma) | (Intézkedések száma) |

|  |

Forrás: EKB.

Megjegyzés: A minta az EKB égisze alá tartozó összes szervezetre kiterjedően tartalmaz intézkedéseket (változó minta). 2023. szeptember 25-én kinyert adatok.

1.3.1.6 A SREP alatti horizontális elemzés

Az EKB 2023. december 19-én közzétette a 2023. évi felügyeleti felülvizsgálati és értékelési eljárás eredményét. Az SREP-pontszámokkal, a 2. pillér szerinti tőkekövetelményekkel és az iránymutatással kapcsolatos további fejleményeket, valamint a kiválasztott kockázati területek mélyrehatóbb elemzését tartalmazta. Az EKB az érintett jelentős intézmények hozzájárulásával hozzáférhetővé tette az adott bankra vonatkozó, 2. pillér szerinti követelményeket, többek között azokat, amelyek 2024-ben a túlzott mértékű tőkeáttétel kockázatának kezelésére irányulnak.

A 2023. évi SREP megmutatta a bankok általános alkalmazkodóképességét, mivel a különféle makrogazdasági kihívások környezetében fenntartották a szilárd tőke- és likviditási pozícióikat (lásd az 1.1.1 szakaszt).

A negatív kockázatok továbbra is a lassabb gazdasági növekedés, a változatlanul restriktív monetáris politika, a hitelkínálat szűkülése és a fiskális támogatás visszavonása. Az Egyesült Államokban és Svájcban tavaly tavasszal tapasztalt banki zavarok nem gyakoroltak jelentős hatást a felügyelt szervezetekre, de ráirányították a figyelmet a piaci instabilitást okozó gyors kamatláb-kiigazítások veszélyére.

2023-ban az EKB javulást tapasztalt a bankszektorban. A megnövekedett kamatbevételnek köszönhetően a felügyelt szervezetek összesített sajáttőke-arányos nyeresége 2023 első kilenc hónapjában 10,0% volt. Javult az eszközminőség: a nemteljesítő hitelek aránya a 2021. évi 2,6%-ról 2,3%-ra csökkent 2023 harmadik negyedévében.

Az SREP-összpontszám általánosan 2,6-on maradt, miközben a felügyelt szervezetek 30%-ának a pontszáma megváltozott. A teljes tőkekövetelmény és -iránymutatás csekély mértékben, a kockázattal súlyozott eszközök 15,5%-ára emelkedett (2022: 15,1%), míg a 2. pillér szerinti tőkekövetelmények mediánja 2,25%-ot tett ki (2022: 2,15%). A bankoknak továbbra is foglalkozniuk kell a 2024–2026 közötti időszakra vonatkozó felügyeleti prioritásokban meghatározott strukturális kihívásokkal (lásd az 1.6 szakaszt).

1.3.1.7 Külső szakértők általi SREP-felülvizsgálat

Az EKB 2023. április 17-én közzétette az európai bankfelügyelet és különösen a SREP szakértői csoport általi értékelés eredményeit és ajánlásait.

Elismerte ugyan az érdemi előrelépést a jelentős hitelintézetek megfelelő tőkeszintjének fenntartása terén, azonban az Európai Központi Bank felügyeleti felülvizsgálati és értékelési eljárásának értékelése nyomán az EKB felkérést kapott, hogy vizsgálja felül a kockázati pontszámait és a 2. pillér szerinti tőkekövetelmények meghatározásának folyamatát. Mivel önmagában a tőkével nem kezelhető mindenfajta kockázat, a fent említett jelentésben azt ajánlják, hogy az EKB teljes mértékben alkalmazza a rendelkezésére álló teljes eszköztárat, beleértve a hatékony kvalitatív intézkedéseket, hogy ösztönözze a bankokat a gyenge üzleti modellek és szervezetirányítási gyakorlat orvoslására.

A jelentést kiegészíti az Európai Számvevőszék jelentésében levont következtetéseket, miszerint még hatékonyabbá és eredményesebbé kell tenni az EKB bankfelügyeletét (lásd az 5.1.1 szakaszt).

Az EKB a 2023. évi SREP-ciklus során elkezdte végrehajtani a szakértői csoport egyes ajánlásait, így például az összes felügyeleti folyamatra kiterjedő kockázattűrési keretrendszerének megvalósítása keretében új, többéves értékelést vezetett be a SREP-hez. Ezáltal a felügyeletek az egyes bankok sérülékeny pontjaihoz és a szélesebb körű felügyeleti prioritásokhoz igazodva pontosabban kalibrálhatják az elemzéseik intenzitását és gyakoriságát. Az EKB emellett továbbra is arra törekszik, hogy javítsa a kockázatalapú felügyeletet, és növelje a felügyeleti mérlegelés jelentőségét. Ezért tovább finomítja az olyan kezdeményezéseket, mint a többéves értékelés és a kockázattűrési keretrendszer, hogy elősegítse a jól meghatározott felügyeleti kultúra fenntartását.

Ezenkívül 2023-ban javította a 2. pillér szerinti követelményekre vonatkozó SREP-módszerek közzétételével kapcsolatos kommunikációt. Fejlesztette a tőkeáttételi mutató, a belső szervezetirányítás és kockázatkezelés, az üzleti modell, a hitel- és a piaci kockázat értékelésére vonatkozó módszerek közzétételét.

2. keretes írás

A brexittel kapcsolatos további teendők: a részlegfeltérképezési felülvizsgálat és helyszíni tevékenységek

A részlegfeltérképezési felülvizsgálat az árjegyző kereskedési részlegeken alkalmazott könyvelési és kockázatkezelési gyakorlatok felülvizsgálata azoknál a bankoknál, amelyek a brexit után euroövezeti leányvállalatokhoz helyezték át üzleti tevékenységeik egy részét. A felülvizsgálat 2020 második negyedévében indult annak biztosítása céljából, hogy a harmadik országbeli leányvállalatok ne üres, fiktív társaságként működjenek.

Első szakaszában megállapítást nyert, hogy a 264 érintett – mintegy 91 milliárd € összegű, kockázattal súlyozott eszközt képviselő – kereskedési részleg megközelítőleg 70%-a használt back-to-back könyvelési modellt, nagyjából 20%-uk pedig megosztott felépítésű részlegként működött, tehát az elsődleges részleg azonos termékekkel kereskedő leányvállalataként jött létre. A back-to-back könyvelési modellek magas aránya – különösen a lényeges kereskedési részlegeknél – nem volt összhangban a könyvelési modellekre vonatkozó felügyeleti elvárásokkal. Válaszul az EKB a lényegességen alapuló arányos megközelítést alkalmazott, és 56 lényeges kereskedési részleget azonosított, ennek eredményeképpen pedig egyedi, kötelező erejű határozatokat hozott, egyebek mellett előírt több követelményt a harmadik országbeli leányvállalatok számára.

Miután teljesülnek ezek a követelmények, a harmadik országbeli leányvállalatok által kezelt, piaci kockázattal kapcsolatos, kockázattal súlyozott eszközök többsége fokozott helyi kockázatkezelés tárgyát fogja képezni. Különösen az első és a második védelmi vonalat kell megerősíteni úgy, hogy közvetlen jelentéstételi útvonalak vezessenek az érintett európai szervezethez. A harmadik országbeli leányvállalatokkal szemben további elvárás, hogy helyi pénzügyi (treasury) egységeket és a különféle értékhelyesbítési (xVA) részlegeket hozzanak létre. Emellett a harmadik országbeli leányvállalatoknak független hozzáférést kell biztosítaniuk a kritikus infrastruktúrákhoz, és további kontrollokat kell kialakítaniuk a különféle szervezetek közötti távolból lebonyolított könyveléshez és fedezeti ügyletekhez.

A felügyelt szervezetek azt tervezik, hogy többféle könyvelési modell ötvözetével teljesítik a részlegfeltérképezési felülvizsgálat követelményeit. A kamatlábügyletek, például az európai államkötvények és az euróban denominált swapügyletek esetében az érintett szervezetek jelentős kereskedési jelenlétet kívánnak kialakítani Európában azzal, hogy a back-to-back könyvelési modellről helyi kockázatkezelési könyvelési modellre térnek át. Ezzel szemben a részvényügyletek terén a készpénz-, a hitel- és a származtatott ügyletekkel túlnyomórészt megosztott felépítésű részlegek foglalkoznak.

Az EKB továbbra is nyomon követi, hogy a bankok a felügyeleti elvárásokhoz igazítják-e a könyvelési modelljeiket, majd ennek megfelelően tervezi meg a felügyeleti intézkedéseket.

1.3.2 Az oroszországi leányvállalatokkal rendelkező szervezetek felügyelete

A felügyelt szervezetek leépítik oroszországi tevékenységeiket, amit az EKB szorosan nyomon követ

Ukrajna Oroszország általi, 2022. februári lerohanása óta az EKB szorosan figyelemmel kíséri a helyzet alakulását, és párbeszédet folytat azzal a néhány felügyelt szervezettel, amely oroszországi leányvállalattal rendelkezik. Noha ezek többsége megtartotta orosz leányvállalatát, lépéseket tettek az orosz piacon végzett tevékenységeik leépítése felé. Összességében véve a jelentős hitelintézetek 2022 vége és 2023 harmadik negyedéve között 21,4%-kal csökkentették az Oroszországgal szembeni kitettségüket[27], tehát a háború kezdete óta fokozatosan csökkent ez a kitettség. A legtöbb bank emellett úgy döntött, hogy amennyiben jogilag megengedett, nem vállal új üzleti tranzakciót Oroszországban, jelenleg pedig a kivonulási stratégiákat – például az üzletága értékesítését vagy az orosz piacon folytatott tevékenységeinek felszámolását – mérlegeli. A bankok oroszországi tevékenységeiről de Lange és Juknevičienė európai parlamenti képviselőkhöz intézett, 2023. június 27-i levélben leírtak szerint az EKB felkérte az érintett bankokat, hogy vigyék keresztül leépítési és kivonulási stratégiáikat azzal, hogy egyértelmű ütemtervet készítenek, és rendszeresen beszámolnak vezető testületüknek és az EKB-nak az eredményekről, és indokolják az esetleges késedelmet, illetve végrehajtási akadályokat. Az EKB adott esetben konkrét intézkedéseket hozott egyes jelentős hitelintézetek sajátos helyzetének kezelése érdekében.

1.3.3 Helyszíni felügyelet

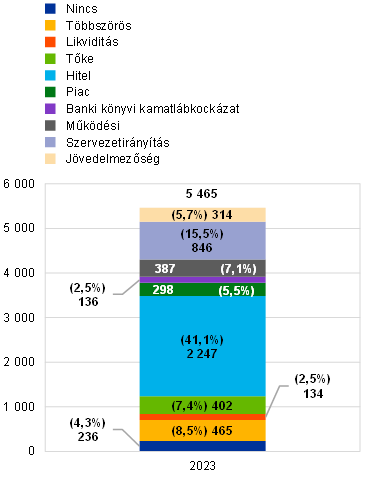

2023-ban 178 helyszíni ellenőrzés és 83 belső modellvizsgálat indult a jelentős hitelintézetek körében. Az előző évi tendenciához hasonlóan 2023-ban is hibrid munkarendben zajlott a legtöbb helyszíni ellenőrzés és belsőmodell-vizsgálat. Az EKB emellett folytatta a kockázati toleranciarendszer megvalósításával kapcsolatos munkát[28].

A kockázati toleranciarendszer megvalósításához fokozni kellett a hatékonyságot úgy, hogy a vizsgált intézmény hatókörével, méretével és összetettségével összhangban optimalizáljuk az erőforrások elosztását. Idetartozik a kockázatalapú megközelítés megerősítése és az ellenőrzések összevonása, valamint lehetőség szerint a holtterek és a felülről lefelé irányuló prioritások vizsgálata, egyúttal pedig a nem helyszíni, a horizontális és a helyszíni tevékenységek jobb integrálása. Az észszerűsítésnek köszönhetően sikerült megnövelni az elmúlt három évben a helyszíni ellenőrzések számát. Ezzel ellentétben csökkent a lefolytatandó belsőmodell-vizsgálatok száma az elmúlt két évben (7. diagram) erőforráshiány miatt, amihez hozzájárult az is, hogy több kiterjedt belsőmodell-vizsgálatot kellett végezni válaszul a bankok által a legújabb szabályozási követelmények nyomán megfogalmazott modellmódosítási kérelmekre.

Az előző években alkalmazott megközelítést folytatva helyszíni ellenőrzési kampányok zajlottak több kockázati területen, stratégiai kezdeményezésekké alakítva a felügyeleti prioritásokat, és kiegészítve más, az adott hitelintézetre vonatkozó helyszíni ellenőrzéseket. A kampányok középpontjában (i) a hitelkockázat, (ii) a banki könyvi kamatláb- és hitelfelár-kockázat (IRRBB/CSRBB), (iii) a kockázati adatösszevonás és adatszolgáltatás, (iv) a belső tőkemegfelelés-értékelési eljárás (ICAAP), valamint (v) az üzleti modell és a jövedelmezőség állt. Emellett célzott helyszíni ellenőrzések is voltak a felügyeleti prioritásokkal összefüggésben olyan témakörökben, mint a digitális átalakulás, az informatika, a kiberbiztonság, a vezető testületek működése és a hatékonyság. Az éghajlattal kapcsolatos és a környezeti kockázatok az adott hitelintézetre vagy kockázatra vonatkozó helyszíni ellenőrzések tárgyát képezték.

A 2023-ban lefolytatott belsőmodell-vizsgálatok olyan területekre terjedtek ki, mint a legújabb EBH-standardok és -iránymutatások végrehajtása, a kereskedési könyv mélyreható felülvizsgálata, valamint a belső modellek célzott felülvizsgálatát követő utóintézkedések.

7. diagram

2021-ben, 2022-ben és 2023-ban indított helyszíni ellenőrzések és belsőmodell-vizsgálatok

(vizsgálatok száma)

Forrás: az EKB bankfelügyelete.

1.3.3.1 A helyszíni ellenőrzések főbb megállapításai

Ami a hitelkockázatot illeti, súlyos gyenge pontokra derült fény a hitelminőség romlásának feltárásában, ideértve a hitelkockázat jelentős növekedésének értékelését és felismerését, a 2. szakaszban lévő és a valószínűleg nemteljesítő kitettségek besorolását, valamint az átstrukturált kitettségek és a kapcsolódó átstrukturálási folyamatok besorolását. A kockázatellenőrző folyamatokban is felmerült néhány komoly probléma: hiányosságok mutatkoztak a figyelmeztető rendszer és a kockázatkezelő testületeknek a hitelkockázat megfelelő figyelemmel kísérésében és kezelésében betöltött szerepe tekintetében. Ezenkívül a várható hitelveszteségek – többek között a paraméterek, például a nemteljesítéskori veszteségráta, a nemteljesítési valószínűség és a javulási arány számítása és kalibrálása – terén, valamint a 2. és 3. szakaszban lévő kitettségekre vonatkozó céltartalékképzési folyamatban egyéni és kollektív szinten egyaránt mutatkoztak hiányosságok.

A piaci kockázat tekintetében a főbb gyenge pontok a szervezetirányításban, a valós érték mérésében és a kiegészítő értékhelyesbítésekben merültek fel. Ezek különösen nyilvánvalóak a következők tekintetében: a piaci adatforrások és a független árellenőrzés lefedettségének elégtelen megbízhatósága, a valósérték-hierarchia nem megfelelő módszertanai, a kiegészítő értékhelyesbítések és az első napi nyereséghalasztási számítások hiányosságai. Súlyos hiányosságokra derült még fény a partner-hitelkockázat terén, ahol a stressztesztelési keretek, a kockázatfeltárás, a hitelkeret-megállapítás és a fedezetkezelés adott okot aggodalomra.

Ami a likviditási kockázatot illeti, súlyos problémákat találtunk a kockázatmérésben és -ellenőrzésben, többek között a számszerűsítési módszertanokban, az adatpontosságban és -teljességben és a stressztesztelési forgatókönyvek kialakításában. Hasonlóképp súlyos hiányosságok mutatkoztak a szabályozói adatszolgáltatásban, valamint a likviditásfedezeti ráta és a nettó stabil forrásellátottsági ráta számításában.

Az IRRBB esetében a kritikus megállapítások túlnyomó többsége az IRRBB mérésének és nyomon követésének hiányosságait érintette, és különösen a számszerűsítési módszerek elégtelenségével, a fő modellezési feltevések megalapozottságának hiányával, az elavult adatokkal és a gyenge modellkockázati keretrendszerekkel álltak összefüggésben. Más igen rossz eredmények arra világítottak rá, hogy az IRRBB-kezelési profil és -stratégia nem kellően formalizált, a kockázatkezelő testület pedig csekély mértékben működik közre az IRRBB-kezelési folyamatok meghatározásában és figyelemmel kísérésében.

Az üzleti modellt és a nyereségességet illetően a legsúlyosabb problémákra utaló megállapítások a stratégiai tervezéshez, a stratégia végrehajtásának figyelemmel kíséréséhez, a jövedelem- és költségmegosztási keretekhez és a pénzügyi prognózisokhoz kapcsolódtak, ahogy aggályok merültek fel a nem kellően indokolt és elavult feltevések miatt.[29]

A bankok digitális átalakulásának felülvizsgálatára vonatkozó kezdeti helyszíni ellenőrzések[30] nehézségeket tártak fel a projektmonitorozással és irányítással, valamint a változáskezeléssel kapcsolatosan. Emellett az informatikai és az üzleti stratégiák közötti összhang hiánya is aggályokat vetett fel az irányítást illetően.

Ami az éghajlati kockázatot illeti, amely más meglévő kockázati kategóriákban – például az üzleti modell, a hitelkockázat, a belső irányítás és a működési kockázat – is tényező, az éghajlati kockázatra vonatkozó kezdeti helyszíni ellenőrzések további gyengeségeket tártak fel abban, ahogy az éghajlati kockázatokat a hitelkockázat-kezelésbe, valamint az éghajlati és környezeti adatok irányításába, a minőség-ellenőrzésbe és az adatstratégiákba integrálják. Ezt horizontális felügyeleti felülvizsgálat is megerősítette, amely végül minden jelentős hitelintézetnek megvalósítható átállási terveket eredményezett.

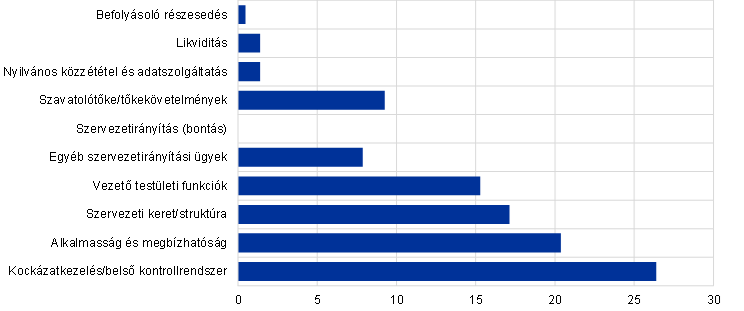

A belső szervezetirányítás tekintetében a legkritikusabb megállapítások a következőkhöz kapcsolódtak: (i) függetlenség, tevékenységi kör és a belső ellenőrzési funkciókhoz kapcsolódó erőforrások; (ii) nem kellően átfogó keretrendszerek, elégtelen adatarchitektúra és informatikai infrastruktúra, a kockázati adatösszevonás és adatszolgáltatás terén az adatminőség-kezelés hiányosságai; továbbá (iii) a vezető testület irányítóképességének problémái, így a tagok közötti elégtelen kapcsolattartás, gyenge kockázati kultúra a szervezet szintjén, a banki üzleti és kockázati stratégiák végrehajtásának elégtelen felvigyázása. Ezek a megállapítások azt is megerősítik, hogy a szervezetirányítás továbbra is kiemelt felügyeleti prioritás.

Az ICAAP tekintetében a legsúlyosabb hiányosságokat a következő témakörökben találtuk: (i) gyenge belső – hitelkockázatra, piaci kockázatra vagy kamatlábkockázatra vonatkozó – számszerűsítési módszertanok; (ii) a kockázatfeltárás részeként történő lényeges kockázatok azonosításához nem megfelelő módszertanok, inkoherens átfogó ICAAP-architektúrával párosulva; valamint (iii) a belső tőke és a gazdasági tőke megfelelőségének fogalmai közti ellentmondások.