Forord af Christine Lagarde, formand for ECB

De europæiske banker fortsatte med at navigere i et udfordrende miljø i 2023. De stod over for en svag økonomi i euroområdet og voksende geopolitiske risici, navnlig som følge af Ruslands uberettigede krig mod Ukraine og den tragiske konflikt i Mellemøsten. Finansielle spændinger i andre lande påvirkede finansieringsmarkederne i foråret. Og da inflationen ventes at forblive for høj i for lang tid, fortsatte ECB med at stramme pengepolitikken.

Men de tidligere års hårde arbejde for at gøre euroområdets banker mere modstandsdygtige betaler sig nu. Bankerne fastholdt solide kapital- og likviditetspositioner, idet den samlede kernekapitalprocent for bankerne under tilsyn var 15,6 ct., dvs. tæt på rekordhøj. Det bidrog til at beskytte sektoren mod eksterne stød og gav bankerne mulighed for uden problemer at transmittere ECB's pengepolitiske stramninger til økonomien.

Der er dog stadig en række udfordringer. Højere renter påvirkede euroområdets bankers nettorentemarginaler, hvilket førte til en gennemsnitlig forrentning af egenkapitalen på 10 pct. i 3. kvartal 2023, mens indlånsrenterne stiger, og andelen af misligholdte lån vokser. Tilsynsmyndighederne vil fortsat nøje overvåge risiciene. De vil især holde et vågent øje med bankernes eksponeringer mod sårbare sektorer, fx erhvervsejendomme, og imødegå betænkeligheder vedrørende bankernes rammer for ledelse og intern risikostyring.

Modstandsdygtighed og tilpasningsevne vil være afgørende for at imødegå de strukturelle udfordringer, som klimaændringerne og digitaliseringen udgør. I 2024 forventes bankerne at opfylde ECB's tilsynsforventninger til klima- og miljørelaterede risici og at integrere risiciene i deres strategier og risikostyringsprocesser. Og efterhånden som brugen af kunstig intelligens bliver mere udbredt, vil tilsynsmyndighederne fortsat undersøge bankernes digitaliseringsstrategier og deres modstandsdygtighed over for cyberangreb. Disse bestræbelser vil bidrage til at sikre, at bankerne forbliver stærke og fortsætter deres indsats for at støtte euroområdets økonomi på vejen mod en grønnere og mere digital fremtid.

Indledende interview med Claudia Buch, formand for Tilsynsrådet

Du overtog posten som formand for ECB's tilsynsråd i januar 2024. Hvad bliver dit vejledende princip for udførelsen af denne vigtige opgave?

Vi skal altid huske, at vi tilsynsmyndigheder handler på vegne af offentligheden. Bankerne spiller en stor rolle i hverdagen: de sikrer indskud, gør det nemmere at betale og låner penge til husholdninger og virksomheder. Det er vores opgave at sørge for, at bankerne er sikre og ikke tager for mange risici.

Det har nogle helt konkrete konsekvenser: vi skal være fremadskuende med en kritisk tankegang, som omhandlet i Baselkomitéens hovedprincipper for effektivt banktilsyn. Det fremadskuende element er især vigtigt nu, hvor mange økonomier og samfund har nået et vendepunkt. Og vi er nødt til at være kritiske for at kunne tænke ud af boksen. Velfungerende banker er et klart gode for samfundet. Men banker er private enheder, og de handler i sidste ende i aktionærernes interesse. Vores rolle som tilsynsmyndigheder er at sikre, at de også handler i samfundets interesse.

I 2024 fejrer det europæiske banktilsyn sit 10-års jubilæum. Hvor modent er det, og hvad kan stadig forbedres?

Med Den Fælles Tilsynsmekanisme (SSM) har Europa gjort betydelige fremskridt med hensyn til institutionsopbygning og delegering af beføjelser til europæisk plan. For ti år siden var tilsynet i Europa fragmenteret med hensyn til både institutioner og praksis. Grænseoverskridende risici blev ofte ignoreret, og det var umuligt at benchmarke bankerne i forhold til andre banker. Tilsynsstandarderne varierede fra land til land.

Vi har nu stærke tilsynsbeføjelser på europæisk plan, samtidig med at vi arbejder tæt sammen med de nationale myndigheder. Jeg tror, at sådan som det europæiske banktilsyn er skruet sammen i dag, kan det tjene som model for andre politikområder, hvor der kan være behov for mere integration.

Men vi kan selvfølgelig altid blive bedre. Et af mine mål er at gøre det europæiske tilsyn endnu mere integreret. Vi kalder vores 10-års jubilæumsår 2024 for vores "integrationsår". Det vil omfatte en række initiativer til yderligere at fremme vidensdeling, investere i fælles tilsynsteknologi og udnytte de nationale tilsynsmyndigheders ekspertise. Det vil fremme vores kultur som ét samlet team.

Hvordan mener du, at bankerne under tilsyn klarede sig i 2023?

De europæiske banker har vist sig at være modstandsdygtige over for de stød, der har ramt vores økonomier i de seneste år. Covid-19-pandemien, stigende energipriser og inflation, den russiske invasion af Ukraine og senest konflikten i Mellemøsten har alle sat vores økonomier under pres. Effekterne af disse stød giver sig udslag i højere inflation og renter og svagere økonomisk vækst. Vi oplevede den kraftigste rentestigning i ECB's historie.

De højere renter er helt sikkert en vigtig drivkraft bag den markante stigning i bankernes rentabilitet, også fordi bankerne kun langsomt har overvæltet stigningerne til indlånsrenterne. Bankernes kapitalposition er forblevet robust og ligger et godt stykke over de lovpligtige krav. De europæiske bankers urealiserede tab som følge af devalueringen af værdipapirer har også været forholdsvis begrænsede. Og deres likviditetsposition er fortsat stærk, selv efter den gradvise tilbagetrækning af ECB's ekstraordinære likviditetsstøtte. Det skyldes de lovgivnings- og tilsynsmæssige ændringer, der blev gennemført efter den globale finanskrise. Men vi må også anerkende, at bankerne har nydt godt af de stærke pengepolitiske og finanspolitiske reaktioner på tidligere stød.

Altså er der ingen grund til at hvile på laurbærrene. De makrofinansielle og geopolitiske risici er blevet større, og i mange lande er realøkonomien nødt til at tilpasse sig strukturelle ændringer. Det kan påvirke bankerne gennem øget kredit- og likviditetsrisiko. Nogle nye risici er faktisk allerede begyndt at vise sig. Vi ser en stigning i omfanget af svage lån, virksomhedskonkurser og misligholdelsesrater. Vi vil fortsætte med at styrke modstandsdygtigheden i de banker, vi fører tilsyn med. Og vi vil afhjælpe konstaterede mangler i deres ledelse og risikostyring.

Hvad mener du, at det europæiske banktilsyn kan lære af uroen på markederne i marts 2023?

For mig er den vigtigste erfaring, at der ofte opstår kriser, når bankernes dårlige risikostyring udsættes for negative stød udefra. Det har to konkrete konsekvenser for os.

For det første skal vi som tilsynsmyndigheder være proaktive og tage fat på tilsynskonklusionerne på et tidligt tidspunkt. Begivenhederne i marts 2023 viste, at selv stress i mindre, lokalt aktive banker kan have globale konsekvenser, hvis det ikke håndteres proaktivt. På internationalt plan gennemgår vi derfor mangler i de retlige rammer, fx med hensyn til likviditetsrisiko og renterisiko, og vi drøfter konsekvenserne for tilsynets effektivitet.

For det andet har vi brug for en god forståelse af, hvordan ændringer i makromiljøet påvirker bankerne. De amerikanske og schweiziske myndigheder har erkendt, at der før uroen havde været mangler i risikostyring og ledelse. I et gunstigt makroøkonomisk miljø gør disse svage punkter ikke megen skade. Men når udviklingen vender, dukker de frem og kan skade hele det finansielle system.

Et tilstrækkeligt kapitalniveau i systemet er naturligvis den første forsvarslinje mod uforudsete begivenheder og eksterne stød. Det afbøder også de negative virkninger af dårlig ledelse og mangler i risikostyringen.

Tilsynets effektivitet er et aktuelt spørgsmål, og det var også fokus i en anbefaling i den eksterne vurdering af tilsynskontrol- og vurderingsprocessen (SREP). Hvordan vil du sikre, at det europæiske banktilsyn bliver mere effektivt?

For en tilsynsmyndighed betyder det at være effektiv at sikre, at relevante tilsynskonklusioner omsættes til konkrete forbedringer af bankernes risikoprofiler og modstandsdygtighed. Det er en vigtig erfaring fra begivenhederne sidste forår. Men at være effektiv betyder også at fokusere på relevante risici.

Faktisk har vi i et stykke tid været opmærksom på effektiviteten af det europæiske banktilsyn. Jeg er meget taknemmelig for, at Andrea Enria har nedsat en rådgivende ekspertgruppe, der skal gennemgå SREP. Gruppens rapport indeholder klare anbefalinger til os: vi bør blive mere tilpasningsdygtige, indgribende og risikofokuserede, øge vores produktivitet og effektivitet og gøre fuld brug af alle tilsynsværktøjer.

Vi har drøftet disse anbefalinger indgående i Tilsynsrådet. Nogle blev gennemført i SREP-cyklussen for 2023. Vi har en ny ramme for risikotolerance og en flerårig SREP-vurdering, som giver tilsynsmyndighederne mere fleksibilitet til at fokusere på de enkelte bankers sårbarheder. Andre anbefalinger vil blive taget i betragtning vedrørende SREP-cyklussen for 2025. Vi styrker også vores tilsyn ved at anvende mere indgribende foranstaltninger, som Frank Elderson forklarede i en tale for nylig.

Hvad vil efter din mening være de største udfordringer for de europæiske banker i den nærmeste fremtid?

Jeg mener, at de største udfordringer for bankerne er ændringerne i det makrofinansielle og geopolitiske miljø og konkurrenceforhold i forandring.

Vi er på vej ud af en periode med ultralave renter. Det kan have tilskyndet bankerne til at påtage sig større risici for at understøtte indtjeningen. På trods af de seneste stød til BNP har insolvens og konkurser fortsat ligget på et meget lavt niveau. Det har bankernes hensættelser til tab på udlån også. Denne diskrepans skyldes i høj grad den hidtil usete finanspolitiske og monetære støtte, som har beskyttet bankernes balancer mod disse stød.

Det har konsekvenser for fremtidige risikovurderinger, da tidligere data om misligholdelse af lån ikke reelt afspejler de risici for aktivernes kvalitet, der ligger forude. Og mange af de risici, som bankerne er eksponeret for, fx cyberrisiko, klima- og miljørelaterede risici og geopolitiske risici, er først for nylig dukket op.

Det er derfor afgørende, at bankerne tilpasser deres risikostyringspraksis til de nye forhold.

Den anden udfordring, som bankerne står over for, er konkurrenceforhold i forandring. Finansielle institutioner, der ikke er banker, har øget deres markedsandel, og selvom innovationer såsom distributed ledger-teknologi og kunstig intelligens giver bankerne mulighed for at øge deres produktivitet, giver de også nye markedsdeltagere mulighed for at udfordre eksisterende forretningsmodeller. Innovation og øget konkurrence kan forbedre den økonomiske velfærd, men skaber også nye risici. Hvis bankerne oplever, at deres avancer bliver klemt, vil de måske gå i retning af potentielt mere risikobetonede aktiviteter. De kan fx lempe deres standarder for kreditbevilling. Derfor holder vi et vågent øje med bankernes eksponeringer over for ikke-banker og det digitale økosystem, og vi overvåger, hvordan deres forretningsmodeller påvirkes af den øgede konkurrence.

Hvordan ser du på bankunionens fremtid?

Vi har gjort store fremskridt med de to første søjler i bankunionen – tilsyn og afvikling – men det går meget langsommere med den tredje søjle, indskudsbeskyttelse. Jeg mener, at yderligere forsinkelser i fuldførelsen af bankunionen kan vise sig at være skadelige. Vi er nødt til at forberede os på et potentielt mere negativt miljø. Det kræver, at de resterende huller i de europæiske rammer for krisestyring og indskudsforsikring lukkes.

Bankunionens tre søjler er faktisk tæt forbundne. Tilsynet sikrer, at bankkrak er usandsynlige, og at de ikke er alvorlige, hvis de opstår. Men selv tilsyn af højeste karat kan og bør ikke forhindre alle fejl. I tilfælde af svigt bør forstyrrelser af banktjenester minimeres, og skatteydernes penge bør beskyttes. Her kommer den anden søjle ind i billedet – en troværdig og effektiv afviklingsordning i Den Fælles Afviklingsinstans' regi.

Der er klart behov for at arbejde mere med den tredje søjle – en fælles indskudsgarantiordning. Indskudsgaranti er afgørende for at beskytte indskyderne. Men som alle andre former for forsikring kan den fremme moral hazard og risikotagning. Derfor sikrer det europæiske banktilsyn, at der konsekvent anvendes høje tilsynsstandarder i alle deltagerlandene.

På nuværende tidspunkt er indskudsgarantien i vid udstrækning organiseret på nationalt plan, hvilket ikke er foreneligt med tilsyn og afvikling på europæisk plan. Vi har brug for en europæisk indskudsgarantiordning for at sikre ensartet indskyderbeskyttelse i hele euroområdet. Det kan også fremme en bedre integration af bankmarkederne og grænseoverskridende risikodeling.

Jeg vil også gerne understrege, at gamle aktiver ikke længere kan påberåbes som begrundelse for at forsinke de næste skridt. Da bankunionsprojektet startede, gav det mening først at fokusere på at fjerne gamle aktiver fra bankernes balance. Det er nu opnået – de signifikante bankers andel af misligholdte lån er faldet fra 7,5 pct. i 2015 til 1,9 pct. i 3. kvartal 2023, hvilket er tæt på en bundrekord.

1 Banktilsynet i 2023

1.1 Bankerne under europæisk banktilsyn er robuste

1.1.1 Indledning

Tilsynsregler og tilsynspolitik bidrog til at klæde bankerne i euroområdet godt på trods de usikre økonomiske forhold

Tilsynskontrol- og vurderingsprocessen (SREP) for 2023 bekræftede, at euroområdets banker fortsat udviste modstandskraft med robuste kapital- og likviditetspositioner trods de usikre økonomiske forhold. Bankerne er generelt velkapitaliserede. De signifikante institutters samlede egentlige kernekapitalprocent (CET1-procent) vendte tilbage til det historiske toppunkt i 2021 og lå på 15,6 pct. i 3. kvartal 2023, mens den nåede op på 17,7 pct. for de mindre signifikante institutter. Den samlede gearingsgrad blev også forbedret og nåede op på 5,6 pct. (+0,5 procentpoint) for de signifikante institutter og 9,3 pct. (+0,7 procentpoint) for de mindre signifikante institutter.

Samlet set har de signifikante institutter også rigelige likviditetsbuffere i forhold til lovkravene, selvom bufferne er blevet mindre siden starten på den nuværende pengepolitiske stramningscyklus. I 3. kvartal 2023 var de signifikante institutters samlede likviditetsdækningsgrad 159 pct. i forhold til ca. 140 pct. før pandemien. Likviditetsdækningsgraden var højere for de mindre signifikante institutter, nemlig 205 pct.

Den afdæmpede økonomiske vækst i de første ni måneder af 2023, de svage økonomiske udsigter i lyset af strammere finansieringsforhold og øgede geopolitiske spændinger bidrog imidlertid til stor usikkerhed om de makrofinansielle forhold.

Bankernes rentabilitet forbedredes yderligere i 2023, men tilsynsmyndighedernes syn på holdbarheden af den kraftige stigning i rentabiliteten er fortsat forsigtigt

I 3. kvartal 2023 var de signifikante institutters samlede egenkapitalforrentning år-til-dato 10 pct. på årsbasis, dvs. uændret i forhold til det foregående kvartal, mens den var steget fra 7,6 pct. på samme tidspunkt året før. De mindre signifikante institutter genererede en lavere egenkapitalforrentning år-til-dato på 8,0 pct. på årsbasis i 3. kvartal 2023 i forhold til 8,3 pct. i det foregående kvartal, men betydeligt højere end de 1,3 pct. på samme tidspunkt året før.

Nettorentemarginalerne var den vigtigste drivkraft for rentabiliteten i 2022 og de første ni måneder af 2023. Det mere end opvejer det stagnerende eller svagt faldende udlån. Indtægterne fra handels- og investeringsbankvirksomhed faldt med 5 pct. i forhold til 2022 med afdæmpede gebyrer fra aktier, fastforrentede værdipapirer og råvarer i 2. kvartal, hvilket delvis blev opvejet af et robust 3. kvartal og for nogle bankers vedkommende af kredithandel.

I 2023 fortsatte tilsynsmyndighederne med at holde et vågent øje med forhold som holdbarheden af den kraftigt stigende rentabilitet og kreditrisiko, der kan tilskrives eksponeringer mod sårbare sektorer, fx beboelses- og erhvervsejendomme. Intern ledelse og risikostyring var også stadig et fokusområde for tilsynsmyndighederne. Højere finansieringsomkostninger var den største nedadrettede risiko for euroområdets bankers overskud. Omkostningerne ved indlån, som indtil videre har tilpasset sig langsomt, forventes at stige yderligere, efterhånden som konkurrencepresset øges, og indskyderne flytter deres midler fra indlån på anfordring til tidsindskud, der giver en højere forrentning.

Data fra de første ni måneder af 2023 viser en gradvis, om end beskeden stigning i mængden af misligholdte lån (NPL). Inflationspresset og det markedsmæssige pres på sårbare kreditrisikoporteføljer, fx forbrugerkredit, beboelses- og erhvervsejendomme, og på små og mellemstore virksomheder fortsatte. Øgede hensættelser som følge af højere kreditrisiko kan derfor påvirke overskuddet negativt i fremtiden.

1.1.2 Stresstest og ad hoc-dataindsamling af urealiserede tab

1.1.2.1 Stresstest af banker i euroområdet

I 2023 gennemførte ECB to stresstest af signifikante institutter i euroområdet. 57 store banker i euroområdet deltog i den EU-dækkende stresstest, som Den Europæiske Banktilsynsmyndighed (EBA) koordinerede. Yderligere 41 mellemstore signifikante institutter deltog i den parallelle stresstest, som ECB koordinerede. De to test udgjorde den årlige tilsynsmæssige stresstest, som ECB skal gennemføre i henhold til EU-lovgivningen[1].

EBA offentliggjorde detaljerede resultater af sin EU-dækkende stresstest for 2023 for de 57 største banker i euroområdet. ECB offentliggjorde individuelle resultater for de yderligere 41 mellemstore banker samt en rapport om de samlede endelige resultater af ECB's stresstest af banker i euroområdet for hele udsnittet på 98 enheder under tilsyn.

Euroområdets banksektor kan modstå et alvorligt økonomisk tilbageslag, men der er stadig behov for fortsat overvågning

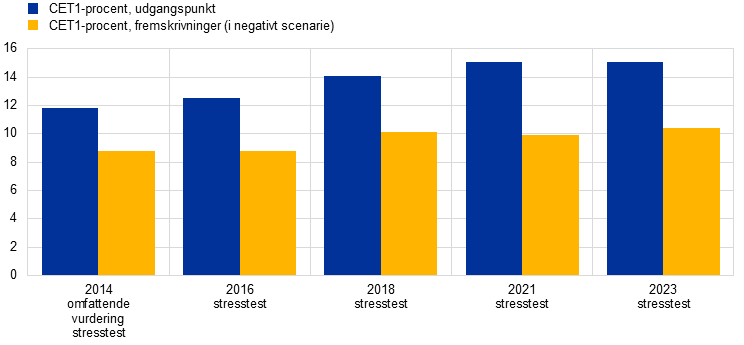

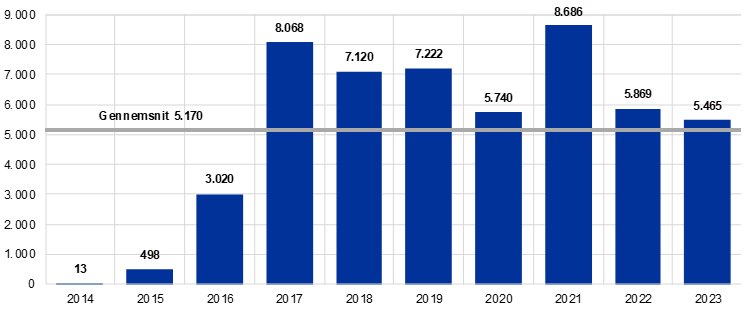

Resultaterne af ECB's stresstest for 2023 viste, at euroområdets banksektor kan modstå et alvorligt økonomisk tilbageslag. I det negative scenarie vil CET1-procenten i gennemsnit falde med 4,8 procentpoint til 10,4 pct. ved udgangen af 2025[2]. Den markante forbedring af bankernes aktivkvalitet og rentabilitet i forhold til tidligere test samt den betydelige opbygning af kapital i de seneste ti år (figur 1) bidrog til, at bankerne har klaret sig i det meget alvorlige negative scenarie. Når det er sagt, identificerede stresstesten også potentielle sårbarheder, så der er behov for fortsat overvågning af risici.

ECB anvender stresstestresultaterne som input til den årlige SREP. De kvantitative resultater spiller en central rolle i fastlæggelsen af søjle 2-vejledningen, som for første gang også indeholder en vejledning om søjle 2-krav til gearingsgrad, hvor det er relevant. De kvalitative resultater af stresstesten indgår i risikostyringsdelen af SREP, hvilket potentielt kan påvirke søjle 2-kravene.

Figur 1

Udvikling i udgangspunktet for og fremskrivninger af CET1-procenten

(i procentpoint)

Kilde: ECB's beregninger.

Anm.: Alle tal er "fully loaded" med undtagelse af stresstesten for 2014, der er gennemført som led i de omfattende vurderinger. CET1-fremskrivningerne vedrører slutningen af stresstesthorisonten. Udsnittet af banker kan variere fra test til test.

1.1.2.2 Dataindsamling til vurdering af urealiserede tab i euroområdets bankers obligationsporteføljer målt til amortiseret kostpris

De samlede urealiserede tab i euroområdets bankers obligationsporteføljer er begrænset

EBA og ECB gennemførte også en ad hoc-dataindsamling for at foretage en omfattende vurdering af de risici, der er forbundet med urealiserede tab på bankernes obligationsporteføljer målt til amortiseret kostpris og de tilknyttede sikringer. De urealiserede nettotab på euroområdets bankers obligationsporteføljer er samlet set begrænsede og udgjorde 73 mia. euro pr. februar 2023, efter at der er taget højde for sikring af dagsværdi. De yderligere tab, fratrukket sikring af dagsværdi, som blev fremskrevet i det negative scenarie i den EU-dækkende stresstest, ville beløbe sig til 155 mia. euro. Realisering af disse urealiserede tab bør dog betragtes som et usandsynligt hypotetisk resultat, da bankernes porteføljer til amortiseret kostpris er beregnet til at blive holdt til udløb, og bankerne typisk vil anvende repoforretninger og andre afbødende foranstaltninger, inden de omsætter deres obligationspositioner. ECB offentliggjorde de individuelle resultater af bankernes regnskabsmæssige værdi og dagsværdi for disse obligationsporteføljer pr. februar 2023.

1.2 Tilsynsprioriteter for 2023-25

1.2.1 Indledning

I 2022 øgede Ruslands invasion af Ukraine og dens makrofinansielle konsekvenser usikkerheden om udviklingen i økonomien og på de finansielle markeder og øgede samtidig risiciene for banksektoren. På denne baggrund blev enhederne under tilsyn bedt om at styrke deres modstandsdygtighed over for umiddelbare makrofinansielle og geopolitiske stød (prioritet 1). ECB krævede navnlig, at bankerne skulle fokusere på deres rammer for kreditrisikostyring og målrette dem mod de sektorer, hvis kreditrisiko risikerede at blive forværret. ECB undersøgte også, om bankernes finansieringsplaner var tilstrækkelige, og om deres finansieringskilder var diversificerede. Desuden blev bankerne bedt om at imødegå digitaliseringsudfordringerne, styrke deres ledelsesorganers styringskapacitet (prioritet 2) og øge indsatsen for at håndtere klimaændringer (prioritet 3).

ECB vurderer og overvåger løbende, om de risici og sårbarheder, som enhederne under tilsyn står over for, ændrer sig. Denne smidige tilgang gør det muligt for ECB fleksibelt at tilpasse sit fokus til ændringer i risikobilledet. I 2023 understregede flere centralbankers fortsatte pengepolitiske stramninger vigtigheden af, at bankerne på forsvarlig vis styrer deres eksponeringer mod rente- og kreditspændsrisici på poster uden for handelsbeholdningen (IRRBB/CSRBB). Efter uroen på markederne i foråret 2023, som var præget af visse mellemstore bankers krak i USA, tilpassede ECB sine tilsynsprioriteter og udvidede sin målrettede gennemgang af IRRBB/CSRBB til at omfatte flere institutter. Samtidig gennemførte ECB ad hoc-analyser for at identificere bankernes potentielle sårbarheder som følge af urealiserede tab på deres balancer. Desuden betød den øgede risiko, som er forbundet med erhvervsejendomme, at tilsynsmyndighederne omprioriterede visse inspektioner på stedet for at vurdere bankernes ledelses- og afbødende foranstaltninger for nogle af de mere risikobetonede modparter i denne sektor.

1.2.2 Prioritet 1: Styrke modstandsdygtigheden over for umiddelbare makrofinansielle og geopolitiske stød

1.2.2.1 Mangler i kreditrisikostyringen, herunder eksponeringer mod sårbare porteføljer og aktivklasser

Effektive rammer for kreditrisikostyring er afgørende for, at bankerne proaktivt kan imødegå nye kreditrisici

I hele 2023 fortsatte tilsynsmyndighederne med at gennemføre et arbejdsprogram for kreditrisiko med fokus på at afhjælpe strukturelle mangler i bankernes rammer for kreditrisikostyring, herunder vedrørende fast ejendom og sårbare porteføljer. I en situation med stigende renter og makroøkonomisk usikkerhed er det særlig vigtigt for tilsynsmyndighederne at sikre, at bankerne proaktivt imødegår nye kreditrisici i sårbare porteføljer og aktivklasser. Oprettelse af lån er også en vigtig del af en banks kreditrisikostyringscyklus, og det har tilsynsmyndighederne i stigende grad fokus på, fordi oprettelse af lån af god kvalitet kan være med til at forhindre misligholdte lån (NPL) i fremtiden. I 2023 fortsatte ECB sit fokus på forvaltning af misligholdte lån[3] og relaterede aktiviteter og sikrede, at bankerne er rustet til at reagere proaktivt ved hjælp af passende processer og procedurer, hvis NPL-andelen begynder at stige.

På trods af en forholdsvis stabil NPL-andel på samlet niveau i 2023-cyklussen konstaterede ECB en forværring af specifikke porteføljer, der er mere sårbare over for inflationspres, herunder lån til husholdninger[4]. Den observerede også en nedgang på markederne for erhvervsejendomme[5] samt et øget pres på låntagernes mulighed for at refinansiere lån i erhvervsejendomme, der forfalder. Desuden steg antallet af virksomhedskonkurser og misligholdelsesrater fra de lave niveauer under pandemien[6]. Virksomhederne i euroområdet, især små og mellemstore virksomheder, stod også fortsat over for udfordringer på grund af højere finansieringsomkostninger, men også højere omkostninger generelt på grund af inflationen[7]. Stærkt forgældede virksomheder eller virksomheder, der opererer i sårbare sektorer, blev mere påvirket af højere omkostninger og lavere efterspørgsel, hvilket igen lagde pres på avancerne.

Tilsynsaktiviteter og -resultater

Eksterne aktiviteter og aktiviteter på stedet udført i 2023 afslørede, at bankerne har gjort fremskridt med hensyn til at mindske risiciene i forbindelse med sårbare porteføljer og aktivklasser. En række mangler er dog endnu ikke afhjulpet.

Nylige dybdegående vurderinger på områder som fx henstand[8] afslørede betydelige mangler i nogle bankers parathed til at håndtere en stigning i nødlidende debitorer og refinansieringsrisici, herunder identifikation og overvågning af kunder i økonomiske vanskeligheder. Vurderingerne viste også, at bankerne er nødt til at gennemføre mere proaktive korrigerende foranstaltninger. Inspektioner på stedet og målrettede gennemgange af hensættelsespraksis under IFRS 9 (herunder "overlays") viste, at selvom mange banker har en passende praksis, har et betydeligt antal banker behov for bedre at kunne tage højde for nye risici og bedre afspejle disse i deres tilgang til stadiefastsættelse. Bankerne er blevet underrettet om en række tilsynsforanstaltninger vedrørende alle disse tilsynsaktiviteter for at sikre, at afhjælpningen sker rettidigt. ECB overvåger nøje de planlagte korrigerende foranstaltninger og gennemførelsen heraf.

Med særligt fokus på porteføljerne af lån til husholdninger viste en målrettet gennemgang af udlån til beboelsesejendomme, at bankerne har begrænset kapacitet til at forudse risici og sprede dem både ved oprettelse af lån og ved prisfastsættelse. Denne målrettede gennemgang omfattede et udsnit på 34 signifikante institutter med væsentlige porteføljer, herunder eksponeringer mod beboelsesejendomme. Flere tilfælde af manglende overholdelse af EBA's retningslinjer om oprettelse og overvågning af lån kom frem, også i forbindelse med værdiansættelsesprocesser for sikkerhedsstillelse.

Dybdegående vurderinger af bankernes erhvervsejendomme afslørede eksponeringer mod stående lån eller "ballonlån" og variabelt forrentede lån samt potentiel overvurdering af sikkerhedsstillelsen (se boks 1).

Bankerne blev underrettet om de detaljerede konklusioner fra tilsynsaktiviteterne udført eksternt og på stedet. Hvor det er relevant, indgik konklusionerne i SREP-resultaterne for 2023 og de tilhørende tilsynsforanstaltninger, der blev drøftet med enhederne under tilsyn som led i den regelmæssige tilsynsdialog.

Boks 1

Erhvervsejendomme: ny risiko

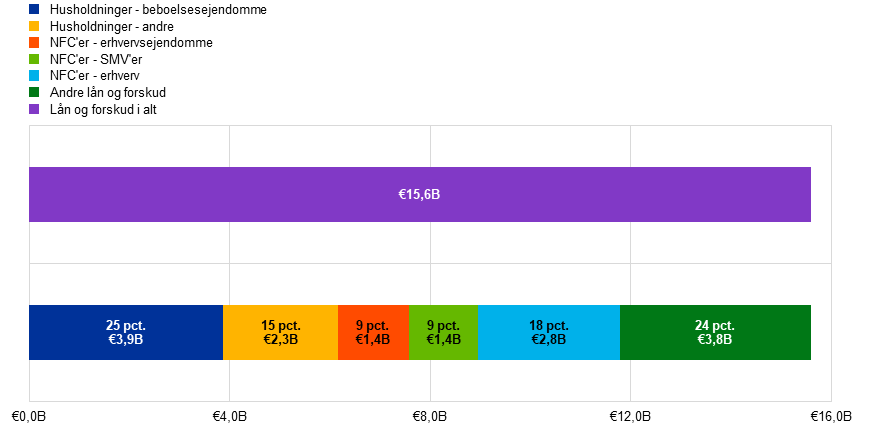

Erhvervsejendomme er en væsentlig aktivklasse, der tegnede sig for 1,4 billioner euro af de signifikante institutters lånebeholdninger i 2. kvartal 2023. 52 mia. euro (3,67 pct.) af erhvervsejendomslånene blev klassificeret som misligholdte lån i 2. kvartal 2023. Det svarer til 15 pct. af de samlede misligholdte lån, hvoraf størstedelen stammer fra gamle misligholdte lån fra finanskrisen i 2008. Bankernes væsentlige eksponeringer mod erhvervsejendomslån er især koncentreret i tyske, franske og nederlandske banker (ca. 52 pct. af de samlede erhvervsejendomslån).

Figur A

Erhvervsejendomslånenes væsentlighed i signifikante institutter

(billioner euro)

Kilde: Regnskabsaflæggelse, juni 2023.

Anm.: Erhvervsejendomme (CRE) indberettes på grundlag af Det Europæiske Udvalg for Systemiske Risicis definition af CRE-lån, som er: lån ydet til en juridisk person med det formål at anskaffe indtægtsgivende fast ejendom (eller en række ejendomme, der defineres som indtægtsgivende fast ejendom), som enten allerede eksisterer eller er under opførelse, eller fast ejendom, der benyttes af ejendommens ejere til at udøve deres forretning, formål eller aktivitet (eller en række sådanne ejendomme), som enten allerede eksisterer eller er under opførelse, eller med en erhvervsejendom (eller en række erhvervsejendomme) som sikkerhedsstillelse. Eksponeringer mod erhvervsejendomme blev fratrukket eksponeringer mod små og mellemstore virksomheder (SMV'er) og ikke-finansielle selskaber (NFC). Lån i beboelsesejendomme til husholdninger omfatter kun lån til husholdninger med sikkerhed i beboelsesejendomme. Kategorien "Andet" omfatter centralbanker, offentlig forvaltning og service, kreditinstitutter og andre finansielle selskaber.

Efter flere år med stigende ejendomspriser er markederne for erhvervsejendomme i øjeblikket ramt af konjunkturnedgang[9] i takt med, at der er begyndende tegn på forværring i flere eurolande[10]. Erhvervsejendomme står over for strammere finansieringsvilkår og usikre økonomiske udsigter samt svagere efterspørgsel efter pandemien[11].

De vigtigste faktorer, der påvirkede markederne for erhvervsejendomme negativt, var rentestigningen og de højere omkostninger ved lånefinansiering. Sammen med højere byggeomkostninger og ændret efterspørgselsdynamik (dvs. fjernarbejde og mere energieffektive butiks- og kontorlokaler) var dette forbundet med en prisregulering af erhvervsejendomme (især kontor- og forretningsejendomme), som stadig er i gang. Desuden var der også et kraftigt fald i investeringerne og transaktionsomfanget og et stop for nybyggeri samt pressede afkast på erhvervsejendomme, hvilket førte til negative avancer.

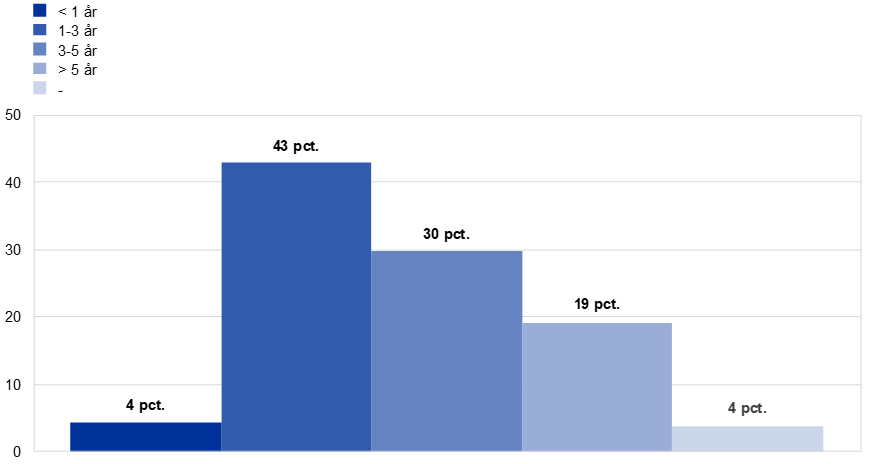

Lån med en stor saldo, der forfalder ved udløb[12], kaldes ofte stående lån eller "ballonlån" og er i øjeblikket et særligt fokuspunkt for ECB på grund af de aktuelle markedsforhold. En væsentlig del af disse erhvervsejendomslån er struktureret som stående lån eller ballonlån og som "non-recourse"-lån. Disse finansieringsstrukturer indebærer en højere refinansieringsrisiko, så låntagerne ved udløb kan blive nødt til at refinansiere deres lån til langt højere finansieringsomkostninger end oprindeligt forventet. Andre afdragsmuligheder er også blevet en udfordring, da de forværrede markedsforhold og højere finansieringsomkostninger også har en negativ indvirkning på låntagers evne til at sælge aktivet og/eller refinansiere erhvervsejendomslånet i en anden bank.

Af de eksponeringer, der indgår i AnaCredit pr. 2. kvartal 2023, tegnede forskellige former for stående lån/ballonlån, der forfalder inden for de næste to år, sig for 8 pct. af erhvervsejendomslånene. Det er afgørende, at bankerne samarbejder aktivt med deres låntagere vedrørende erhvervsejendomslån og vurderer refinansieringsrisikoen ved erhvervsejendomslån på en meningsfuld måde. De skal fokusere på de vigtigste overvejelser i denne vurdering, fx ajourførte og realistiske vurderinger af sikkerhedsstillelse, evnen til at generere pengestrømme til dækning af finansieringsomkostningerne og, hvor det er relevant, også muligheden for sponsoreret kapitaltilførsel.

Figur B

Fordeling af erhvervsejendomslån efter forskellige afdragsstrukturer efter forfaldsdato

(andel af samlede erhvervsejendomslån; y-aksen i pct.)

Kilde: AnaCredit.

Anm.: Erhvervsejendomslån omfatter lån med sikkerhedsstillelse, eller som har et erhvervsejendomsrelateret låneformål baseret på AnaCredit-attributter. Dataene er udtrukket fra 2. kvartal 2023.

ECB fortsætter med at udføre en række tilsynsaktiviteter på stedet og eksternt[13] for at sikre, at tilsynet fokuserer aktivt på risici i forbindelse med erhvervsejendomme. Dette aktive fokus vil fortsætte i 2024[14], hvor tilsynsmyndighederne holder et vågent øje med bank- og markedsudviklingen i denne væsentlige portefølje.

Modpartskreditrisiko og finansielle institutioner uden for banksektoren

I 2023 fulgte ECB op på resultatet af arbejdet med ledelse og styring af modpartskreditrisiko gennem eksterne aktiviteter og aktiviteter på stedet. Med henblik herpå offentliggjorde den rapporten Sound practices in counterparty credit risk governance and management, der opsummerer resultatet af gennemgangen i 2022 og skitserer den sunde praksis, der blev konstateret i sektoren.

ECB arrangerede også en konference om modpartskreditrisiko for seniorchefer for risikostyring i signifikante institutter og andre banktilsynsmyndigheder for at drøfte udviklingen med hensyn til modpartskreditrisiko og praksis i branchen samt de aktuelle udfordringer og muligheder fra både et praktisk og et tilsynsmæssigt perspektiv.

1.2.2.2 Manglende spredning af finansieringskilder og mangler i finansieringsplanerne

I løbet af de seneste ti år har målrettede langfristede markedsoperationer (TLTRO'er) hjulpet bankerne med at sikre kreditgivningen til økonomien i kriseperioder. Når det er sagt, øgede anvendelsen af TLTRO III under pandemien koncentrationen af passiver betydeligt[15]. På grund af forfald af lån under TLTRO III er de signifikante institutter nu nødt til at udarbejde og gennemføre solide og troværdige flerårige finansieringsplaner, der imødegår udfordringerne i forbindelse med ændrede finansieringsforhold og sikrer en passende spredning af finansieringskilderne.

I overensstemmelse med tilsynsprioriteterne for 2023-25 og som led i en bredere analyse af gennemførligheden af likviditets- og finansieringsplaner vurderede ECB de planlagte tilbagebetalinger af lånene under TLTRO III for de signifikante institutter, som var mere eksponeret mod stigninger i finansieringsomkostningerne. De fleste af de kontrollerede enheder under tilsyn viste sig at have troværdige TLTRO III-exitstrategier og fortsat at opfylde både minimumslikviditetsdækningsgrad og net stable funding ratio. Nogle viste sig dog at have en forholdsvis høj andel af likvide aktiver af lav kvalitet i Eurosystemets sikkerhedspulje, som efter frigivelse ikke kunne anvendes som sikkerhed for private sikrede finansieringstransaktioner. Andre signifikante institutter havde gjort ret optimistiske antagelser om indlånsstigninger, så deres strategier blev mindre levedygtige.

Silicon Valley Banks og andre regionale bankers krak i USA i marts 2023 viste, at indskydernes adfærd kan ændre sig brat og uden varsel. Sociale medier og digitalisering samt attraktive alternative investeringsmuligheder kan have indflydelse på, hvor hurtigt indskyderne reagerer på prissignaler og markedsrygter. Derfor iværksatte ECB i 2023 yderligere analyser af beredskabsplaner og kapacitet til mobilisering af sikkerhedsstillelse for at forstå, i hvilket omfang bankerne kan modstå kortsigtede likviditetsstød og uventede krisesituationer, herunder store udstrømninger af indskud. Arbejdet omfattede også en evaluering af strategier for forvaltning af aktiver og passiver samt modellering af adfærdsantagelser i det aktuelle rentemiljø.

Fortsat tilsynsmæssig kontrol af eksponeringen mod rente- og kreditspændsrisiko

I 2023 fulgte ECB op på resultatet af den målrettede gennemgang af eksponeringen mod renterisiko og kreditspændsrisiko, som blev gennemført i 29 signifikante institutter i 2022[16]. I 2. kvartal 2023 blev gennemgangen udvidet til at omfatte ti nye signifikante institutter. Dette initiativ blev suppleret med inspektioner på stedet. I 2. halvår 2023 iværksatte ECB desuden en horisontal gennemgang af styringen af forvaltningen af aktiver og passiver, der omfattede 24 signifikante institutter, og som dækkede aspekter i relation til styring af både rente- og likviditetsrisiko, fx modelleringen af indskud med ubestemt løbetid.

1.2.2.3 Gearet finansiering

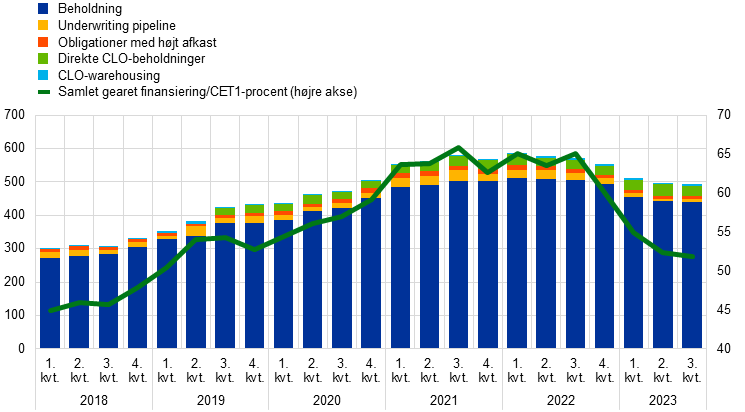

Siden indførelsen af indberetningsskemaer for gearet finansiering i 2018 har ECB observeret en fortsat stigning i signifikante institutters beholdninger af gearede lån. Stigningen skyldtes vedvarende lave renter og rigelig likviditet, hvilket tilskyndede til højere gearing for låntagere og långivere, kombineret med en lempelse af kreditstandarderne. I løbet af 2022 og i 1. halvår 2023 vendte denne tendens. Nye udstedelser af gearede lån faldt betydeligt som følge af energikrisen, inflationen og renternes volatilitet. Dette fald afspejles gradvis i faldende eksponeringsniveauer på tværs af de signifikante institutter (figur 2). Kombinationen af faldende eksponeringsniveauer og stigende CET1-procenter har ført til en betydelig reduktion af gearet finansiering/CET1-procenter i de seneste kvartaler.

Figur 2

Signifikante institutters eksponering mod gearet finansiering

(venstre akse: mia. euro; højre akse: pct. af egentlig kernekapital)

Kilder: ECB Banktilsyn og ECB Leveraged Finance Dashboard.

Anm.: Dataene vedrører en delstikprøve af banker. CLO står for "collateralised loan obligations".

ECB har adskillige gange opfordret signifikante institutter til at vise større tilbageholdenhed i netop dette markedssegment på grund af den fortsat høje vækst i transaktioner med høj gearing. Som forventet afspejles stigende svaghed blandt låntagerne i højere misligholdelsesrater for gearede lån i både Europa og USA. Samlet set er disse misligholdelsesniveauer dog fortsat lave i forhold til tidligere stressperioder, hvilket kan forklares ved svækkelsen af klausuler på markedet. I betragtning af den høje risiko for refinansiering af gæld, som låntagere af gearede lån står over for i en situation med højere renter, er der en risiko for, at potentielt meget højere misligholdte eksponeringer og misligholdelser bliver til virkelighed i løbet af de næste par år.

I 2022 udsendte ECB et brev til bankernes administrerende direktører med detaljerede forventninger til gennemførelse af de interne rammer for risikovillighed og rapporterede om en høj grad af risikotagning i gearede transaktioner. En mangelvurdering afslørede en lang række mangler, for hvilke signifikante institutter blev pålagt specifikke opfølgende foranstaltninger. I løbet af 2023 fortsatte ECB med at granske bankernes fremskridt med at gennemføre disse foranstaltninger. Selvom der kunne konstateres visse fremskridt i visse banker, er der stadig betydelige mangler i risikostyringen. Antallet af banker, der var underlagt specifikke kapitalkrav for risici forbundet med gearede finansieringsaktiviteter, steg derfor betydeligt i forhold til 2022.

For at understøtte den løbende tilsynsovervågning af bankernes eksponeringer mod gearet finansiering inkluderede ECB desuden en dybdegående kvalitetssikringsanalyse af gearet finansiering i sin EU-dækkende stresstest i 2023. Resultaterne af denne analyse blev offentliggjort i et særligt afsnit af ECB's rapport om 2023-stresstesten af banker i euroområdet.

1.2.3 Prioritet 2: Imødegå digitaliseringsudfordringer og styrke ledelsesorganernes styringskapacitet

1.2.3.1 Strategier for digital omstilling og rammer for operationel modstandsdygtighed

I 2023 fortsatte ECB samarbejdet med bankerne om deres digitale omstilling og de dermed forbundne risici ved hjælp af yderligere drøftelser, målrettede gennemgange og inspektioner på stedet

Bankerne bliver stadig mere digitale. Det betyder, at der skal rettes yderligere tilsynsmæssig opmærksomhed mod strategier for digital omstilling og den nødvendige risikostyringskapacitet. Det omfatter en undersøgelse af risici i forbindelse med anvendelsen af innovative teknologier samt risici i forbindelse med rammer for operationel modstandsdygtighed, fx afhængighed af tredjeparter og cyberrisici.

For så vidt angår digitalisering generelt offentliggjorde ECB i februar 2023 en oversigt over de vigtigste erfaringer fra en undersøgelse af digital omstilling og brugen af fintech, som blev gennemført i 2022. Oversigten bekræftede, at de fleste signifikante institutter har indført en strategi for digital omstilling med fokus på at forbedre kundeoplevelsen. Oversigten viste også betydningen af den rette tone fra den øverste ledelses side samt af at have en effektiv ramme for intern kontrol.

I forlængelse heraf blev der i 2023 gennemført målrettede gennemgange af digitaliseringen for 21 signifikante institutter på grundlag af ovennævnte undersøgelsesresultater for bedre at forstå, hvordan bankerne definerer målene for deres digitaliseringsstrategier, overvåger gennemførelsen heraf og sikrer, at deres rammer for risikovillighed og ledelse er egnet til formålet. Resultaterne af disse gennemgange vil blive offentliggjort i 1. halvår 2024 og vil bidrage til at formidle tilsynsmyndighedernes synspunkter og benchmarks til enhederne under tilsyn.

Hvad angår operationel robusthed, steg antallet af væsentlige cyberhændelser, der blev indberettet til ECB, betydeligt i 2023 på årsbasis. Stigningen skyldtes hovedsagelig trusselsaktører, der gennemførte DDoS-kampagner (distributed denial of service, distribueret servicenægtelse) mod flere banker. Det blev ledsaget af en betydelig stigning i antallet af hændelser hos tredjepartsudbydere i forbindelse med ransomware, en form for angreb med et stort potentiale for afbrydelse. Desuden steg antallet af cyberangreb fra statsstøttede aktører også i den finansielle sektor. I 2023 udførte ECB derfor en række eksterne tilsynsaktiviteter og tilsynsaktiviteter på stedet vedrørende IT- og cyberrisiko og offentliggjorde de vigtigste resultater og observationer i Supervision Newsletter for november 2023.

Ud over den stresstest af cyberrobustheden, der er planlagt til 2024, gennemførte ECB en intern simuleringsøvelse om cyberrobusthed for at teste ECB's og flere kompetente nationale myndigheders interne kommunikations-, koordinerings- og eskaleringsprocesser i tilfælde af et cyberangreb på flere enheder under tilsyn. Denne øvelse var intern uden inddragelse af branchen.

Hvad angår outsourcing, blev outsourcingregistrene fra alle signifikante institutter igen indsamlet i 2023. Sammenlignet med den første indsamling i 2022 var der gjort betydelige fremskridt med hensyn til datakvalitet og konsistens i de indsamlede oplysninger. Resultaterne af denne øvelse bekræftede, at outsourcing er et yderst relevant emne for signifikante institutter, navnlig inden for informations- og kommunikationsteknologi. En veletableret underretningsproces, hvor tilsynsmyndighederne underrettes om enhederne under tilsyns hensigter om at indgå nye outsourcingaftaler, bidrog med yderligere støtte i vurderingen af outsourcingrisikoen. Desuden iværksatte ECB en målrettet gennemgang af outsourcingrisikoen, som omfattede adskillige signifikante institutter, og som vil fortsætte frem til 2025. Hvert år vil rammerne for disse signifikante institutters outsourcingstyring og et udvalgt antal af deres outsourcingordninger blive gennemgået. Øvelsen vil give et horisontalt billede af risikostyringsprocesserne i forbindelse med signifikante institutters outsourcingordninger.

I overensstemmelse med internationale standarder[17] var operationel modstandsdygtighed og digitalisering desuden fokuspunkter for de tilsynsaktiviteter, der blev udført i arbejdsgrupper med andre europæiske tilsynsmyndigheder i 2023. Disse aktiviteter omfattede gennemførelsen af forordningen om markeder for kryptoaktiver og pilotordningen for distributed ledger-teknologi, drøftelser om retsakten om kunstig intelligens og gennemførelsen af retsakten om digital operationel modstandsdygtighed. ECB indarbejdede også Baselkomitéen for Banktilsyns principper for operationel modstandsdygtighed i sin SREP-ramme.

1.2.3.2 Ledelsesorganernes funktion og styringskapacitet

For at fremme en hensigtsmæssig beslutningstagning og begrænse overdreven risikotagning er det afgørende, at bankerne har effektive ledelsesorganer, solide ledelsesordninger[18], robuste interne kontroller og pålidelige data. Betydningen af at have solide ordninger på disse forskellige områder blev også understreget af de bankkrak, der fandt sted i USA og Schweiz i foråret 2023. Disse krak udsprang af ledelses- og risikostyringsmangler. På trods af visse fremskridt i de seneste år konstaterer ECB stadig et stort antal strukturelle mangler i de interne kontrolfunktioner, ledelsesorganernes funktion samt kapacitet til aggregering og rapportering af risikodata[19].

Derfor har tilsynsmyndighederne fortsat samarbejdet med enheder under tilsyn for at opnå yderligere fremskridt på dette område. Siden 2022 har ECB udført målrettede gennemgange af banker med mangler i deres ledelsesorganers sammensætning og funktion, inspektioner på stedet og målrettede risikobaserede fit & proper-(re)vurderinger. ECB har videreudviklet en tilgang, som skal afspejle forskelligheden i fit & proper-vurderingerne, og finjusteret sin dataindsamling for at forbedre peeranalysen[20], idet målrettede gennemgange og tilsynshandling vil fortsætte i hele 2024.

Der blev også truffet opfølgende foranstaltninger for at afhjælpe mangler som led i tilsynskontrol- og vurderingsprocessen for 2023 (se afsnit 1.3.1.5).

Solide ledelsesordninger er vigtige for alle banker – uanset størrelse. Derfor fortsatte ECB med at følge op på resultaterne af den tematiske gennemgang fra 2021-22 af ledelsesordningerne for mindre signifikante institutter[21]. I tråd hermed fortsætter ECB og de nationale tilsynsmyndigheder med at fremme større overensstemmelse mellem de europæiske tilsynsforventninger og standarder for intern ledelse.

I et forsøg på både at tilskynde til dialog om, hvad der udgør effektiv ledelse, og formidle sin tilsynsmæssige tilgang og sine forventninger i denne henseende henvendte ECB sig desuden i april 2023 til repræsentanter for branchen på et seminar arrangeret i fællesskab med EUI Florence School of Banking[22].

1.2.3.3 Aggregering af risikodata og risikorapportering

Solid kapacitet til aggregering af risikodata og risikorapportering er en forudsætning for forsvarlig og forsigtig risikostyring. ECB Banktilsyn optrappede tilsynsaktiviteterne på dette område i 2023

ECB identificerede adskillige mangler i aggregeringen af risikodata og risikorapporteringen og inkluderede det som en central sårbarhed i planlægningen af tilsynsprioriteterne for 2023-25. Der blev derfor udarbejdet en omfattende, målrettet tilsynsstrategi, der dækker aktiviteter både på stedet og eksternt, med henblik på at sikre, at bankerne har effektive styrings- og risikostyringsprocedurer baseret på pålidelige data.

Hvad angår aktiviteterne på stedet, fortsatte den særlige kampagne om inspektioner på stedet vedrørende aggregering af risikodata og risikorapportering, som omfattede 23 signifikante institutter, i løbet af 2022 og 2023. Denne kampagne afslørede mangler med hensyn til inddragelsen af ledelsesorganer, uklar og ufuldstændig definition af omfanget af rammen for datastyring samt manglen på uafhængig validering. Desuden gav svagheder i dataarkitekturen og IT-infrastrukturen, den omfattende brug af manuel problemløsning og lange rapporteringsfrister samt mangel på datakvalitetskontrol anledning til stor bekymring.

Hvad angår eksterne aktiviteter, var en vigtig søjle udkastet til vejledning om effektiv aggregering af risikodata og risikorapportering, som omfatter et sæt minimumskrav til effektiv aggregering af risikodata og risikorapportering, og som skal hjælpe bankerne med at styrke deres kapacitet i denne henseende[23]. Udkastet til vejledning pålægger ikke nye krav, men konsoliderer og præciserer vigtige emner for tilsynsprioriteterne. Det er derfor vigtigt, at bankerne ikke ser den seneste offentliggørelse af vejledningen som en mulighed for at nulstille fristerne for gennemførelse, men snarere som yderligere vejledning til at identificere mangler og opnå observerbare fremskridt med hensyn til at afhjælpe manglerne. Yderligere tilsynsaktiviteter omfattede pilotprojektet med ledelsesrapporten om datastyring og datakvalitet[24], bidraget til statusrapporten om globale systemisk vigtige bankers overholdelse af Baselkomitéen for Banktilsyns principper for effektiv aggregering af risikodata og risikorapportering, yderligere styrkelse af målingen af datakvaliteten i forbindelse med tilsynsrapportering og en mere effektiv anvendelse af tilsynsværktøjer til at eskalere alvorlige, vedvarende mangler i aggregeringen af risikodata og risikorapporteringen, herunder de relaterede kvantitative og kvalitative foranstaltninger.

1.2.4 Prioritet 3: Øge indsatsen for at håndtere klimaændringer

Siden offentliggørelsen af ECB's vejledning om klima- og miljørelaterede risici i 2020 har ECB konsekvent fremhævet behovet for, at bankerne styrer disse risici korrekt. En af ECB's vigtigste tilsynsprioriteter for 2023-25 er, at bankerne i tilstrækkelig grad integrerer disse risici i deres forretningsstrategi samt ledelses- og risikostyringsrammer for at afbøde og offentliggøre disse risici.

1.2.4.1 Opfølgning på de mangler, der blev konstateret i den tematiske gennemgang

Efter den tematiske gennemgang i 2022 af klima- og miljørelaterede risici fastsatte ECB tidsfrister for at lette bankernes overgang til fuld overensstemmelse med forventningerne i ovennævnte ECB-vejledning inden udgangen af 2024. ECB meddelte på det tidspunkt, at disse frister ville blive overvåget nøje, og at der om nødvendigt ville blive truffet håndhævelsesforanstaltninger.

Den første frist var i marts 2023, hvor bankerne forventedes at have en solid og omfattende vurdering af væsentlighed og overblik over erhvervsklimaet. Da en række banker ikke leverede inden for denne frist, udstedte ECB i 2023 bindende tilsynsafgørelser for 23 enheder under tilsyn, hvori det blev fastsat, at der skal betales tvangsbøder i de 18 mest relevante tilfælde, hvis enhederne under tilsyn ikke opfylder kravene inden for de frister, der er fastsat i disse afgørelser. Procedurerne vedrørende yderligere udkast til afgørelser, herunder nogle med tvangsbøder, var stadig i gang ved udgangen af 2023 (se afsnit 2.3.1).

ECB vil fortsat nøje overvåge bankernes fremskridt i 2024 og 2025 og om nødvendigt træffe håndhævelsesforanstaltninger.

1.2.4.2 Engangsanalyse af klimarisikoscenariet for "Fit for 55"

I marts 2023 udstedte Europa-Kommissionen som led i pakken om bæredygtig finansiering et mandat til de tre europæiske tilsynsmyndigheder[25] til sammen med Det Europæiske Udvalg for Systemiske Risici og ECB at foretage en engangsanalyse af klimarisikoscenariet for Fit for 55 for at vurdere, hvordan aftalte omstillingspolitikker vil påvirke den finansielle sektor. ECB er involveret i banksektormodulet, som omfatter en dataindsamlingsøvelse, der blev iværksat 1. december 2023. De pågældende dataindsamlingsskemaer dækker kreditrisiko, markedsrisiko, ejendomsrisiko og indkomstdata samt klimarelevante data om omstillingsrisiko og fysisk risiko på modparts- og sektorniveau. Det er ECB's hensigt at dele sin individuelle feedback, herunder de vigtigste konklusioner, med de banker, der har deltaget i dataindsamlingen. Resultaterne af den samlede klimascenarieanalyse for banksektormodulet forventes offentliggjort i begyndelsen af 2025. Dataindsamlingen vil gøre det muligt for tilsynsmyndighederne at overvåge fremskridt i overensstemmelse med ECB's 2022-klimarisikostresstest og at vurdere bankernes kapacitet med hensyn til klimarisikodata og overensstemmelse med god praksis ifølge ECB's rapport om god praksis for klimastresstest.

1.3 Direkte tilsyn med signifikante institutter

1.3.1 Eksternt tilsyn

ECB bestræber sig på at føre tilsyn med signifikante institutter på en forholdsmæssig og risikobaseret måde. Med henblik herpå planlægger og gennemfører den hvert år forskellige eksterne tilsynsaktiviteter, herunder horisontale og institutspecifikke aktiviteter. Disse tilsynsaktiviteter bygger på de eksisterende lovkrav, tilsynsmanualen SSM Supervisory Manual og tilsynsprioriteterne, og de indgår i det årlige tilsynsprogram for de enkelte signifikante institutter. Formålet med disse aktiviteter er at imødegå institutspecifikke risici og samtidig sikre, at ECB's tilsynsprioriteter efterleves.

1.3.1.1 Proportionalitetsprincippet

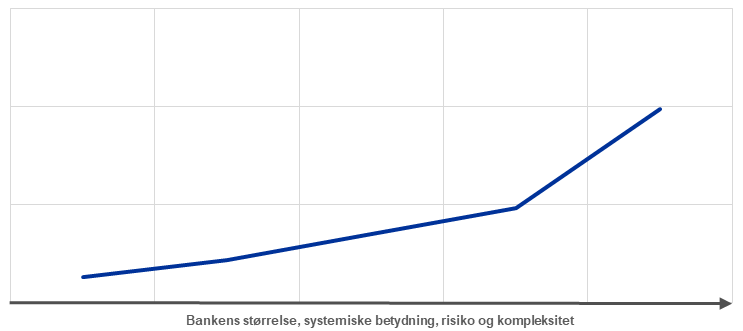

Tilsynsprogrammet følger proportionalitetsprincippet. Det vil sige, at tilsynets omfang afhænger af det enkelte signifikante instituts størrelse, systemiske betydning, risiko og kompleksitet. Derfor planlægger fælles tilsynsteam, der fører tilsyn med større og mere risikobetonede signifikante institutter i gennemsnit et højere antal aktiviteter under tilsynsprogrammet (figur 3).

Figur 3

Det gennemsnitlige antal planlagte opgaver pr. signifikant institut i 2023

Kilde: ECB.

Anm.: Data udtrukket pr. 18. januar 2024.

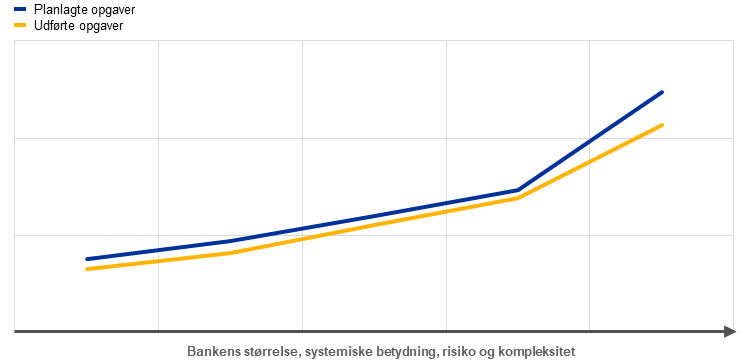

Antallet af udførte aktiviteter i 2023 var marginalt lavere end det, der oprindeligt var planlagt ved årets begyndelse (figur 4). Det skyldes hovedsagelig, at et mindre antal administrative opgaver blev aflyst i løbet af året, hvilket svarer til tidligere år.

Figur 4

Det gennemsnitlige antal aktiviteter pr. signifikant institut i 2023

Kilde: ECB.

Anm.: Data udtrukket pr. 18. januar 2024.

1.3.1.2 En risikobaseret tilgang

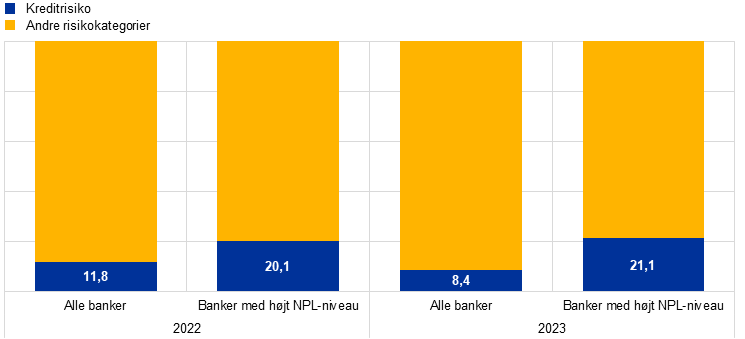

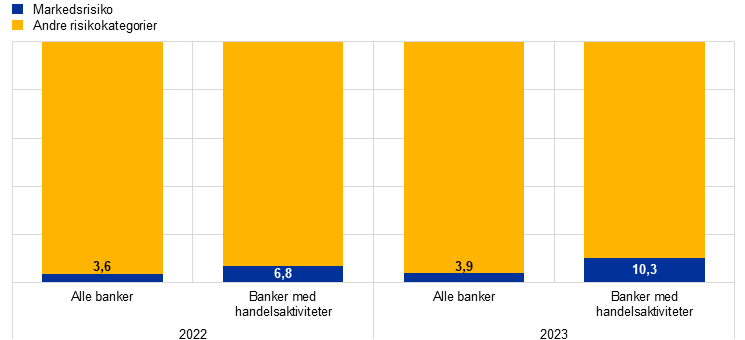

Tilsynsprogrammet følger en risikobaseret tilgang med fokus på de systemiske og institutspecifikke risici, der er mest relevante for det enkelte signifikante institut. Eksempelvis udførte de fælles tilsynsteam (forholdsvis) flere kreditrisikorelaterede aktiviteter for banker med et højt NPL-niveau end for det gennemsnitlige signifikante institut (figur 5).

Figur 5

Aktiviteter inden for tilsynsprogrammet i 2022 og 2023: kredit- og markedsrisikoaktiviteters andel af alle aktiviteter

Kreditrisiko

(i pct.)

Markedsrisiko

Kilde: ECB.

Anm.: Data udtrukket pr. 18. januar 2024.

I 2023 indførte ECB en ny ramme for risikotolerance for i højere grad at fokusere på strategiske prioriteter og centrale sårbarheder. Den nye ramme er afgørende for en mere risikofokuseret tilsynskultur, som giver tilsynsmyndighederne mulighed for at skræddersy deres aktiviteter til den individuelle situation i det institut, de fører tilsyn med, i stedet for at anvende en universaltilgang.

Rammen for risikotolerance er udformet med henblik på at gøre det lettere at omsætte tilsynsprioriteterne til strategisk planlægning og dagligt tilsyn. Derfor kombineres top-down-vejledning fra Tilsynsrådet om prioriterede risici og sårbarheder med bottom-up-relevansvurderinger for hver enkelt enhed under tilsyn. Bottom-up-vurderingerne supplerer effektivt top-down-vejledningen, da der i nogle enheder under tilsyn gælder institutspecifikke forhold. Disse forhold påvirker de risikotoleranceniveauer, der er fastsat på tværs af forskellige risici, hvilket også påvirker det tilsynsmæssige fokus. Inden for rammen for risikotolerance har tilsynsmyndighederne beføjelse til fuldt ud at gøre brug af den fleksibilitet, der er indbygget i tilsynsværktøjerne, så de kan fokusere på de mest relevante opgaver. Det betyder, at tilsynsmyndighederne, afhængigt af instituttets specifikke omstændigheder, kan intensivere deres indsats på de områder, der berettiger et større engagement, og give de områder, der anses for mindre presserende, en lavere prioritet.

På baggrund af de positive erfaringer i løbet af året er det ECB's hensigt at afslutte gennemførelsen af rammen for risikotolerance ved at indarbejde den i alle sine tilsynsprocesser[26]. Dette forventes yderligere at forbedre de fælles tilsynsteams mulighed for at fokusere på det, der er vigtigst for deres individuelle enhed under tilsyn, herunder den fleksibilitet, der er nødvendig for at imødegå nye risici i en situation, hvor de makrofinansielle forhold ændrer sig.

1.3.1.3 Tilsynsplanlægningsproces

Tilsynsplanlægningsprocessen, som blev moderniseret i 2022, følger en konsekvent og integreret tilgang, hvor tilsynsprioriteterne styrer planlægningen af bl.a. horisontale aktiviteter, inspektioner på stedet og undersøgelser af interne modeller.

For at sikre et effektivt tilsyn arbejder ECB's forskellige forretningsområder tæt sammen, når de planlægger deres aktiviteter, og under behørig hensyntagen til tilsynsprioriteterne, de signifikante institutters institutspecifikke risici samt rammen for risikotolerance. Planlægningen omfatter udvælgelse af udsnit af enheder under tilsyn, som skal deltage i disse horisontale aktiviteter og inspektioner på stedet. Som i tidligere år blev metoden med kampagner for inspektioner på stedet anvendt (se afsnit 1.3.3 om tilsyn på stedet). Resultatet af denne proces afspejles i tilsynsprogrammet, som de enkelte fælles tilsynsteam gennemfører for deres enhed under tilsyn. Eftersom tilsynsprogrammet er en vigtig del af de fælles tilsynsteams kommunikation med de signifikante institutter, deles et forenklet tilsynsprogram også med de signifikante institutter og udgør arbejdsprogrammet for det kommende år.

På grundlag af proportionalitetsprincippet omfatter tilsynsprogrammets eksterne aktiviteter i) risikorelaterede aktiviteter (fx SREP), ii) andre aktiviteter i forbindelse med organisatoriske, administrative eller retlige krav (fx den årlige signifikansvurdering) og iii) ekstra aktiviteter, som de fælles tilsynsteam planlægger med henblik på at tilpasse tilsynsprogrammet yderligere til den pågældende koncerns eller enheds særlige karakteristika (fx analyser af bankens forretningsmodel eller ledelsesstruktur).

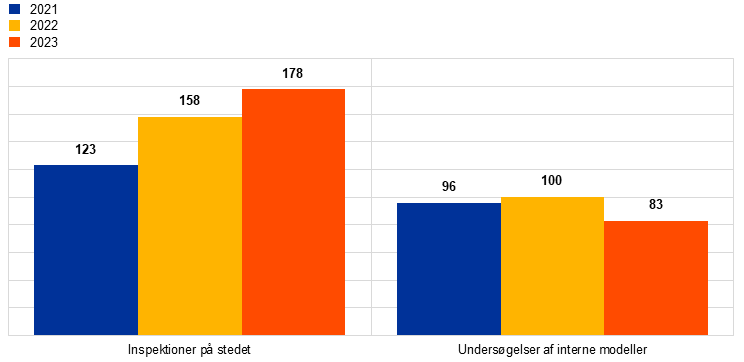

1.3.1.4 Oversigt over tilsynsaktiviteter

ECB sikrer, at den har tilstrækkelige ressourcer til at opfylde sine strategiske og tilsynsmæssige behov. Den øverste ledelse modtager regelmæssige rapporter om, hvordan tilsynsprioriteterne er blevet indarbejdet i planlægningen, og om alle aktiviteter og projekter er blevet gennemført som planlagt.

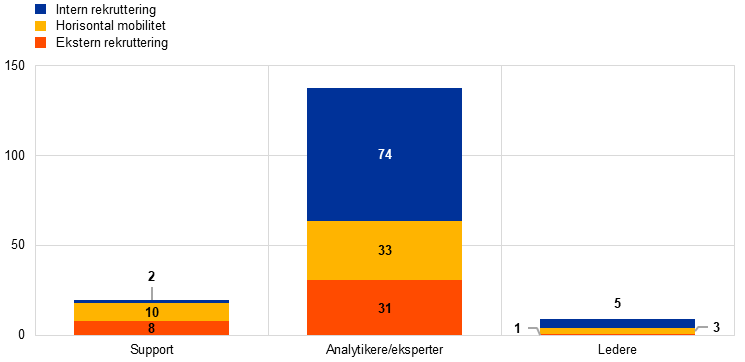

I 2023 gennemførte ECB en organisatorisk parathedsvurdering, hvor det blev vurderet, om ECB var parat til at sikre, at de foreslåede tilsynsprioriteter kunne gennemføres med succes på grundlag af de eksisterende færdigheder og ressourcer (se afsnit 5.3.3).

Overvågning og regelmæssig rapportering af tilsynsaktiviteter er afgørende for den strategiske styring af de tilsynsmæssige initiativer. På den måde kan den øverste ledelse vurdere udviklingen inden for tilsynsprioriteter og andre initiativer og holde sig orienteret om de fremskridt, der gøres med hensyn til de relaterede tilsynsaktiviteter. Vurderingen danner grundlag for ajourføringen af tilsynsprioriteterne og fremmer den øverste ledelses effektive beslutningstagning.

1.3.1.5 Tilsynsforanstaltninger

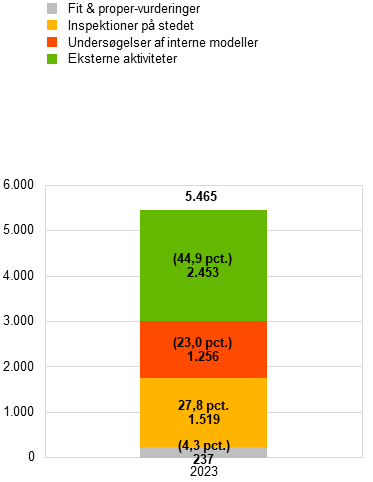

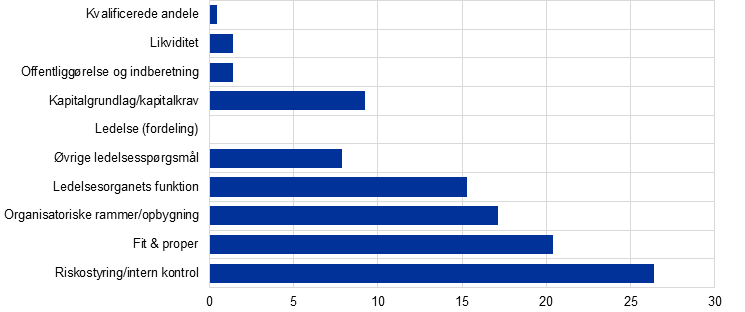

Tilsynsforanstaltninger er et af de vigtigste resultater af de regelmæssige aktiviteter på stedet og eksternt. Det er detaljerede foranstaltninger, som enhederne under tilsyn skal træffe for at afhjælpe mangler. De fælles tilsynsteam er ansvarlige for at overvåge den rettidige og effektive gennemførelse af disse foranstaltninger. I 2023 svarede det samlede antal registrerede foranstaltninger stort set til antallet i 2022. I 2023 udgjorde eksterne tilsynsaktiviteter den største andel af tilsynsforanstaltningerne (39 pct.). Som i 2022 er det højeste antal nye tilsynsforanstaltninger (45 pct.) relateret til kreditrisiko (figur 6).

Figur 6

Tilsynsforanstaltninger

a) Antal foranstaltninger registreret hvert år

(antal foranstaltninger)

b) Foranstaltninger efter aktivitet | c) Foranstaltninger efter risikokategori |

|---|---|

(antal foranstaltninger) | (antal foranstaltninger) |

|  |

Kilde: ECB.

Anm.: Udsnittet omfatter målinger for alle enheder under ECB (varierende udsnit). Data udtrukket pr. 25. september 2023.

1.3.1.6 Horisontal SREP-analyse

Den 19. december 2023 offentliggjorde ECB resultatet af tilsynskontrol- og vurderingsprocessen for 2023. Den omfattede yderligere udvikling i SREP-scorer og søjle 2-kapitalkrav og -vejledning samt en dybere analyse af udvalgte risikoområder. Med samtykke fra de relevante signifikante institutter fastsatte ECB bankspecifikke søjle 2-krav, herunder krav, der anvendes til at imødegå risikoen for overdreven gearing i 2024.

SREP for 2023 viste, at bankerne samlet set var robuste, idet de fastholdt en solid kapital- og likviditetsposition på baggrund af forskellige makroøkonomiske udfordringer (se afsnit 1.1.1).

Der var fortsat nedadrettede risici som følge af lavere økonomisk vækst, en fortsat restriktiv pengepolitik, stramning af kreditgivningen og tilbagetrækning af den finanspolitiske støtte. Uroen i banksektoren i USA og Schweiz i foråret 2023 påvirkede ikke i væsentlig grad enhederne under tilsyn, men henledte opmærksomheden på muligheden for, at hurtige rentetilpasninger kunne skabe ustabilitet på markederne.

I 2023 observerede ECB forbedringer i banksektoren. Takket være øgede renteindtægter var den samlede egenkapitalforrentning for enheder under tilsyn 10,0 pct. i de første ni måneder af 2023. Aktivkvaliteten blev forbedret, idet andelen af misligholdte lån faldt fra 2,6 pct. i 2021 til 2,3 pct. i 3. kvartal 2023.

Den samlede SREP-score lå stabilt på 2,6, idet 30 pct. af enhederne under tilsyn oplevede en ændring i deres score. De samlede kapitalkrav og vejledning steg en smule til 15,5 pct. af de risikovægtede aktiver (15,1 pct. i 2022), mens medianen for søjle 2-kravene var 2,25 pct. (2,15 pct. i 2022). Bankerne forventes at fortsætte med at håndtere de strukturelle udfordringer, som er skitseret i tilsynsprioriteterne for 2024-26 (se afsnit 1.6).

1.3.1.7 Eksterne eksperters gennemgang af SREP

Den 17. april 2023 offentliggjorde ECB resultaterne og anbefalingerne fra en ekspertgruppes vurdering af det europæiske banktilsyn og navnlig af SREP.

I vurderingen af Den Europæiske Centralbanks tilsynskontrol- og vurderingsproces opfordres ECB til at revidere sine risikoscorer samt proceduren for fastsættelse af søjle 2-kapitalkravene, samtidig med at det anerkendes, at der er gjort gode fremskridt med hensyn til at sikre, at de signifikante institutter opretholder et tilstrækkeligt kapitalniveau. Da kapital alene ikke kan imødegå alle former for risici, anbefales det i rapporten, at ECB i fuldt omfang bruger alle værktøjerne i værktøjskassen, herunder effektive kvalitative foranstaltninger, for at tilskynde bankerne til at gøre noget ved svage forretningsmodeller og ledelsespraksis.

Rapporten supplerer konklusionerne i Den Europæiske Revisionsrets beretning om yderligere at forbedre effektiviteten af ECB Banktilsyn (se afsnit 5.1.1).

ECB begyndte at gennemføre nogle af ekspertgruppens anbefalinger i SREP-cyklussen for 2023. For at afslutte gennemførelsen af rammen for risikotolerance i alle tilsynsprocesser indførte ECB fx en ny flerårig vurdering vedrørende SREP. Dermed kan tilsynsmyndighederne bedre kalibrere omfanget og hyppigheden af deres analyser i overensstemmelse med de enkelte bankers sårbarheder og de bredere tilsynsprioriteter. ECB fortsætter også bestræbelserne på at forbedre sit risikobaserede tilsyn og fremme det tilsynsmæssige skøns indflydelse. Derfor vil initiativer som fx den flerårige vurdering og rammen for risikotolerance blive yderligere finjusteret for at fremme en veldefineret tilsynskultur.

I 2023 forbedrede ECB desuden kommunikationen om offentliggørelsen af SREP-metoder for søjle 2-krav. Det omfattede øget oplysning om metoder til vurdering af gearingsgrad, intern ledelse og risikostyring samt forretningsmodel, kredit- og markedsrisiko.

Boks 2

Opfølgning på brexit: skrivebordsgennemgang og aktiviteter på stedet

Skrivebordsgennemgangen er en gennemgang af bogførings- og risikostyringspraksis på tværs af market making-handelsenheder i banker, som flyttede en del af deres virksomhed til datterselskaber i euroområdet efter brexit. Den blev indledt i 2. kvartal 2020 med det formål at sikre, at datterselskaber i tredjelande ikke fungerede som skuffeselskaber.

I den første fase af denne undersøgelse blev det konstateret, at af de 264 relevante handelsenheder, som svarede til ca. 91 mia. euro i risikovægtede aktiver, anvendte ca. 70 pct. en "back-to-back"-bogføringsmodel, og ca. 20 pct. var organiseret som opdelte enheder. Det vil sige, at der etableres en dobbeltgænger af den primære handelsenhed, som handler med det samme produkt. Den høje andel af back-to-back-bogføringsmodeller, navnlig for væsentlige handelsenheder, blev anset for ikke at være i overensstemmelse med tilsynsforventningerne til bogføringsmodeller. Som reaktion herpå anvendte ECB en forholdsmæssig tilgang baseret på væsentlighed og identificerede 56 væsentlige handelsenheder, hvilket resulterede i individuelle bindende afgørelser, herunder flere krav, som datterselskaber i tredjelande skulle opfylde.

Når de opfylder kravene, vil de fleste af de markedsrisikorelaterede risikovægtede aktiver, der forvaltes af datterselskaber i tredjelande, blive underlagt øget lokal risikostyring. Det er navnlig den første og anden forsvarslinje, der skal styrkes, med rapporteringsveje direkte til den relevante europæiske enhed. Datterselskaber i tredjelande forventes også at oprette lokale finansielle enheder og x-værdijusteringskontorer. Desuden skal datterselskaber i tredjelande sikre uafhængig adgang til kritisk infrastruktur og indføre yderligere kontroller for fjernbogføring og risikoafdækning mellem forskellige enheder.

Enhederne under tilsyn planlægger at opfylde kravene fra skrivebordsgennemgangen ved at anvende en kombination af bogføringsmodeller. På renteområdet, fx europæiske statsobligationer og eurodenominerede swaps, har de relevante enheder til hensigt at etablere en betydelig handelstilstedeværelse i Europa og bevæge sig fra en back-to-back-bogføringsmodel til en bogføringsmodel med lokal risikostyring. På aktieområdet håndteres kontanter, kredit og derivater derimod overvejende af opdelte enheder.

ECB vil fortsat overvåge tilpasningen af bankernes bogføringsmodeller til tilsynsforventningerne og planlægge tilsynsforanstaltninger i overensstemmelse hermed.

1.3.2 Tilsyn med enheder med datterselskaber i Rusland

Enhederne under tilsyn skærer ned på deres aktiviteter i Rusland, som overvåges nøje af ECB

Siden Ruslands invasion af Ukraine begyndte i februar 2022, har ECB nøje overvåget situationen og har været i dialog med de få enheder under tilsyn, der har datterselskaber i Rusland. Selvom de fleste af disse enheder har holdt fast i deres russiske datterselskaber, har de gjort visse fremskridt med at reducere deres aktiviteter på dette marked. Samlet set reducerede de signifikante institutter deres eksponeringer mod Rusland med 21,4 pct. fra udgangen af 2022 til 3. kvartal 2023[27], hvorved de gradvis har mindsket deres eksponeringsniveau siden krigens begyndelse. De fleste banker besluttede også ikke at acceptere nye forretninger i Rusland, hvor det er juridisk muligt, og er nu i færd med at undersøge exitstrategier, fx salg af forretningsaktiviteter eller afvikling af deres aktiviteter på det russiske marked. Som forklaret i et brev af 27. juni 2023 til MEP Esther de Lange og MEP Rasa Juknevičienė om bankernes aktiviteter i Rusland, anmodede ECB disse banker om at fortsætte deres nedskalerings- og exitstrategier ved at udarbejde klare køreplaner og regelmæssigt rapportere til deres ledelsesorganer og ECB om deres fremskridt samt forklare eventuelle forsinkelser og/eller hindringer for gennemførelsen. Hvor det var relevant, traf ECB særlige foranstaltninger for at håndtere de enkelte signifikante institutters særlige situation.

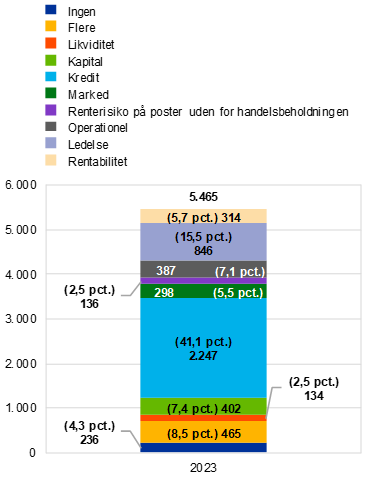

1.3.3 Inspektioner på stedet

I 2023 blev der iværksat 178 inspektioner på stedet og 83 undersøgelser af interne modeller for signifikante institutter. Som det var tilfældet året før, var de fleste inspektioner på stedet og undersøgelser af interne modeller i 2023 baseret på en kombination af arbejdsmetoder. ECB fortsatte også arbejdet med at gennemføre rammen for risikotolerance[28].

Gennemførelsen af rammen for risikotolerance indebar øget effektivitet ved at optimere ressourcefordelingen i overensstemmelse med det inspicerede instituts omfang, størrelse og kompleksitet. Det omfattede også en styrkelse af den risikobaserede tilgang samt en kombination af missioner og, hvor det var muligt, undersøgelse af blinde vinkler og top-down-prioriteringer, samtidig med at de eksterne og horisontale aktiviteter og aktiviteterne på stedet blev bedre integreret. Denne strømlining har gjort det muligt at øge antallet af inspektioner på stedet i løbet af de seneste tre år. Antallet af undersøgelser af interne modeller, der skal udføres, er derimod faldet i de seneste to år (figur 7) på grund af manglende ressourcer samt et stigende antal omfattende undersøgelser af interne modeller til imødekommelse af bankernes ønsker om væsentlige modelændringer efter de seneste lovkrav.

De tidligere års metode med kampagner for inspektioner på stedet blev fortsat anvendt på en række risikoområder, hvorved tilsynsprioriteterne blev omsat til strategiske initiativer og andre mere institutspecifikke inspektioner på stedet blev suppleret. Kampagnerne fokuserede på i) kreditrisiko, ii) rente- og kreditspændsrisiko på poster uden for handelsbeholdningen (IRRBB/CSRBB), iii) aggregering og rapportering af risikodata, iv) intern procedure til vurdering af kapitalgrundlaget (ICAAP) og v) forretningsmodel og rentabilitet. Særlige inspektioner på stedet blev også gennemført i forbindelse med tilsynsprioriteterne på områder som digital omstilling, IT og cybersikkerhed, ledelsesorganernes funktion og effektivitet. Klima- og miljørelaterede risici blev vurderet ved hjælp af enten institutspecifikke eller risikospecifikke inspektioner på stedet.

De undersøgelser af interne modeller, der blev gennemført i 2023, omfattede områder som gennemførelsen af EBA's seneste standarder og retningslinjer, den grundlæggende gennemgang af handelsbeholdningen og opfølgning på den målrettede gennemgang af interne modeller.

Figur 7

Inspektioner på stedet og undersøgelser af interne modeller iværksat i 2021, 2022 og 2023

(antal undersøgelser)

Kilde: ECB Banktilsyn.

1.3.3.1 De vigtigste konklusioner af inspektionerne på stedet

Med hensyn til kreditrisiko blev der konstateret alvorlige svagheder i identificering af kreditforringelser, herunder vurdering og identificering af væsentlige stigninger i kreditrisikoen, klassificering af både stadie 2-eksponeringer og eksponeringer, der sandsynligvis ikke vil blive tilbagebetalt, samt klassificering af eksponeringer med henstand og de relaterede henstandsprocesser. Der var også store problemer i forbindelse med risikoovervågningsprocessen, idet der var mangler ved systemet for tidlig varsling og risikostyringsorganets rolle i korrekt overvågning og kontrol af kreditrisikoen. Desuden var der mangler med hensyn til forventede kredittab, herunder beregning og kalibrering af parametre som fx tab givet misligholdelse, sandsynlighed for misligholdelse og genetableringsprocenter, samt i hensættelsesprocessen for eksponeringer i stadie 2- og 3-eksponeringer både på individuelt og kollektivt niveau.

Med hensyn til markedsrisiko drejede de største svagheder sig om ledelse, dagsværdimåling og yderligere værdireguleringer. Svaghederne var særligt tydelige med hensyn til utilstrækkeligt pålidelige markedsdata eller utilstrækkelig dækning af kurskontrol, uhensigtsmæssige metoder vedrørende dagsværdihierarkiet og yderligere værdireguleringer eller mangler i beregningerne af udskydelse af overskud fra dag ét. Der var også alvorlige mangler med hensyn til modpartskreditrisiko, hvor stresstestrammen, risikoidentifikation, fastsættelse af grænser og forvaltning af sikkerhedsstillelse blev anset for at give anledning til bekymring.

Med hensyn til likviditetsrisiko vedrørte de alvorlige konklusioner svagheder i risikomålingen og -overvågningen, herunder mangler i kvantificeringsmetoderne, dataenes nøjagtighed og fuldstændighed og i udformningen af scenarier til stresstest. Yderligere alvorlige konklusioner vedrørte den lovpligtige indberetning og beregningen af likviditetsdækningsgraden og net stable funding ratio.

Hvad angår IRRBB, vedrørte langt størstedelen af de kritiske konklusioner svagheder i målingen og overvågningen af IRRBB. De vedrørte navnlig utilstrækkelige kvantificeringsmetoder, manglende robusthed af centrale modelantagelser, forældede data og svage rammer for modelrisiko. Andre alvorlige konklusioner afslørede utilstrækkelig formalisering af styringsprofilen og -strategien for IRRBB samt risikostyringsorganets begrænsede involvering i at definere og overvåge IRRBB-risikostyringsprocesserne.

Med hensyn til forretningsmodel og rentabilitet drejede de alvorligste konklusioner sig om strategisk planlægning, overvågning af strategiens gennemførelse, rammer for indtægts- og omkostningsfordeling og finansielle fremskrivninger, hvor utilstrækkeligt begrundede og forældede antagelser giver anledning til bekymring[29].

De første inspektioner på stedet vedrørende gennemgangen af bankernes digitale omstilling[30] viste udfordringer i forbindelse med overvågning og styring af projekter og ændringsstyring. Desuden gav misforholdet mellem IT-strategier og forretningsstrategier anledning til bekymring med hensyn til ledelse.

Med hensyn til klimarisiko, som er en risikofaktor for andre eksisterende risikokategorier, såsom forretningsmodel, kreditrisiko, intern ledelse og operationel risiko, afslørede de første inspektioner på stedet om klimarisici yderligere svagheder med hensyn til integration af klimarisici i kreditrisikostyringen og forvaltningen af klima- og miljødata, i kvalitetskontrol og i datastrategier. Dette blev også bekræftet af en horisontal tilsynsmæssig gennemgang, som i sidste ende førte til overgangsplaner, der kunne håndhæves for alle signifikante institutter.

Hvad angår intern ledelse, drejede de mest kritiske konklusioner sig om i) uafhængighed, aktivitetsomfang og ressourcer til alle interne kontrolfunktioner, ii) utilstrækkeligt omfattende rammer, utilstrækkelig dataarkitektur og IT-infrastruktur samt svagheder i datakvalitetsstyringen inden for aggregering af risikodata og risikorapportering samt iii) ledelsesorganets styringskapacitet, herunder utilstrækkeligt samspil mellem medlemmerne af ledelsesorganet, en svag risikokultur i hele instituttet, utilstrækkelig overvågning af gennemførelsen af bankernes forretnings- og risikostrategier. Disse konklusioner bekræfter også, at ledelse fortsat er en høj tilsynsprioritet.

Med hensyn til ICAAP vedrørte de alvorligste konklusioner i) svage interne kvantificeringsmetoder for kreditrisiko, markedsrisiko eller renterisiko, ii) utilstrækkelige metoder til at identificere væsentlige risici som led i risikoidentifikationsprocessen med en usammenhængende overordnet ICAAP-arkitektur og iii) uoverensstemmelser mellem begreberne intern kapital og økonomisk kapitaldækning.

Med hensyn til lovpligtig kapital (søjle 1) afslørede de vigtigste konklusioner i) utilstrækkelige kontrolrammer for processen til beregning af kapitalkrav og kapitalgrundlag og ii) ukorrekt fordeling af eksponeringer efter eksponeringsklasse eller utilstrækkelig tildeling af risikovægte til eksponeringer.

Med hensyn til IT- og cybersikkerhedsstyring tegnede disse risici sig for ca. halvdelen af de alvorligste konklusioner inden for det overordnede IT-risikoområde. Tidligere vedrørte konklusionerne forebyggelse af cyberangreb, identifikation af cybersikkerhedsrisici og beskyttelse af IT-aktiver. I 2023 identificerede ECB imidlertid en stigende tendens i konklusionerne vedrørende reaktionskapaciteten i forbindelse med cyberhændelser og genopretningskapaciteten[31].

Et betydeligt antal (ca. 16 pct.) af de resterende alvorlige konklusioner på IT-området vedrørte bankernes IT-outsourcingaftaler med tredjeparter. Ud over at vurdere denne risiko under de sædvanlige inspektioner på stedet af IT-risiko, som blev udført i de signifikante institutter, udførte ECB i 2023 en særlig inspektion på stedet hos en stor cloududbyder.

1.3.3.2 De vigtigste konklusioner fra undersøgelserne af interne modeller

I 2023 var de fleste undersøgelser af interne modeller resultatet af anmodninger fra bankerne om at vurdere modelændringer[32], modeludvidelser eller modelgodkendelser frem for at være blevet iværksat af ECB. ECB modtog og vurderede også en lang række ansøgninger om at vende tilbage til mindre avancerede metoder, normalt som led i de bredere tiltag til forenkling af forholdene for interne modeller.

Bankernes interne modeller blev generelt forbedret efter 200 modelundersøgelser, der blev gennemført som led i den målrettede gennemgang af interne modeller mellem 2017 og 2021. Deres modelleringsmetoder opfylder nu bedre (eller ændres, så de opfylder) de specifikationer, der er fastlagt i EBA's nye lovgivningsramme. Undersøgelserne afslørede imidlertid stadig adskillige svagheder, hvoraf nogle var alvorlige. Det tyder på, at institutterne ikke var forberedt med hensyn til anmodninger om modelændringer. Bankernes interne kontrolfunktioner bør spille en mere aktiv og uafhængig rolle i denne forbindelse.

Ca. en tredjedel af konklusionerne i undersøgelser af de interne modeller var meget alvorlige. Uanset hvilken risikotype der undersøges, tegnede kategorierne "modelbeskrivelse", "processer" og "validering" sig for det højeste antal konklusioner. Hvis man udelukkende ser på de proceduremæssige aspekter i forbindelse med IRB-modellerne, var ca. en tredjedel af konklusionerne meget alvorlige, hvoraf ca. halvdelen vedrørte mangler i IT-infrastrukturen og definitionen af misligholdelse. Ca. en tredjedel af konklusionerne var meget alvorlige med hensyn til modellering af sandsynligheden for misligholdelse og modellering af tab givet misligholdelse, og de vedrørte hovedsagelig risikokvantificering og ratingsystemets struktur[33]. På områder, hvor der var mange alvorlige konklusioner, uddybede ECB disse yderligere i sin reviderede vejledning om interne modeller.

Der blev kun foretaget meget få undersøgelser af markedsrisikoen i rapporteringsperioden på grund af den kommende gennemgående undersøgelse af handelsbeholdningen. Som følge af disse undersøgelser af interne modeller for markedsrisiko vedrørte konklusionerne primært validering, x-værdiregulering og modellering af kapitalkravet ved forøget risiko. Som følge af det meget begrænsede antal undersøgelser af interne modeller for modpartskreditrisiko er konklusionerne ikke blevet grupperet.

1.4 ECB's overvågning og indirekte tilsyn med mindre signifikante kreditinstitutter

1.4.1 Strukturen i sektoren for mindre signifikante institutter

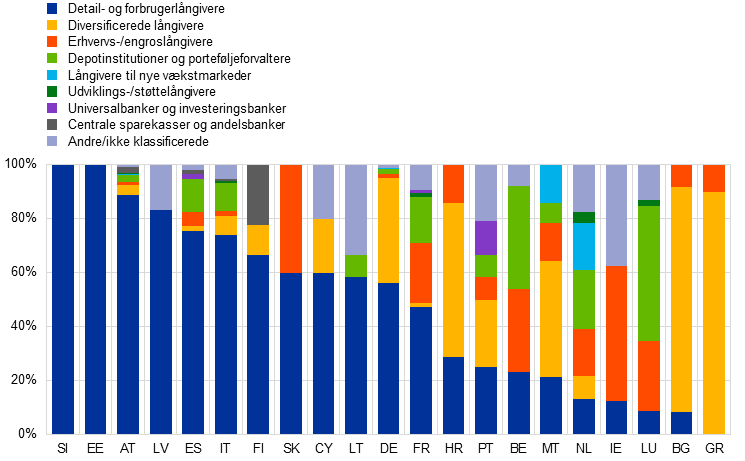

Antallet af mindre signifikante institutter fortsatte med at falde, hovedsagelig som følge af fusioner, selvom nogle nye licenser blev udstedt til nye fintech-enheder