Prefácio de Christine Lagarde, presidente do BCE

O ano de 2020 foi marcado pela pandemia de coronavírus (COVID‑19) e pela abrupta contração económica subsequente. O Banco Central Europeu (BCE), a supervisão bancária europeia e os governos nacionais trabalharam em conjunto para dar uma resposta coordenada à crise, proporcionando um volume de apoio sem precedentes para manter pessoas, empresas e a economia em geral solventes neste período difícil.

A presente crise demonstrou os benefícios de ter um conjunto único de regras europeu e uma entidade de supervisão única para a união bancária. Ao exigir ao conjunto do sistema bancário que observe normas prudenciais comuns mais rigorosas, a Supervisão Bancária do BCE assegurou que as instituições de crédito estejam em melhor posição para resistir a choques graves como o atual. Neste contexto, congratulo‑me também com a adesão da Croácia e da Bulgária à união bancária no ano passado. Aguardo com expetativa ver os dois países usufruir dos benefícios que regras harmonizadas e, em última instância, uma moeda única podem ter em termos de estabilidade financeira, resiliência e crescimento económico.

As instituições de crédito europeias entraram nesta crise com reservas de capital e de liquidez sólidas e uma capacidade operacional robusta, tendo demonstrado grande resiliência até à data. Conseguiram suportar perdas, manter a oferta de crédito globalmente estável e, desse modo, preveniram um aumento considerável dos incumprimentos das famílias e das empresas.

Contudo, quando as medidas de apoio começarem a cessar nos vários países europeus, é provável que surjam mais vulnerabilidades, conforme o endividamento crescente da economia se torne evidente. Como consequência, as instituições de crédito estarão mais expostas a riscos de crédito que, aliados a potenciais correções do mercado, podem comprometer as suas posições de capital.

Ao mesmo tempo, esta crise exacerbará os problemas estruturais que afetaram a eficiência do setor bancário europeu nos últimos anos. Os lucros das instituições de crédito europeias apresentam‑se fracos há muito tempo, sendo provável que assim se mantenham em 2021, devido ao esperado aumento das perdas de crédito. A par da atual sobrecapacidade do sistema bancário, tal exigirá que as instituições de crédito continuem a reforçar a governação, a melhorar a eficiência de custos e a diversificar as suas fontes de receitas, no sentido de apoiarem melhor a recuperação económica.

Decididamente, temos de continuar a olhar para o futuro. Em 2020, publicámos o Guia do BCE sobre riscos climáticos e ambientais, o que nos colocou na vanguarda da resposta aos riscos relacionados com as alterações climáticas a nível mundial. Além disso, a atual pandemia deu um impulso decisivo no sentido da digitalização. Neste contexto, acompanhar os riscos cibernéticos e informáticos terá de ser uma prioridade.

Por último, mas não menos importante, precisamos de concluir a união bancária. O reforço, onde possível, das abordagens europeias comuns revelou‑se eficaz para lidar com os desafios de 2020 e será vital para a consecução de uma recuperação sustentável nos próximos anos.

Entrevista introdutória com Andrea Enria, presidente do Conselho de Supervisão

Não há memória de um ano como 2020. O que retém deste ano sem precedentes?

Foi um ano extraordinário e muito difícil. Não só enfrentámos o choque económico sem precedentes desencadeado pela pandemia, mas também nos vimos – tal como os restantes cidadãos europeus – subitamente confinados às nossas casas e limitados a contactar os colegas apenas eletronicamente. Muitos de nós tiveram familiares, amigos ou colegas que contraíram o coronavírus (COVID‑19) e, infelizmente, também perdemos colegas na pandemia.

No entanto, apesar das dificuldades, todos estivemos à altura do desafio. Trabalhámos em conjunto e demos uma resposta europeia rápida à crise em curso. Anunciámos as nossas primeiras decisões em 12 de março de 2020, apenas três dias após o primeiro confinamento a nível nacional na Europa.

Fiquei impressionado com a visão comum dos objetivos a atingir, que inspirou o nosso trabalho. Esteve presente a todos os níveis: no Conselho de Supervisão, no seio de cada departamento e entre departamentos, na colaboração com as autoridades nacionais competentes (ANC), nas equipas conjuntas de supervisão (ECS) e num âmbito mais geral. Este ano repleto de desafios recordou‑nos a importância do nosso papel e como é gratificante trabalhar em conjunto para o bem comum, a fim de salvaguardar a estabilidade financeira em períodos de incerteza acrescida e considerável ansiedade.

Como contribuiu exatamente a supervisão bancária europeia para a resposta mundial à pandemia?

O nosso objetivo imediato foi assegurar que as instituições de crédito pudessem continuar a disponibilizar apoio financeiro a famílias e a pequenas, médias e grandes empresas viáveis, de forma a evitar os efeitos de segunda ordem devastadores de uma contração do crédito. Tal exigiu que a incidência da supervisão fosse ajustada com bastante rapidez: proporcionámos uma flexibilização temporária dos requisitos operacionais e de fundos próprios às instituições de crédito, com vista a criar alguma margem de manobra para que pudessem continuar a conceder empréstimos às famílias e às pequenas, médias e grandes empresas e a absorver as perdas geradas por uma das recessões mais profundas de que há memória.

Essas medidas de flexibilização foram vistas como uma indicação de que pretendiam ser menos rigorosos. Concorda com esta perspetiva?

As medidas de flexibilização não contradizem de modo algum o nosso mandato de assegurar uma supervisão bancária rigorosa e de elevada qualidade. Após a crise de 2008/2009, trabalhámos arduamente para garantir que as instituições de crédito acumulam reservas de capital e liquidez em períodos favoráveis que possam depois ser utilizadas em tempos difíceis, como os que vieram com a crise da COVID‑19. Por conseguinte, a nossa atuação tem sido consentânea com a letra e o espírito das reformas financeiras adotadas após a grande crise financeira.

Além disso, mantivemos sempre uma supervisão rigorosa, solicitando às instituições de crédito que avaliassem e gerissem corretamente os riscos e desafiando continuamente as suas avaliações, a fim de assegurar um nível de prudência em consonância com a maior incerteza gerada pela pandemia.

Qual foi o papel desempenhado pela abordagem pragmática adotada no SREP?

Enquanto autoridade de supervisão, temos de ser ágeis. Temos de nos adaptar às situações e de ajustar as nossas medidas para sermos mais eficazes. Embora continuemos a seguir as orientações da Autoridade Bancária Europeia (European Banking Authority – EBA), decidimos centrar o processo de análise e avaliação para fins de supervisão (Supervisory Review and Evaluation Process – SREP) de 2020 na forma como as instituições de crédito estavam a lidar com os desafios e os riscos em termos de fundos próprios e de liquidez decorrentes da crise. Ao mesmo tempo, mantivemos os requisitos e as orientações do Pilar 2 estáveis e decidimos não atualizar as notações do SREP, exceto se circunstâncias excecionais, que afetem uma instituição de crédito específica, justificarem alterações. Comunicámos as nossas preocupações prudenciais às instituições de crédito sobretudo através de recomendações qualitativas e adotámos uma abordagem direcionada na recolha de informações sobre os processos de autoavaliação da adequação do capital interno e da liquidez interna. Se tivéssemos conduzido o SREP como em anos anteriores, utilizando informação que estaria desatualizada e seria retrospetiva, não teríamos cumprido o nosso objetivo prudencial no enquadramento extraordinário criado pela COVID‑19.

Como é que a crise da COVID‑19 afetou as instituições de crédito europeias?

As instituições de crédito entraram na crise pandémica em muito melhor forma do que no início da crise anterior. Com a evolução da crise, algumas instituições de crédito viram‑se sobrecarregadas com níveis muito elevados de pedidos de empréstimo, em especial quando foram introduzidos programas de auxílios estatais para empréstimos garantidos pelo Estado e moratórias de reembolso de empréstimos. Porém, essas instituições de crédito conseguiram adaptar‑se rapidamente e contribuíram para assegurar um fluxo regular de crédito às empresas e às famílias. Os empréstimos às empresas e às famílias continuaram a aumentar em 2020, embora tenhamos assistido a um abrandamento no terceiro trimestre. Em comparação com o que se verificou durante a grande crise financeira, as instituições de crédito comunicaram uma restritividade muito mais moderada dos critérios de concessão de crédito após a primeira vaga da pandemia.

No segundo trimestre de 2020, analisámos as potenciais vulnerabilidades do setor bancário em diferentes cenários. Constatámos que, num cenário central implicando uma recessão muito profunda, com o produto interno bruto (PIB) da área do euro a descer 8,7% em 2020, seguindo-se uma recuperação bastante robusta em 2021 e 2022, o setor bancário resistiria aos efeitos do choque sobre a qualidade dos seus ativos e sobre o seu capital.

Que risco se tornou mais premente para as instituições de crédito durante a pandemia?

A crise provocada pela COVID‑19 exacerbou o risco de uma nova acumulação de créditos não produtivos (non-performing loans – NPL) através de uma deterioração da qualidade dos ativos nos balanços das instituições de crédito. O elevado volume agregado de NPL na área do euro já tinha sido identificado como uma preocupação prudencial em 2020 – antes da crise da COVID‑19 – e existe agora um risco acrescido de efeitos de quebra abrupta graves quando as medidas de apoio estatal começarem a cessar.

Como pretende a Supervisão Bancária do BCE fazer face a este risco?

No início da crise, comunicámos às instituições de crédito que, em vários domínios, adotaríamos uma abordagem flexível na aplicação das orientações do BCE sobre NPL, a fim de as ajudar a lidar com o impacto da contração económica. Concedemos igualmente às instituições de crédito com NPL elevados mais tempo – até março de 2021 – para apresentarem as suas estratégias de redução dos NPL.

Paralelamente, procurámos obter clareza sobre a qualidade dos ativos das instituições de crédito e garantir que estas lidam de forma pró‑ativa com os NPL emergentes. As instituições de crédito têm de dispor de estratégias rigorosas de controlo e gestão da deterioração dos empréstimos, de modo a poderem identificar os riscos numa fase precoce e gerir ativamente as exposições a clientes em dificuldades. Continuaremos a acompanhar de perto a eficácia das instituições de crédito na aplicação dessas estratégias durante esta crise e continuaremos a dialogar com as mesmas para encontrar formas de resolver rapidamente os ativos bancários em imparidade.

Que outros riscos bancários surgiram durante a crise?

O setor bancário europeu já sofria de ineficiência estrutural quando a crise eclodiu. A supervisão bancária europeia já tinha identificado como principais prioridades a abordar a baixa rentabilidade, a reduzida eficiência de custos e as preocupações com a sustentabilidade dos modelos de negócio das instituições de crédito. A crise pôs ainda mais em evidência essas deficiências, bem como a necessidade urgente de as colmatar.

No ano passado, afirmou que a consolidação era uma das formas de resolver a baixa rentabilidade. Foram realizados progressos nesse domínio?

Sim. Considero que o BCE e as instituições de crédito têm vindo a tomar medidas na direção certa.

Em 2020, lançámos uma consulta pública relativa a um guia sobre a abordagem prudencial à consolidação no setor bancário (Guide on the supervisory approach to consolidation in the banking sector). O guia final, publicado no início de 2021, clarifica a nossa abordagem e confirma que somos favoráveis a concentrações de atividades bem concebidas e bem executadas.

Assistimos também a uma tendência encorajadora de consolidação das instituições de crédito. Os grupos bancários Intesa Sanpaolo e UBI Banca, os bancos CaixaBank e Bankia, bem como os bancos Unicaja Banco e Liberbank foram pró‑ativos neste aspeto, o que provocou novas discussões nos órgãos de administração de outras instituições de crédito. As concentrações de atividades bem planeadas podem não só ajudar as instituições de crédito a tornarem‑se mais eficientes em termos de custos, a investir mais na transformação digital e, em última análise, a aumentar a sua rentabilidade, mas também ajudar a eliminar o excesso de capacidade no sistema bancário que foi gerado no período anterior à grande crise financeira.

Como está a Supervisão Bancária do BCE a abordar os riscos relacionados com as alterações climáticas?

As instituições de crédito devem adotar uma abordagem estratégica, prospetiva e abrangente na consideração dos riscos relacionados com as alterações climáticas. Os supervisores europeus centrar‑se‑ão em determinar se as práticas das instituições de crédito estão alinhadas com as expetativas enunciadas no Guia do BCE sobre riscos climáticos e ambientais, publicado em novembro de 2020 após uma consulta pública. Em 2021, solicitaremos às instituições de crédito que procedam a uma autoavaliação à luz das expetativas prudenciais descritas no guia e que elaborem planos nessa base. Posteriormente, procederemos a uma análise comparativa desses planos e autoavaliações e desafiá‑los‑emos no diálogo em matéria de supervisão com as instituições de crédito. Em 2022, conduziremos uma análise prudencial completa das práticas das instituições de crédito e tomaremos medidas concretas de seguimento, onde necessário.

O novo vice‑presidente do Conselho de Supervisão, Frank Elderson, preside à Rede para a Ecologização do Sistema Financeiro (Network for Greening the Financial System – NGFS) e copreside ao Grupo de Trabalho sobre Riscos Financeiros Relacionados com as Alterações Climáticas do Comité de Basileia de Supervisão Bancária (CBSB). Frank Elderson tenciona tirar partido das sinergias entre estes cargos e o trabalho do BCE.

Em julho de 2020, o BCE aprovou as decisões relativas à instituição de uma cooperação estreita com os bancos centrais da Bulgária e da Croácia. Quais são as implicações para a supervisão bancária europeia?

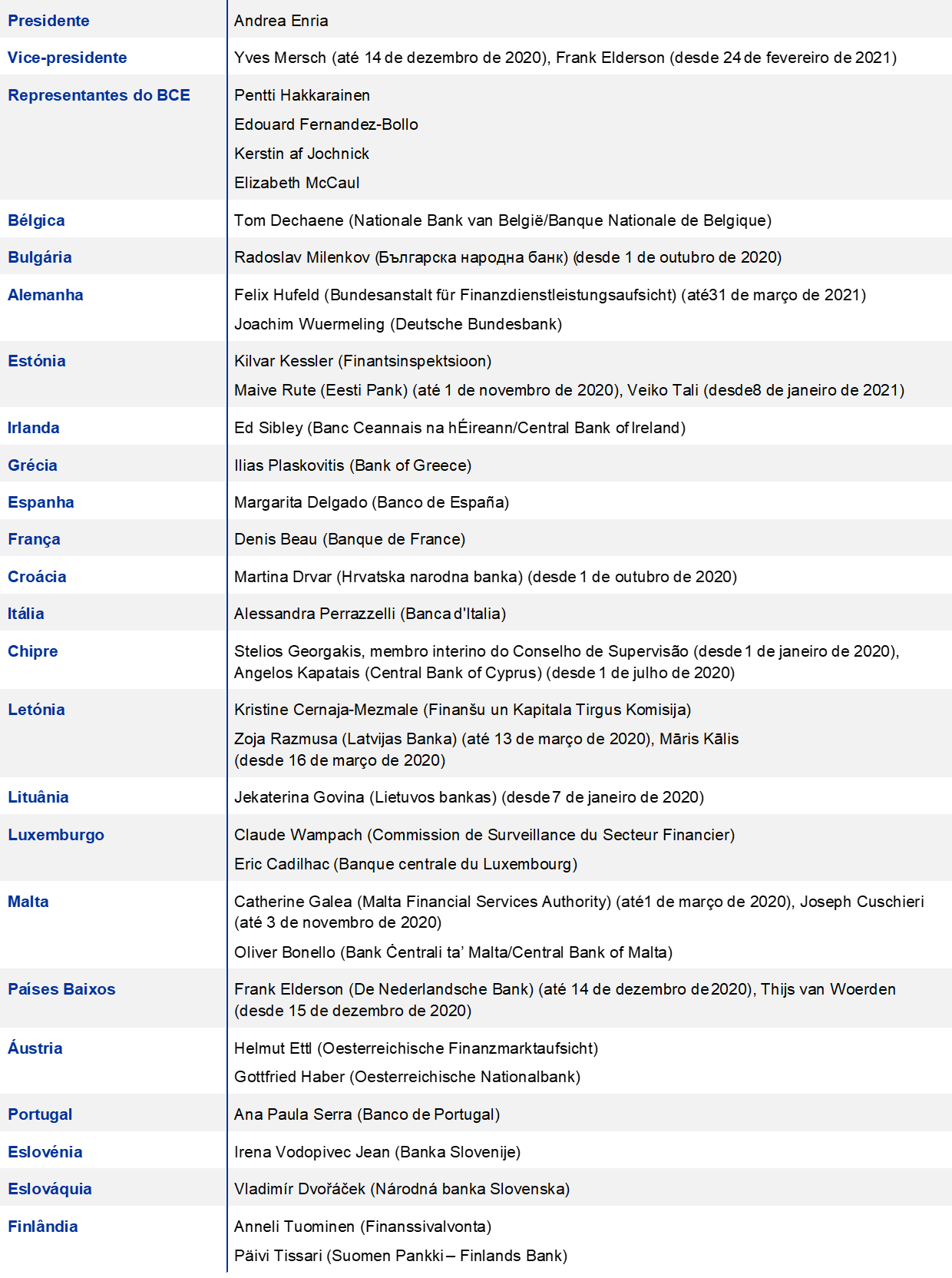

Pela primeira vez, dois Estados‑Membros não pertencentes à área do euro aderiram ao Mecanismo Único de Supervisão (MUS). Trata-se de um marco importante para a Bulgária e a Croácia e abre o caminho à introdução do euro em ambos os países.

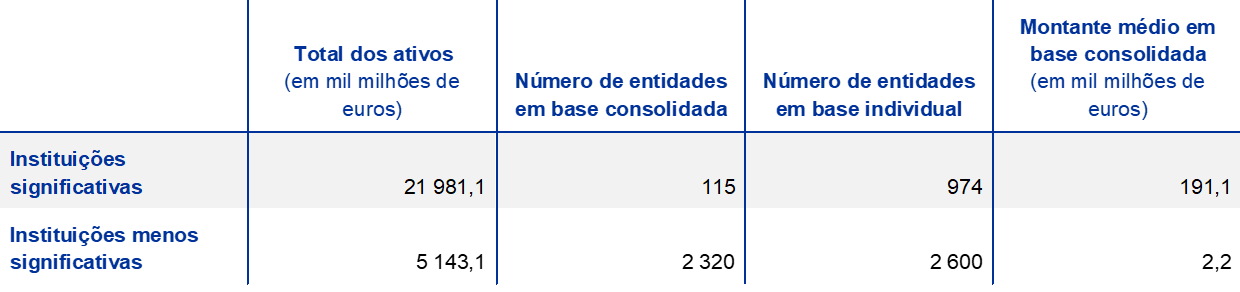

Para nós significa que, desde outubro de 2020 e após a conclusão da avaliação completa aplicável, o BCE supervisiona diretamente cinco instituições de crédito na Bulgária e oito na Croácia. Os supervisores búlgaros e croatas tornaram‑se membros das ECS relevantes e representantes dos dois países passaram a integrar o Conselho de Supervisão, com os mesmos direitos e obrigações, incluindo direitos de voto, que os restantes membros. Foi com muito prazer que lhes demos as boas‑vindas à “família”!

Em 2020, o BCE contribuiu para o debate das políticas sobre um regime europeu de gestão de crises. Quais foram os principais pontos apresentados?

Destacámos alguns dos problemas que surgiram durante a nossa experiência prática. Um exemplo é a sobreposição entre medidas prudenciais e medidas de intervenção precoce. Essa sobreposição gerou confusão, implicando que as medidas de intervenção precoce raramente são acionadas. A legislação deve diferenciar claramente os dois conjuntos de instrumentos e os poderes de intervenção precoce do BCE devem ser incluídos num regulamento da União Europeia (UE), evitando assim as diferenças injustificadas que surgem quando as regras são transpostas para a legislação nacional. Levantámos também a questão sobre as instituições de crédito declaradas “em situação ou risco de insolvência”, mas que, ao abrigo do direito nacional, não preenchem os critérios de desencadeamento de procedimentos de liquidação e revogação de autorização e, por conseguinte, permanecem numa espécie de limbo.

De um modo mais geral, defendemos que é necessário tomar medidas mais ousadas para concluir a união bancária, nomeadamente através do estabelecimento do Sistema Europeu de Seguro de Depósitos e da atribuição de poderes administrativos mais amplos ao Conselho Único de Resolução no que respeita a liquidações de instituições de crédito. O organismo federal de garantia de depósitos bancários dos Estados Unidos – Federal Deposit Insurance Corporation – pode ser um modelo útil neste contexto. Contudo, até que tal se concretize, uma maior harmonização a nível nacional e uma coordenação mais centralizada na esfera europeia (por exemplo, através do Conselho Único de Resolução) já seriam um passo na direção certa.

Por último, no nosso blogue conjunto, Edouard Fernandez‑Bollo e eu propusemos uma abordagem mais eficaz para gerir dificuldades em instituições de crédito transnacionais. Se as filiais e as empresas‑mãe de grupos bancários pudessem celebrar um acordo formal de prestação mútua de apoio à liquidez, que estaria associado aos planos de recuperação do grupo, tal ajudaria a elencar as formas com que as entidades do grupo poderiam apoiar‑se mutuamente quando surgem dificuldades, tendo em consideração as necessidades e restrições locais. Permitiria também definir os fatores de desencadeamento adequados para a prestação do apoio contratualmente acordado numa fase precoce. Tal apoiaria igualmente uma gestão mais integrada da liquidez em períodos favoráveis.

O reforço da transparência e da previsibilidade da supervisão bancária europeia tem sido um dos seus principais objetivos desde o início do seu mandato. Que progressos foram realizados neste domínio?

Bem, considero que, sem dúvida, tornámos os resultados da supervisão e as nossas políticas mais transparentes.

Resultados prudenciais transparentes são benéficos para os mercados. Recebemos reações positivas quando publicámos, pela primeira vez em janeiro de 2020, os requisitos de fundos próprios do Pilar 2 relativos a cada instituição de crédito. Os requisitos individuais proporcionam uma visão concreta e abrangente da perspetiva que a autoridade de supervisão tem de uma instituição de crédito no que respeita ao grau de risco geral, o que pode ajudar os investidores a tomar decisões mais informadas. Ajuda também as instituições de crédito a avaliar melhor a sua situação em relação aos seus pares. Prosseguimos esta prática em janeiro de 2021.

Ser transparentes acerca das nossas políticas contribui positivamente para a nossa eficácia e, por conseguinte, para a nossa reputação. As instituições supervisionadas necessitam de conhecer o que dita as nossas decisões e devemos ser coerentes na nossa abordagem para que possam formar expetativas fiáveis. Penso que conseguimos um bom nível de transparência relativamente às medidas de apoio relacionadas com a COVID‑19 através das comunicações escritas e orais que dirigimos às instituições de crédito e da comunicação com o público. Este nível de transparência deverá ser o “novo normal”.

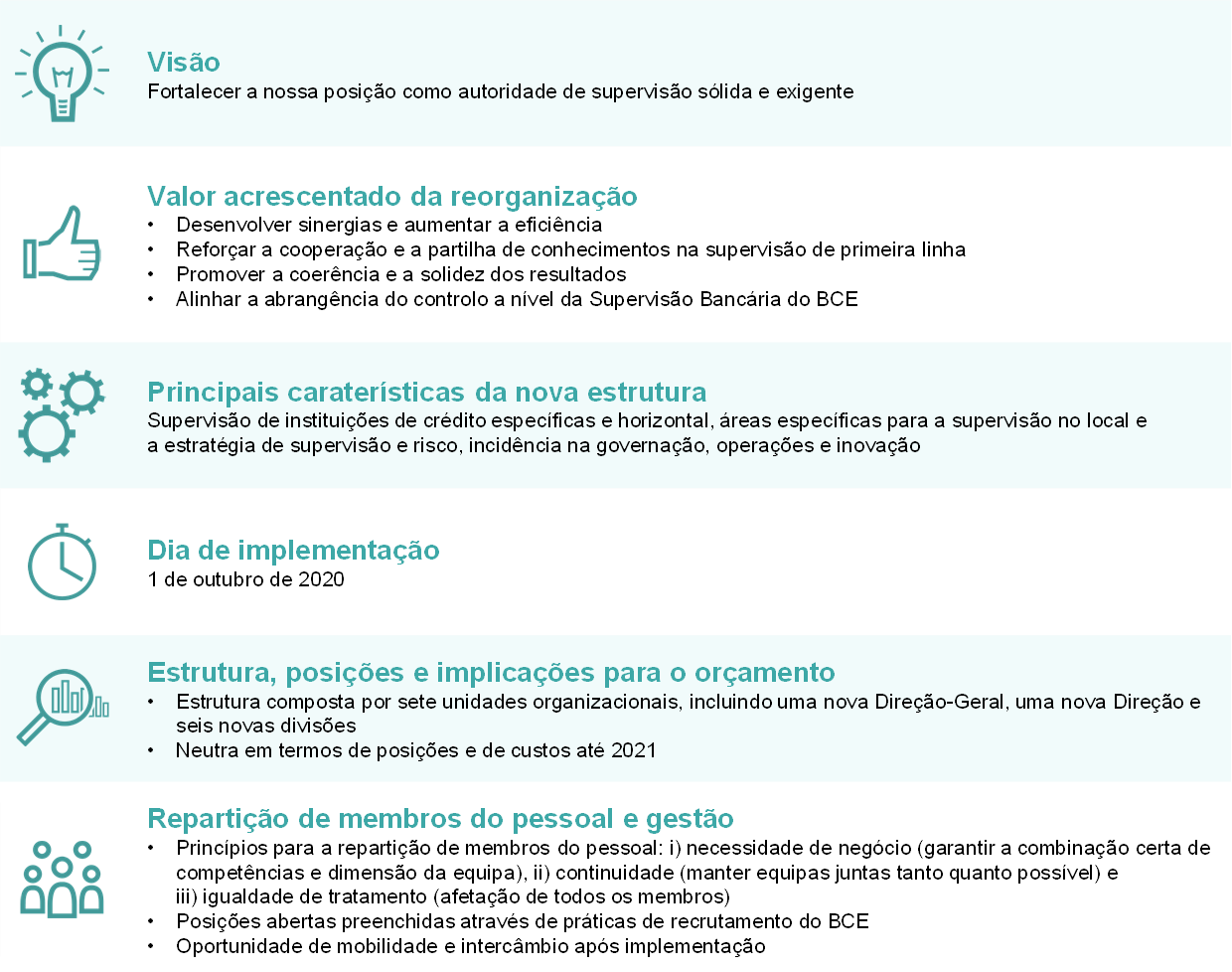

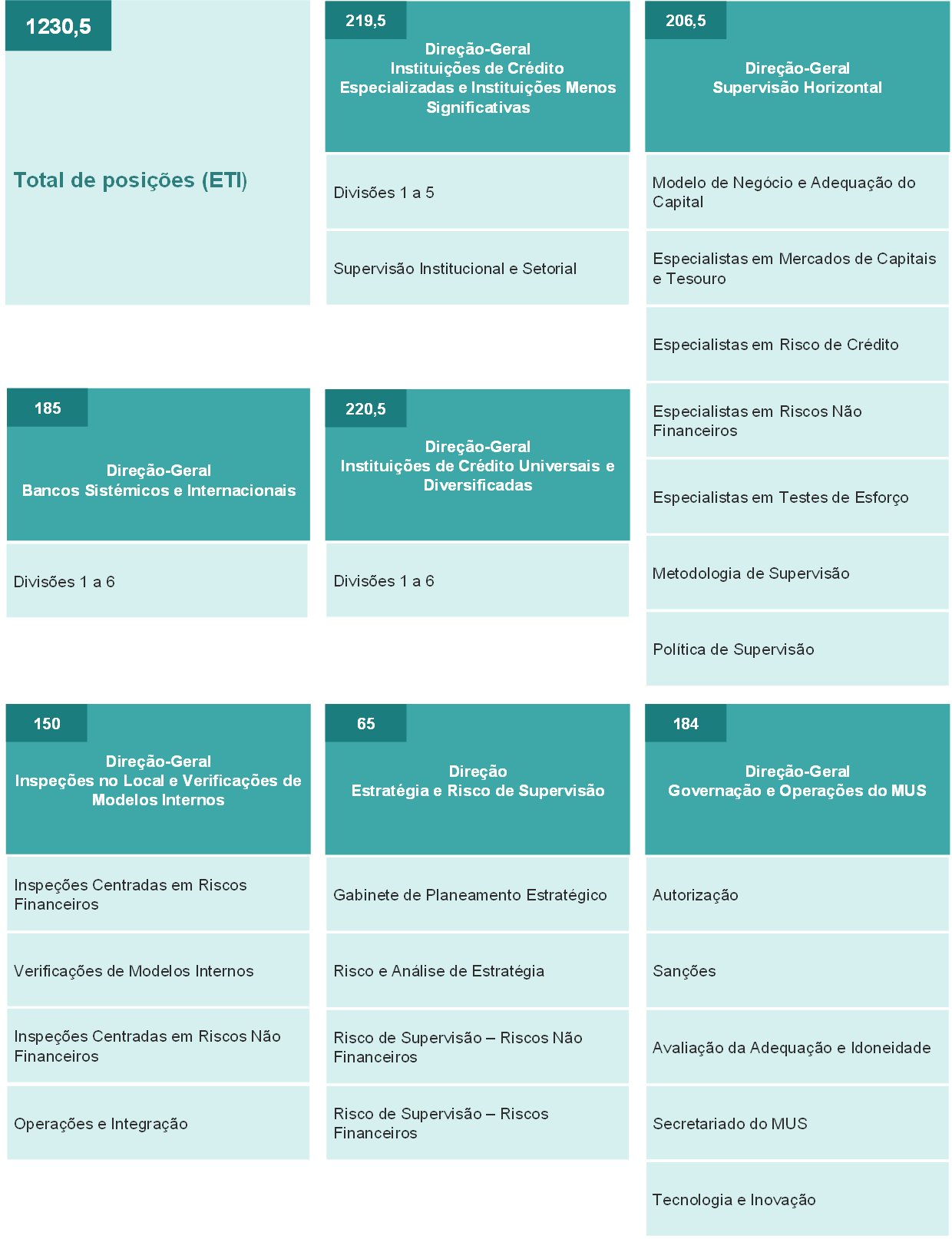

Perto do final de 2020, a Supervisão Bancária do BCE alterou a sua estrutura organizacional. Porquê?

Passados seis anos, estava na altura de a Supervisão Bancária do BCE deixar de ser uma organização em fase de arranque para se tornar uma organização mais madura, com uma supervisão mais centrada no risco e uma maior colaboração entre diferentes equipas.

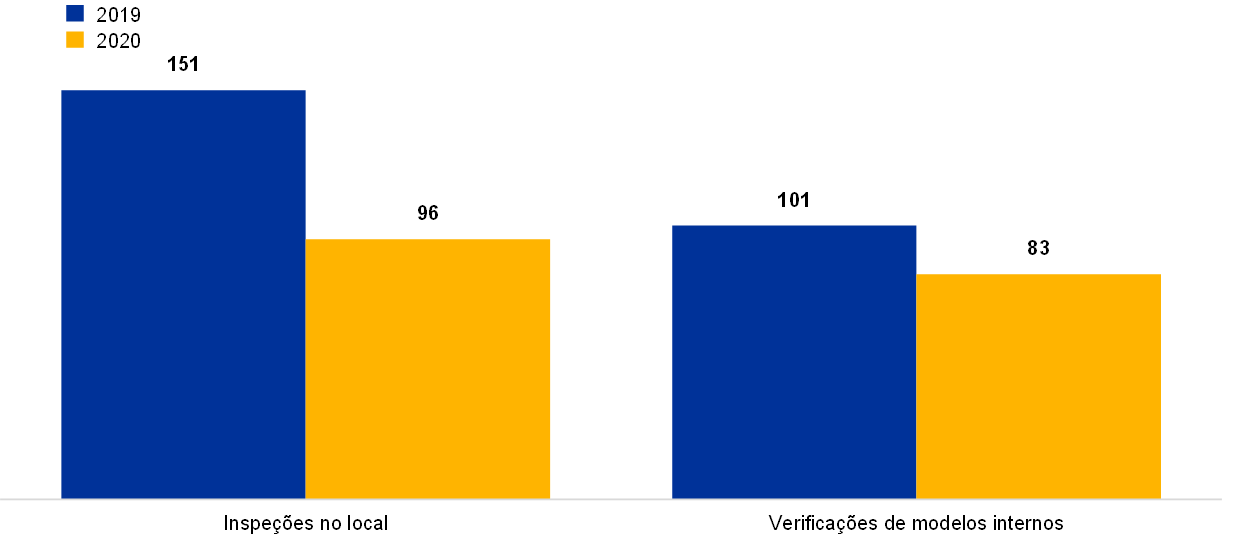

Para atingir este objetivo, estruturámos as direções‑gerais responsáveis pela supervisão específica das instituições de crédito de acordo com os modelos de negócio das instituições supervisionadas. Criámos uma nova direção, a Direção de Estratégia e Risco de Supervisão, responsável pelo planeamento estratégico e por propor prioridades prudenciais e assegurar um tratamento coerente de todas as instituições de crédito. Criámos igualmente uma direção‑geral específica para as atividades de supervisão no local – a Direção‑Geral de Inspeções no Local e Verificações de Modelos Internos – e incumbimos a Direção‑Geral de Supervisão Horizontal de reforçar as competências das ECS em matéria de riscos, realizar avaliações comparativas, definir políticas e assegurar a manutenção das metodologias. Uma direção‑geral separada, a Direção‑Geral de Governação e Operações do MUS, apoia a tomada de decisões e a inovação prudencial e gere os procedimentos de autorização. A reorganização visou simplificar processos e integrar inovações tecnológicas na supervisão a nível dos vários departamentos.

Estou muito orgulhoso por termos concebido e implementado estas alterações através de debates internos e ouvindo os membros do pessoal. Cerca de 60 supervisores agiram como agentes de mudança e, juntamente com os quadros superiores, ajudaram os colegas a adaptarem‑se às alterações, tendo desempenhado um papel importante no êxito da reorganização.

1 Supervisão bancária em 2020

1.1 Instituições de crédito supervisionadas em 2020: desempenho e principais riscos

1.1.1 Resiliência do setor bancário da área do euro

As instituições significativas entraram na crise da COVID‑19 com posições de capital mais fortes, em comparação com a última crise financeira

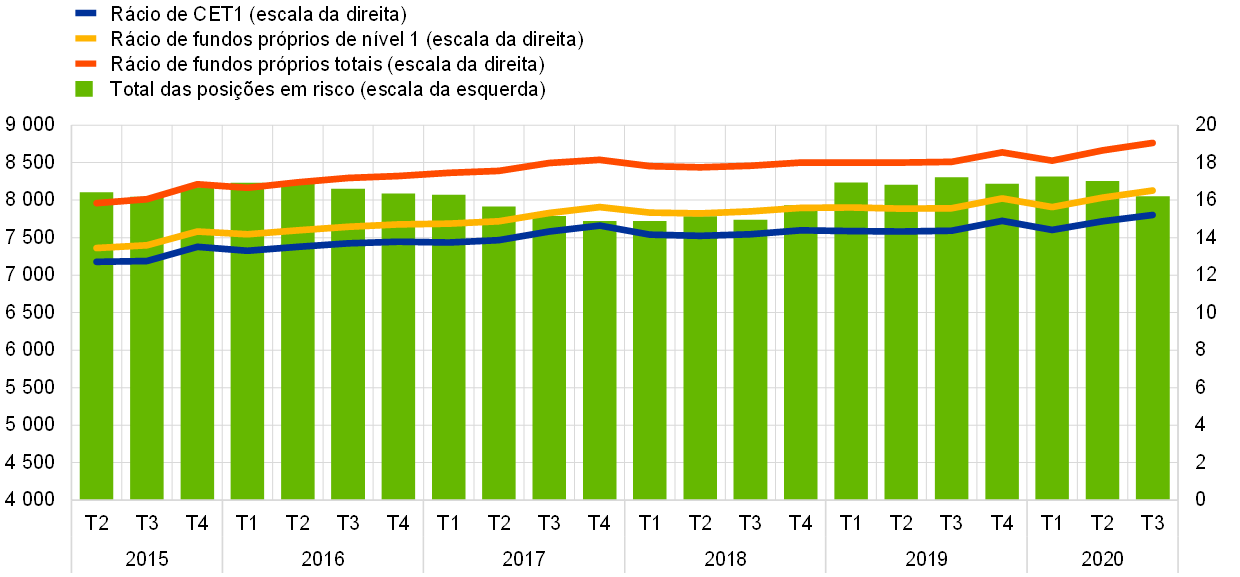

As instituições de crédito da área do euro entraram na crise da COVID‑19 com posições de capital mais fortes, em comparação com a grande crise financeira. O seu rácio agregado de fundos próprios principais de nível 1 (Common Equity Tier 1 – CET1) no final de 2019 correspondia a 14,9% (ver o gráfico 1) e permaneceu globalmente estável ao longo de 2020, situando-se em 15,2% no terceiro trimestre de 2020. Tal resultou, em parte, das medidas extraordinárias de supervisão, regulamentação e redução da carga fiscal tomadas em resposta à crise. Foi também recomendado temporariamente às instituições de crédito que não distribuíssem dividendos ou procedessem a recompras de ações até 1 de janeiro de 2021 e que exercessem extrema prudência no tocante a dividendos, a recompras de ações e à remuneração variável até 30 de setembro de 2021[1].

Gráfico 1

Rácios de fundos próprios das instituições significativas (definição transitória)

(escala da esquerda: em mil milhões de euros; escala da direita: em percentagem)

Fonte: BCE.

O rácio de alavancagem agregado revelou‑se igualmente robusto durante a pandemia, situando-se em 5,6% no terceiro trimestre de 2020, em comparação com 5,7% no final de 2019. No entanto, os riscos em termos da adequação dos fundos próprios poderão concretizar‑se mais tarde nos balanços das instituições de crédito e podem ser amplificados por efeitos de quebra abrupta resultantes da cessação das medidas de apoio instituídas em 2020, tais como moratórias, regimes de suspensão temporária de trabalho (lay-off de curta duração), garantias estatais e outras disposições regulamentares transitórias[2].

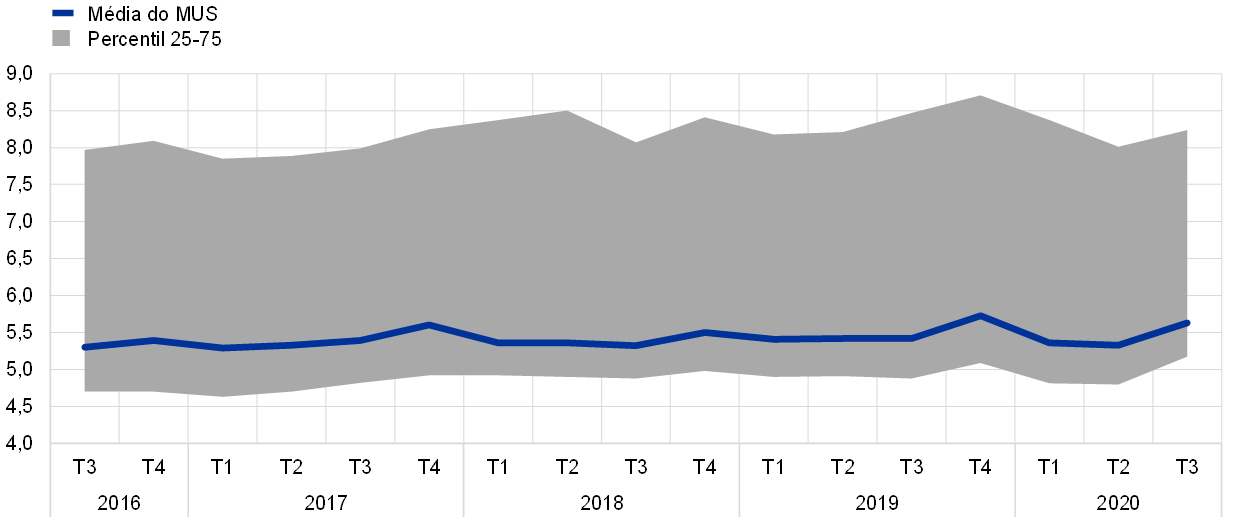

Gráfico 2

Rácio de alavancagem das instituições significativas

Fonte: BCE.

As instituições de crédito da área do euro entraram em 2020 com reservas de liquidez confortáveis, mas, em março desse ano, a forte pressão do choque da COVID‑19 começou a fazer-se sentir

As instituições de crédito da área do euro entraram em 2020 com maiores reservas de liquidez do que no início da grande crise financeira, em resultado das reformas do Acordo de Basileia III. Contudo, em março desse ano, a forte pressão do choque da COVID‑19 começou a fazer‑se sentir. Do lado da procura, os clientes empresariais dos setores afetados pela crise solicitaram financiamento considerável ao setor bancário, recorrendo às respetivas linhas de crédito autorizadas. Além disso, os grandes picos de volatilidade na maioria dos mercados financeiros levaram as contrapartes centrais de compensação a aplicar valores de cobertura adicionais, ao passo que os fundos do mercado monetário foram confrontados com saídas sem precedentes e necessitaram que algumas instituições de crédito ativas a nível internacional procedessem à recompra do respetivo papel comercial emitido.

Do lado da oferta, a liquidez das instituições de crédito também ficou restringida. Os principais mercados de financiamento “secaram” em março, impedindo as instituições de crédito de emitir papel no segmento sem garantia, independentemente da maturidade, enquanto no segmento com garantia (acordos de recompra) só lhes era possível mobilizar fundos por prazos muito curtos. Neste enquadramento, os mercados offshore de financiamento em dólares dos Estados Unidos tornaram‑se particularmente onerosos quando disponíveis, o que exacerbou ainda mais a dependência das instituições de crédito das respetivas reservas internas de liquidez e do crédito adicional do BCE.

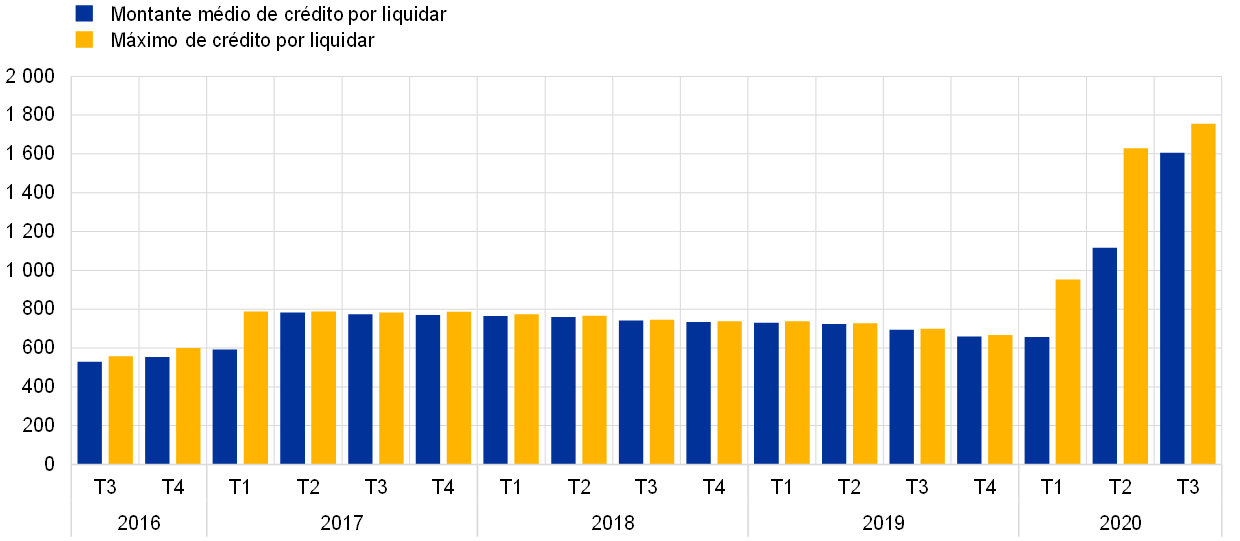

Em resposta à crise da COVID‑19, a Supervisão Bancária do BCE também permitiu às instituições de crédito recorrer às respetivas reservas de liquidez regulamentares e operar temporariamente com um rácio de cobertura de liquidez (liquidity coverage ratio – LCR) inferior ao mínimo exigido[3]. Paralelamente, a orientação muito acomodatícia da política monetária, incluindo uma flexibilização das regras de elegibilidade dos ativos de garantia, assegurou amplo acesso ao financiamento do banco central às instituições de crédito abrangidas pela supervisão bancária europeia. O saldo médio de crédito concedido pelo Eurosistema aumentou de 659 mil milhões de euros, no quarto trimestre de 2019, para 1605 mil milhões no terceiro trimestre de 2020 (ver o gráfico 3).

Gráfico 3

Evolução do saldo de crédito do Eurosistema

(em mil milhões de euros)

Fonte: BCE.

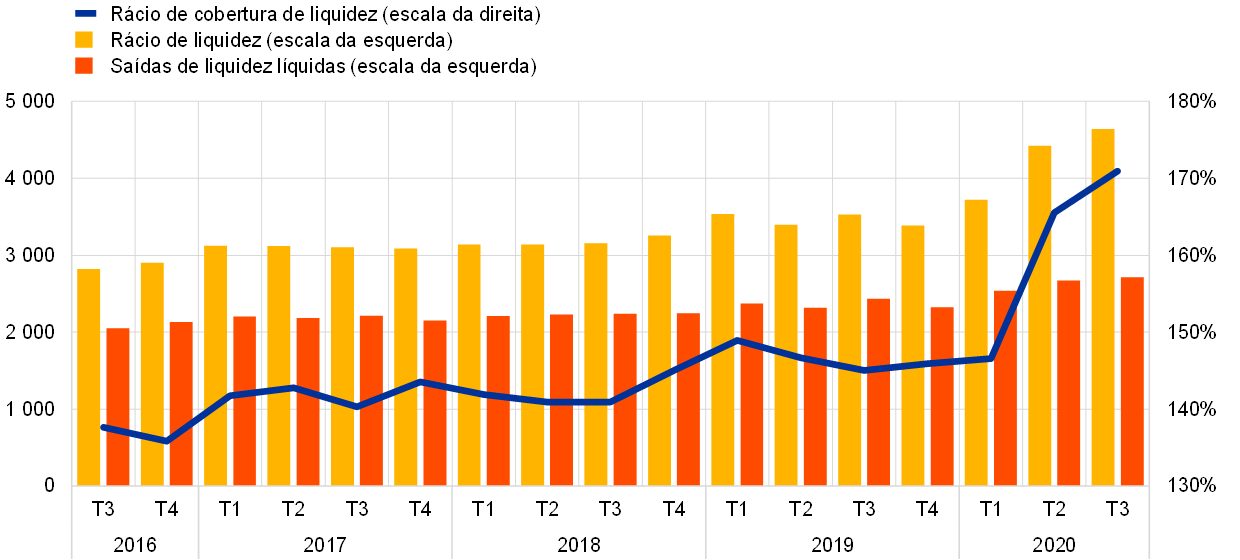

Em resultado de uma resposta forte e concertada em termos de políticas, as tensões no mercado diminuíram gradualmente no segundo trimestre do ano. A partir de abril de 2020, as condições de financiamento das instituições de crédito começaram a melhorar. Algumas instituições de crédito puderam novamente emitir instrumentos sem garantia, incluindo no segmento de dívida subordinada do mercado, embora a taxas de rendimento mais elevadas do que antes da crise. Por seu turno, um aumento dos depósitos de clientes, na sua maioria depósitos de poupança, constituídos por particulares sobretudo por motivos de precaução, proporcionou reservas adicionais de liquidez de modo generalizado. Em geral, as instituições significativas aumentaram as suas reservas de liquidez, como ilustrado por um rácio médio de cobertura de liquidez de 170,94% no terceiro trimestre de 2020, face a 145,91% no quarto trimestre de 2019.

Gráfico 4

Evolução das reservas de liquidez, das saídas de liquidez líquidas e do rácio de cobertura de liquidez

(escala da esquerda: em mil milhões de euros; escala da direita: em percentagem)

Fonte: BCE.

O colapso dos preços das ações em março de 2020 teve um impacto negativo na situação das instituições de crédito em termos de risco de mercado

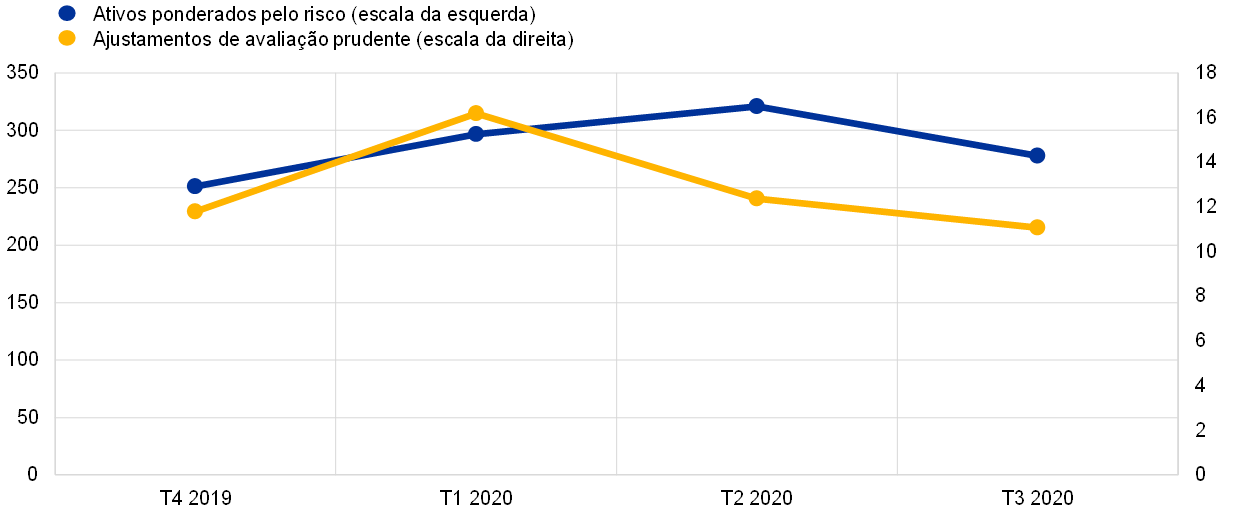

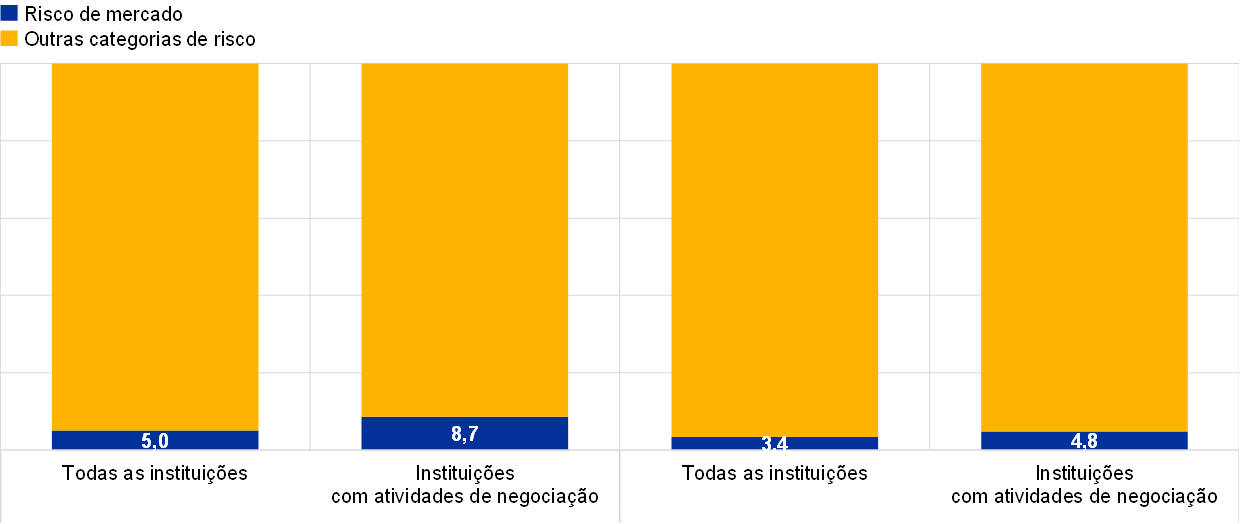

O surto pandémico de COVID‑19 na Europa e nos Estados Unidos levou a um colapso dos preços das ações, a uma intensificação abrupta da volatilidade e a um aumento generalizado dos diferenciais de crédito de emitentes soberanos e de empresas ao longo de março de 2020. Tal teve um impacto negativo não apenas nos balanços das instituições de crédito, mas também nos respetivos requisitos de fundos próprios para o risco de mercado determinados com base em modelos internos, bem como nos seus ajustamentos de avaliação prudente (prudent valuation adjustments – PVA), especialmente no que respeita à incerteza do preço de mercado e ao risco de modelo, estando esses ajustamentos correlacionados com a volatilidade recente. Em resposta ao choque, foram tomadas medidas de flexibilização prudencial, no sentido de limitar os efeitos procíclicos da crise nos requisitos de fundos próprios para o risco de mercado e nos ajustamentos de avaliação (por exemplo, a exclusão de determinados casos de excesso constatados nas verificações a posteriori de modelos internos e o aumento dos benefícios de diversificação nos ajustamentos de avaliação prudente). A melhoria das condições do mercado no segundo e terceiro trimestres também proporcionou apoio adicional.

Gráfico 5

Evolução dos ativos ponderados pelo risco e dos ajustamentos de avaliação prudente do risco de mercado

(em mil milhões de euros)

Fonte: BCE.

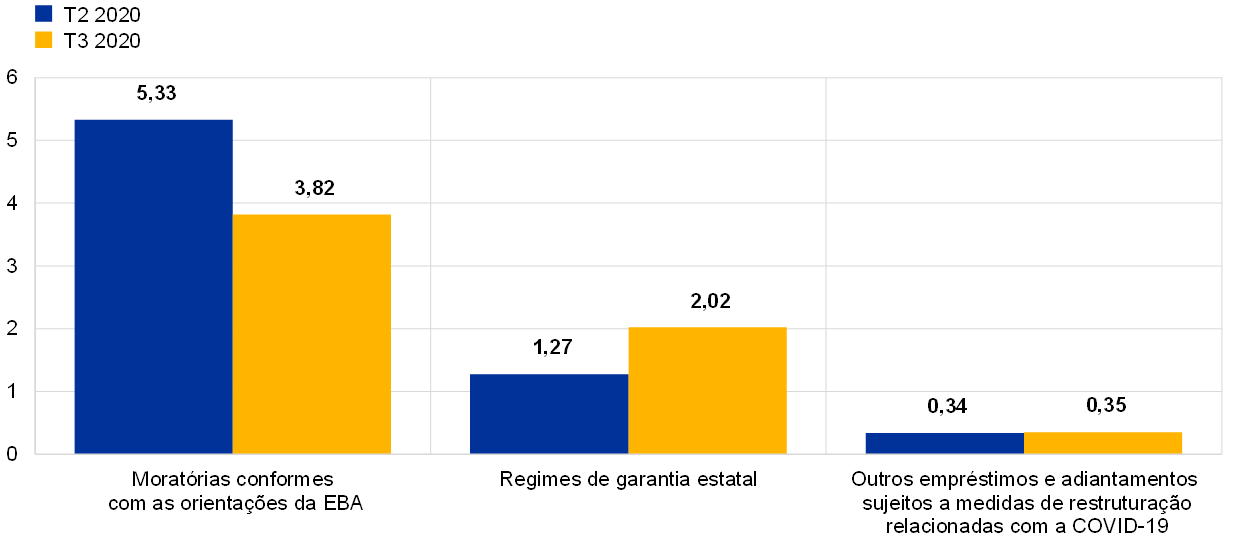

Em termos gerais, as medidas de capital e de liquidez aplicadas, em combinação com as medidas extraordinárias de apoio público adotadas pelas autoridades nas fases iniciais da pandemia de COVID‑19, permitiram às instituições de crédito regularizar a evolução do risco de crédito e continuar a disponibilizar financiamento à economia real. Os empréstimos e adiantamentos a clientes, nomeadamente particulares e sociedades não financeiras (SNF), mantiveram-se, em geral, estáveis a partir do início da pandemia de COVID‑19 (-1,3% no caso das SNF e +0,8% no que respeita a particulares, no período de março a setembro de 2020). As garantias públicas foram particularmente relevantes para a concessão de financiamento a SNF (260 mil milhões de euros em setembro de 2020).

As medidas extraordinárias adotadas para facilitar as condições de financiamento e apoiar as famílias e as pequenas, médias e grandes empresas também contribuíram para manter o montante global de NPL nos balanços das instituições de crédito praticamente estável ao longo do ano. Ainda assim, os NPL deverão aumentar no futuro, com a cessação das medidas de apoio. Neste contexto, a Supervisão Bancária do BCE salientou, em comunicações em julho e dezembro[4], que é fundamental as instituições de crédito proporcionarem soluções adequadas e em tempo útil aos devedores viáveis em dificuldades, ajudando, desse modo, a conter a acumulação de ativos problemáticos nos balanços das instituições de crédito e a minimizar os efeitos de quebra abrupta, sempre que possível. Para o efeito, as instituições de crédito devem assegurar que o risco é adequadamente avaliado, classificado e mensurado nos respetivos balanços. Devem dispor de práticas eficazes de gestão do risco para identificar, avaliar e aplicar soluções passíveis de apoiar melhor estes devedores, protegendo simultaneamente as instituições de crédito contra quaisquer efeitos negativos do risco de crédito. Ao mesmo tempo, devem continuar a gerir eficazmente o stock de NPL anteriores à pandemia.

Gráfico 6

Evolução dos NPL das instituições significativas (total de empréstimos)

(escala da esquerda: em mil milhões de euros; escala da direita: em percentagem)

Fonte: BCE.

Gráfico 7

Empréstimos objeto de medidas de apoio em percentagem do total de empréstimos

Fonte: BCE.

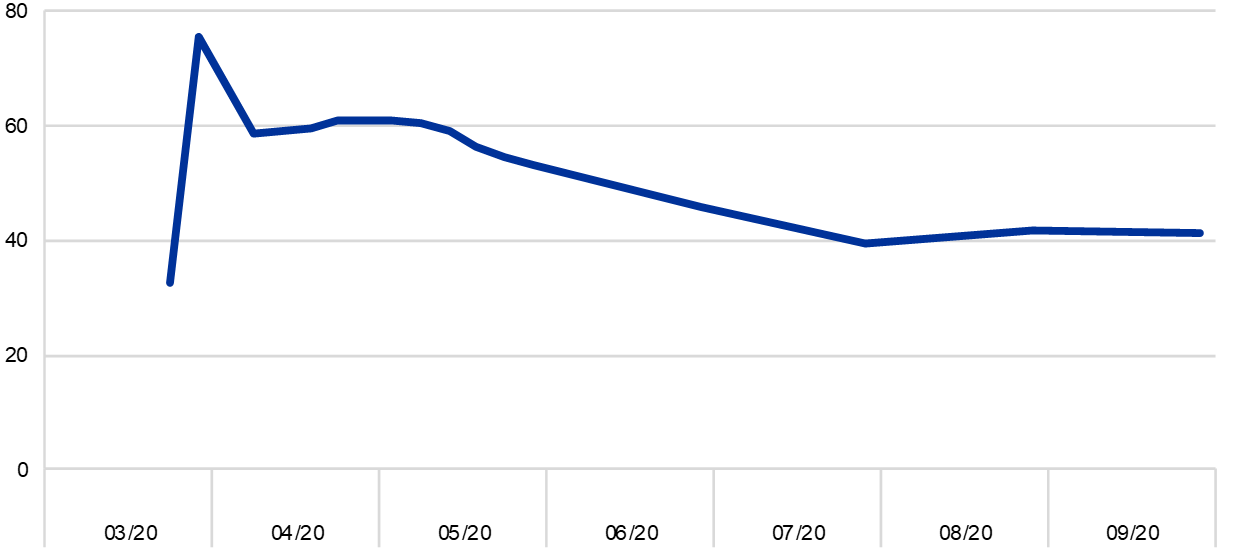

Os riscos operacionais aumentaram desde o início da pandemia de COVID‑19, mas não foram comunicados grandes incidentes operacionais ou informáticos pelas instituições de crédito supervisionadas em 2020

Os riscos operacionais aumentaram desde o início da pandemia de COVID‑19, refletindo mudanças nos modelos operacionais das instituições de crédito e complexidades adicionais, decorrentes da implementação de programas de apoio estatal. Contudo, não foram comunicados grandes incidentes operacionais ou informáticos pelas instituições de crédito supervisionadas em 2020. Embora o número de tentativas de ciberataques tenha aumentado, em particular em termos de ataques distribuídos de negação de serviço (distributed denial of service – DDoS) e de ciberiscagem (phishing) a clientes bancários, ataques esses facilitados pela situação pandémica, tal teve um impacto muito limitado na disponibilidade dos sistemas de tecnologias de informação e comunicação e no montante de perdas provocadas por esses ataques[5]. Nas fases iniciais da pandemia, as instituições significativas acionaram os respetivos planos de continuidade da atividade, tendo a percentagem de pessoal em teletrabalho subido de forma considerável (ver o gráfico 8). Durante o verão, começaram a avançar para uma governação sob o “novo normal”, incluindo um regresso gradual aos escritórios. Porém, a nova subida das taxas de infeção que teve início no outono inverteu esta tendência, tendo muitas instituições de crédito optado novamente pelo trabalho à distância como solução preferida ou obrigatória.

Gráfico 8

Trabalho à distância nas instituições significativas

(percentagem de pessoal a trabalhar à distância)

Fonte: BCE.

Nota: Utilizou-se uma amostra consistente de instituições significativas que reportou todos os dados no período considerado.

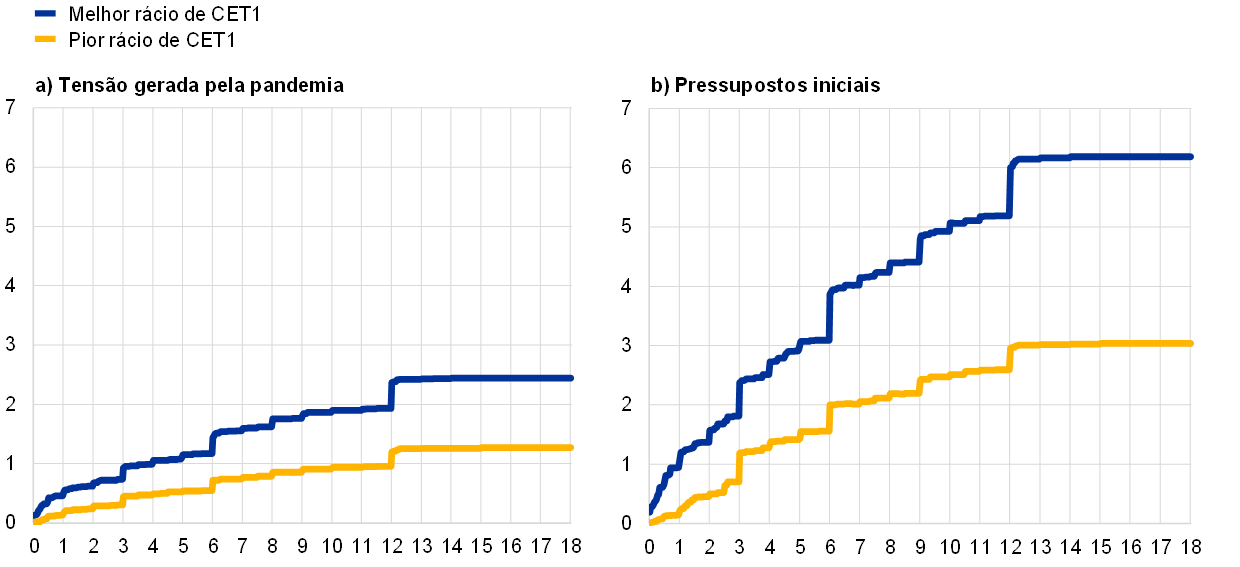

Em 2020, a Supervisão Bancária do BCE realizou uma análise de vulnerabilidade a 86 instituições significativas, a fim de estimar o impacto que a crise da COVID‑19 poderá ter no setor bancário da área do euro. Os resultados agregados foram publicados em 28 de julho de 2020[6]. O setor das instituições menos significativas foi também objeto de uma avaliação das vulnerabilidades em termos de risco de crédito e de risco de liquidez passíveis de ser impulsionadas por um agravamento da situação económica[7].

Os resultados deste exercício demonstraram que o setor bancário da área do euro pode, em geral, suportar a tensão gerada pela pandemia. Todavia, continua a ser considerável a incerteza relativamente ao grau de deterioração da qualidade dos ativos quando as moratórias forem levantadas, em especial nos setores económicos mais afetados. Esta incerteza quanto à trajetória da qualidade dos ativos reflete‑se nas diferentes políticas de constituição de provisões adotadas pelas instituições de crédito e permanece uma preocupação prudencial.

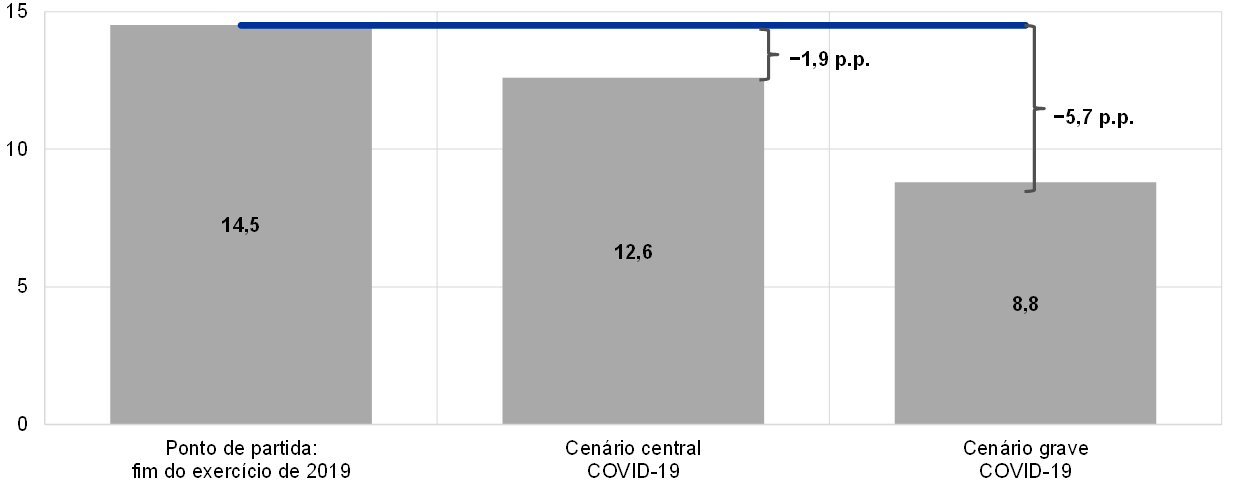

A análise de vulnerabilidade testou dois cenários relacionados com a pandemia que incluíram, em larga escala, o impacto das medidas monetárias, prudenciais e orçamentais de apoio tomadas em resposta à crise da COVID‑19. No cenário central – o mais provável de se concretizar de acordo com os especialistas do Eurosistema – o rácio médio de CET1 das instituições significativas diminuiu de 14,5% para 12,6%, confirmando que, no presente, as instituições de crédito abrangidas pela supervisão bancária europeia estão suficientemente capitalizadas para resistir a uma recessão profunda de curta duração. Em geral, as atuais reservas de capital permitiriam ao setor também suportar o impacto do cenário grave que pressupunha uma recessão mais profunda e uma recuperação económica mais lenta, reduzindo o rácio médio de CET1 das instituições de crédito de 14,5% para 8,8%. Não obstante, neste cenário, algumas instituições de crédito teriam de tomar medidas para continuar a cumprir os requisitos mínimos de fundos próprios.

Os resultados nos dois cenários confirmaram que as instituições de crédito da área do euro entraram na crise da COVID‑19 com níveis de capital significativamente mais elevados e uma capacidade muito maior para resistir a tensões financeiras inesperadas do que aquando da eclosão da grande crise financeira. Os resultados da análise de vulnerabilidade foram tomados em conta no SREP de modo qualitativo, no sentido de ajudar os supervisores a desafiar as projeções de capital das instituições de crédito, a reforçar a coerência na avaliação dos riscos e a promover políticas de constituição de provisões prudentes[8].

Gráfico 9

Projeções do rácio de CET1 (definição transitória) em 2022, nos cenários considerados na análise de vulnerabilidade

(em percentagem)

Fonte: Síntese dos resultados da análise de vulnerabilidade relacionada com a COVID‑19 (COVID-19 Vulnerability Analysis Results Overview).

1.1.2 Desempenho geral das instituições de crédito da área do euro

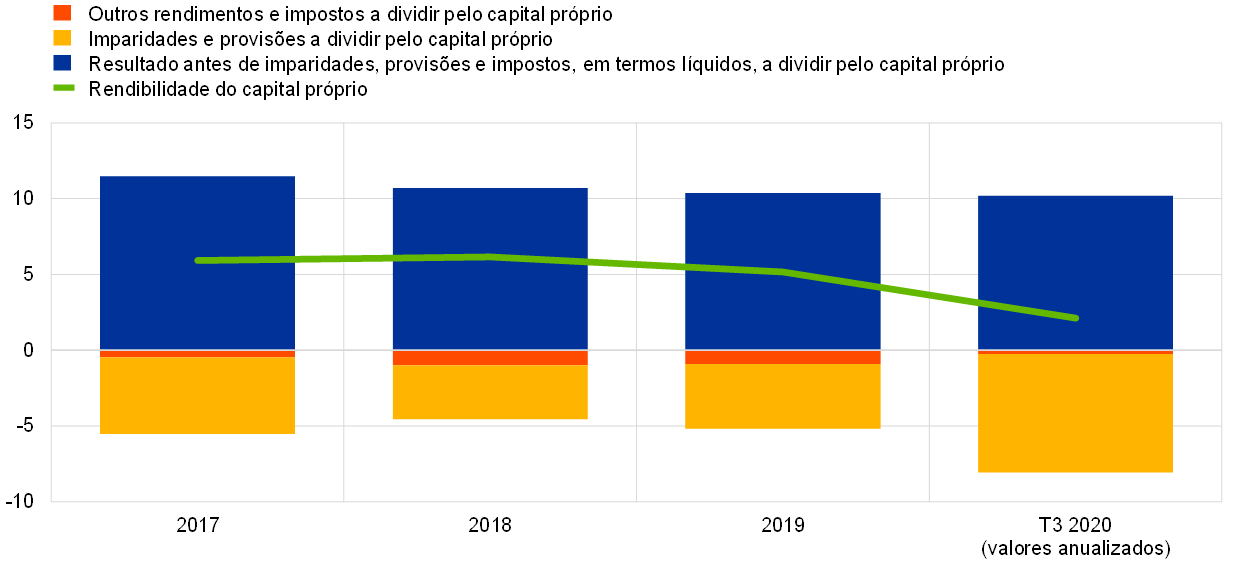

A pandemia teve um impacto negativo na rentabilidade das instituições significativas em 2020, sobretudo devido a um aumento acentuado das imparidades e das provisões

Em 2020, a rentabilidade das instituições significativas da área do euro diminuiu substancialmente em resultado da pandemia de COVID‑19, tendo a rendibilidade do capital próprio (return on equity – ROE) anualizada em termos agregados sido inferior ao custo de capital próprio declarado pelas mesmas e descido para 2,1% nos primeiros três trimestres de 2020[9], face a 5,2% no final de 2019 (ver o gráfico 10). A diminuição da rentabilidade refletiu‑se também numa nova queda dos respetivos rácios entre o valor de mercado e o valor contabilístico, cujo valor da mediana atingiu um novo mínimo de 0,3% em abril de 2020, tornando difícil para as instituições significativas captar fundos nos mercados de capitais, sem diluir consideravelmente as participações dos seus acionistas.

Gráfico 10

Rendibilidade do capital próprio agregada das instituições significativas por fonte de receitas/despesas

(em percentagem do capital próprio)

Fonte: Estatísticas prudenciais do MUS para a amostra não ponderada de todas as instituições significativas.

O aumento das imparidades para perdas de crédito resultantes da deterioração do enquadramento macroeconómico foi o principal fator impulsionador da diminuição da rentabilidade. Não foi acompanhado de uma subida dos NPL, tendo apenas refletido o maior risco de crédito de muitas posições. Em algumas instituições significativas, as elevadas imparidades, de cariz não recorrente, do goodwill e dos ativos por impostos diferidos acentuaram a redução da rentabilidade agregada.

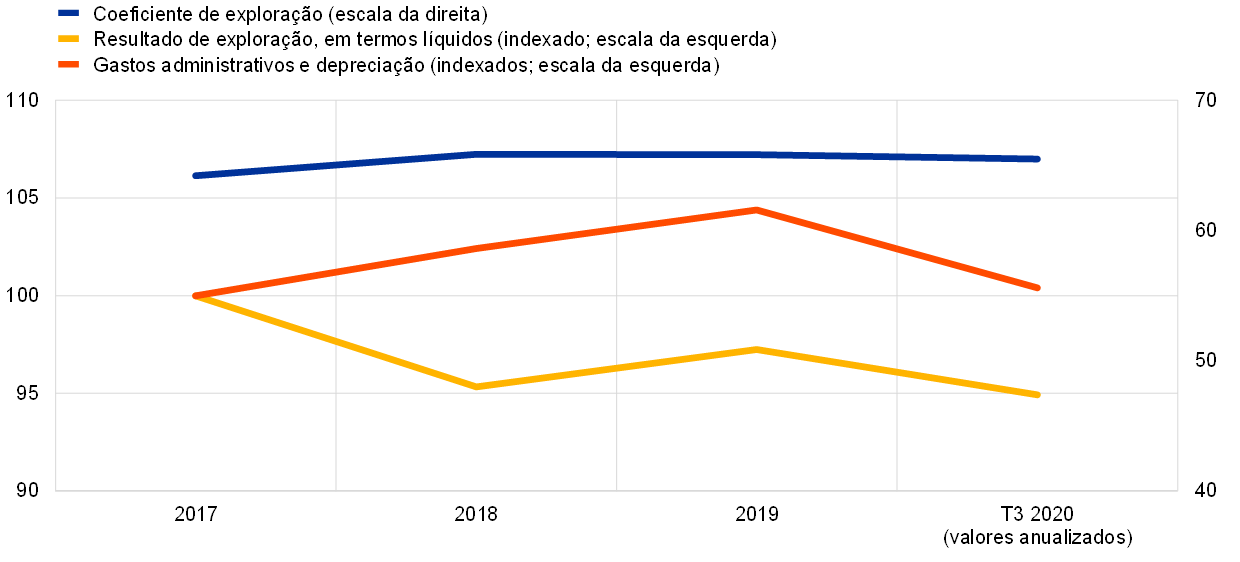

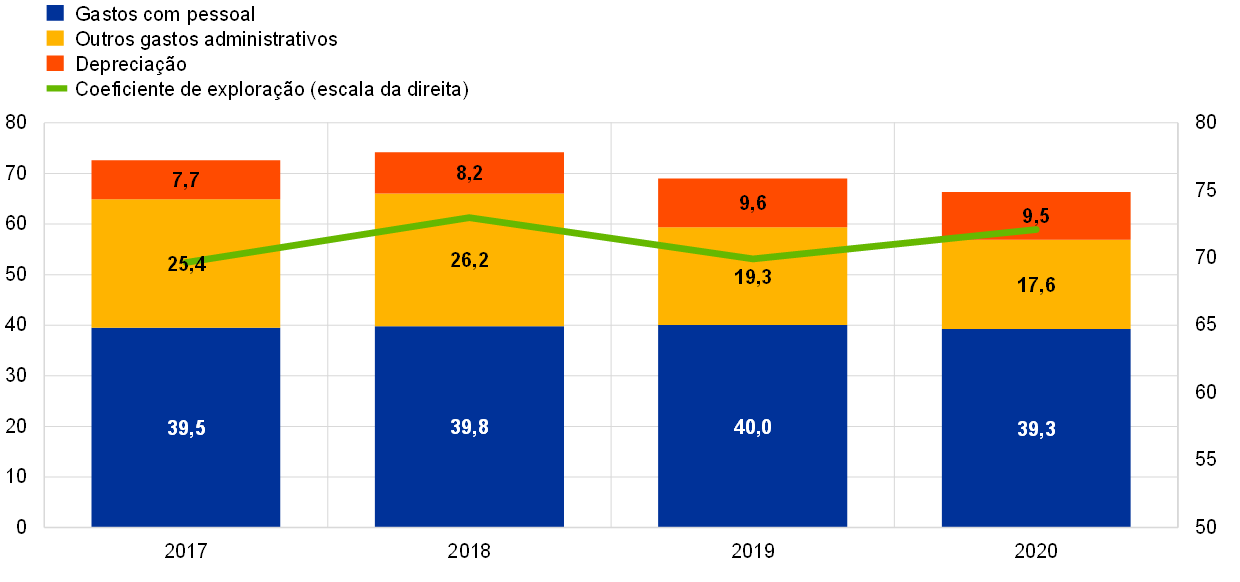

Gráfico 11

Coeficientes de exploração das instituições significativas e componentes indexadas

(em percentagem)

Fonte: Estatísticas prudenciais do MUS para a amostra não ponderada de todas as instituições significativas.

Em 2020, em termos agregados, o coeficiente de exploração das instituições de crédito manteve-se inalterado face ao nível elevado dos anos anteriores (ver o gráfico 11). As descidas do lado das receitas foram parcialmente compensadas por reduções de custos, pelo que as receitas operacionais antes de imparidades, provisões e impostos permaneceram bastante estáveis. Pelo lado positivo, a crise permitiu às instituições de crédito acelerar a digitalização, o que, no médio prazo, pode conduzir a estruturas de custos mais eficientes.

A fim de preservar a continuidade operacional e a competitividade face à evolução da COVID‑19, as instituições significativas expandiram o acesso digital a clientes e alargaram a gama de serviços, incluindo serviços de consultoria online e mais pagamentos sem contacto. Este avanço da digitalização, que visou responder à procura dos clientes, facilitou a redução de custos. As reduções de custos resultaram também do encerramento de sucursais, de menores despesas de viagem e de outros fatores temporários. Não obstante o aumento do crédito e as taxas de financiamento historicamente baixas oferecidas nas recentes operações de refinanciamento de prazo alargado direcionadas, a margem financeira das instituições significativas registou nova descida em 2020. As receitas líquidas de taxas e comissões também diminuíram na maior parte das atividades geradoras de taxas e comissões.

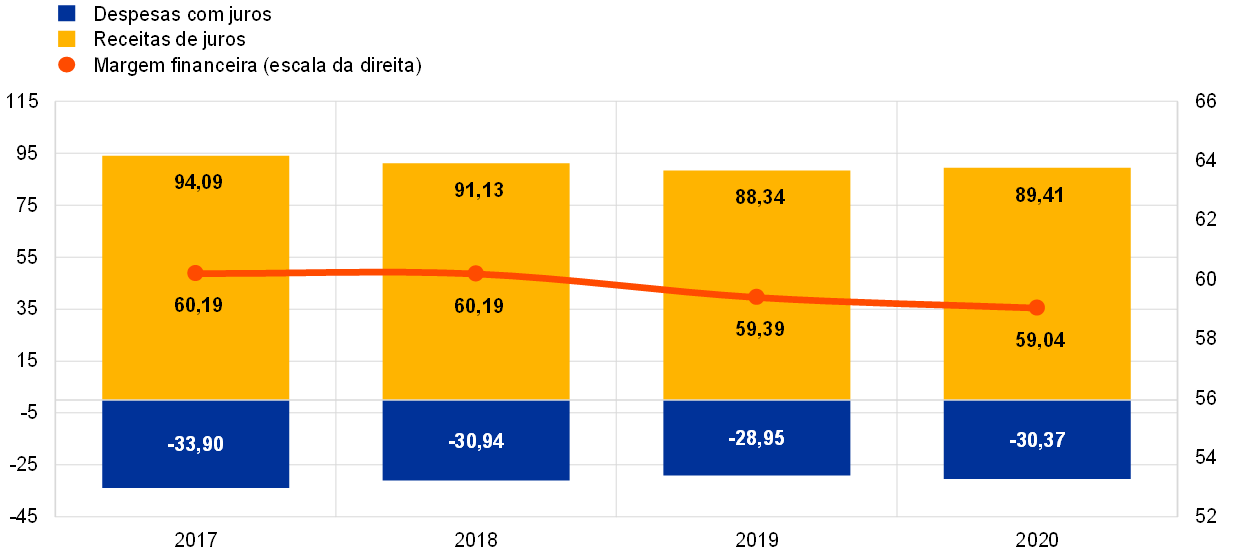

A rentabilidade das instituições menos significativas em 2020 também foi afetada negativamente pelo maior nível de imparidades

Tal como no caso das instituições significativas, a rentabilidade das instituições menos significativas diminuiu em 2020, sobretudo devido às maiores imparidades e provisões em resultado da deterioração das condições macroeconómicas. Em junho de 2020, a rendibilidade média do capital próprio das instituições menos significativas situava-se em 3,5%, tendo descido face a 5,1% no final de 2019. As receitas de juros, que representam a maior componente do rendimento das instituições menos significativas, mantiveram-se relativamente estáveis no primeiro semestre de 2020, em comparação com o ano anterior (ver o gráfico 12). Verificou‑se, porém, uma pequena descida da margem financeira, devido a um aumento das despesas com juros. Por último, o custo do risco das instituições menos significativas, medido como o rácio entre as imparidades financeiras e os lucros antes de provisões, subiu de forma acentuada, passando de 12,4%, no final de 2019, para 22,4%, em junho de 2020.

Gráfico 12

Evolução das receitas de juros, despesas com juros e margem financeira das instituições menos significativas

(em mil milhões de euros)

Fonte: Estatísticas bancárias prudenciais do BCE.

Notas: O gráfico baseia-se numa amostra variável de instituições menos significativas. Os dados relativos ao segundo trimestre de 2020 foram anualizados utilizando os quatro trimestres mais recentes.

Do lado dos custos, as instituições menos significativas prosseguiram os esforços para reduzir as despesas gerais, sobretudo minimizando os gastos administrativos (ver o gráfico 13). O coeficiente de exploração das instituições menos significativas no final de junho de 2020 situava-se em 72%, sendo um pouco mais elevado do que no final de 2019 (70%). O rácio bruto de NPL do setor das instituições menos significativas subiu ligeiramente, situando-se em 2,1% a partir do segundo trimestre de 2020, o que representa um aumento de 20 pontos base em relação a dezembro de 2019.

Gráfico 13

Perspetiva dos custos das instituições menos significativas

(escala da esquerda: em mil milhões de euros; escala da direita: em percentagem)

Fonte: Estatísticas bancárias prudenciais do BCE.

Notas: O gráfico baseia-se numa amostra variável de instituições menos significativas. Os dados relativos ao segundo trimestre de 2020 foram anualizados utilizando os quatro trimestres mais recentes.

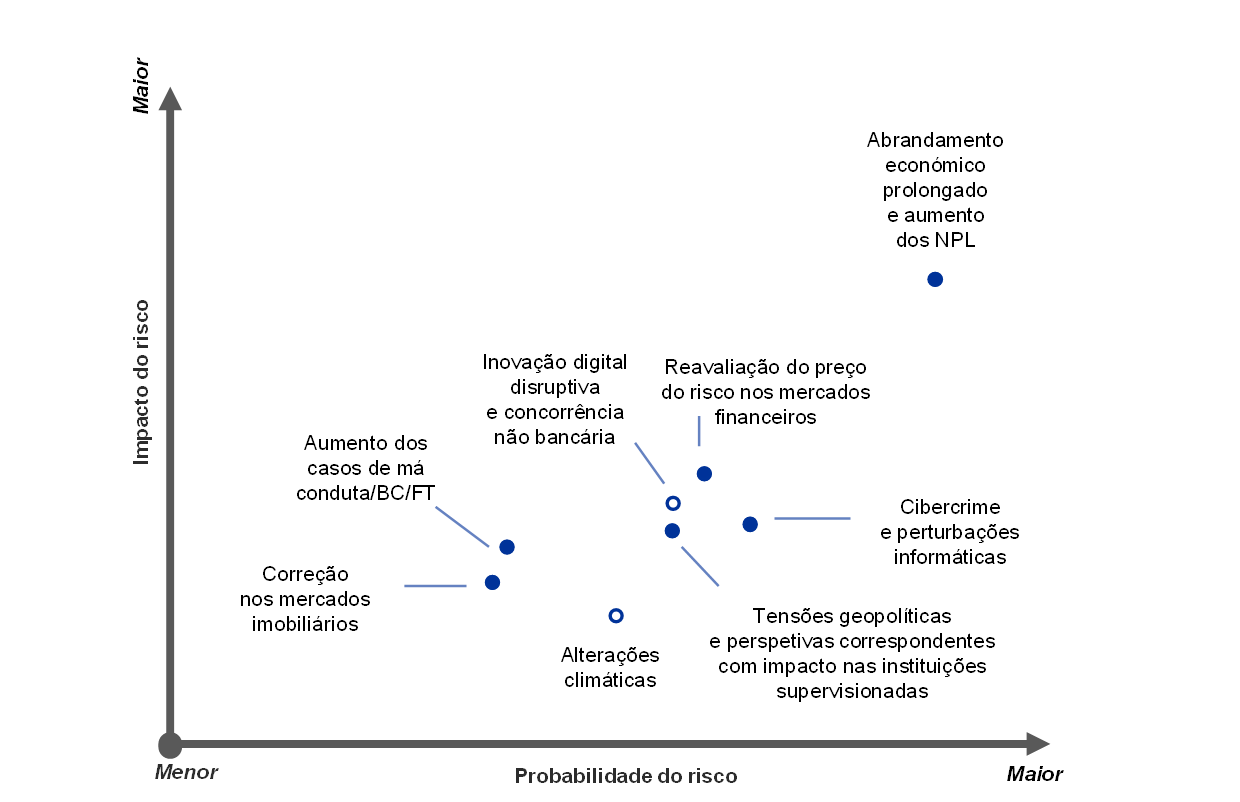

1.1.3 Principais riscos no setor bancário

Em estreita cooperação com as ANC, a Supervisão Bancária do BCE identifica todos os anos os principais riscos a curto e a médio prazo (num horizonte de 2 a 3 anos) para as instituições de crédito. No exercício de 2019, foram inicialmente identificados os seguintes fatores de risco mais importantes em 2020 e nos anos seguintes: i) a sustentabilidade dos modelos de negócio; ii) o cibercrime e as deficiências informáticas; e iii) os desafios económicos, políticos e de sustentabilidade da dívida a fazer‑se sentir novamente na área do euro. Outros fatores de risco identificados incluíam o risco de execução associado às estratégias de NPL das instituições de crédito, a má conduta, o branqueamento de capitais e o financiamento do terrorismo, bem como o Brexit e as alterações climáticas.

As deficiências estruturais da rentabilidade das instituições de crédito foram agravadas pelo abrandamento económico provocado pela pandemia em 2020

Com a pandemia de COVID‑19, a Supervisão Bancária do BCE teve de reorientar a supervisão para os desafios mais prementes decorrentes da crise e de adotar medidas específicas destinadas a reforçar a capacidade das instituições de crédito para operar num novo enquadramento[10]. Além da carga imediata criada pelas perspetivas económicas extremamente incertas, a crise da COVID‑19 também acabou por exacerbar os riscos que já tinham sido identificados como mais proeminentes para o setor bancário da área do euro, antes mesmo do início da pandemia.

A baixa rentabilidade das instituições de crédito da área do euro e a sustentabilidade dos seus modelos de negócio figuravam já entre as preocupações prudenciais nos anos anteriores, principalmente devido à rigidez das estruturas de custos de muitas instituições significativas e às dificuldades gerais em gerar margens de lucro adequadas no contexto de um período prolongado de taxas de juro baixas e de excesso de capacidade no setor bancário europeu. O abrandamento económico provocado pela COVID‑19 exerceu ainda maior pressão sobre a rentabilidade das instituições de crédito, devido ao aumento das imparidades e provisões, tornando, assim, ainda mais urgente resolver as deficiências estruturais e acelerar a preparação para o futuro dos modelos de negócio.

A deterioração da qualidade dos ativos nos balanços das instituições de crédito é uma preocupação, face à evolução da crise da COVID‑19

O ainda elevado nível agregado de NPL na área do euro no final de 2019 apresentava‑se também como uma preocupação prudencial em 2020. Neste enquadramento, a crise da COVID‑19 intensificou o risco de nova acumulação de NPL no futuro, refletindo o efeito negativo da pandemia sobre a solvência dos mutuários bancários.

No início da supervisão bancária europeia, o BCE identificou a necessidade de melhorias nos regimes de governação das instituições de crédito da área do euro e o mesmo se aplicava no final de 2019. O funcionamento e os regimes organizacionais dos órgãos de administração, as funções de controlo interno, as capacidades de agregação de dados e a qualidade dos dados das instituições de crédito estavam entre os domínios em que foram identificadas deficiências e constituíam, portanto, domínios de incidência da supervisão.

A crise da COVID‑19 agravou as deficiências em vários aspetos da governação e da gestão do risco, a maioria das quais já tinham sido identificadas antes do início da pandemia

A crise da COVID‑19 forneceu novas provas dessas deficiências, nomeadamente em termos de: i) lacunas no reporte e na agregação de dados, passíveis de prejudicar os processos de decisão das instituições de crédito; ii) reduzido envolvimento dos órgãos de administração na sua função de fiscalização na tomada de decisões estratégicas nos domínios gravemente afetados pela crise, tais como o risco de crédito e o planeamento do capital e um escrutínio insuficiente dessas decisões; e iii) escassa pró‑atividade das funções de controlo, em especial da função de gestão do risco e de compliance (verificação da conformidade), na resposta à crise, continuando algumas instituições de crédito a não dispor de pessoal suficiente ou de instrumentos e processos informáticos adequados para identificar, mensurar e monitorizar os riscos.

A turbulência no mercado observada no primeiro trimestre do ano também expôs os riscos de mercado a que as instituições de crédito são mais suscetíveis e que se revelam difíceis de quantificar e gerir, sobretudo em períodos de elevada volatilidade. As perdas incorridas na carteira de negociação deveram‑se frequentemente a correções em baixa da avaliação de posições em derivados, em particular ajustamentos da avaliação de crédito e da avaliação de financiamento, e a um aumento do risco de base subjacente a operações de arbitragem, tais como transações de capital próprio envolvendo arbitragem. Além disso, a descida dos preços das ações e o aumento dos diferenciais de crédito tiveram um impacto materialmente relevante nos instrumentos da carteira bancária contabilizados pelo justo valor, ao passo que as taxas de juro baixas tiveram um efeito negativo não só sobre a rentabilidade das principais linhas de negócio, mas também na quantificação de responsabilidades relativas a pensões.

Caixa 1

Medidas tomadas pela Supervisão Bancária do BCE em resposta à pandemia de COVID‑19

Desde 12 de março de 2020, o BCE adotou uma série de medidas prudenciais e de flexibilização dos requisitos operacionais para preservar a estabilidade financeira, assegurando simultaneamente que as instituições de crédito continuem a desempenhar o seu papel no financiamento da economia real.

Desde o início da pandemia de COVID‑19, a Supervisão Bancária do BCE adotou um conjunto abrangente de medidas no sentido de proporcionar uma flexibilização temporária dos requisitos operacionais e de fundos próprios das instituições de crédito dos países participantes. Em 12 de março de 2020, decidiu permitir que as instituições de crédito operassem temporariamente com um nível de capital inferior ao definido em termos de orientações do Pilar 2 (Pillar 2 guidance – P2G) e de requisito combinado de reservas de fundos próprios, bem como com um nível de liquidez inferior ao determinado pelo rácio de cobertura de liquidez. Estas medidas temporárias foram complementadas pela flexibilização adequada da reserva contracíclica de fundos próprios (countercyclical capital buffer – CCyB) pelas autoridades macroprudenciais nacionais. As instituições de crédito foram também autorizadas a utilizar instrumentos de fundos próprios que não se qualificassem como instrumentos de CET1, tais como instrumentos de fundos próprios adicionais de nível 1 (Additional Tier 1 – AT1) ou fundos próprios de nível 2 (Tier 2 – T2), para satisfazer parte dos seus requisitos do Pilar 2 (Pillar 2 requirements – P2R). Deste modo, foi antecipada a alteração relativa à composição do capital das instituições de crédito de acordo com os requisitos do Pilar 2, inicialmente prevista entrar em vigor apenas em janeiro de 2021, no âmbito da revisão mais recente da diretiva em matéria de requisitos de fundos próprios (Capital Requirements Directive – CRD V). Além disso, o BCE informou as instituições de crédito sobre as medidas que poderiam tomar para aumentar a flexibilidade operacional na aplicação dos requisitos prudenciais específicos a cada instituição de crédito. O BCE também apoiou plenamente a decisão da EBA de adiar o teste de esforço a nível da UE por um ano e alargou o adiamento a todas as instituições de crédito abrangidas pelo teste de esforço de 2020.

Com vista a assegurar que as instituições de crédito da união bancária podiam continuar a desempenhar o seu papel no financiamento das famílias e das empresas no contexto do choque provocado pela COVID‑19, em 20 e 27 de março de 2020, a Supervisão Bancária do BCE forneceu mais pormenores sobre a operacionalização das medidas anunciadas em 12 de março de 2020 e anunciou medidas adicionais para, por exemplo, proporcionar maior flexibilidade no tratamento prudencial de empréstimos com garantia estatal e oferecer orientações às instituições de crédito sobre a forma de evitar efeitos procíclicos excessivos na aplicação da Norma Internacional de Relato Financeiro 9 (International Financial Reporting Standard 9 – IFRS 9). Ao proporcionar flexibilidade, o BCE procurou equilibrar, por um lado, a necessidade de ajudar as instituições de crédito a absorver o impacto do atual abrandamento económico e, por outro, a necessidade de manter práticas de identificação de riscos e incentivos à gestão do risco corretos, bem como assegurar a aplicação apenas de soluções sustentáveis para devedores viáveis em dificuldades.

Em resposta aos níveis extraordinários de volatilidade registados nos mercados financeiros, em 16 de abril de 2020, o BCE também forneceu clarificações sobre a forma como as instituições de crédito poderiam evitar um aumento injustificado dos requisitos de fundos próprios para o risco de mercado, ajustando temporariamente a componente prudencial desses requisitos. Além de regularizar a prociclicidade, esta medida visava manter a capacidade das instituições de crédito para fornecer liquidez de mercado e prosseguir as atividades de criação de mercado. Como “solução rápida”, a alteração ao regulamento em matéria de requisitos de fundos próprios (Capital Requirements Regulation – CRR II)[11], publicada em 26 de junho de 2020, introduziu, entre outros aspetos, flexibilidade adicional para as autoridades competentes abordarem a extrema volatilidade do mercado observada durante a pandemia de COVID‑19, permitindo ao BCE autorizar as instituições de crédito a excluir eventuais excessos no modelo interno para o risco de mercado, constatados entre 1 de janeiro de 2020 e 31 de dezembro de 2021, que não resultem de deficiências nos modelos internos.

Para facilitar a aplicação das políticas monetárias em circunstâncias excecionais, a “solução rápida” do CRR II deu igualmente às autoridades competentes a possibilidade de autorizar temporariamente a exclusão de determinadas posições em risco sobre bancos centrais da medida da exposição total do rácio de alavancagem, após consulta ao banco central relevante. Em 17 de setembro de 2020, o BCE exerceu esta faculdade e anunciou que as instituições de crédito sob a sua supervisão direta estavam autorizadas a excluir certas posições em risco sobre bancos centrais da medida da exposição total do rácio de alavancagem até 27 de junho de 2021. Esta decisão foi tomada após o Conselho do BCE determinar que as circunstâncias eram excecionais devido à pandemia de COVID‑19.

Durante o verão de 2020, o BCE continuou a instar as instituições de crédito a utilizar as suas reservas de capital e liquidez para conceder empréstimos e absorver perdas. Na sua comunicação em julho, o BCE salientou que não exigiria que as instituições de crédito começassem a reconstituir as suas reservas de capital antes de ser atingido o máximo de redução dos fundos próprios. Concretamente, o BCE comprometeu-se a autorizar as instituições de crédito a operar com níveis de fundos próprios inferiores aos estabelecidos pelas orientações do Pilar 2 e pelo requisito combinado de reservas de fundos próprios até, pelo menos, ao final de 2022, bem como com um rácio de cobertura de liquidez inferior até, no mínimo, ao final de 2021, sem que sejam desencadeadas automaticamente medidas de supervisão. Clarificou que a cronologia exata seria decidida na sequência do teste de esforço a nível da UE de 2021 e, como em todos os ciclos de supervisão, caso a caso, de acordo com a situação individual de cada instituição de crédito.

Como o setor bancário da área do euro demonstrou suficiente resiliência operacional durante a primavera e o início do verão de 2020, em julho de 2020, o BCE decidiu não prolongar os seis meses de duração das medidas de flexibilização operacional concedidos às instituições de crédito em março de 2020, exceto no que respeita à apresentação de estratégias de redução dos NPL pelas instituições de crédito com NPL elevados, as quais deveriam, porém, continuar a gerir ativamente os seus NPL. O BCE retomou também o trabalho de seguimento com as instituições de crédito objeto de medidas corretivas na sequência de decisões decorrentes do SREP, de inspeções no local e de verificações de modelos internos anteriores à pandemia. Retomou igualmente a emissão de decisões na sequência da análise específica dos modelos internos, de cartas de seguimento a inspeções no local e de decisões referentes a modelos internos e enviou cartas às instituições de crédito a comunicar as suas expetativas de que deveriam dispor de práticas de gestão eficazes e de suficiente capacidade operacional para lidar com o esperado aumento da exposição a mutuários com dificuldades financeiras[12].

No final de 2020, o BCE continuou a acompanhar de perto a crise da COVID‑19 e as suas implicações para o setor bancário, mantendo um contacto estreito com outras autoridades e com as instituições supervisionadas e permanecendo pronto a fazer uso de flexibilidade no âmbito do seu conjunto de instrumentos de supervisão, com vista a tomar novas medidas, sempre que necessário.

Recomendações sobre dividendos

A par das medidas de flexibilização dos requisitos de fundos próprios adotadas em março de 2020, a Supervisão Bancária do BCE tomou também medidas para assegurar que as instituições de crédito conservassem capital à luz da incerteza extraordinária gerada pela pandemia de COVID‑19. Em 27 de março de 2020, o BCE emitiu uma recomendação relativa à distribuição de dividendos dirigida às instituições de crédito. No sentido de aumentar a capacidade de absorção de perdas e apoiar a concessão de crédito às famílias e às pequenas, médias e grandes empresas, recomendou-se às instituições de crédito que, pelo menos até 1 de outubro de 2020, não pagassem dividendos relativos aos exercícios de 2019 e 2020 e que se abstivessem de recompras de ações destinadas a remunerar acionistas. O objetivo era conferir às instituições de crédito capacidade adicional para conceder empréstimos ou absorver perdas numa altura em que tal era particularmente necessário.

Em 28 de julho de 2020, o BCE prorrogou a recomendação relativa à distribuição de dividendos até 1 de janeiro de 2021, salientando que as medidas continuavam a ser temporárias e excecionais e visavam preservar a capacidade das instituições de crédito para absorver perdas e apoiar a economia num contexto de incerteza excecional. Como demonstrado pela análise de vulnerabilidade, o nível de fundos próprios do sistema poderia diminuir significativamente se um cenário grave se concretizasse. O BCE emitiu ainda uma carta dirigida às instituições de crédito a solicitar extrema moderação nos pagamentos de remuneração variável, por exemplo, reduzindo o montante total da remuneração variável. Nos casos em que tal não fosse possível, recomendava‑se que as instituições de crédito diferissem uma maior parte da remuneração variável e considerassem o pagamento em instrumentos, tais como ações próprias. Como é habitual, o BCE continuou a avaliar as políticas de remuneração das instituições de crédito no âmbito do SREP, em especial o impacto que essas políticas poderiam ter na capacidade de manterem uma base de capital sólida. A abordagem do BCE em matéria de dividendos e remuneração foi alinhada com uma recomendação relacionada do Comité Europeu do Risco Sistémico (CERS).

Permaneciam disponíveis amplas reservas de fundos próprios no terceiro trimestre de 2020, em parte graças às várias medidas de flexibilização dos requisitos de fundos próprios tomadas pelo BCE e pelas autoridades macroprudenciais. A margem de manobra agregada em termos de fundos próprios aumentou de 2,8% para 5,3% a partir do terceiro trimestre de 2020, tendo a flexibilização dos requisitos definidos nas orientações do Pilar 2 contribuído 1,1%, a antecipação dos requisitos do Pilar 2 adicionado 0,5% e as restrições de dividendos, as disposições transitórias da IFRS 9 e a flexibilização da reserva macroprudencial proporcionado, cada, 0,3% segundo as estimativas.

O BCE reexaminou a sua posição em matéria de dividendos e remuneração no quarto trimestre de 2020. Em 15 de dezembro de 2020, emitiu uma recomendação revista onde apelou às instituições de crédito para que exercessem extrema prudência no tocante a dividendos e recompras de ações. Para o efeito, solicitou que considerassem não distribuir quaisquer dividendos em numerário, nem realizar recompras de ações, ou limitar essas distribuições até 30 de setembro de 2021. Tendo em conta a incerteza persistente relativamente ao impacto económico da pandemia de COVID‑19, o BCE espera que os dividendos e as recompras de ações permaneçam inferiores a 15% do lucro acumulado para 2019 e 2020 e não sejam superiores a 20 pontos base do rácio de CET1, consoante o que for mais baixo. O BCE comunicou a sua expetativa de que apenas instituições de crédito rentáveis com trajetórias de capital robustas deveriam considerar o pagamento de dividendos ou a recompra de ações e de que as instituições de crédito que tencionavam proceder a tais distribuições deveriam contactar a respetiva ECS para discutir se o nível de distribuição pretendido seria prudente. O BCE reiterou, além disso, a sua posição sobre a remuneração variável em nova carta dirigida às instituições de crédito. A recomendação refletia uma avaliação da estabilidade do sistema financeiro e foi elaborada em estreita cooperação com o CERS.

1.2 Prioridades prudenciais e projetos em 2020

1.2.1 Prioridades prudenciais em 2020 e abordagem pragmática adotada no SREP

Em 2020, o surto de COVID‑19 levou o BCE a rever as suas prioridades, processos e atividades de supervisão, a fim de apoiar a capacidade das instituições de crédito para servir a economia, respondendo, ao mesmo tempo, aos desafios operacionais desencadeados pela pandemia. Neste contexto, as ECS reprioritizaram as suas atividades e recentraram a atenção na capacidade das instituições de crédito para lidar com o impacto da pandemia.

Perante este enquadramento, os supervisores interagiram pró‑ativamente com as instituições de crédito para debater medidas específicas, tais como o ajustamento de calendários, processos e prazos de inspeções no local e investigações de modelos internos. Além disso, prolongaram os prazos de determinadas medidas prudenciais não críticas e de pedidos de dados.

Em 2020, o surto de COVID‑19 levou o BCE a rever as suas prioridades, processos e atividades de supervisão, tendo a Supervisão Bancária do BCE adotado uma abordagem pragmática na execução de uma das principais atividades de supervisão realizada numa base anual – o SREP

No mesmo sentido e em consonância com as orientações da EBA[13], a Supervisão Bancária do BCE adotou uma abordagem pragmática na execução de uma das principais atividades de supervisão realizada numa base anual – o SREP.

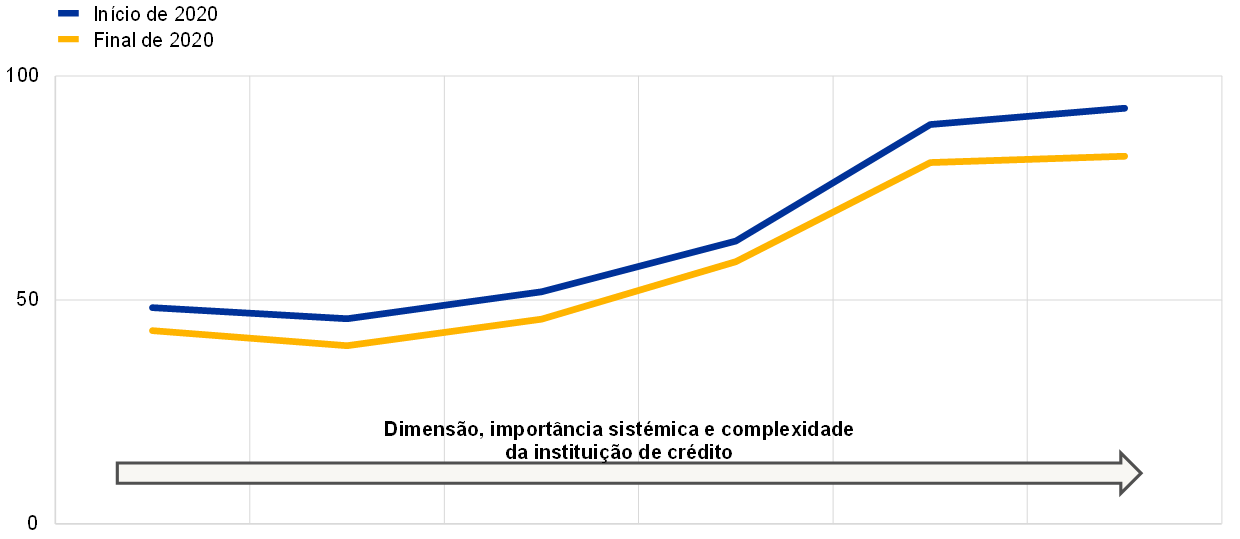

A abordagem pragmática adotada pelo BCE no SREP em 2020 centrou‑se na capacidade das instituições de crédito para fazer face aos desafios e aos riscos em termos de fundos próprios e de liquidez decorrentes da atual pandemia. Regra geral, o BCE decidiu manter inalterados os acréscimos dos requisitos de fundos próprios (requisitos e orientações do Pilar 2) e não atualizar as notações do SREP, exceto se circunstâncias excecionais, que afetem uma instituição de crédito específica, justificarem alterações. Decidiu ainda abordar as preocupações prudenciais através de recomendações qualitativas. Além disso, os resultados da análise de vulnerabilidade conduzida pelo BCE foram utilizados pelas ECS para identificar novas vulnerabilidades e contestar as projeções financeiras e de fundos próprios das instituições de crédito, tendo sido posteriormente incorporados nas avaliações realizadas no âmbito do SREP.

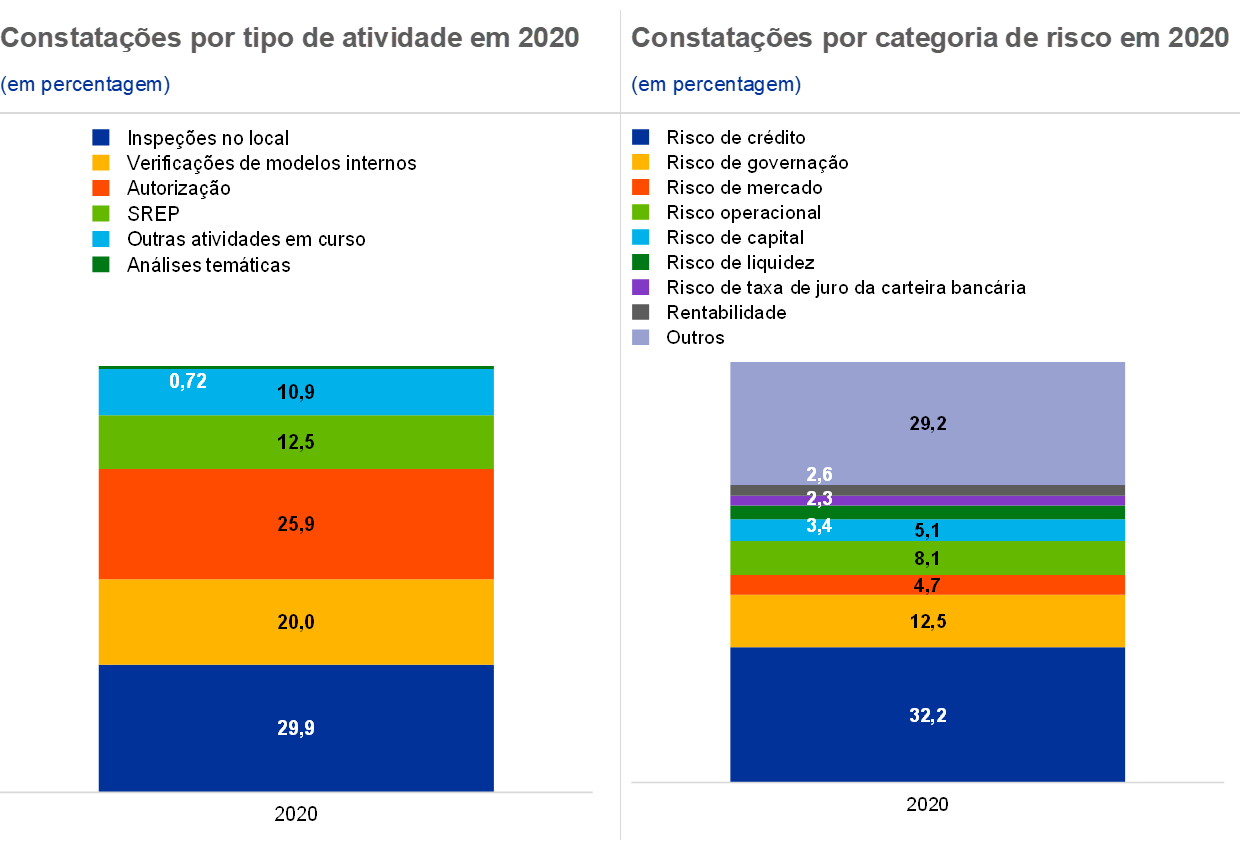

Em conformidade com o objetivo do ano anterior de proporcionar mais transparência às instituições de crédito e aos investidores com a publicação (em janeiro de 2020) dos requisitos prudenciais de fundos próprios decorrentes do SREP, em janeiro de 2021, o BCE publicou os resultados agregados do SREP, com uma desagregação por modelo de negócio e por instituição de crédito dos requisitos do Pilar 2, a par da correspondente composição de capital[14]. Neste contexto, em 2020, os requisitos e orientações resultantes do SREP relativos ao total de fundos próprios, excluindo reservas sistémicas e a reserva contracíclica, foram mantidos estáveis em torno de, em média, 14%, ao passo que os requisitos de CET1 diminuíram de 10,6% em 2019 para 9,6%, devido aos novos critérios de qualidade do capital dos requisitos do Pilar 2. As instituições de crédito também foram autorizadas a utilizar parcialmente instrumentos de fundos próprios não qualificados como CET1 para cumprir os requisitos do Pilar 2, antecipando uma medida inicialmente prevista entrar em vigor em janeiro de 2021, como parte da quinta revisão da diretiva em matéria de requisitos de fundos próprios – a CRD V. Em 2020, além dos requisitos e orientações em termos de fundos próprios, todas as instituições de crédito foram objeto de recomendações qualitativas. A maioria das recomendações centrou‑se na governação interna (principalmente nas funções de controlo interno, no órgão de administração e em questões relacionadas com a agregação de dados novos e históricos) e no risco de crédito (sobretudo no que se refere à classificação dos empréstimos, à constituição de provisões e aos efeitos de quebra abrupta). Em comparação com o anterior ciclo do SREP (em 2019), os resultados relativos ao risco de crédito e modelo de negócio aumentaram de forma considerável, enquanto os relacionados com a governação interna e os fundos próprios permaneceram globalmente estáveis, ainda que, no tocante à governação interna, continuassem a ser os mais numerosos em valores absolutos em 2020.

1.2.2 Trabalho sobre os critérios de concessão de crédito

No sentido de avaliar a qualidade dos critérios de concessão de crédito, em 2019, a Supervisão Bancária do BCE lançou um projeto de recolha de dados sobre novos empréstimos concedidos pelas instituições de crédito da área do euro entre 2016 e 2018. Os resultados foram publicados em junho de 2020[15]. O trabalho da Supervisão Bancária do BCE sobre os critérios de concessão de crédito complementa os esforços estratégicos em curso para lidar com o stock de NPL.

O relatório relativo às instituições significativas destacou algumas deficiências na forma como as instituições de crédito concederam e definiram o preço de novos empréstimos nos últimos anos, verificando‑se, em particular, uma diminuição da restritividade dos critérios de concessão de empréstimos a particulares. A análise revelou igualmente que as instituições de crédito com NPL elevados tendiam a conceder empréstimos à habitação de forma mais conservadora do que as restantes instituições de crédito e que nem todas as instituições de crédito prestavam suficiente atenção à fixação de preços com base no risco, de modo a garantir que os preços dos empréstimos cobriam, pelo menos, as perdas e os custos esperados. Não foram encontradas provas de que as instituições de crédito com modelos internos para calcular os requisitos de fundos próprios tinham aplicado melhores preços baseados no risco.

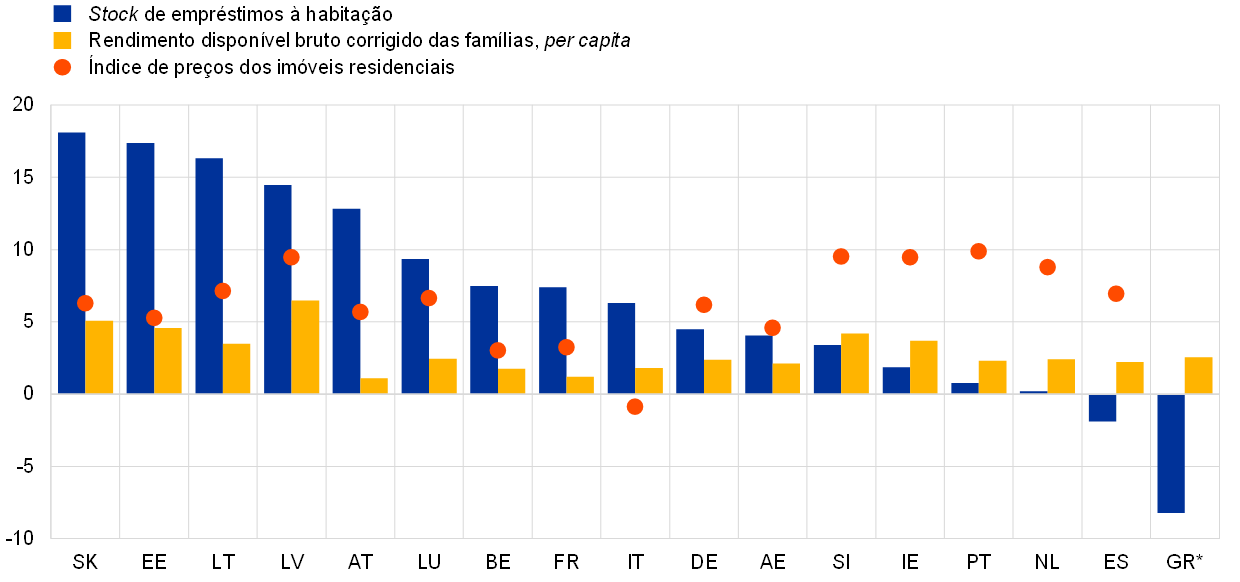

Em 2019, a Supervisão Bancária do BCE lançou um projeto de recolha de dados sobre novos empréstimos concedidos pelas instituições de crédito da área do euro, tendo o relatório relativo às instituições significativas destacado o aumento dos empréstimos a particulares, em parte devido a uma subida acentuada dos preços da habitação, o qual não foi totalmente apoiado por um aumento do rendimento das famílias

Os empréstimos a particulares aumentaram consideravelmente entre 2016 e 2018, em parte devido a uma subida acentuada dos preços da habitação, mas essa evolução não foi totalmente apoiada por um aumento do rendimento das famílias (ver o gráfico 14). Em resultado, os indicadores‑chave do risco baseados no rendimento das carteiras de crédito à habitação e de crédito ao consumo deterioraram‑se, ao passo que os diferenciais de preços diminuíram.

No que respeita aos empréstimos a SNF, o quadro revelou‑se, porém, heterogéneo. Os indicadores‑chave do risco da carteira de contrapartes não financeiras melhoraram (ver o gráfico 15), se bem que as estruturas de empréstimos tenham passado a envolver maior risco e os diferenciais de preços tenham diminuído nesta carteira. As ECS estão a realizar avaliações de seguimento específicas no âmbito das suas atividades de supervisão quotidiana.

Gráfico 14

Crédito à habitação: evolução e fatores macroeconómicos

(taxa de crescimento anual composta entre 2016 e 2018, em percentagem)

Fontes: Supervisão Bancária do BCE (recolha de dados sobre os critérios de concessão de crédito realizada em 2019) e Eurostat.

Notas: Não foram comunicados dados sobre o índice de preços dos imóveis residenciais em 2018 na Grécia. As médias da área do euro (AE) e dos países baseiam-se em dados ponderados.

Paralelamente ao exercício relativo aos critérios de concessão de crédito das instituições significativas, a Supervisão Bancária do BCE, em estreita cooperação com as ANC, procedeu a uma análise horizontal, a nível do MUS, das práticas de concessão de empréstimos das instituições de crédito de menor dimensão, com base numa amostra de instituições menos significativas. A recolha de dados das instituições menos significativas teve em conta o princípio da proporcionalidade. Os resultados indicam que a maioria das instituições menos significativas da amostra enfrenta desafios substanciais em termos de disponibilidade de dados no que se refere a indicadores de risco de crédito. As instituições menos significativas apresentaram um crescimento dos empréstimos muito mais elevado do que as instituições significativas, assim como um aumento considerável dos encargos com empréstimos dos seus mutuários. A forte concorrência no mercado também exerceu pressão sobre as margens de empréstimo das instituições menos significativas e forçou‑as a ajustar as suas estratégias de negócio e de risco. Os preços dos empréstimos das instituições menos significativas revelaram uma correlação muito fraca com o risco de crédito subjacente. O BCE e as ANC darão seguimento aos resultados do exercício de análise dos critérios de concessão de crédito das instituições menos significativas.

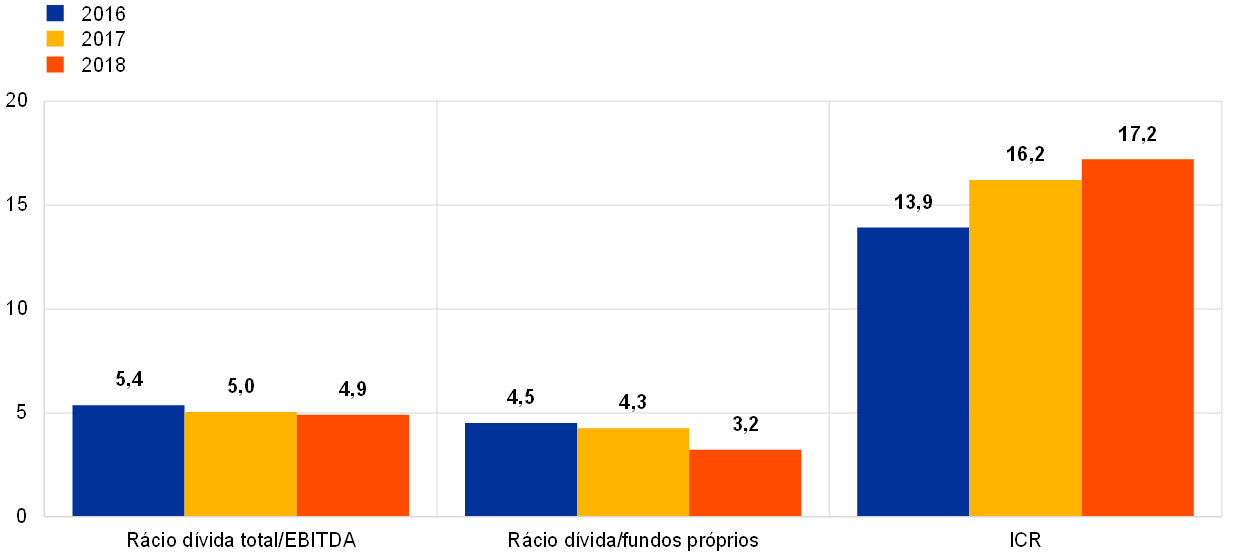

Gráfico 15

Pequenas e médias empresas (PME): melhoria dos indicadores-chave do risco

(média ponderada do VNO; rácio dívida total/EBITDA, rácio dívida/fundos próprios e ICR (múltiplo))

Fontes: Recolha de dados sobre os critérios de concessão de crédito realizada pela Supervisão Bancária do BCE em 2019 e relatórios anuais da Comissão Europeia sobre as PME relativos a 2017/2018 e 2018/2019.

Notas: VNO = volume de novas operações. Rácio dívida total/EBITDA = rácio da dívida total em relação ao EBITDA (do inglês, “earnings before interest, tax, depreciation and amortisation”, ou seja, resultado antes de depreciações e amortizações, gastos de financiamento e impostos). Rácio dívida/fundos próprios = rácio da dívida em relação aos fundos próprios. ICR = rácio de cobertura de juros (do inglês, “interest coverage ratio”). As médias são ponderadas pelo stock de PME de cada instituição ou pelos dados disponíveis relativos ao VNO e baseiam-se em dados ponderados.

1.2.3 Trabalho sobre NPL

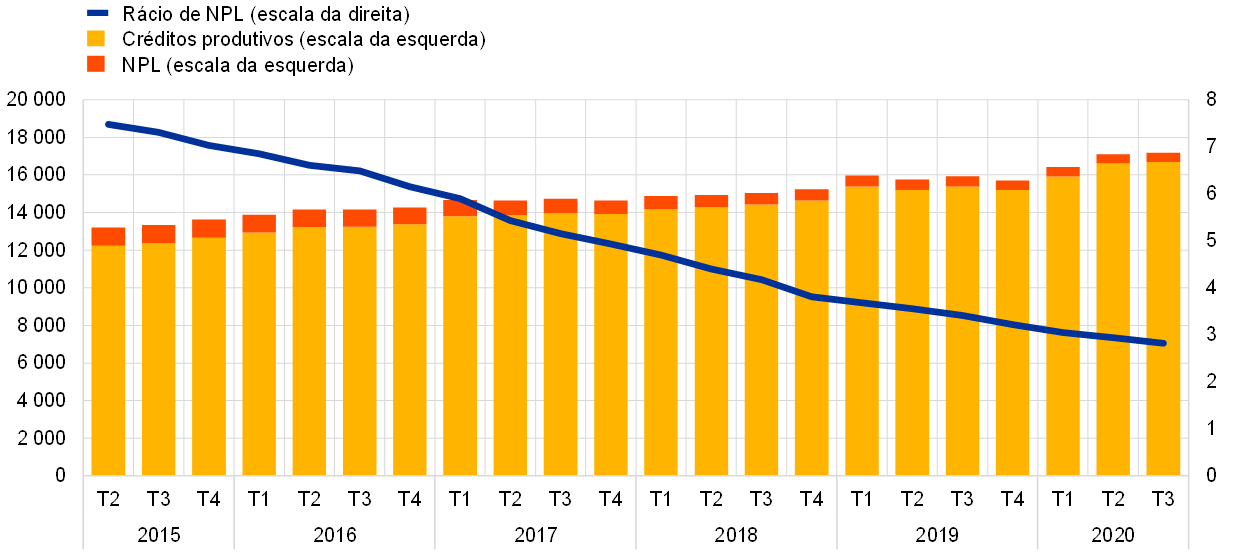

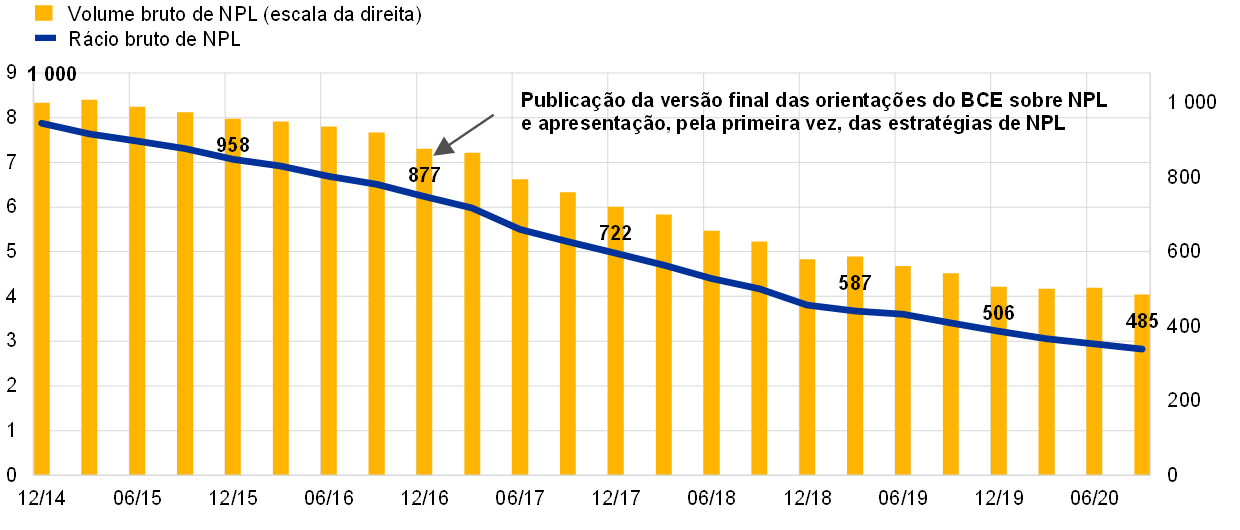

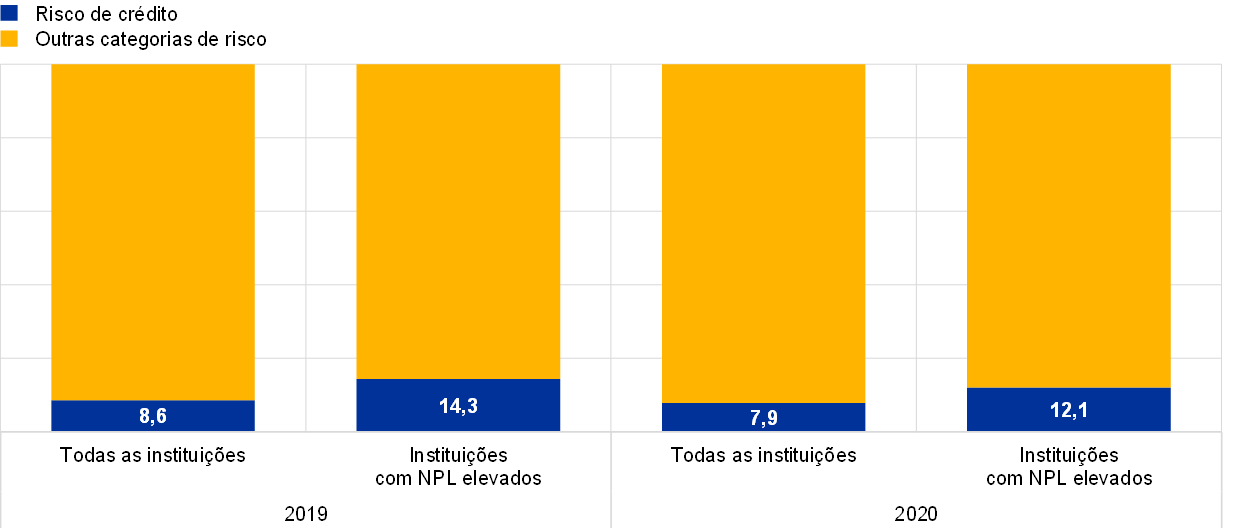

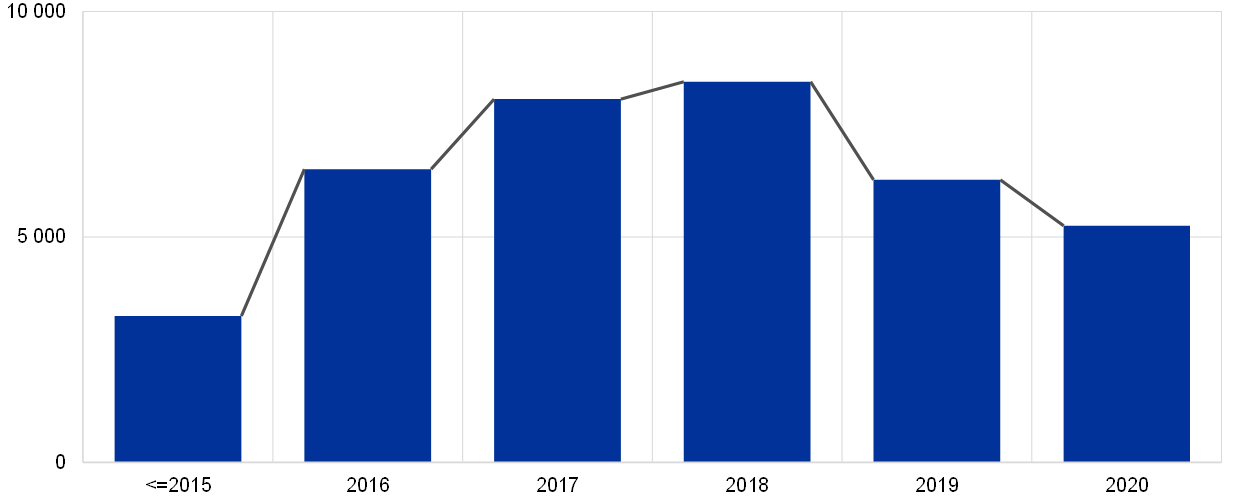

O stock de NPL das instituições significativas diminuiu cerca de 50% entre 2014 e 2020

O volume de NPL das instituições significativas desceu de cerca de 1 bilião de euros (um rácio de NPL de 8%), aquando do início da supervisão bancária europeia no final de 2014, para 485 mil milhões de euros (um rácio de NPL de 2,82%) no final de setembro de 2020, o que corresponde a uma redução de cerca de 50% (ver o gráfico 16). O rácio de NPL das instituições menos significativas também tem vindo a diminuir desde 2016, passando de 4,4% para 2,1% em junho de 2020.

Gráfico 16

Evolução dos NPL das instituições significativas

(escala da esquerda: em percentagem; escala da direita: em mil milhões de euros)

Fonte: BCE.

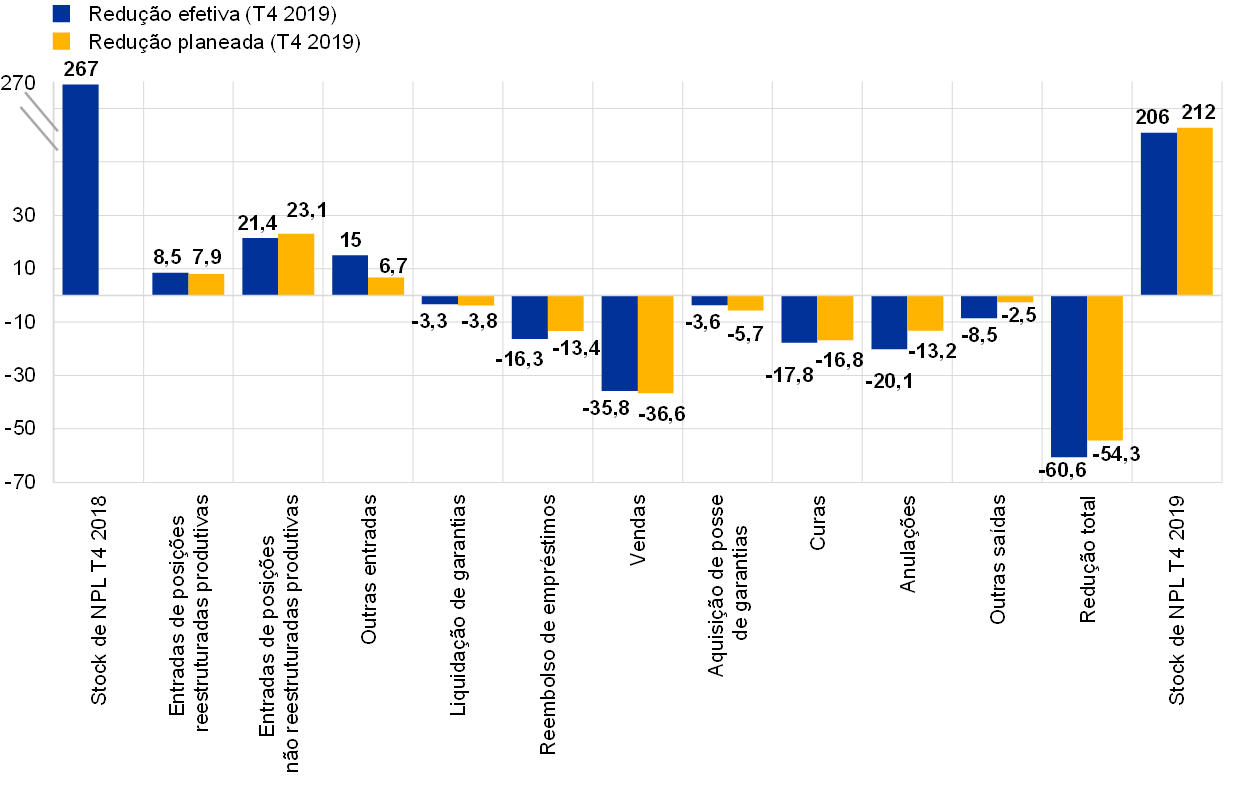

Em 2019, as instituições com NPL elevados[16] reduziram o respetivo stock de NPL em 23%, ultrapassando a meta de redução anual.

Gráfico 17

Redução planeada dos NPL pelas instituições com NPL elevados no ano completo de 2019 face à redução efetiva nesse ano

(eixo X: fontes de aumento e redução dos NPL; eixo Y; em mil milhões de euros)

Fonte: BCE.

Nota: Amostra de 30 instituições significativas.

A pandemia de COVID‑19 coloca desafios consideráveis às instituições de crédito. Em primeiro lugar, espera‑se que as instituições significativas envidem esforços adicionais para reduzir ainda mais o stock de NPL, embora este tenha permanecido globalmente estável até junho de 2020, diminuindo depois de 503 mil milhões de euros para 485 mil milhões de euros no terceiro trimestre de 2020. Em segundo lugar, espera-se que os efeitos adversos da pandemia sobre a economia resultem num aumento dos NPL no futuro. Neste contexto, é crucial que as instituições significativas encontrem o equilíbrio certo entre evitar uma prociclicidade excessiva e assegurar que os riscos enfrentados sejam adequadamente refletidos nos seus balanços.

Mais especificamente, existe o risco de ocorrerem efeitos de quebra abrupta graves, quando as medidas de apoio público começarem a cessar. Neste enquadramento, é crucial que as instituições de crédito identifiquem e reflitam de forma correta o risco de crédito nos seus balanços e estejam operacionalmente preparadas para lidar com um aumento dos mutuários em dificuldades: um atraso no reconhecimento da deterioração da qualidade dos ativos e na tomada de medidas em resposta à mesma amplificaria os efeitos procíclicos e afetaria negativamente a capacidade do setor bancário para apoiar a recuperação económica.

A restruturação atempada e viável maximiza o valor de recuperação e previne a acumulação de NPL. Níveis elevados de NPL levam a um aumento dos custos de financiamento e a uma redução da capacidade de gerar rendimento, o que também compromete a capacidade das instituições de crédito para apoiar a retoma.

O adiamento da reclassificação e da constituição de provisões adequadas até à cessação das medidas de moratória resultaria em efeitos de quebra abrupta, numa desalavancagem mais forte e, consequentemente, numa amplificação da prociclicidade. A perceção de uma inadequação das políticas de avaliação e classificação de empréstimos das instituições de crédito minaria a confiança dos investidores no setor bancário e levaria a uma subida dos custos de financiamento. Uma forte desalavancagem e custos de financiamento mais elevados reduzem a capacidade das instituições de crédito para apoiar a recuperação económica.

A Supervisão Bancária do BCE respondeu à pandemia de COVID‑19 com uma vasta gama de iniciativas em matéria de risco de crédito e comunicações externas[17]. Ao cumprir as orientações da EBA relativas a moratórias legislativas e não legislativas sobre pagamentos de empréstimos[18], o BCE também ofereceu às instituições de crédito flexibilidade na classificação de diferimento/restruturação (forbearance) e na avaliação da restruturação urgente de posições em risco sob moratória que preenchem os critérios definidos nas orientações da EBA.

As iniciativas prudenciais e as comunicações do BCE visam assegurar que as instituições significativas dispõem de práticas eficazes de gestão do risco de crédito e de suficiente capacidade operacional para garantir que o risco de crédito é adequadamente avaliado, classificado e mensurado nos respetivos balanços. Tal deverá ajudar a conter a deterioração da qualidade dos ativos das instituições de crédito, mitigando, assim, os efeitos de quebra abrupta, sempre que possível. As ECS estão a interagir com as instituições significativas no seguimento da implementação destas expetativas prudenciais relativas ao risco de crédito.

O BCE decidiu, além disso, adiar por 12 meses o prazo para a apresentação das estratégias de redução dos NPL pelas instituições com NPL elevados, passando este a ser março de 2021. A Supervisão Bancária do BCE clarificou também que as expetativas relativas à cobertura das posições não produtivas permaneceriam plenamente aplicáveis ao stock de NPL acumulado antes da pandemia.

No exercício da sua atribuição de controlo geral da supervisão das instituições menos significativas, o BCE continuou a avaliar a aplicação pelas ANC das orientações da EBA sobre a gestão de exposições não produtivas e exposições reestruturadas[19]. Com o apoio das ANC, procedeu igualmente a uma análise de vulnerabilidade centrada no risco de crédito para conhecer melhor o potencial impacto da crise da COVID‑19 nas instituições menos significativas, tendo também em conta os efeitos de redução decorrentes das medidas nacionais. Em 2021, as atividades de seguimento centrar‑se‑ão, entre outros aspetos, na avaliação do impacto da descontinuação gradual das medidas de apoio nacionais nos perfis de risco de crédito das instituições menos significativas, bem como no grau de preparação das mesmas para fazer face a um potencial aumento das posições em incumprimento.

1.2.4 Análise específica dos modelos internos

Tendo decorrido de 2016 a 2020, o projeto de análise específica dos modelos internos (Targeted Review of Internal Models – TRIM) visou avaliar a adequação e conformidade dos modelos internos das instituições de crédito e harmonizar as práticas de supervisão em termos de modelos internos no âmbito do MUS. Tal resultou num entendimento comum, no conjunto do MUS, dos requisitos regulamentares relativos a modelos internos – apresentado no guia do BCE sobre modelos internos (ECB Guide to Internal Models) – e contribuiu, assim, para reduzir a variabilidade injustificada (ou seja, não baseada no risco) dos ativos ponderados pelo risco (risk weighted assets – RWA) e para assegurar condições de igualdade entre as instituições de crédito dos países participantes.

Ao abrigo do projeto TRIM, foram realizadas, no local, 200 verificações de modelos internos em 65 instituições significativas

Após quatro anos, o projeto aproxima‑se agora da sua conclusão. Ao abrigo do projeto TRIM, foram realizadas, no local, 200 verificações de modelos internos em 65 instituições significativas entre 2017 e 2019, abrangendo modelos internos para o risco de crédito, o risco de mercado e o risco de crédito da contraparte. Para essas verificações, foi desenvolvida uma abordagem metodológica comum, baseada em pedidos de dados e técnicas e instrumentos de inspeção normalizados. Além disso, procedeu‑se a vários níveis de garantia da qualidade, a comparações cruzadas e a análises horizontais para garantir a coerência e a comparabilidade dos resultados das verificações no contexto do projeto TRIM.

Os casos de incumprimento dos requisitos regulamentares identificados no âmbito do projeto TRIM resultaram em mais de 5800 constatações em todos os tipos de risco, sendo que cerca de 30% eram de elevada gravidade.

Consequentemente, o projeto TRIM envolve um seguimento prudencial intenso com as instituições em causa, que se espera que colmatem as deficiências identificadas nos próximos anos, a par da implementação das novas disposições regulamentares. Na sequência das verificações ao abrigo do projeto TRIM, no final de 2020, tinham sido emitidas 179 decisões, contendo diferentes medidas de supervisão – sob a forma de obrigações, recomendações e limitações –, algumas das quais com um impacto quantitativo substancial nos montantes dos ativos ponderados pelo risco.

O projeto TRIM será agora concluído no primeiro semestre de 2021

A flexibilização dos requisitos operacionais concedida às instituições de crédito em março de 2020 pela Supervisão Bancária do BCE em resposta ao surto de COVID‑19 incluiu um adiamento de seis meses da emissão de decisões relacionadas com o projeto TRIM, de cartas de seguimento no local e de decisões relativas a modelos internos não comunicadas às instituições até essa data. Por conseguinte, a conclusão do projeto TRIM foi adiada de 2020 para o primeiro semestre de 2021.

1.2.5 Trabalho relacionado com o ICAAP e o ILAAP

A solidez do processo de autoavaliação da adequação do capital interno (internal capital adequacy assessment process – ICAAP) e do processo de autoavaliação da adequação da liquidez interna (internal liquidity adequacy assessment process – ILAAP) é fundamental para reforçar a resiliência das instituições de crédito e permitir que estas continuem a operar ao longo do ciclo económico e a resistir a choques económicos. Tanto o ICAAP como o ILAAP visam assegurar que as instituições de crédito medem e gerem adequadamente os riscos em termos de capital e liquidez de forma estruturada e específica a cada instituição.

O capital e a liquidez são cruciais para assegurar a resiliência das instituições de crédito