Prólogo de Christine Lagarde, presidenta del BCE

El año 2020 estuvo marcado por la pandemia de coronavirus (COVID-19) y por la fuerte contracción económica que provocó. El BCE, la supervisión bancaria europea y los Gobiernos nacionales trabajaron juntos para dar una respuesta coordinada a la crisis, proporcionando una cantidad de ayudas sin precedentes a fin de mantener a flote a las personas, las empresas y la economía durante este período tan difícil.

La crisis actual ha puesto de relieve los beneficios de contar con un código normativo único europeo y con un supervisor único para la unión bancaria. Al someter a todo el sistema bancario a un estándar de supervisión común más estricto, la supervisión bancaria del BCE ha logrado que las entidades de crédito estén mejor posicionadas para resistir perturbaciones graves como esta. En este contexto, también me alegro de que Croacia y Bulgaria se hayan incorporado a la unión bancaria el año pasado. Estoy deseando verles aprovechar las ventajas que unas normas armonizadas y, en definitiva, una moneda única pueden tener para la estabilidad financiera, la resiliencia y el crecimiento económico.

Cuando comenzó esta crisis, los bancos europeos contaban con colchones de capital y de liquidez sólidos y con una capacidad operativa robusta. Y, de momento, han mostrado una gran resiliencia. Han logrado resistir las pérdidas, mantener la oferta de crédito prácticamente estable y, por ende, evitar un gran aumento de los impagos de las empresas y los hogares.

Sin embargo, es probable que surjan más vulnerabilidades cuando empiecen a retirarse las medidas de apoyo en los distintos países europeos, ya que se pondrá de manifiesto el creciente endeudamiento de la economía. En consecuencia, los bancos estarán más expuestos a los riesgos de crédito, lo que, combinado con los posibles ajustes en los mercados, podría deteriorar sus posiciones de capital.

Al mismo tiempo, esta crisis agravará los problemas estructurales que han lastrado la eficiencia del sector bancario europeo en los últimos años. Los beneficios de los bancos europeos son moderados desde hace tiempo y es probable que lo sigan siendo en 2021, dado que se incrementarán las pérdidas crediticias. Esta situación, a la que se suma el actual exceso de capacidad del sistema bancario, requerirá que las entidades de crédito continúen fortaleciendo su gobernanza, mejorando la eficiencia de costes y diversificando sus fuentes de ingresos con el fin de sustentar mejor la recuperación económica.

Por último, debemos seguir con la vista puesta en el futuro. En 2020, publicamos la Guía del BCE sobre riesgos relacionados con el clima y medioambientales, que nos hace pioneros a escala mundial en abordar el riesgo climático. Asimismo, esta pandemia ha impulsado la digitalización de forma decisiva. En este contexto, estar al día de los ciberriesgos y los riesgos tecnológicos tendrá que ser una prioridad.

Por último, aunque no menos importante, es preciso completar la unión bancaria. Reforzar todo lo posible los enfoques comunes europeos fue eficaz para afrontar los retos de 2020 y será fundamental para lograr una recuperación sostenible en los próximos años.

Entrevista introductoria con Andrea Enria, presidente del Consejo de Supervisión

2020 fue un año sin parangón. ¿Qué conclusiones principales ha extraído de él?

Fue un año extraordinario y lleno de retos. No solo nos enfrentamos a una perturbación económica sin precedentes provocada por la pandemia, sino que también —como todos en Europa— nos encontramos de repente confinados en nuestras casas y pudiendo contactar con nuestros colegas únicamente de forma virtual. Muchos de nosotros tenemos un familiar, un amigo o un compañero que ha sufrido el coronavirus (COVID-19). Y, lamentablemente, también hemos perdido a algunos compañeros durante la pandemia.

Sin embargo, pese a las dificultades, todos estuvimos a la altura del reto. Trabajamos juntos y dimos una respuesta europea rápida a la crisis que iba desarrollándose. Anunciamos nuestras primeras decisiones el 12 de marzo de 2020, justo tres días después del primer confinamiento nacional en Europa.

Me impresionó la motivación común que inspiró nuestro trabajo. Estaba presente en todos los niveles: en el Consejo de Supervisión, en los departamentos y en las interacciones entre ellos, en la colaboración con las autoridades nacionales competentes, en los equipos conjuntos de supervisión (ECS) y a escala más general. Este año difícil nos ha recordado la importancia de nuestra función y lo gratificante que resulta trabajar juntos por el bien público —para salvaguardar la estabilidad financiera en épocas de elevada incertidumbre y de considerable inquietud—.

¿De qué manera contribuyó exactamente la supervisión bancaria europea a la respuesta global a la pandemia?

Nuestro objetivo inmediato era garantizar que las entidades de crédito pudieran seguir proporcionando apoyo financiero a los hogares y a las pequeñas y grandes empresas que fueran viables, a fin de evitar los devastadores efectos de segunda vuelta de una restricción del crédito. Para ello tuvimos que cambiar nuestros focos de atención supervisora con bastante rapidez: permitimos a las entidades relajar temporalmente los requerimientos de capital y operativos para darles un respiro, de forma que pudieran continuar facilitando financiación a los hogares y a las pequeñas y grandes empresas y absorber las pérdidas generadas por una de las recesiones más duras de la historia.

Estas medidas de alivio se vieron como un deseo de ser menos severos. ¿Está de acuerdo con esta apreciación?

Las medidas de alivio no contradicen de ninguna manera nuestro mandato de llevar a cabo una supervisión bancaria de calidad y rigurosa. Después de la crisis de 2008-2009, trabajamos duro para asegurar que las entidades acumularan colchones de capital y de liquidez en épocas de bonanza para poder utilizarlos en los malos tiempos. Y esos malos tiempos han llegado con la crisis del COVID-19. Por tanto, nuestras medidas han sido conformes con la letra y el espíritu de las reformas financieras promulgadas tras la gran crisis financiera.

Además, mantuvimos nuestro estrecho control supervisor en todo momento, pidiendo a las entidades que midieran y gestionaran los riesgos adecuadamente y discutiendo continuamente sus valoraciones para asegurar un nivel de prudencia acorde con la elevada incertidumbre generada por la pandemia.

¿Y cómo surge el PRES pragmático?

Como supervisores, debemos ser ágiles. Tenemos que adaptarnos a la situación y ajustar nuestras actuaciones para ser más eficaces. Aunque seguimos aplicando las Directrices de la Autoridad Bancaria Europea, decidimos centrar el proceso de revisión y evaluación supervisora (PRES) de 2020 en cómo estaban gestionando los bancos los retos y los riesgos para el capital y la liquidez derivados de la crisis. Al mismo tiempo, mantuvimos estables los requerimientos de Pilar 2 (P2R) y la recomendación de Pilar 2 (P2G), y decidimos no actualizar las puntuaciones del PRES, a menos que los cambios estuvieran justificados por circunstancias excepcionales que afectaran a una entidad concreta. Comunicamos nuestras preocupaciones supervisoras a las entidades principalmente a través de recomendaciones cualitativas y adoptamos un enfoque específico para la recopilación de información para los procesos de evaluación de la adecuación del capital interno y de la liquidez interna. Si hubiéramos llevado a cabo el PRES como en años anteriores, utilizando lo que hubiera sido información desactualizada y retrospectiva, no habríamos cumplido nuestro propósito supervisor en el entorno extraordinario generado por el COVID-19.

¿Cómo ha afectado la crisis del COVID-19 a los bancos europeos?

Los bancos se adentraron en la crisis pandémica con una situación mucho más sólida que al comienzo de la crisis anterior. A medida que la crisis se fue consolidando, algunas entidades se vieron desbordadas por el elevadísimo número de solicitudes de préstamos, especialmente cuando se introdujeron los programas de apoyo público en forma de avales públicos para préstamos y de moratorias de pagos. Pero estas entidades consiguieron adaptarse con rapidez y ayudaron a garantizar un flujo continuado de crédito a las empresas y los hogares. Los préstamos a estos sectores siguieron creciendo en 2020, pese a la ralentización observada en el tercer trimestre. Y, en comparación con lo ocurrido durante la gran crisis financiera, las entidades señalaron un endurecimiento de los criterios de aprobación del crédito mucho más moderado después de la primera ola de la pandemia.

En el segundo trimestre de 2020, analizamos las posibles vulnerabilidades de nuestro sector bancario en diferentes escenarios. El resultado fue que, en un escenario central de recesión muy dura en 2020 —en la que el PIB de la zona del euro caería un 8,7 %—, seguida por una recuperación bastante sólida en 2021-2022, el sector bancario podría resistir los efectos de la perturbación en la calidad de sus activos y en su capital.

¿Qué riesgo pasó a ser el más acuciante para las entidades de crédito durante la pandemia?

La crisis del COVID-19 ha incrementado el riesgo de un aumento adicional de los préstamos dudosos (NPL) debido al deterioro de la calidad de los activos de los balances de las entidades. El elevado nivel agregado de NPL en la zona del euro ya se había identificado como preocupación supervisora de cara a 2020 —es decir, antes de que estallara la crisis—, y actualmente hay un riesgo añadido de efectos «acantilado» graves cuando comiencen a retirarse las medidas de apoyo público.

¿Cómo prevé abordar este riesgo la Supervisión Bancaria del BCE?

Al comienzo de la crisis indicamos a las entidades que seríamos flexibles en varias áreas al aplicar la Guía del BCE sobre préstamos dudosos, con el fin de ayudarlas a hacer frente al impacto de la desaceleración económica. También dimos a los bancos con altos niveles de NPL más tiempo, hasta marzo de 2021, para presentar sus estrategias de reducción de estos préstamos.

Asimismo, intentamos conocer con claridad la calidad de los activos de los bancos y asegurarnos de que estos abordan los nuevos préstamos dudosos de forma proactiva. Las entidades de crédito deben contar con estrategias rigurosas de seguimiento y gestión del deterioro de los préstamos para poder ser capaces de identificar los riesgos en una fase temprana y de gestionar activamente las exposiciones frente a clientes en dificultades. Seguiremos vigilando de cerca la efectividad con la que las entidades aplican dichas estrategias durante esta crisis y continuaremos interactuando con ellas para hallar formas de abordar con rapidez los activos bancarios deteriorados.

¿Qué otros riesgos bancarios han surgido durante la crisis?

El sector bancario europeo sufría ya de ineficiencia estructural cuando estalló la crisis. La supervisión bancaria europea ya había identificado que las principales prioridades que había que abordar eran la baja rentabilidad, la reducida eficiencia de costes y la preocupación acerca de la sostenibilidad de los modelos de negocio de las entidades. La crisis ha vuelto a poner de relieve estas debilidades, así como la necesidad de subsanarlas urgentemente.

El año pasado usted afirmó que la consolidación bancaria era una de las formas de hacer frente a la baja rentabilidad. ¿Se ha avanzado algo en este ámbito?

Sí, claro que sí. Pienso que el BCE y las entidades de crédito han dado pasos en la dirección correcta.

En 2020 iniciamos una consulta pública relativa a la Guía sobre el enfoque supervisor con respecto a la consolidación bancaria. La Guía final, que se ha publicado a principios de 2021, aclara nuestro enfoque y confirma que respaldamos las combinaciones de negocios que estén bien diseñadas y ejecutadas.

También estamos viendo una tendencia de consolidación entre entidades que es alentadora: Intesa Sanpaolo y UBI Banca, CaixaBank y Bankia, y Unicaja Banco y Liberbank. Todos ellos son bancos proactivos en este sentido, lo que ha provocado nuevos debates en los Consejos de otras entidades. Las combinaciones de negocios bien planificadas no solo pueden ayudar a las entidades a ser más eficientes en términos de costes, a invertir más en la transformación digital y, en definitiva, a impulsar su rentabilidad, sino que también pueden contribuir a eliminar el exceso de capacidad del sistema bancario que se generó en el período previo a la gran crisis financiera.

¿Cómo está afrontando la Supervisión Bancaria del BCE los riesgos climáticos?

Las entidades de crédito deberían adoptar un enfoque estratégico, prospectivo y global para abordar los riesgos climáticos. Los supervisores europeos van a centrarse en si los bancos cumplen las expectativas establecidas en la Guía del BCE sobre riesgos relacionados con el clima y medioambientales, que se publicó en noviembre de 2020 tras una consulta pública. En 2021, solicitaremos a las entidades que realicen una autoevaluación de estos riesgos a la luz de las expectativas supervisoras señaladas en la Guía y que tracen planes de actuación sobre esa base. Posteriormente, contrastaremos estas autoevaluaciones y planes y los discutiremos en el marco del diálogo supervisor. En 2022, llevaremos a cabo una revisión supervisora completa de las prácticas de las entidades y adoptaremos medidas de seguimiento concretas cuando resulte procedente.

El nuevo vicepresidente del Consejo de Supervisión, Frank Elderson, es presidente de la Network for Greening the Financial System y copresidente del Grupo de Trabajo sobre riesgos financieros relacionados con el clima del Comité de Supervisión Bancaria de Basilea. Su intención es aprovechar las sinergias entre estas funciones y el trabajo del BCE.

En julio de 2020, el BCE adoptó decisiones para establecer una cooperación estrecha con los bancos centrales de Bulgaria y Croacia. ¿Qué significa esto para la supervisión bancaria europea?

Por primera vez, dos Estados miembros no pertenecientes a la zona del euro se han incorporado al Mecanismo Único de Supervisión. Es un hito importante para Bulgaria y Croacia, ya que sienta las bases para la introducción del euro en estos países.

Para nosotros significa que, en octubre de 2020, tras la conclusión de las evaluaciones globales pertinentes, el BCE comenzó a supervisar directamente cinco entidades de crédito en Bulgaria y ocho en Croacia. Los supervisores búlgaros y croatas pasaron a ser miembros de los ECS pertinentes, y sendos representantes de los bancos centrales de estos dos países se integraron en el Consejo de Supervisión, con los mismos derechos y obligaciones que los demás miembros, incluidos los derechos de voto. Estamos encantados de darles la bienvenida a esta familia.

En 2020, el BCE contribuyó al debate sobre un marco europeo de gestión de crisis. ¿Qué puntos principales defendió?

Destacamos algunas de las cuestiones que se han puesto de manifiesto en nuestra experiencia en la práctica. Un ejemplo es el solapamiento entre las medidas supervisoras y las de actuación temprana, que ha generado confusión y ha implicado que estas últimas rara vez se activen. La legislación debería diferenciar claramente entre los dos conjuntos de herramientas, y las facultades de actuación temprana del BCE deberían incluirse en un reglamento de la UE, lo que evitaría las diferencias no justificadas que surgen cuando las normas se transponen a los ordenamientos jurídicos nacionales. También planteamos la cuestión de las entidades de crédito que son declaradas inviables o previsiblemente inviables en un futuro próximo (failing or likely to fail) pero que, con arreglo a la legislación nacional, no cumplen los criterios para poner en marcha procedimientos de liquidación y de retirada de licencia y que, por tanto, se quedan en una especie de limbo.

En un plano más general, defendimos que debían tomarse medidas más audaces para completar la unión bancaria, en concreto estableciendo un sistema europeo de garantía de depósitos (SEGD) y otorgando facultades administrativas más amplias a la Junta Única de Resolución (JUR) en materia de liquidaciones bancarias. La Federal Deposit Insurance Corporation de Estados Unidos puede servir de modelo a este respecto. Sin embargo, mientras tanto, una mayor armonización a escala nacional y una coordinación más centralizada a nivel europeo (por ejemplo, a través de la JUR) ya constituirían un paso en la dirección correcta.

Por último, en nuestro artículo conjunto publicado en el blog, Edouard Fernandez-Bollo y yo propusimos un enfoque más eficiente para gestionar las dificultades de las entidades de crédito transfronterizas. Si las filiales y las entidades matrices de grupos bancarios pudieran suscribir un acuerdo formal para proporcionarse liquidez mutuamente, que estaría ligado a sus planes de recuperación del grupo, ayudaría a identificar la manera en que las entidades del grupo podrían apoyarse entre sí cuando surjan dificultades, teniendo en cuenta las necesidades y las restricciones locales. También permitiría establecer los umbrales adecuados que provocarían que se proporcionara el apoyo acordado contractualmente en una fase temprana. Este sistema favorecería también una gestión de la liquidez más integrada en tiempos de bonanza.

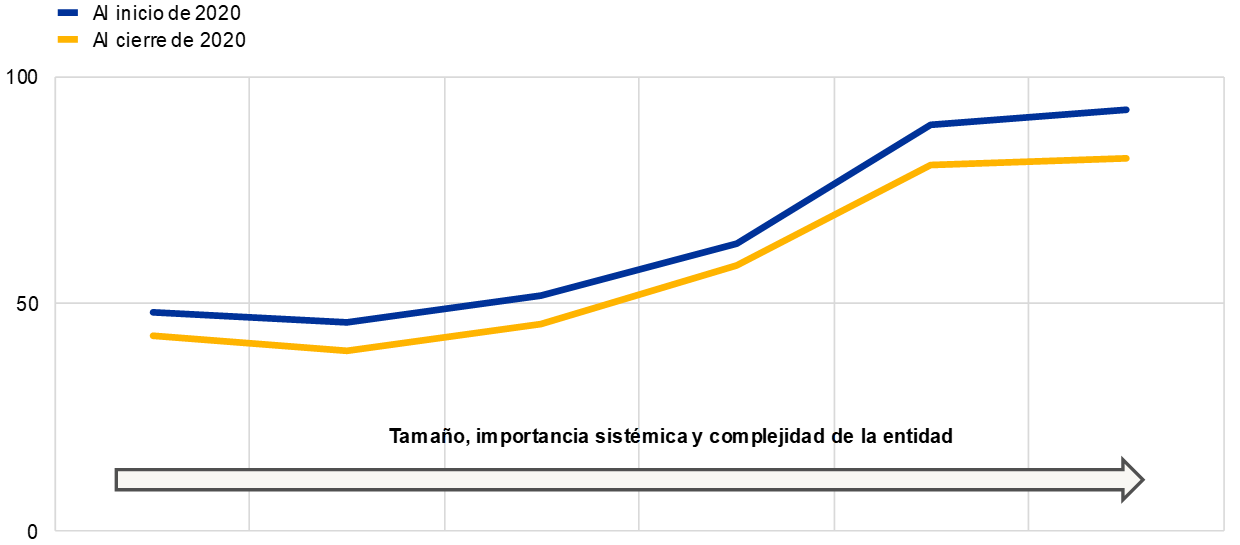

Aumentar la transparencia y la predictibilidad de la supervisión bancaria europea ha sido uno de sus principales objetivos desde el comienzo de su mandato. ¿Cuáles han sido los avances a este respecto?

Bueno, creo, sin lugar a dudas, que hemos incrementado la transparencia de los resultados de la supervisión y de nuestras políticas.

La transparencia de los resultados de la supervisión es buena para los mercados. La primera vez que publicamos los P2R de cada entidad, en enero de 2020, recibimos respuestas positivas. Los requerimientos individuales dan una idea concreta y amplia de cómo ve el supervisor el nivel de riesgo global de una entidad, lo que puede ayudar a los inversores a tomar decisiones más informadas. Y también ayuda a los bancos a evaluar mejor dónde se sitúan en relación con sus homólogos. En enero de este año continuamos con esta práctica.

La transparencia de nuestras políticas es buena para la eficacia de nuestra labor y, a su vez, para nuestra reputación. Las entidades de crédito supervisadas tienen que entender los motivos que subyacen a nuestras decisiones, y nosotros debemos ser coherentes en nuestros enfoques de manera que ellas puedan crearse expectativas fiables. Considero que fuimos capaces de conseguir un buen nivel de transparencia en las medidas de alivio frente al COVID-19 a través de nuestras comunicaciones escritas y orales con las entidades y de nuestra comunicación con el público. Este nivel de transparencia debe ser ahora nuestra nueva normalidad.

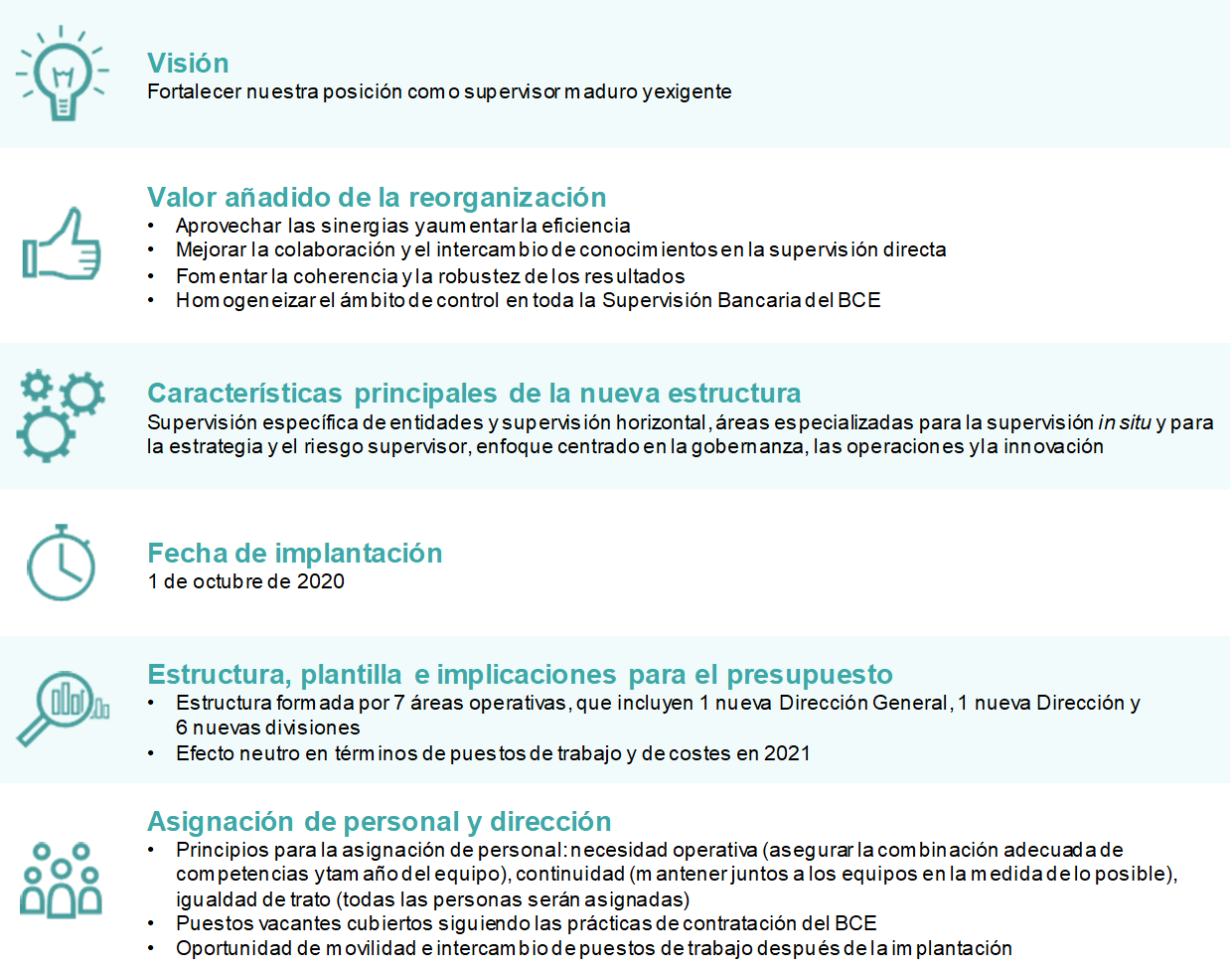

Hacia finales de 2020, la Supervisión Bancaria del BCE cambió su estructura organizativa. ¿Cuáles fueron los motivos?

Después de seis años, había llegado la hora de que la Supervisión Bancaria del BCE pasara de ser un mecanismo totalmente nuevo a ser una organización más madura, con una supervisión más centrada en los riesgos y una mayor colaboración entre los diferentes equipos.

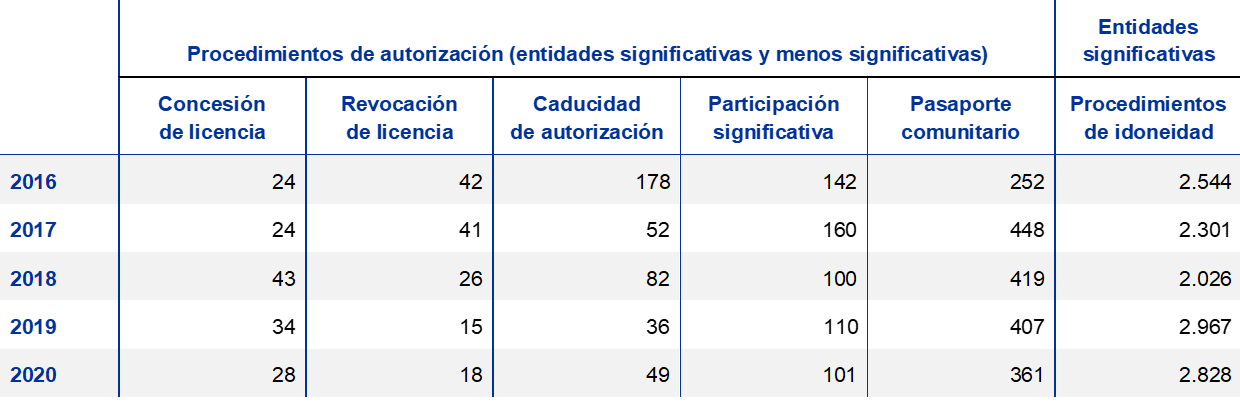

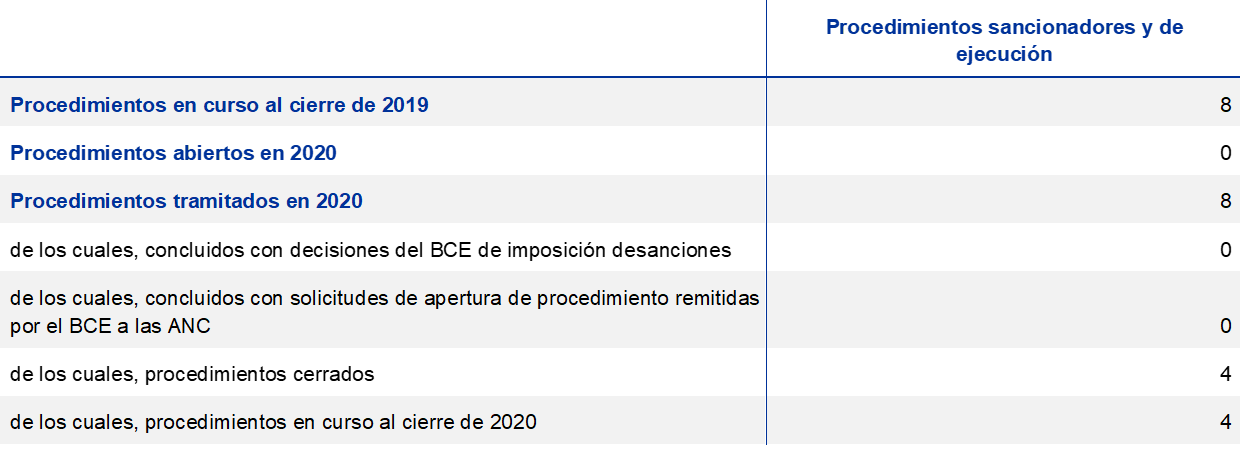

Para conseguir este objetivo, hemos estructurado las direcciones generales de supervisión específica de entidades de crédito en función de los modelos de negocio de las entidades supervisadas. Hemos introducido una nueva Dirección de Estrategia y Riesgo Supervisor, que es responsable de la planificación estratégica, de proponer prioridades supervisoras y de garantizar el tratamiento coherente de todas las entidades. Hemos creado una dirección general específica para las funciones de supervisión in situ y hemos encargado a la Dirección General de Supervisión Horizontal el cometido de reforzar la experiencia y los conocimientos sobre riesgos de los ECS, mediante la realización de evaluaciones comparativas, el desarrollo de políticas y el mantenimiento de metodologías. Una dirección general separada, denominada Gobernanza y Operaciones del MUS, respalda la toma de decisiones supervisoras y la innovación, y gestiona los procedimientos de autorización. La reorganización respondió al deseo de simplificar nuestros procesos y de incorporar innovaciones tecnológicas a la supervisión a través de diferentes departamentos.

Estoy realmente orgulloso de que hayamos podido diseñar e implantar estos cambios mediante debates internos y escuchando a nuestro personal. Alrededor de 60 supervisores actuaron como agentes del cambio que, junto con la alta dirección, ayudaron a sus compañeros a adaptarse a los cambios y fueron una pieza importante del éxito de la reorganización.

1 La supervisión bancaria en 2020

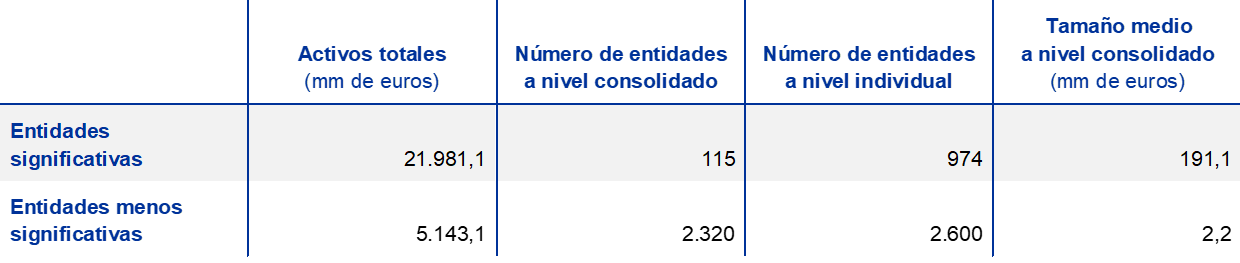

1.1 Entidades de crédito supervisadas en 2020: resultados y riesgos principales

1.1.1 Resiliencia del sector bancario de la zona del euro

Las entidades significativas se adentraron en la crisis del COVID-19 con posiciones de capital más fuertes que en la gran crisis financiera

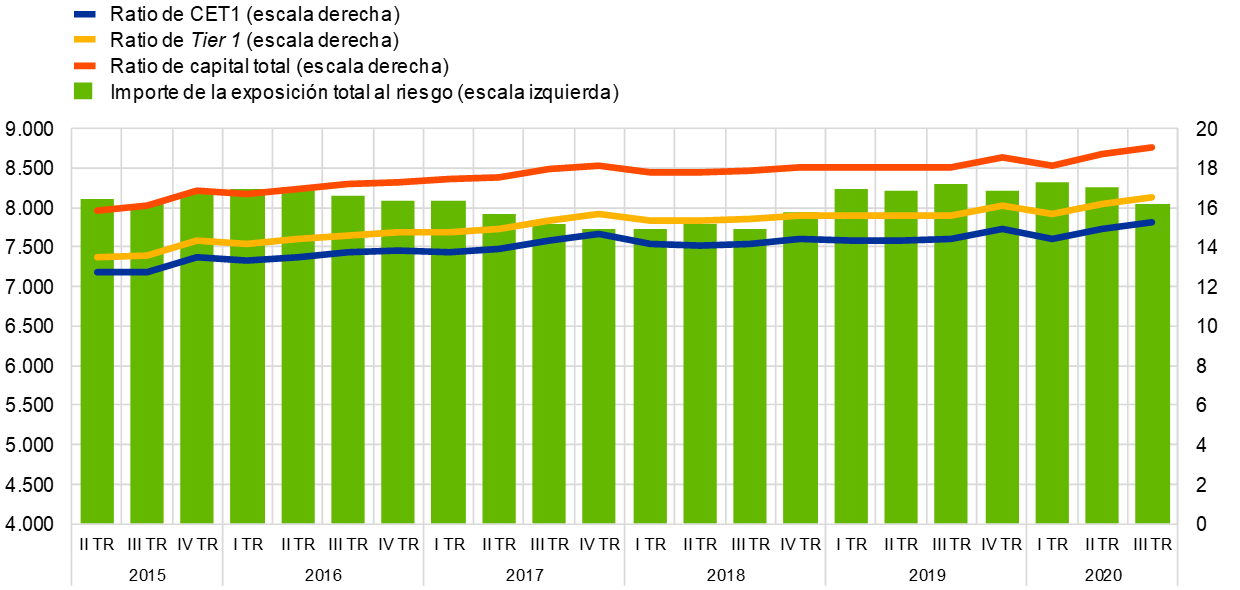

Las entidades de crédito de la zona del euro se adentraron en la crisis del coronavirus (COVID-19) con posiciones de capital más fuertes que en la gran crisis financiera. Su ratio de capital de nivel 1 ordinario (CET1) agregada se situó en el 14,9 % al final de 2019 (gráfico 1) y se mantuvo prácticamente estable durante 2020, alcanzando un nivel del 15,2 % en el tercer trimestre del año. Ello fue resultado, en parte, de las medidas de alivio supervisoras, regulatorias y fiscales adoptadas con carácter extraordinario para responder a la crisis. Asimismo, se recomendó a los bancos que se abstuvieran temporalmente de repartir dividendos o de recomprar acciones hasta el 1 de enero de 2021 y que actuaran con extrema prudencia en relación con el reparto de dividendos, la recompra de acciones y la remuneración variable hasta el 30 de septiembre de 2021[1].

Gráfico 1

Ratios de capital de las entidades significativas (definición en el período transitorio)

(escala izquierda: mm de euros; escala derecha: porcentajes)

Fuente: BCE.

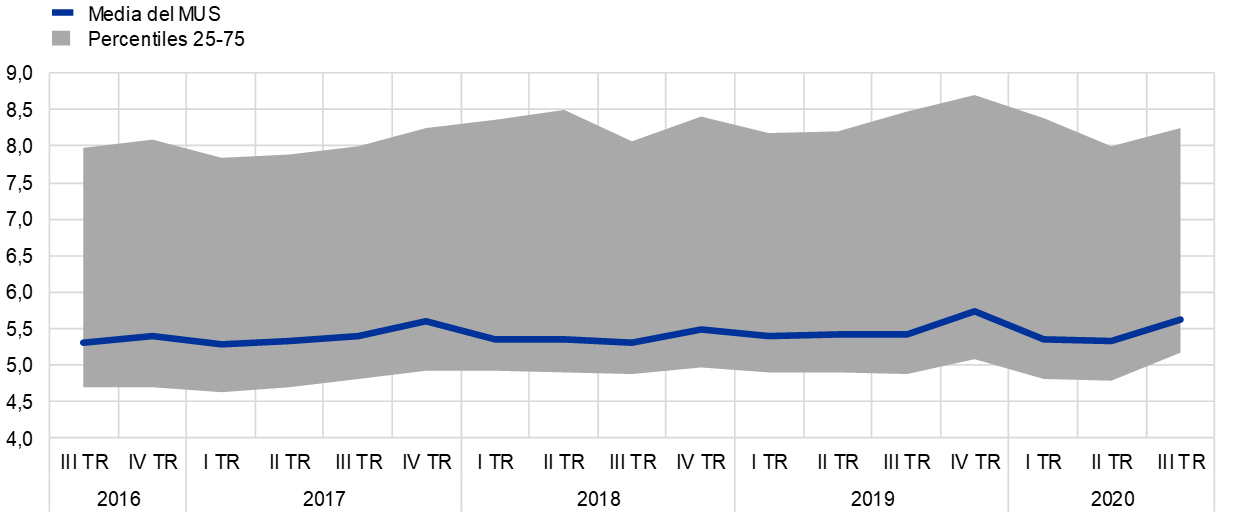

La ratio de apalancamiento agregada también mostró su solidez durante la pandemia y se situó en el 5,6 % en el tercer trimestre de 2020, frente al 5,7 % al final de 2019. Sin embargo, los riesgos para la adecuación del capital podrían materializarse en los balances de los bancos más adelante y verse amplificados por los efectos «acantilado» resultantes de la retirada de las medidas de apoyo adoptadas en 2020, como moratorias, programas de regulación temporal de empleo, avales públicos y otras disposiciones regulatorias transitorias[2].

Gráfico 2

Ratio de apalancamiento de las entidades significativas

Fuente: BCE.

Las entidades de la zona del euro empezaron el año con colchones de liquidez holgados. Sin embargo, la perturbación del COVID-19 comenzó a provocar fuertes presiones en marzo.

Las entidades de crédito de la zona del euro empezaron el año con colchones de liquidez más holgados que al inicio de la gran crisis financiera, como consecuencia de las reformas de Basilea III. Sin embargo, la perturbación del COVID-19 comenzó a provocar fuertes presiones en marzo de 2020. Por el lado de la demanda, las empresas de los sectores afectados por la crisis solicitaron apoyo financiero significativo al sector bancario utilizando las líneas de crédito ya comprometidas. Además, los importantes repuntes de volatilidad observados en la mayoría de los mercados financieros obligaron a las entidades de contrapartida central a ajustar los márgenes de garantía, mientras que los fondos del mercado monetario registraron salidas de fondos sin precedentes y algunos bancos internacionales tuvieron que recomprar su papel comercial en circulación.

Por el lado de la oferta, la liquidez de las entidades de crédito también se vio limitada. Los mercados principales de financiación se agotaron durante el mes de marzo, por lo que los bancos no pudieron emitir papel comercial en el segmento no garantizado del mercado a ningún plazo, mientras que, en el segmento garantizado (repos), solo fueron capaces de captar fondos a plazos muy cortos. En este contexto, los mercados extraterritoriales de financiación en dólares estadounidenses se encarecieron especialmente, cuando disponían de dicha financiación, lo que reforzó más el recurso de las entidades de crédito a los colchones de liquidez internos y al crédito adicional del BCE.

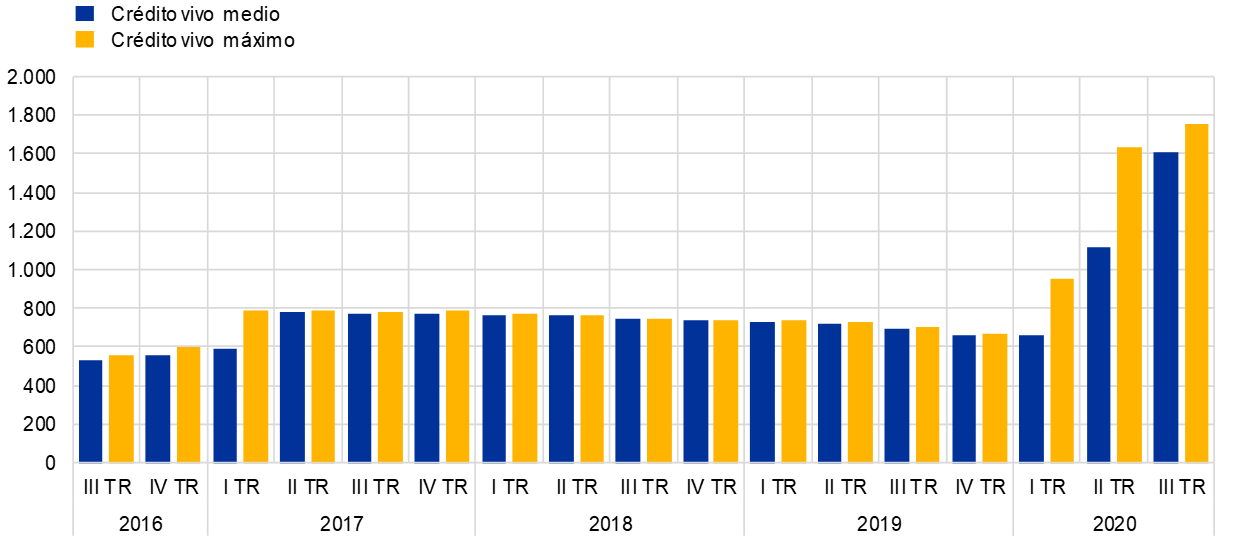

Como parte de su respuesta a la crisis del COVID-19, la Supervisión Bancaria del BCE también permitió a las entidades utilizar su colchón de liquidez regulatorio y operar temporalmente por debajo de la ratio de cobertura de liquidez (LCR) obligatoria[3]. En paralelo, la orientación altamente acomodaticia de la política monetaria, que incluyó una relajación de los criterios de admisión de los activos de garantía, aseguró a los bancos sujetos a la supervisión bancaria europea un amplio acceso a la financiación del banco central. El volumen medio de crédito vivo proporcionado por el Eurosistema pasó de 659 mm de euros en el cuarto trimestre de 2019 a 1.605 mm de euros en el tercer trimestre de 2020 (gráfico 3).

Gráfico 3

Evolución del crédito vivo del Eurosistema

(mm de euros)

Fuente: BCE.

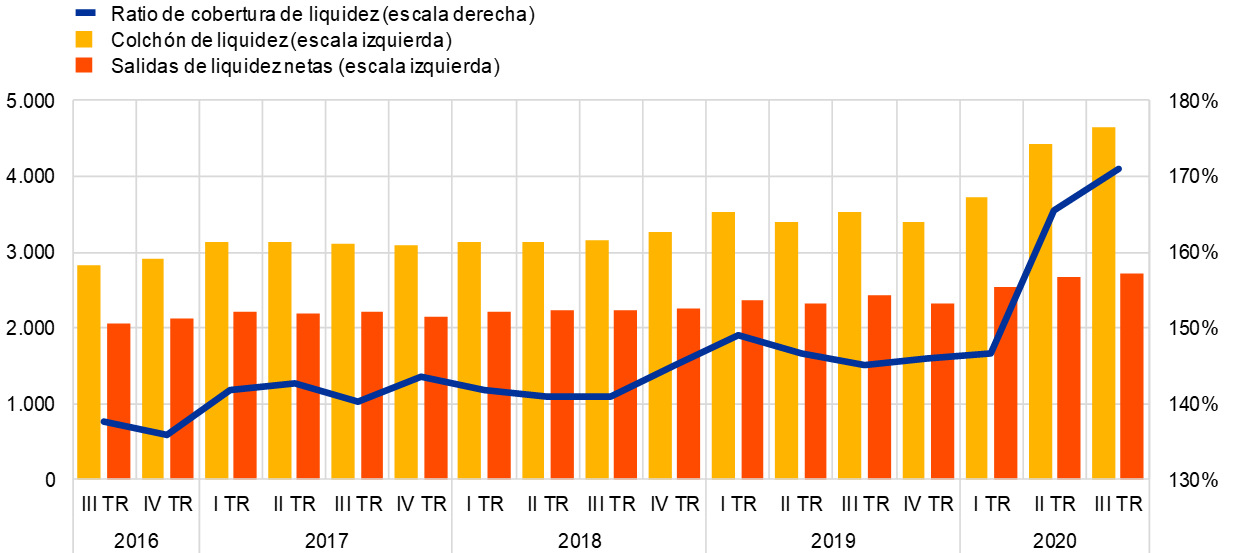

Como resultado de unas políticas de respuesta decididas y coordinadas, las tensiones de los mercados fueron aliviándose gradualmente en el segundo trimestre del año. Las condiciones de financiación de las entidades de crédito comenzaron a mejorar a partir de abril de 2020. Algunas pudieron volver a emitir instrumentos sin garantía, también en el segmento subordinado del mercado, aunque con rentabilidades más altas que antes de la crisis; al mismo tiempo, el aumento de los depósitos de clientes, debido en gran parte al ahorro por precaución de los hogares, proporcionó colchones de liquidez adicionales de forma generalizada. En conjunto, las entidades significativas incrementaron sus colchones de liquidez, como muestra una LCR media del 170,94 % en el tercer trimestre de 2020, frente al 145,91 % del cuarto trimestre de 2019.

Gráfico 4

Evolución del colchón de liquidez, de las salidas de liquidez netas y de la LCR

(escala izquierda: mm de euros; escala derecha: porcentajes)

Fuente: BCE.

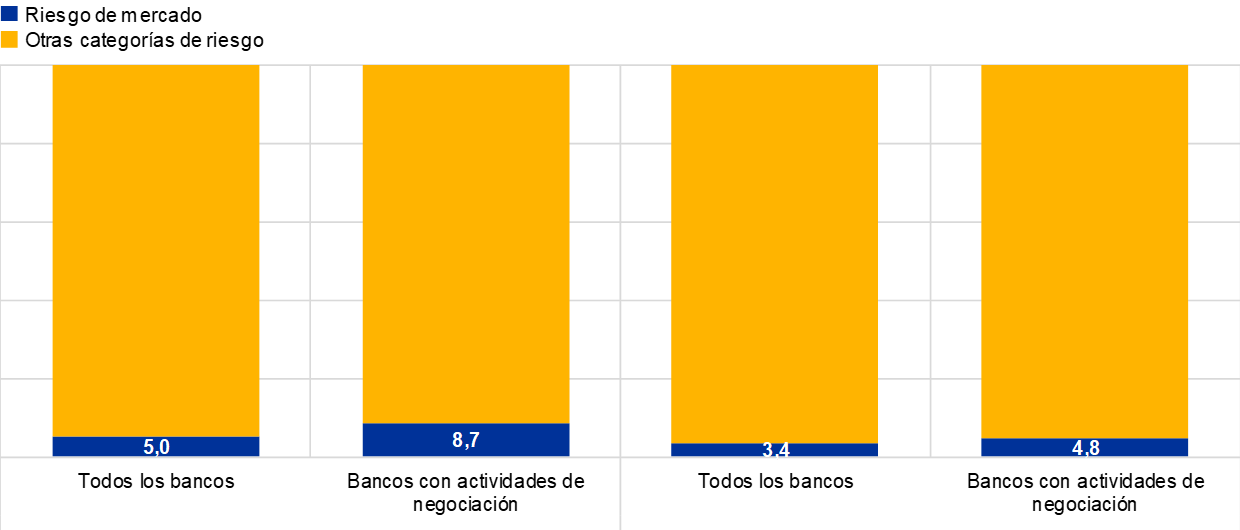

El desplome de las cotizaciones en marzo tuvo un impacto negativo en las posiciones de riesgo de mercado de las entidades

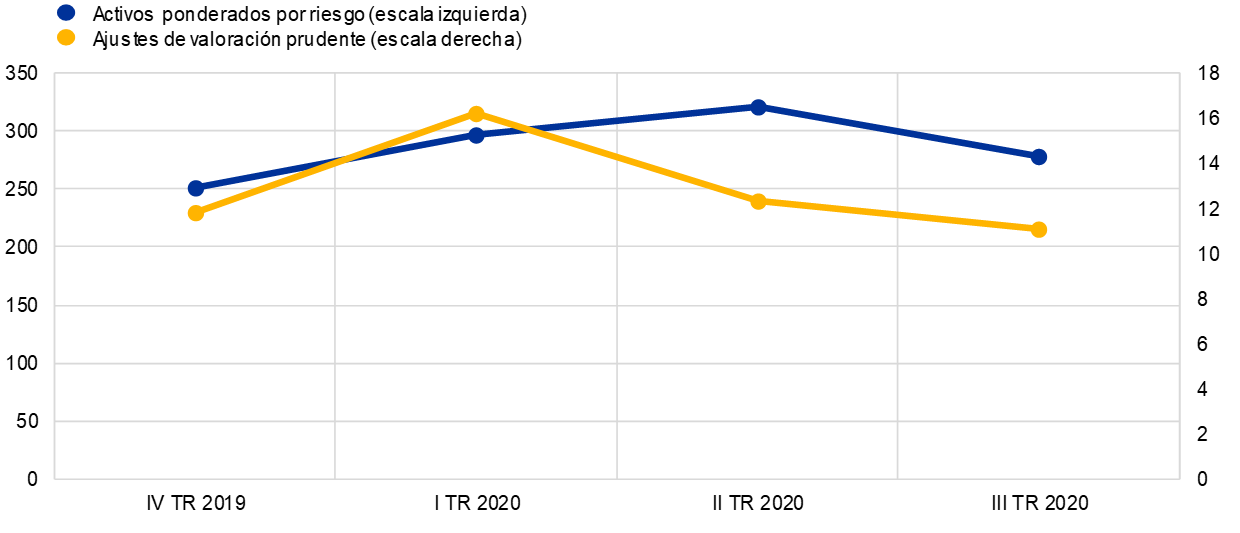

El estallido de la pandemia de COVID-19 en Europa y en Estados Unidos provocó un desplome de las cotizaciones, un aumento de la volatilidad y una ampliación generalizada de los diferenciales del crédito soberano y a empresas en marzo. Esta dinámica tuvo un impacto negativo no solo en los balances de los bancos, sino también en sus requerimientos de capital por riesgo de mercado basados en modelos internos, así como en sus ajustes de valoración prudente (especialmente por la incertidumbre en torno a los precios de mercado y por el riesgo de modelo), que están correlacionados con la reciente volatilidad. Como respuesta a la perturbación, se adoptaron medidas de alivio supervisoras para limitar los efectos procíclicos de la crisis en los requerimientos de capital por riesgo de mercado y en los ajustes de valoración (como la exclusión de determinados casos de excesos en el back-testing de modelos internos o el aumento de los beneficios de la diversificación por ajustes de valoración prudente). La mejora de las condiciones de los mercados en el segundo y el tercer trimestre supuso un alivio adicional.

Gráfico 5

Evolución de los activos ponderados por riesgo y ajustes de valoración prudente por riesgo de mercado

(mm de euros)

Fuente: BCE.

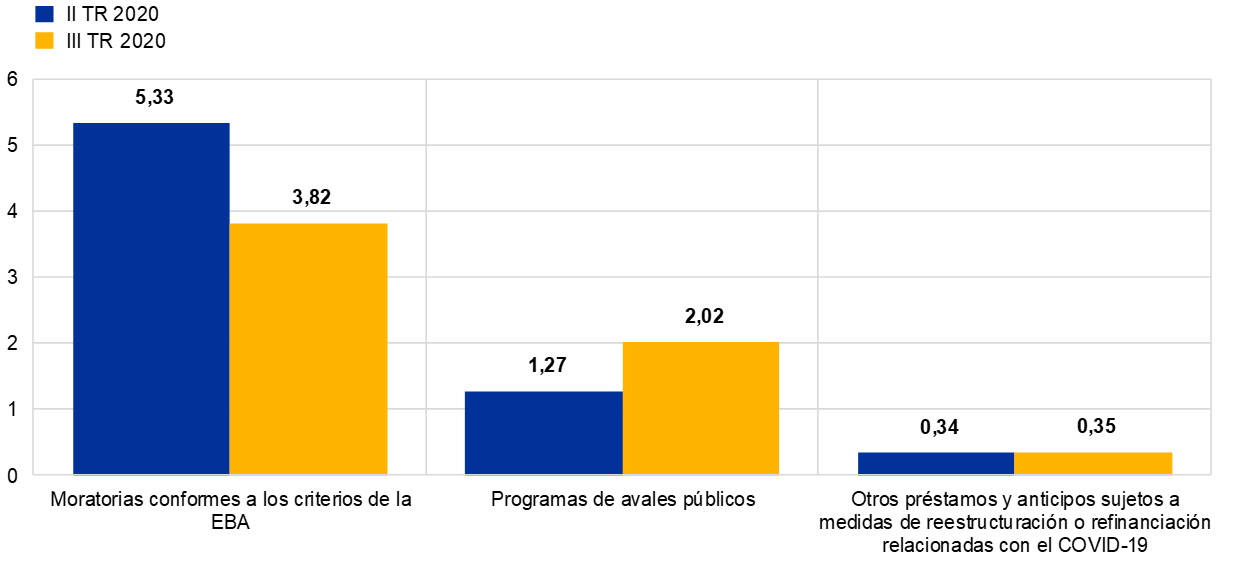

En conjunto, las medidas adoptadas en relación con el capital y la liquidez, en combinación con las medidas extraordinarias de apoyo público tomadas por las autoridades en las fases iniciales de la pandemia de COVID-19, permitieron a las entidades de crédito suavizar la evolución del riesgo de crédito y seguir proporcionando financiación a la economía real. Los préstamos y anticipos a los hogares y a las sociedades no financieras se mantuvieron prácticamente estables desde el estallido de la pandemia de COVID-19 (–1,3 % para las sociedades no financieras y +0,8 % para los hogares entre marzo y septiembre de 2020). Los avales públicos fueron especialmente relevantes para facilitar financiación a las sociedades no financieras (260 mm de euros a septiembre de 2020).

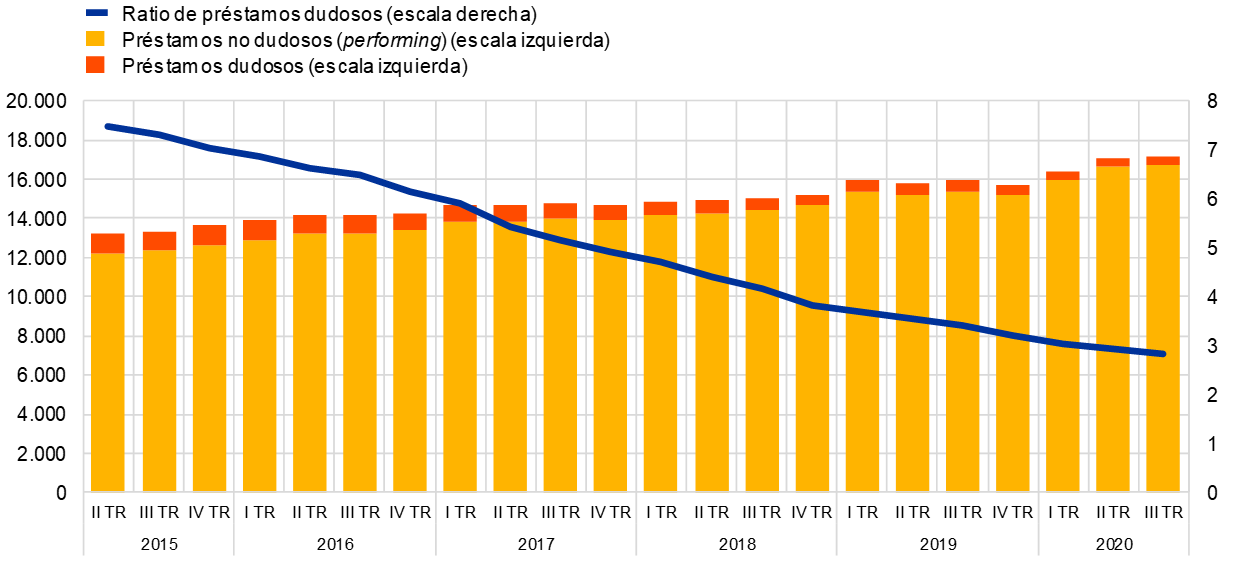

Las medidas extraordinarias adoptadas para relajar las condiciones de financiación y prestar apoyo a los hogares y a las pequeñas y grandes empresas ayudaron también a que el volumen total de préstamos dudosos (NPL, por sus siglas en inglés) reflejado en los balances bancarios se mantuviera estable, en general, durante el año. Sin embargo, se espera que dichos préstamos dudosos aumenten en el futuro a medida que se retiren las medidas de apoyo. En este contexto, en sus comunicaciones de julio y de diciembre[4], la Supervisión Bancaria del BCE hizo hincapié en que es fundamental que las entidades de crédito ofrezcan soluciones apropiadas y oportunas a los deudores viables en dificultades y, de esta forma, contribuyan a contener el incremento de los activos problemáticos en las entidades y a minimizar los efectos «acantilado» en la medida de lo posible. Para ello, las entidades deben asegurarse de que los riesgos estén adecuadamente evaluados, clasificados y medidos en sus balances. Han de contar con prácticas de gestión de riesgos efectivas para identificar, evaluar e implementar las soluciones que mejor apoyo presten a estos deudores, y que, al mismo tiempo, protejan a las entidades de cualquier efecto negativo derivado del riesgo de crédito. Asimismo, los bancos tienen que seguir gestionando con eficacia el volumen de préstamos dudosos ya existente antes del estallido de la pandemia.

Gráfico 6

Evolución de los préstamos dudosos (préstamos totales) de las entidades significativas

(escala izquierda: mm de euros; escala derecha: porcentajes)

Fuente: BCE.

Gráfico 7

Préstamos sujetos a medidas de apoyo en porcentaje de los préstamos totales

Fuente: BCE.

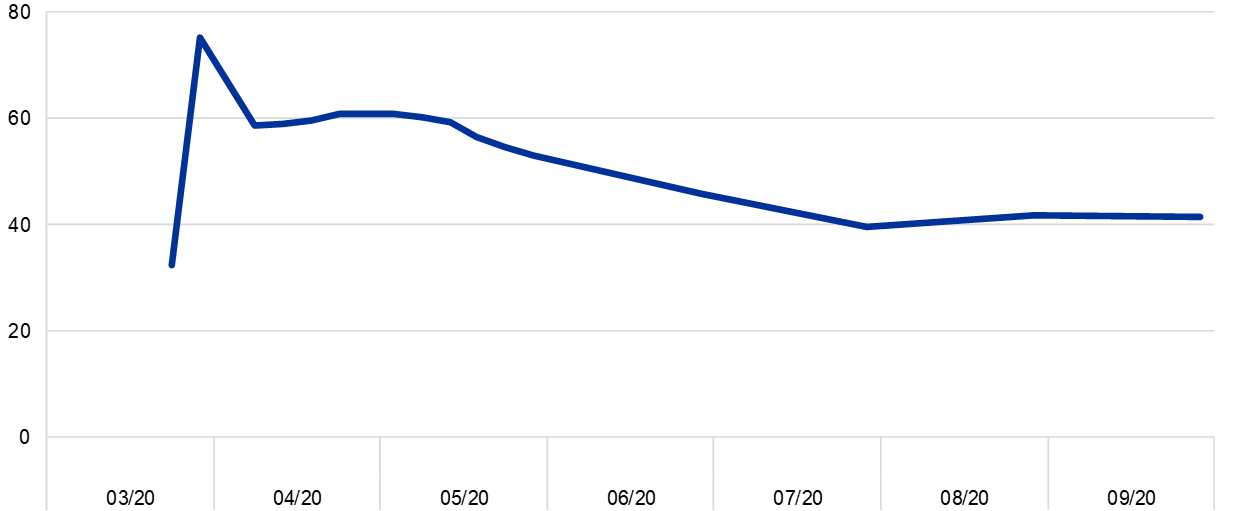

Los riesgos operacionales han aumentado desde el estallido de la pandemia de COVID-19. Sin embargo, las entidades supervisadas no informaron de incidentes operativos o tecnológicos graves en 2020.

Los riesgos operacionales han aumentado desde el estallido de la pandemia de COVID-19 como consecuencia de los cambios en los modelos operativos de las entidades y de las complejidades adicionales derivadas de la implementación de los programas de apoyo público. Sin embargo, las entidades supervisadas no informaron de incidentes operativos o tecnológicos graves en 2020. Aunque el número de intentos de ciberataque se incrementó —en particular, los ataques distribuidos de denegación de servicio (DDoS, por sus siglas en inglés) y los de phishing a clientes bancarios, que se vieron favorecidos por la pandemia—, su impacto sobre la disponibilidad de los sistemas de TIC y sobre el importe de las pérdidas causadas por estos ataques fue muy limitado[5]. En las fases iniciales de la pandemia, las entidades significativas activaron sus planes de continuidad de negocio y el porcentaje de empleados con teletrabajo se elevó notablemente (gráfico 8). Durante el verano, los bancos comenzaron a adoptar procedimientos de gobernanza para la «nueva normalidad», con retornos graduales a las oficinas. Sin embargo, el nuevo repunte de las tasas de contagio a partir del otoño invirtió esta tendencia, y muchas entidades volvieron a optar por el teletrabajo como solución preferida u obligatoria.

Gráfico 8

Teletrabajo en las entidades significativas

(porcentaje de la plantilla que trabaja en remoto)

Fuente: BCE.

Nota: Se ha utilizado una muestra uniforme de entidades significativas que comunicaron todos los puntos de datos en el período considerado.

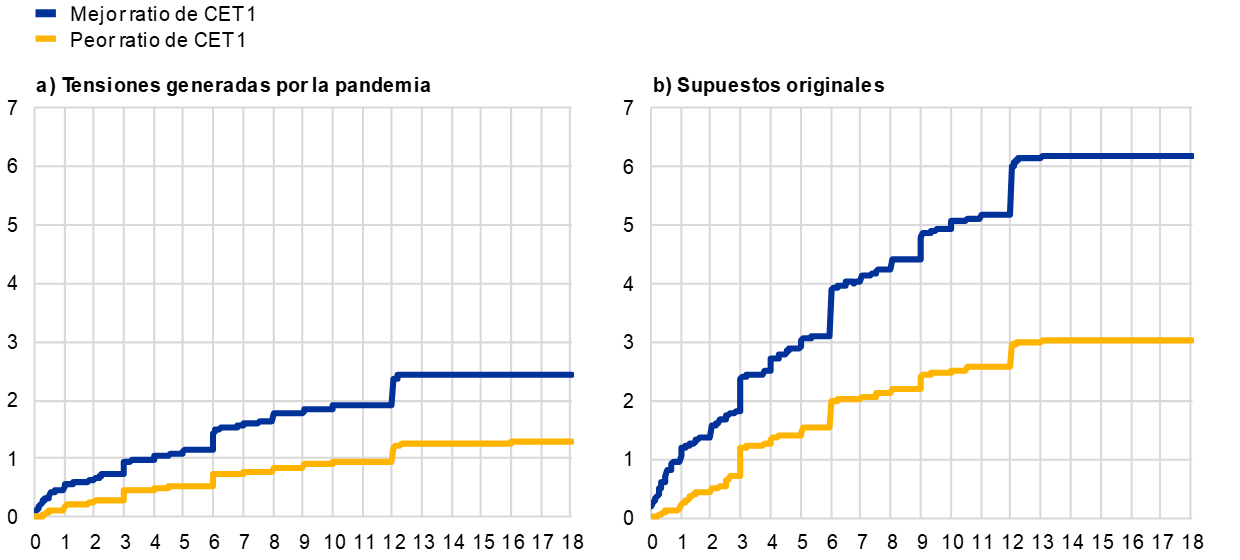

En 2020, la Supervisión Bancaria del BCE llevó a cabo un análisis de vulnerabilidad de 86 entidades significativas para estimar el impacto que podría tener la crisis del COVID-19 sobre el sector bancario de la zona del euro. Los resultados agregados se publicaron el 28 de julio de 2020[6]. Asimismo, para el sector de entidades menos significativas se realizó una evaluación de las vulnerabilidades a los riesgos de crédito y de liquidez que podrían derivarse de un empeoramiento de la situación económica[7].

Los resultados de este ejercicio mostraron que el sector bancario de la zona del euro puede resistir, en general, las tensiones provocadas por la pandemia. No obstante, sigue habiendo una incertidumbre considerable en torno a cuál será la magnitud del deterioro de la calidad de los activos una vez que se levanten las medidas de moratoria, en especial en los sectores económicos más afectados. Esta incertidumbre sobre la evolución de la calidad de los activos se refleja en las diferentes políticas de provisiones adoptadas por las entidades de crédito y continúa siendo una cuestión que preocupa a los supervisores.

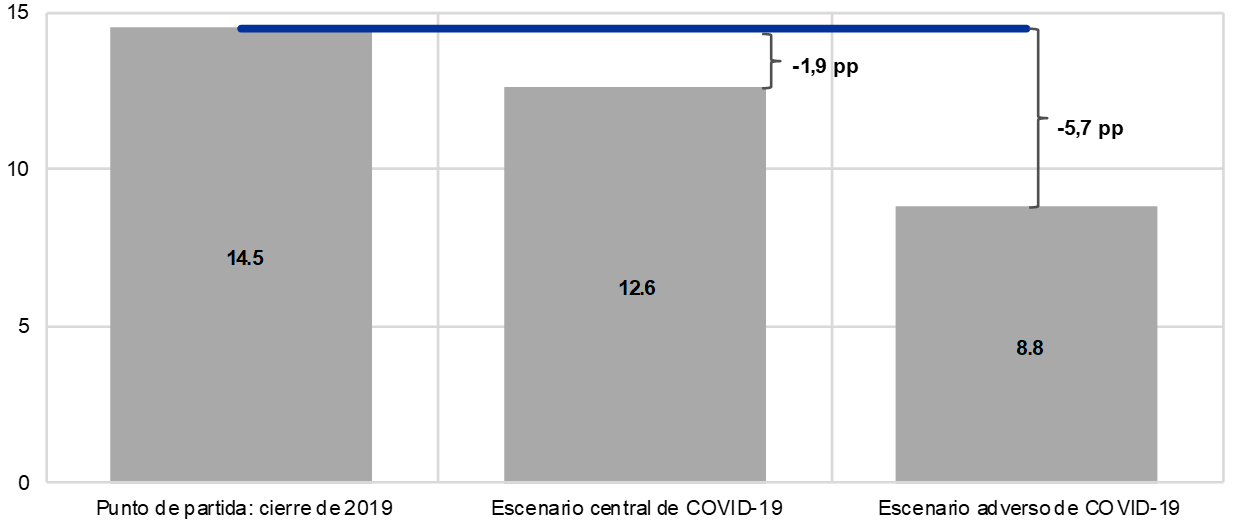

En el análisis de vulnerabilidad se sometieron a prueba dos escenarios relacionados con la pandemia que incluían, en buena parte, el impacto de las medidas de alivio adoptadas en el ámbito de la política monetaria, de la supervisión y fiscal para responder a la crisis del COVID-19. En el escenario central —el que tiene más probabilidades de materializarse según los expertos del Eurosistema—, la ratio media de CET1 de las entidades significativas se redujo del 14,5 % al 12,6 %, confirmando que las entidades sujetas a la supervisión bancaria europea se encuentran suficientemente capitalizadas en el momento actual para resistir una recesión profunda de corta duración. Los colchones de capital existentes permitirían al sector, en líneas generales, resistir también el impacto del escenario adverso, en el que se asumía una recesión más profunda y una recuperación económica más lenta, y en el que la ratio media de CET1 de las entidades se reducía del 14,5 % al 8,8 %. No obstante, en este escenario algunos bancos necesitarían adoptar medidas para seguir cumpliendo sus requerimientos mínimos de capital.

Los resultados de ambos escenarios confirmaron que las entidades de crédito de la zona del euro se adentraron en la crisis del COVID-19 con niveles de capital significativamente más altos y una resiliencia mucho mayor para soportar tensiones financieras inesperadas que cuando se produjo la gran crisis financiera. Los resultados del análisis de vulnerabilidad se utilizaron en el proceso de revisión y evaluación supervisora (PRES) de forma cualitativa con el fin de ayudar a los supervisores a poner a prueba las proyecciones de capital de las entidades, impulsar la coherencia en la evaluación de riesgos y promover políticas prudentes de dotación de provisiones[8].

Gráfico 9

Proyecciones de la ratio de CET1 transitoria para 2022 en distintos escenarios

(porcentajes)

1.1.2 Resultados generales de las entidades de crédito de la zona del euro

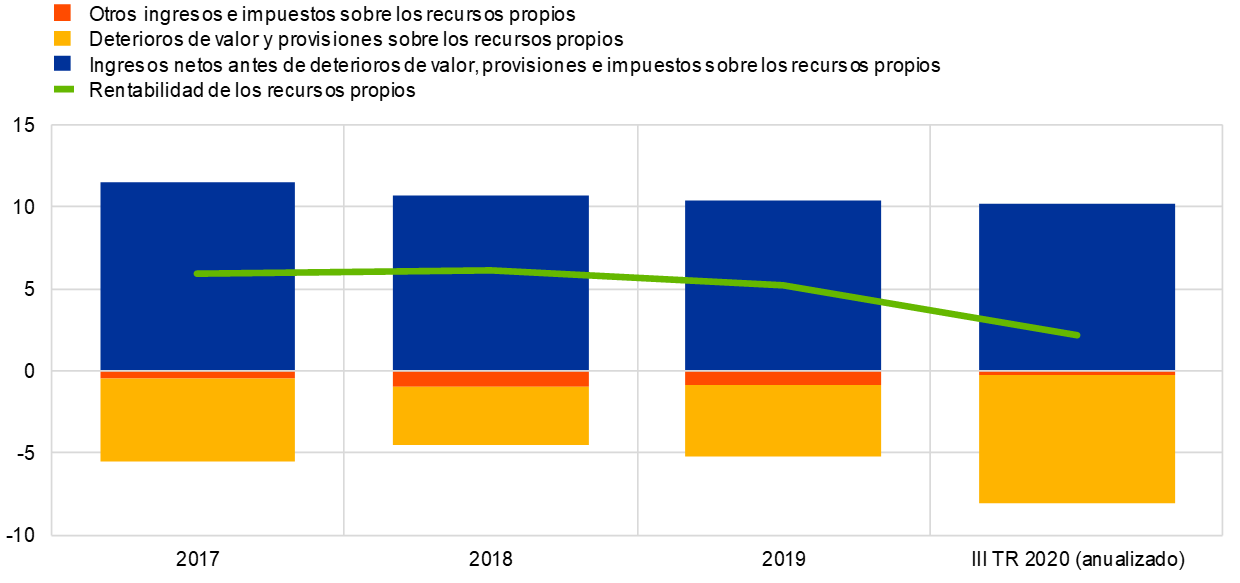

La pandemia tuvo un impacto negativo en la rentabilidad de las entidades significativas en 2020, debido principalmente al aumento de los deterioros de valor y de las provisiones

En 2020, la rentabilidad de las entidades significativas de la zona del euro se redujo sustancialmente como consecuencia de la pandemia de COVID-19. La rentabilidad anualizada agregada de sus recursos propios se situó por debajo del coste de capital declarado y descendió hasta el 2,1 % en los tres primeros trimestres de 2020[9], desde el 5,2 % alcanzado al final de 2019 (gráfico 10). La caída de la rentabilidad también tuvo su reflejo en una disminución adicional de las ratios de precio/valor contable de las entidades de crédito, cuya mediana registró un nuevo mínimo —del 0,3— en abril de 2020, lo que dificultó el recurso de las entidades significativas a los mercados de renta variable sin diluir su accionariado de forma considerable.

Gráfico 10

Rentabilidad agregada de los recursos propios de las entidades significativas por fuente de resultados

(porcentaje de los recursos propios)

Fuente: Estadísticas supervisoras del MUS para la muestra no equilibrada de todas las entidades significativas.

El aumento de los deterioros por insolvencias como consecuencia del empeoramiento del entorno macroeconómico fue el principal factor determinante de la disminución de la rentabilidad. Dicho aumento no se vio acompañado por un incremento de los préstamos dudosos, sino que reflejó simplemente el mayor riesgo de crédito de muchas exposiciones. Los significativos deterioros extraordinarios de los fondos de comercio y los activos por impuestos diferidos en determinadas entidades significativas acentuaron la reducción de la rentabilidad agregada.

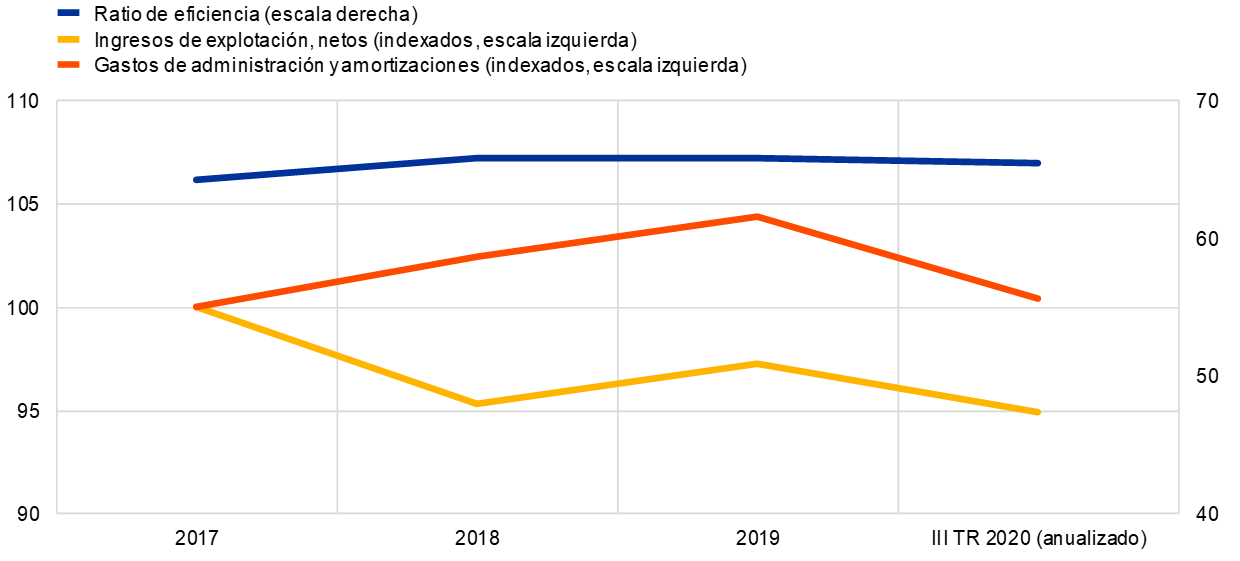

Gráfico 11

Ratios de eficiencia de las entidades significativas y componentes indexados

(porcentajes)

Fuente: Estadísticas supervisoras del MUS para la muestra no equilibrada de todas las entidades significativas.

En 2020, la ratio de eficiencia bancaria agregada se mantuvo sin variación con respecto al elevado nivel de los años anteriores (gráfico 11). Las caídas registradas por el lado de los ingresos se vieron parcialmente compensadas por las reducciones de costes, de forma que los ingresos de explotación antes de deterioros de valor, provisiones e impuestos permanecieron bastante estables. Un aspecto positivo es que la crisis permitió a las entidades aumentar el ritmo de digitalización, lo que podría traducirse en estructuras de costes más eficientes a medio plazo.

Para preservar la continuidad operativa y la competitividad ante la evolución del COVID-19, las entidades significativas expandieron su alcance digital a los clientes y ampliaron su gama de servicios, por ejemplo, con servicios de asesoría online y más pagos sin contacto. Este impulso a la digitalización, cuya finalidad era responder a la demanda de los clientes, facilitó la disminución de costes. Las reducciones de costes fueron también consecuencia de los cierres de oficinas, de la caída de los gastos de desplazamiento y de otros factores de carácter temporal. El margen de intermediación de las entidades significativas volvió a caer en 2020, pese al aumento del crédito y a los tipos de financiación históricamente bajos ofrecidos en las recientes operaciones de financiación a plazo más largo con objetivo específico. Los ingresos netos por comisiones también disminuyeron en la mayoría de las actividades generadoras de comisiones.

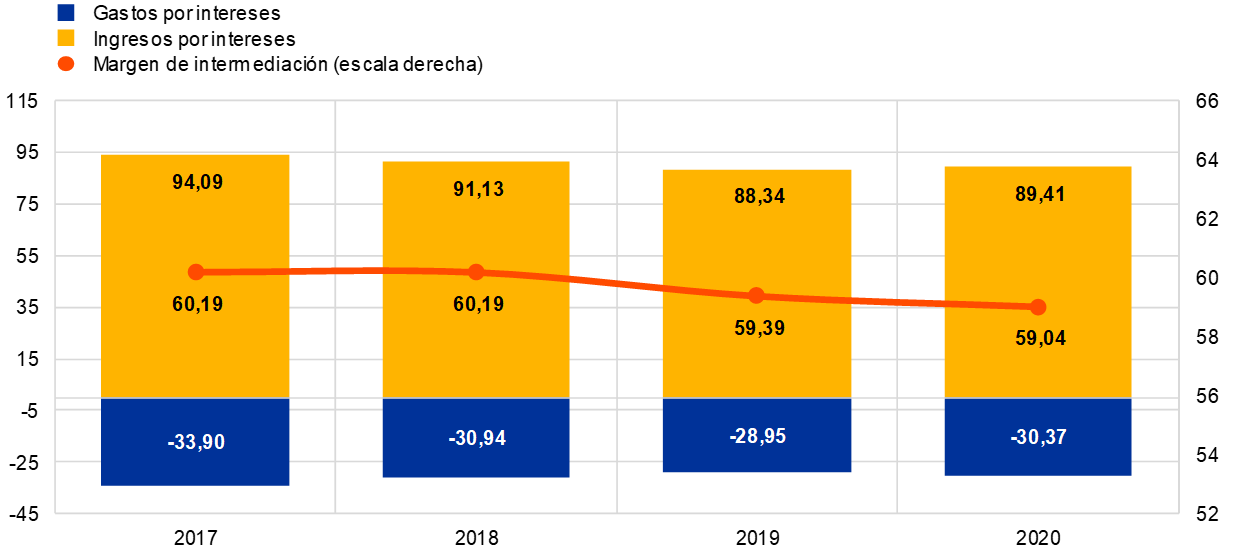

En 2020, la rentabilidad de las entidades menos significativas también se vio afectada negativamente por el mayor nivel de deterioros de valor

Como en el caso de las entidades significativas, la rentabilidad de las entidades menos significativas disminuyó en 2020, debido sobre todo al aumento de los deterioros de valor y de las provisiones como consecuencia del empeoramiento de las condiciones macroeconómicas. La rentabilidad media de los recursos propios de estas entidades fue del 3,5 % en junio de 2020, frente al 5,1 % a finales de 2019. Los ingresos por intereses, que son el principal componente de ingresos de las entidades menos significativas, permanecieron relativamente estables en la primera mitad de 2020 con respecto al año anterior (gráfico 12). Sin embargo, el margen de intermediación descendió ligeramente a causa del incremento de los gastos por intereses. Por último, el coste del riesgo de estas entidades, medido como la ratio entre deterioros financieros y beneficios antes de provisiones, registró un ascenso acusado y pasó del 12,4 % a finales de 2019 al 22,4 % en junio de 2020.

Gráfico 12

Evolución de los ingresos y gastos por intereses y del margen de intermediación de las entidades menos significativas

(mm de euros)

Fuente: Estadísticas supervisoras sobre el sector bancario del BCE.

Notas: El gráfico se basa en una muestra cambiante de entidades menos significativas. Los datos correspondientes al segundo trimestre de 2020 están anualizados mediante trailing de los cuatro trimestres anteriores.

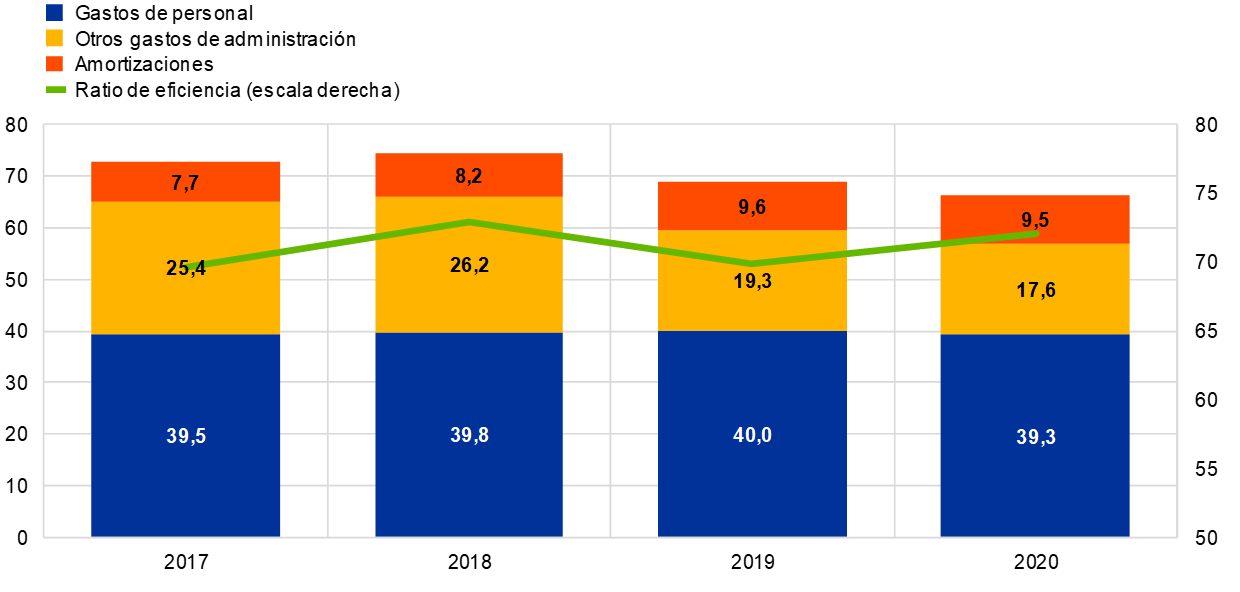

En cuanto a los costes, las entidades menos significativas continuaron esforzándose por reducir los gastos totales, principalmente minimizando sus gastos de administración (gráfico 13). La ratio de eficiencia de estas entidades era del 72 % a finales de junio de 2020, algo por encima del nivel registrado al cierre de 2019 (70 %). La ratio bruta de préstamos dudosos del sector de entidades menos significativas aumentó ligeramente hasta situarse en el 2,1 % en el segundo trimestre de 2020, 20 puntos básicos por encima del nivel de diciembre de 2019.

Gráfico 13

Costes de las entidades menos significativas

(escala izquierda: mm de euros; escala derecha: porcentajes)

Fuente: Estadísticas supervisoras sobre el sector bancario del BCE.

Notas: El gráfico se basa en una muestra cambiante de entidades menos significativas. Los datos correspondientes al segundo trimestre de 2020 están anualizados mediante trailing de los cuatro trimestres anteriores.

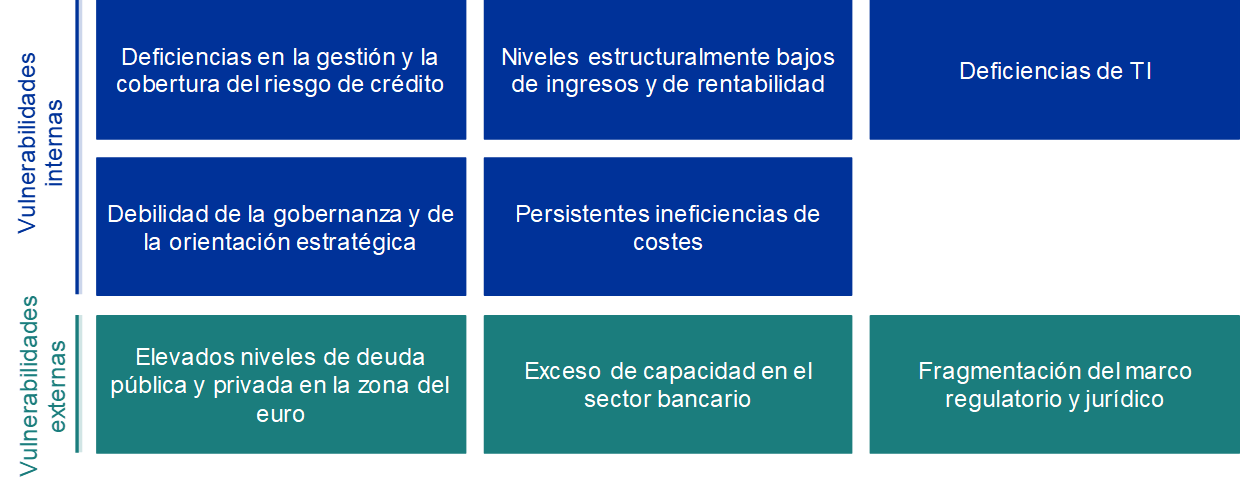

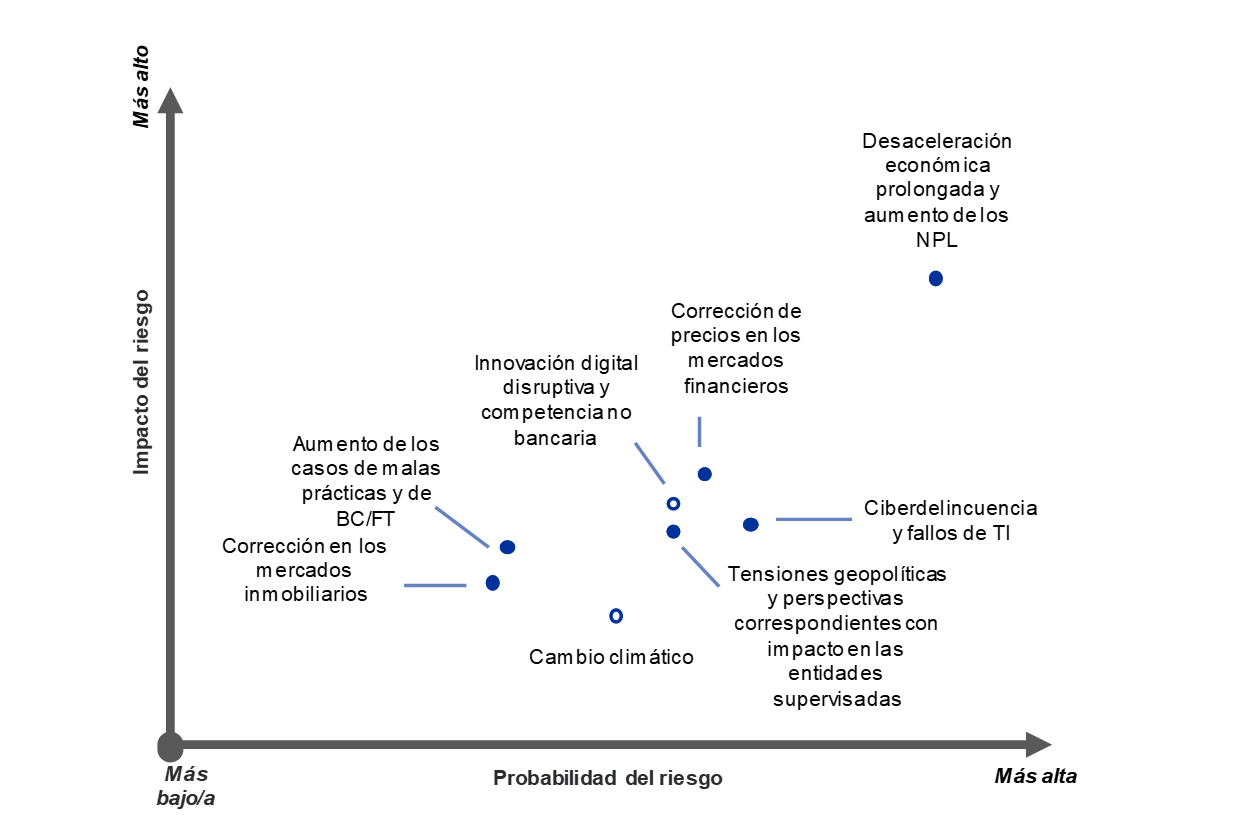

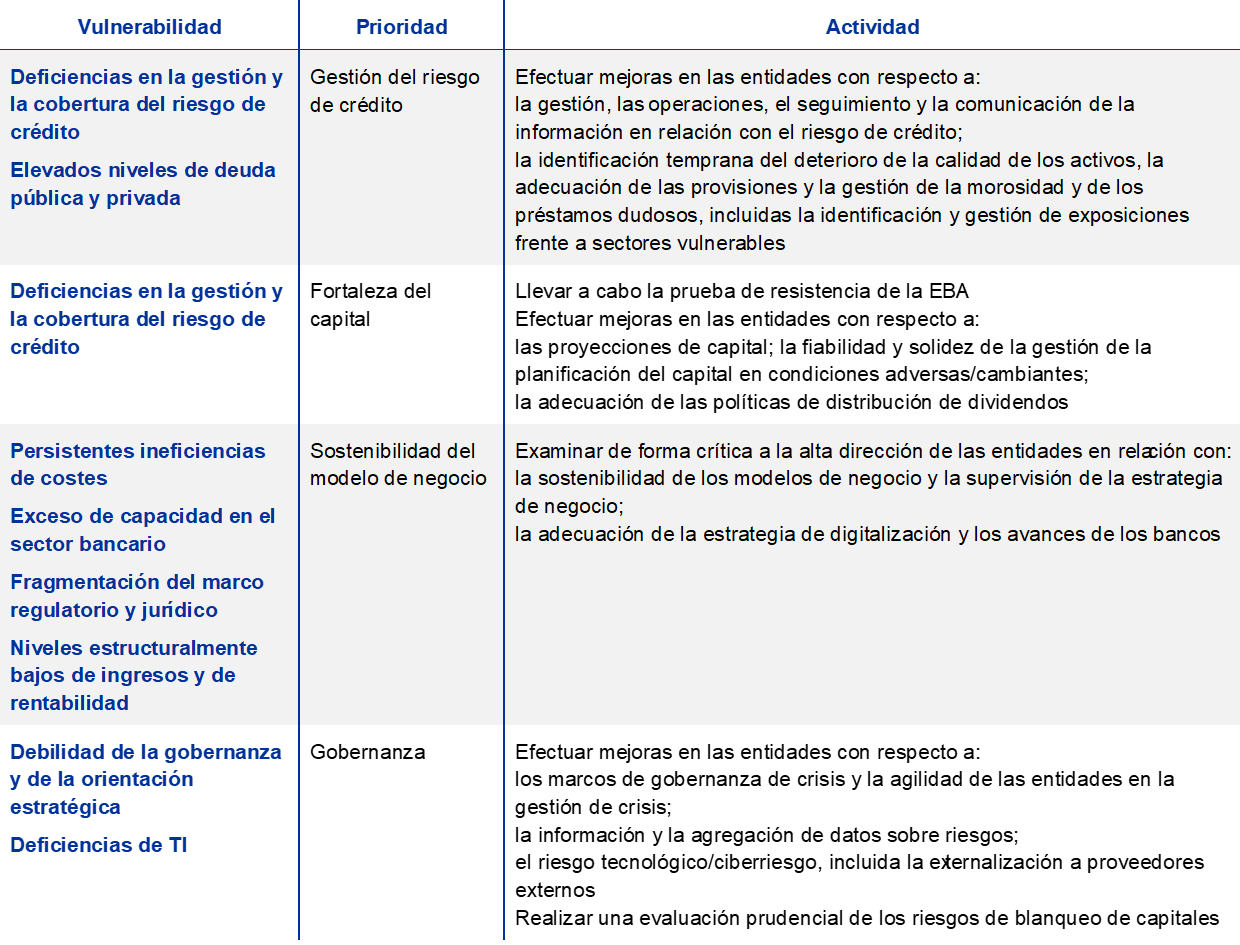

1.1.3 Principales riesgos del sector bancario

La Supervisión Bancaria del BCE, en estrecha colaboración con las autoridades nacionales competentes (ANC), identifica cada año los principales riesgos a los que se enfrentan las entidades de crédito a corto y medio plazo (en un horizonte de entre dos y tres años). En el ejercicio 2019 se habían identificado originalmente los siguientes factores de riesgo principales para 2020 y años posteriores: i) la sostenibilidad de los modelos de negocio, ii) la ciberdelincuencia y las deficiencias tecnológicas, y iii) el resurgimiento de retos económicos, políticos y de sostenibilidad de la deuda en la zona del euro. Otros riesgos identificados fueron el riesgo de ejecución asociado a las estrategias de las entidades para los préstamos dudosos, las malas prácticas, el blanqueo de capitales y la financiación del terrorismo, el Brexit y el cambio climático.

Las debilidades estructurales de la rentabilidad bancaria se vieron agravadas por la recesión causada por la pandemia en 2020

La pandemia de COVID-19 obligó a la Supervisión Bancaria del BCE a reorientar su atención supervisora hacia los retos más acuciantes derivados de la crisis y a adoptar medidas ad hoc para reforzar la capacidad de las entidades de crédito para operar en un entorno nuevo[10]. Pero más allá del problema inmediato creado por la gran incertidumbre de las perspectivas económicas, en última instancia, la crisis del COVID-19 acentuó los riesgos que ya se habían identificado como los más importantes para el sector bancario de la zona del euro incluso antes del estallido de la pandemia.

La baja rentabilidad de las entidades de crédito de la zona del euro y la sostenibilidad de sus modelos de negocio también habían sido preocupaciones supervisoras en años anteriores, principalmente debido a las rígidas estructuras de costes de muchas entidades significativas y a las dificultades generales para generar márgenes de beneficio adecuados en el entorno de tipos de interés prolongadamente reducidos y de exceso de capacidad en el sector bancario europeo. La recesión económica provocada por el COVID-19 ejerció presión adicional sobre la rentabilidad de los bancos, como consecuencia del aumento de los deterioros de valor y las provisiones, lo que incrementó la urgencia de abordar las debilidades estructurales y acelerar la preparación de sus modelos de negocio para el futuro.

El deterioro de la calidad de los activos de los balances bancarios es una preocupación a medida que avanza la crisis del COVID-19

El nivel agregado de préstamos dudosos en la zona del euro al cierre de 2019, todavía elevado, también era un motivo de preocupación supervisora de cara a 2020. En este contexto, la crisis del COVID-19 incrementó el riesgo de un aumento adicional de los préstamos dudosos en el futuro, lo que reflejó el efecto negativo de la pandemia sobre la solvencia de los prestatarios.

Al comienzo de la supervisión bancaria europea, el BCE identificó la necesidad de mejorar los marcos de gobernanza de las entidades de crédito de la zona del euro, y esta necesidad se mantenía al cierre de 2019. Entre las áreas en las que se habían identificado deficiencias y que, por tanto, eran áreas de atención supervisora, se encontraban el funcionamiento de los Consejos de los bancos y sus marcos organizativos, las funciones de control interno, la capacidad de agregación de datos y la calidad de sus datos.

La crisis del COVID-19 agudizó las debilidades de varias áreas de gobernanza y de gestión de riesgos, la mayoría de las cuales habían sido identificadas antes del estallido de la pandemia

La crisis del COVID-19 proporcionó nuevas evidencias de estas debilidades, a saber: i) deficiencias en la información reportada y en la agregación de datos, lo que podría dificultar los procesos de toma de decisiones de las entidades; ii) escasa participación del órgano de administración en su función de supervisión en las decisiones estratégicas sobre áreas seriamente afectadas por la crisis, como el riesgo de crédito y la planificación del capital, e insuficiente escrutinio de dichas decisiones; iii) proactividad insuficiente de las funciones de control —especialmente de gestión de riesgos y de cumplimiento— para afrontar la crisis, habiendo algunos bancos que siguen con falta de personal y sin las herramientas y los procesos tecnológicos adecuados para identificar, medir y hacer un seguimiento de los riesgos.

Las turbulencias observadas en los mercados en el primer trimestre del año también dejaron al descubierto los riesgos de mercado frente a los que los bancos están más expuestos, y que son difíciles de cuantificar y de gestionar, en particular en épocas de elevada volatilidad. Las pérdidas incurridas en la cartera de negociación a menudo fueron resultado de los ajustes a la baja en la valoración de las posiciones en derivados —especialmente ajustes de valoración por el riesgo de crédito y ajustes de valoración por la financiación (FVA, por sus siglas en inglés)—, y del incremento del riesgo de base incorporado en las operaciones de arbitraje, como las realizadas con acciones. Además, la caída de las cotizaciones y la ampliación de los diferenciales de crédito tuvieron un impacto material en los instrumentos de la cartera de inversión (banking book) registrados a valor razonable, mientras que los bajos tipos de interés afectaron negativamente no solo a la rentabilidad de la actividad principal, sino también a la cuantificación de los pasivos por pensiones.

Recuadro 1

Medidas adoptadas por la Supervisión Bancaria del BCE para afrontar la pandemia de COVID-19

Desde el 12 de marzo, el BCE ha tomado una serie de medidas de relajación de los requerimientos supervisores y operativos para preservar la estabilidad financiera y asegurar a la vez que las entidades de crédito puedan seguir proporcionando financiación a la economía real.

Desde la irrupción de la pandemia de COVID-19, la Supervisión Bancaria del BCE ha adoptado amplias medidas dirigidas a relajar temporalmente los requerimientos de capital y operativos de las entidades de crédito de los países participantes. El 12 de marzo, decidió permitir que las entidades operasen temporalmente con niveles inferiores al nivel de capital establecido en la recomendación de Pilar 2 (P2G) y al requerimiento combinado de colchones de capital, así como al nivel de liquidez definido por la ratio de cobertura de liquidez (LCR). Estas medidas de carácter transitorio fueron complementadas por la relajación del colchón de capital anticíclico (CCA) que las autoridades macroprudenciales nacionales consideraron adecuada. Asimismo, se permitió a las entidades utilizar instrumentos de capital no clasificados como capital de nivel 1 ordinario (CET1), por ejemplo, instrumentos de capital de nivel 1 adicional (additional Tier 1, o AT1) o de nivel 2 (Tier 2, o T2), para cumplir parte de los requerimientos de Pilar 2 (P2R). Con ello se adelantó el cambio en la composición del capital de los P2R de las entidades, que inicialmente estaba previsto que entrara en vigor en enero de 2021, como parte de la última revisión de la Directiva de Requerimientos de Capital (DRC V). Además, el BCE informó a los bancos sobre las medidas que podían tomar para aumentar la flexibilidad operativa en la implementación de las medidas de supervisión dirigidas específicamente a ellos. Asimismo, respaldó plenamente la decisión de la Autoridad Bancaria Europea (EBA) de aplazar un año la prueba de resistencia a escala de la UE e hizo extensivo dicho aplazamiento a todas las entidades de crédito que debían someterse a la prueba de resistencia en 2020.

Para asegurar que las entidades de crédito de la unión bancaria pudieran continuar proporcionando financiación a los hogares y a las empresas en el contexto de la perturbación del COVID-19, el 20 y el 27 de marzo, la Supervisión Bancaria del BCE proporcionó información más detallada sobre la aplicación de las medidas anunciadas el 12 de marzo y anunció medidas adicionales, como más flexibilidad en el tratamiento prudencial de los préstamos respaldados por medidas de apoyo público y orientaciones a las entidades sobre cómo evitar efectos procíclicos excesivos al aplicar la norma internacional de contabilidad NIIF 9. Con esta flexibilidad, el BCE procuraba lograr un equilibrio entre la necesidad de ayudar a las entidades de crédito a absorber el impacto de la crisis actual, por un lado, y la necesidad de mantener prácticas adecuadas de identificación de riesgos e incentivos para gestionar los riesgos, por otro, asegurando, al mismo tiempo, que solo se aplicaran soluciones sostenibles a los deudores viables en dificultades.

En respuesta a los niveles extraordinarios de volatilidad registrados en los mercados financieros, el 16 de abril, el BCE también proporcionó aclaraciones sobre cómo podían las entidades de crédito evitar un aumento no justificado de los requerimientos de capital por riesgo de mercado ajustando temporalmente el componente supervisor de dichos requerimientos. El objetivo de esta medida, además de suavizar la prociclicidad, era mantener la capacidad de las entidades para proporcionar liquidez a los mercados y continuar las actividades de creación de mercado. La modificación rápida del Reglamento de Requerimientos de Capital[11] (denominada «quick fix» del RRC II) publicada el 26 de junio de 2020 introdujo, entre otras medidas, flexibilidad adicional para que las autoridades competentes afronten la extrema volatilidad del mercado observada durante la pandemia de COVID-19 permitiendo que el BCE deje a las entidades de crédito excluir los excesos derivados del uso de modelos internos para el riesgo de mercado que se produzcan entre el 1 de enero de 2020 y el 31 de diciembre de 2021, que no se deban a deficiencias en los modelos internos.

Para facilitar la implementación de políticas monetarias en circunstancias excepcionales, la modificación «quick fix» del RRC II también otorgó a las autoridades competentes discrecionalidad para permitir temporalmente la exclusión de determinadas exposiciones frente a bancos centrales del cálculo de la exposición total de la ratio de apalancamiento, previa consulta al banco central pertinente. El 17 de septiembre, el BCE ejerció esta discrecionalidad y anunció que las entidades de crédito bajo su supervisión directa podían excluir determinadas exposiciones frente a bancos centrales de la ratio de apalancamiento hasta el 27 de junio de 2021. Esta decisión se tomó después de que el Consejo de Gobierno determinase que se daban circunstancias excepcionales como consecuencia de la pandemia de COVID-19.

Durante el verano de 2020, el BCE continuó animando a las entidades de crédito a que utilizasen sus colchones de capital y de liquidez para conceder préstamos y para absorber pérdidas. En su comunicación de julio, el BCE hizo hincapié en que no iba a exigir a las entidades que comenzasen a restituir sus colchones de capital antes de que este alcanzase el nivel máximo de caída. Concretamente, el BCE se comprometió a permitir a las entidades de crédito operar por debajo de la P2G y del requerimiento combinado de colchones de capital al menos hasta el final de 2022, y por debajo de la LCR al menos hasta el final de 2021, sin activar automáticamente medidas supervisoras. También aclaró que el plazo exacto se decidiría después de la prueba de resistencia a escala de la UE de 2021 y, como en todos los ciclos de supervisión, de manera individualizada en función de la situación concreta de cada entidad.

Como el sector bancario de la zona del euro había mostrado suficiente capacidad de resistencia operativa durante la primavera y a principios del verano de 2020, en julio de 2020, el BCE decidió no ampliar el plazo de seis meses de las medidas de relajación de los requerimientos operativos que había otorgado a las entidades en marzo de 2020, salvo para la presentación de las estrategias de reducción de préstamos dudosos para los bancos con altos niveles de préstamos de esta naturaleza. No obstante, se esperaba que estas entidades siguiesen gestionando activamente sus préstamos dudosos. El BCE también reanudó el seguimiento de las medidas correctoras que debían adoptar las entidades a raíz de anteriores decisiones del PRES, inspecciones in situ e investigaciones de modelos internos. También retomó la emisión de decisiones tras la revisión específica de modelos internos (TRIM, por sus siglas en inglés), de cartas de seguimiento in situ y de decisiones sobre modelos internos, y envió cartas dirigidas a las entidades de crédito en las que comunicaba sus expectativas de que las entidades contaran con prácticas de gestión eficaces y con suficiente capacidad operativa para hacer frente al aumento esperado de las exposiciones problemáticas[12].

Al final de 2020, el BCE continuó vigilando de cerca la crisis del COVID-19 y sus implicaciones para el sector bancario, manteniendo un contacto estrecho con otras autoridades y entidades supervisadas, y se mostró preparado para utilizar la flexibilidad que le otorga el conjunto de herramientas supervisoras con el fin de tomar medidas adicionales en caso necesario.

Recomendaciones sobre dividendos

Además de las medidas de relajación de los requerimientos de capital adoptadas en marzo, la Supervisión Bancaria del BCE tomó medidas para asegurar que las entidades conservasen el capital ante la extraordinaria incertidumbre causada por la pandemia de COVID-19. El 27 de marzo, el BCE emitió una Recomendación dirigida a las entidades de crédito sobre el reparto de dividendos. Con el fin de impulsar su capacidad para absorber pérdidas y apoyar la concesión de préstamos a los hogares, a las pequeñas empresas y a las grandes empresas, se recomendó a las entidades que no repartiesen dividendos correspondientes a los ejercicios 2019 y 2020 al menos hasta el 1 de octubre de 2020, y que se abstuviesen de recomprar acciones para remunerar a los accionistas. El objetivo era dotar a los bancos de capacidad adicional para conceder crédito o absorber pérdidas en un momento en el que era especialmente necesario.

El 28 de julio, el BCE amplió su Recomendación sobre el reparto de dividendos hasta el 1 de enero de 2021, pero hizo hincapié en que las medidas seguían siendo transitorias y excepcionales e iban dirigidas a preservar la capacidad de las entidades para absorber pérdidas y respaldar la economía en un entorno de incertidumbre excepcional. Como demostró el análisis de vulnerabilidad, el nivel de capital del sistema podía reducirse significativamente si se materializaba un escenario severo. El BCE también emitió una carta dirigida a las entidades de crédito en la que les pedía que fuesen extremadamente moderadas en relación con los pagos de remuneraciones variables, por ejemplo, reduciendo su importe total. En los casos en los que esto no era posible, se recomendaba a las entidades diferir una parte mayor de la remuneración variable y considerar pagos en instrumentos, como acciones propias. Como es habitual, el BCE continuó evaluando las políticas de remuneración de los bancos como parte de su PRES, y, en particular, el impacto que dichas políticas podían tener en su capacidad para mantener una base sólida de capital. El enfoque del BCE relativo a los dividendos y la remuneración estaba en consonancia con la correspondiente Recomendación de la Junta Europea de Riesgo Sistémico (JERS).

En el tercer trimestre de 2020 se disponía de colchones de capital holgados, gracias, en parte, a las distintas medidas de relajación de los requerimientos de capital adoptadas por el BCE y las autoridades macroprudenciales. El margen de capital agregado aumentó desde el 2,8 % hasta el 5,3 % en el tercer trimestre del año. Según las estimaciones, la contribución de la relajación de la P2G fue del 1,1 %; la de la aplicación anticipada de los P2R, del 0,5 %, y la de las restricciones sobre los dividendos, las disposiciones transitorias de la NIIF 9 y la relajación de los colchones macroprudenciales, del 0,3 %.

El BCE revisó su postura sobre los dividendos y la remuneración en el cuarto trimestre de 2020. El 15 de diciembre de 2020, emitió una Recomendación revisada en la que pedía a las entidades de crédito que actuasen con extrema prudencia en relación con los dividendos y la recompra de acciones. A este fin, el BCE solicitó a todas las entidades que considerasen abstenerse de repartir dividendos en efectivo y de recomprar acciones, o que limitasen tales repartos, hasta el 30 de septiembre de 2021. Dada la persistente incertidumbre sobre el impacto económico de la pandemia de COVID-19, el BCE espera que los dividendos y las recompras de acciones se mantengan por debajo del 15 % del beneficio acumulado de los ejercicios de 2019 y 2020, y que no sobrepasen los 20 puntos básicos de la ratio de CET1, si este importe fuera menor. El BCE comunicó su expectativa de que solo las entidades rentables con trayectorias de capital sólidas debían considerar el reparto de dividendos o la recompra de acciones, y que las entidades que considerasen tales repartos debían ponerse en contacto con su equipo conjunto de supervisión (ECS) para analizar si el nivel del reparto previsto sería prudente. El BCE también reiteró su postura sobre la remuneración variable en otra carta dirigida a las entidades de crédito. La Recomendación reflejó una evaluación de la estabilidad del sistema financiero y se adoptó en estrecha cooperación con la JERS.

1.2 Prioridades supervisoras y proyectos en 2020

1.2.1 Prioridades supervisoras para 2020 y el enfoque pragmático del PRES

En 2020, el estallido de la pandemia de COVID-19 hizo que el BCE revisara sus prioridades, procesos y actividades de supervisión, con el fin de respaldar la capacidad de las entidades de crédito para servir a la economía y, al mismo tiempo, afrontar los retos operativos generados por la pandemia. En este contexto, los equipos conjuntos de supervisión (ECS) modificaron las prioridades de sus actuaciones y cambiaron su foco de atención, dirigiéndolo a la capacidad de los bancos para hacer frente al impacto de la pandemia.

En este entorno, los supervisores mantuvieron contactos proactivos con las entidades para discutir medidas individuales, como el ajuste de los calendarios, procesos y plazos de las inspecciones in situ y de las investigaciones de modelos internos. Además, ampliaron los plazos de determinadas medidas supervisoras y solicitudes de información no críticas.

En 2020, el estallido de la pandemia de COVID-19 hizo que el BCE revisara sus prioridades, procesos y actividades de supervisión. La Supervisión Bancaria del BCE adoptó un enfoque pragmático para la realización de su actividad anual principal, el PRES.

En este mismo sentido, la Supervisión Bancaria del BCE adoptó un enfoque pragmático para la realización de su actividad anual principal —el proceso de revisión y evaluación supervisora (PRES)—, en línea con las Directrices de la Autoridad Bancaria Europea (EBA)[13].

Con arreglo al enfoque pragmático del PRES para 2020, el BCE se centró en la capacidad de las entidades para hacer frente a los retos y los riesgos para el capital y la liquidez derivados de la pandemia actual. En términos generales, el BCE decidió mantener estables los recargos de capital (P2R y P2G) y no actualizar las puntuaciones del PRES, a menos que los cambios estuvieran justificados por circunstancias excepcionales que afectaran a una entidad concreta. Asimismo, decidió abordar las preocupaciones supervisoras mediante recomendaciones cualitativas. Además, los ECS utilizaron los resultados del análisis de vulnerabilidad del BCE para identificar nuevas vulnerabilidades y para poner a prueba las proyecciones financieras y de capital de los bancos. Estos resultados se incorporaron posteriormente a las evaluaciones del PRES.

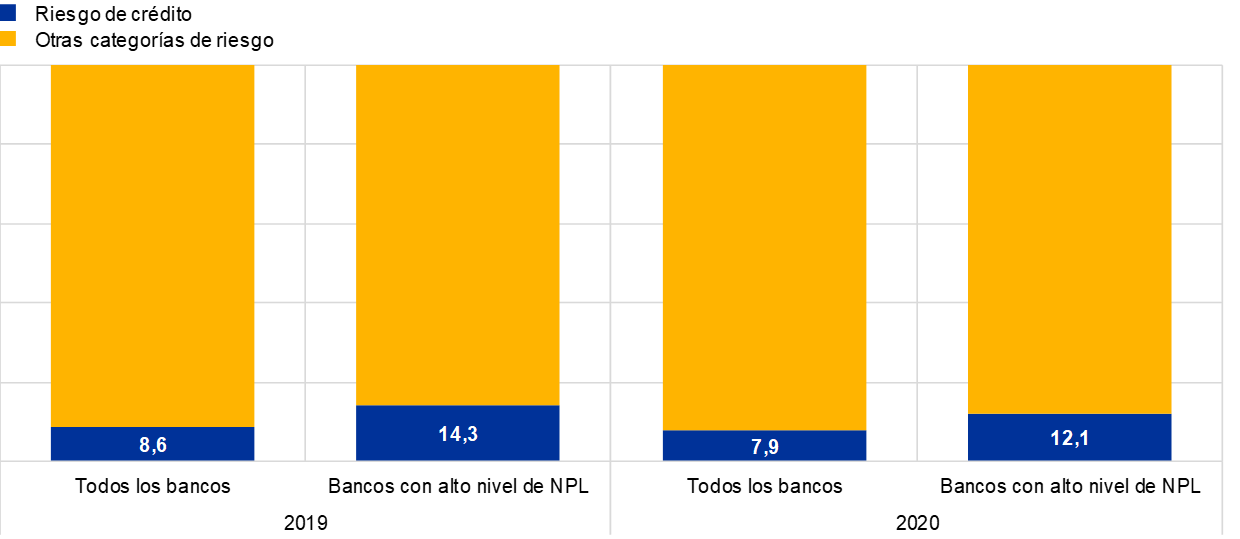

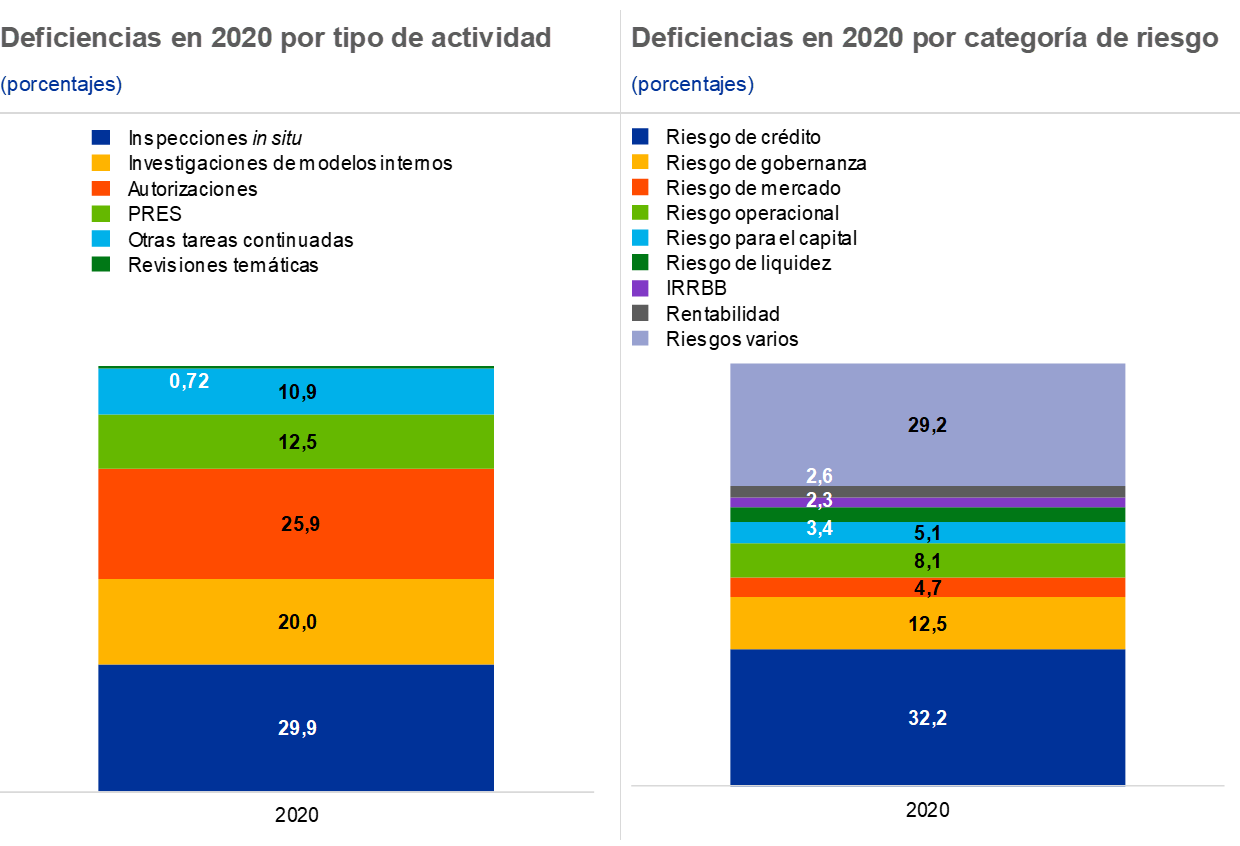

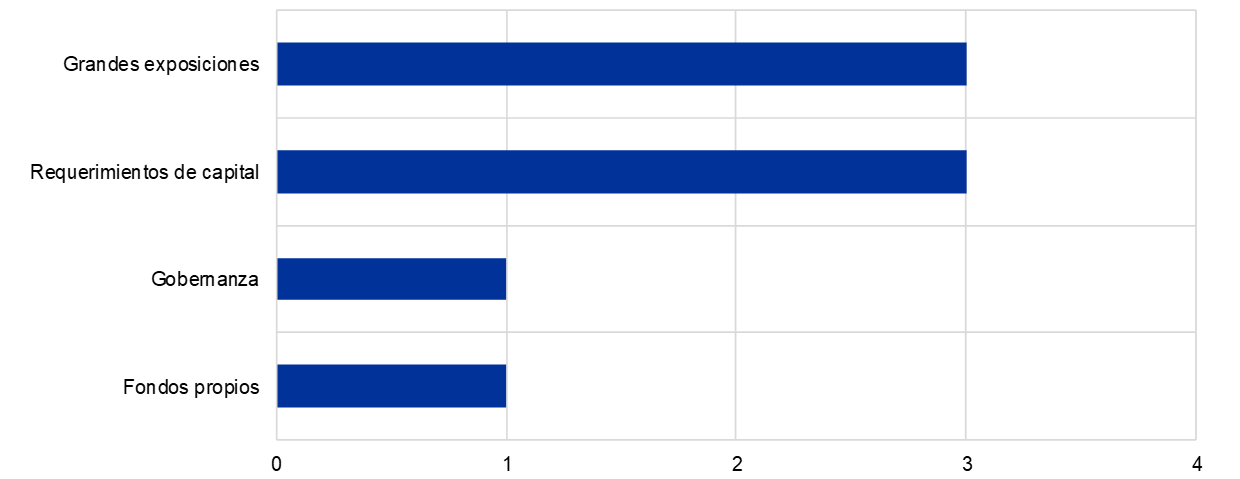

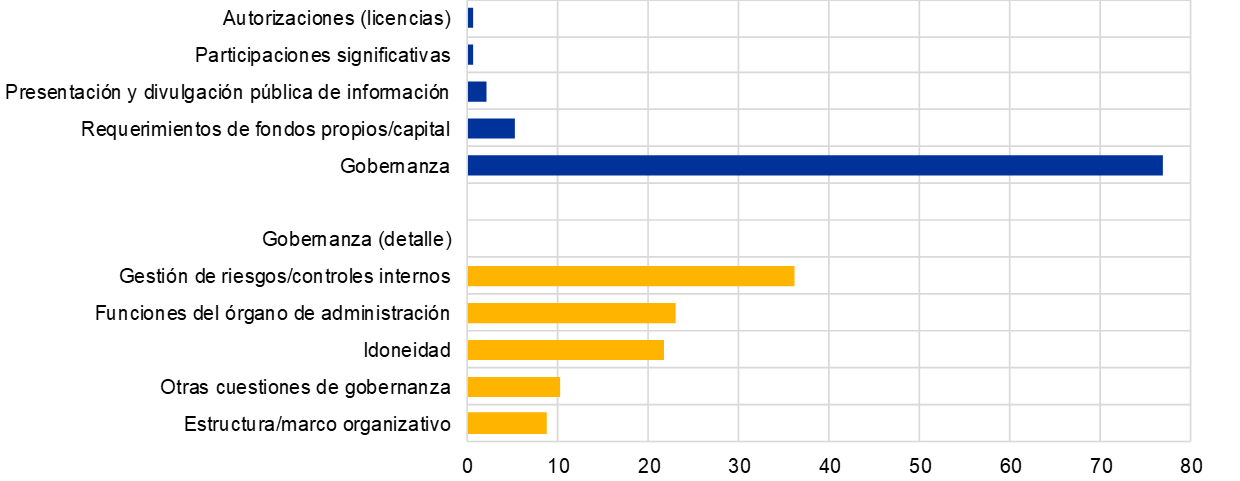

En línea con la iniciativa del año anterior de ofrecer mayor transparencia a las entidades de crédito y a los inversores con la publicación (en enero de 2020) de los requerimientos supervisores de capital resultantes del PRES, en enero de 2021, el BCE publicó los resultados agregados del PRES junto con un detalle por modelo de negocio y los requerimientos de Pilar 2 (Pillar 2 Requirements, P2R) individuales de cada entidad, con la correspondiente composición del capital[14]. A este respecto, en 2020, los requerimientos y las recomendaciones de capital total del PRES, excluidos los colchones sistémicos y el colchón de capital anticíclico, se mantuvieron estables en una media aproximada del 14 %, mientras que el requerimiento de capital CET1 se redujo del 10,6 % en 2019 al 9,6 %, debido a los nuevos criterios sobre la calidad del capital de los P2R. También se permitió a las entidades utilizar parcialmente instrumentos de capital no clasificados como capital CET1 para cumplir los P2R, adelantando una medida que inicialmente se había previsto que entrara en vigor en enero de 2021, como parte de la última revisión de la Directiva de Requerimientos de Capital (DRC V). Además de los requerimientos y las recomendaciones de capital, en 2020 todas las entidades recibieron recomendaciones cualitativas. La mayoría de ellas se centraron en las áreas de gobierno interno (principalmente en las funciones de control interno, el órgano de administración y los problemas de agregación de datos nuevos y antiguos) y de riesgo de crédito (sobre todo en relación con la clasificación de los préstamos, las provisiones y los efectos «acantilado»). En comparación con el ciclo anterior del PRES (de 2019), las deficiencias detectadas en los componentes del riesgo de crédito y del modelo de negocio aumentaron de forma significativa, mientras que las relacionadas con el capital y el gobierno interno se mantuvieron prácticamente estables, si bien estas últimas continuaron siendo las más numerosas en términos absolutos en 2020.

1.2.2 Trabajo relativo a los criterios de concesión de préstamos

Con el fin de evaluar la calidad de los criterios de concesión de préstamos de las entidades, en 2019 la Supervisión Bancaria del BCE puso en marcha un proyecto específico para recopilar datos sobre nuevos préstamos concedidos por las entidades de crédito de la zona del euro entre 2016 y 2018. Los resultados se publicaron en junio de 2020[15]. El trabajo de la Supervisión Bancaria del BCE sobre la concesión de crédito complementa los esfuerzos estratégicos en curso para dar solución a los préstamos dudosos existentes.

El informe sobre las entidades significativas puso de manifiesto algunas debilidades en la manera en que las entidades de crédito han concedido y fijado el precio de los nuevos préstamos en los últimos años; en particular, los bancos han ido relajando los criterios de concesión de préstamos a hogares. En el análisis también se detectó que las entidades con niveles de préstamos dudosos elevados tendían a ser más conservadoras en la concesión de préstamos para adquisición de vivienda que otras entidades, y que no todas prestaban suficiente atención a la fijación de precios en función del riesgo, con vistas a garantizar que el precio de los préstamos cubra, al menos, las pérdidas esperadas y los costes. No se halló evidencia de que las entidades que usan modelos internos para calcular los requerimientos de capital fijen mejor los precios en función del riesgo.

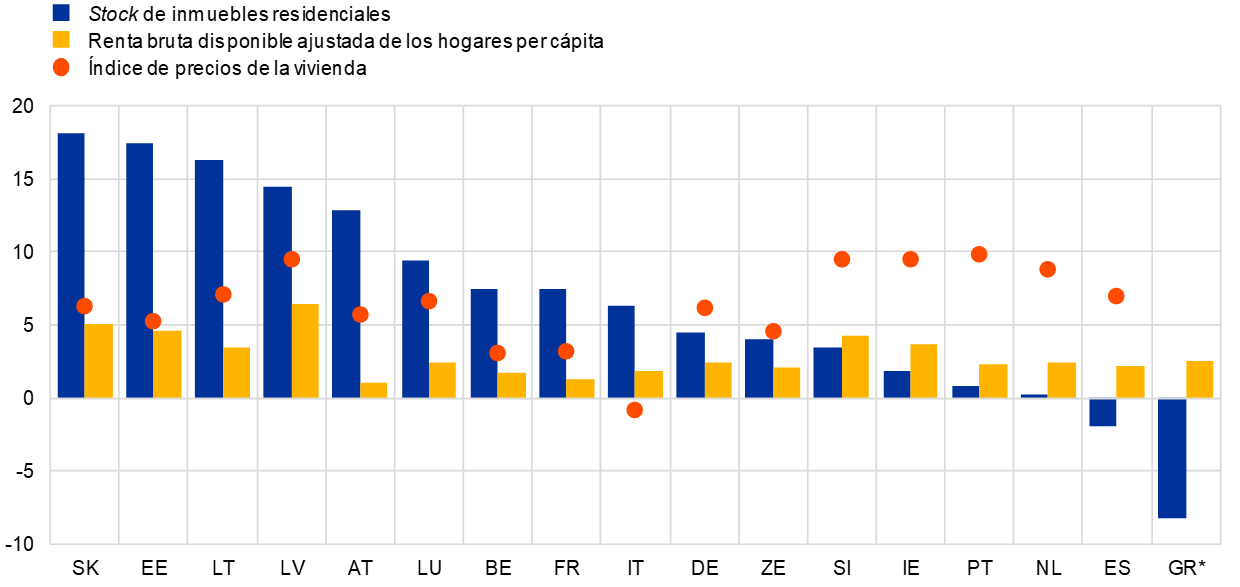

En 2019 la Supervisión Bancaria del BCE puso en marcha un proyecto específico para recopilar datos sobre nuevos préstamos concedidos por las entidades de crédito de la zona del euro. El informe sobre las entidades significativas puso de relieve un aumento de los préstamos a hogares, en parte favorecido por la acusada subida de los precios de la vivienda, pero sin estar totalmente respaldado por un incremento de la renta de este sector.

Los préstamos a hogares aumentaron notablemente entre 2016 y 2018, en parte favorecidos por la acusada subida de los precios de la vivienda, pero sin estar totalmente respaldados por un incremento de la renta de este sector (gráfico 14). En consecuencia, los indicadores clave de riesgo (KRI, por sus siglas en inglés) basados en la renta de las carteras de inmuebles residenciales y de crédito al consumo se deterioraron, al tiempo que los diferenciales de precios se estrecharon.

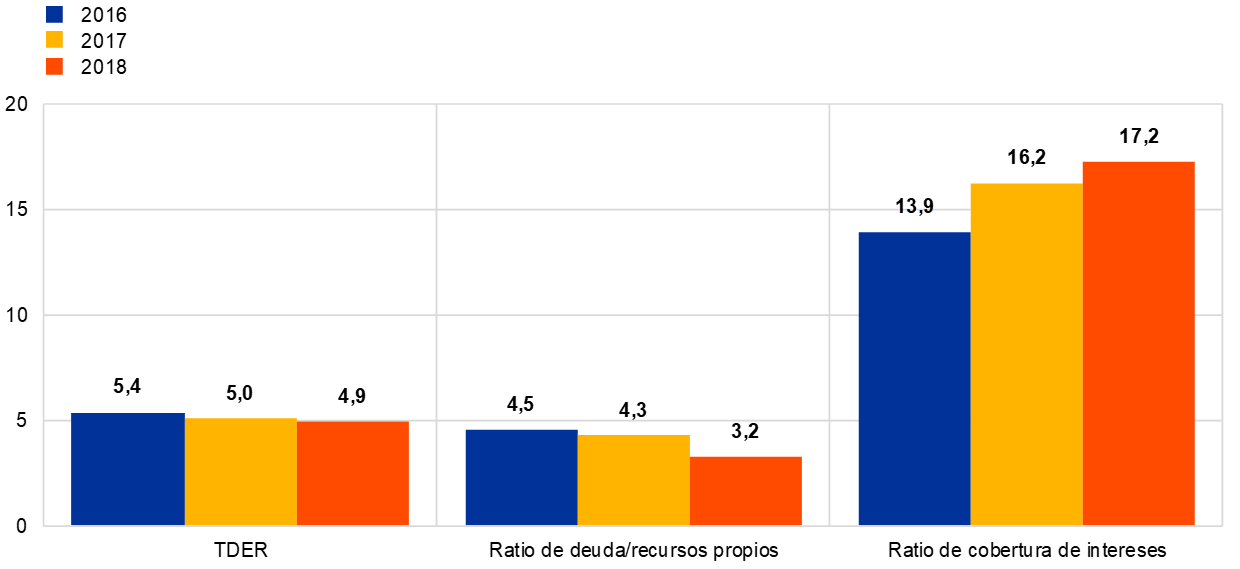

Sin embargo, los nuevos préstamos concedidos a las sociedades no financieras mostraron un panorama heterogéneo. Los indicadores clave de riesgo de la cartera de contrapartes no financieras mejoraron (gráfico 15), aunque las estructuras de los préstamos adquirieron mayor riesgo y los diferenciales de precios disminuyeron en esta cartera. Los ECS están llevando a cabo evaluaciones de seguimiento específico en el contexto de la supervisión diaria.

Gráfico 14

Inmuebles residenciales: crecimiento de los préstamos y factores macroeconómicos

(tasa de crecimiento anual compuesta entre 2016 y 2018; porcentajes)

Fuentes: Recopilación de datos sobre concesión de préstamos en 2019 de la Supervisión Bancaria del BCE, Eurostat.

Notas: No se comunicaron datos relativos al índice de precios de la vivienda en 2018 en Grecia. Las medias de la zona del euro (ZE) y de cada país se basan en datos balanceados.

En paralelo al ejercicio sobre la concesión de préstamos por parte de las entidades significativas, la Supervisión Bancaria del BCE, en estrecha colaboración con las ANC, llevó a cabo un análisis horizontal en todo el MUS de las prácticas de concesión de préstamos de bancos más pequeños, basado en una muestra de entidades menos significativas. En la recopilación de datos de estas entidades se aplicó el principio de proporcionalidad. Los resultados señalan que la mayoría de las entidades menos significativas incluidas en la muestra tienen problemas considerables de disponibilidad de datos de los indicadores del riesgo de crédito. Estas entidades registraron un crecimiento del crédito mucho más elevado que las entidades significativas comparables, y sus prestatarios incrementaron sustancialmente su carga crediticia. La intensa competencia del mercado ejerció presión adicional sobre los márgenes crediticios de las entidades menos significativas y las obligó a ajustar sus estrategias de negocio y de riesgos. La correlación entre los precios de sus préstamos y el riesgo de crédito subyacente era muy débil. El BCE y las ANC realizarán un seguimiento de las deficiencias detectadas en el ejercicio sobre los criterios de concesión de préstamos de las entidades menos significativas.

Gráfico 15

Pequeñas y medianas empresas (pymes): mejora de los KRI

(TDER media ponderada por el volumen de nuevas operaciones, ratio de deuda/recursos propios y ratio de cobertura de intereses)

Fuentes: Recopilación de datos de la Supervisión Bancaria del BCE sobre concesión de préstamos en 2019; Informe Anual sobre las pymes europeas de la Comisión Europea de 2017/2018 y de 2018/2019.

Notas: TDER = ratio de deuda total/EBITDA. Las medias están ponderadas por el stock de pymes o los datos disponibles sobre el volumen de nuevas operaciones de cada entidad y se basan en datos balanceados.

1.2.3 Trabajo relativo a los préstamos dudosos (NPL)

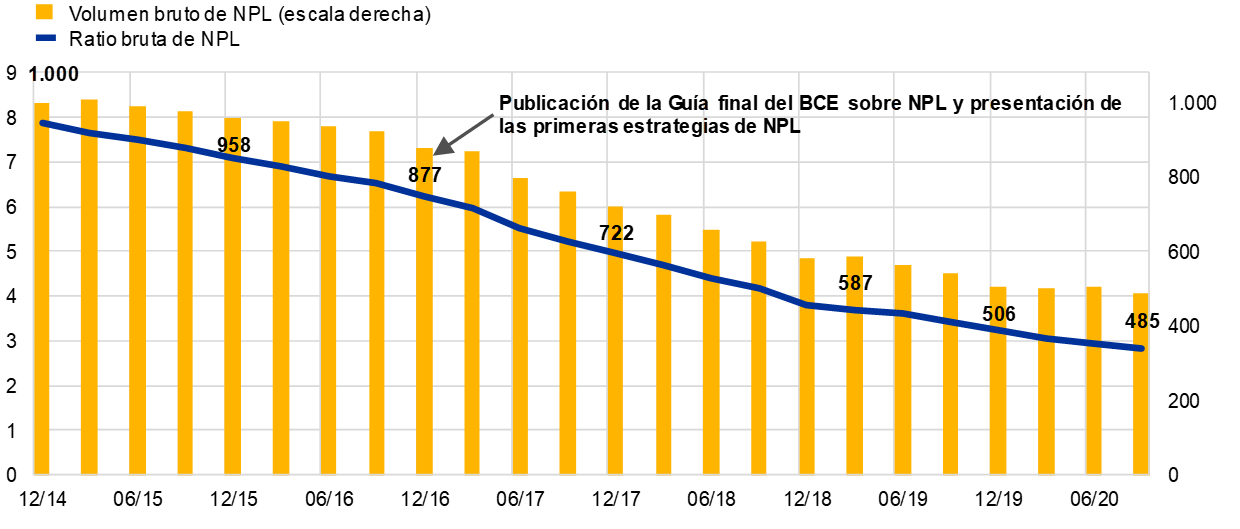

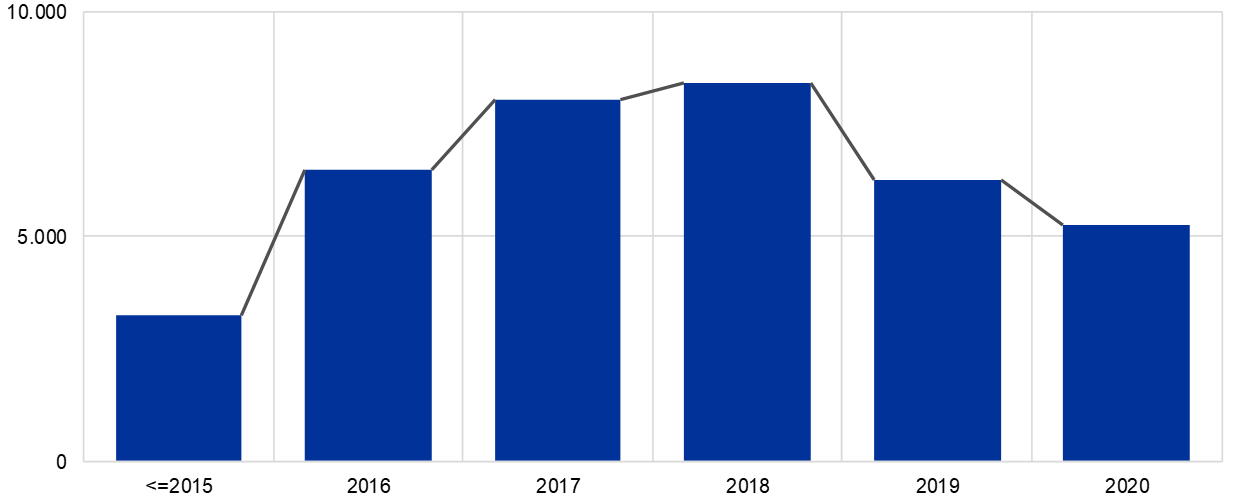

El volumen de préstamos dudosos de las entidades significativas se redujo alrededor de un 50 % entre 2014 y 2020

El volumen de préstamos dudosos de las entidades significativas disminuyó desde los cerca de 1 billón de euros (ratio de NPL del 8 %) cuando se inició la supervisión bancaria europea a finales de 2014 hasta los 485 mm de euros (ratio de NPL del 2,82 %) a finales de septiembre de 2020, lo que supone una reducción de alrededor del 50 % (gráfico 16). Asimismo, la ratio de NPL de las entidades menos significativas ha ido disminuyendo desde 2016 y ha pasado del 4,4 % en dicho año al 2,1 % en junio de 2020.

Gráfico 16

Evolución de los préstamos dudosos de las entidades significativas

(escala izquierda: porcentajes; escala derecha: mm de euros)

Fuente: BCE.

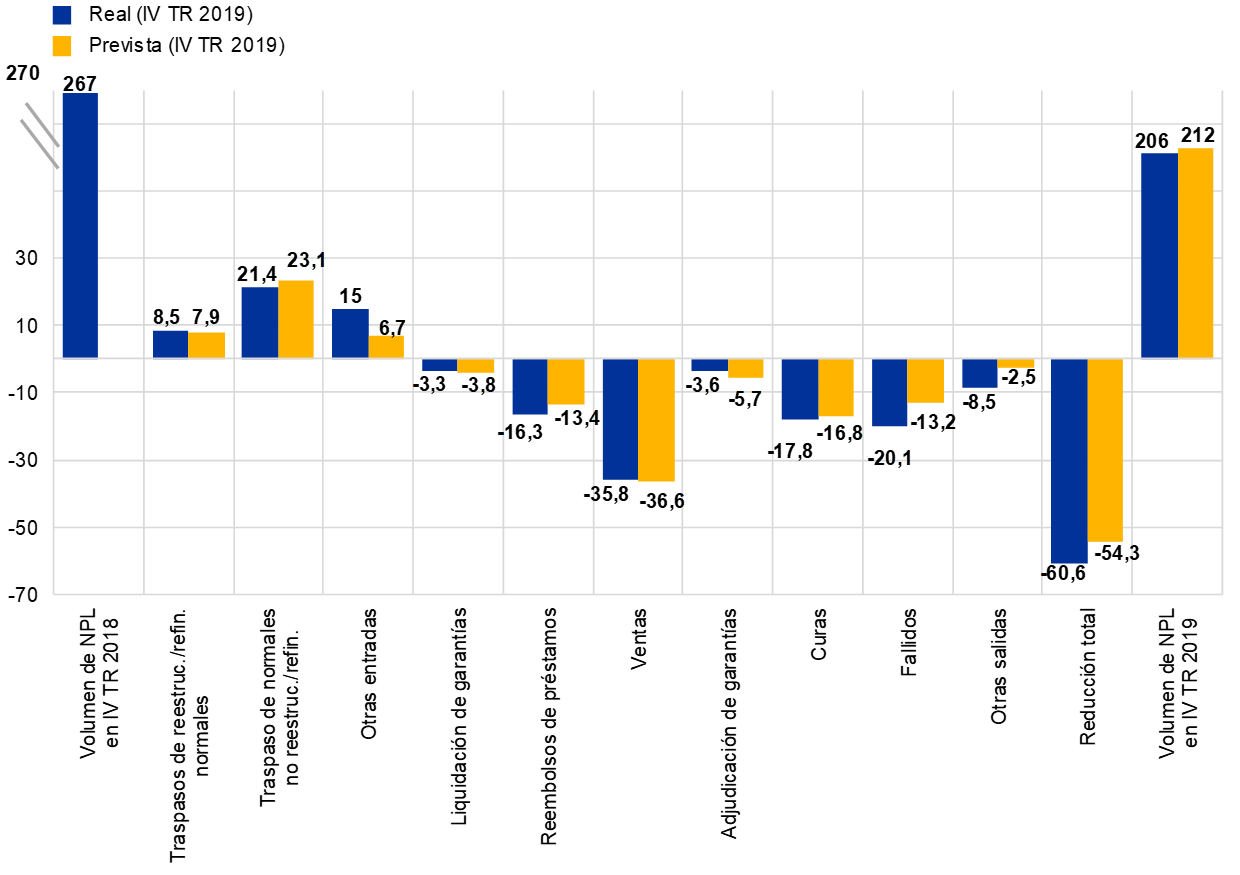

En 2019, los bancos con alto nivel de NPL[16] redujeron su volumen de estos préstamos un 23 %, superando así su objetivo de reducción anual.

Gráfico 17

Reducción de préstamos dudosos de los bancos con alto nivel de NPL en 2019: cifras previstas frente a reales

(eje de ordenadas: origen de aumento y reducción de NPL; eje de abscisas: mm de euros)

Fuente: BCE.

Nota: Muestra de 30 entidades significativas.

El estallido de la pandemia de COVID-19 conlleva retos considerables para las entidades de crédito. En primer lugar, se espera que las entidades significativas tengan que hacer esfuerzos adicionales para seguir reduciendo su volumen de préstamos dudosos, aunque este se mantuvo prácticamente estable hasta junio de 2020 y después disminuyó de 503 mm de euros a 485 mm de euros en el tercer trimestre del año. En segundo lugar, se prevé que los efectos adversos de la pandemia sobre la economía den lugar a un incremento de los préstamos dudosos en el futuro. En este contexto, es fundamental que las entidades significativas logren el equilibrio adecuado entre evitar la excesiva prociclicidad y garantizar que los riesgos a los que se enfrentan estén adecuadamente reflejados en sus balances.

En particular, existe un riesgo de que se produzcan efectos «acantilado» severos cuando comiencen a retirarse las medidas de apoyo público. En este contexto, es esencial que las entidades identifiquen y reflejen correctamente el riesgo de crédito en sus balances y estén preparadas operativamente para hacer frente a un incremento de los deudores en dificultades: cualquier retraso en reconocer y actuar para abordar el deterioro de la calidad de los activos amplificaría los efectos procíclicos y mermaría la capacidad del sector bancario para apoyar la recuperación económica.

Una reestructuración viable y a tiempo maximiza el valor de recuperación y evita la acumulación de préstamos dudosos. Los niveles elevados de NPL se traducen en mayores costes de financiación y menor capacidad para generar ingresos, lo que también perjudica a la capacidad de las entidades para apoyar la recuperación económica.

Posponer las reclasificaciones y la dotación adecuada de provisiones hasta el vencimiento de las medidas de moratoria generaría efectos «acantilado», un desapalancamiento más acusado y, como consecuencia, una mayor prociclicidad. La percepción de que las entidades están aplicando políticas inadecuadas de valoración y clasificación de préstamos erosionaría la confianza de los inversores en el sector bancario y daría lugar a un aumento de los costes de financiación. El fuerte desapalancamiento y el incremento de los costes de financiación reducen la capacidad de las entidades para apoyar la recuperación económica.

La Supervisión Bancaria del BCE respondió al estallido de la pandemia de COVID-19 con una amplia gama de iniciativas relacionadas con el riesgo de crédito y de comunicaciones externas[17]. Cumpliendo con las Directrices de la EBA sobre las moratorias legislativas y no legislativas de los reembolsos de préstamos[18], el BCE también ofreció flexibilidad a los bancos con respecto a la clasificación de reestructuración o refinanciación y la evaluación de reestructuración forzosa para las exposiciones sujetas a moratorias que cumplan los criterios establecidos en dichas Directrices.

Las iniciativas y comunicaciones supervisoras del BCE van dirigidas a garantizar que las entidades significativas cuenten con prácticas de gestión del riesgo de crédito eficaces y con suficiente capacidad operativa para asegurar que este riesgo se evalúe, se clasifique y se mida adecuadamente en sus balances. Ello debería ayudar a contener el deterioro de la calidad de los activos de las entidades, mitigando así los efectos «acantilado» en la medida de lo posible. Los ECS interactúan con las entidades significativas para realizar un seguimiento de la implementación de estas expectativas supervisoras sobre el riesgo de crédito.

Además, el BCE decidió ampliar doce meses, hasta marzo de 2021, el plazo límite para la presentación de las estrategias de reducción de préstamos dudosos por parte de los bancos con alto nivel de NPL. La Supervisión Bancaria del BCE también aclaró que las expectativas de cobertura de las exposiciones dudosas se mantenían para el volumen de préstamos dudosos que se había acumulado antes de la irrupción de la pandemia.

En su función de vigilancia de las entidades menos significativas, el BCE continuó evaluando la implementación por parte de las ANC de las Directrices de la EBA sobre la gestión de exposiciones dudosas y reestructuradas o refinanciadas[19]. Además, con el apoyo de las ANC, llevó a cabo un análisis de vulnerabilidad del riesgo de crédito con el fin de entender mejor el posible impacto de la crisis del COVID-19 en las entidades menos significativas, teniendo en cuenta también los efectos mitigadores de las medidas nacionales. En 2021, las actividades de seguimiento se centrarán, entre otros aspectos, en evaluar el impacto de la retirada de las medidas nacionales de apoyo sobre los perfiles del riesgo de crédito de dichas entidades, así como en la preparación de estas para hacer frente a un posible incremento de las exposiciones en default.

1.2.4 Revisión específica de modelos internos

La revisión específica de modelos internos (el TRIM, por sus siglas en inglés) —un proyecto que abarcaba desde 2016 hasta 2020— se concibió para evaluar la idoneidad y la adecuación de los modelos internos de las entidades y para armonizar las prácticas supervisoras relativas a dichos modelos en todo el Mecanismo Único de Supervisión (MUS). Este proyecto se tradujo en un entendimiento común en todo el MUS de las obligaciones regulatorias referentes a los modelos internos —la Guía del BCE sobre modelos internos—, que ha contribuido a reducir la variabilidad no justificada (es decir, no basada en el riesgo) de los activos ponderados por riesgo (APR) y a asegurar la igualdad de condiciones para todas las entidades de crédito de los países participantes.

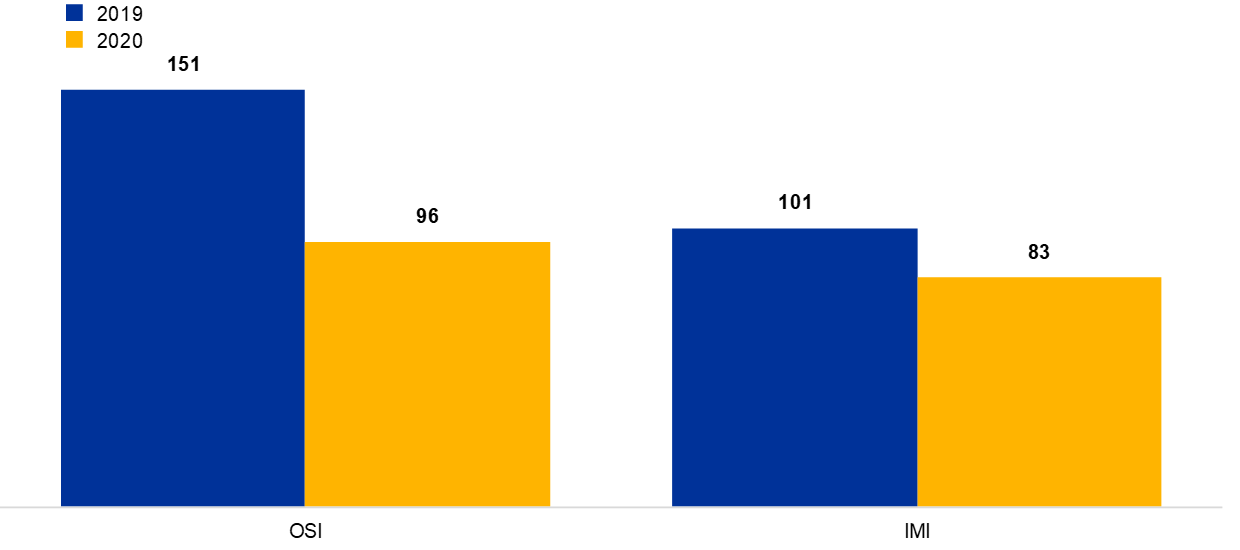

En el TRIM se realizaron 200 investigaciones de modelos in situ en 65 entidades significativas

Tras cuatro años en marcha, el proyecto se acerca ahora a su fin. En el marco del TRIM se realizaron 200 investigaciones in situ en 65 entidades significativas entre 2017 y 2019, que se centraron en los modelos internos para riesgo de crédito, de mercado y de contraparte. Para estas investigaciones se desarrolló un marco metodológico común, basado en solicitudes de datos y técnicas y herramientas de inspección estandarizadas. Además, se aplicaron varios niveles de control de calidad y se llevaron a cabo comparaciones cruzadas y análisis horizontales para garantizar la coherencia y la comparabilidad de los resultados de las investigaciones del TRIM.

En el contexto del TRIM se identificaron más de 5.800 deficiencias por incumplimiento de las exigencias regulatorias en todos los tipos de riesgos, de las cuales en torno a un 30 % eran de alta gravedad.

En consecuencia, el proyecto TRIM conlleva un intenso seguimiento supervisor de las entidades afectadas, que se espera que subsanen las deficiencias detectadas e implementen los nuevos instrumentos regulatorios en los próximos años. Tras las investigaciones del TRIM, se habían emitido 179 decisiones al cierre de 2020, que contenían diferentes medidas de supervisión (en forma de obligaciones, recomendaciones y limitaciones), algunas de las cuales tienen un impacto cuantitativo sustancial en los importes de los activos ponderados por riesgo.

El TRIM se concluirá en la primera mitad de 2021

La relajación de los requerimientos operativos que la Supervisión Bancaria del BCE ofreció a las entidades en marzo de 2020 en respuesta al brote de COVID-19 incluyó un aplazamiento de seis meses para la emisión de las decisiones sobre el TRIM, las cartas de seguimiento in situ y las decisiones sobre modelos internos no comunicadas a las entidades antes de dicha fecha. Por consiguiente, la conclusión del proyecto TRIM se pospuso de 2020 a la primera mitad de 2021.

1.2.5 Trabajo relativo al ICAAP y al ILAAP

La solidez del proceso de evaluación de la adecuación del capital interno (ICAAP) y del proceso de evaluación de la adecuación de la liquidez interna (ILAAP) es esencial para que las entidades refuercen su resiliencia y puedan seguir operando a lo largo del ciclo económico y resistir las perturbaciones económicas. Tanto el ICAAP como el ILAAP pretenden asegurar que los bancos midan y gestionen los riesgos para el capital y la liquidez de una manera adecuada y estructurada y con un enfoque específico para cada entidad.

El capital y la liquidez son esenciales para asegurar la resiliencia de las entidades

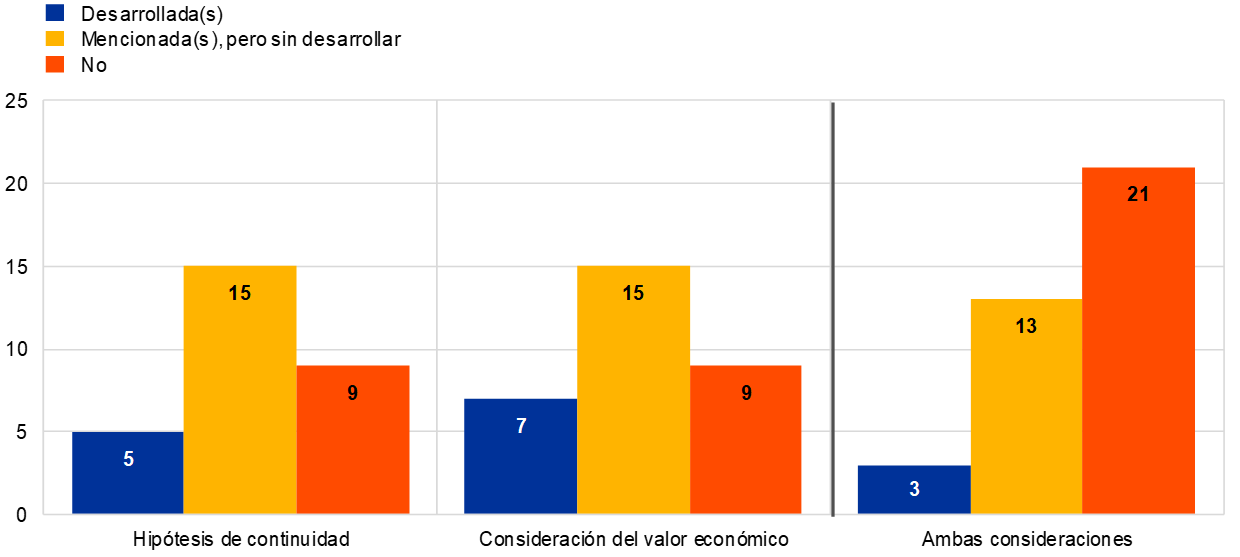

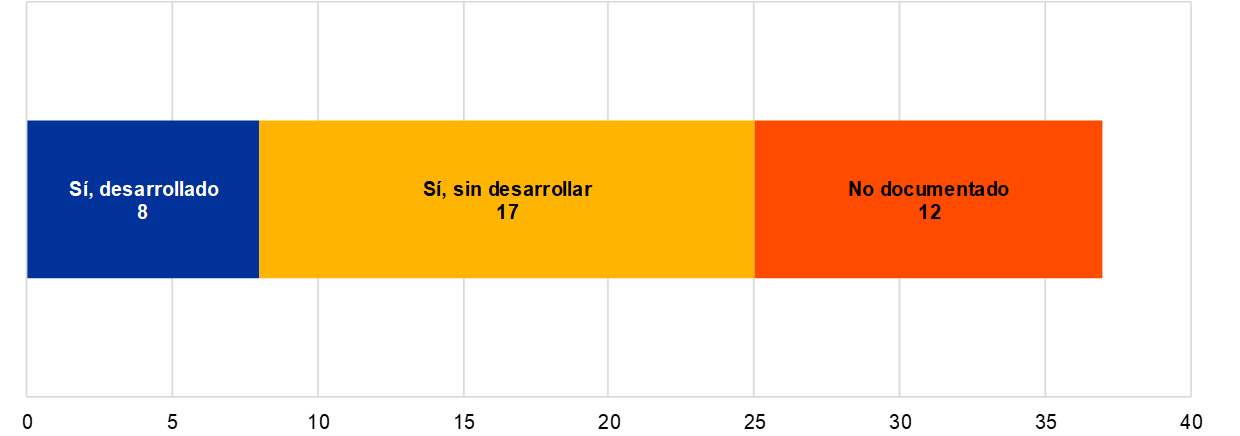

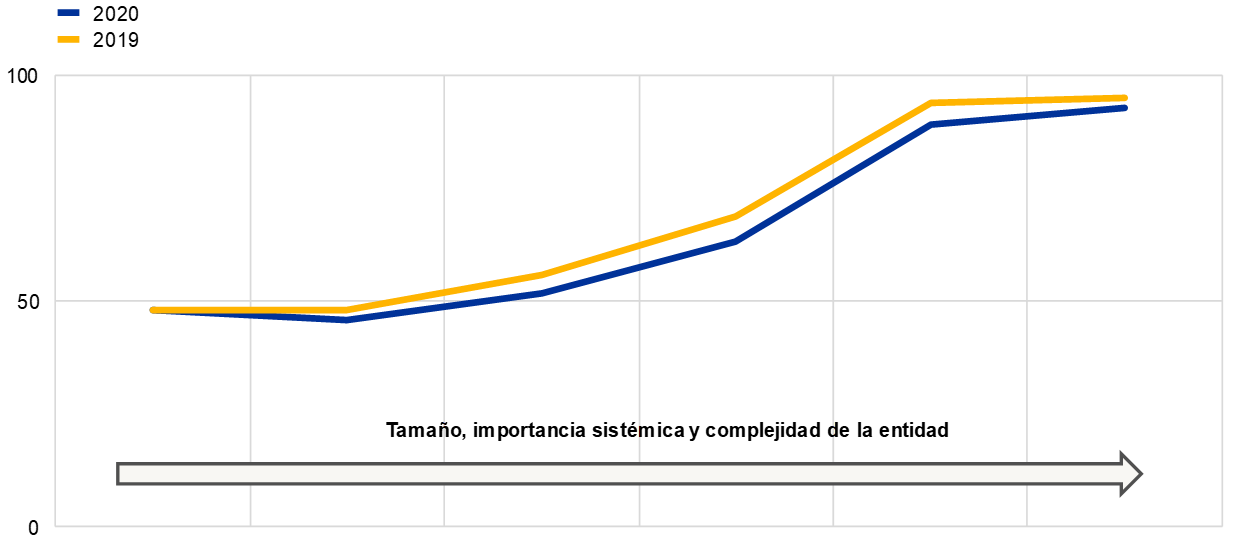

La Supervisión Bancaria del BCE ha adoptado diversas medidas para ayudar a las entidades a que su ICAAP e ILAAP sean marcos útiles de gestión de riesgos. El ICAAP y el ILAAP de las entidades se revisan periódicamente como parte del PRES. En 2018, el BCE publicó sendas guías sobre el ICAAP y el ILAAP para aclarar sus expectativas en relación con estos procesos. En 2019 llevó a cabo un análisis exhaustivo de las prácticas referentes al ICAAP de 37 entidades significativas, contrastándolas con sus expectativas supervisoras. Los resultados de este análisis se publicaron en agosto de 2020 en el informe titulado ECB Report on banks’ ICAAP practices y revelaron que, aunque los bancos habían mejorado significativamente su ICAAP en los últimos años, todavía quedaba trabajo por hacer, particularmente en tres áreas principales.

En primer lugar, muchas entidades cuentan aún con marcos de calidad de los datos inadecuados, lo que podría afectar a su capacidad para tomar decisiones bien fundadas utilizando información fiable y accesible de forma rápida.