EKP presidendi Mario Draghi eessõna

Viis aastat pärast Euroopa pangandusjärelevalve loomist on selle eelised ilmsed. Järelevalvetavade 19 riiklikku mudelit on koondunud ühte Euroopa mudelisse. Tänu paremini ühtlustatud reeglitele ja suuremale läbipaistvusele on loodud euroala pankade jaoks võrdsemad võimalused.

Järelevalveasutustel on nüüd terviklikum ülevaade pangandussüsteemist. Euroala pankasid kõrvutatakse suure hulga teiste pankadega. Nii on võimalik tõhusalt võrrelda nende ärimudeleid ja riskiprofiile. Samal ajal saab hõlpsamalt jälgida ka piiriüleseid seoseid ja mõjude piiriülest ülekandumist, tänu millele ei ole paranenud üksnes meie arusaam pangatasandi riskist, vaid ka pangandussektorist tulenevast süsteemsest riskist.

Need hüved on aidanud kaasa Euroopa pangandussektori vastupidavamaks muutmisel. Pangad on suurendanud oma esimese taseme põhiomavahendite suhtarvu 11,3%lt 2014. aasta lõpus 14,1%ni 2018. aastal. On tehtud edusamme varem omandatud probleemsete varade vähendamisel ning viivislaenude maht on nimetatud ajavahemikul kahanenud ligikaudu 300 miljardi euro võrra. Ka rahastamine ja likviidsus on varasemast stabiilsemad.

Samas on pankadel endiselt vaja lahendada mitu olulist ülesannet. Kasumlikkus püsis 2018. aastal väike ja see mõjutab pankade võimet anda laenu majandusele. 2016.–2018. aastal korvasid edukamad euroala panga madalaid intressimarginaale suurema laenumahuga, samal ajal kui vähem edukad pangad vähendasid selle asemel finantsvõimendust.

Kasumlikkust parandavad ülevõimsuse ja suurte kulude vähendamine. Samal eesmärgil on vaja vähendada veelgi olemasolevat viivislaenude mahtu ning keeruliste finantsvarade – sealhulgas kolmanda taseme varad – väärtusega seotud varjatud kahjusid ja ebakindlust. Pangad, järelevalve- ja reguleerivad asutused peavad ka edaspidi nende probleemide lahendamiseks koostööd tegema, tagades samal ajal, et pangad järgivad rangeid riskihalduse standardeid.

Sama oluline on tugevaks piiriüleseks lõimumiseks luua sidus õigus- ja institutsiooniline raamistik. Paremini lõimunud pangandussektor toetaks euroala piiriülest konsolideerumist ja süvendaks erasektori riskijagamist, luues stabiilsema makromajandusliku keskkonna. Reguleerivad ja järelevalveasutused peaksid jätkama jõupingutusi, et saavutada ühtsem usaldatavusnõuete raamistik, mis takistab regulatiivse kapitali ja likviidsuse ringkaitset.

Need pingutused käivad käsikäes protsessiga, mis on vajalik pangandusliidu lõpuleviimiseks. Euroopa pangandusjärelevalvet peaksid toetama tugev kriisilahendusraamistik ja tõhus hoiuste tagamise skeem, tagamaks, et ühtse pangandusturu terviklikkus püsiks väljaspool kahtlust.

Sissejuhatav intervjuu järelevalvenõukogu esimehe Andrea Enriaga

Asusite 2019. aasta jaanuaris EKP järelevalvenõukogu esimehe ametikohale. Missugused on teie lähtekohad selle tähtsa ülesande täitmisel?

Kõigepealt tahaksin öelda, et Danièle Nouy, Sabine Lautenschläger ja kõik meie kolleegid nii EKPs kui ka riiklikes pädevates asutustes on teinud suurepärast tööd hästi toimiva organisatsiooni loomisel. Seega ei tule mul leiutada jalgratast. Ka edaspidi tuleb tagada järelevalve karmid standardid, järgides asutamisetapis määratletud ranget ja nõudlikku käsitlusviisi.

Ühtse järelevalvemehhanismi loomine on olnud suur samm edasi, kuid tuleb tunnistada, et tõeliselt lõimunud Euroopa pangandusturgu meil veel ei ole. Selle edendamiseks on vaja kõrvaldada õiguslikud tõkked, mis pole muidugi meie ülesanne. Selles hoolimata peame minu arvates tegema kõik, mis võimalik, et saavutada edu ühtse jurisdiktsioonina toimiva pangandusliidu – kus on ühtsed panganduseeskirjad ja -järelevalve – poole liikumisel. See looks vundamendi Euroopa pankade tõelisele siseturule.

Kõige tähtsam on meeles pidada, kelle jaoks me töötame – need on Euroopa kodanikud, hoiustajad, investorid, laenuvõtjad ja majandus laiemas mõttes. Neil peab meie tööst kasu olema ja me vastutame nende ees. Seda võtan ma väga tõsiselt ja näen väga hästi, miks tuleb olla võimalikult läbipaistev. Inimesed peavad mõistma, mida me teeme ja kuidas see neile kasuks tuleb. Pangad peavad aru saama meie poliitikast ja meetmetest ning nendeks valmis olema. See kehtib ka investorite kohta. Nüüdsel ajal elame nn kohustuste ja nõudeõiguste teisendamise maailmas; kui pank satub hätta, tuleb investoritel kahju kanda. Seetõttu peavad nad paremini mõistma riske, mida nad võtavad.

Kohe oma ametiaja alguses pidite tegelema ühe raskustesse sattunud pangaga. Milline oli teie esimene kogemus uue Euroopa kriisiohjeraamistikuga?

Kõige rohkem avaldas mulle muljet meie töötajate pühendumus. Kõik tegid väga tõsist tööd ka jõulude ja aastavahetuse paiku. Samuti teadsid kõik, mis on kaalul ja kui palju võivad ühe panga mured mõjutada inimeste elu. See ongi see, mis kriisiolukorras loeb. Kõik protsessid sujusid tõrgeteta, nagu ka kõigi asjasse kaasatud asutuste koostöö.

Sellest hoolimata on siin veel nii mõndagi ära teha. Kriiside lahendamisel tuleb järelevalveasutustel töötada olemasolevate õigusnormidega sätestatud piirides. Samas on õigusnormid endiselt riigiti erinevad. Näiteks pankade finantsseisundi taastamise ja kriisilahenduse direktiiv (BRRD) ei ole riigisisesesse õigusesse üle võetud ühetaoliselt. Samuti on igal riigil oma maksejõuetusseadused. See tähendab, et vahendid, mida saame kriisi korral kasutada, ei ole kõigis riikides samad. Peale selle ei saa alati kindel olla, et igal juhul on võimalik tagada sujuv lahkumine turult. See on probleem eriti piiriüleste pankade puhul. Veel üks küsimus, millele on viimasel ajal tähelepanu juhitud, on likviidsuse tagamise korra puudumine kriisilahenduses. Niisiis on meil järgmisteks kriisideks valmistumisel vaja veel tööd teha.

Ettepoole vaadates on järgmine suur muutus Ühendkuningriigi lahkumine Euroopa Liidust. Mis on siin teie seisukoht?

Minu jaoks on Brexit väga kurb sündmus, eriti seetõttu, et õppisin Ühendkuningriigis ja elasin seejärel 12 aastat Londonis. Sellele kogemusele tuginedes võin aga ka öelda, et Euroopa Liitu ei kujutata Ühendkuningriigis alati tõepäraselt. Tundub, et paljud inimesed ülehindavad ühendatud Euroopaga seotud kulusid ja alahindavad sellest tulenevat kasu.

Pangandussektoris toob Brexit endaga kaasa suured muudatused. Õige mitu panka asub ümber euroalale ja see kujundab ümber kogu pangandusmaastiku. Sellega kaasnevad arvukad küsimused – kuidas reguleerida kolmanda riigi filiaale või investeerimisühinguid ja teha nende üle järelevalvet, on vaid üks paljudest. Pankadel, reguleerivatel ja järelevalveasutustel on tulnud teha Brexitiks hulk ettevalmistusi ning palju jääb teha ka pärast Brexitit. Sellest hoolimata olen kindel, et me tuleme selle ülesandega toime, seda ka tänu tõhusale koostööle Ühendkuningriigi järelevalveasutustega.

Mis veel pankadele raskusi valmistab?

Pankadel ei ole kindlasti probleemidest puudus. Nad peavad jätkuvalt korrastama oma bilansse, uuesti läbi mõtlema oma ärimudelid, parandama oma juhtimist ning tagama kriisilahenduskõlblikkuse. Seejuures on need teemad seotud üksnes mineviku ja olevikuga.

Tulevikus peaksid pangad ka tähelepanelikult jälgima, mis toimub turgudel. Likviidsus on olnud juba päris pikka aega külluslik ja odav. See asjaolu, aga ka väikesed kasumid on ajendanud pankasid võtma suuremaid riske. Nad peaksid olema siiski ettevaatlikud; varade suurt väärtust ja väikeseid riskipreemiaid ei tohiks võtta iseenesest mõistetavana. Mingil hetkel võib olukord muutuda ja see võib juhtuda väga järsku. Riski- ja tähtajapreemiad võivad järsult suureneda ning kahjustada pankasid mitmel viisil, mõjutades potentsiaalselt nende kasumeid, likviidsust ja kapitali. Edaspidi muutuvad tõenäoliselt olulisemaks rahastamis- ja tururisk. Meie järelevalveasutusena võtame neid riske väga tõsiselt ja seda peaksid tegema ka pangad.

Mainisite ennist juhtimist kui teemat, mille kallal pangad peaksid tööd tegema. Kui oluline see on?

Pankadel on nüüd rohkem kapitali ja see on kvaliteetsem, neil on rohkem likviidsust ning nad on tagasi pöördunud stabiilsemate rahastamisallikate juurde. Siiski pole kõigel sellel suurt väärtust, kui panka juhitakse kehvasti, tema juhtkond on lühinägelik ja kultuur problemaatiline. Pankurid peavad silmas pidama kahte asja. Panga tegevuse ajend ei tohiks olla lühiajalised kasumid; oluline on see, et pangad püsiksid tegevuses pikka aega. Väga tähtis on jätkusuutlikkus. Peale selle, et lühiajalised kasumid, mis teenitakse, põhjustades pikaajalist kahju klientidele, aktsionäridele ja maksumaksjatele, ei ole aktsepteeritavad ühiskondlikust seisukohast, ei ole need ka pankade endi huvides. Hiljutised järjestikused skandaalid ja rahapesujuhtumid on siin asjakohaseks näiteks.

On muutunud tavateadmiseks, et praegu on pankadel rasked ajad. Mida on meil õppida nendelt pankadelt, kellel läheb endiselt hästi?

Euroalal on tõepoolest nii mõnigi pank, kellel läheb paremini kui teistel. Mis on neil pankadel ühist? Esmapilgul mitte just palju: nad on kõik üksteisest väga erinevad. Näib, et n-ö kuldset strateegiat kasumlikkuse saavutamiseks ei ole. Kuid keskse tähtsusega on siin see, et strateegia on olemas. Üks asi, mis neid edukaid pankasid seob, on nende suurepärane nn strateegilise suunamise oskus. Nad on võimelised sõnastama strateegia ja selle ellu viima. See pole üksnes see, mida nad teevad, vaid kuidas nad seda teevad. See on nende pakutav õppetund.

Samuti tuleb meil tunnistada, et Euroopa pangandusturgudel on endiselt struktuurne probleem: paljud pangad on päästetud, kuid mitte sugugi kõik neist pole tegelikult turult lahkunud. Selle tulemusel näib, et Euroopa on endiselt pankadest üleküllastunud, mis kajastub ka kasumlikkuses. Muudes sektorites on olnud keskse tähtsusega konsolideerimine, et kõrvaldada kriisi eel kuhjunud ülevõimsus.

Rääkides muutustest turu struktuuris, kuidas te suhtute digitehnoloogia arengusse? Kas see on proovikivi, võimalus või mõlemad?

Tehnoloogiliste muutuste protsess on alati keeruline ja seda on raske prognoosida. Kindlasti näen ma siin võimalusi. Digitehnoloogia võib aidata pankadel tõhusamaks muutuda ja luua neile uusi tuluallikaid; see toetab õhemaid ja kiiremaid protsesse ning võimaldab pankadel pakkuda klientidele paremat teenust ja uusi tooteid. Kui pangad oskavad neid võimalusi ära kasutada, tuleb see neile kasuks. Kui nad seda aga ei tee, siis teevad seda teised, olgu need siis väikesed ja ärksad finantstehnoloogia idufirmad või kaua tegutsenud tehnohiiud. See on pankade jaoks proovikivi.

Kindlasti ei ole reguleerivate ja järelevalveasutuste ülesanne kaitsta end turul sisse seadnud pankasid tõhusamate konkurentide eest. Sellest hoolimata on meil ikkagi vaja tegeleda uute riskidega, millest küberrisk on kõige ilmsem näide. Sellistel uutel riskidel tuleb hoolsalt silma peal hoida ja hinnata, kas nende tõttu tuleb kohandada eeskirju. Samal ajal võib digitehnoloogia tõhustada reguleerivate ja järelevalveasutuste tööd ning vähendada eriti väiksemate ja lihtsamate ettevõtete vastavuskontrolliga seotud kulusid. Teisisõnu on siin meie jaoks ka uusi võimalusi.

Eeskirjade kohandamine on olnud kriisist alates pidevalt põhiteema. Mida arvate regulatiivsest reformist – kas sellega on mindud liiga kaugele, nagu mõned väidavad, või mitte piisavalt kaugele?

Reformi oli vaja. Kriis tõi välja arvukad lüngad õigusraamistikus ning need tuli kõrvaldada. Minu arvates on G20 tasandil välja töötatud pakett tasakaalustatud: see on märgatavalt suurendanud pankade turvalisust ja usaldusväärsust; seejuures on nõudeid kohandatud ja kohaldatud järk-järgult, et vältida põhjendamatut mõju laenuandmisele ja reaalkasvule. Mõned jurisdiktsioonid läksid mõnes valdkonnas rahvusvahelistes standardites sätestatud nõuetest kaugemale ja vaatavad nüüd oma valikuid uuesti läbi. Üldiselt leian, et peaksime vastu astuma survele leevendada headel aegadel nõudeid. Nagu ma enne ütlesin, peavad pangad vältima lühiajalist mõtlemist ja sama peaks kehtima ka reguleerivate asutuste kohta. Peame mõtlema süsteemi pikaajalise stabiilsuse peale ja vältima eeskirjade koostamisel protsüklilist käsitlust.

Ent on muidugi tõsi, et läbivaadatud reeglistik on küllaltki keeruline. Peame jälgima selle mõju ja seda vajaduse korral kohandama. Praegune prioriteet peab aga olema reformide järjepideva rakendamise lõpuleviimine kogu maailmas.

Euroopas on valmimas panganduspakett ja see kujundab õigusvaldkonda pikkadeks aastateks. Kas olete tulemusega rahul?

Panganduspakett on väga oluline õigusakt, eriti seetõttu, et see rakendab Baseli standardid Euroopa õigusesse. Ehkki üldhinnang on positiivne, on mõned valdkonnad, milles õigusakti eelnõu kaldub kõrvale rahvusvahelistest standarditest. See puudutab mõningaid finantsvõimenduse määra, stabiilse netorahastamise kordaja ning pankade kauplemisportfellidele kehtestatavate uute eeskirjade tehnilisi üksikasju. Seega ei ole üleilmsed võimalused nii võrdsed, kui need oleksid võinud olla.

Euroopa Liidust rääkides oleks panganduspakett minu arvates võinud olla tõeliselt lõimunud pangandussektori eesmärgi poole pürgides ambitsioonikam, vähemalt pangandusliidu raames. Kui soovime saavutada panganduses ühtset jurisdiktsiooni, peame üle saama ringkaitse instinktist. Pangagruppidel peab olema võimalik oma regulatiivset kapitali ja oma likviidsust euroala piires vabalt jaotada. Kahjuks on panganduspaketis säilinud kitsas riigisisene vaade seoses kapitali- ja likviidsusnõuete kohta erandite tegemisega pangagrupi sees. Loodan, et seadusandjad vaatavad oma lähenemisviisi lähitulevikus uuesti läbi, kui tehakse edasised sammud pangandusliidu lõpuleviimiseks.

Mida veel on vaja teha, et liikuda lähemale tõeliselt ühtsele Euroopa pangandussektorile?

On selge, et kui puudub tõeliselt ühtne Euroopa turvavõrk, lubavad riiklikud asutused ka edaspidi vastumeelselt kapitali ja likviidsuse ühtset juhtimist piiriülestes gruppides, mis tegutsevad pangandusliidus. On tehtud mõningaid edusamme ühtse kriisilahendusfondi ühise kaitsemehhanismi loomisel, kuid poliitilised arutelud pangandusliidu kolmanda samba ehk Euroopa hoiuste tagamise skeemi üle on endiselt vaevalised. Minu arvates on eksitav kahe leeri vaheline vastandumine: riski vähendamise pooldajad väidavad, et riskid peaksid enne ühiste garantiide sisseseadmist vähenema, ja riski jagamise pooldajad väidavad, et aeg ühtseks hoiuste tagamiseks on küps. Need kaks eesmärki on omavahel seotud. Seega peaks Euroopa Liit tegema seda, milles ta on hea, ja tulema välja selge tegevuskavaga. Selles tegevuskavas tuleks arvesse võtta seda, kui tihedalt on omavahel seotud reformi ülejäänud osad. See võimaldaks meil kõigis neis osades ühtses tempos edusamme teha.

1 Ühtse järelevalvemehhanismi järelevalvemudeli rakendamine

1.1 Krediidiasutuste peamised riskid ja üldine tulemuslikkus

Pangandussektori peamised riskid

2018. aastal täheldati euroalal laiapõhjalist majandusaktiivsuse kasvu, mida toetasid pankade kasumlikkus ja bilansid

EKP pangandusjärelevalve viis läbi tihedas koostöös riiklike pädevate asutustega iga-aastase riskide tuvastamise ja hindamise ning ajakohastas selle põhjal ühtse järelevalvemehhanismi riskikaarti, millel on kujutatud euroala pankade peamised riskid kahe- kuni kolmeaastases ajaplaanis. Vaatlusalusel ajavahemikul täheldati euroalal laiapõhjalist majandusaktiivsuse kasvu, mida toetasid pankade kasumlikkus ja bilansid. See aitas parandada euroala pangandussektori vastupanuvõimet ja leevendada mõningaid riske, eeskätt neid, mis on seotud varasemast ajast pärinevate viivislaenude ja madalate intressimäärade keskkonnaga. Sellest hoolimata püsib praegune euroala viivislaenude koondtase rahvusvaheliste standarditega võrreldes kaugelt liiga kõrge.

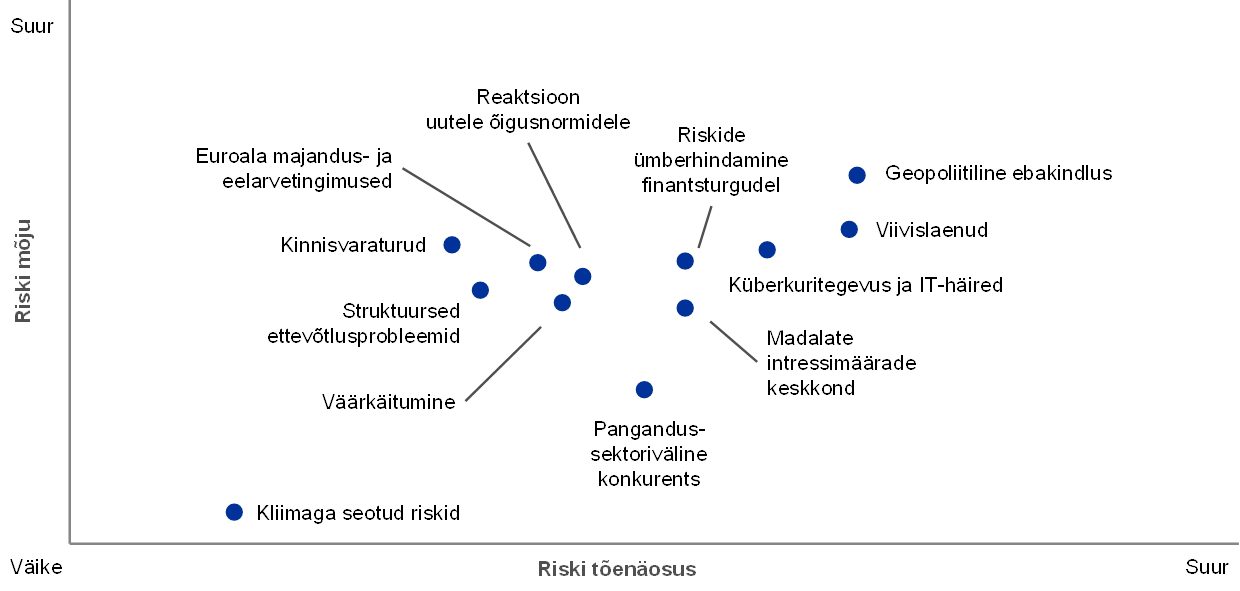

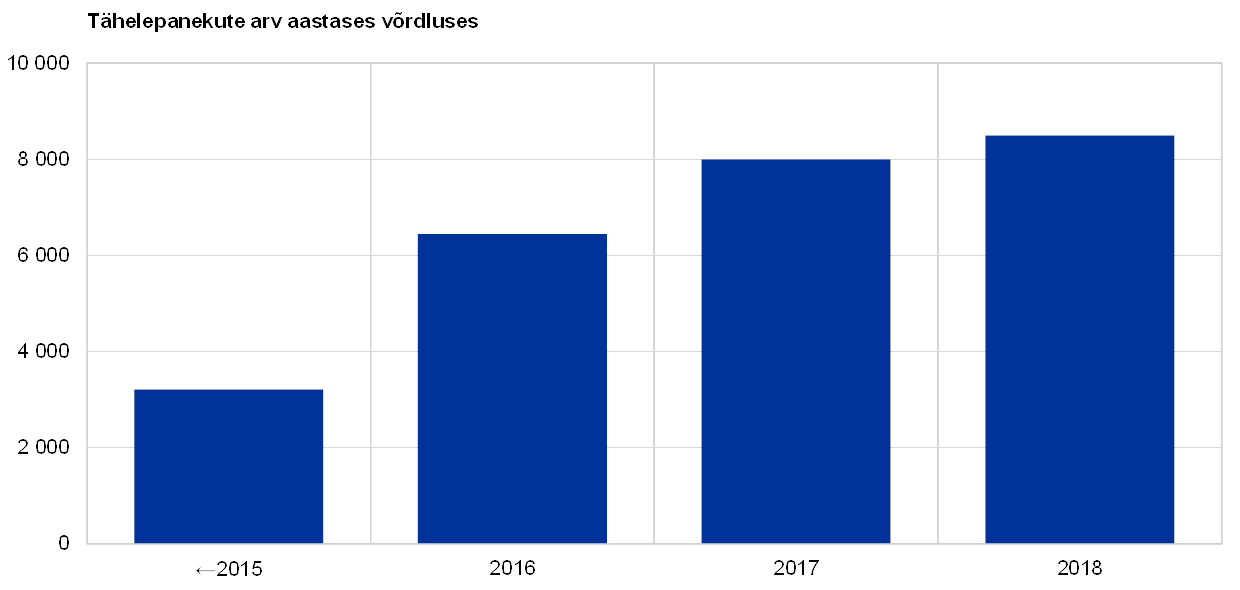

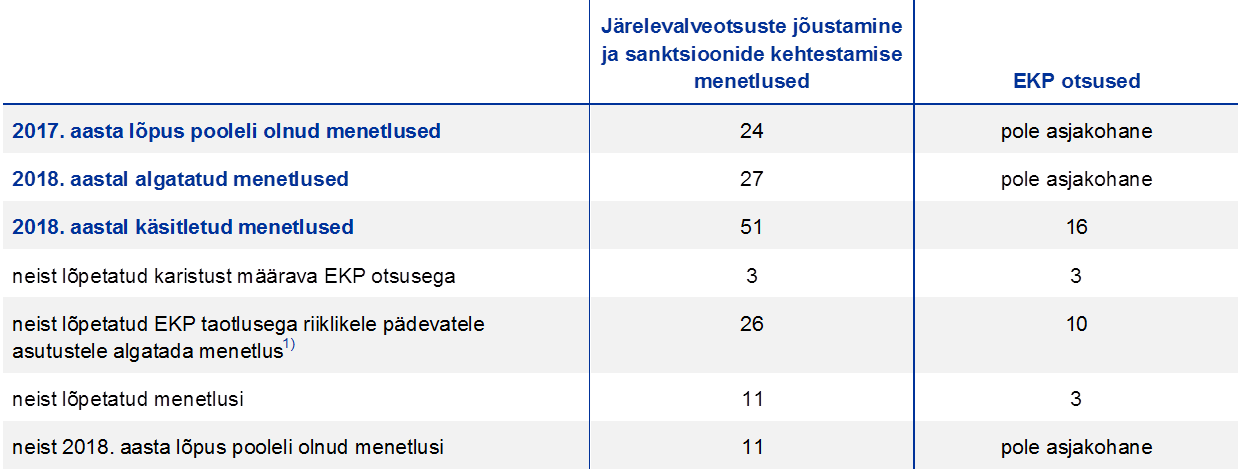

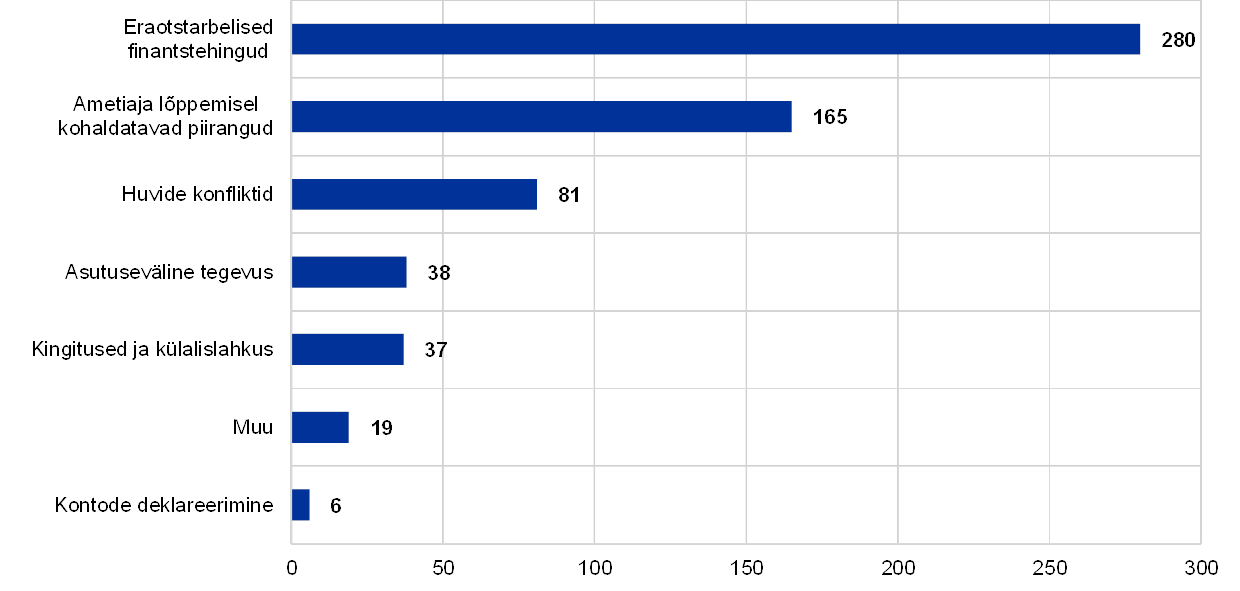

Teisest küljest on alates 2017. aastast kiiresti kasvanud geopoliitiline ebakindlus ja riskide ümberhindamise oht finantsturgudel. Peale selle süvendab üha hoogustuv digitehnoloogia areng riske, mis on seotud pankade (sageli vananenud) IT-süsteemide ja küberturvalisusega (vt diagramm 1).

Diagramm 1

Ühtse järelevalvemehhanismi koostatud euroala pankade 2019. aasta riskikaart

Allikas: EKP ja riiklikud järelevalveasutused.

Märkused. Riskitegurite tõenäosus ja mõju põhineb kvalitatiivse hindamise tulemustel. Hindamise käigus tehakse kindlaks peamised arengusuundumused, mis võivad realiseeruda ning mõjutada negatiivselt euroala pangandussüsteemi lühikeses ja keskmises ajaplaanis (kaks kuni kolm aastat).

Geopoliitiline ebakindlus on kasvav risk

Aruandeperioodil süvenes geopoliitiline ebakindlus muu hulgas seoses poliitilise olukorraga mõnes euroala riigis, suureneva kaubandusprotektsionismi ning ebasoodsate arengusuundadega teatud suurtes areneva majandusega riikides. Kõigel sellel võib olla negatiivne järelmõju finantsturgudele ja euroala majanduse väljavaatele. Seoses Brexitiga jääb ebaselgeks, kas väljaastumisleping saab sõlmitud Ühendkuningriigi väljaastumise kuupäevaks Euroopa Liidust, ja seega, kas kohaldatakse üleminekuaega. See tähendab, et pankadel ja järelevalveasutustel tuleb valmis olla kõikvõimalikeks stsenaariumideks.

Pangad vähendasid märkimisväärselt oma varasemast ajast pärinevaid viivislaene

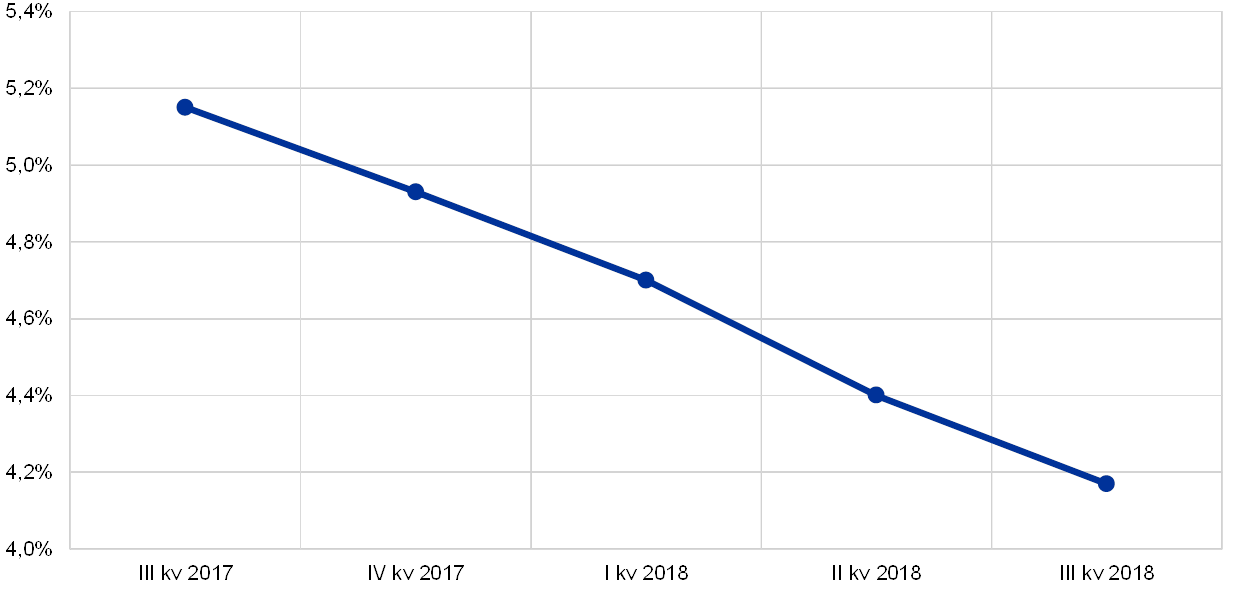

Hoolimata varade kvaliteedi märgatavast paranemisest viimastel aastatel valmistab viivislaenude suur osakaal endiselt muret märkimisväärselt suurele hulgale euroala pankadele. Tänu viivislaenude vähendamise strateegiate jätkuvale rakendamisele on need pangad teinud juba suuri edusamme varasemast ajast pärinevate viivislaenude mahu vähendamisel: võrreldes 2014. aasta 8%ga oli oluliste krediidiasutuste viivislaenude osakaal 2018. aasta kolmandas kvartalis langenud 4,2%ni. Sellest hoolimata püsib praegune viivislaenude koondtase kõrge ning tuleb võtta lisameetmeid viivislaenude probleemiga toimetulekuks euroalal.

Võimalikku viivislaenude tekkimist tulevikus tuleb tähelepanelikult jälgida

Ühtlasi võivad pankade jätkuvad tulususepüüdlused suurendada uute viivislaenude tekkimise võimalust. Euroala pankade esitatud andmed näitavad, et laenutingimused leevenesid kogu 2018. aasta vältel, ehkki see areng aeglustus 2018. aasta viimases kvartalis.[1] Lisaks näib, et nad on hakanud tegutsema riskantsemates sektorites ja aktsepteerima vähesemat kaitset. 2017. aastal anti euroalal veelgi rohkem finantsvõimendusega laene ning leebemate lepingutingimustega laenud (covenant-lite loans) moodustasid laenumahust rekordsuure osa.

Üha hoogustuv digitehnoloogia areng suurendab IT ja küberkuritegevusega seotud riske

Seoses digitehnoloogia laieneva kasutuselevõtuga valmistavad pankadele järjest enam probleeme küberkuritegevus ja IT-häired. Nad on üha enam sunnitud investeerima oma IT-põhitaristusse ja seda uuendama, et olla tõhusamad, parandada kliendikogemuse kvaliteeti ning konkureerida finantstehnoloogia ettevõtete ja tehnohiidudega. Peale selle tuleb pankadel tegeleda üha arvukamate küberohtudega.

Kasvanud on riskide ümberhindamise oht finantsturgudel

Üleilmsed tulususeotsingud, küllaldane likviidsus ja väikesed riskipreemiad on suurendanud riskide järsu ümberhindamise ohtu finantsturgudel. Seda süvendab veelgi suur geopoliitiline ebakindlus. Euroala avaliku sektori võla jätkusuutlikkus on keskmises arvestuses positiivse tsüklilise hoogustumise toel paranenud. Varude tasakaalustamatus on mitmes riigis siiski endiselt suur ja see muudab nad haavatavaks riigivõlaga seotud riski võimaliku ümberhindamise suhtes.

Pankade kasumlikkus on paranenud, kuid jääb endiselt tagasihoidlikuks

Aruandeperioodi soodne majandusareng toetas pankade kasumlikkust, ehkki see püsib tagasihoidlik. Pikka aega madalal püsinud intressimäärad on küll toetanud majandust, kuid avaldanud ka survet pankade intressimarginaalidele. Üldiselt prognoosivad olulised krediidiasutused 2019. ja 2020. aastaks netointressitulu kasvu, kuid paljud eeldavad, et nende kasumid jäävad omakapitali tootluse poolest lähiaastatel väikeseks.

Euroala oluliste krediidiasutuste omavahendite suhtarvud olid 2018. aasta stressitesti eel suuremad

Euroopa Pangandusjärelevalve koordineeritud 2018. aasta ELi-ülese stressitesti tulemused näitavad, et 33 suurima EKP otsese järelevalve alla kuuluva panga vastupanuvõime on viimasel kahel aastal veelgi paranenud. Tänu jõupingutustele tegeleda varasemast ajast pärinevate probleemsete varadega ja järjepidevalt kapitali suurendada oli nende keskmine kapitalibaas stressitesti alguses palju tugevam: esimese taseme põhiomavahendite (CET1) suhtarv oli võrreldes 2016. aasta stressitesti eelse 12,2%ga tõusnud 13,7%ni.

Karmim stsenaarium ja rangem metoodika põhjustasid negatiivse stsenaariumi puhul kapitali tugevama vähenemise

33 suurima EKP otsese järelevalve alla kuuluva panga puhul vähenes negatiivse stsenaariumi puhul CET1 koondsuhtarv lõplikus arvestuses[2] 3,8 protsendipunkti, mis on 0,5 protsendipunkti enam kui 2016. aasta stressitestis. See hõlmab 0,3-protsendipunktist mõju, mis tulenes 1. jaanuaril 2018 jõustunud rahvusvaheliste finantsaruandlusstandardite IFRS 9 esmakordsest kohaldamisest. Samuti kajastab see karmima makromajandusliku stsenaariumi ja riskitundlikuma metoodika kasutamist kui 2016. aastal. Kõik need tegurid tasakaalustavad pärast viivislaenude edukat vähenemist paranenud varade kvaliteedi positiivse mõju.

Stressitesti tulemused näitavad, et pangad on üldiselt vastupidavamad, kuid endiselt on ka kitsaskohti

Hoolimata kapitali tugevamast vähenemisest oli omavahendite suhtarv stressitesti järel koondarvestuses kõrgem kui 2016. aasta negatiivse stsenaariumi puhul, ehk 9,9% võrreldes 8,8%ga. See annab kinnitust osalevate pankade vastupanuvõime paranemisest makromajanduslikele šokkidele. Samal ajal ilmnesid stressitesti käigus ka mõne panga nõrgad kohad, millega järelevalveasutused tegelevad 2019. aastal.

Stressitesti tulemused näitavad, et 54 panka, mida EBA valim ei hõlmanud, on nüüd paremini kapitaliseeritud

33 EBA valimisse kuulunud panga kõrval tegi EKP omaenda stressitesti 54s EKP otsese järelevalve alla kuuluvas pangas, mis ei olnud kaasatud EBA valimisse. Selle stressitesti tulemused näitavad, et ka need 54 panka on nüüd paremini kapitaliseeritud, mis suurendab nende finantsšokkide talumise võimet. Tänu viimastel aastatel pidevalt kasvanud kapitalile oli nende keskmine CET1 suhtarv stressitesti eel kõrgem ehk 16,9% võrreldes 14,7%ga 2016. aastal. Stressitesti järel oli nende keskmine lõplik CET1 suhtarv 11,8% võrreldes 8,5%ga 2016. aastal.[3]

Infokast 1

2018. aasta stressitestid

2018. aasta stressitesti üldine korraldus ja EKP osalemine

Nagu ka varasematel aastatel, osales EKP Euroopa Pangandusjärelevalve (EBA) koordineeritud 2018. aasta ELi-ülese stressitesti ettevalmistamisel ja elluviimisel. Ettevalmistuste käigus võttis EKP osa nii stressitesti metoodika kui ka põhi- ja negatiivse stsenaariumi kavandamisest. Negatiivne stsenaarium töötati välja koos Euroopa Süsteemsete Riskide Nõukogu (ESRN) ja EBAga ning tihedas koostöös riiklike pädevate asutustega. Toetudes viljakale koostööle EBA ja riiklike pädevate asutuste ekspertidega, kehtestas EKP ka ametlikud krediidiriski künnised. Pangad peavad neid künniseid rakendama portfellidele, millel puuduvad sobivad krediidiriski mudelid.

Pärast ELi-ülese stressitesti käivitamist 31. jaanuaril 2018 viis EKP koos riiklike pädevate asutustega läbi kvaliteedi tagamise protsessi tema otsese järelevalve alla kuuluvates pankades. Selle peamine eesmärk oli tagada, et pangad rakendaksid EBA väljatöötatud ühtset metoodikat. ELi-üleses stressitestis osalenud 48 pangast 33 kuuluvad EKP pangandusjärelevalve otsese järelevalve alla ning nende arvele langeb 70% euroala pangandussektori varadest. EBA avaldas kõigi 48 osaleva panga individuaalsed tulemused koos üksikasjalike bilansi- ja riskiandmetega 2017. aasta lõpu seisuga reedel, 2. novembril 2018.[4]

EKP tegi ka omaenda stressitesti 54s EKP otsese järelevalve alla kuuluvas pangas, mis ei olnud kaasatud EBA valimisse. 2018. aasta alguses oli EKP stressitesti teinud ka tema otsese järelevalve alla kuuluvas neljas Kreeka pangas. Ehkki selles stressitestis kasutati sama metoodikat, stsenaariume ja kvaliteedi tagamise protsessi nagu EBA stressitestis, tehti nimetatud test varem, et sellega jõuaks lõpule enne Kreeka suhtes kohaldatava Euroopa stabiilsusmehhanismi kolmanda majandusliku kohandamisprogrammi lõppu.

Stsenaariumid

2018. aasta stressitesti negatiivne stsenaarium põhines ühtsel kogumil makrorahanduslikest šokkidest, mis võiksid kriisi ajal ilmneda. Nende hulka kuulusid SKP 2,4% vähenemine, kinnisvarahindade 17% langus ning järsk 31% aktsiahindade langus kogu euroalal tervikuna. Selles kajastusid peamised stressitesti alguses tuvastatud süsteemsed riskid: i) riskipreemiate järsk ja ulatuslik ümberhindlus üleilmsetel finantsturgudel, ii) pankade kesise kasumlikkuse ja SKP vähese nominaalkasvu vaheline negatiivne vastastikmõju, iii) mure avaliku ja erasektori võla jätkusuutlikkuse pärast, iv) pangandusvälise finantssektori likviidsusriskid ja nende mõju võimalik ülekandumine finantssüsteemile laiemalt.

2018. aasta stressitesti tulemuste peamised mõjurid

Üks peamistest kapitali vähenemise mõjuritest negatiivse makromajandusliku stsenaariumi puhul oli laenude allahindlused, mida seletab suuresti asjaolu, et makromajanduslik stsenaarium oli karmim kui 2016. aasta stressitestis, ehkki viivislaenude osakaalul oli tagasihoidlikum roll kui 2016. aastal tänu pankade bilanssides olevate varade paranenud kvaliteedile. Teine mõjur oli rahastamise hinnavahe šokk, mille tasakaalustasid osaliselt kõrgemad pikaajalised intressimäärad. Kolmas mõjur oli turuhinna ja likviidsusšokkide mõju õiglase väärtuse portfellidele. Nende portfellide täieliku ümberhindluse mõju oli tugevaim globaalsetele süsteemselt olulistele pankadele. Need pangad suutsid aga kahjumid suuresti korvata kopsaka klientidelt saadava tulu arvelt. Ka stsenaariumi stressi mõju likviidsusreservidele ja mudeli ebakindlusele mõjutas globaalseid süsteemselt olulisi pankasid rohkem kui teisi üksuseid. Muude peamiste tegurite seas oli teenus- ja vahendustasude netotulule avalduv märkimisväärne surve.

Stressitesti lõimimine tavapärasesse järelevalvetöösse

Stressitesti kvalitatiivseid (st pankade esitatud andmete kvaliteet ja õigeaegsus) ja kvantitatiivseid tulemusi (st kapitali vähenemine ja pankade vastupanuvõime ebasoodsates turutingimustes) on kasutatud iga-aastase järelevalvealase läbivaatamise ja hindamise protsessis (SREP). SREPi kontekstis on stressitesti tulemusi arvesse võetud ka järelevalvealaste kapitalinõuete määramisel.

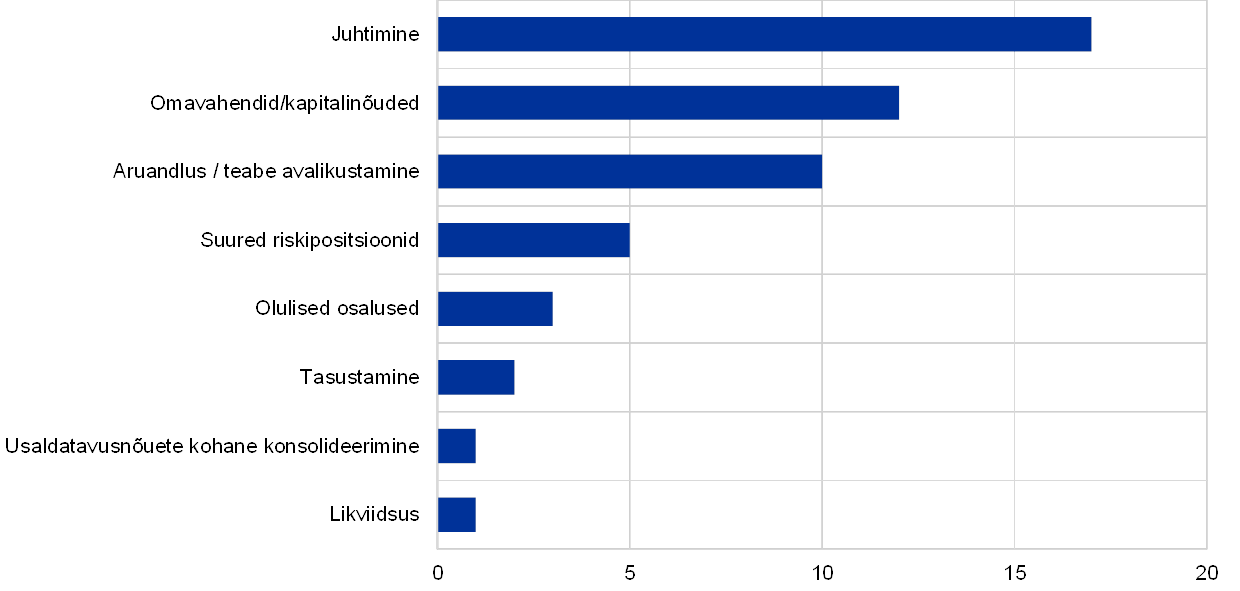

Ühtse järelevalvemehhanismi prioriteedid

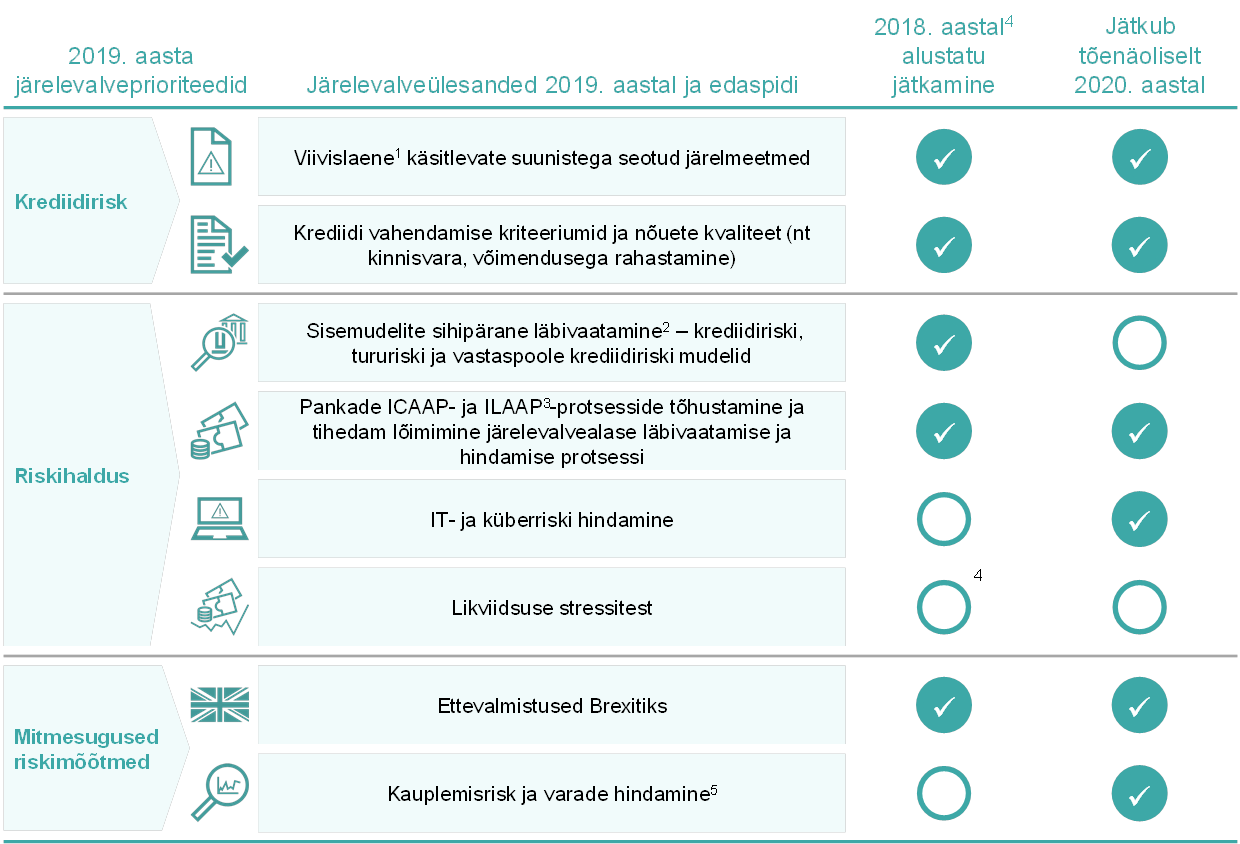

Ühtse järelevalvemehhanismi järelevalveprioriteedid, milles määratakse kindlaks konkreetse aasta järelevalve eelisvaldkonnad, arutatakse läbi ja kiidetakse heaks EKP järelevalvenõukogus. Neis tuginetakse järelevalve alla kuuluvaid panku ohustavate põhiriskide hinnangule, võttes arvesse majandus-, õigus- ja järelevalvekeskkonna viimatist arengut. Prioriteedid, mis vaadatakse üle kord aastas, on oluline vahend, mille abil kooskõlastatakse eri pankades läbi viidavad järelevalvemenetlused sobivalt ühtlustatud, proportsionaalsel ja tõhusal viisil, et tagada võrdsed tingimused ja järelevalvetegevuse tugevam mõju (vt joonis 1).

Joonis 1

2019. aasta järelevalveprioriteedid

Allikas: EKP.

1 Viivislaenud

2 Sisemudelite sihipärane läbivaatamine

3 Sisemise kapitali ja likviidsuse adekvaatsuse hindamise protsessid

4 2018. aastal tehti ELi-ülene stressitest.

5 Kavandatud tegevuste seas on kampaania vormis korraldatavad väärtuse hindamise riskile keskenduvad kohapealsed kontrollid ning horisontaalne analüüs, mille käigus kogutakse andmeid, et anda ühistele järelevalverühmadele detailsemat teavet õiglases väärtuses hinnatavate keerukate varade kohta, mis on liigitatud teise ja kolmanda taseme varana.

Oluliste pankade üldine tulemuslikkus 2018. aastal

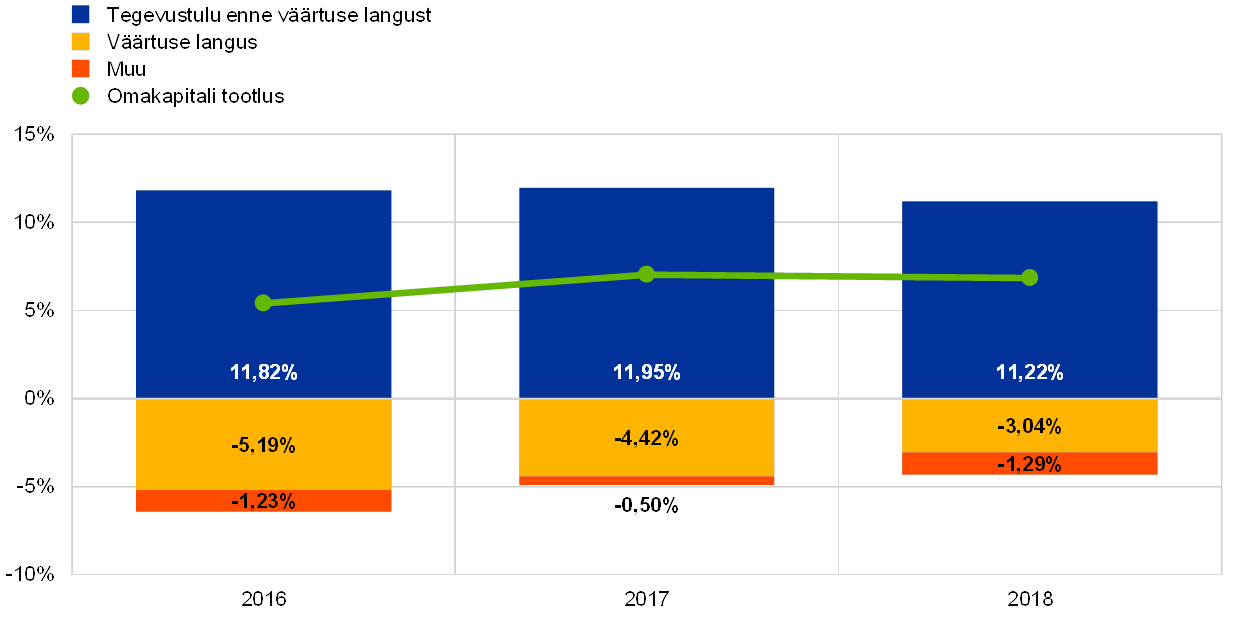

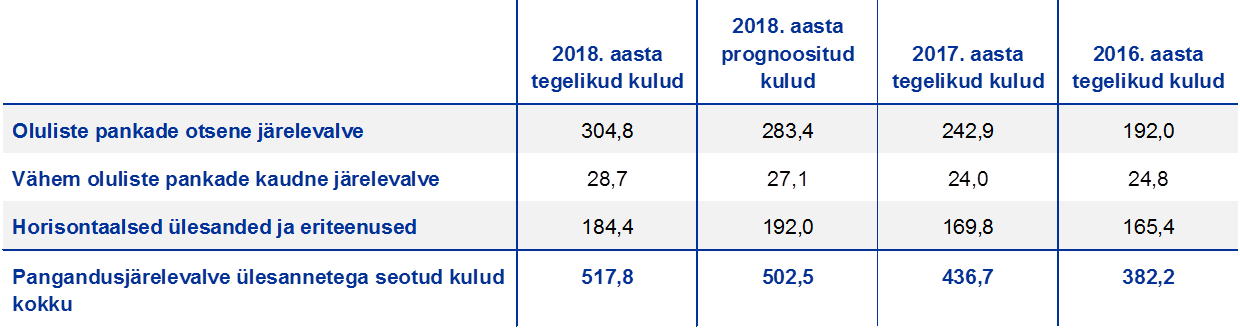

Euroala pankade kasumlikkus 2017. aastal paranes ja püsis 2018. aastal enam-vähem stabiilne

Olles 2017. aastal paranenud, püsis euroala pankade kasumlikkus 2018. aastal enam-vähem stabiilne. Oluliste krediidiasutuste aastane omakapitali tootlus muutus vaid vähesel määral ja oli keskmiselt 6,9% võrreldes 7,0%ga 2017. aastal ja 5,4%ga 2016. aastal. Selle üldise paranemise taga on aga varjul märkimisväärsed erinevused pankade vahel. Peale selle kauplevad paljud börsil noteeritud pangad endiselt alla ühe jääva turu- ja raamatupidamisväärtuse suhtarvu juures, mis osutab vajadusele olukorda veelgi parandada, et see vastaks investorite ootustele.

2018. aastal mõjutasid pankade kogutulu kaks tegurit. Pärast kasvu 2017. aastal vähenes enne väärtuse langust arvestatav tegevustulu 2018. aasta esimesel üheksal kuul märkimisväärselt – 7,1%. Selle vähenemise tasakaalustas suuresti väärtuse languse järsk kahanemine (–31,8% võrreldes 2017. aastaga).

Enne väärtuse langust arvestatava tegevustulu vähenemise 2017. aasta esimese kolme kvartaliga võrreldes põhjustas eelkõige väiksem netokauplemistulu (–50%)[5]. Seevastu netotulu teenus- ja vahendustasudelt jätkas kasvu ja oli 1,4% suurem kui 2017. aasta esimeses kolmes kvartalis, samal ajal kui netointressitulu püsis samal ajavahemikul üldjoontes stabiilne (–0,1%).

Diagramm 2

2018. aastal oli omakapitali tootlus stabiilne (näitajad aasta arvestuses): väiksemat enne väärtuse langust arvestatavat tegevustulu tasakaalustas väärtuse languse vähenemine

(Kõik näitajad on esitatud protsendina omakapitalist)

Allikas: EKP järelevalvega seotud pangandusstatistika.

Märkus. Kõigi aastate kohta on esitatud teise kvartali kumuleeritud näitajad aasta arvestuses.

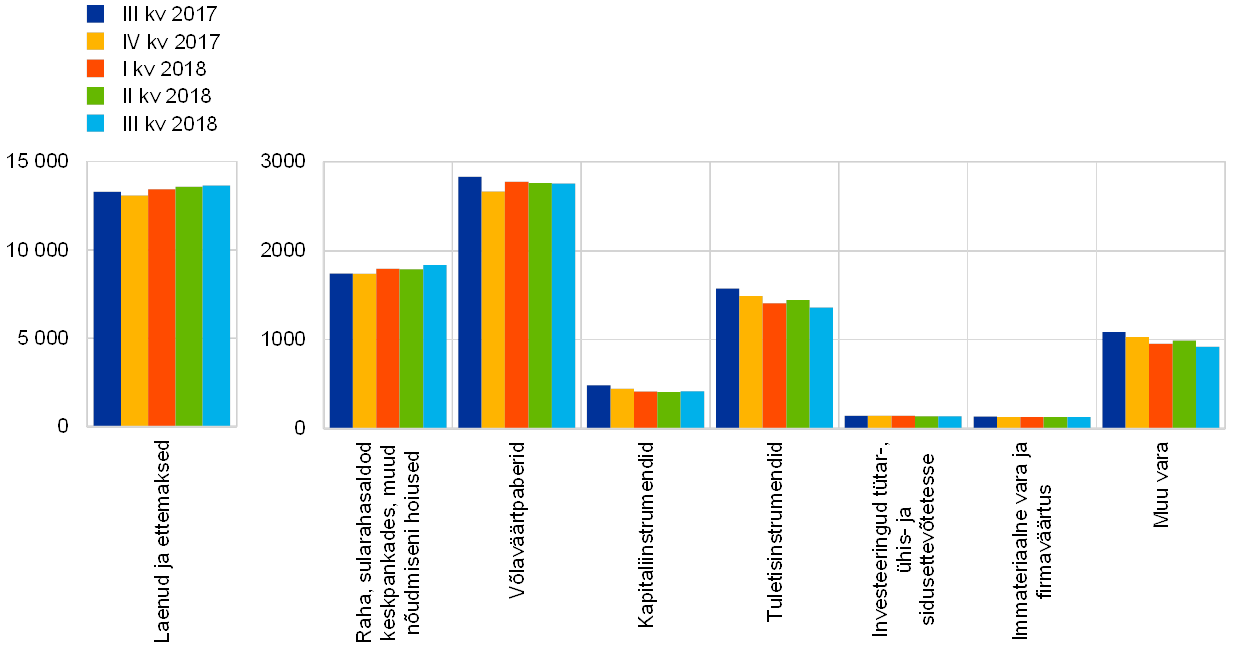

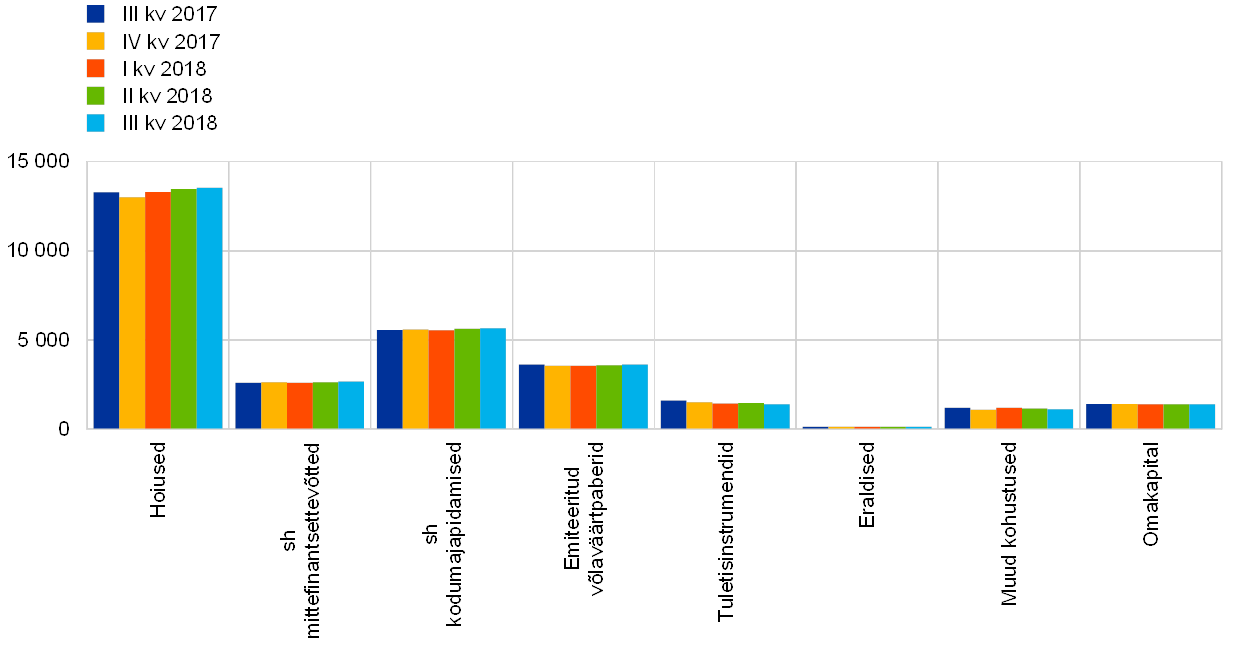

Netointressitulu stabiilse arengu taga on kaks põhisuundumust, sest kasvavat laenumahtu tasakaalustasid madalamad intressimarginaalid. Laenumaht kasvas 2017. aasta kolmandast kvartalist 2018. aasta kolmanda kvartalini 2,8%, kusjuures kasv oli kõige dünaamilisem finantsasutuste segmendis (krediidiasutuste laenud +3,7%, muude finantsettevõtete laenud +12,1%) ja mittefinantsettevõtete segmendis (+3,3%). 2018. aasta esimeses kolmes kvartalis paranes ligikaudu poolte oluliste krediidiasutuste netointressitulu, ülejäänutes see vähenes.

Tegevuskulud kasvasid 2018. aasta esimeses kolmes kvartalis 2017. aasta sama perioodiga võrreldes 2,0% hoolimata mitmes euroala pangas viimasel ajal võetud restruktureerimismeetmetest.

1.2 Viivislaenudega seotud töö

1.2.1 Olukord Euroopas

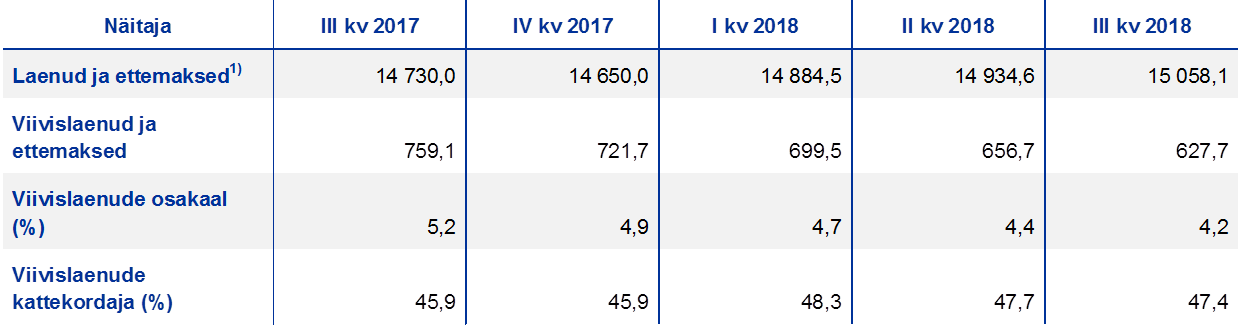

Viivislaenude osakaal on alates 2015. aastast langenud …

Viivislaenude maht oluliste krediidiasutuste bilanssides oli 2018. aasta kolmandas kvartalis 628 miljardit eurot ehk võrreldes 2015. aasta alguse 1 triljoni euroga oli see kahanenud. See vähenes 2017. aasta kolmandast kvartalist 2018. aasta kolmanda kvartalini 131 miljardi euro võrra ning viivislaenude koguosakaal langes 1 protsendipunkti võrra 4,2%ni. Viivislaenude mahu kahanemine on viimase kahe aastaga hoogustunud ja on olnud eriti kiire suure viivislaenude osakaaluga riikides.

Siiski püsib Euroopa pangandussektori viivislaenude koondtase rahvusvaheliste standarditega võrreldes endiselt kõrge ning bilansside korrastamine võtab veel aega.

… kuid nende koondtase on rahvusvaheliste standarditega võrreldes endiselt kõrge

Viivislaenudega seotud töö oli EKP pangandusjärelevalve olulisimaid järelevalveprioriteete 2018. aastal ning sellele keskendutakse ka 2019. aastal. Seejuures kasutatakse ära senised saavutused, suheldes asjaomaste krediidiasutustega, et määratleda ühtlustatud raamistikust lähtudes pangapõhised järelevalveootused. Eesmärk on pidevalt vähendada varasemast ajast tulenevaid riske ning saavutada keskpika aja jooksul nii praeguste kui ka uute viivislaenude järjepidev kaetus.

Mis puutub viivislaenude statistikasse, siis EKP avaldab järelevalvega seotud pangandusstatistikat[6], sh andmeid oluliste krediidiasutuste varade kvaliteedi kohta, kord kvartalis. Tabelis 1 on esitatud viivislaenude osakaalu vähenemine 2017. ja 2018. aastal.

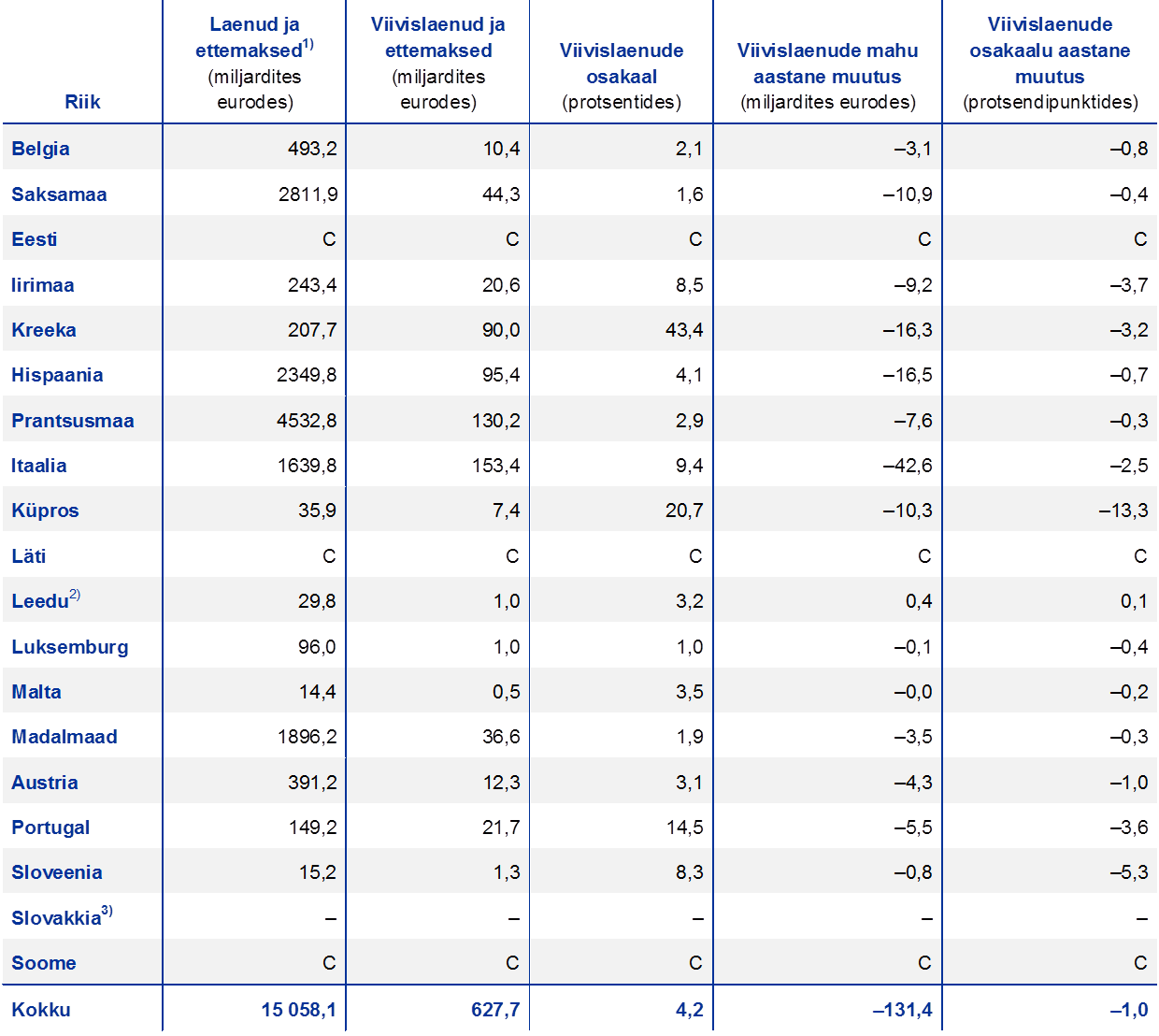

Tabel 1

Viivislaenud ja ettemaksed – summad ja osakaalud vaatlusperioodide kaupa

(miljardites eurodes; protsentides)

Allikas: EKP.

Märkused. Tabelis on esitatud olulised krediidiasutused kõrgeimal konsolideerimistasemel, mille kohta on kättesaadav kapitali adekvaatsuse ühtne aruandlus (COREP) ja finantsaruandlus (FINREP). 2017. aasta kolmandas kvartalis oli 114, 2017. aasta neljanda kvartalis 111 ning 2018. aasta esimese, teises ja kolmandas kvartalis 109 olulist krediidiasutust. Üksuste arv vaatlusperioodi kohta kajastab oluliste krediidiasutuste nimekirjas EKP pangandusjärelevalve hindamiste (toimuvad tavaliselt kord aastas) ning ühinemiste ja omandamiste järel tehtud muudatusi.

1) Varade kvaliteedi tabelites olevad laenud ja ettemaksed on esitatud bilansilises brutojääkmaksumuses. Kooskõlas FINREPiga on i) kauplemiseesmärgil hoitavad positsioonid välja jäetud ning ii) sularahasaldod keskpankades ja muud nõudmiseni hoiused kaasa arvatud. Kooskõlas EBA määratlusega on viivislaenud need laenud ja ettemaksed, mida ei hoita kauplemise eesmärgil ning mis vastavad ühele või mõlemale järgmistest kriteeriumidest: a) olulised laenud, mille tasumise tähtaega on ületatud üle 90 päeva; b) hinnangu kohaselt ei tasu võlgnik tõenäoliselt tema vastu olevaid krediidi iseloomuga nõudeid täielikult, kui tagatist ei realiseerita, hoolimata mis tahes tähtaja ületanud summa olemasolust või sellest, mitu päeva see on ületanud tähtaega. Kattekordaja on laenude ja ettemaksete väärtuse akumuleeritud languse ja viivislaenude osakaalu suhtarv.

Viivislaenude osakaalus on euroalal märgatavad erinevused

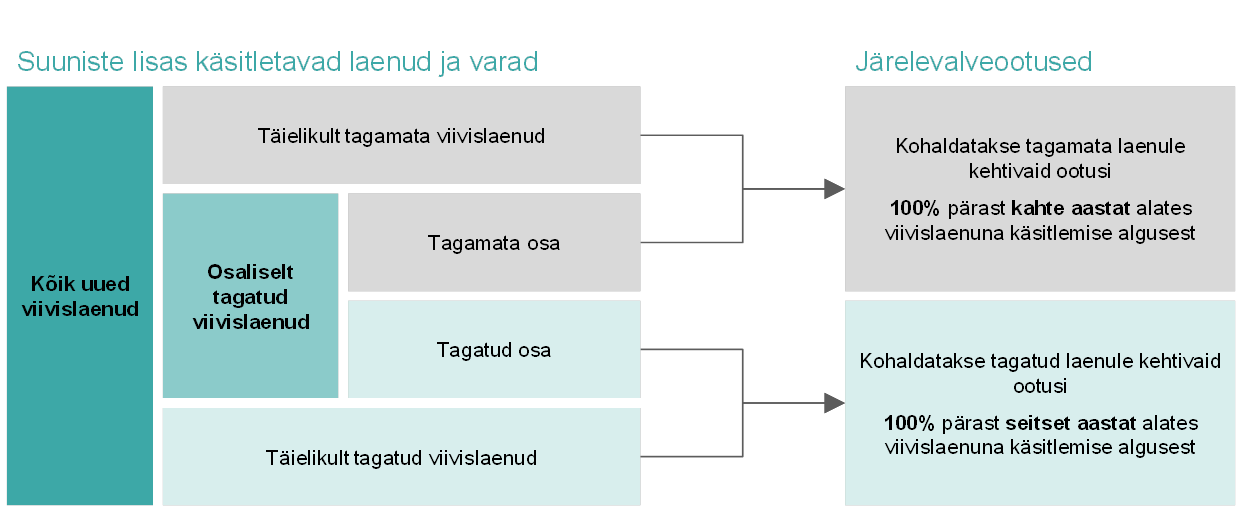

Euroalal tervikuna on viivislaenude osakaalus riigiti suured erinevused, nagu nähtub tabelist 2. Suurim viivislaenude osakaal on Kreeka, Küprose ja Portugali olulistel krediidiasutustel (2018. aasta kolmandas kvartalis olid nende riikide kaalutud keskmised vastavalt 43,4%, 20,7% ja 14,5%). Suundumust vaadeldes on näha, et viivislaenude osakaal vähenes aasta arvestuses märkimisväärselt Küprose (–13,3 protsendipunkti), Sloveenia (–5,3 protsendipunkti), Iirimaa (–3,7 protsendipunkti), Portugali (–3,6 protsendipunkti), Kreeka (–3,2 portsendipunkti) ja Itaalia (–2,5 protsendipunkti) olulistes krediidiasutustes. 2018. aasta kolmandas kvartalis oli suurim viivislaenude maht Itaalia olulistes krediidiasutustes (153 miljardit eurot). Sellele järgnesid Prantsusmaa (130 miljardit eurot), Hispaania (95 miljardit eurot) ja Kreeka (90 miljardit eurot) olulised krediidiasutused.

Tabel 2

Viivislaenud ja ettemaksed – summad ja osakaalud riikide kaupa (vaatlusperiood: 2018. aasta kolmas kvartal)

(miljardites eurodes; protsentides; protsendipunktides)

Allikas: EKP.

Märkus. Olulised krediidiasutused kõrgeimal konsolideerimistasemel, mille kohta on kättesaadav kapitali adekvaatsuse ühtne aruandlus (COREP) ja finantsaruandlus (FINREP).

C: väärtust ei ole esitatud konfidentsiaalsuse kaalutlustel.

1) Varade kvaliteedi tabelites olevad laenud ja ettemaksed on esitatud bilansilises brutojääkmaksumuses. Kooskõlas FINREPiga on i) kauplemiseesmärgil hoitavad positsioonid välja jäetud ning ii) sularahasaldod keskpankades ja muud nõudmiseni hoiused kaasa arvatud.

2) Viivislaenude osakaalu kasvu Leedus põhjustas muudatus ühe olulise krediidiasutuse konsolideerimisgrupis.

3) Slovakkias ei ole kõrgeimal konsolideerimistasemel olulisi krediidiasutusi.

1.2.2 EKP pangandusjärelevalve roll kõikehõlmavas strateegias viivislaenude lahendamiseks Euroopa Liidus

EKP pangandusjärelevalve on välja töötanud viivislaenude järelevalveraamistiku

Suure viivislaenude mahuga seotud riskide kõrvaldamine on oluline majanduse kui terviku seisukohast, sest viivislaenud vähendavad pankade kasumlikkust ja neelavad väärtuslikke ressursse, mis piirab nende võimet anda uusi laene. Pangandussektori probleemid võivad levida kiiresti teistesse majandusvaldkondadesse, kahjustades töökohtade ja kasvu väljavaadet. Kooskõlas ülesandega aidata tagada Euroopa pangandussüsteemi turvalisus ja usaldusväärsus soovitab EKP, et pangad peaksid oma viivislaenude hulga vähendamiseks rohkem tööd tegema.

EKP pangandusjärelevalve on välja töötanud viivislaenude järelevalveraamistiku. See koosneb kolmest strateegilisest elemendist, mis on kas otseselt suunatud varasemast ajast pärinevatele viivislaenudele või uute viivislaenude tekkimise vältimisele tulevikus:

- kõikidele olulistele krediidiasutustele mõeldud viivislaenude suunised, milles kirjeldatakse kvalitatiivseid järelevalveootusi seoses viivislaenude haldamise ja vähendamisega;

- viivislaenude mahu vähendamise raamistik järelevalvealase dialoogi osana, mis hõlmab i) pankade enda viivislaenude vähendamise strateegiate hindamist ja ii) pangapõhiseid järelevalveootusi eesmärgiga tagada piisavad eraldised varasemast ajast pärinevate viivislaenude katteks;

- viivislaenude suuniste lisa, milles kirjeldatakse kvantitatiivseid järelevalveootusi, et edendada eraldiste õigeaegse moodustamise tavasid uute viivislaenude katteks.

Viivislaenudega tegelev töörühm lõpetas 2018. aastal oma töö

Raamistiku töötas välja spetsiaalne töörühm, kuhu kuulusid riiklike pädevate asutuste ja EKP esindajad. Ka EBA oli töörühmas vaatlejana esindatud. Töörühma tööd juhtis kõrgetasemeline viivislaenude töökond, mille esimees on Iirimaa keskpanga asepresident Sharon Donnery. Kõrgetasemeline töökond kohtus 2015.–2018. aastal 16 korda, et arutada viivislaenude järelevalveraamistiku väljatöötamise ja rakendamisega seotud ettepanekuid. Töökonna esimees andis järelevalvenõukogule 14 korral ja EKP nõukogule viiel korral aru. Olles oma ülesande täitnud, lõpetas töörühm 2018. aasta lõpus tegevuse ning viivislaenude järelevalveraamistiku kohaldamine anti edukalt üle EKP pangandusjärelevalve valdkonnafunktsioonidele.

Viivislaenude mahu vähendamise kõikehõlmav strateegia nõuab samme kõigilt sidusrühmadelt, k.a EL ja riiklikud ametiasutused

Samas ei piisa viivislaenude probleemi lahendamiseks kaugeltki üksnes järelevalvemeetmetest. Siin peavad jõud ühendama nii riiklikud asutused kui ka Euroopa institutsioonid. See oli ka üks peamistest järeldustest, mille EKP tegi oma aruandes viivislaenudega seotud riiklike tavade ülevaate kohta, mille viimane versioon avaldati 2017. aasta juunis. Samale seisukohale jõudis 2017. aasta juulis ka majandus- ja rahandusküsimuste nõukogu, kus rahandusministrid võtsid vastu tegevuskava viivislaenude vähendamiseks Euroopas. Kava kohaselt on vaja võtta meetmeid kolmes valdkonnas: pangandusjärelevalve, maksejõuetuse ja võlgade sissenõudmise raamistike reformid ning järelturgude loomine. Novembris 2018 avaldas Euroopa Komisjon tegevuskava kolmanda eduaruande, milles öeldakse, et kava rakendamisel on tehtud märkimisväärseid edusamme. EKP pangandusjärelevalve on aktiivselt osalenud arvukates viivislaenudega seotud algatustes eespool nimetatud kolmes valdkonnas, k.a tegevuskavas nimetatutes, tehes tihedat koostööd nende algatuste eest vastutavate sidusrühmadega.

Sellega seoses koordineeris EKP pangandusjärelevalve tihedas koostöös asjaomaste Euroopa institutsioonidega, nagu Euroopa Komisjon, vajadust tagada järgmiste dokumentide vastastikku täiendav iseloom: i) ettepanek: Euroopa Parlamendi ja nõukogu määrus, millega muudetakse määrust (EL) nr 575/2013 seoses viivisnõuete kahju miinimumkattega, ja ii) lisa pankadele antud EKP suunistele viivislaenude kohta.

Peale selle toetas EKP Euroopa Pangandusjärelevalvet viivisnõuete ja makseraskuste tõttu restruktureeritud nõuete haldamist käsitlevate üldsuuniste ning viivisnõuetest ja makseraskuste tõttu restruktureeritud nõuetest teavitamise suuniste väljatöötamisel. Neid suuniseid kohaldatakse kõikide ELi krediidiasutuste suhtes. Suunistes sätestatu kohaselt peavad vähem olulised krediidiasutused neid kohaldama proportsionaalselt. Veel abistas EKP tihedas koostöös EBA ja Ühtse Kriisilahendusnõukoguga Euroopa Komisjoni talitusi riiklike varahaldusettevõtjate loomise tehnilise tegevuskava väljatöötamisel; see avaldati 2018. aasta märtsis.

Peale eeltoodu jätkas EKP pangandusjärelevalve koostööd EBAga uute laenude väljastamise standardite tõhustamist. Samuti osales EKP Euroopa Süsteemsete Riskide Nõukogu töörühmas, kes koostas aruande makrotasandi usaldatavusjärelevalve lähenemisviiside kohta viivislaenudele, milles keskendutakse makrotasandi usaldatavusjärelevalve poliitika rollile viivislaenude kasvu ärahoidmisel süsteemiüleselt.

1.2.3 Viivislaene käsitlevate EKP pangandusjärelevalve põhimõtete põhielemendid

Pankade viivislaenude vähendamise strateegiad – edusammud ja hinnang

2017. aasta märtsis avaldas EKP suunised pankadele viivislaenude kohta. Suuniste järelmeetmena paluti suurema viivislaenude ja sundtäitmisel olevate varade osakaaluga olulistel krediidiasutustel esitada EKP pangandusjärelevalvele oma viivislaenude nimetatud varade vähendamise strateegia. Selles mõttes moodustavad viivislaenude suunised aluse pidevaks järelevalvealaseks dialoogiks üksikute pankadega. Pangad ise vastutavad asjakohaste viivislaenustrateegiate rakendamise ja viivislaenuportfellide haldamise eest, kasutades mitmesuguseid strateegilisi valikuid, nagu viivislaenude realiseerimine, teenindamine, portfellide müük jne.

Viivislaenude strateegia peaks sisaldama viivislaenude vähendamise eesmärke portfelli tasandil kolme aasta vaates. Need eesmärgid seavad pangad endale ise ja need esitatakse ühistele järelevalverühmadele. Viivislaenude suuniste teises peatükis on kirjeldatud viivislaenude vähendamisstrateegia sõnastamise parimaid tavasid ning nende rakendamise vahendeid, mille hulka kuuluvad makseraskuste tõttu restruktureerimine, laenuportfelli aktiivne vähendamine, viivisnõude liigi muutmine ja õiguslikud valikud. Samuti on seal välja toodud, et pangad peaksid tagama, et nende viivislaenude strateegia „ei sisaldaks vaid üht strateegilist valikut, vaid strateegiate/valikute kombinatsioone, et kindlustada eesmärkide saavutamine lühikeses, keskpikas ja pikas ajaplaanis“. Selliste vahendite ideaalne kombinatsioon oleneb konkreetse panga portfelli omadustest ning turu- ja õiguskeskkonnast, milles pank tegutseb. On oluline märkida, et iga panga juhtkond peaks tegema vahendite kombineerimisel valiku oma äranägemise järgi, olles olukorda põhjalikult hinnanud. EKP ei ole väljendanud eelistust ühegi viivislaenude vähendamise vahendi suhtes.

Ühiste järelevalverühmade ülesanne on vaadata läbi, vaidlustada ja jälgida pankade edusamme võrreldes nende viivislaenude vähendamiseesmärkidega. See ülesanne on nende tavapärase järelevalvetöö täieõiguslik osa ning järelevalvealase läbivaatamise ja hindamise protsessi lahutamatu osa. Ühised järelevalverühmad keskenduvad strateegia hindamisel kolmele kesksele elemendile: i) ambitsioonikuse tase, ii) strateegia usaldusväärsus ja iii) juhtimisaspektid. Hinnang põhineb panga kõigi viivisnõuete ja sundtäitmisel olevate varade portfellide – mille võib kokku võtta terminiga „halvad varad“ – väga detailsel analüüsil.

Suurema viivislaenude osakaaluga pangad peavad esitama igas kvartalis ühistele järelevalverühmadele konkreetseid viivislaenudega seotud andmeid, kirjeldades üksikasjalikult viivislaenude vähendamist võimaldavaid tegureid. Ühised järelevalverühmad kasutavad neid kvartaliaruandeid panga edusammude jälgimiseks ja nende võrdlemiseks panga strateegias sisalduvate vähendamiseesmärkidega nii üldiselt kui ka portfellitasandil. Peale selle jälgivad nad panga edusamme võrreldes eesmärkidega nii eraldisi arvesse võttes kui ka neid arvestamata, tagamaks, et analüüs põhineb terviklikul käsitlusviisil. Ühiste järelevalverühmadega korrapärase suhtlemise käigus peavad pangad koostama ja esitama kaks korda aastas rakendamisaruande.

Rakendamisaruande eesmärk on teha kindlaks, kuidas pangad täidavad oma viivislaenude vähendamise strateegiat nii kvantitatiivsest kui ka kvalitatiivsest vaatenurgast. Kvantitatiivseid edusamme saab mõõta lähtuvalt viivislaenude kvartaliandmetest, mis on liigendatud nii, et saaks eristada viivislaenude vähendamise konkreetseid tegureid, nagu rahalised tagasimaksed, müük, mahakandmised jne. Seega ei peaks pank keskenduma üksnes viivislaenude üldise vähenemise analüüsimisele, vaid ka tegurite väljaselgitamisele portfellitasandil ning eesmärkide ületamise või nende saavutamata jäämise põhjuseid. Selle põhjendus on see, et panga viivislaenude vähendamise varasemad saavutused ja tulevane võimekus on tihedalt seotud.

Nende kvantitatiivsete aspektide dokumenteerimiseks on soovitav, et pank teeks konkreetsete probleemsete varaklasside või portfellide sihipärase analüüsi, mis hõlmaks ka nende mõju kapitalile portfellitasandil. Samuti peaks pank tagama, et tema viivislaenustrateegiat ajakohastatakse pidevalt, võttes arvesse kõiki neid sisendeid ja analüüse, et tagada strateegia usaldusväärsus, otstarbekus ja praktilisus.

Samuti on väga olulised panga edusammude kvalitatiivsed aspektid. Seetõttu peaks panga viivislaenustrateegia sisaldama ka selgelt määratletud tegevuskava, mis on aluseks strateegia kvalitatiivsetele vahe-eesmärkidele, meetmetele ja eesmärkidele. Kvalitatiivsete vahe-eesmärkide läbivaatamisel tuleks ennetavalt kindlaks teha võimalikud takistused strateegia edukal rakendamisel. Sellega seoses nõuavad mitmesugused viivislaenude vähendamise tegurid erinevaid asju. Näiteks laenude paranemiseks on vaja usaldusväärset tegevusraamistikku, piisavalt ressursse ja terviklikku makseraskuste tõttu restruktureerimise raamistikku; portfellide müügiks on vaja kvaliteetseid andmeid, arenenud IT-taristut, kogenud juhtkonda ja sobivaid finantsnõustajaid. Ühised järelevalverühmad vaatavad pangapõhiselt läbi pankade strateegia kvalitatiivsed aspektid ning annavad neile tuvastatud puudujääkide kohta tagasisidet.

Viivislaenude suunistes pannakse suurt rõhku spetsiaalsete viivislaenude realiseerimise üksuste, selgete põhimõtete ja menetluste ning selgesti määratletud makseraskuste tõttu restruktureerimise tooterühma tähtsusele. Samuti rõhutatakse suunistes, et juhtorganid peavad olema aktiivselt kaasatud viivislaenuprobleemi lahendamisse. Seetõttu peavad pangad läbi vaatama oma sisejuhtimise struktuurid ja tegevuskorra viivislaenude haldamise seisukohast – näiteks peaksid juhtorganid võtma endale selle probleemi eest täieliku vastutuse.

Suurem keskendumine paranemisele, realiseerimisele ja restruktureerimisele võib aidata edendada arukamaid krediidiriski tavasid, mis võiksid aja jooksul aidata pankadel rakendada laenuandmisel riskidega paremas kooskõlas olevaid standardeid ja juhtimist.

Mõnel viimasel aastal on pangad üldiselt saavutanud oma viivislaenustrateegiatega häid tulemusi. Seda näitab viivislaenude mahu märkimisväärne kahanemine paljudes Euroopa riikides ja pankades. Sellest hoolimata püsib viivislaenude maht suur. Seetõttu teevad ühised järelevalverühmad pankadega endiselt tööd ning juhivad vajaduse korral nende tähelepanu puudujääkidele, et tagada nende edasised edusammud. Kui konkreetne pank ei täida enda seatud eesmärke, peab ta aegsasti rakendama piisavaid ja asjakohaseid parandusmeetmeid.

Pankade kasutatavad meetodid viivislaenude mahu vähendamiseks erinevad nii krediidiasutuseti kui ka riigiti. Nende hulka kuuluvad makseraskuste tõttu restruktureerimine ning sellega seotud rahalised tagasimaksed, portfellide müük, mahakandmised ja sundtäitmised. Teatud riigid eelistavad mõnd meetodit teistele konkreetsete asjaolude tõttu. Samas näib, et ka sama riigi piires on sõltuvalt panga konkreetsest olukorrast mitmesuguseid lähenemisviise.

Viivislaenude strateegia protsessist on nüüdseks saanud suure viivislaenude osakaaluga pankade protsesside ja EKP pangandusjärelevalve protsesside lahutamatu osa. Seega jätkub selle järelevalveprioriteediga seotud töö ka 2019. aastal.

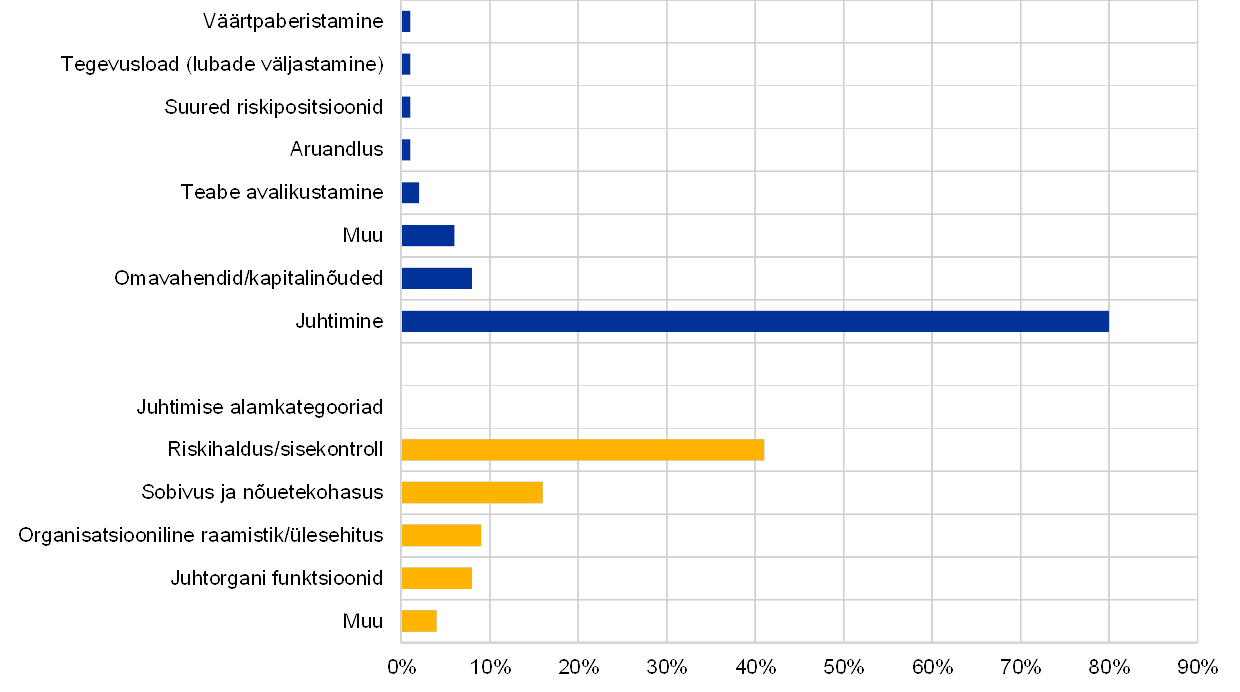

Pangapõhised järelevalveootused viivislaenudega seotud eraldiste moodustamisele

Täiendavad järelevalvesammud viivislaenude mahu vähendamisel loovad järjepideva raamistiku probleemiga tegelemiseks järelevalvealase dialoogi käigus

11. juulil 2018 tegi EKP teatavaks täiendavad järelevalvesammud viivislaenude (st EBA 31. märtsi 2018. aasta määratluse kohaselt viivisnõudeks liigitatud nõuded) osakaalu vähendamisel. Nendega luuakse järjepidev raamistik probleemiga tegelemiseks järelevalvealase dialoogi käigus – pankadele esitatakse individuaalsed järelevalveootused, mille eesmärk on tagada piisavad eraldised varasemast ajast pärinevate viivislaenude katteks ning aidata seeläbi tugevdada euroala pangandussüsteemi kui terviku vastupanuvõimet.

Sellest lähtuvalt on EKP pangandusjärelevalve jätkanud dialoogi individuaalsete pankadega, et määrata kindlaks oma järelevalveootused. Hindamisel lähtuti iga panga jooksvast viivislaenude osakaalust, peamistest finantsnäitajatest, viivislaenude vähendamise strateegiast (kui see oli olemas) ja võrdlusandmetest teiste pankadega, et tagada kõigi ühetaoline käsitlemine. Samuti võeti arvesse värskeimaid andmeid ja pankade lisaeraldiste katmise võimet.

Hindamise läbisid kõik EKP otsese järelevalve alla kuuluvad olulised krediidiasutused eesmärgiga määrata kindlaks pangapõhised järelevalveootused, tagamaks, et igas pangas jätkuks varasemast ajast pärinevate riskide vähendamine ning saavutada keskpika aja jooksul nii varasemate kui ka uute viivislaenude järjepidev kaetus.

Viivislaenude suuniste lisa lõpetamine

Lisa avaldamisele järgnes ulatuslik avalik dialoog kõigi asjaomaste sidusrühmadega

2018. aasta alguses lõplikustas EKP dokumendi EKP suunised pankadele viivislaenude kohta – lisa. Sellele eelnes 4. oktoobrist 8. detsembrini 2017 avalik konsultatsioon. 15. märtsil 2018 avaldas EKP suuniste lisa koos konsultatsiooni käigus saadud üksikasjalike märkuste ja tagasiside aruandega, milles on esitatud EKP vastused saadud märkustele.

Lisa täiendab 20. märtsil 2017 avaldatud viivislaenude kvalitatiivseid suuniseid ning selles täpsustatakse EKP järelevalveootused seoses usaldatavusnõuetekohaste eraldistega uute viivislaenude katteks. Lisa on mittesiduv ning see on aluseks oluliste krediidiasutuste ja EKP pangandusjärelevalve vahelisele järelevalvealasele dialoogile. Selles käsitletakse laene, mis on liigitatud pärast 1. aprilli 2018 kooskõlas EBA määratlusega viivislaenuks.

Suuniste lisa lähtub asjaolust, et kapitalinõuete direktiivi kohaselt peavad järelevalveasutused hindama ja käsitlema krediidiasutusepõhiseid riske, mis ei ole kaetud või on ebapiisavalt kaetud kapitalinõuete määruses sätestatud kohustuslike usaldatavusnõuetega (millele sageli viidatakse kui „esimese samba eeskirjadele“). Eeskätt kohustab olemasolev usaldatavusnõuete raamistik järelevalveasutusi hindama ja otsustama, kas pankade eraldised on usaldatavusnõuete seisukohast piisavad ja õigeaegsed. Suuniste lisas on selgitatud, mida EKP pangandusjärelevalve sellega seoses eeldab, ning seega kindlaks määratud järelevalvealase dialoogi lähtekohad. Nagu ka muud järelevalveootused, on suuniste lisa täiendus siduvatele õigusaktidele; viimaste hulka kuulub ka ettepanek võtta vastu määrus, millega muudetakse kapitalinõuete määrust seoses viivisnõuete kahju miinimumkattega. Seetõttu tegi EKP suuniste lisa väljatöötamisel tihedat koostööd asjaomaste Euroopa institutsioonidega, sealhulgas Euroopa Komisjoniga.

Joonis 2

Viivislaenude suuniste lisas sisalduvate kvantitatiivsete järelevalveootuste ülevaade

Allikas: EKP.

Suuniste lisas kirjeldatud järelevalveootustes võetakse arvesse viivislaenude tagamise määra. Täielikult tagamata viivislaenude ja osaliselt tagatud viivislaenude tagamata osade puhul eeldatakse, et 100% kaetus saavutatakse kahe aasta möödumisel alates viivislaenuks liigitamisest. Täielikult tagatud viivislaenude ja osaliselt tagatud viivislaenude tagatud osade puhul eeldatakse, et 100% kaetus saavutatakse sujuva üleminekuga seitsme aasta möödumisel alates viivislaenuks liigitamisest. Ootused tagatud viivislaenude suhtes järgivad usaldatavuspõhimõtet, et krediidiriski kaitse peab olema õigel ajal jõustatav.

Suuniste lisa tuleb rakendada iga pangaga peetava järelevalvealase dialoogi käigus

Suuniste lisa praktiline rakendamine peab moodustama osa järelevalvealasest dialoogist, mille käigus ühised järelevalverühmad arutavad iga pangaga nende kõrvalekaldeid lisas sätestatud usaldatavusnõuetekohaste eraldiste suhtes kehtestatud ootustest. Pärast seda ja võttes arvesse panga konkreetseid asjaolusid, otsustab EKP pangandusjärelevalve iga juhtumi puhul eraldi, kas ja missugused järelevalvemeetmed on asjakohased. Nimetatud dialoogi tulemused kaasatakse järelevalvealase läbivaatamise ja hindamise protsessi (SREP) esimest korda 2021. aastal. Pangad peaksid kasutama seda aega enda ettevalmistamiseks, aga ka enda krediidi vahendamise poliitika ja kriteeriumide läbivaatamiseks, et vähendada uute viivislaenude tekkimist, eriti praegustes soodsates majandustingimustes.

1.3 Järelevalvealase läbivaatamise ja hindamise protsessi (SREP) metoodika edasiarendamine

1.3.1 ICAAPil ja ILAAPil on edaspidi järelevalvealases hindamises suurem roll

Tulevikus on ICAAPi ja ILAAPi roll SREPis eeldatavasti veelgi suurem – need peaksid motiveerima pankasid oma siseprotsesse pidevalt tõhustama

Pangandussektorit tabavaid finantsšokke võimendavad või isegi põhjustavad sageli pankade hoitava kapitali ja likviidsuse ebapiisav hulk ja kvaliteet. Krediidiasutuste vastupanuvõime tugevdamise seisukohast on esmatähtsad kaks peamist protsessi: sisemise kapitali adekvaatsuse hindamise protsess (ICAAP) ja sisemise likviidsuse adekvaatsuse hindamise protsess (ILAAP). Nende protsesside nõuded on sätestatud kapitalinõuete direktiivis.

Nii ICAAPi kui ka ILAAPi eesmärk on julgustada krediidiasutusi mõõtma ja haldama oma kapitali- ja likviidsusriski struktuursel viisil, kasutades selleks konkreetsest krediidiasutusest lähtuvaid meetodeid. Nimetatud protsesside eesmärk ei ole lihtsalt aruande koostamine järelevalveasutuste huvides: pigem on need kõikehõlmavad ja väärtuslikud pangasisesed protsessid kapitali- ja likviidsusriski pidevaks tuvastamiseks, hindamiseks, tõhusaks haldamiseks ja katmiseks. Pangad on kohustatud rakendama ICAAPi ja ILAAPi proportsionaalsel viisil, st need protsessid peavad muu hulgas vastama krediidiasutuse ärimudelile, suurusele, keerukusele ja riskitasemele, aga ka turuootustele.

Ühtse järelevalvemehhanismi prioriteetide kohaselt on ICAAP ja ILAAP krediidiasutuste peamised vahendid kapitali ja likviidsuse adekvaatsuse juhtimisel. Seetõttu on õigustatud, et järelevalveasutused pööravad neile erilist tähelepanu. Kapitali-, likviidsus- ja kvalitatiivsete meetmete kehtestamisel SREPi raames võetakse arvesse ICAAPi ja ILAAPi kvaliteeti ja tulemusi. Kvaliteetne ICAAP ja ILAAP vähendavad nii krediidiasutuste enda kui ka järelevalveasutuste ebakindlust krediidiasutuse tegelike riskide suhtes. Peale selle veenavad need järelevalveasutusi veelgi enam selles, et krediidiasutus on võimeline tagama adekvaatse kapitali ja likviidsuse ning püsima seega elujõuline.

Tulevikus on ICAAPi ja ILAAPi roll SREPis eeldatavasti veelgi suurem – need peaksid motiveerima pankasid oma siseprotsesse pidevalt tõhustama. Muu hulgas on ICAAPi kvalitatiivsetel ja kvantitatiivsetel aspektidel edaspidi suurem tähtsus teise samba omavahendite nõude riskipõhisel kindlaksmääramisel.

1.3.2 Pankadele mõeldud kapitali ja likviidsuse juhtimise juhendite valmimine

Pankadel soovitatakse juhendeid kasutada, et kõrvaldada võimalikult kiiresti kapitali ja likviidsuse juhtimise lüngad ja puudujäägid

Oma hiljutistes SREPi hinnangutes jõudis EKP pangandusjärelevalve järeldusele, et oluliste krediidiasutuste ICAAPides oli enam kui pooltel juhtudest ja ILAAPides enam kui kolmandikul juhtudest suuri puudujääke, mis kajastub protsessidele antud üldises hinnangus „ebapiisav“ või „nõrk“. Niisugused ICAAPid ja ILAAPid ei moodusta tugevat alust kapitali ja likviidsuse usaldusväärseks juhtimiseks ega täiendavate omavahendite nõuete kindlaksmääramiseks. Seetõttu on vaja, et krediidiasutused tõhustavad (veelgi) oma ICAAPe ja ILAAPe.

Novembris 2018 avaldas EKP pangandusjärelevalve juhendid krediidiasutuste ICAAPide ja ILAAPide kohta. Juhendid hõlbustavad olulisel määral vajalike paranduste tegemist. Pärast ICAAPide ja ILAAPidega seotud järelevalveootuste avaldamist jaanuaris 2016 on need juhendid oluline teetähis EKP püüdlustes tõhustada pankade kapitali ja likviidsuse juhtimise meetodeid. Järelmeetmena algatas EKP 2017. aasta alguses ICAAPide ja ILAAPide mitmeaastase tegevuskava, et täpsustada järelevalveootusi ja teavitada varakult krediidiasutusi, mis suunas nad peaksid liikuma. Juhendid lähtusid 2016. aasta järelevalveootustest, mida täpsustati kolmel korral, võttes arvesse ligikaudu 800 märkust, mis laekusid kahe avaliku konsultatsiooni käigus. Ootuste üldine suund aga kogu selle protsessi käigus ei muutunud.

Ülevaade ICAAPi ja ILAAPi seitsmest põhimõttest

ICAAPi ja ILAAPi seitse põhimõtet on seotud järgmiste aspektidega.

- Juhtimine: juhtorganid vastutavad täielikult ICAAPi ja ILAAPi juhtimise eest.

- Lõimitus: ICAAP ja ILAAP peaksid olema üldise juhtimisraamistiku, sealhulgas äriotsuste tegemise lahutamatu osa. Mõlemad protsessid peaksid olema sisemiselt, omavahel ja teiste strateegiliste protsessidega kooskõlas.

- Kvantitatiivne raamistik: kapitali ja likviidsuse adekvaatsus krediidiasutuse jätkuva elujõulisuse seisukohast tuleb tagada lähtuvalt kahest vaatenurgast: nn normatiivsest vaatenurgast, milles kajastuvad välised nõuded ja piirangud, ning nn majanduslikust vaatenurgast, milles peaks kajastuma varjamatu majanduslik olukord.

- Riskide tuvastamine: kindlaks tuleb teha ja arvesse võtta kõik olulised riskid.

- Sisemise kapitali/likviidsuse määratlused: majanduslikust vaatenurgast peavad sisemised kapitali- ja likviidsuspuhvrid olema hea kvaliteediga ja selgelt määratletud, et majandusliku kahju saaks selle tekkimise korral kiiresti katta.

- Riskide kvantifitseerimise meetodid: riskide hindamine ja kvantifitseerimine peab olema konservatiivne, kasutades krediidiasutuse enda riskide kvantifitseerimise meetodeid, mis on põhjalikult valideeritud.

- Stressitestid: EKP eeldab, et pangad rakendavad usaldusväärset ja kõikehõlmavat stressitestiraamistikku, mis tagab, et nad tulevad iseseisvalt toime võimalikel, ent väga karmidel ja pikaajalistel ebasoodsate tingimuste perioodidel.

Nüüd on juhendites sisalduvad järelevalveootused märksa põhjalikumad ning EKP hakkas neid rakendama jaanuaris 2019. Sellest hoolimata ei ole juhendite eesmärk anda kõikehõlmavaid suuniseid kõigi aspektide kohta, mis on vajalikud usaldusväärseks ICAAPiks ja ILAAPiks. Selle asemel järgitakse neis põhimõttelist lähenemisviisi, milles keskendutakse valitud, järelevalve seisukohast põhilistele aspektidele. Seega rõhutab EKP pangandusjärelevalve, et esmajärjekorras on ICAAP ja ILAAP sisemised protsessid, mida tuleks iga krediidiasutuse jaoks kohandada. Seetõttu on iga krediidiasutuse enda ülesanne rakendada ICAAPi ja ILAAPi viisil, mis on konkreetsetes tingimustes asjakohane. Juhendid aitavad pankadel seda teha, kirjeldades ICAAPi- ja ILAAPi-alaseid ootusi seitsme põhimõtte vormis ning illustreerides neid jooniste ja näidetega.

Olulise osana SREPist, aga ka teiste tegevuste, näiteks kohapealsete kontrollide käigus hindavad järelevalveasutused iga juhtumi puhul, kas krediidiasutused täidavad oma ülesandeid ning juhivad oma kapitali ja likviidsust viisil, mis vastab nende äritegevusele, riskiprofiilile ja muudele olulistele asjaoludele. Nendest hindamistest tehtud järeldustel on edaspidi eelduste kohaselt üha suurem mõju SREPile ja selle järel võetavatele järelevalvemeetmetele. Kui panga ICAAP/ILAAP on tõhus ja usaldusväärne, võetakse seda SREPis positiivselt arvesse.

Kuna põhjalik, tõhus, kõikehõlmav ja ettevaatav ICAAP ja ILAAP on peamised vahendid pankade vastupanuvõime tagamisel, soovitatakse neil juhendeid kasutada, et kõrvaldada võimalikult kiiresti kapitali ja likviidsuse juhtimise lüngad ja puudujäägid. Kuna EKP järelevalveootuste üldine filosoofia ja suund ei ole pärast nende esmakordset avaldamist jaanuaris 2016 muutunud, peavad olulised krediidiasutused andma oma parima, et need ootused nii pea kui võimalik arvesse võtta. Juhendid töötati välja mitme aasta jooksul ning EKP väljendas väga selgelt, et ootused kasvavad järk-järgult. Lühike ajavahemik juhendite avaldamise (2018. aasta novembris) ja rakendamise (2019. aasta jaanuaris) vahel ei õigusta tegevusetust.

1.3.3 IT-riski maandamiseks tehtud sammud

IT-risk, sealhulgas küberrisk, on olnud algusest peale EKP pangandusjärelevalve tähelepanu all ja see on üks 2019. aasta järelevalveprioriteetidest.

Operatsiooniriski pideva järelevalve raames teevad ühised järelevalverühmad järelevalvet ka IT-riski üle. 2018. aastal anti neile täiendavat koolitust kõigis olulistes IT-riski valdkondades, et suurendada nende teadlikkust ja oskusi, mis on vajalikud jooksvaks järelevalvetegevuseks ning iga-aastaseks järelevalvealase läbivaatamise ja hindamise protsessiks. Lähtudes EBA suunistest info- ja kommunikatsioonitehnoloogia riskide hindamise kohta järelevalvealase läbivaatamise ja hindamise protsessis, võttis EKP pangandusjärelevalve kasutusele ühtse ja standardse IT-riski hindamise metoodika. Pankade ulatusliku enesehindamise küsimustiku ja ühiste järelevalverühmade IT-riski hindamise tulemuste alusel koostati detailsed horisontaalsed analüüsid. Selle tulemusel tehti hulgaliselt tähelepanekuid, mida kasutati ühiste järelevalverühmade järelevalvetegevuses, ning saadi temaatiline ülevaade IT-riski haldamise üldisest seisust olulistes krediidiasutustes. Üldjoontes kinnitasid analüüsid EKP pangandusjärelevalve varasemaid eelisvaldkondi, milleks on IT-turvalisus, sõltuvus kolmandatest isikutest ja kolmandate isikute juhtimine ning IT-operatsioonid.

2018. aastal jätkusid IT-riskile keskenduvad kohapealsed kontrollid, mis täiendasid ühiste järelevalverühmade jooksvat järelevalvet. Tuginedes EKP pangandusjärelevalve kohapealsete kontrollide metoodikale, uuriti nende käigus ühiste järelevalverühmade soovil konkreetseid IT-riski eesmärke, et täiendada ja põhjendada ühiste järelevalverühmade koostatud IT-riski hinnanguid ja saada paremini aru, kuidas olulised krediidiasutused IT-riske haldavad. 2019. aastal tehakse mõned IT-riskile keskenduvad kohapealsed kontrollid kampaania vormis, st üht ja sama teemat uuritakse mitmes olulises krediidiasutuses võrreldavas ulatuses. See hõlbustab kontrollide tõhusamat ettevalmistamist ja läbiviimist ning tulemuste võrdlemist.

Nagu ka varasematel aastatel, pidid kõik 19 euroala riigi olulised krediidiasutused esitama oluliste küberintsidentide aruande kohe pärast nende avastamist. See võimaldab EKP pangandusjärelevalvel kindlaks teha olulisi krediidiasutusi mõjutavate küberintsidentide suundumused ja neid jälgida. Samuti võimaldab see EKP pangandusjärelevalvel kiiresti reageerida juhul, kui mõni suurem intsident mõjutab üht või mitut olulist krediidiasutust.

Et tagada IT- ja küberriski käsitlemine kooskõlastatud viisil ning hõlbustada teadmiste ja parimate tavade jagamist, jätkas EKP pangandusjärelevalve suhtlemist kõigi asjaomaste sidusrühmadega (riiklikud pädevad asutused, EKP-sisesed sidusrühmad, maksesüsteemide ja turutaristu eksperdid, teised ELi-sisesed ja -välised järelevalveasutused, Euroopa Väärtpaberiturujärelevalve (ESMA) jt) kahepoolsetel kohtumistel ja rahvusvahelistes töörühmades.

1.4 Temaatilised analüüsid

Ärimudelite ja kasumlikkuse hoobade temaatiline analüüs

2018. aastal viidi lõpule mitmeaastane ärimudelite ja kasumlikkuse hoobade temaatiline analüüs

2018. aastal viis EKP pangandusjärelevalve lõpule ärimudelite ja kasumlikkuse hoobade temaatilise analüüsi ning avaldas selle kohta aruande. Analüüsiga tehti algust 2016. aastal eesmärgiga uurida süvitsi ja pankade kaupa oluliste krediidiasutuste suutlikkust oma ärimudelite kitsaskohtade vähendamisel, jälgida vähese kasumlikkuse tagajärgi ja täiendada horisontaalset analüüsi, kasutades ära ühiste järelevalverühmade saadud teadmisi ühtsel viisil kõikides pankades. Analüüsi kahel esimesel aastal töötati välja vajalikud tööriistad ja koguti andmeid ning ühised järelevalverühmad tegid süvaanalüüsid.

2018. aasta alguses teavitasid ühised järelevalverühmad olulisi krediidiasutusi tehtud tähelepanekutest ja temaatilise analüüsi põhijäreldustest. Spetsiaalse järelevalvealase dialoogi käigus arutasid nad tuvastatud puudujääke ja osutasid probleemidele oluliste krediidiasutuste äriplaanides. Tähelepanekud võeti kokku ja järelevalvealase dialoogi tulemused sõnastati järelmeetmeid käsitlevates kirjades. Tähelepanekuid võeti arvesse ärimudelite hindamisel SREPi 2018. aasta tsükli raames. 2018. aasta septembris avaldas EKP pangandusjärelevalve oma veebisaidil üldised sõnumid temaatilise analüüsi kohta.

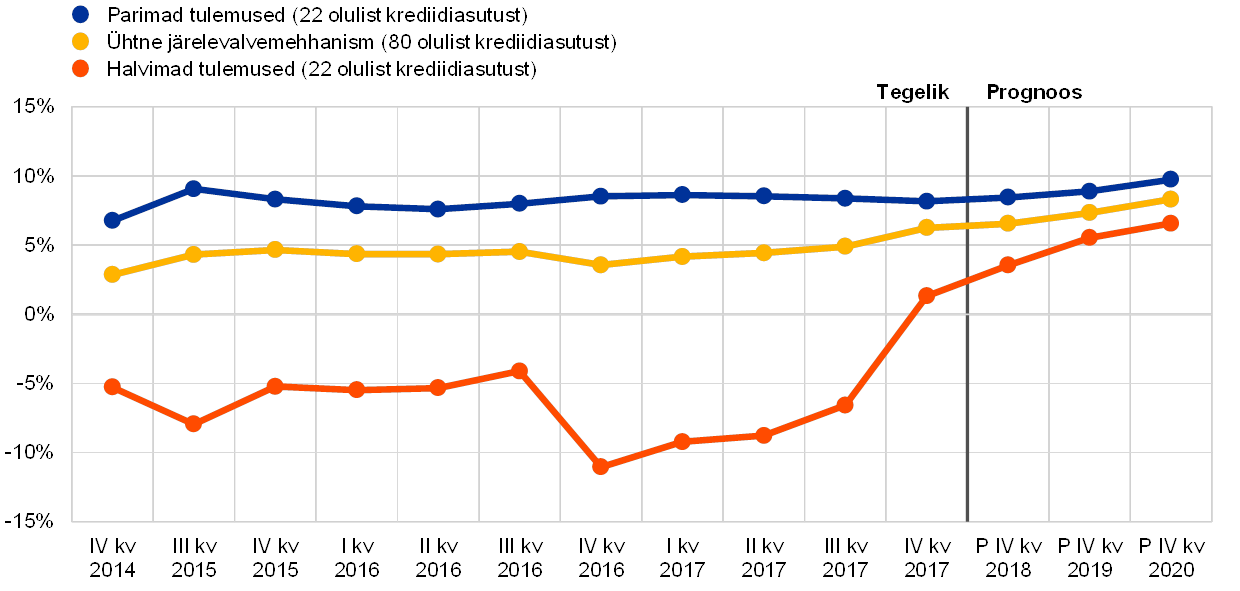

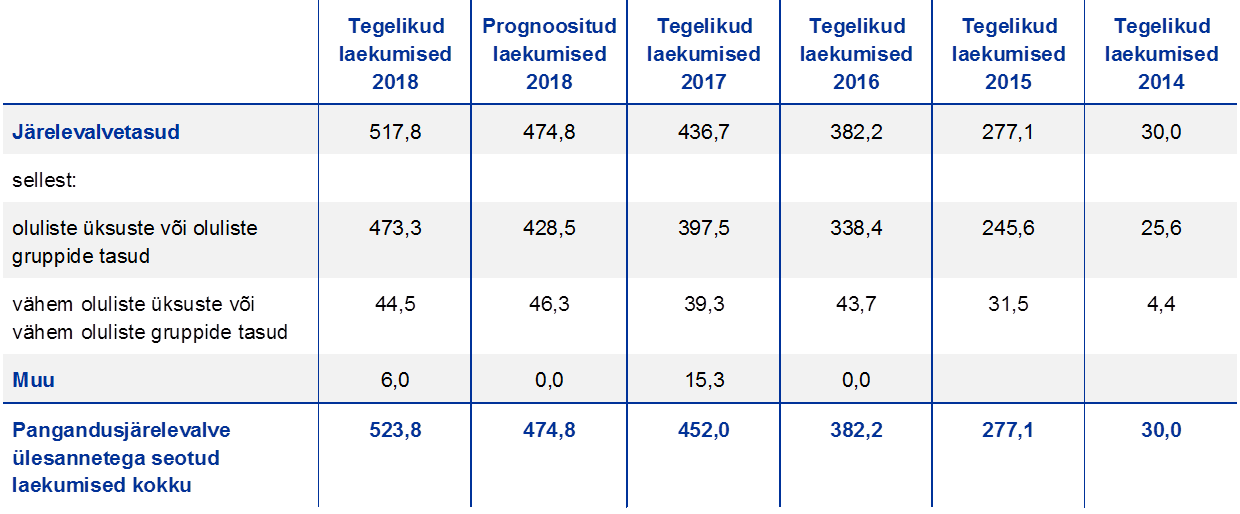

Euroala pangad kohanevad endiselt kriisijärgse olukorraga, kuid oluliste krediidiasutuste kasumlikkus on väga erinev

Analüüs näitas, et kuigi euroala pankade majanduslik olukord on üldiselt paranenud, on nende kasumlikkus ja ärimudelid endiselt surve all. Koondsuundumustest kaugemale vaadates ilmneb, et oluliste krediidiasutuste kasumlikkus on vägagi erinev, ehkki pangad prognoosivad lähenemist keskmisele, sest halvimate tulemustega pangad eeldavad kasumlikkuse märgatavat kasvu (vt diagramm 3). Pangad, mille tulemused olid varasematel aastatel teistest paremad, asuvad üksteisest geograafiliselt kaugel, on eri suurusega ja nende ärimudelid on erinevad.

Diagramm 3

Omakapitali tootluse muutus kolme aasta jooksul

(protsentides)

Allikad: FINREP ja kasumlikkuse prognoosid.

Märkused. Üheski valimis ei ole ühtse järelevalvemehhanismi väliseid pankasid. Parimad tulemused olid 22 olulisel krediidiasutusel, mille keskmine omakapitali tootlus viimase kolme aasta jooksul oli üle 6%. Halvimad tulemused olid 22 olulisel krediidiasutusel, mille keskmine omakapitali tootlus viimase kolme aasta jooksul oli negatiivne.

Tähtis tegur kasumlikkuse puhul on strateegilise suunamise võimekus

Suuremate riskide võtmist pankade poolt jälgivad tähelepanelikult nende ühised järelevalverühmad

Analüüs kinnitas, et pankade strateegilise suunamise võimekus[7] mõjutab suuresti nende kasumlikkust. Samuti täheldasid ühised järelevalverühmad, et paljud pangad püüavad kasumlikkust kasvatada tegevustega, millega kaasnevad suuremad riskid (eeskätt krediidirisk[8] või operatsioonirisk[9]). Et selliste tegevuste juurde pöördumine võib olla äri seisukohast põhjendatud, ei kritiseeri individuaalsed soovitused tingimata konkreetset strateegiat, vaid keskenduvad pigem sellele, et strateegilist suunamist ja riskihaldust tõhustatakse riski jälgimise ja kontrolli all hoidmisega. Ühised järelevalverühmad on osalenud nende küsimuste väljaselgitamises ja hindamises ning teevad nende üle pankade korrapärase jälgimise raames järelkontrolli, kasutades selleks kõiki järelevalvevahendeid.

IFRS 9 temaatiline analüüs

IFRS 9 eesmärk on tagada piisavamad ja õigeaegsemad eraldised

Jaanuaris 2018 jõustus uus rahvusvaheline finantsaruandlusstandard „Finantsinstrumendid” (IFRS 9). See käsitleb finantskriisist saadud õppetunde ehk seda, et tekkinud kahju arvestamise mudeli alusel moodustatud eraldised tingisid sageli liiga vähese ja liiga hilise kahju kajastamise. IFRS 9 kõrvaldab selle puudujäägi, võttes kasutusele eeldatava krediidikahju mudeli, milles kasutatakse ka tulevikku vaatavat informatsiooni ülejäänud laenuperioodi jooksul. See juba iseenesest nõuab märkimisväärset pingutust standardi rakendamisel ning võimalikud riskid tulenevad ka sellest, et eeldatava krediidikahju mudelite tõhusus praktikas ei ole veel selge.

2016. aastal alustatud temaatiline analüüs eesmärgiga hinnata pankade valmisolekut IFRS 9 rakendamiseks näitas, et selles vallas on veel palju ära teha

Seetõttu otsustas EKP 2016. aastal algatada järelevalveprioriteetide osana IFRS 9 temaatilise analüüsi. Selle eesmärk oli hinnata krediidiasutuste valmisolekut ning edendada uue standardi kvaliteetset ja järjepidevat rakendamist. Krediidiasutused jagati kahte rühma selle alusel, kui palju edusamme nad olid IFRS 9 rakendamisel teinud. Aruanne esimese rühma temaatilise analüüsi tulemuste kohta avaldati 2017. aastal EKP pangandusjärelevalve veebisaidil. Teise rühma tulemused avaldati 2018. aastal järelevalveuudiskirjas .

Kokkuvõttes aitas temaatiline analüüs suurendada teadlikkust probleemidest, mis esinevad pankadel IFRS 9 rakendamisel. Samal ajal tõi see välja, et selles vallas on veel palju ära teha.

EKP pangandusjärelevalve jälgib tähelepanelikult pankade parandusmeetmete rakendamist

Krediidiasutustel soovitati võtta parandusmeetmeid, et kõrvaldada 2017. ja 2018. aasta temaatilise analüüsi käigus tuvastatud puudujäägid. EKP pangandusjärelevalve jälgib praegu tähelepanelikult pankade edusamme nende meetmete rakendamisel. Muu hulgas selgus temaatilise analüüsi käigus, et pankade eraldiste moodustamise tavades on märkimisväärsed erinevused. Ühised järelevalverühmad jälgisid neid tavasid kogu 2018. aasta jooksul ja jätkavad seda ka 2019. aastal. Teine järelevalve eelisvaldkond 2018. aastal oli IFRS 9 esmakordse kohaldamise mõju, sealhulgas riskipositsioonide liigituse muutumise, eraldiste jaotamise ja riskipositsioonide ühest etapist teise liikumise mõju. Sellega seoses analüüsib EKP pankade raamatupidamisarvestust, keskendudes regulatiivsele kapitalile ja aruandlusele.

Järelmeetmete võtmisel seoses IFRS 9 rakendamisega teeb EKP pangandusjärelevalve raamatupidamisarvestusega seotud teemadel koostööd ESRNi, EBA ja ESMAga, et tagada IFRS 9 kvaliteetne ja järjepidev rakendamine ning võimalikult suur läbipaistvus investorite jaoks kogu ELis.[10]

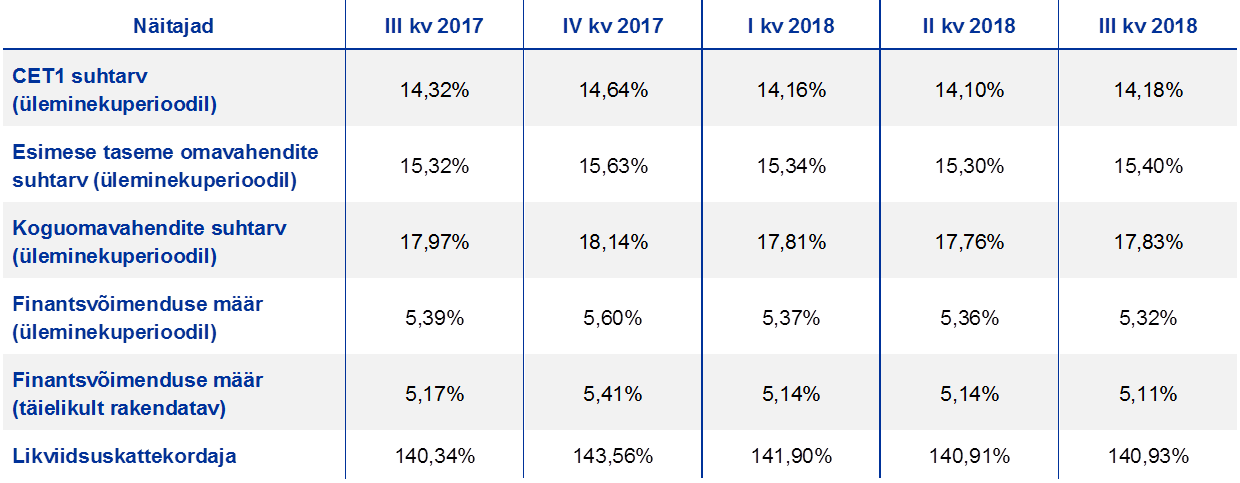

IFRS 9 võimalikku negatiivset mõju pankade regulatiivsele kapitalile leevendab üleminekuperiood

Peale selle jälgib EKP pangandusjärelevalve tähelepanelikult seda, kuidas pangad kasutavad IFRS 9 rakendamiseks sisseseatud üleminekukorda. Üleminekukorra lisasid usaldatavusnõuete raamistikku ELi kaasseadusandjad, et leevendada IFRS 9 väärtuse languse nõuetele ülemineku mõju pankade esimese taseme põhiomavahenditele. Kuna üleminekueeskirjad võivad mõjutada mõne panga omavahendite suhtarvu, jälgib EKP nende eeskirjade korrektset kohaldamist.

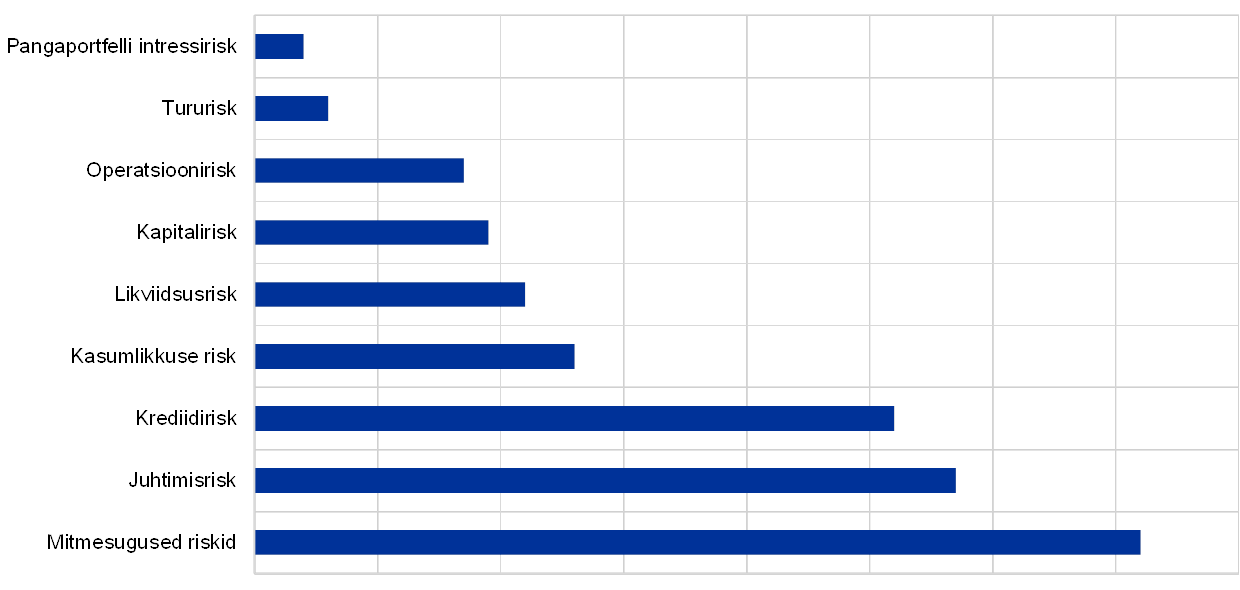

BCBS 239 põhimõtete temaatiline analüüs

Mais 2018 avaldati aruanne krediidi- ja likviidsusriskile keskenduva tõhusa riskiandmete koondamise ja aruandluse temaatilise analüüsi kohta

2013. aasta jaanuaris avaldati Baseli pangajärelevalve komitee põhimõtted, mis käsitlevad riskiandmete tõhusat koondamist ja aruandlust. Sellest lähtuvalt tehti 2016.–2018. aastal pankade riskiandmete koondamise ja aruandluse temaatiline analüüs, mis hõlmas 25 olulist krediidiasutust. Analüüsi tulemused avaldati EKP veebisaidil eriaruande vormis mais 2018. Aruandest selgus, et valimisse kaasatud krediidiasutused ei olnud rakendanud Baseli pangajärelevalve komitee põhimõtteid (BCBS 239) rahuldavalt. Analüüsi tulemused tehti pankadele teatavaks ja nõuded võtta parandusmeetmeid esitati järelmeetmeid käsitlevates kirjades. Sellest lähtuvalt paluti pankadel esitada ka selged, täpsed ja üksikasjalikud tegevuskavad. Horisontaalse järjepidevuse tagamiseks hindas tegevuskavasid keskne töörühm, keda toetasid ühised järelevalverühmad. Nüüd jälgib töörühm tähelepanelikult pankade edusamme tegevuskavade rakendamisel.

Temaatilises analüüsis kasutatud metoodika täiendab riskiandmete koondamise ja aruandluse järelevalvealase hindamise metoodikat. Loodud on redaktsioonirühm, kes tegeleb nimetatud metoodika lõimimisega SREPi metoodikasse, mida hakatakse edaspidi kasutama kõigi oluliste krediidiasutuste puhul.

Analüüsis lähtuti Baseli pangajärelevalve komitee välja antud riskiandmete tõhusat koondamist ja aruandlust käsitlevatest põhimõtetest. Kuna EKP jälgib krediidiasutuste riskiandmete koondamise ja aruandluse võimekuse paranemist, teavitab ja hoiab ta korrapäraselt kursis Baseli pangajärelevalve komitee riskiandmete võrgustikku olulistest järeldustest.

Tegevuse edasiandmise temaatiline analüüs

Viimastel aastatel on tehnoloogia areng mõjutanud üleilmsete pangandusteenuste osutamise viisi. Näiteks tegevuse edasiandmine võib aidata kaasa pankade töö tõhustamisele, kuid võib samal ajal kaasa tuua lisaülesandeid riskide haldamisel ja edasiantud tegevuste kontrollimisel. Samuti on pangad üha enam huvitatud tegevuse edasiandmisest pilveteenuste osutajatele. Ehkki pilveteenustel on mõningaid eeliseid (nt mastaabisääst ja kulutõhusus), kaasnevad nendega ka ohud seoses andmekaitse ja andmete asukohaga.

Seda arvesse võttes on EKP pangandusjärelevalve tegevuse edasiandmisel pidevalt hoolikalt silma peal hoidnud ning see oli ka üks ühtse järelevalvemehhanismi järelevalveprioriteetidest 2017. aastal. Sellega seoses algatati ja viidi 2017. aastal lõpule sihipäraselt valitud oluliste krediidiasutuste temaatiline analüüs, mille järelmeetmed jätkusid 2018. aastal tavapärase pideva järelevalve raames. Analüüsi käigus koostati pankade tegevuse edasiandmise tavadest ülevaade, millest selgusid märkimisväärsed erinevused pankade juhtimis- ja haldustavades. Samuti tegi EKP pangandusjärelevalve kindlaks parimad tavad, et edendada valdkonna edasist paranemist. Tuginedes temaatilisele analüüsile, on EKP pangandusjärelevalve panustanud ka EBA töösse seoses i) EBA soovitustega, mis käsitlevad tegevuse edasiandmist pilveteenuse osutajatele[11], ja ii) EBA uute tegevuse edasiandmise suunistega, mis asendavad pärast jõustumist 2019. aasta lõpus Euroopa Pangandusjärelevalve Komitee suuniseid ning eelnimetatud soovitusi.

EBA käsitleb nimetatud dokumentides mitut olulist küsimust, mis kerkisid esile EKP pangandusjärelevalve temaatilise analüüsi käigus. Üldjoontes käsitlevad EBA soovitused olulise pilveteenuste edasiandmise aspekte, nagu turvalisus ning andmete ja süsteemide asukoht. Muid tähtsaid aspekte, nagu juurdepääsu- ja auditeerimisõiguste tagamine kirjalikes tegevuse edasiandmise lepingutes, konfidentsiaalsuse küsimused, väljumisstrateegiad ja edasiantud tegevuse veelkordne edasiandmine ehk tegevuse ahelas edasiandmine, käsitletakse läbivaadatud suunistes. Samuti on sätestatud kohustus pidada kõigi edasiantud tegevuste teaberegistrit ja teha see taotluse korral kättesaadavaks järelevalveasutustele.

Läbivaadatud EBA raamistikus on EKP pangandusjärelevalve eesmärk tagada, et pangad kasutaksid täielikult ära uuenduslikke võimalusi, hoides samal ajal turvalist keskkonda, kus riske jälgitakse ja maandatakse nõuetekohaselt. Selleks on EKP pangandusjärelevalve lisanud EBA soovitused oma järelevalvestandarditesse ja võtab neid pidevas järelevalvetegevuses nõuetekohaselt arvesse. Samuti on EKP pangandusjärelevalve võtnud ülesandeks suuniste rakendamise ja jälgib edaspidi pankade tegevust nende tegevuse edasiandmise korra kohandamisel. Peale selle pöörab ta tähelepanu Brexitist ja pankade ümberasumisest tulenevatele tegevuse edasiandmisega seotud probleemidele, tagamaks, et tegevuse edasiandmise korrad ei takistaks tõhusat järelevalvet.

1.5 Pidev järelevalvetegevus

EKP pangandusjärelevalve püüab teha oluliste krediidiasutuste järelevalvet riskipõhiselt ja proportsionaalselt, olles samal ajal range ja järjepidev. Sel eesmärgil määratakse igal aastal kindlaks peamised pideva järelevalve tegevused. Need tegevused lähtuvad olemasolevatest regulatiivsetest nõuetest, ühtse järelevalvemehhanismi järelevalvekäsiraamatust ja ühtse järelevalvemehhanismi järelevalveprioriteetidest. Tegevused moodustavad osa iga olulise krediidiasutuse pidevast järelevalvealasest kontrolliprogrammist (SEP).

Nende keskselt kindlaksmääratud põhitegevuste kõrval võivad ühised järelevalverühmad vajaduse korral kohandada järelevalvetegevusi panga eripärade järgi. See võimaldab neil tegeleda kiiresti muutuvate riskidega üksiku krediidiasutuse või kogu süsteemi tasandil.

2018. aastal kuulusid pidevate järelevalvealase kontrolliprogrammi tegevuste hulka i) riskiga seotud tegevused (st SREP ja stressitestid); ii) muud organisatsiooniliste, haldus- või õigusnõuetega seotud tegevused (nt iga-aastane olulisuse hindamine); iii) ühiste järelevalverühmade kavandatud lisategevused järelevalvealase kontrolliprogrammi edasiseks kohandamiseks järelevalvealuse grupi või üksus eripärade järgi (nt konkreetsete teemade, nagu valitud krediidiportfellid ja varaklassid, analüüsid).

Proportsionaalsus

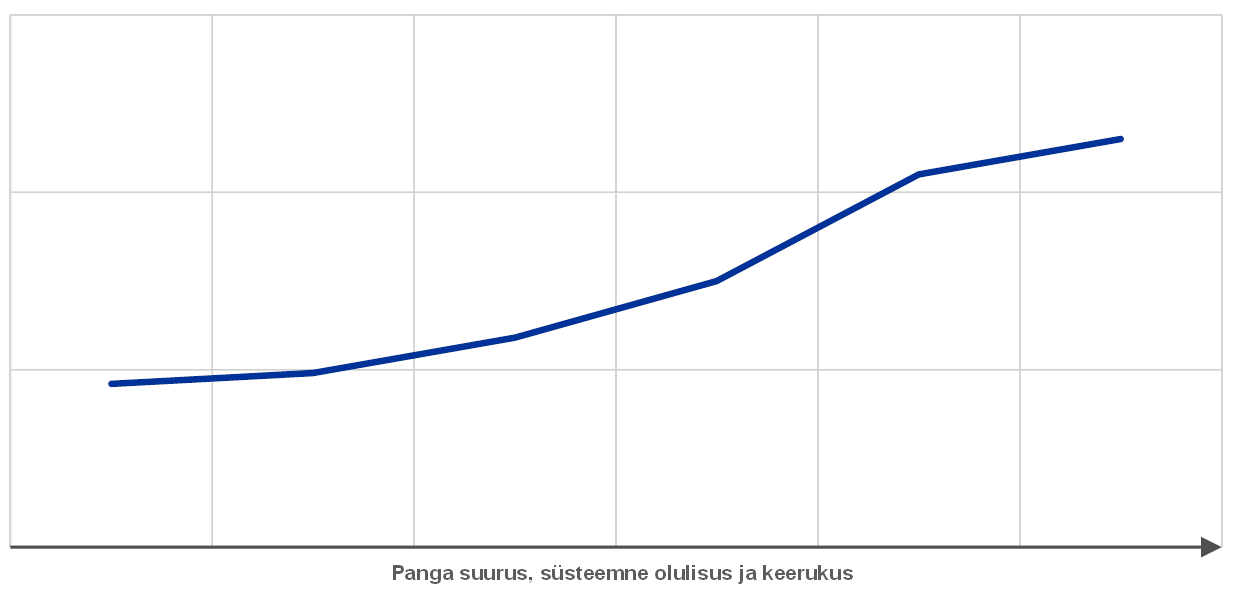

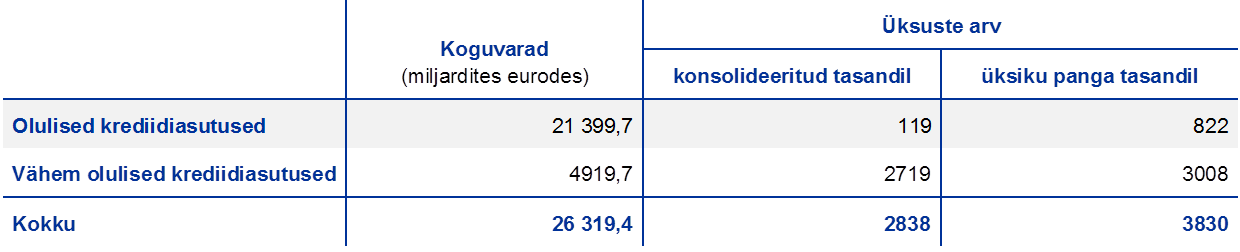

2018. aasta järelevalvetegevustes järgiti proportsionaalsuse põhimõtet, kohandades järelevalve intensiivsust vastavalt järelevalve alla kuuluvate pankade süsteemsele olulisusele ja riskiprofiilile

Järelevalvealases kontrolliprogrammis järgitakse proportsionaalsuse põhimõtet, st järelevalve intensiivsus kohandatakse vastavalt iga krediidiasutuse suurusele, süsteemsele olulisusele ja keerukusele. Need tegurid määravad kindlaks konkreetses krediidiasutuses tehtavate pidevate tegevuste üldise arvu (vt diagramm 4).

Diagramm 4

Ülesannete keskmine arv krediidiasutuse kohta 2018. aastal

Allikas: EKP.

Riskipõhisus

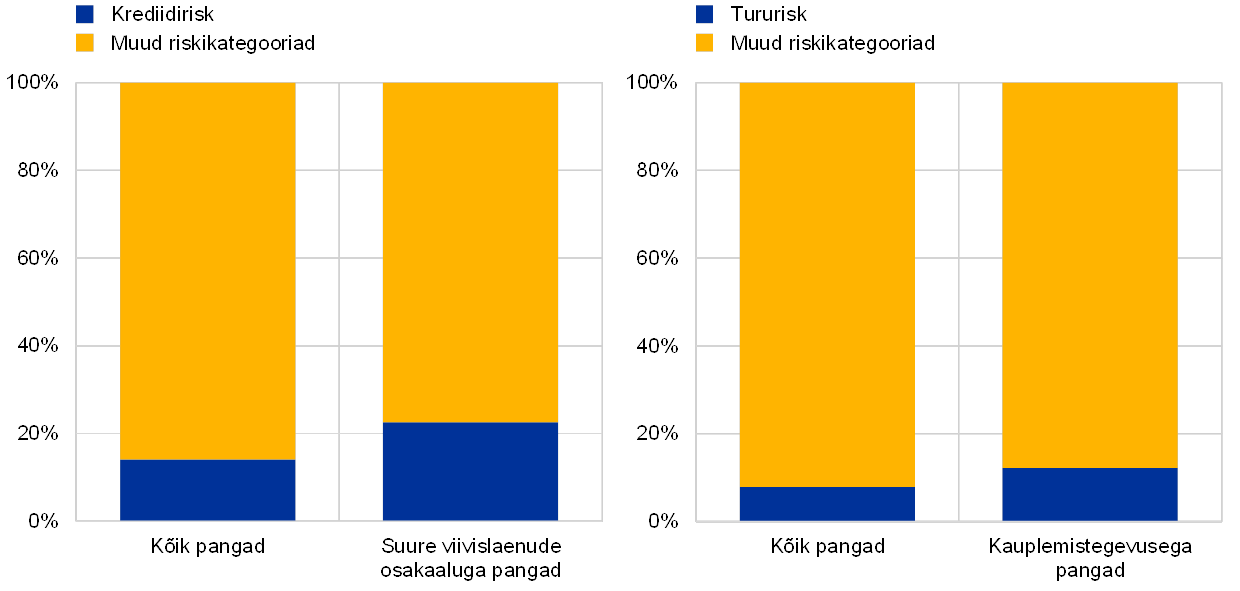

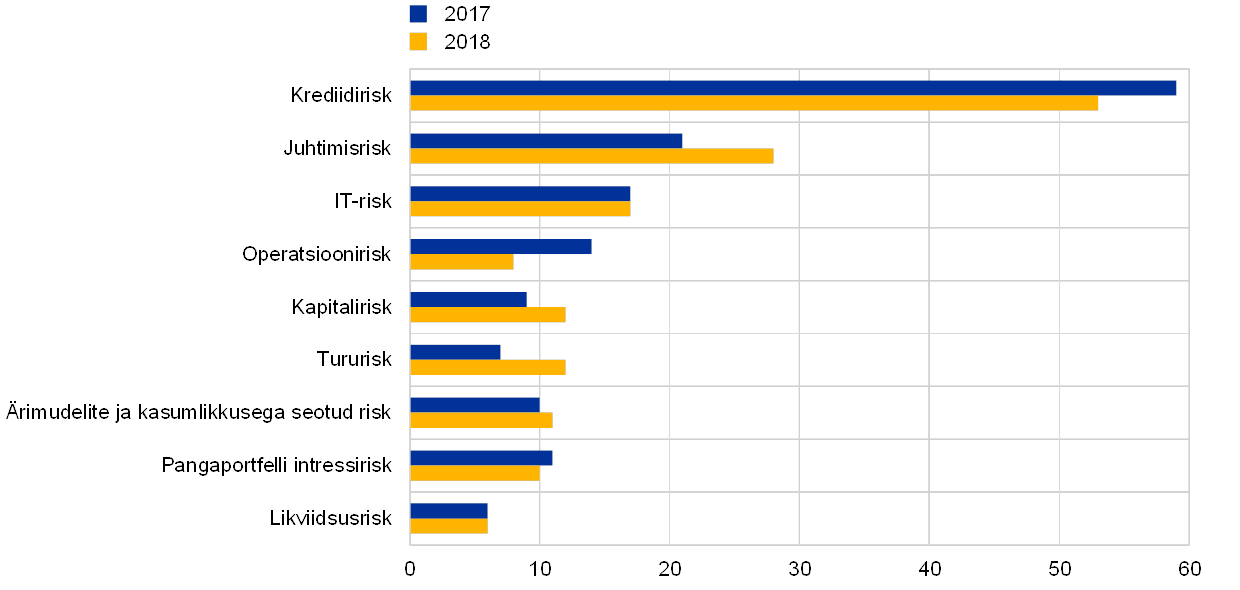

Järelevalvealases kontrolliprogrammis järgitakse ka riskipõhist lähenemist, keskendudes iga krediidiasutuse puhul kõige olulisematele riskikategooriatele. Näiteks võib tuua suure viivislaenude osakaaluga pangad. Nendes pankades viidi 2018. aastal läbi konkreetse fookusega ülesanded, näiteks hinnati seal viivislaenude vähendamisstrateegiaid EKP ootuste taustal. Seetõttu oli krediidiriskiga seotud ülesannete osakaal suure viivislaenude mahuga pankades suurem kui keskmiselt. Sama võib öelda krediidiasutuste kohta, millel on suured riskid seoses turupõhise ja kauplemistegevusega. Nende pankade tururiskiga seotud teemade järelevalve oli intensiivsem (vt diagramm 5).

Diagramm 5

Järelevalvealase kontrolliprogrammi krediidi- ja tururiskiga seotud tegevused 2018. aastal

Allikas: EKP.

Märkus. Arvesse on võetud ainult riskikategooriatega seotud kavandatud tegevusi.

Pideva järelevalve olulisemad valdkonnad 2018. aastal

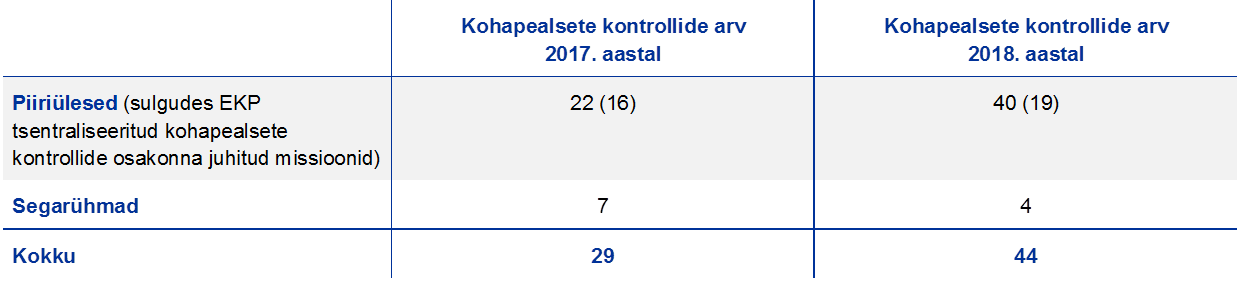

2018. aasta järelevalvealase kontrolliprogrammi raames olid ühiste järelevalverühmade jaoks erilise tähtsusega SREPi hinnangute, ELi-ülese stressitesti tegemise ja pangaportfelli intressiriski tundlikkusanalüüsi järelmeetmetega seotud tegevused.

SREP on üks ühiste järelevalverühmade põhiülesandeid. Ühised järelevalverühmad olid SREPiga hõivatud kogu 2018. aasta ning väga aktiivselt seoses peamiste vahe-eesmärkidega, nagu kapitali, likviidsuse ja kvalitatiivsete meetmete esialgne hindamine ning otsuse-eelnõude ettevalmistamine. Et oleks võimalik kasutada ELi-ülese stressitesti tulemusi, pikendati lõplike otsuste koostamise tähtaega 2019. aasta jaanuarini.

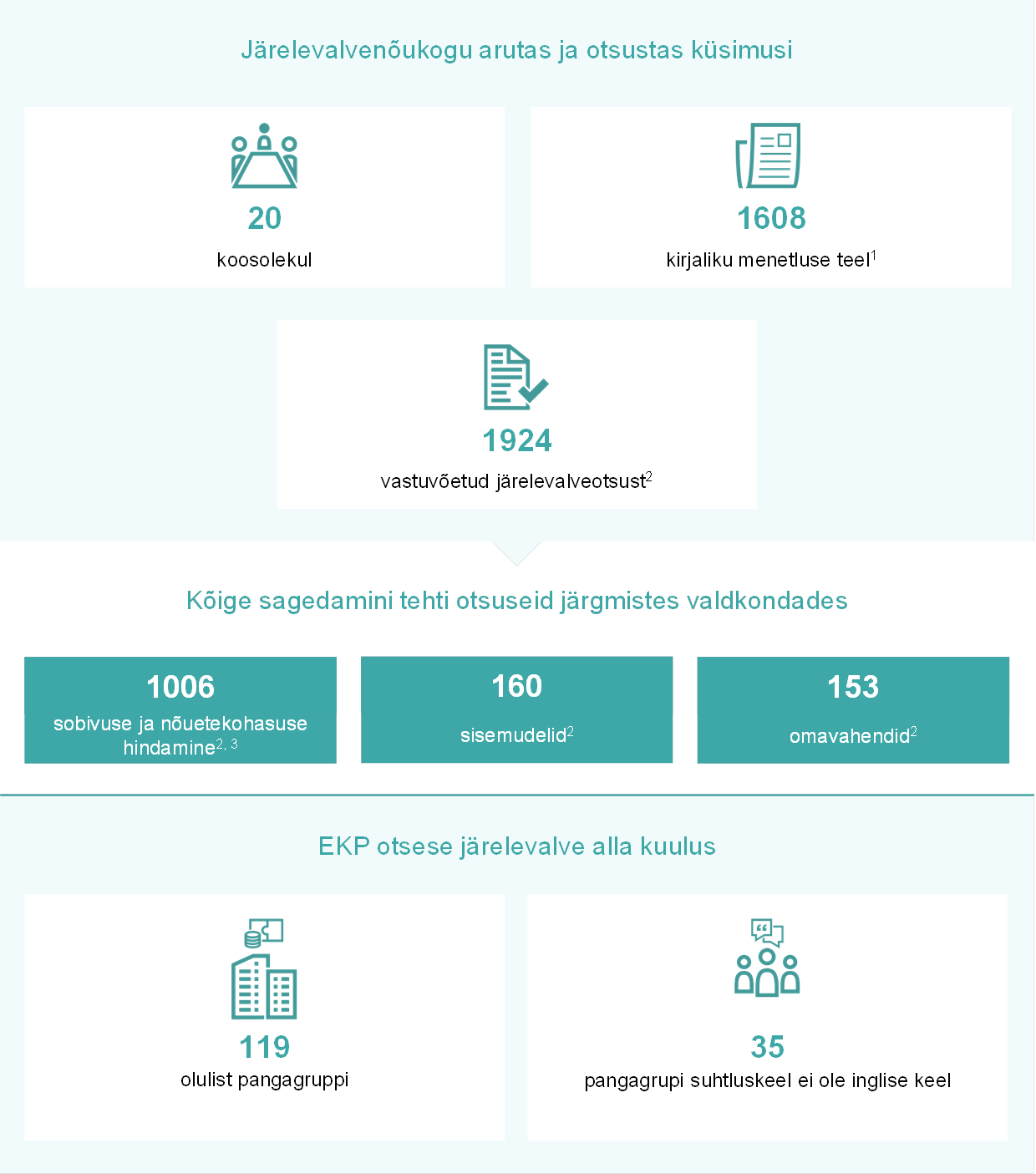

Teine tegevus, mis nõudis olulisel määral ühiste järelevalverühmade kaasamist, oli järelevalvealane stressitestimine. See hõlmas ELi-ülest stressitesti (mis tehti EBA valimisse kaasatud 33 olulises krediidiasutuses) ja EKP enda stressitesti (mis tehti 54 olulises krediidiasutuses, mis ei kuulunud EBA valimisse).[12]