Förord av Mario Draghi, ECB:s ordförande

Efter fem år är fördelarna med den europeiska banktillsynen nu uppenbara. Tillsynspraxis har konvergerat från 19 nationella modeller till en samlad europeisk modell. Mer harmoniserade regler och ökad transparens har i sin tur lett till mer likvärdiga konkurrensvillkor för bankerna i euroområdet.

Tillsynsmyndigheterna har nu en mer heltäckande bild av banksystemet. Banker i hela euroområdet jämförs nu med ett stort antal liknande banker, vilket resulterar i en effektiv benchmarking av affärsmodeller och riskprofiler. På så sätt kan det samtidigt bli enklare att bevaka gränsöverskridande kopplingar och spridningseffekter. Detta har fördjupat vår förståelse inte bara av risken på banknivå, utan även av den systemrisk som har sitt ursprung i banksektorn.

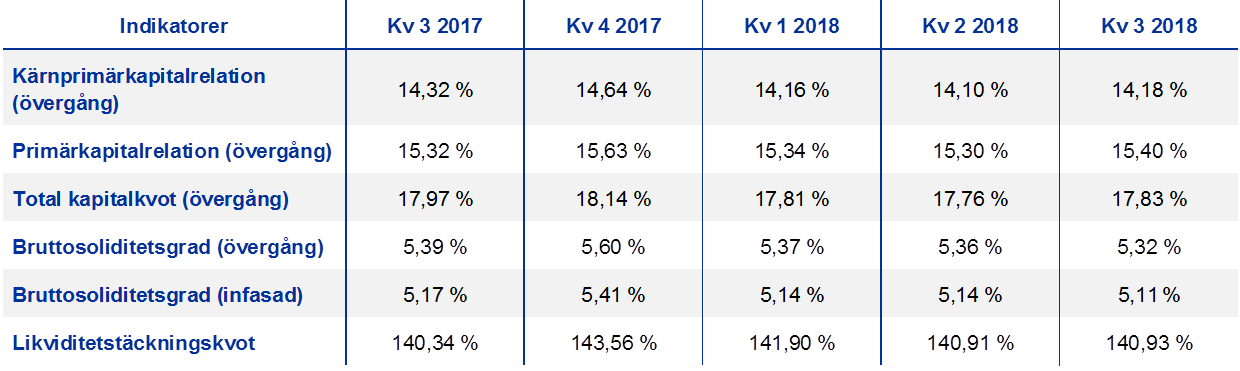

Dessa fördelar har varit avgörande för att öka motståndskraften i den europeiska banksektorn. Bankerna har ökat sina kärnprimärkapitalrelationer från 11,3 % i slutet av 2014 till 14,1 % 2018. Framsteg har gjorts med att reducera ackumulerade problemtillgångar, och nödlidande lån har minskat med cirka 300 miljarder euro under samma period. Finansiering och likviditet är också stabilare än tidigare.

Bankerna står fortfarande inför vissa viktiga utmaningar: Lönsamheten var fortsatt låg under 2018, vilket påverkar bankernas kapacitet att låna ut till ekonomin. Mellan 2016 och 2018 kompenserade bättre presterande banker i euroområdet de lägre räntemarginalerna genom utökade lån, medan de svagare bankerna istället minskade sina skulder.

Att kapa överkapacitet och höga kostnader ger bättre lönsamhet. Av samma skäl är det nödvändigt att fortsätta reducera den återstående stocken av nödlidande lån samt de dolda förlusterna och osäkerheten i samband med värderingen av vissa komplexa finansiella tillgångar – vilket bl.a. inbegriper nivå 3-tillgångar. Banker, tillsynsmyndigheter och lagstiftare måste fortsätta sitt samarbete för att komma åtgärda detta och säkerställa att bankerna följer högt ställda riskhanteringsstandarder.

Det är lika viktigt att upprätta en konsekvent lagstiftning och institutionell ram för en stabil gränsöverskridande integration. En mer integrerad banksektor skulle främja gränsöverskridande konsolidering och leda till ökad privat riskdelning inom euroområdet, vilket skapar ett stabilare makroekonomiskt klimat. Lagstiftare och tillsynsmyndigheter bör driva på ytterligare för att få till stånd en enhetligare tillsynsram som förhindrar avgränsningen av lagstadgat kapital och likviditet.

Dessa åtgärder är starkt kopplade till det nödvändiga arbetet med att färdigställa bankunionen. Den europeiska banktillsynen bör stödjas av en stark resolutionsram och ett effektivt insättningsgarantisystem för att säkerställa att den gemensamma bankmarknadens integritet inte hotas.

Intervju med Andrea Enria, tillsynsnämndens ordförande

Ni tillträdde som ordförande för ECB:s tillsynsnämnd i januari 2019. Hur tar ni er an den här viktiga uppgiften?

Inledningsvis vill jag säga att Danièle Nouy, Sabine Lautenschläger och alla våra kollegor – både här på ECB och på de nationella behöriga myndigheterna – har gjort ett fantastiskt jobb och skapat en ytterst välfungerande organisation. Så jag behöver inte uppfinna hjulet på nytt. Höga tillsynsstandarder måste upprätthållas, helt enligt de strikta och hårda krav som fastställts under uppstartsfasen.

Upprättandet av en gemensam tillsynsmekanism har varit ett stort steg framåt, men det är bara att inse att den europeiska bankmarknaden ännu inte är helt integrerad. Om vi ska komma vidare inom det här området behöver lagstiftningshindren avlägsnas, vilket självklart inte är vår uppgift. Jag tycker ändå att vi måste göra allt vi kan för att arbeta i riktning mot en bankunion som utgör en gemensam jurisdiktion – en enda jurisdiktion för bankreglering och banktillsyn. På så sätt skulle grunden läggas till en verklig hemmamarknad för de europeiska bankerna.

Det är viktigt att komma ihåg vem vi arbetar för: Europas medborgare, insättare, investerare, låntagare och ekonomin som helhet. Vårt arbete måste gynna dem och vi är ansvariga inför dem. Detta är något jag tar på största allvar och det finns goda skäl att vara så transparent som möjligt. Människor måste kunna förstå vad det är vi gör och hur det gynnar dem. Bankerna måste kunna förstå och förutse våra policyer och åtgärder. Och detsamma gäller för investerarna. Vi lever i ett ”skuldnedskrivningsklimat”, dvs. om en bank hamnar i svårigheter så är det bankens investerare som får ta förlusterna. Därför är det viktigt att de bättre förstår vilka risker de tar.

Ni hade knappt hunnit tillträda er tjänst förrän ni fick hantera en bank i svårigheter. Vilket var ert första intryck av det nya europeiska ramverket för krishantering?

Det som slog mig mest av allt var våra medarbetares engagemang. Alla arbetade otroligt hårt, under hela jul- och nyårshelgen. Och alla visste vad som stod på spel och hur mycket en banks problem kan påverka människors liv. Det är vad som räknas i ett krisläge. Alla processer löpte på som de skulle och samarbetet mellan de berörda myndigheterna fungerade bra.

Men visst finns det utrymme för förbättringar. När vi tillsynsmyndigheter hanterar en kris får vi arbeta inom ramarna för det befintliga regelverket. Och regelverket skiljer sig fortfarande från land till land. Direktivet om återhämtning och resolution av banker (BRRD) har t.ex. inte införlivats på samma sätt i nationell lag. Varje land har också sin egen insolvenslagstiftning. Detta innebär att vi inte kan använda samma verktyg i alla länder om det uppstår en kris. Och vi kan inte alltid utgå från att det är möjligt att uppnå ett smidigt marknadsutträde i alla lägen. Det här är ett problem, inte minst när det handlar om gränsöverskridande banker. Avsaknaden av likviditetsarrangemang vid resolution är en annan fråga som nyligen har lyfts fram. I våra förberedelser inför kommande kriser finns det alltså fortfarande en del kvar att göra.

Nästa stora förändring som väntar oss är Storbritanniens EU-utträde. Hur ser ni på det?

Det är verkligen ledsamt med Brexit, känner jag – inte minst eftersom jag själv studerade i Storbritannien och därefter bodde i London i tolv år. Av egen erfarenhet kan jag också säga att EU-bilden i Storbritannien inte alltid är så rättvisande. Många människor verkar överskatta kostnaderna – och underskatta fördelarna – med ett enat Europa.

När det gäller banksektorn kommer Brexit att medföra stora förändringar. En hel del banker kommer att flytta till euroområdet, vilket förändrar hela banklandskapet. Detta väcker en rad olika frågor – hur man ska reglera och utöva tillsyn över filialer eller värdepappersföretag i tredjeland är bara ett exempel. Banker, lagstiftare och tillsynsmyndigheter har tvingats göra en mängd förberedelser inför Brexit och mycket återstår att göra efter Brexit. Jag är emellertid övertygad om att vi kommer att klara den här utmaningen, också på grund av vårt effektiva samarbete med tillsynsmyndigheterna i Storbritannien.

Vilka andra utmaningar står bankerna inför?

Ja, det råder inte direkt någon brist på utmaningar för bankerna. De behöver fortsätta att rensa upp i sina balansräkningar, omformulera sina affärsmodeller, förbättra sin styrning och säkerställa att de kan avvecklas. Och detta är bara gårdagens och dagens utmaningar.

Framöver bör bankerna också vara vaksamma på vad som händer på marknaderna. Under ganska lång tid nu har det funnits gott om billig likviditet. I kombination med de låga vinsterna har detta förlett bankerna att ta större risker. Men de får vara försiktiga: höga tillgångsvärderingar och pressade riskpremier är inget som kan tas för givet. Saker och ting kan komma att förändras och det kan ske snabbt. Risk- och löptidspremier kan snabbt skjuta i höjden, vilket kan drabba banker på en rad olika sätt genom att påverka deras vinst, likviditet och kapital. Framöver kommer finansierings- och marknadsrisker sannolikt att bli mer påtagliga. Vi på tillsynsmyndigheterna ser mycket allvarligt på de här riskerna och det borde bankerna också göra.

Ni nämnde tidigare att styrning är något som bankerna behöver jobba med. Hur viktigt är detta?

Bankerna har nu mer och bättre kapital, mer likviditet och de har återgått till stabilare finansieringskällor. Men detta har inte mycket värde i sig om en bank har dålig styrning, kortsiktigt ledarskap och en problematisk kultur. Det är två saker som bankerna måste ha i åtanke. Drivkraften bakom bankverksamhet bör inte vara kortsiktiga vinster, utan det viktiga är att bankerna kan bedriva en långsiktig verksamhet. Hållbarhet är en viktig aspekt. Kortsiktiga vinster som missgynnar kunder, aktieägare och skattebetalare på längre sikt är inte bara oacceptabla ur ett samhällsperspektiv, utan ligger inte heller i bankernas eget intresse. Det visar också den senaste tidens skandaler och fall av penningtvätt.

Det har blivit en vedertagen sanning att det är svåra tider för bankerna. Vad kan vi lära oss av de banker som fortfarande har en blomstrande verksamhet?

Det stämmer att det finns banker i euroområdet som presterar betydligt bättre än andra. Vad har egentligen dessa banker gemensamt? Vid en första anblick, inte mycket: de är alla mycket olika. Det verkar inte finnas någon strategi som är ett ”universalkoncept” för att få lönsamhet i verksamheten. Men däremot är det viktigt att ha en strategi. Den gemensamma nämnaren för dessa framgångsrika banker är att de är skickliga på det vi kallar strategisk styrning. De kan formulera en strategi och genomföra den. Det handlar inte bara om vad de gör, utan om hur de gör det. Det är den lärdom vi kan dra.

Vi måste också inse att det fortfarande finns ett strukturellt problem på de europeiska bankmarknaderna: många banker har varit föremål för räddningsaktioner, men det är inte lika många som faktiskt har lämnat marknaden. Resultatet har blivit att Europa fortfarande tycks ha alltför många banker, vilket återspeglas i lönsamheten. Inom andra branscher har konsolidering spelat en avgörande roll för att få bort den överkapacitet som byggts upp under tiden fram till krisen.

När det gäller förändringar i marknadsstrukturen – hur ser ni på digitaliseringen? Utgör den en utmaning, möjlighet eller bådadera?

Tekniska förändringar är alltid en komplex process som är svår att förutspå. Men jag ser möjligheter här. Digitaliseringen kan hjälpa bankerna att bli effektivare och frigöra nya intäktskällor, den bidrar till effektivare och snabbare processer och gör att bankerna kan erbjuda sina kunder en bättre service och nya produkter. Om bankerna lyckas ta vara på de här möjligheterna kommer de att tjäna på digitalisering. Men om de inte agerar kommer andra att göra det – t.ex. små och flexibla nystartade fintech-företag eller väletablerade teknikjättar. Häri ligger utmaningen för bankerna.

Självklart är det inte lagstiftarnas och tillsynsmyndigheternas uppgift att skydda etablerade banker från effektivare konkurrenter. Vi behöver förstås fortfarande ta itu med de nya risker som kan uppstå – här är väl cyberrisk det mest uppenbara exemplet. Vi måste noggrant följa upp dessa nya risker och bedöma om de innebär att vi behöver anpassa reglerna. Samtidigt kan digitaliseringen hjälpa lagstiftare och tillsynsmyndigheter att bli effektivare och leda till lägre efterlevnadskostnader, särskilt för små och mindre komplexa företag. Detta innebär alltså möjligheter även för oss.

Ända sedan krisen har det handlat mycket om att anpassa regelverket. Hur ser ni på lagstiftningsreformen – har den gått för långt, som vissa hävdar, eller borde den gå ännu längre?

Det var en välbehövlig reform. Krisen visade att det fanns en hel del luckor i regelverket som vi var tvungna att täppa till. Jag anser att det paket som utarbetats på G20-nivå är välavvägt. Det har lett till betydligt säkrare och sundare banker med krav som har kalibrerats och fasats in för att undvika oönskade effekter på utlåning och real tillväxt. Inom vissa områden gick en del jurisdiktioner utöver de krav som fastställts genom internationella standarder och dessa val omprövar nu. Jag anser överlag att vi bör stå emot trycket att lätta på kraven i goda tider. Som jag tidigare nämnde måste bankerna välja att inte tänka kortsiktigt – och detsamma bör gälla för lagstiftarna. Vi måste tänka på att systemet ska vara stabilt på längre sikt och undvika procykliska strategier i regleringsarbetet.

Men visst stämmer det att det reviderade regelverket är ganska komplext. Därför måste vi följa upp vilka effekter det ger och vid behov anpassa det. Men i nuläget måste prioriteringen vara att slutföra reformarbetet på ett enhetligt sätt världen över.

I Europa håller bankpaketet nu på att slutföras och det kommer att prägla regelverket under många år framöver. Är ni nöjd med resultatet?

Bankpaketet är en mycket viktig del av lagstiftningen, inte minst eftersom det innebär att Baselstandarderna genomförs i europeisk lagstiftning. Bedömningen är överlag positiv, men det finns också vissa områden där lagförslagen avviker från internationella standarder. Det gäller t.ex. vissa tekniska detaljer som rör bruttosoliditetsgrad, stabil nettofinansieringskvot samt de nya bestämmelserna om bankernas handelslager. Det innebär att de globala konkurrensvillkoren inte blir så lika som de kunde ha varit.

Ser man till Europeiska unionen anser jag att bankpaketet kunde ha varit ännu ambitiösare i en strävan att uppfylla målet om en verkligt integrerad banksektor, åtminstone inom bankunionen. Om vi vill uppnå en enda jurisdiktion för bankverksamheten måste vi övervinna instinkten att avgränsa bankernas verksamhet. Bankgrupper måste fritt kunna fördela lagstadgat kapital och likviditet inom euroområdet. Tyvärr har bankpaketet ett snävt nationellt perspektiv vad gäller undantag från kapital- och likviditetskraven inom bankgrupper. När ytterligare steg vidtas på vägen mot en färdigställd bankunion hoppas jag att lagstiftarna omprövar detta inom en snar framtid.

Vilka ytterligare åtgärder behövs på vägen mot en verkligt europeisk banksektor?

Det är tydligt att i avsaknad av ett riktigt europeiskt skyddsnät kommer de nationella myndigheterna att vara motvilliga att tillåta en samordnad förvaltning av kapital och likviditet inom gränsöverskridande grupper med verksamhet inom bankunionen. Vad gäller arbetet med att etablera en säkerhetsmekanism för den gemensamma resolutionsfonden har vissa framsteg skett, men den politiska debatten om införandet av bankunionens tredje pelare, det europeiska insättningsgarantisystemet, präglas fortfarande av svårigheter. Jag anser att polariseringen mellan ”riskreduceringsgänget”, som hävdar att riskerna bör reduceras innan några allmänna garantier införs, och ”riskdelningsgänget”, som hävdar att tiden nu är mogen för en integrerad inlåningsförsäkring, är missvisande. Dessa båda mål är sammanlänkade. Europeiska unionen bör därför göra det man är bra på och ta fram en tydlig färdplan. I en sådan färdplan bör det nära sambandet mellan de återstående delarna av reformen bekräftas. På så sätt skulle vi kunna nå framsteg på alla områden där det nu råder ett låst läge.

1 Genomförandet av SSM:s tillsynsmodell

1.1 Kreditinstitut: huvudsakliga risker och allmänna resultat

Huvudsakliga risker i banksektorn

Under 2018 fick bankernas lönsamhet och balansräkningar stöd av en brett baserad ekonomisk expansion i euroområdet

ECB:s banktillsyn genomförde sin årliga riskidentifiering och riskbedömning i nära samarbete med nationella tillsynsmyndigheter och uppdaterade utifrån detta SSM:s riskkarta, som visar de huvudsakliga riskerna för banksektorn i euroområdet under en period av två till tre år. Under granskningsperioden fick bankernas lönsamhet och balansräkningar stöd av en brett baserad ekonomisk expansion i euroområdet. Detta bidrog till att förbättra motståndskraften hos banksektorn i euroområdet och minska vissa av de relaterade riskerna, särskilt risker med koppling till ackumulerade nödlidande lån och lågräntemiljö. Den aggregerade nivån av nödlidande lån i euroområdet är dock fortfarande alldeles för hög jämfört med internationella standarder.

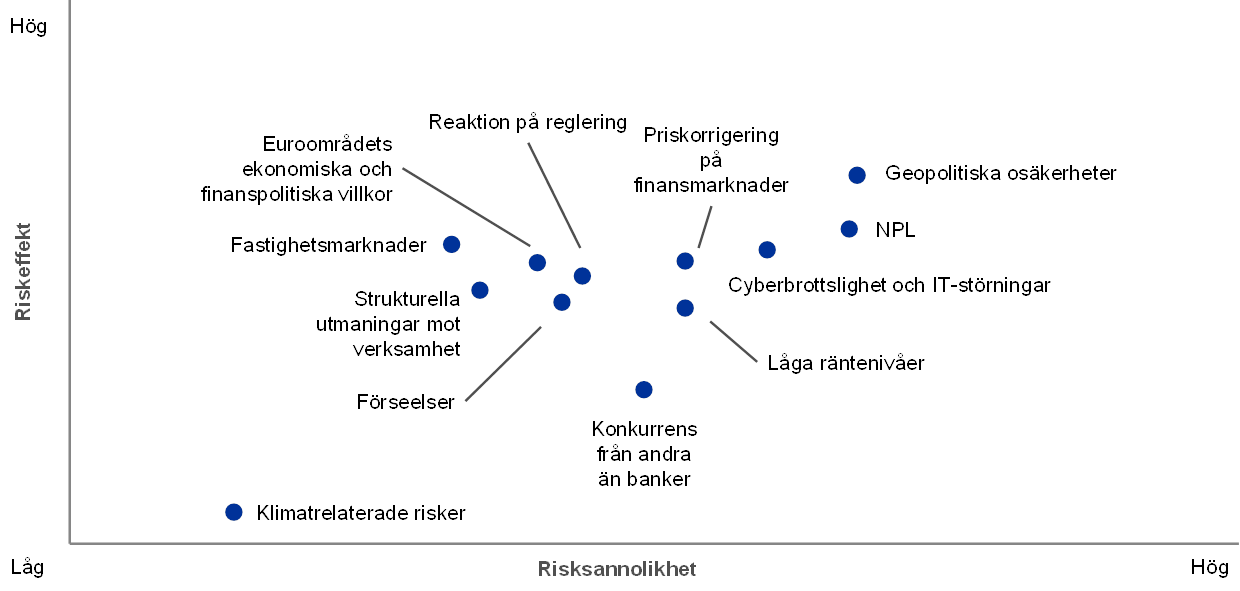

Geopolitiska osäkerheter och risken för en priskorrigering på finansmarknaderna har å andra sidan ökat sedan 2017. Den ständigt ökande digitaliseringen förstärker dessutom riskerna i samband med bankernas, ofta lite äldre, IT-system och cybersäkerhet (se diagram 1).

Diagram 1

SSM:s riskkarta 2019

Källor: ECB och nationella tillsynsmyndigheter.

Anm.: Riskfaktorernas sannolikhet och påverkan baseras på resultatet av en kvalitativ bedömning. I denna bedömning identifieras de viktigaste händelser som kan komma att materialiseras och inverka negativt på banksystemet i euroområdet på kort till medellång sikt (två till tre år).

Geopolitiska osäkerheter utgör en växande risk

Under rapporteringsperioden tilltog geopolitiska osäkerheter om bland annat den politiska situationen i vissa euroländer, den ökande handelsprotektionismen och den negativa utvecklingen i vissa tillväxtekonomier. Samtliga dessa faktorer kan få negativa återverkningar på de finansiella marknaderna och de ekonomiska utsikterna för euroområdet. Vad gäller Brexit är det fortfarande ovisst om det kommer att finnas något utträdesavtal på dagen för Storbritanniens utträde från Europeiska unionen och därför också om det blir aktuellt med någon övergångsperiod. Detta innebär att bankerna och tillsynsmyndigheterna måste vara beredda på alla tänkbara scenarion.

Bankerna minskade sina ackumulerade nödlidande lån betydligt

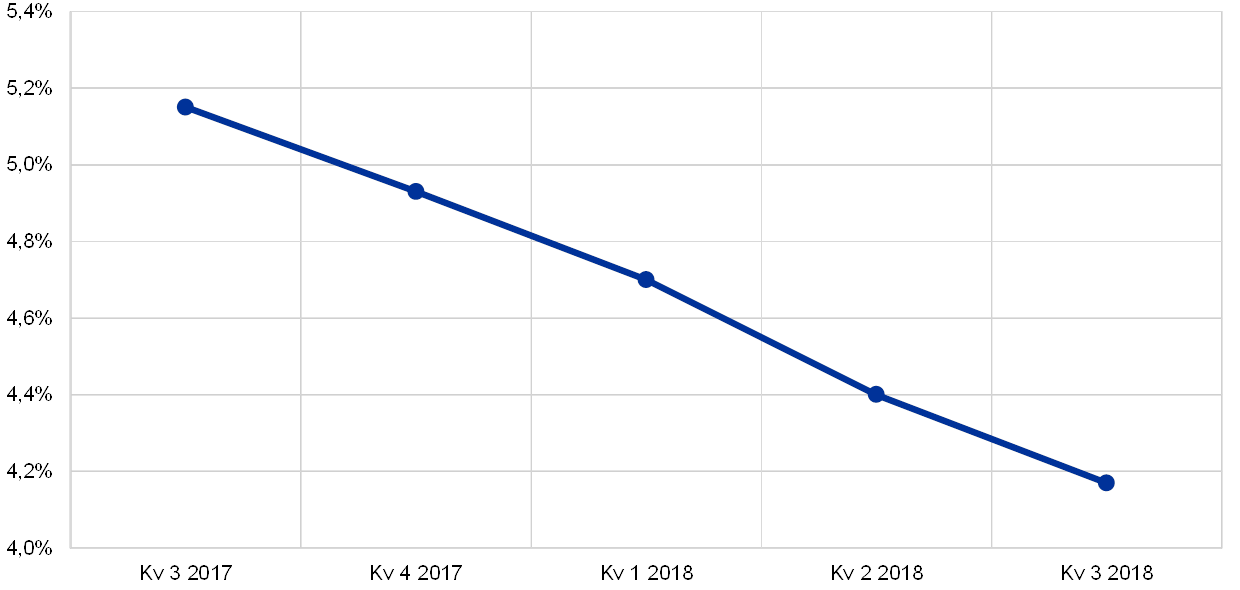

Trots att kvaliteten på tillgångar har förbättrats avsevärt under de senaste åren, är den höga nivån av NPL alltjämt ett bekymmer för ett stort antal institut i euroområdet. Till följd av de strategier för att minska andelen nödlidande lån som nu håller på att genomföras har dessa banker redan kommit långt med att minska sina volymer av ackumulerade nödlidande lån. Andelen nödlidande lån i betydande institut har minskat från 8 % 2014 till 4,2 % tredje kvartalet 2018. Nivåerna på nödlidande lån fortsätter dock att vara höga, och det krävs ytterligare insatser för att säkerställa att de nödlidande lånen i euroområdet hanteras på ett tillfredsställande sätt.

Den potentiella framtida uppbyggnaden av nödlidande lån bör bevakas noga

Bankernas fortsatta jakt på avkastning kan dessutom öka förutsättningarna för nya nödlidande lån. Bankerna i euroområdet rapporterade om sänkta kreditkrav under hela 2018, även om utvecklingen avmattades under det sista kvartalet 2018.[1] De förefaller dessutom vända sig mot mer riskfyllda sektorer och acceptera lägre skyddsnivåer. Utgivningen av högrisklån i euroområdet nådde nya höjder under 2017, med en volym där en rekordstor andel utgörs av s.k. covenant-lite lån.

Den ständigt ökade digitaliseringen driver upp riskerna i samband med IT- och cyberbrottslighet

Cyberbrottslighet och IT-störningar är en allt större utmaning för bankerna i en tid när trenden går mot ökad digitalisering. Bankerna ställs inför allt större press att investera i och modernisera sin centrala IT-infrastruktur i syfte att effektivisera verksamheten, förbättra kundupplevelsen och konkurrera med fintech/bigtech-företag. De ställs dessutom inför ett växande antal cyberhot.

Ökad risk för en priskorrigering på finansmarknaderna

Global jakt på avkastning, god tillgång till likviditet och pressade riskpremier har ökat risken för en plötslig priskorrigering på finansmarknaderna, vilket ytterligare förstärks av höga geopolitiska osäkerheter. I genomsnitt förbättrades hållbarheten i den offentliga sektorns skuldsättning i euroområdet, vilket stöddes av den positiva konjunkturutvecklingen. Obalanserna i stockar är dock fortfarande höga i ett flertal länder, som därmed blir sårbara för eventuella priskorrigeringar av statsrisk.

Bankernas lönsamhet förbättrades, men är fortfarande dämpad

Den positiva ekonomiska utvecklingen under rapporteringsperioden stödde bankernas lönsamhetsnivåer, som dock alltjämt var dämpade. Den långa perioden med låga räntor stöder visserligen ekonomin, men har pressat bankernas räntemarginaler. På aggregerad nivå bedömer de betydande instituten att räntenettointäkterna kommer att stiga under 2019 och 2020. Många räknar emellertid med en fortsatt låg vinst, sett till avkastning på eget kapital, under de närmaste åren.

De betydande instituten i euroområdet hade högre kapitalkvoter när 2018 års stresstest inleddes

Resultaten från 2018 års EU-omfattande stresstest som samordnades av Europeiska bankmyndigheten (EBA) visar att de 33 största bankerna som står under ECB:s direkta tillsyn har ökat sin motståndskraft under de senaste två åren. Tack vare deras arbete med ackumulerade problemtillgångar och den konstanta uppbyggnaden av kapital var deras genomsnittliga kapitalbas mycket starkare när stresstesterna inleddes, med ett kärnprimärkapital (CET1) på 13,7 %, jämfört med 12,2 % före 2016 års stresstest.

Ett allvarligare scenario och en striktare metod ledde till högre kapitaldränering i det negativa scenariot

För de 33 största bankerna under ECB:s direkta tillsyn innebar det negativa scenariot en aggregerad dränering i kärnprimärkapital på 3,8 procentenheter på helt infasad basis[2], vilket är 0,5 procentenhet högre än i 2016 års stresstest. Häri ingår en effekt på 0,3 procentenheter från den nya IFRS 9-standarden som började gälla den 1 januari 2018. Detta speglar även att det makroekonomiska scenariot var allvarligare och metoden mer riskkänslig än 2016. Samtliga dessa faktorer uppväger de positiva effekterna av att kvaliteten på tillgångar har förbättrats efter den framgångsrika minskningen av nödlidande lån.

Stresstestresultaten visar att bankerna överlag är mer motståndskraftiga, men sårbarheter kvarstår

Trots större kapitaldränering var den aggregerade kapitalkvoten för kärnprimärkapital 9,9 % efter stresstest, vilket var högre än 2016 då den låg på 8,8 %. Detta visar att de deltagande bankerna har ökat sin motståndskraft mot makroekonomiska chocker. Testerna uppdagade även sårbarheter i vissa enskilda banker. Detta kommer att följas upp av tillsynsmyndigheterna under 2019.

Stresstester visar att även ytterligare 54 banker som inte ingick i EBA-urvalet hade blivit bättre kapitaliserade

Utöver de 33 banker som ingick i EBA-urvalet genomförde ECB egna stresstester på ytterligare 54 banker som står under ECB:s direkta tillsyn och som inte ingick i EBA-urvalet. Stresstestresultaten visar att även dessa 54 banker har blivit bättre kapitaliserade och fått bättre förmåga att absorbera finansiella störningar. Tack vare kontinuerlig uppbyggnad av kapital de senaste åren hade de en högre genomsnittlig kärnprimärkapitalrelation (CET1) när stresstestet inleddes, 16,9 % jämfört med 14,7 % år 2016. Deras genomsnittliga kärnprimärkapitalrelation låg högre även när stresstestet avslutades, 11,8 % jämfört med 8,5 % år 2016.[3]

Ruta 1

2018 års stresstester

Övergripande struktur för 2018 års stresstest och ECB:s medverkan

I likhet med tidigare år medverkade ECB vid såväl förberedelser som genomförande av 2018 års EU-omfattande stresstest, som samordnades av EBA. Som en del av förberedelserna deltog ECB i arbetet med att ta fram stresstestmetod samt grundscenarier och negativa scenarier. Det negativa scenariot utarbetades tillsammans med Europeiska systemrisknämnden (ESRB) och EBA samt i nära samarbete med de nationella behöriga myndigheterna. Med stöd av ett givande samarbete med experter från EBA och de nationella behöriga myndigheterna utarbetade ECB även stresstestets officiella riktmärken för kreditrisk. Bankerna förväntas tillämpa dessa riktmärken för kreditrisk på portföljer för vilka det saknas lämpliga modeller för kreditrisk.

Sedan de EU-omfattande stresstesterna inletts den 31 januari 2018 genomförde ECB tillsammans med de nationella behöriga myndigheterna kvalitetssäkringen för de banker som står under ECB:s direkta tillsyn. Syftet var främst att kontrollera att den gemensamma metod som EBA tagit fram tillämpas på rätt sätt av bankerna. Av de 48 banker som ingick i det EU-omfattande stresstestet stod 33 under direkt tillsyn av ECB:s banktillsyn, vilket motsvarar 70 % av banktillgångarna i euroområdet. Fredagen den 2 november 2018 offentliggjorde EBA de enskilda resultaten för samtliga 48 deltagande banker, liksom detaljerade balansräknings- och exponeringsuppgifter vid årsslutet 2017.[4]

Parallellt med detta genomförde ECB sitt eget stresstest på 54 banker som står under dess direkta tillsyn, men som inte ingick i EBA:s urval. Tidigare under 2018 stresstestade ECB även fyra grekiska banker som står under ECB:s direkta tillsyn. För detta stresstest användes samma metoder, scenarier och kvalitetssäkringsstrategi som i EBA:s stresstest, men det gjordes på kortare tid så att testet skulle vara klart innan den europeiska stabilitetsmekanismens tredje stödprogram till Grekland upphörde.

Scenarier

Det negativa scenariot för 2018 års stresstest baserades på en sammanhängande uppsättning makrofinansiella chocker som kan materialiseras vid en kris, däribland en 2,4-procentig BNP-minskning, ett 17-procentigt fall i fastighetspriserna och en plötslig 31-procentig nedgång i aktiekurserna. Detta återspeglade det som inför stresstestet konstaterats vara de största systemriskerna, nämligen i) abrupt och betydande prisjustering av riskpremierna på de globala finansiella marknaderna, ii) negativa återkopplingar mellan dålig lönsamhet i bankerna och låg nominell BNP-tillväxt, iii) oro över hållbarhet i offentlig och privat skuldsättning, och iv) likviditetsrisker i den finansiella sektorn, exklusive banker, med potentiella spridningseffekter till finanssystemet som helhet.

Främsta påverkande faktorer i 2018 års stresstestresultat

En av de främsta påverkande faktorerna till kapitaldräneringen i det negativa makroekonomiska scenariot var kreditnedskrivningar, som till stor del kunde hänföras till att det makroekonomiska scenariot var allvarligare än i 2016 års stresstest, även om stockarna av nödlidande lån spelade en mindre framträdande roll än 2016 eftersom tillgångarnas kvalitet förbättrats i bankernas balansräkningar. En annan pådrivande faktor var en finansieringsspreadchock, vilken delvis uppvägdes av de positiva effekterna av högre långa räntor. En tredje påverkande faktor var att marknadskurs- och likviditetsstörningar påverkat portföljers verkliga värde. Den fullständiga omvärderingen av dessa portföljer hade störst effekt på globalt systemviktiga banker. Dessa banker kunde emellertid till stor del kompensera förlusterna genom höga kundintäkter. Enligt detta scenario var stresspåverkan på likviditetsreserver och modellosäkerheten också större i globalt systemviktiga banker än i andra enheter. Ytterligare en pådrivande faktor var betydande stress på nettointäkter från avgifter och provision.

Integrering av stresstester i det regelbundna tillsynsarbetet

Både de kvalitativa resultaten (att bankernas uppgifter lämnas in i tid och håller god kvalitet) och de kvantitativa resultaten (kapitaldränering och bankernas förmåga att stå emot ogynnsamma marknadsförhållanden) från detta stresstest har beaktats i den årliga översyns- och utvärderings<processen (ÖUP). I samband med ÖUP har stresstestresultaten beaktats för det kapital som av tillsynsskäl erfordras av banker.

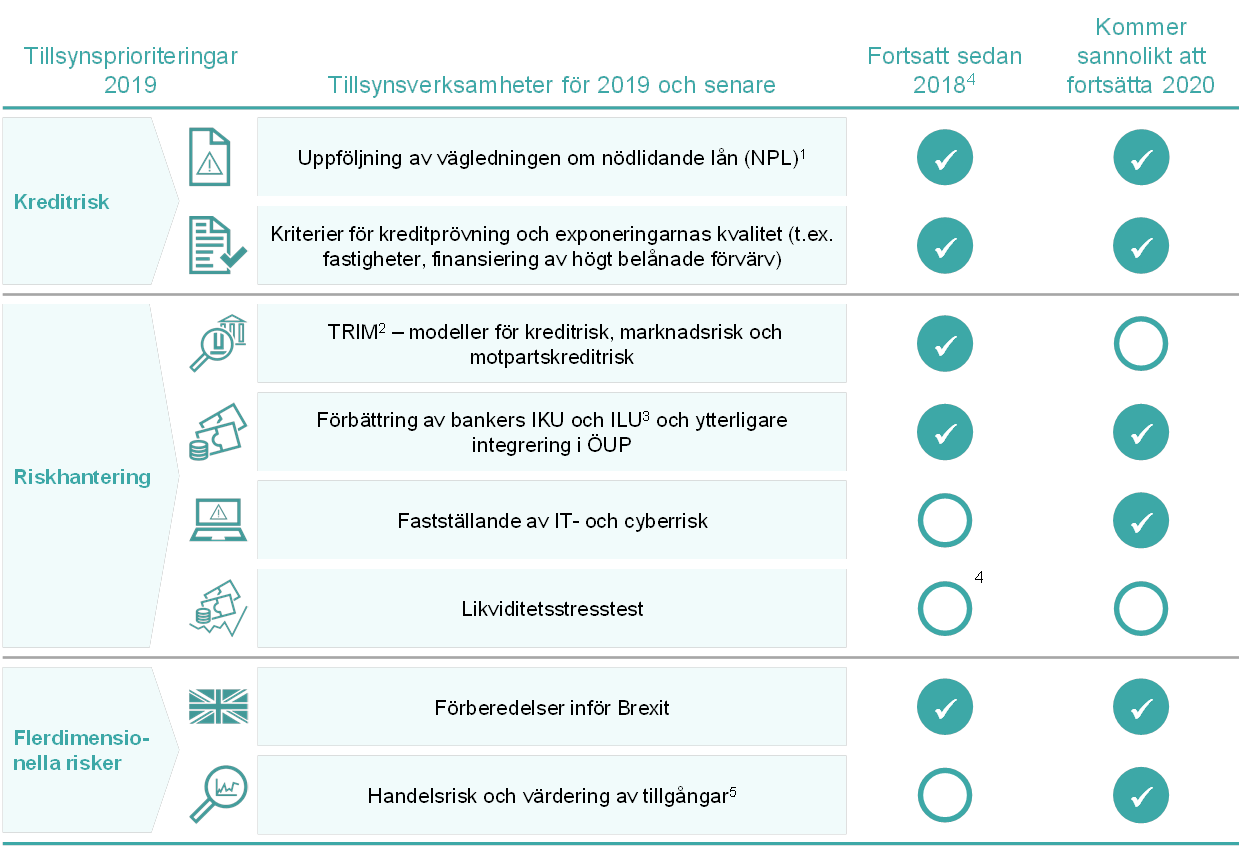

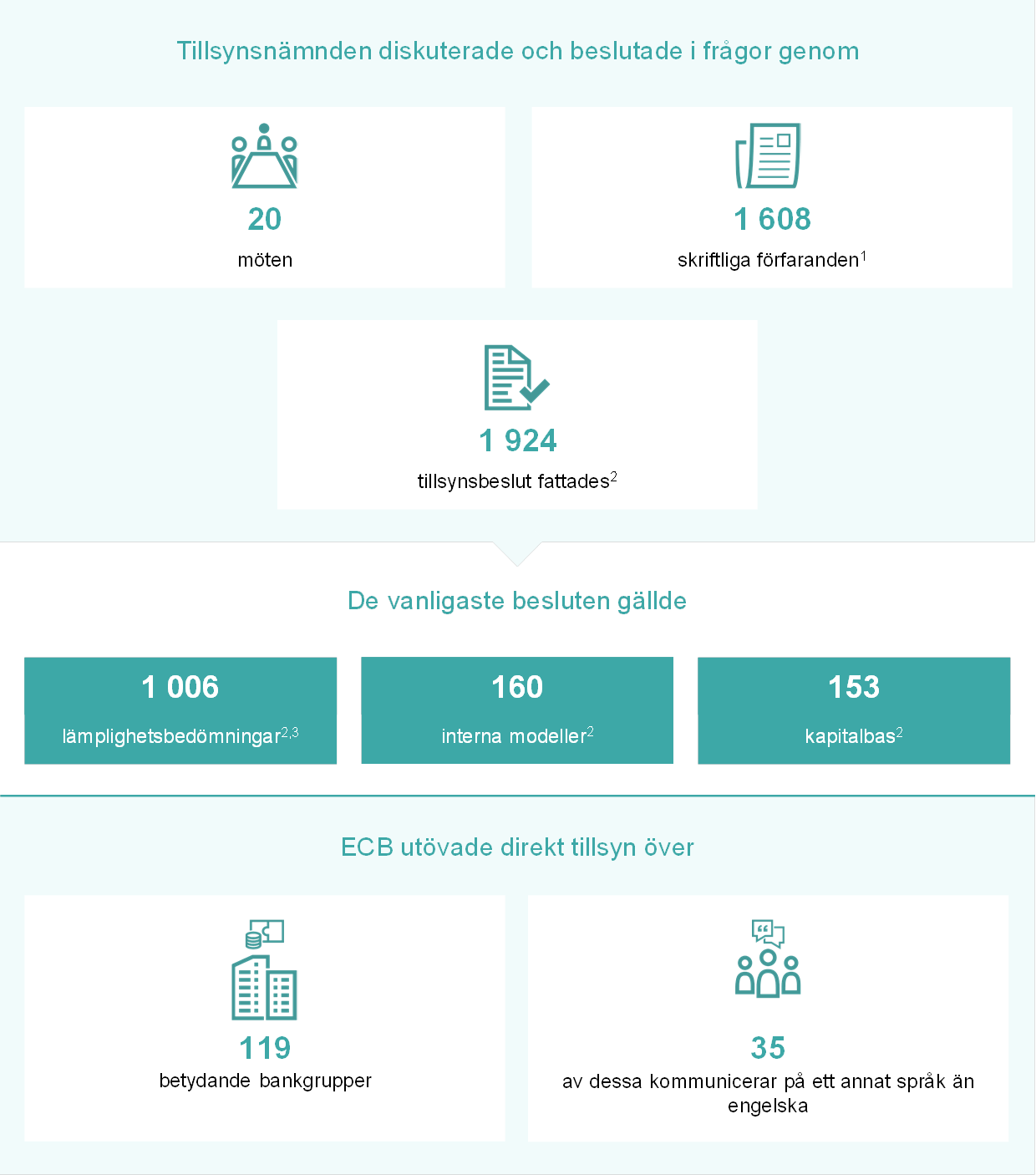

SSM:s tillsynsprioriteringar

SSM:s tillsynsprioriteringar, som anger fokusområden för tillsynen ett visst år, diskuteras och godkänns av ECB:s tillsynsnämnd. De bygger på en bedömning av de viktigaste riskerna för banker som står under tillsyn, med beaktande av den senaste utvecklingen inom ekonomi, lagstiftning och tillsyn. Prioriteringarna, som omprövas varje år, är ett viktigt verktyg för att samordna tillsynen över olika banker och se till att den är harmoniserad, proportionell och effektiv. Därigenom bidrar man till lika konkurrensvillkor och till att tillsynen blir mer verkningsfull (se bild 1).

Bild 1

Tillsynsprioriteringar 2019

Källa: ECB.

1 Nödlidande lån

2 Riktad granskning av interna modeller

3 De interna kapital- och likviditetsutvärderingsprocesserna

4 Under 2018 genomfördes det EU-omfattande stresstestet

5 Till planerade aktiviteter hör inspektioner på plats inriktade på värderingsrisk samt en horisontell analys bestående av en datainsamlingsövning för att ge de gemensamma tillsynsgrupperna mer detaljerad information om komplexa tillgångar bedömda till verkligt värde, t.ex. tillgångar som klassificerats som nivå 2 och nivå 3.

Betydande bankers allmänna resultat 2018

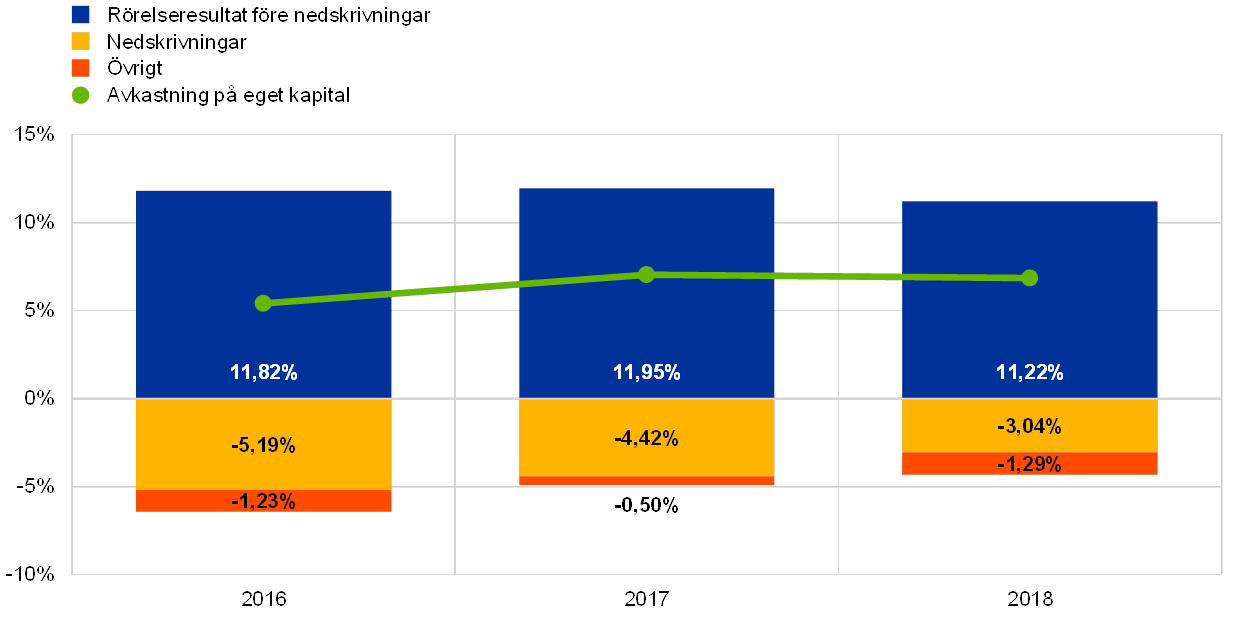

Under 2017 förbättrades lönsamheten för bankerna i euroområdet, men 2018 var nivån mer eller mindre oförändrad

Under 2017 förbättrades lönsamheten för bankerna i euroområdet, men 2018 var nivån mer eller mindre oförändrad. Den årsberäknade avkastningen på eget kapital för betydande institut förändrades marginellt, med ett genomsnitt på 6,9 % jämfört med 7,0 % 2017 och 5,4 % 2016. Denna överlag stabila lönsamhetsnivå döljer emellertid stora skillnader mellan banker. Dessutom handlas många börsnoterade banker fortfarande till ett marknadspris som är lägre än det bokförda värdet, vilket tyder på att det behövs ytterligare förbättringar för att uppfylla investerarnas förväntningar.

Under 2018 var det främst två faktorer som påverkade bankernas sammantagna vinster. Efter att ha ökat 2017 sjönk rörelseresultatet före nedskrivningar med hela 7,1 % under de första nio månaderna 2018. Denna nedgång uppvägdes till stor del av en kraftig minskning av nedskrivningarna (–31,8 % jämfört med 2017).

Nedgången i rörelseresultatet före nedskrivningar drevs främst av ett lägre tradingnetto (–50 %)[5] jämfört med de första tre kvartalen 2017. Nettointäkterna från avgifter och provision fortsatte däremot att förbättras och låg 1,4 % över det värde som redovisades under de tre första kvartalen 2017, medan räntenettointäkterna under samma period var i stort sett stabila (–0,1%).

Diagram 2

Stabil avkastning på eget kapital (uppräknad till årstakt) 2018: lägre rörelseresultat före avskrivning uppvägdes av minskande nedskrivningar

(Alla poster återges som procentandel av eget kapital)

Källa: Statistik från ECB:s banktillsyn.

Anm. Data för alla år visas som kumulativa siffror för andra kvartalet, på årsbasis.

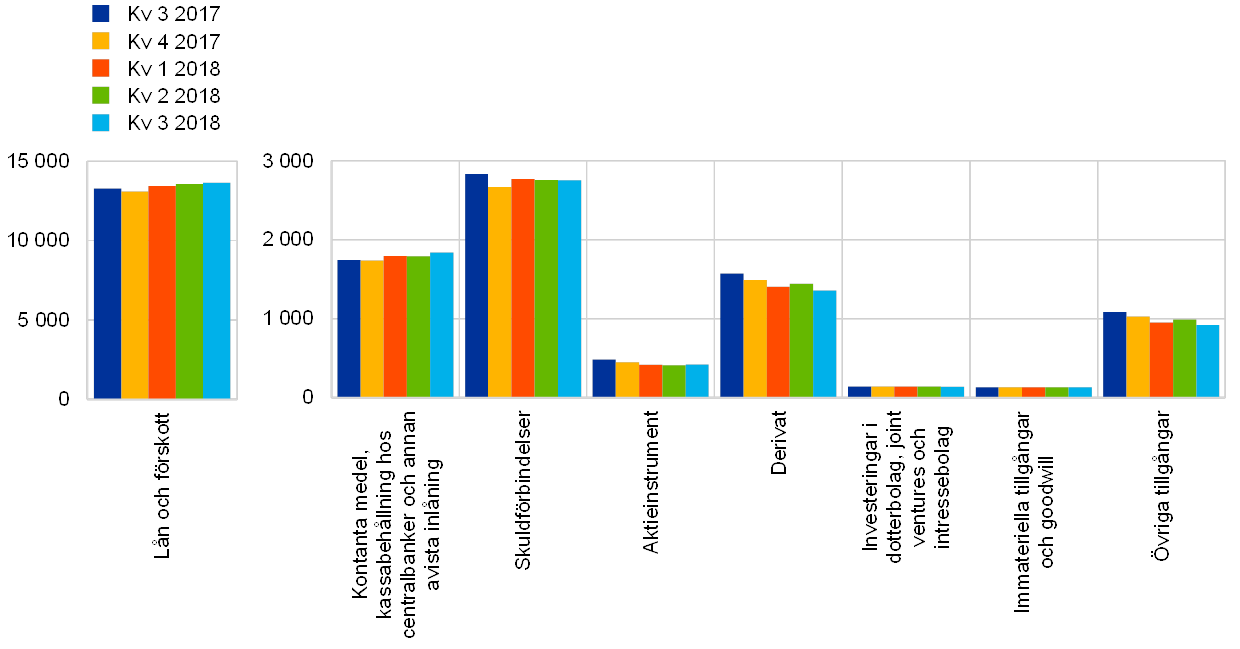

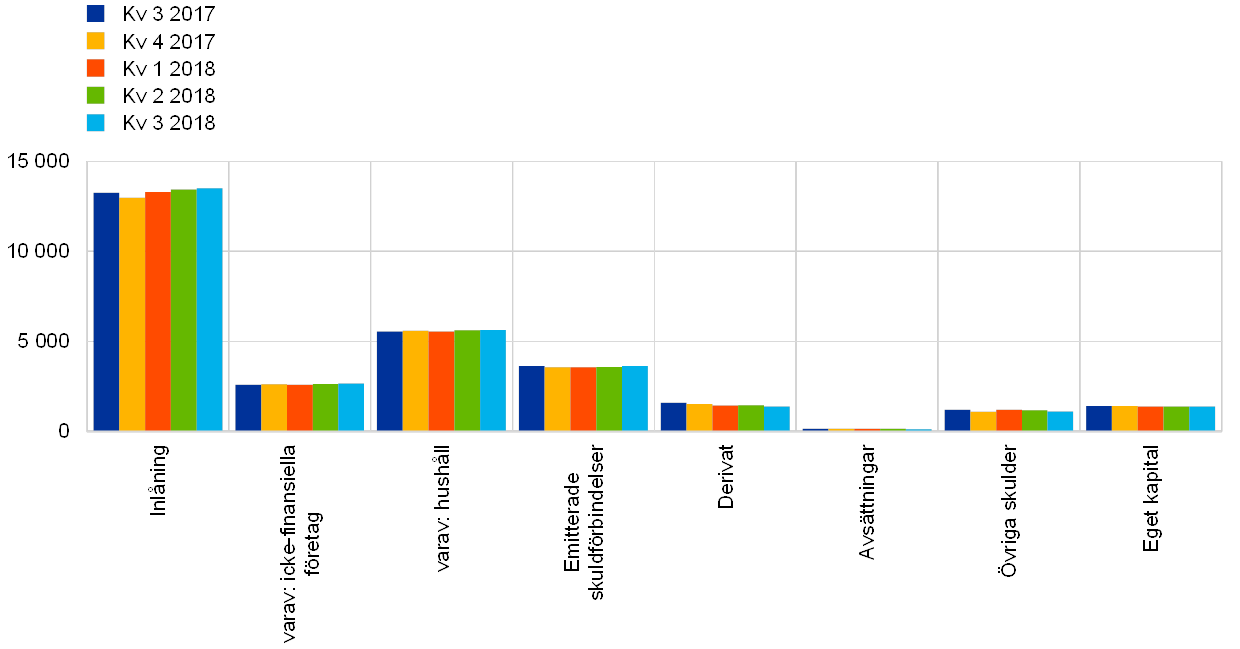

Den stabila utvecklingen för nettoränteintäkterna döljer två underliggande trender då ökande lånevolymer uppvägdes av lägre räntemarginaler. Lånevolymerna ökade med 2,8 % mellan det tredje kvartalet 2017 och det tredje kvartalet 2018, med den mest dynamiska tillväxten i segmentet finansiella institut (lån till kreditinstitut: +3,7 %, lån till övriga finansiella bolag: +12,1 %) och segmentet icke-finansiella bolag (+3,3 %). Under de första tre kvartalen 2018 ökade nettoränteintäkterna för ungefär hälften av de betydande instituten och minskade för den andra hälften.

Driftskostnaderna ökade med 2,0 % under de första tre kvartalen 2018 jämfört med samma period 2017, trots de omstruktureringsåtgärder som nyligen har vidtagits av flera banker i euroområdet.

1.2 Arbetet med nödlidande lån

1.2.1 Situationen i Europa

Stocken av nödlidande lån har minskat sedan 2015 …

Volymen nödlidande lån på betydande instituts balansräkningar uppgick till 628 miljarder euro det tredje kvartalet 2018, ned från 1 000 miljarder euro i början av 2015. Mellan det tredje kvartalet 2017 och det tredje kvartalet 2018 minskade denna volym med 131 miljarder euro och den totala andelen nödlidande lån sjönk med 1 procentenhet till 4,2 %. Nödlidande lån har minskat i en snabbare takt under de senaste två åren, i synnerhet i länder med hög andel nödlidande lån.

Den aggregerade nivån av nödlidande lån är fortfarande hög inom den europeiska banksektorn och det kommer att ta längre tid att rensa upp balansräkningarna.

… men den aggregerade nivån är fortfarande hög jämfört med internationella standarder

Arbetet med nödlidande lån var en av de viktigaste tillsynsprioriteringarna för ECB:s banktillsyn 2018 och kommer att fortsätta att stå i fokus under 2019. Man kommer då att bygga vidare på de framsteg som gjorts genom att samarbeta med berörda institut för att fastställa bankspecifika tillsynsförväntningar inom en harmoniserad ram. Målet är att säkerställa fortsatta framsteg i minskningen av ackumulerade risker och att uppnå konsistent täckning för såväl NPL-stockar som nya nödlidande lån på medellång sikt.

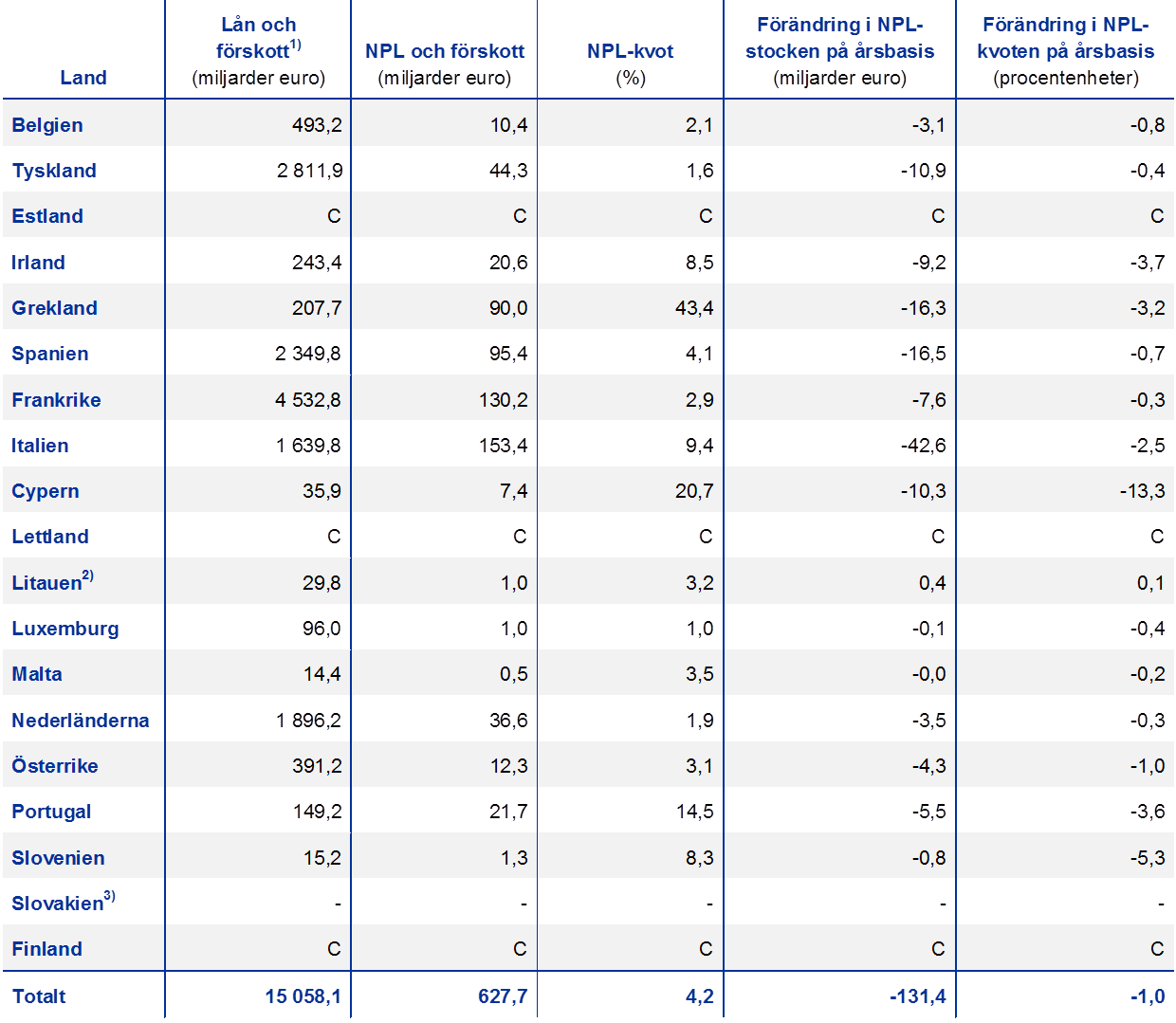

När det gäller statistik över nödlidande lån publicerar ECB statistik från banktillsynen[6] varje kvartal. Denna inkluderar data om kvaliteten på tillgångar för betydande institut. I tabell 1 syns nedgången i nivåerna på nödlidande lån mellan 2017 och 2018.

Tabell 1

Nödlidande lån och förskott – belopp och andelar per referensperiod

(miljarder euro, procentandelar)

Källa: ECB.

Anm. Tabellen visar betydande institut på högsta konsolideringsnivå för vilka enhetlig rapportering om kapitaltäckning (Corep) och finansiell rapportering (Finrep) finns tillgänglig. Specifikt fanns det 114 betydande institut det tredje kvartalet 2017, 111 det fjärde kvartalet 2017 och 109 det första, andra och tredje kvartalet 2018. Antalet enheter per referensperiod speglar förändringar som beror på ändringar i listan över betydande institut efter bedömningar av ECB:s banktillsyn, som generellt görs årligen, samt fusioner och förvärv.

1) Lån och förskott i tabellerna för tillgångskvalitet anges som bruttoanskaffningsvärde i linje med Finrep: i) innehav för handelsexponeringar ingår inte, medan ii) kassabehållning hos centralbanker och annan avistainlåning inkluderas. I enlighet med EBA:s definition är nödlidande lån ett lån eller förskott som inte innehas för handel och som uppfyller antingen det ena eller båda av följande kriterier: a) Lån som är förfallna till betalning mer än 90 dagar efter förfallodagen. b) Det bedöms som osannolikt att gäldenären kommer att betala sina låneförpliktelser fullt ut utan att säkerheter tas i anspråk, oberoende av eventuella förfallna belopp eller antal dagar som förflutit sedan de förfallit till betalning. Täckningsgraden är förhållandet mellan ackumulerade nedskrivningar för lån och stocken nödlidande lån.

Andelen nödlidande lån varierar kraftigt inom euroområdet

Sett till hela euroområdet fortsätter andelen nödlidande lån att variera kraftigt mellan olika länder, se tabell 2. Betydande institut i Grekland, Cypern och Portugal har de högsta andelarna nödlidande lån (med landsviktade genomsnitt på 43,4%, 20,7% respektive 14,5% tredje kvartalet 2018). Trenden är att andelen nödlidande lån sjunker rejält på årsbasis för betydande institut i Cypern (-13,3 procentenheter), Slovenien (-5,3 procentenheter), Irland (-3,7 procentenheter), Portugal (-3,6 procentenheter), Grekland (-3,2 procentenheter) och Italien (-2,5 procentenheter). Det tredje kvartalet 2018 var stocken nödlidande lån störst för italienska betydande institut (153 miljarder euro), följt av franska (130 miljarder euro), spanska (95 miljarder euro) och grekiska betydande institut (90 miljarder euro).

Tabell 2

NPL och förskott – belopp och andelar per land (referensperiod tredje kvartalet 2018)

(miljarder euro, procentandelar, procentenheter)

Källa: ECB.

Anm.: Betydande institut på högsta konsolideringsnivå för vilka enhetlig rapportering om kapitaltäckning (Corep) och finansiell rapportering (Finrep) är tillgänglig.

C: siffran anges inte av konfidentialitetsskäl.

1) Lån och förskott i tabellerna för tillgångskvalitet anges som bruttoanskaffningsvärde I linje med Finrep: i) innehav för handelsexponeringar ingår inte, medan ii) kassabehållning hos centralbanker och annan avistainlåning inkluderas.

2) Den ökade andelen nödlidande lån i Litauen berodde på att konsolideringsstrategin har förändrats för ett betydande institut.

3) Det finns inga betydande institut på högsta konsolideringsnivå i Slovakien.

1.2.2 ECB:s banktillsyn och dess roll i den heltäckande strategin för att lösa problemen med nödlidande lån i EU

ECB:s banktillsyn har utarbetat en tillsynsram för nödlidande lån

Det är viktigt för ekonomin som helhet att man kommer till rätta med riskerna i samband med höga stockar av nödlidande lån, eftersom de nödlidande lånen tynger ner bankernas lönsamhet och absorberar viktiga resurser. Detta begränsar bankernas möjligheter att bevilja nya lån. Problem i banksektorn kan snabbt sprida sig till andra delar av ekonomin, med skadliga konsekvenser för sysselsättning och tillväxt. I linje med sitt mandat att bidra till att säkerställa att det europeiska banksystemet är säkert och sunt rekommenderar ECB därför bankerna att göra mer för att ta itu med sina stockar av nödlidande lån.

ECB:s banktillsyn har utarbetat ett tillsynsramverk för nödlidande lån Detta ramverk omfattar tre strategiska delar, som antingen omfattar direkta åtgärder mot ackumulerade nödlidande lån eller också syftar till att förhindra att nya nödlidande lån byggs upp framöver:

- Vägledning om nödlidande lån till alla betydande institut, med kvalitativa tillsynsförväntningar kring hanteringen av nödlidande lån och hur antalet nödlidande lån ska minskas.

- Ett ramverk för att åtgärda stocken av nödlidande lån som ett led i tillsynsdialogen, vilket omfattar: i) en bedömning av bankernas egna strategier för att minska andelen nödlidande lån, och ii) bankspecifika tillsynsförväntningar för att säkerställa att adekvata avsättningar görs för ackumulerade nödlidande lån.

- Tillägg till vägledningen om nödlidande lån, med kvantitativa tillsynsförväntningar som syftar till att uppmuntra till att avsättningar görs i god tid för nya nödlidande lån.

Arbetsgruppen för nödlidande lån slutförde sitt arbete 2018

Ramverket utarbetades av en särskild arbetsgrupp med representanter för nationella behöriga myndigheter och ECB. I denna grupp deltog även EBA som observatör. Arbetsgruppens arbete styrdes av en högnivågrupp för nödlidande lån. Ordförande i denna grupp är Sharon Donnery (biträdande chef för Central Bank of Ireland). Mellan 2015 och 2018 höll högnivågruppen 16 möten för att diskutera förslag till utveckling och genomförande av ett tillsynsramverk för nödlidande lån. Ordföranden återrapporterade till tillsynsnämnden 14 gånger och till ECB-rådet fem gånger. Efter att ha fullgjort sitt uppdrag löstes arbetsgruppen upp i slutet av 2018 och ansvaret för att tillämpa ramverket för nödlidande lån övergick därefter till linjefunktionerna i ECB:s banktillsyn.

En heltäckande strategi för att lösa problemet med nödlidande lån kräver åtgärder från alla intressenter, inklusive EU och nationella myndigheter

För att kunna göra något åt utmaningen med nödlidande lån krävs emellertid betydligt mer än tillsynsåtgärder. Nationella myndigheter och EU-institutioner behöver gå samman för att komma till rätta med det här problemet. Detta var också en av de främsta slutsatserna i ECB:s inventering av nationella tillvägagångssätt, där den senaste versionen publicerades i juni 2017. Detta bekräftades även i Ekofinrådets slutsatser från juli 2017, när finansministrarna enades om en handlingsplan för hantering av nödlidande lån i Europa. I planen fastställs att det behövs åtgärder på tre områden: banktillsyn, reformer för insolvens och skuldindrivning samt utveckling av andrahandsmarknader. I november 2018 publicerade kommissionen den tredje lägesrapporten om handlingsplanen, där det konstaterades att betydande framsteg hade uppnåtts i fråga om genomförandet. ECB:s banktillsyn har aktivt bidragit till flera initiativ rörande nödlidande lån på de tre områden som omnämns ovan, inklusive de som anges i EU:s handlingsplan, i nära samarbete med de intressenter som har lett initiativen.

I detta sammanhang samordnades ECB:s banktillsyn med relevanta EU-institutioner, t.ex. Europeiska kommissionen avseende behovet att säkerställa den komplettering som görs genom i) förslaget till Europaparlamentets och rådets förordning om ändring av förordning (EU) nr 575/2013 vad gäller miniminivåer för förlusttäckning för nödlidande exponeringar, och ii) tillägget till ECB:s vägledning till banker om nödlidande lån.

Vidare bistod ECB:s banktillsyn EBA med att utfärda generella riktlinjer om hantering av nödlidande exponeringar och exponeringar med anstånd, samt riktlinjer för offentliggörande av nödlidande exponeringar och exponeringar med anstånd. Dessa riktlinjer ska tillämpas av samtliga kreditinstitut i EU. Som framgår av riktlinjerna ska de tillämpas proportionellt på mindre betydande institut. I nära samarbete med EBA och den gemensamma resolutionsnämnden bistod ECB också kommissionens avdelningar i arbetet med att ta fram en teknisk plan för inrättande av nationella kapitalförvaltningsbolag, som publicerades i mars 2018.

Slutligen fortsatte ECB:s banktillsyn att parallellt med EBA arbeta för en förstärkning av kravnivåerna för nya lån. Banktillsynen deltog även i ESRB:s arbetsgrupp som utarbetade rapporten om makrotillsynsstrategier för nödlidande lån. Fokus för denna rapport är vilken roll makrotillsynspolitiken kan spela för att förhindra en ökning av nödlidande lån på systemnivå.

1.2.3 Viktiga beståndsdelar i det tillvägagångssätt som ECB:s banktillsyn tillämpar för nödlidande lån

Bankernas strategier för att minska andelen nödlidande lån – framsteg och bedömning

I mars 2017 publicerade ECB sin vägledning till banker om nödlidande lån. Som en uppföljning till denna vägledning uppmanades betydande institut med högre nivåer av nödlidande lån och utmätta tillgångar att lämna in sina strategier för att minska andelen nödlidande lån och utmätta tillgångar till ECB:s banktillsyn. I detta hänseende ligger vägledningen till grund för den löpande tillsynsdialogen med enskilda banker. Bankerna ansvarar själva för att genomföra adekvata NPL-strategier och hantera sina NPL-portföljer med en rad olika strategiska alternativ, t.ex. NPL-workout, service och portföljförsäljningar.

Sådana NPL-strategier bör omfatta mål för att minska de nödlidande lånen på portföljnivå under en treårsperiod. Dessa mål fastställs av bankerna själva och överlämnas till de gemensamma tillsynsgrupperna. I kapitel 2 av vägledningen om nödlidande lån anges bästa praxis för att utforma strategier för att minska andelen nödlidande lån samt en lista över genomförandeverktyg, t.ex. anstånd, aktiva portföljminskningar, ändring av exponeringstyp och rättsliga alternativ. Här framhålls även att bankerna bör säkerställa att deras NPL-strategier ”inte bara omfattar ett enda strategiskt alternativ utan snarare en kombination av olika strategier och alternativ. På så sätt kan de bättre uppnå sina mål på kort, medellång och lång sikt”. Den idealiska kombinationen av verktyg beror på varje banks portfölj samt på den marknads- och rättsmiljö där banken är verksam. Det är viktigt att notera att varje banks ledning själv har rätt att bestämma vilken kombination av verktyg som ska användas på grundval av en grundlig bedömning. ECB har inte förordat några NPL-minskningsverktyg framför andra.

De gemensamma tillsynsgrupperna har till uppgift att granska, ifrågasätta och övervaka bankernas framsteg i förhållande till sina NPL-minskningsmål. Denna funktion är helt inbäddad i deras normala tillsynsarbete och utgör en integrerad del av ÖUP. De gemensamma tillsynsgrupperna bedömer strategierna med fokus på tre övergripande aspekter: i) ambitionsnivån, ii) strategins trovärdighet och iii) styrningsaspekter. Bedömningarna baseras på mycket detaljerade granskningar av bankernas bruttoportföljer av nödlidande exponeringar och utmätta tillgångar, som kan sammanfattas under begreppet "nödlidande tillgångar”).

Banker med högre nivåer av nödlidande lån ska varje kvartal rapportera specifika NPL-data till de gemensamma tillsynsgrupperna och beskriva underliggande faktorer för minskning av nödlidande lån. Med hjälp av dessa kvartalsrapporter övervakar de gemensamma tillsynsgrupperna bankernas framsteg och mäter dem mot minskningsmålen i respektive strategi, både på övergripande nivå och på portföljnivåbasis. De övervakar även bankernas framsteg i förhållande till målen, både med och utan avsättningar, för att säkerställa att analysen baseras på en holistisk metod. Som ett led i sin vanliga interaktion med de gemensamma tillsynsgrupperna förväntas bankerna utarbeta och överlämna en genomföranderapport två gånger per år.

Syftet med denna genomföranderapport är att fastställa hur bankerna presterar i förhållande till NPL-strategierna, både i ett kvantitativt och i ett kvalitativt perspektiv. Kvantitativa framsteg kan mätas på grundval av kvartalsvisa NPL-data och delas upp för att identifiera specifika pådrivande faktorer för att de nödlidande lånen har minskat, t.ex. kontantbetalning, försäljningar och avskrivningar. En bank ska alltså inte enbart fokusera på att analysera den totala minskningen, utan även fastställa pådrivande faktorer på portföljnivå samt orsakerna till att den har presterat bättre eller sämre än förväntat. Tanken med detta är att det finns en stark koppling mellan en banks dokumenterade NPL-minskningshistorik och dess framtida förmåga att minska andelen nödlidande lån.

För att dokumentera dessa kvantitativa aspekter rekommenderas bankerna att genomföra en riktad analys och granskning av specifika problematiska tillgångskategorier eller tillgångsportföljer, inbegripet hur de påverkar kapitalet på portföljnivå. De bör även säkerställa att NPL-strategier fortlöpande uppdateras med alla sådana indata och analyser, för att säkerställa att strategierna är trovärdiga, ändamålsenliga och lämpliga för sitt syfte.

De kvalitativa aspekterna av en banks framsteg är också mycket viktiga. Bankens NPL-strategi bör därför även omfatta en väldefinierad operativ plan som underlag för strategins kvalitativa milstolpar, åtgärder och mål. När banken bedömer sina kvalitativa framsteg bör den proaktivt identifiera eventuella hinder för ett framgångsrikt genomförande av strategin. I detta hänseende kräver faktorerna för NPL-minskning olika förutsättningar. För att kurera lån krävs det t.ex. en sund verksamhetsram, tillräckliga resurser och ett heltäckande ramverk för anstånd, medan det för försäljning av portföljer krävs data av god kvalitet, avancerad IT-infrastruktur, en erfaren ledning och lämpliga ekonomiska rådgivare. De gemensamma tillsynsgrupperna bedömer de kvalitativa aspekterna i bankernas strategier bank för bank och ger därefter feedback till bankerna om eventuella brister som har identifierats.

I vägledningen om nödlidande lån understryks vikten av särskilda NPL-workoutenheter, klara riktlinjer och processer samt en väldefinierad uppsättning anståndsprodukter. Det framhålls även att det behövs ett starkt engagemang från ledningsorganen vad gäller problemet med nödlidande lån. Mot denna bakgrund behöver bankerna se över sina interna styrningsstrukturer och operativa arrangemang för hur nödlidande lån hanteras – ledningsorganen bör t.ex. ta fullt ansvar för problemet.

Ett ökat fokus på kurering, workout och omstrukturering kan bidra till att främja en mer försiktig kreditriskpraxis, som över tid kan hjälpa bankerna att tillämpa en mer riskanpassad standard och styrning för sin utlåningsverksamhet.

Under senare år har bankerna överlag gjort stora framsteg med sina NPL-strategier, vilket också återspeglas i att NPL-stockarna minskat väsentligt i många europeiska länder och banker. NPL-stockarna ligger dock fortfarande på en hög nivå. De gemensamma tillsynsgrupperna fortsätter därför att interagera med bankerna samt att vid behov pröva dem, så att de fortsätter göra framsteg. Enskilda banker som inte uppfyller sina egna mål förväntas inom rimlig tid vidta tillräckliga och lämpliga korrigerande åtgärder.

Vilka pådrivande faktorer bankerna använder sig av för att minska NPL-stockarna varierar, både mellan institut och mellan länder. Det kan t.ex. röra sig om anstånd och kontantbetalningar i samband med detta, portföljförsäljningar, avskrivningar och utmätningar. En del länder föredrar vissa pådrivande faktorer framför andra på grund av individuella omständigheter. Men även inom enskilda länder verkar det förekomma en rad olika strategier, beroende på bankernas individuella omständigheter.

NPL-strategiprocessen utgör nu, såväl för banker med hög andel NPL som för tillsynsprocesserna i ECB:s banktillsyn, en integrerad del av processerna. Arbetet med denna tillsynsprioritering kommer därför att fortsätta under 2019.

Bankspecifika tillsynsförväntningar för avsättningar för NPL-stockar

Genom ytterligare steg i tillsynen över NPL-stocken skapas ett enhetligt ramverk för att hantera problemet som del av tillsynsdialogen

Den 11 juli 2018 tillkännagav ECB ytterligare steg i sin tillsyn över stocken av nödlidande lån (dvs. exponeringar som klassificerats som nödlidande enligt EBA:s definition av den 31 mars 2018). Som del av tillsynsdialogen skapas härmed ett enhetligt ramverk för hantering av NPL-stockarna genom bankspecifika tillsynsförväntningar som är inriktade mot adekvata avsättningar för ackumulerade nödlidande lån och således till ökad motståndskraft i euroområdets banksystem som helhet.

Detta steg innebär att ECB:s banktillsyn har fört ytterligare diskussioner med varje enskild bank för att fastställa sina tillsynsförväntningar. För att säkerställa en konsekvent behandling baserades bedömningen på de enskilda bankernas nuvarande andel nödlidande lån och huvudsakliga finansiella karakteristika, deras strategi för att minska andelen nödlidande lån (om en sådan strategi fanns tillgänglig) samt benchmarking mellan jämförbara banker. Hänsyn togs även till de senaste uppgifterna samt deras kapacitet att absorbera ytterligare avsättningar.

Alla betydande institut som står under ECB:s direkta tillsyn har bedömts i syfte att fastställa bankspecifika förväntningar för att säkerställa fortsatta framsteg i minskningen av ackumulerade risker hos enskilda banker och för att uppnå samma täckning för NPL-stockar och NPL-flöde på medellång sikt.

Tillägget till vägledningen om nödlidande lån färdigställdes

Tillägget publicerades efter en omfattande offentlig dialog med alla relevanta intressenter

I början av 2018 slutförde ECB sitt tillägg till ECB:s vägledning om nödlidande lån. Detta föregicks av ett offentligt samråd, som pågick från den 4 oktober till den 8 december 2017. Den 15 mars 2018 publicerade ECB tillägget åtföljt av detaljerade synpunkter från samrådet och ett uppföljningsyttrande med ECB:s svar på dessa synpunkter.

Tillägget kompletterar den kvalitativa NPL-vägledning som publicerades den 20 mars 2017 och specificerar ECB:s tillsynsförväntningar på försiktiga avsättningsnivåer för nya NPL. Det är inte bindande och tjänar som utgångspunkt för tillsynsdialogen mellan betydande banker och ECB:s banktillsyn. I tillägget behandlas lån som klassificerats som nödlidande lån efter den 1 april 2018, i linje med EBA:s definition.

Bakgrunden till detta tillägg är att i linje med kapitalkravsdirektivet (CRD IV) ska tillsynsmyndigheterna bedöma och ta itu med risker som är institutspecifika där dessa risker inte redan omfattas eller inte i tillräcklig utsträckning omfattas av de obligatoriska tillsynskraven i kapitalkravsförordningen (CRR) (ofta kallade pelare 1-reglerna). Enligt de tillsynskrav som finns ska tillsynsmyndigheterna bedöma och besluta om bankers avsättningar är adekvata och lämpliga ur ett tillsynsperspektiv. I tillägget fastställs förväntningarna från ECB:s banktillsyn och därigenom klargörs utgångspunkten för tillsynsdialogen. Liksom övriga tillsynsförväntningar utgör tillägget ett komplement till all bindande lagstiftning, vilken även inkluderar förslaget till förordning om ändring av kapitalkravsförordningen vad gäller miniminivåer för förlusttäckning för nödlidande exponeringar. ECB hade därför ett nära samarbete om tillägget med relevanta EU-institutioner, t.ex. Europeiska kommissionen.

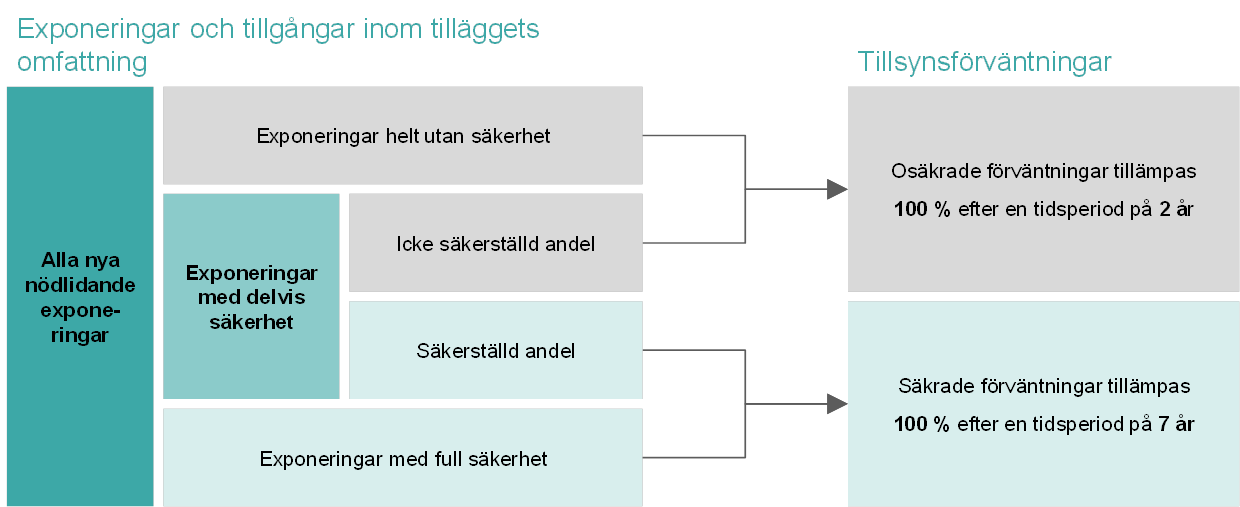

Bild 2

Översikt över kvantitativa tillsynsförväntningar som beskrivs i tillägget om nödlidande lån

Källa: ECB.

När det gäller tillsynsförväntningarna i tillägget beaktas i vilken utsträckning det finns säkerhet för de nödlidande lånen. För exponeringar helt utan säkerhet och delar utan säkerhet i exponeringar med delvis säkerhet ska en täckningsgrad om 100 % uppnås inom två år efter klassificeringen som NPL. För exponeringar med full säkerhet och delar med säkerhet i exponeringar med delvis säkerhet ska en täckningsgrad om 100 % uppnås inom sju år efter klassificeringen som NPL, med en gradvis övergång. Förväntningarna för exponeringar med säkerhet följer försiktighetsprincipen att kreditriskskyddet ska kunna verkställas inom rimlig tid.

Tillägget ska genomföras genom tillsynsdialogen med varje enskild bank

Tillägget genomförs praktiskt på så vis att det utgör en del av tillsynsdialogen. Inom ramen för denna dialog diskuterar de gemensamma tillsynsgrupperna med varje bank om avvikelser från de förväntningar på avsättningar i förebyggande syfte som beskrivs i tillägget. Därefter kommer ECB:s banktillsyn att från fall till fall besluta om, och vilka, tillsynsåtgärder som är lämpliga, under beaktande av varje banks specifika omständigheter. Resultatet av denna dialog kommer för första gången att inkorporeras i 2021 års ÖUP. Banker bör utnyttja tiden för att förbereda sig och även se över policyer och kriterier för kreditprövning för att minska uppkomsten av nya NPL-åtaganden, särskilt under det rådande gynnsamma konjunkturläget.

1.3 Vidareutveckling av ÖUP-metoden

1.3.1 IKU/ILU ska spela en större roll i tillsynsbedömningen

I framtiden väntas IKU och ILU spela en ännu större roll i ÖUP-processen för att ge bankerna incitament att kontinuerligt förbättra sina interna processer

Ofta förstärks eller till och med orsakas de finansiella chockerna i banksektorn av att bankerna saknar kapital och likviditet av tillräckligt hög kvalitet. Två centrala processer – den interna kapitalutvärderingsprocessen (IKU) och den interna likviditetsutvärderingsprocessen (ILAAP) – är avgörande för att stärka institutens motståndskraft. Kraven för deras IKU respektive ILU fastställs i CRD IV.

Syftet med såväl IKU:n som ILU:n är att uppmana instituten att mäta och hantera sina kapital- och likviditetsrisker på ett strukturerat sätt med institutspecifika metoder. Här handlar det inte bara om att utarbeta en rapport åt tillsynsmyndigheterna, utan detta är heltäckande och värdefulla bankinterna processer för att identifiera, bedöma och effektivt hantera kapital- och likviditetsrisker och se till att de alltid täcks. Det är bankernas ansvar att IKU:n och ILU:n genomförs på ett proportionellt sätt och motsvarar bland annat institutets affärsmodell, storlek, komplexitet och risknivå samt marknadsförväntningarna.

Som framgår av SSM:s tillsynsprioriteringar är IKU:n och ILU:n viktiga instrument för institutens hantering av sin kapital- och likviditetstäckning. De behöver därför uppmärksammas särskilt av tillsynsmyndigheterna. Som en del av ÖUP beaktas kvalitet och resultat för IKU:er och ILU:er när kapital, likviditet och kvalitativa åtgärder ska fastställas. Bra IKU:er och ILU:er minskar osäkerheten för såväl institut som tillsynsmyndigheter avseende de faktiska risker som ett institut är exponerat för. För tillsynsmyndigheternas del utgör de dessutom ytterligare en försäkran om institutets förmåga att säkerställa sin kapital- och likviditetstäckning och på så sätt behålla sin bärkraft.

I framtiden ska IKU och ILU spela en ännu större roll i ÖUP-processen för att ge bankerna incitament att kontinuerligt förbättra sina interna processer Både kvalitativa och kvantitativa aspekter i IKU:n kommer t.ex. att få en förstärkt roll i fastställandet av kapitalbaskrav inom pelare 2 för varje enskild risk.

1.3.2 Vägledningar för banker om deras kapital och likviditetshantering färdigställdes

Bankerna uppmanas att använda dessa vägledningar för att snarast möjligt ta itu med eventuella luckor samt åtgärda brister i sin kapital- och likviditetshantering

I sina senaste ÖUP-bedömningar drog ECB:s banktillsyn slutsatsen att det fanns allvarliga brister i över hälften av de betydande institutens IKU:er och i över en tredjedel av deras ILU:er, vilket återspeglades i de generella bedömningarna som var antingen ”otillräcklig” eller ”svag”. Sådana IKU:er och ILU:er utgör ingen stabil bas för en sund hantering av kapital och likviditet eller fastställandet av extra kapitalbaskrav. Instituten behöver därför (ytterligare) förbättra sina IKU:er och ILU:er.

I november 2018 publicerade ECB:s banktillsyn vägledningar om institutens IKU:er och ILU:er. Dessa vägledningar kommer i hög grad att göra det lättare att genomföra de förbättringar som krävs. De utgör en viktig milstolpe i ECB:s strävan att förbättra bankernas kapital- och likviditetshantering, som inleddes när ECB:s tillsynsförväntningar på IKU:er och ILU:er publicerades i januari 2016. Som uppföljning lanserade ECB en flerårsplan för IKU:er och ILU:er i början av 2017 i syfte att fastställa mer detaljerade tillsynsförväntningar samt i ett tidigt skede meddela instituten vilken väg de förväntas ta. Förväntningarna för 2016 användes som underlag för dessa vägledningar och genomgick tre förbättringsomgångar, där cirka 800 synpunkter som inhämtats genom två offentliga samråd beaktades. Förväntningarnas allmänna inriktning har emellertid inte förändrats under den här processen.

Översikt över de sju IKU- och ILU-principerna

För de sju IKU- och ILU-principerna gäller följande:

- Styrning: ledningsorganen förväntas ta fullt ansvar för IKU:n och ILU:n.

- Integrering: IKU:n och ILU:n bör utgöra en integrerad del av institutets övergripande ramverk för riskhantering, inbegripet företagets beslutsfattande. Båda processerna ska vara konsekventa inbördes, sinsemellan och med andra strategiska processer.

- Kvantitativt ramverk: kapital- och likviditetstäckningen ska säkerställas genom två olika perspektiv på institutets fortsatta bärkraft – ett ”normativt” perspektiv som återspeglar externa krav och begränsningar och ett ”ekonomiskt” perspektiv, som ska ge en bild av det faktiska ekonomiska läget.

- Riskidentifiering: alla väsentliga risker ska identifieras och hanteras.

- Interna definitioner av kapital/likviditet: i det ekonomiska perspektivet förväntas kapital- och likviditetsbuffertar vara av hög kvalitet och tydligt definierade så att ekonomiska förluster kan absorberas när de uppstår.

- Metoder för riskkvantifiering: riskerna ska bedömas och kvantifieras på ett konservativt sätt, med egna metoder för riskkvantifiering som är grundligt validerade.

- Stresstestning: ECB förväntar att bankerna genomför sunda och heltäckande stresstestramverk som säkerställer att de kan överleva på egen hand under plausibla, men mycket allvarliga och långa perioder av negativ utveckling.

Förväntningarna i vägledningarna är nu betydligt mer heltäckande och ECB började tillämpa dem i januari 2019. Avsikten är dock inte att vägledningarna ska ge en heltäckande bild av alla aspekter som är relevanta för en sund IKU och ILU. De använder istället en principbaserad metod med fokus på utvalda viktiga aspekter ur tillsynsperspektiv. Därigenom framhåller ECB:s banktillsyn att IKU och ILU i första hand är interna processer som ska skräddarsys av varje institut. Det är därför alltjämt varje enskilt instituts ansvar att implementera en IKU och en ILU som är anpassad för institutet i fråga. Vägledningarna hjälper bankerna att göra detta genom de sju principer varigenom IKU- och ILU-förväntningarna fastställs samt genom ett antal illustrativa diagram och exempel.

Som en viktig del av ÖUP, men även inom annan verksamhet som inspektioner på plats, kommer tillsynsmyndigheterna att från fall till fall bedöma om instituten fullgör sitt ansvar och hanterar sitt kapital och sin likviditet på ett sätt som motsvarar deras enskilda affärsverksamhet, riskprofil och andra relevanta omständigheter. Slutsatserna från dessa bedömningar torde i ännu högre grad påverka ÖUP och dess uppföljning i form av tillsynsåtgärder. Om bankerna har goda och sunda IKU:er och ILU:er kommer detta att bedömas positivt i ÖUP-processen.

Eftersom sunda, effektiva, heltäckande och framåtblickande IKU:er och ILU:er är viktiga instrument för att säkerställa bankernas motståndskraft, uppmanas de att använda dessa vägledningar för att snarast ta itu med eventuella luckor samt åtgärda brister i sin kapital- och likviditetshantering. Med tanke på att ECB inte har ändrat tillsynsförväntningarnas övergripande filosofi och inriktning sedan de först publicerades i januari 2016, förväntas de betydande instituten göra sitt yttersta för att snarast möjligt beakta dessa förväntningar. Vägledningarna utarbetades under flera år och ECB var mycket transparent med att förväntningarna successivt skulle förtydligas. Den korta perioden från det att vägledningarna publicerades i november 2018 fram till att de började tillämpas i januari 2019 är ingen ursäkt för passivitet.

1.3.3 Vidtagna åtgärder för att hantera IT-risk

IT-risk, inbegripet cyberrisk, har varit ett fokusområde för ECB:s banktillsyn från första början och blev en av tillsynsprioriteringarna för 2019.

De gemensamma tillsynsgrupperna övervakar IT-risken som en del av den löpande tillsynen av operativ risk. Under 2018 fick de ytterligare utbildning om alla relevanta IT-riskområden för att utveckla sina kunskaper och färdigheter för den löpande tillsynsverksamheten samt för den årliga ÖUP-processen. På grundval av EBA:s riktlinjer om riskbedömning för informations- och kommunikationsteknik (IKT) enligt översyns- och utvärderingsprocessen (ÖUP), implementerade ECB:s banktillsyn en gemensam och standardiserad metod för att bedöma IT-risk. Med hjälp av ett omfattande formulär för bankernas självutvärdering samt de gemensamma tillsynsgruppernas resultat från bedömningen av IT-risken genomfördes ett antal detaljerade horisontella analyser. Detta resulterade i en mängd olika resultat som utgjorde underlag för de gemensamma tillsynsgruppernas tillsynsverksamhet samt gav tematisk feedback om hur de betydande instituten generellt sett hanterar IT-risk. Analyserna bekräftade tidigare fokusområden för ECB:s banktillsyn, närmare bestämt IT-säkerhet, tredjepartsberoenden och tredjepartshantering samt IT-drift.

Under 2018 fortsatte inspektionerna på plats med fokus på IT-risk och kompletterade de gemensamma tillsynsgruppernas löpande tillsyn. På begäran av de gemensamma tillsynsgrupperna undersökte inspektionerna specifika mål i fråga om IT-risk på basis av den metod som ECB:s banktillsyn tillämpar för inspektioner på plats. Syftet med detta var att utveckla och bekräfta de IT-riskbedömningar som görs av de gemensamma tillsynsgrupperna samt att få en bättre bild av hur de betydande instituten hanterar IT-risker. Under 2019 kommer vissa av de IT-riskrelaterade inspektionerna på plats att genomföras enligt en kampanjstrategi, där samma fråga inspekteras i jämförbar omfattning i flera betydande institut. Detta gör det lättare att förbereda och genomföra inspektionerna mer effektivt samt även att jämföra resultaten.

I likhet med tidigare år ombads samtliga betydande institut från de 19 euroländerna att rapportera betydande cyberincidenter så snart de upptäcks. Tack vare detta kan ECB:s banktillsyn identifiera och följa trender vad gäller cyberincidenter som påverkar betydande institut. Det gör det också möjligt att snabbt reagera om en större incident påverkar ett eller flera betydande institut.

För att säkerställa en samordnad strategi för IT- och cyberrisk samt främja utbyte av kunskap och bästa praxis fortsatte ECB:s banktillsyn att samarbeta med alla relevanta intressenter (nationella behöriga myndigheter, interna ECB-intressenter, experter på betalningssystem och marknadsinfrastruktur, andra tillsynsmyndigheter i och utanför EU, Europeiska värdepappers- och marknadsmyndigheten (Esma) osv.) genom att delta i bilaterala möten och internationella arbetsgrupper.

1.4 Tematiska granskningar

Tematisk granskning av affärsmodeller och lönsamhetsfaktorer

Under 2018 slutfördes den fleråriga tematiska granskningen av affärsmodeller och lönsamhetsfaktorer

Under 2018 avslutade ECB:s banktillsyn sin tematiska granskning av affärsmodeller och lönsamhetsfaktorer och publicerade en rapport. Den tematiska granskningen inleddes 2016 i syfte att genomföra en djupgående analys bank för bank av de betydande institutens förmåga att korrigera svagheter i sina affärsmodeller, övervaka konsekvenserna av dålig lönsamhet samt berika den horisontella analysen genom att integrera de gemensamma tillsynsgruppernas insikter på ett konsekvent sätt mellan bankerna. Under granskningens första två år skapades verktyg, data samlades in och fördjupade analyser genomfördes för de gemensamma tillsynsgruppernas räkning.

I början av 2018 informerade de gemensamma tillsynsgrupperna de betydande instituten om den tematiska granskningens resultat och huvudsakliga slutsatser. Som ett led i en särskild tillsynsdialog diskuterade de eventuella konstaterade brister och ifrågasatte de betydande institutens affärsplaner. Resultaten sammanfattades i uppföljande skrivelser som formaliserade det som framkommit under tillsynsdialogen. Resultaten användes i bedömningen av affärsmodellen för 2018 års ÖUP-cykel. I september 2018 publicerade ECB:s banktillsyn de övergripande budskapen från den tematiska granskningen på sin webbplats.

Bankerna i euroområdet befinner sig alltjämt i en anpassningsfas efter krisen, men lönsamheten varierar stort mellan de betydande instituten

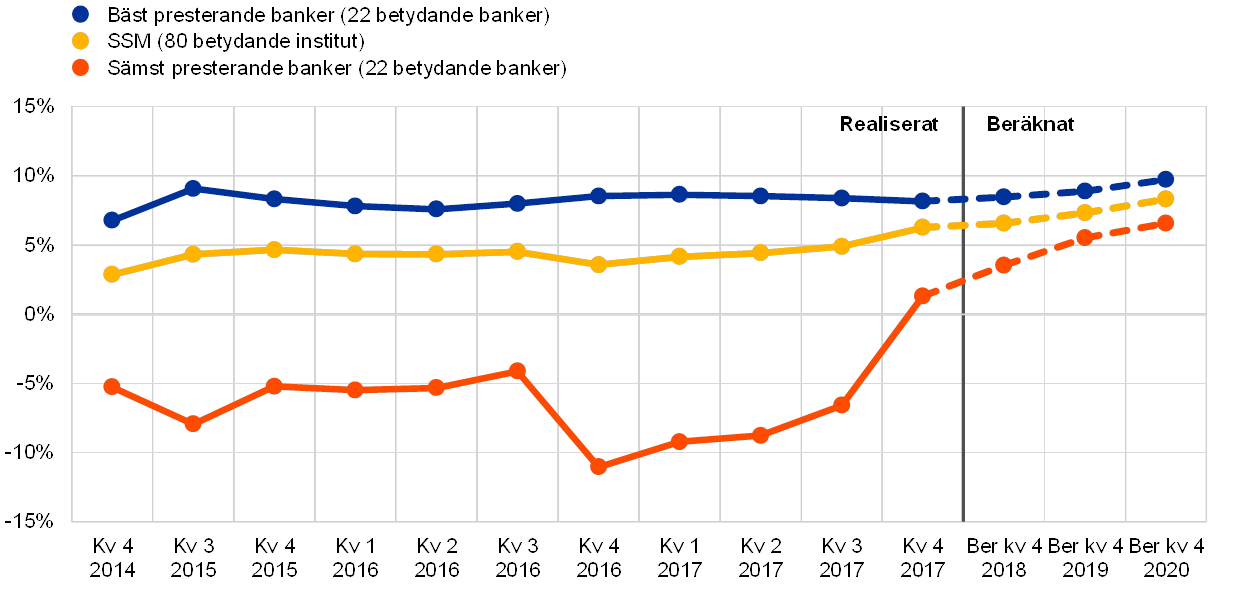

Granskningen visade att även om det ekonomiska läget för bankerna i euroområdet överlag har förbättrats är lönsamhets- och affärsmodellerna alltjämt pressade. Om man ser bortom de aggregerade trenderna finns det stora variationer i lönsamheten mellan betydande institut, med viss konvergens till bankernas genomsnittliga prognosvärde, eftersom de som presterar sämst räknar med betydande lönsamhetsförbättringar (se diagram 3). Banker som under tidigare år har presterat bättre än sina konkurrenter är geografiskt utspridda och har olika storlek och affärsmodell.

Diagram 3

Utvecklingen av avkastning på eget kapital under tre år

(i procent)

Källor: Finrep och lönsamhetsprognosen.

Anm.: Dotterbolag till icke-SSM-banker har exkluderats från samtliga urval. De som presterade bäst: 22 betydande institut med en genomsnittlig avkastning på eget kapital över 6 % under de senaste tre åren. De som presterade sämst: 22 betydande institut med en negativ genomsnittlig avkastning på eget kapital under de senaste tre åren.

Den strategiska styrningskapaciteten är en viktig lönsamhetsfaktor

Ökningar i risktagande hos enskilda banker följs noga av de gemensamma tillsynsgrupperna

Analysen bekräftade att bankernas strategiska styrningskapacitet[7] har stor inverkan på deras lönsamhet. De gemensamma tillsynsgrupperna observerade även att många banker försöker öka lönsamheten genom att satsa på verksamhet som kan medföra ökad risk (främst med koppling till kreditrisk[8] eller operativ risk[9]). Det kan finnas giltiga verksamhetsrelaterade skäl att satsa på sådan verksamhet och därför ifrågasätts inte nödvändigtvis en viss strategi i de enskilda rekommendationerna. Fokus ligger i stället på att den strategiska styrningen och riskhanteringen ska förbättras genom övervakning och riskbegränsning. De gemensamma tillsynsgrupperna har deltagit i identifieringen och bedömningen av dessa frågor och genomför en uppföljning inom ramen för sin regelbundna bankövervakning, där hela verktygslådan för tillsyn används.

Tematisk granskning av IFRS 9

IFRS 9 syftar till att säkerställa mer adekvata avsättningar i god tid

Den nya redovisningsstandarden för finansiella instrument (IFRS 9) trädde i kraft i januari 2018. En viktig lärdom från finanskrisen var att förlustmodellerna i bankernas redovisningsstandarder ofta ledde till avsättningar som ansågs vara "för små och för sena". I IFRS 9 har detta åtgärdats genom att det införs en modell med förväntade kreditförluster som använder framåtblickande information för ett låns återstående löptid. Så som modellen är utformad krävs det en hel del arbete att implementera den, och den medför också potentiella risker eftersom man ännu inte vet hur effektiva modellerna för förväntade kreditförluster faktiskt är.

Resultaten av den tematiska granskning som inleddes 2016 för att bedöma bankernas beredskap för IFRS 9 visar att det finns utrymme för förbättringar

Som en del av sina tillsynsprioriteringar beslutade ECB därför 2016 att inleda en tematisk granskning av IFRS 9. Syftet var att bedöma institutens beredskap samt att främja hög kvalitet och ett konsekvent genomförande vad gäller den nya standarden. Instituten delades in i två grupper utifrån hur långt de hade kommit med att genomföra IFRS 9. Resultaten från den tematiska granskningen av den första gruppen publicerades i en rapport på ECB:s webbplats för banktillsyn 2017. Resultaten för den andra gruppen publicerades i en artikel i Supervision Newsletter 2018.

Den tematiska granskningen har överlag bidragit till en ökad medvetenhet om vilka utmaningar bankerna står inför vad gäller implementeringen av IFRS 9. Samtidigt har den visat att det fortfarande finns utrymme för förbättringar.

ECB:s banktillsyn följer noga bankernas korrigerande åtgärder

Instituten rekommenderades vidta korrigerande åtgärder för att åtgärda de brister som identifierats i den tematiska granskningen under 2017 och 2018. ECB:s banktillsyn följer nu noga deras framsteg med att genomföra dessa åtgärder. Den tematiska granskningen visade bland annat att det var stora skillnader i bankernas avsättningar. De gemensamma tillsynsgrupperna följde upp detta under hela 2018 och kommer att fortsätta sin granskning även under 2019. Ett annat fokusområde för tillsynen 2018 var inverkan från införandet av IFRS 9, inbegripet den förändrade klassificeringen av exponeringar, fördelningen av avsättningar samt exponeringarnas migration mellan olika faser. I detta hänseende undersöker ECB bankernas redovisning med fokus på lagstadgat kapital och rapportering.

Vid sin uppföljning av genomförandet av IFRS 9 samarbetar ECB:s banktillsyn med ESRB, EBA och Esma om redovisningsrelaterade frågor i syfte att säkerställa hög kvalitet och ett konsekvent genomförande vad gäller IFRS 9 samt en hög transparens för investerare runtom i EU.[10]

En övergångsperiod minskar de potentiella negativa effekterna från IFRS 9 på bankernas lagstadgade kapital

Den följer även noga hur bankerna tillämpar övergångsarrangemangen för IFRS 9. Anledningen till att de här övergångsarrangemangen införlivades i tillsynsramen var att EU:s medlagstiftare ville minska inverkan på bankernas kärnprimärkapital av de nya nedskrivningsvillkoren enligt IFRS 9. Eftersom infasningsreglerna kan påverka vissa bankers kapitalkvoter övervakar ECB att de tillämpas korrekt.

Tematisk granskning av BCBS 239

I maj 2018 publicerades en rapport om effektiv riskdataaggregering och riskrapportering

I januari 2013 publicerade Baselkommittén för banktillsyn (BCBS) sina principer för riskdataaggregering och riskrapportering. Mot denna bakgrund genomfördes under perioden 2016–2018 en tematisk granskning av bankernas riskdataaggregering som omfattade ett urval av 25 betydande institut. Resultatet publicerades i form av en särskild rapport på ECB:s webbplats i maj 2018. Rapporten visade att de granskade betydande instituten hade genomfört de 239 BCBS-principerna på ett otillfredsställande sätt. Resultaten av granskningen kommunicerades till bankerna och begäranden om korrigerande åtgärder framfördes i uppföljande skrivelser. I detta sammanhang ombads bankerna också att inkomma med tydliga, korrekta och detaljerade åtgärdsplaner. Den centrala arbetsgruppen, med stöd av de gemensamma tillsynsgrupperna, utvärderade åtgärdsplanerna för att säkerställa horisontell konsekvens och följer nu noga bankernas framsteg med att genomföra dem.

Den metod som används vid den tematiska granskningen kommer att berika tillsynens bedömningsmetoder för riskdataaggregering och riskrapportering. En särskild grupp arbetar nu med att införliva denna metod i ÖUP-metoden, som kommer att användas för samtliga betydande institut framöver.

Granskningen vägleddes av de principer för effektiv riskdataaggregering och riskrapportering som har getts ut av BCBS. ECB övervakar hur institutens riskdataaggregering och riskrapportering förbättras, och informerar och uppdaterar regelbundet BCBS riskdatanätverk (BCBS’s Risk Data Network) om relevanta insikter.

Tematisk granskning av outsourcing

Under senare år har den tekniska utvecklingen förändrat hur banktjänster levereras världen över. Outsourcing kan t.ex. hjälpa bankerna att bli mer effektiva, men även skapa utmaningar för dem i fråga om riskhantering och möjligheter att kontrollera den outsourcade verksamheten. Bankerna visar också ett ökat intresse för outsourcing till molntjänstleverantörer. Samtidigt som molntjänster kan ge vissa fördelar (t.ex. stordriftsfördelar och kostnadseffektivitet) leder de också till utmaningar i fråga om dataskydd och datalokalisering.

Mot denna bakgrund har ECB:s banktillsyn noga följt frågan om outsourcing, som fastställdes som en av SSM:s tillsynsprioriteringar 2017. Under 2017 inleddes och avslutades en tematisk granskning om detta ämne med ett riktat urval av betydande institut, där uppföljningsåtgärderna fortsatte under 2018 som en del av den löpande tillsynen. Under den tematiska granskningen undersöktes bankernas outsourcingmetoder och det visade sig vara stora skillnader mellan bankernas styrning och hantering. ECB:s banktillsyn identifierade också bästa metoder i syfte att främja ytterligare förbättringar. På basis av den tematiska granskningen bidrog den till EBA:s arbete i samband med i) EBA:s rekommendationer om utkontraktering till molntjänstleverantörer[11], och ii) de nya EBA-riktlinjerna om outsourcing, som ersätter CEBS riktlinjer samt ovannämnda rekommendationer när de träder i kraft senare under 2019.

I dessa dokument behandlar EBA ett antal relevanta frågor som uppkom under ECB:s banktillsyns tematiska granskning. I EBA:s rekommendationer behandlas sammanfattningsvis specifika egenskaper vid outsourcing av väsentliga molntjänster, t.ex. säkerhet och lokalisering för data och system. I de reviderade riktlinjerna behandlas andra relevanta aspekter, t.ex. säkerställande av rättigheter gällande tillgång och granskning i skriftliga outsourcingavtal, sekretessfrågor, utträdesstrategier och underoutsourcing eller s.k. kedjeoutsourcing. Ett nytt krav är att det ska föras ett register med information om all outsourcingverksamhet samt att denna information på begäran ska göras tillgänglig för tillsynsmyndigheterna.

Enligt det reviderade EBA-ramverket syftar ECB:s banktillsyn till att säkerställa att bankerna utnyttjar de innovativa framstegen fullt ut och samtidigt upprätthåller en säker miljö där risker övervakas och reduceras på lämpligt sätt. För detta ändamål har EBA-rekommendationerna integrerats i tillsynsstandarderna, vilka beaktas vid den löpande tillsynen. ECB:s banktillsyn går också verkligen in för att genomföra riktlinjerna och kommer att övervaka bankernas åtgärder för anpassning av outsourcingarrangemang. Den beaktar även de outsourcingrelaterade utmaningar som uppstår till följd av Brexit och bankernas flyttplaner för att säkerställa att outsourcingarrangemangen inte förhindrar en effektiv tillsyn.

1.5 Löpande tillsyn

ECB:s banktillsyn strävar efter att dess tillsyn över betydande institut ska vara riskbaserad och proportionell och samtidigt tuff och konsekvent. För detta ändamål fastställs varje år ett antal kärnområden inom den löpande tillsynsverksamheten. Denna verksamhet bygger på befintliga regleringskrav, SSM:s tillsynsmanual och SSM:s tillsynsprioriteringar. De ingår i det pågående programmet för tillsynsgranskning för vart och ett av de betydande instituten.

Utöver dessa kärnområden som fastställs centralt kan de gemensamma tillsynsgrupperna vid behov anpassa tillsynsverksamheten efter bankernas särdrag. På så sätt kan de hantera risker som snabbt förändras för enskilda institut eller hela systemet.

Under 2018 omfattade den löpande SEP-verksamheten följande: i) riskrelaterad verksamhet (dvs. ÖUP och stresstestning), ii) övrig verksamhet som är kopplad till organisatoriska, administrativa eller rättsliga krav (t.ex. den årliga bedömningen av betydelse), och iii) ytterligare verksamhet som planeras av de gemensamma tillsynsgrupperna för att anpassa den pågående ÖUP-processen till särdragen hos den grupp eller enhet som står under tillsyn (t.ex. analyser av särskilda frågor, såsom valda kreditportföljer och tillgångsklasser).

Proportionalitet

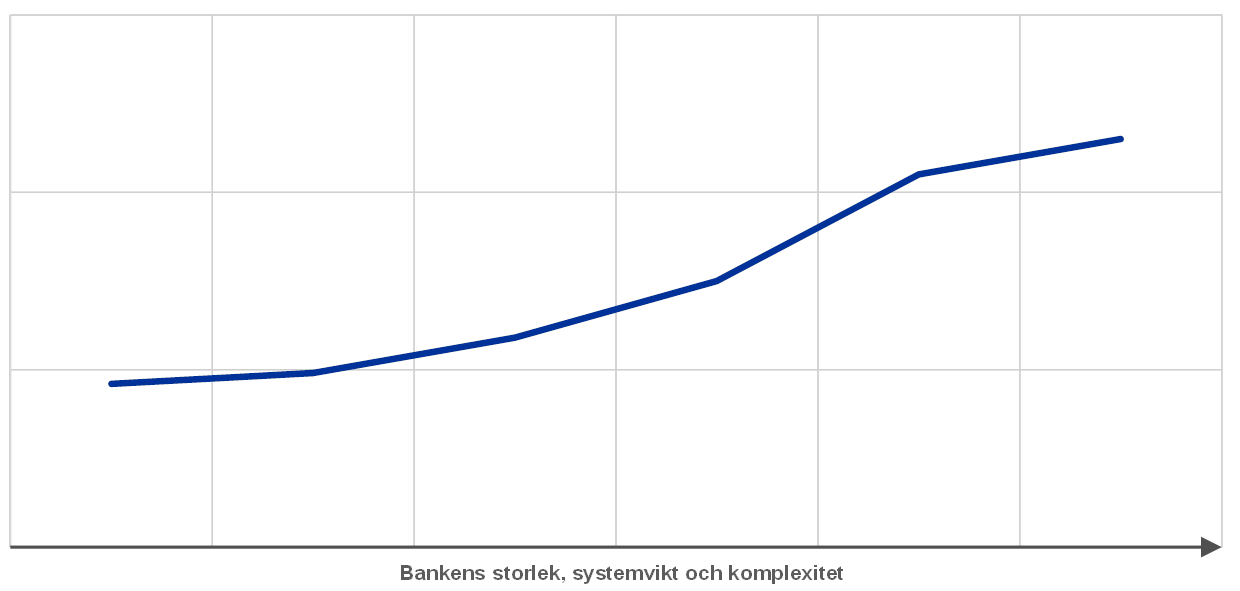

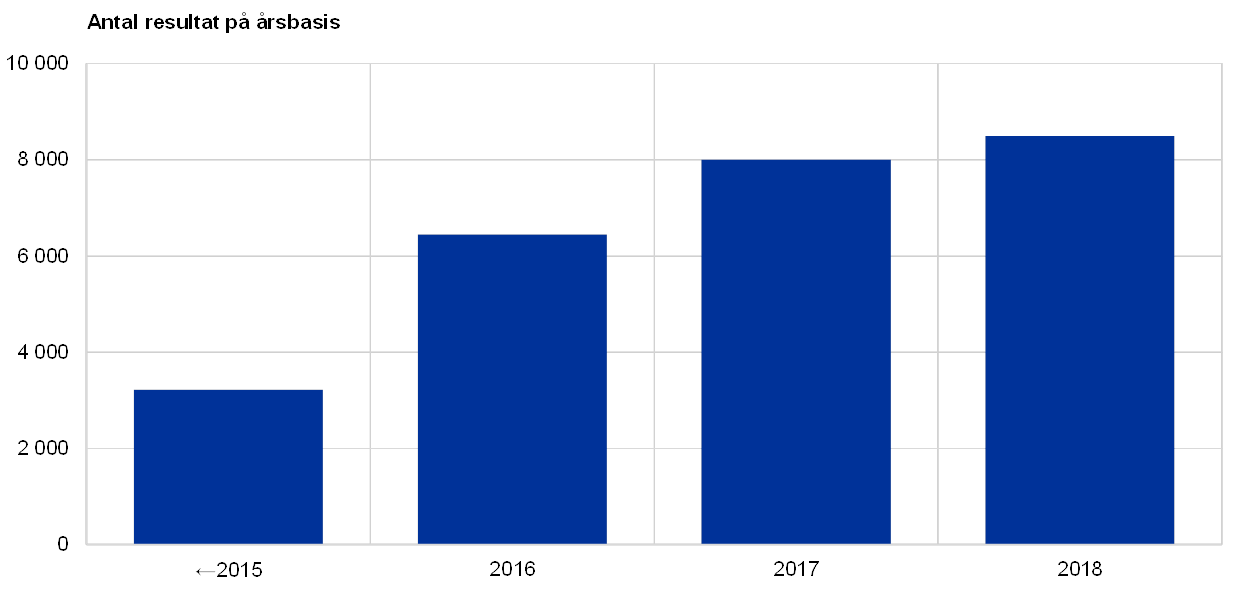

Tillsynsverksamheten 2018 följde proportionalitetsprincipen, och tillsynens omfattning anpassades efter de granskade bankernas systemviktighet och riskprofil

Programmet för tillsynsgranskning följer proportionalitetsprincipen, vilket innebär att tillsynens omfattning anpassas efter respektive instituts storlek, systemviktighet och komplexitet. Det är dessa faktorer som avgör det totala antalet löpande verksamhetsinsatser som görs för ett visst institut (se diagram 4).

Diagram 4

Genomsnittligt antal uppgifter per betydande institut 2018

Källa: ECB.

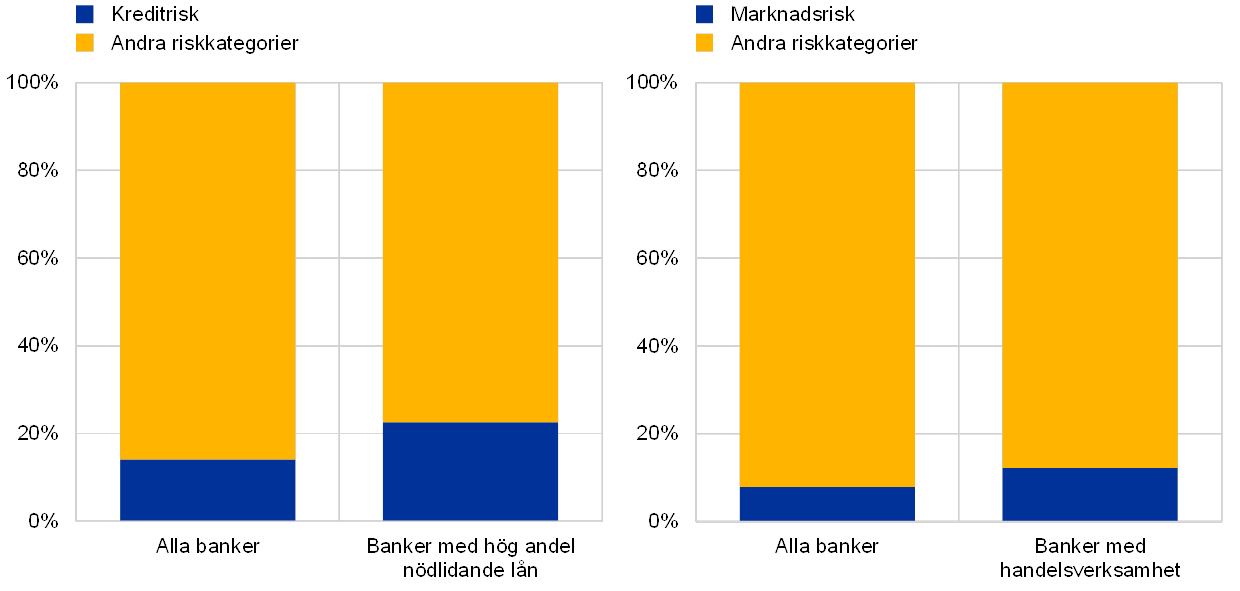

Riskbaserat tillvägagångssätt

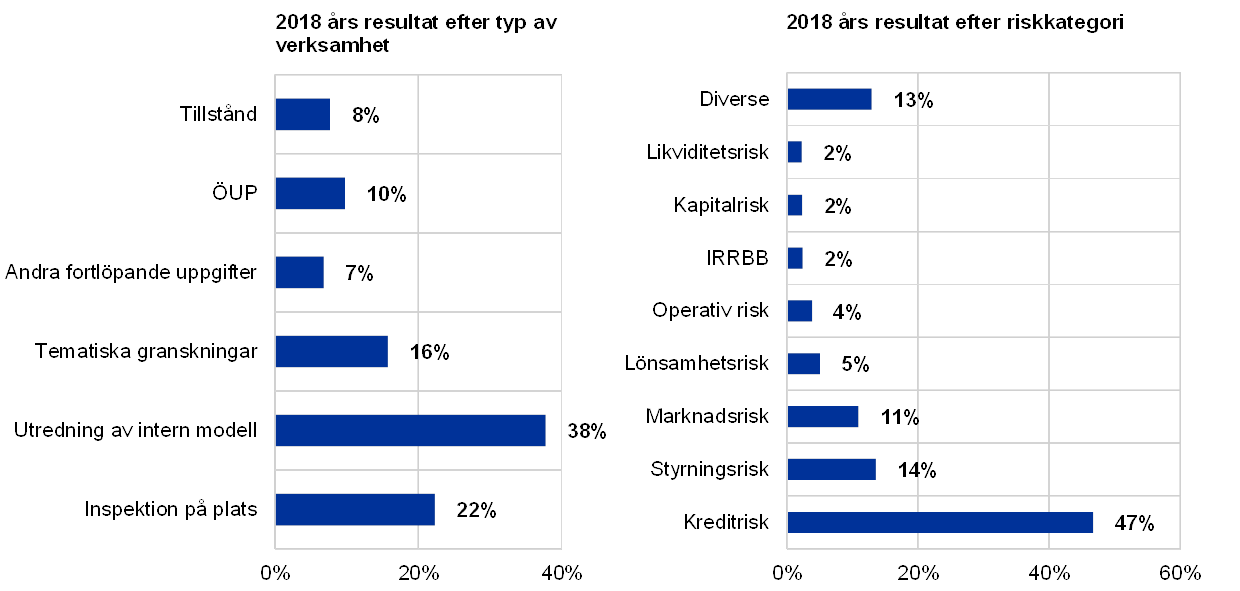

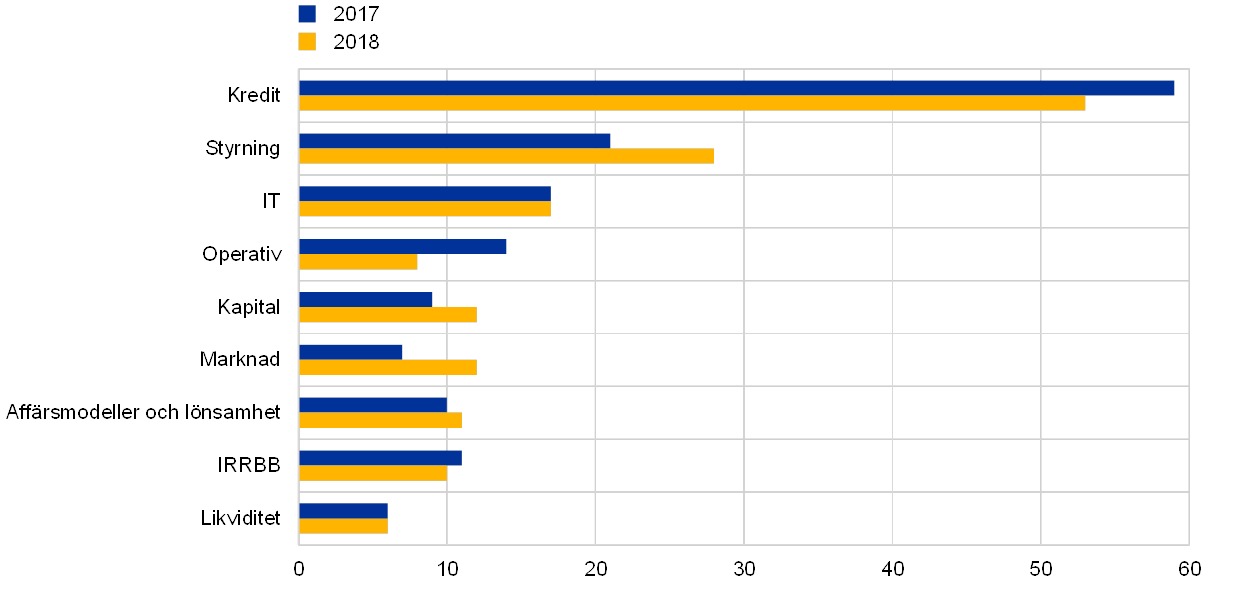

ÖUP följer även en riskbaserad metod och inriktas på de mest relevanta riskkategorierna för varje betydande institut. Banker med höga nivåer av nödlidande lån tjänar som ett exempel. För dessa banker utfördes under 2018 särskilda uppgifter, t.ex. bedömdes deras strategier för att minska nödlidande lån i förhållande till ECB:s förväntningar. Banker med hög andel nödlidande lån hade därför en högre procentandel uppgifter kopplade till kreditrisk än genomsnittsbanken. Detsamma gäller för institut med höga exponeringar mot marknads- och handelsverksamhet. Dessa banker omfattades av intensivare tillsyn vad gäller frågor som är kopplade till marknadsrisk (se diagram 5).

Diagram 5

2018 års SEP-verksamhet: fokus på kredit- och marknadsrisk

Källa: ECB.

Anm. Endast planerad verksamhet som rör riskkategorierna har beaktats.

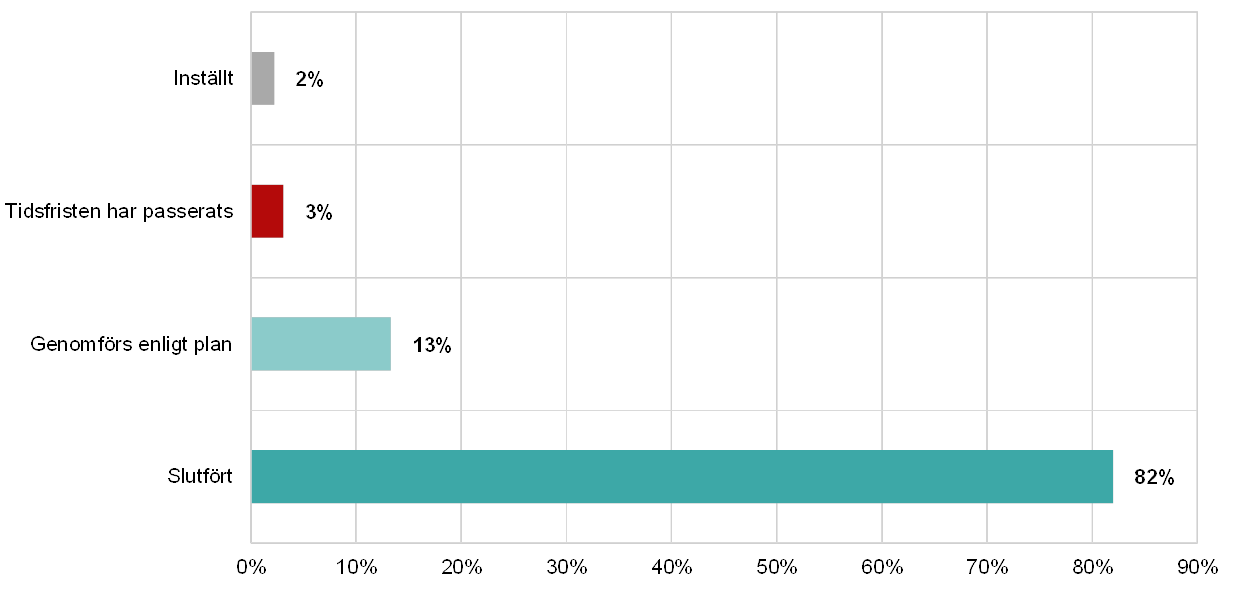

2018 års löpande tillsyn i sammandrag

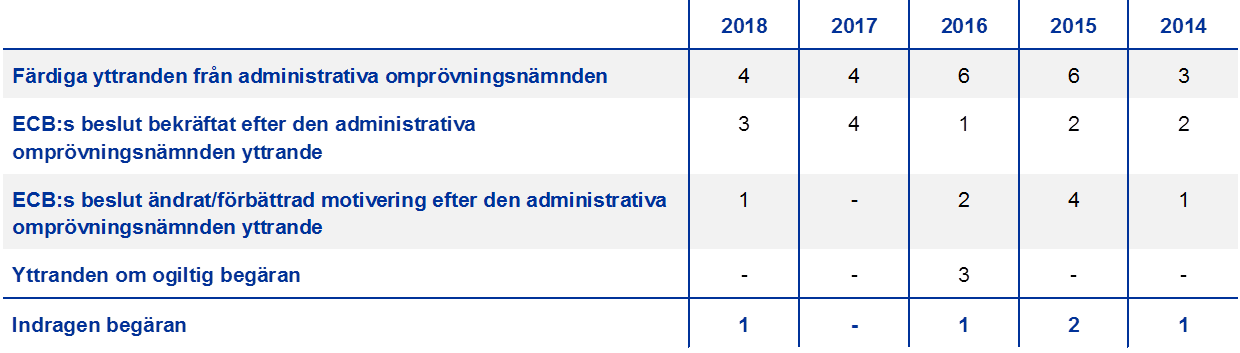

Inom ramen för 2018 års löpande program för tillsynsgranskning (SEP) ägnade de gemensamma tillsynsgrupperna sig särskilt åt verksamhet i samband med ÖUP-bedömningen, genomförande av det EU-omfattande stresstestet samt uppföljning av känslighetsanalysen av IRRBB (ränterisk i bankboken).