Vigilanza bancaria della BCE: priorità di vigilanza dell’MVU per il periodo 2022-2024

1 Introduzione

Gli enti vigilati hanno mostrato una buona capacità di tenuta nel corso dell’ultimo anno, sebbene il panorama dei rischi a carico del settore bancario europeo continui a risentire dell’impatto della pandemia di coronavirus (COVID-19). Gli enti vigilati sono stati in grado di resistere allo shock economico avverso indotto dall’insorgere della pandemia, preservando, nel complesso, una buona capitalizzazione[1] e la capacità di aiutare famiglie, piccole e medie imprese e società di maggiori dimensioni ad affrontare le conseguenze della crisi sanitaria globale. Il miglioramento delle condizioni macroeconomiche rispetto allo scorso anno[2] ha ridotto alcuni rischi per il settore bancario, ma le prospettive economiche restano incerte, poiché risentiranno dell’evoluzione della pandemia e delle più recenti strozzature lungo la filiera produttiva. In questo contesto, sebbene le misure di sostegno straordinarie abbiano contribuito a prevenire un’impennata dei fallimenti e dei crediti deteriorati (non-performing loans, NPL), la qualità degli attivi bancari continua a destare preoccupazione in quanto il pieno impatto della pandemia potrebbe concretizzarsi soltanto a medio termine, una volta che il sostegno pubblico di emergenza sarà perlopiù già venuto meno. Inoltre, la combinazione di rendimenti reali storicamente bassi e valutazioni elevate fa temere una potenziale rivalutazione del rischio nei mercati finanziari che, se si materializzasse, potrebbe anche compromettere la resilienza complessiva delle banche. La crisi ha altresì esacerbato una serie di vulnerabilità strutturali, anche connesse alla sostenibilità dei modelli imprenditoriali e alla governance interna delle banche, che richiedono un’azione efficace e tempestiva da parte di queste ultime nonché delle autorità di vigilanza. Infine, è necessario che le autorità di vigilanza mitighino anche in modo proattivo i rischi emergenti o in evoluzione, ad esempio di tipo climatico e ambientale.

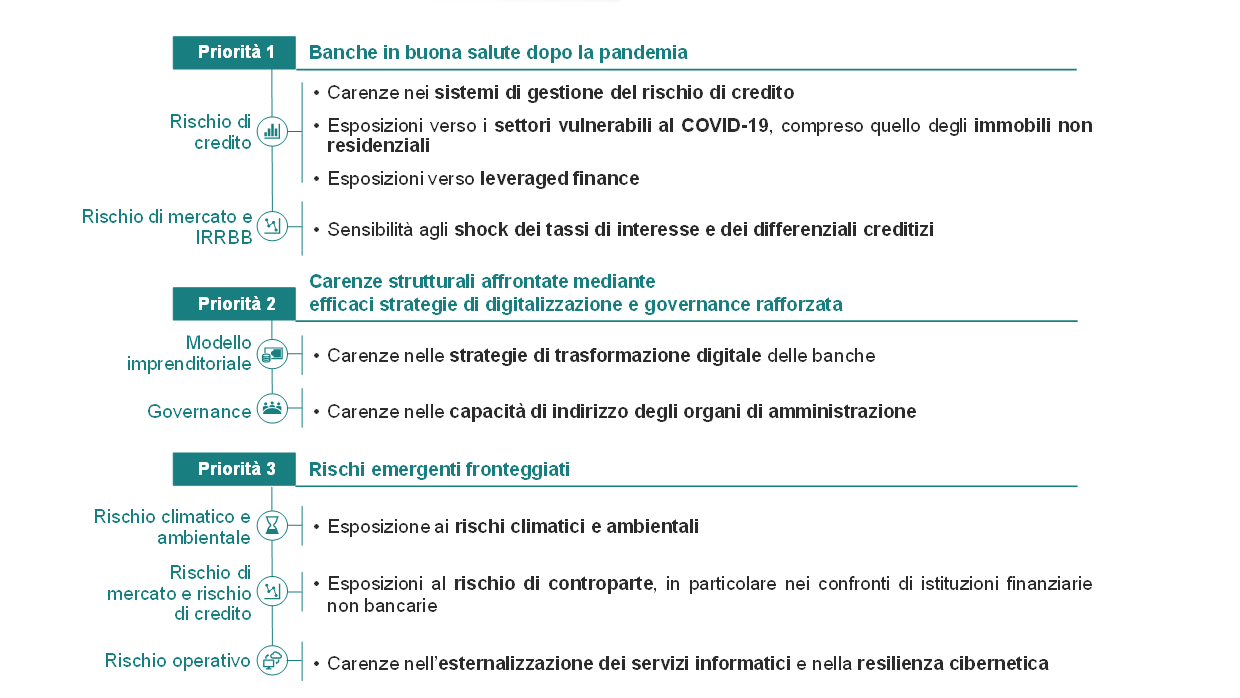

La Vigilanza bancaria della BCE, in collaborazione con le autorità nazionali competenti, ha quindi effettuato un’accurata valutazione dei principali rischi e vulnerabilità che devono affrontare gli enti significativi sottoposti alla sua vigilanza diretta e ha definito le priorità strategiche per i prossimi tre anni. Le tre priorità individuate per il periodo 2022-2024 mirano ad assicurare che le banche: 1) escano dalla pandemia in buona salute, 2) colgano questa opportunità per fronteggiare le debolezze strutturali mediante strategie di digitalizzazione efficaci e una governance rafforzata e 3) affrontino i rischi emergenti, anche di natura climatica e ambientale, informatica e cibernetica (cfr. la figura 1). Per ciascuna priorità, la Vigilanza bancaria della BCE ha elaborato una serie di obiettivi strategici e relativi programmi di lavoro per i prossimi tre anni, in risposta alle vulnerabilità più rilevanti individuate attraverso l’esercizio su rischi e priorità di quest’anno (cfr. la sezione 2.2 per ulteriori dettagli).

Figura 1

Priorità di vigilanza 2022-2024 per fronteggiare le vulnerabilità identificate nelle banche

Fonte: BCE.

Note: la figura riporta le tre priorità di vigilanza e le relative vulnerabilità da affrontare nei prossimi anni mediante l’azione mirata della Vigilanza bancaria della BCE. Ogni vulnerabilità è associata alla rispettiva categoria di rischio generale. Le attività di vigilanza riguardanti potenziali shock dei tassi di interesse/differenziali creditizi e le esposizioni al rischio di controparte non andrebbero considerate separatamente. Esse si completeranno a vicenda e si scambieranno informazioni per affrontare le criticità concernenti in maniera più ampia le correzioni nei mercati finanziari.

Il processo di identificazione dei rischi e definizione delle priorità (ossia “l’esercizio su rischi e priorità”) è un cardine per l’elaborazione e la formulazione della strategia della Vigilanza bancaria della BCE per i prossimi tre anni. L’MVU se ne avvale per stabilire le priorità e coordinare le attività di vigilanza su un orizzonte a medio termine. Le priorità di vigilanza danno indicazioni ai gruppi di vigilanza congiunti (GVC) in vista di promuovere l’efficacia e la coerenza nella pianificazione della vigilanza sugli enti significativi, che compete direttamente alla BCE. Esse forniscono altresì un importante contributo al processo di revisione e valutazione prudenziale (Supervisory Review and Evaluation Process, SREP), tenendo conto del fatto che vulnerabilità e sfide possono differire da una banca all’altra. Al tempo stesso, aiutano le autorità nazionali di vigilanza a fissare in maniera proporzionale le rispettive priorità per la vigilanza sugli enti meno significativi. Una comunicazione trasparente in merito alle priorità chiarisce inoltre le aspettative di vigilanza che le banche devono soddisfare, rafforza l’impatto della vigilanza sul settore bancario e contribuisce a garantire condizioni di parità. Le priorità di vigilanza coprono un orizzonte di tre anni, sufficiente per realizzare buoni progressi nell’affrontare le vulnerabilità in oggetto. La Vigilanza bancaria della BCE monitora e valuta nel continuo sia l’evoluzione dei rischi e delle vulnerabilità degli enti vigilati sia i progressi compiuti nell’attuazione delle priorità selezionate. Le priorità strategiche sono quindi riesaminate con frequenza annuale, ma questo costante monitoraggio permette alla Vigilanza bancaria della BCE di adeguare in modo flessibile le sue priorità e l’azione corrispondente in tempi brevi, laddove necessario.

Le seguenti sezioni illustrano in maggiore dettaglio gli esiti della valutazione dei rischi e delle vulnerabilità per il periodo 2022-2024, le priorità corrispondenti e i relativi programmi di lavoro destinati agli enti significativi direttamente vigilati dalla BCE. Anche altre attività ordinarie di vigilanza, non esplicitamente menzionate nel presente documento, saranno svolte in parallelo e completeranno i lavori concernenti le priorità.

2 Priorità di vigilanza e valutazione dei rischi per il periodo 2022-2024

2.1 Contesto in cui operano gli enti vigilati

Le prospettive economiche sono migliorate rispetto allo scorso anno, ma permangono incertezze poiché l’andamento dell’economia dipende dall’evoluzione della pandemia e dal persistere di strozzature lungo la filiera produttiva. Il PIL dell’area dell’euro si dovrebbe riportare ai livelli pre-pandemia già alla fine del 2021, soprattutto per effetto della robusta ripresa della domanda interna ed esterna, trainata dall’allentamento delle misure di contenimento, dall’aumento dei tassi di vaccinazione e dagli stimoli monetari e di bilancio[3]. Una potenziale recrudescenza della pandemia con la diffusione di varianti più contagiose del virus e una ridotta efficacia dei vaccini, tale da richiedere la reintroduzione di misure di contenimento, potrebbe lasciare più cicatrici nel tessuto economico e rallentare il ritmo della ripresa. Anche carenze dal lato dell’offerta più persistenti del previsto rappresentano un potenziale rischio al ribasso per le prospettive economiche[4].

Il considerevole incremento dei livelli di debito in vari segmenti dell’economia potrebbe dare luogo a maggiori rischi di insolvenza, in particolare nei settori economici e/o nei paesi più colpiti dalla pandemia. Il rapporto debito pubblico/PIL per l’area dell’euro si è ulteriormente accresciuto rispetto all’ultima valutazione, destando preoccupazioni riguardo alle conseguenze di un eventuale improvviso innalzamento dei tassi di interesse[5]. Nel corso dello stesso periodo anche il rapporto debito privato/PIL ha mostrato un incremento significativo, che potrebbe a sua volta compromettere la capacità di servizio del debito di imprese e famiglie fortemente indebitate. La ripresa generalizzata dell’attività economica ha contribuito al miglioramento delle prospettive per il settore societario, in cui i profitti sono in fase di recupero. Il rischio di insolvenza si potrebbe tuttavia acuire una volta che verranno meno le misure di sostegno, in particolare nei comparti che hanno maggiormente risentito della pandemia. Il settore degli immobili non residenziali è stato particolarmente colpito, registrando un forte calo dei prezzi e del numero di transazioni. Il continuo rincaro degli immobili residenziali e il vigoroso andamento del credito ipotecario hanno invece contribuito ad accrescere l’indebitamento delle famiglie e la sopravvalutazione stimata dei prezzi degli immobili residenziali, intensificando l’accumularsi di vulnerabilità per il futuro[6].

Il miglioramento delle prospettive economiche a livello mondiale e le condizioni di finanziamento favorevoli hanno ulteriormente ridotto la volatilità dei mercati, malgrado i timori di sopravvalutazione generati dal vigoroso andamento dei prezzi delle attività finanziarie e dalla continua ricerca di rendimenti. Le valutazioni elevate in alcuni segmenti di mercato, unitamente alle vulnerabilità di fondo residue e all’incertezza, espongono i mercati a correzioni e a una disordinata riduzione della leva finanziaria[7]. Il segmento delle obbligazioni a elevato rendimento appare particolarmente vulnerabile a una drastica revisione dei prezzi qualora le aspettative degli investitori circa le prospettive di crescita mutassero bruscamente o i tassi di interesse aumentassero in modo improvviso.

2.2 Rischi e priorità nel periodo 2022-2024

La Vigilanza bancaria della BCE ha definito le sue priorità di vigilanza sulla base di una valutazione dei principali rischi e vulnerabilità per il settore bancario europeo. Le tre priorità identificate per il periodo 2022-2024 rivestono tutte pari importanza. Il loro obiettivo è assicurare che le banche: 1) escano dalla pandemia in buona salute, 2) colgano questa opportunità per affrontare le debolezze strutturali mediante strategie di digitalizzazione efficaci e una governance rafforzata e 3) affrontino i rischi emergenti. Ciascuna priorità è associata a una serie di obiettivi strategici e relativi programmi di lavoro generali, in risposta alle principali vulnerabilità individuate nell’ambito dell’esercizio su rischi e priorità di quest’anno. Le seguenti sezioni illustrano in maggiore dettaglio gli esiti della valutazione dei rischi ed espongono le attività di vigilanza pianificate per fronteggiare le vulnerabilità in oggetto.

Priorità 1: Banche in buona salute dopo la pandemia

Affrontare gli effetti avversi della pandemia di COVID-19 e assicurare la continua capacità di tenuta del settore bancario sono obiettivi cruciali per l’autorità di vigilanza. Il possibile deteriorarsi della qualità degli attivi, legato alla graduale revoca delle misure di sostegno monetario e di bilancio, e le potenziali correzioni delle valutazioni dei mercati finanziari richiamano l’attenzione dell’autorità di vigilanza sulle sfide di medio e breve termine per le banche.

Vulnerabilità principale: Carenze nei sistemi di gestione del rischio di credito

Obiettivo strategico: gli enti vigilati dovrebbero migliorare le proprie prassi di gestione del rischio di credito, con particolare riguardo all’individuazione tempestiva, alla misurazione prospettica e all’attenuazione di tali rischi.

Una delle particolarità della crisi legata al COVID-19 è rappresentata dal fatto che, a fronte di un ingente calo del prodotto, gli NPL hanno continuato a diminuire grazie alle misure straordinarie di politica monetaria adottate per sostenere l’economia reale. Questi interventi senza precedenti hanno d’altra parte alterato il merito di credito dei prenditori e inciso sulla capacità delle banche di gestire il rischio di credito in maniera accurata e proattiva. Nonostante le iniziative intraprese negli ultimi mesi per valutare e analizzare criticamente la preparazione delle banche dinanzi al crescente deterioramento della qualità degli attivi, le verifiche a seguito della comunicazione inviata agli amministratori delegati (“comunicazione agli AD”)[8] hanno evidenziato che i sistemi di gestione del rischio di credito di diversi intermediari continuano a essere connotati da carenze rilevanti. Le principali aree di criticità riguardano l’identificazione e la classificazione dei debitori in difficoltà, la valutazione delle garanzie reali e l’adeguatezza delle prassi di accantonamento. Sebbene tali carenze possano pregiudicare la capacità di tenuta delle banche a potenziali rallentamenti economici futuri, alcuni enti hanno già iniziato a fare ricorso agli accantonamenti precauzionali. In tale contesto, la Vigilanza bancaria della BCE interagirà in maniera proattiva con le banche che hanno riportato carenze rilevanti in una o più aree rientranti nell’iniziativa e, ove pertinente, condurrà analisi mirate, ispezioni in loco e indagini sui modelli interni. Sarà inoltre oggetto di esame e confronto critico l’attuazione da parte delle banche degli orientamenti dell’Autorità bancaria europea in materia di concessione e monitoraggio dei prestiti[9], con particolare riguardo ai portafogli immobiliari.

Principali attività di vigilanza previste

- Verifiche di follow-up condotte dai GVC sulle carenze nel sistema di gestione del rischio di credito individuate nell’ambito dell’esercizio “comunicazione agli AD” e ispezioni in loco mirate[10]

- Analisi mirate nell’ambito dell’identificazione, del monitoraggio e della valutazione del rischio di credito, nonché sui relativi aspetti del regime degli accantonamenti previsto dall’IFRS 9

- Verifiche di follow-up condotte dai GVC per le banche coinvolte, nonché indagini mirate sui modelli interni in materia di modifiche relative all’attuazione del programma dell’ABE per la revisione dell’IRB o derivanti dall’impatto della pandemia

Vulnerabilità principale: Esposizioni verso i settori vulnerabili al COVID-19, compreso quello degli immobili non residenziali

Obiettivo strategico: rafforzare l’attenzione della vigilanza sulle esposizioni degli enti vigilati verso i settori vulnerabili al COVID-19, compreso quello degli immobili non residenziali.

Le società fortemente indebitate nei settori economici più sensibili all’impatto della pandemia restano particolarmente vulnerabili al graduale esaurirsi delle misure di sostegno. Nonostante il rischio di un drastico incremento delle insolvenze delle imprese risulti ridotto dalla progressiva ripresa economica, dalle prospettive positive e dal prolungamento di alcune misure di sostegno, come le garanzie fornite dagli organismi del settore pubblico, le esposizioni delle banche alle imprese vulnerabili restano soggette al potenziale deterioramento della qualità degli attivi e devono essere pertanto adeguatamente monitorate e gestite. Ciò vale in particolare per le esposizioni verso il mercato immobiliare non residenziale, che ha registrato un rallentamento a seguito delle variazioni della domanda causate dalla pandemia. La Vigilanza bancaria della BCE intensificherà pertanto il vaglio sulle esposizioni nei confronti delle imprese vulnerabili al COVID-19 e condurrà analisi e ispezioni in loco mirate al fine di sottoporre ad esame critico e comparativo la gestione delle esposizioni verso il mercato immobiliare non residenziale, comprese le prassi di valutazione delle garanzie reali.

Principali attività di vigilanza previste

- Monitoraggio regolare delle esposizioni verso i settori vulnerabili

- Analisi mirate e ispezioni in loco delle esposizioni verso il mercato immobiliare non residenziale

Vulnerabilità principale: Esposizioni verso leveraged finance

Obiettivo strategico: evitare l’accumulo di rischi non mitigati nell’ambito della leveraged finance e promuovere l’adesione delle banche alle aspettative di vigilanza definite nelle relative linee guida della BCE[11].

La ricerca di rendimento in un contesto caratterizzato da uno scenario sostenuto di bassi tassi di interesse, abbondante liquidità e considerevoli misure di sostegno ha contribuito all’accumulo ulteriore di rischi nel mercato dei prestiti a elevata leva finanziaria. Le emissioni di tali strumenti su scala mondiale ed europea hanno continuato a registrare un’espansione, accompagnata da un allentamento dei criteri di concessione del credito a essi applicati. Alla luce della crescente propensione al rischio che alcune banche vigilate di grandi dimensioni hanno segnalato in relazione alle operazioni a elevata leva finanziaria più rischiose, la Vigilanza bancaria della BCE incrementerà ulteriormente i propri sforzi per evitare l’accumulo di rischi non mitigati in tale segmento. Le attività di vigilanza prevederanno ispezioni in loco mirate volte ad assicurare che le banche migliorino la gestione dei rischi relativi ai prestiti a elevata leva finanziaria, con particolare riguardo ai criteri di concessione del credito, alla gestione del rischio dei prestiti sindacati, alla propensione al rischio e ai requisiti patrimoniali. Ci si attende inoltre che le banche si conformino alle aspettative di vigilanza definite nelle linee guida della BCE sulle operazioni di leva finanziaria.

Principali attività di vigilanza previste

- I GVC continuano a valutare i rischi di leveraged finance e verificano gli sforzi compiuti dagli enti significativi per l’attuazione delle aspettative di vigilanza definite nelle relative linee guida della BCE

- Ispezioni in loco mirate

Vulnerabilità principale: Sensibilità agli shock dei tassi di interesse e dei differenziali creditizi

Obiettivo strategico: gli enti vigilati dovrebbero essere dotati di solidi meccanismi per la gestione dell’impatto degli shock di medio termine sui tassi di interesse e sui differenziali creditizi, nonché adeguare i propri sistemi di valutazione, attenuazione e monitoraggio dei rischi ogniqualvolta se ne presenti l’esigenza[12].

Il contesto caratterizzato da bassi tassi di interesse, le misure straordinarie di sostegno di politica monetaria e di bilancio nonché la ricerca di rendimento hanno determinato valutazioni eccessive in diversi segmenti dei mercati finanziari, a volte sconnesse dalle variabili economiche fondamentali. Tale situazione potrebbe esacerbare la probabilità di un rischio di determinazione del prezzo per i titoli di Stato e le obbligazioni societarie oppure nei mercati azionari. Ciò costituisce una fonte di preoccupazione per l’autorità di vigilanza, soprattutto in considerazione delle rilevanti sensibilità delle banche nei confronti dei fattori di rischio corrispondenti, in particolare tassi di interesse e differenziali creditizi. Sebbene sia difficile prevedere gli eventi che potrebbero indurre una rideterminazione del prezzo fondamentale nei mercati, resta essenziale dal punto di vista della vigilanza assicurare che gli enti vigilati siano pronti a fronteggiare tali correzioni, in particolare in presenza di shock potenziali di medio termine sui tassi di interesse e sui differenziali creditizi. Le banche dovrebbero essere dotate di solidi sistemi di gestione dei rischi con cui valutare, attenuare e monitorare tali rischi, nonché adottare azioni correttive tempestive ogniqualvolta siano riscontrate carenze. A partire dal prossimo anno, mediante il regolare impegno di vigilanza dei GVC, le analisi e le ispezioni in loco mirate, sarà priorità della Vigilanza bancaria della BCE assicurare che le banche siano in condizione di resistere adeguatamente a tali shock di mercato.

Principali attività di vigilanza previste

- Analisi mirata della valutazione, del monitoraggio e della gestione degli shock ai tassi di interesse e ai differenziali creditizi, nei portafogli sia bancari sia di negoziazione

- Verifiche di follow-up condotte dai GVC sui piani correttivi delle banche ove siano state individuate carenze rilevanti, nonché ispezioni in loco mirate

Priorità 2: Debolezze strutturali affrontate mediante strategie di digitalizzazione efficaci e rafforzamento della governance

Per favorire la capacità di tenuta e la sostenibilità dei modelli imprenditoriali delle banche, saranno adottate iniziative di vigilanza volte in particolare a incoraggiare gli enti a fronteggiare le carenze che permangono nell’ambito della trasformazione digitale e in relazione alle capacità di indirizzo degli organi di amministrazione.

Vulnerabilità principale: Carenze nelle strategie di trasformazione digitale delle banche

Obiettivo strategico: gli enti vigilati dovranno impegnarsi a intraprendere una solida trasformazione digitale e dotarsi di meccanismi adeguati che rendano i propri modelli imprenditoriali sostenibili a lungo termine.

Gli enti vigilati hanno accelerato l’adozione di tecnologie per superare le sfide poste dalla pandemia e rispondere all’evoluzione delle preferenze della clientela. In tal modo, saranno in grado di tenere il passo con lo sviluppo delle nuove tecnologie applicate al settore finanziario e con la crescente concorrenza derivante dai nativi digitali quali gli operatori fintech e bigtech. La scarsa redditività è inoltre una caratteristica di lunga durata degli enti significativi, profondamente radicata, tra l’altro, nelle vulnerabilità strutturali legate all’eccesso di capacità e alle inefficienze in termini di costi. Il processo di trasformazione digitale potrebbe anche rappresentare una leva per il miglioramento dell’efficienza e la creazione di nuove possibilità di crescita dei ricavi. In tale contesto, saranno intensificati gli sforzi di vigilanza per l’analisi comparativa e la valutazione delle strategie di digitalizzazione delle banche, al fine di assicurare la presenza di meccanismi adeguati (ad esempio governance, risorse, competenze, gestione dei rischi ecc.) che le rendano sostenibili nel lungo periodo. Per conseguire questo obiettivo, i GVC svolgeranno ispezioni in loco mirate e daranno seguito con verifiche specifiche alle carenze rilevanti segnalate in tale ambito.

Principali attività di vigilanza previste

- Indagine sulle strategie di digitalizzazione delle banche

- Analisi comparativa e verifiche dei GVC con cui dare seguito alle carenze rilevanti individuate nelle strategie di trasformazione digitale delle banche

- Ispezioni in loco mirate negli ambiti in cui sono state riscontrate le principali carenze

Vulnerabilità principale: Carenze nelle capacità di indirizzo degli organi di amministrazione

Obiettivo strategico: gli enti vigilati dovrebbero porre rimedio alle carenze nel funzionamento e nella composizione degli organi di amministrazione.

Solidi dispositivi di governance, rigorosi controlli interni e dati affidabili sono essenziali per promuovere un processo decisionale adeguato e attenuare l’assunzione di rischi eccessivi sia in circostanze normali che in presenza di crisi. Malgrado i progressi compiuti dalle banche negli ultimi anni, le autorità di vigilanza continuano a rilevare numerose carenze strutturali nelle funzioni di controllo interno, nel funzionamento degli organi di amministrazione o nella capacità di aggregazione e comunicazione dei dati sui rischi. Le difficoltà incontrate dalle banche nel ripianare tempestivamente tali carenze destano timori legittimi riguardo all’efficacia dei consigli di amministrazione e alle loro capacità di indirizzo strategico. Per affrontare i rischi e le sfide derivanti da un settore in continua evoluzione, le banche necessitano di un piano di correzione adeguato e tempestivo che risponda ai rilievi di vigilanza pendenti e rafforzi l’efficacia dei consigli di amministrazione. In tale contesto, la Vigilanza bancaria della BCE condurrà attività mirate al conseguimento di progressi in questo ambito, con particolare riguardo al funzionamento e alla capacità di supervisione e dialettica degli organi di amministrazione. Inoltre, si concentrerà sull’idoneità e sulla diversità complessive degli organi di amministrazione, che sono i principali fattori della loro efficacia. Le attività di vigilanza previste comprenderanno la raccolta di dati, le analisi mirate delle banche aventi carenze nella composizione e nel funzionamento degli organi di amministrazione, le ispezioni in loco e le verifiche mirate (compreso il riesame) dei requisiti di idoneità sulla base del rischio.

Principali attività di vigilanza previste

- Analisi mirate dell’efficacia degli organi di amministrazione delle banche e ispezioni in loco mirate

- Definizione e attuazione di una politica sulla diversità e di un approccio basato sul rischio per la valutazione dei requisiti di idoneità

Priorità 3: Rischi emergenti fronteggiati

Le banche stanno affrontando una serie di rischi emergenti e in evoluzione che possono concretizzarsi sia a breve che a lungo termine. È essenziale che la Vigilanza bancaria della BCE segua da vicino la situazione, definendo e calibrando opportunamente la propria risposta. Le autorità di vigilanza bancaria mirano pertanto ad assicurare che siano affrontate le vulnerabilità relative a tre tematiche emergenti: rischi climatici e ambientali, crescente rischio di controparte verso istituzioni finanziarie non bancarie più rischiose e meno trasparenti, resilienza informatica e operativa.

Vulnerabilità principale: Esposizione ai rischi climatici e ambientali

Obiettivo strategico: gli enti vigilati dovrebbero integrare in maniera proattiva i rischi climatici e ambientali nelle strategie aziendali e nei sistemi di governance e di gestione dei rischi, al fine di mitigarli e comunicarli nel rispetto dei requisiti regolamentari pertinenti.

Affrontare i rischi derivanti dal cambiamento climatico e dal degrado ambientale sarà senza dubbio una delle principali sfide per le banche e le autorità di vigilanza nei prossimi anni. La transizione verso un’economia a basse emissioni di carbonio comporta rischi significativi per le banche attraverso una serie di canali di trasmissione, ad esempio le esposizioni verso imprese a elevate emissioni di carbonio. Inoltre, una quota consistente delle esposizioni bancarie interessa imprese situate in aree soggette, in misura elevata o crescente, a rischi fisici[13]. La recente valutazione della BCE mostra che le banche hanno compiuto passi avanti nell’adeguamento delle loro prassi, ma a un ritmo ancora troppo lento[14]. Per questo motivo, è fondamentale che le banche elaborino una strategia di mitigazione per attenuare gli effetti a lungo termine dei rischi climatici e ambientali e correggere la strategia imprenditoriale, i sistemi di governance e di gestione dei rischi al fine di integrare opportunamente tali rischi[15]. Pertanto, il prossimo anno la Vigilanza bancaria della BCE effettuerà una prova di stress a fronte del rischio climatico, intesa quale esercizio di apprendimento sia per le banche che per le autorità di vigilanza[16], e un’analisi tematica per valutare i loro progressi verso il conseguimento di questo obiettivo[17]. I responsabili della vigilanza svolgeranno inoltre ispezioni in loco, si confronteranno con gli enti che presentano carenze rilevanti nella gestione dei rischi climatici e ambientali affinché attuino per tempo piani di correzione efficaci e verificheranno il rispetto dei requisiti regolamentari di prossima adozione. Poiché la maggior parte degli enti vigilati ha compiuto solo progressi limitati verso l’allineamento delle proprie prassi di informativa alle aspettative di vigilanza[18], la Vigilanza bancaria della BCE continuerà a monitorare le loro azioni correttive in questo importante ambito[19].

Principali attività di vigilanza previste

- Prova di stress sul rischio climatico di tipo bottom-up ed elaborazione delle migliori prassi su questa tipologia di prove

- Analisi tematica delle strategie e dei sistemi di governance e di gestione dei rischi delle banche

- Ispezioni in loco

- Verifiche di follow-up condotte dai GVC sulle prassi di informativa delle banche e sulla loro conformità alle aspettative di vigilanza esposte nella guida della BCE[20]

Vulnerabilità principale: Esposizioni al rischio di controparte, in particolare nei confronti di istituzioni finanziarie non bancarie

Obiettivo strategico: gli enti vigilati dovrebbero disporre di sistemi solidi di governance e di gestione dei rischi per far fronte all’aumento delle esposizioni al rischio di controparte derivante dai servizi di mercato dei capitali.

Il contesto di bassi tassi di interesse, che promuove a sua volta strategie orientate alla ricerca di rendimenti, ha incentivato alcune banche a incrementare il volume dei servizi di mercato dei capitali che forniscono a controparti più rischiose e meno trasparenti, spesso istituzioni finanziarie non bancarie. Gli effetti rilevanti che i recenti fallimenti di tali controparti (ad esempio hedge fund e gestori di patrimoni privati) hanno avuto su alcune banche hanno messo in luce i rischi, derivanti da governance debole e prassi inadeguate di gestione dei rischi, ai quali possono essere esposti gli enti molti attivi in questo ambito. In tale contesto, il prossimo anno la Vigilanza bancaria della BCE effettuerà analisi mirate e ispezioni in loco sulla governance e sulla gestione del rischio di controparte al fine di individuare eventuali carenze. Inoltre, porterà a termine l’analisi sul prime brokerage per chiarire le aspettative di vigilanza sulla gestione da parte degli enti delle esposizioni verso istituzioni finanziarie non bancarie. Nel corso di tali esercizi, i GVC si confronteranno con le banche che presentano carenze rilevanti in queste aree affinché le eventuali criticità siano superate in modo adeguato e tempestivo.

Principali attività di vigilanza previste

- Analisi mirate e ispezioni in loco sulla governance e sulla gestione del rischio di controparte

- Conclusione dell’analisi sul prime brokerage volta a chiarire le aspettative di vigilanza sulla gestione delle esposizioni verso istituzioni finanziarie non bancarie

- Verifiche di follow-up condotte dai GVC per le banche che presentano carenze rilevanti in questi ambiti

Vulnerabilità principale: Carenze nell’esternalizzazione dei servizi informatici e nella resilienza cibernetica

Obiettivo strategico: promuovere accordi più robusti di esternalizzazione dei servizi informatici e migliore resilienza a fronte delle minacce cibernetiche presso gli enti vigilati intensificando progressivamente le attività di vigilanza riguardanti le prassi di gestione dei rischi delle banche in questi settori.

Una gestione inadeguata dei rischi di esternalizzazione dei servizi informatici da parte delle banche vigilate, unitamente al crescente ricorso a fornitori terzi (fra cui operatori di servizi cloud), solleva timori che giustificano una maggiore attenzione della vigilanza. I responsabili della vigilanza valuteranno gli accordi di esternalizzazione delle banche e avvieranno un dialogo con gli enti che presentano carenze rilevanti affinché attuino per tempo i relativi piani di correzione.

Sebbene gli enti significativi abbiano dato prova di una forte resilienza operativa durante la pandemia, dal 2020 è aumentato[21] il numero di incidenti cibernetici segnalati alla BCE, molti dei quali a intento doloso e suscettibili di causare perdite rilevanti in futuro. L’accelerazione delle strategie digitali e la crescente dipendenza delle banche dalle tecnologie informatiche rendono essenziale rafforzarne la resilienza contro le minacce cibernetiche. In tale contesto, le autorità di vigilanza rivolgeranno una sempre maggiore attenzione alla valutazione dell’adeguatezza della resilienza cibernetica delle banche e seguiranno attivamente le azioni intraprese dagli enti che presentano carenze rilevanti su questo fronte.

Principali attività di vigilanza previste

- Raccolta dei dati sui registri delle attività di esternalizzazione delle banche

- Analisi mirate e ispezioni in loco sulla resilienza cibernetica e sugli accordi di esternalizzazione dei servizi informatici

- Verifiche di follow-up condotte dai GVC per le banche che presentano carenze rilevanti in questi ambiti

© Banca centrale europea, 2021

Recapito postale 60640 Frankfurt am Main, Germany

Telefono +49 69 1344 0

Internet www.ecb.europa.eu

Tutti i diritti riservati. È consentita la riproduzione a fini didattici e non commerciali, a condizione che venga citata la fonte.

Per la terminologia tecnica, è disponibile sul sito della BCE un glossario in lingua inglese.

HTML ISBN 978-92-899-4617-9, ISSN 2599-848X, doi:10.2866/269444 QB-BZ-21-001-IT-Q

- Quando è scoppiata la pandemia di COVID-19 le banche avevano posizioni patrimoniali molto più solide grazie alle riforme della regolamentazione intraprese dopo la grande crisi finanziaria e ai risultati ottenuti nei primi sei anni di vigilanza unica nell’ambito dell’unione bancaria. Ulteriori margini di capitale sono stati generati dalle misure di sostegno poste in atto dalla BCE e dalle autorità macroprudenziali nazionali.

- Cfr. Valutazione dei rischi e delle vulnerabilità per il 2021 della Vigilanza bancaria della BCE.

- Proiezioni macroeconomiche formulate dagli esperti della BCE, settembre 2021.

- Dichiarazione di politica monetaria, conferenza stampa, 9 settembre 2021.

- Financial Stability Review della BCE, novembre 2021.

- ibid.

- ibid.

- Lettera alle banche su Identificazione e misurazione del rischio di credito nell’ambito della pandemia di coronavirus (COVID-19), Vigilanza bancaria della BCE, dicembre 2020.

- Orientamenti in materia di concessione e monitoraggio dei prestiti (ABE/GL/2020/06), Autorità bancaria europea, maggio 2020.

- Nel presente documento il termine “ispezioni in loco mirate” si riferisce ad accertamenti ispettivi nel cui perimetro rientra soltanto un determinato sottoinsieme di enti vigilati.

- Guidance on leveraged transactions, Banca centrale europea, 2017.

- Le attività di vigilanza riguardanti potenziali shock dei tassi di interesse/differenziali creditizi e le esposizioni al rischio di controparte non andrebbero considerate separatamente. Esse si completeranno e si scambieranno informazioni reciprocamente al fine di affrontare le criticità concernenti in maniera più ampia le correzioni nei mercati finanziari.

- Financial Stability Review della BCE, maggio 2021.

- “The state of climate and environmental risk management in the banking sector”, Vigilanza bancaria della BCE, novembre 2021.

- “Overcoming the tragedy of the horizon: requiring banks to translate 2050 targets into milestones”, intervento di Frank Elderson, Vienna, 20 ottobre 2021.

- Comunicazione ufficiale della BCE alle banche partecipanti: “Information on participation in the 2022 ECB Climate Risk Stress Test”, Francoforte sul Meno, 18 ottobre 2021.

- “The clock is ticking for banks to manage climate and environmental risks”, newsletter della Vigilanza bancaria della BCE, agosto 2021.

- Ibid.

- “The state of climate and environmental risk management in the banking sector”, Vigilanza bancaria della BCE, novembre 2021.

- Cfr. la “Guida sui rischi climatici e ambientali”, BCE, novembre 2020.

- “IT and cyber risk: a constant challenge”, newsletter della Vigilanza bancaria della BCE, agosto 2021.