Τραπεζική Εποπτεία της ΕΚΤ – Εποπτικές προτεραιότητες για την περίοδο 2022-2024

1 Εισαγωγή

Τα εποπτευόμενα ιδρύματα παρέμειναν ανθεκτικά το περασμένο έτος, παρόλο που το τοπίο κινδύνου στον ευρωπαϊκό τραπεζικό τομέα εξακολουθεί να επηρεάζεται από τον αντίκτυπο της πανδημίας του κορωνοϊού (COVID-19). Τα εποπτευόμενα ιδρύματα κατάφεραν να αντεπεξέλθουν στην αντίξοη οικονομική διαταραχή που προκλήθηκε από την έξαρση της πανδημίας. Συνολικά, διατήρησαν επαρκή επίπεδα κεφαλαίου[1] και την ικανότητά τους να βοηθούν τα νοικοκυριά, τις μικρομεσαίες και τις μεγάλες επιχειρήσεις στην αντιμετώπιση των προκλήσεων που έθεσε η παγκόσμια υγειονομική κρίση. Η βελτίωση των μακροοικονομικών συνθηκών σε σχέση με το περασμένο έτος[2] μείωσε ορισμένους από τους κινδύνους για τον τραπεζικό τομέα, αλλά οι οικονομικές προοπτικές παραμένουν αβέβαιες και ευαίσθητες στην εξέλιξη της πανδημίας και στα πιο πρόσφατα φαινόμενα συμφόρησης στις αλυσίδες προσφοράς. Στο πλαίσιο αυτό, και ενώ τα έκτακτα μέτρα στήριξης βοήθησαν να αποτραπεί η απότομη αύξηση των πτωχεύσεων και των μη εξυπηρετούμενων δανείων (ΜΕΔ), η ποιότητα των στοιχείων ενεργητικού των τραπεζών εξακολουθεί να αποτελεί πηγή ανησυχίας, καθώς ο πλήρης αντίκτυπος της πανδημίας ενδέχεται να εκδηλωθεί μόνο μεσοπρόθεσμα, μετά τη λήξη του μεγαλύτερου μέρους της έκτακτων προγραμμάτων κρατικής στήριξης. Επιπλέον, ο συνδυασμός των ιστορικώς χαμηλών πραγματικών αποδόσεων και των αυξημένων αποτιμήσεων εγείρει ανησυχίες σε σχέση με πιθανή ανατιμολόγηση του κινδύνου στις χρηματοπιστωτικές αγορές, η οποία, εάν υλοποιηθεί, ενδέχεται επίσης να επηρεάσει αρνητικά τη συνολική ανθεκτικότητα των τραπεζών. Επιπροσθέτως, ορισμένες διαρθρωτικές ευπάθειες, συμπεριλαμβανομένων όσων που σχετίζονται με τη βιωσιμότητα των επιχειρηματικών μοντέλων των τραπεζών και την εσωτερική διακυβέρνηση, έχουν επιδεινωθεί λόγω της κρίσης και απαιτούν την ανάληψη αποτελεσματικής και έγκαιρης δράσης από τις τράπεζες και τις εποπτικές αρχές. Τέλος, οι εποπτικές αρχές πρέπει επίσης να περιορίσουν προνοητικά τους νεοεμφανιζόμενους και μεταβαλλόμενους κινδύνους, π.χ. στον τομέα των κλιματικών και περιβαλλοντικών κινδύνων.

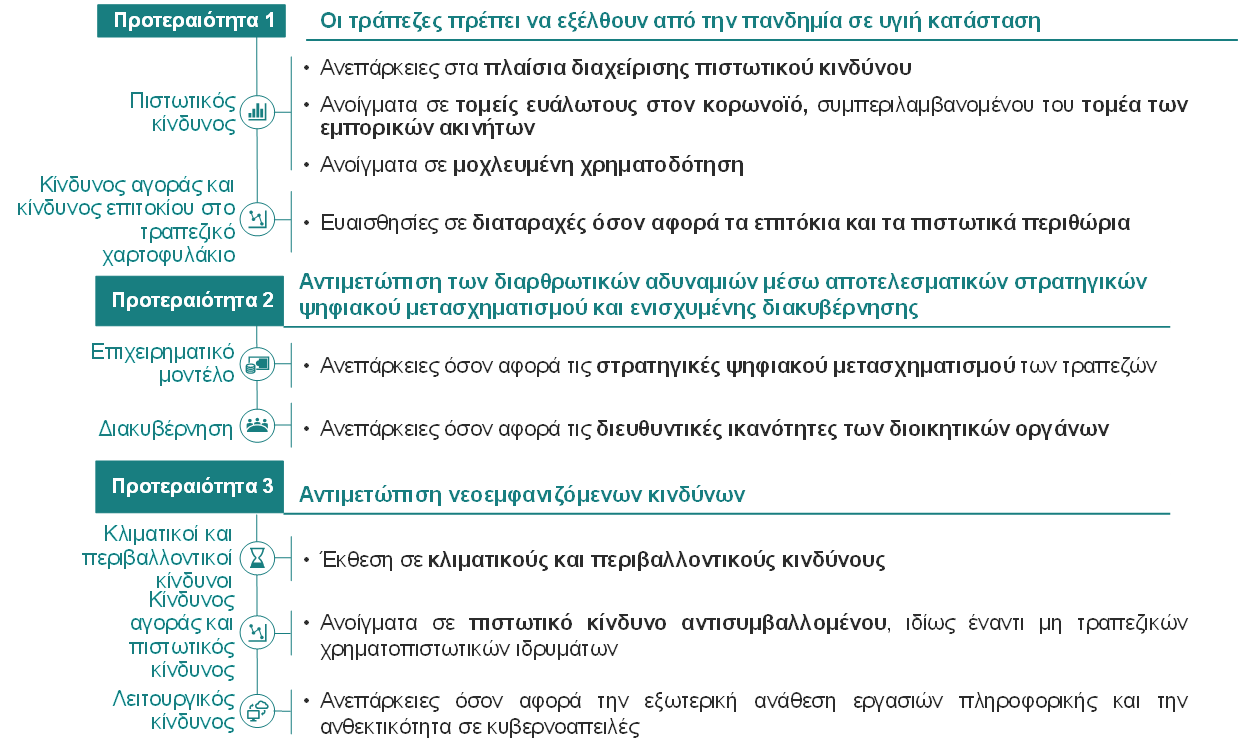

Στο πλαίσιο αυτό, η Τραπεζική Εποπτεία της ΕΚΤ, σε συνεργασία με τις εθνικές αρμόδιες αρχές, προέβη σε διεξοδική αξιολόγηση των κύριων κινδύνων και ευπαθειών που αντιμετωπίζουν τα σημαντικά ιδρύματα υπό την άμεση εποπτεία της και καθόρισε αντίστοιχα τις στρατηγικές προτεραιότητές της για την επόμενη τριετία. Οι τρεις προτεραιότητες που καθορίστηκαν για την περίοδο 2022-2024 έχουν ως στόχο να διασφαλίσουν ότι οι τράπεζες (1) θα εξέλθουν από την πανδημία σε υγιή κατάσταση, (2) θα αξιοποιήσουν την ευκαιρία για να αντιμετωπίσουν τις διαρθρωτικές αδυναμίες μέσω αποτελεσματικών στρατηγικών ψηφιακού μετασχηματισμού και ενισχυμένης διακυβέρνησης και (3) θα αντιμετωπίσουν τους νεοεμφανιζόμενους κινδύνους, συμπεριλαμβανομένων των κλιματικών και περιβαλλοντικών κινδύνων, καθώς και των κινδύνων που συνδέονται με τα πληροφοριακά συστήματα και τις κυβερνοαπειλές (βλ. Σχήμα 1). Για κάθε προτεραιότητα, η Τραπεζική Εποπτεία της ΕΚΤ έχει αναπτύξει σειρά στρατηγικών στόχων και υποκείμενων προγραμμάτων εργασίας που καλύπτουν την επόμενη τριετία και αποβλέπουν στην αντιμετώπιση των πιο ουσιωδών ευπαθειών που εντοπίστηκαν στη διάρκεια της φετινής διαδικασίας κινδύνων και προτεραιοτήτων (βλ. Ενότητα 2.2 για περισσότερες λεπτομέρειες).

Σχήμα 1

Εποπτικές προτεραιότητες για την περίοδο 2022-2024 με σκοπό την αντιμετώπιση των ευπαθειών που εντοπίστηκαν στις τράπεζες

Πηγή: ΕΚΤ.

Σημειώσεις: Το σχήμα παρουσιάζει τις τρεις εποπτικές προτεραιότητες και τις αντίστοιχες ευπάθειες που πρέπει να αντιμετωπιστούν τα προσεχή έτη μέσω στοχευμένων δραστηριοτήτων της Τραπεζικής Εποπτείας της ΕΚΤ. Κάθε ευπάθεια συνδέεται με την αντίστοιχη κυρίαρχη κατηγορία κινδύνου. Οι εποπτικές δραστηριότητες για την αντιμετώπιση πιθανών διαταραχών στα επιτόκια/πιστωτικά περιθώρια και της έκθεσης σε πιστωτικό κίνδυνο αντισυμβαλλομένου δεν θα πρέπει να εξετάζονται μεμονωμένα. Θα αλληλοσυμπληρώνονται και θα συνεισφέρουν η μία στην άλλη με σκοπό την αντιμετώπιση ευρύτερων ανησυχιών σχετικά με διορθώσεις στις χρηματοπιστωτικές αγορές.

Η διαδικασία εντοπισμού των κινδύνων και καθορισμού των προτεραιοτήτων (η οποία αναφέρεται επίσης ως «διαδικασία κινδύνων και προτεραιοτήτων») αποτελεί κεντρικό μηχανισμό για την ανάπτυξη και τη διαμόρφωση της στρατηγικής της Τραπεζικής Εποπτείας της ΕΚΤ για την επόμενη τριετία. Συγκεκριμένα, ενισχύει την προσπάθεια του ΕΕΜ σχετικά με την ιεράρχηση κατά προτεραιότητα και τον συντονισμό των εποπτικών δραστηριοτήτων σε μεσοπρόθεσμο χρονικό ορίζοντα. Οι εποπτικές προτεραιότητες παρέχουν κατευθύνσεις στις Μεικτές Εποπτικές Ομάδες (ΜΕΟ) προκειμένου να προαχθεί η αποτελεσματικότητα και η συνέπεια στον εποπτικό σχεδιασμό για τα σημαντικά ιδρύματα που υπάγονται στην άμεση εποπτεία της ΕΚΤ. Επίσης συμβάλλουν σημαντικά στη Διαδικασία εποπτικού ελέγχου και αξιολόγησης (Supervisory Review and Evaluation Process - SREP), λαμβανομένου υπόψη ότι οι ευπάθειες και οι προκλήσεις μπορεί να διαφέρουν από τράπεζα σε τράπεζα. Επιπλέον, με τη συνδρομή των εποπτικών προτεραιοτήτων οι εθνικές εποπτικές αρχές καθορίζουν αναλόγως τις δικές τους προτεραιότητες για την εποπτεία των λιγότερο σημαντικών ιδρυμάτων. Με τη διαφανή επικοινωνία σχετικά με τις προτεραιότητες διευκρινίζονται επίσης οι εποπτικές προσδοκίες που πρέπει να πληρούν οι τράπεζες, ενισχύεται ο εποπτικός αντίκτυπος στον τραπεζικό τομέα και προάγεται η διασφάλιση ίσων όρων ανταγωνισμού. Οι εποπτικές προτεραιότητες καλύπτουν τρία έτη, χρονικό διάστημα που καθιστά δυνατή την επίτευξη ικανοποιητικής προόδου όσον αφορά την αντιμετώπιση των σχετικών ευπαθειών. Η Τραπεζική Εποπτεία της ΕΚΤ παρακολουθεί και αξιολογεί συνεχώς τόσο το πώς εξελίσσονται οι κίνδυνοι και οι ευπάθειες των εποπτευόμενων ιδρυμάτων όσο και την πρόοδο που σημειώνεται στην υλοποίηση των επιλεγμένων προτεραιοτήτων. Ενώ οι στρατηγικές προτεραιότητες επανεξετάζονται σε ετήσια βάση, η συνεχής παρακολούθηση επιτρέπει στην Τραπεζική Εποπτεία της ΕΚΤ να προσαρμόζει με ευελιξία τις προτεραιότητές της και τις αντίστοιχες δραστηριότητές της σε σύντομο χρονικό διάστημα, όταν χρειάζεται.

Οι επόμενες ενότητες παρέχουν περισσότερες πληροφορίες σχετικά με τα αποτελέσματα της αξιολόγησης κινδύνων και ευπαθειών για την περίοδο 2022-2024, τις αντίστοιχες προτεραιότητες και τα υποκείμενα προγράμματα εργασίας που απευθύνονται στα σημαντικά ιδρύματα υπό την άμεση εποπτεία της ΕΚΤ. Άλλες τακτικές εποπτικές δραστηριότητες, οι οποίες δεν αναφέρονται ρητώς στο παρόν έγγραφο, θα διεξάγονται παράλληλα και θα συμπληρώνουν τις εργασίες για τις προτεραιότητες.

2 Εποπτικές προτεραιότητες και αξιολόγηση κινδύνων για την περίοδο 2022-2024

2.1 Περιβάλλον εντός του οποίου λειτουργούν τα εποπτευόμενα ιδρύματα

Οι οικονομικές προοπτικές έχουν βελτιωθεί σε σχέση με το προηγούμενο έτος, αλλά εξακολουθεί να υπάρχει αβεβαιότητα λόγω της εξάρτησης της οικονομίας από την εξέλιξη της πανδημίας και τα επίμονα φαινόμενα συμφόρησης στις αλυσίδες προσφοράς. Εκτιμάται ότι η οικονομία της ζώνης του ευρώ θα επανέλθει στα προ της πανδημίας επίπεδα του ΑΕΠ ήδη από τα τέλη του 2021, σε μεγάλο βαθμό λόγω της ισχυρής ανάκαμψης της εγχώριας και της εξωτερικής ζήτησης, η οποία οφείλεται στη χαλάρωση των περιοριστικών μέτρων, στις αυξήσεις των ποσοστών εμβολιασμού και στην υποστηρικτική δημοσιονομική και νομισματική πολιτική.[3] Μια πιθανή νέα έξαρση της πανδημίας λόγω περισσότερο μεταδοτικών μεταλλάξεων του ιού και μειωμένης αποτελεσματικότητας των εμβολίων, η οποία θα καθιστούσε αναγκαία την επαναφορά των περιοριστικών μέτρων, θα μπορούσε να οδηγήσει σε περισσότερες αρνητικές οικονομικές επιδράσεις και να επιβραδύνει τον ρυθμό της ανάκαμψης. Επιπλέον, οι πιο επίμονες από τις αναμενόμενες ελλείψεις στην πλευρά της προσφοράς αποτελούν επίσης έναν δυνητικό καθοδικό κίνδυνο για τις οικονομικές προοπτικές.[4]

Η σημαντική αύξηση των επιπέδων χρέους σε διάφορα τμήματα της οικονομίας ενδέχεται να μεταφραστεί σε υψηλότερους κινδύνους φερεγγυότητας, ιδίως σε οικονομικούς τομείς και/ή χώρες που έχουν πληγεί σκληρότερα από την πανδημία. Ο λόγος του δημόσιου χρέους προς το ΑΕΠ στη ζώνη του ευρώ εκτοξεύτηκε περαιτέρω μετά την τελευταία αξιολόγηση, γεγονός που αύξησε τις ανησυχίες σχετικά με το τι θα μπορούσε να συμβεί σε περίπτωση αιφνίδιας αύξησης των επιτοκίων.[5] Οι λόγοι του χρέους του ιδιωτικού τομέα προς το ΑΕΠ αυξήθηκαν και αυτοί σημαντικά κατά την ίδια περίοδο, γεγονός που με τη σειρά του μπορεί να δυσχεράνει την ικανότητα εξυπηρέτησης του χρέους των υπερχρεωμένων επιχειρήσεων και νοικοκυριών. Η ευρείας βάσης ανάκαμψη της οικονομικής δραστηριότητας συνέβαλε στη βελτίωση των προοπτικών για τον επιχειρηματικό τομέα, όπου τα κέρδη ανακάμπτουν. Ωστόσο, ο κίνδυνος φερεγγυότητας ενδέχεται να αυξηθεί μόλις λήξουν τα μέτρα στήριξης, ιδίως στους τομείς οικονομικής δραστηριότητας που επλήγησαν περισσότερο από την πανδημία. Από αυτή την άποψη, ιδιαίτερα ισχυρός ήταν ο αντίκτυπος στον τομέα των εμπορικών ακινήτων, όπου καταγράφηκε μεγάλη μείωση του αριθμού συναλλαγών και των τιμών. Από την άλλη πλευρά, η συνεχής άνοδος των τιμών των κατοικιών και το υψηλό ποσοστό χορήγησης ενυπόθηκων στεγαστικών δανείων συνέτειναν στην αύξηση της δανειακής επιβάρυνσης των νοικοκυριών και στην εκτιμώμενη υπερτίμηση των τιμών των κατοικιών, πράγμα που συντελεί στη συσσώρευση ευπαθειών μελλοντικά.[6]

Οι βελτιωμένες προοπτικές για την παγκόσμια οικονομία και οι υποστηρικτικές συνθήκες χρηματοδότησης έχουν οδηγήσει σε περαιτέρω μείωση της μεταβλητότητας στις αγορές, παρόλο που οι σημαντικές εξελίξεις στις τιμές των χρηματοοικονομικών στοιχείων ενεργητικού και η συνεχής αναζήτηση αποδόσεων εγείρουν ανησυχίες ως προς την υπερτίμηση. Οι αυξημένες αποτιμήσεις σε ορισμένα τμήματα της αγοράς, σε συνδυασμό με τις εναπομένουσες υποκείμενες ευπάθειες και την αβεβαιότητα, αφήνουν τις αγορές εκτεθειμένες σε διορθώσεις και σε ανεξέλεγκτη απομόχλευση.[7] Τα ομόλογα υψηλής απόδοσης φαίνονται ιδιαίτερα ευάλωτα σε μια απότομη ανατιμολόγηση, στην περίπτωση απότομης μεταβολής των προσδοκιών των επενδυτών σχετικά με τις προοπτικές ανάπτυξης ή αιφνίδιας αύξησης των επιτοκίων.

2.2 Κίνδυνοι και προτεραιότητες για την περίοδο 2022-2024

Η Τραπεζική Εποπτεία της ΕΚΤ καθόρισε τις εποπτικές προτεραιότητές της βασιζόμενη στην αξιολόγηση των κύριων κινδύνων και ευπαθειών για τον ευρωπαϊκό τραπεζικό τομέα. Και οι τρεις προτεραιότητες για την περίοδο 2022-2024 είναι εξίσου σημαντικές. Στόχος τους είναι να διασφαλίσουν ότι οι τράπεζες (1) θα εξέλθουν από την πανδημία σε υγιή κατάσταση, (2) θα αξιοποιήσουν την ευκαιρία για να αντιμετωπίσουν τις διαρθρωτικές αδυναμίες μέσω αποτελεσματικών στρατηγικών ψηφιακού μετασχηματισμού και ενισχυμένης διακυβέρνησης και (3) θα αντιμετωπίσουν τους νεοεμφανιζόμενους κινδύνους. Κάθε προτεραιότητα συνδέεται με σειρά στρατηγικών στόχων και υποκείμενων προγραμμάτων εργασίας υψηλού επιπέδου που αποβλέπουν στην αντιμετώπιση των βασικών ευπαθειών οι οποίες εντοπίστηκαν στο πλαίσιο της φετινής διαδικασίας κινδύνων και προτεραιοτήτων. Οι επόμενες ενότητες παρέχουν περισσότερες πληροφορίες σχετικά με το αποτέλεσμα αυτής της αξιολόγησης κινδύνων και παρουσιάζουν τις εποπτικές δραστηριότητες που προγραμματίστηκαν με σκοπό την αντιμετώπιση αυτών των στοχευμένων ευπαθειών.

Προτεραιότητα 1: Οι τράπεζες πρέπει να εξέλθουν από την πανδημία σε υγιή κατάσταση

Η αντιμετώπιση των δυσμενών επιπτώσεων της πανδημίας του κορωνοϊού και η διασφάλιση ότι ο τραπεζικός τομέας παραμένει ανθεκτικός αποτελούν στόχους καίριας σημασίας για τις εποπτικές αρχές. Η πιθανή επιδείνωση της ποιότητας των στοιχείων ενεργητικού, η οποία συνδέεται με τη σταδιακή άρση της στήριξης από τη δημοσιονομική και τη νομισματική πολιτική, καθώς και οι πιθανές διορθώσεις των αποτιμήσεων στις χρηματοπιστωτικές αγορές χρήζουν προσοχής από τη σκοπιά της εποπτείας προκειμένου να αντιμετωπιστούν οι βραχυμεσοπρόθεσμες προκλήσεις για τις τράπεζες.

Βασική ευπάθεια: Ανεπάρκειες στα πλαίσια διαχείρισης πιστωτικού κινδύνου

Στρατηγικός στόχος: Τα εποπτευόμενα ιδρύματα θα πρέπει να βελτιώσουν τις πρακτικές τους σχετικά με τη διαχείριση του πιστωτικού κινδύνου, ιδίως όσον αφορά τον έγκαιρο εντοπισμό, τη προσανατολισμένη προς το μέλλον μέτρηση και τον περιορισμό των πιστωτικών κινδύνων.

Ένα από τα μοναδικά χαρακτηριστικά της κρίσης του κορωνοϊού είναι ότι, εν μέσω τεράστιας μείωσης της οικονομικής παραγωγής, τα ΜΕΔ συνέχισαν να μειώνονται χάρη στα έκτακτα μέτρα πολιτικής που λήφθηκαν για να στηρίξουν την πραγματική οικονομία. Αυτές οι πρωτοφανείς δράσεις έχουν επίσης καταστήσει ασαφή την πιστοληπτική ικανότητα των δανειοληπτών και έχουν δυσχεράνει την ικανότητα των τραπεζών να διαχειρίζονται με ακρίβεια και προνοητικότητα τον πιστωτικό κίνδυνο. Παρά τις πρωτοβουλίες των τελευταίων μηνών σχετικά με την αξιολόγηση και την επαλήθευση της ετοιμότητας των τραπεζών για την αντιμετώπιση της αυξανόμενης επιδείνωσης της ποιότητας των στοιχείων ενεργητικού, διαπιστώθηκε σε συνέχεια της πρωτοβουλίας «Dear CEO letter»[8] ότι εξακολουθούν να υφίστανται ουσιώδεις ανεπάρκειες στα πλαίσια διαχείρισης πιστωτικού κινδύνου σε αρκετές τράπεζες. Οι κύριοι τομείς που αποτελούν πηγή ανησυχίας αφορούν τον εντοπισμό και την ταξινόμηση των δανειοληπτών που αντιμετωπίζουν δυσχέρειες, το πλαίσιο αποτίμησης των εξασφαλίσεων και την επάρκεια των πρακτικών σχηματισμού προβλέψεων. Μολονότι τέτοιου είδους ανεπάρκειες ενδέχεται να επηρεάσουν αρνητικά την ανθεκτικότητα των τραπεζών σε πιθανή οικονομική κάμψη μελλοντικά, ορισμένες τράπεζες έχουν ήδη αρχίσει να αποδεσμεύουν προβλέψεις για λόγους πρόνοιας. Στο πλαίσιο αυτό, η Τραπεζική Εποπτεία της ΕΚΤ θα ξεκινήσει προνοητικά επικοινωνία με τράπεζες που έχουν αναφέρει ουσιώδεις ανεπάρκειες σε έναν ή περισσότερους από τους τομείς που καλύπτει η παρούσα πρωτοβουλία και, κατά περίπτωση, θα διενεργήσει στοχευμένες αξιολογήσεις, επιτόπιες επιθεωρήσεις και διερευνήσεις εσωτερικών υποδειγμάτων. Επίσης, οι εποπτικές αρχές θα αξιολογήσουν και θα επαληθεύσουν κατά πόσον οι τράπεζες εφαρμόζουν τις κατευθυντήριες γραμμές της Ευρωπαϊκής Αρχής Τραπεζών σχετικά με τη χορήγηση και την παρακολούθηση των δανείων[9], με ιδιαίτερη έμφαση στα χαρτοφυλάκια ακινήτων.

Βασικές προγραμματισμένες εποπτικές δραστηριότητες:

- Περαιτέρω ενέργειες εκ μέρους των ΜΕΟ όσον αφορά τις ανεπάρκειες στη διαχείριση πιστωτικού κινδύνου που εντοπίστηκαν στη διάρκεια της διαδικασίας «Dear CEO letter» και στοχευμένες επιτόπιες επιθεωρήσεις[10]

- Στοχευμένες αξιολογήσεις στους τομείς του εντοπισμού, της παρακολούθησης και της εκτίμησης του πιστωτικού κινδύνου, καθώς και στις σχετικές διαστάσεις του πλαισίου σχηματισμού προβλέψεων του ΔΠΧΑ 9

- Περαιτέρω ενέργειες εκ μέρους των ΜΕΟ όσον αφορά επηρεαζόμενες τράπεζες, καθώς και στοχευμένες διερευνήσεις εσωτερικών υποδειγμάτων ως προς τις αλλαγές στα υποδείγματα που σχετίζονται με την εφαρμογή του προγράμματος της ΕΑΤ για την εξυγίανση της μεθόδου εσωτερικών διαβαθμίσεων ή που πυροδοτήθηκαν από τον αντίκτυπο της πανδημίας

Βασική ευπάθεια: Ανοίγματα σε τομείς ευάλωτους στον κορωνοϊό, συμπεριλαμβανομένου του τομέα των εμπορικών ακινήτων

Στρατηγικός στόχος: Ενίσχυση της εποπτικής εστίασης στα ανοίγματα των εποπτευόμενων ιδρυμάτων σε τομείς ευάλωτους στον κορωνοϊό, συμπεριλαμβανομένου του τομέα των εμπορικών ακινήτων.

Οι υπερχρεωμένες επιχειρήσεις σε οικονομικούς τομείς που είναι πιο ευαίσθητοι στον αντίκτυπο της πανδημίας εξακολουθούν να είναι ιδιαίτερα ευάλωτοι στη σταδιακή άρση των μέτρων στήριξης. Ενώ η σταδιακή οικονομική ανάκαμψη, οι θετικές προοπτικές και η μεγαλύτερη διάρκεια ορισμένων μέτρων στήριξης, όπως οι εγγυήσεις που παρέχονται από οντότητες του δημόσιου τομέα, μειώνουν τον κίνδυνο απότομης αύξησης των πτωχεύσεων επιχειρήσεων, τα ανοίγματα των τραπεζών έναντι ευάλωτων επιχειρήσεων εξακολουθούν να είναι επιρρεπή σε πιθανή επιδείνωση της ποιότητας των στοιχείων ενεργητικού και πρέπει να παρακολουθούνται επαρκώς και να υπόκεινται σε ανάλογη διαχείριση. Αυτό έχει ιδιαίτερη σημασία για τα ανοίγματα των τραπεζών έναντι της αγοράς εμπορικών ακινήτων, η οποία υπέστη κάμψη έπειτα από τη μεταβολή της ζήτησης που προκλήθηκε από την πανδημία. Ως εκ τούτου, η Τραπεζική Εποπτεία της ΕΚΤ θα ενισχύσει τον έλεγχο των ανοιγμάτων των τραπεζών έναντι επιχειρήσεων ευάλωτων στον κορωνοϊό και θα διενεργήσει στοχευμένες αξιολογήσεις και επιτόπιες επιθεωρήσεις με σκοπό την συγκριτική ανάλυση και την επαλήθευση του τρόπου με τον οποίο οι τράπεζες διαχειρίζονται τα ανοίγματα σε εμπορικά ακίνητα, συμπεριλαμβανομένων των πρακτικών αποτίμησης των εξασφαλίσεων.

Βασικές προγραμματισμένες εποπτικές δραστηριότητες:

- Τακτική παρακολούθηση των ανοιγμάτων των τραπεζών σε ευάλωτους τομείς

- Στοχευμένες αξιολογήσεις και επιτόπιες επιθεωρήσεις όσον αφορά τα ανοίγματα των τραπεζών έναντι του τομέα των εμπορικών ακινήτων

Βασική ευπάθεια: Ανοίγματα σε μοχλευμένη χρηματοδότηση

Στρατηγικός στόχος: Αποτροπή της συσσώρευσης αμείωτων κινδύνων στον τομέα της μοχλευμένης χρηματοδότησης και ενίσχυση της συμμόρφωσης των τραπεζών με τις εποπτικές προσδοκίες, όπως καθορίζονται στο σχετικό έγγραφο κατευθύνσεων της ΕΚΤ.[11]

Η αναζήτηση αποδόσεων σε ένα περιβάλλον που χαρακτηρίζεται από ένα σενάριο διαρκώς χαμηλών επιτοκίων, άφθονη ρευστότητα και τεράστια μέτρα στήριξης έχει συμβάλει στην περαιτέρω συσσώρευση κινδύνων στην αγορά μοχλευμένων δανείων. Η χορήγηση μοχλευμένης χρηματοδότησης σε παγκόσμιο και ευρωπαϊκό επίπεδο εξακολούθησε να αυξάνεται και η επέκταση αυτή συνοδεύεται από τη χαλάρωση των αντίστοιχων πιστοδοτικών κριτηρίων. Στο πλαίσιο της αυξανόμενης διάθεσης ανάληψης κινδύνων για μοχλευμένες συναλλαγές υψηλότερου κινδύνου όπως αναφέρονται από ορισμένες μεγάλες εποπτευόμενες τράπεζες, η Τραπεζική Εποπτεία της ΕΚΤ θα εντείνει περαιτέρω τις προσπάθειές της για να αποτρέψει τη συσσώρευση αμείωτων κινδύνων σε αυτό το τμήμα. Οι δραστηριότητες των εποπτικών αρχών θα περιλαμβάνουν στοχευμένες επιτόπιες επιθεωρήσεις με σκοπό να διασφαλιστεί ότι οι τράπεζες θα ενισχύσουν τη διαχείριση κινδύνου σε σχέση με τα μοχλευμένα δάνεια. Οι επιθεωρήσεις θα λαμβάνουν ιδίως υπόψη τα πρότυπα έγκρισης πιστώσεων, τη διαχείριση του κοινοπρακτικού κινδύνου, τη διάθεση ανάληψης κινδύνων και τις κεφαλαιακές απαιτήσεις. Επίσης οι τράπεζες θα πρέπει να είναι σε θέση να συμμορφώνονται με τις εποπτικές προσδοκίες, όπως αυτές καθορίζονται στο σχετικό έγγραφο κατευθύνσεων για τις μοχλευμένες συναλλαγές.

Βασικές προγραμματισμένες εποπτικές δραστηριότητες:

- Οι ΜΕΟ εξακολουθούν να αξιολογούν τους κινδύνους μοχλευμένης χρηματοδότησης και να παρακολουθούν τις προσπάθειες των σημαντικών ιδρυμάτων να υλοποιήσουν τις εποπτικές προσδοκίες που περιγράφονται στο σχετικό έγγραφο κατευθύνσεων της ΕΚΤ

- Στοχευμένες επιτόπιες επιθεωρήσεις

Βασική ευπάθεια: Ευαισθησίες σε διαταραχές όσον αφορά τα επιτόκια και τα πιστωτικά περιθώρια

Στρατηγικός στόχος: Τα εποπτευόμενα ιδρύματα θα πρέπει να διαθέτουν άρτιες ρυθμίσεις για τη διαχείριση του αντίκτυπου των διαταραχών των μεσοπρόθεσμων επιτοκίων και των πιστωτικών περιθωρίων και να προσαρμόζουν τα πλαίσια αξιολόγησης, περιορισμού και παρακολούθησης κινδύνων όποτε προκύπτει ανάγκη.[12]

Το περιβάλλον χαμηλών επιτοκίων, τα έκτακτα μέτρα στήριξης από τη δημοσιονομική και τη νομισματική πολιτική και η αναζήτηση αποδόσεων έχουν οδηγήσει σε διογκωμένες αποτιμήσεις σε διάφορα τμήματα των χρηματοπιστωτικών αγορών, οι οποίες ορισμένες φορές δεν έχουν καμία σχέση με τα θεμελιώδη οικονομικά μεγέθη. Η κατάσταση αυτή ενδέχεται να επιδεινώσει την πιθανότητα εμφάνισης κινδύνου ανατιμολόγησης στις αγορές κρατικών και εταιρικών ομολόγων ή μετοχών. Αποτελεί πηγή ανησυχίας για τις εποπτικές αρχές, ιδίως αν λάβουμε υπόψη τις ουσιώδεις ευαισθησίες των τραπεζών έναντι ορισμένων από τους αντίστοιχους παράγοντες κινδύνου, ιδίως των επιτοκίων και των πιστωτικών περιθωρίων. Παρόλο που είναι δύσκολο να προβλεφθούν τα γεγονότα που θα μπορούσαν να προκαλέσουν θεμελιώδη ανατιμολόγηση στις αγορές, παραμένει σημαντικό, από τη σκοπιά της εποπτείας, να διασφαλιστεί ότι τα εποπτευόμενα ιδρύματα είναι προετοιμασμένα να αντιμετωπίσουν τέτοιες διορθώσεις και ιδίως τις δυνητικές διαταραχές των μεσοπρόθεσμων επιτοκίων και των πιστωτικών περιθωρίων. Οι τράπεζες θα πρέπει να διαθέτουν άρτια πλαίσια διαχείρισης κινδύνων που καλύπτουν την αξιολόγηση, τον περιορισμό και την παρακολούθηση των εν λόγω κινδύνων και να λαμβάνουν εγκαίρως διορθωτικά μέτρα όταν εντοπίζονται ανεπάρκειες. Μέσω της τακτικής επικοινωνίας που τηρούν οι ΜΕΟ, των στοχευμένων αξιολογήσεων και επιτόπιων επιθεωρήσεων, από το επόμενο έτος και στο εξής η Τραπεζική Εποπτεία της ΕΚΤ θα ενισχύσει την προσοχή της στη διασφάλιση ότι οι τράπεζες είναι επαρκώς προετοιμασμένες να αντεπεξέλθουν σε τέτοιου είδους διαταραχές της αγοράς.

Βασικές προγραμματισμένες εποπτικές δραστηριότητες:

- Στοχευμένη εξέταση της αξιολόγησης, παρακολούθησης και διαχείρισης των επιτοκίων και των πιστωτικών περιθωρίων εκ μέρους των τραπεζών, τόσο στο χαρτοφυλάκιο συναλλαγών όσο και στο τραπεζικό χαρτοφυλάκιο

- Περαιτέρω ενέργειες εκ μέρους των ΜΕΟ όσον αφορά τα σχέδια διορθωτικής δράσης των τραπεζών όταν εντοπίζονται ουσιώδεις ανεπάρκειες, καθώς και στοχευμένες επιτόπιες επιθεωρήσεις

Προτεραιότητα 2: Οι διαρθρωτικές αδυναμίες αντιμετωπίζονται μέσω αποτελεσματικών στρατηγικών ψηφιακού μετασχηματισμού και ενισχυμένης διακυβέρνησης

Για τη στήριξη της ανθεκτικότητας και της βιωσιμότητας των επιχειρηματικών μοντέλων των τραπεζών, οι εποπτικές αρχές θα αναλάβουν στοχευμένες πρωτοβουλίες για να ενθαρρύνουν τις τράπεζες να αντιμετωπίσουν τις επίμονες ανεπάρκειες τόσο στον τομέα του ψηφιακού μετασχηματισμού όσο και στις διευθυντικές ικανότητες των διοικητικών οργάνων τους.

Βασική ευπάθεια: Ανεπάρκειες στις στρατηγικές ψηφιακού μετασχηματισμού των τραπεζών

Στρατηγικός στόχος: Τα εποπτευόμενα ιδρύματα θα πρέπει να προχωρούν σε υγιή ψηφιακό μετασχηματισμό και να διαθέτουν κατάλληλες ρυθμίσεις προκειμένου να καταστήσουν τα επιχειρηματικά μοντέλα τους βιώσιμα σε μακροπρόθεσμα ορίζοντα.

Τα εποπτευόμενα ιδρύματα έχουν επισπεύσει την υιοθέτηση τεχνολογιών για να αντιμετωπίσουν τις προκλήσεις που έχει θέσει η πανδημία και να αποκριθούν στις αλλαγές στις προτιμήσεις των πελατών. Αυτό τους δίνει επίσης τη δυνατότητα να συμβαδίζουν με την ανάπτυξη νέων τεχνολογιών που εφαρμόζονται στον χρηματοπιστωτικό τομέα και με τον αυξανόμενο ανταγωνισμό από επιχειρήσεις που ειδικεύονται στον ψηφιακό τομέα, όπως οι επιχειρήσεις χρηματοοικονομικής τεχνολογίας (FinTech) και οι μεγάλες επιχειρήσεις τεχνολογίας (BigTech). Επιπλέον, η χαμηλή κερδοφορία αποτελεί μακροχρόνιο χαρακτηριστικό των σημαντικών ιδρυμάτων. Μεταξύ άλλων παραγόντων, είναι βαθιά ριζωμένη στις διαρθρωτικές ευπάθειες που σχετίζονται με το πλεονάζον δυναμικό και την αρνητική σχέση κόστους-αποδοτικότητας. Η διαδικασία ψηφιακού μετασχηματισμού θα μπορούσε επίσης να αποτελέσει μοχλό για τη βελτίωση της αποδοτικότητας και να προσφέρει νέες οδούς για την αύξηση των εσόδων. Στο πλαίσιο αυτό, οι εποπτικές αρχές θα εντείνουν τις προσπάθειές τους για συγκριτική εξέταση και αξιολόγηση των στρατηγικών ψηφιακού μετασχηματισμού των τραπεζών, προκειμένου να διασφαλίσουν ότι υπάρχουν οι απαραίτητες συνθήκες (π.χ. διακυβέρνηση, πόροι, δεξιότητες, διαχείριση κινδύνων κ.λπ.) που τις καθιστούν βιώσιμες μακροπρόθεσμα. Για την επίτευξη του στόχου αυτού, οι ΜΕΟ θα διενεργήσουν στοχευμένες επιτόπιες επιθεωρήσεις και θα προβούν σε περαιτέρω συγκεκριμένες ενέργειες όσον αφορά τράπεζες που αναφέρουν σημαντικές ανεπάρκειες στον τομέα αυτόν.

Βασικές προγραμματισμένες εποπτικές δραστηριότητες:

- Έρευνα σχετικά με τις στρατηγικές ψηφιακού μετασχηματισμού των τραπεζών

- Συγκριτική ανάλυση και περαιτέρω ενέργειες εκ μέρους των ΜΕΟ όσον αφορά τράπεζες όπου εντοπίζονται ουσιώδεις ανεπάρκειες στις στρατηγικές τους για τον ψηφιακό μετασχηματισμό

- Στοχευμένες επιτόπιες επιθεωρήσεις στους τομείς όπου εντοπίζονται οι κύριες ανεπάρκειες

Βασική ευπάθεια: Ανεπάρκειες όσον αφορά τις διευθυντικές ικανότητες των διοικητικών οργάνων

Στρατηγικός στόχος: Τα εποπτευόμενα ιδρύματα θα πρέπει να αντιμετωπίσουν τις ανεπάρκειες στη λειτουργία και τη σύνθεση των διοικητικών οργάνων.

Οι άρτιες ρυθμίσεις διακυβέρνησης, οι αυστηροί εσωτερικοί έλεγχοι και τα αξιόπιστα δεδομένα είναι ουσιαστικής σημασίας για την προώθηση της κατάλληλης λήψης αποφάσεων και τον περιορισμό της υπερβολικής ανάληψης κινδύνων τόσο σε κανονικές συνθήκες όσο και σε περιόδους κρίσης. Παρά την πρόοδο που έχουν σημειώσει οι τράπεζες τα τελευταία χρόνια, οι εποπτικές αρχές εξακολουθούν να αναφέρουν μεγάλο αριθμό ευρημάτων που καταδεικνύουν διαρθρωτικές ανεπάρκειες όσον αφορά τις λειτουργίες εσωτερικού ελέγχου, τη λειτουργία των διοικητικών οργάνων ή τη συγκέντρωση δεδομένων σχετικών με τους κινδύνους και τις ικανότητες υποβολής αναφορών. Οι δυσκολίες που αντιμετωπίζουν οι τράπεζες στην έγκαιρη αντιμετώπιση αυτών των ελλείψεων εγείρουν εύλογες ανησυχίες σχετικά με την αποτελεσματικότητα των διοικητικών συμβουλίων τους και τις ικανότητες στρατηγικού συντονισμού. Προκειμένου να αντιμετωπιστούν οι κίνδυνοι και οι προκλήσεις που απορρέουν από ένα συνεχώς μεταβαλλόμενο τραπεζικό τοπίο, οι τράπεζες χρειάζονται αποτελεσματικά και έγκαιρα σχέδια διορθωτικής δράσης για την αντιμετώπιση των εποπτικών ευρημάτων που παραμένουν σε εκκρεμότητα και την ενίσχυση της αποτελεσματικότητας των διοικητικών συμβουλίων τους. Στο πλαίσιο αυτό, η Τραπεζική Εποπτεία της ΕΚΤ θα διεξαγάγει εποπτικές δραστηριότητες για την επίτευξη προόδου στον τομέα αυτόν, ασχολούμενη ιδίως με τη λειτουργία, την ικανότητα επίβλεψης και επαλήθευσης των διοικητικών οργάνων. Επιπλέον, η Τραπεζική Εποπτεία της ΕΚΤ θα επικεντρωθεί στη συλλογική καταλληλότητα και πολυμορφία των διοικητικών οργάνων, που αποτελούν βασικούς προσδιοριστικούς παράγοντες της αποτελεσματικότητας αυτών. Οι προγραμματισμένες εποπτικές δραστηριότητες θα περιλαμβάνουν τη συλλογή δεδομένων, στοχευμένες αξιολογήσεις τραπεζών που παρουσιάζουν ανεπάρκειες στη σύνθεση και τη λειτουργία των διοικητικών οργάνων τους, επιτόπιες επιθεωρήσεις και στοχευμένες (επαν)αξιολογήσεις καταλληλότητας βάσει κινδύνου.

Βασικές προγραμματισμένες εποπτικές δραστηριότητες:

- Στοχευμένες αξιολογήσεις της αποτελεσματικότητας των διοικητικών οργάνων των τραπεζών και στοχευμένες επιτόπιες επιθεωρήσεις

- Ανάπτυξη και εφαρμογή πολιτικής για την πολυμορφία και προσέγγισης βάσει κινδύνου όσον αφορά την αξιολόγηση της καταλληλότητας

Προτεραιότητα 3: Αντιμετώπιση νεοεμφανιζόμενων κινδύνων

Οι τράπεζες καλούνται να αντιμετωπίσουν ορισμένους νεοεμφανιζόμενους και μεταβαλλόμενους κινδύνους που μπορούν να υλοποιηθούν τόσο βραχυπρόθεσμα όσο και μακροπρόθεσμα, και είναι σημαντικό για την Τραπεζική Εποπτεία της ΕΚΤ να παρακολουθεί την κατάσταση και να σχεδιάζει και να προσαρμόζει επαρκώς την εποπτική της αντίδραση. Οι αρχές τραπεζικής εποπτείας επομένως θα επιδιώξουν να διασφαλίσουν ότι αντιμετωπίζονται οι ευπάθειες που σχετίζονται με τρία νεοεμφανιζόμενα θέματα: κλιματικοί και περιβαλλοντικοί κίνδυνοι, αύξηση του πιστωτικού κινδύνου αντισυμβαλλομένου έναντι μη τραπεζικών χρηματοπιστωτικών ιδρυμάτων υψηλότερου κινδύνου και μειωμένης διαφάνειας, καθώς και ανθεκτικότητα ως προς τη λειτουργία και τα πληροφοριακά συστήματα

Βασική ευπάθεια: Έκθεση σε κλιματικούς και περιβαλλοντικούς κινδύνους

Στρατηγικός στόχος: Τα εποπτευόμενα ιδρύματα θα πρέπει να ενσωματώνουν προνοητικά τους κλιματικούς και περιβαλλοντικούς κινδύνους στις επιχειρηματικές στρατηγικές τους καθώς και στα πλαίσια διακυβέρνησης και διαχείρισης κινδύνων τους, προκειμένου να περιορίζουν και να δημοσιοποιούν αυτούς τους κινδύνους και να συμμορφώνονται με τις αντίστοιχες κανονιστικές απαιτήσεις.

Η αντιμετώπιση των κινδύνων που απορρέουν από την κλιματική αλλαγή και την υποβάθμιση του περιβάλλοντος θα αποτελέσει αναμφίβολα μία από τις κύριες προκλήσεις για τις τράπεζες και τις εποπτικές αρχές τα επόμενα έτη. Η μετάβαση προς μια οικονομία χαμηλών εκπομπών διοξειδίου του άνθρακα θέτει σημαντικούς κινδύνους για τις τράπεζες μέσω σειράς διαύλων μετάδοσης, για παράδειγμα μέσω ανοιγμάτων έναντι επιχειρήσεων με υψηλές εκπομπές διοξειδίου του άνθρακα. Επιπλέον, σημαντικό μέρος των ανοιγμάτων των τραπεζών αφορά επιχειρήσεις εγκατεστημένες σε περιοχές που είναι ήδη ιδιαίτερα εκτεθειμένες ή εκτίθενται ολοένα και περισσότερο σε φυσικούς κινδύνους.[13] Σύμφωνα με πρόσφατη αξιολόγηση της ΕΚΤ, οι τράπεζες έχουν σημειώσει κάποια πρόοδο όσον αφορά την προσαρμογή των πρακτικών τους, αλλά με πολύ αργό ρυθμό ακόμη.[14] Για τον λόγο αυτόν, είναι ζωτικής σημασίας οι τράπεζες να αναπτύξουν στρατηγική περιορισμού για να μετριάσουν τις μακροπρόθεσμες επιδράσεις των κλιματικών και περιβαλλοντικών κινδύνων και να προσαρμόσουν τα πλαίσια επιχειρηματικής στρατηγικής, διακυβέρνησης και διαχείρισης κινδύνων ώστε να ενσωματώσουν επαρκώς αυτούς τους κινδύνους.[15] Ως εκ τούτου, το επόμενο έτος η Τραπεζική Εποπτεία της ΕΚΤ θα διενεργήσει προσομοίωση ακραίων καταστάσεων για το κλίμα, από την οποία τόσο οι τράπεζες όσο και οι εποπτικές αρχές θα αποκομίσουν γνώσεις,[16] και θεματική εξέταση για την αξιολόγηση της προόδου των τραπεζών ως προς την επίτευξη αυτού του στόχου.[17] Οι εποπτικές αρχές θα διενεργήσουν επίσης επιτόπιες επιθεωρήσεις, θα έχουν διάλογο με ιδρύματα που παρουσιάζουν ουσιώδεις ανεπάρκειες στη διαχείριση κλιματικών και περιβαλλοντικών κινδύνων, ώστε να διασφαλίσουν την έγκαιρη εφαρμογή ορθών σχεδίων διορθωτικής δράσης, και θα παρακολουθήσουν τη συμμόρφωση με τις επικείμενες κανονιστικές απαιτήσεις. Δεδομένου ότι τα περισσότερα εποπτευόμενα ιδρύματα έχουν σημειώσει περιορισμένη μόνο πρόοδο όσον αφορά την ευθυγράμμιση των πρακτικών δημοσιοποίησης με τις εποπτικές προσδοκίες,[18] η Τραπεζική Εποπτεία της ΕΚΤ θα συνεχίσει να παρακολουθεί τις διορθωτικές ενέργειες των τραπεζών σε αυτόν τον σημαντικό τομέα.[19]

Βασικές προγραμματισμένες εποπτικές δραστηριότητες:

- Άσκηση προσομοίωσης ακραίων καταστάσεων για το κλίμα από κάτω προς τα πάνω και ανάπτυξη βέλτιστων πρακτικών σχετικά με τις σχετικές ασκήσεις προσομοίωσης

- Θεματική εξέταση των στρατηγικών και των πλαισίων διακυβέρνησης και διαχείρισης κινδύνων των τραπεζών

- Επιτόπιες επιθεωρήσεις

- Περαιτέρω ενέργειες εκ μέρους των ΜΕΟ όσον αφορά τις πρακτικές δημοσιοποίησης των τραπεζών και τη συμμόρφωσή τους με τις εποπτικές προσδοκίες που καθορίζονται στον σχετικό οδηγό της ΕΚΤ[20]

Βασική ευπάθεια: Ανοίγματα σε πιστωτικό κίνδυνο αντισυμβαλλομένου, ιδίως έναντι μη τραπεζικών χρηματοπιστωτικών ιδρυμάτων

Στρατηγικός στόχος: Τα εποπτευόμενα ιδρύματα θα πρέπει να διαθέτουν άρτια πλαίσια διακυβέρνησης και διαχείρισης κινδύνων για την αντιμετώπιση των αυξημένων ανοιγμάτων στον πιστωτικό κίνδυνο αντισυμβαλλομένου που απορρέει από υπηρεσίες κεφαλαιαγοράς.

Το περιβάλλον χαμηλών επιτοκίων, το οποίο προάγει με τη σειρά του στρατηγικές αναζήτησης απόδοσης, έχει δώσει κίνητρα σε ορισμένες τράπεζες να αυξήσουν τον όγκο των υπηρεσιών της κεφαλαιαγοράς που παρέχουν σε αντισυμβαλλομένους υψηλότερου κινδύνου και μειωμένης διαφάνειας, συχνά σε μη τραπεζικά χρηματοπιστωτικά ιδρύματα. Οι ουσιώδεις επιπτώσεις που είχαν σε ορισμένες τράπεζες οι πρόσφατες πτωχεύσεις τέτοιων αντισυμβαλλομένων (π.χ. αμοιβαία κεφάλαια αντιστάθμισης κινδύνου και οικογενειακά γραφεία (family offices)) έχουν θέσει στο προσκήνιο τους κινδύνους στους οποίους μπορούν να εκτεθούν οι τράπεζες που εμπλέκονται σε μεγάλο βαθμό σε αυτές τις δραστηριότητες, οι οποίοι απορρέουν από την πλημμελή διακυβέρνηση και τις ανεπαρκείς πρακτικές διαχείρισης κινδύνων. Στο πλαίσιο αυτό, το επόμενο έτος η Τραπεζική Εποπτεία της ΕΚΤ θα πραγματοποιήσει στοχευμένες αξιολογήσεις και επιτόπιες επιθεωρήσεις στους τομείς της διακυβέρνησης και της διαχείρισης του πιστωτικού κινδύνου αντισυμβαλλομένου για τον εντοπισμό τυχόν σχετικών ανεπαρκειών. Επιπλέον, η Τραπεζική Εποπτεία της ΕΚΤ θα ολοκληρώσει την εξέταση της βασικής μεσολάβησης προκειμένου να διασαφηνίσει τις εποπτικές προσδοκίες όσον αφορά τη διαχείριση των ανοιγμάτων των τραπεζών σε μη τραπεζικά χρηματοπιστωτικά ιδρύματα. Καθ’ όλη τη διάρκεια αυτών των ασκήσεων, οι ΜΕΟ θα τηρούν επικοινωνία με τις τράπεζες που παρουσιάζουν ουσιώδεις ανεπάρκειες στους τομείς αυτούς, έτσι ώστε να διασφαλίζεται η κατάλληλη και ταχεία αντιμετώπιση τυχόν ελλείψεων.

Βασικές προγραμματισμένες εποπτικές δραστηριότητες:

- Στοχευμένες αξιολογήσεις και επιτόπιες επιθεωρήσεις σχετικά με τη διακυβέρνηση και τη διαχείριση κινδύνων όσον αφορά τον πιστωτικό κίνδυνο αντισυμβαλλομένου

- Ολοκλήρωση της εξέτασης της βασικής μεσολάβησης με σκοπό τη διασαφήνιση των εποπτικών προσδοκιών όσον αφορά τη διαχείριση των ανοιγμάτων έναντι μη τραπεζικών χρηματοπιστωτικών ιδρυμάτων

- Περαιτέρω ενέργειες εκ μέρους των ΜΕΟ όσον αφορά τράπεζες που παρουσιάζουν ουσιώδεις ανεπάρκειες σε αυτούς τους τομείς

Βασική ευπάθεια: Ανεπάρκειες όσον αφορά την εξωτερική ανάθεση εργασιών πληροφορικής και την ανθεκτικότητα σε κυβερνοαπειλές

Στρατηγικός στόχος: Προώθηση αρτιότερων ρυθμίσεων όσον αφορά την εξωτερική ανάθεση εργασιών πληροφορικής και βελτίωση της ανθεκτικότητας έναντι κυβερνοαπειλών στα εποπτευόμενα ιδρύματα, με προοδευτική εντατικοποίηση των εποπτικών δραστηριοτήτων όσον αφορά τις πρακτικές διαχείρισης κινδύνων των τραπεζών στους εν λόγω τομείς.

Η ανεπαρκής διαχείριση των κινδύνων που αφορούν την εξωτερική ανάθεση εργασιών πληροφορικής από εποπτευόμενες τράπεζες σε συνδυασμό με την αυξανόμενη εξάρτησή τους από τρίτους παρόχους υπηρεσιών πληροφορικής (συμπεριλαμβανομένων των παρόχων υπηρεσιών υπολογιστικού νέφους) εγείρουν ανησυχίες που απαιτούν μεγαλύτερη προσοχή από την πλευρά της εποπτείας. Οι εποπτικές αρχές θα προβούν σε αξιολόγηση των ρυθμίσεων των τραπεζών όσον αφορά την εξωτερική ανάθεση εργασιών και θα ξεκινήσουν διάλογο με τις τράπεζες που παρουσιάζουν ουσιώδεις ανεπάρκειες προκειμένου να διασφαλίσουν την έγκαιρη εφαρμογή των αντίστοιχων σχεδίων διορθωτικής δράσης.

Ενώ τα σημαντικά ιδρύματα επέδειξαν ισχυρή επιχειρησιακή ανθεκτικότητα καθ’ όλη τη διάρκεια της πανδημίας, ο αριθμός των περιστατικών κυβερνοαπειλών που αναφέρθηκαν στην ΕΚΤ, σε πολλά εκ των οποίων υπήρχε στοιχείο κακόβουλης πρόθεσης και η δυνατότητα να οδηγήσουν σε σημαντικές ζημίες στο μέλλον, αυξάνεται από το 2020.[21] Η επιτάχυνση των ψηφιακών στρατηγικών των τραπεζών και η αυξανόμενη εξάρτησή τους από τις τεχνολογίες της πληροφορίας καθιστούν απαραίτητη την ενίσχυση της ανθεκτικότητάς τους έναντι κυβερνοαπειλών. Σε αυτό το πλαίσιο, οι εποπτικές αρχές θα αυξήσουν σταδιακά την εστίασή τους στην αξιολόγηση της επάρκειας της ανθεκτικότητας των τραπεζών σε κυβερνοαπειλές και θα παρακολουθήσουν ενεργά τις τράπεζες που παρουσιάζουν ουσιώδεις ανεπάρκειες στον τομέα αυτόν.

Βασικές προγραμματισμένες εποπτικές δραστηριότητες:

- Συλλογή δεδομένων σχετικά με τα μητρώα των τραπεζών σχετικά με την εξωτερική ανάθεση εργασιών

- Στοχευμένες αξιολογήσεις και επιτόπιες επιθεωρήσεις σχετικά με την ανθεκτικότητα έναντι κυβερνοαπειλών και τις ρυθμίσεις όσον αφορά την εξωτερική ανάθεση εργασιών πληροφορικής

- Περαιτέρω ενέργειες εκ μέρους των ΜΕΟ όσον αφορά τράπεζες που παρουσιάζουν ουσιώδεις ανεπάρκειες σε αυτούς τους τομείς

© Ευρωπαϊκή Κεντρική Τράπεζα, 2021

Ταχυδρομική διεύθυνση 60640 Frankfurt am Main, Germany

Τηλέφωνο +49 69 1344 0

Δικτυακός τόπος www.ecb.europa.eu

Με την επιφύλαξη παντός δικαιώματος. Η αναπαραγωγή για εκπαιδευτικούς και μη εμπορικούς σκοπούς επιτρέπεται υπό την προϋπόθεση ότι αναφέρεται η πηγή.

Για ειδική ορολογία μπορείτε να ανατρέξετε στο γλωσσάριο της ΕΚΤ (διαθέσιμο μόνο στα αγγλικά).

HTML ISBN 978-92-899-4596-7, ISSN 2599-8463, doi: 10.2866/573262 QB-BZ-21-001-EL-Q

- Οι τράπεζες εισήλθαν στην πανδημία του κορωνοϊού με ισχυρότερες κεφαλαιακές θέσεις, αποτέλεσμα των κανονιστικών μεταρρυθμίσεων που ακολούθησαν τη μεγάλη χρηματοπιστωτική κρίση και των επιτευγμάτων των πρώτων έξι χρόνων ενιαίας εποπτείας εντός της τραπεζικής ένωσης. Τα μέτρα στήριξης που έλαβαν η ΕΚΤ και οι εθνικές αρχές μακροπροληπτικής εποπτείας δημιούργησαν πρόσθετο κεφαλαιακό χώρο.

- Βλ. Αξιολόγηση κινδύνων και ευπαθειών για το 2021,Τραπεζική Εποπτεία της ΕΚΤ.

- Μακροοικονομικές προβολές των εμπειρογνωμόνων της ΕΚΤ, Σεπτέμβριος 2021.

- Δήλωση νομισματικής πολιτικής, Συνέντευξη Τύπου, 9 Σεπτεμβρίου 2021.

- Financial Stability Review, ΕΚΤ, Νοέμβριος 2021.

- Όπως παραπάνω.

- Όπως παραπάνω.

- Επιστολή προς τις τράπεζες σχετικά με τον εντοπισμό και τη μέτρηση του πιστωτικού κινδύνου στο πλαίσιο της πανδημίας του κορωνοϊού (COVID-19), Τραπεζική Εποπτεία της ΕΚΤ, Δεκέμβριος 2020.

- Κατευθυντήριες γραμμές σχετικά με τη χορήγηση και την παρακολούθηση των δανείων (EBA/GL/2020/06), Ευρωπαϊκή Αρχή Τραπεζών, Μάιος 2020.

- Στο παρόν έγγραφο, ο όρος «στοχευμένες επιτόπιες επιθεωρήσεις» αναφέρεται σε επιτόπιες επιθεωρήσεις που καλύπτουν μόνο ένα σχετικό υποσύνολο εποπτευόμενων ιδρυμάτων.

- Guidance on leveraged transactions, Ευρωπαϊκή Κεντρική Τράπεζα, 2017.

- Οι εποπτικές δραστηριότητες με σκοπό την αντιμετώπιση των πιθανών διαταραχών όσον αφορά τα επιτόκια/πιστωτικά περιθώρια και τα ανοίγματα σε πιστωτικό κίνδυνο αντισυμβαλλομένου δεν θα πρέπει να εξετάζονται μεμονωμένα. Θα αλληλοσυμπληρώνονται και θα συνεισφέρουν η μία στην άλλη με σκοπό την αντιμετώπιση ευρύτερων ανησυχιών σχετικά με διορθώσεις στις χρηματοπιστωτικές αγορές.

- Financial Stability Review, ΕΚΤ, Μάιος 2021.

- «The state of climate and environmental risk management in the banking sector», Τραπεζική Εποπτεία της ΕΚΤ, Νοέμβριος 2021.

- «Overcoming the tragedy of the horizon: requiring banks to translate 2050 targets into milestones», Ομιλία του Frank Elderson, Βιέννη, 20 Οκτωβρίου 2021.

- Επίσημη ανακοίνωση της ΕΚΤ προς τις συμμετέχουσες τράπεζες: «Information on participation in the 2022 ECB Climate Risk Stress Test», Φρανκφούρτη, 18 Οκτωβρίου 2021.

- «The clock is ticking for banks to manage climate and environmental risks», Τραπεζική Εποπτεία της ΕΚΤ, Ενημερωτικό Δελτίο, Αϋγουστος 2021.

- Όπως παραπάνω.

- «The state of climate and environmental risk management in the banking sector», Τραπεζική Εποπτεία της ΕΚΤ, Νοέμβριος 2021.

- Βλ. «Οδηγός όσον αφορά τους κλιματικούς και περιβαλλοντικούς κινδύνους», ΕΚΤ, Νοέμβριος 2020.

- «IT and cyber risk: a constant challenge», Τραπεζική Εποπτεία της ΕΚΤ, Ενημερωτικό Δελτίο, Αύγουστος 2021.