Fragen und Antworten zum EU-weiten Stresstest 2016

1. Worum geht es bei dem EU-weiten Stresstest 2016?

An diesem Stresstest nehmen 51 Banken teil, auf die 70 % der gesamten Bankaktiva in der Europäischen Union entfallen. Die Europäische Bankenaufsichtsbehörde (European Banking Authority – EBA) ist federführend verantwortlich für den Stresstest und die ihm zugrunde liegende Methodik. Mit diesem Test soll in Erfahrung gebracht werden, wie sich die Eigenkapitalposition einer Bank ausgehend von Daten zum Ende 2015 über einen Zeitraum von drei Jahren (also bis 2018) in einem Basisszenario und einem adversen Szenario entwickelt.

Das Basisszenario stammt von der Europäischen Kommission, das allgemeine adverse Szenario vom Europäischen Ausschuss für Systemrisiken (European Systemic Risk Board – ESRB). Im Euro-Währungsgebiet ist die EZB-Bankenaufsicht für die Koordinierung der an Banken gerichteten Anweisungen verantwortlich. Bei ihr gehen die entsprechenden Daten ein, und sie nimmt die Qualitätssicherung vor, d. h. sie validiert die Daten der Banken und die Ergebnisse des Stresstests.

37 der 51 am EBA-Stresstest teilnehmenden Banken werden direkt von der EZB beaufsichtigt; sie repräsentieren 70 % der Bankaktiva im Euroraum. Am 29. Juli 2016 veröffentlicht die EBA die Einzelergebnisse aller am EBA-Stresstest teilnehmenden Banken zusammen mit ausführlichen Bilanzen und Forderungsdaten (Stand: Ende 2015).

Parallel hierzu unterzieht die EZB weitere 56 direkt von ihr beaufsichtigte Banken unter Zugrundelegung derselben Methodik einem Stresstest. Da es sich hierbei um einen internen aufsichtlichen Test der EZB handelt, werden die Ergebnisse nicht veröffentlicht. Es steht den Banken frei, die sie betreffenden Ergebnisse zu veröffentlichen, allerdings bedeutet die Veröffentlichung keinesfalls eine Billigung durch die EZB.

Banken können bei dem Test weder „durchfallen“ noch „bestehen“. Das Säule-2-Kapital lässt sich nicht mechanistisch aus den Ergebnissen des Stresstests ableiten, da die Ergebnisse lediglich einer von vielen zu berücksichtigenden Faktoren sind. Das Säule-2-Kapital wird später im Jahr in den SREP-Beschlüssen festgelegt.

2. Was wird bei diesem Stresstest eigentlich untersucht?

Im Rahmen des aktuellen Stresstests wird analysiert, wie sich die Eigenkapitalposition von Banken bei Zugrundelegung einer statischen Bilanz im Dreijahreszeitraum bis 2018 in einem Basisszenario und einem adversen Szenario entwickelt. Das adverse Szenario deckt die vier systemischen Risiken ab, die nach Auffassung des ESRB die größte Gefahr für die Stabilität des Bankensektors in der EU darstellen: a) ein plötzlicher Anstieg der aktuell weltweit niedrigen Anleiherenditen, verstärkt durch die geringe Liquidität am Sekundärmarkt, b) schwache Ertragsaussichten für Banken vor dem Hintergrund eines niedrigen nominalen Wachstums bei noch nicht abgeschlossenen Bilanzanpassungen, c) zunehmende Bedenken hinsichtlich der Schuldentragfähigkeit im öffentlichen und nichtfinanziellen privaten Sektor bei niedrigem nominalen Wachstum und d) potenzielle Anspannungen in einem rasch wachsenden Schattenbankensektor, verstärkt durch Ansteckungseffekte und Liquiditätsrisiken.

Verglichen mit dem Stresstest von 2014 ist das diesjährige adverse Szenario aufgrund der größeren Zahl an konservativen Elementen strikter. Zudem treten Schocks in diesem Szenario eher auf, sodass die adversen Auswirkungen im Stresstesthorizont früher zum Tragen kommen. Da aus gesamtwirtschaftlichen Spannungen resultierende Verluste von Banken mit zeitlicher Verzögerung eintreten, wird dies die erwarteten Auswirkungen des Szenarios verstärken. Außerdem wurde die Methodik weiterentwickelt. Ein gutes Beispiel hierfür ist, dass der Stresstest 2016 erstmals spezifische Stresstestmethoden für operationelle und Verhaltensrisiken enthält.

Der Test deckt einen Dreijahreshorizont ab und basiert auf statischen Bilanzen. Deshalb wird für die Zwecke des Stresstests davon ausgegangen, dass Aktiva und Passiva mit Fälligkeit im Stresstesthorizont durch in Bezug auf Ursprungslaufzeit, Kreditqualität, geografisches Engagement usw. vergleichbare Finanzinstrumente ersetzt werden. Die Zusammensetzung des Geschäfts und das Geschäftsmodell bleiben also unverändert, und von der Bank über den Dreijahreszeitraum möglicherweise ergriffene Gegenmaßnahmen als Reaktion auf angenommene Ereignisse in den Stresstestszenarien werden nicht berücksichtigt. Die Banken könnten daher in Wirklichkeit besser dastehen als im adversen Stresstestszenario.

Nähere Einzelheiten zur Methodik sowie zu den beiden Szenarien sind auf der Website der EBA abrufbar.

3. Werden im Stresstest die Auswirkungen berücksichtigt, die sich aus dem Ergebnis des Referendums im Vereinigten Königreich über dessen EU-Mitgliedschaft ergeben?

Das adverse Szenario ist deutlich pessimistischer als die Prognosen der Analysten zu den Negativfolgen eines Brexit auf die Wirtschaft. Auch wenn in den Annahmen kein Einzelereignis vom Format eines Brexit enthalten ist, sind die Projektionen für das Bruttoinlandsprodukt (BIP) des Euro-Währungsgebiets im adversen Szenario in jedem Jahr des Stresstesthorizonts düsterer als der von den Analysten prognostizierte Negativeffekt eines Brexit auf das BIP-Wachstum.

4. Wie wird notleidenden Krediten im Stresstest Rechnung getragen?

EU-weite Stresstests sind Solvabilitätsprüfungen, mit denen untersucht wird, ob Banken nach Verlusten infolge geänderter konjunktureller Bedingungen nach wie vor solvent sind. Beim Stresstest 2016 der EBA dient die finanzielle Lage einer Bank zum 31. Dezember 2015 als Ausgangspunkt. Simuliert werden die Auswirkungen verschiedener von der Europäischen Kommission und vom ESRB festgelegter Szenarien, wobei die von der EBA entwickelte Methodik verwendet wird. Die Stresstestmethodik trägt dem Bestand an notleidenden Krediten Rechnung: Die Banken müssen die Auswirkungen des adversen Szenarios auf die Menge an notleidenden Krediten modellieren. Im Rahmen des Tests werden die ausgefallenen Kredite der Banken zusätzlichem Stress ausgesetzt, was im adversen Szenario zu weiteren Kreditverlusten führt.

5. Gibt es einen Schwellenwert für das Bestehen bzw. Durchfallen? Welche aufsichtlichen Maßnahmen zieht es nach sich, wenn Banken die Kapitalvorgaben nicht erfüllen?

Beim Stresstest geht es nicht um Bestehen oder Durchfallen. Im Zusammenhang mit diesem Test werden keine Hurdle Rates oder Mindestwerte für das Eigenkapital festgelegt. Allerdings werden die Ergebnisse des Stresstests in den laufenden aufsichtlichen Dialog einfließen. Die EZB wird den Stresstest als wesentlichen Input für den allgemeinen aufsichtlichen Überprüfungs- und Bewertungsprozess (Supervisory Review and Evaluation Process – SREP) verwenden, der später im Jahr abgeschlossen wird. Er wird u. a. auch als einer der Inputfaktoren für die aufsichtlichen Kapitalvorgaben der Banken herangezogen.

Die aufsichtlichen Kapitalvorgaben basieren auf dem individuellen Risikoprofil einer Bank. Beim SREP 2016 setzen sie sich erstmals aus zwei Komponenten zusammen: Säule-2-Anforderungen und Säule-2-Empfehlungen. Die Säule-2-Anforderungen sind verbindlich, Verstöße können unmittelbar rechtliche Konsequenzen für die Banken haben. Säule-2-Empfehlungen sind nicht unmittelbar verbindlich, die Nichterfüllung der entsprechenden Vorgaben hat nicht zwangsläufig rechtliche Schritte zur Folge. Die EZB erwartet aber von den Banken, dass sie die Vorgaben der Säule-2-Empfehlungen befolgen.

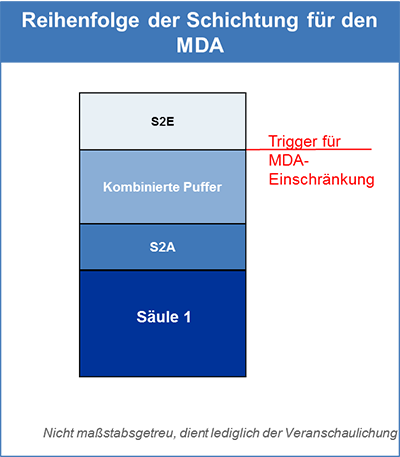

Abbildung 1 zeigt die „Reihenfolge der Schichtung“ der verschiedenen Eigenkapitalkomponenten gemäß Vorgaben der EBA. Von Verlusten betroffene Banken erfüllen gemäß der „Reihenfolge der Schichtung“ zuerst nicht mehr die Vorgaben der Säule-2-Empfehlungen. Bei weiteren Verlusten würden sie als nächstes die kombinierten Kapitalpuffer nicht mehr erfüllen, dann die Säule-2-Anforderungen und zuletzt die Säule-1-Anforderungen.

Erfüllt eine Bank ihre Vorgaben der Säule-2-Empfehlungen nicht, so analysieren die Aufseher die Gründe und Umstände hierfür eingehend und legen gegebenenfalls spezifische aufsichtliche Maßnahmen fest. Wenn sich die Eigenkapitalausstattung einer Bank weiter verschlechtert und dies zu einer Verletzung der kombinierten Puffer führt, werden automatische Maßnahmen zur Begrenzung ausschüttungsfähiger Mittel der Banken (z. B. Dividenden oder Boni) aktiviert. Ein weiterer Kapitalschwund hätte eine Verletzung der Säule-2-Anforderungen zur Folge, was eine Reihe zusätzlicher aufsichtlicher Maßnahmen nach sich zieht.

Anmerkung: S2A = Säule-2-Anforderungen, S2E = Säule-2-Empfehlungen

6. Ist davon auszugehen, dass die Kapitalvorgaben im Bankensystem aufgrund des Stresstests im Durchschnitt steigen werden?

Die EZB-Bankenaufsicht verlieh bereits 2015 ihrer Auffassung Ausdruck, dass genügend Kapital im Bankensystem des Eurogebiets vorhanden sei und sie beabsichtige, die aufsichtlichen Kapitalvorgaben bei unveränderten Bedingungen stabil zu halten. Es ist folglich nicht zu erwarten, dass die Ergebnisse des Stresstests im Bankensystem zu insgesamt höheren Kapitalvorgaben führen. Bei den SREP-Beschlüssen des Jahres 2015 wurden die Kapitalvorgaben als Anforderungen nach Säule 1 und Säule 2 zuzüglich der kombinierten Kapitalpuffer definiert. Angesichts der 2016 neu eingeführten Komponente, den Säule-2-Empfehlungen, sinken die Eigenkapitalanforderungen für die Banken ceteris paribus, was die Anforderungen nach Säule 1 und Säule 2 betrifft. Folglich wird, ebenfalls unter ansonsten gleichen Bedingungen, der Trigger für den ausschüttungsfähigen Höchstbetrag (Maximum Distributable Amount – MDA) auf eine niedrigere Marke zurückgehen. Zugleich werden die gesamten Kapitalvorgaben, einschließlich der Säule-2-Empfehlungen, in etwa gleich bleiben.

Unter dem MDA versteht man den maximalen Betrag, den eine Bank ausschütten darf (z. B. für Boni oder Dividenden). Eine Bank, deren Eigenkapitalquote unter den MDA-Trigger fällt, unterliegt Einschränkungen in Bezug auf die Höhe ausschüttbarer Gewinne. Für den MDA-Trigger sind die Säule-2-Empfehlungen irrelevant (siehe Abbildung 1).

7. Wie werden die Ergebnisse des Stresstests im Rahmen des SREP berücksichtigt?

Die qualitativen Ergebnisse des Stresstests werden bei der Festlegung aufsichtlicher Maßnahmen berücksichtigt und können sogar Auswirkungen auf die Säule-2-Anforderungen haben.

Die quantitativen Ergebnisse des Stresstests – der Rückgang der harten Kernkapitalquote (CET1-Quote) von Banken bei dem adversen Stresstestszenario im Zeitraum Ende 2015 bis 2018 – ist einer der Faktoren, die in die Säule-2-Empfehlungen einfließen.

Bei der Festlegung der Säule-2-Empfehlungen wird die EZB vielfältige Informationen heranziehen. Das Ergebnis der Banken nach dem adversen Szenario im Verhältnis zur Eigenkapitalquote von 5,5 % – oder im Fall von global systemrelevanten Banken (Global Systemically Important Banks – G-SIBs) 5,5 % zuzüglich G-SIB-Puffer – ist einer der Richtwerte. Dieses Ergebnis wird unter Berücksichtigung anderer Faktoren weiter nach oben bzw. unten angepasst. Zu diesen Faktoren zählen u. a. das spezifische Risikoprofil des jeweiligen Instituts und seine Sensitivität gegenüber den Stressszenarien; Änderungen in seinem Risikoprofil nach dem Stichtag des Stresstests (31. Dezember 2015); Auswirkungen der Annahme einer statischen Bilanz im Stresstest und der von der Bank zur Minderung von Risikosensitivitäten ergriffenen Maßnahmen (wie z. B. relevante Veräußerungen von Vermögenswerten). Die Ergebnisse des Stresstests fließen also auf nicht mechanistische Weise in die Säule-2-Empfehlungen ein.

8. Wie wird der Kapitalerhaltungspuffer im SREP 2016 berücksichtigt?

Im Hinblick auf den Kapitalerhaltungspuffer (Capital Conservation Buffer – CCB) verfolgt die EZB-Bankenaufsicht beim diesjährigen SREP einen anderen Ansatz als zuvor: Es ist keine vollständige Umsetzung des CCB mehr vorgesehen.

Einige Mitgliedstaaten (Estland, Finnland, Italien, Lettland, Litauen, Luxemburg, die Slowakei und Zypern) haben beschlossen, dass für dort ansässige Banken ab dem 1. Januar 2016 ohne Übergangszeit der volle CCB gilt. Andere Mitgliedstaaten haben sich wiederum für eine vierjährige Übergangszeit entschieden. Aufgrund dieses Unterschieds legte die EZB-Bankenaufsicht beim SREP 2015 für direkt beaufsichtigte Institute eine SREP-Quote auf Grundlage eines voll umgesetzten CCB fest. Im Zuge des SREP 2016 wurde diese Entscheidung revidiert. Die Länder haben nun die Wahl: Entweder können sie strengere Kapitalanforderungen anwenden oder sich wie viele andere Staaten für eine Übergangszeit entscheiden. Einige Länder, wie Portugal, haben ihre Übergangsregeln bereits geändert.

Der CCB ist Teil der Eigenkapitalvorschriften nach Basel III und soll dafür sorgen, dass Banken Kapitalpuffer aufbauen, auf die sie bei Verlusten zurückgreifen können. Der CCB wird spätestens ab dem 1. Januar 2019 bei einem Wert von 2,5 % der risikogewichteten Aktiva liegen.

9. Inwieweit lässt sich der 2016 durchgeführte Stresstest mit Stresstests in anderen Ländern vergleichen?

Aufgrund erheblicher Unterschiede bei Methodik, Szenarien und Zeithorizont lassen sich die Stresstests der EBA und der britischen Prudential Regulation Authority (PRA) sowie der Test Comprehensive Capital Analysis und Review (CCAR) der Federal Reserve Bank nicht direkt miteinander vergleichen. Von den Unterschieden abgesehen, haben der EBA-Stresstest und der PRA-Stresstest 2015 insgesamt dieselbe Wirkung. In Bezug auf das adverse Szenario ist der EBA-Stresstest strikter als der CCAR 2016. Beim sehr strengen adversen Szenario verhält es sich hingegen umgekehrt.

10. Wie steht der EBA-Stresstest 2016 im Vergleich zur umfassenden Bewertung bzw. zum Stresstest aus dem Jahr 2014 da (Letzterer floss ja bekanntlich in den SREP 2015 ein)? Was passiert, wenn die Eigenkapitalquote einer Bank im Stresstest 2016 niedriger ist als die Säule-2-Kapitalvorgaben im SREP 2015? Kann man hieraus ableiten, dass die Bank neues Kapital aufnehmen muss?

Hier ist anzumerken, dass der 2014 im Rahmen der umfassenden Bewertung (Comprehensive Assessment – CA) durchgeführte Stresstest deutlich umfangreicher war als der aktuelle Stresstest. Im Jahr 2014 nahmen 130 Banken an der umfassenden Bewertung teil, die aus einer Prüfung der Aktiva-Qualität und aus einem Stresstest bestand. Bevor die EZB die Bankenaufsicht offiziell übernahm, sollten im Zuge der umfassenden Bewertung mögliche Kapitallücken aufgedeckt werden, und es sollte untersucht werden, ob es Banken gibt, die unmittelbar Rekapitalisierungsmaßnahmen ergreifen müssen. Da die Banken im Euro-Währungsgebiet seitdem besser aufgestellt und insgesamt auch besser kapitalisiert sind, besteht das Ziel des aktuellen Stresstests darin, verbleibende Schwachstellen aufzudecken und die Auswirkungen hypothetischer adverser Marktentwicklungen auf die Banken zu verstehen. Daher ist der Fokus der beiden Stresstests der Jahre 2014 bzw. 2016 recht unterschiedlich gelagert.

Außerdem haben die neu eingeführten Änderungen in der Struktur der Säule 2 (Untergliederung in Anforderungen und Empfehlungen) zur Folge, dass sich der SREP 2015 nicht direkt mit den Ergebnissen des 2016 durchgeführten Stresstests vergleichen lässt. Folglich wäre der Schluss falsch, dass eine Bank unverzüglich Kapital aufnehmen muss, wenn ihre Eigenkapitalquote im Stresstest 2016 unter den Kapitalanforderungen nach der Säule 2 beim SREP 2015 liegt.