Korduma kippuvad küsimused 2016. aasta ELi-ülese stressitesti kohta

1. Mida kujutab endast 2016. aastal tehtav ELi-ülene stressitest?

2016. aasta ELi-ülene stressitest hõlmab 51 panka, mille varad moodustavad 70% Euroopa Liidu pangandussektori koguvaradest. Testi läbiviimist juhib Euroopa Pangandusjärelevalve (EBA), kes töötab välja vajalikud meetodid. Eesmärk on analüüsida 2015. aasta lõpu seisuga saadud andmete alusel pankade kapitalipositsiooni arengut kolme aasta jooksul kuni 2018. aastani nii põhistsenaariumi kui ka negatiivse stsenaariumi korral.

Põhistsenaariumi on koostanud Euroopa Komisjon ja ühise negatiivse stsenaariumi Euroopa Süsteemsete Riskide Nõukogu (ESRN). EKP pangandusjärelevalve vastutab euroalal pankadele suunatud juhiste kooskõlastatud edastamise eest, laekuvate andmete vastuvõtmise ning kvaliteedikontrolli eest, st pankade andmete ja stressitesti tulemuste valideerimise eest.

EBA stressitestis osalevast 51 pangast kuulub 37 EKP pangandusjärelevalve otsese järelevalve alla. Nende pankade varad moodustavad 70% euroala pangandussektori koguvaradest. EBA avaldab kõigi stressitestis osalenud pankade individuaalsed tulemused koos üksikasjalike bilansi- ja riskiandmetega (2015. aasta lõpu seisuga) reedel, 29. juulil 2016.

EKP omakorda viib enda otsese järelevalve alla kuuluva 56 panga puhul paralleelselt läbi samadel meetoditel põhineva stressitesti. Et tegu on EKP-sisese järelevalvetestiga, ei avalda EKP selle tulemusi. Pangad võivad soovi korral ise oma tulemused avaldada, kuid seda ei saa tõlgendada EKP heakskiiduna.

Panku ei liigitata testi läbinuks või sellel läbikukkunuks. Stressitesti tulemuste põhjal ei saa automaatselt arvutada pankade 2. samba kapitali suurust, kuna need on vaid üks teguritest, mida arvesse võetakse. 2. samba kapitali suurus määratakse kindlaks järelevalvealase läbivaatamise ja hindamise protsessi (SREP) käsitlevates otsustes edaspidi 2016. aasta jooksul.

2. Mida stressitesti abil ikkagi hinnatakse?

Stressitesti abil analüüsitakse panga kapitalipositsiooni arengut staatilise bilansi eeldusel kolme aasta jooksul kuni 2018. aastani, võttes aluseks nii põhistsenaariumi kui ka negatiivse stsenaariumi. Negatiivne stsenaarium kajastab nelja süsteemset riski, mida ESRN pidas ELi pangandussektori stabiilsuse jaoks kõige ohtlikumaks. Need on järgmised: i) võlakirjade praeguse üleilmse madala tulususe järsk kasv võimendatuna järelturgude vähesest likviidsusest; ii) pankade kasumlikkuse kehvad väljavaated aeglase nominaalkasvu keskkonnas, kus bilansside korrigeerimine on veel pooleli; iii) kasvav mure seoses avaliku ja mittefinantsteenuseid pakkuva erasektori võla jätkusuutlikkusega aeglase nominaalkasvu keskkonnas; iv) potentsiaalsed pinged kiiresti suurenevas varipangandussektoris, võimendatuna ülekande- ja likviidsusriskidest.

2016. aasta stressitesti negatiivne stsenaarium on 2014. aasta omaga võrreldes rangem, sest sisaldab konservatiivsemaid elemente. Peale selle on šokkide toimumine toodud ettepoole, nii et nende negatiivne mõju realiseerub stressitesti perioodi varasemas etapis. Kuna makromajandusliku stressi korral tekib pankade saadav kahju viitajaga, suurendab kõnealune muudatus stsenaariumi eeldatavat mõju. Viimistletud on ka metoodikat. Näiteks kasutatakse 2016. aasta stressitestis esimest korda spetsiaalseid meetodeid operatsiooni- ja tegutsemisriski hindamiseks.

Stressitest hõlmab kolmeaastast ajavahemikku ja põhineb staatilisel bilansil. Seega eeldatakse stressitestis, et sel ajavahemikul aeguvad varad ja kohustused asenduvad sarnaste finantsinstrumentidega (pidades silmas nende esmast lõpptähtaega, krediidikvaliteeti, geograafilist riski jne). Järelikult püsivad ärivaldkonnad ja -mudel muutumatuna ning arvesse ei võeta potentsiaalseid vastumeetmeid, mida pank võtaks eeldatavate stressitegurite ohjeldamiseks kolmeaastase ajavahemiku jooksul. Seetõttu võib pankade olukord olla tegelikult parem, kui eeldatakse stressitesti negatiivses stsenaariumis.

Üksikasjalik teave stressitesti metoodika ning põhi- ja negatiivse stsenaariumi kohta on avaldatud EBA veebilehel.

3. Kas stressitestis kajastub Ühendkuningriigi ELi liikmesuse referendumi tulemuse mõju?

Negatiivne stsenaarium on tunduvalt karmim kui analüütikute prognoosid Brexiti negatiivsete majandusmõjude kohta. Ehkki Brexiti-taoliste erakordsete sündmuste toimumist ei eeldata, on euroala sisemajanduse koguprodukti (SKP) prognoosid negatiivse stsenaariumi kolmeaastase perioodi igal aastal halvemad kui SKP kasvule avalduv negatiivne mõju, mida analüütikud on prognoosinud Brexiti tagajärjena.

4. Kuidas käsitletakse stressitestis viivislaene?

ELi-üleste stressitestide eesmärk on teha kindlaks, kas pangad jäävad maksevõimeliseks ka pärast seda, kui on kandnud kahju seoses majanduskeskkonnas toimunud muutustega. EBA 2016. aasta stressitestis lähtutakse pankade olukorrast 2015. aasta 31. detsembri seisuga ning matkitakse Euroopa Komisjoni ja ESRNi koostatud eri stsenaariumide mõjusid, kasutades EBA välja töötatud metoodikat. Selles võetakse arvesse viivislaenude jääki, sest pangad peavad hindama negatiivse stsenaariumi mõju viivislaenude hulgale. Eelkõige avaldatakse testis lisasurvet pankade makseviivitusega laenudele, tuues negatiivse stsenaariumi korral kaasa täiendava laenukahjumi.

5. Kas on kehtestatud testi läbimise ja sellel läbikukkumise lävend? Milliseid järelevalvemeetmeid võetakse juhul, kui pangad ei täida kapitalinõuet?

Stressitesti tulemuste alusel ei liigitata panku testi läbinuks või sellel läbikukkunuks. Samuti ei kehtestata tasuvusläve ega kapitali piirmäärasid. Stressitesti tulemusi kasutatakse siiski käimasolevas järelevalvealases dialoogis. Samuti on tulemustel EKP jaoks tähtis roll 2016. aasta SREPis, mis jõuab lõpule käesoleva aasta hilisemas etapis. SREPi kontekstis moodustavad testitulemused ühe sisendteguri pankade järelevalvealaste kapitalinõuete arvutamisel.

Järelevalvealased kapitalinõuded põhinevad iga panga individuaalsel riskiprofiilil. 2016. aasta SREPis koosneb kapitalinõue esimest korda kahest osast: 2. samba nõuded ja 2. samba soovituslikud nõuded. 2. samba nõuded on siduvad ja nende rikkumine võib pankade jaoks kaasa tuua õiguslikud tagajärjed. 2. samba soovituslikud nõuded ei ole otseselt siduvad ja nende täitmata jätmisega ei kaasne automaatselt õiguslikud meetmed. EKP eeldab siiski, et pangad täidavad 2. samba soovituslikke nõudeid.

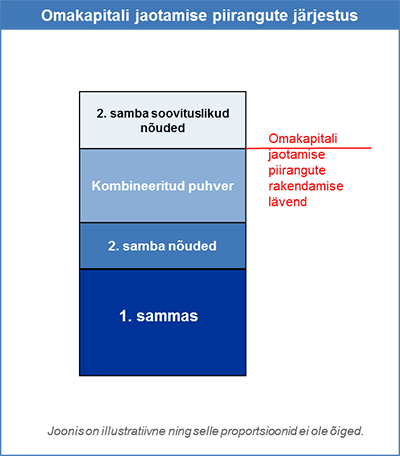

EBA suunisel põhinevat eri kapitalikomponentide järjestust selgitatakse joonisel 1. Sellel on näha, et kahju kandvad pangad ei suuda kõigepealt täita oma 2. samba soovituslikke nõudeid. Täiendava kahju korral ei suudeta järgmisena täita kombineeritud puhvri nõuet, seejärel 2. samba nõudeid ja lõpuks 1. samba nõudeid.

Kui pank ei täida 2. samba soovituslikke nõudeid, analüüsivad järelevalveasutused põhjalikult selle põhjusi ja asjaolusid ning võivad välja töötada peenhäälestatud järelevalvemeetmed. Kui panga kapitalivaru peaks veelgi vähenema, nii et pank rikub kombineeritud puhvri nõuet, aktiveeruvad automaatsed meetmed panga jaotatavate summade (nt dividendid ja boonused) piiramiseks. Kapitalivaru edasine kahanemine toob kaasa 2. samba nõuete rikkumise ning sel juhul käivitub hulgaliselt täiendavaid järelevalvemeetmeid.

6. Kas stressitesti tulemusel on oodata keskmiste kapitalinõuete suurenemist süsteemis?

EKP pangandusjärelevalve teatas juba eelmisel aastal, et euroala pangandussüsteemi kapitalitase on tema hinnangul rahuldav ning et järelevalvealaseid kapitalinõudeid ei muudeta, kui muud tingimused jäävad samaks. Seega ei eeldata, et stressitesti tulemusel tõuseb süsteemi kapitalinõuete üldine tase. 2015. aasta SREPi otsustega määrati kindlaks, et kapitalinõue on 1. ja 2. samba nõuete ning kombineeritud puhvrite summa. Et tänavu võetakse esimest korda kasutusele 2. samba soovituslikud nõuded, vähenevad pankade 1. ja 2. sambaga seotud kapitalinõuded, kui muud tingimused jäävad samaks. Selle tulemusena alaneb omakapitali jaotamise piirangute rakendamise lävend – samuti juhul, kui muud tingimused jäävad samaks. Ühtlasi jäävad üldised kapitalinõuded, mis hõlmavad ka 2. samba soovituslikke nõudeid, ligikaudu samaks.

Omakapitali jaotamise maksimumsumma on suurim summa, mis pangal on lubatud näiteks boonuste või dividendidena välja maksta. Kui panga kapitali suhtarv langeb allapoole omakapitali jaotamise piirangute rakendamise lävendit, seatakse tema jaotatava kasumi summale piirangud. 2. samba soovituslikud nõuded ei puuduta omakapitali jaotamise piirangute rakendamise lävendit (vt joonis 1).

7. Kuidas võetakse stressitesti tulemusi arvesse SREPis?

Stressitesti kvalitatiivseid tulemusi võetakse arvesse järelevalvemeetmete kindlaksmääramisel ja need võivad isegi mõjutada 2. samba nõudeid.

Stressitesti kvantitatiivseid tulemusi, st panga esimese taseme põhiomavahendite (CET1) suhtarvu langust negatiivse stsenaariumi käigus alates 2015. aasta lõpust kuni 2018. aastani, kasutatakse 2. samba soovituslike nõuete ühe sisendtegurina.

2. samba soovituslike nõuete koostamisel kasutab EKP väga mitmesuguseid andmeid. Üheks võrdlusnäitajaks on panga tulemus negatiivse stsenaariumi järel võrreldes kapitali 5,5% suhtarvuga või – globaalsete süsteemselt oluliste pankade puhul – võrreldes kapitali 5,5% suhtarvu ja globaalse süsteemselt olulise panga puhvri summaga. Seejärel kohandatakse seda tulemust üles- või allapoole, võttes arvesse muid tegureid, sh konkreetse krediidiasutuse riskiprofiili eripära ja tema tundlikkust stressistsenaariumide suhtes; krediidiasutuse riskiprofiilis pärast 31. detsembrit 2015 (stressitestis kasutatud andmete seis) toimunud vahepealseid muutusi; stressitestis kasutatud staatilise bilansi eelduse mõju ja panga võetud meetmeid riskitundlikkuse leevendamiseks, näiteks asjaomaste varade müüki. Seega kasutatakse stressitesti tulemusi 2. samba soovituslikes nõuetes paindlikult, mitte mehaaniliselt.

8. Kuidas võetakse 2016. aasta SREPis arvesse kapitali säilitamise puhvrit?

EKP pangandusjärelevalve läheneb 2016. aasta SREPis kapitali säilitamise puhvrile teistmoodi. Kapitali säilitamise puhvrit ei kaasata enam täies ulatuses täidetaval alusel.

Mõned liikmesriigid (Küpros, Eesti, Soome, Itaalia, Läti, Leedu, Luksemburg ja Slovakkia) otsustasid nõuda oma pankadelt täielikku kapitali säilitamise puhvrit ilma üleminekuajata alates 1. jaanuarist 2016. Teised liikmesriigid valisid nelja-aastase üleminekuperioodi. Nende erinevate lähenemisviiside tõttu kehtestas EKP pangandusjärelevalve 2015. aasta SREPis EKP otsese järelevalve alla kuuluvatele krediidiasutustele SREPi suhtarvu, mis põhineb täies ulatuses täidetaval kapitali säilitamise puhvril. 2016. aasta SREPi tarbeks on seda otsust muudetud. Riikidel on võimalik teadlikult valida, kas nad soovivad rakendada rangemaid kapitalinõudeid või järkjärgulist lähenemisviisi, mille on valinud paljud riigid. Mõned riigid, nagu Portugal, on juba muutnud puhvri järkjärgulisele rakendamisele kohaldatavaid reegleid.

Kapitali säilitamise puhver on osa Basel III kapitalinõuetest ning selle eesmärk on tagada, et pangad looksid kapitalipuhvrid, mille saab kasutusele võtta, kui kantakse kahju. Kapitali säilitamise puhvri tase peab hiljemalt 1. jaanuariks 2019 ulatuma 2,5%ni riskiga kaalutud varadest.

9. Milline on 2016. aasta stressitest võrreldes teiste riikide stressitestidega?

EBA ja Ühendkuningriigi usaldatavusjärelevalve ameti (Prudential Regulation Authority, PRA) stressitestid ning Föderaalreservi põhjalik kapitali analüüs ja hindamine (Comprehensive Capital Analysis and Review, CCAR) ei ole otseselt võrreldavad, sest nende metoodikas, stsenaariumides ja ajavahemikes on märkimisväärsed erinevused. Kui need erinevused kõrvale jätta, on EBA stressitestide üldine mõju kooskõlas PRA 2015. aasta stressitesti mõjuga. Võrreldes 2016. aasta CCARiga on EBA stressitest rangem kui CCARi negatiivne stsenaarium, kuid vähem negatiivne kui CCARi väga negatiivne stsenaarium.

10. Milline on EBA 2016. aasta stressitest võrreldes 2014. aasta põhjaliku hindamise / stressitestiga (arvestades, et viimase tulemusi kasutati 2015. aasta SREPis)? Mis juhtub, kui panga kapitali suhtarv on 2016. aasta stressitestis madalam kui 2015. aasta SREPi 2. samba kapitalinõuded – kas on mõistlik järeldada, et sellisel juhul peab pank kaasama uut kapitali?

Esiteks oli 2014. aasta stressitest, mis moodustas osa põhjalikust hindamisest, palju ulatuslikum kui seekordne stressitest. 2014. aasta põhjalikus hindamises osales 130 panka ning see hõlmas varade kvaliteedi hindamist ja stressitesti. Põhjaliku hindamisega valmistus EKP järelevalveülesannete täitma asumiseks ja selle eesmärk oli kindlaks teha võimalik kapitalipuudujääk ja pangad, kes vajavad viivitamatult rekapitaliseerimismeetmeid. Et euroala pangad on nüüdseks stabiilsemas olukorras ja üldiselt paremini kapitaliseeritud, on 2016. aasta stressitesti eesmärk pigem hinnata püsivaid kitsaskohti ja mõista hüpoteetilise negatiivse turudünaamika mõju pankadele. Seega on 2014. aasta põhjaliku hindamise käigus läbi viidud stressitest ja 2016. aasta stressitest oma olemuselt küllaltki erinevad.

Peale selle tähendavad 2. samba struktuuris hiljuti tehtud muudatused (jaotus nõueteks ja soovituslikeks nõueteks), et 2015. aasta järelevalvealase läbivaatamise ja hindamise protsessi ja 2016. aasta stressitesti tulemusi ei saa otseselt võrrelda. Seetõttu oleks vale järeldada, et pank peab kohe kaasama uut kapitali, kui tema kapitali suhtarv on 2016. aasta stressitestis väiksem kui 2015. aasta SREPis nõutud 2. samba kapital.