EKP:n pankkivalvonta: riskiarvio vuodelle 2021

1 Johdanto

Koronaviruspandemia (covid-19) vaikutti maailmantalouteen ennennäkemättömällä tavalla vuonna 2020. Poikkeuksellisten raha- ja finanssipoliittisten sekä sääntelyyn ja valvontaan liittyvien toimien ansiosta pankkisektorilla on ollut tärkeä rooli vastattaessa kriisiin, myös siksi, että pankit olivat parantaneet vakavaraisuuttaan ja maksuvalmiuttaan finanssikriisin jälkeen. Pankkisektori on tukenut reaalitaloutta jatkamalla lainanantoa ja täyttämällä kotitalouksien ja yritysten likviditeettitarpeita.

Riskitilanteessa on viime kuukausina tapahtunut nopeita ja olennaisia muutoksia, ja lyhyellä ja keskipitkällä aikavälillä on hyvin epävarmaa, miten tilanne kehittyy jatkossa. EKP:n pankkivalvonta on mandaattinsa mukaisesti määrittänyt, arvioinut ja seurannut vallitsevia ja orastavia riski- ja haavoittuvuustekijöitä pankkisektorilla. Se pyrkii räätälöimään ja priorisoimaan valvontatoimensa niin, että resursseja voidaan siirtää dynaamisesti ja riskiperusteisesti aina tarpeen mukaan.

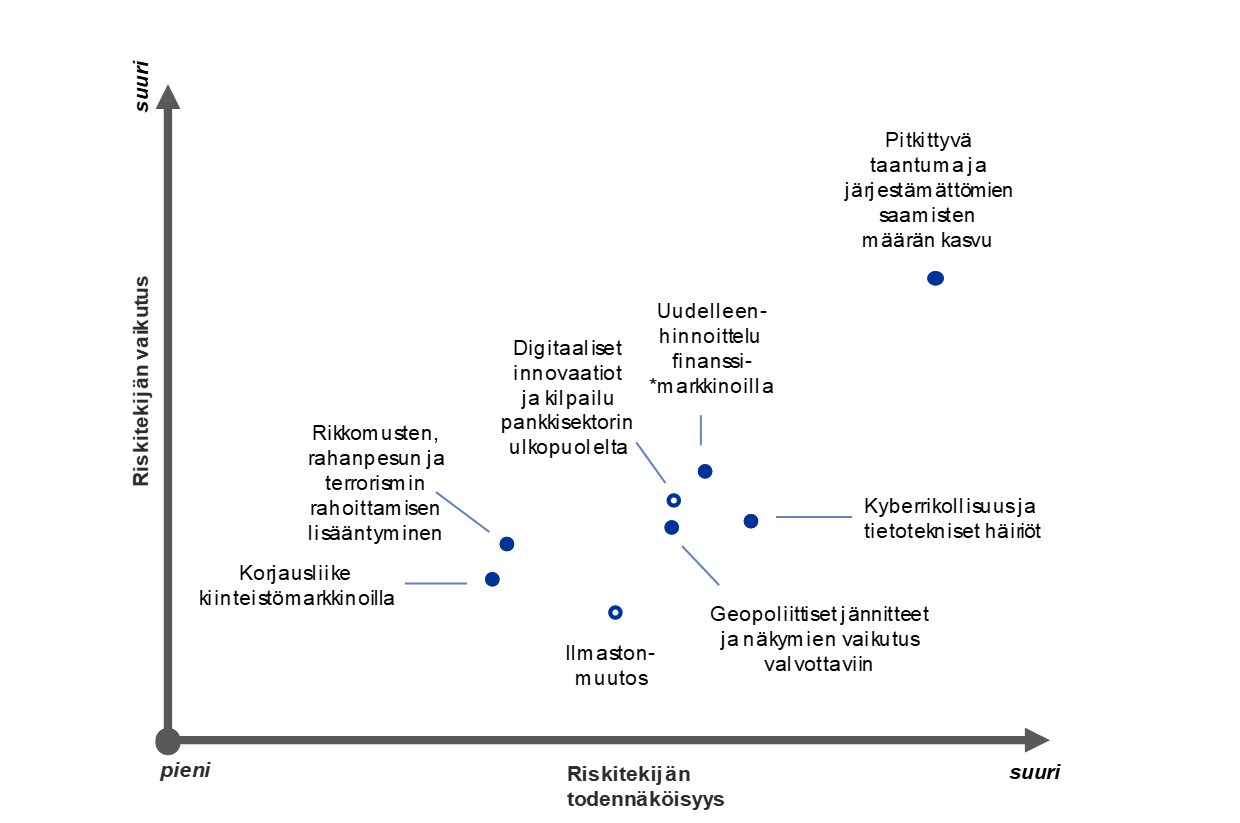

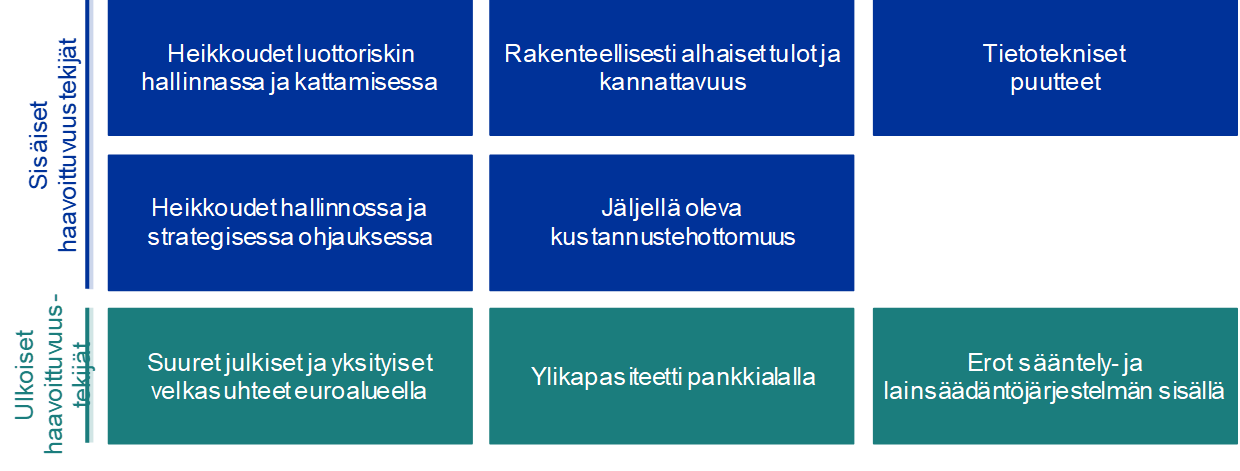

EKP:n pankkivalvonta on yhdessä kansallisten toimivaltaisten viranomaisten[1] kanssa arvioinut tärkeimpiä haasteita, joita valvottavien luottolaitosten odotetaan kohtaavan 2–3 vuoden aikajänteellä. Arvioinnin keskeiset tulokset on koottu yhteisen valvontamekanismin riskikarttaan 2021 sekä haavoittuvuustekijätaulukkoon (ks. kuvio 1). Riskikartassa näkyy pankkisektorin tärkeimpien riskitekijöiden todennäköisyyden ja vaikutuksen suuruusluokka (ks. kaavio 1). Riskitekijät voivat vaikuttaa valvottaviin luottolaitoksiin toimintaympäristön ja pankkijärjestelmän sisäisten ja ulkoisten haavoittuvuustekijöiden välityksellä. Keskeiset riski- ja haavoittuvuustekijät on otettu huomioon valittaessa yhteisen valvontamekanismin valvontaprioriteetteja vuodelle 2021.

Kaavio 1

Yhteisen valvontamekanismin riskikartta ja haavoittuvuustekijätaulukko 2021

Pandemian ja erittäin epävarman kokonaistaloudellisen toimintaympäristön muokkaamassa riskitilanteessa...

...valvontatoimilla pyritään vaikuttamaan haavoittuvuustekijöihin, jotka altistavat pankit riskeille.

Lähteet: EKP ja kansalliset toimivaltaiset viranomaiset

Huom. Riski- ja haavoittuvuustekijöitä ei tulisi tarkastella erillään, sillä ne voivat ruokkia tai vahvistaa toisiaan.

Riskikaaviossa valkoisella merkittyjen riskien odotetaan kasvavan vahvasti viiden vuoden kuluessa.

Taulukon sisäisiin haavoittuvuustekijöihin pankit voivat puuttua itse; ulkoiset haavoittuvuustekijät johtuvat niiden toimintaympäristöstä.

2 Pankkisektorin tärkeimmät riski- ja haavoittuvuustekijät

Valvottavien luottolaitosten riskitilanteeseen vaikuttavat eniten pandemia sekä erittäin epävarmat kokonaistaloudelliset näkymät.

EKP:n pankkivalvonnan arvioon pankkijärjestelmän tärkeimmistä riski- ja haavoittuvuustekijöistä ovat vaikuttaneet paitsi taloudellisen toiminnan supistuminen euroalueella ja geopoliittiset jännitteet myös rahoitusvarojen arvon nopea nousu.

Taloudellinen toiminta supistui ennennäkemättömästi euroalueella vuoden 2020 toisella neljänneksellä pandemian edellyttämien sulkutoimien myötä.[2] Toiminta pysyy todennäköisesti vähäisempänä kuin ennen pandemiaa vielä vuoden 2022 puoliväliin, ja sen arvioidaan elpyvän eri tahtia eri maissa ja eri sektoreilla.[3] Tartuntojen lisääntyminen vuoden 2020 lopulla ja uudet (joskin usein alueelliset) sulkutoimet ovat kasvattaneet epävarmuutta talousnäkymistä ja pitkittyvän taantuman riskiä, ainakin kunnes tehokasta rokotetta on saatavilla kaikkialla.

Geopoliittisten jännitteiden uusi voimistuminen on toinen huomattava tekijä, joka voi jarruttaa elpymistä. Syynä ovat etenkin toistuvat kauppariidat. Jännitteet voivat heikentää kasvunäkymiä ja muodostaa uhan rahoitustalouden perustekijöille. Yleisesti ottaen brexit-siirtymäkauden päättyminen ei vaikuttane euroalueen talouteen suuresti, ja vaikutus jäänee pankkisektorillakin melko vähäiseksi, sillä pankit ovat valmistautuneet tilanteeseen, joskin osa joutuu vielä tehostamaan valmistelujaan.[4] Muualla maailmassa kauppariidat ja muut geopoliittiset jännitteet voivat kuitenkin pahimmassa tapauksessa johtaa riskipreemioiden äkilliseen uudelleenarviointiin ja arvonmuutoksiin finanssimarkkinoilla.

Rahoitusvarojen arvo on noussut nopeasti maaliskuun 2020 sokin jälkeen, ja on mahdollista, että joillakin markkinoilla osakkeiden hinnat eivät enää vastaa niiden taustalla olevia taloudellisia perustekijöitä, joten sijoittajien luottamuksen muutos voi johtaa korjauksiin. Riskilisät ovat palanneet pandemiaa edeltäviin lukemiin, ja etenkin korkean tuoton joukkolainat yritysmarkkinoilla ovat alttiina mahdolliselle uudelleenhinnoittelulle heikkojen ja epävarmojen talousnäkymien vuoksi. Luottoriskin hinnoittelu ja asianmukainen luotto- ja markkinariskin arviointi pidetään valvonnan keskiössä.

Luottoriskin hallinta ja vakavaraisuus

Pandemian heikentämän taloudellisen toimintaympäristön odotetaan vaikuttavan kielteisesti saamisten laatuun, joskin vaikutus on todennäköisesti sektorikohtainen ja ajoittainen. On tärkeää erottaa toisistaan tilapäiset taloudelliset vaikeudet, joita pandemiasta aiheutuu kotitalouksille ja yrityksille, ja pitempiaikaiset vaikutukset, joiden taustalla on rakenteellisia tai pysyvämmän laatuisia reaalitalouden muutoksia. Yritysten luottoluokitukset voivat alentua, ja kotitalouksien kyky hoitaa velkojaan voi heikentyä.

Luottoriskiin on syytä suhtautua yhtenä pankkisektorin ja ‑valvojien keskeisistä haasteista tulevina kuukausina. Huomattavat ulkoiset haavoittuvuustekijät, kuten suuret yksityisen sektorin velkasuhteet, voimistavat mahdollisia haittoja pankeille, sillä joidenkin yritysten ja kotitalouksien velkakestävyys voi heiketä. Joillakin sektoreilla yritystuotot ovat pienentyneet rajusti sulkutoimien vuoksi, mikä kasvattaa maksukyvyttömyysriskiä etenkin näillä sektoreilla. Yritysten vaikeudet heijastuvat myös monien kotitalouksien elämään, ja heikkenevä työmarkkinatilanne voi vaikuttaa näiden velanhoitokykyyn. Lisäksi kiinteistömarkkinoilla on kasvava korjausliikkeen riski. Euroalueen asuinkiinteistömarkkinat ovat toistaiseksi selvinneet kriisistä hyvin, mutta asuntojen hinnannousu on jatkunut huolimatta siitä, että markkinoilla on merkkejä ylihinnoittelusta. Liikekiinteistösektorilla toimintaa on jo merkittävästi aiempaa vähemmän.[5]

Valtiot ovat luoneet monenlaisia järjestelyjä, joilla halutaan suojata yksityistä sektoria kriisin vaikutuksilta, mutta samalla julkiset velkasuhteet ovat kasvaneet.[6] Pankeilla on merkittävästi aiempaa enemmän saamisia kotimaan julkiselta sektorilta, mikä vahvistaa pankkien ja valtioiden kohtalonyhteyttä, ja joissakin maissa huoli julkisen velan kestävyydestä saattaa johtaa taas kierteeseen, jossa pankkien ja valtion ongelmat ruokkivat toisiaan.

Julkisen sektorin toimet ovat olleet välttämättömiä reaalitalouden tukemiseksi ja pankkisektoria kohdanneen sokin lievittämiseksi. Ne kuitenkin päättyvät sen jälkeen, kun pandemia lakkaa olemasta uhka taloudelle, ja pankkien on valmistauduttava siihen, että järjestämättömien saamisten määrä kasvaa. Pankkien on joka tapauksessa varauduttava äkilliseen muutokseen, joka seuraa tilapäisten tukitoimien päättymistä. Euroopan pankkien lähtötilanne oli parempi kuin finanssikriisin yhteydessä, sillä ne olivat vakavaraisempia, niiden saamisten laatu oli parempi ja samaten niiden häiriönsietokyky. Pankkien vakavaraisuutta tuki myös EKP:n suositus keskeyttää osingonjako tilapäisesti vuonna 2020 ja pitää se jäissä tai ainakin rajoittaa sitä syyskuuhun 2021 saakka sekä maksaa muuttuvia palkkioita erittäin hillitysti.[7] Jos saamisten laatu heikkenee tukitoimien päätyttyä, pankkien vakavaraisuus voi kärsiä. Pankkien on siksi varmistettava, että niillä on käytössään kattava luottoriskistrategia, jonka avulla pystytään puuttumaan välittömästi heikkouksiin luottoriskin hallinnassa ja kattamisessa. Lisäksi pankeissa tarvitaan seurantaa, jonka avulla luottojen laadun heikkeneminen havaitaan hyvissä ajoin, jotta ne pystyvät tekemään asianmukaiset varaukset ja hallitsemaan tilanteen tehokkaasti.

Liiketoimintamallien kestävyys ja hallinto

Koronaviruskriisin aiheuttamat haasteet ilmenevät sykleissä, ja pankit joutuvat niiden vuoksi tekemään tavallista suurempia varauksia. Lisäksi pandemia vaikeuttaa tulonmuodostusta ja rapauttaa monen pankin jo valmiiksi heikkoja tuloja ja kannattavuutta. Korkotulot pysyvät vaimeina, sillä korkomarginaalit kapenevat, kun likvidejä varoja säilytetään yhä enemmän EKP:ssä, tietyissä lainoissa on myönnetty lykkäyksiä ja antolainauskorot ovat yleisen korkotason mukaisesti alhaalla. Vaikka lainojen suuri määrä on osittain kompensoinut näiden tekijöiden vaikutusta, tilanne voi vaikeutua, kun lainojen myöntämiskriteerejä tiukennetaan ja valtioiden myöntämät takaukset poistuvat vähitellen. Lisäksi toimitusmaksuista ja palkkioista saatavat tulot pienenevät kilpailun kiristyttyä. Näistä syistä ja myös varausten kasvun vuoksi valvottavien luottolaitosten oman pääoman tuotto putosi lähes nollaan vuoden 2020 alkupuoliskolla. Tuleva kehitys riippuu kriisin etenemisestä.

Kannattavuuden heikettyä vuonna 2020 pankit odottavat vuodesta 2021 jonkin verran parempaa, mutta riskinä on, että uudet pandemia-aallot ja niiden taloudelliset seuraukset voivat synkentää näkymiä. Pankkien markkina-arvon ja oman pääoman kirjanpitoarvon suhde kävi pohjalukemissa maaliskuussa 2020 ja on sittemmin elpynyt vain osittain, sillä tulosnäkymät ovat vaisut ja riskit ovat lisääntyneet. Pankkien täytyisi pystyä puuttumaan haavoittuvuustekijöihinsä ja sopeuttamaan liiketoimintamallejaan rakenteellisten haasteiden kuten ylikapasiteetin ja yhä heikon kustannustehokkuuden korjaamiseksi, ja pandemia voi antaa tarvittavan tilaisuuden. Asiakkaat suhtautuvat yhä myönteisemmin digitaalisiin palveluihin pandemian lisättyä etätyöjärjestelyjä, mikä saattaa auttaa pankkien johtoa tarttumaan syvään juurtuneisiin kustannusrakenteisiin ja parantamaan kustannustehokkuutta keskipitkällä aikavälillä.

Sisäisten prosessien digitalisaatio on yleinen trendi ajassamme, ja se voi tukea näitä pyrkimyksiä. Keskipitkällä aikavälillä teknologia lisää kilpailua pankkisektorin ulkopuolelta (kun esimerkiksi suuret teknologiayritykset tarjoavat alan palveluja) mutta myös tarjoaa uusia liiketoimintamahdollisuuksia pankeille. Kriisin vaikutukset kilpailuympäristöön jäävät vielä nähtäviksi, ja vaikka kriisi saattaakin siirtää huomiota pois strategisista aloitteista lyhyellä aikavälillä, se myös lisää johdon painetta hyödyntää kaikki mahdolliset synergiaedut. Pankkien on jatkuvasti kehitettävä liiketoimintamallejaan kestävämmiksi, sillä kannattavuustavoitteiden saavuttamisesta on näinä aikoina tullut yhä vaikeampaa. Liiketoimintamallien kestävyys pysyy yhtenä valvonnan painopistealueena.

Digitalisaation eteneminen voi auttaa pankkeja muuttamaan liiketoimintamallejaan kannattavampaan suuntaan pitkällä aikavälillä, mutta siihen liittyy haavoittuvuustekijöitä, jos tietojärjestelmät ovat puutteellisia ja alttiina kyberrikollisuudelle ja toimintahäiriöille. Valvottavat luottolaitokset ovat osoittaneet vahvaa toiminnallista häiriönsietokykyä pandemian alusta saakka. Liiketoiminnan jatkuvuutta koskevat suunnitelmat on saatu nopeasti käyttöön. Muuttuva digitaalinen toimintaympäristö tuo kuitenkin mukanaan uusia haasteita. Kyberuhkia on tullut viime aikoina lisää, kun rikolliset ovat pyrkineet hyötymään etätyöjärjestelyjen lisääntymisestä.[8] Useissa pankeissa keskeiset prosessit ovat vanhentuneiden tietojärjestelmien varassa, ja niiden suojaaminen kyberriskeiltä edellyttää suurimittaisia tietoteknisiä investointeja. Investoinnit saattavat kuitenkin nykytilanteessa viivästyä. EKP on tehnyt tietoteknisiä riskejä koskevan selvityksen, ja tulosten perusteella pankeilla on parantamisen varaa etenkin tietotekniikkariskien ja tietojen laadun hallinnassa.[9]

Vahva sisäinen hallinto ja strateginen ohjaus ovat keskeisen tärkeitä, jotta pankit pystyvät vastaamaan asianmukaisesti kriisin mukanaan tuomiin haasteisiin. Pankkien hallinto- ja ohjausjärjestelmiä on viime vuosina kehitetty, mutta koronaviruspandemia on paljastanut joitakin pitkäaikaisia heikkouksia. Riskitietojen yhdistelyssä ja raportoinnin tarkkuudessa ilmenneet pitkäaikaisongelmat hankaloittavat strategisten päätösten ohjausta ja olennaisten riskien seurantaa pandemian yhteydessä. Tietojen paikkansapitävyys on tärkeää esimerkiksi luottoriskin kehityksen seurannassa ja pääomasuunnittelussa. Monissa pankeissa valvontatoimintojen sopeuttaminen kriisitilanteeseen ei ole ollut riittävän ennakoivaa, mikä on vaikeuttanut riskien tunnistusta, seurantaa ja hallintaa. Riskinottoperiaatteita ei ole otettu täysin huomioon riskienhallintakäytännöissä ja päätöksentekoprosesseissa, eikä ylimmillä hallintoelimillä ole ollut riittävää yleiskuvaa kriisin vuoksi tehdyistä toiminnallisista ja riskienhallintapäätöksistä. Heikko hallinto ja vajavainen riskivalvonta pankeissa altistavat ne rahanpesuun ja terrorismin rahoitukseen liittyville riskeille. Rahanpesun ja terrorismin rahoituksen valvonta on kansallisten viranomaisten vastuulla, mutta EKP käy tiedonvaihtoa näiden kanssa ja ottaa riskit huomioon pankkien toiminnan vakautta koskevissa arvioissaan, kuten valvojan arviointiprosessissa ja arvioidessaan hallintoelinten jäsenten soveltuvuutta.

Muita valvonnan painopistealueita

EU:ssa on yhä varaa yhdenmukaistaa niin sääntelyä kuin lainsäädäntöäkin. Joidenkin EU:n sääntöjen toimeenpanossa on edelleen kansallisia eroja, vaikka merkittävää edistystä on saavutettu. Sääntelyn yhdenmukaistaminen EU:ssa ja pankkiunionin saattaminen valmiiksi ovat tärkeitä edellytyksiä sille, että EU:n pankkisektorista saadaan tehokkaampi ja kriisinkestävämpi. Kun säännöt ovat kaikkialla yhdenmukaiset, pankkien on helpompi toimia useammassa maassa tai yhdistyä useammassa maassa toimiviksi ryhmiksi, ja se taas vahvistaa koko sektoria. Pankkiunioniin tarvitaan vielä eurooppalainen talletussuojajärjestelmä (pankkiunionin ns. kolmas pilari). Talletussuojajärjestelmän suunnittelun lisäksi tulisi ratkaista pankkien ja valtioiden kohtalonyhteys, parantaa kriisinhallintajärjestelmiä, poistaa esteitä pääoman ja varojen siirroilta maasta toiseen sekä edistää pankkitoiminnan yhdentymistä yli valtiollisten rajojen. Näiden pyrkimysten tueksi tulisi poistaa esteitä yksityisen sektorin osallistumiselta riskien jakamiseen ja edistää Euroopan pääomamarkkinoiden yhdentymistä pääomamarkkinaunionin avulla. Lisäksi on elintärkeää, että Basel III ‑uudistuksen viimeisetkin osat pannaan täytäntöön ajoissa, kattavasti ja johdonmukaisesti, jotta vältytään uusilta sääntely- ja lainsäädäntöeroilta EU:ssa.

Pankit ja valvojat ovat yhä vahvemmin tietoisia ilmastoriskien vaikutuksesta, ja pandemia on vain korostanut tarvetta parantaa näiden riskien hallintaa ja julkistamista nopeutuvassa tahdissa. Fyysisistä riskeistä aiheutuu yhä enemmän kustannuksia, ja myös siirtymäriskit kasvavat, kun taloudellisesta toiminnasta pyritään yhä vahvemmin tekemään ilmaston ja ympäristön kannalta neutraalia ja kestävää. Euroopan järjestelmäriskikomitean hiljattain julkistamasta analyysista ilmenee, että jos toimiin ryhtymistä lykätään, kokonaistaloudelliset kustannukset nousevat merkittäviksi. Pankeille voi aiheutua vaikeuksia etenkin siirtymäriskiskenaariossa, jossa ilmastonmuutoksen torjuntaan tähtääviä sääntöjä kiristetään nopeaan tahtiin.[10] Vaikka ilmastoriskitietoisuus on lisääntynyt ja pankkien ylin johto osoittaa yhä suurempaa mielenkiintoa ilmastoriskien seurantaa kohtaan, harvat pankit ovat ottaneet ne kattavasti huomioon riskienhallintajärjestelmässään. Pankit eivät myöskään ole julkistaneet ilmastoriskiprofiiliaan asianmukaisesti. Tarvitaan huomattavia ponnistuksia, jotta finanssimarkkinoilla on avoimesti tietoa eri luottolaitoksien altistumisesta ilmasto- ja ympäristöriskeille.[11]

3 Yhteenveto

Arvio tärkeimmistä riski- ja haavoittuvuustekijöistä pankkisektorilla toimii lähtökohtana valvontaprioriteeteille, jotka tukevat strategista suunnittelua. Riskiarvion pohjalta EKP:n pankkivalvonta on valinnut vuodelle 2021 seuraavat neljä painopistealuetta:

- luottoriskin hallinta

- vakavaraisuus

- liiketoimintamallien kestävyys

- hallinto.

Valvonnassa kiinnitetään huomiota myös esimerkiksi siihen, miten pankit ottavat huomioon EKP:n Ilmasto- ja ympäristöriskien hallintaoppaan sekä kyberriskeistä ja rahanpesuun ja digitalisaatioon liittyvistä riskeistä aiheutuvat uhat vakavaraisuudelle. Lisäksi tarkkaillaan Basel III ‑säännöstön toimeenpanovalmiuksia pankeissa.

Erittäin epävarmassa taloustilanteessa riskit voivat muuttua varsin nopeasti. Pankkien ja valvojien täytyykin pystyä tunnistamaan uudet riskit nopeasti ja muuttaa painopisteitä niiden mukaan. Vuosi 2020 on osoittanut, että EKP:n pankkivalvonta on valmis muuttamaan valvontaprioriteetteja nopeasti ja joustavasti, kun riskitilanteen kehitys sitä edellyttää.

© Euroopan keskuspankki 2021

Postiosoite 60640 Frankfurt am Main, Germany

Puhelin +49 69 1344 0

Internet www.bankingsupervision.europa.eu

Kaikki oikeudet pidätetään. Kopiointi on sallittu opetuskäyttöön ja ei-kaupallisiin tarkoituksiin, kunhan lähde mainitaan.

Arvio perustuu 31.12.2020 käytettävissä olleisiin tietoihin.

Termien selityksiä on EKP:n pankkivalvontasivuilla olevassa (englanninkielisessä) sanastossa.

HTML ISBN 978-92-899-4583-7, ISSN 2599-9710, doi:10.2866/052937 QB-CK-21-001-FI-Q

- Riskianalyysissä nojaudutaan muun muassa yhteisten valvontaryhmien ja EKP:n mikro- ja makrovakausvalvonnasta vastaavien toimintojen työhön. Riskianalyysissa otetaan lisäksi huomioon pankkien ja asiaankuuluvien viranomaisten kanssa käyty dialogi. Yhteisen valvontamekanismin riskikarttaan on koottu mikrovalvonnan kannalta tärkeimmät ongelmat. Makrovakauspolitiikan ja rahoitusvakauden kannalta keskeisiä järjestelmäriskejä tarkastellaan kahdesti vuodessa ilmestyvässä EKP:n Financial Stability Review ‑julkaisussa.

- Ks. ”GDP main aggregates and employment estimates for the second quarter of 2020”, Eurostat news release, No 133/2020, 8.9.2020.

- Ks. Euroalueen talousnäkymiä koskevat eurojärjestelmän asiantuntijoiden arviot, joulukuu 2020.

- Ks. ”Brexit: banks should prepare for year-end and beyond”, Pankkivalvonnan uutiskirje, EKP, 18.11.2020.

- Ks. Financial Stability Review, EKP, marraskuu 2020.

- Ks. Euroalueen talousnäkymiä koskevat eurojärjestelmän asiantuntijoiden arviot, joulukuu 2020.

- Ks. EKP:n lehdistötiedote ”ECB asks banks to refrain from or limit dividends until September 2021”, 15.12.2020.

- Ks. EKP:n valvontaelimen jäsenen Pentti Hakkaraisen puhe ”Are banks Cyber-proof in the digital world?” Euroopan pankkiyhdistysten liiton verkkokonferenssissa ”Cyber security and resilience: the basis of it all in digital innovation”, Frankfurt am Main, 22.10.2020.

- Ks. ”The need for improved cyber resilience in euro area banks”, Pankkivalvonnan uutiskirje, EKP, 15.5.2019.

- Ks. ”Positively green: Measuring climate change risks to financial stability”, Euroopan järjestelmäriskikomitea, kesäkuu 2020.

- Ks. 27.11.2020 julkaistu EKP:n lehdistötiedote ”EKP julkaisee ilmasto- ja ympäristöriskien hallintaoppaan”.