Vorwort von Mario Draghi, Präsident der EZB

Für die Erholung im Euro-Währungsgebiet ist ein stabiler Bankensektor, der im Dienste der Wirtschaft steht, unverzichtbar. Und die wichtigste Lehre aus der Krise lautet, dass für einen stabilen Bankensektor eine strenge Regulierung und wirksame Aufsicht unverzichtbar sind. Tatsächlich war eine der Ursachen für die globale Finanzkrise die übermäßige Deregulierung. Strengere Regeln für den Finanzsektor und eine bessere Aufsicht sind also im Grunde Teil der Wachstumsagenda. Dabei wurden auf europäischer Ebene wie auch weltweit große Fortschritte erzielt. Im November 2014 wurde die europäische Bankenaufsicht aus der Taufe gehoben. Dies war ein entscheidender Schritt, mit dem der Grundstein für einen stabileren Bankensektor und ein stärker integriertes Europa gelegt wurde.

In den vergangenen Jahren sind die europäischen Banken gemessen an ihrer Eigenkapitalausstattung, Verschuldung, Refinanzierung und Risikobereitschaft widerstandsfähiger geworden. Dadurch konnten sie der Wirtschaftskrise in den Schwellenländern, dem Einbruch der Ölpreise und den unmittelbaren Folgen des Brexit-Votums trotzen. Gesündere Banken sind zudem in der Lage, fortlaufend Kredite bereitzustellen, was zur Unterstützung der wirtschaftlichen Erholung im Eurogebiet dringend erforderlich ist.

Die europäische Bankenaufsicht hat wesentlich zur Gewährleistung der Widerstandsfähigkeit des Bankensektors beigetragen. Mit der Einführung einer strengen und fairen Bankenaufsicht, bei der euroraumweit dieselben hohen Standards angewandt werden, hat sie Vertrauen in die Qualität der Aufsicht und damit auch in die Stabilität der Kreditinstitute geschaffen.

Es sind jedoch noch nicht alle Probleme gelöst. Der Bankensektor ist aufgrund seiner geringen Rentabilität nur eingeschränkt in der Lage, die Erholung im Euroraum zu unterstützen. Überkapazitäten, Ineffizienzen und Altlasten schmälern die Ertragskraft der Banken. Es liegt an den Banken selbst, geeignete Antworten auf diese Herausforderungen zu finden. Und im Sinne einer kräftigen Belebung im Euro-Währungsgebiet ist dabei rasches Handeln geboten.

Die europäische Bankenaufsicht trägt maßgeblich zu einem stabileren Bankensektor im Euroraum bei. Gleichzeitig gewährleistet sie gleiche Wettbewerbsbedingungen und schafft somit die Voraussetzung für einen einheitlichen Bankenmarkt. Damit jedoch die Integrität des einheitlichen Bankenmarkts auch in Zukunft nicht infrage gestellt wird, müssen wir die Bankenunion vollenden. So wie wir einen gemeinsamen Aufsichts- und Abwicklungsmechanismus im Euroraum geschaffen haben, so müssen wir nun auch dafür Sorge tragen, dass Einleger überall den gleichen Schutz genießen.

Einleitendes Interview mit Danièle Nouy, Vorsitzende des Aufsichtsgremiums

Im November 2016 feierte die europäische Bankenaufsicht ihr zweijähriges Bestehen. Sind Sie zufrieden mit dem, was bisher erreicht wurde?

Offen gesagt bin ich sehr stolz auf das, was wir erreicht haben. Wir haben innerhalb kürzester Zeit eine Institution geschaffen, die zur Gewährleistung der Stabilität des gesamten europäischen Bankensektors beiträgt. Die europäische Bankenaufsicht steht natürlich noch am Anfang, und es gibt nach wie vor Verbesserungspotenzial. Aber sie funktioniert, und zwar gut. Menschen aus ganz Europa arbeiten Hand in Hand für ein gemeinsames Ziel: einen stabilen Bankensektor. Einige sind hier bei der EZB tätig, viele andere wiederum sind bei den nationalen Aufsichtsbehörden beschäftigt. Zusammen bilden sie ein wahrhaft europäisches Bankenaufsichtsteam. Und ihr Engagement ist die Triebfeder unseres Erfolgs. Ich kann ihnen gar nicht genug dafür danken; es ist mir eine Ehre und eine Freude, mit all diesen Menschen zusammenarbeiten zu dürfen: den Mitarbeitern der EZB, den nationalen Aufsehern und natürlich auch den Mitgliedern des Aufsichtsgremiums.

Kurz gesagt: Was waren die wichtigsten Erfolge der europäischen Bankenaufsicht im Jahr 2016?

Da fallen mir drei Dinge ein: Erstens haben wir damit begonnen, das Problem der notleidenden Kredite wirksam anzugehen. Eine Arbeitsgruppe zu diesem Thema hatten wir bereits 2015 eingerichtet. Im Jahr 2016 folgte dann der Entwurf einer Leitlinie für die Banken zum Umgang mit hohen Beständen an notleidenden Krediten. Damit haben wir einen großen Schritt nach vorne gemacht. Zweitens wurde die Zahlungsfähigkeit des Bankensektors im Eurogebiet weiter verbessert. Und schließlich haben wir die Bankenaufsicht im Euroraum mit dem Ziel, alle Banken nach denselben hohen Standards zu beaufsichtigen, weiter harmonisiert.

Was haben Sie konkret unternommen, um die Aufsichtspraktiken zu harmonisieren?

Das europäische Aufsichtsrecht bietet den Aufsehern bei der Anwendung der Regeln eine Reihe von Optionen und Ermessensspielräumen. Wir haben im Jahr 2016 mit den nationalen Aufsichtsbehörden vereinbart, diese Optionen und Ermessens-spielräume euroraumweit einheitlich zu nutzen, und haben daraufhin eine EZB-Verordnung erlassen sowie einen Leitfaden herausgegeben. Ein anderes wichtiges Instrument zur Harmonisierung der Aufsicht ist der aufsichtliche Überprüfungs- und Bewertungsprozess, kurz SREP genannt. Dieser gewährleistet, dass alle Banken im Euro-Währungsgebiet nach den gleichen Methoden und Standards beaufsichtigt werden. Wir haben den SREP im vergangenen Jahr weiterentwickelt und angepasst, sodass unsere Eigenkapitalzuschläge nun wesentlich genauer dem individuellen Risikoprofil der jeweiligen Bank entsprechen.

Sind für die Banken im Euroraum nun also gleiche Wettbewerbsbedingungen gegeben?

Diesem Ziel sind wir ein gutes Stück näher gekommen. Es gibt allerdings immer noch den einen oder anderen Stolperstein. Die Regulierung beispielsweise stellt sich im Euroraum nach wie vor etwas fragmentiert dar. Bei einigen Vorschriften für die Banken handelt es sich um EU-Richtlinien, die noch in nationales Recht umgesetzt werden müssen. Die geltenden Vorschriften unterscheiden sich daher von Land zu Land, was die Effizienz der europäischen Bankenaufsicht verringert und ihre Kosten erhöht. Wenn die Politik es also ernst meint mit der Bankenunion, dann müssen die Regeln weiter harmonisiert werden. Eine Möglichkeit wäre, nicht so sehr auf Richtlinien, sondern mehr auf Verordnungen zurückzugreifen, die in allen EU-Mitgliedstaaten unmittelbar anzuwenden sind. Die jüngste Gesetzesvorlage der Europäischen Kommission, mit der viele wichtige Aspekte des Regelwerks überprüft werden, bietet eine gute Gelegenheit für die weitere Harmonisierung der Bankenregulierung in der EU. Diese Chance dürfen wir auf keinen Fall verpassen. Der endgültige Rechtstext sollte zudem gewährleisten, dass die Aufsicht über alle notwendigen Instrumente und die erforderliche Flexibilität verfügt, um ihre Aufgaben angemessen erfüllen zu können.

Gilt die Wettbewerbsgleichheit auch für Banken, die nicht direkt von der EZB beaufsichtigt werden?

Direkt von der EZB beaufsichtigt werden die rund 130 größten Banken im Euro-Währungsgebiet, die sogenannten bedeutenden Institute. Die übrigen Banken (etwa 3 200), die als weniger bedeutende Institute oder kurz LSIs bezeichnet werden, stehen unter der direkten Aufsicht der nationalen zuständigen Behörden. Bei der Aufsicht über die LSIs spielt die EZB eine indirekte Rolle. Zusammen mit den nationalen Aufsichtsbehörden unterstützen wir die Ausarbeitung einheitlicher Standards auch für die Beaufsichtigung von LSIs. Im vergangenen Jahr haben wir eine Reihe derartiger Standards entwickelt. Darüber hinaus haben wir unseren Ansatz für Optionen und Ermessensspielräume auch auf kleinere Banken ausgedehnt, und wir arbeiten an einem harmonisierten SREP für die LSIs. Natürlich halten wir beim Umgang mit LSIs am Grundsatz der Verhältnismäßigkeit fest und passen die Aufsichtsintensität dem Risikoprofil der kleineren Banken an.

Stichwort Banken: Wie ist es denn aktuell um die Kreditinstitute in Europa bestellt?

Nun, die gute Nachricht ist, dass sie in den vergangenen Jahren viel widerstandsfähiger geworden sind und ihre Kapitalpuffer deutlich erhöht haben. Zugleich jedoch sind sie nach wie vor mit Risiken und Herausforderungen konfrontiert. Sie müssen nicht nur einen Weg finden, um ihre Gewinne in einem schwierigen Umfeld zu steigern, Altlasten zu entsorgen und mit Cyberkriminalität und anderen IT-Risiken umzugehen. Es stellen sich ihnen derzeit noch viele weitere Fragen: Wird sich die Konkurrenz durch Nichtbanken verschärfen? Wohin steuert die Wirtschaft des Euroraums? Wie wird sich der Brexit auf die Banken im Eurogebiet auswirken? Wie entwickeln sich andere geopolitische Themen weiter? Banken agieren in einer von Risiken und Veränderungen geprägten Welt, sie müssen mit diesen Risiken umgehen und sich dem Wandel stellen. Nur dann können sie auf lange Sicht rentabel bleiben.

Die Niedrigzinsen und eine strengere Regulierung werden häufig als besondere Herausforderungen für die Banken angeführt. Wie sehen Sie das?

Bei den Großbanken im Euroraum machen Zinserträge mehr als die Hälfte ihrer Gesamterträge aus. Die Zinssätze sind daher durchaus ein Thema und die niedrigen Zinsen eine Herausforderung. Im Jahr 2017 werden wir das Zinsrisiko der Banken näher untersuchen. So wird zum Beispiel der diesjährige Stresstest eine Sensitivitätsanalyse beinhalten, die sich auf die Auswirkungen von Zinsänderungen auf das Anlagebuch konzentriert. Was die Regulierung betrifft, so stellen Vorschriften grundsätzlich immer eine Belastung für diejenigen dar, die sie beachten müssen. Wir dürfen aber in diesem Fall unseren Blick nicht nur auf die Banken richten. Strengere Regeln helfen Krisen vorzubeugen. Und die Erfahrung hat uns gelehrt, dass Finanzkrisen die Wirtschaft, die Steuerzahler und letztlich auch die Banken selbst teuer zu stehen kommen. Es wäre daher sehr wünschenswert, dass die Reform der internationalen Aufsicht wie vorgesehen zum Abschluss gebracht wird. Rückschritte bei dieser Reform wären das Letzte, was wir uns leisten sollten. Der Finanzsektor geht über nationale Grenzen hinaus, dementsprechend müssen auch die Regeln für die Finanzbranche grenzüberschreitend gelten. Dies ist eine wesentliche Lehre aus der Finanzkrise.

Wie begegnet die Bankenaufsicht den Herausforderungen, vor denen die Kreditinstitute stehen?

Die von mir gerade angesprochenen Risiken und Herausforderungen finden ihren Niederschlag in unseren Aufsichtsprioritäten für 2017. Zunächst einmal werden wir die Geschäftsmodelle der Banken genauer analysieren und die Bestimmungsfaktoren ihrer Ertragsentwicklung beleuchten. Dazu werden unsere gemeinsamen Aufsichtsteams die jeweiligen Banken eingehend untersuchen. Außerdem werden wir prüfen, wie sich bestimmte Entwicklungen wie etwa FinTechs oder der Brexit auf die Geschäftsmodelle der Banken im Euroraum auswirken könnten. Letztendlich ist es aber natürlich nicht unsere Aufgabe, neue Geschäftsmodelle vorzuschreiben. Doch wir können und werden die bestehenden Modelle hinterfragen. Unser zweiter Aufsichtsschwerpunkt ist das Risikomanagement. Im aktuellen Umfeld niedriger Rentabilität und hoher Liquidität könnten die Kreditinstitute versucht sein, sich auf eine riskante Jagd nach Rendite zu begeben. Vor diesem Hintergrund ist das Risikomanagement wichtiger denn je. Unser drittes Hauptaugenmerk gilt dem Kreditrisiko. Hier geht es vornehmlich um notleidende Kredite – ich habe diesen wichtigen Punkt ja bereits angesprochen.

Notleidende Kredite waren 2016 tatsächlich ein großes Thema. Wie ist denn der aktuelle Stand der Dinge?

Banken und Aufsichtsbehörden haben zweifellos schon viel erreicht. Gleichwohl sind notleidende Kredite, oder NPLs, noch immer ein großes Thema. Sie lasten wie Blei auf den Bankbilanzen: Sie bremsen die Gewinnentwicklung und setzen den Banken Grenzen bei der Kreditvergabe an die Wirtschaft. Der von uns entwickelte Leitfaden wird den Banken helfen, ihre Bilanzen zu bereinigen. Er fördert eine einheitliche Forbearance, Anrechnung, Risikovorsorge und Offenlegung in Bezug auf NPLs. Und er hält Banken mit hohen Beständen an notleidenden Krediten dazu an, konkrete Ziele zum Abbau notleidender Kredite festzulegen und umzusetzen. Die im Leitfaden vorgegebenen Best Practices bilden unsere aufsichtlichen Erwartungen ab. Unsere gemeinsamen Aufsichtsteams haben bereits damit begonnen, aktiv das Gespräch mit den Banken hinsichtlich ihrer Pläne zur Umsetzung des Leitfadens zu suchen. Das Problem der NPLs betrifft jedoch nicht nur die Banken und deren Aufseher. Wie schnell ein Kreditinstitut seine NPL-Bestände auflösen kann, hängt auch von den nationalen Rechtssystemen ab. Und in einigen Ländern behindern diese Systeme eine rasche Auflösung. Hier könnte die nationale Politik den Banken zur Seite springen. Sie könnte das Rechtssystem effizienter machen, den Zugang zu Sicherheiten verbessern, außergerichtliche Schnellverfahren einrichten und abgestimmte steuerliche Anreize setzen.

Sie haben das Risikomanagement als einen Ihrer Schwerpunkte für 2017 erwähnt. Was genau verbirgt sich dahinter?

Es versteht sich von selbst, dass Banken immer und überall ein solides Risikomanagement benötigen – schließlich ist es ihr Geschäft, Risiken einzugehen und zu verteilen. Solides Risikomanagement ist jedoch eine komplexe Angelegenheit und bedarf einer Reihe von Elementen. Erste Voraussetzung ist die richtige Kultur – eine Kultur, die Risikomanagement wertschätzt und nicht als ein Hindernis im Streben nach höheren Gewinnen betrachtet. Formal ausgedrückt sind für ein solides Risikomanagement solide Governance-Strukturen erforderlich, d. h., die Entscheidungsträger müssen den Risikomanagern Gehör schenken. Die von uns im Juni 2016 veröffentlichten Ergebnisse einer entsprechenden Überprüfung zeigen, dass bei vielen Banken diesbezüglich noch Verbesserungsbedarf besteht. Zudem braucht man für ein solides Risikomanagement gutes Datenmaterial. Aus diesem Grund werden wir im laufenden Jahr prüfen, inwieweit die Kreditinstitute die einschlägigen internationalen Standards einhalten. Verbunden damit haben wir ein Großprojekt gestartet, um die internen Modelle zu bewerten, die von den Banken zur Ermittlung ihrer risikogewichteten Aktiva verwendet werden. Diese internen Modelle sind wichtig, da risikogewichtete Aktiva die Grundlage für die Berechnung der Kapitalanforderungen bilden. Und schließlich planen wir eine thematische Überprüfung, die Aufschluss über die ausgelagerten Aktivitäten der Banken und die Steuerung der damit verbundenen Risiken geben soll.

Was die weitere Entwicklung anbelangt, was ist Ihre Vision für die europäische Bankenaufsicht? Wie kann sie sowohl der Öffentlichkeit als auch den Banken dienen?

Die Aufsicht bildet ein Gegengewicht zu den Kreditinstitituten, das die Stabilität erhöht: Die Banken haben eher die Erträge im Blick, die Aufsicht eher die Risiken; die Banken sorgen sich eher um Rentabilität, die Aufsicht eher um Stabilität. Eine Bankenaufsicht, die ihrer Aufgabe gerecht wird, hält die Banken davon ab, übermäßige Risiken einzugehen, und beugt so künftigen Krisen vor. Sie schützt Sparer, Anleger, Steuerzahler und die gesamte Wirtschaft. Ein weiterer Vorzug der europäischen Bankenaufsicht ist ihre spezifisch europäischer Blickwinkel. Sie blickt über den nationalen Tellerrand hinaus, sodass sie Risiken frühzeitig erkennen und deren Ausbreitung verhindern kann. Da sie unabhängig von nationalen Interessen agiert, kann sie eine strenge, aber gerechte Aufsicht über alle Banken im Eurogebiet gewährleisten. So trägt sie dazu bei, gleiche Wettbewerbsbedingungen zu schaffen, in deren Rahmen jeder die gleichen Rechte und Pflichten hat. Dies ist das Fundament, auf dem ein wahrhaft europäischer Bankensektor zum Nutzen der gesamten Wirtschaft gedeihen kann.

Beitrag der Bankenaufsicht zur Finanzstabilität

Die Banken des Euro-Währungsgebiets verzeichneten im Jahr 2016 stabile, wenn auch niedrige Gewinne. Unterdessen blieben ihre Risiken und Herausforderungen im Vergleich zum Vorjahr weitgehend unverändert. Das Hauptrisiko betraf die Tragfähigkeit der Geschäftsmodelle und die Rentabilität der Banken. Weitere bedeutende Risiken ergaben sich unter anderem aus den hohen Beständen an notleidendenden Krediten (non-performing loans – NPLs) sowie geopolitischen Unsicherheiten, darunter die mittel- und langfristigen Auswirkungen des Brexit. Vor diesem Hintergrund legte die europäische Bankenaufsicht ihre Aufsichtsschwerpunkte fest.

Darüber hinaus arbeitete sie weiter an der Verbesserung ihres wichtigsten Instruments – des aufsichtlichen Überprüfungs- und Bewertungsprozesses (Supervisory Review and Evaluation Process – SREP). Im Ergebnis wurde eine genauere Übereinstimmung der Kapitalanforderungen der einzelnen Institute mit ihrem jeweiligen Risikoprofil erzielt. Insgesamt blieb der durch den SREP 2016 ermittelte Kapitalbedarf nahezu unverändert.

Die europäische Bankenaufsicht erzielte im Berichtszeitraum deutliche Fortschritte beim Umgang mit notleidenden Krediten. Im September wurde ein Leitfadenentwurf zur öffentlichen Konsultation vorgelegt. Der Leitfaden enthält Empfehlungen und Best Practices, die den Banken helfen sollen, ihre NPL-Bestände effektiv zu verringern.

Kreditinstitute: Hauptrisiken und allgemeine Entwicklung

Hauptrisiken im Bankensektor und Aufsichtsschwerpunkte

Hauptrisiken im europäischen Bankensektor unverändert

Die im Jahr 2016 festgestellten Risiken bleiben größtenteils auch für 2017 relevant. Das Geschäftsumfeld der Banken des Euroraums ist nach wie vor von einem niedrigen Wirtschaftswachstum geprägt. Die schwache Konjunktur schlägt sich in der Zinsentwicklung nieder und dämpft den wirtschaftlichen Aufschwung; sie ist auch maßgeblich für die Hauptrisiken, denen der europäische Bankensektor ausgesetzt ist, verantwortlich (siehe Grafik 1).

Das anhaltend niedrige Zinsniveau stützt die Konjunktur und senkt das Risiko von Zahlungsausfällen. Allerdings gerät hierdurch auch das Geschäftsmodell der Banken unter Druck, da die Zinserträge geschmälert werden und dies bei einer insgesamt ohnehin schwachen Rentabilität. Risiken in Bezug auf die Tragfähigkeit der Geschäftsmodelle und die niedrige Rentabilität blieben auch 2016 eines der Hauptprobleme des europäischen Bankensektors.

Banken müssen ihre hohen NPL-Bestände reduzieren

Anlass zur Sorge bieten auch die hohen NPL-Bestände bei einer Reihe von Banken des Eurogebiets, die nicht nur deren Ertragskraft beeinträchtigen, sondern auch deren Anfälligkeit gegenüber Änderungen der Marktstimmung erhöhen. Daher benötigen die Institute solide und robuste Strategien der Bilanzbereinigung, einschließlich einer aktiven Steuerung ihrer NPL-Portfolios.

Brexit als geopolitisches Risiko für Banken

Die geopolitischen Unsicherheiten nehmen zu. Insbesondere anlässlich des Brexit-Referendums im Vereinigten Königreich stand die EZB-Bankenaufsicht in engem Kontakt mit den hiervon am stärksten betroffenen Banken, um sicherzustellen, dass diese ihre Situation und Risiken genau überwachen und sich auf die möglichen Konsequenzen vorbereiten. Während dieser Zeit wurden keine wesentlichen Liquiditäts-, Finanzierungs- oder operationellen Risiken im Bankensektor festgestellt. Die jüngsten politischen Entwicklungen könnten allerdings zu Investitionsverzögerungen und somit zu Wachstumseinbußen führen.

Grafik 1

Risikokonstellation im europäischen Bankensystem

Quelle: EZB. Die Pfeile stellen die potenziellen Transmissionskanäle zwischen den Risikofaktoren dar (wobei nur wesentliche primäre Effekte gezeigt werden). Der Risikofaktor „NPL“ ist nur für Banken des Euroraums mit einem hohen Anteil notleidender Kredite relevant.

Wenngleich der Nutzen eines sichereren und widerstandsfähigeren Finanzsystems unbestreitbar ist, stellt die Unklarheit in Bezug auf die künftige Regulierung ein Problem dar. Der Abschluss der Überarbeitung von Basel III und die Festlegung der Mindestanforderungen an Eigenmittel und berücksichtigungsfähige Verbindlichkeiten (minimum requirement for own funds and eligible liabilities – MREL) werden die regulatorische Unsicherheit verringern und für ein stabileres operatives Umfeld der Banken sorgen. Unterdessen bereiten sich die Institute auch auf die Einführung des internationalen Rechnungslegungsstandards IFRS 9 vor, der Anfang 2018 in Kraft tritt. Für bestimmte Banken wird es nach wie vor eine Herausforderung sein, die strengeren Vorgaben einzuhalten und dabei hinreichend rentabel zu arbeiten.

Im Berichtsjahr führte die EZB-Bankenaufsicht den EU-weiten Stresstest der Europäischen Bankenaufsichtsbehörde (European Banking Authority – EBA) für die Banken des Eurogebiets sowie einen eigenen SREP-Stresstest durch.[1] Dem EU-weiten Stresstest wurden 37 große bedeutende Institute unterzogen, die rund 70 % der Gesamtaktiva der unter die europäische Bankenaufsicht fallenden Banken ausmachen. Am 29. Juli 2016 veröffentlichte die EBA die Ergebnisse dieses Stresstests.[2] Im SREP-Stresstest wurden weitere 56 bedeutende Institute des Euroraums überprüft. Für beide Tests kam im Wesentlichen die gleiche Methode zur Anwendung, um die Widerstandsfähigkeit der Finanzinstitute gegenüber ungünstigen Marktentwicklungen zu bewerten und Beiträge für den SREP zu liefern.

Die Stresstestergebnisse zeigten Folgendes:

- Das Bankensystem ist in der Lage, eine noch schwerwiegendere Stresseinwirkung zu verkraften als in der umfassenden Bewertung (Comprehensive Assessment) von 2014 simuliert und dabei das damals verzeichnete Niveau der nach der Stressphase beobachteten Eigenkapitalquote im Schnitt aufrechtzuerhalten.

- Die Stresstestergebnisse im Basis- und im adversen Szenario unterschieden sich vor allem durch höhere Kreditausfälle, niedrigere Zinserträge und größere Bewertungsverluste von Marktrisikopositionen.

- Banken mit geringerer Kreditqualität und höheren NPL-Quoten schneiden im Durchschnitt schlechter ab, was die Stresswirkung in Bezug auf die Kreditausfälle und die Zinserträge anbelangt; dies verdeutlicht, wie wichtig es ist, das Problem der hohen NPL-Quoten anzugehen.

Die von den Banken durchgeführten Stresstestberechnungen wurden einer belastbaren Qualitätsprüfung durch ein etwa 250-köpfiges Team aus Mitarbeitern der EZB und der nationalen zuständen Behörden (national competent authorities – NCAs) bzw. der nationalen Zentralbanken unterzogen. Dieser Prozess stützte sich auf die institutsspezifischen Kenntnisse der gemeinsamen Aufsichtsteams (Joint Supervisory Teams – JSTs), Peer-Group-Vergleiche, von der EZB durchgeführte Top-down-Berechnungen und die Expertise der NCAs.

Abbildung 1

Aufsichtsprioritäten für 2016 und 2017

1) Gezielte Überprüfung interner Modelle (targeted review of internal models)

2) Beurteilung der Angemessenheit des internen Kapitals (Internal Capital Adequacy Assessment Process)

3) Beurteilung der Angemessenheit der internen Liquidität (Internal Liquidity Adequacy Assessment Process) Anmerkung: Thematische Überprüfungen sind durch einen dunkelblauen Rahmen gekennzeichnet.

Die quantitativen Auswirkungen im adversen Stresstestszenario gehen als einer der Faktoren in die Berechnung der Säule-2-Empfehlungen (Pillar 2 guidance – P2G) ein, während das qualitative Ergebnis des Stresstests Einfluss auf die Festlegung der Säule-2-Anforderungen (Pillar 2 requirement – P2R) hat.[3] Neben den im Rahmen der laufenden aufsichtlichen Beurteilung bereits festgestellten Risiken förderte der Stresstest auch die zentralen Anfälligkeiten zutage, denen der Bankensektor des Euroraums bei einem negativen Schock ausgesetzt ist. Demnach würden sich Kreditausfälle im Stressfall größtenteils aus unbesicherten Forderungen im Firmenkunden- und im Mengengeschäft ergeben. Auch Kreditengagements in bestimmten Regionen, z. B. Lateinamerika sowie Mittel- und Osteuropa, wurden als Ursache für Kreditausfälle identifiziert.

In den Aufsichtsprioritäten des SSM werden für jedes Jahr bestimmte Schwerpunktbereiche der Bankenaufsicht festgelegt. Diese basieren auf der Einschätzung der wesentlichen Risiken für die beaufsichtigten Banken und tragen den jüngsten Entwicklungen im wirtschaftlichen, regulatorischen und aufsichtlichen Umfeld Rechnung. Die jährlich neu festgelegten Prioritäten sind ein wichtiges Instrument, um die Aufsichtsmaßnahmen für die Banken in angemessener Weise harmonisiert, verhältnismäßig und effizient zu koordinieren und somit zu Wettbewerbsgleichheit und einer stärkeren Wirkungskraft der Aufsicht beizutragen (siehe Abbildung 1).

Allgemeine Entwicklung der bedeutenden Institute im Jahr 2016

Gewinne der bedeutenden Institute im Euroraum weiterhin stabil

Die Geschäftsergebnisse für die ersten drei Quartale 2016 zeigen, dass die Rentabilität der bedeutenden Institute im Berichtsjahr stabil blieb. [4] Die annualisierte durchschnittliche Eigenkapitalrendite für eine repräsentative Stichprobe von 101 bedeutenden Instituten war im dritten Quartal 2016 etwas niedriger als im entsprechenden Vorjahrszeitraum (5,8 % nach 6,0 %). [5] Allerdings verbirgt sich hinter diesem aggregierten Wert eine Vielzahl unterschiedlicher Einzelentwicklungen.

Die wiederkehrenden Erträge fielen im Jahr 2016 niedriger aus: Das aggregierte Zinsergebnis der bedeutenden Institute verringerte sich um 3 %, obwohl ein leichter Anstieg des Kreditvolumens (+0,5 % im Vergleich zum Vorjahr) zu verzeichnen war, der sich insbesondere bei der Kreditvergabe an Unternehmen (+2,8 %) bemerkbar machte. Der Rückgang erfolgte größtenteils während des ersten Quartals 2016. Im Zeitraum danach war eine Stabilisierung der Zinserträge zu beobachten. Auch das Provisionsergebnis sank (-2,8 % im Vergleich zum Vorjahr), denn in den ersten drei Jahresvierteln 2016 wurden vor allem in der Vermögensverwaltung und bei Kapitalmarktgeschäften geringere Gebühreneinnahmen erzielt. Im Schlussquartal 2016 könnte sich dieser Trend umgekehrt haben, da die Kapitalmarkttransaktionen wieder zunahmen.

Grafik 2

Eigenkapitalrendite 2016 stabil – geringerer Wertberichtigungsbedarf kompensiert niedrigeres Betriebsergebnis

(gewichtete Durchschnittswerte; in % des Eigenkapitals)

Für beide Jahre sind die zum dritten Quartal kumulierten annualisierten Werte dargestellt.

Quelle: FINREP-Rahmen (101 bedeutende Institute, die IFRS-Daten auf der obersten Konsolidierungsebene melden).

Der Negativeffekt der rückläufigen Erträge wurde zum Teil durch niedrigere Betriebsausgaben (-1 %) ausgeglichen. Besonders stark schlugen die Kosteneinsparungen im Personalbereich zu Buche (‑1,4 % im Vergleich zum Vorjahr). Angesichts der jüngsten Umstrukturierungsmaßnahmen bei einer Reihe von Banken des Euroraums könnte sich dieser Trend in den kommenden Quartalen fortsetzen.

Die gesamtwirtschaftliche Aufhellung wirkte sich positiv auf den Wertberichtigungsbedarf aus, der niedriger ausfiel als 2015; die Wertminderungen auf Kredite und sonstige Forderungen beliefen sich im dritten Quartal 2016 auf 4,4 % des aggregierten Eigenkapitals nach 5,5 % im dritten Jahresviertel 2015.[6] Die Verbesserungen konzentrierten sich auf einige wenige Länder, während einige der anderen Staaten bereits historisch niedrige Kreditausfallquoten verzeichnet hatten. In der Vergangenheit hat sich gezeigt, dass die Banken im Schlussquartal tendenziell höhere Wertminderungen buchen; diese können sich dann negativ auf die Rentabilität des Gesamtjahrs auswirken.

Die Ertragskraft der Banken wurde im Berichtszeitraum durch Sondereffekte gestützt (3,4 % des aggregierten Eigenkapitals im dritten Quartal 2016). Allerdings fielen diese einmaligen Gewinne niedriger aus als 2015 und werden sich in den kommenden Jahresvierteln möglicherweise nicht wiederholen.

Umsetzung des SSM-Aufsichtsmodells

Weiterentwicklung der SREP-Methodik des SSM

Verbesserte SREP-Methodik erhöht Korrelation zwischen Risikoprofilen der Banken und ihren Eigenkapitalanforderungen

Im Berichtszeitraum führte die europäische Bankenaufsicht zum zweiten Mal anhand einer gemeinsamen Methodik den aufsichtlichen Überprüfungs- und Bewertungsprozess für die größten Banken des Euroraums durch. Wie bereits im Vorjahr bestand das Ziel des SREP darin, die Widerstandsfähigkeit des Bankensystems zu stärken und somit eine nachhaltige Finanzierung der Wirtschaft des Eurogebiets sicherzustellen. Diesbezüglich brachte die bereits im Aufsichtszyklus 2015 erreichte Harmonisierung greifbare Ergebnisse hervor, die als Grundlage für eine Verfeinerung der SREP-Methodik dienten. Ihren Niederschlag fanden diese Verbesserungen in einer höheren Korrelation zwischen den Eigenkapitalanforderungen der Banken und deren Risikoprofilen (Anstieg von 68 % nach dem SREP 2015 auf 76 % nach dem SREP 2016). Dabei wurde der allgemeine Ansatz beibehalten, quantitative und qualitative Elemente mithilfe von Experteneinschätzungen nach Maßgabe klar definierter Grundsätze („constrained judgement“) zu kombinieren. Zudem wurde die SREP-Methodik weiter ergänzt, um den Ergebnissen des EU-weiten Stresstests 2016 Rechnung zu tragen.

Abbildung 2 gibt einen Überblick über die SREP-Methodik. Im Dezember 2016 wurde eine Aktualisierung der Broschüre zur SREP-Methodik des SSM veröffentlicht.

Abbildung 2

SREP-Methodik des SSM für das Jahr 2016

Den wichtigsten Beitrag zum SREP leisteten die JSTs, indem sie für die Banken in ihrem jeweiligen Zuständigkeitsbereich Bewertungen zu den folgenden vier SREP-Elementen lieferten: Geschäftsmodell, Governance und Risikomanagement, Eigenkapitalrisiken sowie Liquiditäts- und Finanzierungsrisiken.

SREP-Methodik des SSM im Berichtsjahr verfeinert

Im Berichtsjahr wurde die SREP-Methodik für die Bewertung der Governance und des Risikomanagements verbessert. Grundlage hierfür war eine von den JSTs im Jahr 2015 durchgeführte umfangreiche thematische Überprüfung zur Risk Governance und Risikobereitschaft. [7]

Abbildung 3

Berechnung des MDA ohne Berücksichtigung der Säule-2-Empfehlungen

1) Häufigster Fall; spezifische Berechnung ist möglich, wenn der Mitgliedstaat Artikel 131 Absatz 15 der CRD IV anwendet.

Anmerkung: Maßstab irrelevant; Umsetzung der Stellungnahme der EBA zum MDA und Pressemitteilung vom 1. Juli 2016.

Ferner wurden 2016 die von der EBA im Juli 2016 festgelegten Säule-2-Empfehlungen als Ergänzung zu den Säule-2-Anforderungen eingeführt;[8] sie stellen eine aufsichtliche Erwartung in Bezug auf das Kapital dar, das die Banken über die verbindlichen (Mindest- und Zusatz-) Anforderungen und die kombinierte Kapitalpufferanforderung hinaus vorhalten sollten (siehe Abbildung 3). Da es sich bei den Säule-2-Empfehlungen um eine aufsichtliche Erwartung handelt, fließen sie nicht in die Berechnung des in Artikel 141 der CRD IV vorgeschriebenen ausschüttungsfähigen Höchstbetrags (maximum distributable amount – MDA) ein.

Zur Ermittlung der Säule-2-Empfehlungen werden mehrere Elemente im Rahmen eines ganzheitlichen Ansatzes berücksichtigt – in der Regel sind dies der Kapitalrückgang im adversen Szenario des Stresstests, das spezifische Risikoprofil des Instituts und seine Sensitivität gegenüber dem Stressszenario, die nach dem Stichtag des Stresstests eingetretenen Veränderungen des Risikoprofils und die vom Institut ergriffenen Maßnahmen zur Minderung der Risikosensitivitäten.

Wenngleich erwartet wird, dass die Banken die Säule-2-Empfehlungen befolgen, führt die Nichteinhaltung nicht automatisch zu Beschränkungen, sondern zieht Korrekturmaßnahmen seitens der EZB-Bankenaufsicht nach sich, die eng auf die individuelle Situation des Instituts abgestimmt sind.

SREP ergibt weiterhin stabilen CET1-Bedarf für 2017

Die Ergebnisse des SREP 2016 zeigen, dass der Bedarf an hartem Kernkapital (Common Equity Tier 1 – CET1) 2017 so hoch sein wird wie im Vorjahr. Unter ansonsten gleichen Bedingungen lassen sich aus dem aktuellen Kapitalbedarf des Bankensystems auch zukunftsgerichtete Aussagen ableiten. [9] Bei einer Reihe von Instituten wirkten sich Veränderungen im Risikoprofil auf die Höhe des im SREP festgestellten CET1-Kapitalbedarfs aus. Im Rahmen des SREP 2016 wurden Teile der Säule-2-Kapitalanforderungen des Jahres 2015 in die neu eingeführten Säule-2-Empfehlungen verlagert, und der noch nicht eingeführte Teil des Kapitalerhaltungspuffers wurde anders als bisher nicht mehr in der Berechnung des Kapitalbedarfs berücksichtigt. Da die Säule-2-Empfehlungen nicht auf den MDA angerechnet werden, verringerte sich die MDA-Schwelle im Schnitt von 10,2 % auf 8,3 %.

Neben Kapitalmaßnahmen wurden verstärkt qualitative Maßnahmen eingeleitet, um die spezifischen Schwachstellen einzelner Institute anzugehen. Die Wahrscheinlichkeit solcher Maßnahmen korreliert mit dem Risikoprofil der Banken; je höher das Risiko, desto wahrscheinlicher ist die Anwendung qualitativer Maßnahmen.

SREP 2017 – keine wesentlichen Änderungen zu erwarten

Im Jahr 2017 dürften an der SREP-Methodik des SSM keine wesentlichen Änderungen vorgenommen werden. Die EZB-Bankenaufsicht wird die Methodik jedoch nach und nach weiter verfeinern, um perspektivisch eine adäquate Überwachung der Geschäftstätigkeit und Risiken von Banken sicherzustellen.

Arbeit zu anderen Methoden

Konkretisierung der Zielsetzungen und Bestandteile der TRIM

Im Berichtsjahr lag der Schwerpunkt der konzeptionellen Arbeit zu internen Modellen auf deren gezielter Überprüfung (TRIM), die erstmals 2017 durchgeführt wird. Hierzu wurden von der EZB-Bankenaufsicht folgende vorbereitenden Maßnahmen ergriffen:

- Erstellung einer repräsentativen und risikobasierten Auswahl von Modellen, die vor Ort geprüft werden sollen,

- Erstellung eines Aufsichtsleitfadens[10] für die spezifischen Risikoarten und Etablierung von Prüfungstechniken für deren Validierung,

- Erarbeitung organisatorischer Bestimmungen zur Bewältigung der zahlreichen in den nächsten Jahren anstehenden Vor-Ort-Überprüfungen interner Modelle,

- Regelmäßige Unterrichtung der bedeutenden Institute über den Stand des Projekts,

- Durchführung mehrerer Befragungen der bedeutenden Institute, in denen diese Informationen für die Vorbereitungsphase beisteuern konnten.

Grafik 3

Überprüfungen interner Modelle im Jahr 2016 – Schwerpunkt auf Kreditrisiko

Im Berichtszeitraum fanden insgesamt 109 Überprüfungen interner Modelle von bedeutenden Instituten statt, und die EZB veröffentlichte diesbezüglich 88 Beschlüsse. Diese Zahlen dürften weiter steigen, wenn im Rahmen der TRIM zusätzliche Überprüfungen durchgeführt werden.

Weitere Fortschritte wurden auch bei der Harmonisierung der Bewertungspraktiken für interne Modelle erzielt. Mitarbeiter der EZB und der NCAs vertraten die europäische Bankenaufsicht in mehreren europäischen und internationalen Foren, in denen es um Fragen zu internen Modellen ging, und nahmen darüber hinaus an unterschiedlichen Projekten wie etwa dem von der EBA durchgeführten Vergleich interner Modelle teil.

Kreditrisiko: Umgang mit notleidenden Krediten

NPL-Bestände seit 2008 deutlich gestiegen

Notleidende Kredite stellen die Banken vor eine besondere Herausforderung. Seit 2008 sind die NPL-Bestände deutlich gestiegen; dies betrifft vor allem Mitgliedstaaten, die in den letzten Jahren tiefgreifende wirtschaftliche Anpassungsprozesse durchlaufen haben. Die hohen Bestände dieser Problemkredite beeinträchtigen die Ertragskraft der Banken sowie deren Fähigkeit, der Realwirtschaft neue Finanzierungsmöglichkeiten zur Verfügung zu stellen.

Zum Ende des vorletzten Quartals des Berichtszeitraums lag der Anteil der NPLs am Bruttokreditvolumen der bedeutenden Institute im gewichteten Durchschnitt bei 6,49 %, verglichen mit 6,85 % im ersten Jahresviertel 2016 und 7,31 % im dritten Quartal 2015. Wie die aggregierten Daten der bedeutenden Institute zeigen, verringerten sich die NPL-Bestände im dritten Jahresviertel 2016 um 15,59 Mrd € und beliefen sich an dessen Ende auf 921 Mrd €, was einem Rückgang um 54 Mrd € gegenüber dem Vorjahrszeitraum entspricht.[11]

Seit 2014, dem Jahr der erstmaligen Durchführung des Comprehensive Assessment, leistet die EZB Unterstützung bei der Auflösung von NPL-Beständen, indem sie einen ständigen aufsichtlichen Dialog mit den betroffenen Banken pflegt.

EZB unterstützt Banken beim Abbau von Altlasten und bei der Vermeidung neuer NPLs

Um diese Herausforderung entschlossen und mit gebündelter Kraft anzugehen, schuf die europäische Bankenaufsicht im Juli 2015 eine spezielle Arbeitsgruppe zu NPLs, die sich aus Vertretern der NCAs und der EZB zusammensetzt und von Sharon Donnery, der stellvertretenden Gouverneurin der Central Bank of Ireland, geleitet wird. Ziel ist es, einen einheitlichen Aufsichtsansatz in Bezug auf Banken mit hohen NPL-Beständen zu entwickeln und umzusetzen.

Die EZB veröffentlichte einen Leitfaden für Banken zu notleidenden Krediten, in den die Beiträge der Arbeitsgruppe einflossen. Die Konsultationsphase dauerte vom 12. September bis zum 15. November 2016 und beinhaltete eine öffentliche Anhörung am 7. November 2016. Insgesamt gingen mehr als 700 Einzelkommentare ein, die während des formalen Anhörungsverfahrens von der Arbeitsgruppe geprüft wurden. Der Leitfaden wurde im März 2017 in seiner endgültigen Fassung veröffentlicht. Er ist ein wichtiger Schritt auf dem Weg zu einer deutlichen Verringerung der NPL-Bestände.

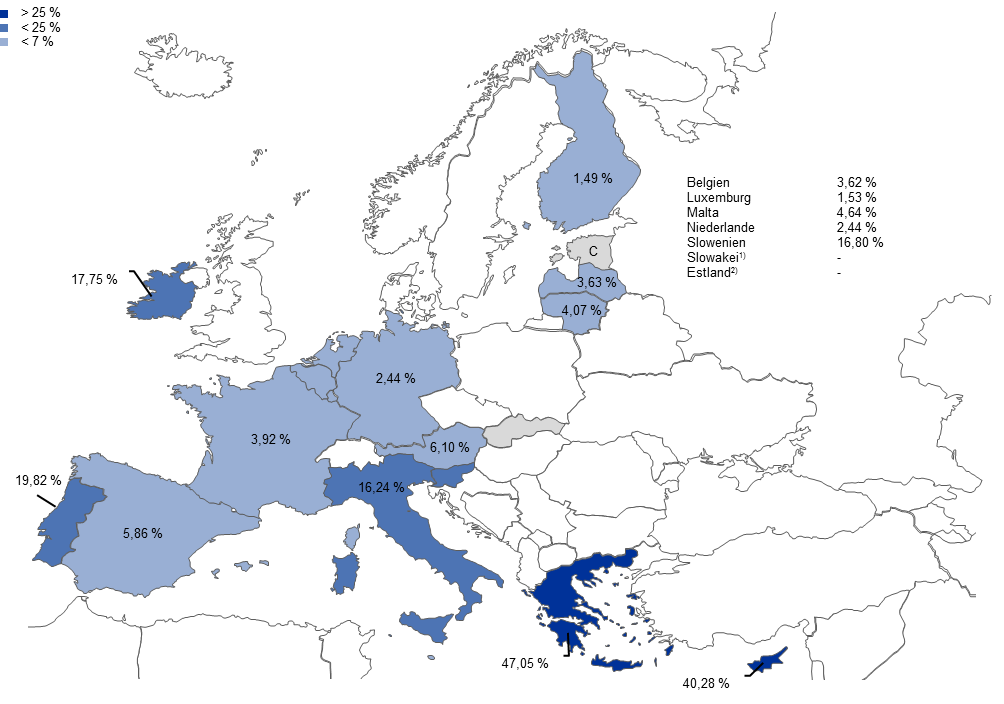

Abbildung 4

Anteil notleidender Kredite im Euroraum

Quelle: EZB.

Anmerkung: Die Angaben beziehen sich auf das dritte Quartal 2016 und auf diejenigen bedeutenden Institute auf höchster Konsolidierungsebene, für die FINREP- und COREP-Daten vorliegen.

1) In der Slowakei gibt es keine bedeutenden Institute auf der obersten Konsolidierungsebene.

2) Wegen der geringen Stichprobengröße wurde aus Vertraulichkeitsgründen auf eine Angabe verzichtet.

Der Leitfaden behandelt die wesentlichen Aspekte im Zusammenhang mit der Strategie, der Governance und den Verfahren, die für eine erfolgreiche Auflösung von NPL-Beständen wichtig sind. Wie nachstehend erläutert enthält er Empfehlungen für Banken und zahlreiche von der europäischen Bankenaufsicht ermittelte Best Practices, die deren aufsichtliche Erwartungen darstellen.

- Im Leitfaden wird empfohlen, dass Banken mit einem hohen Bestand an NPLs im Einklang mit ihrem Geschäftsplan und ihrem Risikomanagementsystem klar darlegen, wie sie ihren NPL-Bestand wirksam verwalten und letztlich verringern werden, und zwar zeitnah sowie auf glaubwürdige und praktikable Weise. Im Rahmen dieser Strategie sollten quantitative Ziele für die einzelnen Portfolios festgelegt und ein ausführlicher Umsetzungsplan erstellt werden.

- Die Banken werden aufgefordert, geeignete Governance- und Durchführungsstrukturen einzurichten, um NPL-Bestände effektiv abbauen zu können. Dazu sollten die Mitglieder der Geschäftsleitung der Bank eng eingebunden, spezialisierte Abwicklungseinheiten eingerichtet und klare Grundsätze für die Auflösung von NPL-Beständen festgelegt werden.

- Der Leitfaden bietet den Banken eine einheitliche Methode für die Bewertung von NPLs und die Berechnung von Rückstellungen für Kreditausfälle und Abschreibungen im Einklang mit internationalen Empfehlungen und Best Practices.

- Er unterstützt die verbesserte Offenlegung von NPLs, um das Vertrauen der Märkte zu erhöhen.

Die JSTs stehen bereits im aktiven Dialog mit den beaufsichtigten Banken, um die Umsetzung des Leitfadens voranzubringen.

Effektive Auflösung von NPL-Beständen erfordert neben aufsichtlichen Schritten auch Reformen des rechtlichen und institutionellen Rahmens

Der Umgang mit NPLs bildet weiterhin einen Arbeitsschwerpunkt der europäischen Bankenaufsicht. Allerdings hängt die Bewältigung dieser Problematik von vielen unterschiedlichen Akteuren ab und kann von der Aufsicht und den betroffenen Banken allein nicht gelöst werden. Zur Beseitigung der Hürden, denen sich die Institute bei der Auflösung und Restrukturierung ihrer NPL-Bestände gegenübersehen, bedarf es weiterer regulatorischer und politischer Schritte auf Unions- und nationaler Ebene.

Gemeinsam mit NCAs von acht Mitgliedstaaten des Euroraums führte die EZB-Bankenaufsicht eine Bestandsaufnahme der nationalen Aufsichtsverfahren und rechtlichen Vorschriften in Bezug auf NPLs durch. Im Laufe des Jahres 2017 wird zudem ein Abschlussbericht veröffentlicht, in dem auch die übrigen Euro-Länder betrachtet werden. Während einige Staaten bereits proaktive und koordinierte aufsichtliche, gerichtliche und sonstige Maßnahmen ergriffen haben, könnten andere ihren Rechts- und Justizrahmen weiter verbessern, um die zeitnahe Auflösung von NPL-Beständen zu erleichtern. Darüber hinaus muss ein Sekundärmarkt für NPLs geschaffen werden, um die Veräußerung von notleidenden Aktiva zu erleichtern. Es müssen sich Unternehmen etablieren können, die als Servicer die Bearbeitung von NPLs übernehmen. Außerdem gilt es, die Datenqualität und den Datenzugang zu verbessern und die steuerlichen und rechtlichen Hemmnisse bei der Schuldenrestrukturierung zu beseitigen.

Vor-Ort-Prüfungen

Zweiter Vor-Ort-Prüfungszyklus

Der zweite Zyklus von Vor-Ort-Prüfungen war Bestandteil der im Januar 2016 verabschiedeten allgemeinen Aufsichtsplanung (Supervisory Examination Programme – SEP) für das Berichtsjahr. Im Rahmen der halbjährlichen Planungsaktualisierung im Juli 2016 wurden einige Vor-Ort-Prüfungen gestrichen und zusätzliche Vor-Ort-Prüfungen in der zweiten Jahreshälfte genehmigt. Insgesamt wurden 185 Prüfungen für das Jahr 2016 genehmigt.

Planung von Vor-Ort-Prüfungen im Berichtsjahr weiter verbessert

Um die Planung von Vor-Ort-Prüfungen weiterzuentwickeln und zu verbessern, wurden 2016 mehrere strategische Maßnahmen umgesetzt, die auch zum Planungszyklus 2017 beitrugen: Erstens erfolgt durch die Einführung eines Zielwerts für die Aufsichtsintensität eine Formalisierung des verbesserten risikobasierten Ansatzes, indem indikative Ziele für die Anzahl der Prüfungen festgelegt werden, die pro Institut und Thema innerhalb eines Zeithorizonts von drei Jahren durchzuführen sind. Zweitens werden durch den Blind Spot Tracker potenzielle Prüfungslücken oder Ausreißer aufgezeigt, die noch angegangen werden müssen. Drittens soll mit der Verkürzung der Prüfungsdauer eine zeitnahe Reaktion auf die Prüfungsfeststellungen ermöglicht werden.

Grafik 4

Vor-Ort-Prüfungen: Schwerpunkt auf Kreditrisiko, Governance und operationellem Risiko

Anzahl der Prüfungen in den wichtigsten Risikokategorien

Die Planung und personelle Besetzung von Vor-Ort-Prüfungen erfolgt in enger Zusammenarbeit mit den NCAs, die nach wie vor den Großteil der Prüfungsleiter und Teammitglieder stellen. Gemäß den zum 31. Dezember 2016 vorliegenden Daten kamen insgesamt 167 bzw. 90 % der Prüfungsleiter aus den NCAs, während die verbleibenden 10 % von der EZB-Bankenaufsicht gestellt wurden.

Tabelle 1

Herkunft der Prüfungsleiter bei Vor-Ort-Prüfungen

Im Berichtsjahr fanden im Euroraum insgesamt 18 Prüfungen unter Federführung der EZB-Bankenaufsicht statt. Dabei lag der Schwerpunkt hauptsächlich auf dem Kreditrisiko. An zweiter Stelle standen die Eigenkapitalanforderungen.

Die länderübergreifende Besetzung der Prüfungsteams wird nun durch das „Market Place“-Tool für Vor-Ort-Prüfungen unterstützt. Über dieses Tool können alle NCAs eine Liste der bevorstehenden Vor-Ort-Prüfungen einsehen, bei denen sich eine Besetzung mit gemischten/grenzüberschreitenden Teams [12] anbietet, und Interesse an einer Prüfungsbeteiligung bzw. -leitung bekunden.

Im Berichtsjahr wurden insgesamt 74 Vor-Ort-Prüfungen (d. h. 40 %)[13] von gemischten Teams durchgeführt.

Tabelle 2

Gemischte Teams bei Vor-Ort-Prüfungen

Um eine enge Zusammenarbeit mit den NCAs bei allen die Vor-Ort-Prüfungen betreffenden Themen zu gewährleisten, fanden 2016 insgesamt zehn Netzwerktreffen statt. Hinzu kamen 15 bilaterale Treffen mit einzelnen NCAs. Darüber hinaus wurden Seminare und Workshops für Prüfungsleiter mit dem Ziel angeboten, die SSM-weite Konsistenz der im Zusammenhang mit Vor-Ort-Prüfungen durchgeführten Arbeiten zu fördern. Auf einer webbasierten Kommunikationsplattform können sich nun alle Beteiligten innerhalb der EZB mit ihren Partnern im SSM austauschen.

Laufende Überwachungstätigkeiten

Die Abteilung Vor-Ort-Prüfungen der EZB a) überprüft während der Vorbereitungsphase den Prüfungsvorbereitungsvermerk, in dem das JST die Prüfungsziele festhält, b) überwacht den Fortschritt der Vor-Ort-Prüfungen und c) führt Qualitätskontrollen sämtlicher Prüfungsberichte durch, um eine einheitliche Anwendung der Methode für Vor-Ort-Prüfungen sicherzustellen.

Die Abteilung Vor-Ort-Prüfungen verfolgt einen risikoorientierten Ansatz. Für die Überwachung besonders bedeutender Prüfungen werden zusätzliche Ressourcen abgestellt, damit das Aufsichtsgremium zeitnah informiert werden kann, sollten die Prüfungsfeststellungen Anlass zu schwerwiegenden Bedenken geben. Um das gegenseitige Verständnis zu verbessern und ein gemeinsames Vorgehen zu fördern, führen die EZB und die NCAs alle Prüfungstätigkeiten in enger Abstimmung durch.

Arbeit zu den Methoden

Die von allen Prüfern der europäischen Bankenaufsicht verwendete Methode für Vor-Ort-Prüfungen wird fortlaufend weiterentwickelt und aktualisiert. Im Berichtsjahr wurde die bestehende Methode zur Beurteilung des Kreditrisikos überarbeitet, um den Prüfungsleitern eine praktische Orientierungshilfe zur Durchführung von Kreditaktenprüfungen an die Hand zu geben. Die neue Methode bietet nun

- ein Instrumentarium aus gängigen Techniken zur Erstellung von Stichproben für Risikopositionen, einschließlich einer Größenuntergrenze für Stichproben,

- eine Orientierungshilfe zur Klassifizierung von Risikopositionen,

- Techniken zur Berechnung von Einzelwert und Portfoliowertberichtigungen sowie

- eine Orientierungshilfe für die Bewertung von Sicherheiten.

Die Methode zur Beurteilung von IT-Risiken wurde ebenfalls überarbeitet, um neuen Aufsichtsprioritäten in Bezug auf IT-Risiken, z. B. Cyberrisiko und Datenqualität, Rechnung zu tragen. Berücksichtigung finden dabei auch die vom Basler Ausschuss für Bankenaufsicht (Basel Committe on Banking Supervision – BCBS) veröffentlichten Grundsätze für die effektive Aggregation von Risikodaten und die Risikoberichterstattung (BCBS 239) sowie die diesbezüglich durchgeführte thematische Überprüfung.

Für die beiden folgenden Spezialthemen wurde jeweils eine eigene Methoden-Arbeitsgruppe eingerichtet: a) Querschnittsüberprüfung von Schiffsbeteiligungsportfolios, um deren Qualität sowie die Risikosteuerungsstrategien der bedeutendsten Institute zu analysieren und zu vergleichen, und b) Stärkung der Methode zur Beurteilung des IT-Risikos mit dem Ziel, bestmögliche Aufsichtsverfahren – insbesondere in Bezug auf das Cyberrisiko – zu entwickeln.

Darüber hinaus ist ein Leitfaden für Vor-Ort-Prüfungen in der Vorbereitung. Er erläutert, wie diese Prüfungen durchzuführen sind und dient auch den geprüften Banken als nützliches Referenzdokument.

Arbeit zu den thematischen Überprüfungen

Geschäftsmodelle und Ertragstreiber

Im Berichtsjahr führte die europäische Bankenaufsicht im Rahmen einer thematischen Überprüfung eine fundierte Analyse der Geschäftsmodelle und Ertragstreiber der meisten bedeutenden Institute durch.

Geschäftsmodelle und Ertragstreiber der Banken weiterhin Hauptschwerpunkt der europäischen Bankenaufsicht

Die Geschäftsmodelle und Ertragstreiber der Banken stellen einen Hauptschwerpunkt der europäischen Bankenaufsicht dar. Rentablen Banken gelingt es, ihr Kapital organisch zu erhöhen und somit – unter Beibehaltung einer vertretbaren Risikobereitschaft – Kapitalpuffer in angemessener Höhe vorzuhalten; ohne dass die Kreditvergabe an die Realwirtschaft abnimmt. Im gegenwärtigen Umfeld ist die Ertragskraft der Banken im Eurogebiet jedoch stark beeinträchtigt, und zwar nicht nur wegen der niedrigen Zinsen und des anhaltend hohen Wertberichtigungsbedarfs (siehe Abschnitt 1.1), sondern auch aufgrund struktureller Faktoren wie Überkapazitäten in einigen Märkten, verschärftem Wettbewerb durch Nichtbanken, steigender Nachfrage der Kunden nach digitalen Dienstleistungen sowie neuen regulatorischen Anforderungen.

Die thematische Überprüfung analysiert die Ertragstreiber der Banken sowohl auf Unternehmensebene als auch vor dem Hintergrund unterschiedlicher Geschäftsmodelle. Die für einen Zeitraum von zwei Jahren angesetzte Überprüfung verfolgt mehrere Ziele. Neben einer Einschätzung der Fähigkeit der Banken, Schwächen innerhalb ihrer Geschäftsmodelle einzudämmen, geht es auch darum zu untersuchen, wie sich die schwierige Ertragslage auf das wirtschaftliche Verhalten der Banken auswirkt. Zudem leistet diese thematische Überprüfung einen Beitrag zu Querschnittsanalysen, indem die von den JSTs gewonnenen Erkenntnisse zusammengetragen werden und ihre bankenübergreifende Anwendung harmonisiert wird.

Während des ersten Jahres der thematischen Überprüfung wurde das Instrumentarium der europäischen Bankenaufsicht für die Analyse der Geschäftsmodelle und der Ertragskraft der Banken in mehrfacher Hinsicht verbessert. Die Geschäftsmodellklassifikation für die bedeutenden Institute wurde weiterentwickelt, um die Peer-Vergleiche zwischen den einzelnen Instituten zu vereinfachen. Diese Klassifikation dient als Ergänzung zu anderen Benchmark-Kriterien wie Unternehmensgröße, Risikoeinstufung oder Region. Ferner wurden mehrere spezielle Benchmarking-Werkzeuge entwickelt, um die JSTs bei der Beurteilung der Ertragskraft der Banken zu unterstützen.

Die EZB-Bankenaufsicht sammelte darüber hinaus Daten zu den Gewinn- und Verlustprognosen der Banken und zu den diesen Prognosen zugrunde liegenden Annahmen. Die Ergebnisse zeigen, dass der Ertragsdruck auf die Banken in der nahen Zukunft anhalten wird. Geschuldet ist dies vor allem dem Niedrigzinsumfeld, welches das Zinsergebnis schmälert, aber auch dem schwächeren Kreditwachstum, das im Schnitt unter den eigenen Erwartungen der Banken liegt. Die Datenerhebung wird 2017 erneut durchgeführt.

Des Weiteren entwickelte die EZB-Bankenaufsicht einen detaillierten Leitfaden, der die JSTs im Jahr 2017 bei der Rentabilitätsanalyse auf Unternehmensebene unterstützen soll. Er befasst sich mit einer Reihe von Rentabilitätsaspekten – angefangen vom grundlegenden Potenzial der Banken zur Generierung von Erträgen bis hin zu deren Möglichkeiten der Gewinnsteuerung. Durch bilaterale Gespräche zwischen Aufsehern und Banken soll sichergestellt werden, dass bis zum Ende der thematischen Überprüfung im Jahr 2017 alle bedeutenden Institute einer fundierten Analyse ihres Geschäftsmodells und ihrer Ertragstreiber unterzogen wurden. Um der unterschiedlichen Größe und Komplexität der Institute Rechnung zu tragen, wird nach dem Grundsatz der Verhältnismäßigkeit verfahren.

Die JSTs werden die Ergebnisse ihrer fundierten Analysen für den SREP (vor allem für das Jahr 2018) sowie für die Aufsichtsplanung und Aufsichtstätigkeiten bezüglich einzelner Institute zur Verfügung stellen. Die Analysen ermöglichen einen Benchmark-Vergleich der von den Banken verwendeten Verfahrensweisen.

Bilanzierung von Finanzinstrumenten unter IFRS 9

Die EZB-Bankenaufsicht begann im Berichtszeitraum eine zweijährige thematische Überprüfung, um genau zu untersuchen, wie die Banken den neuen Rechnungslegungsstandard IFRS 9 umsetzen. Der Hauptschwerpunkt der Überprüfung liegt auf dem neuen Wertminderungsmodell. Dabei wird auch beurteilt, ob die Banken die Grundsätze des vom Basler Ausschuss veröffentlichten Leitfadens zu Kreditrisiken und zur Rechnungslegung erwarteter Ausfälle („Guidance on credit risk and accounting for expected credit losses“) berücksichtigen. Die EBA hat diese Grundsätze in einem Konsultationspapier („Draft Guidelines on credit institutions’ credit risk management practices and accounting for expected credit losses“) verankert.

Die Überprüfung erstreckt sich auf alle bedeutenden Institute, die nach den internationalen Rechnungslegungsstandards IFRS (International Financial Reporting Standards) bilanzieren. Konkret geht es darum a) zu beurteilen, wie gut die Institute auf die Einführung des IFRS 9 vorbereitet sind, b) die potenziellen Auswirkungen auf die Rückstellungspraxis der Institute einzuschätzen und c) zu einer höchsten Maßstäben genügenden Umsetzung des IFRS 9 beizutragen.

Im Berichtsjahr entwickelte die EZB-Bankenaufsicht eine entsprechende interne aufsichtliche Bewertungsmethode, die den regulatorischen Veränderungen, der Entstehung von Best Practices sowie Fragen der Umsetzung Rechnung trägt und auf Gesprächen mit Fachleuten aus der Praxis (Banken, Wirtschaftsprüfungs- und Beratungsgesellschaften) beruht. Zudem organisierte die EZB-Bankenaufsicht in Zusammenarbeit mit führenden Rechnungslegungsexperten Schulungen für etwa 250 Bankenaufseher zum IFRS 9 sowie zur Bewertungsmethode.

Im Dezember 2016 begannen die JSTs auf Basis der Bewertungsmethode und parallel zu einer EBA-Umfrage[14] mit der thematischen Überprüfung von über 100 bedeutenden Banken und beurteilten deren Vorbereitungen auf den neuen Rechnungslegungsstandard sowie die Verfahren für dessen Umsetzung. Auf diese Bewertung soll eine Querschnittsanalyse folgen, die unter Einbeziehung der Ergebnisse aus der besagten EBA-Umfrage auch einen Benchmark-Vergleich der Banken umfasst. Die Ergebnisse der thematischen Überprüfung dürften dazu beitragen, dass der IFRS 9 und die damit einhergehenden Rückstellungsvorschriften bis zum 1. Januar 2018, wenn der IFRS 9 in Kraft tritt, richtig und einheitlich umgesetzt sind.

Aggregation von Risikodaten und Risikoberichterstattung

Für ein solides Risikomanagement bedarf es einer unternehmensweit hohen Datenqualität, effizienter Verfahren zur Aggregation von Risikodaten und einer effektiven internen Berichterstattung. Allerdings hat die Finanzkrise gezeigt, dass bestimmte Banken nicht in der Lage waren, ihre Risikoengagements vollständig festzustellen, weil sie nicht über adäquate Risikoinformationen verfügten und zudem mangelhafte Verfahren zur Aggregation von Risikodaten verwendeten. Die Fähigkeit der betroffenen Banken, zeitnah Entscheidungen zu treffen, war dabei stark beeinträchtigt, was weitreichende Folgen für die Institute selbst sowie für den Finanzsektor insgesamt hatte.

Dementsprechend war die thematische Überprüfung zur Aggregation von Risikodaten und Risikoberichterstattung eine der Aufsichtsprioritäten 2016. In der Überprüfung sollte die Wirksamkeit der Verfahren zur Aggregation von Risikodaten und zur Berichterstattung, darunter auch die dazugehörige IT-Infrastruktur, beurteilt werden. Die Bewertung orientierte sich im Wesentlichen an den vom Basler Ausschuss veröffentlichten Grundsätzen für die effektive Aggregation von Risikodaten und die Risikoberichterstattung (BCBS 239).

Anfang 2016 startete die EZB-Bankenaufsicht die Überprüfung für einen Teil der direkt beaufsichtigten Institute. Die Banken in dieser Stichprobe wurden in zwei Gruppen unterteilt. Der ersten Gruppe gehörten Institute an, die an der vom Basler Ausschuss in den Jahren 2013 und 2014 durchgeführten Selbsteinschätzung zu den BCBS 239 teilgenommen hatten; sie war weitgehend identisch mit der Gruppe der zum damaligen Zeitpunkt als global systemrelevant klassifizierten Banken. Die Banken der zweiten Gruppe dienten der Stichprobenvergrößerung.

Die thematische Überprüfung wurde von den JSTs durchgeführt. Unterstützt wurden sie von einer zentralen Arbeitsgruppe aus Mitarbeitern von EZB und NCAs, die Hilfestellung in operativen Fragen leisteten und für eine einheitliche Anwendung sorgten. Die dem Grundsatz der Verhältnismäßigkeit folgende Überprüfung gliederte sich in zwei Hauptphasen, die beide im Berichtszeitraum lagen. In Phase 1 wurden operative Leitlinien für die Analyse und Beurteilung des Compliance-Status unter besonderer Berücksichtigung der jeweiligen Risikokategorie (Kreditrisiko, Liquiditätsrisiko, Gegenparteiausfallrisiko, operationelles Risiko, Zinsänderungsrisiko im Anlagebuch (IRRBB) und Marktrisiko) entwickelt. Phase 2 beinhaltete eine eingehende Analyse (Deep Dive) des Liquiditätsrisikos und des Kreditrisikos. Im ersten Schritt wurden die beteiligten Banken gebeten, in sehr kurzer Zeit einen bestimmten Datensatz zum Liquiditäts- und zum Kreditrisiko zur Verfügung zu stellen (Fire Drill). Im zweiten Schritt mussten dieselben Banken ihre Datenextraktion erläutern und eine End-to-end-Betrachtung ihrer Verwaltungs- und Meldeverfahren für bestimmte Kredit- und Liquiditätskennzahlen vorlegen (Data Lineage[15]).

Abbildung 5

Phase 2 der thematischen Überprüfung zur effektiven Aggregation von Risikodaten und Risikoberichterstattung für das Kredit- und das Liquiditätsrisiko

Einige Banken benötigen noch Zeit zur Erfüllung der BCBS 239

Die Ergebnisse der thematischen Überprüfung werden zur Entwicklung weiterer aufsichtlicher Tätigkeiten beitragen und in den nächsten SREP-Zyklus einfließen. Aus der Analyse der Gesamtergebnisse werden sich übergreifende Schlussfolgerungen ableiten lassen. Die Erfüllung der BCBS 239 war für die global systemrelevanten Institute (G-SIBs) bis Januar 2016 und ist für die national systemrelevanten Banken innerhalb von drei Jahren ab deren Einstufung als solche (d. h. bis Ende 2019) vorgesehen. Allerdings zeichnet sich eine vollständige Erfüllung der BCBS 239 in naher Zukunft nicht ab, da die Umsetzungszeitpläne einiger G-SIBs noch bis Ende 2018 oder sogar darüber hinaus reichen. Die Erfüllung der Grundsätze des Basler Ausschusses ist ein laufender Prozess. Deshalb sollte auf Veränderungen im Geschäftsmodell und Risikoprofil der Banken in geeigneter Weise reagiert werden, während die Banken ihrerseits die Aggregation ihrer Risikodaten und ihre Risikoberichterstattung auf Angemessenheit der hierfür eingesetzten Kapazitäten regelmäßig überprüfen müssen.

Risk Governance und Risikobereitschaft

Auch 2016 befasste sich die europäische Bankenaufsicht wieder mit der Governance von Banken. Die diesbezügliche Arbeit stützte sich auf die Ergebnisse der 2015 durchgeführten thematischen Überprüfung zur Risk Governance und zur Risikobereitschaft und hatte die Förderung einheitlicher Höchststandards sowie deren Einhaltung zum Ziel.

Europäische Bankenaufsicht konkretisiert aufsichtliche Erwartungen zu Risk Governance und Risikobereitschaft

Anfang 2016 forderten alle 113 an der thematischen Überprüfung beteiligten JSTs die in ihren Zuständigkeitsbereich fallenden Institute in gesonderten Follow-up-Schreiben zur Durchführung bestimmter Maßnahmen auf. Während des Berichtszeitraums wurde die Umsetzung der Empfehlungen von den JSTs im Rahmen der laufenden Aufsicht aktiv überwacht.

Die thematische Überprüfung leistete einen positiven Beitrag, da sie den Banken half, die Effektivität ihrer Leitungsorgane und Risikomanagementfunktionen zu verbessern. Fast alle Banken befassen sich nun mit der Entwicklung von Verfahren für die Selbsteinschätzung der Geschäftsleitung und Nachfolgeplanungen sowie mit der Ausarbeitung von Regelungen zur Vermeidung von Interessenkonflikten innerhalb der Leitungsorgane. Einige Institute nehmen auch Änderungen an der Zusammensetzung ihrer Leitungsorgane vor. Zudem hat sich die Qualität der den Leitungsorganen übermittelten einschlägigen Dokumente verbessert, und die Banken haben mit der Entwicklung und Einführung von Übersichtsdarstellungen zur Risikobereitschaft (Risk Appetite Dashboards) begonnen.

Da einige dieser Empfehlungen noch nicht vollständig umgesetzt sind, wird sich die Nachschau auch auf das Jahr 2017 erstrecken. Die JSTs werden besonderes Augenmerk darauf legen, ob die nichtgeschäftsführenden Leitungsorgane Entscheidungen der Geschäftsführung unabhängig hinterfragen können und ob die Risikoperspektive bei der Entscheidungsfindung berücksichtigt wird. Genau überwacht werden außerdem a) der Erfassungsgrad der Rahmen für die Risikobereitschaft (insbesondere im Hinblick auf die Berücksichtigung von nichtfinanziellen Risiken), b) die Effektivität der Risikolimite, c) die Wechselwirkung zwischen Risikoappetit und -strategie sowie d) die Entwicklung des Rahmens für die Risikobereitschaft.

Des Weiteren wurden Ende 2016 zwei eingehende Analysen für 25 Banken angestoßen, die sich mit der Aufsichtsfunktion der jeweiligen Leitungsorgane sowie mit der Überwachung der internen Kontrollfunktionen und der Limite für die Risikobereitschaft befassen. Sie werden im ersten Halbjahr 2017 abgeschlossen.

Im Juni 2016 veröffentlichte die EZB den Bericht des SSM zu Governance und Risikobereitschaft, der den Banken eine Hilfestellung bei der Umsetzung von internationalen Best Practices geben soll. Ferner veranstaltete die EZB-Bankenaufsicht am 23. Juni 2016 eine Konferenz zum Thema Governance mit geschäftsführenden und nichtgeschäftsführenden Mitgliedern von Leitungsorganen wichtiger Banken, um den Dialog zwischen diesen Organen und den Bankenaufsehern zu intensivieren.[16] Auch im Jahr 2017 wird sich die EZB weiter für die Verbesserung dieses Dialogs einsetzen und auf EU- sowie internationaler Ebene eine aktive Rolle bei der Festlegung internationaler Standards übernehmen.

Leveraged Finance

EZB legt Leitfadenentwurf zu „Leveraged“-Transaktionen zur öffentlichen Konsultation vor

Die EZB leitete Ende November 2016 eine bis Ende Januar 2017 andauernde Konsultationsphase für ihren Leitfadenentwurf zu „Leveraged“-Transaktionen ein. Der Leitfaden soll eindeutige und einheitliche Definitionen liefern, um eine konsistente Überwachung zu ermöglichen, sowie adäquate Messgrößen in Bezug auf fremdkapitalfinanzierte Transaktionen festlegen. Der Entwurf ging aus einer thematischen Überprüfung hervor, die im Rahmen der SSM-Aufsichtsprioritäten 2015 durchgeführt wurde.

Diese Überprüfung beinhaltete eine detaillierte Umfrage zu den „Leveraged Finance“-Tätigkeiten der im Eurogebiet ansässigen Banken und den entsprechenden Risikosteuerungsrahmen. In der ersten Hälfte des Berichtsjahrs sandten 17 JSTs Follow-up-Schreiben an ihre jeweiligen Institute, in denen sie die Umsetzung bestimmter Maßnahmen – insbesondere im Bereich der Risikosteuerungsverfahren – sowie die Entwicklung von Aktionsplänen zur Abstellung der in der Überprüfung festgestellten Mängel forderten.

Darüber hinaus entschied die EZB, in Form des erwähnten Leitfadens allgemeine aufsichtliche Erwartungen festzulegen. Der Leitfaden empfiehlt den Banken, eine eindeutige und übergreifende Definition von fremdkapitalfinanzierten Transaktionen zu verwenden und ihre Strategie in Bezug auf solche Transaktionen sowie ihre Bereitschaft, bei diesen als Underwriter zu agieren oder diese zu syndizieren, klar zu definieren. Die Banken sollten zudem durch einen soliden Kreditgenehmigungsprozess und die regelmäßige Überwachung ihrer „Leveraged“-Portfolios sicherstellen, dass die durchgeführten Transaktionen im Einklang mit ihrer Risikobereitschaft stehen. Darüber hinaus sind von den Banken regelmäßig umfassende Berichte zu fremdkapitalfinanzierten Transaktionen zu erstellen und der Geschäftsleitung vorzulegen.

Im Jahr 2017 wird die EZB die Kommentare der öffentlichen Anhörung auswerten und einen endgültigen Leitfaden zu „Leveraged“-Transaktionen veröffentlichen. Flankiert werden diese Schritte von einer gezielten Überwachung wesentlicher Veränderungen der Risikobereitschaft der wichtigsten Banken in Bezug auf fremdkapitalfinanzierte Transaktionen.

Indirekte Aufsicht über weniger bedeutende Institute und Überwachung der Aufsichtstätigkeit (Oversight)

Gemäß SSM-Verordnung ist die EZB dafür verantwortlich, dass der einheitliche Aufsichtsmechanismus wirksam und einheitlich funktioniert. Ihr wird somit eine Überwachungsfunktion (Oversight) übertragen, während die NCAs weiterhin hauptverantwortlich für die direkte Aufsicht über die weniger bedeutenden Institute (less significant institutions – LSIs) sind. Ausgehend vom übergeordneten Ziel dieser Funktion, die einheitliche Anwendung hoher Aufsichtsstandards im gesamten Euroraum sicherzustellen, arbeitet die EZB-Bankaufsicht mit den NCAs zusammen, um einen operativen Rahmen für die indirekte Aufsicht über die LSIs zu entwickeln.

Gemeinsame Aufsichtsstandards und Methoden in Bezug auf LSIs

Gemeinsame Aufsichtsstandards und Methoden sollen für konsistente, höchsten Maßstäben genügende Aufsichtsverfahren sorgen

Die gemeinsamen Aufsichtsstandards (Joint Supervisory Standards – JSSs) und die gemeinsamen Methoden sind wichtige Instrumente, um eine einheitliche, höchsten Maßstäben genügende Bankenaufsicht im Euroraum sicherzustellen. Sie ermöglichen eine Konvergenz der Aufsichtspraktiken, indem sie Orientierungshilfen zur Durchführung aufsichtlicher Prozesse bieten.

Die JSSs werden zusammen mit den NCAs entwickelt und stehen vollständig im Einklang mit dem EU-weiten einheitlichen Regelwerk sowie mit den Standards und Leitlinien der EBA. Im Berichtsjahr wurden die gemeinsamen Aufsichtsstandards zur Aufsichtsplanung und zur Sanierungsplanung fertiggestellt, die in weiten Teilen bereits 2015 ausgearbeitet worden waren.

Nach der Finalisierung dieser Standards wurden im Berichtsjahr auch entscheidende Fortschritte bei der Entwicklung zahlreicher weiterer Standards erzielt.

Der gemeinsame Aufsichtsstandard für die Durchführung von Vor-Ort-Prüfungen bei LSIs enthält die Definition und Zielsetzungen von Vor-Ort-Prüfungen und erläutert die wichtigsten Grundsätze, die bei ihrer Durchführung zu beachten sind. Er regelt die Planung von Vor-Ort-Prüfungen im Rahmen der Aufsichtsplanung und legt das von der Aufsicht zu gewährleistende Mindestmaß in Bezug auf Häufigkeit, Dauer und Ressourcenaufwand solcher Prüfungen fest. Der Standard dient darüber hinaus als Orientierungshilfe in Bezug auf den eigentlichen Prüfungsprozess und dessen wichtigste Schritte, d. h. Vorbereitung, Prüfung, Berichterstattung und Nachschau.

Ein weiterer im Berichtsjahr fertiggestellter Standard betrifft die Aufsicht über Autobanken (Car Financing Institutions – CFIs). CFIs sind Kreditinstitute, deren Hauptgeschäftszweck im Abschluss von Leasingverträgen oder in der Vergabe von Krediten zum Erwerb von Kraftfahrzeugen besteht. Der gemeinsame Standard ging aus einer Überprüfung der mit diesem Geschäftsmodell verbundenen Risiken hervor. Er soll insbesondere einen einheitlichen, höchsten Qualitätsmaßstäben genügenden und verhältnismäßigen Ansatz für die Aufsicht über CFIs innerhalb des SSM sicherstellen.

Es wurde damit begonnen, einen gemeinsamen Aufsichtsstandard für die Zulassung von LSIs mit FinTech-Geschäftsmodellen, d. h. von Instituten, deren Bankgeschäfte sich auf technologiebasierte Innovationen stützen, zu erarbeiten. Dieser JSS soll gewährleisten, dass die von solchen innovativen Geschäftsmodellen ausgehenden spezifischen Risiken in angemessener Weise und im Einklang mit den Standards, die für andere Arten von Kreditinstituten gelten, im Zulassungsprozess berücksichtigt werden.

Die EZB-Bankenaufsicht erstellte außerdem einen Kooperationsrahmen für das Krisenmanagement, der die Zusammenarbeit zwischen der EZB und den NCAs regelt. Dieser Kooperationsrahmen unterstützt sowohl die NCAs bei der Wahrnehmung ihrer Aufgaben im Rahmen ihrer Zuständigkeit für das Krisenmanagement der LSIs als auch die EZB in ihrer Rolle als beschlussfassende Instanz in Bezug auf gemeinsame Verfahren.

Zudem erzielte die EZB zusammen mit den NCAS im Berichtsjahr weitere Fortschritte bei der Entwicklung einer gemeinsamen Methodik für den aufsichtlichen Überprüfungs- und Bewertungsprozess (Supervisory Review and Evaluation Process – SREP) für LSIs. Die Harmonisierung des SREP – des wichtigsten Instruments der Bankenaufsicht – ist ein entscheidender Schritt zur Förderung der SSM-weiten Konvergenz der Aufsicht über LSIs. Seinen Anfang nahm dieses Projekt im Jahr 2015. Die 2016 begonnene Arbeit konzentrierte sich auf Kapital- und Liquiditätsquantifizierungen. 2017 werden die bis dahin erreichten Ergebnisse einem Testlauf unterzogen, und ab 2018 soll es dann ein gemeinsames SREP-System für eine erste Untergruppe von LSIs geben. Die vorgeschlagene SREP-Methodik für LSIs wurde aus der SREP-Methodik für bedeutende Institute abgeleitet und wird unter Beachtung des Grundsatzes der Verhältnismäßigkeit und der für LSIs geltenden Besonderheiten auf diese Institute übertragen.

Zusammenarbeit von EZB und NCAs bei der Aufsicht über LSIs

Die Zusammenarbeit zwischen der EZB und den NCAs trägt entscheidend zur Entwicklung einer einheitlichen und höchsten Qualitätsmaßstäben genügenden Aufsicht über die LSIs bei. Auf allgemeiner Ebene beinhaltet diese Kooperation eine Reihe von fortlaufenden, die täglichen Aufsichtsaktivitäten betreffenden Prozessen sowie die Festlegung gemeinsamer Aufsichtsstandards und Methoden in Bezug auf LSIs. Unter der Ägide der EZB erhalten die NCAs die Möglichkeit, ihre Erfahrungen auszutauschen und ihre Expertise in Bezug auf den LSI-Sektor des Euroraums und dessen Beaufsichtigung zu erweitern.

Workshops und Projekte von NCAs und EZB als Ergänzung zur regelmäßigen LSI-Aufsichtsarbeit

Die Entwicklung von Aufsichtsstandards für LSIs wurde durch eine wachsende Anzahl an gemeinsamen Projekten der EZB und der NCAs vorangetrieben. Zudem trug die Zusammenarbeit zwischen EZB und NCAs zur Gewährleistung einer kontinuierlichen Überwachung des LSI-Sektors des Eurogebiets bei.

Im Berichtszeitraum nahm die Anzahl solcher gemeinsamen Maßnahmen deutlich zu. So wurden beispielsweise Workshops zu den SREP-Methodiken der NCAs angeboten, um in Anbetracht der begonnenen Arbeit an der SREP-Methodik für LSIs einen SSM-weiten Wissensaustausch zu ermöglichen. Zu den gemeinsamen Maßnahmen in Bezug auf einzelne LSIs gehörten mehrere technische Prüfungen sowie fünf Vor-Ort-Prüfungen, in denen bestimmte Risikobereiche von LSIs analysiert wurden. Zudem fand ein Mitarbeiteraustausch zwischen den NCAs und der EZB statt.

Die tägliche Zusammenarbeit bei der LSI-Aufsicht betraf vor allem die Prüfung und Förderung der einheitlichen Anwendung hoher aufsichtlicher Standards durch die NCAs. Konsistente Ergebnisse können dabei nur erreicht werden, wenn ein Verständnis über die Gemeinsamkeiten und Unterscheide innerhalb des LSI-Sektors des Eurogebiets sowie über die nationalen Besonderheiten vorhanden ist.

EZB hält in Bezug auf LSIs konsequent am Verhältnismäßigkeitsgrundsatz fest

Die Verhältnismäßigkeit ist von grundlegender Bedeutung für die indirekte Aufsicht über die LSIs und somit fester Bestandteil der laufenden Prozesse wie auch der Erarbeitung gemeinsamer Aufsichtsstandards und Methoden. Unter Beachtung dieses Verhältnismäßigkeitsgrundsatzes hat die EZB gemeinsam mit den NCAs einen speziellen Priorisierungsrahmen entwickelt, anhand dessen den LSIs entsprechend ihrem intrinsischen Risikogehalt und ihrer potenziellen Auswirkungen auf das nationale Finanzsystem eine niedrige, mittlere oder hohe Priorität zugewiesen wird. Durch diese Einstufung lassen sich Schwerpunkte und Intensität der aufsichtlichen Tätigkeiten auf die vom betreffenden Institut eingegangenen Risiken abstimmen.

Spezieller Melderahmen als zentrales Element der täglichen Zusammenarbeit zwischen EZB und NCAs

Mithilfe eines eigens eingerichteten Melderahmens senden die NCAs Meldungen an die in der EZB-Generaldirektion Mikroprudenzielle Aufsicht III (GD MS III) angesiedelte zentrale Anzeigestelle. Somit kann die EZB die Aufsichtspraktiken mit den SSM-Aufsichtsstandards vergleichen und auf Übereinstimmung prüfen. Übermittelt werden von den NCAs beispielsweise Vorabanzeigen zu wesentlichen Aufsichtsverfahren und wesentlichen Beschlussentwürfen in Bezug auf mit hoher Priorität zu behandelnde LSIs, die sich auf sehr unterschiedliche Aufsichtsaspekte beziehen können (z. B. Kapital, Liquidität, SREP, interne Governance). Ebenso werden rasche und erhebliche Verschlechterungen der Finanzlage von LSIs gemeldet. Durch diese Anzeigen soll sichergestellt werden, dass die EZB über relevante Vorkommnisse zeitnah informiert wird und dann gemeinsam mit den betreffenden NCAs die jeweils angemessene Vorgehensweise bewerten und erörtern kann. Insgesamt gingen im Berichtszeitraum 79 Anzeigen von NCAs bei der EZB-Bankenaufsicht ein.

Die bisherigen Erfahrungen mit dem Melderahmen haben gezeigt, dass bei den Meldeverfahren der NCAs weiterhin Vereinheitlichungsbedarf besteht. Deshalb wurde eine Arbeitsgruppe eingerichtet, die Möglichkeiten zur Verbesserung der Meldeverfahren und -kriterien entwickeln soll.

Darüber hinaus stehen die speziellen Länderdesks der GD MS III in ständigem Dialog mit den NCAs, um den Bankensektor im Hinblick auf Entwicklungen mit potenziellen Auswirkungen auf LSIs zu überwachen. Durch die an sie gerichteten Meldungen können sich die Länderdesks ein aktuelles Bild von den mit hoher Priorität zu behandelnden LSIs machen. Zudem überwachen die Länderdesks die Entwicklung von Instituten, bei denen eine deutliche Verschlechterung ihrer Finanzlage oder Liquiditätsengpässe (die zu einer Krisensituation führen könnten) festgestellt wurde und bei denen der Erwerb qualifizierter Beteiligungen und der Entzug bzw. die Erteilung der Zulassung nur kraft eines EZB-Beschlusses möglich ist. In einigen Fällen arbeiten die Länderdesks auch bei den vor Ort durchzuführenden Tätigkeiten in Bezug auf LSIs zusammen.

Unterstützt wird die laufende Zusammenarbeit zwischen der EZB und den NCAs nicht zuletzt durch die ständigen Bemühungen zur verbesserten Abstimmung der Prozesse und Methoden für die Beaufsichtigung des LSI-Sektors. Die NCAs fassen ihre die LSIs betreffenden Aufsichtstätigkeiten und -aufgaben sowie ihre Analyse und Feststellung von Risiken und Anfälligkeiten des LSI-Sektors unter anderem in regelmäßigen Berichten zusammen, die den Aufsehern im gesamten Eurogebiet zur Verfügung gestellt werden. Da die gegenseitige Zusammenarbeit in hohem Maße auf den Daten- und Informationsaustausch angewiesen ist, arbeiten die EZB und die NCAs an gemeinsamen Lösungen, um diesen zu verbessern.

Kasten 1 Institutsbezogene Sicherungssysteme

Bedeutende Fortschritte bei den 2015 begonnenen Arbeiten zu institutsbezogenen Sicherungssystemen[17]

In einigen Mitgliedstaaten haben Sparkassen und Genossenschaftsbanken institutsbezogene Sicherungssysteme (institutional protection schemes – IPS) eingerichtet. Diese Sicherungssysteme bieten den Mitgliedsinstituten Schutz und gewährleisten insbesondere deren Liquidität und Zahlungsfähigkeit. Insgesamt sind 50 % aller Kreditinstitute im Euro-Währungsgebiet an ein IPS angeschlossen; diese Institute machen rund 10 % der Bilanzsumme im Bankensektor aus. Die im Jahr 2015 begonnenen Arbeiten zur Entwicklung eines gemeinsamen Ansatzes für die Bewertung institutsbezogener Sicherungssysteme mit dem Ziel einer einheitlichen aufsichtlichen Behandlung von IPS im Euroraum wurden im Jahr 2016 zum Abschluss gebracht.

Leitfaden zum Ansatz bei der Anerkennung institutsbezogener Sicherungssysteme für Aufsichtszwecke

Im Zusammenhang mit den Arbeiten der EZB zu Optionen und Ermessensspielräumen im Unionsrecht wurde ein Leitfaden zum Ansatz bei der Anerkennung institutsbezogener Sicherungssysteme (Institutional Protection Schemes – IPS) für Aufsichtszwecke entwickelt. Dieser Leitfaden wurde nach einer öffentlichen Konsultation fertiggestellt und im Juli 2016 veröffentlicht. Er soll die Einheitlichkeit, Wirksamkeit und Transparenz der Aufsichtspolitik zur Bewertung von IPS gewährleisten. Dies ist besonders wichtig, da mit der offiziellen Anerkennung eines IPS eine unterschiedliche Behandlung bestimmter Aufsichtsanforderungen im Rahmen der Eigenkapitalverordnung (Capital Requirements Regulation – CRR) verbunden ist, und zwar in Form eines Risikogewichts von 0 % für Risikopositionen gegenüber anderen IPS-Mitgliedern sowie des Wegfalls von Obergrenzen für Großkredite an andere IPS-Mitglieder.

Koordination und Kooperation bei „gemischten“ IPS hinsichtlich Beschlussfassung und laufender Überwachung

Institutsbezogene Sicherungssysteme umfassen in der Regel sowohl bedeutende als auch weniger bedeutende Institute („gemischte“ IPS). Es ist daher unerlässlich, dass diese Systeme seitens der EZB wie auch der nationalen zuständigen Behörden gleich behandelt werden. Zu diesem Zweck hat die EZB eine Leitlinie für die zuständigen Behörden innerhalb des SSM (EZB und NCAs) erlassen und im November 2016 veröffentlicht. Darin sind die Grundsätze für die Koordination zwischen der EZB und den NCAs im Hinblick auf IPS-bezogene Aufsichtsbeschlüsse und die laufende Überwachung der IPS dargelegt. Die Leitlinie stellt sicher, dass die NCAs bei der Bewertung von IPS-Anträgen weniger bedeutender Institute dieselben Kriterien anwenden. Darüber hinaus haben die im Jahr 2016 eingerichteten, aus Mitarbeitern der EZB und der NCAs bestehenden Beobachtungsgruppen ihre Arbeit aufgenommen. Bereits erteilte IPS-Genehmigungen sind von der EZB-Leitlinie nicht betroffen. Bei wesentlichen strukturellen Veränderungen eines IPS oder falls Anzeichen dafür vorliegen, dass die einschlägigen rechtlichen Anforderungen möglicherweise nicht erfüllt sind, kann jedoch eine Neubewertung in Erwägung gezogen werden.

Makroprudenzielle Aufgaben

Im Berichtszeitraum erörterte die EZB mit den nationalen Behörden den Einsatz makroprudenzieller Instrumente im Eurogebiet.[18] Um eine wirksame Verzahnung der mikro- und makroprudenziellen Instrumente zu gewährleisten, bietet das Makroprudenzielle Forum den Mitgliedern des EZB-Rats und des Aufsichtsgremiums die Gelegenheit, in gemeinsamen Gesprächen die mikro- und makroprudenziellen Sichtweisen in Bezug auf den gesamten SSM zusammenzuführen. Das Forum dient dem Meinungs- und Informationsaustausch zwischen den Vertretern der mikroprudenziellen Aufsicht und der makroprudenziellen Politik. Die Ergebnisse dieses Austausches fließen wiederum in den makroprudenziellen Prozess ein, wobei Synergien und die Expertise der Aufsichtsfunktion genutzt werden, um gemeinsame Positionen, etwa zu bankenaufsichtlichen Themen, zu identifizieren. Diese gemeinsamen Erörterungen beinhalten allerdings keine formale Beschlussfassung, um nicht gegen das Prinzip der Trennung von Bankenaufsicht und Geldpolitik zu verstoßen und um die Integrität der Beschlussfassung durch den EZB-Rat und das Direktorium zu wahren (Artikel 12.1 der Satzung des Europäischen Systems der Zentralbanken und der EZB).