ECB Banktilsyn: Risikovurdering 2020

1 Indledning

For at kunne foretage et effektivt banktilsyn er det vigtigt at identificere og vurdere de risici, som enhederne under tilsyn er konfronteret med. Dette danner også grundlag for de tilsynsprioriteter, der er fastsat i forbindelse med den regelmæssige strategiske planlægning.

ECB Banktilsyn foretager hvert år en risikoidentificering og -vurdering i tæt samarbejde med de kompetente nationale myndigheder. Analysen bygger på en lang række bidrag, herunder fra de fælles tilsynsteam og ECB's horisontale mikro- og makroprudentielle funktioner. Den tager også højde for information, som kommer frem under drøftelser med bankerne og andre relevante myndigheder.

2 SSM's risikokort for 2020

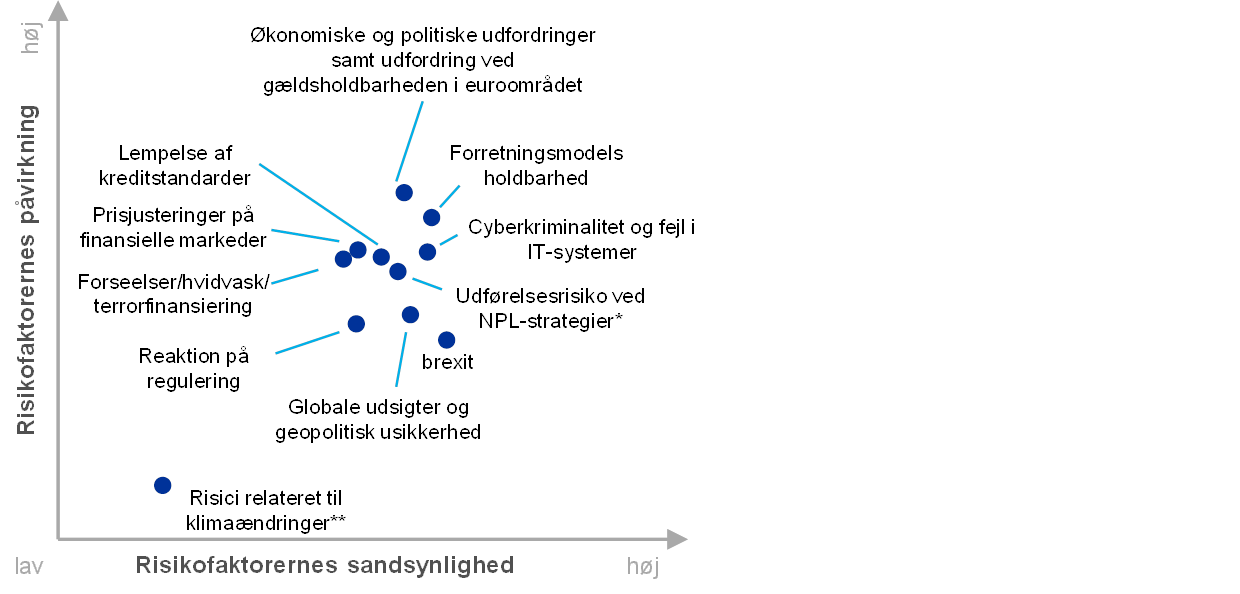

Den Fælles Tilsynsmekanismes (SSM) risikokort viser de vigtigste risikofaktorer, som påvirker banksystemet i euroområdet over en to- til treårig tidshorisont. Det viser samtidig, hvor sandsynlige de er, og hvilken effekt de vil få. Risikofaktorerne bør ikke betragtes enkeltvis, idet de kan udløse eller forstærke hinanden. Risikokortet viser kun de vigtigste risikofaktorer og er ikke en udtømmende liste over alle de risici, som bankerne under tilsyn er konfronteret med.

Figur 1

SSM's risikokort for 2020

Kilde: ECB og de kompetente nationale myndigheder.

Anm.: *Den udførelsesrisiko, som knytter sig til bankernes strategi for misligholdte lån, er kun til stede for banker med mange misligholdte lån (non-performing loans, NPL).

**Risici relateret til klimaændringer er mere relevante på langt sigt (dvs. en horisont på mere end tre år).

De tre mest fremtrædende risikofaktorer, som forventes at påvirke banksystemet i euroområdet over de næste tre år, er: i) euroområdets økonomiske og politiske udfordringer og udfordringer vedrørende gældsholdbarheden, ii) forretningsmodellens holdbarhed og iii) cyberkriminalitet og fejl i IT-systemer. Herefter kommer risikoen i tilknytning til bankernes NPL-strategier (non-performing loans); stadig lempeligere kreditstandarder; prisjusteringer på de finansielle markeder; forseelser; hvidvask af penge og terrorfinansiering; brexit; de globale udsigter og den geopolitiske usikkerhed; reaktion på regulering samt risici relateret til klimaændringerne. Sammenlignet med sidste år er de risici, der skyldes de økonomiske forhold i euroområdet, steget. Konjunkturforløbet er inde i en stadig mere moden fase, og de globale udsigter er blevet dårligere, hvilket delvis skyldes en langvarig usikkerhed, fx den stigende trussel om protektionisme. Sammen med den lange periode med lave renter, som forventes at fortsætte, øger dette til bekymringerne om bankerne i euroområdets afdæmpede rentabilitet, og hvorvidt deres forretningsmodeller er holdbare. Den grundigere gennemgang af hvidvasksager øger også risikoen for tab som følge af forseelser.

3 De vigtigste risikofaktorer

I det seneste år er de økonomiske og politiske udfordringer samt udfordringerne med hensyn til gældsholdbarheden i euroområdet blevet større, og det forøger de risici, der er i tilknytning til euroområdets banksektor, herunder kreditrisikoen og risici i tilknytning til rentabiliteten. Fremskrivningen af den økonomiske vækst i euroområdet i 2019-20 er blevet nedjusteret sammenholdt med året før, men peger stadig mod økonomisk vækst. Der er imidlertid fortsat markant nedadrettede risici i tilknytning til væksten, som hovedsagelig skyldes en vedvarende svækkelse i verdenshandlen og større geopolitisk usikkerhed. Langsomme fremskridt i reformarbejdet påvirker produktionspotentialet negativt, da mange lande i euroområdet stadig ikke er så ambitiøse i deres bestræbelser på at løse strukturelle stivheder og ubalancer i beholdningerne. Til trods for de senere års økonomiske vækst er der stadig udtalte bekymringer om gældsholdbarheden, og hvis opfattelsen af de finansielle markeder pludselig ændrer sig, er lande i euroområdet med høje gældsniveauer eksponeret. I disse lande er bankerne ikke uafhængige af staten, og det kan betyde, at forbindelsen mellem stat og banker igen kan få en ødelæggende effekt. I euroområdet befinder husholdningernes og især virksomhedernes gæld sig desuden fortsat på et højt gennemsnitligt niveau, hvilket gør disse sektorer sårbare for potentielle stød. Den stadig mere indadskuende politik i nogle EU-lande er fortsat en politisk udfordring for euroområdet. Den større politiske fragmentering, der er en følge af denne politik, kan øge usikkerheden og de økonomiske og finanspolitiske udfordringer, som landene i euroområdet er konfronteret med.

Forretningsmodellernes holdbarhed er stadig et fokusområde, idet de signifikante institutter i euroområdet stadig kæmper med lav rentabilitet. Udsigten til en længere periode med lave renter og hård konkurrence hæmmer bankernes evne til at generere indtægter. Samtidig har udgifterne samlet set holdt sig stabile, idet omkostningsbesparelser til dels er blevet opvejet af faktorer som stigende lønninger, behovet for IT-investeringer og forbedringer inden for risikostyring. For tiden har over halvdelen af bankerne en forrentning af egenkapitalen, som er under deres anslåede egenkapitalomkostninger. Som følge heraf er ansættelsen af markedsværdien af de fleste børsnoterede signifikante institutter i euroområdet stadig lav, og forholdet mellem aktiekurs og bogført værdi (price-to-book) har i gennemsnit holdt sig under 1 siden finanskrisen. Efter en lille forbedring i egenkapitalforrentningen i 2018 forventer bankerne ifølge deres egne fremskrivninger et dyk i egenkapitalforrentningen i 2019 og 2020 og derefter et trægt opsving i 2021. Der er imidlertid betydelige nedadrettede risici forbundet med et sådant scenarie. Det makrofinansielle miljø er således blevet forværret i perioden, efter fremskrivningerne blev lavet, og bankerne har måske ikke fuldt ud taget højde for konkurrenceeffekten i deres beregninger, især ikke inden for de segmenter, hvor mange banker forventes at have vækst. Selvom digitalisering kan forbedre omkostningseffektiviteten på mellemlangt sigt og give bankerne mulighed for at tilbyde nye produkter og serviceydelser, bliver bankerne nødt til at nytænke deres forretningsmodeller og strategier. Bankerne bliver også nødt til at foretage kortsigtede investeringer for at kunne tilpasse den måde, de arbejder og organiserer kontakten til kunderne på. På mellemlangt sigt er der også udsigt til yderligere konkurrence fra ikke-banker, herunder store tech-virksomheder. Bankerne bliver nødt til fortsat at tilpasse deres forretningsmodel af hensyn til holdbarheden, og risiciene for ikke at opnå en vedvarende rentabilitet er fortsat betydelige.

Fortsat digitalisering af finansielle tjenester gør bankerne mere sårbare over for cyberkriminalitet og fejl i driften af IT-systemer. Bankerne bliver i stadig stigende grad tæt forbundet med parter i og uden for den finansielle sektor. Store dele af bankernes IT-systemer leveres af tredje- eller endda fjerdeparter. Den potentielle individuelle og systemiske koncentration af nogle få serviceudbydere vil kræve en hensigtsmæssig styring af risici og afhængighed. Bankerne bliver i stigende grad bevidste om, at deres nuværende IT-risikostyring er utilstrækkelig.[1] Samtidig udgør cyberkriminelle, som forenes af et fælles mål om at gøre skade, yderligere en risiko. Cyberhændelser kan medføre betydelige omkostninger eller tab af omdømme for bankerne og kan endda have systemiske konsekvenser, da trusler kan sprede sig hurtigt gennem sektorer. Et stort antal signifikante institutter bruger forældede IT-systemer til kritiske forretningsprocesser, hvilket øger deres sårbarhed over for cyberrisici.

På trods af de senere års betydelige forbedring af aktivkvaliteten giver de høje NPL-niveauer fortsat anledning til bekymring for et stort antal banker i euroområdet. I løbet af det seneste år har banker med høje NPL-niveauer gjort gode fremskridt i gennemførelsen af de NPL-strategier, som de skulle implementere som en del af ECB's vejledning om NPL. Sammenlignet med sidste år faldt de signifikante institutters NPL-beholdninger samlet set med 112 mia. euro til 587 mia. euro i 1. kvartal 2019 og den gennemsnitlige NPL-andel faldt fra 4,7 pct. til 3,7 pct. Til trods for dette fremskridt ligger den gennemsnitlige NPL-andel i euroområdet stadig over niveauet før finanskrisen og betydeligt højere end i andre større industrialiserede økonomier. En række banker har desuden store beholdninger af ældre NPL, som det kan blive vanskeligere at få afviklet. Hertil kommer, at tilgangen af nye NPL stadig synes at være i overkanten. Selvom de nyeste NPL-strategier generelt har været meget ambitiøse, kan den modne økonomiske cyklus i euroområdet bremse bankernes fremskridt med hensyn til at gennemføre disse strategier. Bankerne opfordres til at fortsætte oprydningen på deres balance og øge deres modstandskraft over for potentielle fremtidige stød.

Den seneste periode med stadig lempeligere kreditstandarder[2], som fulgte efter en alvorlig stramning under krisen, kan resultere i en opbygning af NPL i fremtiden. Det er kun kreditstandarder for lån til husholdninger til boligkøb, forbrugskredit og lån til virksomheder, der er blevet strammet på det seneste. Der er dog stadig nogle få områder, hvor kreditgivningen er steget.[3] Især kan mere lempelige kreditstandarder ved lån til køb af boligejendomme øge bankernes kreditrisiko i lyset af den høje andel af denne type lån i deres porteføljer. I nogle lande kan den høje belånings- og gældsserviceringsgrad kombineret med større gæld hos låntagerne gøre det sværere for disse at betale tilbage, hvis de økonomiske forhold forværres. Dette kan også føre til betydelige tab for bankerne, hvis låntagerne misligholder deres lån. Desuden ser det ud til, at investorer i deres kontinuerlige jagt på afkast vender sig mod mere risikofyldte sektorer. Det gearede lånemarked forblev hektisk i hele 2018, selvom den nye lånemasse ikke nåede samme toppunkt som i 2017. Nye transaktioner viser imidlertid et yderligere fald i investorbeskyttelse, der vil kunne føre til større tab i tilfælde af en økonomisk nedgangsperiode.

Der er fortsat betydelig risiko for bratte og betydelige prisjusteringer på de finansielle markeder. Efter frasalget i december 2018 steg de globale aktiekurser i 1. halvår 2019. Trods korrektionen forblev værdiansættelsen af aktiver høj i visse markedssegmenter.[4] Volatiliteten på de finansielle markeder faldt noget i 1. halvår 2019, inden den steg igen i august hovedsagelig som følge af nye handelsspændinger. Samtidig er risikopræmierne fortsat komprimerede. Bliver de nedadrettede risici i tilknytning til de økonomiske udsigter til virkelighed, eller intensiveres de geopolitiske spændinger yderligere, kan det føre til en ny prisjustering af risikopræmierne. Dette vil have en ugunstig effekt på bankernes balancer, kapitalpositioner og finansieringsomkostninger. En potentiel prisjustering kan også have en negativ effekt på de økonomiske eller finanspolitiske forhold i euroområdet og dermed påvirke bankerne. I ekstreme tilfælde kan en større prisjustering desuden true centrale modparters solvens, hvis den falder sammen med andre større begivenheder, og eventuelt udgøre en systemisk risiko.

Siden sidste år er bekymringerne om hvidvask af penge og finansiering af terrorisme blevet større. De nylige overtrædelser eller påståede overtrædelser af reglerne om bekæmpelse af hvidvask i banksektoren har ført til større kontrol fra politi og lovgivere, samt til at medierne graver dybere, hvilket kan resultere i et stigende antal overtrædelser i fremtiden. Deltagelse i hvidvasksager indebærer betydelige risici for bankerne og deres levedygtighed og er ofte forbundet med en svag ledelse og dårlige risikokontroller. Selvom kompetencen til at overvåge hvidvask af penge/finansiering af terrorisme ligger hos de nationale myndigheder, skal ECB tage de mulige risici i betragtning under udførelsen af tilsynsaktiviteterne, herunder tilsynskontrol- og vurderingsprocessen (SREP), under vurderingen af, hvorvidt institutternes ledelsesstruktur er tilstrækkelig, samt under vurderingen af, hvorvidt medlemmerne af ledelsesorganerne er egnede.[5] Overordnet set skal bankerne være mere opmærksomme på deres interne processer og i nogle tilfælde forbedre deres ledelsesrammer. Tilsynsmyndighederne fortsætter den tætte overvågning af et antal ledelsesrelaterede problemstillinger, herunder bestyrelsernes sammensætning og funktion, interne kontrolfunktioner og -processer, datakvalitet og rapportering.

Selvom Storbritanniens medlemskab af EU er blevet forlænget indtil 31. oktober 2019, eksisterer risikoen for brexit uden en aftale stadig. Selvom den negative effekt af et sådant scenarie forventes at være beskeden for EU gennemsnitligt betragtet, er der ikke desto mindre følgerisici, især i lande og banker med tætte forbindelser til Storbritannien. Brexit uden en aftale kan skabe betydelig markedsturbulens og potentielt resultere i strengere finansieringsvilkår. Dette udgør sammen med den negative effekt fra handels- og tillidskanaler en væsentlig nedadrettet risiko for BNP-væksten i euroområdet på kort sigt. Risikoen for chokeffekter i relation til fortsættelsen af clearede og ikke-clearede derivataftaler er blevet løst enten gennem Europa-Kommissionens afgørelse om midlertidig ækvivalens eller andre formildende foranstaltninger. Samtidig er nogle banker imidlertid bagud i forhold til tidsplanen med hensyn til at implementere deres beredskabsplaner. De bliver nødt til at fremskynde deres forberedelser, herunder tilføre personale og styrke den lokale risikostyringskapacitet og ledelsesstruktur.

De globale økonomiske udsigter for 2019 er blevet forringet efter den store nedgang i den globale økonomiske vækst i 2. halvår 2018. Den globale vækst forventes at stabilisere sig over de næste to år, omend på et forholdsvis lavt niveau. Der er fortsat betydelige nedadrettede risici, primært knyttet til en svag verdenshandel og en lav aktivitet i fremstillingssektoren, volatile finansielle forhold på verdensplan samt høj og tiltagende geopolitisk usikkerhed, herunder den stigende protektionisme. En yderligere eskalering af handelsstridigheder mellem USA og Kina kan især påvirke erhvervstilliden negativt, true de globale forsyningskæder og mindske den globale vækst.

De vigtigste finansielle lovgivningsinitiativer efter finanskrisen er blevet færdiggjort for nylig, men nogle, f.eks. fuldførelsen af Basel III, mangler stadig at blive indarbejdet i EU-lovgivningen og den nationale lovgivning. Usikkerheden på grund af en potentiel nye regulering, er derfor blevet mindre, men bankerne bliver stadig nødt til at tilpasse sig for at operere inden for denne nye lovgivning. Når Basel III-reglerne er fuldt gennemført som en del af CRR III/CRD VI-pakken, vil det føre til øgede kapitalkrav og som følge deraf en samlet mangel på kapital i EU's banker. Denne effekt på kapitalen er primært drevet af de store verdensomspændende banker. Sammen med minimumskrav til kapitalgrundlaget og nedskrivningsrelevante passiver (MREL), krav til den samlede tabsabsorberingsevne (TLAC) og andre reguleringsmæssige tiltag, som er blevet gennemført, f.eks. International Financial Reporting Standards 9 (IFRS 9), MiFID II-direktivet (direktivet om markeder for finansielle instrumenter) og det reviderede betalingstjenestedirektiv – PSD2, vil den nylige regulering påvirke bankernes strategiske beslutninger og investeringsadfærd.

Centralbankerne og tilsynsmyndighederne har stadig større fokus på de risici, der relaterer sig til klimaændringer, og de samarbejder med andre internationale organer i Network for Greening the Financial System, som ECB er medlem af. Det er sandsynligt, at risici i tilknytning til klimaændringer vil have både en direkte og en indirekte effekt på bankerne. Alvorligere vejrfænomener og overgangen til en lavemissionsøkonomi kan få store negative konsekvenser for bankerne i euroområdet, herunder for deres forretningskontinuitet og risikoprofilen for deres aktiver (fx eksponeringer over for bilindustrien). Risiciene i tilknytning til klimaændringer forventes at tiltage på langt sigt (dvs. over en horisont på mere end to til tre år). Bankerne bør derfor integrere disse risici i deres risikostyringsrammer på hensigtsmæssig vis.

© Den Europæiske Centralbank, 2019

Postadresse 60640 Frankfurt am Main, Tyskland

Telefon +49 69 1344 0

Websted www.bankingsupervision.europa.eu

Alle rettigheder forbeholdt. Kopiering til uddannelsesformål eller i ikke-kommercielt øjemed er tilladt, såfremt kilden angives.

For så vidt angår terminologien henvises til SSM glossary (findes kun på engelsk).

HTML ISBN 978-92-899-3937-9, ISSN 2599-9664, doi:10.2866/374843 QB-CK-19-001-DA-Q

- Dette fremgik af ECB's analyse af de selvevalueringsskemaer om IT-risici, som bankerne indsendte i 2018.

- Se undersøgelsen af bankernes udlån i euroområdet.

- En mere detaljeret analyse vil blive offentliggjort, når ECB Banktilsyn har afsluttet sin dataindsamling om kreditstandarder.

- Heri indgår markederne for erhvervsejendomme.

- Betragtning 20 i Europa-Parlamentets og Rådets direktiv (EU) 2019/878 af 20. maj 2019 om ændring af direktiv (EU) 2013/36/EU for så vidt angår fritagne enheder, finansielle holdingselskaber, blandede finansielle holdingselskaber, aflønning, tilsynsforanstaltninger og -beføjelser og kapitalbevaringsforanstaltninger (EUT L 150 af 7.6.2019, s. 253).