ECB Annual Report on supervisory activities 2018

Prefácio de Mario Draghi, Presidente do Banco Central Europeu

Decorridos cinco anos, são agora evidentes os benefícios da supervisão bancária europeia. As práticas de supervisão convergiram de 19 modelos nacionais para um modelo único europeu. Além disso, regras mais harmonizadas e uma transparência acrescida promoveram condições de maior igualdade entre as instituições de crédito na área do euro.

As autoridades de supervisão dispõem atualmente de uma visão mais abrangente do sistema bancário. As instituições de crédito da área do euro são agora objeto de comparação com um vasto conjunto de pares, o que permite análises comparativas eficazes em termos de modelos de negócio e perfis de risco. Simultaneamente, as interligações e as repercussões transfronteiras também podem ser acompanhadas mais facilmente, o que tem reforçado o nosso conhecimento do risco a nível das instituições de crédito e do risco sistémico com origem no setor bancário.

Estes benefícios têm sido fundamentais para tornar o setor bancário europeu mais resiliente. As instituições de crédito aumentaram os respetivos rácios de fundos próprios principais de nível 1 de 11,3%, no final de 2014, para 14,1% em 2018. Foram registados progressos na redução dos ativos de longa data, tendo os créditos não produtivos diminuído cerca de €300 mil milhões no mesmo período. Além disso, o financiamento e a liquidez estão mais estáveis do que anteriormente.

As instituições de crédito continuam a defrontar-se com alguns desafios fundamentais. A rentabilidade permaneceu baixa em 2018, o que afeta a capacidade de concessão de crédito à economia por parte das instituições de crédito. Entre 2016 e 2018, as instituições de crédito da área do euro com melhor desempenho compensaram a diminuição da margem financeira com a expansão do crédito, enquanto as instituições de crédito com pior desempenho optaram pela desalavancagem.

A redução da sobrecapacidade e de custos elevados melhora a rentabilidade. Para o mesmo fim, é necessário continuar a reduzir o stock remanescente de NPL, bem como as menos-valias latentes e a incerteza associada à valorização de determinados ativos financeiros complexos – entre outros, os ativos de nível 3. Em termos prospetivos, é necessário que as instituições de crédito e as autoridades de supervisão e de regulamentação continuem a trabalhar em conjunto para resolver estas questões, assegurando simultaneamente que as instituições de crédito cumprem normas exigentes de gestão do risco.

É igualmente importante estabelecer um quadro regulamentar e institucional coerente para uma integração transfronteiras robusta. Um setor bancário mais integrado encorajaria a consolidação transfronteiras e aprofundaria a partilha de riscos pelo setor privado na área do euro, o que criaria um enquadramento macroeconómico mais estável. As autoridades de regulamentação e de supervisão deveriam redobrar os esforços no sentido de estabelecer um quadro prudencial mais unificado que impedisse a blindagem dos fundos próprios regulamentares e da liquidez.

Estes esforços devem ser envidados em paralelo com o necessário processo de conclusão da união bancária. A supervisão bancária europeia deve ser apoiada por um quadro de resolução robusto e por um sistema de garantia de depósitos eficaz para garantir que a integridade do mercado bancário único permanece salvaguardada.

Entrevista introdutória com Andrea Enria, Presidente do Conselho de Supervisão

Assumiu o cargo de Presidente do Conselho de Supervisão do BCE em janeiro de 2019. Como pretende desempenhar esta importante função?

Antes de mais, Danièle Nouy, Sabine Lautenschläger e todos os nossos colegas – no BCE e nas autoridades nacionais competentes – fizeram um excelente trabalho na criação de uma organização eficaz. Não tenho, portanto, de reinventar a roda. É fundamental manter os elevados padrões de supervisão no seguimento da abordagem rigorosa e exigente estabelecida durante a fase de constituição.

A criação de um mecanismo único de supervisão foi um avanço importante, mas é essencial reconhecer que ainda não temos um mercado bancário europeu verdadeiramente integrado. Será necessário remover barreiras legislativas para registar progressos neste domínio, o que claramente não nos compete. Ainda assim, penso que devemos fazer tudo o que estiver ao nosso alcance para realizar progressos no sentido de estabelecer a união bancária como uma jurisdição única no que se refere à regulamentação e à supervisão bancárias, o que lançaria as bases de um verdadeiro mercado interno para as instituições de crédito europeias.

É fundamental não esquecer para quem trabalhamos: os cidadãos europeus, os depositantes, os investidores, os mutuários e a economia em geral. O nosso trabalho deve beneficiá-los e a eles devemos prestar contas. Considero esta questão extremamente importante e creio que existem boas razões para sermos o mais transparentes possível. As pessoas devem ser capazes de perceber o que fazemos e que benefícios traz. As instituições de crédito devem ser capazes de perceber e antecipar as nossas políticas e ações. O mesmo se aplica aos investidores. Vivemos atualmente num “mundo de recapitalização interna”. Se uma instituição de crédito se deparar com dificuldades, são os seus investidores que terão de assumir as perdas. Por esse motivo, precisam de compreender melhor os riscos em que incorrem.

Logo no início do seu mandato, teve de lidar com uma instituição de crédito em dificuldades. Como correu a sua primeira experiência com o novo quadro europeu de gestão de crises?

O que mais me impressionou foi a dedicação dos nossos membros do pessoal. Todos trabalharam com muito afinco durante o período do Natal e do Ano Novo. E todos sabiam o que estava em jogo e até que ponto as dificuldades de uma instituição de crédito podem afetar a vida das pessoas. É isso que conta numa crise. Todos os processos decorreram de foram regular e todas as autoridades envolvidas trabalharam bem em conjunto.

Posto isto, ainda há margem para melhorias. Enquanto autoridades de supervisão, devemos trabalhar dentro dos limites estabelecidos pela regulamentação em vigor quando lidamos com uma crise. Além disso, a regulamentação ainda difere de país para país. Por exemplo, a diretiva em matéria de recuperação e resolução bancárias não foi transposta para as legislações nacionais. De igual modo, cada país possui a sua própria legislação sobre insolvência, o que significa que as ferramentas que podemos utilizar numa crise não são iguais em todos os países. Acresce que uma saída regular do mercado nem sempre pode ser assegurada em cada caso, o que constitui um problema, principalmente no que se refere a instituições de crédito transfronteiras. A inexistência de acordos de liquidez em caso de resolução é outra questão recentemente evidenciada, pelo que ainda há trabalho a fazer na preparação para futuras crises.

Em termos prospetivos, a próxima grande mudança no horizonte é a saída do Reino Unido da União Europeia. Qual é a sua opinião sobre esta matéria?

Para mim, o Brexit é um acontecimento muito triste, nomeadamente porque estudei no Reino Unido e depois vivi em Londres durante 12 anos. Segundo a minha experiência, posso também afirmar que a União Europeia nem sempre é retratada de forma exata no Reino Unido. Muitas pessoas parecem sobrestimar os custos – e subestimar os benefícios – de uma Europa unida.

Quanto ao setor bancário, o Brexit vai desencadear muitas mudanças. Um número considerável de instituições de crédito deslocalizar-se-á para a área do euro, o que transformará o panorama bancário. Este facto levanta muitas questões – a regulação e a supervisão de sucursais ou empresas de investimento de países terceiros é apenas um exemplo. As instituições de crédito e as autoridades de regulamentação e de supervisão tiveram de proceder a vários preparativos para o Brexit e ainda teremos muito a fazer após a saída do Reino Unido da União Europeia. Contudo, estou confiante de que estaremos à altura do desafio, designadamente graças a uma cooperação eficaz com as autoridades de supervisão no Reino Unido.

Que outros desafios enfrentam as instituições de crédito?

De facto, não faltam desafios às instituições de crédito. É necessário que prossigam o saneamento dos balanços, repensem os seus modelos de negócio, melhorem a governação e garantam que a respetiva resolução é possível, sendo que estes são apenas os desafios do passado e do presente.

Em termos prospetivos, as instituições de crédito deveriam igualmente acompanhar de perto os acontecimentos nos mercados. Há já algum tempo que a liquidez é abundante e barata. Em conjunto com lucros reduzidos, este facto tem levado as instituições de crédito a assumir maiores riscos. Mas deveriam ter cuidado. Não se deve considerar as elevadas valorizações dos ativos e a compressão dos prémios de risco como um dado adquirido. A situação poderá alterar-se no futuro, eventualmente de forma muito repentina. Os prémios de risco e de prazo poderão aumentar de repente e prejudicar as instituições de crédito de múltiplas formas, com potencial impacto sobre os respetivos lucros, liquidez e fundos próprios. É provável que os riscos de financiamento e de mercado se tornem mais significativos no futuro. Enquanto autoridades de supervisão, encaramos estes riscos muito seriamente e as instituições de crédito também o deveriam fazer.

Acabou de mencionar a governação como um aspeto que as instituições de crédito devem melhorar. Qual é a sua importância?

As instituições de crédito detêm atualmente mais fundos próprios e de melhor qualidade e mais liquidez, tendo igualmente regressado a fontes de financiamento mais estáveis. No entanto, tudo isto de pouco vale se uma instituição de crédito tiver uma má governação, uma liderança míope e uma cultural problemática. Os banqueiros devem ter dois fatores em mente. Os lucros de curto prazo não devem ser a força motriz das transações bancárias. É necessário manter as instituições de crédito ativas no longo prazo. A sustentabilidade é essencial. Para além de serem inaceitáveis do ponto de vista social, os lucros de curto prazo, gerados em detrimento dos clientes, dos acionistas e dos contribuintes no longo prazo, não são do interesse das próprias instituições de crédito. A recente série de escândalos e de casos de branqueamento de capitais é disso exemplo.

É agora opinião generalizada que estamos perante tempos difíceis para as instituições de crédito. O que podemos aprender com as instituições que ainda estão a prosperar?

De facto, existe um conjunto de instituições de crédito na área do euro com melhor desempenho do que os seus pares. Que têm estas instituições em comum? À primeira vista, pouco. São todas muito diferentes. Parece não haver uma única estratégia certa para se ser rentável. Contudo, é fundamental ter uma estratégia. O único elemento que une estas instituições de sucesso é o facto de se distinguirem na chamada orientação estratégica. São capazes de formular uma estratégia e de a concretizar. Não se trata apenas do que fazem, mas também de como o fazem. É esta a lição que nos dão.

Devemos igualmente reconhecer que persiste um problema estrutural nos mercados bancários europeus: muitas instituições de crédito foram resgatadas, mas não muitas saíram efetivamente do mercado. Em resultado, a Europa parece ainda ter um excesso de instituições de crédito, o que se reflete na sua rentabilidade. Em outros setores, a consolidação tem sido fundamental na eliminação do excesso de capacidade acumulado no período que antecedeu a crise.

No que diz respeito às alterações da estrutura de mercado – o que pensa da digitalização? Trata-se de um desafio, de uma oportunidade ou de ambos?

As alterações tecnológicas são sempre um processo complexo de difícil previsão. Mas antevejo oportunidades. A digitalização pode ajudar as instituições de crédito a tornarem-se mais eficientes e a criar novas fontes de receita. Facilita processos mais agilizados e mais rápidos, permitindo às instituições proporcionar aos clientes um melhor serviço e novos produtos. Se as instituições de crédito conseguirem tirar partido destas oportunidades, sairão beneficiadas. Mas, se não agirem, outros o farão, quer se trate de empresas de tecnologia financeira (fintech) ágeis e de pequena dimensão em fase de arranque ou de gigantes tecnológicos consolidados no mercado. É este o desafio que se coloca às instituições de crédito.

Não é certamente tarefa das autoridades de regulamentação e de supervisão proteger instituições de crédito estabelecidas de concorrentes mais eficientes. Dito isto, temos ainda que lidar com novos riscos, sendo o risco cibernético o exemplo mais óbvio. Devemos acompanhar de perto estes novos riscos, bem como avaliar se é necessário adaptar a regulamentação. Ao mesmo tempo, a digitalização pode ajudar as autoridades de regulamentação e de supervisão a tornarem-se mais eficientes e a reduzir os custos de conformidade, especialmente no que se refere a empresas menos complexas e de menor dimensão. Por outras palavras, a digitalização também gera oportunidades.

A adaptação da regulamentação tem sido o tema dominante desde a crise. Qual é a sua opinião sobre a reforma regulamentar? Foi longe demais, como alguns defendem, ou não foi longe o suficiente?

A reforma era necessária. A crise tinha revelado muitas lacunas no quadro regulamentar e tínhamos de colmatar essas lacunas. Considero que o pacote desenvolvido a nível do G20 é equilibrado: aumentou consideravelmente a segurança e a solidez das instituições de crédito, tendo calibrado e introduzido os requisitos de forma gradual, a fim de evitar efeitos indesejáveis sobre o crédito e o crescimento real. Algumas jurisdições foram além dos requisitos estabelecidos pelas normas internacionais em determinados domínios, estando atualmente a reavaliar as escolhas que fizeram. Em geral, penso que devemos resistir a pressões no sentido de aliviar os requisitos em períodos favoráveis. Como disse anteriormente, as instituições de crédito devem evitar ter uma visão de curto prazo. O mesmo se aplica às autoridades de regulamentação. Temos de considerar a estabilidade a longo prazo do sistema e evitar abordagens pró-cíclicas às atividades de regulamentação.

Dito isto, é evidente que o conjunto de regras revisto é relativamente complexo. Por conseguinte, devemos monitorizar os seus efeitos e ajustá-lo, se necessário. No entanto, deve agora ser dada prioridade à finalização da implementação coerente das reformas a nível mundial.

Na Europa, está prestes a ser finalizado o pacote bancário, que determinará o panorama regulamentar durante os próximos anos. Está satisfeito com os resultados?

O pacote bancário é um conjunto de leis muito importante, sobretudo porque transpõe as normas de Basileia para a legislação europeia. Embora a avaliação global seja positiva, existem algumas áreas em que a legislação proposta se desvia das normas internacionais. É o caso de alguns pormenores técnicos relativos ao rácio de alavancagem, ao rácio de financiamento estável líquido e às novas regras relativas à carteira de negociação das instituições de crédito. Por conseguinte, as condições a nível global não serão tão equitativas como poderiam ter sido.

No que se refere à União Europeia, considero que o pacote bancário poderia ter sido mais ambicioso na prossecução do objetivo de um setor bancário verdadeiramente integrado, pelo menos na união bancária. Se ambicionamos alcançar uma jurisdição única para o setor bancário, devemos contrariar a tendência de aplicar medidas de blindagem. Os grupos bancários devem ser capazes de afetar livremente os seus fundos próprios regulamentares e a sua liquidez na área do euro. Infelizmente, o pacote bancário mantém um âmbito nacional restrito no que se refere a dispensas de requisitos de fundos próprios e de liquidez no seio de grupos bancários. Espero que os legisladores reconsiderem a sua abordagem no futuro próximo, no contexto de novas medidas no sentido da conclusão da união bancária.

Que outras medidas devem ser aplicadas para que nos aproximemos de um setor bancário integrado a nível europeu?

É evidente que, na ausência de uma rede de segurança genuinamente europeia, as autoridades nacionais continuarão a mostrar relutância em permitir a gestão integrada dos fundos próprios e da liquidez no seio de grupos transfronteiras que operem na união bancária. Registaram-se alguns progressos na criação de um mecanismo de apoio ao Fundo Único de Resolução, embora o debate político sobre o estabelecimento do terceiro pilar da união bancária – o Sistema Europeu de Seguro de Depósitos – continue repleto de dificuldades. Penso que a polarização entre quem defende a “redução dos riscos”, argumentando que os riscos deveriam diminuir antes de serem estabelecidas garantias comuns, e quem apoia a “partilha dos riscos”, alegando ser a altura certa para um seguro de depósitos integrado, induz em erro. Os dois objetivos estão interligados. Por conseguinte, a União Europeia deveria fazer o que faz bem e apresentar um roteiro claro. Este roteiro deveria reconhecer a ligação estreita dos restantes elementos da reforma, o que nos permitiria progredir em todos estes elementos em simultâneo.

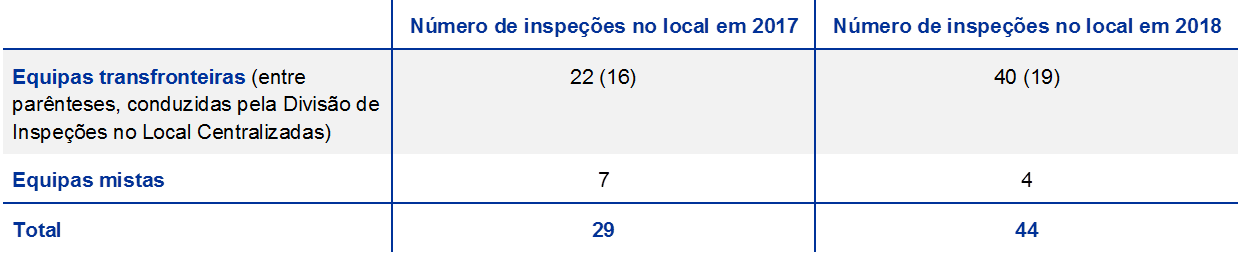

1 Implementação do modelo de supervisão do MUS

1.1 Instituições de crédito: principais riscos e desempenho geral

Principais riscos no setor bancário

Em 2018, a expansão generalizada da atividade económica na área do euro apoiou a rentabilidade e os balanços das instituições de crédito

A Supervisão Bancária do Banco Central Europeu (BCE), em estreita cooperação com as autoridades de supervisão nacionais, procedeu ao seu exercício anual de identificação e análise dos riscos, tendo atualizado o mapa de riscos no âmbito do Mecanismo Único de Supervisão (MUS), que apresenta, em conformidade, os principais riscos enfrentados pelas instituições de crédito da área do euro num horizonte de dois a três anos. No período em análise, a expansão generalizada da atividade económica na área do euro apoiou a rentabilidade e os balanços das instituições de crédito. Tal contribuiu para melhorar a resiliência do setor bancário da área do euro e mitigou alguns dos riscos associados, em particular os relacionados com os créditos não produtivos (non-performing loans – NPL) de longa data e o enquadramento de taxas de juro baixas. No entanto, o atual nível agregado de NPL na área do euro permanece demasiado elevado em comparação com os padrões internacionais.

As incertezas geopolíticas e o risco de uma reavaliação do preço do risco nos mercados financeiros, por seu lado, intensificaram-se desde 2017. Além disso, a digitalização cada vez maior está a exacerbar os riscos associados aos sistemas informáticos (frequentemente antigos) das instituições de crédito e à cibersegurança (ver Gráfico 1).

Gráfico 1

Mapa dos riscos no âmbito do MUS em 2019

Fontes: BCE e autoridades de supervisão nacionais.

Notas: A probabilidade e o impacto dos fatores de risco baseiam-se nos resultados de uma análise qualitativa. A análise identifica os desenvolvimentos mais importantes que poderão vir a concretizar-se e a afetar negativamente o sistema bancário da área do euro no curto a médio prazo (dois a três anos).

As incertezas geopolíticas representam um risco crescente

No período abrangido pelo presente relatório, verificou-se um recrudescimento das incertezas geopolíticas relacionadas, entre outros aspetos, com a situação política em alguns países da área do euro, com o aumento do protecionismo do comércio e com a evolução desfavorável em algumas economias de mercado emergentes, podendo todos estes fatores ter repercussões negativas nos mercados financeiros e nas perspetivas económicas da área do euro. No que respeita ao Brexit, permanece incerto se existirá um acordo de saída na data em que o Reino Unido deverá sair da União Europeia (UE) e, por conseguinte, se será aplicável um período de transição, o que significa que as instituições de crédito e as autoridades de supervisão precisam de estar preparadas para todos os cenários possíveis.

As instituições de crédito reduziram significativamente os respetivos NPL de longa data

Não obstante a melhoria significativa da qualidade dos ativos nos últimos anos, os níveis elevados de NPL continuam a ser uma preocupação para um número considerável de instituições de crédito da área do euro. Dada a implementação em curso de estratégias de redução dos NPL, essas instituições já realizaram progressos consideráveis no que toca à redução dos respetivos volumes de NPL de longa data, tendo o rácio de NPL das instituições significativas diminuído de 8% em 2014 para 4,2% no terceiro trimestre de 2018. Contudo, o atual nível agregado de NPL permanece elevado, sendo necessários mais esforços para garantir que o problema dos NPL na área do euro é adequadamente resolvido.

A potencial acumulação futura de NPL deve ser cuidadosamente acompanhada

Além disso, a continuação da procura de rentabilidade por parte das instituições de crédito pode aumentar o potencial para uma futura acumulação de NPL. As instituições de crédito da área do euro reportaram uma diminuição da restritividade dos critérios de concessão de crédito ao longo de 2018, embora essa evolução tenha abrandado no último trimestre do ano[1]. Acresce que parecem estar a optar por setores de maior risco e a aceitar níveis de proteção mais baixos. A emissão de empréstimos alavancados na área do euro atingiu novos máximos em 2017, correspondendo uma proporção historicamente elevada dos volumes emitidos a empréstimos com reduzidas obrigações contratuais (covenant-lite).

A digitalização cada vez maior está a aumentar o risco informático e os riscos associados à cibercriminalidade

A cibercriminalidade e as perturbações informáticas constituem um desafio crescente para as instituições de crédito no contexto da tendência para a digitalização. É cada vez maior a pressão sobre as instituições de crédito para investirem e modernizarem as suas infraestruturas informáticas centrais, a fim de aumentar a eficiência, melhorar a qualidade do serviço prestado aos clientes e competir com as empresas de tecnologia financeira (fintech) e as grandes empresas de tecnologia (bigtech). As instituições de crédito são igualmente confrontadas com um número crescente de ciberameaças.

O risco de uma reavaliação do preço do risco nos mercados financeiros aumentou

A procura mundial de rentabilidade, a ampla liquidez e os prémios de risco reduzidos agravaram o risco de uma abrupta reavaliação do preço do risco nos mercados financeiros, sendo esse risco também exacerbado pelo elevado nível de incerteza geopolítica. Em média, a sustentabilidade da dívida do setor público melhorou na área do euro, apoiada pelo dinamismo cíclico positivo. Todavia, os desequilíbrios em termos de stocks ainda são elevados em vários países, deixando‑os vulneráveis a uma potencial reavaliação do preço do risco soberano.

A rentabilidade das instituições de crédito melhorou, mas ainda é fraca

A evolução económica positiva durante o período em análise apoiou os níveis de rentabilidade das instituições de crédito, ainda que estes continuem a ser fracos. Apesar de ter apoiado a economia, o longo período de taxas de juro baixas exerceu pressão sobre as margens de juros das instituições de crédito. Numa base agregada, as instituições significativas preveem um aumento da margem financeira em 2019 e 2020. Muitas esperam, porém, que os seus lucros permaneçam baixos em termos de rendibilidade dos capitais próprios (return on equity – RoE) nos próximos anos.

As instituições significativas da área do euro iniciaram o teste de esforço de 2018 com rácios de fundos próprios mais elevados

Os resultados do teste de esforço a nível da UE de 2018, coordenado pela Autoridade Bancária Europeia (European Banking Authority – EBA), indicam que as 33 maiores instituições de crédito diretamente supervisionadas pelo BCE reforçaram a sua resiliência nos últimos dois anos. Devido aos esforços para dar resposta aos ativos de longa data e aumentar de forma coerente os fundos próprios, estas instituições iniciaram o teste de esforço com uma base de capital média muito mais forte, situando-se o rácio de fundos próprios principais de nível 1 (Common Equity Tier 1 – CET1) em 13,7%, face a 12,2% antes do teste de esforço de 2016.

Um cenário mais severo e uma metodologia mais rigorosa resultaram numa maior erosão do capital no cenário adverso

Para as 33 instituições de crédito de maior dimensão sob a supervisão direta do BCE, o cenário adverso resultou numa erosão agregada do CET1 de 3,8 pontos percentuais, numa base total[2], valor que é 0,5 pontos percentuais mais elevado do que no teste de esforço de 2016. Tal inclui o impacto de 0,3 pontos percentuais decorrente da primeira aplicação da Norma Internacional de Relato Financeiro 9 (International Financial Reporting Standard 9 – IFRS 9), que entrou em vigor em 1 de janeiro de 2018. Reflete também a utilização de um cenário macroeconómico mais severo e de uma metodologia mais sensível ao risco do que em 2016. Todos estes fatores neutralizaram os efeitos positivos da melhoria da qualidade dos ativos na sequência da redução bem-sucedida dos NPL.

Os resultados do teste de esforço demonstram que as instituições de crédito são, em geral, mais resilientes, mas persistem vulnerabilidades

Não obstante a maior erosão do capital, em termos agregados, o rácio de fundos próprios após tensão apresentou-se mais elevado do que no cenário adverso de 2016, situando-se em 9,9%, face a 8,8%. Tal confirma que a resiliência das instituições de crédito participantes a choques macroeconómicos aumentou. Contudo, o exercício também expôs vulnerabilidades em algumas instituições específicas, que serão objeto de seguimento pelas autoridades de supervisão em 2019.

Os resultados do teste de esforço revelam que mais 54 instituições de crédito não incluídas na amostra da EBA estão agora mais bem capitalizadas

Para além das 33 instituições de crédito incluídas na amostra da EBA, mais 54 instituições de crédito diretamente supervisionadas pelo BCE, mas não incluídas na amostra da EBA, foram sujeitas a um teste de esforço conduzido pelo próprio BCE. Os resultados do teste de esforço do BCE revelam que essas 54 instituições de crédito também passaram a estar mais bem capitalizadas, tendo aumentado a sua capacidade de absorção de choques financeiros. Graças à acumulação contínua de capital nos últimos anos, iniciaram o teste de esforço com um rácio médio de CET1 mais elevado, situado em 16,9%, em comparação com 14,7% no teste de esforço de 2016. No final do teste, apresentavam um rácio médio final de CET1 de 11,8%, o que compara com 8,5% em 2016[3].

Caixa 1

Testes de esforço de 2018

Organização geral do teste de esforço de 2018 e envolvimento do BCE

Tal como em anos anteriores, o BCE esteve envolvido tanto na preparação como na execução do teste de esforço de 2018 a nível da UE, o qual foi coordenado pela EBA. Como parte dos trabalhos preparatórios, o BCE participou na conceção da metodologia de teste de esforço, bem como dos cenários de base e adverso. O cenário adverso foi desenvolvido em conjunto com o Comité Europeu do Risco Sistémico (CERS) e a EBA e em estreita cooperação com as autoridades nacionais competentes (ANC). Tirando partido da colaboração profícua com os técnicos especializados da EBA e das ANC, o BCE também produziu os valores de referência oficiais do risco de crédito para o teste de esforço. Espera-se que as instituições de crédito apliquem esses valores de referência nas carteiras para as quais não dispõem de modelos de risco de crédito apropriados.

Na sequência do lançamento do teste de esforço a nível da UE em 31 de janeiro de 2018, o BCE, em conjunto com as ANC, levou a cabo o processo de garantia da qualidade no que respeita às instituições de crédito sob a sua supervisão direta. O principal objetivo era assegurar que as instituições de crédito estavam a aplicar corretamente a metodologia comum desenvolvida pela EBA. Das 48 instituições de crédito abrangidas pelo teste de esforço a nível da UE, 33 são diretamente supervisionadas pela Supervisão Bancária do BCE e representam 70% dos ativos bancários da área do euro. A EBA publicou os resultados de cada uma das 48 instituições de crédito abrangidas, a par de dados pormenorizados sobre balanços e posições em risco no fim do ano de 2017, na sexta-feira, 2 de novembro de 2018[4].

Além disso, o BCE conduziu o seu próprio teste de esforço, que abrangeu 54 instituições de crédito sob a sua supervisão direta, mas não incluídas na amostra da EBA. No início de 2018, procedeu também a um teste de esforço das quatro instituições de crédito gregas que supervisiona diretamente. Embora a metodologia, os cenários e os métodos de garantia da qualidade utilizados tenham sido os mesmos que os aplicados no teste de esforço conduzido pela EBA, o teste foi antecipado com vista a finalizar o exercício antes da conclusão do terceiro programa de ajustamento económico da Grécia ao abrigo do Mecanismo Europeu de Estabilidade.

Cenários

O cenário adverso do teste de esforço de 2018 baseou-se num conjunto coerente de choques macrofinanceiros passíveis de ocorrer numa crise, incluindo uma contração de 2,4% do produto interno bruto (PIB), uma descida de 17% dos preços dos ativos imobiliários e uma queda abrupta de 31% dos preços das ações no conjunto da área do euro. Refletiu os principais riscos sistémicos identificados no início do exercício, nomeadamente i) uma reavaliação abrupta e considerável dos prémios de risco nos mercados financeiros mundiais, ii) uma espiral de reações adversas entre a fraca rentabilidade das instituições de crédito e o crescimento baixo do PIB nominal, iii) preocupações acerca da sustentabilidade da dívida pública e privada e iv) riscos de liquidez no setor financeiro parabancário, com potenciais efeitos de repercussão no sistema financeiro em geral.

Principais fatores subjacentes aos resultados do teste de esforço de 2018

Um importante fator subjacente à erosão do capital no cenário macroeconómico adverso prendeu‑se com as imparidades de crédito, decorrentes, em grande medida, do facto de o cenário macroeconómico ter sido mais severo do que no teste de esforço de 2016, apesar de os stocks de NPL terem desempenhado um papel menos proeminente do que em 2016, devido à melhor qualidade dos ativos nos balanços das instituições de crédito. Um segundo fator subjacente importante foi um choque em termos de diferenciais de financiamento, que foi parcialmente compensado pelo efeito positivo das taxas de juro de longo prazo mais altas. Um terceiro fator foi o impacto dos choques de preço de mercado e de liquidez nas carteiras mensuradas ao justo valor. O impacto da reavaliação completa destas carteiras foi mais forte para as instituições de importância sistémica mundial (global systemically important banks – G-SIB). Contudo, estas instituições conseguiram compensar, em grande parte, as perdas com receitas de clientes elevadas. O impacto da tensão do cenário nas reservas de liquidez e na incerteza dos modelos também afetou mais as instituições de importância sistémica mundial do que outras entidades. Outro fator foi a tensão considerável em termos das receitas líquidas de taxas e comissões.

Integração dos resultados do teste de esforço nas atividades de supervisão regulares

Tanto os resultados qualitativos (ou seja, a qualidade e tempestividade dos dados apresentados pelas instituições de crédito) como os resultados quantitativos (isto é, a erosão do capital e a resiliência das instituições de crédito a condições de mercado adversas) do teste de esforço foram utilizados como informação no processo de análise e avaliação para fins de supervisão (Supervisory Review and Evaluation Process – SREP). No contexto do SREP, os resultados do teste de esforço foram igualmente tomados em conta na determinação das exigências de fundos próprios de caráter prudencial.

Prioridades prudenciais no âmbito do MUS

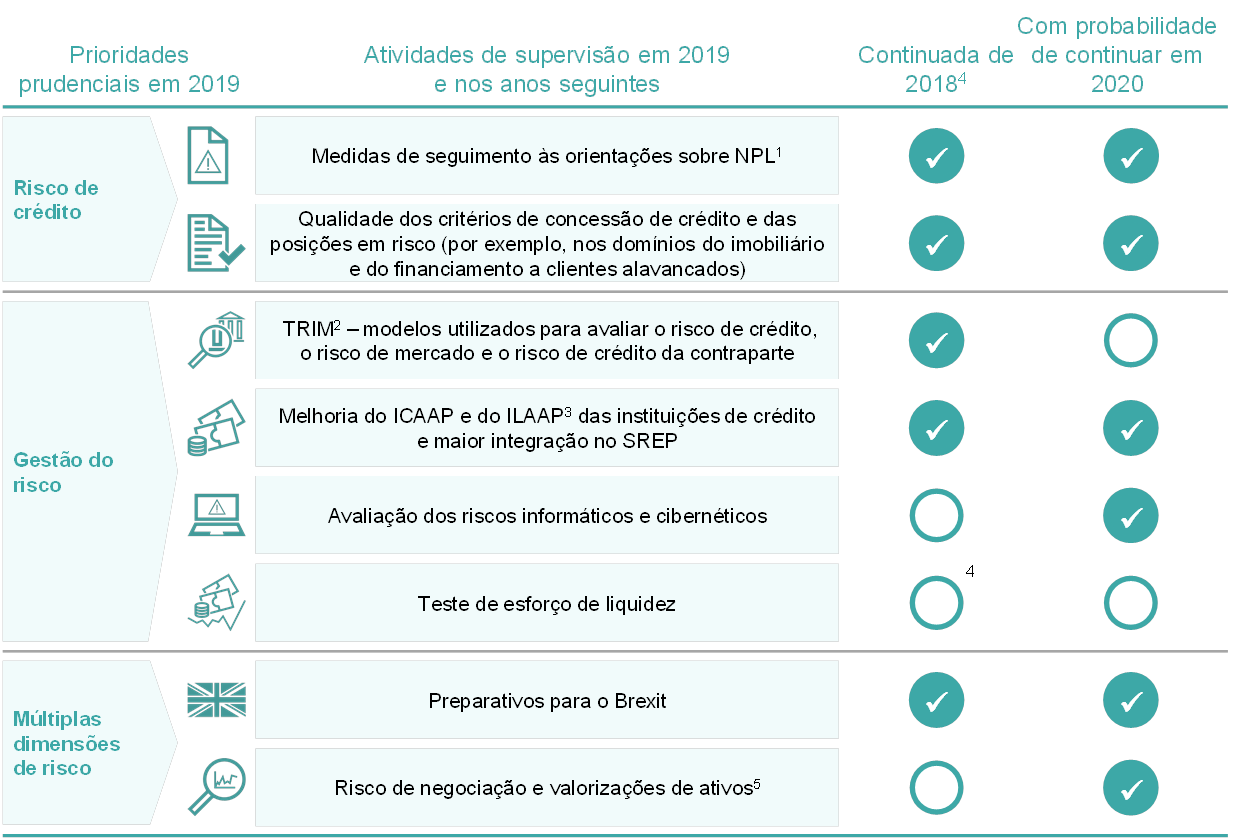

As prioridades prudenciais no âmbito do MUS, que estabelecem os domínios sobre os quais incidirá a supervisão num determinado ano, são debatidas e aprovadas pelo Conselho de Supervisão do BCE. Assentam numa análise dos principais riscos enfrentados pelas instituições de crédito supervisionadas, tendo em consideração a evolução mais recente a nível económico, regulamentar e prudencial. Objeto de reexame numa base anual, as prioridades são um instrumento essencial para a coordenação das medidas de supervisão aplicadas às instituições de crédito de uma forma apropriadamente harmonizada, proporcional e eficiente, contribuindo, assim, para assegurar condições de igualdade e um impacto prudencial mais forte (ver Figura 1).

Figura 1

Prioridades prudenciais em 2019

Fonte: BCE.

1 Créditos não produtivos (non-performing loans – NPL).

2 Análise específica dos modelos internos (Targeted Review of Internal Models – TRIM).

3 Processo de autoavaliação da adequação do capital interno (Internal Capital Adequacy Assessment Process – ICAAP) e processo de autoavaliação da adequação da liquidez interna (Internal Liquidity Adequacy Assessment Process – ILAAP).

4 O teste de esforço a nível da UE foi conduzido em 2018.

5 As atividades planeadas incluem uma campanha de inspeções no local centradas no risco de valorização e uma análise horizontal que consistirá num exercício de recolha de dados, a fim de proporcionar às equipas conjuntas de supervisão informação de caráter mais granular sobre ativos complexos mensurados ao justo valor, como os classificados como “de nível 2” e “de nível 3”.

Desempenho geral das instituições significativas em 2018

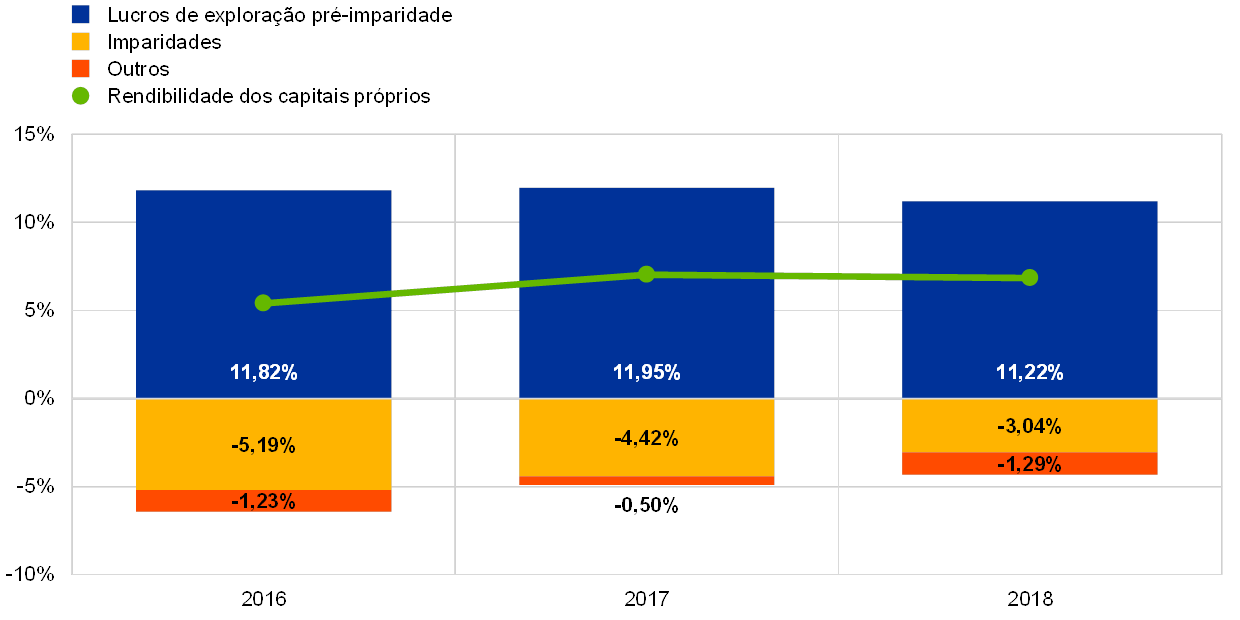

Após ter registado uma melhoria em 2017, a rentabilidade das instituições de crédito da área do euro manteve-se mais ou menos estável em 2018

A rentabilidade das instituições de crédito da área do euro permaneceu mais ou menos estável em 2018, após ter registado uma melhoria em 2017. A rendibilidade dos capitais próprios anualizada das instituições significativas apresentou apenas uma ligeira variação, tendo registado uma média de 6,9%, o que compara com 7,0% em 2017 e 5,4% em 2016. No entanto, este nível de rentabilidade globalmente estável oculta diferenças consideráveis entre instituições. Além disso, as ações de muitas instituições de crédito de capital aberto ainda são cotadas em bolsa a rácios de preço em relação ao valor contabilístico inferiores a 1, o que indica que são necessárias novas melhorias com vista a cumprir as expetativas dos investidores.

Em 2018, os rendimentos agregados das instituições de crédito foram afetados por dois fatores importantes. Tendo aumentado em 2017, os lucros de exploração pré‑imparidade registaram uma queda considerável, tendo diminuído 7,1%, nos primeiros nove meses de 2018. Esta descida foi compensada, em grande medida, pela diminuição acentuada das imparidades (-31,8%, em comparação com 2017).

A queda dos lucros de exploração pré-imparidade deveu-se sobretudo a resultados em operações financeiras mais baixos (-50%)[5], comparativamente com os primeiros três trimestres de 2017. Em contraste, as receitas líquidas de taxas e comissões continuaram a melhorar e situaram-se 1,4% acima do valor registado nos primeiros três trimestres de 2017, enquanto, no mesmo período, a margem financeira permaneceu, em geral, estável (-0,1%).

Gráfico 2

Rendibilidade dos capitais próprios (valores anualizados) estável em 2018: menores lucros de exploração pré-imparidade compensados por uma diminuição das imparidades

(todas as rubricas são apresentadas como uma percentagem dos capitais próprios)

Fonte: Estatísticas bancárias para fins de supervisão produzidas pelo BCE.

Nota: Os dados para todos os anos são apresentados como valores acumulados, em termos anualizados, referentes ao segundo trimestre.

A evolução estável da margem financeira oculta duas tendências subjacentes, atendendo a que os volumes crescentes de empréstimos foram compensados por margens de juros mais baixas. Os volumes de empréstimos aumentaram 2,8% entre o terceiro trimestre de 2017 e o terceiro trimestre de 2018, com o segmento das sociedades financeiras (empréstimos a instituições de crédito: +3,7%; empréstimos a outras sociedades financeiras: +12,1%) e o segmento das sociedades não financeiras (+3,3%) a apresentarem o crescimento mais dinâmico. Nos primeiros três trimestres de 2018, a margem financeira de aproximadamente metade das instituições significativas aumentou, tendo descido para as restantes.

As despesas de exploração aumentaram 2,0% nos primeiros três trimestres de 2018, face ao mesmo período de 2017, não obstante as medidas de restruturação recentemente adotadas por várias instituições de crédito da área do euro.

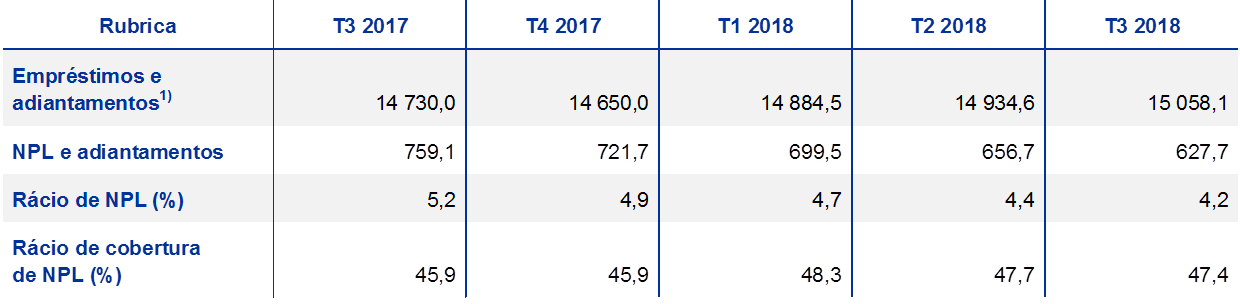

1.2 Trabalho sobre créditos não produtivos

1.2.1 Situação na Europa

Os stocks de NPL desceram desde 2015...

O volume de NPL nos balanços das instituições significativas ascendia a €628 mil milhões no terceiro trimestre de 2018, tendo diminuído face a €1 bilião em inícios de 2015. Entre o terceiro trimestre de 2017 e o terceiro trimestre de 2018, desceu €131 mil milhões, tendo o rácio bruto de NPL baixado 1 ponto percentual e passado para 4,2%. O decréscimo dos NPL acelerou nos últimos dois anos e foi particularmente rápido em países com rácios elevados de NPL.

Não obstante, o nível agregado de NPL no setor bancário europeu continua a ser elevado em comparação com os padrões internacionais e o saneamento dos balanços demorará mais tempo.

... mas o nível agregado continua a ser elevado em comparação com os padrões internacionais

O trabalho sobre NPL foi uma das prioridades prudenciais mais importantes da Supervisão Bancária do BCE em 2018 e continuará a ser um dos domínios de incidência em 2019, dando continuidade aos progressos alcançados até à data mediante uma interação com as entidades afetadas no sentido de definir expetativas prudenciais para cada instituição de crédito de acordo com um quadro harmonizado. O objetivo é assegurar que continuam a ser realizados progressos na redução dos riscos de longa data e alcançar uma cobertura coerente tanto do stock de NPL como de novos NPL no médio prazo.

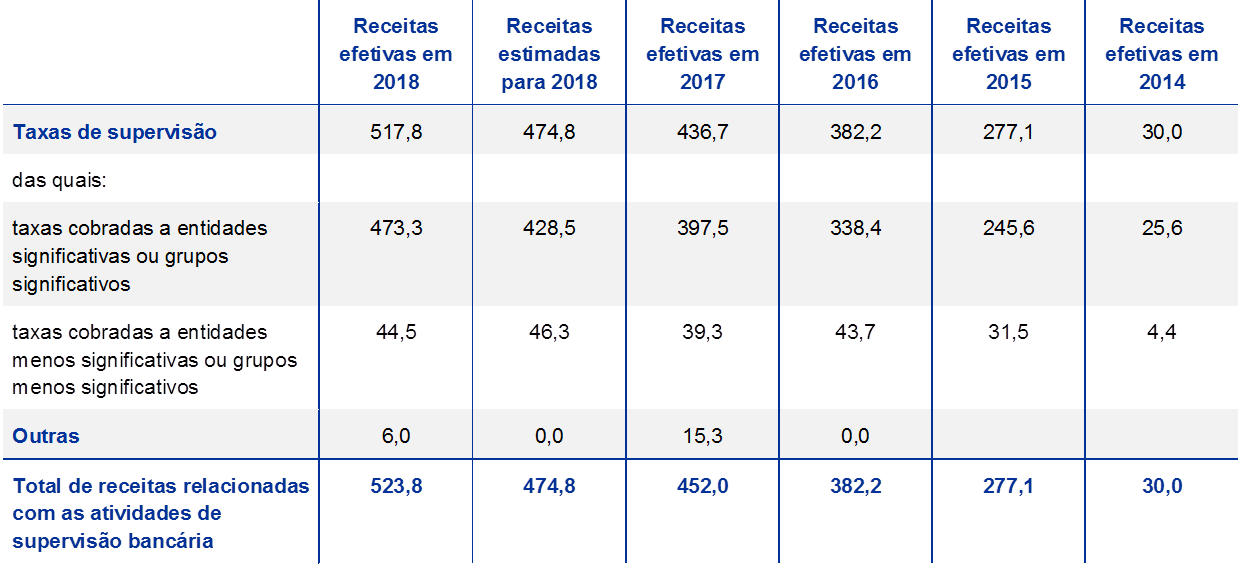

No que respeita a estatísticas sobre NPL, o BCE publica as estatísticas bancárias para fins de supervisão[6] numa base trimestral, incluindo dados sobre a qualidade dos ativos das instituições significativas. O Quadro 1 apresenta a diminuição dos níveis de NPL entre 2017 e 2018.

Quadro 1

NPL e adiantamentos – montantes e rácios por período de referência

(em mil milhões de euros, em percentagem)

Fonte: BCE.

Notas: O quadro abrange instituições significativas ao mais alto nível de consolidação, para as quais estão disponíveis dados sobre a adequação do capital, fornecidos ao abrigo dos quadros de reporte comum (COmmon REPorting – COREP) e de prestação de informação financeira (FINancial REPorting – FINREP). Mais especificamente, o número de instituições significativas correspondia a 114 no terceiro trimestre de 2017, 111 no quarto trimestre de 2017 e 109 no primeiro, segundo e terceiro trimestres de 2018. O número de entidades por período de referência reflete variações resultantes de alterações da lista de instituições significativas, na sequência das análises realizadas pela Supervisão Bancária do BCE, normalmente numa base anual, e resultantes de fusões e aquisições.

1) Os empréstimos e adiantamentos nos quadros relativos à qualidade dos ativos são apresentados como montante escriturado bruto. Em consonância com o FINREP: i) são excluídas posições em risco sobre ativos detidos para negociação e ii) incluídos os saldos de caixa em bancos centrais e outros depósitos à vista. De acordo com a definição da EBA, os NPL são empréstimos e adiantamentos, exceto ativos financeiros detidos para negociação, que preenchem um dos seguintes critérios ou ambos: a) os empréstimos são materialmente relevantes e apresentam pagamentos em atraso há mais de 90 dias e b) o devedor foi avaliado e considera-se improvável que pague a totalidade das suas obrigações de crédito sem a execução das garantias, independentemente da existência de qualquer montante vencido ou do número de dias decorridos desde esse vencimento. O rácio de cobertura consiste no rácio entre as imparidades acumuladas de empréstimos e adiantamentos e o stock de NPL.

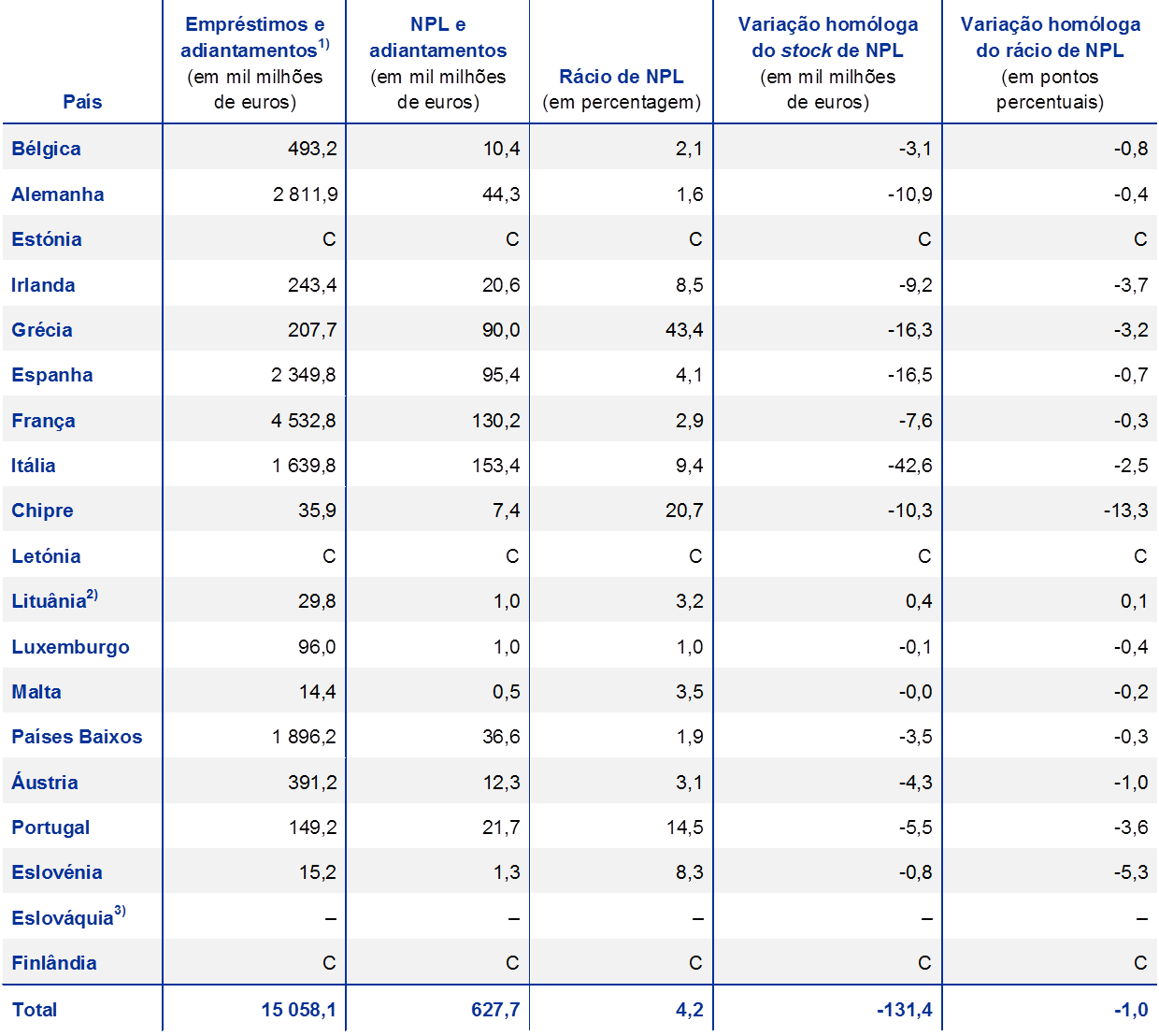

Os rácios de NPL variam consideravelmente na área do euro

Na área do euro, os rácios de NPL continuam a divergir significativamente de país para país, como ilustrado no Quadro 2. As instituições significativas gregas, cipriotas e portuguesas apresentam os rácios mais elevados de NPL (com médias ponderadas por país de, respetivamente, 43,4%, 20,7% e 14,5% no terceiro trimestre de 2018). Analisando a tendência, o rácio de NPL diminuiu consideravelmente em termos homólogos para as instituições significativas de Chipre (-13,3 pontos percentuais), da Eslovénia (-5,3 pontos percentuais), da Irlanda (-3,7 pontos percentuais), de Portugal (-3,6 pontos percentuais), da Grécia (-3,2 pontos percentuais) e da Itália (-2,5 pontos percentuais). No terceiro trimestre de 2018, as instituições significativas italianas apresentavam o maior stock de NPL (€153 mil milhões), seguidas das francesas (€130 mil milhões), espanholas (€95 mil milhões) e gregas (€90 mil milhões).

Quadro 2

NPL e adiantamentos – montantes e rácios por país (período de referência: terceiro trimestre de 2018)

(em mil milhões de euros; em percentagem; em pontos percentuais)

Fonte: BCE.

Notas: Instituições significativas ao mais alto nível de consolidação, para as quais estão disponíveis dados COREP e FINREP.

“C” indica que o valor não foi incluído por motivos de confidencialidade.

1) Os empréstimos e adiantamentos nos quadros relativos à qualidade dos ativos são apresentados como montante escriturado bruto. Em consonância com o FINREP: i) são excluídas posições em risco sobre ativos detidos para negociação e ii) incluídos os saldos de caixa em bancos centrais e outros depósitos à vista.

2) O aumento do rácio de NPL na Lituânia adveio de uma alteração do método de consolidação relativo a uma instituição significativa.

3) Não existem instituições significativas ao mais alto nível de consolidação na Eslováquia.

1.2.2 Papel da Supervisão Bancária do BCE na estratégia global para resolver o problema dos NPL na UE

A Supervisão Bancária do BCE desenvolveu um quadro de supervisão em matéria de NPL

Dar resposta aos riscos relacionados com os stocks elevados de NPL é importante para o conjunto da economia, dado que os NPL afetam a rentabilidade das instituições de crédito e consomem recursos valiosos, restringindo a sua capacidade para conceder novos empréstimos. Problemas no setor bancário podem propagar‑se rapidamente a outros segmentos da economia, prejudicando as perspetivas de emprego e crescimento. Por conseguinte, em consonância com a sua responsabilidade de ajudar a assegurar a segurança e a solidez do sistema bancário europeu, o BCE recomenda que as instituições de crédito envidem mais esforços para lidar com os respetivos stocks de NPL.

A Supervisão Bancária do BCE definiu um quadro de supervisão no domínio dos NPL. Este compreende três elementos estratégicos, os quais dão resposta diretamente aos NPL de longa data ou visam prevenir a acumulação de novos NPL no futuro:

- as Orientações sobre créditos não produtivos dirigidas a instituições de crédito (doravante “Orientações sobre NPL”), que são aplicáveis a todas as instituições significativas e expõem as expetativas qualitativas prudenciais no que toca à gestão e redução dos NPL;

- um quadro para dar resposta aos stocks de NPL como parte do diálogo em matéria de supervisão, que compreende: i) uma análise das estratégias de redução dos NPL das próprias instituições de crédito e ii) expetativas de supervisão específicas para cada instituição de crédito, com vista a assegurar a constituição de provisões prudenciais adequadas para os NPL de longa data;

- a Adenda às Orientações do BCE sobre créditos não produtivos dirigidas a instituições de crédito (doravante “Adenda às Orientações sobre NPL”), que descreve as expetativas quantitativas de supervisão destinadas a promover a constituição atempada de provisões prudenciais para novos NPL.

O grupo de ação sobre NPL concluiu o seu trabalho em 2018

O quadro foi desenvolvido por um grupo de ação específico, composto por representantes das ANC e do BCE. A EBA também esteve representada no grupo, na qualidade de observadora. Um grupo de alto nível dedicado aos NPL – presidido por Sharon Donnery (Vice-Governadora do Banc Ceannais na hÉireann/Central Bank of Ireland) – orientou o trabalho do grupo de ação. Entre 2015 e 2018, o grupo de alto nível reuniu 16 vezes para debater propostas de definição e aplicação de um quadro de supervisão no domínio dos NPL. A presidente do grupo informou o Conselho de Supervisão sobre a evolução dos trabalhos 14 vezes e o Conselho do BCE cinco vezes. Tendo cumprido o seu mandato, o grupo de ação foi dissolvido em finais de 2018 e a aplicação do quadro de supervisão no domínio dos NPL foi transferida com êxito para as unidades operacionais da Supervisão Bancária do BCE responsáveis.

Uma estratégia global para resolver o problema dos stocks de NPL exige que todos os intervenientes tomem medidas, incluindo as autoridades públicas europeias e nacionais

Todavia, solucionar o problema dos NPL requer mais do que medidas prudenciais. As autoridades nacionais e as instituições europeias necessitam de unir esforços para resolver a questão. Esta foi também uma das principais conclusões do relatório de levantamento de práticas nacionais em termos de NPL elaborado pelo BCE, cuja versão mais recente foi publicada em junho de 2017. Tal foi igualmente reconhecido pelo Conselho dos Assuntos Económicos e Financeiros (ECOFIN), em julho de 2017, quando os ministros das Finanças chegaram a acordo sobre o Plano de ação para combater os créditos não produtivos na Europa. O plano estabelece que é necessário agir em três domínios: supervisão bancária, reformas dos regimes de insolvência e de recuperação de dívidas e desenvolvimento de mercados secundários. Em novembro de 2018, a Comissão Europeia publicou o Terceiro relatório intercalar sobre a redução dos créditos não produtivos e a continuação da redução dos riscos na União Bancária, no qual declara que foram realizados progressos substanciais na execução do plano de ação. A Supervisão Bancária do BCE tem contribuído ativamente, nos três domínios referidos, para muitas iniciativas relacionadas com NPL, incluindo as descritas no plano de ação, em estreita colaboração com as partes interessadas responsáveis pelas iniciativas.

Neste contexto, a Supervisão Bancária do BCE coordenou estreitamente com as instituições europeias relevantes, nomeadamente a Comissão Europeia, o seu trabalho no sentido de assegurar a natureza complementar i) da proposta de regulamento do Parlamento Europeu e do Conselho que altera o Regulamento (UE) n.º 575/2013 no que respeita à cobertura mínima das perdas para posições não produtivas e ii) da Adenda às Orientações sobre NPL.

A Supervisão Bancária do BCE apoiou também a EBA na elaboração de orientações gerais sobre a gestão de posições não produtivas e posições diferidas e orientações sobre a divulgação de posições não produtivas e posições diferidas. Estas orientações serão aplicadas por todas as instituições de crédito da UE. As instituições menos significativas aplicarão as orientações de forma proporcional, como definido nas próprias orientações. Além disso, o BCE, em estreita cooperação com a EBA e o Conselho Único de Resolução (CUR), prestou assistência aos serviços da Comissão Europeia na preparação de um plano técnico para o estabelecimento de sociedades nacionais de gestão de ativos, o qual foi publicado em março de 2018.

Por último, a Supervisão Bancária do BCE continuou a trabalhar com a EBA na melhoria das normas de subscrição de novos empréstimos. Participou igualmente no grupo de trabalho do CERS que elaborou o relatório sobre as abordagens macroprudenciais dos NPL, centrado no papel que a política macroprudencial pode desempenhar na prevenção de aumentos dos NPL no conjunto do sistema.

1.2.3 Principais elementos da abordagem prudencial da Supervisão Bancária do BCE aos NPL

Estratégias das instituições de crédito para a redução dos NPL – progressos e avaliação

Em março de 2017, o BCE publicou as Orientações sobre NPL. Como medida de seguimento às mesmas, solicitou-se às instituições significativas com níveis mais elevados de NPL e de ativos executados e ativos recebidos em dação em pagamento que apresentassem à Supervisão Bancária do BCE as respetivas estratégias de redução destes NPL e dos referidos ativos. Neste aspeto, as Orientações sobre NPL constituem a base para o diálogo permanente em matéria de supervisão com cada instituição de crédito. Compete às próprias instituições de crédito adotar estratégias adequadas em termos de NPL e gerir as respetivas carteiras de NPL, recorrendo a uma variedade de opções estratégicas, tais como resolução, serviços e vendas de carteiras de NPL, etc.

As referidas estratégias devem incluir objetivos de redução dos NPL, ao nível das carteiras, ao longo de um horizonte de três anos. Estes objetivos são definidos pelas próprias instituições de crédito e comunicados às equipas conjuntas de supervisão (ECS). O capítulo 2 das Orientações sobre NPL descreve as melhores práticas para a formulação de estratégias de redução dos NPL e fornece uma lista de instrumentos para a sua execução, incluindo o diferimento, reduções ativas de carteiras, alteração do tipo de posição em risco e opções jurídicas. Destaca também que as instituições de crédito devem assegurar que a sua estratégia em termos de NPL “não inclui apenas uma opção estratégica, mas combinações de estratégias/opções para melhor alcançarem os seus objetivos no curto, médio e longo prazo”. A combinação ideal de tais instrumentos depende das caraterísticas da carteira de cada instituição de crédito e do mercado e enquadramento jurídico em que opera. Importa referir que os órgãos de administração de cada instituição de crédito devem exercer o seu poder discricionário ao escolherem uma combinação de instrumentos com base numa análise aprofundada. O BCE não expressou qualquer preferência por um determinado tipo de instrumento de redução dos NPL em detrimento de outros.

O papel das ECS é analisar, confrontar e monitorizar os progressos das instituições de crédito face aos objetivos de redução dos NPL. Plenamente inserido no trabalho regular de supervisão das ECS, este papel é parte integrante do SREP. A avaliação das estratégias realizada pelas ECS centra-se em três elementos gerais: i) grau de ambição, ii) credibilidade da estratégia e iii) aspetos associados à governação. Baseia-se em análises, a um nível muito granular e em termos brutos, das carteiras de posições não produtivas e de ativos executados e ativos recebidos em dação em pagamento (que, em conjunto, podem ser referidos como “ativos não produtivos”) das instituições de crédito.

As instituições de crédito com níveis mais elevados de NPL têm de comunicar dados específicos sobre os NPL às ECS numa base trimestral, indicando em pormenor os fatores impulsionadores subjacentes à redução dos NPL. As ECS utilizam esses relatórios trimestrais para acompanhar os progressos das instituições de crédito e medi-los face aos objetivos de redução enunciados nas estratégias das mesmas, tanto globalmente como ao nível de cada carteira. Além disso, monitorizam os progressos das instituições de crédito face aos objetivos em termos de provisões prudenciais líquidas e brutas, a fim de assegurar uma análise assente numa abordagem holística. Como parte da sua interação regular com as ECS, espera-se que as instituições de crédito elaborem e apresentem um relatório de execução duas vezes por ano.

A finalidade do relatório de execução é determinar o desempenho das instituições de crédito face às suas estratégias em termos de NPL, tanto de uma perspetiva quantitativa como de uma perspetiva qualitativa. Os progressos quantitativos podem ser medidos com base nos dados trimestrais sobre os NPL e desagregados para identificar os fatores impulsionadores específicos da redução dos NPL, como reembolsos em dinheiro, vendas, anulações, etc. Nessa conformidade, uma instituição de crédito deve centrar-se não só na análise da respetiva redução global, mas também apontar os fatores impulsionadores ao nível da cada carteira e as razões associadas ao desempenho superior ou inferior. A lógica subjacente é a de que o historial e a capacidade futura de redução dos NPL de uma instituição de crédito estão fortemente ligados.

Para documentar estes aspetos quantitativos, recomenda-se que as instituições de crédito procedam a análises direcionadas e reexaminem classes ou carteiras específicas de ativos problemáticos, incluindo o seu impacto no capital ao nível de cada carteira. Devem também garantir que as suas estratégias em termos de NPL são constantemente atualizadas, tendo em conta todas estas informações e análises, com vista a assegurar que sejam credíveis, adequadas à finalidade e exequíveis.

Os aspetos qualitativos dos progressos de uma instituição de crédito também são muito importantes. A estratégia de uma instituição de crédito em termos de NPL deve, portanto, incluir igualmente um plano operacional bem definido, como base para as metas, as medidas e os objetivos qualitativos da estratégia. Na análise dos seus progressos qualitativos, a instituição de crédito deve identificar proativamente quaisquer potenciais entraves à execução bem-sucedida da estratégia. Neste aspeto, os vários fatores impulsionadores da redução dos NPL exigem diferentes elementos. A cura de empréstimos, por exemplo, requer um quadro operacional sólido, recursos adequados e um quadro de diferimento de NPL abrangente, ao passo que a venda de carteiras exige dados de boa qualidade, uma infraestrutura informática sofisticada, gestores experientes e consultores financeiros idóneos. As ECS analisam os aspetos qualitativos das estratégias de cada instituição de crédito, a quem comunicam eventuais deficiências identificadas.

As Orientações sobre NPL realçam muito a importância de unidades específicas de recuperação de NPL, de políticas e procedimentos claros e de uma série de produtos de diferimento bem definida. Sublinham também a necessidade de um forte empenho e participação dos órgãos de administração no que toca à questão dos NPL. As instituições de crédito precisam, assim, de reexaminar as respetivas estruturas de governação interna e disposições operacionais em termos da gestão dos NPL – os órgãos de administração devem, por exemplo, assumir plenamente a responsabilidade pela resolução do problema.

Uma maior enfâse na cura, recuperação e restruturação de NPL pode ajudar a promover práticas mais prudentes no que respeita ao risco de crédito, o que, com o tempo, pode ajudar as instituições de crédito a praticar uma governação mais apropriada ao risco, e a aplicar normas mais adequadas ao risco, nas respetivas atividades de concessão de crédito.

Nos últimos anos, as instituições de crédito apresentaram, em geral, progressos assinaláveis no tocante às suas estratégias em termos de NPL, como corroborado pela redução significativa dos stocks de NPL em muitos países e instituições de crédito a nível europeu. Não obstante, os stocks de NPL permanecem elevados. Por este motivo, as ECS continuam a interagir com as instituições de crédito e, quando necessário, a questioná-las, para garantir que realizem mais progressos. Se as instituições de crédito não cumprirem os próprios objetivos, espera-se que adotem medidas corretivas suficientes e apropriadas de forma atempada.

As instituições de crédito recorrem a uma variedade de medidas para reduzir os stocks de NPL, tanto ao nível das instituições como dos países. Essas medidas incluem o diferimento e os reembolsos em dinheiro associados, vendas de carteiras, anulações e execuções e recebimentos em dação em pagamento. Certos países preferem determinadas medidas em vez de outras, devido às circunstâncias nacionais. Contudo, aparentemente, existe também uma variedade de abordagens, mesmo num só país, dependendo das circunstâncias específicas das instituições de crédito.

O processo aplicável às estratégias em termos de NPL é agora uma parte integrante dos procedimentos das instituições de crédito com níveis elevados de NPL e das atividades de supervisão da Supervisão Bancária do BCE. Nessa conformidade, o trabalho no domínio desta prioridade prudencial prosseguirá em 2019.

Expetativas prudenciais para cada instituição de crédito no que respeita à constituição de provisões prudenciais para stocks de NPL

Novos passos na abordagem prudencial ao stock de NPL criam um quadro coerente para dar resposta ao problema no âmbito do diálogo em matéria de supervisão

Em 11 de julho de 2018, o BCE anunciou novos passos na respetiva abordagem prudencial ao stock de NPL (ou seja, posições em risco classificadas como “não produtivas” nos termos da definição da EBA de 31 de março de 2018). A abordagem cria um quadro coerente para dar resposta ao problema no contexto do diálogo em matéria de supervisão através da definição de expetativas prudenciais específicas para cada instituição de crédito, com o objetivo de garantir a constituição de provisões prudenciais adequadas para NPL de longa data, contribuindo, assim, para a resiliência do conjunto do sistema bancário da área do euro.

No âmbito desta abordagem, a Supervisão Bancária do BCE continuou a interagir com cada instituição de crédito, de forma a definir as respetivas expetativas prudenciais. A análise realizada para o efeito guiou-se pelos rácios de NPL atuais das instituições de crédito específicas, pelas principais caraterísticas financeiras das mesmas, pela respetiva estratégia de redução de NPL (quando dispunham de uma) e por uma avaliação comparativa face a pares comparáveis, no sentido de garantir um tratamento coerente. Teve ainda em conta os dados mais recentes e a capacidade das instituições de crédito para absorver provisões prudenciais adicionais.

Todas as instituições significativas sob a supervisão direta do BCE foram analisadas, com vista a definir expetativas para cada uma, a fim de assegurar que continuam a ser realizados progressos na redução de riscos de longa data em instituições específicas e alcançar o mesmo nível de cobertura para stocks e fluxos de NPL no médio prazo.

Finalização da Adenda às Orientações sobre NPL

A publicação da Adenda às Orientações sobre NPL surgiu na sequência de um diálogo alargado de caráter público com todas as partes interessadas relevantes

No início de 2018, o BCE finalizou a Adenda às Orientações sobre NPL. A sua finalização foi precedida de uma consulta pública, que decorreu entre 4 de outubro e 8 de dezembro de 2017. Em 15 de março de 2018, o BCE publicou a Adenda às Orientações sobre NPL, juntamente com os comentários pormenorizados resultantes da consulta pública e um documento de análise, no qual apresenta a sua resposta aos comentários recebidos.

A Adenda às Orientações sobre NPL complementa os elementos qualitativos das Orientações sobre NPL, publicados em 20 de março de 2017, e especifica as expetativas prudenciais do BCE relativamente aos níveis prudentes de provisões para novos NPL. Trata-se de um documento não vinculativo e serve de base para o diálogo em matéria de supervisão conduzido entre as instituições significativas e a Supervisão Bancária do BCE. Aborda os empréstimos classificados como “NPL” após 1 de abril de 2018, em conformidade com a definição da EBA.

Os fundamentos da Adenda às Orientações sobre NPL prendem-se com o facto de, em consonância com a diretiva em matéria de requisitos de fundos próprios (Capital Requirements Directive – CRD IV), as autoridades de supervisão terem de avaliar e abordar os riscos específicos das instituições de crédito ainda não abrangidos, ou insuficientemente abrangidos, pelos requisitos prudenciais obrigatórios estabelecidos no regulamento em matéria de requisitos de fundos próprios (Capital Requirements Regulation – CRR), frequentemente referidos como “regras do Pilar 1”. Em especial, o quadro prudencial vigente exige que as autoridades de supervisão avaliem e decidam se as provisões das instituições de crédito são adequadas e constituídas atempadamente da perspetiva prudencial. A Adenda às Orientações sobre NPL define o que a Supervisão Bancária do BCE espera neste aspeto, clarificando, assim, o ponto de partida do diálogo em matéria de supervisão. Tal como é o caso de outras expetativas prudenciais, trata-se de um documento que complementa a legislação vinculativa, incluindo a proposta de um regulamento que altera o CRR no que respeita à cobertura mínima de perdas para posições não produtivas. Por conseguinte, na sua elaboração, o BCE colaborou estreitamente com as instituições europeias pertinentes – por exemplo, a Comissão Europeia.

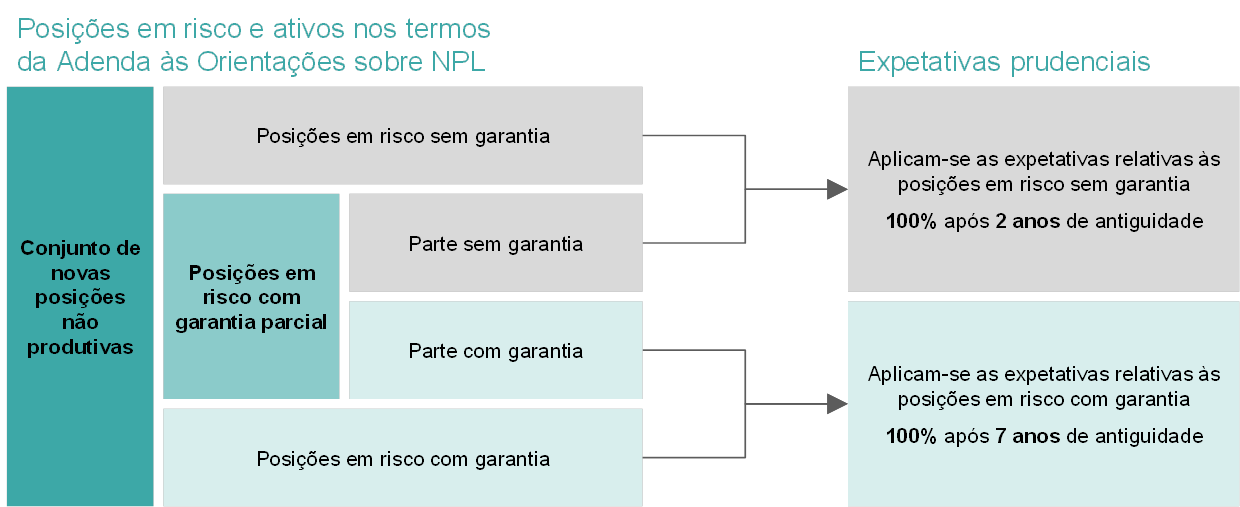

Figura 2

Síntese das expetativas prudenciais quantitativas apresentadas na Adenda às Orientações sobre NPL

Fonte: BCE.

As expetativas prudenciais apresentadas na Adenda às Orientações sobre NPL tomam em conta em que medida os NPL têm garantia. No caso das posições em risco sem garantia e das partes sem garantia de posições em risco com garantia parcial, espera-se que seja assegurada uma cobertura a 100% no prazo de dois anos após a classificação como “NPL”. Relativamente às posições em risco com garantia e às partes com garantia de posições em risco com garantia parcial, espera-se que seja assegurada uma cobertura a 100%, de forma gradual, no prazo de sete anos após a classificação como “NPL”. As expetativas aplicáveis às posições em risco com garantia obedecem ao princípio prudencial de que a proteção contra o risco de crédito tem de ser exercida em tempo oportuno.

A Adenda às Orientações sobre NPL será aplicada por meio do diálogo em matéria de supervisão conduzido com cada instituição de crédito

A aplicação prática da Adenda às Orientações sobre NPL fará parte do diálogo em matéria de supervisão, no âmbito do qual as ECS debaterão com cada instituição eventuais divergências das expetativas de supervisão, nela expressas, em termos de constituição de provisões prudenciais. Subsequentemente e tendo em consideração as circunstâncias específicas da instituição de crédito, a Supervisão Bancária do BCE decidirá, numa base caso a caso, se é apropriado impor medidas prudenciais e, se for o caso, que medidas. Os resultados desse diálogo serão incorporados, pela primeira vez, no SREP de 2021. As instituições de crédito devem aproveitar o tempo até essa data para se prepararem e reexaminarem também as suas políticas e critérios de subscrição de crédito para reduzirem a ocorrência de novos NPL, em particular durante as atuais condições económicas favoráveis.

1.3 Evolução da metodologia do SREP

1.3.1 O ICAAP e o ILAAP desempenharão um papel mais importante na análise prudencial

Espera-se que, no futuro, o ICAAP e o ILAAP passem a desempenhar um papel de ainda maior relevo no SREP, o que incentivará as instituições de crédito a continuar a melhorar os respetivos processos internos

Os choques financeiros no setor bancário são, com frequência, amplificados ou mesmo provocados pelo montante e qualidade inadequados do capital e da liquidez detidos pelas instituições de crédito. Dois processos fundamentais, o processo de autoavaliação da adequação do capital interno (Internal Capital Adequacy Assessment Process – ICAAP) e o processo de autoavaliação da adequação da liquidez interna (Internal Liquidity Adequacy Assessment Process – ILAAP) são cruciais para reforçar a resiliência das instituições de crédito. Os requisitos do ICAAP e do ILAAP estão definidos na CRD IV.

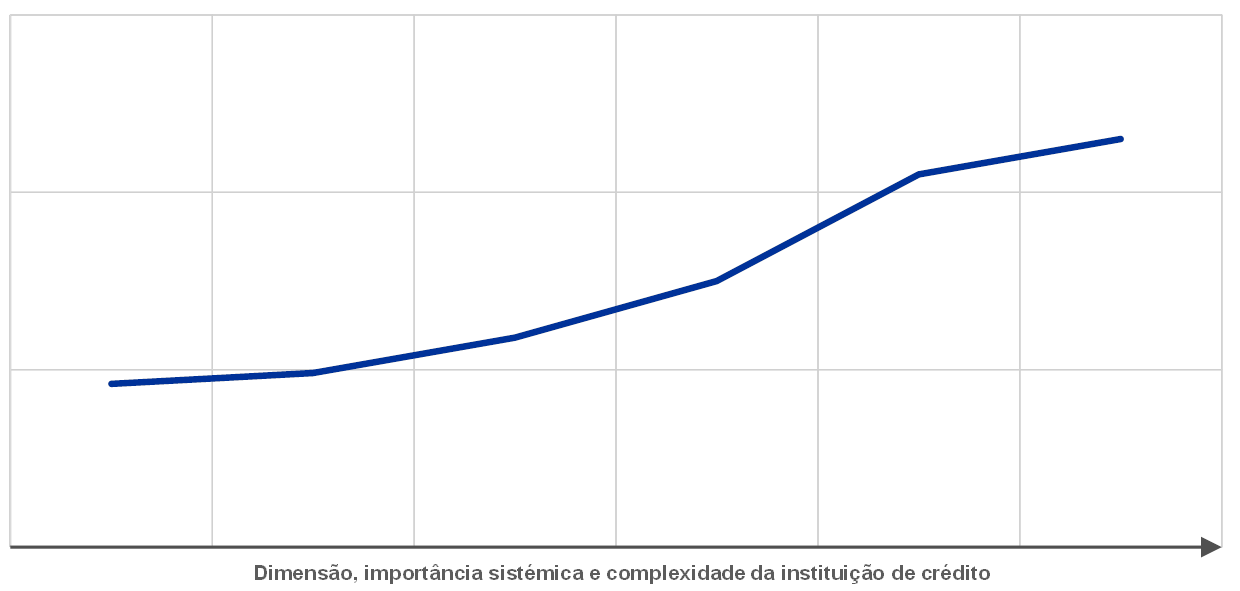

Tanto o ICAAP como o ILAAP visam encorajar as instituições de crédito a medir e gerir os respetivos riscos em termos de capital e liquidez de modo estruturado, utilizando métodos próprios. Não implicam simplesmente a elaboração de um relatório para apresentar às autoridades de supervisão. Constituem processos internos das instituições de crédito que têm um caráter abrangente e são úteis na identificação e avaliação e na gestão e cobertura eficazes dos riscos em termos de capital e liquidez numa base permanente. As instituições de crédito são responsáveis por aplicar o ICAAP e o ILAAP de forma proporcional, ou seja, os dois processos precisam de ser consentâneos, entre outros aspetos, com o modelo de negócio, a dimensão, a complexidade e o grau de risco da instituição de crédito, bem como com as expetativas do mercado.

Tal como expresso nas prioridades prudenciais no âmbito do MUS, o ICAAP e o ILAAP são instrumentos importantes para as instituições de crédito gerirem a adequação do seu capital e liquidez. Por esse motivo, justifica-se que as autoridades de supervisão lhes prestem especial atenção. No contexto do SREP, a qualidade e os resultados do ICAAP e do ILAAP são tomados em conta na definição das medidas qualitativas e das medidas relativas ao capital e à liquidez. Um ICAAP e um ILAAP adequados reduzem a incerteza, tanto das instituições de crédito como das autoridades de supervisão, relativamente aos riscos efetivos a que uma instituição está exposta. Além disso, conferem às autoridades de supervisão uma maior segurança sobre a capacidade de uma instituição de assegurar a adequação do seu capital e liquidez e, assim, permanecer viável.

No futuro, o ICAAP e o ILAAP passarão a ter um papel de ainda maior relevo no SREP, o que incentivará as instituições de crédito a continuar a melhorar os respetivos processos internos. Entre outros aspetos, os elementos qualitativos e quantitativos do ICAAP desempenharão um papel reforçado na determinação dos requisitos de fundos próprios do Pilar 2 numa base risco a risco.

1.3.2 Finalização dos guias sobre a gestão do capital e da liquidez dirigidos às instituições de crédito

Insta-se as instituições de crédito a utilizar os guias para colmatar eventuais lacunas e corrigir deficiências na gestão do capital e da liquidez o mais cedo possível

Nas recentes análises conduzidas no contexto do SREP, a Supervisão Bancária do BCE constatou que o ICAAP de mais de metade das instituições significativas e o ILAAP de mais de um terço das mesmas apresentavam deficiências graves, como refletido nas classificações gerais de “inadequado” ou “fraco”. Um ICAAP e um ILAAP com tais caraterísticas não proporcionam uma base sólida para uma gestão prudente do capital e da liquidez nem para a determinação de requisitos de fundos próprios adicionais. É, portanto, necessário que as instituições melhorem (mais) os respetivos ICAAP e ILAAP.

Em novembro de 2018, a Supervisão Bancária do BCE publicou os guias sobre o ICAAP e o ILAAP das instituições de crédito. Esses guias desempenharão um papel de relevo na facilitação das melhorias necessárias. Constituem um passo importante na tentativa do BCE de melhorar os métodos de gestão do capital e da liquidez das instituições de crédito, iniciada com a publicação das expetativas prudenciais relativas ao ICAAP e ao ILAAP em janeiro de 2016. Na sequência desta publicação, o BCE lançou, em princípios de 2017, um plano plurianual para o ICAAP e o ILAAP, com o objetivo de definir expetativas mais pormenorizadas e comunicar atempadamente às instituições de crédito a orientação que se esperava que adotassem. As expetativas publicadas em 2016 serviram de base para os guias e foram objeto de três rondas de melhorias, levando em consideração os cerca de 800 comentários recebidos no âmbito de duas consultas públicas. Não obstante, a orientação geral das expetativas manteve-se inalterada durante todo o processo.

Síntese dos sete princípios do ICAAP e do ILAAP

Os sete princípios do ICAAP e do ILAAP referem-se aos aspetos a seguir enunciados:

- Governação: espera-se que os órgãos de administração assumam a plena responsabilidade pelo ICAAP e pelo ILAAP;

- Integração: o ICAAP e o ILAAP devem ser parte integrante do quadro de gestão geral, incluindo a tomada de decisões de negócio. Ambos os processos devem ser coerentes em si mesmos, entre si e com outros processos estratégicos;

- Quadro quantitativo: espera-se que a adequação do capital e da liquidez seja assegurada de duas perspetivas diferentes em termos da continuação da viabilidade (continuidade) da instituição de crédito – a perspetiva “normativa”, que reflete os requisitos e limitações impostos externamente, e a perspetiva “económica”, que deve refletir a situação económica sem dissimulações;

- Identificação dos riscos: espera-se que todos os riscos relevantes sejam identificados e geridos;

- Definição do capital interno/da liquidez interna: sob a perspetiva económica, espera-se que as reservas de capital e de liquidez sejam de qualidade elevada e claramente definidas, de modo a que as perdas económicas possam ser absorvidas quando surgem;

- Metodologias de quantificação dos riscos: espera-se que os riscos sejam avaliados e quantificados de forma conservadora, utilizando para o efeito metodologias de quantificação dos riscos próprias e devidamente validadas;

- Testes de esforço: o BCE espera que cada instituição de crédito estabeleça um quadro de testes de esforço sólido e abrangente, que lhe permita sobreviver isoladamente durante períodos de circunstâncias adversas que sejam plausíveis, mas muito graves e prolongados.

As expetativas expressas nos guias são agora bastante mais aprofundadas e o BCE começou a aplicá-las em janeiro de 2019. Porém, os guias não visam fornecer orientações exaustivas sobre todos os aspetos pertinentes para um ICAAP e um ILAAP sólidos. Ao invés, seguem uma abordagem baseada em princípios, centrada numa seleção de aspetos fundamentais na ótica da supervisão. A Supervisão Bancária do BCE destaca, assim, que, antes de mais, o ICAAP e o ILAAP são processos internos que devem ser adaptados a cada instituição. A implementação de um ICAAP e de um ILAAP que sejam adequados às circunstâncias específicas de cada instituição de crédito continua, portanto, a ser da responsabilidade de cada instituição. Os guias auxiliam as instituições de crédito neste aspeto, definindo as expetativas relativas ao ICAAP e ao ILAAP sob a forma de sete princípios e fornecendo, como ilustração, um conjunto de gráficos e exemplos.

Como uma componente fundamental do SREP, mas também de outras atividades, designadamente as inspeções no local, as autoridades de supervisão analisarão caso a caso se as instituições de crédito estão a cumprir as suas responsabilidades e a gerir o capital e a liquidez de modo consentâneo com as suas atividades de negócio, o seu perfil de risco e outras circunstâncias pertinentes. Espera-se que as conclusões retiradas dessas análises venham a ter uma influência cada vez maior no SREP e no seguimento dado ao mesmo em termos de medidas de supervisão. Se o ICAAP e o ILAAP das instituições de crédito forem adequados e sólidos, tal será reconhecido positivamente no SREP.

Dado que um ICAAP e um ILAAP de caráter sólido, eficaz, abrangente e prospetivo são instrumentos essenciais para garantir a resiliência das instituições de crédito, estas são instadas a utilizar os guias para colmatar eventuais lacunas e corrigir deficiências na gestão do capital e da liquidez o mais cedo possível. Visto que a filosofia e a orientação gerais das expetativas prudenciais do BCE não mudaram desde que estas foram divulgadas pela primeira vez em janeiro de 2016, espera-se que as instituições significativas envidem todos os esforços para tomar em consideração essas expetativas o mais rapidamente possível. Os guias resultaram de um processo de desenvolvimento plurianual, tendo o BCE sido muito transparente quanto ao aprofundamento gradual das suas expetativas. O curto período entre a publicação dos guias em novembro de 2018 e o início da sua aplicação em janeiro de 2019 não justifica a inação.

1.3.3 Medidas tomadas para fazer face ao risco informático

O risco informático, incluindo o risco cibernético, tem sido um dos domínios de incidência da Supervisão Bancária do BCE desde o início, constituindo uma das prioridades prudenciais em 2019.

Com parte da supervisão permanente dos riscos operacionais, as ECS supervisionam o risco informático. Em 2018, receberam formação adicional sobre todas as áreas de risco informático relevantes, no sentido de aumentar a sua sensibilidade e competências nas atividades de supervisão permanente, bem como no SREP anual. Com base nas Orientações da EBA relativas à avaliação do risco das tecnologias de informação e comunicação no âmbito do SREP, a Supervisão Bancária do BCE adotou uma metodologia de avaliação do risco informático comum e normalizada. Recorrendo a um questionário de autoavaliação exaustivo destinado às instituições de crédito e aos resultados das avaliações do risco informático conduzidas pelas ECS, foi levado a cabo um conjunto elaborado de análises horizontais. Estas produziram amplos resultados, que foram tomados em conta nas atividades de supervisão das ECS, assim como observações temáticas sobre a situação geral das instituições significativas no que respeita à gestão do risco informático. De um modo geral, as análises confirmaram os anteriores domínios de incidência da Supervisão Bancária do BCE, nomeadamente segurança informática, dependência e gestão de terceiros e operações informáticas.

As inspeções no local centradas no risco informático prosseguiram em 2018, complementando a supervisão permanente assegurada pelas ECS. Com base na metodologia de inspeção no local da Supervisão Bancária do BCE, as inspeções investigaram objetivos específicos em termos de risco informático a pedido das ECS, a fim de aprofundar e fundamentar as avaliações do risco informático realizadas pelas ECS e ter uma ideia mais precisa da forma como as instituições significativas gerem esse risco. Em 2019, algumas inspeções no local centradas no risco informático seguirão uma abordagem de campanha, em que o mesmo tema é investigado, a uma escala comparável, em várias instituições significativas. Tal facilita uma preparação e condução mais eficientes das inspeções, assim como uma comparação de resultados.

Tal como em anos anteriores, todas as instituições significativas dos 19 países da área do euro estavam obrigadas a comunicar a ocorrência de incidentes cibernéticos significativos, logo que estes fossem detetados. Essa comunicação permite à Supervisão Bancária do BCE identificar e monitorizar as tendências em termos de incidentes cibernéticos que afetam as instituições significativas. Além disso, possibilita uma reação rápida na eventualidade de ocorrer um incidente grave que afete uma ou mais instituições significativas.

A fim de garantir uma abordagem coordenada ao risco informático e cibernético e facilitar a partilha de conhecimentos e melhores práticas, a Supervisão Bancária do BCE continuou a colaborar com todas as partes interessadas relevantes (ANC, partes interessadas a nível do BCE, técnicos de sistemas de pagamentos e de infraestruturas de mercado, outras autoridades de supervisão dentro e fora da UE, a Autoridade Europeia dos Valores Mobiliários e dos Mercados (European Securities and Markets Authority – ESMA), etc.) através de reuniões bilaterais e da participação em grupos de trabalho internacionais.

1.4 Análises temáticas

Análise temática dos modelos de negócio e dos drivers da rentabilidade

Em 2018, foi concluída a análise temática plurianual dos modelos de negócio e dos drivers da rentabilidade

Em 2018, a Supervisão Bancária do BCE concluiu a sua análise temática dos modelos de negócio e dos drivers da rentabilidade e publicou um relatório sobre a mesma. A análise temática foi lançada em 2016 com o objetivo de proceder a uma verificação, de caráter aprofundado e entidade a entidade, da capacidade das instituições significativas para mitigar as deficiências nos seus modelos de negócio, monitorizar as consequências de uma rentabilidade fraca e enriquecer a análise horizontal, integrando as conclusões retiradas pelas ECS de uma forma coerente nas várias instituições de crédito. Os primeiros dois anos da análise temática foram dedicados ao desenvolvimento de ferramentas, à recolha de dados e, por parte das ECS, à realização de análises aprofundadas.

No início de 2018, as ECS comunicaram os resultados e as principais conclusões da análise temática às instituições significativas. Como parte de um diálogo em matéria de supervisão especificamente dedicado a este aspeto, debateram eventuais insuficiências identificadas e questionaram os planos de negócio das instituições significativas. Cartas de seguimento resumiram as conclusões da análise e formalizaram os resultados do diálogo conduzido. As conclusões foram utilizadas como informação na avaliação dos modelos de negócio efetuada no ciclo de 2018 do SREP. Em setembro de 2018, as mensagens gerais da análise temática foram publicadas no sítio da Supervisão Bancária do BCE.

As instituições de crédito da área do euro ainda estão numa fase de ajustamento após a crise, mas a situação em termos de rentabilidade varia consideravelmente entre as instituições significativas

A análise revelou que, embora a situação económica das instituições de crédito da área do euro tenha, em geral, melhorado, a rentabilidade e os modelos de negócio continuam sob pressão. Numa análise para além das tendências agregadas, a situação em termos de rentabilidade varia consideravelmente entre as instituições significativas, verificando-se alguma convergência para a média projetada pelas instituições de crédito, dado as entidades com o pior desempenho esperarem melhorias significativas na sua rentabilidade (ver Gráfico 3). As instituições de crédito com melhor desempenho do que os seus pares em anos anteriores encontram-se espalhadas geograficamente, são de diferentes dimensões e têm modelos de negócio distintos.

Gráfico 3

Evolução da rendibilidade dos capitais próprios num período de três anos

(em percentagem)

Fontes: FINREP e exercício de previsão da rentabilidade.

Notas: Todas as amostras excluem filiais de instituições de crédito de países não participantes no MUS. Entidades com o melhor desempenho: 22 instituições significativas com uma rendibilidade média dos capitais próprios superior a 6% nos últimos três anos. Entidades com o pior desempenho: 22 instituições significativas com uma rendibilidade média dos capitais próprios negativa nos últimos três anos.

A capacidade de orientação estratégica é um fator importante para a rentabilidade

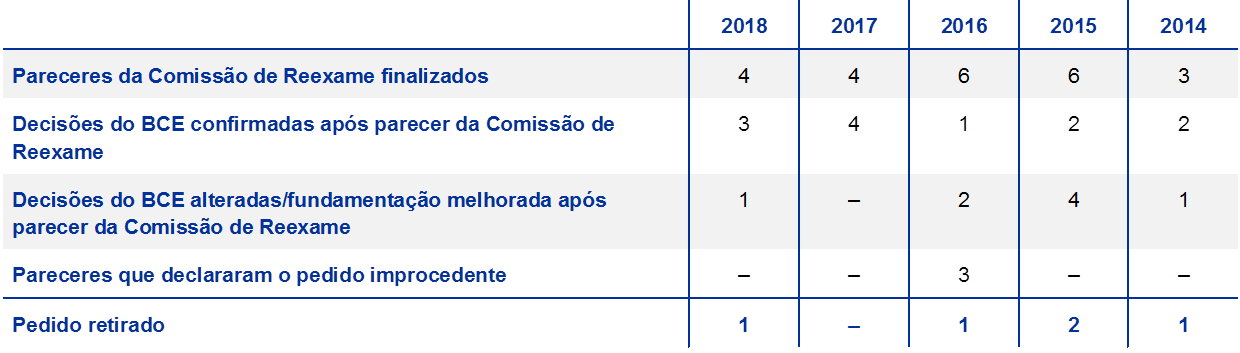

Os aumentos na assunção de riscos por parte de uma instituição de crédito são acompanhados de perto pela respetiva ECS