Prefazione di Mario Draghi, Presidente della BCE

Dieci anni fa aveva inizio una crisi finanziaria che avrebbe generato profonda instabilità economica, sociale e finanziaria. Forti contrazioni della produzione, dell’occupazione e del finanziamento all’economia, associate a una frammentazione del sistema finanziario su base nazionale, hanno afflitto l’area dell’euro per diversi anni. La stabilità del sistema bancario è stata messa a dura prova e sono stati in molti a dubitare della sopravvivenza dell’euro.

Nell’area dell’euro, la crisi ha posto in evidenza diverse debolezze istituzionali, in particolare l’assenza di un mercato bancario integrato, i cui pilastri sono rappresentati da un’unica autorità di vigilanza, un’unica autorità di risoluzione con un unico fondo di risoluzione e un unico sistema di assicurazione dei depositi. Tra le iniziative intraprese in risposta alle turbolenze del 2012, i policy maker hanno dato vita a un’autorità di vigilanza unica, in seno alla BCE. Nel breve arco di due anni, con la collaborazione delle autorità nazionali competenti, è stata istituita la vigilanza bancaria europea.

Allo stato attuale, l’economia dell’area dell’euro è in fase di espansione da quasi cinque anni, con una crescita generalizzata nei diversi paesi e settori. Il principale fattore trainante della ripresa è stata la politica monetaria della BCE, le cui azioni sono state integrate in maniera significativa dalla vigilanza bancaria a livello dell’area dell’euro.

In primo luogo, la vigilanza bancaria integrata ha concorso a rafforzare le banche, fattore che a sua volta ha contribuito a superare la frammentazione finanziaria, a migliorare la trasmissione della politica monetaria e a ripristinare l’offerta di credito alle famiglie e alle imprese. In tutta l’area dell’euro si è registrata una convergenza dei tassi sui prestiti su valori corrispondenti ai minimi storici.

In secondo luogo, la vigilanza bancaria europea, richiedendo alle banche un’adeguata dotazione patrimoniale e provvedendo affinché esse mantengano un equilibrio sostenibile tra rischio e rendimento, ha rappresentato la prima linea di difesa contro i rischi per la stabilità finanziaria provenienti dal settore bancario. Ciò ha consentito alla politica monetaria di perseguire il proprio obiettivo di stabilità dei prezzi - anche quando è stato necessario mantenere un orientamento accomodante per un prolungato periodo di tempo - in quanto i rischi per la stabilità finanziaria sono stati e sono tuttora arginati da un’efficace azione di vigilanza.

Nel 2018 le banche continuano ad affrontare alcune sfide importanti, tra le quali il risanamento dei propri bilanci attraverso la riduzione delle esposizioni ereditate dalla crisi finanziaria - come alcuni prodotti finanziari non negoziabili - e dalla successiva Grande Recessione, come i crediti deteriorati. Un’altra sfida per le banche è rappresentata dalla necessità di adattare i propri modelli di business alle nuove tecnologie e di risolvere le problematiche correlate all’eccesso di capacità e ai costi elevati. Queste dovranno rimanere le aree di intervento prioritarie per le banche impegnate a conseguire maggiore solidità e a sostenere l’economia dell’area dell’euro.

Intervista introduttiva a Danièle Nouy, Presidente del Consiglio di vigilanza

Sono trascorsi quasi dieci anni dal fallimento di Lehman Brothers e dall’inizio della crisi finanziaria. Da allora il sistema finanziario è diventato più sicuro?

La crisi finanziaria mondiale ha senza dubbio innescato molti cambiamenti. Abbiamo appena portato a termine una riforma complessiva della regolamentazione a livello globale: Basilea III. Le norme per le banche sono divenute più stringenti e sono state colmate alcune lacune del quadro regolamentare. A livello europeo, abbiamo avviato la costruzione di un’unione bancaria i cui due pilastri, al momento, sono rappresentati dalla vigilanza bancaria europea e dalla risoluzione bancaria europea. La loro azione congiunta contribuisce a rafforzare la vigilanza sulle banche in Europa e a gestire le crisi in maniera più efficace. Nel complesso, è corretto affermare che l’attuale architettura del sistema finanziario è stata ampiamente modellata dalla crisi e che il suo assetto attuale è molto più stabile di quello precedente. Perciò sì, il sistema finanziario è diventato più sicuro.

E le banche? Hanno imparato la lezione?

Spero di sì. Dopo tutto, una delle principali cause della crisi è stata una cultura che dava priorità alla redditività a breve termine rispetto alla sostenibilità sul lungo periodo, e che spesso trascurava l’impatto dell’operato delle banche sull’economia e sui contribuenti. Questa cultura deve cambiare e il cambiamento deve venire dalle banche, sebbene le autorità di regolamentazione debbano fare in modo che gli incentivi siano, e rimangano, coerenti.

A quali incentivi si riferisce?

Il fatto che le banche ora possano fallire in maniera ordinata dovrebbe, innanzitutto, spostare la loro attenzione sulla sostenibilità. I piani pubblici di salvataggio devono diventare un ricordo del passato. In Europa, il Meccanismo di risoluzione unico svolge un ruolo chiave in tale contesto. Ha superato il primo esame nel 2017, quando tre grandi banche sono fallite e sono state messe in stato di risoluzione o liquidazione. Il messaggio è chiaro: le banche ora devono farsi carico delle conseguenze del proprio operato; se agiscono irresponsabilmente possono fallire.

È dunque lo spettro del fallimento che induce le banche ad affrontare tutte le sfide a cui sono esposte?

Sì, naturalmente. Le banche hanno fatto molta strada dall’inizio della crisi, ma rimangono dei problemi da risolvere. E ora è il momento di farlo; le condizioni sono ideali per quattro motivi. Primo, perché l’economia dell’area dell’euro sta avendo un andamento positivo. Secondo, perché le nuove tecnologie, se da un lato rappresentano una sfida per le banche, dall’altro offrono loro nuove opportunità per guadagnare e preservare la propria redditività. Terzo, perché, con la finalizzazione di Basilea III, siamo in un contesto di certezza regolamentare. Quarto, perché la stessa certezza caratterizza anche il sistema dei controlli, ora che la vigilanza bancaria europea è pienamente operativa. Le banche sanno come lavoriamo e cosa possono aspettarsi da noi.

La redditività rappresenta una sfida fondamentale per le banche dell’area dell’euro, non è così?

Sì, in effetti la redditività è la sfida numero uno per le banche dell’area dell’euro. In alcuni casi i profitti sono ancora al di sotto del costo del capitale e, nel lungo periodo, ciò è insostenibile. Se questo rappresenta un problema per le banche, rappresenta una preoccupazione anche per le autorità di vigilanza. Le banche non redditizie non sono in grado di sostenere la crescita economica e di costituire riserve di capitale e, al contempo, potrebbero lanciarsi in una ricerca di rendimenti forieri di maggiori rischi. Per questo motivo noi, come supervisori, guardiamo con preoccupazione alla scarsa redditività del settore bancario dell’area dell’euro.

Quali azioni dovrebbero intraprendere le banche per aumentare la propria redditività?

A questa domanda è più difficile rispondere, perché ogni banca è diversa e richiede l’adozione di una specifica strategia. Il punto da cui tutte dovrebbero partire è possedere una strategia e metterla in atto. Qui entra in gioco il concetto di “indirizzo strategico”. In breve, esso si riferisce alla capacità del management della banca di intraprendere azioni mirate al conseguimento di obiettivi a lungo termine. A tal fine sono necessari processi solidi e una buona governance, inclusa la gestione del rischio che ne è parte integrante. Se queste condizioni vengono soddisfatte, la dirigenza dispone in ogni momento di una buona visione prospettica dell’intera organizzazione e può rapidamente modificare il proprio orientamento se necessario. Nel complesso, a un migliore “indirizzo strategico” della banca corrispondono maggiori probabilità di successo. A livello più pratico, le banche dovrebbero concentrarsi sulla diversificazione delle proprie fonti di reddito, ad esempio attraverso le nuove tecnologie. Per le grandi banche dell’area dell’euro, più della metà dei proventi di gestione è costituita dal margine di interesse. In un contesto come quello attuale, con tassi di interesse ai minimi storici, questo è un aspetto su cui occorre impegnarsi. Le banche potrebbero, ad esempio, tentare di incrementare i proventi da commissioni e provvigioni, e molte di esse hanno effettivamente manifestato la propria intenzione di agire tal senso. Ma, come ho detto, ogni banca è diversa e ciascuna deve trovare le proprie modalità. A livello più generale, il settore bancario europeo deve consolidarsi ancor di più.

E i costi? Ridurli non sarebbe un’altra strada per incrementare i profitti?

Esistono margini di riduzione dei costi, è vero. Pensiamo alle grandi reti di filiali: sono davvero necessarie in un’epoca di digitalizzazione delle operazioni bancarie? Ridurre i costi potrebbe far parte della strategia di una banca per migliorare la propria redditività. A una condizione, però: che i tagli non vengano operati nei settori sbagliati. Ridurre il personale addetto ad aree come la gestione del rischio, ad esempio, non mi sembra una buona idea. Così come non è una buona idea risparmiare sui sistemi informatici. In termini più generali, le banche non possono puntare al risparmio in settori cruciali per il successo e la stabilità futuri.

I crediti deteriorati incidono sulla redditività?

Sì, molto. I crediti deteriorati, o NPL, agiscono da freno ai profitti e distolgono risorse che potrebbero essere utilizzate in maniera più efficiente. Dato che i crediti deteriorati nell’area dell’euro ammontano a quasi 800 miliardi di euro, essi rappresentano un grosso problema che deve essere risolto. La buona notizia è che le banche stanno facendo progressi: dall’inizio del 2015 i crediti deteriorati si sono ridotti di circa 200 miliardi di euro. Un risultato incoraggiante, ma non ancora soddisfacente.

Quali importanti passi in avanti sono stati fatti in materia di vigilanza bancaria europea per risolvere il problema dei crediti deteriorati?

I crediti deteriorati rappresentano una delle nostre principali priorità di vigilanza. All’inizio del 2017 abbiamo pubblicato delle linee guida per le banche su come gestirli. Utilizzando come riferimento queste linee guida, abbiamo esaminato le strategie definite dalle banche per affrontare il problema dei crediti deteriorati e nel 2018 continueremo a monitorarne l’attuazione.

Tuttavia le banche non hanno soltanto bisogno di liberarsi degli attuali crediti deteriorati, ma anche di sviluppare strategie da impiegare nel caso ne insorgano di nuovi. A tale scopo, alla fine del 2017 abbiamo pubblicato una bozza di addendum alle nostre linee guida in cui si definiscono le aspettative sui livelli di svalutazione che le banche dovrebbero assicurare sui nuovi crediti deteriorati. Si tratta di aspettative non vincolanti, naturalmente. Questo è il punto di partenza per un dialogo di vigilanza che andrà a confluire nelle nostre analisi per singole banche. La bozza di addendum è stata sottoposta a una consultazione pubblica, cui ha fatto seguito una versione definitiva pubblicata a marzo 2018.

Quindi le banche devono ancora risanare i propri bilanci.

Sì, la congiuntura positiva non durerà per sempre, perciò le banche devono trarne il massimo beneficio finché possono. In una fase di rallentamento economico sarà, infatti, molto più difficile ridurre i crediti deteriorati. Più in generale, il risanamento dei bilanci è un presupposto fondamentale per la redditività nel breve e medio termine. In questo contesto, la prova di stress dell’Autorità bancaria europea del 2018 sarà il momento della verità; permetterà di verificare la capacità di tenuta delle banche in condizioni di difficoltà.

Oltre alla redditività e ai crediti deteriorati, cosa si propone di monitorare la vigilanza bancaria europea?

Molte cose. Ad esempio, stiamo esaminando con attenzione i modelli interni utilizzati dalle banche per determinare le ponderazioni di rischio delle proprie attività. Verifiche di questo tipo sono molto rilevanti per il calcolo dei requisiti patrimoniali e, quindi, per la capacità di tenuta delle banche. Per garantire che i modelli producano risultati adeguati, stiamo portando a termine un’analisi mirata dei modelli interni, o TRIM, come la definiamo in breve. L’analisi si pone tre obiettivi: il primo consiste nel garantire che i modelli utilizzati dalle banche siano in linea con gli standard regolamentari, il secondo nell’armonizzare le modalità di trattamento dei modelli interni da parte delle autorità di vigilanza e il terzo nel verificare che le ponderazioni di rischio calcolate con i modelli interni riflettano i rischi effettivi e non le scelte di modello. Il progetto TRIM contribuirà ad aumentare la fiducia nei modelli interni, nell’adeguatezza patrimoniale e, di conseguenza, nella capacità di tenuta delle banche.

Esiste anche una relazione fra Basilea III e il tanto discusso “output floor”?

Effettivamente c’è un collegamento. In linea generale, lo scopo di Basilea III è quello di preservare i requisiti patrimoniali sulla base dei rischi. Ciò ha perfettamente senso in quanto tali requisiti sono efficienti e inducono le banche a definire, misurare e gestire attentamente i propri rischi. In questo contesto, i modelli interni svolgono un ruolo centrale. Se non funzionano correttamente, le banche possono ritrovarsi sottocapitalizzate e vulnerabili e, come ho detto poco fa, l’analisi TRIM mira a garantire che i modelli interni funzionino a dovere utilizzando un approccio bottom-up e, se vogliamo, attraverso la valutazione dei modelli stessi. Allo stesso tempo, Basilea III introduce presidi di tipo top-down, come l’output floor appena menzionato. Esso garantisce che le ponderazioni di rischio calcolate tramite i modelli interni non scendano al di sotto di un determinato livello. Così, proprio come l’analisi TRIM, l’output floor contribuisce a rendere credibili i requisiti patrimoniali basati sul rischio. E questo nell’interesse delle banche.

Passando da Basilea al Regno Unito, come si sta preparando alla Brexit la vigilanza bancaria europea?

Senza dubbio la Brexit modificherà il panorama bancario europeo con conseguenze sulle banche di entrambi i lati della Manica. La principale preoccupazione di questi enti è quella di mantenere l’accesso ai reciproci mercati. Perché questo accada, le banche potrebbero trovarsi nella necessità di attuare modifiche organizzative di ampia portata che, ovviamente, devono essere preparate per tempo.

Anche le autorità di vigilanza, tuttavia, devono prepararsi al mondo post Brexit. Abbiamo sviluppato una serie di orientamenti di policy sulle pertinenti questioni e chiarito le nostre aspettative rispetto alle banche che si trasferiscono nell’area dell’euro. Siamo in stretto contatto con le banche interessate attraverso vari canali di comunicazione. Questo ci consente di comprendere meglio i loro piani e di comunicare chiaramente le nostre aspettative.

Tuttavia i cambiamenti indotti dalla Brexit vanno al di là del semplice trasferimento di alcune banche che operano nel Regno Unito. Come autorità di vigilanza dobbiamo tenere presente, da un punto di vista più generale, la situazione dei gruppi bancari transfrontalieri: come possiamo garantire che siano ben vigilati ed eventualmente essere soggetti a misure di risoluzione delle crisi? Questo non interesserà solo le banche che operano nel Regno Unito, ma anche quelle attive in altri paesi. Potrebbe anche interessare le banche europee che operano al di fuori dell’Unione europea.

Guardando oltre la Brexit, come vede lo sviluppo dell’integrazione finanziaria in Europa?

La Brexit è una vicenda che ci rattrista, questo è certo. Ma è altrettanto certo che l’integrazione finanziaria in Europa continuerà. I lavori per l’unione bancaria europea sono a buon punto e l’idea sembra attrarre anche paesi al di fuori dell’area dell’euro, in particolare i paesi scandinavi e dell’Europa orientale. Lo trovo incoraggiante.

Tuttavia, l’unione bancaria deve ancora essere completata e il suo terzo pilastro, quello mancante, è un sistema europeo di assicurazione dei depositi, o EDIS. Ora che la vigilanza e la risoluzione bancaria sono state trasferite in ambito europeo, lo stesso dovrebbe avvenire per la tutela dei depositi. Solo allora si avrà un allineamento tra controllo e responsabilità. A mio parere, è tempo di intraprendere ulteriori passi verso la creazione dell’EDIS.

Con il progredire dell’unione bancaria, le banche dovrebbero iniziare a godere dei benefici di un mercato ampio e integrato, ed espandersi ulteriormente oltre i confini nazionali per dare vita a un settore bancario autenticamente europeo che finanzi l’economia dell’Europa in modo affidabile ed efficiente.

1 Il contributo della vigilanza alla stabilità finanziaria

1.1 Enti creditizi: principali rischi e performance complessiva

I principali rischi per il settore bancario

Sebbene si osservino alcuni miglioramenti, la mappa dei rischi del Meccanismo di vigilanza unico rimane in gran parte invariata

Lo scorso anno il contesto economico all’interno del quale operano le banche dell’area dell’euro ha continuato a migliorare e alcune banche sono state in grado di generare profitti considerevoli; per altre invece il recupero della redditività non si ancora registrato. Nel complesso, le banche hanno fatto registrare progressi tangibili nel rafforzamento dei propri bilanci e nella gestione dei crediti deteriorati. Al contempo, anche i lavori per il completamento delle riforme regolamentari sono andati avanti, contribuendo a ridurre l’incertezza in ambito normativo.

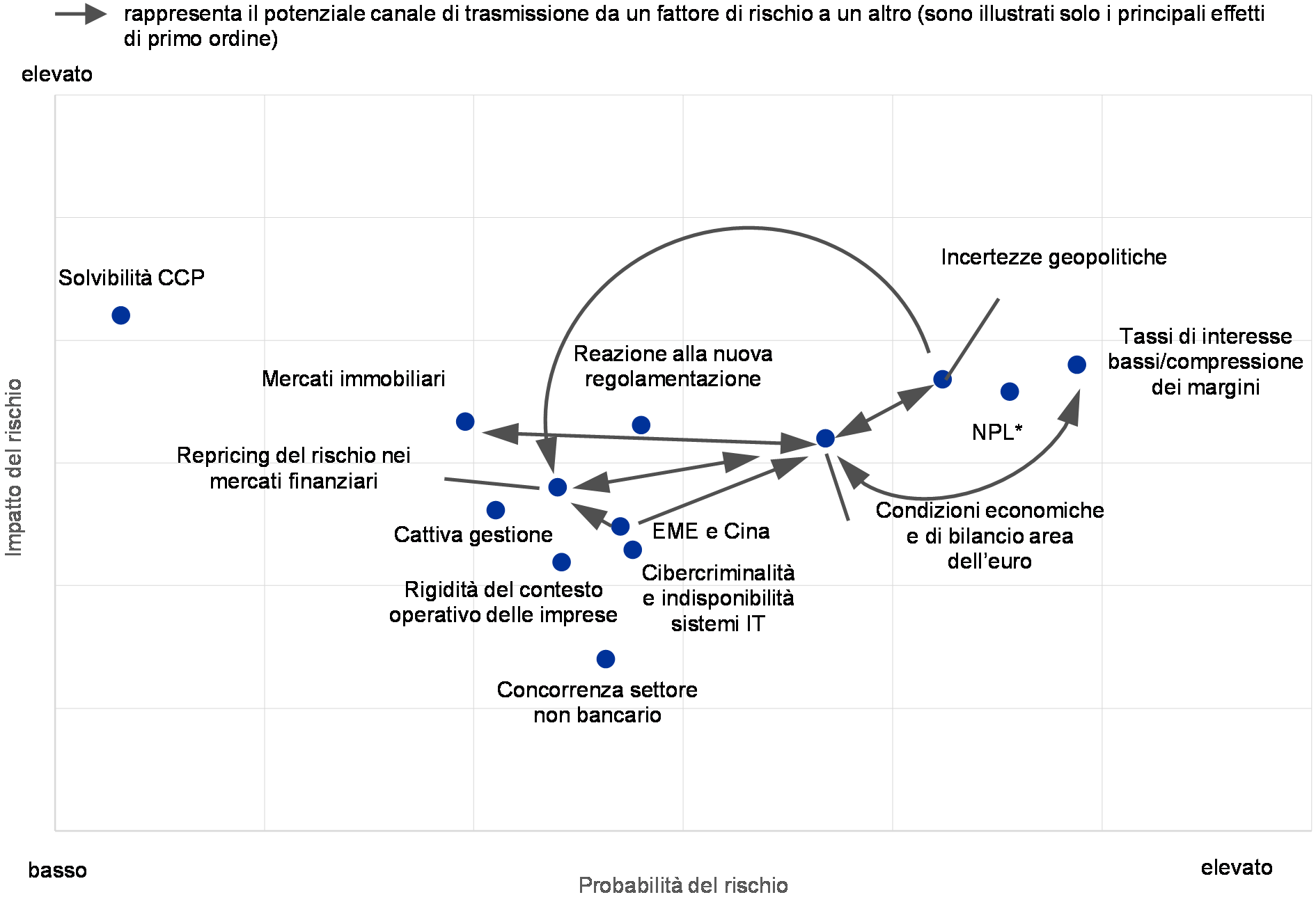

Grafico 1

Mappa dei rischi del Meccanismo di vigilanza unico per le banche dell’area dell’euro nel 2018

Fonte: BCE e autorità nazionali di vigilanza.

Note: la mappa dei rischi illustra la probabilità e l’impatto dei fattori di rischio, che vanno da basso a elevato.

* NPL: questo fattore di rischio concerne soltanto le banche dell’area dell’euro con incidenze elevate di crediti deteriorati.

Tuttavia, alcuni rischi permangono e la mappa complessiva dei rischi dell’MVU (cfr. grafico 1) non è variata in maniera considerevole dall’inizio del 2017. I tre fattori di rischio più rilevanti, sia sotto il profilo dell’impatto potenziale sia della probabilità, sono: a) il contesto caratterizzato da bassi tassi di interesse e le sue ripercussioni sulla redditività delle banche; b) i livelli persistentemente elevati di crediti deteriorati in alcune zone dell’area dell’euro; e c) le incertezze geopolitiche. Dal 2016 i primi due fattori si sono lievemente attenuati. Le incertezze geopolitiche, per contro, sono sensibilmente aumentate, soprattutto in ragione delle negoziazioni in corso sull’accordo finale sulla Brexit e, più in generale, delle incertezze su scala internazionale. Allo stesso tempo l’incertezza politica nell’UE si è in qualche misura affievolita dopo le elezioni presidenziali in Francia.

La redditività rimane una sfida cruciale

Il protratto periodo di bassi tassi di interesse continua a rappresentare una sfida per la redditività delle banche. Se da un lato i tassi contenuti riducono i costi della provvista e forniscono sostegno all’economia, dall’altro essi comprimono i margini di interesse netti delle banche, gravando così sulla loro redditività. Le banche potrebbero pertanto dover adattare i propri modelli di business e le strutture di costo. Nel contempo, le autorità di vigilanza devono garantire che le banche non si espongano a rischi eccessivi per incrementare i propri profitti.

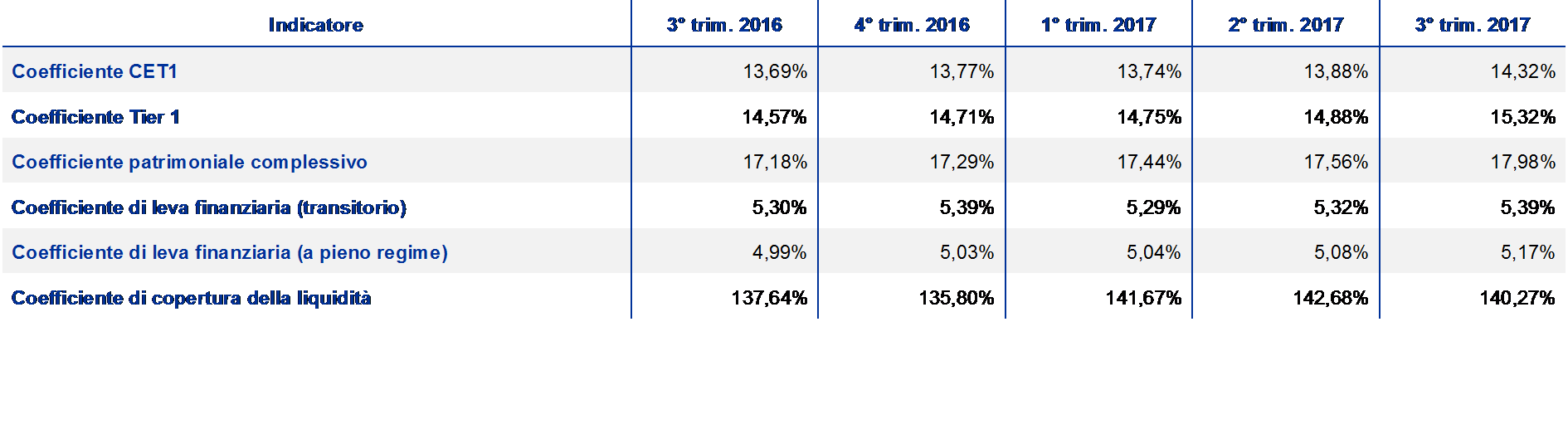

I crediti deteriorati sono stati lievemente ridotti ma c’è ancora da fare

I livelli elevati di crediti deteriorati costituiscono un’altra delle principali preoccupazioni per un numero significativo di banche dell’area dell’euro. Rispetto al 2016 alcuni progressi sono stati fatti nella gestione del problema dei crediti deteriorati da parte delle banche. Ciò si riscontra in una riduzione dell’incidenza aggregata dei crediti deteriorati dal 6,5 per cento nel secondo trimestre del 2016 al 5,5 per cento nel secondo trimestre del 2017. Ciò nonostante, molte banche dell’area dell’euro hanno ancora troppi crediti deteriorati nei propri bilanci. È perciò fondamentale che le banche intensifichino i propri sforzi per elaborare e mettere in atto strategie ambiziose e credibili in materia. Nel contempo, sono necessarie ulteriori riforme per eliminare gli ostacoli di natura strutturale nei processi di recupero dei crediti deteriorati[1].

L’attuazione del nuovo quadro regolamentare potrebbe costituire una sfida per alcune banche

Ultimare e mettere a punto il quadro regolamentare contribuirà alla stabilità del settore bancario nel medio termine. Tuttavia, la transizione verso il nuovo panorama regolamentare può comportare, nel breve periodo, costi e rischi per le banche, fra cui l’incapacità di adeguarsi per tempo. Questi rischi si sono in qualche misura ridotti dal 2016, in concomitanza con la diffusione, a seguito di accordi raggiunti in consessi internazionali ed europei, di maggiori dettagli sull’assetto definitivo di varie iniziative normative.

Il repricing del rischio potrebbe aver luogo sulla scorta di problematiche connesse alla sostenibilità del debito e dei rischi geopolitici

La sostenibilità del debito è ancora fonte di preoccupazione in alcuni Stati membri, che rimangono sensibili a un potenziale repricing del rischio nei mercati obbligazionari (anche alla luce dei livelli dei premi al rischio attualmente molto bassi). Il rischio sovrano rileva in particolar modo nell’attuale contesto storico caratterizzato da una marcata incertezza geopolitica, alla quale contribuisce la Brexit. Potenziali variazioni repentine nella propensione al rischio sui mercati finanziari potrebbero interessare le banche per via del repricing degli attivi finanziari valutati al valore di mercato e dei loro costi di provvista.

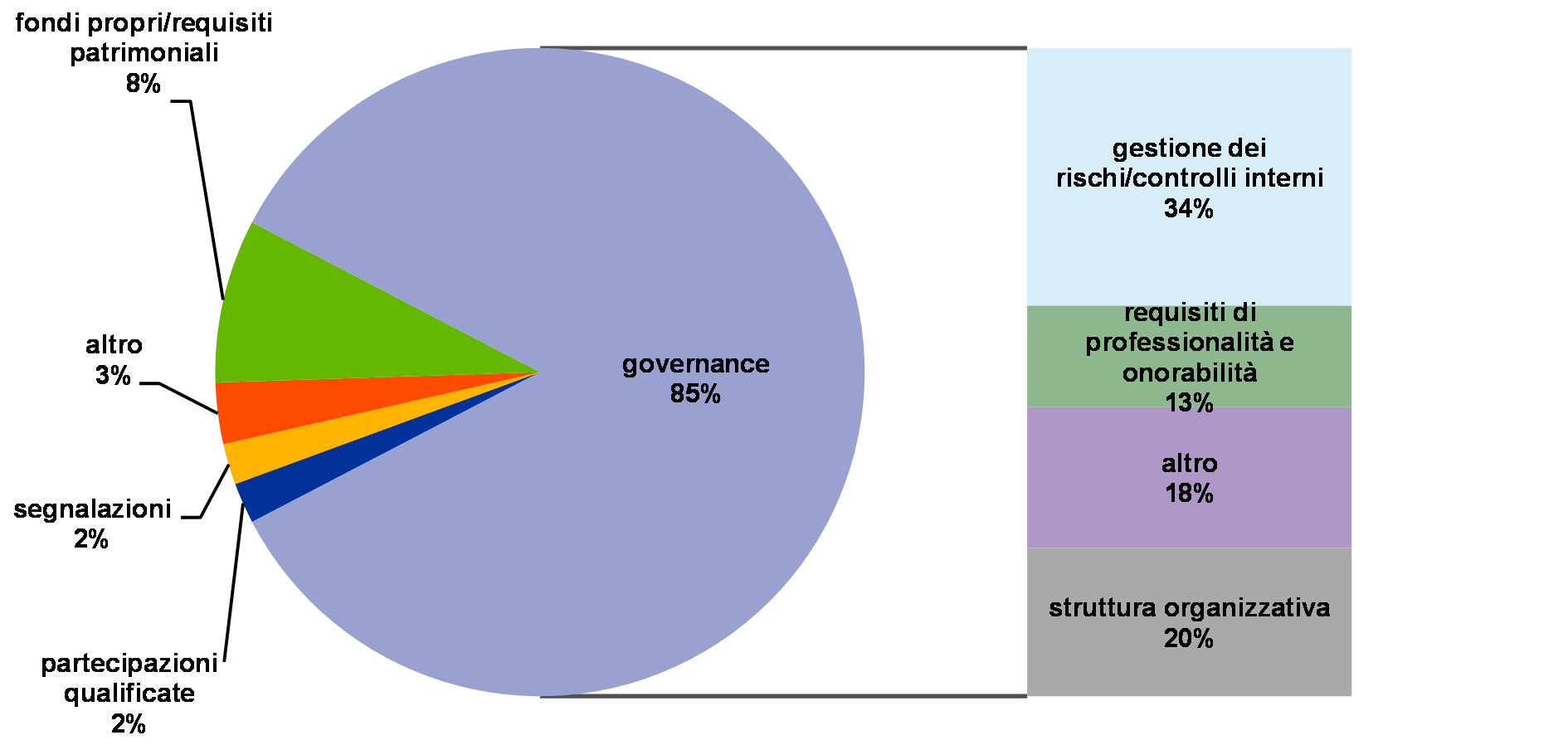

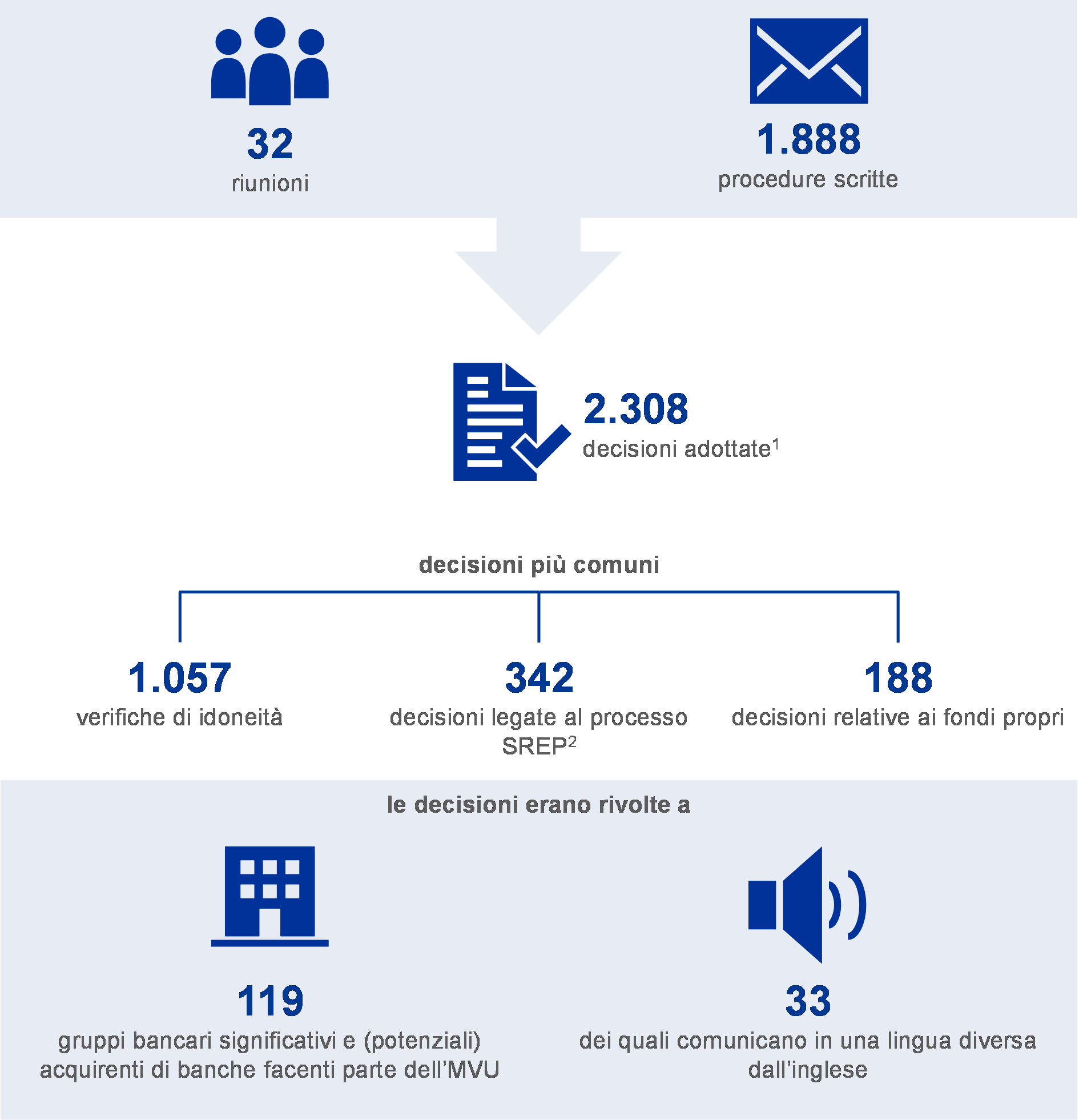

Le priorità di vigilanza del Meccanismo di vigilanza unico

Le priorità di vigilanza del Meccanismo di vigilanza unico (MVU) individuano le aree su cui si focalizzerà l’attività di vigilanza durante l’anno di riferimento. Esse si basano sulla valutazione dei principali rischi delle banche vigilate, tenuto conto degli ultimi sviluppi del contesto economico, regolamentare e di vigilanza. Le priorità, aggiornate con cadenza annuale, costituiscono uno strumento fondamentale affinché le azioni di vigilanza sulle diverse banche siano coordinate in modo adeguatamente armonizzato, proporzionato ed efficiente, contribuendo in tal modo alla parità di trattamento e a una maggiore incisività della vigilanza stessa (cfr. figura 1).

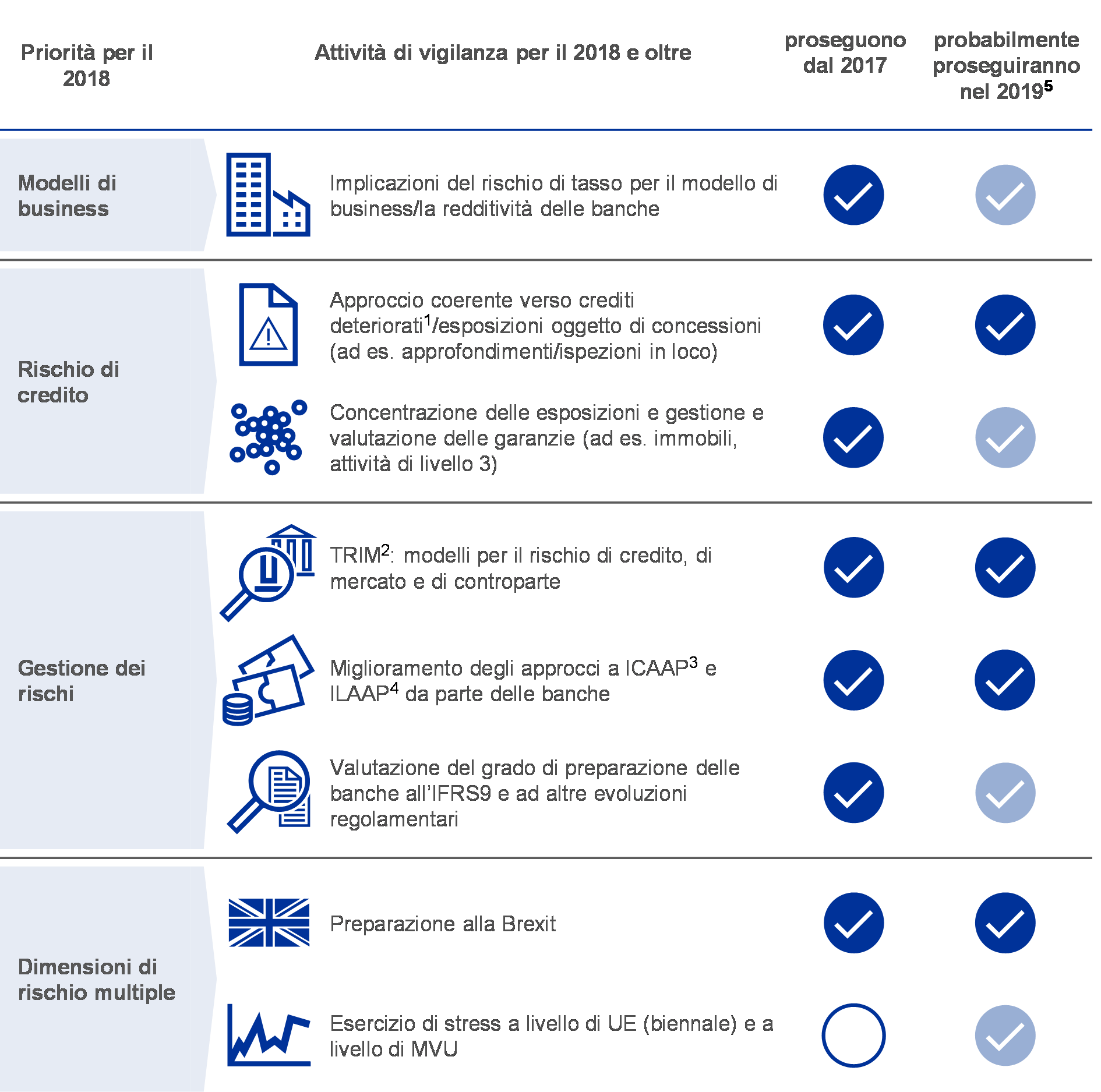

Figura 1 Priorità di vigilanza per l’anno 2018 e oltre

1) Crediti deteriorati.

2) Analisi mirata dei modelli interni.

3) Processo interno di valutazione dell’adeguatezza patrimoniale.

4) Processo interno di valutazione dell’adeguatezza della liquidità.

5) I segni di spunta celesti indicano le attività di follow-up.

Il risultato dell’analisi di sensibilità al rischio di tasso di interesse sul portafoglio bancario

La BCE tiene sotto costante osservazione la sensibilità dei margini di interesse delle banche alle variazioni dei tassi di interesse. A fronte di un contesto caratterizzato da bassi tassi di interesse, che influisce sulla redditività del settore bancario, nel 2017 la BCE ha deciso di effettuare una valutazione più approfondita delle strategie sviluppate dalle banche per preservare i propri margini di interesse nei diversi scenari.

A tal fine, nella prima metà del 2017 la vigilanza bancaria della BCE ha condotto l’“Analisi di sensibilità al rischio di tasso di interesse sul portafoglio bancario (IRRBB) – prova di stress 2017”[2]. È stato esaminato un campione composto da 111 enti significativi (significant institutions, SI) utilizzando due metriche complementari: a) variazioni del margine di interesse (Net Interest Income, NII) delle banche provocate da fluttuazioni del tasso di interesse; e b) variazioni del valore economico del capitale proprio (Economic Value of Equity, EVE)[3], ovvero del valore attuale del proprio portafoglio bancario, provocate da fluttuazioni del tasso di interesse. Lo scopo dell’esercizio era quello di ottenere una valutazione di vigilanza sulle prassi di gestione dei rischi e di valorizzare il confronto dei risultati per tutte gli enti. A tal fine, è stato chiesto alle banche di simulare l’impatto di sei ipotetici shock dei tassi di interesse e di associare a essi un’evoluzione schematizzata del bilancio[4].

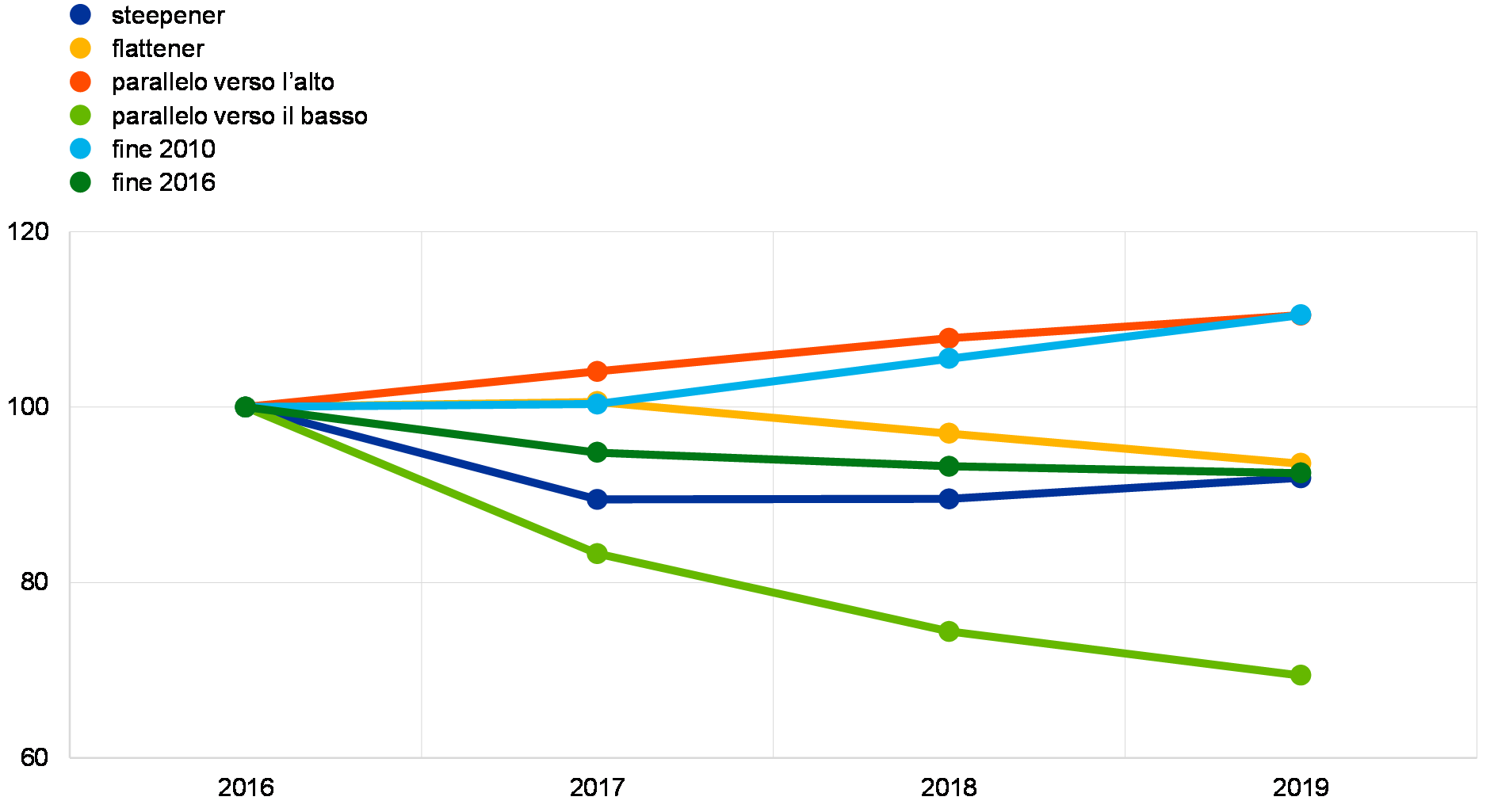

Grafico 2

Proiezioni del margine di interesse medio per shock del tasso di interesse

(Indice 2016 = 100)

Fonte: BCE.

Note: valori basati sulle proiezioni del margine di interesse aggregato con riferimento a tutte le principali valute oggetto dell’esercizio per tutte le 111 banche. Gli spostamenti paralleli sono attualmente utilizzati per il processo di segnalazione IRRBB (+/- 200 punti base per posizioni EUR); gli shock steepener e flattener sono presi dagli standard formulati di recente dal Comitato di Basilea sull’IRRBB; lo shock a fine 2010 ipotizza un ritorno dei tassi di interesse ai livelli osservati l’ultima volta nel 2010; lo shock a fine 2016 ipotizza tassi costanti sui livelli registrati a fine 2016.

I risultati mostrano che, in media, le banche sono adeguatamente attrezzate per gestire le variazioni dei tassi di interesse. Uno scostamento parallelo repentino della struttura per scadenze dei tassi di interesse pari al +2 per cento avrebbe un impatto aggregato positivo sul margine di interesse (+10,5 per cento su un orizzonte triennale, cfr. grafico 2) e un impatto lievemente negativo sull’EVE (-2,7 per cento del CET1, cfr. grafico 3) che corrisponderebbe al risultato più negativo fra tutti gli shock di tasso di interesse presi in esame.

I risultati dell’esercizio, tuttavia, non dovrebbero essere erroneamente interpretati come un’assenza di rischio, soprattutto poiché prendono in considerazione le aspettative delle banche sui comportamenti della clientela. Ad esempio, le banche possono modellizzare i depositi a vista come passività a lungo termine e a tasso fisso. In un periodo in cui i tassi di interesse salgono, un repricing più rapido del previsto da parte della banca su questi depositi porterebbe a un margine di interesse inferiore al valore atteso. Le banche hanno calibrato i propri modelli relativi ai depositi prevalentemente su periodi caratterizzati da tassi di interesse in diminuzione. È possibile, pertanto, che i modelli riflettano solo parzialmente la reazione della clientela a un aumento dei tassi di interesse. Inoltre, in alcuni casi la durata finanziaria dei depositi ritenuti più stabili prevista dai modelli è risultata sorprendentemente lunga.

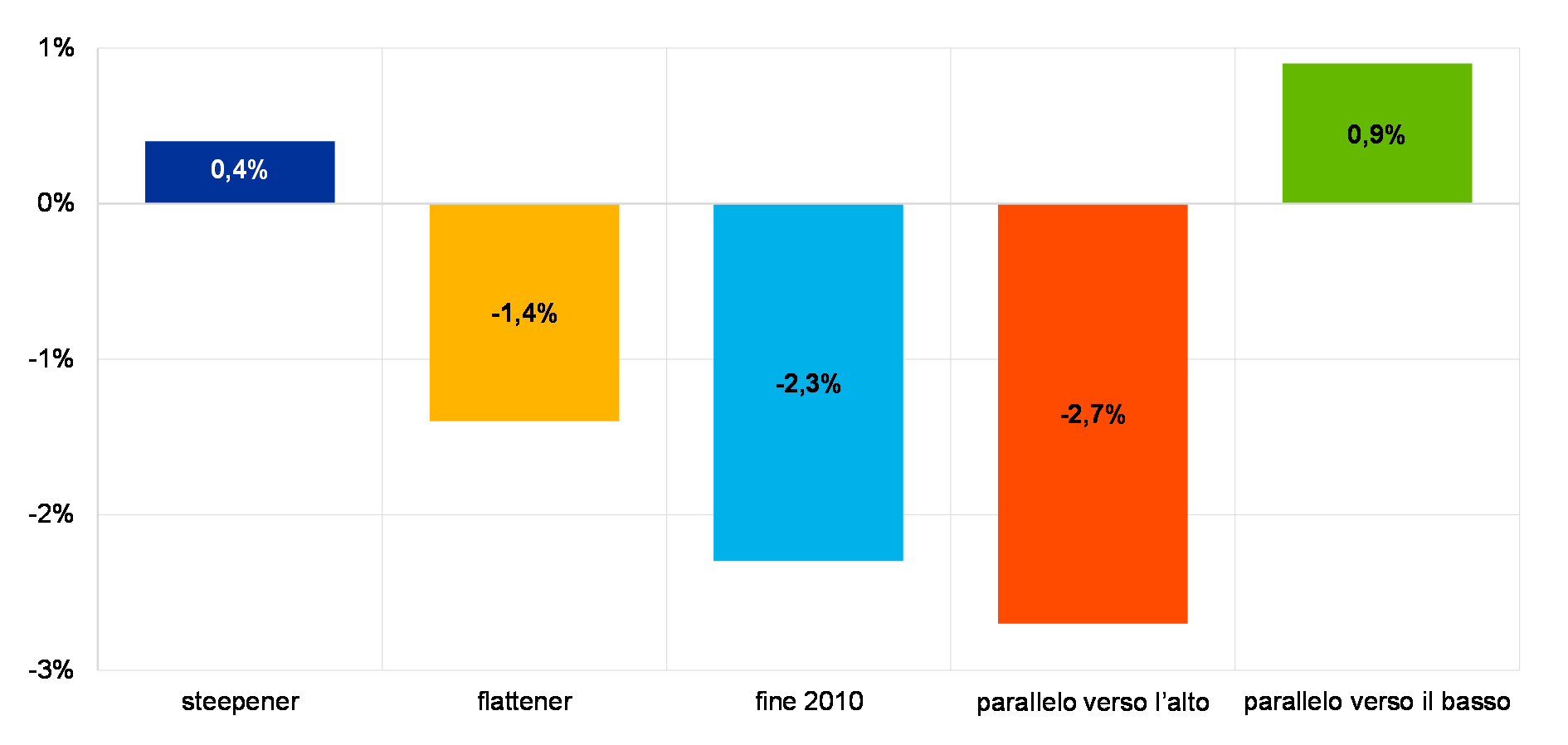

Grafico 3

Variazione media dell’EVE per shock del tasso di interesse

(variazione dell’EVE espressa come percentuale del CET1)

Fonte: BCE.

Note: valori basati sulle proiezioni dell’EVE aggregato in tutte le principali valute e sul capitale CET1 aggregato per l’intero campione di 111 banche. Non vi è alcuna variazione di EVE nel caso dei tassi costanti ipotizzati per lo shock a fine 2016.

I risultati dimostrano altresì che, nel proprio portafoglio bancario, gli enti fanno ampio ricorso ai derivati sui tassi di interesse. In genere sono utilizzati i derivati per coprire i disallineamenti nei profili di repricing delle attività e passività. Tuttavia, alcune banche utilizzano i derivati sui tassi di interesse anche per raggiungere il profilo di tasso di interesse desiderato. In termini aggregati, l’impatto di queste operazioni sulla sensibilità dell’EVE è contenuto (+1,7 per cento del CET1 nel caso di shock parallelo verso l’alto). Nondimeno, questo impatto contenuto deriva in ampia misura dalla compensazione di esposizioni fra banche per le quali i derivati riducono la durata finanziaria delle attività e banche in cui i derivati allungano tale durata (rispettivamente 55 per cento e 45 per cento del campione).

I risultati dell’esercizio 2017 sono stati integrati nel processo di revisione e valutazione prudenziale (Supervisory Review and Evaluation Process, SREP). In prospettiva, l’esercizio fornirà elementi utili per i confronti nell’ambito di vigilanza sul rischio di tasso di interesse sul portafoglio bancario, rappresentando potenzialmente il punto di partenza per analisi di follow-up a cura dei gruppi di vigilanza congiunti (GVC).

Riquadro 1 Consolidamento del settore bancario: gli ostacoli alle fusioni e acquisizioni transfrontaliere

Un sistema bancario sano va di pari passo con un mercato efficiente di fusioni e acquisizioni bancarie. L’unione bancaria europea, inclusa la vigilanza bancaria europea, renderà più agevoli le fusioni transfrontaliere tra banche.

Le fusioni transfrontaliere interne all’area dell’euro porteranno tre vantaggi fondamentali. Primo, aumenterà l’integrazione finanziaria all’interno dell’area dell’euro, ponendo le basi per il conseguimento dell’obiettivo comune, cioè di un settore bancario a tutti gli effetti europeo. Secondo, i risparmiatori avranno maggiore scelta nell’investire il proprio denaro, così come società e famiglie avranno accesso a più numerose fonti di finanziamento. Terzo, la condivisione dei rischi verrà migliorata e ciò aiuterà l’economia dell’UE ad acquisire maggiore stabilità ed efficienza. Le fusioni bancarie possono inoltre contribuire a ridurre l’eccesso di capacità e a rendere le stesse banche più efficienti. Affinché tali benefici si concretizzino, tuttavia, le fusioni devono essere solide dal punto di vista prudenziale.

Situazione attuale del mercato delle fusioni e acquisizioni

Dopo un iniziale incremento registrato a seguito dell’introduzione della moneta unica, le fusioni e le acquisizioni nell’area dell’euro sono andate diminuendo, raggiungendo nel 2016 il livello più basso dal 2000, sia come numero di operazioni sia come controvalore[5]. Inoltre, si tratta tendenzialmente di operazioni nazionali piuttosto che transfrontaliere.

Le fusioni bancarie sono complesse, costose e rischiose, e la loro riuscita dipende dal sussistere di alcune condizioni. Le banche devono sentirsi sicure prima di prendere decisioni in tal senso, allo stato attuale, sembra che questa sicurezza ancora non ci sia.

In particolare, c’è spesso incertezza sul valore economico apportato dalla fusione. Nel valutare le possibili controparti possono sorgere dubbi sulla qualità delle loro attività e sulla loro capacità di generare profitto. In alcune parti dell’area dell’euro i crediti deteriorati sono a livelli ancora alti e il loro valore effettivo è difficile da valutare.

Inoltre, sembra esserci incertezza su alcune determinanti chiave di lungo termine della performance delle banche. Ad esempio, quali effetti avranno la digitalizzazione e i relativi cambiamenti nella struttura del mercato sulla struttura e sulla dimensione ottimali di una banca? Ha ancora senso acquisire reti di filiali in un momento in cui i servizi bancari telematici potrebbero renderle sempre meno necessarie? Infine, potrebbero avere un peso anche alcune residuali incertezze di carattere normativo. Da quanto emerge, molte banche vorrebbero attendere la definitiva attuazione del corpus unico di norme europeo (“single rulebook”) prima di prendere in considerazione l’importante decisione della fusione con un altro istituto.

Tali incertezze sono amplificate dalla dimensione transfrontaliera. Innanzitutto, le fusioni transfrontaliere richiedono non solo che le banche varchino i confini nazionali, ma anche che superino le barriere di carattere culturale e linguistico. La mancanza di armonizzazione fra le basi giuridiche e normative che regolano le valutazioni di vigilanza su fusioni e acquisizioni nei paesi che partecipano all’MVU potrebbe comportare un incremento dei costi, rappresentando quindi un ostacolo alle fusioni e acquisizioni transfrontaliere. Le leggi nazionali che disciplinano le fusioni tendono a differire da paese a paese.

Più in generale, le azioni difensive delle diverse giurisdizioni, quali l’isolamento del capitale e della liquidità (ring-fencing), giocano un certo ruolo. Nell’ambito della revisione del regolamento sui requisiti patrimoniali (CRR) e della direttiva sui requisiti patrimoniali (CRD IV) sono in corso valutazioni circa possibili opzioni di deroga ai requisiti transfrontalieri infragruppo che potrebbero, laddove introdotte, fornire sostegno alle fusioni e acquisizioni transfrontaliere. Inoltre, la CRD IV e il CRR contengono ancora una serie di opzioni e discrezionalità nazionali che vengono esercitate in maniera diversa nei vari paesi. Ciò rende difficile garantire un livello omogeneo di capitale regolamentare tra gli Stati membri e comparare pienamente le posizioni di capitale delle banche.

Ovviamente anche altri fattori regolamentari possono incidere sulla decisione di una banca di procedere a un consolidamento. Ad esempio, I requisiti di capitale aggiuntivi che scaturiscono eventualmente da un aumento della dimensione e della complessità della banca, quali le ulteriori riserve previste per le banche di rilevanza sistemica a livello domestico (buffer O‑SII) o per le banche di rilevanza sistemica globale (buffer G‑SIB), possono rappresentare un disincentivo.

Lo scenario si completa con il fatto che parte del quadro giuridico (ad esempio la normativa in materia fallimentare), dei sistemi fiscali e di altri regolamenti (ad esempio le norme sulla tutela dei consumatori) su cui poggia il funzionamento dei sistemi finanziari rimane eterogenea nell’Unione europea e all’interno dell’area dell’euro.

Se da un lato la vigilanza bancaria europea può mettere in evidenza questi ostacoli, la sua facoltà di modificare tale contesto è limitata. Il consolidamento in sé deve essere lasciato alle forze di mercato, così come le modifiche al contesto regolamentare devono essere lasciate ai legislatori.

Quello che la vigilanza europea ha fatto, però, è stato ridurre l’incertezza sulla qualità degli attivi delle banche, e in questo senso l’esame della qualità degli attivi condotto nel 2014 ha rappresentato un primo passo. Inoltre, ha definito come una priorità la gestione dei portafogli di crediti deteriorati delle banche. Le autorità di vigilanza possono inoltre assicurare che le procedure relative alle fusioni siano efficaci. Dal punto di vista normativo, è importante garantire un’attuazione rigorosa e coerente delle riforme concordate, fra cui Basilea III, così come è importante intraprendere ulteriori azioni verso il completamento dell’unione bancaria, con riguardo in primis al sistema europeo di assicurazione dei depositi. Tutte queste iniziative contribuiranno a ridurre l’incertezza.

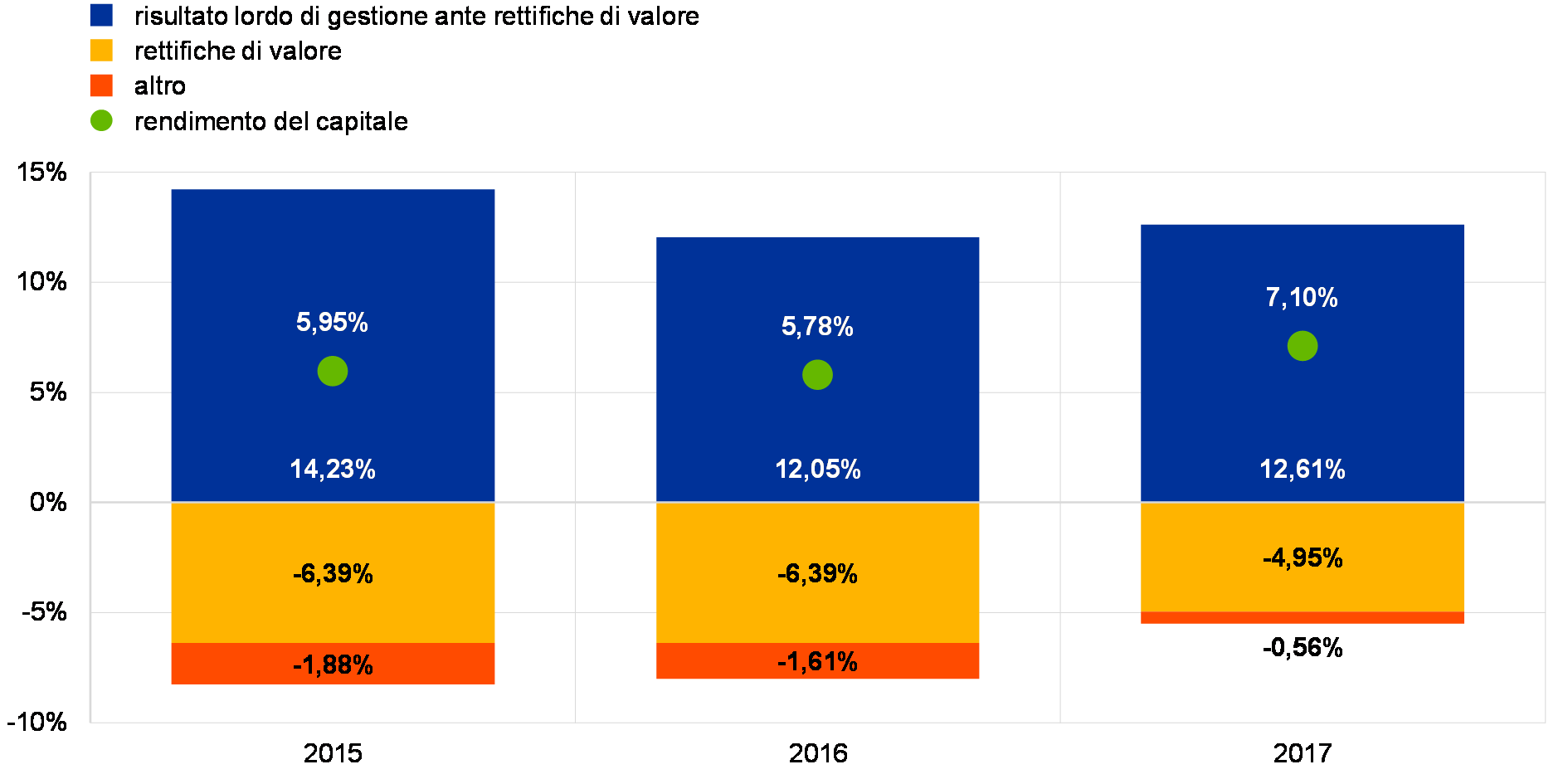

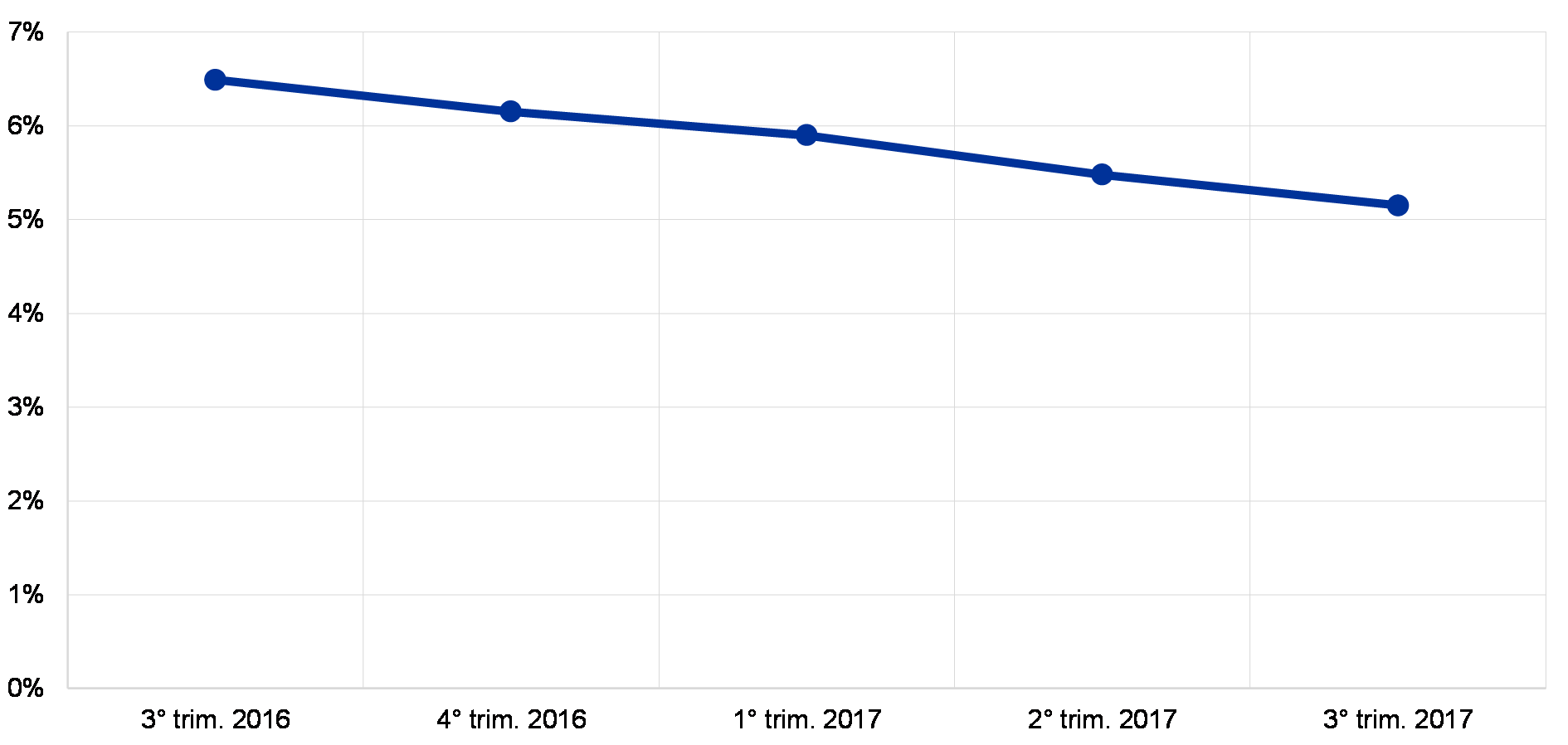

La performance complessiva delle banche significative nel 2017

Se il 2016 è stato un anno particolarmente difficile per le banche dell’area dell’euro, nel 2017 la situazione è lievemente migliorata. Nei primi tre trimestri del 2016 il risultato operativo al lordo delle rettifiche di valore degli enti significativi è diminuito del 10 per cento rispetto ai primi tre trimestri del 2015. Nei primi nove mesi del 2017 si è registrata una ripresa del risultato operativo al lordo delle rettifiche di valore (+2 per cento). Insieme al forte calo delle rettifiche di valore (-14,9 per cento rispetto al 2016 e -35,2 per cento rispetto al 2015), tale risultato ha condotto a un miglioramento in termini di rendimento annuo del capitale per gli enti significativi, con un valore medio pari al 7,0 per cento rispetto al 5,4 per cento del 2016 e al 5,7 per cento nel 2015.

Tuttavia, il complessivo miglioramento nasconde differenze significative fra le varie banche. Circa una dozzina di banche sta ancora registrando perdite, mentre un gruppo composto da quasi 24 banche ha raggiunto un rendimento medio del capitale pari o superiore a circa l’8 per cento negli ultimi tre anni. Ciò nonostante, il fatto che numerose banche quotate in borsa negozino ancora a un rapporto prezzo/valore contabile (price-to-book ratio) inferiore a 1 evidenzia la necessità di ulteriori miglioramenti al fine di soddisfare le aspettative degli investitori.

Il miglioramento del risultato operativo al lordo delle rettifiche di valore è stato sostenuto da un aumento dei ricavi netti da commissioni e compensi pari al 3,2 per cento e dei proventi netti dell’attività di negoziazione, che sono saliti del 62 per cento rispetto ai primi tre trimestri del 2016. Il reddito netto da interessi, per contro, ha continuato a diminuire attestandosi a 1,9 punti percentuali al di sotto del valore registrato nei primi tre trimestri del 2016, dopo che era già sceso dello 0,9 per cento rispetto ai primi tre trimestri del 2015.

Grafico 4

Il rendimento del capitale e delle riserve è stato più elevato nel 2017 grazie a un maggior risultato operativo e a minori rettifiche di valore.

(tutte le voci sono espresse in percentuale del capitale)

Fonte: statistiche bancarie di vigilanza della BCE.

Nota: le informazioni per ciascun anno sono presentate come dati cumulati relativi al secondo trimestre, in ragione d’anno.

Con il volume dei prestiti che è salito del 4,7 per cento, il calo del reddito netto da interessi osservato fra il terzo trimestre del 2015 e il terzo trimestre del 2016 sembra riconducibile a una flessione dei margini. Per contro, tra il terzo trimestre del 2016 e il terzo trimestre del 2017 il volume dei prestiti è sceso del 2,1 per cento, in particolare quello dei prestiti alle istituzioni finanziarie (prestiti agli enti creditizi -11,8 per cento, prestiti ad altre società finanziarie -7,3 per cento). È opportuno notare che, nonostante questa tendenza negativa, circa metà degli enti significativi sono riusciti a migliorare il proprio reddito netto da interessi.

I risultati positivi ottenuti dalle banche nei primi tre trimestri del 2017 sono stati agevolati da una flessione nei costi operativi, che dal 2015 in poi si sono attestati sui loro valori minimi. Tali costi sono scesi del 2,3 per cento rispetto ai primi nove mesi del 2016 (-1,6 per cento rispetto ai primi nove mesi del 2015), molto probabilmente grazie alle misure di ristrutturazione intraprese di recente da diverse banche dell’area dell’euro.

1.2 Attività sui crediti deteriorati

La situazione in Europa

A partire dal 2015 i livelli dei crediti deteriorati sono diminuiti, ma sono ancora insostenibili

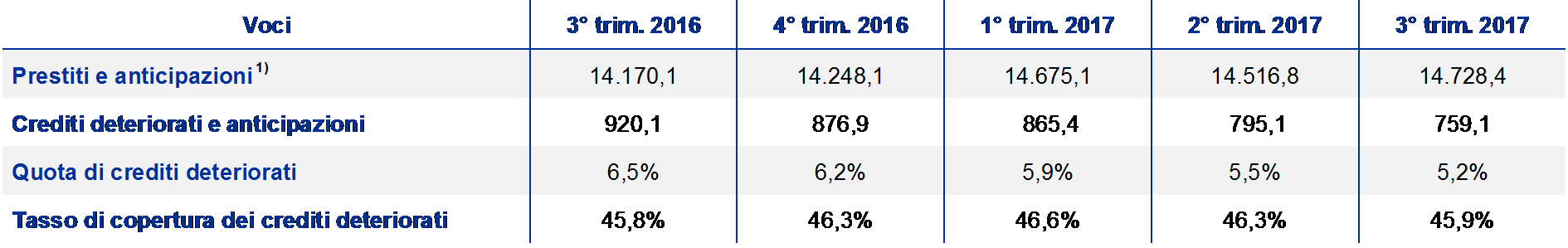

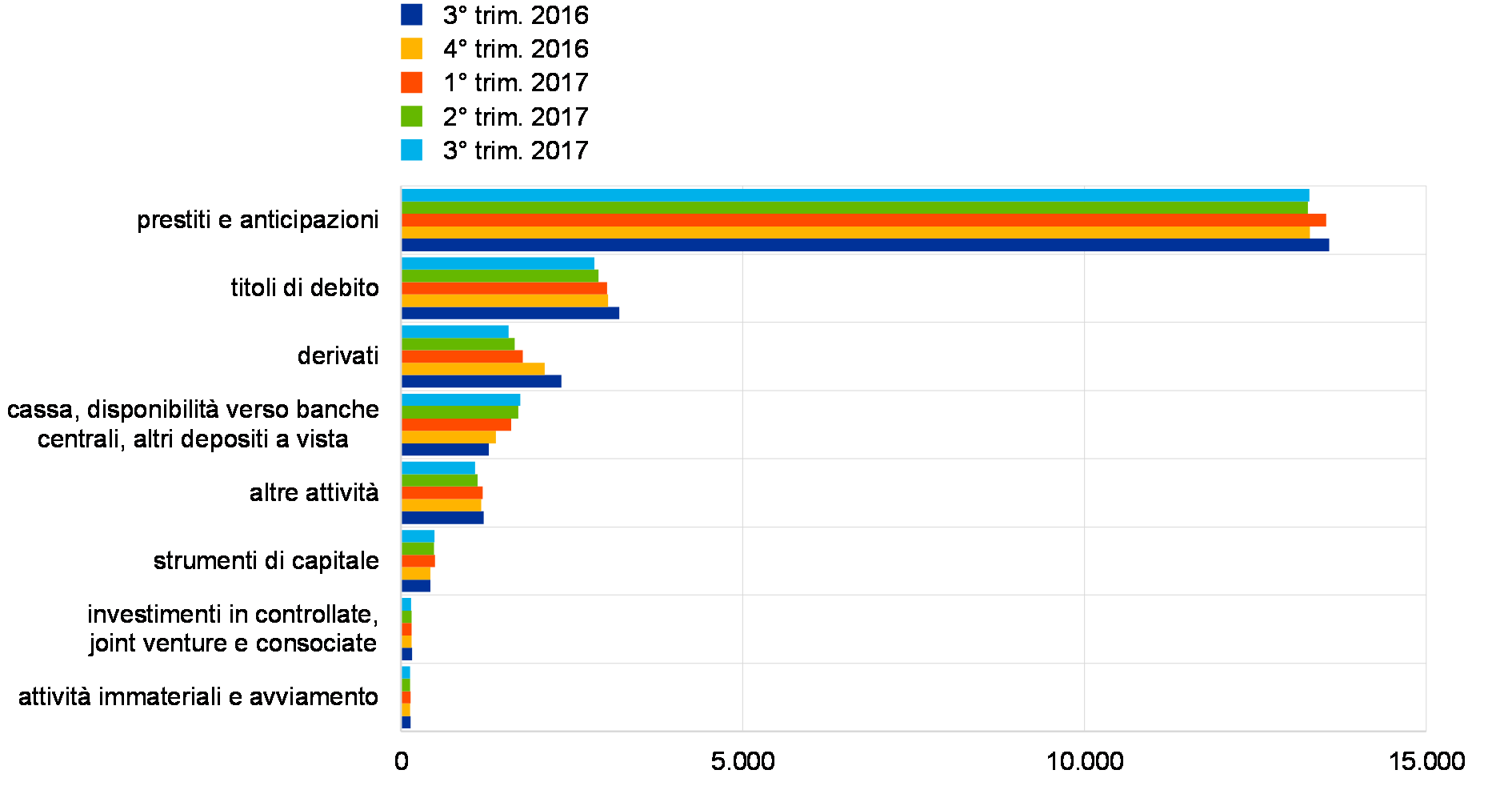

Nei bilanci degli enti significativi, i crediti deteriorati (non-performing loans, NPL) si sono attestati a quasi 760 miliardi di euro nel terzo trimestre del 2017, in calo rispetto ai mille miliardi di euro degli inizi del 2015. Tuttavia, ci sono aree del settore bancario in cui i livelli di crediti deteriorati rimangono decisamente troppo elevati. È evidente che si tratta di un problema rilevante per il settore bancario europeo. Ciò è dovuto al fatto che i crediti deteriorati gravano sui bilanci delle banche, riducono i profitti, distolgono risorse a impieghi più produttivi e frenano le banche nella loro attività di erogazione del credito all’economia. È perciò necessario che le banche affrontino questo problema. Nel 2017 i crediti deteriorati hanno rappresentato una delle principali priorità della vigilanza bancaria europea. Il progetto in corso di svolgimento è coordinato da un gruppo di lavoro di alto livello, che riferisce direttamente al Consiglio di vigilanza della BCE e il cui principale obiettivo è quello di sviluppare un approccio di vigilanza efficace e coerente per le banche con elevati livelli di crediti deteriorati.

La BCE pubblica su base trimestrale le statistiche bancarie di vigilanza[6], che includono i dati sulla qualità degli attivi degli enti significativi. La tavola 1 mostra la riduzione del volume di crediti deteriorati tra il 2016 e il 2017.

Tavola 1

Prestiti e anticipazioni deteriorati – importi e indici per periodo di riferimento

(miliardi di euro; valori percentuali)

Fonte: BCE.

Note: enti significativi al livello più elevato di consolidamento per i quali sono disponibili segnalazioni prudenziali (COREP) e contabili (FINREP). Nel dettaglio, nel secondo trimestre del 2016 si contavano 124 enti significativi, 122 nel terzo, 121 nel quarto, mentre ne risultavano 118 nel primo trimestre del 2017 e 114 nel secondo. Il numero di enti in ciascun periodo di riferimento rispecchia i cambiamenti derivanti dalle modifiche alla lista degli enti significativi apportate a seguito delle valutazioni della vigilanza bancaria della BCE, che in genere vengono effettuate con cadenza annuale, e a seguito di fusioni e acquisizioni.

1) Nelle tavole sulla qualità degli attivi, i prestiti e le anticipazioni sono indicati al valore contabile lordo. Coerentemente con il FINREP: a) le esposizioni detenute per la negoziazione sono escluse; b) le disponibilità liquide presso le banche centrali e i depositi a vista sono inclusi. Secondo la definizione dell’ABE, i crediti deteriorati sono prestiti e anticipazioni diversi da quelli detenuti per la negoziazione che soddisfano uno o entrambi i seguenti criteri: a) esposizioni rilevanti scadute da più di 90 giorni; b) esposizioni per le quali si giudica improbabile che il debitore, senza il ricorso all’escussione delle garanzie reali, adempia integralmente alle sue obbligazioni creditizie, indipendentemente dalla presenza di importi scaduti o dal numero di giorni di scaduto. Il tasso di copertura è il rapporto fra le rettifiche di valore accumulate su prestiti e anticipazioni e l’ammontare dei crediti deteriorati.

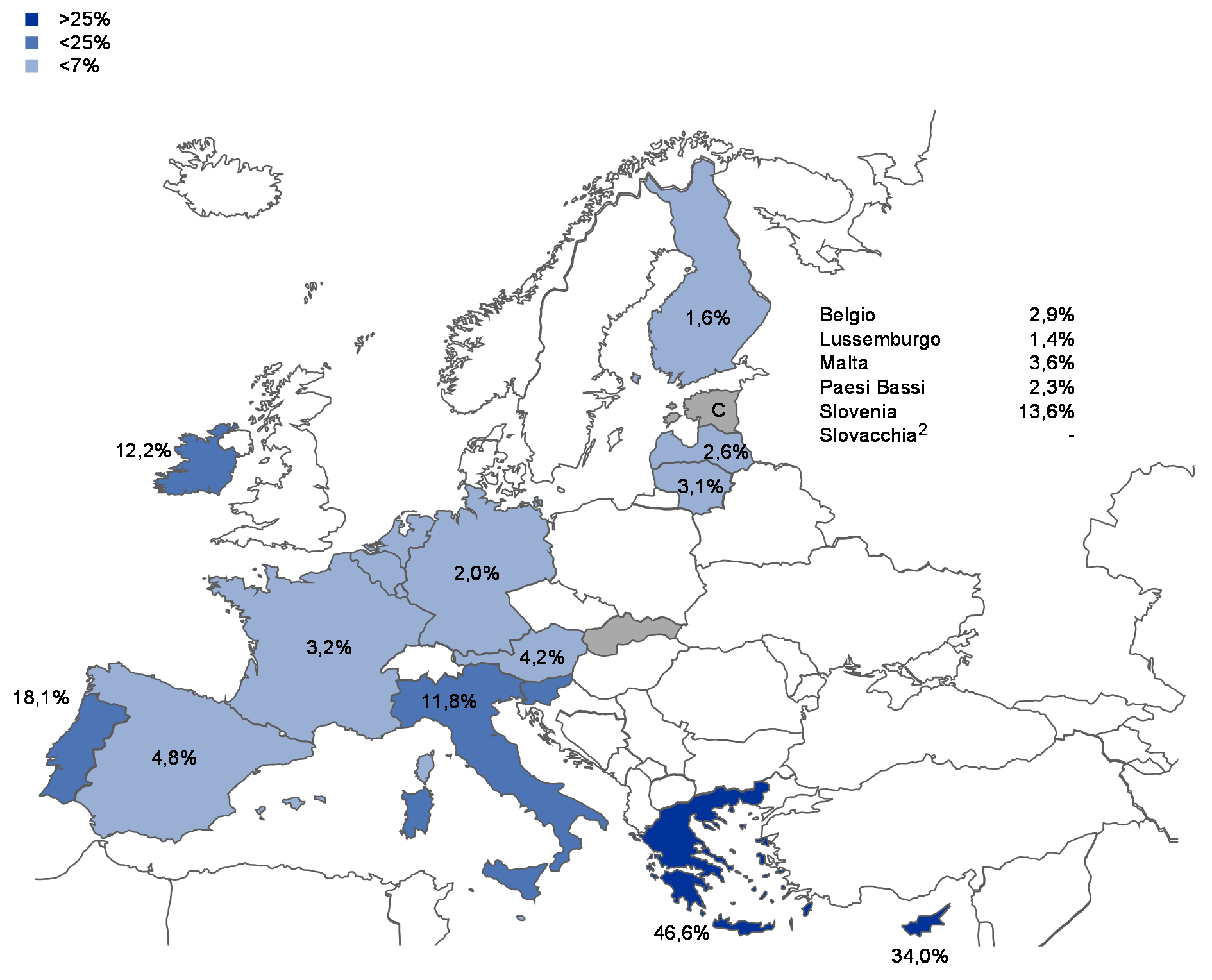

Le quote di crediti deteriorati variano in maniera significativa all’interno dell’area dell’euro

Osservando l’area euro nel suo insieme, la quota di crediti deteriorati continua a mostrare significative differenze tra paese e paese, come si evince dalla figura 2. Nel secondo trimestre del 2017 le quote più significative di crediti deteriorati sono state riscontrate presso gli enti significativi di Grecia e Cipro, con medie ponderate rispettivamente del 46,6 e del 34,0 per cento, seguiti dagli enti significativi portoghesi, la cui quota di crediti deteriorati era pari al 18,1 per cento. Analizzando l’andamento tendenziale, la quota di crediti deteriorati degli enti significativi è diminuita in maniera rilevante nel periodo di riferimento: Cipro (-6,3 punti percentuali), Irlanda (-5,6 punti percentuali), Italia (-4,4 punti percentuali) e Slovenia (-3,2 punti percentuali). Nel terzo trimestre del 2017, l’ammontare dei crediti deteriorati degli enti significativi italiani era pari a 196 miliardi di euro, seguito dagli enti significativi francesi (138 miliardi), spagnoli (112 miliardi) e greci (106 miliardi).

Figura 2

Prestiti e anticipazioni deteriorati1 - indice per paese (periodo di riferimento 2° trim. 2017)

Fonte: BCE.

Note: enti significativi al livello più elevato di consolidamento per i quali sono disponibili segnalazioni prudenziali (COREP) e contabili (FINREP).

C: il valore non è indicato per motivi di riservatezza.

1) Nelle tavole sulla qualità degli attivi, i prestiti e le anticipazioni sono indicati al valore contabile lordo. Coerentemente con il FINREP: a) le esposizioni detenute per la negoziazione sono escluse; b) le disponibilità liquide presso le banche centrali e i depositi a vista sono inclusi.

2) In Slovacchia non esistono enti significativi al livello più elevato di consolidamento.

Alcuni dati FINREP sono al netto di trasferimenti di crediti deteriorati che sono attualmente in corso e dovrebbero essere conclusi a breve.

La necessità di una strategia complessiva per ridurre i crediti deteriorati

La necessità di una strategia si riscontra in tre ambiti principali: a) interventi di vigilanza, b) riforme di carattere giuridico e giudiziario, e c) mercati secondari per i crediti deteriorati

La vigilanza bancaria della BCE ha sin da subito sottolineato che per risolvere il problema dei crediti deteriorati occorre uno sforzo congiunto di tutte le parti interessate. Questa è stata anche una delle conclusioni più importanti della rilevazione delle prassi nazionali in materia di crediti deteriorati predisposta dalla BCE, la cui versione più recente è stata pubblicata a giugno 2017 (cfr. sezione 1.2.3.1). La relazione evidenziava la necessità di una strategia di ampio respiro a livello europeo in tre aree fondamentali: a) interventi di vigilanza, b) riforme a carattere giuridico e giudiziario, e c) necessità di sviluppare mercati secondari per le attività deteriorate.

Figura 3

Una strategia complessiva per risolvere il problema dei crediti deteriorati richiede l’intervento di tutte le parti interessate, fra cui l’UE e le autorità pubbliche a livello nazionale.

In relazione agli interventi di vigilanza, la vigilanza bancaria della BCE ha messo in campo un articolato quadro regolamentare per i crediti deteriorati, che include:

- la pubblicazione di linee guida per tutti gli enti significativi in cui si definiscono le aspettative di vigilanza sulla gestione e la riduzione dei crediti deteriorati;

- lo sviluppo di aspettative di vigilanza di carattere quantitativo che favoriscano, per il futuro, l’adozione di prassi di accantonamento tempestivo;

- la conduzione di ispezioni periodiche in loco mirate ai crediti deteriorati;

- la raccolta di ulteriori dati utili provenienti dalle banche con elevati livelli di crediti deteriorati.

A seguito delle conclusioni dell’ECOFIN dell’11 luglio 2017 sul piano d’azione per affrontare il problema dei crediti deteriorati in Europa, la vigilanza bancaria della BCE fornisce inoltre supporto all’Autorità bancaria europea (ABE) nella definizione di linee-guida generali sulla gestione dei crediti deteriorati che siano omogenei per tutte le banche dell’UE. Inoltre, la vigilanza bancaria della BCE interagisce con l’ABE per promuovere un rafforzamento dei criteri di concessione dei nuovi prestiti.

In senso più ampio, la vigilanza bancaria della BCE contribuisce attivamente a numerose altre iniziative in materia di crediti deteriorati nei tre ambiti indicati in precedenza, comprese quelle che fanno parte del piano d’azione dell’UE (come stabilito dal Consiglio dell’UE a luglio 2017), in stretta collaborazione con le parti promotrici delle varie iniziative.

Elementi chiave dell’approccio di vigilanza ai crediti deteriorati

Rilevazione delle prassi nazionali

È stata condotta un’analisi delle attuali prassi di vigilanza e regolamentari, e degli ostacoli al recupero dei crediti deteriorati

A giugno 2017 la BCE ha pubblicato la sua ultima rilevazione sulle prassi di vigilanza nazionali e degli assetti giuridici connessi con i crediti deteriorati. Il documento presenta un esame delle prassi in uso nei 19 paesi dell’area dell’euro al dicembre 2016[7]. Oltre a riconoscere le migliori prassi di vigilanza, lo scopo della rilevazione era individuare a) le prassi di vigilanza e regolamentari attualmente in uso, e b) gli ostacoli al recupero dei crediti deteriorati. Questa rilevazione aggiornata e ampliata muove da una precedente rilevazione sulle prassi di vigilanza nazionali e sugli assetti giuridici connessi con i crediti deteriorati che, pubblicata nel settembre del 2016, aveva riguardato otto paesi dell’area dell’euro (Cipro, Grecia, Irlanda, Italia, Portogallo, Slovenia, Spagna e Germania). Quest’ultima si era focalizzata sull’individuazione delle migliori prassi in giurisdizioni con livelli relativamente elevati di crediti deteriorati, o con problemi di carattere “settoriale” legati ai crediti deteriorati, e sugli assetti esistenti per la gestione degli stessi[8].

Una delle lezioni chiave: tutte le parti interessate devono essere preparate a gestire gli aspetti giuridici in maniera tempestiva ed efficiente

La rilevazione del 2017 dimostra che, nell’area dell’euro, alcuni progressi nell’affrontare il problema dei crediti deteriorati sono stati fatti dal punto di vista della vigilanza. La rilevazione, assieme all’esperienza acquisita dalle giurisdizioni in cui il livello di crediti deteriorati è alto, impartisce una lezione fondamentale: tutte le parti interessate devono essere proattive e preparate prima che i livelli di crediti deteriorati diventino troppo alti. Dall’inizio della crisi, molti paesi con livelli di crediti deteriorati contenuti non hanno modificato il proprio quadro giuridico in materia. Nel complesso essi dovrebbero essere più preparati a gestire con tempestività ed efficacia gli aspetti giuridici che potrebbero scaturire da un potenziale aumento futuro dei livelli di crediti deteriorati. Ciò significa, a titolo esemplificativo, velocizzare i meccanismi di risoluzione stragiudiziale delle controversie (ad esempio nell’escussione delle garanzie o nelle procedure di insolvenza relative a imprese e famiglie).

In merito all’assetto e alle prassi di vigilanza per la gestione dei crediti deteriorati, la rilevazione mostra che strumenti quali le ispezioni in loco mirate alla gestione dei ritardi nei pagamenti e dei crediti deteriorati svolgono un ruolo decisivo per l’identificazione di eventuali problemi sin dalla fase iniziale. A tal proposito, le linee guida per le banche sui crediti deteriorati predisposte dalla BCE, che si applicano a tutti gli enti significativi, rappresentano in prospettiva un elemento importante nella valutazione di vigilanza (cfr. la sezione 1.1.2).

Per quanto riguarda gli enti meno significativi (less significant institutions, LSI), quando la rilevazione sulle prassi nazionali è stata pubblicata i paesi dell’area dell’euro tendenzialmente non disponevano ancora di linee guida specifiche sui crediti deteriorati. Tuttavia, diverse autorità nazionali competenti (ANC) hanno comunicato di voler considerare l’ipotesi di applicare le linee guida della BCE sui crediti deteriorati anche alle LSI. Inoltre, nelle sue conclusioni di luglio 2017, il Consiglio dell’UE ha chiesto all’ABE di predisporre, entro l’estate del 2018, indirizzi generali sulla gestione dei crediti deteriorati coerenti con le menzionate linee guida della BCE, prevedendo un perimetro più ampio che copra tutte le banche dell’Unione europea.

Rispetto alla prima rilevazione e relativamente agli assetti giuridici, sono stati riscontrati miglioramenti solo graduali nei paesi con consistenze elevate di crediti deteriorati, al netto di alcune eccezioni. A ogni modo, è troppo presto per giudicare l’efficacia di questi cambiamenti. Per quanto riguarda i sistemi giudiziari, inclusa l’assunzione di esperti in materia di insolvenza, i cambiamenti non stanno tenendo il passo con l’evoluzione di carattere legislativo.

Per quanto attiene al quadro informativo in materia di crediti deteriorati, la rilevazione mostra che la maggior parte dei paesi dell’area dell’euro dispone di centrali dei rischi, la cui gestione è solitamente affidata alle banche centrali. In linea generale le centrali dei rischi sono ritenute un prezioso strumento di vigilanza sia per le analisi in loco sia per quelle a distanza, nonché ai fini della condivisione di informazioni tra banche.

Linee guida sui crediti deteriorati e relativo seguito

La pubblicazione delle linee guida sui crediti deteriorati rivolte alle banche ha rappresentato un passo importante nella gestione del problema dei crediti deteriorati nell’area dell’euro.

A marzo 2017 la vigilanza bancaria della BCE ha pubblicato delle linee guida qualitative per le banche su come trattare i crediti deteriorati[9] (di seguito “linee guida sui crediti deteriorati”). La pubblicazione ha fatto seguito a una consultazione pubblica iniziata il 12 settembre 2016 e terminata il 15 novembre 2016. Il 7 novembre 2016 si è tenuta un’audizione pubblica. Durante la consultazione i commenti ricevuti ed esaminati sono stati più di settecento. La predisposizione delle linee guida sui crediti deteriorati ha rappresentato un passo importante verso una riduzione significativa dei crediti deteriorati nell’area dell’euro.

Obiettivo e contenuti delle linee guida sui crediti deteriorati

Le linee guida sui crediti deteriorati definiscono le aspettative di vigilanza per ciascuna fase del ciclo di vita della gestione dei crediti deteriorati.

Il messaggio principale delle linee guida sui crediti deteriorati è che le banche interessate dovrebbero considerare i livelli elevati di crediti deteriorati un problema da affrontare in via prioritaria e adottare un approccio di ampio respiro, concentrandosi sulla governance interna e definendo piani operativi e obiettivi quantitativi. Tutti e tre questi elementi verranno esaminati dal GVC competente. L’approccio attendista che abbiamo spesso rilevato in passato deve essere superato. Gli obiettivi definiti dalle banche devono essere adeguatamente integrati negli schemi di incentivi degli amministratori e monitorati con attenzione dagli organi di gestione.

Le linee guida sono un documento pratico che elenca le aspettative di vigilanza su tutti gli aspetti che le banche dovrebbero prendere in considerazione nella gestione dei crediti deteriorati e che si basa sulla definizione comune di esposizione deteriorata elaborata dall’ABE[10]. Esso copre però anche aspetti connessi alle garanzie escusse e alle esposizioni in bonis con elevato rischio di deterioramento, fra cui le esposizioni “sotto osservazione” e le esposizioni in bonis oggetto di concessioni.

Le linee guida sui crediti deteriorati sono state sviluppate sulla base delle migliori prassi esistenti nei vari paesi dell’area dell’euro. La loro struttura segue il ciclo di vita della gestione dei crediti deteriorati, definendo le aspettative di vigilanza sulle strategie per la loro gestione, la governance e l’assetto operativo, le misure di concessione, la rilevazione, gli accantonamenti e le cancellazioni, nonché la valutazione delle garanzie.

Follow-up sulle strategie per i crediti deteriorati e per la gestione delle garanzie escusse

Le banche con quote elevate di crediti deteriorati hanno presentato alla BCE, per una sua valutazione, le proprie strategie per la riduzione dei crediti deteriorati e i propri piani operativi.

A seguito della pubblicazione delle linee guida sui crediti deteriorati, agli enti significativi con quote elevate di crediti deteriorati è stato chiesto di presentare alla vigilanza della BCE le proprie strategie e i propri piani operativi per la riduzione di tali crediti. Al fine di garantire la comparabilità delle informazioni e la parità di trattamento è stato predisposto uno schema comune da compilare. Tramite questo schema le banche sono state chiamate a spiegare, a livello di singolo portafoglio, in che maniera e in quale arco temporale hanno programmato di ridurre i propri crediti deteriorati e le garanzie escusse.

Le banche hanno presentato le proprie strategie fra marzo e giugno 2017 e la vigilanza bancaria della BCE le ha valutate raffrontandole con le proprie aspettative di vigilanza. Questa valutazione è stata fatta dai GVC per ogni singola banca il supporto di un team trasversale sui crediti deteriorati. Nel corso del processo i GVC hanno incontrato le banche per discutere le scelte strategiche.

Se è vero che le strategie relative ai crediti deteriorati, i piani operativi e gli obiettivi quantitativi ricadono sotto la responsabilità delle singole banche, d’altro canto la vigilanza bancaria della BCE si aspetta che questi traguardi siano ambiziosi e credibili così da garantire che la riduzione dei crediti deteriorati e delle garanzie escusse sia tanto tempestiva quanto congrua.

Valutazione delle strategie relative ai crediti deteriorati

Le strategie devono essere ambiziose, credibili e sostenute da assetti di governance adeguati

Coerentemente con le linee guida sui crediti deteriorati, l’assetto di governance di una banca dovrebbe garantire che la strategia relativa ai crediti deteriorati sia messa in atto senza ostacoli. In questo contesto, i GVC valutano le strategie per ciascuna banca, concentrandosi su tre elementi portanti: a) grado di ambizione, b) credibilità della strategia e c) aspetti di governance.

Il grado di ambizione viene misurato sulla riduzione lorda e netta delle esposizioni deteriorate e delle garanzie escusse che una banca confida di ottenere su un orizzonte di tre anni. Per ciascuna banca viene definito un “grado di ambizione” adeguato. Al tal fine vengono presi in considerazione una serie di elementi, quali la situazione finanziaria della banca, il profilo di rischio, le caratteristiche del suo portafoglio deteriorato e il contesto macroeconomico. La vigilanza bancaria della BCE ha analizzato il grado di ambizione prospettato dalle banche con elevate quote di crediti deteriorati, effettuando sia analisi a livello di singolo paese, sia analisi comparative.

Nel valutare la credibilità delle strategie delle banche, la vigilanza bancaria della BCE sfrutta un ampio novero di analisi volte a stabilire se il grado di ambizione prospettato corrisponda a quanto esse possono realizzare. Gli indicatori presi in esame includono: capacità patrimoniale, accantonamenti realizzati e loro dinamica, rilevanza delle strategie sulle garanzie reali, analisi per vintage, ipotesi sui flussi in entrata e in uscita dal portafoglio deteriorato, recuperi per cassa e altre fonti di riduzione, tempistiche e diversificazione delle opzioni strategiche.

Come si caratterizza una strategia ambiziosa e credibile in materia di crediti deteriorati?

- Sorveglianza e responsabilità affidate agli organi di gestione.

- Obiettivi di riduzione chiari e inequivocabili, individuati dalla banca con un approccio bottom-up sulla base di segmenti sufficientemente granulari.

- Valutazione dettagliata delle singole voci della strategia di riduzione con riferimento all’impatto sul capitale, sulle attività ponderate per il rischio (Risk Weighted Assets, RWA) e sugli accantonamenti, in cui si forniscano nel dettaglio i motivi dell’adozione di tale strategia e dei relativi obiettivi.

- Diversificazione fra varie opzioni strategiche con una particolare attenzione alle posizioni scadute da oltre due anni.

- Solida governance strategica, che comprenda incentivi ben definiti per il personale con profilo sia manageriale sia operativo, al fine di perseguire con efficacia gli obiettivi di riduzione dei crediti deteriorati in tutte le fasi del processo di risoluzione.

- Capacità operative interne e quadri di riferimento solidi per conseguire un’effettiva riduzione dei crediti deteriorati, inclusa la capacità di interagire con i prenditori già nelle fasi iniziali al fine di ridurre il livello delle esposizioni che possano trasformarsi in deteriorate.

- Laddove applicabile, forte attenzione alla tempestività della vendita delle garanzie escusse o a maggiori accantonamenti da parte della banca nel caso in cui le vendite non si realizzano nel breve termine.

- Piano operativo dettagliato che definisca i risultati attesi, le fasi, le azioni e le tempistiche principali che occorrono affinché la strategia venga realizzata con successo.

- Forte attenzione verso un efficace utilizzo delle misure di concessione (forbearance), che consiste nell’individuare prenditori economicamente solvibili e nel proporre loro opzioni di ristrutturazione fattibili affinché il loro prestito torni in bonis.

- Strumentario per il riconoscimento delle misure di concessione adeguatamente sviluppato, la cui efficacia sia verificata tramite analisi granulari.

- Quadro di controllo capillare per l’attuazione della strategia, che consenta di identificare le determinanti in base alle quali stabilire se le prestazioni siano inferiori o superiori alle aspettative.

La valutazione della governance si focalizza su un ampio novero di aspetti, fra cui: a) i processi di autovalutazione delle banche; b) il livello di sorveglianza e il monitoraggio del piano strategico da parte degli organi di gestione; c) i meccanismi di incentivazione adottati per promuovere l’attuazione della strategia; d) i modi in cui la strategia è integrata all’interno dell’operatività ordinaria; e) il livello delle risorse (sia interne che esterne) allocate dalla banca per il recupero dei crediti; e f) le strategie che soggiacciono ai piani operativi.

Aspettative di vigilanza di carattere quantitativo sull’accantonamento tempestivo

La bozza di addendum alle linee guida sui crediti deteriorati, la cui applicazione avverrà per singola banca, definisce le aspettative prudenziali di vigilanza riguardo ai livelli e alle tempistiche dell’accantonamento

Coerentemente con il proprio mandato la BCE deve adottare un approccio lungimirante per gestire i rischi in maniera proattiva. Dopo la pubblicazione delle linee guida sui crediti deteriorati, e traendo insegnamento dalle esperienze passate, la vigilanza bancaria della BCE ha continuato a lavorare su ulteriori misure per affrontare la questione. Il 4 ottobre 2017 una bozza di addendum alle linee guida sui crediti deteriorati è stata sottoposta a consultazione. Il documento mira a favorire l’adozione di prassi di accantonamento più tempestive per i nuovi crediti deteriorati, così da evitare, per il futuro, l’accumularsi di questi ultimi. Nel corso della consultazione pubblica, che si è conclusa l’8 dicembre 2017, la vigilanza bancaria della BCE ha ricevuto 458 commenti individuali da 36 interlocutori. Questi utili riscontri sono stati esaminati accuratamente nella fase di messa a punto del documento.

Le aspettative di vigilanza miglioreranno la convergenza delle prassi di vigilanza e garantiranno la parità di trattamento. Naturalmente, le aspettative sono soggette a una valutazione su base individuale. In tale contesto, le aspettative di vigilanza generali illustrate nell’addendum prevedono che per i prestiti non garantiti si raggiunga il 100 per cento della copertura due anni dopo che il credito è stato classificato come deteriorato. Per i prestiti garantiti, l’orizzonte temporale corrispondente è di sette anni. Al fine di evitare deterioramenti repentini è importante che il percorso verso il soddisfacimento delle aspettative di vigilanza sia opportunamente graduale, sin dal momento della classificazione dell’esposizione come deteriorata.

Il livello di accantonamento prudenziale viene valutato nell’ambito dell’ordinario dialogo di vigilanza. In primo luogo, l’autorità di vigilanza determina se gli accantonamenti della banca coprano adeguatamente le perdite attese in relazione al rischio di credito. Gli accantonamenti vengono poi raffrontati con le aspettative di vigilanza contenute nell’addendum.

Più precisamente, nel corso del dialogo di vigilanza la BCE esaminerà insieme alle banche gli scostamenti dalle aspettative sugli accantonamenti a fini prudenziali. La BCE vaglierà poi gli scostamenti per ogni singola banca e deciderà, dopo un’accurata analisi che potrebbe includere approfondimenti mirati, ispezioni in loco o entrambe le misure, se sia necessaria una misura di vigilanza specifica per l’intermediario in esame. Nel processo non vi è quindi nessun automatismo. Queste aspettative di vigilanza, a differenza delle regole di primo pilastro, non sono requisiti vincolanti che fanno scattare azioni di supervisione in modo automatico.

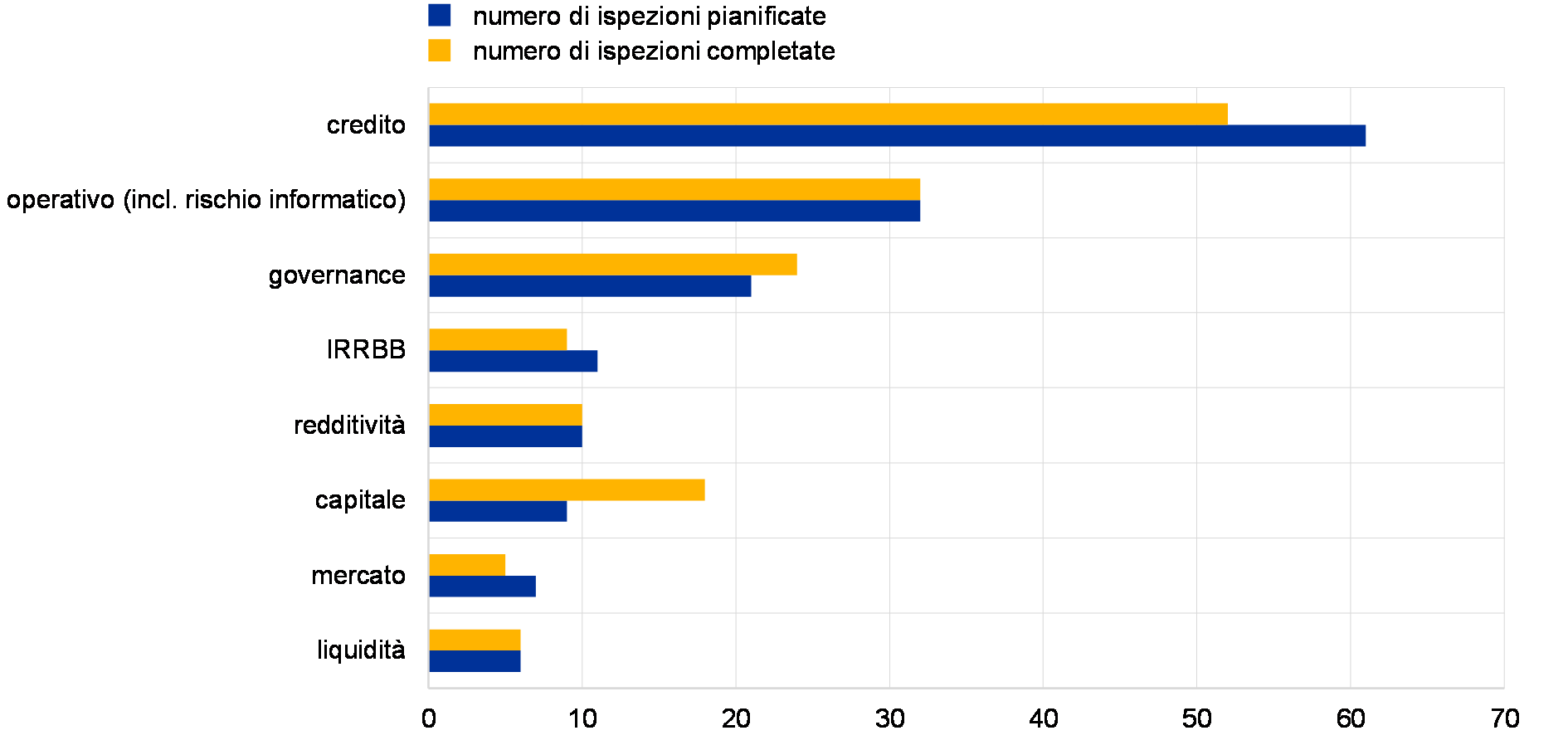

Ispezioni in loco mirate ai crediti deteriorati

Nel corso del 2017 sono state completate 57 ispezioni mirate al rischio di credito, sei delle quali guidate dalla BCE e 51 dalle ANC. La gestione e la valutazione dei crediti deteriorati ha rappresentato un tema cruciale, affrontato in 54 dei 57 rapporti ispettivi redatti. In tale ambito, gli aspetti principali presi in esame sono stati la valutazione delle strategie, delle politiche e delle procedure relative ai crediti deteriorati (54 rapporti) e una valutazione d’impatto di carattere quantitativo (37 rapporti).

Strategie, politiche e procedure connesse con i crediti deteriorati

Utilizzando come riferimento le linee guida sui crediti deteriorati, le carenze più rilevanti riscontrate nelle strategie, nelle politiche e nelle procedure relative ai crediti deteriorati sono state individuate come segue.

Sebbene la governance in materia di crediti deteriorati sia migliorata, le carenze nell’identificazione degli stessi continuano a destare preoccupazione, in particolare per i crediti deteriorati oggetto di concessioni

Strategia sui crediti deteriorati e governance: in questo ambito si rileva una tendenza a gestire i crediti deteriorati in maniera più attiva. Ciò deriva principalmente dal tentativo delle banche di rispondere alle aspettative di vigilanza contenute nelle linee guida sui crediti deteriorati. Tuttavia, la maggior parte dei rapporti ispettivi pone in evidenza che le informazioni fornite agli organi di gestione delle banche non sono ancora abbastanza granulari. Ciò si riverbera, ad esempio, sui rischi soggetti ad allerta precoce e sui rischi riconducibili ad altri enti del gruppo bancario o che scaturiscono dall’applicazione di determinati modelli di ristrutturazione.

Per i crediti deteriorati già in essere, i rilievi ispettivi riguardano l’adeguatezza degli accantonamenti per perdite su crediti e l’adozione di sufficienti scarti di garanzia e tempi di sconto

Misure di concessione sui crediti deteriorati: la maggior parte delle banche è risultata carente dal punto di vista dell’efficienza dei regolamenti interni in materia di misure di concessione, con riferimento sia alla fase di entrata nello stato di concessione che a quella di uscita dallo stesso. Nella fase di entrata, il criterio che distingue tra ristrutturazione economicamente sostenibile e ristrutturazione onerosa non è definito con precisione e alcune misure di concessione presenti nelle linee guida sui crediti deteriorati non vengono riconosciute come tali (ad esempio, la concessione di finanziamenti aggiuntivi o la richiesta di ulteriori titoli o garanzie). Nel contempo, le misure di concessione tradizionali (riduzione del tasso di interesse, estensione della scadenza) spesso non fanno scattare lo stato di credito deteriorato nei resoconti che riguardano clienti in difficoltà finanziaria. Le regole per individuare le difficoltà finanziarie rimangono molto eterogenee e vincolanti, principalmente a causa dell’insufficienza dei dati disponibili. I criteri per l’uscita dalla concessione, in particolare nel periodo di osservazione delle misure, non sono monitorati in maniera adeguata.

Rilevazione/classificazione dei crediti deteriorati: la maggior parte dei rilievi ha riguardato a) insufficienti criteri per le inadempienze probabili, soprattutto in settori specifici (settore navale, immobili commerciali, petrolio e gas) o specifiche tecniche di finanziamento (ad esempio, leveraged finance) e b) l’improprio affidarsi in via esclusiva a criteri sui livelli minimi di accantonamento (backstop) richiamati esplicitamente nel CRR.

Accantonamenti sui crediti deteriorati e valutazione delle garanzie: sebbene i processi di accantonamento siano sempre più supportati da strumenti informatici e da policy più dettagliate, le principali aree di ulteriore miglioramento sono le valutazioni non realistiche delle garanzie (talvolta indicizzate verso l’alto piuttosto che rivalutate), gli scarti di garanzia e i tempi di recupero oltremodo ottimisti. Inoltre, alcune banche continuano a seguire prassi inadatte in relazione al trattamento degli interessi maturati ma non ancora versati.

Integrità dei dati sui crediti deteriorati: i numerosi rilievi relativi a questo aspetto segnalano la mancanza di processi per l’aggregazione dei dati di rischio per quelle informazioni che rilevano ai fini dell’identificazione delle difficoltà finanziarie (ad esempio conto economico, EBITDA, DSCR). Inoltre, i parametri principali (scarti di garanzia, tempi di sconto, tassi di rientro) sono spesso stimati in modo significativamente non corretto e i criteri per la cancellazione (ad esempio espressi in termini di tempo di inadempienza) in molti casi non sono definiti con chiarezza.

Valutazione quantitativa

A seguito delle ispezioni sono stati richiesti considerevoli aggiustamenti quantitativi, finalizzati perlopiù a compensare carenze negli accantonamenti

Oltre a valutare politiche e procedure come di consueto, i gruppi ispettivi hanno analizzato ampi campioni di posizioni creditizie. In questo contesto, a volte sono state usate tecniche statistiche per valutare alcune sezioni del portafoglio prestiti al fine di verificare se il livello di accantonamento fosse sufficientemente conforme ai requisiti prudenziali (articolo 24 del CRR e articolo 74 della CRD IV recepiti nella legislazione nazionale) e ai principi contabili internazionali (segnatamente lo IAS 39 e lo IAS 8). Sebbene la maggior parte di queste verifiche non abbia portato a modifiche significative, ovvero a correzioni senz’altro sostenibili, alcune delle ispezioni in loco hanno fatto emergere casi di carenze quantitative molto rilevanti, che hanno fatto scattare interventi di vigilanza su singole banche.

Raccolta di dati trimestrale della BCE sulle banche con livelli elevati di crediti deteriorati

Per gli enti significativi che hanno esposizioni deteriorate rilevanti è stata introdotta un’ulteriore raccolta di dati trimestrale

A settembre 2016 il Consiglio di vigilanza della BCE ha approvato l’avvio di una raccolta trimestrale di dati sui crediti deteriorati per gli enti significativi con esposizioni deteriorate rilevanti (“banche con elevati crediti deteriorati”)[11]. L’obiettivo è quello di integrare le informazioni raccolte dalle autorità di vigilanza nell’ambito del quadro di segnalazione armonizzato (norme tecniche di attuazione dell’ABE sulle segnalazioni di vigilanza) con dati aggiuntivi e più granulari. Questi dati sono necessari per monitorare in maniera efficiente i rischi connessi con i crediti deteriorati in seno alle banche che ne hanno quantità elevate.

Gli schemi di segnalazione della BCE utilizzati nel corso del ciclo di segnalazione 2017[12] integrano gli schemi FINREP già esistenti per le esposizioni deteriorate o oggetto di concessioni. Essi includono, tra l’altro, una scomposizione dell’ammontare dei crediti deteriorati per vintage, nonché dati sulle garanzie (inclusivi anche delle garanzie escusse), sugli afflussi e i deflussi di crediti deteriorati e i dati sulle ristrutturazioni e sulle misure di concessione.

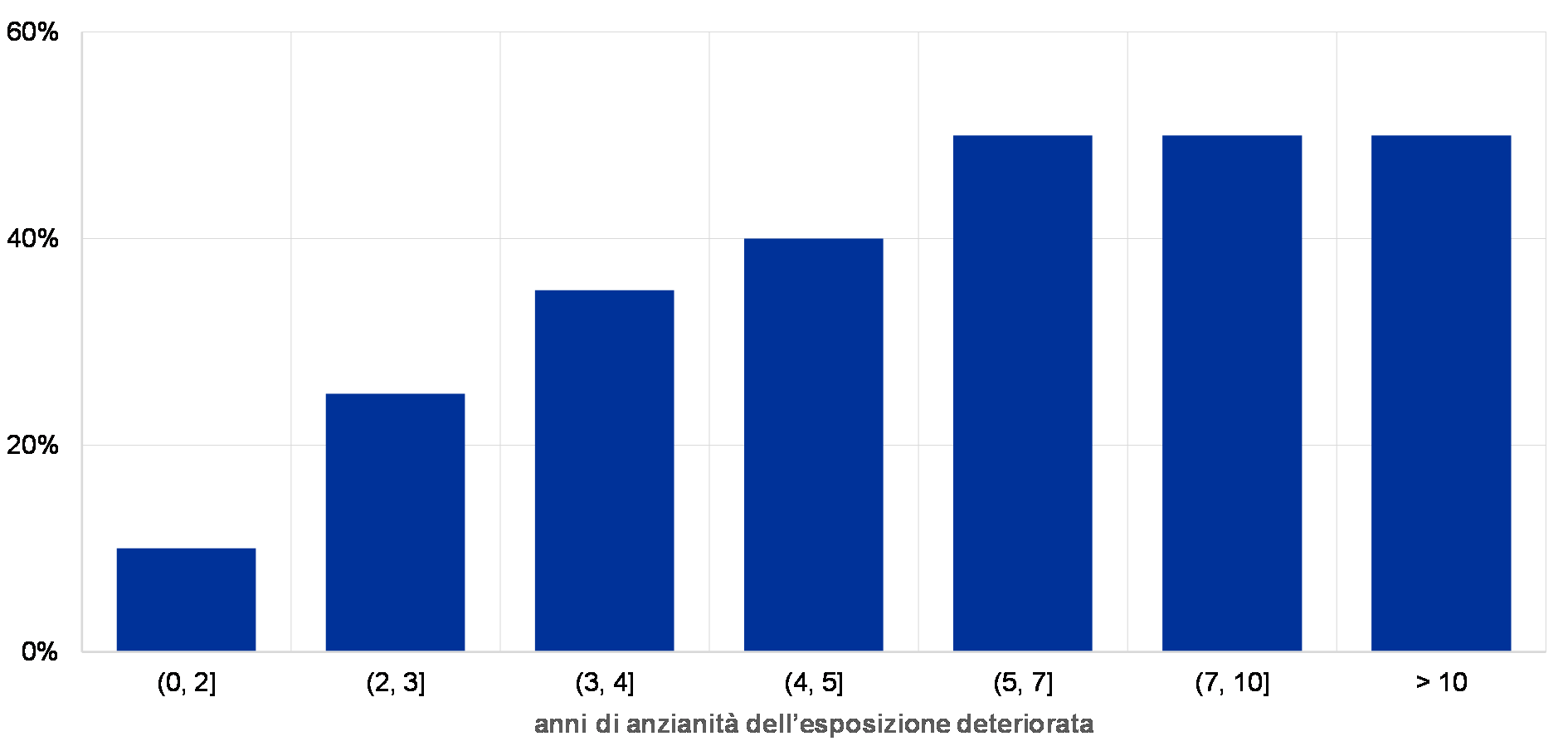

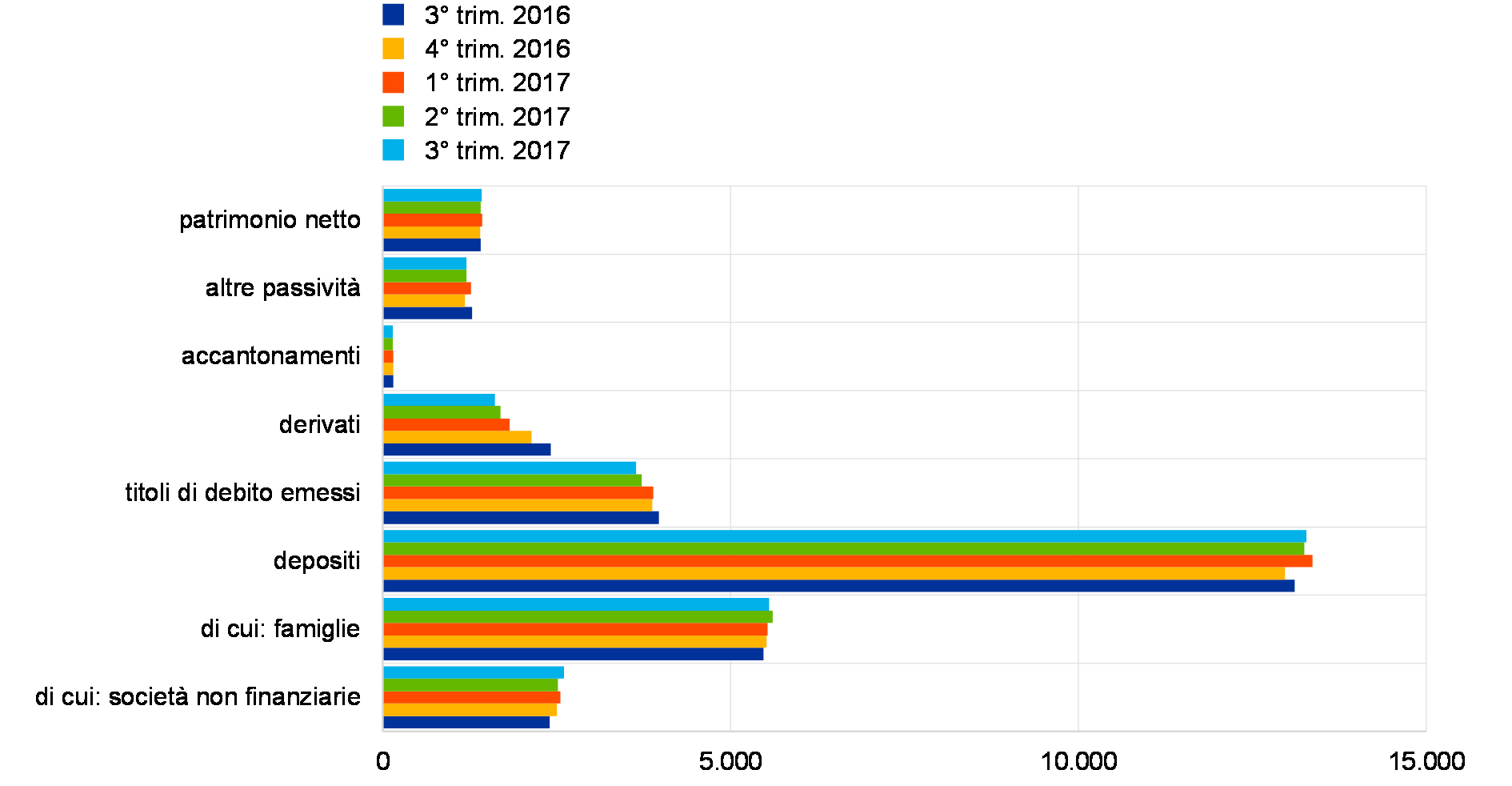

I dati della raccolta trimestrale sono oggetto di analisi comparativa e vengono convogliati dai gruppi di vigilanza congiunti nella valutazione delle strategie, delle procedure e dell’organizzazione delle banche in relazione alla gestione dei crediti deteriorati. L’esempio sotto mostra le esposizioni deteriorate per le quali sono stati avviati procedimenti giudiziari, in percentuale al campione di enti segnalanti con elevati crediti deteriorati alla fine di giugno 2017.

Grafico 5

Quota di crediti deteriorati per i quali sono stati avviati procedimenti giudiziari, ordinati per vintage

(valori percentuali)

Fonte: BCE.

Note: basato su un campione di banche con elevati crediti deteriorati che copre circa il 50 per cento del volume di tutti i crediti deteriorati degli enti significativi. Dati arrotondati.

I requisiti presi in esame sono stati comunicati alle banche che partecipano a questa raccolta di dati nelle lettere SREP [13].

Facendo leva sull’esperienza acquisita nel corso del ciclo di segnalazione 2017, la BCE ha emendato e razionalizzato gli schemi utilizzati per la raccolta trimestrale di dati e ha fornito agli enti segnalanti una versione rivista dei requisiti, che si applicheranno a partire dal 31 marzo 2018.

Attualmente la BCE e l’ABE si stanno confrontando sulla possibilità di includere gli stessi schemi per i crediti deteriorati nel quadro di segnalazione armonizzato.

Prospettive e prossimi passi

Proseguire negli sforzi per ridurre i crediti deteriorati presso gli enti significativi continua a essere una delle principali priorità dell’attività della vigilanza bancaria europea. I GVC porteranno avanti la loro interazione serrata con le banche con elevati crediti deteriorati, concentrandosi in particolare sulle strategie adottate da queste ultime per ridurli. Ci si attende che tali strategie vengano monitorate con attenzione e aggiornate con cadenza almeno annuale.

L’addendum definitivo alle linee guida sui crediti deteriorati è stato pubblicato il 15 marzo 2018. Tuttavia, poiché esso si concentra sui nuovi crediti deteriorati, qualsiasi attività di follow-up riguardante gli enti significativi verrà avviata con gradualità, nel tempo.

Infine, considerando che sono molte le parti chiamate ad agire sulla questione dei crediti deteriorati, la vigilanza bancaria della BCE continuerà la sua stretta collaborazione con altri soggetti coinvolti a livello nazionale ed europeo per affrontare le questioni ancora aperte all’interno del quadro relativo ai crediti deteriorati, così come illustrato nella relazione sulla rilevazione pubblicata a giugno 2017.

1.3 Attività sulle indagini tematiche

Modelli di business e determinanti della redditività

Nel 2016 la vigilanza bancaria europea ha dato avvio a un’indagine tematica volta a valutare in maniera approfondita i modelli di business e le determinanti della redditività della maggior parte degli enti significativi. Quest’indagine si concluderà nel 2018.

La valutazione dei modelli di business e delle determinanti della redditività delle banche è una priorità fondamentale per la vigilanza bancaria europea. Le banche che realizzano profitti possono generare capitale in modo organico e costituire così riserve adeguate, preservando al tempo stesso una ragionevole propensione al rischio e provvedendo all’erogazione di credito all’economia reale. Le banche che faticano a raggiungere livelli di redditività sostenibili, d’altro canto, potrebbero essere attratte da attività più rischiose.

La redditività è soggetta a pressioni da più parti

Nel contesto attuale, la redditività delle banche dell’area dell’euro è messa sotto pressione per via dei bassi tassi di interesse e delle ingenti e continue rettifiche di valore in alcuni paesi e settori. Inoltre, la redditività viene messa alla prova anche da fattori strutturali, come la capacità in eccesso in alcuni mercati, la concorrenza da parte di intermediari non bancari, il progressivo incremento della domanda di servizi digitali da parte della clientela, nonché la necessità di adattarsi ai nuovi requisiti regolamentari.

Il primo anno di indagine tematica ha rappresentato una fase preparatoria: sono stati messi a punto strumenti e linee guida per i GVC

L’indagine tematica prende in esame le determinanti della redditività delle banche sia a livello di singolo ente, sia a livello di modelli di business. Nel fare ciò, persegue diversi obiettivi. Oltre a valutare la capacità delle banche di mitigare gli elementi di debolezza dei propri modelli di business, esamina l’impatto della bassa redditività sul comportamento delle banche. Andrà ad arricchire inoltre l’analisi orizzontale, soprattutto mettendo insieme le informazioni utili raccolte dai GVC e armonizzandone gli esiti fra le diverse banche. Nel corso del primo anno di indagine tematica sono stati predisposti gli strumenti analitici necessari e sono state concepite linee guida di ampio respiro per dare supporto ai GVC nelle loro analisi.

Nel primo trimestre del 2017 la BCE ha raccolto i dati sulle previsioni di conto economico delle banche, nonché le relative ipotesi sottostanti. In termini aggregati, nell’arco dei prossimi due anni le banche si aspettano un miglioramento graduale della redditività sulla scorta della vigorosa crescita dei prestiti e delle minori rettifiche di valore, mentre i margini netti di interesse rimarranno sotto pressione.

Nel secondo anno di indagine tematica i GVC hanno analizzato i modelli di business e le determinanti della redditività delle banche vigilate

Nel corso del secondo e del terzo trimestre del 2017 l’attenzione dell’indagine tematica si è spostata verso l’analisi delle singole banche, condotta dai GVC. I gruppi hanno interagito direttamente con le banche per esaminare tutti gli aspetti dei modelli di business e delle determinanti di redditività. Gli aspetti presi in esame hanno spaziato dalla capacità della banca di generare ricavi alla capacità di comprendere e indirizzare le proprie attività e di mettere in atto le strategie stabilite.

I rilievi dei GVC vengono associati ai risultati analitici forniti dalla Direzione generale Vigilanza microprudenziale IV della BCE, che si avvale di fonti informative interne ed esterne. Ciò include un’analisi approfondita delle banche più redditizie finalizzata a comprendere le determinanti delle loro prestazioni e ad accertare se queste siano sostenibili. Le strategie delle banche per affrontare la bassa redditività variano considerevolmente: includono strategie di crescita volte a sostenere il margine di interesse, l’ampliamento dell’attività connessa con commissioni e provvigioni, il contenimento dei costi e la digitalizzazione.

Nell’ambito del dialogo di vigilanza sono state portate all’attenzione delle banche le carenze nell’assetto interno degli enti, derivanti dal perseguimento della redditività, così come i problemi relativi ai piani aziendali, quali l’eccessiva assunzione di rischi. L’identificazione delle carenze porterà altresì alla predisposizione di piani di attenuazione del rischio per le banche interessate, da trasmettere agli inizi del 2018.

I risultati dell’indagine tematica, infine, andranno ad alimentare il processo di revisione e valutazione prudenziale (SREP) 2018 e potrebbero far scattare ispezioni in loco o approfondimenti nei settori dove sono state rilevate aree di rischio non presidiate. Tali analisi offriranno altresì l’opportunità di operare un confronto fra le prassi adottate da enti comparabili.

L’impatto dell’IFRS 9 sugli accantonamenti

L’IFRS 9 mira ad assicurare prassi più adeguate e tempestive in materia di accantonamenti

Il nuovo principio contabile per gli strumenti finanziari (IFRS 9), entrato in vigore nel gennaio del 2018, muove dall’insegnamento tratto dalla crisi finanziaria, che ha evidenziato come gli accantonamenti stabiliti in base a modelli fondati sulla rilevazione delle perdite sostenute siano stati spesso troppo esigui e troppo tardivi. In questo contesto, l’IFRS 9 è stato concepito per garantire accantonamenti più congrui e tempestivi grazie all’introduzione di un modello basato sulle perdite attese su crediti, che integra informazioni prospettiche.