Perguntas frequentes sobre o teste de esforço de 2016 a nível da UE

1. Em que consiste o teste de esforço de 2016 a nível da UE?

O teste de esforço de 2016 realizado a nível da União Europeia (UE) abrange 51 bancos, que detêm 70% do total de ativos bancários da UE. É conduzido pela Autoridade Bancária Europeia (European Banking Authority – EBA), que também desenvolveu a metodologia seguida no exercício. O objetivo é analisar, com base nos dados do final de 2015, a evolução da posição de capital dos bancos abrangidos ao longo de um período de três anos até 2018, tanto num cenário de base como num cenário adverso.

A Comissão Europeia define o cenário de base e o Comité Europeu do Risco Sistémico (CERS) o cenário adverso comum. A Supervisão Bancária do BCE é a entidade responsável, na área do euro, por coordenar as instruções dadas aos bancos, receber a informação resultante e realizar a verificação da qualidade, ou seja, a validação dos dados dos bancos e dos resultados do teste de esforço.

Dos 51 bancos sujeitos ao teste de esforço conduzido pela EBA, 37 são diretamente supervisionados pela Supervisão Bancária do BCE. Em conjunto, representam 70% dos ativos bancários da área do euro. A EBA publicou, em 29 de junho de 2016, os resultados individuais de todos os bancos objeto do teste de esforço, bem como os balanços detalhados e os dados relativos às posições em risco no final de 2015.

Separadamente, o BCE está a realizar um teste de esforço de mais 56 bancos sob a sua supervisão direta, utilizando a mesma metodologia. Como se trata de um exercício interno de supervisão conduzido pelo BCE, os resultados não serão publicados. Os bancos podem, contudo, publicar os seus próprios resultados, mas a publicação não implica uma aprovação dos mesmos por parte do BCE.

Os bancos não irão “chumbar” ou “passar”. Os fundos próprios do Pilar 2 não podem ser calculados de forma automática a partir dos resultados do teste de esforço, visto que estes são apenas um de vários fatores tomados em consideração. Os fundos próprios do Pilar 2 serão determinados em finais do corrente ano nas decisões SREP (isto é, nas decisões no âmbito do processo de análise e avaliação para fins de supervisão (Supervisory Review and Evaluation Process – SREP).

2. O que testa realmente este exercício?

O exercício analisa a evolução da posição de capital de um banco com base no pressuposto de um balanço estático ao longo de um período de três anos até 2018, tanto num cenário de base como num cenário adverso. O cenário adverso reflete os quatro riscos sistémicos que o CERS considerou serem as ameaças mais significativas para a estabilidade do setor bancário da UE: i) uma subida abrupta das taxas de rendibilidade de obrigações internacionais, atualmente em níveis baixos, amplificada por uma liquidez reduzida no mercado secundário; ii) perspetivas de rentabilidade fracas para os bancos num contexto de baixo crescimento nominal e ajustamentos incompletos dos balanços; iii) preocupações crescentes com a sustentabilidade da dívida no setor público e no setor privado não financeiro perante um crescimento nominal reduzido; e iv) perspetivas de tensões num setor bancário paralelo em rápido crescimento, amplificadas pelo risco de repercussões e de liquidez.

Em comparação com 2014, o cenário adverso do presente ano é mais rigoroso, na medida em que contém elementos mais conservadores. Além disso, os choques ocorrem numa fase inicial, de modo a que o impacto adverso se concretize mais cedo no horizonte do teste de esforço. Uma vez que as perdas dos bancos ocorrem com algum desfasamento em relação às tensões macroeconómicas, esta característica aumenta o esperado impacto do cenário. A metodologia também foi aperfeiçoada, nomeadamente com a inclusão, pela primeira vez, no exercício de 2016 de uma metodologia de teste de esforço específica para o risco operacional e o risco de conduta.

O teste de esforço tem um horizonte de três anos e utiliza balanços estáticos. Isso significa que, para efeitos do teste de esforço, se pressupõe que os ativos e passivos que vencem durante o horizonte do teste são substituídos por instrumentos financeiros semelhantes em termos de prazo de vencimento à data de emissão, qualidade do crédito, exposição geográfica, etc. Assim, a composição e o modelo de negócio mantêm-se inalterados e eventuais medidas adotadas por um banco para combater a pressuposta tensão ao longo do período de três anos não são tomadas em conta. Por este motivo, os bancos poderão até ter um melhor desempenho na realidade do que no cenário adverso do teste de esforço.

Para mais pormenores sobre a metodologia e os cenários de base e adverso, consultar o sítio da EBA.

3. O teste de esforço tem em conta o impacto do resultado do referendo no Reino Unido sobre a permanência na UE?

O cenário adverso é significativamente mais severo do que as previsões dos analistas quanto ao impacto negativo na economia provocado pela saída do Reino Unido da UE. Embora os pressupostos não incluam qualquer evento específico, como a saída do Reino Unido da UE, as projeções para o produto interno bruto (PIB) da área do euro no cenário adverso são mais desfavoráveis em todos os anos do horizonte do teste de esforço do que o efeito negativo sobre o crescimento do PIB previsto pelos analistas em resultado da saída do Reino Unido da UE.

4. De que forma o teste de esforço tem em conta os créditos não produtivos?

Os testes de esforço a nível da UE são exercícios de solvabilidade destinados a verificar se os bancos permanecem solventes após sofrerem perdas relacionadas com alterações das condições económicas. O teste de esforço de 2016 conduzido pela EBA toma como ponto de partida a situação de um banco à data de 31 de dezembro de 2015 e simula os efeitos de diferentes cenários, definidos pela Comissão Europeia e pelo CERS, aplicando a metodologia desenvolvida pela EBA. A metodologia do teste de esforço tem em conta o nível de créditos não produtivos, visto que os bancos têm de simular o impacto do cenário adverso sobre o montante de créditos não produtivos. Mais especificamente, o exercício coloca uma pressão adicional sobre os créditos não produtivos, o que resulta em perdas adicionais com empréstimos no cenário adverso.

5. Existe um limiar para “passar” ou “chumbar”? Que medidas de supervisão serão tomadas caso os bancos não cumpram as exigências de fundos próprios?

O teste de esforço não é um exercício que se prende com “passar” ou “chumbar”. Não são definidas taxas mínimas, nem limiares de fundos próprios para efeitos do exercício. No entanto, os resultados do teste de esforço farão parte do diálogo permanente sobre a supervisão. Nessa medida, o BCE utilizará o teste de esforço como um dado crucial para o SREP de 2016, que ficará concluído em finais do corrente ano. Nesse contexto, o teste de esforço será também um dos fatores a considerar em termos das exigências de fundos próprios de caráter prudencial aplicáveis aos bancos.

As exigências de fundos próprios de caráter prudencial têm por base o perfil de risco específico de cada banco e, no âmbito do SREP de 2016, são, pela primeira vez, constituídas por duas partes: os requisitos do Pilar 2 e as orientações do Pilar 2. Os requisitos do Pilar 2 são vinculativos e o seu incumprimento pode ter consequências legais diretas para os bancos. As orientações do Pilar 2 não são diretamente vinculativas e o incumprimento das mesmas não desencadeia automaticamente uma ação judicial. Ainda assim, o BCE espera que os bancos cumpram as orientações do Pilar 2.

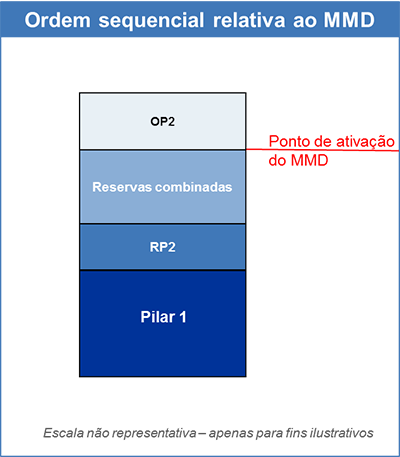

A figura 1 ilustra a ordem sequencial das diferentes componentes de fundos próprios, de acordo com as orientações da EBA. Segundo essa ordem sequencial, os bancos que enfrentam perdas deixarão, em primeiro lugar, de cumprir as orientações do Pilar 2. Em caso de perdas adicionais, deixarão depois de cumprir as reservas combinadas, seguindo-se os requisitos do Pilar 2 e, por último, os requisitos do Pilar 1.

Se um banco não cumprir as orientações do Pilar 2, as autoridades de supervisão analisarão cuidadosamente os motivos e as circunstâncias e poderão definir medidas de supervisão adaptadas à instituição em causa. Caso a disponibilidade de fundos próprios de um banco diminua ainda mais, levando ao incumprimento das reservas combinadas, são ativadas medidas automáticas de restrição dos montantes distribuíveis dos bancos (por exemplo, dividendos ou bónus). Uma erosão adicional dos fundos próprios conduziria ao incumprimento dos requisitos do Pilar 2, o que resultaria num conjunto alargado de medidas de supervisão suplementares.

Nota: MMD = montante máximo distribuível, RP2 = requisitos do Pilar 2, OP2 = orientações do Pilar 2

6. É expectável que se verifique, em média, um aumento das exigências de fundos próprios no sistema devido ao exercício de teste de esforço?

A Supervisão Bancária do BCE anunciou, já no ano passado, que considera satisfatório o nível atual de fundos próprios do sistema bancário da área do euro e que, com tudo o resto constante, pretende manter estáveis as exigências de fundos próprios de caráter prudencial. Por conseguinte, não se espera que os resultados do teste de esforço conduzam a um aumento do nível geral de exigências de fundos próprios no sistema. Nas decisões SREP de 2015, as exigências de fundos próprios foram definidas como os requisitos do Pilar 1 mais os requisitos do Pilar 2 mais as reservas combinadas. Tendo em conta que este ano foi introduzida, pela primeira vez, a componente de “orientações do Pilar 2”, os requisitos de fundos próprios de um banco em termos de requisitos do Pilar 1 e do Pilar 2 serão, com tudo o resto constante, objeto de redução. Em resultado, também com tudo o resto constante, o ponto de ativação do montante máximo distribuível (MMD) baixará. Paralelamente, as exigências globais de fundos próprios, incluindo as orientações do Pilar 2, permanecerão praticamente inalteradas.

O MMD é o montante máximo que um banco pode distribuir, por exemplo sob a forma de bónus ou de dividendos. Um banco com um rácio de fundos próprios abaixo do ponto de ativação do MMD está sujeito a restrições ao nível do montante de lucros distribuíveis. As orientações do Pilar 2 não são pertinentes no que respeita ao ponto de ativação do MMD (ver figura 1).

7. Como serão integrados os resultados do teste de esforço no SREP?

Os resultados qualitativos do teste de esforço serão incorporados na definição das medidas de supervisão, podendo até ter impacto nos requisitos do Pilar 2.

Os resultados quantitativos do teste de esforço, designadamente a redução do rácio de fundos próprios principais de nível 1 que o banco enfrenta entre o ponto de partida no final de 2015 e 2018 no cenário adverso do teste de esforço, serão um fator a considerar nas orientações do Pilar 2.

O BCE utilizará um conjunto alargado de informação para definir as orientações do Pilar 2. Um valor de referência será o resultado dos bancos no cenário adverso face a um rácio de fundos próprios de 5.5% – ou, no caso de bancos de importância sistémica mundial, 5.5% mais a reserva aplicável a instituições de importância sistémica mundial. Esse resultado é depois ajustado em sentido ascendente ou descendente, tendo em conta outros fatores, tais como o perfil de risco específico da instituição em causa e a sensibilidade da mesma aos cenários de tensão, alterações provisórias do perfil de risco após a data de fecho da informação para o teste de esforço (31 de dezembro de 2015), as consequências do pressuposto de um balanço estático adotado nos testes de esforço e as medidas tomadas pelos bancos no sentido de mitigar a sensibilidade ao risco, tais como vendas de ativos de caráter relevante. Consequentemente, os resultados do teste de esforço refletir-se-ão nas orientações do Pilar 2, mas não de forma automática.

8. Como é tratada a reserva de conservação de fundos próprios no SREP de 2016?

A Supervisão Bancária do BCE adotará uma abordagem diferente em relação à reserva de conservação de fundos próprios (capital conservation buffer) no SREP de 2016, a qual deixará de ser incluída segundo o princípio de uma aplicação plena.

Alguns Estados-Membros (Chipre, Eslováquia, Estónia, Finlândia, Itália, Letónia, Lituânia e Luxemburgo) decidiram impor a aplicação plena da reserva de conservação de fundos próprios aos bancos a partir de 1 de janeiro de 2016, prescindindo de uma introdução progressiva da mesma. Outros Estados-Membros optaram por uma introdução gradual ao longo de quatro anos. Esta discrepância levou a Supervisão Bancária do BCE a estabelecer, como parte do SREP de 2015, um rácio baseado na aplicação plena da reserva de conservação de fundos próprios para as instituições sob a sua supervisão direta. Esta decisão foi revista no contexto do SREP de 2016. Os países podem escolher se pretendem aplicar requisitos de fundos próprios mais rigorosos ou seguir a abordagem de introdução progressiva, adotada por muitos dos seus pares. Alguns países, como Portugal, já alteraram as regras relativas à introdução progressiva.

A reserva de conservação de fundos próprios faz parte das regras de Basileia III relativas aos fundos próprios e foi concebida para assegurar que os bancos aumentam as reservas de fundos próprios a que podem recorrer na eventualidade de perdas. A reserva de conservação de fundos próprios deverá atingir 2.5% dos ativos ponderados pelo risco, o mais tardar até 1 de janeiro de 2019.

9. Em que medida o teste de esforço de 2016 é comparável com testes de esforço realizados em outras jurisdições?

O exercício de teste de esforço da EBA, o exercício da autoridade de regulamentação prudencial do Reino Unido e o exercício abrangente de análise e avaliação dos fundos próprios realizado pelo Sistema de Reserva Federal dos Estados Unidos não são diretamente comparáveis, dado que a metodologia, os cenários e os horizontes temporais diferem de forma significativa. Sem atender às diferenças, o impacto global do teste de esforço da EBA está em conformidade com o exercício de 2015 da autoridade de regulamentação prudencial do Reino Unido. Em comparação com o exercício abrangente de análise e avaliação dos fundos próprios de 2016 do Sistema de Reserva Federal dos Estados Unidos, o teste de esforço da EBA é mais estrito que o cenário adverso desse exercício, mas menos severo que o cenário extremamente adverso do mesmo.

10. Em que medida o teste de esforço de 2016 da EBA é comparável com a avaliação completa/o teste de esforço de 2014 (dado que este último foi integrado no SREP de 2015)? Se o rácio de fundos próprios de um banco no teste de esforço de 2016 for inferior às exigências de fundos próprios do Pilar 2 estabelecidas no âmbito do SREP de 2015, seria correto deduzir que esse banco precisará de captar capital novo?

Em primeiro lugar, o teste de esforço realizado em 2014, como parte do exercício de avaliação completa, foi muito mais abrangente do que o atual. Em 2014, a avaliação completa abrangeu 130 bancos e consistiu numa análise da qualidade dos ativos e num teste de esforço. No contexto da preparação para a assunção de responsabilidades de supervisão pelo BCE, o exercício visou identificar possíveis défices de fundos próprios e determinar se alguns bancos exigiam medidas de recapitalização imediatas. Considerando que os bancos da área do euro se encontram agora num estado mais estacionário e passaram a estar, em geral, mais capitalizados, o exercício de 2016 visa sobretudo avaliar as vulnerabilidades remanescentes e conhecer o impacto ao nível dos bancos de uma hipotética dinâmica adversa do mercado. Por conseguinte, o teste de esforço realizado no âmbito da avaliação completa de 2014 e o teste de esforço conduzido em 2016 são bastante diferentes.

Além disso, as alterações recentemente introduzidas na estrutura do Pilar 2 (desagregação em requisitos e orientações) não permitem estabelecer uma comparação direta entre o SREP de 2015 e os resultados do teste de esforço de 2016. Seria, portanto, incorreto deduzir que um banco terá de captar capital imediatamente, se o seu rácio de fundos próprios no teste de esforço de 2016 for inferior aos requisitos de fundos próprios do Pilar 2 definidos no SREP de 2015.