Bieži uzdotie jautājumi par 2016. gada Eiropas mēroga stresa testu

1. Kas īsti ir 2016. gada Eiropas mēroga stresa tests?

2016. gada Eiropas mēroga stresa testā iesaistīta 51 banka, aptverot 70% Eiropas Savienības banku aktīvu. To vada Eiropas Banku iestāde (EBI), kas izstrādā metodoloģiju šim pasākumam. Pasākuma mērķis ir analizēt, kas notiks ar bankas kapitāla stāvokli gan bāzes scenārija, gan nelabvēlīgas attīstības scenārija gadījumā trīs gadu laikā, līdz 2018. gadam, par pamatu ņemot 2015. gada beigu datus.

Bāzes scenāriju nodrošina Eiropas Komisija, turpretim kopīgo nelabvēlīgas attīstības scenāriju nodrošina Eiropas Sistēmisko risku kolēģija (ESRK). ECB banku uzraudzība euro zonā atbild par norādījumu koordinēšanu bankās, par to sniegtās informācijas saņemšanu un kvalitātes nodrošināšanu – t.i., banku iesniegto datu un stresa testa rezultātu pārbaudi.

No 51 bankas, kas pakļauta EBI veiktajam stresa testam, ECB banku uzraudzības tiešā uzraudzībā ir 37, aptverot 70% euro zonas banku sektora aktīvu. EBI veiktā stresa testa rezultātus katrai bankai atsevišķi, kā arī bilances un datus par riska darījumiem 2015. gada beigās EBI publicēs piektdien, 2016. gada 29. jūlijā.

Izmantojot to pašu metodoloģiju, ECB paralēli veic atsevišķu stresa testu vēl 56 bankām, kas atrodas tās tiešā uzraudzībā. Tas ir ECB veikts iekšējs uzraudzības pasākums. Tādēļ ECB šos rezultātus nepublisko. Ja kāda banka tomēr izvēlas savus rezultātus publiskot, tā var to darīt, taču publiskošana nenozīmē ECB apstiprinājumu.

Nebūs testā "izkritušo" un to "nokārtojušo" banku. 2. pīlāra kapitālu nevar mehāniski aprēķināt no stresa testa rezultātiem, jo tie ir viens no vērā ņemamiem faktoriem, taču ne vienīgais. 2. pīlāra kapitāls līdz gada beigām tiks noteikts uzraudzības pārbaudes un novērtēšanas procesā (UPNP).

2. Kas tieši tiek testēts?

Tiek analizēts, kas notiks ar bankas kapitāla stāvokli gan bāzes scenārija, gan nelabvēlīgas attīstības scenārija gadījumā trīs gadu laikā, līdz 2018. gadam, pieņemot, ka bilance paliek nemainīga. Nelabvēlīgas attīstības scenārijs atspoguļo četrus sistēmiskos riskus, ko ESRK uzskatīja par visbūtiskāko apdraudējumu ES banku sektora stabilitātei: 1) patlaban visā pasaulē zemā obligāciju ienesīguma straujš kāpums, ko vēl vairāk pastiprina zema otrreizējā tirgus likviditāte; 2) sliktas pelnītspējas izredzes bankām, pastāvot zemai nominālai izaugsmei un nepilnīgām bilanču korekcijām; 3) pieaugošās bažas par valsts un nefinanšu privātā sektora parāda ilgtspēju, valdot zemai nominālai izaugsmei; 4) iespējamā spriedze strauji augošajā paralēlajā banku sektorā, ko vēl vairāk pastiprina blakus efekts un likviditātes risks.

Salīdzinājumā ar 2014. gadu šīgada nelabvēlīgās attīstības scenārijs ir stingrāks un ietver vairāk konservatīvu elementu. Turklāt šoki iestrādāti jau sākumā, līdz ar to nelabvēlīgā ietekme stresa testa periodā izpaužas agrāk. Tā kā banku zaudējumi makroekonomiskajam stresam seko ar nobīdi, šī funkcija pastiprina scenārija gaidāmo ietekmi. Arī metodoloģijas attīstība ir pavirzījusies uz priekšu. Labs piemērs ir 2016. gada testā pirmo reizi iekļautā īpašā metodoloģija attiecībā uz operacionālajiem un profesionālās ētikas riskiem.

Stresa tests aptver trīs gadu periodu, un tajā tiek izmantotas nemainīgās bilances. Tas nozīmē, ka stresa testa nolūkā tiek pieņemts, ka aktīvi un pasīvi, kuriem termiņš iestājas stresa testa perioda laikā, tiek aizvietoti ar finanšu instrumentiem, kuriem ir līdzīgs sākotnējais termiņš, kredīta kvalitāte, riska darījumu ģeogrāfiskā atrašanās vieta utt. Rezultātā uzņēmējdarbības struktūra un modelis paliek nemainīgi, un nekādi pretpasākumi, ko banka šo trīs gadu laikā varētu veikt pret stresa testā izmantotajiem pieņēmumiem, netiek ņemti vērā. Tādēļ bankām faktiski varētu klāties labāk nekā stresa testā piemērotajā nelabvēlīgas attīstības scenārijā.

Sīkāka informācija par metodoloģiju un bāzes un nelabvēlīgas attīstības scenāriju atrodama EBI interneta vietnē.

3. Vai stresa testā ir ņemta vērā Apvienotās Karalistes referenduma par dalību ES rezultātu ietekme?

Nelabvēlīgas attīstības scenārijs ir ievērojami bargāks nekā analītiķu prognozes par Brexit nelabvēlīgo ietekmi uz tautsaimniecību. Kaut arī pieņēmumos netiek izmantots neviens atsevišķs notikums, piemēram, Brexit, nelabvēlīgas attīstības scenārijā iekšzemes kopprodukta (IKP) iespēju aplēses euro zonai ikvienam stresa testa aptvertajam gadam ir daudz stingrākas nekā analītiķu prognozētā Brexit nelabvēlīgā ietekme uz IKP pieaugumu.

4. Kā stresa testā tiek ņemti vērā ienākumus nenesoši kredīti?

ES mēroga stresa testi paredzēti maksātspējas noteikšanai – lai pārbaudītu, vai pēc ekonomisko apstākļu maiņas izraisītiem zaudējumiem bankas joprojām būs maksātspējīgas. EBI 2016. gada stresa testā par izejas punktu pieņem bankas stāvokli 2015. gada 31. decembrī un, izmantojot EBI izstrādāto metodoloģiju, simulē dažādu Eiropas Komisijas un ESRK definēto scenāriju ietekmi. Stresa testa metodoloģijā ienākumus nenesošo kredītu (INK) apjoms tiek ņemts vērā, jo bankām ir jāmodelē nelabvēlīgas attīstības scenārija ietekme uz INK summu. Proti, testā banku problemātiskie aizdevumi tiek pakļauti vēl lielākam stresam, nelabvēlīgas attīstības scenārijā radot papildu zaudējumus no kreditēšanas.

5. Vai ir kādi kritēji, vai tests ir izturēts vai nav? Kādi uzraudzības pasākumi tiek veikti, ja banku kapitāls neatbilst prasībām?

Stresa tests nav domāts kā tāds, kuru iespējams nokārtot vai nenokārtot. Tajā nav paredzēti nekādi robežlielumi vai kapitāla kontrolsliekšņi. Tomēr stresa testā konstatētais pieder pie pastāvīgā uzraudzības dialoga. ECB stresa testu izmantos kā būtisku elementu 2016. gada kopējā uzraudzības pārbaudes un novērtēšanas procesā (UPNP), kas noslēgsies līdz gada beigām. Šajā kontekstā tas tiks izmantots arī kā viens no elementiem uzraudzības noteiktajās kapitāla prasībās bankām.

Uzraudzības noteiktās kapitālas prasības pamatojas uz katras bankas individuālo riska profilu. 2016. gada UPNP procesā tās pirmo reizi sastāvēs no divām daļām: 2. pīlāra prasības un 2. pīlāra norādījumi. 2. pīlāra prasības ir saistošas, un to nepildīšana bankai var radīt tiešas juridiskas sekas. 2. pīlāra norādījumi nav tieši saistoši, un to neievērošana automātiski tiesvedību neizraisa. Tomēr ECB uzskata, ka bankām 2. pīlāra norādījumi būtu jāievēro.

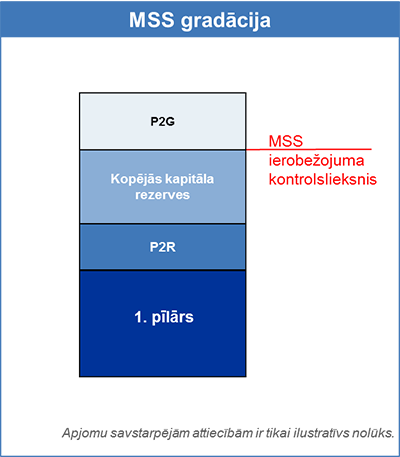

Dažādu kapitāla komponentu gradācija atbilstoši EBI norādījumiem paskaidrota 1. attēlā. Atbilstoši šai gradācijai bankas, kas cieš zaudējumus, vispirms nespēs pildīt 2. pīlāra norādījumus. Ja radīsies vēl vairāk zaudējumu, tiks pārkāptas kopējās kapitāla rezervju prasības, pēc tam 2. pīlāra prasības, un visbeidzot arī 1. pīlāra prasības.

Ja banka nepilda 2. pīlāra norādījumus, uzraugi rūpīgi izvērtēs cēloņus un apstākļus, kā arī var noteikt precizētus uzraudzības pasākumus. Ja bankas kapitāla nodrošinājums vēl vairāk samazinās un tiek pārkāptas kopējās kapitāla rezervju prasības, tiek automātiski iedarbināti pasākumi, kas ierobežo bankas sadalāmo līdzekļu apjomu (piemēram, dividenžu vai prēmiju). Kapitālam vēl vairāk samazinoties, būs pārkāptas 2. pīlāra prasības, un rezultātā tiks izmantots plašs papildu uzraudzības darbību klāsts.

Piezīme: P2R = 2. pīlāra prasības, P2G = 2. pīlāra norādījumi

6. Vai nākotnē būtu sagaidāms, ka pēc stresa testiem kapitāla prasības sistēmā caurmērā varētu pieaugt?

Jau pagājušogad ECB banku uzraudzība paziņoja, ka tā euro zonas banku sistēmas pašreizējo kapitāla līmeni uzskata par pietiekamu un paredz uzraudzības noteiktās kapitāla prasības saglabāt stabilas, ja pārējie apstākļi paliek tādi paši. Tādēļ stresa testa rezultātiem nevajadzētu izraisīt kapitāla prasību pieaugumu sistēmā kopumā. 2015. gada UPNP lēmumos kapitāla prasības bija definētas kā 1. pīlārs plus 2. pīlārs, plus kopējās kapitāla rezerves. Tā kā šogad tika ieviests jauns komponents – 2. pīlāra norādes –, ja pārējie apstākļi paliks tādi paši, bankai pozīcijā 1. pīlārs plus 2. pīlāra prasības kapitāla pietiekamības prasības samazināsies. Rezultātā maksimālās sadalāmās summas (MSS) kontrolslieksnis arī atradīsies zemāk – taču atkal, ja pārējie apstākļi paliks tādi paši. Tajā pat laikā kopējās kapitāla prasības, iekļaujot 2. pīlāra norādes, paliks aptuveni tādas pašas.

MSS ir maksimālā summa, ko bankai atļauts izmaksāt, piemēram, prēmijās vai dividendēs. Bankai, kuras kapitāla koeficients nokrities zem MSS kontrolsliekšņa, tiek piemēroti sadalāmās peļņas apmēra ierobežojumi. 2. pīlāra norādes uz MSS kontrolslieksni neattiecas (skatīt 1. attēlu).

7. Kā stresa testa rezultātus izmantos UPNP?

Stresa testa kvalitatīvos rezultātus iekļaus, nosakot uzraudzības pasākumus, un tie pat var ietekmēt 2. pīlāra prasības.

Stresa testa kvantitatīvie rādītāji, proti, pirmā līmeņa pamata kapitāla (CET1) rādītāja samazināšanās, kas bankai rodas nelabvēlīgas attīstības scenārijā laikā starp sākuma punktu 2015. gada beigās un 2018. gadu, būs viens no faktoriem, kas tiks izmantoti 2. pīlāra norādījumos.

Definējot 2. pīlāra norādījumus, ECB izmantos plašu informācijas klāstu. Viens no rādītājiem būs bankas rezultāts pēc nelabvēlīgas attīstības scenārija attiecībā uz kapitāla koeficientu 5.5% – vai sistēmiski nozīmīgas pasaules bankas (G-SIB) gadījumā 5.5% plus G-SIB rezerve. Tālāk šis rezultāts tiek koriģēts vai nu uz augšu, vai leju, ņemot vērā citus faktorus, tai skaitā katras iestādes konkrēto riska profilu un tās jutīgumu pret stresa scenārijiem; pārmaiņas riska profilā pēc stresa testa atskaites datuma (2015. gada 31. decembris); stresa testā izmantotā pieņēmuma ietekmi, ka bilance ir nemainīga, kā arī pasākumus, ko banka veikusi, lai mazinātu jutīgumu pret risku, piemēram, pārdodot attiecīgus aktīvus. Tādējādi stresa testa rezultāti netiks vienkārši mehāniski iestrādāti 2. pīlāra norādījumos.

8. Kā 2016. gada UPNP tiek ņemta vērā kapitāla saglabāšanas rezerve?

ECB banku uzraudzībai attiecībā uz kapitāla saglabāšanas rezervi (KSR) 2016. gada uzraudzības pārbaudes un novērtēšanas procesā (UPNP) ir atšķirīga pieeja. KSR pilnā apjomā vairs netiks iekļauta.

Dažas dalībvalstis (Igaunija, Itālija, Kipra, Latvija, Lietuva, Luksemburga, Slovākija un Somija) nolēmušas no savām bankām pieprasīt KSR pilnā apmērā nekavējoties, no 2016. gada 1. janvāra. Pārējās dalībvalstis izšķīrušās par pakāpenisku ieviešanu četru gadu laikā. Šo atšķirību dēļ ECB banku uzraudzībai, veicot 2015. gada UPNP, bija jānosaka UPNP attiecība, pamatojoties uz tiešas uzraudzības iestāžu KSR pilnā apjomā. Attiecībā uz 2016. gada UPNP šis lēmums ir pārskatīts. Valstis var izdarīt pārdomātu izvēli, vai tās vēlas piemērot stingrākas kapitāla pietiekamības prasības vai pielāgoties vairākām citām valstīm, kas tādas ievieš pakāpeniski. Atsevišķas valstis, piemēram, Portugāle, jau mainījušas savus noteikumus par prasību pakāpenisku ieviešanu.

KSR ietverta Bāzele III kapitāla noteikumos un paredzēta, lai nodrošinātu, ka bankas veido kapitāla rezerves, kuras var izmantot zaudējumu gadījumā. Vēlākais 2019. gada 1. janvārī KSR jāsasniedz 2.5% no riska svērto aktīvu apjoma.

9. Kā 2016. gada stresa tests ir salīdzināms ar citās jurisdikcijās veiktajiem stresa testiem?

EBI un Apvienotās Karalistes Prudenciālā regulējuma iestādes (PRI) veiktie stresa testi un Federālo rezervju bankas visaptverošā kapitāla analīze un pārbaude nav tiešā veidā salīdzināmi, jo būtiski atšķiras metodoloģija, scenāriji un laika periodi. Kaut arī atšķirības ir, kopumā EBI stresa tests atbilst PRI 2015. gada testam. Ja salīdzina ar 2016. gada visaptverošo kapitāla analīzi un pārbaudi, EBI stresa tests ir stingrāks nekā nelabvēlīgas attīstības scenārijs visaptverošajā kapitāla analīzē un pārbaudē, taču ne tik stingrs kā īpaši nelabvēlīgas attīstības scenārijs.

10. Kā EBI 2016. gada stresa tests ir salīdzināms ar 2014. gada visaptverošo novērtējumu/stresa testu – jo tas tika iekļauts 2015. gada UPNP? Kas notiek, ja 2016. gada stresa testā kādas bankas kapitāla koeficients ir zemāks nekā 2015. gada UPNP 2. pīlāra kapitāla prasības, – vai būtu pareizi secināt, ka šai bankai vajadzēs papildus piesaistīt kapitālu?

Pirmkārt, 2014. gada stresa tests, kas ietilpa visaptverošajā novērtējumā, bija daudz izvērstāks nekā pašreizējais. 2014. gadā visaptverošajā novērtējumā, kas sastāvēja no aktīvu kvalitātes pārbaudes un visaptveroša novērtējuma, piedalījās 130 bankas. Gatavojoties ECB uzraudzības funkciju pārņemšanai, pasākuma mērķis bija konstatēt iespējamo kapitāla deficītu un pārliecināties, vai kādai bankai nav nepieciešami tūlītēji rekapitalizācijas pasākumi. Tā kā kopš tā laika euro zonas bankas kļuvušas stabilākas un kopumā ir pamatīgāk kapitalizētas, 2016. gada pasākuma mērķis vairāk ir izvērtēt atlikušo ievainojamību un izprast, kā bankas ietekmētu hipotētiski nelabvēlīga tirgus dinamika. Tādēļ 2014. gada visaptverošajā novērtējumā ietvertā stresa testa un 2016. gada stresa testa būtība ir visai atšķirīga.

Turklāt jaunieviestās pārmaiņas 2. pīlāra struktūrā (sadalījums prasībās un norādījumos) nozīmē, ka arī 2015. gada UPNP nav tieši salīdzināms ar 2016. gada stresa testu. Tādēļ būtu nepareizi secināt, ka kādai bankai vajadzētu nekavējoties palielināt kapitālu, ja tās kapitāla koeficients 2016. gada stresa testā ir zemāks nekā 2015. gada UPNP 2. pīlāra kapitāla prasības.