Risposte alle domande più frequenti sulla prova di stress 2016 condotta a livello di UE

1. In cosa consiste la prova di stress 2016 condotta a livello di UE?

La prova di stress 2016 a livello di UE verte su 51 enti creditizi, che rappresentano il 70% delle attività bancarie totali dell’Unione europea. È svolta sotto il coordinamento dell’Autorità bancaria europea (ABE), che elabora la metodologia per l’esercizio. L’obiettivo della prova è analizzare, sulla base di dati riferiti a fine 2015, l’evoluzione della posizione patrimoniale di una banca nei tre anni fino al 2018 in uno scenario di base e in uno avverso.

Lo scenario di base è definito dalla Commissione europea, lo scenario avverso comune dal Comitato europeo per il rischio sistemico (CERS). La Vigilanza bancaria della BCE ha il compito, a livello dell’area dell’euro, di coordinare le istruzioni per le banche, ricevere le risultanti informazioni e svolgere l’assicurazione della qualità, che consiste nel convalidare i dati e i risultati della prova di stress trasmessi dalle banche.

Dei 51 enti creditizi sottoposti alla prova di stress sotto il coordinamento dell’ABE, 37 sono di competenza diretta della Vigilanza bancaria della BCE e rappresentano il 70% delle attività bancarie nell’area dell’euro. I risultati delle singole banche coinvolte nell’esercizio, corredati dai bilanci dettagliati e dai dati sulle esposizioni a fine 2015, saranno pubblicati dall’ABE venerdì 29 luglio 2016.

In parallelo, la BCE conduce una prova di stress su altri 56 enti creditizi sottoposti alla sua vigilanza diretta utilizzando la stessa metodologia. Trattandosi di un esercizio di vigilanza a fini interni, la BCE non ne renderà noti i risultati. Le banche possono tuttavia decidere di pubblicare i propri risultati, senza che ciò comporti un avallo da parte della BCE.

Nessuna banca sarà “promossa” o “bocciata”. Il capitale di secondo pilastro non può essere calcolato in maniera meccanicistica sulla base dei risultati della prova di stress, poiché questi sono soltanto uno dei fattori considerati. Esso verrà determinato nelle decisioni SREP nel prosieguo dell’anno.

2. Cosa mira a verificare di fatto questo esercizio?

L’esercizio analizza l’evoluzione della posizione patrimoniale di una banca, ipotizzando un bilancio statico su un periodo di tre anni fino al 2018 in uno scenario di base e in uno avverso. Lo scenario avverso riflette i quattro rischi sistemici che, secondo la valutazione del CERS, costituiscono le minacce più rilevanti per la stabilità del settore bancario nell’UE: 1) un brusco incremento dei rendimenti obbligazionari a livello mondiale, attualmente modesti, amplificato dalla scarsa liquidità nei mercati secondari; 2) deboli prospettive per la redditività delle banche in un contesto di bassa crescita nominale, a fronte di aggiustamenti di bilancio non ancora completati; 3) crescenti timori per la sostenibilità del debito nei settori pubblico e privato non finanziario, in presenza di una crescita nominale modesta; 4) future tensioni in un settore bancario ombra in rapida espansione, aggravate da rischi di contagio e di liquidità.

Rispetto al 2014, lo scenario avverso applicato quest’anno è più severo poiché contiene elementi di maggiore prudenza. Inoltre gli shock sono stati anticipati nel tempo, per cui l’impatto avverso si concretizza prima nell’orizzonte della prova. Considerato che tra le tensioni macroeconomiche e le perdite derivanti per le banche intercorre uno scarto temporale, tale caratteristica acuisce gli effetti attesi dello scenario. Anche la metodologia è stata interessata da ulteriori sviluppi. Nell’esercizio del 2016 è stata ad esempio applicata per la prima volta una specifica metodologia relativa ai rischi operativi e di condotta.

La prova di stress contempla un orizzonte di tre anni e utilizza bilanci statici. In sostanza, ai fini della prova si ipotizza che le attività e le passività in scadenza durante il periodo esaminato siano sostituite da strumenti finanziari analoghi in termini di scadenza originaria, qualità creditizia, esposizione geografica e via dicendo. Di conseguenza, i diversi ambiti di operatività e il modello imprenditoriale restano invariati e non si tiene conto di eventuali misure che la banca adotterebbe nell’arco dei tre anni per contrastare le ipotesi di stress. È quindi possibile che le banche mostrino una migliore tenuta nella realtà rispetto allo scenario avverso della prova di stress.

Informazioni dettagliate sulla metodologia e sugli scenari di base e avverso sono disponibili nel sito Internet dell’ABE.

3. La prova di stress tiene conto dell’impatto dell’esito del referendum sulla partecipazione del Regno Unito all’UE?

Lo scenario avverso è significativamente più grave rispetto alle previsioni formulate dagli analisti riguardo all’impatto negativo sull’economia dell’uscita del Regno Unito. Sebbene lo scenario avverso non ipotizzi alcun tipo di evento eccezionale quale la “Brexit”, le proiezioni relative al prodotto interno lordo (PIL) dell’area dell’euro sono, per ciascuno degli anni nell’orizzonte considerato, più severe rispetto agli effetti negativi sulla crescita del PIL previsti dagli analisti a seguito dell’uscita del Regno Unito dall’UE.

4. In che modo la prova di stress tiene conto dei crediti deteriorati?

Le prove di stress a livello di UE sono esercizi che mirano a verificare la solvibilità delle banche a seguito di perdite subite in relazione a un mutamento delle condizioni economiche. Partendo dalla situazione delle banche al 31 dicembre 2015, la prova di stress 2016 dell’ABE simula gli effetti dei diversi scenari definiti dalla Commissione europea e dal CERS, conformemente alla metodologia elaborata dall’ABE. La metodologia della prova di stress tiene conto delle consistenze di crediti deteriorati (non-performing loans, NPL) in quanto alle banche è richiesto di modellare l’impatto dello scenario avverso sull’ammontare di tali crediti. In particolare, l’esercizio accresce ulteriormente le tensioni per le posizioni in default, determinando perdite su crediti aggiuntive nello scenario avverso.

5. È prevista una soglia minima per il superamento della prova? Quali azioni di vigilanza saranno intraprese nei confronti delle banche che non soddisfano il requisito di capitale?

La prova di stress non mira a promuovere o bocciare le banche. L’esercizio non prevede soglie minime di rendimento o di capitale. Tuttavia, i risultati della prova di stress confluiranno nel dialogo continuo di vigilanza. La BCE, infatti, si servirà dell’esercizio quale contributo essenziale al processo complessivo di revisione e valutazione prudenziale 2016 (Supervisory Review and Evaluation Process, SREP) che sarà completato nella seconda parte dell’anno. In tale contesto, la prova di stress sarà anche uno dei fattori considerati ai fini della determinazione del requisito patrimoniale di vigilanza per le banche.

Il requisito patrimoniale di vigilanza si basa sul profilo di rischio del singolo ente. Nel processo SREP 2016 esso si comporrà per la prima volta di due elementi: i requisiti e gli orientamenti di secondo pilastro. I requisiti di secondo pilastro sono vincolanti e la loro violazione può avere conseguenze legali dirette per le banche. Gli orientamenti non sono direttamente vincolanti e la loro mancata osservanza non comporta il ricorso automatico ad azioni legali. Ciò nondimeno, la BCE si attende che le banche si conformino agli orientamenti di secondo pilastro.

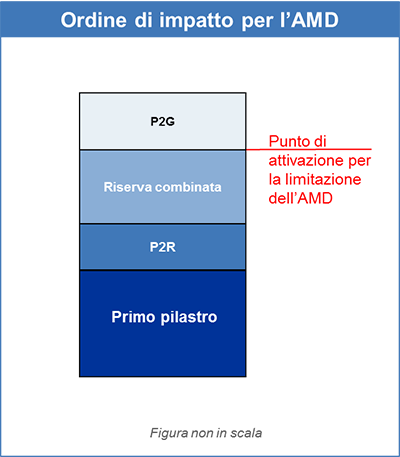

L’ordine di impatto (stacking order) delle diverse componenti patrimoniali definito dagli orientamenti dell’ABE è illustrato nella figura 1. In base a tale ordine, gli orientamenti di secondo pilastro saranno i primi a non essere rispettati dalle banche al verificarsi di perdite. Successivamente, in caso di ulteriori perdite, verrebbero violati il requisito di riserva combinato, i requisiti di secondo pilastro e infine quelli di primo pilastro.

In caso di mancato rispetto da parte di una banca degli orientamenti di secondo pilastro, l’Autorità di vigilanza esamina attentamente le relative motivazioni e circostanze e può definire apposite misure di vigilanza. Qualora la dotazione patrimoniale di un intermediario dovesse ridursi ulteriormente, determinando la violazione del requisito di riserva combinato, verrebbero attivate misure automatiche tese a limitare gli importi distribuibili (ad esempio dividendi o gratifiche). Un ulteriore decremento della dotazione patrimoniale porterebbe all’inosservanza dei requisiti di secondo pilastro, con la conseguente adozione di un’ampia serie di interventi di vigilanza aggiuntivi.

Nota: P2R = requisiti di secondo pilastro, P2G = orientamenti di secondo pilastro.

6. Ci si attende in media un aumento dei requisiti patrimoniali nel sistema a seguito della prova di stress?

La Vigilanza bancaria della BCE aveva già comunicato lo scorso anno che considerava soddisfacenti i livelli correnti di capitale del sistema bancario dell’area dell’euro; è sua intenzione mantenere stabili, a parità di condizioni, i requisiti patrimoniali di vigilanza. Non ci si attende pertanto che i risultati della prova di stress comportino un aumento del livello complessivo dei requisiti patrimoniali nel sistema. Nelle decisioni SREP relative al 2015 il fabbisogno patrimoniale era dato dalla somma dei requisiti di primo e secondo pilastro e del requisito di riserva combinato. Quest’anno, con l’introduzione della nuova componente relativa agli orientamenti di secondo pilastro, si ridurranno, a parità di condizioni, i requisiti patrimoniali degli intermediari in termini di primo e secondo pilastro. Di conseguenza, e sempre a parità di condizioni, la soglia di attivazione dell’ammontare massimo distribuibile (AMD) sarà inferiore. Allo stesso tempo il requisito patrimoniale complessivo, inclusa la componente derivante dagli orientamenti di secondo pilastro, rimarrà pressoché invariato.

L’AMD è l’importo massimo di utili che una banca può riconoscere, ad esempio, sotto forma di gratifiche o dividendi. Una banca con un coefficiente patrimoniale inferiore al livello di attivazione dell’AMD è soggetta a restrizioni sull’ammontare degli utili distribuibili. Gli orientamenti di secondo pilastro non rilevano ai fini della soglia di attivazione dell’AMD (cfr. figura 1).

7. In che modo lo SREP terrà conto dei risultati della prova di stress?

I risultati qualitativi della prova di stress saranno considerati ai fini della definizione delle misure di vigilanza e potranno anche avere un impatto sui requisiti di secondo pilastro.

I risultati quantitativi, ossia la riduzione del coefficiente di capitale primario di classe 1 (Common Equity Tier 1, CET1) che si verifica in una banca tra il punto di partenza riferito a fine 2015 e il 2018 nello scenario avverso della prova di stress, saranno uno dei fattori considerati ai fini degli orientamenti di secondo pilastro.

Nella definizione degli orientamenti di secondo pilastro la BCE si servirà di un’ampia gamma di informazioni. Un parametro di riferimento sarà il risultato ottenuto dalla banca nello scenario avverso in relazione a un coefficiente patrimoniale del 5,5% oppure, per le banche di rilevanza sistemica mondiale (global systemically important banks, G-SIB), in relazione a un coefficiente del 5,5% maggiorato del requisito della riserva di capitale per l’ente G-SIB. Il risultato è ulteriormente corretto al rialzo o al ribasso per tenere conto di altri fattori, tra cui: il profilo di rischio specifico del singolo ente e la sua sensibilità agli scenari di stress, i cambiamenti al profilo di rischio intercorsi dopo la data di riferimento del 31 dicembre 2015, le conseguenze dell’ipotesi di bilancio statico della prova di stress e le misure adottate dalla banca per attenuare la sensibilità al rischio, quali cessioni di attività pertinenti. I risultati della prova di stress saranno dunque considerati ai fini degli orientamenti di secondo pilastro in maniera non meccanicistica.

8. Come viene considerata la riserva di conservazione del capitale nello SREP 2016?

Nell’ambito dello SREP 2016 la Vigilanza bancaria della BCE ha modificato il suo approccio per quanto riguarda la riserva di conservazione del capitale (capital conservation buffer, CCB), che non sarà più considerata quale requisito in regime di piena attuazione.

Alcuni Stati membri (Cipro, Estonia, Finlandia, Italia, Lettonia, Lituania, Lussemburgo e Slovacchia) hanno deciso di imporre la piena applicazione del requisito di CCB alle rispettive banche a partire dal 1 gennaio 2016, senza alcuna fase transitoria. Altri Stati membri hanno optato per un periodo di introduzione graduale di quattro anni. Per via di questa differenza, la Vigilanza bancaria della BCE, nell’ambito dello SREP 2015, ha fissato per gli intermediari sottoposti alla sua vigilanza diretta un coefficiente SREP basato su un requisito CCB in regime di piena attuazione. Tale decisione è stata rivista per lo SREP 2016. I paesi hanno la facoltà di scegliere se applicare requisiti patrimoniali più severi o adeguarsi al regime transitorio adottato da molti altri Stati membri. Alcuni paesi, ad esempio il Portogallo, hanno già modificato le proprie norme relative all’introduzione graduale del requisito.

Il CCB fa parte delle norme di Basilea 3 in materia di capitale ed è concepito per far sì che le banche costituiscano riserve di capitale da utilizzare al verificarsi delle perdite. Tale coefficiente deve raggiungere il 2,5% delle attività ponderate per il rischio entro il 1 gennaio 2019.

9. In che misura la prova di stress 2016 è comparabile alle prove di stress effettuate in altre giurisdizioni?

Le prove di stress dell’ABE, della Prudential Regulation Authority (PRA) del Regno Unito nonché l’esercizio di valutazione approfondita condotto dalla Federal Reserve Bank (Comprehensive Capital Analysis and Review, CCAR) non sono direttamente comparabili in quanto presentano differenze significative nella metodologia, negli scenari e negli orizzonti temporali. Ciò nonostante, l’impatto complessivo della prova di stress dell’ABE è in linea con l’esercizio 2015 condotto dalla PRA. Per quanto riguarda i due scenari del CCAR 2016, la prova di stress dell’ABE risulta più severa rispetto allo scenario avverso della Federal Reserve Bank, ma meno severa rispetto a quello gravemente avverso.

10. In che misura la prova di stress 2016 dell’ABE è comparabile alla valutazione approfondita/prova di stress 2014 (dato che quest’ultima è alla base dello SREP 2015)? Qualora il coefficiente patrimoniale di una banca nella prova di stress 2016 risultasse inferiore ai requisiti patrimoniali di secondo pilastro nello SREP 2015, sarebbe giusto concludere che la banca dovrà raccogliere nuovo capitale?

In primo luogo, la prova di stress del 2014, in quanto parte della valutazione approfondita, ha avuto una portata molto più ampia dell’esercizio attuale. Nel 2014 sono state 130 le banche sottoposte alla valutazione approfondita, costituita da un esame della qualità degli attivi e da una prova di stress. In vista dell’assunzione dei compiti di vigilanza da parte della BCE, l’esercizio era finalizzato a individuare possibili carenze patrimoniali e ad accertare se per taluni intermediari fossero necessarie immediate misure di ricapitalizzazione. Poiché da allora le banche dell’area dell’euro hanno raggiunto una maggiore stabilità e nel complesso migliori livelli di capitalizzazione, lo scopo dell’esercizio del 2016 è piuttosto quello di valutare le vulnerabilità residue e comprendere l’impatto che ipotetiche dinamiche di mercato avverse potrebbero avere sulle banche. La prova di stress facente parte della valutazione approfondita del 2014 e l’esercizio del 2016 sono dunque di diversa natura.

Inoltre le recenti modifiche apportate alla struttura del secondo pilastro (scomposizione in requisiti e orientamenti) non rendono possibile il confronto diretto tra lo SREP 2015 e i risultati della prova di stress 2016. Sarebbe pertanto un errore concludere che una banca debba immediatamente raccogliere capitale qualora il suo coefficiente patrimoniale derivante dalla prova di stress 2016 fosse inferiore al capitale di secondo pilastro richiesto in sede di SREP 2015.