1 Įžanga

Dėl geopolitinio sukrėtimo, kilusio Rusijai užpuolus Ukrainą, ir jo tiesioginių makrofinansinių padarinių padidėjo neapibrėžtumas dėl ekonomikos bei finansų rinkų raidos ir sustiprėjo rizika bankų sektoriui. Esant dabartinėms aplinkybėms, bankai ir jų priežiūros institucijos turi elgtis itin apdairiai. Iš esmės, 2022 m. pirmąjį pusmetį prižiūrimų įstaigų veiklos rezultatai buvo geri. Juos lėmė tai, kad palaipsniui švelninant apribojimus, susijusius su koronaviruso (COVID-19) pandemija, ekonomika ėmė atsigauti, be to, pradėta nuosekliai normalizuoti palūkanų normas. Per visą laikotarpį iš bankų teikiamos informacijos buvo matyti patikimi kapitalo pakankamumo rodikliai ir gausios likvidumo atsargos – tai rodo didelį sektoriaus atsparumą, o bendra neveiksnių paskolų apimtis toliau mažėjo.

Nors iki šiol tiesioginis karo Ukrainoje poveikis daugumai prižiūrimų įstaigų buvo nedidelis, makroekonominis sukrėtimas, kuris dar labiau padidino jau buvusį infliacinį spaudimą ir dar neišnykusius tiekimo grandinės sutrikimus, išplito, ypač Europoje. Dėl to padidėjo finansinė ir nefinansinė rizika Europos finansų sektoriui. Jei geopolitinė įtampa ateityje stiprėtų, gali dar labiau padidėti perkainojimo finansų rinkose rizika ir sustiprėti kibernetinės grėsmės. Apskritai ekonomikos ir finansų rinkų raida tebėra labai neapibrėžta, o kad padėtis bus blogesnė, nei prognozuojama, yra labiau tikėtina negu tai, kad ji bus geresnė.

Bankai ir priežiūros institucijos turi skirti pakankamai dėmesio ne tik neišvengiamai rizikai, kylančiai dėl Rusijos invazijos į Ukrainą, bet ir iš anksčiau egzistuojančiai ir labiau struktūrinei rizikai bei pažeidžiamumo sritims, pavyzdžiui, spręsti problemas, kylančias rengiant ir įgyvendinant bankų skaitmeninės transformacijos strategijas, arba kovoti su pasaulinės klimato kaitos keliama fizine ir perėjimo rizika.

Atsižvelgdama į šias sudėtingas aplinkybes, ECB Bankų priežiūros tarnyba, glaudžiai bendradarbiaudama su nacionalinėmis kompetentingomis institucijomis, peržiūrėjo ateinančių trejų metų strateginius prioritetus. Peržiūra grindžiama išsamiu prižiūrimų bankų pagrindinės rizikos ir pažeidžiamumo sričių vertinimu, joje analizuojama pažanga, padaryta įgyvendinant pernai patvirtintus prioritetus, ir remiamasi 2022 m. priežiūrinio tikrinimo ir vertinimo proceso (SREP) rezultatais. Nors aplinkybės, palyginti su praėjusiais metais, pasikeitė iš esmės ir dėl to padidėjo rizikų, su kuriomis susiduria bankų sektorius, tikimybė ir rimtumas, 2022 m. nustatyti priežiūros prioritetai ir atitinkami veiksmai iš esmės tebėra aktualūs siekiant įveikti tiek neatidėliotinus iššūkius, tiek labiau struktūrinį bankų sektoriaus pažeidžiamumą.

Vis dėlto, tam, kad būtų įveikta dėl karo ir didelės infliacijos kylanti rizika, būtina atlikti tam tikrus koregavimus. Atnaujintame plane taip pat atsižvelgiama į priežiūros institucijų padarytą pažangą sprendžiant su pažeidžiamumo sritimis ir rizika susijusias problemas, kurioms buvo teikiama pirmenybė ankstesniais metais. Palūkanų normų ir kredito maržos rizika, sandorio šalies kredito rizika ir finansavimas skolintomis lėšomis yra nuolatinės ir labai svarbios rizikos pavyzdžiai, ypač esant dabartinei padėčiai. 2022 m. šioms sritimis buvo skirta daug priežiūros pastangų. Priežiūros institucijos, vykdydamos įprastą priežiūros veiklą, tikslingai stebi paveiktus bankus, siekdamos užtikrinti, kad ši rizika būtų tinkamai valdoma ir kad nustatyti trūkumai būtų visiškai pašalinti.

Esant dabartinei padėčiai, taip pat reikia elgtis apdairiai. Todėl labai svarbu, kad priežiūros institucijos, vykdydamos įprastą priežiūros veiklą, nuolat stebėtų ir tikrintų bankų atidėjinių sudarymo praktikos ir kapitalo pozicijų, taip pat prognozių ir paskirstymo planų tinkamumą ir patikimumą. Tai apima bankų galimybių laikytis minimalaus nuosavų lėšų ir tinkamų įsipareigojimų reikalavimo (angl. minimum requirement for own funds and eligible liabilities, MREL) vertinimą, ypač atsižvelgiant į dabartinę makrofinansinę padėtį.

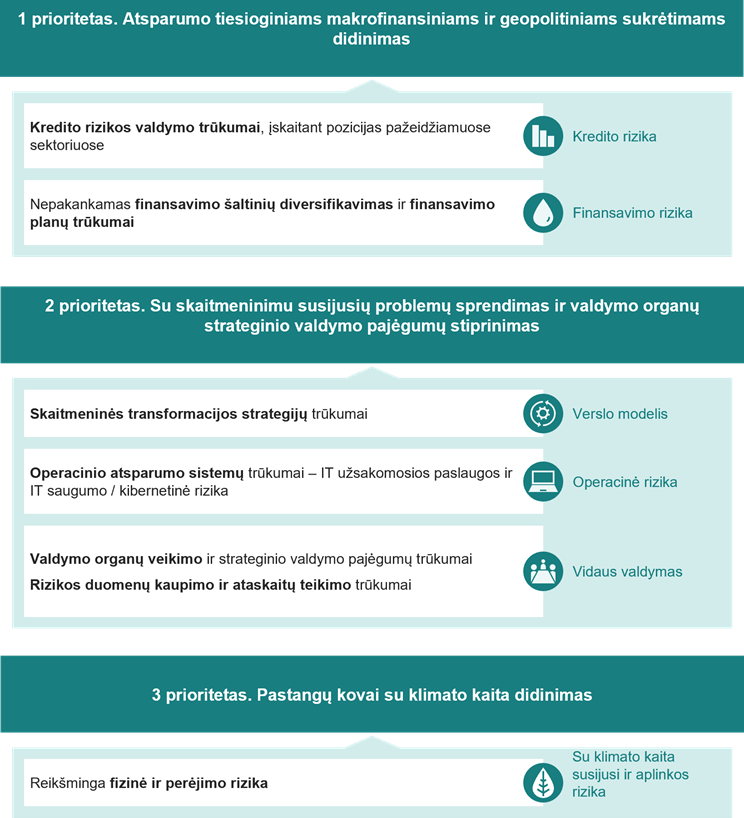

BPM 2023–2025 m. priežiūros prioritetais siekiama sustiprinti priežiūros pastangas, kad būtų įgyvendinti vidutinės trukmės laikotarpio strateginiai tikslai, atsižvelgiant į kintančius iššūkius. Prižiūrimų įstaigų bus prašoma stiprinti savo atsparumą tiesioginiams makrofinansiniams ir geopolitiniams sukrėtimams (1 prioritetas), spręsti su skaitmeninimu susijusias problemas ir stiprinti valdymo organų strateginio valdymo gebėjimus (2 prioritetas), dėti daugiau pastangų kovojant su klimato kaita (3 prioritetas) (žr. 1 pav.).

1 pav.

2023–2025 m. priežiūros prioritetai, kuriais siekiama sustiprinti nustatytas bankų pažeidžiamumo sritis

Šaltinis: ECB.

Pastabos: paveiksle parodyti trys priežiūros prioritetai ir atitinkamos pažeidžiamumo sritys, kurias bankai turėtų sustiprinti artimiausiais metais. ECB Bankų priežiūros tarnyba vykdys tikslinius veiksmus, kad įvertintų nustatytas pažeidžiamumo sritis, jas stebėtų ir imtųsi tolesnių su jomis susijusių veiksmų. Kiekviena iš pažeidžiamumo sričių yra susieta su platesne rizikos kategorija. Pažeidžiami sektoriai yra tie sektoriai, kurie jautriau reaguoja į dabartinę makroekonominę aplinką.

Pagrindinis ECB Bankų priežiūros tarnybos strateginio planavimo tikslas – parengti patikimą strategiją ateinantiems trejiems metams. Laikantis holistinio ir bendradarbiavimu grindžiamo požiūrio, šis procesas apima nuodugnų Europos bankų sektoriaus pagrindinių rizikų ir pažeidžiamumo sričių vertinimą. Priežiūros prioritetai skatina veiksmingą ir nuoseklų jungtinių priežiūros grupių (JPG) priežiūros planavimą ir padeda veiksmingiau paskirstyti išteklius. Priežiūros prioritetai taip pat padeda nustatyti priimtinos rizikos lygius ir teikia gaires dėl rizikos prioritetų nustatymo per SREP, atsižvelgiant į tai, kad pažeidžiamumo sritys ir sunkumai kiekviename banke gali būti skirtingi. Galiausiai, atsižvelgdamos į priežiūros prioritetus, nacionalinės priežiūros institucijos proporcingai nustato ir savo pačių priežiūros prioritetus, kurių laikosi vykdydamos mažiau svarbių įstaigų priežiūrą. Skaidriai informuojant apie prioritetus bankams paaiškinami bankų priežiūros lūkesčiai, sustiprinamas priežiūros poveikis bankų sektoriaus atsparumui ir padedama užtikrinti vienodas veiklos sąlygas.

ECB Bankų priežiūros tarnyba nuolat stebi ir vertina tiek prižiūrimų įstaigų rizikos ir pažeidžiamumo sričių raidą, tiek šių įstaigų pažangą įgyvendinant pasirinktus prioritetus. Reguliari strateginių prioritetų peržiūra leidžia ECB Bankų priežiūros tarnybai lanksčiai pritaikyti savo tikslus ir veiklą pagal rizikos pokyčius. Šis lankstumas ypač svarbus dabartinėmis neapibrėžtomis ekonominėmis ir geopolitinėmis sąlygomis.

Tolesniuose skirsniuose pateikiama daugiau informacijos apie rizikos nustatymo ir vertinimo proceso rezultatus ir išdėstomi 2023–2025 m. priežiūros prioritetai ir pagrindinės darbo programos. Priežiūros institucijos, nuolat bendradarbiaudamos su bankais, taip pat vykdo ir kitą reguliarią veiklą, kuri papildo su prioritetais susijusį darbą.

2 2023–2025 m. priežiūros prioritetai ir rizikos vertinimas

2.1 Aplinka, kurioje veikia prižiūrimos įstaigos

Dėl didelės infliacijos ir Rusijos karo Ukrainoje padarinių euro zonos augimo perspektyvos per metus gerokai suprastėjo. Numatoma, kad ir artimiausiais mėnesiais neapibrėžtumas išliks didelis. 2022 m. pirmąjį pusmetį fiksuotas ekonominės veiklos atsigavimas, kurį, be kita ko, lėmė nuoseklus su pandemija susijusių apribojimų panaikinimas, sulėtėjo. Ukrainą užpuolusiai Rusijai Vakarų šalys ėmė taikyti sankcijas, o pastaroji ėmėsi atsakomųjų veiksmų. Susiklosčiusios aplinkybės lėmė energijos, maisto produktų ir žaliavų kainų šuolį, taip pat sutriko energijos tiekimas. Dėl to padidėjo infliacinis spaudimas, o euro zonoje infliacija pasiekė rekordišką lygį. Dėl šių padarinių ir jų nulemtos pasitikėjimo krizės sustiprėjo vis dar neišnykę tiekimo grandinės sutrikimai ir suprastėjo ekonominės perspektyvos. Esant labai dideliam neapibrėžtumui, pagrindinė rizika ekonomikos augimo perspektyvoms yra susijusi su ilgesniu, negu tikėtasi, karu Ukrainoje, geopolitinės įtampos didėjimu, kylančiomis energijos sąnaudomis ir infliacija, o tai, kartu su tolesniais energijos tiekimo sutrikimais ir vartojimo ribojimais, gali sukelti recesiją Europoje.

Dėl aukšto infliacijos lygio visame pasaulyje pagrindiniai centriniai bankai, įskaitant ECB, paspartino savo pinigų politikos normalizavimo tempą. Pandemijos metu išaugus viešojo ir privačiojo sektorių skolos ir BVP santykiui, numatoma, kad, dėl griežtesnių finansavimo sąlygų didėjant pinigų politikos palūkanų normoms ir pablogėjus augimo perspektyvoms, bankų sandorio šalių pajėgumams aptarnauti skolas kils tolesnių sunkumų. Be to, manoma, kad įmonėms, ypač didelio pajamingumo arba energiją intensyviai vartojančiuose sektoriuose, taip pat kils sunkumų dėl didesnių finansavimo, žaliavų ir veiklos sąnaudų, taip pat dėl prastesnių augimo perspektyvų, o dėl to gali padidėti įsipareigojimų neįvykdymo lygis. Galiausiai, ateityje gali pablogėti ir namų ūkių, turinčių didesnį įsiskolinimą, mažesnes pajamas arba didesnes hipotekas su kintamosiomis palūkanų normomis, kreditingumas, nors fiskalinės priemonės, pandemijos metu sukauptos santaupos ir iš esmės atspari darbo rinka gali padėti bent iš dalies sušvelninti infliacijos ir didesnių palūkanų normų poveikį.

Išaugusi geopolitinė įtampa, didėjančios palūkanų normos ir baimė dėl ekonomikos nuosmukio Europoje slopina finansų rinkų dinamiką. Palūkanų normos visame pasaulyje keitėsi atitinkamai pagal centrinių bankų priimamus sprendimus. 2022 m. dėl neapibrėžtumo, susijusio su politikos palūkanų normų koregavimo laiku ir mastu, buvo fiksuota palūkanų normų svyravimų. Po akcijų kainų kritimo pirmąjį pusmetį akcijų rinkos šiek tiek atsigavo, tačiau tebėra pažeidžiamos tolesnių kainų korekcijų. Ateityje dėl didelio neapibrėžtumo gali kilti didesnių rinkos neramumų ir didelių svyravimų, o tai savo ruožtu gali lemti tolesnį perkainojimą finansų rinkose ir vėlesnius nuostolius bankų balansuose, atlikus įvertinimą pagal rinkos vertę, arba mažesnes su rinka susijusios veiklos pajamas.

2.2 2023–2025 m. rizika ir prioritetai

BPM priežiūriniai prioritetai apima strateginius tikslus, kurių ECB Bankų priežiūros tarnyba yra įsipareigojusi siekti per ateinančius trejus metus, kad išspręstų problemas prioritetinėse pažeidžiamumo srityse, ir tiems tikslams pasiekti suplanuotą priežiūros veiklą. Tolesniuose skirsniuose apibrėžiami 2023–2025 m. prioritetai.

2.2.1 1 prioritetas. Atsparumo tiesioginiams makrofinansiniams ir geopolitiniams sukrėtimams didinimas

Didelis neapibrėžtumas ir išaugusi rizika, susijusi su dabartine makrofinansine ir geopolitine aplinka, daro reikšmingą poveikį Europos bankų sektoriaus perspektyvoms. Rengdamos ir planuodamos savo verslo strategiją, prižiūrimos įstaigos turi elgtis apdairiai, atidžiai stebėti su greitai kintančia finansine aplinka susijusias rizikas ir sutelkti savo pastangas į rizikos valdymą. Tai apima pagrįstų ir patikimų kapitalo, likvidumo ir finansavimo planų, kuriuose atsižvelgiama į dabartines neapibrėžtas perspektyvas, rengimą. Be to, įstaigos turi būti pasirengusios šiuos planus lanksčiai ir laiku koreguoti pagal besikeičiančią riziką.

Atsižvelgiant į tai, pagrindinis ECB Bankų priežiūros tarnybos tikslas ateinančiais mėnesiais yra užtikrinti, kad jos tiesiogiai prižiūrimi bankai sustiprintų savo atsparumą tiesioginiams makrofinansiniams ir geopolitiniams sukrėtimams. 2023 m. ES mastu vykdomas testavimas nepalankiausiomis sąlygomis, koordinuojamas Europos bankininkystės institucijos (EBI), prisidės prie šių pastangų ir bus įtrauktas į kito SREP ciklo rezultatus ir tokiu būdu prisidės prie 2023 m. priežiūros prioritetų įgyvendinimo. Kita priežiūros veikla, kurioje daugiau dėmesio skiriama konkrečioms rizikoms, aprašyta kitame skirsnyje. Ten įtraukti ir su tam tikrais praėjusių metų prioritetais susiję tolesni veiksmai, vykdomi kaip įprasta priežiūros veikla.

Prioritetinė pažeidžiamumo sritis: kredito rizikos valdymo trūkumai, įskaitant pozicijas pažeidžiamuose sektoriuose

Strateginis tikslas. Bankai turėtų veiksmingai šalinti struktūrinius savo kredito rizikos valdymo ciklo – nuo paskolų suteikimo iki rizikos mažinimo ir stebėsenos – trūkumus, ir laiku ištaisyti bet kokius nuokrypius nuo teisės aktais nustatytų reikalavimų ir priežiūros lūkesčių.

Bankai turėtų būti pajėgūs greitai nustatyti ir sušvelninti bet kokį rizikos didėjimą pozicijose tuose sektoriuose, kurie yra jautresni dabartinei makroekonominei aplinkai, įskaitant nuo karo Ukrainoje nukentėjusius sektorius ir nekilnojamojo turto portfelius.

Nors 2022 m. pirmąjį pusmetį neveiksnių paskolų lygis toliau mažėjo, griežtesnės finansavimo sąlygos ir didėjanti recesijos rizika pradėjo daryti poveikį kreditavimo sąlygoms Europoje. Skirtingu mastu tai turės įtakos namų ūkiams ir įmonėms, priklausomai nuo tokių veiksnių kaip jų įsiskolinimo lygis arba neigiamas jautrumas dabartinei makrofinansinei aplinkai. Konkrečiau kalbant, karo Ukrainoje sukeltas energijos kainų šokas ir tiekimo grandinės sutrikimai pirmiausia smogia ekonomikos sektoriams, susijusiems su žaliavų gamyba ir perdirbimu, energijos tiekėjams ir energiją intensyviai vartojantiems sektoriams, pavyzdžiui, žemės ūkio ir oro, sausumos bei vandens transporto sektoriams. Be to, didelės žaliavų kainos daro neigiamą poveikį statybų sektoriui, o kai kuriose euro zonos šalyse dujų tiekimo sutrikimai gali dar labiau paveikti pagrindinius dujų vartotojus, pavyzdžiui, metalų, cheminių medžiagų, maisto ir gėrimų gamintojus.

Pandemijos pradžioje įvykus staigiai kainų korekcijai, sąlygos komercinės paskirties nekilnojamojo turto rinkose, matyti, stabilizuojasi. Tačiau padėtį Europos biurų sektoriuje vis dar labai sunkina kylančios palūkanų normos ir didėjančios statybų sąnaudos. Tai prisideda prie iššūkių, su kuriais susidūrė šis sektorius, kai per pandemiją buvo pereita prie nuotolinio darbo. Nepaisant vis dar fiksuojamų požymių, kad kainos euro zonos nekilnojamojo turto rinkoje pervertintos, 2022 m. pirmąjį pusmetį būsto kainos pakilo, dar labiau padidindamos atotrūkį nuo nuomos kainų. Tai, kartu su padidėjusiomis pragyvenimo išlaidomis, mažėjančiu realiuoju darbo užmokesčiu ir didėjančiomis palūkanų normomis, kelia susirūpinimą, ypač bankams, veikiantiems šalyse, kuriose didelė dalis būsto paskolų yra su kintamomis palūkanų normomis.

Atsižvelgiant į tai, pažymėtina, kad po pandemijos protrūkio pradėta vykdyti priežiūros veikla, kuria siekiama pašalinti struktūrinius bankų kredito rizikos valdymo sistemų trūkumus, iš esmės tebėra aktuali ir kovojant su sunkumais, kylančiais dėl šiuo metu susiklosčiusių aplinkybių. Nors pastaraisiais metais bankai padarė tam tikrą pažangą, 2022 m. SREP rezultatai patvirtino, kad prižiūrimų įstaigų rizikos kontrolės priemonės, ypač susijusios su paskolų teikimu ir stebėsena, sunkumų patiriančių skolininkų klasifikavimu ir atidėjinių sistemomis, vis dar turi trūkumų. Dauguma bankų parengė taisomųjų veiksmų planus, kad pašalintų trūkumus, nustatytus įgyvendinant 2020 m. kreipimosi į generalinius direktorius[1] iniciatyvą, tačiau yra likę tam tikrų spragų, įskaitant restruktūrizavimo, tikėtino įsipareigojimų neįvykdymo (TĮN) ir atidėjinių sudarymo praktikos trūkumus. Priežiūros institucijos atitinkamai suintensyvins savo pastangas, kad įgyvendintų ECB Bankų priežiūros tarnybos strateginį tikslą šioje srityje. Nors didžioji dalis suplanuotos veiklos yra praėjusių metų prioritetams skirtos darbo programos tęsinys, dėmesys bus perskirstytas taip, kad jo tektų ir sektoriams, kuriuos labiausiai paveikė karo Ukrainoje padariniai (pvz., daug energijos suvartojantys sektoriai) ir makroekonominė aplinka.

Pagrindinė veikla, numatyta priežiūros prioritetų darbo programoje

- Tikslinės paskolų teikimo ir stebėsenos peržiūros[2], įvertinant, kaip laikomasi susijusių EBI gairių, daugiausia dėmesio skiriant gyvenamosios paskirties nekilnojamojo turto portfeliams.

- Tikslinės 9-ojo TFAS peržiūros, kurių tikslas – įvertinti atrinktų bankų atitiktį priežiūros lūkesčiams, išdėstytiems 2020 m. bankų generaliniams direktoriams adresuotame laiške (daugiausia dėmesio skiriant likusiems klausimams), ir išnagrinėti konkrečius modeliavimo aspektus (įskaitant perdangas).

- Nuodugni restruktūrizavimo ir TĮN politikos analizė, tolesni veiksmai, susiję su dar neišspręstais klausimais, nustatytais įgyvendinus kreipimosi į generalinius direktorius iniciatyvą, atsižvelgiant į dabartinę makrofinansinę aplinką.

- Patikrinimai vietoje, susiję su 9-uoju TFAS (daugiausia dėmesio skiriant stambių įmonių, mažųjų ir vidutinių įmonių ir mažmeniniams portfeliams) ir su komercinės paskirties nekilnojamuoju turtu (įkaitu) (pradėta 2022 m. ir tęsiama).

- Tiksliniai patikrinimai vietoje, susiję su prekiautojais energija ir (arba) biržos prekėmis.

- Tiksliniai jungtiniai patikrinimai vietoje / vidaus modelių tyrimai, susiję su kai kuriais reikšmingais portfeliais pasirinktuose pažeidžiamuose sektoriuose, siekiant įvertinti atitinkamų vidaus reitingais pagrįstų modelių, apskaitos modelių ir kredito rizikos valdymo sistemų tinkamumą.

- Vidaus modelių tyrimai ir JPG vykdomi tolesni veiksmai, siekiant įvertinti vidaus reitingais pagrįstų modelių pakeitimus, susijusius su naujais reguliavimo reikalavimais[3]; tolesni veiksmai, susiję su ankstesnės tikslinės vidaus modelių peržiūros išvadomis.

Tolesni veiksmai, įgyvendinami vykdant įprastą priežiūros veiklą

Nors paskolų su finansiniu svertu išdavimas pastaraisiais ketvirčiais sulėtėjo, o jų išdavėjai ir investuotojai prisitaikė prie makroekonominio neapibrėžtumo, atsižvelgiant į sandorio šalių pobūdį (didelis pajamingumas / žemas kredito reitingas ir (arba) didelis finansinis svertas) ir priemonių pobūdį (paprastai kintamoji palūkanų norma ir paprastesnių sąlygų paskolos) prižiūrimų įstaigų neapmokėtos sumos ir pažeidžiamumas tebėra dideli. Šiais metais ECB Bankų priežiūros tarnyba dėjo dar daugiau pastangų, kad bankai labiau laikytųsi ECB gairėse išdėstytų priežiūros lūkesčių. Atsižvelgdamos į bankų rezultatus, priežiūros institucijos ateityje imsis tolesnių veiksmų, kad būtų panaikinti likę atotrūkiai nuo atitinkamų priežiūros lūkesčių. ECB Bankų priežiūros tarnyba yra pasirengusi nustatyti papildomus kapitalo reikalavimus toms prižiūrimoms įstaigoms, kurių pažanga šalinant šias spragas yra nepakankama.

Siekiant išspręsti pažeidžiamumo, kurį lemia bankų reikšmingas jautrumas palūkanų normų bei kredito maržų skirtumams ir jų sandorio šalies kredito rizikos pozicijos, problemą, 2022 m. buvo atliktas didelis priežiūrinis darbas, tačiau susijusi rizika nesumažėjo ir tebėra didelė tikimybė, kad ateinančiais mėnesiais finansų rinkose toliau bus stebimas didelis kintamumas ir perkainojimai. Atsižvelgiant į tai, tikimasi, kad prižiūrimos įstaigos ir toliau atidžiai stebės ir apdairiai valdys pagrindinę riziką, kuri dabartinėmis aplinkybėmis tebėra labai aktuali ir reikšminga. Priežiūros institucijos ir toliau dės pastangas, o 2023 m., atsižvelgiant į šiais metais atliktų tikslinių peržiūrų rezultatus, JPG gali imtis tikslinių tolesnių veiksmų.

Prioritetinė pažeidžiamumo sritis: nepakankamas finansavimo šaltinių diversifikavimas ir finansavimo planų trūkumai

Strateginis tikslas. Bankai, pranešantys apie didelę finansavimo šaltinių, ypač ne tokių stabilių, koncentraciją, turėtų diversifikuoti finansavimo struktūrą parengdami ir vykdydami pagrįstus ir patikimus daugiamečius finansavimo planus, atsižvelgdami į sunkumus, kylančius dėl kintančių finansavimo sąlygų.

2022 m. pirmąjį pusmetį prižiūrimos įstaigos, vertinant vidutiniškai, pranešė apie pakankamus padengimo likvidžiuoju turtu rodiklius ir grynojo pastovaus finansavimo rodiklius, o tai yra aiškus atsparumo galimiems likvidumo ir finansavimo sukrėtimams ženklas. Nepaisant to, dėl nepakankamo finansavimo diversifikavimo kai kurios įstaigos tampa labiau pažeidžiamos rinkos sukrėtimų atveju. Pandemijos pradžioje pradėjus taikyti išskirtines pinigų politikos priemones, kai kurie bankai padidino finansavimąsi iš centrinio banko (pvz., per trečiosios serijos tikslines ilgesnės trukmės refinansavimo operacijas, TITRO III) ir atitinkamai sumažino finansavimosi rinkoje (pvz., naudojant komercinius vekselius ir padengtąsias obligacijas) dalį. Dėl numatomų grąžinamų sumų – pasibaigus terminui ar dėl ankstyvo išpirkimo – bankai turės toliau diversifikuoti savo finansavimosi šaltinius ir dalį centrinio banko finansavimo pakeisti brangesnėmis ir galbūt trumpesnio laikotarpio alternatyvomis, o tai darys spaudimą jų prudenciniams rodikliams ir pelningumui, ypač atsižvelgiant į didėjančią ekonominę riziką ir laipsnišką pinigų politikos griežtinimą. Kaip per šių metų SREP pabrėžė kai kurios JPG, reikia ir toliau nuolat stebėti riziką, kylančią dėl didelės bankų priklausomybės nuo TITRO III finansavimo, ir jų atitinkamas pasitraukimo strategijas. Atsižvelgiant į tai, prižiūrimų įstaigų bus paprašyta parengti, įgyvendinti ir prireikus pakoreguoti pagrįstą ir patikimą likvidumo ir finansavimo planą, apimantį pasitraukimo strategijas ir perkėlimo rizikų bei koncentracijos finansavimo struktūrose mažinimą.

Pagrindinė veikla, numatyta priežiūros prioritetų darbo programoje

- Tikslinė pasitraukimo iš TITRO III strategijų peržiūra – skirta atrinktiems bankams, kurie yra iš esmės priklausomi nuo šio finansavimo šaltinio ir yra labiau pažeidžiami, jei padidėja finansavimo rinkoje išlaidos. Šią tikslinę peržiūrą papildys nuodugnesnė bankų likvidumo ir finansavimo planų analizė, kuria siekiama nustatyti netinkamą praktiką ir pažeidžiamesnes įstaigas, įskaitant, kai tinkama, ir tikslinius patikrinimus vietoje. JPG turi imtis tolesnių su gautais rezultatais susijusių veiksmų ir išsiaiškinti, ar rengiami ir įgyvendinami pagrįsti taisomųjų veiksmų planai, be kita ko, vykdydamos tikslinius patikrinimus vietoje.

2.2.2 2 prioritetas. Su skaitmeninimu susijusių problemų sprendimas ir valdymo organų strateginio valdymo pajėgumų stiprinimas

Kad būtų užtikrintas prižiūrimų įstaigų verslo modelių atsparumas ir tvarumas, jos turėtų ir toliau daug dėmesio skirti struktūriniams iššūkiams ir rizikai, kylančiai dėl jų bankinių paslaugų skaitmeninimo, valdyti. Nors tvirtas vidaus valdymas ir veiksmingas valdymo organų vykdomas strateginis valdymas yra labai svarbūs kuriant ir įgyvendinant sėkmingas skaitmeninės transformacijos strategijas, bankai taip pat turi kovoti su pažeidžiamumu ir rizika, kylančia dėl didesnės operacinės priklausomybės nuo IT sistemų, trečiųjų šalių paslaugų ir novatoriškų technologijų. Taip pat pažymėtina, kad bankai veikia labai nestabilioje ir neapibrėžtoje aplinkoje. Ryžtingi veiksmai siekiant užtikrinti tvirtą strateginį valdymą, patikimą vidaus valdymą ir tinkamą duomenų apie riziką kaupimą ir atskaitomybės pajėgumą gali padėti bankams palaikyti savo verslo modelių tvarumą būsimų iššūkių akivaizdoje.

Prioritetinė pažeidžiamumo sritis: skaitmeninės transformacijos strategijų trūkumai

Strateginis tikslas. Bankai turėtų parengti ir įgyvendinti patikimus skaitmeninės transformacijos planus, taikydami tinkamas priemones (pvz., verslo strategiją, rizikos valdymą ir t. t.), kad sustiprintų savo verslo modelių tvarumą ir sumažintų su novatoriškų technologijų naudojimu susijusią riziką.

Prižiūrimos įstaigos nuolat kuria, įgyvendina ir koreguoja strategijas, skatinančias jų bankininkystės paslaugų ir procesų skaitmeninimą, kad patenkintų nuolat kintančius vartotojų poreikius ir pageidavimus. Be to, naujų technologijų diegimas taip pat gali padėti padidinti efektyvumą, o tai padeda didinti bankų pelningumą. Nors pastaruoju metu prižiūrimos įstaigos pranešė apie ūgtelėjusį pelningumą dėl didesnių palūkanų normų lūkesčių, sustiprėjusi konkurencija su skaitmeninių technologijų lyderiais bankų sektoriuje ir šiam sektoriui nepriklausančiomis bendrovėmis (pvz., finansinių technologijų („FinTech“) ir didžiųjų technologijų („BigTech“)) gali kelti riziką bankų verslo modeliams, jei bankai nepajėgtų laiku prisitaikyti prie besikeičiančios aplinkos. Atsižvelgdama į tai ir vadovaudamasi šių metų prioritetinėmis iniciatyvomis, kuriomis siekiama geriau suprasti ir palyginti bankų praktiką, ECB Bankų priežiūros tarnyba ir toliau dės pastangas šioje srityje ir vykdys tikslinius patikrinimus vietoje bei bankų skaitmeninės transformacijos strategijų konkrečių aspektų ir novatoriškų technologijų naudojimo tikslines peržiūras. JPG taip pat stebės išskirtines įstaigas, identifikuotas vykdant šią veiklą, kad papildytų bendrą strategiją ir paskatintų bankus šalinti pastebėtus struktūrinius trūkumus.

Pagrindinė veikla, numatyta priežiūros prioritetų darbo programoje

- Priežiūros lūkesčių dėl skaitmeninės transformacijos strategijų ir 2022 m. atliktos lyginamosios analizės rezultatų paskelbimas[4].

- Tikslinės a) bankų skaitmeninės transformacijos strategijų ir b) novatoriškų technologijų naudojimo peržiūros, kurias papildo tolesni JPG veiksmai, susiję su bankais, kuriuose nustatyta reikšmingų trūkumų.

- Tiksliniai patikrinimai vietoje, susiję su skaitmenine transformacija ir apimantys strategijų IT ir verslo modelių aspektus.

Prioritetinė pažeidžiamumo sritis: operacinio atsparumo sistemų trūkumai – IT užsakomųjų paslaugų ir IT saugumo / kibernetinė rizika

Strateginis tikslas. Bankai turėtų turėti patikimas procedūras, susijusias su užsakomųjų paslaugų pirkimo rizika, bei IT saugumo ir kibernetinio atsparumo sistemas, kad galėtų aktyviai kovoti su bet kokia nesumažinta rizika, dėl kurios galėtų būti iš esmės sutrikdyta ypatingos svarbos veikla ar paslaugos, kartu užtikrinant, kad būtų laikomasi atitinkamų reguliavimo reikalavimų ir priežiūros lūkesčių.

Bankų sektoriuje vykstanti skaitmeninė transformacija ir padidėjusi priklausomybė nuo technologijų ir trečiųjų šalių paslaugų teikėjų banko paslaugų srityje lėmė tai, kad finansų sistema tapo dar sudėtingesnė ir priklausoma nuo tarpusavio ryšių, todėl bankai visame pasaulyje susidūrė su didesniais veiklos atsparumo iššūkiais. Nors prižiūrimų įstaigų atsparumas pandemijos metu buvo didelis – pranešama apie nedidelius veiklos nuostolius, susijusius su išaugusia rizika, dėl karo Ukrainoje kyla nauji iššūkiai. Kai kurie konkretūs susirūpinimą keliantys klausimai, kuriuos iškėlė ir kelios JPG per 2022 m. SREP, yra susiję su padidėjusia rizika, kylančia dėl tam tikros veiklos ar ypatingos svarbos paslaugų pirkimo iš šalių, kurioms neigiamą poveikį daro sankcijos (arba kurios susiduria su didesne geopolitine rizika) ir kurios gali būti labiau pažeidžiamos, pavyzdžiui, dėl galimo atsakomųjų kibernetinių išpuolių padidėjimo reaguojant į Vakarų šalių sankcijas Rusijai.

Be to, didelė priklausomybė nuo trečiųjų šalių ypatingos svarbos IT paslaugų srityje bei trūkumai, susiję su IT užsakomosiomis paslaugomis, tebėra esminė pažeidžiamumo sritis, nes jei nėra galimybės įsigyti paslaugų iš išorės arba jos yra nekokybiškos, gali padidėti nuostoliai. Atsižvelgdama į tai, ECB Bankų priežiūros tarnyba ir toliau tikrins bankų taikomas užsakomųjų paslaugų pirkimo procedūras ir kibernetinio saugumo priemones, taip pat atliks tikslines peržiūras ir patikrinimus vietoje, kad būtų pašalinti nustatyti trūkumai.

Pagrindinė veikla, numatyta priežiūros prioritetų darbo programoje

- Duomenų rinkimas ir horizontalioji užsakomųjų paslaugų registrų analizė, siekiant nustatyti svarbių įstaigų ir paslaugas teikiančių trečiųjų šalių tarpusavio sąsajas ir galimą koncentraciją tarp tam tikrų paslaugų teikėjų.

- Tikslinės užsakomųjų paslaugų pirkimo procedūrų, kibernetinio saugumo priemonių ir IT rizikos kontrolės priemonių peržiūros.

- Tiksliniai patikrinimai vietoje, susiję su užsakomųjų paslaugų ir kibernetinio saugumo valdymu.

Prioritetinė pažeidžiamumo sritis: valdymo organų veikimo ir strateginio valdymo pajėgumų trūkumai

Strateginis tikslas. Bankai turėtų veiksmingai šalinti reikšmingus savo valdymo organų veikimo, priežiūros ir sudėties trūkumus, parengdami ir greitai įgyvendindami tinkamus taisomųjų veiksmų planus, atitinkančius priežiūros lūkesčius.

Patikima vidaus valdymo tvarka ir veiksmingas strateginis valdymas yra labai svarbūs užtikrinant bankų verslo modelių tvarumą tiek krizių metu, tiek įprastomis sąlygomis ir sėkmingai prisitaikant prie tokių dabartinių tendencijų kaip, pavyzdžiui, skaitmeninimas ir žalioji pertvarka. Valdymo organų kolektyvinis tinkamumas, įskaitant pakankamas kolektyvines žinias, įgūdžius ir patirtį, ir bankų valdymo organų įvairovė leidžia jiems geriau vykdyti rizikos priežiūros funkciją ir yra labai svarbūs jų efektyviam veikimui.

Bankai padarė pažangą koreguodami savo įvairovės politiką – taip pat ir dėl 2022 m. pradžioje atliktų tolesnių priežiūros veiksmų, susijusių su bankais, kurie neturėjo tokios politikos ar vidaus tikslų dėl lyčių įvairovės valdybos lygmeniu. Dėmesio vis dar reikia skirti tokioms sritims kaip, pavyzdžiui, vidaus ar nacionalinių tikslų dėl lyčių pusiausvyros valdymo organuose laikymasis arba nepakankama įgūdžių įvairovė valdybose, įskaitant, be kita ko, patirtį IT ir (arba) kibernetinės rizikos srityje. Be to, vis dar esama trūkumų, susijusių su pareigų tęstinumo planavimo procesu ir valdybų pajėgumu vykdyti priežiūrą ir kritiškai vertinti valdymo funkcijas, be kita ko, ir susijusiuose komitetuose. Tai taip pat gali būti siejama su nuolatiniais trūkumais kai kurių įstaigų valdymo organų formalaus nepriklausomumo srityje.

ECB Bankų priežiūros tarnyba toliau sieks pažangos šiose srityse vykdydama tikslines peržiūras, patikrinimus vietoje ir tikslinius rizika grindžiamus kompetencijos ir tinkamumo vertinimus bei pakartotinius vertinimus. Be to, priežiūros institucijos atnaujins ir paskelbs su vidaus valdymu ir rizikos valdymu susijusius priežiūros lūkesčius.

Pagrindinė veikla, numatyta priežiūros prioritetų darbo programoje

- Bankų valdymo organų veiksmingumo tikslinės peržiūros ir tiksliniai patikrinimai vietoje.

- Priežiūros lūkesčių, susijusių su bankų valdymo tvarka ir rizikos valdymu, atnaujinimas ir paskelbimas[5].

Prioritetinė pažeidžiamumo sritis: rizikos duomenų kaupimo ir ataskaitų teikimo trūkumai

Strateginis tikslas. Bankai turėtų veiksmingai šalinti ilgalaikius trūkumus, taip pat taikyti tinkamas ir efektyvias rizikos duomenų kaupimo ir ataskaitų teikimo sistemas, kad valdymo organai galėtų efektyviai vykdyti strateginį valdymą ir patenkintų priežiūros institucijų lūkesčius, taip pat ir krizės metu.

Prieiga prie savalaikių ir tikslių duomenų ir ataskaitų yra būtina sąlyga veiksmingam strateginiam valdymui, veiksmingam rizikos valdymui ir patikimam sprendimų priėmimui tiek įprastomis sąlygomis, tiek krizių laikotarpiu. Atsižvelgdama į tai, ECB Bankų priežiūros tarnyba atidžiai stebėjo prižiūrimų įstaigų duomenų kokybę, rizikos duomenų kaupimo pajėgumus ir rizikos ataskaitų teikimo praktiką. Reikšmingų trūkumų šiose srityse ne kartą buvo nustatyta per kasmetinį SREP, nes bankų pažanga mažinant atotrūkį nuo priežiūros lūkesčių ir užtikrinant didesnę atitiktį Bazelio bankų priežiūros komiteto efektyvaus duomenų apie riziką rinkimo ir rizikos ataskaitų teikimo principams yra lėta ir nepakankama. Pagrindinės pažeidžiamumo sritys yra susijusios su silpna valdymo organų priežiūra, suskaidyta ir nesuderinta IT aplinka, menkais duomenų kaupimo grupės lygmeniu pajėgumais ir ribota bankų taisomųjų veiksmų planų aprėptimi bei siekiais.

Atitinkamai ECB Bankų priežiūros tarnyba dės daugiau pastangų, kad užtikrintų, jog prižiūrimos įstaigos, šalindamos nustatytus struktūrinius trūkumus, padarytų didelę pažangą.

Pagrindinė veikla, numatyta priežiūros prioritetų darbo programoje

- Priežiūros lūkesčių, susijusių su rizikos duomenų kaupimo ir rizikos ataskaitų teikimo principų įgyvendinimu, tobulinimas ir bankų informavimas apie juos.

- Kelių JPG vykdoma tikslinė priežiūra ir horizontalioji analizė ir (arba) patikrinimai vietoje bankuose, nuolat turinčiuose trūkumų.

- Patikrinimų vietoje, susijusių su rizikos duomenų kaupimu ir ataskaitų teikimu, kampanija (pradėta 2022 m. ir tęsiama).

2.2.3 3 prioritetas. Pastangų kovai su klimato kaita didinimas

Poreikis bankams spręsti su klimato kaita susijusios pertvarkos ir prisitaikymo prie klimato kaitos iššūkius ir pasinaudoti dėl šių procesų atsirandančiomis galimybėmis tampa neatidėliotina būtinybe. Klimato kaita nebegali būti vertinama tik kaip ilgalaikė ar naujai besiformuojanti rizika, nes jos poveikis jau matomas ir numatoma, kad ateinančiais metais jis reikšmingai didės[6].

Prioritetinė pažeidžiamumo sritis: reikšminga fizinė ir perėjimo rizika

Strateginis tikslas. Bankai turėtų tinkamai įtraukti su klimato kaita susijusią ir aplinkos riziką į savo verslo strategiją bei į savo vidaus valdymo ir rizikos valdymo sistemas, kad sumažintų tokią riziką ir atskleistų apie ją informaciją ir tokiu būdu suderintų savo taikomą praktiką su dabartiniais reguliavimo reikalavimais ir priežiūros lūkesčiais.

Su klimato kaita susijusi rizika didėja ir jau ima reikštis. Ekstremalios oro sąlygos, darančios poveikį Europai[7], išryškino didėjančią dėl fizinės rizikos patiriamų nuostolių tikimybę ir mastą. Be to, Rusijos karo prieš Ukrainą sutrikdyta energijos rinka tik dar kartą patvirtino, kad Europa negali lėtinti tempo ir turi kuo greičiau pereiti prie atsinaujinančiųjų energijos išteklių. Todėl 2022 m. gegužės mėn. paskelbtu planu „REPowerEU“[8] siekiama jau trumpuoju laikotarpiu sumažinti Europos priklausomybę nuo Rusijos iškastinio kuro ir paspartinti energetikos pertvarką.

2022 m. ECB atlikto su klimato rizika susijusio testavimo nepalankiausiomis sąlygomis[9] ir teminės peržiūros[10] rezultatai parodė, kad bankai daro pažangą į savo veiklos operacijas, rizikos valdymo sistemas ir informacijos atskleidimo praktiką įtraukdami su klimato kaita susijusią ir aplinkos riziką. Tačiau bankų pajėgumas uždirbti pajamų labai priklauso nuo labiau aplinką teršiančių sektorių, todėl vis dar esama didelių neatitikimų ECB priežiūros lūkesčiams[11]. Šie neatitikimai, be kita ko, susiję su tuo, kad nėra patikimo bankų su klimato kaita susijusios ir aplinkos rizikos pozicijų reikšmingumo vertinimo, tinkamų duomenų valdymo ir rizikos kiekybinio įvertinimo metodų, veiklos rezultatų ir polinkio rizikuoti rodiklių, ribų ir apribojimų bei patikimų su klimato kaita susijusios rizikos testavimo nepalankiausiomis sąlygomis sistemų. Atsižvelgdamos į tai, priežiūros institucijos imsis tolesnių veiksmų dėl nustatytų trūkumų, stebės pažangą ir, prireikus, imsis vykdymo užtikrinimo veiksmų. Šiuo tikslu priežiūros institucijos konkrečioms įstaigoms nustatė taisomųjų priemonių įgyvendinimo terminus, kad iki 2024 m. padėtis bankuose visiškai atitiktų lūkesčius.

Be to, priežiūros institucijos vykdys tikslinius išsamius tyrimus ir patikrinimus vietoje, vertins, kaip bankai laikosi naujų techninių įgyvendinimo standartų ataskaitų teikimo ir 3-jo ramsčio informacijos atskleidimo reikalavimų bei priežiūros lūkesčių ir pasirengs bankų perėjimo planavimo pajėgumų peržiūrai.

Pagrindinė veikla, numatyta priežiūros prioritetų darbo programoje

- Tiksliniai išsamūs tyrimai dėl trūkumų, nustatytų per 2022 m. su klimato rizika susijusį testavimą nepalankiausiomis sąlygomis ir teminę peržiūrą.

- Peržiūra, kaip bankai laikosi naujų techninių įgyvendinimo standartų ataskaitų teikimo ir 3-jo ramsčio informacijos atskleidimo reikalavimų, susijusių su klimato rizika, ir bankų praktikos palyginimas su priežiūros lūkesčiais.

- Išsamūs tyrimai dėl rizikos reputacijai ir teisminių ginčių rizikos, susijusios klimato ir aplinkos apsaugos strategijomis ir tam tikrų bankų rizikos profiliais.

- Parengiamasis darbas, susijęs su bankų pertvarkos planavimo pajėgumų ir pasirengimo įgaliojimams, susijusiems su aplinkos, socialiniais ir valdymo aspektais, numatytais šeštojoje Kapitalo reikalavimų direktyvoje (KRD VI), peržiūra.

- Tiksliniai su klimatu susijusių aspektų patikrinimai vietoje, atliekami atskirai arba atliekant atskirų rizikos rūšių (pvz., kredito rizikos, valdymo, verslo modelių) peržiūras.

© Europos Centrinis Bankas, 2022

Pašto adresas 60640 Frankfurtas prie Maino, Vokietija

Telefonas +49 69 1344 0

Svetainė www.bankingsupervision.europa.eu

Visos teisės saugomos. Leidžiama perspausdinti švietimo ir nekomerciniais tikslais, jei nurodomas šaltinis.

Terminai ir santrumpų paaiškinimai pateikiami SSM glosarijuje.

HTML ISBN 978-92-899-5443-3, ISSN 2599-8560, doi:10.2866/514198 QB-BZ-22-001-LT-Q

Raštas bankams „Identification and measurement of credit risk in the context of the coronavirus (COVID-19) pandemic“ („Kredito rizikos nustatymas ir išmatavimas koronaviruso (COVID-19) pandemijos kontekste“), ECB Bankų priežiūros tarnyba, 2020 m. gruodžio mėn.

Tikslinė peržiūra yra horizontalusis projektas (peržiūra), apimantis didelę, bet tikslinę prižiūrimų įstaigų grupę (mažesnė imtis nei atliekant teminę peržiūrą).

Žr., pavyzdžiui, Progress report on the IRB roadmap, EBI, 2019 m. liepos mėn.

Žr. pagrindinę planuojamą priežiūros veiklą, numatytą praėjusiais metais išskirtai prioritetinei pažeidžiamumo sričiai „Bankų skaitmeninės transformacijos strategijų trūkumai“(ECB Bankų priežiūros tarnyba – 2022–2024 m. priežiūros prioritetai, ECB Bankų priežiūros tarnyba, 2021 m. gruodžio mėn.).

Žr. BPM pareiškimą dėl bendrojo vidaus valdymo ir polinkio rizikuoti, ECB, 2016 m. birželio mėn.

Iš tiesų, daugiau kaip 80 % bankų pripažįsta, kad jie susiduria su reikšminga klimato kaitos keliama rizika, o daugiau kaip 70 % bankų šią riziką numato savo 3–5 metų verslo planuose. Žr. „Walking the talk – Banks gearing up to manage risks from climate change and environmental degradation“ („Nuo žodžių prie darbų – bankai rengiasi valdyti klimato kaitos ir aplinkos būklės blogėjimo keliamą riziką“), ECB Bankų priežiūros tarnyba, 2022 m. lapkričio mėn.

„Economic losses from weather and climate-related extremes in Europe reached around half a trillion euros over past 40 years“, („Ekonominiai nuostoliai dėl ekstremalių oro ir klimato reiškinių Europoje per pastaruosius 40 metų sudarė apie pusę trilijono eurų“), Europos aplinkos agentūra, 2022 m. vasario 3 d.

Planas „REPower EU“, Europos Komisija, 2022 m. gegužės mėn.

2022 m. su klimato rizika susijęs testavimas nepalankiausiomis sąlygomis, ECB Bankų priežiūros tarnyba, 2022 m. liepos mėn.

Žr. ten pat.

Kaip numatyta Vadove dėl klimato ir aplinkos rizikos, ECB, 2020 m. lapkričio mėn.