- BLOG DER BANKENAUFSICHT

Katalysator für ein grüneres Finanzsystem

Blogbeitrag von Frank Elderson, Mitglied des Direktoriums der EZB und stellvertretender Vorsitzender des Aufsichtsgremiums der EZB, sowie Isabel Schnabel, Mitglied des Direktoriums der EZB

8. Juli 2022

Die EZB hat Maßnahmen eingeleitet, um die Klimabilanz ihres Portfolios zu verbessern, und sie drängt Banken zu einem besseren Management von Klima- und Umweltrisiken. Im Rahmen ihres Mandats trägt sie in ihrer Geldpolitik und bei der Bankenaufsicht Klimaschutzaspekten Rechnung.

Der Klimawandel ist relevant für Zentralbanken. Er stellt nicht nur eine existenzielle Bedrohung, sondern auch ein ernst zu nehmendes wirtschaftliches Risiko dar. Immer häufiger kommt es zu Überschwemmungen, Stürmen oder Waldbränden. Extremwetterereignisse verursachen Schäden an der Infrastruktur, vernichten Ernten und führen zu höheren Nahrungsmittelpreisen.

Um eine lebenswerte Zukunft zu sichern, hat sich die Europäische Union verpflichtet, bis 2050 Klimaneutralität zu erreichen. Dies erfordert enorme Investitionen und Innovationsleistungen und wirkt sich in der Übergangsphase auf die Inflation aus. Darüber hinaus können Teile des Kapitalstocks nicht mehr genutzt werden, und es ergeben sich Finanzrisiken.

Die EZB kann den Klimawandel also nicht außer Acht lassen. Er wirkt sich direkt auf die Preisstabilität aus und fällt damit in den Kernbereich des vorrangigen Mandats der EZB. Mit dem Klimawandel sind Finanzrisiken verbunden, die sowohl für das Risikomanagement bei den eigenen Geschäften der EZB als auch für die Bankenaufsicht relevant sind. Und da er für die europäischen Gesetzgeber Priorität hat, muss die EZB dem Klimawandel Rechnung tragen. Denn eines ihrer Ziele ist es, die allgemeine Wirtschaftspolitik in der EU zu unterstützen, soweit dies ohne Beeinträchtigung des Preisstabilitätsziels möglich ist.

Insofern kann die EZB auf dem Weg zu einem grüneren Finanzsystem innerhalb ihres Mandats eine Katalysatorfunktion einnehmen. Sie kann die Entwicklung grüner Kapitalmärkte unterstützen, die wir brauchen, um den Übergang zu einer kohlenstoffarmen Wirtschaft zu finanzieren. Und sie kann dafür sorgen, dass Banken bei ihren Kreditentscheidungen Klimarisiken angemessen berücksichtigen.

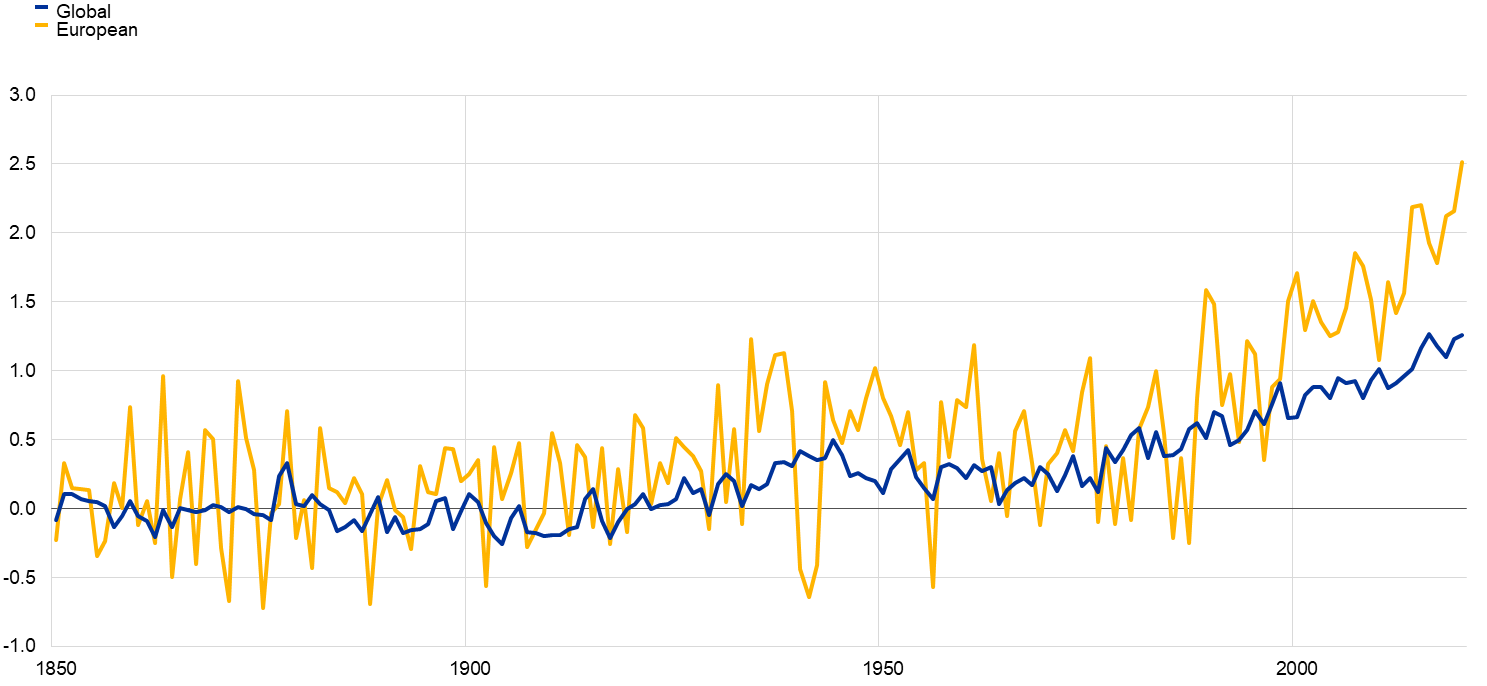

Abbildung 1

Temperaturen weltweit und in Europa

(Differenz in Grad Celsius gegenüber vorindustriellem Niveau)

Quelle: Weltweite Anomalien der Meeres- und Landtemperatur – HadCRUT (in Grad Celsius) vom Met Office Hadley Centre bereitgestellte Beobachtungsdaten.

Anmerkung: Temperaturanomalien im Vergleich zur vorindustriellen Zeit (1850 bis 1859). Die jüngsten Angaben beziehen sich auf das Jahr 2020.

Von Marktneutralität zu Klimaneutralität

In dieser Woche hat die EZB den ersten Meilenstein bei der Berücksichtigung von Klimaschutzaspekten in ihrer Geldpolitik präsentiert. Eine zentrale Maßnahme betrifft unsere Ankäufe von Vermögenswerten des privaten Sektors. Für das Portfolio der EZB an Unternehmensanleihen galt bislang das Prinzip der Marktneutralität. Das Portfolio spiegelt deshalb das bestehende Anleiheuniversum wider. Es sind aber vor allem Unternehmen aus CO2-intensiven Sektoren, die diese Anleihen ausgeben. Dies hat zur Folge, dass unser Portfolio CO2-lastig ist und sich Klimarisiken in unserer Bilanz angehäuft haben. Um diese Risiken zu reduzieren, werden wir damit beginnen, bei der Wiederanlage fälliger Unternehmensanleihen – rund 30 Milliarden € jedes Jahr – eine Umschichtung in Wertpapiere von Unternehmen mit einer besseren Klimaleistung vorzunehmen. Dies wird unser Portfolio an Unternehmensanleihen allmählich auf einen Pfad bringen, der mit dem Pariser Klimaschutzabkommen und den Zielen der EU zur Klimaneutralität im Einklang steht.

Außerdem werden wir den Anteil von Wertpapieren CO2-intensiver Unternehmen begrenzen, den eine Bank als Sicherheit hinterlegen kann, wenn sie sich Geld bei uns leiht. In Zukunft werden wir Sicherheiten auf Unternehmen und Schuldner begrenzen, die die EU-Standards für die Nachhaltigkeitsberichterstattung einhalten.

Diese Maßnahmen wirken sich auf zweierlei Weise aus: Erstens reduzieren sie unsere eigenen klimabezogenen Finanzrisiken und zweitens dienen sie als Anreiz für Anleiheemittenten, ihre Offenlegung zu verbessern und ihre CO2-Emissionen zu verringern. Dies wird letztlich dazu beitragen, Kapital in die Unterstützung des grünen Wandels umzulenken.

Widerstandsfähigkeit der Banken gegenüber Klimastress auf dem Prüfstand

Der Klimawandel spielt auch bei unserer Aufsichtstätigkeit eine wichtige Rolle. In den vergangenen Jahren haben wir damit begonnen, die Auswirkungen des Klimawandels auf die von uns beaufsichtigen Banken genauer zu prüfen. Seitdem wir 2020 erstmals unsere aufsichtlichen Erwartungen erläutert haben, drängen wir die Banken dazu, das Management und die Offenlegung ihrer Klima- und Umweltrisiken zu verbessern.

So haben wir unter anderem einen wegweisenden Bottom-up-Klimastresstest durchgeführt. Dabei haben wir festgestellt, dass drei von fünf Banken noch immer nicht über ein Rahmenwerk für Klimastresstests verfügen. Nur eine von fünf Banken berücksichtigt Klimarisiken bei der Kreditvergabe. Und die Angaben zu Emissionen von Kunden basieren bei den meisten Banken weitgehend auf Näherungswerten. Insgesamt stammt dabei die Hälfte der Erträge der Banken derzeit von Verursachern hoher Treibhausgasemissionen. Das mag heute rentabel sein, aber nicht in Zukunft. Deshalb lassen wir nicht nach in unserem Appell an die Banken – sie müssen entschlossen Schwachstellen angehen und sich zeitnah auf den Übergang zu einer klimaneutralen Wirtschaft vorbereiten, in enger Abstimmung mit ihren Kunden.

Auf dem Weg zu einem grüneren Finanzsystem

Sämtliche Akteure an den Finanzmärkten werden sich auf den grünen Wandel vorbereiten und die damit verbundenen Risiken angehen müssen. Unser Klimastresstest zeigt einmal mehr, dass für ein besseres Management von Klimarisiken ein mutiges und rasches Handeln der Banken nötig ist. Was die Geldpolitik betrifft, so werden unsere Maßnahmen nicht nur unser eigenes Risiko reduzieren, sondern auch Unternehmen und Banken dazu veranlassen, ihre CO2-Emissionen transparenter darzulegen und diese Emissionen letztlich zu verringern.

Diese Anstrengungen werden unser Finanzsystem widerstandsfähiger gegenüber Klima- und Umweltkrisen machen und dafür sorgen, dass es für den grünen Wandel besser aufgestellt ist. Es gibt noch einiges zu tun. Wir befinden uns erst am Anfang einer langen Reise. Die EZB wird zwar nicht ehrgeizige und entschlossene Maßnahmen seitens der Regierungen und Parlamente ersetzen können, im Rahmen unseres Mandats müssen wir aber unseren Beitrag leisten, und das werden wir auch tun.

Dieser Blogbeitrag wurde als Gastbeitrag in verschiedenen Zeitungen und online in ganz Europa veröffentlicht.