- EL BLOG DE SUPERVISIÓN

Un catalizador para la ecologización del sistema financiero

Frank Elderson, miembro del Comité Ejecutivo del BCE y vicepresidente del Consejo de Supervisión del BCE, e Isabel Schnabel, miembro del Comité Ejecutivo del BCE

8 de julio de 2022

El BCE está adoptando medidas para reducir la huella de carbono de su cartera y animar a los bancos a gestionar mejor los riesgos climáticos y medioambientales. En el marco de nuestro mandato, estamos incorporando consideraciones climáticas en nuestra política monetaria y en la supervisión bancaria.

El cambio climático es importante para los bancos centrales. No solo es una amenaza existencial para la civilización, sino que también plantea graves riesgos para la economía. Las inundaciones, las tormentas y los incendios descontrolados son cada vez más frecuentes. Estos fenómenos meteorológicos extremos causan daños en las infraestructuras, arruinan cosechas y provocan aumentos de los precios de los alimentos.

Para asegurar un futuro habitable, la Unión Europea se ha comprometido a alcanzar la neutralidad climática en 2050, lo que requerirá enormes inversiones e innovación, e influirá en la inflación durante la fase de transición. También hace innecesario parte del stock de capital y crea riesgos financieros.

En consecuencia, el BCE no puede ignorar el cambio climático, ya que afecta directamente a la estabilidad de precios y, por lo tanto, es clave para su mandato primordial. También genera riesgos financieros, que son importantes tanto para la gestión de riesgos de sus propias operaciones, como para la supervisión bancaria. Asimismo, dado que el cambio climático es una prioridad para los legisladores europeos, el BCE debe tenerlo en cuenta en relación con su objetivo de apoyar las políticas económicas generales de la Unión Europea, sin perjuicio del objetivo de estabilidad de precios.

De este modo, el BCE puede, dentro de su mandato, actuar como catalizador para la ecologización del sistema financiero, apoyar el desarrollo de mercados de capital verdes, que son necesarios para financiar la transición a una economía baja en carbono, y asegurar que los bancos tengan debidamente en cuenta los riesgos climáticos en sus decisiones de concesión de préstamos.

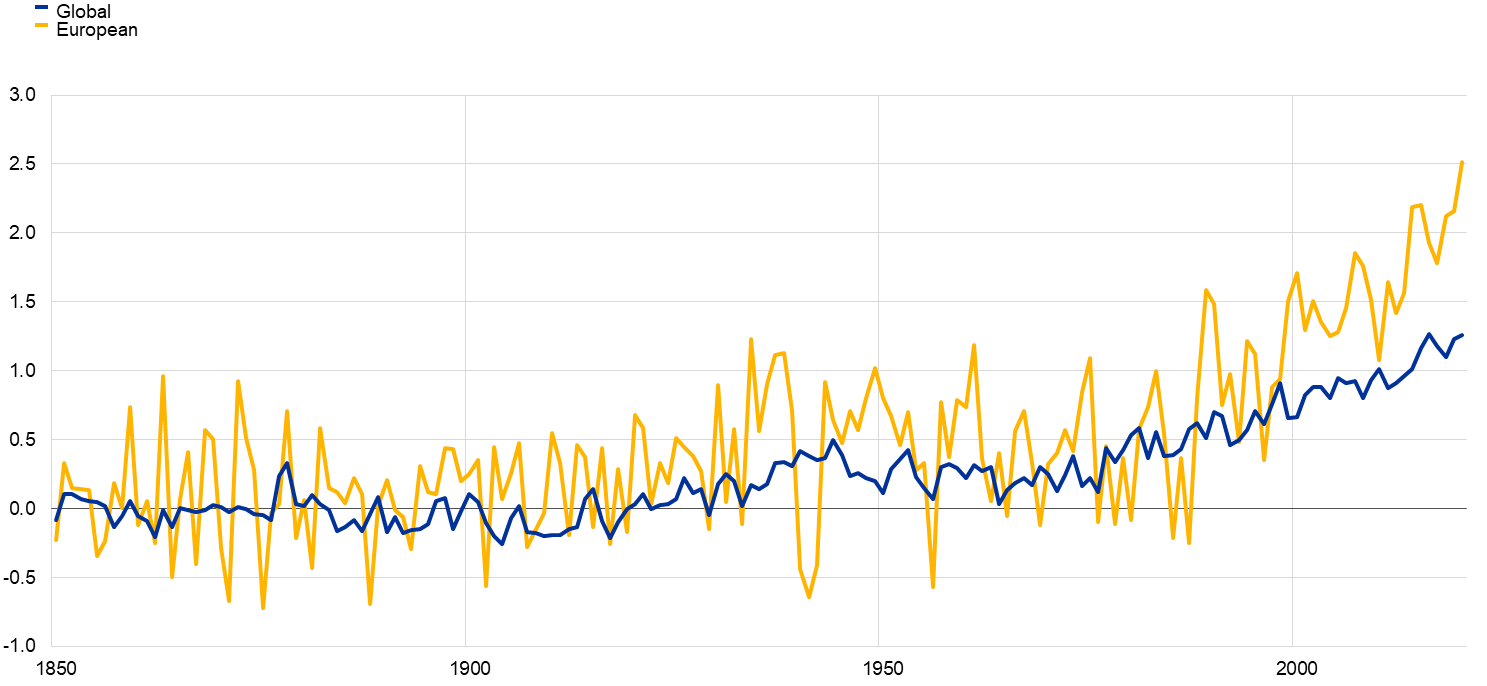

Gráfico 1

Temperaturas en Europa y en el mundo

(diferencia con respecto a los niveles preindustriales en grados Celsius)

Fuente: Series de datos de anomalías térmicas anuales mundiales (tierra y océano) – HadCRUT (grados Celsius) elaboradas por Met Office Hadley Centre.

Notas: Las anomalías térmicas se presentan en comparación con el período preindustrial 1850-1899. La observación más reciente corresponde a 2020.

De la neutralidad de mercado a la neutralidad en carbono

Esta semana el BCE presentó el primer hito para la incorporación de consideraciones climáticas en su política monetaria. Una medida importante se refiere a nuestras compras de activos del sector privado. Hasta ahora, la cartera de bonos corporativos del BCE se ha guiado por la neutralidad de mercado y, en consecuencia, refleja el universo de bonos existente. Sin embargo, son las empresas de sectores intensivos en carbono, en particular, las que emiten este tipo de bonos. Esto ha propiciado un sesgo de carbono en nuestra cartera y una acumulación de riesgos climáticos en nuestro balance. Para reducir estos riesgos comenzaremos a reorientar las reinversiones de las amortizaciones de los bonos corporativos que vayan venciendo —unos 30.000 millones de euros cada año— hacia activos emitidos por empresas con mejor comportamiento climático. Con ello, nuestras tenencias de bonos corporativos se situarán gradualmente en una senda compatible con los objetivos del Acuerdo de París y de neutralidad climática de la UE.

Asimismo, limitaremos la proporción de activos de empresas intensivas en carbono que los bancos pueden aportar como garantía para obtener financiación en nuestras operaciones. En el futuro, solo aceptaremos como garantía activos de empresas y de deudores que cumplan las normas de información sobre sostenibilidad de la UE.

Estas medidas tienen dos efectos. Por un lado, reducen nuestros propios riesgos financieros asociados al cambio climático y, por otro, animan a los emisores de bonos a mejorar su divulgación de información y a reducir sus emisiones de carbono. Esto, en última instancia, puede contribuir a orientar el capital para apoyar la transición verde.

Prueba de resistencia de los bancos ante las perturbaciones climáticas

El cambio climático también tiene un papel destacado en nuestra actividad de supervisión. En los últimos años hemos comenzado a estudiar con mucho más detalle cómo el cambio climático afecta a los bancos que supervisamos. Desde que aclaramos nuestras expectativas supervisoras en 2020, hemos estado animando a los bancos a que mejoren su gestión de los riesgos climáticos y medioambientales y la información que divulgan al respecto.

Como parte de estos esfuerzos, hemos llevado a cabo una prueba de resistencia climática pionera, de carácter desagregado, y hemos llegado a la conclusión de que: tres de cada cinco bancos aún no disponen de un marco de pruebas de resistencia climática; solo uno de cada cinco tiene en cuenta los riesgos climáticos al conceder préstamos; la mayoría de los bancos depende considerablemente de datos basados en indicadores aproximados para cuantificar las emisiones de sus clientes; y, en términos agregados, la mitad de sus ingresos proviene actualmente de grandes emisores de gases de efecto invernadero. Esto puede ser rentable hoy, pero no en el futuro. Por lo tanto, seguiremos recordando a los bancos que deben dar pasos decisivos para subsanar estas deficiencias y prepararse para una transición a tiempo a una economía neutra en carbono, a la vez que deben interactuar estrechamente con sus clientes.

Hacia un sistema financiero más verde

Todos los participantes en los mercados financieros tendrán que prepararse para la transición verde y afrontar los riesgos resultantes. Nuestra prueba de resistencia climática demuestra, una vez más, que los bancos deben actuar de forma audaz y urgente para gestionar mejor los riesgos derivados del cambio climático. Nuestras actuaciones de política monetaria no solo reducirán nuestras propias exposiciones a esos riesgos, sino que también animarán a las empresas y a los bancos a ser más transparentes sobre sus emisiones de carbono y, en última instancia, a reducirlas.

Estos esfuerzos contribuirán a que nuestro sistema financiero resista mejor las crisis climáticas y medioambientales y a que esté mejor preparado para la transición verde. Aún queda mucho trabajo por hacer y este solo es el comienzo de un largo viaje. Aunque las medidas del BCE no pueden sustituir a una actuación ambiciosa y decidida de los Gobiernos y los parlamentos, tenemos el deber de hacer cuanto esté en nuestras manos dentro de nuestro mandato, y así lo haremos.

Esta entrada del blog del BCE se publicó como artículo de opinión en varios periódicos y sitios web de toda Europa.