- TOEZICHT-BLOG

Een katalysator voor de vergroening van het financiële stelsel

Blogpost van Frank Elderson, directielid van de ECB en vicevoorzitter van de Raad van Toezicht van de ECB, en Isabel Schnabel, directielid van de ECB

8 juli 2022

De ECB neemt maatregelen om de CO2-voetafdruk in haar portefeuille te verkleinen en spoort banken aan klimaat- en milieurisico’s beter te beheersen. Binnen ons mandaat nemen we klimaatverandering in overweging bij ons monetair beleid en ons bankentoezicht.

Klimaatverandering is een belangrijk thema voor centrale banken. Klimaatverandering bedreigt ons bestaan en brengt ernstige risico’s mee voor de economie. Overstromingen, stormen en bosbranden komen steeds vaker voor. Door extreme weersomstandigheden loopt de infrastructuur schade op, gaan oogsten verloren en stijgen de voedselprijzen.

Om een leefbare toekomst te garanderen, wil de Europese Unie uiterlijk in 2050 klimaatneutraal zijn. Daarvoor zijn enorme investeringen en innovatie nodig, en tijdens de overgangsfase zal dit ook zijn uitwerking hebben op inflatie. Dit maakt ook delen van de kapitaalvoorraad overbodig en creëert financiële risico's.

De ECB kan klimaatverandering dus niet negeren. Klimaatverandering heeft immers een rechtstreeks effect op prijsstabiliteit, de hoofdopdracht van de ECB. Klimaatverandering creëert financiële risico's, die zowel voor de risicobeheersing van de eigen transacties van de ECB als voor het bankentoezicht belangrijk zijn. En aangezien klimaatverandering ook een prioriteit is voor de Europese wetgevers, neemt de ECB klimaatverandering in overweging vanwege haar doelstelling om het algemene economische beleid van de EU te ondersteunen, zonder afbreuk te doen aan de prijsstabiliteit.

Zo kan de ECB, binnen haar mandaat, optreden als katalysator voor de vergroening van het financiële stelsel. Ze kan de ontwikkeling van groene kapitaalmarkten ondersteunen, die noodzakelijk zijn voor de financiering van de transitie naar een CO2-arme economie. En ze kan ervoor zorgen dat banken klimaatrisico’s voldoende laten meewegen in hun beslissingen over kredietverlening.

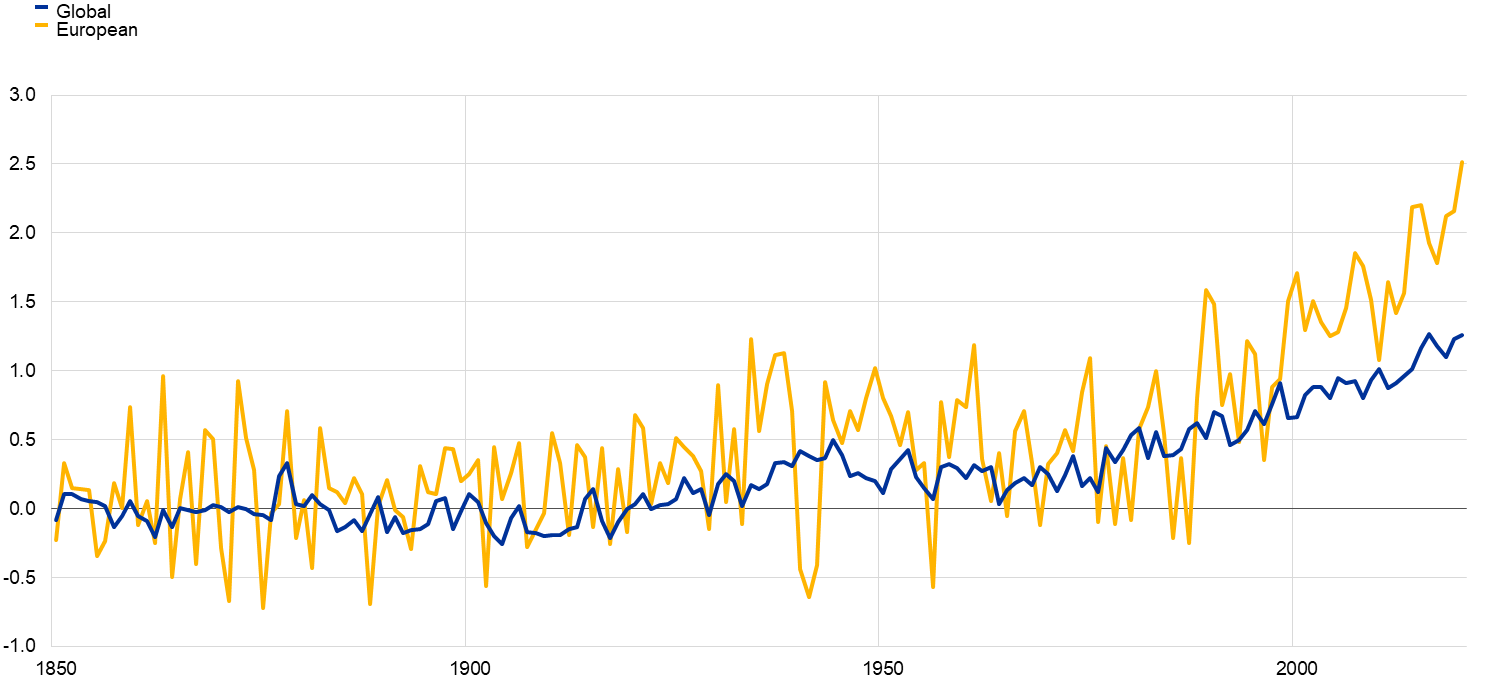

Grafiek 1

Temperatuur wereldwijd en in Europa

(verschil in graden Celsius ten opzichte van de pre-industriële tijd)

Bron: Wereldwijde temperatuurafwijkingen op jaarbasis (land en oceaan) – HadCRUT (graden Celsius) afkomstig van de gegevensreeks met waarnemingen van Met Office Hadley Centre.

Toelichting: De temperatuurafwijkingen worden getoond ten opzichte van de pre-industriële tijd tussen 1850 en 1899. De meest recente waarneming betreft 2020.

Van marktneutraal naar CO2-neutraal

Deze week heeft de ECB de eerste mijlpaal voor de opname van klimaatoverwegingen in haar monetair beleid gepresenteerd. Een belangrijke maatregel in dat kader gaat over onze aankopen van activa van de private sector. Tot nu toe werd de samenstelling van de portefeuille van bedrijfsobligaties bepaald door het principe van marktneutraliteit: het weerspiegelt dus het bestaande universum van obligaties. Maar het zijn vooral bedrijven uit CO2-intensieve sectoren die deze obligaties uitgeven. Dit heeft geleid tot een vertekening binnen onze portefeuille en een opeenstapeling van klimaatrisico’s op onze balans. Om deze risico’s te verminderen gaan we vanaf nu de herinvesteringen van bedrijfsobligaties – goed voor circa € 30 miljard per jaar – herbalanceren ten gunste van activa van bedrijven die beter presteren op het gebied van klimaat. Dat zal onze portefeuille aan bedrijfsobligaties geleidelijk in lijn brengen met de afspraken uit het klimaatakkoord van Parijs en de doelstellingen van de EU voor klimaatneutraliteit.

Daarnaast zullen we het aandeel activa van CO2-intensieve bedrijven beperken bij het onderpand dat banken kunnen inzetten wanneer ze bij ons lenen. In de toekomst beperken we onderpand tot bedrijven en debiteuren die zich houden aan de EU-normen voor duurzaamheidsrapportage.

Deze maatregelen hebben twee effecten: enerzijds verminderen ze onze eigen financiële klimaatrisico’s en anderzijds stimuleren ze emittenten van obligaties om hun verantwoording te verbeteren en hun CO2-uitstoot te reduceren. Uiteindelijk zorgt dit ervoor dat kapitaal bijdraagt aan de groene transitie.

Testen van de weerbaarheid van banken tegen klimaatstress

Klimaatverandering speelt ook een belangrijke rol bij onze toezichtswerkzaamheden. De afgelopen jaren zijn we veel meer gaan kijken naar het effect van klimaatverandering op de banken die onder ons toezicht staan. Sinds we onze toezichtsverwachtingen in 2020 hebben verduidelijkt, sporen we banken ertoe aan hun beheersing en verantwoording van klimaat- en milieurisico’s te verbeteren.

In dit kader hebben we nu een allereerste ‘bottom-up’ klimaatstresstest uitgevoerd. De uitkomsten daarvan laten zien dat drie van de vijf banken nog niet beschikken over een stresstestraamwerk voor klimaatrisico’s. Slechts één op de vijf banken weegt klimaatrisico’s mee bij kredietverlening. De meeste banken leunen zwaar op schattingen om de uitstoot van hun klanten te kwantificeren. In totaal is de helft van de inkomsten van banken op dit moment afkomstig van bedrijven die veel broeikasgassen uitstoten. Dit kan wellicht vandaag winstgevend zijn, maar morgen niet meer. Daarom zullen we banken erop blijven wijzen dat ze daadkrachtig moeten optreden om de tekortkomingen weg te werken en zich voor te bereiden op een tijdige transitie naar een CO2-neutrale economie, in nauw contact met hun klanten.

Op weg naar een groener financieel stelsel

Iedereen die actief is op de financiële markten moet zich voorbereiden op de groene transitie en de daaraan verbonden risico’s aanpakken. Onze klimaatstresstest laat zien dat banken vastberaden de risico’s van klimaatverandering moeten aanpakken. Onze maatregelen bij het monetair beleid zullen niet alleen onze eigen blootstelling aan deze risico’s verminderen, maar ook bedrijven en banken aanmoedigen transparanter te zijn over hun koolstofuitstoot en die uiteindelijk terug te dringen.

Hierdoor wordt ons financiële stelsel beter bestand tegen klimaat- en milieurampen en beter toegerust voor de groene transitie. Er is nog veel werk aan de winkel. We staan nog maar aan het begin van een lange reis. De maatregelen van de ECB kunnen ambitieus en doortastend optreden van regeringen en parlementen niet vervangen. Maar binnen ons mandaat hebben we de plicht onze rol te spelen, en dat zullen we doen.

Dit blogbericht is als opiniestuk verschenen in diverse kranten en websites in heel Europa.