Výročná správa ECB o činnosti dohľadu 2023

Predslov Christine Lagardovej, prezidentky ECB

Európske banky sa aj v roku 2023 museli vyrovnať s náročnými výzvami. Čelili slabej ekonomike eurozóny a rastúcim geopolitickým rizikám vyvolaným najmä neoprávneným vojnovým ťažením Ruska proti Ukrajine a tragickým konfliktom na Blízkom východe. Na jar ovplyvnilo trhy s financovaním finančné napätie v iných jurisdikciách. A keďže všetko naznačovalo, že inflácia zostane ešte dlho veľmi vysoká, ECB pokračovala v sprísňovaní svojej menovej politiky.

Tvrdá práca v predchádzajúcich rokoch zameraná na zvýšenie odolnosti bánk eurozóny sa však vyplatila. Banky si udržali solídnu kapitálovú a likviditnú pozíciu a agregovaný ukazovateľ vlastného kapitálu Tier 1 (CET1) dohliadaných bánk dosiahol 15,6 %, teda takmer na úrovni svojho horného rekordu. To pomohlo ochrániť sektor pred vonkajšími šokmi a umožnilo bankám hladkú transmisiu sprísnenia politiky ECB do ekonomiky.

Niekoľko výziev však ďalej pretrváva. Kým vyššie úrokové sadzby ovplyvnili čisté úrokové marže bánk v eurozóne, čo sa premietlo do priemernej návratnosti vlastného kapitálu na úrovni 10 % v treťom štvrťroku 2023, úrokové sadzby vkladov rastú a objem problémových úverov sa zvyšuje. Orgány dohľadu budú naďalej pozorne sledovať riziká. Sústredia sa najmä na expozície bánk voči zraniteľným sektorom, ako sú komerčné nehnuteľnosti, a budú sa zaoberať obavami týkajúcimi sa rámca riadenia a vnútornej kontroly rizík v bankách.

Pri riešení štrukturálnych výziev vyplývajúcich zo zmeny klímy a digitalizácie bude mať zásadný význam odolnosť a schopnosť prispôsobiť sa. V roku 2024 majú banky splniť očakávania dohľadu ECB týkajúce sa klimatických a environmentálnych rizík, ktoré majú začleniť do svojich stratégií a procesov riadenia rizík. A keďže sa čoraz viac rozširuje využívanie umelej inteligencie, orgány dohľadu budú naďalej pozorne sledovať a preverovať stratégie digitalizácie bánk a ich odolnosť voči kybernetickým útokom. Toto úsilie prispeje k zachovaniu silnej pozície bánk a plneniu ich úlohy pri podpore hospodárstva eurozóny na ceste k ekologickejšej a digitálnejšej budúcnosti.

Úvodný rozhovor s Claudiou Buchovou, predsedníčkou Rady pre dohľad

Funkciu predsedníčky Rady pre dohľad ECB ste prevzali v januári 2024. Akými zásadami sa budete riadiť pri výkone tejto dôležitej úlohy?

Ako orgán dohľadu musíme mať vždy na pamäti, že konáme v mene verejnosti. Banky zohrávajú v bežnom živote obrovskú úlohu: ochraňujú vklady, sprostredkúvajú platby a požičiavajú peniaze domácnostiam a firmám. Našou úlohou je postarať sa, aby boli banky bezpečné a nepodstupovali príliš mnoho rizík.

Má to veľmi konkrétne dôsledky pre prax: musíme sa pozerať do budúcnosti a myslieť kriticky, presne tak, ako uvádza Bazilejský výbor vo svojich Základných zásadách účinného bankového dohľadu. Osobitne dôležitý je pohľad do budúcnosti, keďže mnohé ekonomiky a spoločnosti dnes dosiahli prelomový bod. Musíme byť kritickí a rozmýšľať inovatívne. Dobre fungujúce banky sú pre spoločnosť jednoznačne prospešné. Banky sú však privátne subjekty a v konečnom dôsledku sa správajú vždy tak, aby konali v prospech svojich akcionárov. My ako orgán dohľadu musíme zabezpečiť, aby zároveň konali aj v prospech spoločnosti.

Európsky bankový dohľad oslavuje v roku 2024 svoje desiate výročie. Do akej miery je zrelý a čo by bolo ešte treba vylepšiť?

Vďaka jednotnému mechanizmu dohľadu (Single Supervisory Mechanism – SSM) dosiahla Európa významný pokrok v oblasti budovania inštitúcií a delegovania právomocí na európsku úroveň. Pred desiatimi rokmi bolo prostredie dohľadu v Európe fragmentované z hľadiska inštitúcií aj postupov. Cezhraničné riziká sa často ignorovali a nebolo možné vzájomne banky porovnávať. Každá z krajín mala vlastné štandardy dohľadu.

V súčasnosti máme silné právomoci v oblasti dohľadu na európskej úrovni a zároveň úzko spolupracujeme s vnútroštátnymi orgánmi. Myslím si, že spôsob, akým je dnes európsky bankový dohľad organizovaný, môže slúžiť ako vzor pre iné oblasti politiky, v ktorých môže byť potrebná väčšia integrácia.

Ale pravdaže, aj my sa stále môžeme zlepšovať. Jedným z mojich cieľov je dosiahnuť ešte väčšiu integráciu európskeho dohľadu. Rok 2024, rok nášho desiateho výročia, sme nazvali „rokom integrácie“. Bude zahŕňať viacero iniciatív na ďalšiu podporu výmeny poznatkov, investovanie do spoločných technológií dohľadu a využívanie odborných znalostí vnútroštátnych orgánov dohľadu. Tieto snahy podporia našu kultúru „jedného tímu“.

Ako sa podľa vás darilo dohliadaným bankám v roku 2023?

Európske banky sa ukázali byť odolné voči šokom, ktoré v posledných rokoch zasiahli naše ekonomiky. Pandémia COVID‑19, rastúce ceny energií a inflácia, ruská invázia na Ukrajinu a nedávno aj konflikt na Blízkom východe – to všetko spôsobilo, že naše ekonomiky sú pod tlakom. Účinky týchto šokov sa prejavujú vo vyššej inflácii, vyšších úrokových sadzbách a slabšom hospodárskom raste. Boli sme svedkami najvýraznejšieho zvýšenia úrokových sadzieb v histórii ECB.

Vyššie úrokové sadzby sú určite dôležitým faktorom výrazného nárastu ziskovosti bánk, a to aj preto, že banky sa neponáhľali s prenosom tohto zvýšenia do sadzieb vkladov. Kapitálová pozícia bánk zostala silná a vysoko nad úrovňou regulačných požiadaviek. Nerealizované straty európskych bánk z poklesu hodnoty cenných papierov boli relatívne nízke. Ich likviditné pozície zostali silné aj po postupnom zrušení mimoriadnej podpory likvidity zo strany ECB. Možno to pripísať zmenám v oblasti regulácie a dohľadu, ktoré boli zavedené po globálnej finančnej kríze. Musíme však tiež uznať, že banky profitovali zo silných menových a fiškálnych opatrení v reakcii na minulé šoky.

Preto nie je priestor na falošnú spokojnosť. Pretrváva zvýšená miera makrofinančných a geopolitických rizík a v mnohých krajinách sa reálna ekonomika musí prispôsobiť štrukturálnym zmenám. To môže ovplyvniť banky prostredníctvom zvýšeného kreditného rizika a rizika likvidity. V skutočnosti sa už niektoré vznikajúce riziká začali prejavovať. Zaznamenávame nárast riadne nesplácaných úverov, bankrotov podnikov a miery zlyhaní. Budeme pokračovať v úsilí o posilnenie odolnosti bánk, nad ktorými vykonávame dohľad. A budeme riešiť nedostatky zistené v ich riadení a riadení rizík.

Aké ponaučenie si podľa vás môže európsky bankový dohľad vziať z turbulencií na trhu v marci 2023?

Pre mňa je hlavným ponaučením, že ku krízam často dochádza vtedy, keď je zlé riadenie rizík bánk vystavené negatívnym vonkajším šokom. Má to pre nás dva konkrétne dôsledky.

Po prvé, ako orgán dohľadu musíme byť proaktívni a riešiť zistené nedostatky hneď na začiatku. Udalosti z marca 2023 ukázali, že aj problém v menších lokálne pôsobiacich bankách môže mať globálne dôsledky, ak sa nerieši proaktívne. Preto na medzinárodnej úrovni skúmame nedostatky v regulačnom rámci, napríklad v oblasti rizika likvidity a úrokového rizika, a diskutujeme o dôsledkoch z hľadiska účinnosti dohľadu.

Po druhé, musíme veľmi dobre chápať, ako zmeny v makroprostredí vplývajú na banky. Americké aj švajčiarske orgány uznali, že nedostatky v riadení rizík a riadení bánk existovali už pred týmito turbulenciami. V priaznivom makroekonomickom prostredí tieto trhliny nespôsobujú veľké škody. Keď sa však situácia obráti, stanú sa exponované a môžu poškodiť celý finančný systém.

Samozrejme, dostatočná úroveň kapitálu v systéme je prvou obrannou líniou proti nepredvídaným udalostiam a vonkajším šokom. Zmierňuje tiež negatívny vplyv zlého riadenia a nedostatkov v riadení rizík.

Účinnosť dohľadu je aktuálnou otázkou a bola tiež predmetom odporúčania v externom hodnotení procesu preskúmania a hodnotenia orgánmi dohľadu (SREP). Ako chcete zefektívniť európsky bankový dohľad?

Byť efektívnym znamená pre orgán dohľadu zabezpečiť, aby sa príslušné zistenia premietli do konkrétnych zlepšení rizikových profilov a odolnosti bánk. Je to hlavné ponaučenie z udalostí minulej jari. Byť efektívnym však tiež znamená zamerať sa na relevantné riziká.

Pravdupovediac, už nejaký čas venujeme pozornosť efektivite európskeho bankového dohľadu. Som veľmi vďačná Andreovi Enriovi, že vymenoval expertnú poradnú skupinu na preskúmanie SREP. Správa skupiny pre nás obsahuje jasné odporúčania: mali by sme byť prispôsobivejší a dôraznejší, viac sa zamerať na riziká, mali by sme zvýšiť svoju efektívnosť a účinnosť a naplno využívať všetky nástroje dohľadu.

O týchto odporúčaniach sme v rámci Rady pre dohľad intenzívne diskutovali. Niektoré z nich sa realizovali už v cykle SREP 2023. Máme nový rámec tolerancie rizík a viacročné hodnotenie SREP, ktoré orgánom dohľadu poskytuje väčšiu flexibilitu pri zameraní sa na slabé miesta jednotlivých bánk. A o ďalších odporúčaniach budeme uvažovať pre cyklus SREP 2025. Ako Frank Elderson vysvetlil vo svojom nedávnom prejave, posilňujeme náš dohľad aj prostredníctvom prísnejších opatrení.

Aké budú podľa vás najväčšie výzvy pre európske banky v blízkej budúcnosti?

Povedala by som, že najväčšie výzvy pre banky sú zmeny v makrofinančnom a geopolitickom prostredí a vývoj konkurenčného prostredia.

Končí sa obdobie veľmi nízkych úrokových sadzieb. Toto prostredie mohlo podnecovať banky k tomu, aby na podporu ziskov podstupovali väčšie riziko. Napriek nedávnym šokom ovplyvňujúcim HDP zostala miera nesolventnosti a zlyhaní veľmi nízka, rovnako ako opravné položky tvorené k bankovým úverom. Tento nesúlad je z veľkej časti spôsobený bezprecedentnou fiškálnou a menovou podporou, ktorá chránila súvahy bánk pred týmito šokmi.

Má to vplyv na budúce hodnotenie rizík, keďže minulé údaje o zlyhaných úveroch skutočne neodrážajú riziká súvisiace s kvalitou aktív, ktoré hrozia v budúcnosti. Mnohé z rizík, ktorým sú banky vystavené, ako napríklad kybernetické riziko či klimatické, environmentálne a geopolitické riziko, sa navyše objavili len nedávno.

Je preto veľmi dôležité, aby banky prispôsobili svoje postupy riadenia rizík novému prostrediu.

Druhou výzvou, ktorej banky čelia, je meniace sa konkurenčné prostredie. Podiel nebankových finančných inštitúcií na trhu sa zvýšil. Hoci inovácie, ako napríklad technológia distribuovanej databázy transakcií a umelá inteligencia, poskytujú bankám príležitosti na zvýšenie produktivity, zároveň tiež umožňujú, aby sa noví účastníci na trhu stali výzvou pre existujúce obchodné modely. Inovácie a väčšia hospodárska súťaž môžu zlepšiť ekonomickú prosperitu, zároveň však prinášajú nové riziká. Ak banky vidia, že sa ich marže znižujú, môžu sa zamerať na potenciálne rizikovejšie aktivity. Mohli by napríklad uvoľniť svoje štandardy upisovania. Preto pozorne sledujeme expozície bánk voči nebankovým subjektom a digitálnemu ekosystému a monitorujeme, ako zvýšená konkurencia ovplyvňuje ich obchodné modely.

Ako vidíte budúcnosť bankovej únie?

V prvých dvoch pilieroch bankovej únie – dohľade a riešení krízových situácií – sme dosiahli veľmi dobrý pokrok, no v treťom pilieri, ochrane vkladov, napredujeme oveľa pomalšie. Myslím si, že ďalšie odkladanie dokončenia bankovej únie by mohlo byť škodlivé. Musíme sa pripraviť na potenciálne nepriaznivejšie prostredie, čo si vyžaduje odstránenie zostávajúcich medzier v európskych rámcoch krízového riadenia a ochrany vkladov.

Tri piliere bankovej únie sú v skutočnosti úzko prepojené. Dohľad zabezpečuje, aby pravdepodobnosť zlyhania bánk bola nízka, a ak k zlyhaniu dôjde, aby nebolo závažné. Ani ten najkvalitnejší dohľad však nemôže a ani by nemal zabrániť všetkým zlyhaniam. V prípade zlyhania by sa malo minimalizovať narušenie bankových služieb a mali by sa ochrániť peniaze daňových poplatníkov. A tu prichádza na rad druhý pilier – dôveryhodný a účinný režim riešenia krízových situácií pod záštitou Jednotnej rady pre riešenie krízových situácií.

Tretí pilier – spoločný systém ochrany vkladov – si jednoznačne vyžaduje viac práce. Nevyhnutným prvkom ochrany vkladateľov je poistenie vkladov. No ako každé poistenie, môže podporovať aj morálny hazard a podstupovanie rizika. Preto európsky bankový dohľad zabezpečuje konzistentné uplatňovanie vysokých štandardov dohľadu vo všetkých zúčastnených krajinách.

V súčasnosti je ochrana vkladov zväčša organizovaná na vnútroštátnej úrovni, čo nie je v súlade s bankovým dohľadom a riešením krízových situácií na európskej úrovni. Potrebujeme európsky systém ochrany vkladov, ktorý by zabezpečil jednotnú úroveň ochrany vkladateľov v celej eurozóne. Takýto krok by mohol podporiť lepšiu integráciu bankových trhov a cezhraničné zdieľanie rizika.

Chcela by som tiež zdôrazniť, že zdedené aktíva už nie sú dôvodom na odkladanie ďalších krokov. Keď sa začal projekt bankovej únie, zdalo sa rozumné zamerať sa najprv na odstránenie týchto aktív zo súvah bánk. Podarilo sa nám to – podiel problémových úverov významných bánk klesol zo 7,5 % v roku 2015 na 1,9 % v treťom štvrťroku 2023 a približuje sa k svojmu rekordnému minimu.

1 Bankový dohľad v roku 2023

1.1 Odolnosť bánk podliehajúcich európskemu bankovému dohľadu

1.1.1 Úvod

Prudenciálna regulácia a politika dohľadu pomohli dostať banky v eurozóne do dobrej pozície napriek neistému hospodárskemu prostrediu

Proces preskúmania a hodnotenia orgánmi dohľadu (Supervisory Review and Evaluation Process – SREP) v roku 2023 potvrdil, že banky v eurozóne aj naďalej vykazujú odolnosť so silnými kapitálovými a likviditnými pozíciami, a to aj napriek neistému hospodárskemu prostrediu. Banky sú celkovo dobre kapitalizované. Agregovaný ukazovateľ vlastného kapitálu Tier 1 (Common Equity Tier 1 – CET1) sa vrátil na historické maximá zaznamenané v roku 2021, keď v treťom štvrťroku 2023 vo významných inštitúciách dosiahol 15,6 % a v menej významných inštitúciách až 17,7 %. Zlepšili sa aj agregované ukazovatele finančnej páky, ktoré v prípade významných inštitúcií dosiahli 5,6 % (+0,5 percentuálneho bodu) a v prípade menej významných inštitúcií 9,3 % (+0,7 percentuálneho bodu).

Napriek poklesu rezerv likvidity od začiatku súčasného cyklu sprísňovania menovej politiky majú významné inštitúcie z hľadiska plnenia regulačných požiadaviek celkovo dostatočné rezervy likvidity. V treťom štvrťroku 2023 bol agregovaný ukazovateľ krytia likvidity významných inštitúcií na úrovni 159 %, čo je nárast z hodnoty 140 % zaznamenanej pred pandémiou. V prípade menej významných inštitúcií bol tento ukazovateľ vyšší a predstavoval 205 %.

Utlmený hospodársky rast v prvých deviatich mesiacoch roka 2023, slabý hospodársky výhľad v prostredí prísnejších podmienok financovania a zvýšené geopolitické napätie však prispeli k vysokej úrovni neistoty v súvislosti s makrofinančným prostredím.

Ziskovosť bánk sa v roku 2023 naďalej zlepšovala, pokiaľ však ide o udržateľnosť výrazného rastu ziskovosti, orgány dohľadu zostávajú opatrné

V treťom štvrťroku 2023 dosiahla súhrnná ročná návratnosť vlastného kapitálu významných inštitúcií od začiatku roka 10 %, čo predstavuje nezmenenú úroveň v porovnaní s predchádzajúcim štvrťrokom a nárast oproti úrovni 7,6 % spred roka. Menej významné inštitúcie dosiahli v treťom štvrťroku 2023 nižšiu medziročnú návratnosť vlastného kapitálu, na úrovni 8,0 %, čo je menej ako 8,3 % v predchádzajúcom štvrťroku, no výrazne viac ako 1,3 % pred rokom.

Hlavným faktorom ziskovosti v roku 2022 a v prvých deviatich mesiacoch roka 2023 boli čisté úrokové marže. Tým sa viac než vykompenzoval stagnujúci alebo mierne klesajúci objem poskytovaných úverov. Príjmy z obchodovania a investičného bankovníctva sa v porovnaní s rokom 2022 znížili o 5 %, pričom nevýrazné poplatky za akcie, fixný príjem a komodity v druhom štvrťroku boli čiastočne kompenzované priaznivým vývojom v treťom štvrťroku a, v prípade niektorých bánk, aj obchodovaním s úvermi.

Orgány dohľadu v roku 2023 naďalej pozorne sledovali otázky udržateľnosti prudkého rastu ziskovosti a kreditného rizika vyplývajúceho z expozícií voči zraniteľným sektorom, ako sú nehnuteľnosti na bývanie a podnikanie. Orgány dohľadu sa naďalej zameriavali aj na vnútorné riadenie a riadenie rizík. Hlavným rizikom pre zisk bánk v eurozóne boli vyššie náklady na financovanie. Očakáva sa, že náklady na vklady, ktoré sa doteraz pomaly prispôsobovali, sa budú ďalej zvyšovať, keďže konkurenčný tlak sa zvyšuje a vkladatelia presúvajú svoje prostriedky z vkladov splatných na požiadanie do termínovaných vkladov, ktoré prinášajú vyššie úročenie.

Údaje za prvých deväť mesiacov roku 2023 ukazujú postupný, aj keď mierny nárast objemu problémových úverov (non-performing loans – NPL). Naďalej pretrvával inflačný a trhový tlak na portfóliá citlivé na kreditné riziko, ako sú spotrebiteľské úvery, rezidenčné a komerčné nehnuteľnosti, ako aj na malé a stredné podniky. V dôsledku toho môže mať zvýšená tvorba opravných položiek z dôvodu vyššieho kreditného rizika vplyv na budúce zisky.

1.1.2 Záťažové testovanie a ad hoc zber údajov o nerealizovaných stratách

1.1.2.1 Záťažové testovanie bánk v eurozóne

ECB v roku 2023 vykonala dva záťažové testy významných inštitúcií v eurozóne. Na celoúnijnom záťažovom teste, ktorý koordinoval Európsky orgán pre bankovníctvo (European Banking Authority – EBA), sa zúčastnilo 57 veľkých bánk v eurozóne. Na súbežnom záťažovom teste, ktorý koordinovala ECB, sa zúčastnilo ďalších 41 stredne veľkých významných inštitúcií. Tieto dve hodnotenia predstavovali každoročný záťažový test dohľadu, ktorý je ECB povinná uskutočniť na základe právnych predpisov EÚ.[1]

Orgán EBA uverejnil podrobné výsledky celoúnijného záťažového testu v roku 2023 za 57 najväčších bánk v eurozóne. ECB zverejnila individuálne výsledky za ďalších 41 stredne veľkých bánk, ako aj správu o celkových konečných výsledkoch záťažového testu bánk v eurozóne za celú vzorku 98 dohliadaných subjektov.

Bankový sektor eurozóny by mohol odolať prudkému hospodárskemu poklesu, aj keď je stále potrebné pokračovať v monitorovaní

Výsledky záťažového testu ECB z roku 2023 ukázali, že bankový sektor eurozóny by dokázal odolať prudkému hospodárskemu poklesu. V nepriaznivom scenári by pomer CET1 na konci roka 2025 klesol v priemere o 4,8 percentuálneho bodu na 10,4 %.[2] Výrazné zlepšenie kvality aktív a ziskovosti bánk v porovnaní s predchádzajúcim testom spolu s výraznou akumuláciou kapitálu v poslednom desaťročí (graf 1) pomohlo bankám odolať výrazne nepriaznivému scenáru. Napriek tomu boli v záťažovom teste identifikované aj potenciálne zraniteľné miesta, čo si vyžaduje nepretržité monitorovanie rizík.

Výsledky záťažového testu ECB využíva ako podklad pri ročnom procese SREP. Kvantitatívne výsledky zohrávajú kľúčovú úlohu pri určovaní odporúčaní druhého piliera, ktoré v niektorých prípadoch po prvýkrát zahŕňajú aj odporúčania druhého piliera týkajúce sa ukazovateľa finančnej páky. Kvalitatívne výsledky záťažového testu sú zahrnuté do časti SREP súvisiacej s riadením rizík, čo môže mať vplyv na požiadavky druhého piliera.

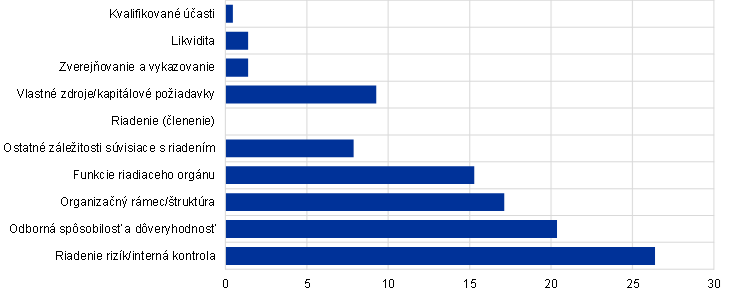

Graf 1

Vývoj východiska a projekcií pomeru CET1

(v p. b.)

Zdroj: Výpočty ECB.

Poznámka: Všetky údaje sú plne zavedené, s výnimkou záťažového testu s komplexným hodnotením z roku 2014. Projekcie pomeru CET1 sa vzťahujú na koniec horizontu záťažového testu. Vzorka bánk sa môže pri jednotlivých testoch líšiť.

1.1.2.2 Zber údajov na posúdenie nerealizovaných strát z dlhopisových portfólií bánk v eurozóne vyjadrených v amortizovanej hodnote

Celková výška nerealizovaných strát v dlhopisových portfóliách bánk v eurozóne je pod kontrolou

EBA a ECB uskutočnili tiež ad hoc zber údajov na komplexné posúdenie rizík spojených s nerealizovanými stratami z dlhopisových portfólií bánk oceňovaných v amortizovanej hodnote a s tým súvisiacim zabezpečením. Hodnota čistých nerealizovaných strát z portfólií dlhopisov bánk v eurozóne je celkovo nízka a k februáru 2023 predstavovala 73 mld. € po zohľadnení vplyvu hedžingu reálnej hodnoty. Dodatočné straty, bez hedžingu reálnej hodnoty, predpokladané v nepriaznivom scenári celoúnijného záťažového testu by dosiahli 155 mld. €. Naplnenie týchto nerealizovaných strát by sa však malo považovať za nepravdepodobný hypotetický výsledok, keďže portfóliá bánk v amortizovanej hodnote sú navrhnuté tak, aby boli držané do splatnosti a banky by sa pred likvidáciou svojich dlhopisových pozícií obvykle preorientovali na repo transakcie a iné zmierňujúce opatrenia. ECB zverejnila individuálne výsledky účtovnej a reálnej hodnoty týchto dlhopisových portfólií bánk k februáru 2023.

1.2 Priority dohľadu na obdobie 2023 – 2025

1.2.1 Úvod

Invázia Ruska na Ukrajinu a jej makrofinančné dôsledky v roku 2022 zvýšili neistotu, pokiaľ ide o vývoj hospodárstva a finančných trhov, a zároveň zvýšili riziká pre bankový sektor. V tejto súvislosti boli dohliadané subjekty požiadané, aby posilnili svoju odolnosť voči bezprostredným makrofinančným a geopolitickým šokom (priorita 1). ECB predovšetkým požadovala, aby sa banky zamerali na svoje rámce riadenia kreditného rizika a na tie sektory, ktoré sú náchylné na zhoršenie kreditného rizika. ECB tiež ďalej podrobne skúmala primeranosť finančných plánov bánk a rozmanitosť zdrojov ich financovania. Banky boli okrem toho vyzvané, aby riešili výzvy spojené s digitalizáciou, posilnili riadiace spôsobilosti svojich riadiacich orgánov (priorita 2) a zintenzívnili svoje úsilie pri riešení otázok klimatických zmien (priorita 3).

ECB priebežne hodnotí a monitoruje meniacu sa povahu rizík a zraniteľných miest, ktorým čelia dohliadané subjekty. Tento agilný prístup umožňuje ECB flexibilne prispôsobovať jej zameranie na zmeny v rizikovom prostredí. Pokračujúce sprísňovanie menovej politiky viacerými centrálnymi bankami v roku 2023 ešte viac podčiarklo význam obozretného riadenia expozícií bánk voči úrokovému riziku a riziku kreditného rozpätia v bankovej knihe (IRRBB/CSRBB). V nadväznosti na turbulencie na trhoch na jar 2023 spojené so zlyhaním niektorých stredne veľkých bánk v Spojených štátoch, ECB upravila svoje priority v oblasti dohľadu a rozšírila svoje cielené hodnotenie IRRBB/CSRBB na širší okruh inštitúcií. Zároveň uskutočnila ad hoc analýzy s cieľom identifikovať potenciálne zraniteľné miesta bánk vyplývajúce z nerealizovaných strát v ich súvahách. Zvýšené riziko, ktoré predstavuje podnikanie v oblasti komerčných nehnuteľností, viedlo orgány dohľadu aj k zmene priorít určitých kontrol na mieste s cieľom posúdiť riadenie a zmierňujúce opatrenia bánk v prípade niektorých rizikovejších protistrán pôsobiacich v tomto sektore.

1.2.2 Priorita 1: Posilnenie odolnosti voči bezprostredným makrofinančným a geopolitickým šokom

1.2.2.1 Nedostatky v riadení kreditného rizika vrátane expozícií voči zraniteľným portfóliám a triedam aktív

Účinné rámce riadenia kreditného rizika sú nevyhnutné na to, aby banky mohli proaktívne reagovať na vznikajúce kreditné riziko

Počas roka 2023 orgány dohľadu pokračovali v realizácii pracovného programu v oblasti kreditného rizika, ktorý bol zameraný na riešenie štrukturálnych nedostatkov v rámcoch riadenia kreditného rizika bánk, a to aj v oblasti realitných a zraniteľných portfólií. V prostredí rastúcich úrokových sadzieb a makroekonomickej neistoty je pre orgány dohľadu obzvlášť dôležité zabezpečiť, aby banky proaktívne riešili vznikajúce kreditné riziko v zraniteľných portfóliách a triedach aktív. Vznik úverov je zároveň kľúčovou zložkou cyklu riadenia kreditného rizika banky a v čoraz väčšej miere sa stáva stredobodom pozornosti orgánov dohľadu, pretože vznik kvalitných úverov môže pomôcť predchádzať budúcim problémovým úverom. ECB sa v roku 2023 naďalej zameriavala na riadenie problémových úverov[3] a na súvisiace činnosti, aby boli banky v prípade nárastu objemu týchto úverov schopné aktívne reagovať a využívať vhodné procesy a postupy.

Napriek pomerne stabilnému agregovanému podielu problémových úverov v cykle 2023, ECB zaznamenala zhoršenie konkrétnych portfólií citlivejších na inflačné tlaky vrátane úverov domácnostiam.[4] Pozorovala aj pokles na trhoch s komerčnými nehnuteľnosťami,[5] ako aj zvýšený tlak na schopnosť dlžníkov refinancovať splatné úvery na komerčné nehnuteľnosti. Oproti nízkym hodnotám zaznamenaným počas pandémie sa tiež zvýšil počet bankrotov podnikov a úroveň miery zlyhania.[6] Podniky eurozóny, najmä malé a stredné podniky, naďalej čelili problémom vyplývajúcim z vyšších nákladov na financovanie, ale aj zo všeobecne vyšších nákladov v dôsledku inflácie.[7] Vyššie náklady a nižší dopyt viac zasiahli vysoko zadlžené firmy a firmy pôsobiace v zraniteľných sektoroch, čo následne vyvolalo tlak na ziskové marže.

Činnosti dohľadu a ich výsledky

Dohľad na diaľku a na mieste realizovaný v roku 2023 zistil, že banky dosiahli pokrok v zmierňovaní rizík spojených so zraniteľnými portfóliami a triedami aktív. Niekoľko nedostatkov sa však nepodarilo vyriešiť.

Nedávne hĺbkové hodnotenia v takých oblastiach, ako je úprava podmienok splácania,[8] odhalili výrazné nedostatky v pripravenosti niektorých bánk na riešenie nárastu počtu dlžníkov vo finančnej núdzi a rizika refinancovania vrátane identifikácie a monitorovania klientov s finančnými ťažkosťami. Hodnotenia zároveň ukázali, že banky musia prijať proaktívnejšie nápravné opatrenia. Dohľad na mieste a cielené preskúmanie postupov tvorby opravných položiek podľa IFRS 9 (vrátane viacúrovňovej tvorby) odhalili, že i keď mnohé banky majú zavedené primerané postupy, pomerne veľký počet bánk musí lepšie postrehnúť vznikajúce riziká a lepšie ich zohľadňovať v prístupe stanovovania úrovní (staging). V prípade všetkých týchto dohľadov bol bankám oznámený súbor opatrení dohľadu s cieľom zabezpečiť včasnú nápravu. ECB pozorne sleduje plánované nápravné opatrenia a ich implementáciu.

Cieleným hodnotením úverov na kúpu rezidenčných nehnuteľností zameraným na portfóliá úverov domácnostiam sa zistilo, že banky majú obmedzené možnosti predvídať riziká a diferencovať ich pri vzniku úverov, ako aj pri ich oceňovaní. Toto cielené hodnotenie sa realizovalo na vzorke 34 významných inštitúcií s významnými portfóliami zahŕňajúcimi expozície voči nehnuteľnostiam určeným na bývanie. Odhalilo sa niekoľko prípadov nedodržania usmernení EBA k vzniku a monitorovaniu úveru, a to aj v oblasti postupov oceňovania kolaterálu.

Hĺbkové posúdenia komerčných nehnuteľností bánk odhalili expozície voči úverom s jednorazovými alebo balónovými splátkami a úverom s pohyblivou úrokovou sadzbou, ako aj potenciálne nadhodnotenie kolaterálu (box 1).

Banky boli oboznámené s podrobnými zisteniami dohľadu na diaľku a na mieste. Tieto zistenia boli v prípade potreby zohľadnené vo výsledkoch SREP za rok 2023 a v súvisiacich opatreniach dohľadu prerokovaných s dohliadanými subjektmi v rámci pravidelného dohľadového dialógu.

Box 1

Komerčné nehnuteľnosti: vznikajúce riziko

Komerčné nehnuteľnosti (commercial real estate – CRE) sú významnou triedou aktív, ktorej hodnota na úverových účtoch významných inštitúcií v druhom štvrťroku 2023 predstavovala 1,4 bil. €. V uvedenom štvrťroku sa ako problémové úvery klasifikovali úvery na komerčné nehnuteľnosti v hodnote 52 mld. € (3,67 %), čo zodpovedá 15 % celkových problémových úverov, z ktorých väčšina pochádza z problémových úverov z finančnej krízy v roku 2008. Významné expozície bánk súvisiace s úvermi na komerčné nehnuteľnosti sa koncentrujú najmä v nemeckých, francúzskych a holandských bankách (približne 52 % všetkých komerčných nehnuteľností).

Graf A

Významnosť úverov na komerčné nehnuteľnosti vo významných inštitúciách

(v biliónoch EUR)

Zdroj: Finančné výkazníctvo, jún 2023.

Poznámky: Úvery na komerčné nehnuteľnosti (CRE) sa vykazujú podľa definície Európskeho výboru pre systémové riziká pre úvery na komerčné nehnuteľnosti. Sú to: úvery poskytnuté právnickej osobe na nadobudnutie existujúcej alebo rozostavanej nehnuteľnosti vytvárajúcej príjem (alebo súboru nehnuteľností definovaných ako nehnuteľnosti vytvárajúce príjem), alebo nehnuteľnosti používanej vlastníkmi na vykonávanie ich podnikania, účelu alebo aktivity (alebo súboru takýchto nehnuteľností), a to existujúcej alebo vo výstavbe, prípadne nehnuteľnosti zabezpečenej nehnuteľnosťou na komerčné účely (alebo súborom nehnuteľností na komerčné účely). Expozície spojené s komerčnými nehnuteľnosťami boli odpočítané od expozícií malých a stredných podnikov (MSP) a expozícií nefinančných spoločností (NFC). Úvery na nehnuteľnosti na bývanie (RRE) poskytované domácnostiam zahŕňajú len úvery domácnostiam zabezpečené nehnuteľnosťou na bývanie. Kategória „ostatné“ zahŕňa centrálne banky, orgány verejnej správy, úverové inštitúcie a iné finančné spoločnosti.

Po rokoch rastu cien nehnuteľností nastáva v súčasnosti na trhoch s komerčnými nehnuteľnosťami útlm,[9] pričom známky zhoršovania sa začínajú prejavovať vo viacerých krajinách eurozóny.[10] Komerčné nehnuteľnosti sú vystavené prísnejším podmienkam financovania a neistému hospodárskemu výhľadu, ako aj slabšiemu dopytu po pandémii.[11]

Hlavnými faktormi, ktoré negatívne ovplyvňovali trhy s komerčnými nehnuteľnosťami, bolo zvýšenie úrokových sadzieb a vyššie náklady na dlhové financovanie. Spolu s vyššími stavebnými nákladmi a meniacou sa dynamikou dopytu (práca z domu a energeticky úspornejšie maloobchodné prevádzky a kancelárie) to súviselo s preceňovaním komerčných nehnuteľností (najmä kancelárskych a maloobchodných), ktoré stále prebieha. Okrem toho došlo aj k prudkému poklesu objemu investícií a transakcií a k zastaveniu novej výstavby, ako aj k zníženiu výnosov z komerčných nehnuteľností, čo viedlo k záporným maržiam.

Úvery s vysokým zostatkom splatným v čase splatnosti[12] sa často nazývajú „jednorazovo splatné“ alebo „balónové“ úvery a v súčasnosti im ECB vzhľadom na aktuálne trhové podmienky venuje mimoriadnu pozornosť. Významná časť týchto úverov na komerčné nehnuteľnosti má štruktúru jednorazovo splatných úverov, balónových úverov alebo úverov bez regresu. Tieto typy štruktúr financovania prinášajú vyššie riziko refinancovania, ak je v čase splatnosti potrebné, aby dlžníci svoje úvery refinancovali za oveľa vyššie náklady na financovanie, než sa pôvodne predpokladalo. Náročné sú aj iné možnosti splácania, keďže zhoršujúce sa trhové podmienky a vyššie náklady na financovanie takisto negatívne ovplyvňujú schopnosť dlžníka predať majetok a/alebo refinancovať úver na komerčnú nehnuteľnosť v inej banke.

Z expozícií zachytených v databáze AnaCredit k druhému štvrťroku 2023, štruktúry jednorazového/balónového typu so splatnosťou v nasledujúcich dvoch rokoch tvorili 8 % úverov na komerčné nehnuteľnosti. Banky musia aktívne spolupracovať so svojimi dlžníkmi a zmysluplne posudzovať riziko refinancovania úverov na komerčné nehnuteľnosti. Musia sa zamerať na kľúčové aspekty tohto posúdenia, ako sú aktualizované a realistické ocenenie kolaterálu, schopnosť vytvárať peňažné toky na pokrytie nákladov na financovanie a prípadne aj možnosti sponzorských finančných injekcií.

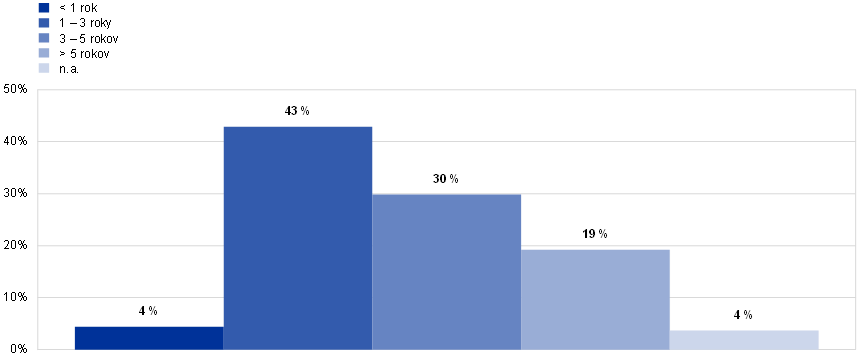

Graf B

Členenie úverov na komerčné nehnuteľnosti s rôznymi štruktúrami splácania podľa splatnosti

(podiel celkových úverov na komerčné nehnuteľnosti)

Zdroj: AnaCredit.

Poznámka: Úvery na komerčné nehnuteľnosti zahŕňajú úvery, ktoré sú zabezpečené kolaterálom alebo ktorých účel súvisí s komerčnými nehnuteľnosťami podľa atribútov AnaCredit. Údaje sú z druhého štvrťroka 2023.

ECB naďalej vykonáva celý rad činností dohľadu na mieste aj na diaľku,[13] v ktorých sa aktívne zameriava na riziko spojené s komerčnými nehnuteľnosťami. Aktívna pozornosť bude pokračovať aj v roku 2024,[14] pričom orgány dohľadu budú pozorne sledovať vývoj tohto významného portfólia v bankách a na trhu.

Kreditné riziko protistrany a nebankové finančné inštitúcie

V roku 2023 ECB nadviazala na výsledky práce týkajúcej sa správy a riadenia kreditného rizika protistrany prostredníctvom dohľadových činností vykonávaných na diaľku aj na mieste. V tejto súvislosti uverejnila správu s názvom Osvedčené postupy pri správe a riadení kreditného rizika protistrany, v ktorej sú zhrnuté výsledky hodnotenia realizovaného v roku 2022 a uvádzajú sa osvedčené postupy pozorované v sektore.

ECB zorganizovala tiež konferenciu o kreditnom riziku protistrany pre starších risk manažérov významných inštitúcií a pracovníkov orgánov bankového dohľadu s cieľom prediskutovať vývoj situácie a praxe v oblasti kreditného rizika protistrany a tiež súčasné výzvy a príležitosti z pohľadu praxe a dohľadu.

1.2.2.2 Slabá diverzifikácia zdrojov financovania a nedostatky v plánoch financovania

Cielené dlhodobejšie refinančné operácie (targeted longer-term refinancing operation – TLTRO) za posledných desať rokov pomáhali bankám zabezpečovať v krízových obdobiach poskytovanie úverov do ekonomiky. Využívanie TLTRO III počas pandémie tak výrazne zvýšilo koncentráciu záväzkov.[15] Vzhľadom na splatnosť úverov v rámci TLTRO III musia významné inštitúcie v súčasnosti vypracovať a zaviesť spoľahlivé a dôveryhodné viacročné plány financovania, ktoré budú riešiť výzvy vyplývajúce z meniacich sa podmienok financovania a zabezpečia primeranú diverzifikáciu zdrojov financovania.

V súlade s prioritami dohľadu na roky 2023 – 2025 a ako súčasť širšej analýzy uskutočniteľnosti plánov likvidity a financovania posúdila ECB plánované splácanie úverov v rámci TLTRO III tých významných inštitúcií, ktoré sú viac vystavené riziku rastúcich nákladov na financovanie. Väčšina skontrolovaných dohliadaných subjektov preukázala zavedenie dôveryhodnej stratégie ukončenia TLTRO III a dodržiavania minimálneho ukazovateľa krytia likvidity aj ukazovateľa čistého stabilného financovania. Ukázalo sa však aj to, že niektoré majú relatívne vysoký podiel likvidných aktív nízkej kvality ako kolaterálu v rámci Eurosystému, ktorý by po prípadnom uvoľnení nebolo možné použiť ako kolaterál v súkromných transakciách zabezpečeného financovania. Iné významné inštitúcie sa opierali o pomerne optimistické predpoklady rastu vkladov, čo viedlo k horšej životaschopnosti ich stratégií.

Zlyhanie banky Silicon Valley Bank, ako aj ďalších regionálnych bánk v Spojených štátoch v marci 2023 ukázalo, že správanie vkladateľov sa môže zmeniť náhle a bez varovania. Rýchlosť, akou vkladatelia reagujú na cenové signály a trhové fámy, môže byť ovplyvnená sociálnymi médiami a digitalizáciou, ako aj atraktívnosťou alternatívnych investičných príležitostí. ECB preto v roku 2023 iniciovala ďalšie analýzy pohotovostných plánov a možností mobilizácie kolaterálu so zámerom pochopiť, do akej miery sú banky schopné odolať krátkodobým šokom likvidity a neočakávaným krízovým udalostiam vrátane veľkého odlevu vkladov. Súčasťou bolo aj hodnotenie stratégií riadenia aktív a pasív či modelovanie behaviorálnych predpokladov v súčasnom prostredí úrokových mier.

Pokračovanie podrobného dohľadu v oblasti expozícií voči úrokovému riziku a riziku kreditného rozpätia

V roku 2023 ECB nadviazala na výsledky svojho cieleného hodnotenia expozícií voči úrokovému riziku a riziku kreditného rozpätia, ktoré sa v roku 2022 uskutočnilo v 29 významných inštitúciách.[16] V druhom štvrťroku 2023 bolo hodnotenie rozšírené o ďalších desať významných inštitúcií. Túto iniciatívu doplnili kontroly na mieste. V druhej polovici roka 2023 ECB iniciovala horizontálne hodnotenie správy a riadenia aktív a pasív, ktoré zahŕňalo 24 významných inštitúcií a týkalo sa aspektov riadenia úrokového rizika a rizika likvidity, napríklad modelovania vkladov bez splatnosti.

1.2.2.3 Financovanie s pákovým efektom

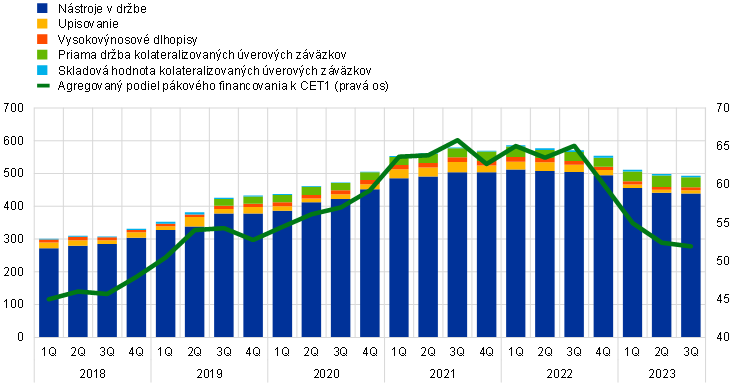

Od zavedenia výkazov pre financovanie s pákovým efektom v roku 2018 zaznamenáva ECB v skupine významných inštitúcií pokračujúci nárast držby úverov s pákovým efektom. Tento nárast bol spôsobený dlhodobo nízkymi úrokovými sadzbami a značnou likviditou, čo viedlo k zvyšovaniu miery pákového efektu pre dlžníkov a veriteľov a zároveň k uvoľňovaniu štandardov poskytovania úverov. V priebehu roka 2022 a v prvom polroku 2023 sa tento trend obrátil. Počet novo poskytnutých úverov s pákovým efektom výrazne poklesol v dôsledku energetickej krízy, inflácie a volatility úrokových sadzieb. Tento pokles sa postupne premieta do klesajúcich úrovní expozícií významných inštitúcií (graf 2). Kombinácia klesajúcich úrovní expozícií a zvyšujúcich sa úrovní pomeru CET1 viedla v posledných štvrťrokoch k výraznému zníženiu pomeru financovania s pákovým efektom/CET1.

Graf 2

Expozície významných inštitúcií voči financovaniu s pákovým efektom

(ľavá os: v mld. EUR; pravá os: v % CET1)

Zdroj: Bankový dohľad ECB a tabuľka ECB o financovaní s pákovým efektom.

Poznámka: Údaje sa týkajú vybranej vzorky bánk. CLO (collateralised loan obligations) znamená kolateralizované úverové záväzky.

ECB pri mnohých príležitostiach vyzvala významné inštitúcie k väčšej zdržanlivosti v tomto konkrétnom segmente trhu vzhľadom na pokračujúci rast transakcií s veľkým pákovým efektom. Zhoršujúca sa situácia dlžníkov sa podľa očakávaní prejavuje vyššou mierou zlyhania úverov s pákovým efektom v Európe aj v Spojených štátoch. Tieto úrovne zlyhania však celkovo zostávajú nízke v porovnaní s predchádzajúcimi obdobiami stresu, čo možno vysvetliť oslabovaním záväzkov pozorovaných na trhu. Vzhľadom na vysoké riziko refinancovania dlhu, ktorému sú vystavení dlžníci s pákovým efektom v prostredí vyšších úrokových sadzieb, existuje riziko potenciálne oveľa vyššieho podielu problémových úverov a zlyhaní v niekoľkých budúcich rokoch.

V roku 2022 ECB pripravila list výkonnému riaditeľovi (Dear CEO letter) s podrobnými očakávaniami týkajúcimi sa zavedenia interných rámcov ochoty podstupovať riziko, v ktorom informovala o vysokej miere podstupovania rizika pri transakciách s pákovým efektom. Hodnotenie nedostatkov odhalilo množstvo slabých miest, v súvislosti s ktorými boli významným inštitúciám uložené konkrétne následné opatrenia. Počas roka 2023 ECB pokračovala v kontrole pokroku bánk pri zavádzaní týchto opatrení. Aj keď niektoré banky zaznamenali určitý pokrok, v kontrole rizík pretrvávajú výrazné nedostatky. V porovnaní s rokom 2022 sa preto výrazne zvýšil počet bánk, na ktoré sa vzťahovali osobitné kapitálové poplatky za riziká spojené s finančnými aktivitami s pákovým efektom.

ECB s cieľom podporiť priebežné monitorovanie expozícií bánk voči financovaniu s pákovým efektom zaradila do svojho celoúnijného záťažového testu v roku 2023 aj hĺbkovú analýzu kvality financovania s pákovým efektom. Výsledky tejto analýzy boli zverejnené v osobitnej časti správy ECB o záťažovom teste bánk v eurozóne v roku 2023.

1.2.3 Priorita 2: Riešenie výziev spojených s digitalizáciou a posilnenie riadiacich spôsobilostí riadiacich orgánov

1.2.3.1 Stratégie digitálnej transformácie a rámce prevádzkovej odolnosti

ECB v roku 2023 pokračovala v spolupráci s bankami pri ich digitálnej transformácii a pri riešení súvisiacich rizík formou ďalších diskusií, cielených hodnotení a dohľadu na mieste

Banky sa čoraz viac digitalizujú. To znamená, že dohľad musí ďalšiu pozornosť venovať stratégiám digitálnej transformácie a potrebným spôsobilostiam v oblasti riadenia rizík. To zahŕňa skúmanie rizík súvisiacich s používaním inovatívnych technológií či rizík súvisiacich s rámcami operačnej odolnosti, ako sú závislosť od tretích strán a kybernetické riziká.

Pokiaľ ide o digitalizáciu všeobecnejšie, ECB vo februári 2023 zverejnila prehľad hlavných výsledkov prieskumu o digitálnej transformácii a využívaní FinTech, ktorý uskutočnila v roku 2022. V prehľade sa potvrdilo, že väčšina významných inštitúcií už zaviedla stratégiu digitálnej transformácie, ktorá je zameraná na zlepšenie klientskych skúseností. Ďalej tiež poukázal na dôležitosť správneho prístupu výkonného manažmentu, ako aj efektívneho rámca vnútornej kontroly.

V nadväznosti na to sa v roku 2023 uskutočnili cielené hodnotenia digitalizácie v 21 významných inštitúciách, ktoré vychádzali z uvedených výsledkov prieskumu, s cieľom lepšie pochopiť, ako banky definujú ciele svojej stratégie digitalizácie, monitorovať ich implementáciu a zabezpečiť, aby ich rámce rizikového apetítu a riadenie plnili svoj účel. Výsledky týchto hodnotení budú zverejnené v prvej polovici roka 2024 a budú podkladom stanovísk orgánov dohľadu a referenčných hodnôt pre dohliadané subjekty.

Pokiaľ ide o prevádzkovú odolnosť, počet významných kybernetických incidentov nahlásených ECB sa v roku 2023 medziročne výrazne zvýšil. Nárast spôsobili najmä aktéri hrozieb, ktorí viedli útoky distribuovaného odmietnutia služieb (DDoS) proti niekoľkým bankám. Sprevádzal ich výrazný nárast incidentov súvisiacich s ransomvérom u externých poskytovateľov služieb, teda s typom útoku, ktorý má vysoký potenciál narušenia. Okrem toho sa vo finančnom sektore zvýšili aj kybernetické útoky vykonané štátom sponzorovanými subjektmi. ECB preto v roku 2023 vykonala celý rad činností dohľadu na diaľku i na mieste zameraných na IT aj kybernetické riziko, pričom ich kľúčové výsledky a zistenia zverejnila vo svojom novembrovom informačnom bulletine dohľadu.

Okrem záťažového testu kybernetickej odolnosti plánovaného na rok 2024 ECB uskutočnila aj interný test kybernetickej odolnosti, aby otestovala funkčnosť interných komunikačných, koordinačných a eskalačných procesov v ECB a v niekoľkých príslušných vnútroštátnych orgánoch v prípade závažného kybernetického útoku na viacero dohliadaných subjektov. Tento test bol interný, bez účasti sektora.

Pokiaľ ide o outsourcing, v roku 2023 sa opäť zostavili registre dohôd o externom zabezpečovaní činností všetkých významných inštitúcií. V porovnaní s prvým zberom v roku 2022 sa výrazne zlepšila kvalita dát a konzistentnosť zhromaždených informácií. Výsledky hodnotenia potvrdili, že outsourcing je pre významné inštitúcie vysoko relevantnou témou, najmä v oblasti informačných a komunikačných technológií. Dobre zavedený proces oznamovania, ktorý orgánom dohľadu poskytuje informácie o zámeroch dohliadaných subjektov uzavrieť nové dohody o externom zabezpečovaní činností, poskytol dodatočnú podporu pri hodnotení rizika outsourcingu. ECB okrem toho v roku 2023 iniciovala cielené hodnotenie rizika outsourcingu zahŕňajúce niekoľko významných inštitúcií, ktoré bude pokračovať až do roku 2025. Každoročne sa bude preverovať rámec riadenia externého zabezpečovania činností týchto významných inštitúcií spolu s vybraným počtom dohôd o externom zabezpečovaní činností. Hodnotenie poskytne horizontálny prehľad procesov riadenia rizík týkajúcich sa dohôd o externom zabezpečovaní činností vo významných inštitúciách.

Činnosti dohľadu vykonávané v rámci pracovných skupín s ostatnými európskymi orgánmi dohľadu v roku 2023 sa zamerali na prevádzkovú odolnosť a digitalizáciu v súlade s medzinárodnými štandardmi.[17] Tieto činnosti zahŕňali implementáciu nariadenia o trhoch s kryptoaktívami a pilotného režimu technológie distribuovanej databázy transakcií (distributed ledger technology – DLT), diskusiu o zákone o umelej inteligencii a implementáciu nariadenia o digitálnej prevádzkovej odolnosti. ECB tiež do svojho rámca SREP začlenila zásady prevádzkovej odolnosti Bazilejského výboru pre bankový dohľad.

1.2.3.2 Fungovanie a riadiace spôsobilosti riadiacich orgánov

V záujme podpory primeraného rozhodovania a zmierňovania nadmerného riskovania je nevyhnutné, aby banky mali účinne fungujúce riadiace orgány, náležité mechanizmy správy a riadenia,[18] účinné vnútorné kontrolné mechanizmy a spoľahlivé údaje. Význam zavedenia spoľahlivých mechanizmov v týchto rôznych oblastiach ilustrovali aj zlyhania bánk, ku ktorým došlo na jar 2023 v Spojených štátoch a vo Švajčiarsku. Príčinou týchto zlyhaní boli nedostatky vo vedení a v riadení rizík. Napriek určitému pokroku v posledných rokoch ECB naďalej zaznamenáva vysoký počet štrukturálnych nedostatkov vo funkciách vnútornej kontroly, vo fungovaní riadiacich orgánov, ako aj v schopnosti agregovať a vykazovať údaje o rizikách.[19]

Orgány dohľadu preto pokračovali v spolupráci s dohliadanými subjektmi s cieľom dosiahnuť v tomto smere ďalší pokrok. ECB od roku 2022 vykonáva cielené hodnotenie bánk s nedostatkami v zložení a fungovaní riadiacich orgánov, kontroly na mieste a cielené (pre)hodnotenia odbornej spôsobilosti a dôveryhodnosti na základe rizík. ECB ďalej rozpracovala prístup, ktorý umožňuje, aby v hodnoteniach odbornej spôsobilosti a dôveryhodnosti bola zohľadnená diverzita, a dolaďovala svoj zber údajov s cieľom zlepšiť vzájomné analýzy,[20] pričom cielené hodnotenia a dohľad budú pokračovať aj v roku 2024.

Súčasťou procesu SREP v roku 2023 boli aj následné opatrenia na odstránenie nedostatkov (časť 1.3.1.5).

Zdravé mechanizmy riadenia sú nevyhnutné pre všetky banky bez ohľadu na ich veľkosť. ECB preto pokračovala v následných krokoch nadväzujúcich na výsledky tematického hodnotenia mechanizmov riadenia menej významných inštitúcií z rokov 2021 – 2022.[21] ECB a vnútroštátne orgány dohľadu taktiež pokračujú v presadzovaní väčšieho zosúladenia očakávaní európskeho dohľadu a štandardov vnútorného riadenia.

ECB v snahe podporiť dialóg o tom, čo predstavuje účinné riadenie, a informovať o svojom prístupe a očakávaniach v oblasti dohľadu oslovila zástupcov sektora na seminári, ktorý zorganizovala v apríli 2023 spoločne s EUI Florence School of Banking.[22]

1.2.3.3 Agregácia údajov o rizikách a vykazovanie rizík

Spoľahlivá agregácia údajov o rizikách a kapacity na vykazovanie rizík sú predpokladom riadneho a obozretného riadenia rizík. Bankový dohľad ECB v roku 2023 zintenzívnil činnosti dohľadu v tejto oblasti

ECB zistila viacero nedostatkov v agregácii údajov o rizikách a vykazovaní rizík a zaradila ich ako kľúčovú slabú stránku do plánovania priorít dohľadu pre cyklus na roky 2023 – 2025. Vypracovala sa komplexná cielená stratégia dohľadu zahŕňajúca dohľad na mieste aj na diaľku s cieľom zabezpečiť, aby banky mali zavedené účinné postupy správy a riadenia rizík založené na spoľahlivých údajoch.

Pokiaľ ide o činnosti dohľadu na mieste, pokračovala špecializovaná kampaň kontrol na mieste zameraná na agregáciu údajov o rizikách a na vykazovanie rizík, do ktorej bolo počas rokov 2022 a 2023 zahrnutých 23 významných inštitúcií. Táto kampaň odhalila nedostatky v zapojení riadiacich orgánov, nejasné a neúplné vymedzenie rozsahu rámca správy údajov, ako aj chýbajúce nezávislé overovanie. Hlavným zdrojom obáv boli aj nedostatky v architektúre dát a v IT infraštruktúre, rozsiahle využívanie manuálnych riešení a dlhé lehoty reportovania, ako aj chýbajúca kontrola kvality údajov.

Pokiaľ ide o dohľad na diaľku, hlavným pilierom bol návrh všeobecných zásad k účinnej agregácii údajov o rizikách a vykazovaniu rizík, ktoré obsahujú súbor minimálnych požiadaviek na účinnú agregáciu údajov o rizikách a vykazovanie rizík a majú bankám v tomto smere pomôcť pri posilňovaní ich kapacít.[23] Návrh nestanovuje nové požiadavky, ale skôr konsoliduje a objasňuje dôležité prioritné oblasti dohľadu. Je preto dôležité, aby banky nevnímali najnovšie zverejnenie všeobecných zásad ako príležitosť na zmenu lehôt ich implementácie, ale skôr ako ďalšie usmernenie na identifikáciu nedostatkov a dosiahnutie pozorovateľného pokroku pri ich odstraňovaní. Medzi ďalšie činnosti dohľadu patril pilotný projekt Správy manažmentu o riadení údajov a kvalite údajov,[24] príspevok k správe o pokroku globálne systémovo dôležitých bánk v dodržiavaní zásad účinnej agregácie údajov o rizikách a vykazovania rizík Bazilejského výboru pre bankový dohľad, ďalšie zlepšenie merania kvality údajov pri vykazovaní na účely dohľadu a účinnejšie využívanie nástrojov dohľadu na eskaláciu závažných, pretrvávajúcich nedostatkov v agregácii údajov o rizikách a vykazovaní rizík vrátane súvisiacich kvantitatívnych a kvalitatívnych opatrení.

1.2.4 Priorita 3: Zintenzívnenie úsilia pri riešení otázok súvisiacich s klimatickými zmenami

Od zverejnenia všeobecných zásad ku klimatickým a environmentálnym rizikám v roku 2020 ECB konzistentne zdôrazňuje potrebu náležitého riadenia týchto rizík bankami. Jednou z hlavných priorít dohľadu na obdobie 2023 – 2025 je, aby banky adekvátne začlenili tieto riziká do svojej obchodnej stratégie, rámca riadenia a rámca riadenia rizík s cieľom zmierňovať a zverejňovať takéto riziká.

1.2.4.1 Opatrenia vyplývajúce z nedostatkov zistených v rámci tematického hodnotenia

V nadväznosti na tematické hodnotenie klimatických a environmentálnych rizík realizované v roku 2022 ECB stanovila termíny, aby bankám uľahčila prechod k úplnému zosúladeniu s očakávaniami uvedenými v spomínaných všeobecných zásadách ECB do konca roka 2024. ECB zároveň oznámila, že dodržiavanie stanovených termínov sa bude dôkladne monitorovať a v prípade potreby sa prijmú donucovacie opatrenia.

Prvý termín bol stanovený na marec 2023, keď banky mali mať zavedené spoľahlivé a komplexné hodnotenie významnosti a kontrolu podnikateľského prostredia. Keďže niekoľko bánk stanovený termín nedodržalo, ECB v roku 2023 vydala záväzné rozhodnutia v oblasti dohľadu pre 23 dohliadaných subjektov, ktoré ustanovujú periodické sankčné platby v 18 najvýznamnejších prípadoch, ak dohliadané subjekty nesplnia požiadavky v lehotách stanovených v týchto rozhodnutiach. Konania týkajúce sa dodatočných návrhov rozhodnutí, vrátane rozhodnutí o periodických sankčných platbách, na konci roka 2023 stále prebiehali (časť 2.3.1).

ECB bude ďalej pozorne monitorovať pokrok bánk v rokoch 2024 a 2025 a v prípade potreby prijme donucovacie opatrenia.

1.2.4.2 Jednorazová analýza scenárov klimatických rizík podľa Fit for 55

V marci 2023 Európska komisia v rámci balíka opatrení k udržateľnému financovaniu udelila trom európskym orgánom dohľadu[25] mandát, aby spolu s ESRB a ECB vykonali jednorazovú analýzu scenárov klimatických rizík v súlade s balíkom Fit for 55 so zámerom posúdiť, aký vplyv by mali dohodnuté politiky transformácie na finančný sektor. ECB je zapojená do modulu bankového sektora, ktorého súčasťou je aj zber údajov spustený 1. decembra 2023. Súvisiace vzory hlásení na zber údajov zahŕňajú kreditné riziko, trhové riziko, realitné riziko a údaje o príjmoch, ako aj klimaticky relevantné údaje o riziku transformácie a fyzickom riziku na úrovni protistrany a sektora. ECB má v úmysle poskytnúť individuálnu spätnú väzbu vrátane hlavných zistení tým bankám, ktoré sa zapojili do zberu údajov. Zverejnenie výsledkov celkovej analýzy klimatického scenára pre modul bankového sektora je naplánované na začiatok roka 2025. Tento zber údajov umožní orgánom dohľadu monitorovať stav plnenia úloh v súlade so záťažovým testom klimatických rizík v roku 2022 vykonaným ECB a posúdiť schopnosť bánk spracúvať údaje o klimatických rizikách a dosiahnuť súlad s osvedčenými postupmi podľa správy ECB o osvedčených postupoch pre záťažové testovanie klimatických rizík.

1.3 Priamy dohľad nad významnými inštitúciami

1.3.1 Dohľad na diaľku

ECB sa snaží vykonávať dohľad nad významnými inštitúciami proporčne a na základe rizík. Na tento účel každoročne plánuje a vykonáva rôzne činnosti dohľadu na diaľku vrátane horizontálnych činností a činností zameraných na jednotlivé inštitúcie. Tieto činnosti dohľadu vychádzajú z existujúcich regulačných požiadaviek, z príručky dohľadu a z priorít dohľadu a tvoria súčasť ročného programu previerok v oblasti priebežného dohľadu (Supervisory Examination Programme – SEP), ktorý sa uskutočňuje pre každú významnú inštitúciu. Ich cieľom je riešiť riziká špecifické pre jednotlivé inštitúcie a zároveň zabezpečiť súlad s prioritami dohľadu stanovenými ECB.

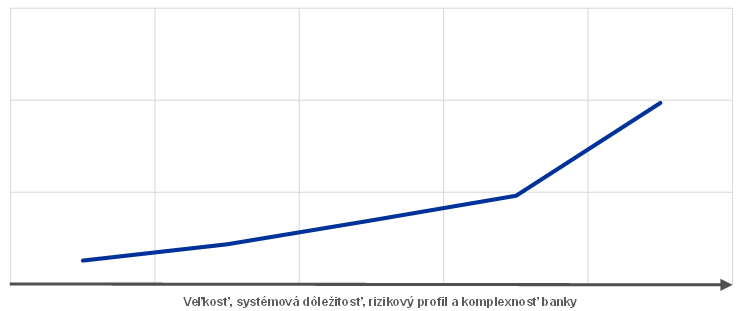

1.3.1.1 Zásada proporcionality

Program previerok v oblasti priebežného dohľadu dodržiava zásadu proporcionality, t. j. intenzita dohľadu závisí od veľkosti, systémovej dôležitosti, rizikového profilu a komplexnosti každej významnej inštitúcie. Preto jednotné dohliadacie tímy (Joint Supervisory Team – JST), ktoré zabezpečujú dohľad nad väčšími a rizikovejšími významnými inštitúciami, plánujú v priemere väčší počet aktivít v rámci programu SEP (graf 3).

Graf 3

Priemerný počet plánovaných úloh na významnú inštitúciu v roku 2023

Zdroj: ECB.

Poznámka: Údaje získané k 18. januáru 2024.

Počet činností vykonaných v roku 2023 bol o niečo nižší, ako sa pôvodne plánovalo na začiatku roka (graf 4). Dôvodom je najmä zrušenie menšieho počtu administratívnych úloh počas roka, čo je v súlade s predchádzajúcimi rokmi.

Graf 4

Priemerný počet úloh na významnú inštitúciu v roku 2023

Zdroj: ECB.

Poznámka: Údaje získané k 18. januáru 2024.

1.3.1.2 Prístup založený na riziku

Program previerok v oblasti priebežného dohľadu využíva rizikovo orientovaný prístup, ktorý sa zameriava na najrelevantnejšie systémové riziká a riziká špecifické pre každú významnú inštitúciu. Napríklad v prípade bánk s vysokým objemom problémových úverov vykonali spoločné dohliadacie tímy (pomerne) viac aktivít súvisiacich s kreditným rizikom ako v prípade významných inštitúcií s priemerným objemom týchto úverov (graf 5).

Graf 5

Aktivity v rámci SEP v rokoch 2022 a 2023: činnosti zamerané na kreditné a trhové riziko ako podiel na všetkých činnostiach

Kreditné riziko

(v %)

Trhové riziko

Zdroj: ECB.

Poznámka: Údaje získané k 18. januáru 2024.

V roku 2023 ECB zaviedla nový rámec tolerancie rizík s cieľom lepšie zamerať svoju prácu na strategické priority a kľúčové zraniteľné miesta. Tento nový rámec je nevyhnutný pre kultúru dohľadu zameranú viac na riziká, ktorá umožňuje orgánom dohľadu prispôsobiť svoje činnosti konkrétnej situácii dohliadanej inštitúcie, namiesto používania univerzálneho prístupu.

Rámec tolerancie rizík má uľahčiť premietnutie priorít dohľadu do strategického plánovania a bežného výkonu dohľadu. Rámec tolerancie rizík na tento účel spája usmernenia Rady pre dohľad k prioritným rizikám a zraniteľným miestam zhora nadol s hodnoteniami relevantnosti pre každý jednotlivý dohliadaný subjekt zdola nahor. Hodnotenia zdola nahor účinne dopĺňajú usmernenia zhora nadol, keďže niektoré dohliadané subjekty sa zaoberajú špecifickými úlohami, ktoré ovplyvňujú úrovne tolerancie rizík stanovené pre rôzne riziká, a tým aj zameranie dohľadu. Orgány dohľadu sú v medziach rámca tolerancie rizík oprávnené v plnej miere využívať flexibilitu súboru nástrojov dohľadu a sústrediť sa na najdôležitejšie úlohy. Znamená to, že v závislosti od špecifických okolností danej inštitúcie sa orgány dohľadu môžu intenzívnejšie zamerať na oblasti, ktoré si vyžadujú väčšiu pozornosť, a priradiť nižšiu prioritu oblastiam, ktoré považujú za menej naliehavé.

Na základe pozitívnych skúseností získaných v priebehu roka ECB zamýšľa dokončiť implementáciu rámca tolerancie rizík tým, že ho začlení do všetkých svojich procesov dohľadu.[26] Spoločné dohliadacie tímy sa tak budú môcť zamerať najviac na to, čo je pre ich jednotlivé dohliadané subjekty najdôležitejšie, a postupovať flexibilne pri riešení nových a vznikajúcich rizík v meniacom sa makrofinančnom prostredí.

1.3.1.3 Proces plánovania dohľadu

Proces plánovania dohľadu, ktorý bol prepracovaný v roku 2022, vychádza z konzistentného a integrovaného prístupu, podľa ktorého priority dohľadu určujú okrem iných úloh aj plánovanie horizontálnych činností, dohľadu na mieste a hodnotení interných modelov.

V záujme zabezpečenia účinného dohľadu jednotlivé odborné útvary ECB úzko spolupracujú pri plánovaní svojich činností s náležitým ohľadom na priority dohľadu, riziká špecifické pre jednotlivé významné inštitúcie a na rámec tolerancie rizík. Súčasťou tohto plánovania je výber vzoriek dohliadaných subjektov, ktoré sa majú zúčastniť na týchto horizontálnych aktivitách a kontrolách na mieste. Rovnako ako v predchádzajúcich rokoch bol pri kontrolách na mieste uplatnený prístup založený na kampaniach (viac v časti 1.3.3 o dohľade na mieste). Výsledok tohto procesu sa odráža v programe SEP, ktorý vykonáva každý spoločný dohliadací tím pre svoj dohliadaný subjekt. Keďže program SEP je dôležitou súčasťou komunikácie spoločných dohliadacích tímov s významnými inštitúciami, poskytuje sa v zjednodušenej podobe pracovného programu na nasledujúci rok aj významným inštitúciám.

Dohľad na diaľku v rámci SEP zahŕňa podľa zásady proporcionality: i) činnosti súvisiace s rizikami (napr. SREP); ii) iné činnosti týkajúce sa organizačných, administratívnych alebo právnych požiadaviek (napr. ročné hodnotenie významnosti) a iii) ďalšie činnosti naplánované spoločnými dohliadacími tímami s cieľom prispôsobiť program SEP špecifickým črtám dohliadanej skupiny alebo subjektu (napr. analýzy obchodných modelov či riadiacich štruktúr banky).

1.3.1.4 Prehľad činností dohľadu

ECB zabezpečuje adekvátne zdroje na plnenie svojich strategických potrieb a potrieb v oblasti dohľadu. Vrcholovému manažmentu sa pravidelne predkladajú správy o začlenení priorít dohľadu do plánovania a o tom, či boli všetky aktivity a projekty uskutočnené v súlade s plánom.

ECB v roku 2023 vykonala posúdenie organizačnej pripravenosti, v rámci ktorého hodnotila svoju pripravenosť zabezpečiť, aby sa ňou navrhované priority dohľadu mohli úspešne zaviesť do praxe na základe dostupného súboru zručností a zdrojov (časť 5.3.3).

Monitorovanie a pravidelné podávanie správ o aktivitách dohľadu má zásadný význam pre strategické riadenie iniciatív v oblasti dohľadu. Týmto spôsobom môže vrcholový manažment hodnotiť vývoj priorít dohľadu aj iných iniciatív a mať prehľad o pokroku dosiahnutom v súvisiacich činnostiach dohľadu. Hodnotenie tvorí základ pre aktualizáciu priorít dohľadu a podporuje efektívne rozhodovanie vrcholového manažmentu.

1.3.1.5 Opatrenia dohľadu

Opatrenia dohľadu sú jedným z hlavných výsledkov pravidelných činností dohľadu na mieste a na diaľku. Stanovujú sa v nich podrobné opatrenia, ktoré majú dohliadané subjekty prijať na odstránenie nedostatkov. Za monitorovanie včasného a účinného implementovania týchto opatrení sú zodpovedné spoločné dohliadacie tímy. Celkový počet opatrení zaznamenaných v roku 2023 bol podobný ako v roku 2022. Najdôležitejšou zložkou opatrení dohľadu v roku 2023 boli činnosti dohľadu na diaľku (39 %). Rovnako ako v roku 2022 bol najväčší počet nových opatrení dohľadu (45 %) zaznamenaný v oblasti kreditného rizika (graf 6).

Graf 6

Opatrenia dohľadu

a) Počet opatrení zaznamenaných každý rok

(počet opatrení)

b) Opatrenia podľa činností | c) Opatrenia podľa kategórie rizika |

|---|---|

(počet opatrení) | (počet opatrení) |

|  |

Zdroj: ECB.

Poznámka: Vzorka zahŕňa opatrenia vo všetkých subjektoch pod dohľadom ECB (variabilná vzorka). Údaje získané k 25. septembru 2023.

1.3.1.6 Horizontálna analýza SREP

ECB 19. decembra 2023 zverejnila výsledky procesu preskúmania a hodnotenia orgánmi dohľadu za rok 2023. Zahŕňali ďalší vývoj skóre SREP a kapitálových požiadaviek a odporúčaní druhého piliera, ako aj hlbšiu analýzu vybraných rizikových oblastí. ECB so súhlasom relevantných významných inštitúcií sprístupnila požiadavky druhého piliera špecifické pre banky vrátane požiadaviek na zmierňovanie rizika nadmerného využívania finančnej páky platných na rok 2024.

Hodnotenie SREP v roku 2023 potvrdilo celkovú odolnosť bánk, keďže si pri rôznych makroekonomických výzvach zachovali stabilné kapitálové a likviditné pozície (časť 1.1.1).

Naďalej pretrvávali riziká vyplývajúce z nižšieho hospodárskeho rastu, pokračujúcej reštriktívnej menovej politiky, obmedzovania ponuky úverov a ukončenia fiškálnej podpory. Turbulencie v oblasti bankovníctva zaznamenané na jar v Spojených štátoch a vo Švajčiarsku nemali výrazný vplyv na dohliadané subjekty, ale upriamili pozornosť na možnosť vzniku nestability trhu v dôsledku rýchlych úprav úrokových sadzieb.

ECB v roku 2023 zaznamenala zlepšenia v bankovom sektore. Vďaka zvýšeným úrokovým výnosom dosiahla agregovaná návratnosť vlastného kapitálu dohliadaných subjektov v prvých deviatich mesiacoch roku 2023 úroveň 10,0 %. Zlepšila sa kvalita aktív, keď podiel problémových úverov klesol z 2,6 % v roku 2021 na 2,3 % v treťom štvrťroku 2023.

Celkové skóre SREP zostalo stabilné na úrovni 2,6, pričom zmenu skóre zaznamenalo 30 % dohliadaných subjektov. Celkové kapitálové požiadavky a odporúčania sa mierne zvýšili na 15,5 % rizikovo vážených aktív (15,1 % v roku 2022), zatiaľ čo medián požiadaviek druhého piliera dosiahol 2,25 % (2,15 % v roku 2022). Banky by sa mali aj naďalej zaoberať štrukturálnymi problémami stanovenými v prioritách dohľadu na roky 2024 až 2026 (časť 1.6).

1.3.1.7 Hodnotenie SREP vykonané externými odborníkmi

ECB 17. apríla 2023 zverejnila výsledky a odporúčania z hodnotenia európskeho bankového dohľadu expertnou skupinou, a najmä zo SREP.

Hoci sa uznáva značný pokrok pri zabezpečení udržiavania dostatočnej kapitálovej úrovne významnými inštitúciami, vo Vyhodnotení procesu preskúmania a hodnotenia orgánmi dohľadu Európskej centrálnej banky sa ECB vyzýva, aby upravila svoje rizikové skóre aj postup určovania kapitálových požiadaviek druhého piliera. Keďže kapitál sám osebe nedokáže riešiť všetky druhy rizík, v správe sa odporúča, aby ECB na povzbudenie bánk v riešení nevyhovujúcich obchodných modelov a postupov riadenia v plnej miere využila všetky prostriedky vo svojom súbore nástrojov vrátane účinných kvalitatívnych opatrení.

Táto správa dopĺňa závery správy Európskeho dvora audítorov s cieľom ešte viac zvýšiť efektívnosť a účinnosť bankového dohľadu ECB (časť 5.1.1).

Niektoré z odporúčaní expertnej skupiny začala ECB implementovať počas cyklu SREP na rok 2023. ECB napríklad počas dokončovania implementácie rámca tolerancie rizík vo všetkých procesoch dohľadu zaviedla nové viacročné hodnotenie SREP. Orgánom dohľadu to umožní lepšie kalibrovať intenzitu a frekvenciu analýz v závislosti od slabých miest jednotlivých bánk a širších priorít dohľadu. ECB sa tiež naďalej snaží zlepšiť dohľad založený na rizikách a podporuje dohľadové hodnotenia. Iniciatívy, ako je viacročné hodnotenie a rámec tolerancie rizík, sa preto budú ďalej zdokonaľovať, aby pomohli rozvíjať dobre definovanú kultúru dohľadu.

V roku 2023 ECB zlepšila aj svoju komunikáciu súvisiacu so zverejňovaním metodík SREP týkajúcich sa požiadaviek druhého piliera. To zahŕňalo zverejňovanie širších informácií o metodikách hodnotenia ukazovateľa finančnej páky, interného riadenia a riadenia rizík, ako aj rizika obchodného modelu a kreditného a trhového rizika.

Box 2

Následné činnosti po brexite: mapovacie hodnotenie a dohľad na mieste

Mapovacie hodnotenie predstavuje preskúmanie postupov účtovania a riadenia rizík v rámci trhových obchodných oddelení v tých bankách, ktoré po brexite preniesli časť svojho podnikania do dcérskych spoločností v eurozóne. Začalo sa v druhom štvrťroku 2020 a jeho cieľom bolo zabezpečiť, aby dcérske spoločnosti v tretích krajinách nefungovali ako prázdne schránky.

V prvej fáze tohto hodnotenia sa zistilo, že z 264 príslušných obchodných oddelení, ktoré predstavovali približne 91 mld. € rizikovo vážených aktív, zhruba 70 % oddelení stále využívalo účtovný model back-to-back a približne 20 % bolo organizovaných ako delené oddelenia, teda fungovali ako duplicitná verzia primárneho obchodného oddelenia, ktorá obchoduje s rovnakými produktmi. Táto vysoká miera účtovných modelov back-to-back, najmä v prípade významných obchodných oddelení, sa nepovažovala za zodpovedajúcu očakávaniam dohľadu v oblasti účtovných modelov. ECB v reakcii na to zaujala proporčný prístup založený na významnosti, identifikovala 56 významných obchodných oddelení a vydala individuálne záväzné rozhodnutia, v ktorých sa od dcérskych spoločností z tretích krajín vyžaduje splnenie niekoľkých požiadaviek.

Väčšina rizikovo vážených aktív súvisiacich s trhovým rizikom, ktoré spravujú dcérske spoločnosti v tretích krajinách, bude po splnení týchto požiadaviek podliehať posilnenému miestnemu riadeniu rizík. Posilniť by sa mala najmä prvá a druhá obranná línia, ktorá by podliehala priamo príslušnému európskemu subjektu. Od dcérskych spoločností v tretích krajinách sa tiež očakáva, že zriadia miestne útvary treasury a oddelenia XVA (oddelenia pre úpravu ocenenia derivátových kontraktov). Okrem toho budú musieť zabezpečiť nezávislý prístup ku kritickým infraštruktúram a zaviesť dodatočné kontroly zúčtovania na diaľku a hedžingu medzi rôznymi subjektmi.

Dohliadané subjekty plánujú splniť požiadavky mapovacieho hodnotenia pomocou kombinácie účtovných modelov. Pre obchodovanie s úrokovými sadzbami, ako sú európske štátne dlhopisy a swapy denominované v eurách, majú príslušné subjekty v úmysle zabezpečiť si v Európe významnú obchodnú prítomnosť a prejsť od back-to-back k miestnemu účtovnému modelu pre riadenie rizík. Naopak v oblasti vlastného kapitálu sú peňažné prostriedky, úvery a deriváty zabezpečované prevažne delenými oddeleniami.

ECB bude aj naďalej monitorovať súlad účtovných modelov bánk s očakávaniami dohľadu a podľa toho bude plánovať opatrenia dohľadu.

1.3.2 Dohľad nad subjektmi s dcérskymi spoločnosťami v Rusku

Dohliadané subjekty obmedzujú svoje aktivity v Rusku za pozorného monitorovania zo strany ECB

Od začiatku ruskej invázie na Ukrajinu vo februári 2022 ECB pozorne sleduje situáciu a nadviazala dialóg s niekoľkými dohliadanými subjektmi, ktoré majú dcérske spoločnosti v Rusku. Hoci väčšina týchto subjektov si svoje ruské dcérske spoločnosti ponechala, podarilo sa im dosiahnuť určitý pokrok v obmedzení ich činností na tomto trhu. Od konca roka 2022 do tretieho štvrťroka 2023 významné inštitúcie celkovo znížili svoje expozície voči Rusku o 21,4 %,[27] čo znamená, že od začiatku vojny ich expozície postupne klesali. Väčšina bánk sa tiež rozhodla nezačať žiadny nový obchod v Rusku, ak je to právne prípustné, a v súčasnosti skúmajú únikové stratégie, ako je odpredaj obchodnej činnosti alebo ukončenie činnosti na ruskom trhu. Ako sa uvádza v liste z 27. júna 2023 o činnosti bánk v Rusku adresovanom poslancom Európskeho parlamentu de Lange a Juknevičienė, ECB požiadala tieto banky, aby pokročili vo svojich únikových stratégiách a v obmedzovaní činnosti vytvorením jasných plánov a pravidelným podávaním správ o dosiahnutom pokroku svojim riadiacim orgánom a ECB, ako aj vysvetľovaním prípadných oneskorení a/alebo prekážok v realizácii. ECB v relevantných prípadoch prijala špecifické opatrenia na riešenie konkrétnej situácie jednotlivých významných inštitúcií.

1.3.3 Dohľad na mieste

V roku 2023 bolo začatých 178 kontrol na mieste a 83 hodnotení interných modelov významných inštitúcií. Podobne ako v predchádzajúcom roku sa väčšina kontrol na mieste aj hodnotení interných modelov v roku 2023 vykonávala v hybridných pracovných režimoch. ECB pokračovala aj v práci na implementácii rámca tolerancie rizík.[28]

Zavedenie rámca tolerancie rizík prinieslo zvýšenie efektívnosti vďaka optimalizácii prideľovania zdrojov podľa rozsahu, veľkosti a komplexnosti preverovanej inštitúcie. Jeho súčasťou bolo aj posilnenie prístupu založeného na riziku, ako aj kombinovanie misií a, ak to bolo možné, preverovanie možných dôležitých skutočností a priorít zhora nadol a zároveň lepšia integrácia aktivít na diaľku, horizontálnych činností a aktivít na mieste. Toto zefektívnenie umožnilo za posledné tri roky zvýšiť počet kontrol na mieste. Počet plánovaných hodnotení interných modelov sa za posledné dva roky naopak znížil (graf 7) pre nedostatok zdrojov a vyšší počet rozsiahlych hodnotení interných modelov súvisiacich so žiadosťami bánk o vykonanie podstatných zmien modelov v nadväznosti na najnovšie regulačné požiadavky.

Kontroly na mieste založené na kampaňovom prístupe využívané v predchádzajúcich rokoch sa naďalej uplatňovali vo viacerých rizikových oblastiach, čím sa priority dohľadu transformovali na strategické iniciatívy a doplnili sa ďalšie kontroly na mieste špecifické pre jednotlivé inštitúcie. Kampane boli zamerané na i) kreditné riziko; ii) úrokové riziko a riziko kreditného rozpätia v bankovej knihe (IRRBB/CSRBB); iii) agregáciu a vykazovanie údajov o rizikách; iv) interný proces hodnotenia kapitálovej primeranosti (ICAAP) a v) obchodný model a ziskovosť. Cielené kontroly na mieste sa uskutočnili aj v súvislosti s prioritami dohľadu v oblastiach ako digitálna transformácia, IT a kybernetická bezpečnosť, fungovanie a účinnosť riadiacich orgánov. Klimatické a environmentálne riziká boli posudzované buď prostredníctvom kontrol na mieste špecifických pre jednotlivé inštitúcie alebo kontrol na mieste pre špecifické riziká.

Hodnotenia interných modelov realizované v roku 2023 sa týkali oblastí, ako sú implementácia najnovších štandardov a usmernení EBA, zásadné preskúmanie obchodnej knihy či následné opatrenia po cielenom preskúmaní interných modelov.

Graf 7

Kontroly na mieste a hodnotenia interných modelov začaté v rokoch 2021, 2022 a 2023

(počet kontrol)

Zdroj: Bankový dohľad ECB.

1.3.3.1 Hlavné zistenia z kontrol na mieste

Pri kreditnom riziku boli odhalené závažné nedostatky v identifikácii zhoršenia kreditnej kvality vrátane hodnotenia a identifikácie výrazného zvýšenia kreditného rizika, v klasifikácii expozícií 2. úrovne a rizika pravdepodobnosti nesplácania, ako aj v klasifikácii rizika odloženej splatnosti a súvisiacich postupov odloženia splátok. Vyskytli sa aj niektoré zásadné problémy v procesoch monitorovania rizík s nedostatkami v oblasti systému včasného varovania a v úlohe orgánu riadenia rizík pri riadení riadneho monitorovania a kontroly kreditného rizika. Nedostatky sa vyskytli aj v oblasti očakávaných kreditných strát vrátane výpočtu a kalibrácie parametrov, ako je strata v prípade zlyhania, pravdepodobnosť zlyhania a miera nápravy, ako aj v procese tvorby opravných položiek k expozíciám 2. a 3. úrovne, a to na individuálnej i kolektívnej úrovni.

Pokiaľ ide o trhové riziko, hlavné nedostatky sa týkali riadenia, oceňovania reálnou hodnotou a dodatočných úprav ocenenia. Súviseli najmä s nedostatočnou spoľahlivosťou zdrojov trhových údajov alebo pokrytím nezávislého overovania cien, s neprimeranými metodikami pre hierarchiu reálnej hodnoty a dodatočné úpravy hodnoty alebo s nedostatkami vo výpočtoch odkladu denného zisku. Závažné nedostatky boli evidentné aj v oblasti kreditného rizika protistrany, kde vzbudzovali obavy najmä rámce záťažového testovania, identifikácia rizík, stanovovanie limitov a riadenie kolaterálu.

Pokiaľ ide o riziko likvidity, závažné zistenia sa týkali nedostatkov v meraní a monitorovaní rizík vrátane nedostatkov v metodikách kvantifikovania, ako aj presnosti a úplnosti údajov a koncepcie scenárov pre záťažové testovanie. Ďalšie závažné zistenia boli odhalené vo vykazovaní na regulačné účely a vo výpočte ukazovateľa krytia likvidity a ukazovateľa čistého stabilného financovania.

Pokiaľ ide o IRRBB, veľká väčšina kritických zistení súvisela s nedostatkami v meraní a monitorovaní IRRBB. Týkali sa najmä neprimeranosti metód kvantifikovania, nedostatočnej spoľahlivosti kľúčových modelových predpokladov, neaktuálnych údajov a nedostatočných rámcov pre riziká modelu. Ďalšie závažné zistenia odhalili nedostatočnú formalizáciu profilu a stratégie riadenia IRRBB, ako aj nízku účasť orgánu riadenia rizík na definovaní a monitorovaní procesov riadenia rizika IRRBB.

Pokiaľ ide o obchodný model a ziskovosť, najzávažnejšie zistenia sa týkali strategického plánovania, monitorovania implementácie stratégie, rámcov rozdeľovania príjmov a nákladov a finančných prognóz, pričom zdrojom obáv boli nedostatočne odôvodnené a zastarané predpoklady.[29]

Prvotné kontroly na mieste zamerané na hodnotenie digitálnej transformácie[30] bánk poukázali na problémy spojené s monitorovaním a riadením projektov a s riadením zmien. Nesúlad IT stratégií a obchodných stratégií vyvolal tiež obavy súvisiace s riadením.

Pokiaľ ide o klimatické riziko, ktoré je hybnou silou iných existujúcich kategórií rizík (napr. rizika obchodného modelu, kreditného rizika, rizika vnútorného riadenia a operačného rizika), prvotné špecializované kontroly na mieste týkajúce sa klimatického rizika odhalili ďalšie nedostatky v integrácii klimatického rizika do riadenia kreditného rizika a riadenia klimatických a environmentálnych údajov, do kontroly kvality a do stratégií údajov. Potvrdilo to aj horizontálne preskúmanie orgánmi dohľadu, čo nakoniec viedlo k prijatiu vynútiteľných plánov transformácie pre všetky významné inštitúcie.

Pokiaľ ide o vnútorné riadenie, najkritickejšie zistenia sa týkali i) nezávislosti, rozsahu činnosti a zdrojov pre všetky funkcie vnútornej kontroly; ii) nedostatočne komplexných rámcov, nevhodnej dátovej architektúry a IT infraštruktúry a nedostatkov v riadení kvality údajov v oblasti agregácie a vykazovania údajov o rizikách a iii) riadiacich spôsobilostí riadiaceho orgánu vrátane nedostatočnej interakcie medzi členmi riadiaceho orgánu, nevyhovujúcej kultúry riadenia rizika v celej inštitúcii, nedostatočného dohľadu nad realizáciou obchodných stratégií a stratégií riadenia rizík bánk. Tieto zistenia zároveň potvrdzujú, že riadenie zostáva vysokou prioritou dohľadu.

Pokiaľ ide o ICAAP, najzávažnejšie zistenia sa týkali i) slabých interných metodík kvantifikácie kreditného rizika, trhového rizika alebo úrokového rizika; ii) nevhodných metodík identifikácie významných rizík v rámci procesu identifikácie rizík s nesúrodou celkovou architektúrou ICAAP a iii) nesúladu medzi koncepciami primeranosti interného kapitálu a ekonomického kapitálu.

Čo sa týka regulatórneho kapitálu (prvého piliera), hlavné zistenia odhalili i) nedostatočné rámce kontroly kapitálových požiadaviek a procesu výpočtu vlastných zdrojov a ii) nesprávne zaradenie expozícií do triedy expozícií alebo nevhodné priraďovanie rizikových váh expozíciám.

Pokiaľ ide o riadenie IT a kybernetickej bezpečnosti, tieto riziká tvorili približne polovicu najzávažnejších zistení v celej oblasti IT rizika. V minulosti sa zistenia týkali predchádzania kybernetickým útokom, identifikácie rizík kybernetickej bezpečnosti a ochrany IT aktív. V roku 2023 však ECB zistila rastúci trend zistení súvisiacich s reakciou na kybernetické incidenty a ozdravnými kapacitami.[31]

Značný počet (približne 16 %) zostávajúcich závažných zistení v oblasti IT sa týkal dohôd o outsourcingu v oblasti IT, ktoré banky uzavreli s tretími stranami. Preto ECB popri hodnotení tohto rizika počas bežných kontrol na mieste v oblasti IT vykonávaných vo významných inštitúciách uskutočnila v roku 2023 aj osobitnú kontrolu na mieste u veľkého poskytovateľa cloudových služieb.

1.3.3.2 Hlavné zistenia z hodnotení interných modelov

V roku 2023 bola väčšina hodnotení interných modelov iniciovaná skôr na žiadosť bánk o posúdenie zmien modelov,[32] rozšírenia modelov alebo schválenia modelov, ako na podnet ECB. ECB tiež prijala a posúdila početné žiadosti o návrat k menej zložitým postupom, zvyčajne v rámci širších iniciatív na zjednodušenie prostredia interných modelov.

Interné modely bánk sa v nadväznosti na 200 preskúmaní modelov v rámci cieleného hodnotenia interných modelov v rokoch 2017 až 2021 vo všeobecnosti zlepšili. Ich prístupy k modelovaniu teraz lepšie spĺňajú (alebo sa menia tak, aby spĺňali) špecifikácie vymedzené v novom regulačnom rámci EBA. Hodnotenia však opäť odhalili niekoľko nedostatkov, z ktorých niektoré boli závažné a poukazovali na nedostatočnú pripravenosť inštitúcií, pokiaľ ide o žiadosti o zmenu modelov. Funkcie vnútornej kontroly bánk by v tejto súvislosti mali zohrávať aktívnejšiu a nezávislejšiu úlohu.

Približne jedna tretina zistení vyplývajúcich z hodnotení interných modelov bola veľmi závažná. Bez ohľadu na typ skúmaného rizika najvyšší počet zistení bol v kategóriách „opis modelu“, „procesy“ a „validácia“. Ak sa pozrieme výlučne na procedurálne aspekty súvisiace s modelmi IRB, približne jedna tretina zistení bola závažná, z čoho približne polovica sa týkala nedostatkov IT infraštruktúry a definície zlyhania. V modelovaní pravdepodobnosti zlyhania a v modelovaní straty v prípade zlyhania bola približne jedna tretina zistení veľmi závažná a týkala sa najmä kvantifikácie rizika a štruktúry ratingového systému.[33] V prípade oblastí s početnými závažnými zisteniami poskytla ECB dodatočné vysvetlenie vo svojich revidovaných všeobecných zásadách pre interné modely.

Z dôvodu nadchádzajúceho hĺbkového preskúmania obchodnej knihy sa počas vykazovaného obdobia uskutočnilo len veľmi málo hodnotení trhového rizika. Zistenia hodnotení interných modelov sa týkali najmä validácie, úprav XVA (ocenenia derivátových kontraktov) a modelovania kapitálových požiadaviek na dodatočné riziko. S ohľadom na veľmi obmedzený počet hodnotení interných modelov kreditného rizika protistrany sa zistenia nezoskupovali.

1.4 Monitorovanie dohľadu a nepriamy dohľad ECB nad menej významnými inštitúciami

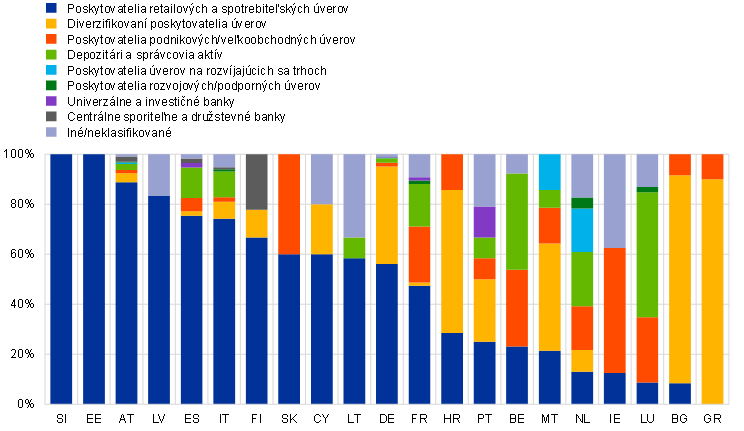

1.4.1 Štruktúra sektora menej významných inštitúcií

Počet menej významných inštitúcií naďalej klesal najmä v dôsledku fúzií, boli však udelené nové licencie niekoľkým novým subjektom v oblasti FinTech

Sektor menej významných inštitúcií zostáva naďalej pomerne fragmentovaný. Zo všetkých európskych menej významných inštitúcií sa 83 % nachádza v Nemecku, Rakúsku a Taliansku. Tieto krajiny boli preto hnacou silou konsolidácie v sektore menej významných inštitúcií. Počet menej významných inštitúcií klesol v treťom štvrťroku 2023 na 1 956 subjektov v porovnaní s 2 014 subjektmi na konci roka 2022. Väčšina týchto štrukturálnych zmien súvisela s fúziami alebo zlúčením 53 subjektov a odňatím 4 bankových licencií. Zároveň bolo udelených 6 nových licencií, z ktorých väčšina bola určená spoločnostiam využívajúcim technológie (subjektom FinTech).

Sektor menej významných inštitúcií tvoria pomerne rôznorodé a niekedy veľmi špecializované obchodné modely, hlavnou zložkou však zostávajú retailoví veritelia. Často ide o regionálne sporiteľne a/alebo družstevné banky, z ktorých mnohé sú členmi schém inštitucionálneho zabezpečenia a väčšinou sa nachádzajú v Nemecku a Rakúsku. Aktivity menej významných inštitúcií sa v porovnaní s významnými inštitúciami vo všeobecnosti viac sústreďujú do určitých regiónov.

Napriek prebiehajúcej konsolidácii počet menej významných inštitúcií stále prevyšuje počet významných inštitúcií, najmä v Nemecku, Rakúsku a Taliansku, kde sa nachádza prevažná väčšina európskych menej významných inštitúcií

Hoci počet menej významných inštitúcií celkovo klesá, tento sektor má naďalej významný podiel v európskom bankovom sektore a tvorí približne 15,4 % celkových bankových aktív bez infraštruktúr finančného trhu. Podiel aktív menej významných inštitúcií na celkových bankových aktívach jednotlivých krajín sa výrazne líši, čo poukazuje na štrukturálne rozdiely v jednotlivých členských štátoch. Zatiaľ čo v Luxembursku, Nemecku, na Malte a v Rakúsku sa menej významné inštitúcie podieľali na celkovom objeme aktív v domácom bankovom sektore viac ako tretinou, vo väčšine ostatných krajín je tento sektor pomerne malý. Napríklad vo Francúzsku, Grécku a Belgicku predstavoval len 2,4 %, 4,1 % a 5,5 % celkových bankových aktív.

Graf 8

Klasifikácia obchodných modelov menej významných inštitúcií

(v %)

Zdroj: Výpočty ECB na základe výkazov FINREP F 01.01, F 01.01DP.