Rapport annuel de la BCE sur ses activités prudentielles 2017

Avant-propos de Mario Draghi, président de la BCE

La crise financière a éclaté il y a dix ans, instaurant une instabilité économique, sociale et financière chronique. La contraction spectaculaire de la production, de l’emploi et du crédit, conjuguée à la fragmentation du système financier selon des lignes de partage nationales, a meurtri la zone euro pendant plusieurs années. La stabilité du système bancaire a été menacée et beaucoup ont pensé que l’euro ne survivrait pas.

La crise a révélé plusieurs faiblesses institutionnelles de la zone euro, en particulier l’absence d’un marché bancaire intégré, qui reposerait sur une autorité de surveillance prudentielle unique, une autorité de résolution unique disposant d’un fonds de résolution unique et un système de garantie des dépôts unique. Une des mesures prises par les responsables politiques face aux perturbations de 2012 a été la création d’une autorité de surveillance unique, sous les auspices de la BCE. En l’espace de deux années seulement, la BCE et les autorités nationales compétentes ont élaboré conjointement la supervision bancaire européenne.

L’économie de la zone euro est en expansion depuis maintenant cinq ans. Et cette croissance concerne l’ensemble des pays et des secteurs. La politique monétaire de la BCE a été le principal moteur de la reprise, les mesures prises ayant été complétées de façon importante par la surveillance bancaire menée à l’échelle de la zone euro.

Tout d’abord, la supervision bancaire intégrée a contribué à renforcer les banques, ce qui a permis de surmonter la fragmentation financière, d’améliorer la transmission de la politique monétaire et de restaurer l’octroi de crédits aux ménages et aux entreprises. Les taux d’intérêt bancaires ont convergé vers des niveaux historiquement bas dans l’ensemble de la zone euro.

En exigeant des banques qu’elles détiennent un niveau de fonds propres approprié, et en veillant à ce qu’elles opèrent durablement dans un équilibre entre risque et rendement, la supervision bancaire européenne a été la première ligne de défense contre les risques pesant sur la stabilité financière émanant du système bancaire. Ces risques ayant été, et étant toujours contenus par une supervision efficace, la politique monétaire a pu se focaliser sur son mandat de maintien de la stabilité des prix, même si son orientation a dû rester accommodante pendant une longue période.

En 2018, les banques restent confrontées à d’importants défis, comme l’assainissement de leur bilan et la réduction d’expositions largement héritées de la crise financière (comme certains produits financiers non négociables) et de la Grande récession qui s’en est suivie (comme les prêts non performants). Elles doivent également adapter leur modèle d’activité aux nouveaux défis technologiques et traiter les questions liées aux capacités excédentaires et au niveau élevé des coûts. Ces aspects doivent rester prioritaires pour des banques s’efforçant d’être solides et de soutenir l’économie de la zone euro.

Entretien introductif avec Danièle Nouy, présidente du conseil de surveillance prudentielle

Près de dix ans se sont écoulés depuis la faillite de Lehman Brothers et le début de la crise financière. Le système financier est-il, depuis, devenu plus sûr ?

La crise financière mondiale a indubitablement provoqué de nombreux changements. Au niveau mondial, nous venons de finaliser une réforme complète du cadre réglementaire avec Bâle III. Les règles s’appliquant aux banques sont devenues plus contraignantes et les failles du cadre réglementaire ont été comblées. Au niveau européen, nous avons commencé à mettre sur pied une union bancaire, qui repose actuellement sur deux piliers : la supervision bancaire européenne et la résolution européenne des établissements de crédit. Ces deux piliers permettent de renforcer la supervision des banques dans toute l’Europe et de gérer les crises plus efficacement. Dans l’ensemble, on peut raisonnablement dire que la structure actuelle du système financier, bien plus stable qu’elle ne l’était auparavant, a été largement façonnée par la crise. Donc oui, le système financier est devenu plus sûr.

Qu’en est-il des banques ? Ont-elles retenu la leçon ?

Je l’espère ! Après tout, la culture qui privilégiait les gains à court terme au détriment de la viabilité à long terme et qui a souvent sous-estimé l’incidence des actions des banques sur l’économie et les contribuables a été une des principales causes de la crise. Cette culture doit changer, et ce changement ne peut venir que des banques, même si les autorités de régulation doivent s’assurer que les incitations sont, et restent, cohérentes.

À quelles incitations pensez-vous ?

Maintenant que les banques peuvent faire défaut de façon ordonnée, elles doivent avant tout centrer leurs efforts sur leur viabilité. Le renflouement par les États doit appartenir au passé. Sur ce point, le mécanisme de résolution unique joue un rôle essentiel en Europe. Il a réussi un premier test en 2017 avec la défaillance de trois grandes banques suivie de leur résolution ou de leur liquidation. Le message est clair : les banques doivent assumer les conséquences de leurs actions et peuvent faire défaut si elles ne sont pas prudentes.

Vous pensez donc que le risque de faire défaut incite les banques à relever tous les défis auxquels elles sont confrontées ?

Oui, bien sûr. Les banques ont parcouru bien du chemin depuis la crise, mais il leur reste des défis à relever. Et le moment est venu de le faire : les conditions sont idéales, pour quatre raisons. Tout d’abord, l’économie de la zone euro est en bonne santé. Par ailleurs, si les nouvelles technologies présentent des défis aux banques, elles leur offrent également la possibilité de gagner de l’argent et de rester rentables. De plus, la conclusion des accords de Bâle III a apporté la certitude réglementaire. Enfin, la supervision bancaire européenne à présent pleinement établie est synonyme de sécurité prudentielle. Les banques connaissent notre façon de travailler et savent à quoi s’attendre de notre part.

La rentabilité est un défi majeur pour les banques de la zone euro, n’est-ce pas ?

La rentabilité est en effet le principal défi des banques de la zone euro. Beaucoup d’entre elles ne sont toujours pas en mesure de couvrir le coût de leur capital et cette position n’est pas tenable à long terme. C’est un vrai problème pour les banques elles-mêmes, mais c’est aussi inquiétant pour nous en tant qu’autorité de surveillance. Des banques non rentables ne peuvent pas soutenir la croissance économique, ni constituer des coussins de fonds propres. Dans le même temps, elles pourraient se lancer dans une quête de rendement qui accentuerait les risques. Nous sommes donc préoccupés par le manque de rentabilité du secteur bancaire européen.

Quelles mesures les banques devraient-elles prendre pour accroître leur rentabilité ?

C’est une question plus complexe, car chaque banque est différente et doit définir une stratégie propre. Pour chacune d’entre elles, le point de départ est d’avoir une stratégie et de l’appliquer. C’est ici que le concept de « pilotage stratégique » entre en jeu. Pour résumer, la direction doit être en mesure de fixer les objectifs de long terme. Des processus efficaces et une gouvernance appropriée, notamment en matière de gestion des risques, sont indispensables à cette fin. Si ces conditions sont remplies, la direction dispose à tout moment d’une vue d’ensemble et d’une compréhension adéquates de l’établissement et peut rapidement changer de stratégie si nécessaire. Globalement, la réussite des banques est directement liée à l’efficacité de leur « pilotage stratégique ». En pratique, les banques doivent envisager la diversification de leurs sources de revenus, notamment en fonction des nouvelles technologies. S’agissant des grandes banques de la zone euro, plus de la moitié de leur résultat d’exploitation correspond à des revenus nets d’intérêts. Étant donné les niveaux extrêmement bas des taux d’intérêt, les banques se penchent sur la question. Elles pourraient, par exemple, essayer d’augmenter les revenus qu’elles tirent de commissions. De nombreuses banques ont d’ailleurs exprimé leur intention de prendre des mesures en ce sens mais, comme je l’ai dit, chaque banque est différente et doit trouver sa voie. Plus généralement, le secteur bancaire européen doit poursuivre sa consolidation.

Qu’en est-il des coûts ? Leur réduction ne serait-elle pas une autre piste pour accroître les bénéfices ?

Les coûts peuvent être réduits, c’est vrai. Prenez l’exemple des grands réseaux d’agence : sont-ils toujours nécessaires à l’époque de la banque numérique ? La contraction des coûts peut faire partie de la stratégie d’une banque pour accroître sa rentabilité. J’émettrais toutefois une réserve : les banques ne doivent pas faire de coupes n’importe où. Réduire le personnel affecté à la fonction de gestion des risques ? Mauvaise idée. Faire des économies au détriment des systèmes informatiques ? Encore une mauvaise idée. De manière générale, les banques ne doivent pas réaliser des économies dans les domaines dont dépendent leur réussite et leur stabilité futures.

Les prêts non performants pèsent-ils sur la rentabilité ?

Oui, fortement. Les prêts non performants, ou NPL (non-performing loans), grèvent les bénéfices et mobilisent des ressources qui pourraient être utilisées plus efficacement. Avec un encours total de NPL dans la zone euro de près de 800 milliards d’euros, il s’agit d’un problème majeur, qu’il faut résoudre. La bonne nouvelle est que les banques font des progrès et ont diminué les volumes de NPL d’environ 200 milliards d’euros depuis le début de 2015. C’est encourageant, mais insuffisant.

Quelles sont les grandes mesures prises par la supervision bancaire européenne pour traiter le problème des prêts non performants ?

Les NPL font partie de nos grandes priorités prudentielles. Début 2017, nous avons publié à l’intention des banques des lignes directrices concernant le traitement des prêts non performants. À partir de ces lignes directrices, nous avons examiné minutieusement les plans élaborés par les banques pour résorber leurs NPL. En 2018, nous continuerons de surveiller la mise en œuvre de ces plans.

Les banques ne doivent toutefois pas seulement se défaire des NPL existants. Elles doivent également se préoccuper des éventuels nouveaux NPL. Nous avons à cette fin publié, fin 2017, un projet d’addendum aux lignes directrices, qui précise nos attentes, bien entendu non contraignantes, en matière de constitution de provisions, par les banques, en vue de nouveaux NPL. Il s’agit du point de départ du dialogue prudentiel, qui sera pris en compte dans notre approche au cas par cas. Le projet d’addendum a été soumis à une consultation publique et une version définitive a été publiée en mars 2018.

Les banques doivent donc toujours assainir leur bilan ?

Oui, d’autant plus que les conditions ne resteront pas éternellement favorables. Les banques doivent donc en profiter tant qu’elles le peuvent. Lorsque l’activité ralentira, il sera beaucoup plus difficile de résorber les NPL. Plus généralement, des bilans sains jouent un rôle crucial dans la rentabilité à court et moyen terme. Dans ce contexte, le test de résistance que mènera l’Autorité bancaire européenne en 2018 sera un moment de vérité pour les banques. Il permettra d’évaluer la capacité de résistance des banques en cas de détérioration de la situation.

Outre la faible rentabilité et les prêts non performants, que doit surveiller la supervision bancaire européenne ?

Beaucoup de choses. Par exemple, nous examinons de près les modèles internes que les banques utilisent pour déterminer la pondération des risques de leurs actifs. Cela est particulièrement utile pour calculer les exigences de fonds propres des banques, dont dépend leur capacité de résistance. Pour garantir que les modèles produisent des résultats adéquats, nous conduisons actuellement un examen ciblé des modèles internes, le « TRIM » (targeted review of internal models). Cet examen a trois objectifs : garantir que les modèles utilisés par les banques sont conformes aux normes réglementaires ; harmoniser la manière dont les autorités de surveillance traitent les modèles internes ; et assurer que les pondérations de risque calculées à partir des modèles internes découlent des risques réels et non des choix de modélisation. Le TRIM contribuera à renforcer la confiance dans les modèles internes, dans l’adéquation des coussins de fonds propres et, par extension, dans la capacité de résistance des banques.

L’examen ciblé des modèles internes est-il aussi lié à Bâle III et au plancher (output floor) tant débattu ?

Il y a effectivement un lien. De façon générale, Bâle III vise à préserver des exigences de fonds propres fondées sur le risque. À raison, car les exigences de fonds propres fondées sur le risque sont efficaces et encouragent les banques à définir, mesurer et gérer leurs risques avec prudence. Dans ce contexte, les modèles internes sont essentiels. S’ils ne fonctionnent pas correctement, les banques peuvent se retrouver sous-capitalisées et vulnérables. Et, comme je viens de le dire, le TRIM vise à garantir que les modèles internes fonctionnent de façon appropriée. Il le fait en suivant une approche ascendante, à travers l’évaluation des modèles eux‑mêmes. Dans le même temps, Bâle III instaure des garde-fous descendants, par exemple le plancher que vous avez évoqué. Celui-ci garantit que les pondérations du risque calculées grâce aux modèles internes ne descendent pas en deçà d’une certain niveau. De ce fait, cet output floor, tout comme le TRIM, favorise la crédibilité des exigences de fonds propres fondées sur le risque. Cela est tout à fait dans l’intérêt des banques.

Passons de Bâle au Royaume-Uni : comment la supervision bancaire européenne se prépare-t-elle au Brexit ?

Le Brexit va sans aucun doute modifier le paysage bancaire européen, pour les banques des deux côtés de la Manche. Conserver l’accès aux deux marchés sera leur principale préoccupation. Pour ce faire, elles devront probablement mettre en œuvre des modifications organisationnelles de grande ampleur, qui doivent bien entendu être planifiées.

Et les autorités de surveillance doivent également se préparer au monde post-Brexit. Nous avons défini plusieurs orientations sur les problématiques pertinentes et avons précisé ce que nous attendons des banques qui rapatrient leurs activités dans la zone euro. Nous maintenons un contact étroit avec les banques concernées à travers différents canaux. Cela nous permet de mieux comprendre leurs plans et de leur communiquer clairement nos attentes.

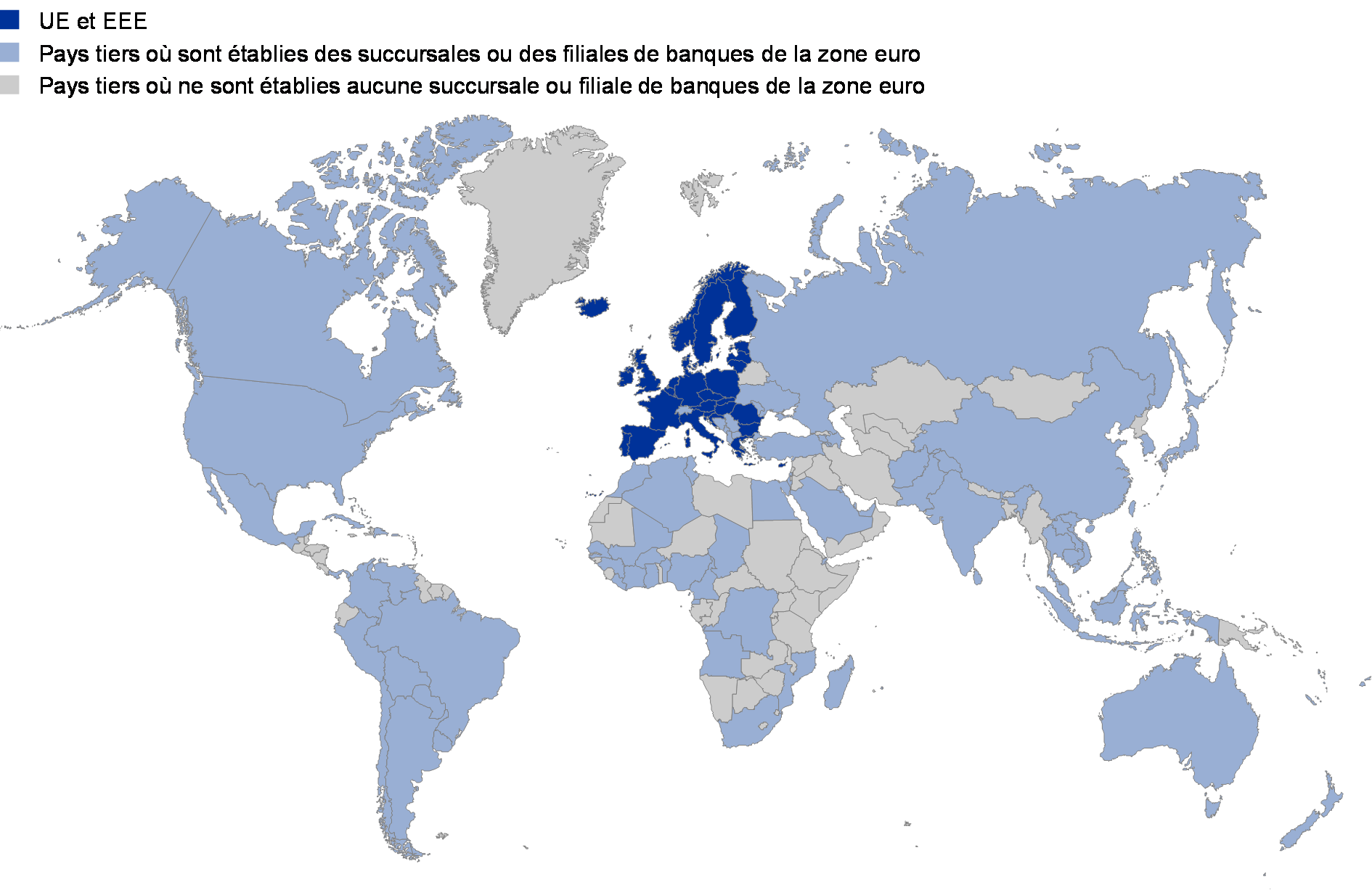

Les changements découlant du Brexit dépassent cependant la relocalisation de quelques banques opérant depuis le Royaume-Uni. En tant qu’autorité de surveillance, nous devons appréhender les groupes bancaires transfrontaliers de façon plus générale : comment pouvons-nous garantir qu’ils sont correctement supervisés et veiller à ce que leur résolution soit possible ? Cela concerne aussi bien les banques qui opèrent depuis le Royaume-Uni que celles qui sont actives depuis tout autre pays tiers, voire même les banques européennes qui opèrent en dehors de l’Union européenne.

Au-delà du Brexit, comment envisagez-vous l’évolution de l’intégration financière en Europe ?

Le Brexit est une bien triste réalité. Mais l’intégration financière européenne se poursuivra. L’union bancaire européenne est en bonne voie et le projet semble également séduire des pays n’appartenant pas à la zone euro, notamment en Europe orientale et en Scandinavie. C’est encourageant.

L’union bancaire doit cependant encore être achevée, grâce à un système européen d’assurance des dépôts (SEAD), le troisième pilier à mettre en place. Maintenant que la surveillance et la résolution bancaires ont été transférées au niveau européen, il faut faire de même avec la protection des dépôts. C’est la seule manière de rapprocher le contrôle et la responsabilité. Il est temps de franchir de nouvelles étapes vers le SEAD.

À mesure que l’union bancaire se met en place, les banques devraient commencer à bénéficier des avantages d’un vaste marché intégré, déployer leurs activités au-delà de leurs frontières et former un vrai secteur bancaire européen à même de financer l’économie européenne de manière fiable et efficace.

1 La contribution de la surveillance prudentielle à la stabilité financière

1.1 Établissements de crédit : principaux risques et performance globale

Principaux risque dans le secteur bancaire

Des améliorations sont observées, mais la cartographie des risques du MSU reste largement inchangée

Le redressement de l’environnement économique dans lequel opèrent les banques de la zone euro s’est poursuivi l’année dernière et certaines banques ont réalisé des bénéfices élevés, même si la reprise se fait encore attendre pour d’autres. Dans l’ensemble, les banques ont accompli de réels progrès, tant dans l’assainissement de leur bilan que dans le traitement de leurs NPL. Pendant ce temps, les travaux visant à achever l’agenda réglementaire ont continué, ce qui a permis de réduire l’incertitude réglementaire.

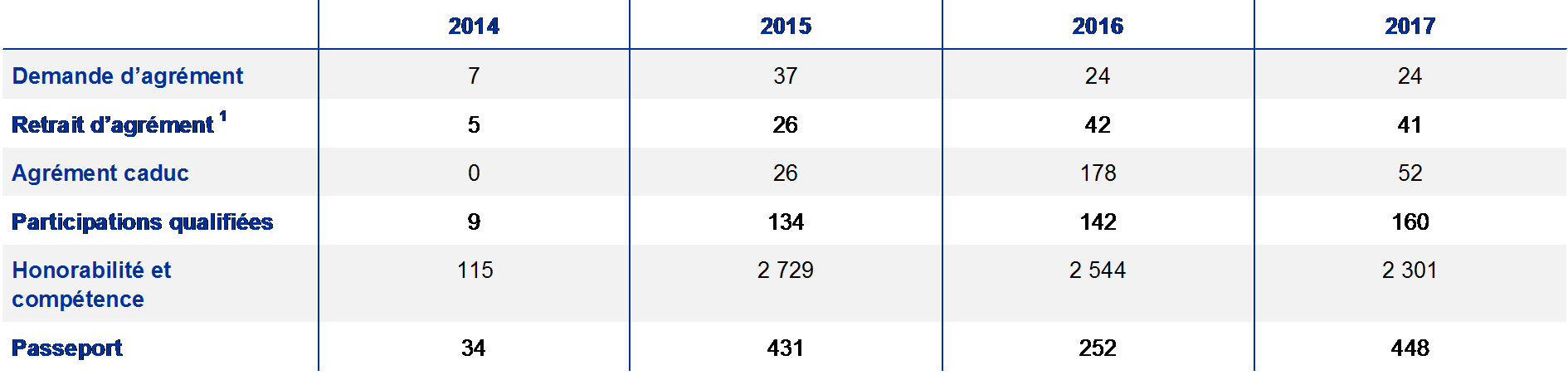

Graphique 1

Cartographie MSU 2018 des risques pour les banques de la zone euro

Source : BCE et autorités nationales de surveillance.

Notes : La cartographie des risques illustre la probabilité et l’incidence des facteurs de risque, les classant de faibles à élevées.

*NPL : ce facteur de risque ne concerne que les banques de la zone euro présentant des ratios de NPL élevés.

Certains risques persistent toutefois et la cartographie globale des risques du mécanisme de surveillance unique (MSU) (cf. graphique 1) n’a pas beaucoup évolué depuis début 2017. Les trois principaux facteurs de risque, en termes à la fois d’incidence potentielle et de probabilité, sont a) l’environnement de faibles taux d’intérêt et ses effets négatifs sur la rentabilité des banques ; b) la persistance d’un niveau élevé de NPL dans certaines parties de la zone euro ; et c) les incertitudes géopolitiques. Les deux premiers facteurs de risque se sont légèrement atténués depuis 2016. Les incertitudes géopolitiques, quant à elles, se sont nettement accentuées, principalement en lien avec les négociations en cours autour de l’accord final sur le Brexit et, plus généralement, avec l’incertitude politique mondiale, alors même que les tensions de nature politique ont reculé au sein de l’UE à la suite de l’élection présidentielle en France.

La rentabilité reste un défi majeur

La période prolongée de bas taux d’intérêt continue d’influer sur la rentabilité des banques. Bien que ces taux faibles réduisent les coûts de financement et soutiennent l’économie, ils compriment également les marges nettes d’intérêts et, de ce fait, pèsent sur la rentabilité des banques. Celles-ci pourraient donc être amenées à ajuster leur modèle d’activité et leur structure de coûts. Dans le même temps, il appartient aux autorités de surveillance de s’assurer que les banques ne prennent pas de risques excessifs afin d’augmenter leurs profits.

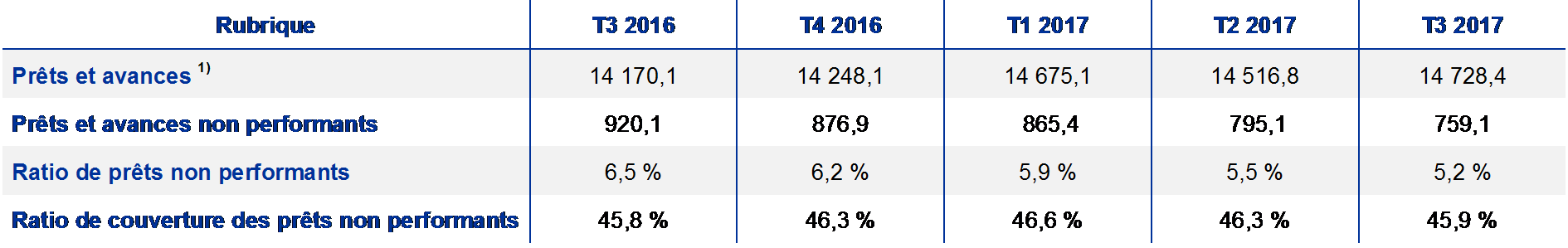

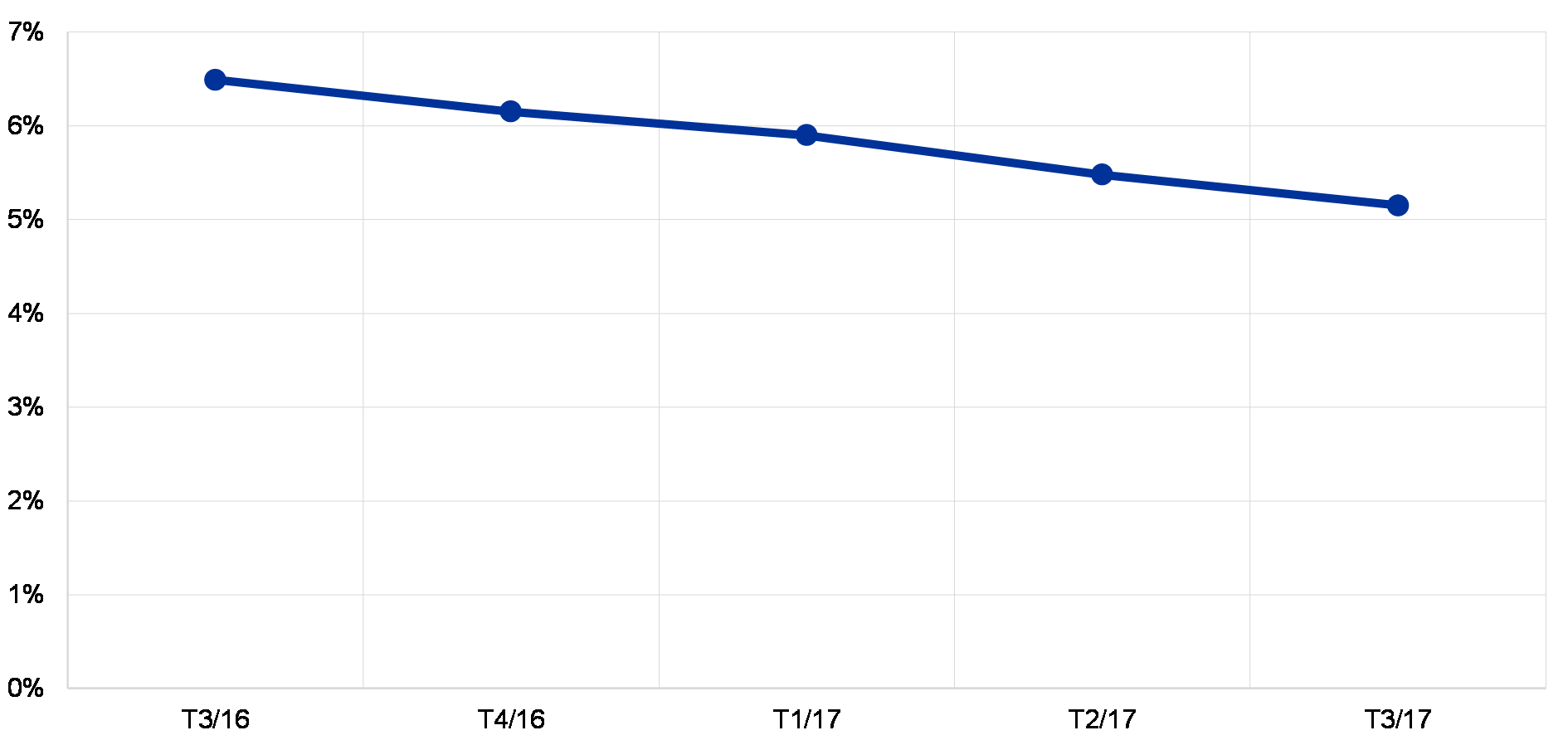

Les volumes de NPL ont légèrement diminué, mais les efforts doivent être poursuivis

Les niveaux élevés de NPL sont une autre source d’inquiétude majeure pour de nombreuses banques de la zone euro. Par rapport à 2016, elles ont fait des progrès dans la résorption de leurs NPL. La baisse du ratio agrégé de NPL, qui est revenu de 6,5 % au deuxième trimestre 2016 à 5,5 % au deuxième trimestre 2017, en témoigne. Cela étant, les encours de NPL figurant au bilan de nombreuses banques de la zone euro restent trop importants. Il est par conséquent essentiel que les banques renforcent leurs efforts de conception et de mise en œuvre de stratégies ambitieuses et crédibles relatives aux NPL. De nouvelles réformes doivent simultanément permettre de supprimer les obstacles structurels à la résolution des NPL [1].

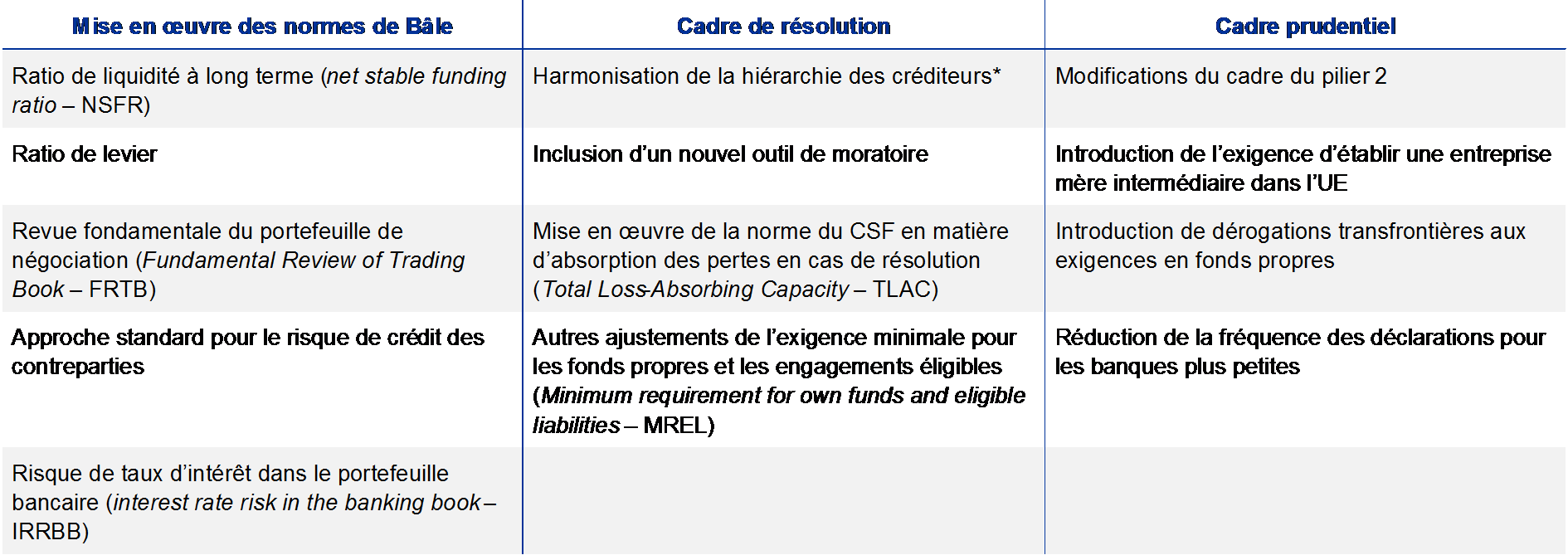

La mise en œuvre du nouveau cadre réglementaire pourrait constituer un défi pour certaines banques

Les dernières touches apportées au cadre réglementaire et sa finalisation sont propices à la stabilité du secteur bancaire à moyen terme. Toutefois, la transition vers le nouveau paysage réglementaire peut engendrer des coûts et des risques à court terme pour les banques, notamment si elles ne peuvent s’adapter à temps. Ces risques ont légèrement diminué depuis 2016, à mesure que de nouvelles précisions étaient fournies sur les contours finaux de différentes initiatives réglementaires, suite à la conclusion d’accords aux niveaux international et européen.

Les incertitudes liées à la soutenabilité de la dette et à aux risques géopolitiques peuvent entraîner une réévaluation du risque

La soutenabilité de la dette reste un sujet de préoccupation dans certains États membres, qui demeurent vulnérables face à une éventuelle réévaluation sur les marchés obligataires (découlant également du niveau actuellement très faible des primes de risque). Le risque souverain est particulièrement prégnant dans le contexte actuel d’incertitudes géopolitiques extrêmement fortes (en partie liées au Brexit). Des variations soudaines dans l’appétence pour le risque sur les marchés financiers pourraient peser sur les banques via la réévaluation de la valeur de marché de leurs avoirs et de leurs coûts de financement.

Priorités prudentielles du MSU

Les priorités prudentielles du MSU définissent les domaines majeurs pour la supervision bancaire au cours d’une année donnée. Elles se basent sur l’évaluation des principaux risques auxquels font face les banques soumises à la surveillance prudentielle et tiennent compte des évolutions récentes de l’environnement économique, réglementaire et prudentiel. Les priorités, qui sont revues chaque année, sont un outil essentiel pour la coordination des actions prudentielles dans l’ensemble des banques d’une manière correctement harmonisée, proportionnée et efficace, contribuant ainsi à assurer une égalité de traitement et à renforcer les effets de la surveillance prudentielle (cf. Figure 1).

Figure 1

Priorités prudentielles pour 2018 et au-delà

1) Prêts non performants.

2) Examen ciblé des modèles internes.

3) Processus d’évaluation de l’adéquation du capital interne.

4) Processus d’évaluation de l’adéquation de la liquidité interne.

5) Les cases bleu clair cochées indiquent des activités de suivi.

Résultat de l’analyse de sensibilité du risque de taux d’intérêt dans le portefeuille bancaire

La BCE surveille constamment la sensibilité des marges d’intérêts aux variations des taux d’intérêt. Dans l’environnement de bas taux d’intérêt, qui pèse sur la rentabilité du secteur bancaire, la BCE a décidé de conduire, en 2017, une évaluation plus approfondie des stratégies définies par les banques pour maintenir le niveau de leurs marges d’intérêts dans plusieurs scénarios.

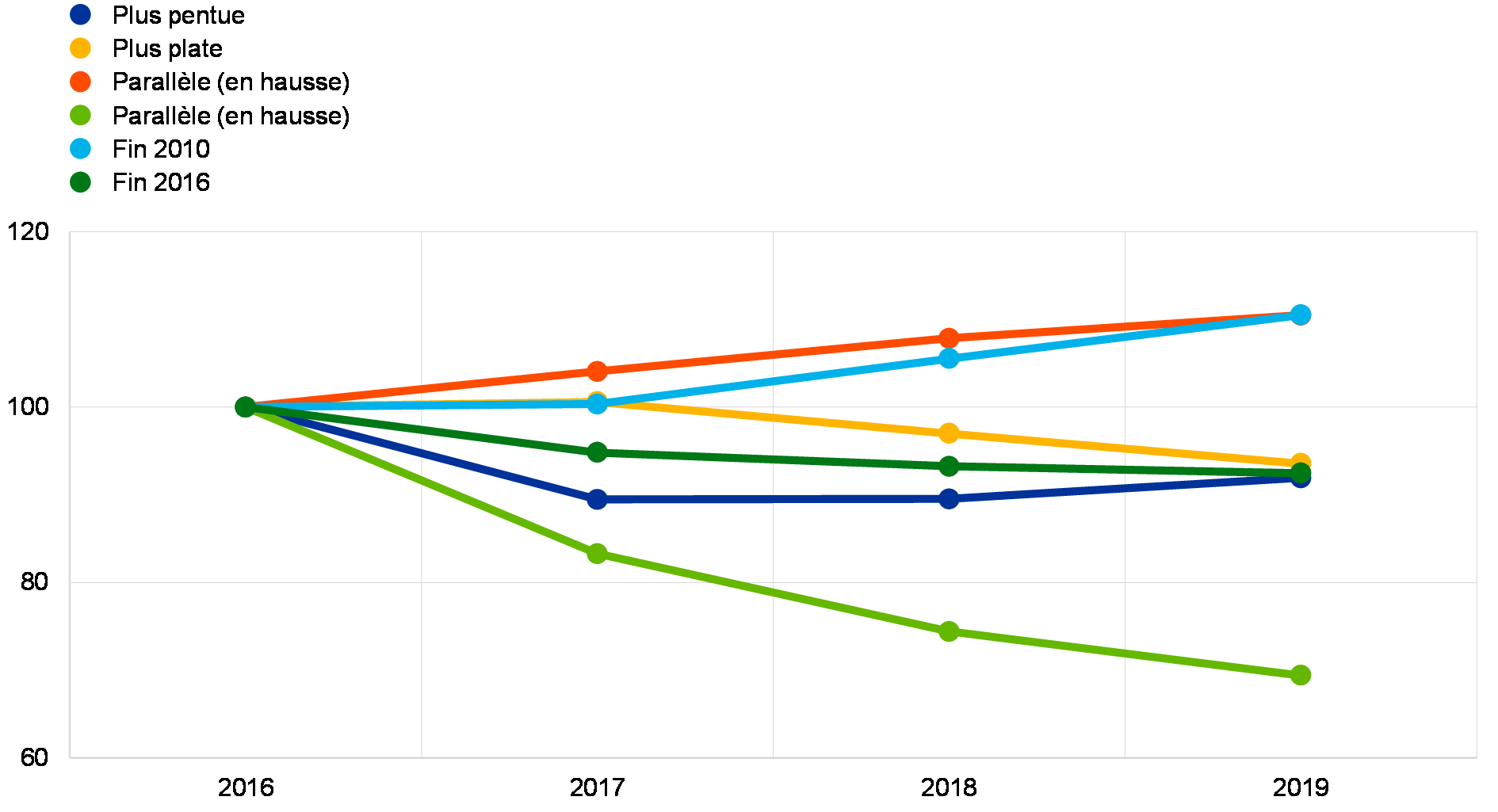

La supervision bancaire de la BCE a donc réalisé, au premier semestre 2017, une « analyse de sensibilité du risque de taux d’intérêt dans le portefeuille bancaire (interest rate risk in the banking book, IRRBB) – test de résistance 2017 » [2]. Un échantillon de 111 établissements importants a été évalué sur la base de deux mesures complémentaires : a) les fluctuations du produit net d’intérêts des banques causées par les variations des taux d’intérêt, et b) les évolutions de la valeur économique des fonds propres [3] des banques (autrement dit la valeur actuelle de leur portefeuille bancaire) dues aux variations des taux d’intérêt. L’exercice visait à réaliser une évaluation prudentielle des pratiques de gestion des risques et à exploiter pleinement la comparaison des résultats obtenus pour les différentes banques. À cette fin, il a été demandé aux banques de simuler l’incidence de six chocs hypothétiques de taux d’intérêt dans le cadre d’une évolution stylisée de leur bilan (à bilan constant) [4].

Graphique 2

Projection du produit net d’intérêts moyen en fonction du choc de taux d’intérêt

(indice 2016 = 100)

Source : BCE.

Notes : Chiffres basés sur les projections de produit net d’intérêts agrégées pour les principales monnaies testées lors de l’exercice pour l’ensemble des 111 banques. Les variations parallèles sont actuellement utilisées dans la cadre du processus de communication de l’IRRBB (+/- 200 nts de base pour les positions en euros) ; la pentification et l’aplatissement sont tirés de la récente norme établie par le Comité de Bâle sur le contrôle bancaire relative à l’IRRBB ; le choc survenu fin 2010 fait l’hypothèse d’un retour des taux d’intérêt aux niveaux observés pour la dernière fois en 2010 ; le choc de fin 2016 maintient les taux constants aux niveaux observés fin 2016.

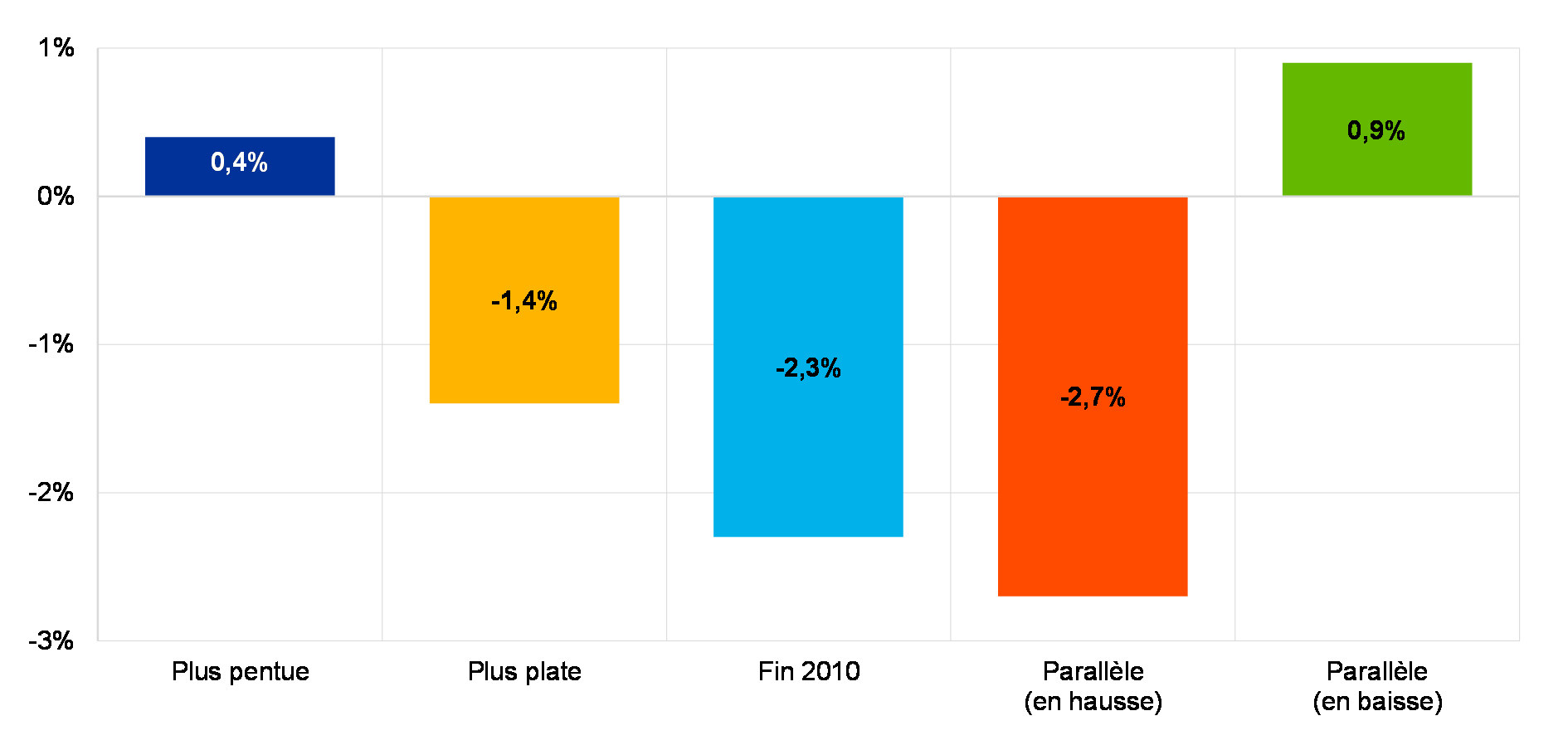

Les résultats montrent que, en moyenne, les banques sont en mesure de s’adapter aux variations des taux d’intérêt. Une variation parallèle soudaine de la structure par échéances des taux de +2 % aurait une incidence agrégée positive sur le produit net d’intérêts (+10,5 % sur un horizon de trois ans, Graphique 2) et une incidence légèrement négative sur la valeur économique des fonds propres (-2,7 % pour les fonds propres de base de catégorie 1, Graphique 3). Cette dernière est la plus élevée sur la valeur économique des fonds propres parmi tous les chocs de taux d’intérêt analysés.

Toutefois, les résultats de l’exercice ne doivent pas être interprétés, à tort, comme une absence de risques, notamment dans la mesure où ils tiennent compte des attentes des banques relatives au comportement des clients. Par exemple, les banques peuvent modéliser des dépôts sans échéance comme engagements de long terme à taux fixe. Si ces dépôts sont réévalués plus rapidement que prévu par les banques, dans un contexte d’augmentation des taux d’intérêt, leur produit net d’intérêts sera plus faible qu’attendu. Les banques ont en général calibré leurs modèles relatifs aux dépôts pour une période de diminution des taux d’intérêt. De ce fait, les modèles ne rendent peut-être que partiellement compte de la réaction des clients à une augmentation des taux d’intérêt. De plus, dans certains cas, les durations modélisées des dépôts de base se sont avérées étonnamment longues.

Graphique 3

Variation moyenne de la valeur économique des fonds propres en fonction du choc de taux d’intérêt

(variation de la valeur économique des fonds propres en pourcentage des CET1)

Source : BCE.

Notes : Chiffres basés sur les projections de la valeur économique des fonds propres agrégées pour les principales monnaies et sur les fonds propres de base de catégorie 1 agrégés pour l’ensemble de l’échantillon de 111 banques. Aucune variation de la valeur économique des fonds propres n’a été constatée dans l’hypothèse de taux stables envisagée dans le choc de fin 2016.

Les résultats montrent également que les banques ont largement recours aux dérivés de taux d’intérêt dans leurs portefeuilles bancaires. En général, les banques utilisent les dérivés pour gérer les asymétries entre les profils de réévaluation de l’actif et du passif. Toutefois, certaines utilisent également des dérivés de taux d’intérêt pour atteindre un profil cible de taux d’intérêt. L’incidence globale de ces échanges sur la sensibilité de la valeur économique pour les banques est limitée (+1,7 % de CET1 dans le cas du choc entraînant un déplacement parallèle vers le haut). Cette incidence limitée résulte cependant largement de la compensation entre les expositions des banques pour lesquelles les dérivés diminuent la duration des actifs et celles des banques pour lesquelles ces dérivés augmentent la duration (55 % et 45 % de l’échantillon respectivement).

Les résultats de l’exercice 2017 ont alimenté le processus de contrôle et d’évaluation prudentiels (SREP). Cet exercice fournira à l’avenir une contribution précieuse aux discussions de nature prudentielle relatives au risque de taux d’intérêt dans le portefeuille bancaire. Il pourrait être à la base d’analyses de suite menées par les équipes de surveillance prudentielle conjointe (Joint Supervisory Teams, JST).

Encadré 1 Consolidation du secteur bancaire – obstacles aux fusions et acquisitions transfrontalières

Le système bancaire ne peut être sain qu’en présence d’un marché des fusions et acquisitions bancaires sain. L’union bancaire européenne, y compris la supervision bancaire européenne, permettra aux banques de réaliser des fusions transfrontalières plus facilement.

Trois bénéfices principaux peuvent résulter de fusions transfrontalières au sein de la zone euro. Elles permettraient tout d’abord d’approfondir l’intégration financière dans la zone euro, ouvrant la voie à un système bancaire véritablement européen, qui constitue un objectif commun. Les épargnants auraient par ailleurs davantage de possibilités d’investir leur argent et les entreprises comme les ménages auraient accès à de nouvelles sources de financement. Enfin, le partage du risque serait optimisé, ce qui conforterait la stabilité et l’efficacité de l’économie européenne. De plus, les fusions bancaires peuvent participer à la réduction des capacités excédentaires et à l’amélioration de l’efficacité des banques elles-mêmes. Seules des opérations de fusion menées prudemment permettraient toutefois de tirer de tels bénéfices.

L’état du marché des fusions et acquisitions

Les fusions et acquisitions, dont le nombre a augmenté dans un premier temps après l’introduction de l’euro, se sont ensuite raréfiées. En 2016, elles ont atteint leur niveau le plus bas depuis l’an 2000, à la fois en nombre d’opérations et en valeur [5]. Et ces fusions se déroulent généralement au niveau national plutôt qu’international.

La réussite des fusions bancaires, qui sont des opérations complexes, onéreuses et porteuses de risques, dépend de certaines conditions. Les banques doivent être en confiance pour franchir le pas. Or la confiance semble faire défaut actuellement.

L’incertitude existe souvent, en particulier, autour de la valeur économique que les fusions peuvent créer. Lorsqu’elles cherchent des partenaires potentiels, des doutes peuvent peser sur la qualité de leurs actifs et sur leur capacité à générer des bénéfices. Dans certaines parties de la zone euro, les niveaux de prêts non performants sont en outre toujours élevés et leur valeur réelle difficile à évaluer.

De plus, certains déterminants à long terme essentiels de la performance des banques semblent aussi incertains. Quels seront, par exemple, les effets de la numérisation et des évolutions qu’elle entraînera sur la structure du marché en termes de structure et de taille optimales d’une banque ? Est-il toujours intéressant d’acquérir des réseaux d’agences alors que les activités bancaires numériques les rendront peut-être de moins en moins utiles ? Enfin, certaines incertitudes persistantes quant à la réglementation peuvent également jouer un rôle. De nombreuses banques semblent attendre que le corpus réglementaire unique soit pleinement mis en œuvre avant d’envisager de franchir le pas de l’une fusion.

Les incertitudes sont multipliées par la dimension transfrontalière des fusions. Premièrement, les fusions transfrontalières exigent des banques qu’elles dépassent les frontières nationales, mais aussi qu’elles surmontent des obstacles culturels et linguistiques. Le manque d’harmonisation de la base juridique et réglementaire régissant l’examen prudentiel des fusions et acquisitions dans les pays participant au MSU pourrait accroître les coûts des fusions et acquisitions transfrontalières, et donc s’avérer un obstacle à leur conclusion. Le droit national des fusions est différent d’un pays à l’autre.

Plus généralement, le cantonnement des fonds propres et de la liquidité au sein des différentes juridictions entre également en jeu. Des mesures visant à lever certaines exigences transfrontalières intragroupes sont actuellement envisagées dans le cadre de la révision du règlement sur les exigences de fonds propres (Capital Requirements Regulation, CRR) et de la directive sur les exigences de fonds propres (Capital Requirements Directive, CRD IV), qui pourraient, le cas échéant, soutenir les fusions et acquisitions transfrontalières. De plus, la CRD IV et le CRR contiennent toujours un certain nombre d’options et facultés exercées différemment au niveau national. Il est donc difficile de garantir un niveau global de fonds propres réglementaires cohérent pour tous les États membres et de comparer les niveaux de fonds propres de l’ensemble des banques.

Bien entendu, d’autres facteurs réglementaires peuvent être pris en considération par les banques dans leurs décisions de consolidation. Les exigences de fonds propres supplémentaires pouvant découler de l’augmentation de la taille et de la complexité d’une banque, par l’intermédiaire de coussins pour les autres établissements d’importance systémique ou même de coussins pour les banques mondiales d’importance systémique, peuvent par exemple avoir un effet dissuasif.

Il ne faut pas non plus oublier qu’une partie du cadre législatif (par exemple les lois relatives à l’insolvabilité), des régimes fiscaux et des réglementations (sur la protection des consommateurs, notamment), qui permet le fonctionnement du système financier, reste spécifique aux différents pays de l’UE et de la zone euro.

Si la supervision bancaire européenne peut mettre en lumière ces obstacles, elle n’a qu’une influence limitée sur l’environnement mis en place. Les consolidations elles-mêmes doivent émaner des forces de marché et les modifications du paysage réglementaire être apportées par les législateurs.

La supervision bancaire européenne a cependant contribué à réduire l’incertitude sur la qualité des actifs des banques, l’examen de la qualité des actifs réalisé en 2014 ayant constitué une première étape vers cet objectif. De plus, le traitement des portefeuilles de NPL des banques est devenu une de ses priorités. Les autorités de surveillance peuvent aussi s’assurer de l’efficacité des processus prudentiels liés aux fusions. Du point de vue de la réglementation, il est important de garantir une mise en œuvre fidèle et cohérente des réformes acceptées, notamment de Bâle III, et de franchir des étapes supplémentaires vers l’achèvement de l’union bancaire, et du système européen d’assurance des dépôts en particulier. Tous ces éléments contribueront à réduire l’incertitude.

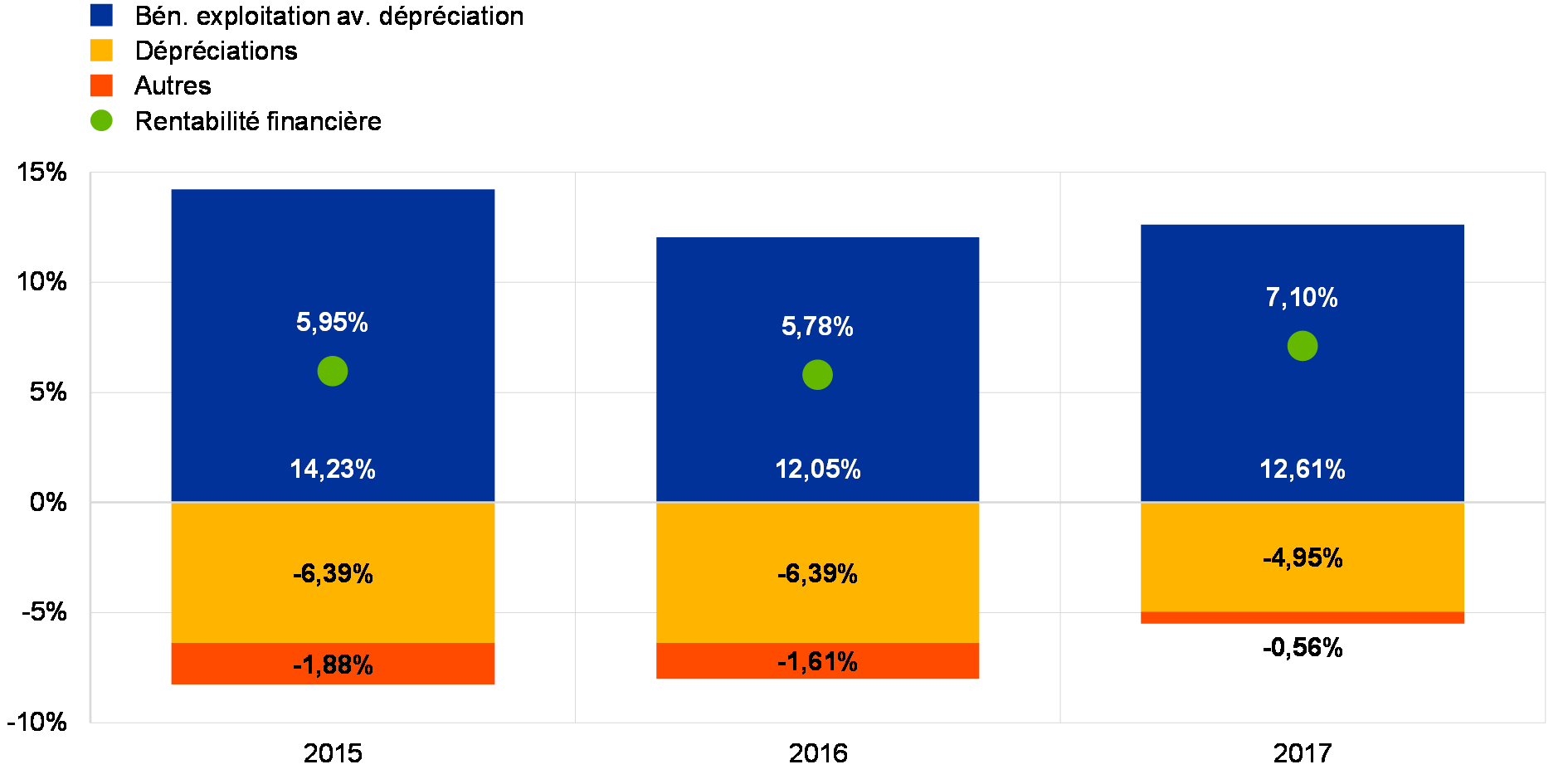

Performances globales des établissements importants en 2017

Alors que l’année 2016 avait été particulièrement difficile pour les banques de la zone euro, la situation s’est améliorée en 2017. Lors des trois premiers trimestres 2016, les bénéfices d’exploitation avant dépréciations des établissements importants se sont contractés de 10 % par rapport aux trois premiers trimestres 2015. Un redressement (+2 %) a ensuite été enregistré sur les neuf premiers mois de 2017. Conjugué à une forte baisse des dépréciations (-14,9 % par rapport à 2016, -35,2 % par rapport à 2015), ce redressement a conduit à une amélioration relative du rendement annualisé des fonds propres des établissements importants, qui s’est établi à 7,0 % en moyenne, à comparer aux 5,4 % et 5,7 % de 2016 et 2015, respectivement.

Toutefois, cette amélioration globale dissimule des différences considérables entre les banques. Une douzaine d’entre elles environ subissent encore des pertes, tandis qu’un groupe de plus d’une vingtaine de banques a enregistré une rentabilité financière moyenne d’environ 8 %, ou plus, au cours des trois dernières années. Néanmoins, le fait que les actions de nombreuses banques cotées en bourse s’échangent toujours à des ratios cours/valeur comptable inférieurs à 1 signale que de nouvelles mesures sont nécessaires pour répondre aux attentes des investisseurs.

Le redressement des bénéfices d’exploitation avant dépréciations s’explique par l’augmentation des produits nets des commissions (+3,2 %) et du revenu net des activités de marché (+62 % par rapport aux trois premiers trimestres 2016). Par contraste, le produit net d’intérêts a continué à diminuer, de 1,9 % par rapport aux trois premiers trimestres 2016, suivant une baisse de 0,9 % déjà par rapport aux trois premiers trimestres 2015.

Graphique 4

Rendement des fonds propres plus élevé en 2017 sous l’effet de la hausse des bénéfices d’exploitation et de la baisse des dépréciations

(Tous les postes sont exprimés en pourcentage des fonds propres)

Source : Statistiques bancaires prudentielles de la BCE.

Note : Les données pour toutes les années sont présentées sous la forme de chiffres cumulés annualisés du deuxième trimestre.

La baisse du produit net d’intérêts entre le troisième trimestre 2015 et le troisième trimestre 2016 semble s’expliquer par l’érosion des marges, alors que les volumes de prêts augmentaient de 4,7 %. En revanche, les volumes de prêts ont diminué de 2,1 % entre le troisième trimestre 2016 et le troisième trimestre 2017, en particulier les prêts octroyés aux institutions financières (-11,8 % pour les prêts aux établissements de crédit et -7,3 % pour les prêts aux autres sociétés financières). Il convient de remarquer que, malgré cette évolution négative, environ la moitié des établissements importants ont réussi à accroître leur produit net d’intérêts.

Les résultats positifs des banques au cours des trois premiers trimestres 2017 ont également été soutenus par la diminution des charges d’exploitation, qui ont atteint leur plus bas niveau depuis 2015. Elles ont baissé de 2,3 % par rapport aux neufs premiers mois de 2016 (-1,6 % par rapport aux neuf premiers mois de 2015), probablement grâce aux mesures de restructuration mises en œuvre récemment par plusieurs banques de la zone euro.

1.2 Travaux sur les NPL

La situation en Europe

Si le niveau des NPL s’est contracté depuis 2015, il reste insoutenable

L’encours des NPL inscrits au bilan des établissements importants, qui s’élevait à 1 000 milliards d’euros début 2015, a baissé pour s’établir à près de 760 milliards d’euros au troisième trimestre 2017. Il reste toutefois beaucoup trop élevé dans certains pans du secteur bancaire. À l’évidence, les NPL représentent un problème majeur pour le secteur bancaire européen : ils pèsent sur le bilan des banques, tirent les bénéfices vers le bas, détournent des ressources qui pourraient être utilisées de manière plus productive et empêchent les banques d’octroyer des prêts à l’économie. Les banques doivent donc résorber leurs NPL. Les travaux concernant les NPL ont fait partie des grandes priorités de la supervision bancaire de la BCE en 2017. Le projet en cours est coordonné par un groupe de haut niveau sur les NPL, qui soumet ses rapports directement au conseil de surveillance prudentielle de la BCE. L’objectif principal du groupe est de développer une approche prudentielle efficace et cohérente pour les banques présentant des niveaux élevés de NPL.

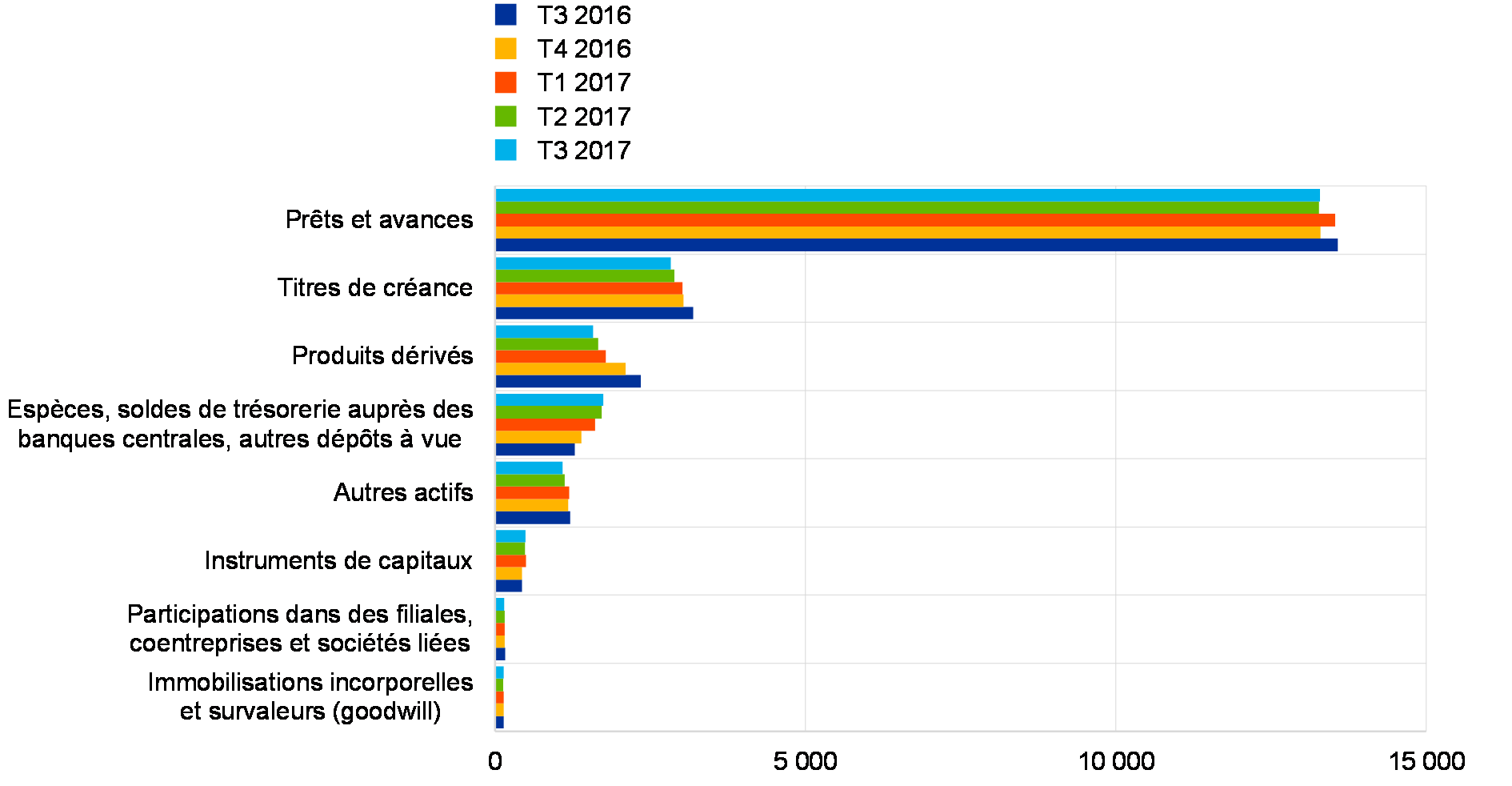

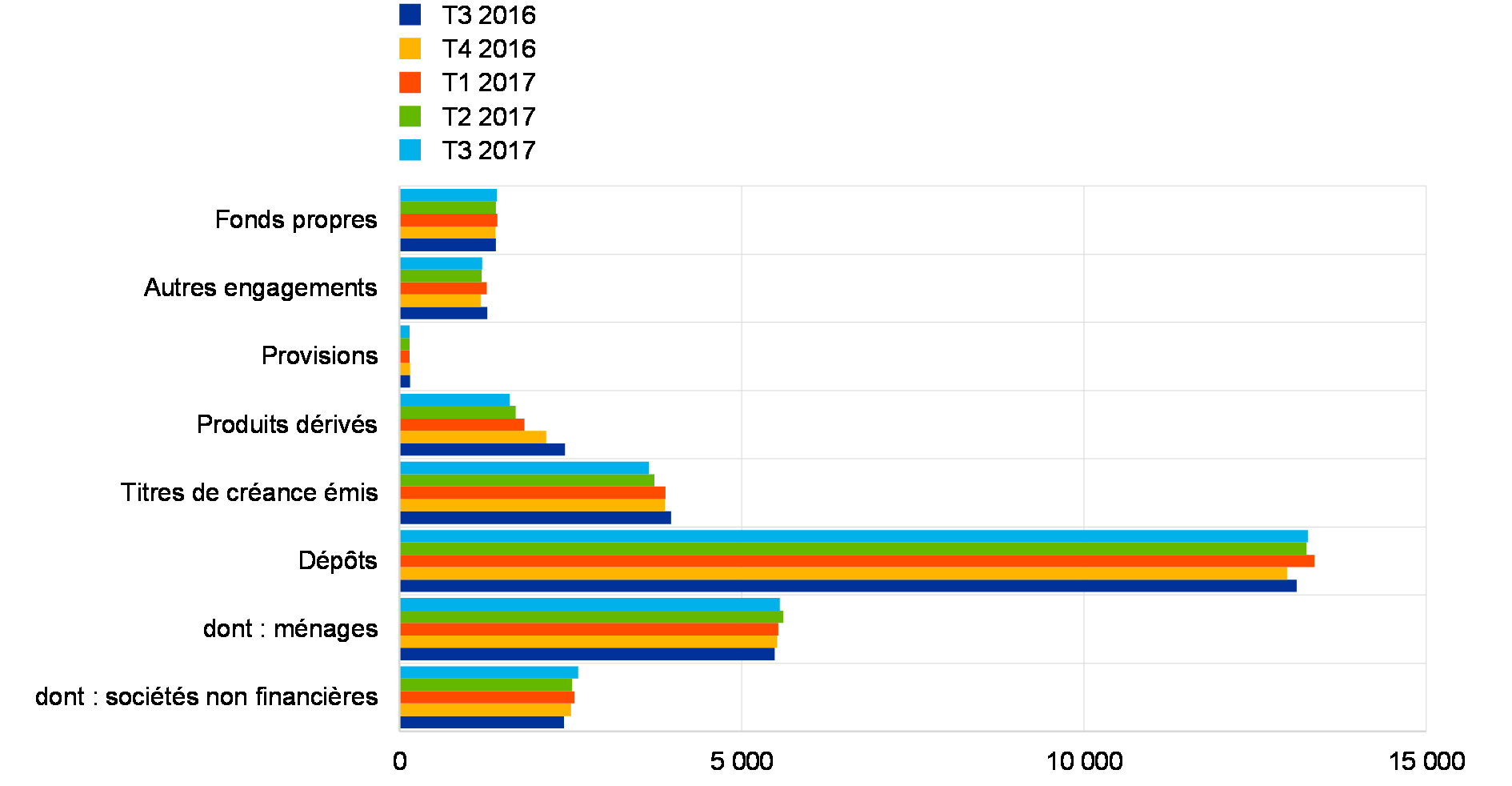

La BCE publie ses statistiques bancaires prudentielles [6] chaque trimestre, notamment des données sur la qualité des actifs à l’attention des établissements importants. Le tableau 1 illustre la baisse des niveaux de NPL entre 2016 et 2017.

Tableau 1

Prêts et avances non performants – montants et ratios par période de référence

(en milliards d’euros ; en pourcentage)

Source : BCE.

Notes : Établissements importants au niveau de consolidation le plus élevé pour lesquels les déclarations COREP (adéquation des fonds propres) et FINREP (données financières) sont disponibles. Plus précisément, il y avait 124 établissements importants au second trimestre 2016, 122 au troisième trimestre 2016, 121 au quatrième trimestre 2016, 118 au premier trimestre 2017 et 114 au deuxième trimestre 2017. Le nombre d’entités pour chaque période de référence reflète les changements découlant de modifications apportées à la liste des établissements importants à la suite des évaluations effectuées par la supervision bancaire de la BCE (qui ont généralement lieu tous les ans), de fusions et d’acquisitions.

1) Les prêts et avances figurant dans les tableaux relatifs à la qualité des actifs sont affichés à leur valeur comptable brute. Conformément au FINREP : a) les expositions détenues à des fins de négociation sont exclues, b) les soldes de trésorerie auprès des banques centrales et les autres dépôts à vue sont inclus. Conformément à la définition de l’Autorité bancaire européenne (ABE), les prêts non performants sont des prêts et des avances non détenus à des fins de transaction répondant à l’un des critères suivants, ou aux deux : a) les prêts importants en souffrance depuis plus de 90 jours ; b) le débiteur est considéré comme peu susceptible de s’acquitter intégralement de ses obligations sans qu’une garantie soit réalisée, indépendamment de l’existence de tout montant en souffrance ou du nombre de jours échus. Le taux de couverture est le ratio entre les dépréciations accumulées sur prêts et avances et le stock de NPL.

Les ratios de NPL varient considérablement dans la zone euro

Dans la zone euro, le ratio de NPL reste extrêmement variable d’un pays à l’autre, comme le montre la figure 2. Au deuxième trimestre 2017, les établissements importants grecs et chypriotes présentaient les ratios de NPL les plus élevés (avec des moyennes pondérées par pays de 46,6 % et 34,0 %, respectivement). Le troisième ratio le plus élevé était observé au Portugal, avec 18,1 %. En tendance, le ratio de NPL a beaucoup diminué en glissement annuel pour les établissements importants à Chypre (-6,3 points de pourcentage), en Irlande (-5,6), en Italie (-4,4) et en Slovénie (-3,2). Au troisième trimestre 2017, l’encours de NPL des établissements importants italiens s’élevait à 196 milliards d’euros, contre, par ordre décroissant, 138 milliards en France, 112 milliards en Espagne et 106 milliards en Grèce.

Figure 2

Prêts et avances non performants 1 – ratios par pays, période de référence : T2 2017

Source : BCE.

Notes : établissements importants au niveau de consolidation le plus élevé et pour lesquels des déclarations communes (COREP) et des déclarations d’information financière (FINREP) sont disponibles.

C : la valeur n’apparaît pas pour des raisons de confidentialité.

1) Les prêts et avances figurant dans les tableaux relatifs à la qualité des actifs sont affichés à leur valeur comptable brute. Conformément au FINREP : a) les expositions détenues à des fins de négociation sont exclues, b) les soldes de trésorerie auprès des banques centrales et les autres dépôts à vue sont inclus.

2) Il n’existe aucun établissement important au plus haut niveau de consolidation en Slovaquie.

Certaines informations financières sont nettes des transferts de NPL actuellement en cours qui devraient être finalisés sous peu.

La nécessité d’une stratégie globale de résorption des NPL

La nécessite d’une stratégie a été reconnue pour trois domaines principaux : a) actions de surveillance prudentielle, b) réformes juridiques et judiciaires, et c) marché secondaire des NPL

La supervision bancaire de la BCE a souligné assez tôt que la résorption des NPL reposait sur un effort conjoint de toutes les parties prenantes. Le rapport de synthèse de la BCE sur les pratiques nationales en matière de NPL, dont la dernière version a été publiée en juin 2017 (cf. Section 1.2.3.1), l’a également souligné. Ce rapport mentionne la nécessité d’adopter une stratégie européenne globale dans trois domaines principaux : a) actions de surveillance prudentielle, b) réformes juridiques et judiciaires, et c) nécessite d’élaborer des marchés secondaires pour les actifs dépréciés.

Figure 3

Une stratégie globale de traitement des NPL requiert la participation de toutes les parties prenantes, y compris des autorités publiques nationales et de l’UE

Concernant les actions de surveillance prudentielle, la supervision bancaire de la BCE a mis en œuvre un cadre de surveillance des NPL, qui comprend :

- la publication d’orientations pour tous les établissements importants, présentant les attentes prudentielles en matière de gestion et de résorption des NPL ;

- le développement d’attentes prudentielles quantitatives favorables à l’avenir à la constitution de provisions en temps utile ;

- la conduite régulière de contrôles sur place ciblant particulièrement les NPL ;

- la collecte de données pertinentes supplémentaires auprès des banques présentant des niveaux de NPL élevés.

Suite aux conclusions du Conseil Ecofin relatives au plan d’action destiné à résorber les prêts non performants en Europe, publiées le 11 juillet 2017, la supervision bancaire de la BCE soutient également la publication par l’Autorité bancaire européenne (ABE) de lignes directrices générales sur la gestion des NPL, qui seraient cohérentes pour toutes les banques européennes. De plus, la supervision bancaire de la BCE mène des discussions avec l’ABE autour de la promotion du renforcement des normes de souscription de nouveaux prêts.

Plus généralement, la supervision bancaire de la BCE a contribué activement à de nombreuses autres initiatives autour des NPL dans les trois domaines mentionnés ci-dessus, y compris celles faisant partie du plan d’action européen (adopté par le Conseil de l’UE en juillet 2017), en étroite collaboration avec les parties prenantes chargées de ces initiatives.

Éléments clés de l’approche prudentielle en matière de NPL

Inventaire de pratiques nationales

Une analyse des pratiques prudentielles et réglementaires actuelles ainsi que des obstacles liés à la résolution des NPL a été menée

En juin 2017, la BCE a publié son dernier inventaire des pratiques prudentielles et cadres juridiques nationaux en lien avec les NPL. Ce rapport présente des analyses des pratiques mises en œuvre à travers l’ensemble des 19 pays de la zone euro à fin décembre 2016 [7]. En plus d’identifier les meilleures pratiques prudentielles, l’inventaire visait à inventorier a) les pratiques prudentielles et réglementaires actuelles et b) les obstacles liés à la résolution des NPL. Cette version mise à jour et élargie repose sur un inventaire antérieur des pratiques de surveillance et des cadres juridiques nationaux relatifs aux NPL, couvrant huit pays de la zone euro (Allemagne, Chypre, Espagne, Grèce, Irlande, Italie, Portugal et Slovénie) et publié en septembre 2016. Cet inventaire portait essentiellement sur l’identification des meilleures pratiques dans les juridictions présentant des niveaux relativement élevés de NPL ou un problème « sectoriel » en matière de NPL, ainsi que sur les cadres de gestion existants en matière de NPL [8].

Une des leçons essentielles est qu’il importe que toutes les parties prenantes soient bien préparées pour gérer les défis juridiques de façon rapide et efficace

L’inventaire 2017 montre que, à travers la zone euro, selon une approche prudentielle, des progrès ont été accomplis dans la résolution des NPL. L’inventaire ainsi que l’expérience acquise dans des juridictions présentant des niveaux élevés de NPL permettent de tirer une leçon essentielle : toutes les parties prenantes doivent adopter une attitude proactive et être préparées avant toute hausse excessive des niveaux de NPL. De nombreux pays dont les niveaux de NPL sont faibles n’ont pas modifié leurs cadres juridiques en la matière depuis le début de la crise. Globalement, ils devraient être mieux préparés à gérer rapidement et efficacement les défis juridiques qui pourraient découler d’un éventuel accroissement des niveaux des NPL. Cela implique, par exemple, d’accélérer les mécanismes extrajudiciaires (notamment en procédant à la réalisation des garanties ou au traitement des procédures d’insolvabilité des ménages et des entreprises).

En ce qui concerne le régime et les pratiques prudentiels relatifs au traitement des NPL, l’inventaire illustre que les outils tels que les contrôles sur place spécifiques conduits sur les arriérés et sur la gestion des NPL sont déterminants pour détecter l’émergence de problèmes à un stade précoce. À cet égard, les lignes directrices de la BCE pour les banques en ce qui concerne les NPL, qui s’appliquent à l’ensemble des établissements importants, constituent une composante importante de la conduite future des évaluations prudentielles (voir la section 1.1.2).

S’agissant des établissements moins importants, au moment où l’inventaire des pratiques nationales a été publié, la plupart des pays de la zone euro n’avaient pas reçu suffisamment d’instructions spécifiques concernant les NPL. Or, un certain nombre d’autorités compétentes nationales (ACN) ont indiqué qu’elles envisageaient d’appliquer également à ces établissements les lignes directrices de la BCE pour les banques en ce qui concerne les NPL. Par ailleurs, dans ses conclusions de juillet 2017, le Conseil de l’UE a demandé à l’ABE de publier, d’ici l’été 2018, des orientations générales sur la gestion des NPL qui seraient cohérentes avec les lignes directrices citées précédemment et dont le champ d’application s’étendrait à l’ensemble des banques de toute l’UE.

Quant aux cadres juridiques, l’inventaire montre que, depuis sa première édition (à quelques exceptions près), ils n’ont été améliorés que de façon marginale dans les pays présentant des encours élevés de NPL. En tout état de cause, il est trop tôt pour apprécier l’efficacité de ces changements. S’agissant des systèmes judiciaires (et notamment du recrutement des experts de l’insolvabilité), les modifications apportées ne suivent pas le rythme des évolutions législatives.

Concernant les cadres d’information relatifs aux NPL, l’inventaire montre que la plupart des pays de la zone euro ont en place des registres centraux des crédits, qui sont généralement gérés par les banques centrales nationales. En général, ces registres sont considérés comme des outils prudentiels précieux pour la réalisation d’analyses sur place et sur pièces ainsi que pour le partage d’informations entre banques.

Lignes directrices sur les NPL et suivi associé

La publication des lignes directrices pour les banques en ce qui concerne les NPL a constitué une étape importante dans le traitement de la question des NPL à travers la zone euro

En mars 2017, la supervision bancaire de la BCE a publié, à l’intention des banques, des lignes directrices qualitatives quant au traitement des NPL [9] (ci-après les « lignes directrices sur les NPL »). Cette publication a été précédée d’une consultation publique, qui a eu lieu du 12 septembre au 15 novembre 2016. Une audition publique s’est tenue le 7 novembre 2016. Plus de 700 commentaires ont été reçus et évalués au cours de la consultation. Avec l’élaboration des lignes directrices sur les NPL, une étape importante a été franchie vers une réduction significative des NPL dans la zone euro.

Finalité et contenu des lignes directrices sur les NPL

Les lignes directrices sur les NPL précisent les attentes prudentielles relatives à chaque étape du cycle de gestion des NPL

Le principal message véhiculé par les lignes directrices sur les NPL est que les banques visées devraient traiter les hauts niveaux de NPL en priorité et de façon globale, en mettant l’accent sur leur gouvernance interne et en définissant des plans opérationnels et objectifs quantitatifs propres. Ces trois aspects seront examinés minutieusement par les JST concernées. L’approche attentiste à laquelle nous avons souvent assisté par le passé doit être abandonnée. Les objectifs propres des banques doivent être intégrés de façon adéquate aux mécanismes incitatifs s’adressant aux dirigeants et faire l’objet d’un suivi attentif de la part de leurs organes de direction.

Les lignes directrices sur les NPL forment un document pratique qui définit des attentes prudentielles concernant tous les domaines dans lesquels une banque doit agir lorsqu’elle traite la question des NPL. Elles se fondent sur la définition commune de l’ABE des expositions non performantes [10]. Néanmoins, elles couvrent également des aspects relatifs aux actifs saisis et aux expositions performantes présentant un risque élevé de devenir non performantes, dont les expositions à surveiller et les expositions restructurées performantes.

Les lignes directrices sur les NPL ont été élaborées sur la base des meilleures pratiques existant dans plusieurs pays de la zone euro. Elles sont structurées selon le cycle de gestion des NPL, exposant les attentes prudentielles en matière de stratégies, de gouvernance et d’opérations relatives aux NPL, d’application de moratoires (forbearance), de comptabilisation des NPL, de provisionnement et de passage en pertes des NPL et de valorisation des garanties.

Travail de suivi relatif aux stratégies en matière de NPL et d’actifs saisis

Les banques présentant des ratios de NPL élevés ont soumis à la BCE leurs stratégies de réduction des NPL et leurs plans opérationnels en la matière à des fins d’évaluation

À la suite de la publication des lignes directrices sur les NPL, les établissements importants présentant des ratios de NPL élevés ont été invités à soumettre à la supervision bancaire de la BCE leurs stratégies et plans opérationnels de réduction des NPL. Pour garantir des informations comparables et une égalité de traitement, un modèle spécifique à compléter par les banques a été conçu. À l’aide de ce modèle, les banques devaient montrer, à l’échelle de leurs portefeuilles, comment et sur quelle période elles comptaient réduire leurs NPL et leurs actifs saisis.

Entre mars et juin 2017, les banques ont présenté leurs stratégies, que la supervision bancaire de la BCE a évaluées à l’aune de ses attentes prudentielles. Ces évaluations ont été menées sur une base individuelle par les JST avec l’assistance d’une équipe NPL horizontale. Tout au long du processus, les JST se sont réunies avec les banques dont elles assurent la surveillance afin de discuter de leurs stratégies.

Si les stratégies, plans opérationnels et objectifs quantitatifs relatifs aux NPL relèvent de la responsabilité de chaque banque, la supervision bancaire de la BCE s’attend à ce qu’ils soient ambitieux et crédibles afin que la réduction des NPL et des actifs saisis soit rapide et suffisante.

Évaluation des stratégies relatives aux NPL

Les stratégies doivent être ambitieuses et crédibles et les cadres de gouvernance les sous-tendant adaptés

Conformément aux lignes directrices sur les NPL, le cadre de gouvernance d’une banque devrait garantir la bonne exécution de sa stratégie en matière de NPL. Dans ce contexte, les JST évaluent les stratégies sur une base individuelle, en ciblant trois éléments principaux : a) le degré d’ambition, b) la crédibilité de la stratégie et c) les aspects de gouvernance.

Le degré d’ambition se mesure par la réduction brute et nette des expositions non performantes et des actifs saisis qu’une banque s’attend à atteindre sur un horizon de trois ans. Un « degré d’ambition » approprié est défini pour chaque banque. Il est fonction d’un certain nombre de facteurs, tels que la situation financière de la banque, son profil de risque, les caractéristiques de son portefeuille non performant ainsi que l’environnement macroéconomique. La supervision bancaire de la BCE a conduit des analyses d’étalonnage entre pairs et entre pays concernant les degrés d’ambition prévus par les banques présentant des ratios élevés de NPL.

Lorsqu’elle évalue si les stratégies des banques sont crédibles, la supervision bancaire de la BCE a recours à un large éventail d’analyses lui permettant de déterminer si les degrés d’ambition projetés sont réalistes. Les indicateurs pertinents à cet égard incluent la disponibilité de fonds propres, la couverture par provisionnement et les tendances, le caractère significatif des stratégies « axées sur les actifs », l’analyse par segmentation des portefeuilles selon différents types de durée, les hypothèses relatives aux flux entrants et sortants du portefeuille de NPL, les recouvrements de trésorerie et les ressources associées, les calendriers et la diversification des options stratégiques.

Qu’est-ce qu’une stratégie ambitieuse et crédible en matière de NPL ?

- Surveillance et appropriation par les organes de direction.

- Objectifs de réduction clairs et sans équivoque, identifiés par la banque selon une approche ascendante sur des segments suffisamment granulaires.

- Évaluation détaillée de l’incidence sur les fonds propres, les actifs pondérés des risques et le provisionnement des différents éléments de la stratégie de réduction, étayée par un raisonnement précis concernant l’exécution de la stratégie et des objectifs.

- Diversification entre une variété d’options stratégiques, l’accent étant particulièrement mis sur les anciens prêts en souffrance depuis plus de deux ans.

- Forte gouvernance stratégique, comprenant notamment des mesures d’incitation du personnel bien définies au niveau de la direction et au niveau opérationnel pour imposer efficacement les objectifs de réduction des NPL à chaque maillon de la chaîne de résolution des NPL.

- Solides capacités et cadres opérationnels internes permettant une réduction efficace des NPL, y compris la capacité d’engager le dialogue avec les emprunteurs à un stade précoce afin d’abaisser le niveau des expositions devenant non performantes.

- Le cas échéant, déploiement d’efforts particuliers sur la cession rapide des actifs saisis ou sur un provisionnement accru si les ventes ne sont pas effectuées à court terme.

- Plan opérationnel détaillé prévoyant les objectifs, échéances, mesures et calendriers essentiels à la réussite de la stratégie.

- Accent particulier mis sur des moratoires solides : identifier les emprunteurs pérennes et leur présenter des options de restructuration viables afin de rendre leurs prêts à nouveau performants.

- Panoplie d’outils de moratoire bien conçus, dont l’efficacité est contrôlée à un niveau granulaire.

- Cadre de contrôle granulaire concernant la mise en œuvre de la stratégie et permettant l’identification des facteurs de performances excessivement faibles ou élevées.

L’évaluation de la gouvernance porte sur un grand nombre de domaines incluant : a) les processus d’auto-évaluation des banques, b) le niveau de surveillance et de contrôle du plan stratégique par l’organe de direction, c) les mécanismes incitatifs en place pour promouvoir la mise en œuvre de la stratégie, d) les modes d’intégration de la stratégie dans les opérations courantes, e) le niveau des ressources (internes et externes) affectées par la banque à la résolution des prêts et f) les stratégies sous-jacentes aux plans opérationnels.

Attentes prudentielles quantitatives visant un provisionnement rapide

Le projet d’addendum aux lignes directrices sur les NPL expose les attentes prudentielles ayant trait aux niveaux et au calendrier de provisionnement et sera appliqué aux banques au cas par cas

Conformément au mandat qui lui a été confié, la BCE doit suivre une approche prospective afin de traiter les risques de façon proactive. Depuis la publication des lignes directrices sur les NPL mais aussi sur la base de l’expérience acquise, la supervision bancaire de la BCE continue de travailler à de nouvelles mesures de traitement des NPL. Le 4 octobre 2017, elle a publié, pour consultation, un projet d’addendum aux lignes directrices sur les NPL. Cet addendum vise à favoriser des pratiques de provisionnement plus rapides face aux nouveaux NPL et éviter ainsi leur accumulation à l’avenir. Durant la consultation publique, qui s’est achevée le 8 décembre 2017, la supervision bancaire de la BCE a reçu 458 commentaires de 36 contreparties différentes. Cela représente un retour d’informations précieux, qui a été étudié attentivement lors de la finalisation du document.

Les attentes prudentielles accroîtront la convergence de la surveillance et garantiront une égalité de traitement. Ces attentes sont bien entendu soumises à une évaluation au cas par cas. Dans ce contexte, l’attente prudentielle générale présentée dans l’addendum veut que, s’agissant des crédits non garantis, une couverture de 100 % soit atteinte deux ans après classement dans la catégorie des NPL. Pour les crédits garantis, le délai correspondant est de sept ans. Afin d’éviter des effets « de bord de falaise » (petite cause, grands effets), il importe que soit suivie une trajectoire graduelle appropriée tendant vers ces attentes prudentielles, dès le moment du classement en exposition non performante (non performing exposure, NPE).

Le niveau des provisions prudentielles est évalué dans le cadre du dialogue prudentiel régulier. Pour commencer, les autorités de surveillance déterminent si les allocations comptables (accounting allowances) d’une banque couvrent de façon adéquate ses pertes attendues liées au risque de crédit. Ces provisions sont ensuite comparées aux attentes prudentielles énoncées dans l’addendum.

Plus précisément, au cours du dialogue prudentiel, la BCE discutera avec les banques de toute divergence éventuelle par rapport aux attentes concernant le provisionnement prudentiel. La BCE étudiera ensuite ces écarts sur une base individuelle et décidera, à l’issue d’un examen détaillé pouvant inclure des analyses approfondies et/ou des contrôles sur place, si une mesure prudentielle spécifique à la banque concernée s’impose. Ce processus n’est pas soumis à un principe d’automaticité. Contrairement aux règles relevant du pilier 1, ces attentes prudentielles ne constituent pas des exigences contraignantes déclenchant des mesures automatiques.

Contrôles sur place concernant les NPL

En 2017, 57 contrôles du risque de crédit ont été accomplis, dont six ont été menés par la BCE et 51 par les ACN. La gestion et la valorisation des NPL ont constitué un thème central de ces contrôles, repris dans 54 des 57 rapports sur lesquels ils ont débouché. Dans ce contexte, les principaux aspects du travail ont porté sur l’évaluation des stratégies, politiques et procédures relatives aux NPL (54 rapports) et sur une évaluation d’incidence quantitative (37 rapports).

Stratégies, politiques et procédures relatives aux NPL

En prenant les lignes directrices sur les NPL pour point de comparaison, les insuffisances les plus significatives en matière de stratégies, de politiques et de procédures relatives aux NPL ont été identifiées comme suit.

Même si la gouvernance des NPL s’améliore, les déficiences relatives à leur comptabilisation demeurent une source d’inquiétude, particulièrement pour les NPL restructurés

Stratégie et gouvernance en matière de NPL : dans ce domaine, la tendance observée est une gestion plus active des NPL. Celle-ci résulte essentiellement des tentatives des banques de respecter les attentes prudentielles énoncées dans les lignes directrices sur les NPL. Toutefois, la plupart des rapports des contrôles sur place soulignent que les informations fournies aux organes de direction des banques ne sont toujours pas suffisamment granulaires. Les informations concernées ont trait, par exemple, aux risques d’alerte précoce et aux risques encourus dans différentes entités du groupe bancaire ou encore aux risques découlant de l’application de certains modèles de restructuration.

Pour les NPL existants, les constats se rapportent à l’adéquation des provisions pour pertes sur prêts et à l’emploi de décotes de garanties et de temps de rétablissement suffisants

Moratoires appliqués aux NPL : la majorité des banques ne disposaient pas de politiques efficaces en termes de moratoires, que ce soit au point d’entrée dans la catégorie des moratoires ou au point de sortie de cette catégorie. À l’entrée, le critère de restructuration viable/en urgence n’est pas précisément défini et certaines mesures de moratoire auxquelles les lignes directrices sur les NPL font référence ne sont pas reconnues comme telles (p. ex. octroi de facilités supplémentaires, demande de titres/garanties supplémentaires). Dans le même temps, les mesures de moratoire classiques (réduction des taux d’intérêt, allongement de l’échéance) ne déclenchent souvent pas l’entrée dans la catégorie des NPL dans les déclarations relatives aux clients faisant face à des difficultés financières. Les règles d’identification des difficultés financières restent très hétérogènes et trop restrictives, principalement en raison d’un manque de données. Les critères de sortie de la catégorie des moratoires ne sont pas suffisamment contrôlés, en particulier en ce qui concerne les moratoires appliqués durant la période probatoire.

Comptabilisation/classement des NPL : la plupart des constats concernaient a) l’insuffisance des critères de probable absence de paiement concernant, notamment, des secteurs spécifiques (activités maritimes, immobilier commercial, pétrole et gaz) ou des techniques de financement (financement à effet de levier) et b) la confiance excessive placée uniquement dans le critère de filet de sécurité explicitement mentionné dans le CRR.

Provisionnement pour les NPL et valorisation des garanties : bien que les processus de provisionnement reposent toujours plus sur des outils informatiques et des règles plus précises, les principaux axes d’amélioration concernent les valorisations irréalistes des garanties (parfois indexées à la hausse au lieu d’être revalorisées) ainsi que les décotes de garanties et les temps de recouvrement excessivement optimistes. De plus, certaines banques ont encore recours à des pratiques inappropriées concernant le traitement des intérêts courus en attente de versement.

Intégrité des données relatives aux NPL : les nombreux constats formulés dans ce domaine incluent le manque de processus d’agrégation des données sur les risques pour les données essentielles à la détection des difficultés financières (p. ex. les données tirées du compte de résultat, des bénéfices avant intérêts, impôts, dépréciation et amortissement (EBITDA), du ratio de couverture du service de la dette). En outre, les paramètres clés (p. ex. décotes de garanties, temps de rétablissement, taux de rétablissement) sont souvent considérablement sous‑estimés et les critères en matière d’abandon de créances (p. ex. exprimés en tant que durée du défaut) ne sont, dans bien des cas, pas clairement définis.

Évaluation quantitative

À la suite des contrôles effectués, d’importants ajustements quantitatifs ont été demandés, en grande partie pour compenser des déficiences en matière de provisions

En plus des évaluations de politiques et de procédures qu’elles conduisent habituellement, les équipes de contrôle sur place ont examiné de vastes échantillons de dossiers de crédit. Dans ce contexte, des techniques statistiques ont parfois été employées pour évaluer certaines parties du portefeuille de prêts et vérifier ainsi le degré de conformité des provisions avec les exigences prudentielles (article 24 du CRR et article 74 de la CRD IV transposés en droit national) et les normes comptables internationales (notamment IAS 39 et IAS 8). Si la majorité de ces contrôles n’ont donné lieu à aucun changement significatif ou à des ajustements globalement acceptables, quelques-uns des contrôles sur place ont permis d’identifier des cas d’insuffisances quantitatives très importantes qui ont entraîné le déclenchement de différentes mesures prudentielles.

Collecte de données trimestrielle de la BCE auprès des banques présentant des niveaux élevés de NPL

Une collecte trimestrielle de données a été instaurée pour les établissements importants présentant des expositions élevées aux NPL

En septembre 2016, le conseil de surveillance prudentielle de la BCE a approuvé le lancement d’une collecte trimestrielle des données relatives aux NPL pour les établissements importants présentant des expositions élevées aux NPL (banques présentant des niveaux élevés de NPL) [11]. L’objectif est de compléter avec d’autres données plus granulaires les informations recueillies par les autorités de surveillance dans le cadre du dispositif de déclaration harmonisé (norme technique d’exécution de l’ABE relative à l’information prudentielle). De telles données sont nécessaires pour effectuer un suivi efficace des risques liés aux NPL des banques présentant des niveaux élevés de NPL.

Les modèles de déclaration de la BCE utilisés tout au long du cycle de déclaration 2017 [12] complètent les modèles FINREP existants relatifs aux expositions non performantes et restructurées. Ils prévoient, entre autres, une ventilation de l’encours des NPL par génération ainsi que des informations sur les garanties (actifs saisis y compris), sur les flux entrants et sortants de NPL et des données relatives aux restructurations et aux moratoires.

Les données recueillies trimestriellement sont comparées et introduites par les JST dans leurs évaluations des stratégies, procédures et modes d’organisation des banques en matière de gestion des NPL. L’exemple ci-dessous illustre, à fin juin 2017 et en pourcentage de l’échantillon de déclaration des banques présentant des niveaux élevés de NPL, les expositions non performantes pour lesquelles une procédure judiciaire avaient été lancée.

Graphique 5

Part des NPL pour lesquelles une procédure judiciaire a été lancée ; classées par génération

(en pourcentage)

Source : BCE.

Notes : Sur la base d’un échantillon de banques présentant des niveaux élevés de NPL couvrant environ 50 % du volume de NPL de l’ensemble des établissements importants. Données arrondies.

Les banques participant à cette collecte de données ont été informées des exigences en la matière dans les courriers qui leur ont été adressés concernant le SREP [13].

Bénéficiant de l’expérience qu’elle a acquise durant le cycle de déclaration 2017, la BCE a modifié et affiné la série des modèles utilisés pour la collecte trimestrielle des données et a fourni aux établissements déclarants une version révisée des exigences, applicable à partir du 31 mars 2018.

La BCE et l’ABE mènent actuellement des discussions portant sur la possibilité d’inclure ces modèles NPL dans le dispositif de déclaration harmonisé.

Perspectives et prochaines étapes

L’une des priorités essentielles de la supervision bancaire de la BCE reste de poursuivre les efforts qu’elle déploie pour régler la question des NPL dans les établissements importants. Les JST continueront d’interagir étroitement avec les banques présentant des niveaux élevés de NPL, en mettant particulièrement l’accent sur les stratégies mises en place pour la résolution des NPL. Ces stratégies devraient faire l’objet d’un suivi attentif et de mises à jour au moins de façon annuelle.

L’addendum final aux lignes directrices sur les NPL a été publié le 15 mars 2018. Comme il ne porte toutefois, essentiellement, que sur les nouveaux NPL, toute activité correspondante de suivi des établissements importants ne commencera que progressivement.

Enfin, étant donné le grand nombre des parties prenantes devant participer à la réduction des NPL, la supervision bancaire de la BCE continuera de collaborer étroitement avec les autres acteurs européens et nationaux afin de régler les questions en suspens dans le cadre des NPL, tel qu’indiqué dans son rapport sur les pratiques nationales publié en juin 2017.

1.3 Travaux sur les examens thématiques

Modèles d’activité et facteurs de rentabilité

En 2016, la supervision bancaire européenne a lancé un examen thématique afin d’évaluer de façon approfondie les modèles d’activité et les facteurs de rentabilité de la majorité des établissements importants. Cet examen s’achèvera en 2018.

Évaluer les modèles d’activité et les facteurs de rentabilité des banques constitue une priorité essentielle de la supervision bancaire européenne. Les banques rentables peuvent générer du capital en interne et constituer ainsi des coussins adéquats tout en conservant une appétence pour le risque raisonnable et en octroyant des prêts à l’économie réelle. En revanche, les banques peinant à atteindre une rentabilité pérenne sont susceptibles de s’égarer dans des activités plus risquées.

La rentabilité a été soumise à des pressions diverses

Dans le contexte actuel, la rentabilité des banques de la zone euro subit la pression du faible niveau des taux d’intérêt et du flux continu de fortes dépréciations dans certains pays et secteurs. Elle est aussi mise à mal par des facteurs structurels, tels que la surcapacité dans certains marchés, la concurrence des institutions non bancaires, la demande croissante par les clients de services numériques ainsi que la nécessité de s’adapter aux nouvelles exigences réglementaires.

Au cours de la phase préparatoire qu’a constitué la première année de l’examen thématique, des instruments ont été mis au point et des orientations conçues à l’intention des JST

L’examen thématique porte sur les facteurs de rentabilité au niveau des différentes banques et selon les modèles d’activité. Ce faisant, il poursuit plusieurs objectifs. Il permet non seulement d’évaluer la capacité des banques à corriger les faiblesses de leurs modèles d’activité, mais aussi d’examiner la mesure dans laquelle leur faible rentabilité influe sur leur comportement. Il complétera également l’analyse horizontale, notamment en regroupant les enseignements tirés par les JST et en harmonisant les suivis qu’elles mènent parmi les banques. Au cours de la première année de l’examen thématique, les outils analytiques nécessaires ont été créés, tandis que des orientations complètes ont été conçues pour aider les JST à conduire leurs analyses.

Pendant le premier trimestre 2017, la BCE a collecté des données sur le compte de résultat prévisionnel des banques ainsi que sur les hypothèses sous- jacentes prises en compte. Dans l’ensemble, au cours des deux prochaines années, les banques s’attendent à une amélioration progressive de leur rentabilité à la faveur d’une croissance robuste des prêts et d’une baisse des dépréciations, tandis que les marges d’intérêts nettes demeureront sous tension.

Au cours de la deuxième année de l’examen thématique, les JST ont analysé les modèles d’activité et les facteurs de rentabilité des banques

Aux deuxième et troisième trimestres 2017, l’examen thématique a placé l’accent sur les analyses spécifiques à chaque banque, qui ont été réalisées par les JST. Les équipes ont interagi directement avec les banques afin de passer en revue l’ensemble des aspects de leurs modèles d’activité et de leurs facteurs de rentabilité. Ces aspects allaient de la capacité de base des banques à générer des revenus à leur aptitude à comprendre et à piloter leurs activités ainsi qu’à mettre en œuvre les stratégies adoptées.

Les constats des JST font actuellement l’objet d’une combinaison avec les résultats analytiques générés par la DG Surveillance microprudentielle IV de la BCE et s’appuient sur des sources de données internes et externes. Cela comprend un examen détaillé des banques les plus rentables pour comprendre les facteurs de leurs performances et vérifier leur viabilité. Les stratégies mises au point par les banques pour remédier à une faible rentabilité varient considérablement, allant de stratégies de croissance consistant à renforcer le produit net d’intérêts à des politiques d’augmentation des commissions, de réduction des coûts ou de numérisation.

Les déficiences relatives à l’organisation interne des établissements en ce qui concerne le pilotage de la rentabilité ainsi que les questions ayant trait aux plans d’activité, comme la prise de risques excessifs, ont été signalées aux banques dans le cadre du dialogue prudentiel. L’identification des déficiences aboutira également à l’élaboration de plans d’atténuation des risques pour les banques concernées, auxquelles ils devraient être communiqués début 2018.

Enfin, les résultats de l’examen thématique seront pris en compte dans le SREP 2018 et pourraient donner lieu à des contrôles sur place ainsi qu’à des analyses approfondies de domaines où des zones d’ombre ont été identifiées. Les analyses seront aussi l’occasion de confronter les pratiques entre établissements comparables.

Incidence de l’IFRS 9 sur les pratiques de provisionnement

L’IFRS 9 vise à garantir des pratiques de provisionnement plus adéquates et plus rapides

La nouvelle norme comptable IFRS 9 (International Financial Reporting Standards) applicable aux instruments financiers, qui est entrée en vigueur en janvier 2018, vise à tirer parti des enseignements de la crise financière, à savoir notamment que les provisions basées sur des modèles fondés sur les pertes encourues ont souvent été trop faibles et trop tardives. Dans ce contexte, en introduisant un modèle de pertes de crédit attendues (expected credit loss, ECL) comprenant des informations prospectives, l’IFRS 9 a été conçue en vue de garantir un provisionnement plus adéquat et plus rapide.

Les nouvelles caractéristiques instaurées par l’IFRS 9 représentent un changement radical du régime comptable relatif aux instruments financiers et accordent une plus grande importance au jugement dans la mise en œuvre de la norme et son application ultérieure. Les données comptables formant la base de calcul des exigences prudentielles de capital, le MSU s’est donné les priorités suivantes pour 2016 et 2017 : a) évaluer le niveau de préparation des établissements importants et moins importants à l’introduction de l’IFRS 9, b) estimer l’incidence potentielle de cette norme sur le provisionnement et c) favoriser une application cohérente de celle-ci. Cette appréciation a essentiellement reposé sur les pratiques considérées comme les meilleures au niveau international, telles que décrites dans les recommandations formulées par le Comité de Bâle sur le contrôle bancaire (CBCB) et dans les orientations émises par l’ABE. Pour les besoins de cet exercice prudentiel, la BCE a collaboré étroitement avec les ACN, l’ABE et le CBCB. Cette collaboration se poursuivra pendant toutes les activités de suivi prévues en 2018.

Une période transitoire atténuera l’incidence potentiellement négative de l’IFRS 9 sur le capital réglementaire des banques

S’agissant de l’incidence sur les chiffres prudentiels, il convient de noter que les co‑législateurs de l’UE ont adopté des mesures transitoires. Ces mesures ont pour objectif d’atténuer l’incidence potentiellement négative de l’IFRS 9 sur le capital réglementaire des banques. Elles ont été mises en œuvre conformément au règlement (UE) 2017/2395 [14] publié au Journal officiel de l’Union européenne le 27 décembre 2017.