ECB priežiūros veiklos metų ataskaita 2021

2021 m. toliau kovojome su koronaviruso (COVID‑19) pandemijos poveikiu mūsų ekonomikai ir gyvenimui. Ryžtingi ir koordinuoti politiniai veiksmai reaguojant į pandemijos krizę, taip pat pažanga skiepijimo srityje per šiuos metus lėmė spartų atsigavimą. Iki 2021 m. pabaigos euro zonos ekonominiai rezultatai pasiekė iki pandemijos buvusį lygį.

Kitaip nei ankstesnių krizių metu, bankų sektoriaus finansinė padėtis buvo stipri, ir jis gebėjo paremti ekonomiką bei padėti sustiprinti mūsų politines priemones. Priemonės, kurių ėmėsi ECB Bankų priežiūros tarnyba, užtikrino, kad bankai galėtų sklandžiai perduoti mūsų pinigų politikos veiksmus, kuriais siekiama išsaugoti palankias finansavimo sąlygas visiems ekonomikos sektoriams. Apskaičiuota, kad dėl vykdytos pinigų politikos ir bankų priežiūros buvo išsaugota daugiau kaip milijonas darbo vietų.Tačiau, nepaisant neįprastai greito atsigavimo, dabar turime rengtis priimti pokrizinius iššūkius. Visas pandemijos poveikis išryškės tik palaipsniui. Paaiškėjus tikrajai kai kurių pandemijai jautresnių sektorių įmonių finansinei būklei, gali nukentėti turto kokybė. Todėl Bankų priežiūros tarnyba visos Europos mastu atidžiai stebi kredito rizikos didėjimą.

Kartu pandemija lėmė ir esminius pokyčius bankų veiklos aplinkoje. Spartėja skaitmenizacija ir didėja poreikis skubiai spręsti klimato kaitos problemas. Ilgalaikės problemos, susijusios su mažu pelningumu ir pertekliniais pajėgumais, gali apriboti kai kurių bankų gebėjimą prisitaikyti ir išlikti konkurencingiems skaitmeninio ir žaliojo perėjimo laikotarpiu. Būtinąjį reagavimą sudaro dvi dalys.

Pirmoji – tai būtinybė bankams didinti savo išlaidų veiksmingumą ir perorientuoti savo veiklos modelius į atsparumą ir vertės ilgesniu laikotarpiu kūrimą. Tai apima tolesnę pažangą įtraukiant su klimatu ir aplinka susijusias rizikas į esamas strategijas ir rizikos valdymo procesus. Šioje srityje bankai dar toli gražu neatitinka mūsų priežiūros lūkesčių.

Antroji dalis – baigti kurti bankų sąjungą. Stipresnis, labiau integruotas ir diversifikuotas finansų sektorius padėtų Europoje išlaisvinti didelės apimties privačias investicijas, kurių reikia norint paspartinti skaitmeninių ir žaliųjų technologijų pertvarką.

Esu įsitikinusi, kad tai įmanoma. Bankų sektorius prisidėjo prie sėkmingo šios krizės įveikimo, tad jis taip pat gali padėti parengti mūsų ekonomiką ekologiškesnei ir labiau skaitmenizuotai ateičiai.

Įžanginis interviu su Priežiūros valdybos pirmininku Andrea Enria

Kokie buvo 2021 m. ECB Bankų priežiūros tarnybai?

2021 m. pandemija ir toliau kėlė iššūkių visiems, įskaitant priežiūros institucijas. Buvau sužavėtas ECB, kaip institucijos, operaciniu atsparumu pandemijos metu. Nors vis dar negalėjome atlikti tiek patikrinimų vietoje, kiek norėjome, mūsų priežiūra išliko veiksminga. Mūsų bendravimo su bankais dažnumas taip pat išliko palyginti nemažas, nors dažniausiai dirbome nuotoliniu būdu. Priežiūros valdyboje vyko veiksmingos diskusijos ir daugeliu klausimų nesunkiai pasiekdavome bendrą sutarimą. Nepaisant pandemijos sukeltų sunkumų, mums pavyko sustiprinti bendradarbiavimą ir komandinį darbą įvairiose ECB veiklos srityse, vykdant Europos bankų priežiūrą bei tarp ECB ir nacionalinių kompetentingų institucijų (NKI). Vis dėlto nekantriai laukiu, kada galėsime vėl susitikti su kolegomis asmeniškai ir atnaujinti vizitus į NKI bei rengti tiesioginius susitikimus su bankininkais ir patikrinimus vietoje.

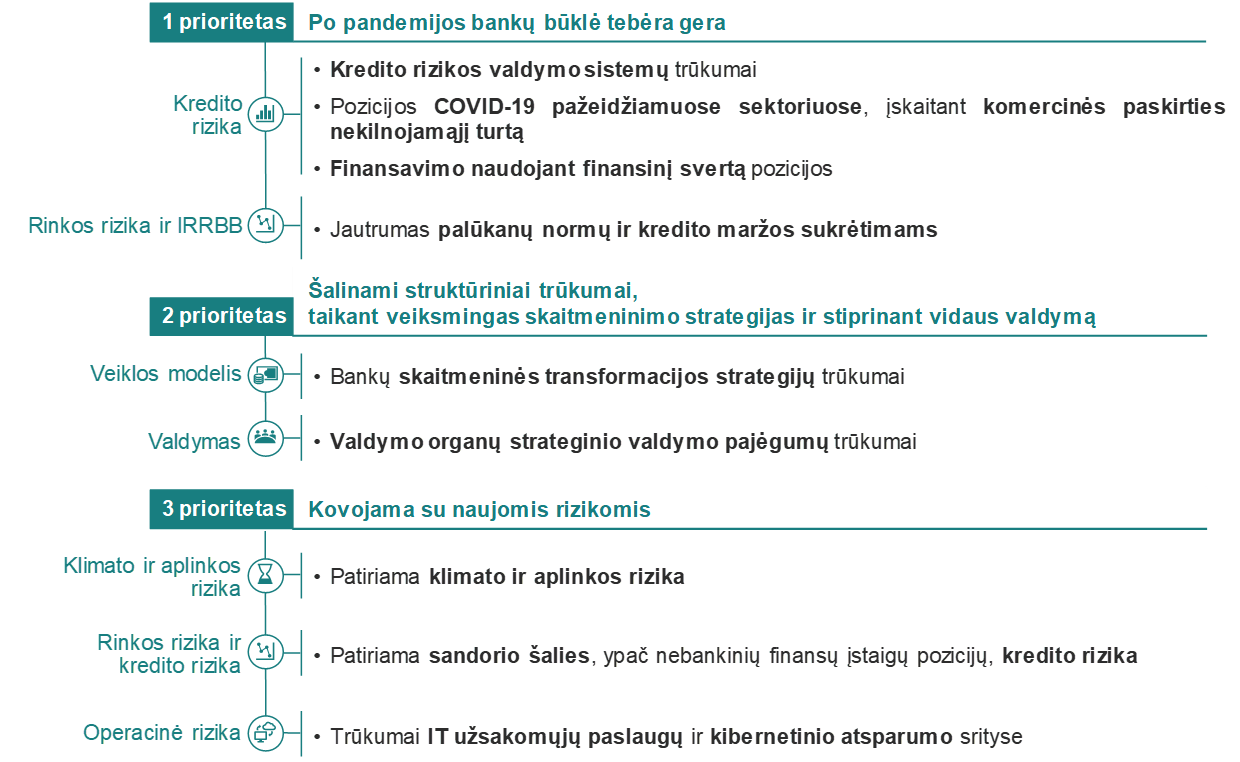

2021 m. sumažėjus netikrumui dėl ateities ir pagerėjus makroekonominei perspektyvai, atšaukėme didžiąją dalį nepaprastųjų priemonių, kurias buvome įvedę, kad bankai galėtų susidoroti su tiesioginiu krizės poveikiu. Be to, atnaujinome reguliarų priežiūrinio tikrinimo ir vertinimo procesą (SREP) po to, kai 2020 m. pradėjome taikyti pragmatinį požiūrį, kad sutelktume dėmesį pirmiausia į pandemijos keliamus iššūkius. Pirmą kartą struktūriškai išnagrinėjome klimato riziką ir nustatėme, kiek bankų praktika vis dar skiriasi nuo mūsų priežiūros lūkesčių. Po penkerių metų įtempto darbo baigėme tikslinę vidaus modelių peržiūrą, kuri tapo svarbiu etapu atkuriant vidaus modelių naudojimo reguliavimo tikslais patikimumą ir nuoseklumą. 2021-ieji taip pat buvo metai, kai ėmėmės sisteminių investicinių įmonių priežiūros bankų sąjungoje dalyvaujančiose šalyse. Mūsų priežiūros darbą visada lydėjo pastangos aiškiai informuoti bankus ir kitus rinkos dalyvius apie mūsų lūkesčius, kad mūsų politika taptų skaidresnė ir kad būtų galima dalytis informacija apie pažangą, padarytą siekiant priežiūros tikslų. Galiausiai išbandėme naujovišką priežiūros darbo prioritetų nustatymo procesą, kuris turėtų padėti mūsų komandoms daugiau dėmesio skirti pagrindinėms rizikoms ir mažiau – formaliosioms kontrolės laukelių žymėjimo užduotims.

Jau praėjo dveji metai nuo pandemijos pradžios. Kaip, jūsų nuomone, per šį laikotarpį sekėsi bankams?

Prasidėjus pandemijai Europos bankai apskritai pasižymėjo dideliu atsparumu. Manau, kad tai yra po finansų krizės vykdytų reformų, mūsų ilgalaikių pastangų stiprinti bankų kapitalą, turto kokybę ir likvidumo atsargas bei operatyvaus ypatingų valstybės paramos priemonių taikymo rezultatas. Šiuo laikotarpiu bankų kapitalo pakankamumo rodikliai išliko stabilūs ir jie galėjo toliau teikti kreditus namų ūkiams, mažosioms įmonėms ir akcinėms bendrovėms. Kol kas nematyti aiškių turto kokybės pablogėjimo ženklų.

Nors euro zonos makroekonominės prognozės iš esmės yra teigiamos, vis dar esama neaiškumų dėl tolesnės pandemijos raidos. Ypač kai kuriuose pandemijai jautresniuose sektoriuose pastebėta latentinės kredito rizikos požymių. Be to, tiekimo grandinių sutrikimai daro įtaką prekybai ir bendrai ekonominei veiklai. Taip pat didėja sverto naudojimas finansų sistemoje, o kadangi kai kurie mūsų bankai yra jo veikiami, turime išlikti budrūs. Palūkanų normų ir kredito maržos koregavimas atsigavimo laikotarpiu gali padidinti daugelio bankų kredito riziką, taip pat pakenkti tiems skolintojams, kurie yra ypač priklausomi nuo nebankinių finansų įstaigų, naudojančių didelį finansinį svertą. Visa tai būtina atidžiai stebėti.

Tačiau apskritai norėčiau pasakyti, kad Europos bankai pasirodė esantys atsparūs labai rimtai krizei ir jų padėtis yra daug geresnė nei po 2008 m. krizės.

Kaip manote, kokie didžiausi iššūkiai laukia Europos bankų? Ar jie jau įveikė COVID‑19 sukeltą krizę?

Laimei, 2021 m. makroekonominė perspektyva pagerėjo, todėl nebesitikime neveiksnių paskolų bangos, kurios baiminomės pandemijos pradžioje. Vis dėlto bankai neturėtų mažinti savo budrumo. Teigiami 2021 m. pokyčiai paskatino bankus gerokai sumažinti atidėjinius, palyginti su 2020 m. pasiektu aukščiausiu lygiu. Tačiau įvertinti rizikos lygį tebėra sudėtinga, o kalbant apie ateitį vis dar matyti latentinės kredito rizikos požymių. 2021 m. neveiksnių paskolų dalis nesumažėjo. Apgyvendinimo ir maitinimo paslaugų, taip pat oro transporto ir su kelionėmis susijusiuose sektoriuose neveiksnių paskolų apimtis per metus toliau gerokai didėjo. Todėl ir toliau skatinsime bankus aktyviai spręsti su kredito rizika susijusius klausimus ir atidžiai stebėti savo paskolų portfelius, kad būtų pastebėtas bet koks galimas reikšmingas turto kokybės pablogėjimas.

Be to, kai kurie bankai padidino savo pozicijas tam tikrų įmonių, kaip aukštą svertą turinčių sandorio šalių, atžvilgiu, viršydami mūsų priežiūrinius lūkesčius, apie kuriuos pranešėme anksčiau, o kai kurie bankai netiesiogiai susiduria su svertu per rizikos draudimo fondus ir kitas nebankines finansų įstaigas. Šiems bankams ypač didelę įtaką darytų staigūs palūkanų normų ir pajamingumo skirtumų pokyčiai, kurių gali atsirasti, jei pasitraukimas iš mažų kredito palūkanų normų aplinkos nebūtų tolygus. Tokiu atveju galėtume sulaukti reikšmingų turto kainų ir pajamingumo skirtumų korekcijų, brangiai atsieinančio finansinio sverto mažinimo ir netikėtų tiesioginio ir netiesioginio neigiamos įtakos plitimo kanalų atsiradimo.

Be to, pernelyg daug Europos bankų vis dar susiduria su mažo pelningumo ir didelių sąnaudų struktūromis – bendra sąnaudų ir pajamų santykio dinamika nuo 2015 m. rodo, kad Europos bankų sektoriuje tebesama neefektyvumo problemos.

Teigiamai vertintina tai, kad keli bankai pastaruoju metu pradėjo įgyvendinti išsamias ir technologijomis pagrįstas sąnaudų optimizavimo programas, nors prireiks laiko, kol šios pastangos atsispindės geresniuose pelningumo ir išlaidų veiksmingumo rodikliuose. Raginome bankus perorientuoti savo veiklos modelius į ilgalaikės vertės kūrimą, nes tvirtas ir pastovus pajamų užsitikrinimo pajėgumas yra pirmoji gynybos linija sudėtingomis veiklos sąlygomis. Bankų veiklos modelių tvarumas ir toliau yra vienas iš mūsų priežiūros prioritetų. 2021 m. pradėjome veiklos modelių ir pelningumo patikrinimus, jie bus tęsiami ir 2022 m.

Pakalbėkime apie skaitmenizaciją bankų ir ne bankų sektoriuje. Kaip bankams sekasi, viena vertus, kovoti su dėl jos padidėjusia konkurencija ir, kita vertus, tenkinti išaugusią skaitmeninių produktų paklausą tarp klientų?

Skaitmeninė transformacija pandemijos metu dar paspartėjo ir iš esmės keičia konkurencinę aplinką. Laimėtojų ir pralaimėjusiųjų bus ir bankų sektoriuje. Jau matyti, kad pagrindiniai sėkmės veiksniai yra veiksmingas strateginis valdymas, IT investicijų apimtis ir kokybė bei ryžtingi veiksmai, kuriais siekiama padidinti išlaidų veiksmingumą. Kalbant konkrečiau, sėkmingai skaitmeninimo kelią įveikę bankai investuoja į savo IT infrastruktūros modernizavimą ir procesų optimizavimą, taip pat supaprastino ir suskaitmenino daugybę vidaus procedūrų.

Kartu naujų technologijų naudojimas kelia naujų iššūkių ne tik bankams, bet ir priežiūros bei reguliavimo institucijoms. Bankams kyla vis daugiau IT ir kibernetinių rizikų. Kad ECB turėtų aiškų šių rizikų vaizdą, reikia, kad ir mūsų priežiūros specialistai būtų visapusiškai išmokyti šioje srityje. Veikiant ta pačia kryptimi, ir pati priežiūra turėtų būti orientuota į skaitmeninę transformaciją: 2021 m. toliau diegėme daugelį naujų priežiūros technologijų priemonių, kad priežiūros institucijų darbas visoje bankų sąjungoje būtų veiksmingesnis ir efektyvesnis.

2021 m. išryškėjo klimato ir aplinkos rizikos. Ar manote, kad Europos bankai yra pasirengę kovoti su tikėtinu šių rizikų padidėjimu?

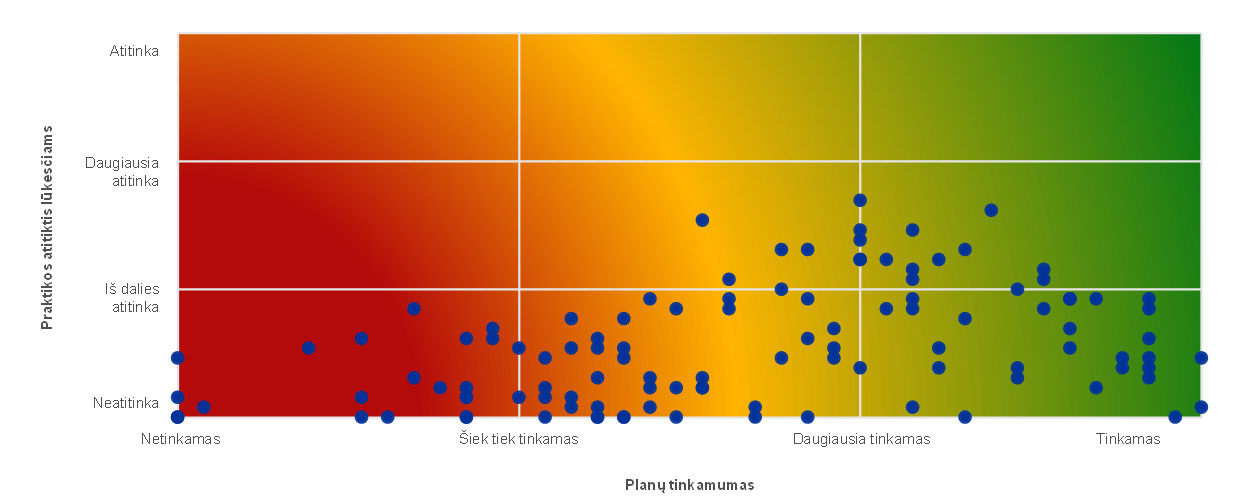

2021 m. ECB padarė reikšmingą pažangą skatindamas bankus aktyviau valdyti klimato rizikas. Paprašėme jų atlikti pasirengimo kovoti su šiomis rizikomis savęs vertinimą ir atlikome jų atsakymų lyginamąją analizę. Vykdydami nuolatinę priežiūrą aptarėme savo išvadas su bankais ir paskelbėme ataskaitą, kurioje aprašyti kai kurie geriausios praktikos pavyzdžiai, kuriuos pavyko nustatyti įgyvendinant šią priemonę. Bloga žinia yra ta, kad, bankų vertinimu, 90 % jų praktikos iš dalies arba visiškai neatitiko mūsų priežiūros lūkesčių.

Kalbant apie dabartines bankų struktūras, pasakytina, kad jie pradėjo atsižvelgti į klimato ir aplinkos rizikas, ir maždaug pusė jų imasi atitinkamų veiksmų, kad pritaikytų savo valdysenos tvarkas. 2022 m. tęsime darbą, susijusį su klimato ir aplinkos rizikomis, atlikdami specialią teminę peržiūrą priežiūrinio tikrinimo ir vertinimo proceso (SREP) metu, taip pat atliksime priežiūrinį testavimą nepalankiausiomis sąlygomis klimato rizikų atžvilgiu. Tai suteiks galimybę tobulėti ir mums, kaip priežiūros institucijai, ir bankams, taip pat pagrindą į mūsų SREP metodiką labiau struktūriškai įtraukti klimato ir aplinkos rizikas.

Minėjote, kad ECB ėmėsi tolesnių ryžtingų veiksmų, kad padidintų savo skaidrumą. Kokios pažangos pasiekėte 2021 m.?

ECB Bankų priežiūros tarnyba visada buvo įsipareigojusi siekti šio tikslo, todėl 2021 m. įvairiais būdais padidinome savo priežiūros metodų ir rezultatų skaidrumą.

Atlikdami 2021 m. testavimą nepalankiausiomis sąlygomis, žengėme du didelius žingsnius didesnio skaidrumo link. Pirmą kartą paskelbėme atskirų bankų, nepatekusių į Europos bankininkystės institucijos vykdyto testavimo nepalankiausiomis sąlygomis visoje ES imtį, aukšto lygio testavimo nepalankiausiomis sąlygomis rezultatus, taip pat rezultatus, susijusius su bankų 2 ramsčio rekomendacijomis pagal atskiras sritis. Tikimės, kad mūsų pateikta papildoma informacija apie naująją 2 ramsčio rekomendacijų metodiką padės geriau suprasti testavimo nepalankiausiomis sąlygomis rezultatų naudojimą priežiūrinio tikrinimo ir vertinimo procese.

Be to, pateikėme išsamesnės informacijos apie tai, kaip nustatėme priežiūros prioritetus ateinantiems trejiems metams. Aiškiai išdėstėme savo ateities rizikų žemėlapį, susiedami kiekvieną nustatytą pažeidžiamumą su konkrečiu priežiūros prioritetu. Tuo taip pat vadovaujamasi, visai ECB Bankų priežiūros tarnybai skirstant išteklius šiam laikotarpiui.

Maža to, siekėme padidinti savo darbo, susijusio su klimato ir aplinkos rizikomis, skaidrumą – paskelbėme jau minėtos bankų pasirengimo lyginamosios analizės rezultatus ir pasidalijome gerosios sektoriaus praktikos pavyzdžiais. Tai ypač svarbu kalbant apie rizikos kategoriją, kuri dar tik formuojasi ir kurios srityje būtina greitai pasiekti didelę pažangą.

Taip pat peržiūrėjome savo Kompetencijos ir tinkamumo vertinimo vadovą. Be to, kad pristatėme individualios atskaitomybės koncepciją, daugiausia dėmesio skyrėme valdybos narių kompetencijai klimato ir aplinkos rizikų srityje ir pabrėžėme įvairovės, įskaitant lyčių įvairovę, svarbą kalbant apie bankų valdybų sudėtį.

Galiausiai atnaujinome ECB Bankų priežiūros tarnybos interneto svetainę, kad visuomenei ir bankams būtų lengviau naršyti ir naršymas taptų intuityvesnis, o bankams būtų sukurtas supaprastintas portalas bei supaprastinta pranešimų apie pažeidimus teikimo platforma.

Apskritai esu labai patenkintas 2021 m. pasiekta pažanga, ypač atsižvelgiant į tai, kad didžiąją laiko dalį dirbdami nuotoliniu būdu turėjome įveikti precedento neturinčią krizę.

1 Bankų priežiūra 2021 m.

1.1 2021 m. prižiūrimi bankai: veiklos rezultatai ir pagrindinė rizika

1.1.1 Bendras bankų sektoriaus atsparumas

Svarbios įstaigos COVID‑19 sukeltą krizę pasitiko turėdamos stiprią kapitalo poziciją, ją tokią išlaikė ir 2021 m.

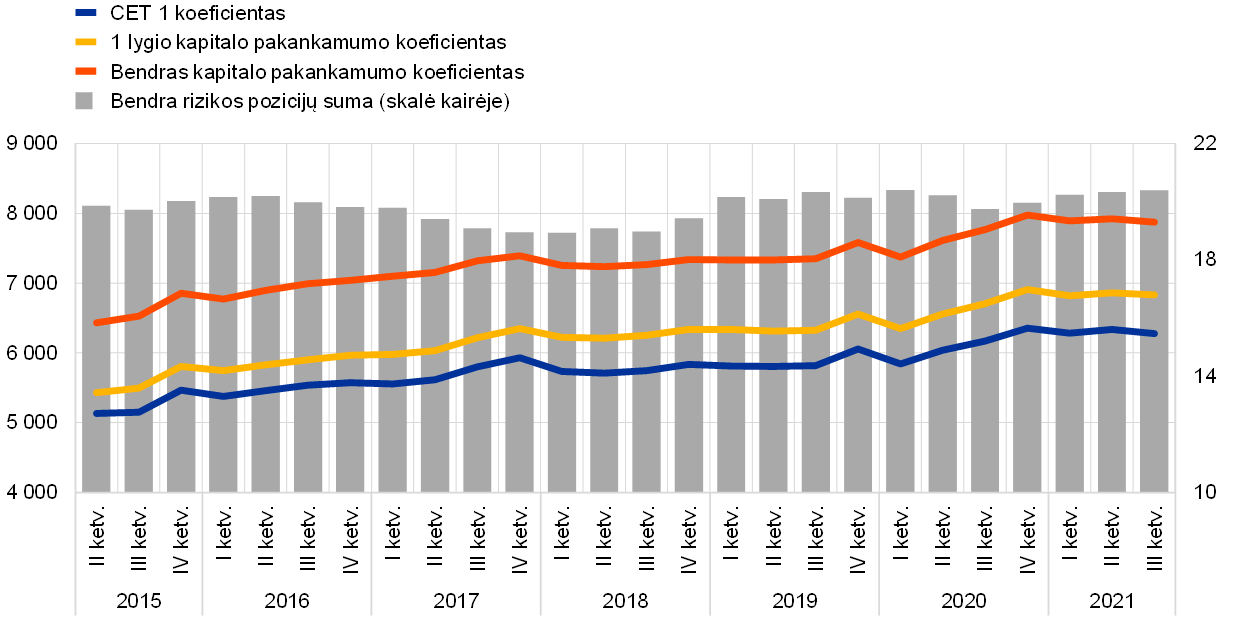

Europos bankų priežiūroje esančios svarbios įstaigos (SĮ) koronaviruso (COVID‑19) sukeltą krizę pasitiko turėdamos stiprią kapitalo poziciją. Po nedidelio nuosmukio 2020 m. pirmąjį ketvirtį 2020 m. ketvirtąjį ketvirtį bendras 1 lygio nuosavo kapitalo pakankamumo (CET1) koeficientas pasiekė 15,6 % ir 2021 m. stabilizavosi šiame lygyje (žr. 1 pav.). Bankų atsparumą krizės metu galima paaiškinti keliais veiksniais; visų pirma – valstybės paramos priemonėmis, įgyvendintomis siekiant apsaugoti klientų mokumą ir palengvinti prieigą prie kreditų, labai palankiomis skatinamosios pinigų politikos priemonėmis ir laiku įgyvendintomis priežiūros ir reguliavimo priemonėmis, kurių buvo imtasi reaguojant į krizę. Be to, 2020 m. kovo mėn. ECB Bankų priežiūros tarnyba rekomendavo bankams neskirstyti dividendų ir neatpirkti akcijų, o 2020 m. gruodžio mėn. riboti tokius paskirstymus. Dėl to bankai galėjo sustiprinti savo kapitalo bazę esant santykiniam neapibrėžtumui dėl galimų kredito nuostolių dydžio. 2021 m. birželio mėn., makroekonominėms prognozėms rodant ekonomikos atsigavimą ir sumažėjusį neapibrėžtumą, ECB nusprendė nebetaikyti savo rekomendacijos po 2021 m. rugsėjo mėn. Priežiūros institucijos ekspertai grįžo prie iki pandemijos buvusios praktikos vertinti kiekvieno banko kapitalo ir paskirstymo planus taikant įprastą priežiūrinį dialogą. Tikimasi, kad bankai, priimdami sprendimus dėl dividendų ir akcijų atpirkimo, bus apdairūs ir atidžiai apsvarstys savo vidutinės trukmės kapitalo prognozes bei veiklos modelių tvarumą.

1 pav.

Svarbių įstaigų kapitalo pakankamumo koeficientai (pereinamojo laikotarpio apibrėžtis)

(skalė kairėje: mlrd. eurų; skalė dešinėje: procentai)

Šaltinis: ECB.

Pastaba: į imtį įtrauktos visos svarbios įstaigos, kurių konsolidacija pagal Bendrą priežiūros mechanizmą yra aukščiausio lygio (kintamoji imtis).

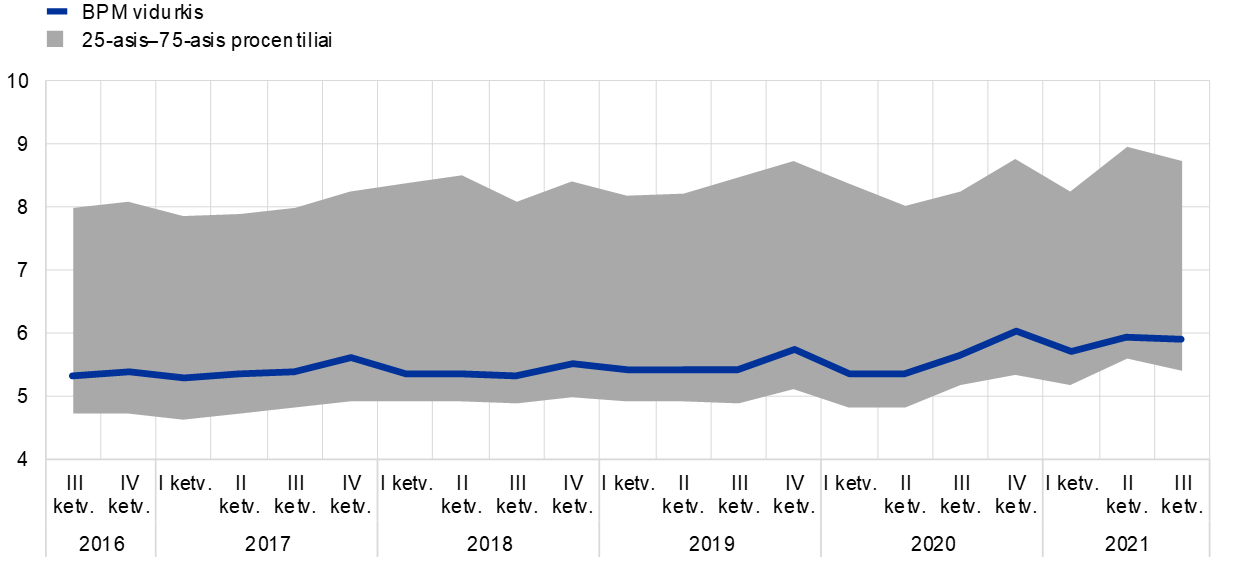

Bendras sverto koeficientas pandemijos metu kito panašiai ir 2021 m. trečiąjį ketvirtį stabilizavosi ties 5,9 % (2020 m. antrąjį ketvirtį padidėjęs nuo 5,3 % lygio). Bankai tinkamai pasirengė taikyti sverto koeficiento reikalavimo nuo 2021 m. birželio mėn. Be to, 2022 m. bus taikoma nauja metodika, skirta pernelyg didelio sverto rizikai įvertinti – ją taikant bus siekiama įvertinti neapibrėžtąjį svertą, susidarantį ekstensyviai naudojant išvestines priemones, sudarant vertybinių popierių finansavimo sandorius, taip pat dėl nebalansinių straipsnių ar reglamentavimo arbitražo, – siekiant nustatyti, kuriems bankams gali būti reikalingos kokybinės priemonės arba 2 ramsčio sverto koeficiento reikalavimai. Todėl bus dar labiau apribotas pernelyg didelio sverto susidarymas ir taip prisidėta euro zonos bankų sistemos atsparumo. Tačiau rizika kapitalo pakankamumui išlieka, todėl bankai neturėtų nuvertinti rizikos, kad papildomi nuostoliai vis dar gali turėti įtakos jų kapitalo raidai pasibaigus paramos priemonių taikymui.

2 pav.

Svarbių įstaigų sverto koeficientai

(procentais)

Šaltinis: ECB.

Pastaba: į imtį įtrauktos visos svarbios įstaigos, kurių konsolidacija pagal Bendrą priežiūros mechanizmą yra aukščiausio lygio (kintamoji imtis).

Su COVID‑19 susijusios ypatingosios paramos priemonės padėjo užkirsti kelią neveiksnių paskolų skaičiaus didėjimui, tačiau visas pandemijos poveikis gali pasireikšti tik vidutiniu laikotarpiu

ECB ir toliau skatino bankų atsparumą vertindamas jų bendrą pajėgumą atsigauti, t. y. kokiu mastu bankai gali atsigauti po didelio sukrėtimo įgyvendindami savo gaivinimo planuose numatytas gaivinimo priemones[1].

Per visą krizę bankai palaikė skolinimą klientams ir kol kas didelio poveikio turto kokybei nepajuto. Bendrą teigiamą turto kokybės tendenciją (žr. 3 pav.) lėmė keli veiksniai, įskaitant didelį NPL portfelį turinčių bankų nuolatinį susikaupusių neveiksnių paskolų mažinimą ir didėjantį skolinimą, palaikomą valstybės garantijomis ir kitomis paramos skolininkams priemonėmis. Šiuo atžvilgiu įvairios su COVID‑19 susijusios ypatingosios paramos priemonės, įdiegtos siekiant palengvinti finansavimo sąlygas ir palaikyti namų ūkius ir mažas bei dideles įmones 2020 ir 2021 m., padėjo užkirsti kelią bankrotų ir NPL skaičiaus didėjimui. Tačiau ECB Bankų priežiūros tarnybai vis dar kelia susirūpinimą bankų turto kokybė vidutinės trukmės laikotarpiu, nes visas pandemijos poveikis gali pasireikšti tik tada, kai bus panaikinta didžioji dalis valstybės paramos priemonių, taikomų susidarius kritinei padėčiai. Paskolų priskyrimas prie neveiksnių (2 etapas) išlieka didesnis nei iki pandemijos, o paskolų, kurioms buvo taikomos COVID‑19 paramos priemonės, rizikos profilis atrodo esantis šiek tiek didesnis. Be to, dėl gerokai padidėjusio skolos lygio įvairiuose ekonomikos segmentuose gali padidėti mokumo rizika, ypač tuose ekonomikos sektoriuose ar šalyse, kurias pandemija paveikė labiau. Šiomis aplinkybėmis ECB, 2021 m. vykdydamas kredito rizikos priežiūrą, pabrėžė, kad būtina skirti didelį dėmesį patikimai kredito rizikos valdymo praktikai[2].

3 pav.

SĮ neveiksnių paskolų raida (visos paskolos)

(skalė kairėje: mlrd. eurų; skalė dešinėje: procentai)

Šaltinis: ECB.

Pastaba: į imtį įtrauktos visos svarbios įstaigos, kurių konsolidacija pagal Bendrą priežiūros mechanizmą yra aukščiausio lygio (kintamoji imtis).

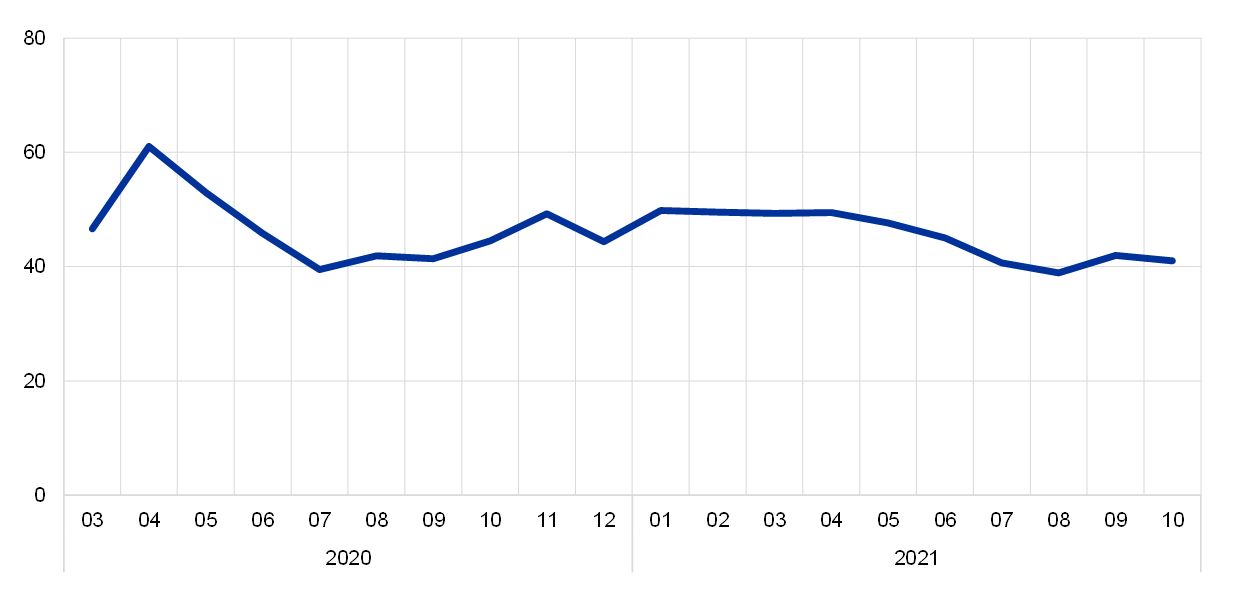

Nepaisant veiklos tęstinumo užtikrinimo sunkumų, pandemijos poveikis operacinei rizikai kol kas buvo nedidelis

Nepaisant išskirtinių veiklos ir verslo tęstinumo užtikrinimo iššūkių, su kuriais bankai susidūrė prasidėjus pandemijai, su pandemija susijusių operacinės rizikos nuostolių, nurodomų kaip pasireiškusių 2021 m., dydis buvo gerokai mažesnis nei 2020 m. Tai atitinka lūkesčius, kad su COVID‑19 susiję operacinės rizikos nuostoliai daugiausia atsiras pandemijos pradžioje, nes šie nuostoliai apima pagrindinius vienkartinio pobūdžio elementus[3].

Po to, kai reaguojant į pandemiją iš pradžių buvo pradėta aktyviai naudoti veiklos tęstinumo planus, nuo 2020 m. vasaros įsitvirtino nuotolinio darbo modeliai, ir 2021 m. 40–50 % SĮ darbuotojų dirbo iš namų (žr. 4 pav.).

2021 m. pirmąjį pusmetį 9,8 % padidėjo reikšmingų kibernetinių incidentų, apie kuriuos buvo pranešta ECB, skaičius, tačiau šių atakų poveikis IT sistemų prieinamumui ir nuostolių suma buvo labai nedideli[4].

4 pav.

Nuotolinis darbas SĮ

(nuotoliniu būdu dirbančių darbuotojų dalis, procentais)

Šaltinis: ECB.

Pastaba: duomenys – tai nuosekli SĮ, pateikusių visus duomenų vienetus per nagrinėjamą laikotarpį, imtis.

Vis dėlto operacinė ir IT rizikos tebėra didelės dėl nuolatinių iššūkių, su kuriais susiduria bankai ir jų paslaugų teikėjai visame pasaulyje. Dėl pandemijos padidėjo kibernetinio saugumo grėsmės, pokyčių valdymo iššūkiai ir priklausomybė nuo IT infrastruktūros bei IT paslaugų teikėjų. Labai svarbu, kad bankai tinkamai valdytų susijusią riziką ir užtikrintų nenutrūkstamą finansinių paslaugų teikimą.

Nepaisant kai kurių patobulinimų, tebesama keletas struktūrinių trūkumų, susijusių su bankų valdymo organais ir vidaus kontrolės funkcijomis

Kartu ECB ir toliau pabrėžė, kad prižiūrimi bankai turi tobulinti savo valdymo sistemas. COVID‑19 sukelta krizė parodė, kaip svarbu turėti tvirtą valdymo tvarką, vidaus kontrolės funkcijas ir duomenų agregavimo galimybes. Nors pastebėta tam tikrų patobulinimų, vis dar yra keletas struktūrinių trūkumų.

Bankai padarė tam tikrą pažangą savo valdymo organų sudėties srityje, pavyzdžiui, palaipsniui gerino valdybos narių įgūdžius ir skyrė daugiau oficialiai nepriklausomų valdybos narių. Vis dėlto tebesama tam tikrų trūkumų, būtent: i) žemas valdymo organo dalyvavimas vykdant priežiūros funkciją ir ribotos jo galimybės užginčyti strateginius sprendimus tose srityse, kurias labiausiai paveikė COVID‑19 sukelta krizė; ii) nepakankama kelių bankų nevykdomųjų direktorių patirtis bankininkystės ir rizikos valdymo srityse; iii) įvairovės politikos trūkumas ir nepakankamas įvairovės skatinimas kai kuriuose bankuose, o tai trukdo valdybos bendram tinkamumui; iv) maža nepriklausomų valdybos narių dalis kai kuriuose bankuose, o tai dar labiau trukdo valdymo organui, vykdančiam priežiūros funkciją, konstruktyviai kritikuoti vykdomuosius direktorius.

COVID-19 sukelta krizė taip pat paaštrino anksčiau buvusius trūkumus keliose valdymo ir rizikos valdymo srityse. Pirma, vis dar esama duomenų agregavimo ir teikimo trūkumų dėl suskaidytos ir nesuderintos IT aplinkos, automatizavimo trūkumo, plačiai paplitusios rankiniu būdu vykdomos kontrolės ir duomenų valdymo trūkumų (pvz., nepakankamas nepriklausomas duomenų kokybės patvirtinimas). Tai trukdo bankams priimti sprendimus. Antra, keli bankai vis dar turi toliau tobulinti savo vidaus kontrolės funkcijas, ypač siekdami išspręsti personalo stygiaus, nepakankamo šios funkcijos statuso ir procesų trūkumų (pvz., atitikties stebėsenos programų ir banko norimos prisiimti rizikos nustatymo) problemas.

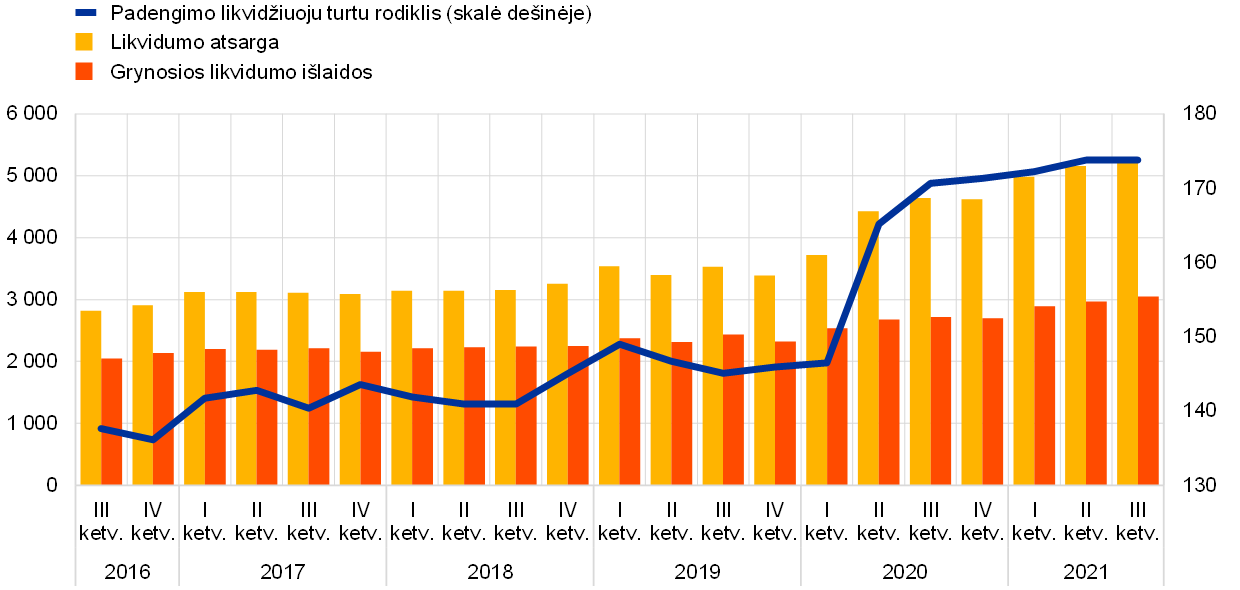

Pinigų politika ir rizikos ribojimo politika smarkiai prisidėjo prie SĮ galimų naudoti lėšų ir finansavimo didėjimo 2021 m.

SĮ likvidumo ir finansavimo sąlygos toliau gerėjo, o tam daugiausia padėjo pinigų politikos priemonės. Iki 2021 m. pabaigos bankams buvo leista veikti žemiau bendro minimalaus 100 % padengimo likvidžiuoju turtu rodiklio (LCR) lygio[5]. Nepaisant to, likvidumo pozicijos ir toliau kilo, o 2021 m. trečiąjį ketvirtį LCR siekė 173,8 %, t. y. aukščiausią lygį, užfiksuotą nuo tada, kada buvo pradėta Europos bankų priežiūra (žr. 5 pav.). Tai visų pirma galima paaiškinti tuo, kad bankai labai aktyviai naudojosi tikslinėmis ilgesnės trukmės refinansavimo operacijomis (TITRO), nes taip jie galėjo gauti finansavimą ir sukaupti grynųjų pinigų atsargas nesuvaržydami savo aukštos kokybės likvidžiojo turto. 2021 m. rugsėjo mėn. iš viso TITRO priemonė buvo įsisavinta už 2,2 trln. eurų, o tai sudarė maždaug pusę dabartinio Eurosistemos perteklinio likvidumo.

5 pav.

Likvidumo atsargų, grynojo netenkamų pinigų srauto ir padengimo likvidžiuoju turtu rodiklio raida

(skalė kairėje: mlrd. eurų; skalė dešinėje: procentai)

Šaltinis: ECB.

Pastaba: į imtį įtrauktos visos svarbios įstaigos, kurių konsolidacija pagal Bendrą priežiūros mechanizmą yra aukščiausio lygio (kintamoji imtis).

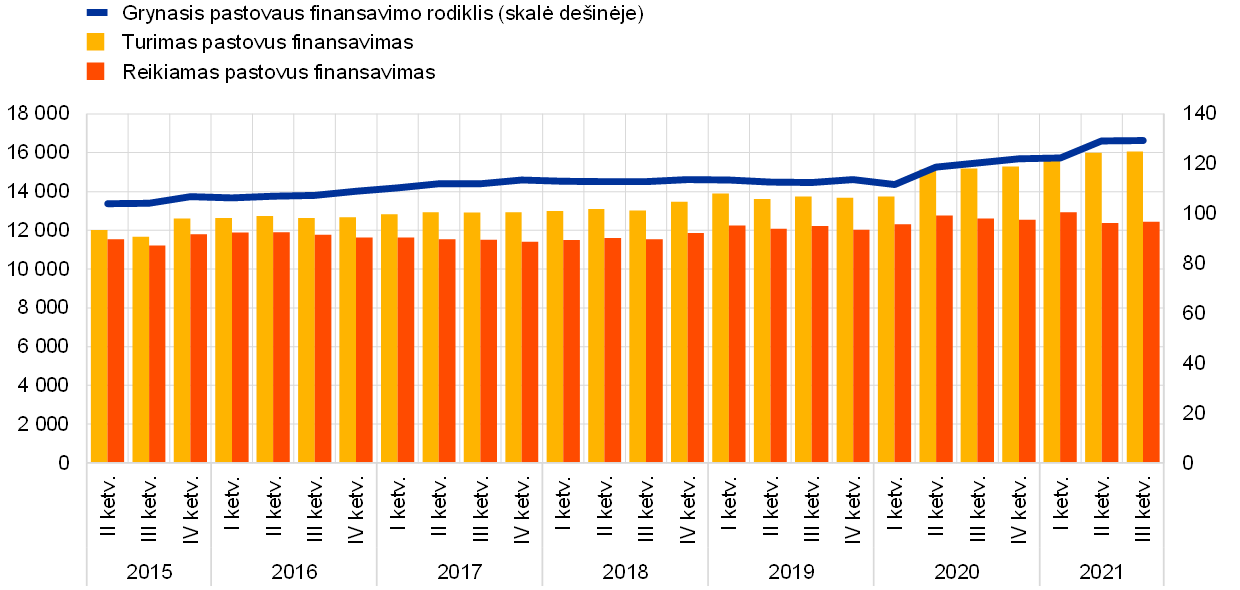

Kaip ir padengimo likvidžiuoju turtu rodiklis, grynasis pastovaus finansavimo rodiklis (NSFR) nuo 2020 m. antrojo pusmečio taip pat nuolat didėjo ir 2021 m. rugsėjo mėn. pasiekė aukščiausią 129,3 % lygį (žr. 6 pav.). 2021 m. birželio 28 d. pradėtas nuolat taikyti 100 % NSFR reikalavimas kaip privalomas minimalus reikalavimas. Nors bankai paprastai turi atitikti NSFR reikalavimą tiek konsoliduotu, tiek atskiro subjekto lygmeniu, 2021 m. ECB kai kuriuos bankus atleido nuo reikalavimų atitikimo atskiro subjekto lygmeniu, jei buvo tenkinamos reglamente nustatytos sąlygos, ypač jei buvo įdiegtas patikimas likvidumo rizikos valdymas.

6 pav.

Turimo pastovaus finansavimo, reikiamo pastovaus finansavimo ir NSFR raida

(skalė kairėje: mlrd. eurų; skalė dešinėje: procentai)

Šaltinis: ECB.

Pastaba: į imtį įtrauktos visos svarbios įstaigos, kurių konsolidacija pagal Bendrą priežiūros mechanizmą yra aukščiausio lygio (kintamoji imtis).

Bendros rinkos sąlygos euro zonos bankams nuo 2020 m. antrojo pusmečio toliau švelnėjo neįprastai įsikišus vyriausybėms ir centriniams bankams, kai buvo pasiektas mažesnis kintamumas, mažesnės kreditų maržos ir tapo aktyvesnės akcijų rinkos. Dėl to sumažėjo bendri rinkos rizikos rodikliai, tokie kaip vertės pokyčio rizika ir pagal riziką įvertintas turtas (RWA). Atsižvelgiant į tai, potenciali rinkos rizika, daugiausia susijusi su sandorio šalies kredito rizika ir palūkanų normų bei kredito maržų sukrėtimais, buvo įvardyta kaip priežiūros prioritetas 2022–2024 m.

1.1.2 Bendri bankų, kuriems taikoma Europos bankų priežiūra, veiklos rezultatai

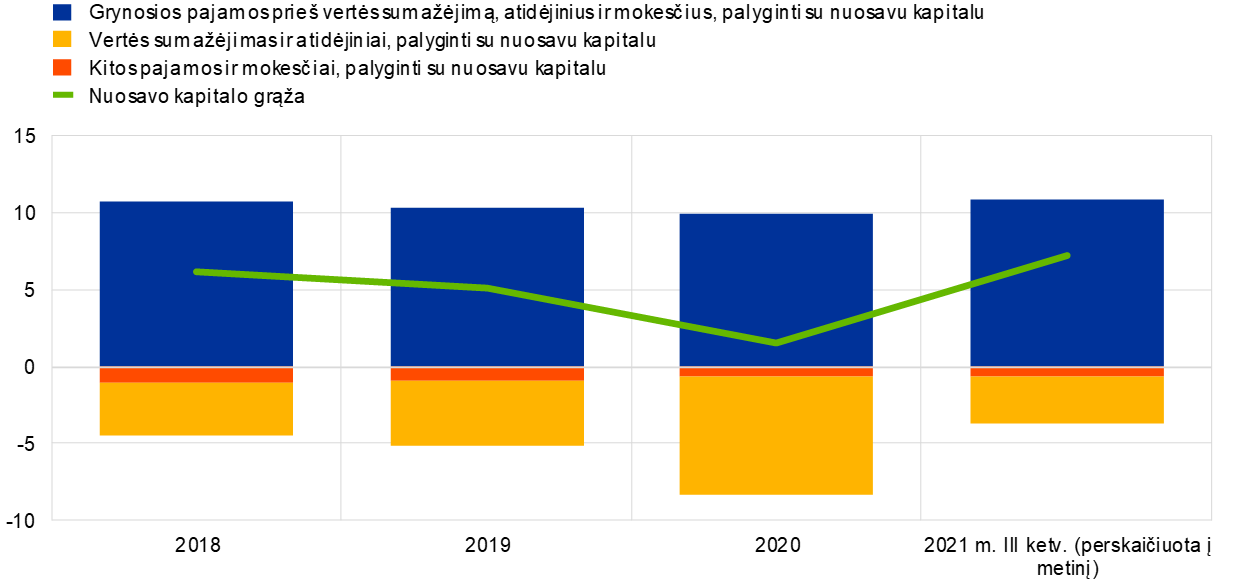

2021 m. bankų pelningumo atsigavimą daugiausia lėmė ne toks didelis vertės sumažėjimas ekonomikai atsigavus po pandemijos

Svarbių įstaigų, kurioms taikoma Europos bankų priežiūra, pelningumas, 2020 m. per pandemijos piką pasiekęs žemiausią lygį, 2021 m. vėl padidėjo. Bankų bendroji į metinę perskaičiuota nuosavo kapitalo grąža padidėjo iki 7,2 % (žr. 7 pav.) aukščiausio lygio per pastaruosius kelerius metus, tačiau vis dar buvo mažesnė už bankų vidutinę nuosavo kapitalo kainą. Šį padidėjimą daugiausia lėmė cikliškai pakitę vertės sumažėjimo srautai, kurie, palyginti su praėjusiais metais, sumažėjo daugiau nei perpus. Dėl beprecedenčio neapibrėžtumo dėl pandemijos poveikio 2020 m. bankai turėjo sudaryti didelius atsarginius atidėjinius. 2021 m. ši praktika buvo sustabdyta, o kai kuriais atvejais jos net buvo atsisakyta dėl per metus pastebėto ekonomikos atsigavimo.

7 pav.

Bendroji SĮ nuosavo kapitalo grąža pagal pajamų (išlaidų) šaltinį

(nuosavo kapitalo dalis, procentais)

Šaltinis: ECB priežiūros statistika.

Pastaba: į imtį įtrauktos visos svarbios įstaigos aukščiausiu konsolidavimo lygmeniu Bendrame priežiūros mechanizme (kintanti imtis).

Ekonomikos atsigavimas taip pat turėjo įtakos pajamoms prieš vertės sumažėjimą, atidėjinius ir mokesčius, kurios pasiekė prieš pandemiją buvusį lygį. Daugiausia prie to prisidėjo išaugusios bankų prekybos ir investicinės veiklos pajamos, taip pat grynosios paslaugų ir komisinių pajamos bei su turto valdymu susiję mokesčiai. Priešingai, grynosios palūkanų pajamos ir toliau buvo nedidelės ir mažesnės nei iki pandemijos dėl nuolatinio spaudimo bankų skolinimo maržoms. Apskritai bankams pavyko 15 % padidinti grynąsias veiklos pajamas (žr. 8 pav.). Šis pajamų padidėjimas turėjo esminės įtakos gerinant bankų ekonominį efektyvumą – 2021 m. sąnaudų ir pajamų santykis sumažėjo daugiau kaip 2 procentiniais punktais ir sudarė 63,5 %.

8 pav.

SĮ sąnaudų ir pajamų santykis ir indeksuoti komponentai

(procentai)

Šaltinis: ECB priežiūros statistika.

Pastaba: į imtį įtrauktos visos svarbios įstaigos aukščiausiu konsolidavimo lygmeniu Bendrame priežiūros mechanizme (kintanti imtis).

Prekybos pajamos turėjo teigiamos įtakos bankų, kuriems taikoma Europos bankų priežiūra, pelningumui, ir 2021 m. pirmąjį pusmetį pasiekė aukščiausią lygį; tai ypač pasakytina apie pasaulinės sisteminės svarbos bankus (G-SIB) (žr. 9 pav.). Bankams taip pat pavyko gerokai padidinti grynąsias paslaugų ir komisinių pajamas, o su turto valdymu susijusiems mokesčiams teigiamą įtaką darė didelės turto kainos.

9 pav.

Prekybos ir investicijų pajamų srautai[6] pagal pasirinktus veiklos modelius

(ketvirtiniai srautai; mlrd. eurų)

Šaltinis: ECB.

Pastaba: į imtį įtrauktos visos svarbios įstaigos aukščiausiu konsolidavimo lygmeniu Bendrame priežiūros mechanizme (kintanti imtis); „Sisteminės svarbos bankai“, „Universalusis ir investicijų bankas“ ir „Kita“ paveiksluose parodyta imties dalis su atitinkamais veiklos modeliais.

Kalbant apie sąnaudas, administracinės išlaidos ir nusidėvėjimo sąnaudos padidėjo 3,3 %, daugiausia dėl padidėjusių darbuotojų išlaidų ir su IT susijusių sąnaudų. Tačiau bankai ir toliau siekė platesnių strateginių tikslų – mažinti išlaidas ir investuoti į IT ir skaitmenines iniciatyvas. Tokios strategijos susijusios su didelėmis sąnaudomis, kurias reikia padengti iš anksto, tačiau bankai tikisi, kad vidutinės trukmės laikotarpiu šios pertvarkos duos naudos. Be to, atsižvelgiant į tai, kad dėl pandemijos klientai vis dažniau naudojasi skaitmeniniais kanalais, bankai gali dar labiau sumažinti savo perteklinius pajėgumus ir pasiekti mažesnių sąnaudų struktūrą, taip dar labiau padidindami savo ekonominį efektyvumą.

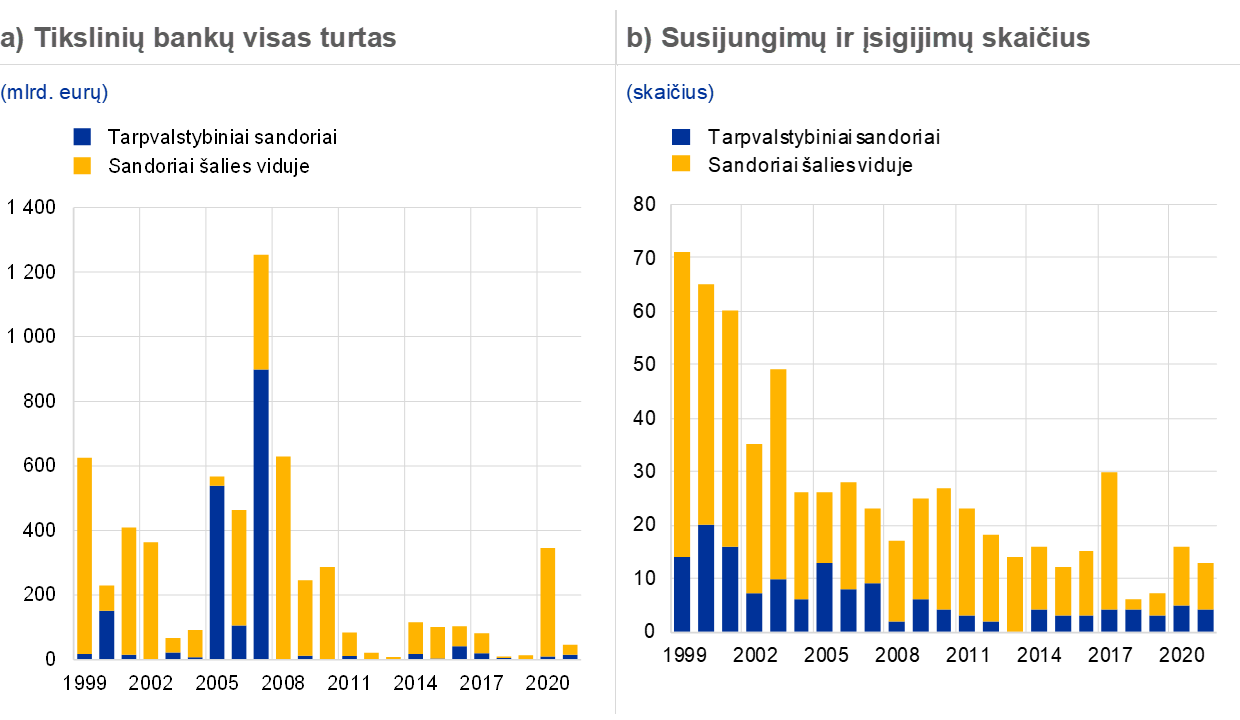

Bankų susijungimai ir įsigijimai, paprastai laikomi drąsiausiu ir daugiausia pokyčių lemiančiu konsolidavimo būdu, yra katalizatorius, skatinantis sektorių didinti efektyvumą ir grįžti prie tvaresnio pelningumo lygio[7]. Panašu, kad per pastaruosius dvejus metus susijungimų ir įsigijimų veikla įgavo tam tikrą pagreitį. Visų pirma bankai aktyviau vykdė tikslinę konsolidaciją veiklos linijos lygmeniu. Turto valdymo, vertybinių popierių verslo, saugojimo paslaugų ir mokėjimo technologijų srityse kai kurios įstaigos plėtė arba diversifikavo veiklą, o kitos susimažino, siekdamos perskirstyti išteklius.

10 pav.

Tikslinių bankų visas turtas ir susijungimų ir įsigijimų euro zonoje vertė ir skaičius

Šaltinis: ECB skaičiavimai pagal Dealogic ir Orbis BankFocus.

Pastabos: į imtį įtraukti susijungimų ir įsigijimų sandoriai, kuriuose dalyvauja svarbios įstaigos ir mažesnės svarbos įstaigos euro zonoje, neįskaitant kai kurių privačių sandorių, taip pat mažų bankų sudarytų sandorių, apie kuriuos nepranešta Dealogic. Į imtį neįtraukti sandoriai, susiję su bankų pertvarkymu arba probleminiais susijungimais. Sandoriai pateikiami pagal metus, kuriais apie juos buvo paskelbta.

Visaverčiai bankų susijungimai ir įsigijimai vis dar daugiausia vyksta šalies viduje, tačiau kai kurie tikslingesni sandoriai turi tarpvalstybinį aspektą ir taip prisideda prie finansinės integracijos ES. Dar viena kryptis siekiant tarpvalstybinės integracijos – bankams vertėtų peržiūrėti savo tarpvalstybines organizacines struktūras. Daug žadantis būdas plėtoti tarpvalstybinę veiklą bankų sąjungoje ir bendrojoje rinkoje galėtų būti platesnis naudojimasis bankų skyriais ir nemokamų paslaugų teikimu, o ne pasikliovimas patronuojamosiomis įmonėmis.

Pastangos tvariai didinti pelningumą taip pat galėtų paskatinti tolesnes konsolidavimo iniciatyvas, dėl kurių galėtų būti užtikrintas didesnis pajamų šaltinių diversifikavimas ir padidėtų veiksmingumas, jei kartu būtų nustatyta aiški veiklos kryptis ir tvirta veiklos strategija. Tačiau šiuos strateginius veiksmus turi numatyti ir valdyti patys bankai, jų valdyboms užtikrinant, kad būtų numatytos patikimos valdymo procedūros, kurios gali padėti tinkamai nustatyti, valdyti ir sumažinti visas esmines rizikas iki pradedant vykdyti šią konsolidavimo veiklą. Siekdamas padėti bankams lengviau rengti tokio pobūdžio planus, 2021 m. sausio mėn. ECB paskelbė Priežiūros principų taikymo susijungimų ir įsigijimų srityje vadovą[8], kuriame skaidriai paaiškinta, kaip ECB vertina susijungimo sandorius, kad bankai žinotų, ko tikėtis iš priežiūros institucijos.

2021 m. MSĮ pelningumas taip pat padidėjo, visų pirma dėl mažesnio vertės sumažėjimo

Panašiai kaip ir SĮ atveju, Europos bankų priežiūros tarnybos prižiūrimų mažesnės svarbos įstaigų (MSĮ) pelningumas 2021 m. taip pat rodė atsigavimo požymių. 2021 m. rugsėjo pabaigoje vidutinė nuosavo kapitalo grąža buvo 3,3 % (padidėjo nuo 1,7 % 2020 m. pabaigoje). Šį padidėjimą daugiausia lėmė mažesnis vertės sumažėjimas, palyginti su 2020 m., kai MSĮ, siekdamos išvengti staigaus paskolų apskaitos pablogėjimo, turėjo sudaryti nemažai atidėjinių. Panašiai kaip ir SĮ, 2021 m. kai kurios MSĮ panaikino dalį anksčiau į apskaitą įtrauktų atidėjinių, o tai padėjo atkurti jų pelningumą iki prieš pandemiją buvusio lygio.

MSĮ sugebėjo kompensuoti spaudimą savo skolinimo maržoms plėsdamos veiklą, iš kurios gaunami paslaugų mokesčiai ir komisiniai. Iš viso MSĮ grynosios veiklos pajamos per metus padidėjo 9,7 %. Ėmus daugiau naudoti šiuos MSĮ pajamų šaltinius, pagerėjo šių įstaigų vidutinis sąnaudų ir pajamų rodiklis, kuris sumažėjo nuo 70,3 % (2020 m. pabaigoje) iki 66,7 % (2021 m. rugsėjo pabaigoje). Kalbant apie sąnaudas, MSĮ nesugebėjo veiksmingai sumažinti savo administracinių išlaidų.

1 intarpas

2021 m. testavimas nepalankiausiomis sąlygomis

Kaip ir ankstesniais metais, 2021 m. ECB dalyvavo rengiant ir vykdant Europos bankininkystės institucijos (EBI) koordinuotą testavimą nepalankiausiomis sąlygomis visoje ES. Atliekant parengiamuosius darbus, ECB prisidėjo kuriant testavimo nepalankiausiomis sąlygomis metodiką ir atskaitos bei griežtąjį scenarijus. Pastarasis buvo kurtas kartu su Europos sisteminės rizikos valdyba (ESRV) ir EBI ir glaudžiai bendradarbiaujant su nacionaliniais centriniais bankais bei nacionalinėmis kompetentingomis institucijomis. ECB taip pat nustatė oficialius kredito rizikos lyginamuosius indeksus testavimui nepalankiausiomis sąlygomis visoje ES. Šie indeksai bankams padeda prognozuoti kredito rizikos parametrų (pavyzdžiui, įsipareigojimų neįvykdymo tikimybės, pereinamojo laikotarpio normų ir nuostolių dėl įsipareigojimų neįvykdymo) kitimą; bankai turėtų jas taikyti portfeliams tais atvejais, kai nėra tinkamų kredito rizikos modelių.

2021 m. sausio 29 d. pradėjus testavimą nepalankiausiomis sąlygomis, ECB Bankų priežiūros tarnyba atliko savo tiesiogiai prižiūrimų bankų kokybės užtikrinimo tikrinimo procesą, siekdama išsiaiškinti, ar bankai teisingai taiko EBI parengtą metodiką. Iš 50 bankų, dalyvavusių visoje ES vykdytame testavime nepalankiausiomis sąlygomis, 38 bankus tiesiogiai prižiūri ECB Bankų priežiūros tarnyba. Jų turtas sudaro 70 % viso euro zonos bankų turto. 2021 m. liepos 30 d. EBI paskelbė visų testavime dalyvavusių 50 bankų individualius testavimo rezultatus ir išsamius 2020 m. pabaigos balansus bei duomenis apie pozicijas.

Be minėto testavimo visoje ES, ECB pats atliko ir 51 jo tiesiogiai prižiūrimo vidutinio dydžio banko, nepatekusio į EBI imtį, testavimą nepalankiausiomis sąlygomis. ECB pirmą kartą paskelbė ir šių bankų aukšto lygio individualius testavimo rezultatus.

38 euro zonos bankų, dalyvavusių ES masto testavime nepalankiausiomis sąlygomis, ir 51 vidutinio dydžio euro zonos banko, kuriuos prižiūri ECB, turtas kartu sudaro šiek tiek daugiau nei 75 % viso euro zonos bankų turto.

Scenarijai

2021 m. testavimo nepalankiausiomis sąlygomis griežtajame scenarijuje buvo daroma prielaida, kad COVID‑19 sukelto sukrėtimo poveikis užsitęs ir mažesnės palūkanų normos bus taikomos ilgesnį laikotarpį. Pagal šį scenarijų dėl neapibrėžtumo, susijusio su pandemijos sukeltais pokyčiais, užsitęsia ekonomikos nuosmukis, kuriam būdingas ilgalaikis BVP mažėjimas ir didelis nedarbo augimas. Dėl įmonių bankrotų ir verslo susitraukimo turi būti atliktos didelės turto vertinimo, kredito maržų ir skolinimosi išlaidų korekcijos. Galiausiai labai sumažėja gyvenamosios, o ypač komercinės paskirties nekilnojamojo turto kainos.

Rezultatai[9]

Pagal griežtąjį scenarijų 89 ECB tiesiogiai prižiūrimų bankų galutinis CET1 koeficientas buvo vidutiniškai 9,9 %, t. y. 5,2 procentinio punkto mažesnis už pradinį 15,1 % koeficientą. EBI testuotuose 38 bankuose vidutinis CET1 kapitalo pakankamumo koeficientas sumažėjo 5 procentiniais punktais – nuo 14,7 % iki 9,7 %. 51 vidutinio dydžio banko, kurį testavo tik ECB, vidutinis kapitalo pakankamumo koeficientas sumažėjo 6,8 procentinio punkto – nuo pradinio 18,1 % lygio iki 11,3 %. Trejų metų laikotarpiu vidutinio dydžio bankų pakankamumo koeficientas pagal griežtąjį scenarijų mažėjo labiau todėl, kad daugiau įtakos turėjo sumažėjusios grynosios palūkanų pajamos, mažesnės grynosios paslaugų ir komisinių pajamos bei mažesnės prekybos pajamos.

Apskritai 2021 m. testavimo pradžioje bankų būklė buvo geresnė nei ankstesnio testavimo nepalankiausiomis sąlygomis visoje ES 2018 m. pradžioje[10]. Tai lėmė gerokai sumažėjusios veiklos išlaidos ir reikšmingai sumažėję neveiksnių paskolų likučiai daugelyje šalių. Tačiau 2021 m. kapitalo pakankamumo koeficientai sistemos lygiu sumažėjo labiau. Tokie rezultatai gauti todėl, kad 2021 m. testuota pagal griežtesnį nei 2018 m. testavimo nepalankiausiomis sąlygomis scenarijus.

Pirmasis svarbiausias kapitalo pakankamumo koeficiento mažėjimą lėmęs veiksnys buvo kredito rizika, nes didelis makroekonominis sukrėtimas pagal griežtąjį scenarijų lėmė didelius paskolų nuostolius. Be to, nepaisant bendro bankų sistemos atsparumo net ir nepalankiomis sąlygomis, pagal testavimo nepalankiausiomis sąlygomis scenarijų buvo nustatyti dideli rinkos nuostoliai, ypač didžiausiuose euro zonos bankuose, nes juos akcijų ir kredito vertės sukelti sukrėtimai veikia labiau. Trečiasis svarbiausias kapitalo pakankamumo koeficiento mažėjimą lėmęs veiksnys buvo ribotas bankų gebėjimas gauti pajamų nepalankiomis ekonominėmis sąlygomis, nes bankų grynosios palūkanų pajamos, prekybos pajamos bei grynosios paslaugų ir komisinių pajamos gerokai sumažėjo.

Testavimo nepalankiausiomis sąlygomis integravimas į įprastą priežiūros darbą

Tiek kokybiniais (t. y. bankų pateikiamų duomenų tikslumas ir pateikimas laiku), tiek kiekybiniais (t. y. kapitalo sumažėjimas ir bankų atsparumas nepalankioms rinkos sąlygoms) testavimo rezultatais remtasi per metinį priežiūrinio tikrinimo ir vertinimo procesą (SREP). Testavimo nepalankiausiomis sąlygomis scenarijaus kiekybinis poveikis taip pat buvo pagrindinė informacija priežiūros institucijoms nustatant 2 ramsčio kapitalo (P2G) rekomendacijos lygį, pagal kurį taikomas naujas grupavimas dviem etapais. Pateikta išsami informacija apie naująją P2G metodiką turėtų padėti geriau suprasti, kaip testavimo nepalankiausiomis sąlygomis rezultatai panaudojami SREP procese.

1.2 2021 m. priežiūros prioritetai ir projektai

1.2.1 2021 m. priežiūros prioritetai

2021 m. ECB priežiūros dėmesys daugiausia buvo nukreiptas į tas sritis, kurioms pandemija turėjo reikšmingos įtakos

2021 m. ECB Bankų priežiūros tarnyba daugiausia dėmesio skyrė keturioms prioritetinėms sritims, kurioms COVID‑19 pandemija turėjo reikšmingos įtakos: kredito rizikos valdymui, kapitalo pakankamumui, veiklos modelio tvarumui ir valdymui. Per metus vykdyta priežiūros veikla ir projektais buvo siekiama stiprinti prižiūrimų bankų atsparumą ir praktiką, ypač daug dėmesio skiriant toms pažeidžiamoms sritims, kurios pandemijos sąlygomis laikomos itin svarbiomis.

Kredito rizika

Ypatingas COVID‑19 sukeltos krizės bruožas yra tas, kad, labai sumažėjus ekonominei produkcijai, neveiksnių paskolų toliau mažėjo, taip pat ir dėl išskirtinių politikos priemonių, kurių buvo imtasi siekiant padėti realiajai ekonomikai. Dėl šių precedento neturinčių priemonių tapo neaiškus paskolų gavėjų kreditingumas, todėl bankams kilo sunkumų valdant kredito riziką. Atsižvelgiant į tai, ECB Bankų priežiūros tarnybos 2020 m. pradėtas darbas, kuriuo buvo siekiama įvertinti bankų kredito rizikos valdymo sistemų tinkamumą, buvo tęsiamas ir 2021 m. Buvo siekiama sustiprinti bankų operacinį pasirengimą laiku spręsti probleminių skolininkų klausimus, taip pat jų gebėjimą tinkamai nustatyti, įvertinti ir sušvelninti galimą skolininkų turto kokybės pablogėjimą, ypač tuose sektoriuose, kurie ypač jautrūs pandemijos poveikiui. Iniciatyvos, kurių buvo imtasi 2021 m. šiam tikslui pasiekti, apima nuodugnią bankų pozicijų apgyvendinimo ir maitinimo paslaugų sektoriuje analizę, specialiąją veiklą vietoje ir tolesnius jungtinių priežiūros grupių (JPG) veiksmus su bankais, kurie buvo nurodyti kaip smarkiai nukrypstantys nuo priežiūrinių lūkesčių.

Kapitalo pakankamumas

Esant susirūpinimui dėl padidėjusios kredito rizikos, Priežiūros tarnybai buvo labai svarbu įvertinti SĮ kapitalo pozicijų stiprumą ir anksti nustatyti konkrečių bankų pažeidžiamas sritis, kad prireikus būtų galima laiku imtis taisomųjų priemonių. 2021 m. ECB Bankų priežiūros tarnyba peržiūrėjo bankų kapitalo planavimo praktiką, siekdama įvertinti jų gebėjimą parengti tikroviškas prognozes dėl kapitalo, kuriose būtų atsižvelgta į dėl pandemijos kylantį ekonominį neapibrėžtumą. 2021 m. ES mastu atliktas testavimas nepalankiausiomis sąlygomis leido nuodugniai įvertinti bankų kapitalo pozicijas ir parodė, kad euro zonos bankų sektorius išliktų atsparus net ir nepalankaus scenarijaus atveju.

Liepos mėn. ECB nusprendė po 2021 m. rugsėjo mėn. nepratęsti savo rekomendacijos visiems bankams apriboti dividendus. Vietoj to, kiekvieno banko kapitalo ir paskirstymo planai bus vertinami įprasto priežiūros proceso metu. Tikimasi, kad bankai, priimdami sprendimus dėl dividendų ir akcijų išpirkimo, išliks apdairūs ir atidžiai apsvarstys savo veiklos modelio tvarumą bei papildomų nuostolių, galinčių turėti įtakos jų kapitalo raidai pasibaigus valstybių paramos priemonių galiojimui, riziką. Šiuo metu ECB neketina pratęsti savo rizikos ribojimo priemonių, susijusių su bankų kapitalo rezervų naudojimu, taikymo termino ilgesniam laikotarpiui nei iki 2022 m. pabaigos.

Veiklos modelio tvarumas

2021 m. bankų pelningumas ir veiklos modelio tvarumas ir toliau patyrė neigiamą poveikį mažų palūkanų normų, pajėgumų pertekliaus ir mažo ekonominio efektyvumo Europos bankų sektoriuje bei didėjančios nebankinių įstaigų konkurencijos sąlygomis. ECB Bankų priežiūros tarnyba toliau stiprino savo priežiūros priemonių rinkinį, kad galėtų vertinti bankų veiklos strategijas, skirtas šiems iššūkiams įveikti, taip pat jų gebėjimą veiksmingai jas įgyvendinti, ypatingą dėmesį skirdama skaitmeninimo strategijoms. Šiomis aplinkybėmis jungtinės priežiūros grupės pradėjo struktūrinį dialogą su bankų valdymo organais dėl jų veiklos strategijų priežiūros. Galiausiai, siekiant ištirti pelningumą skatinančius veiksnius ir silpnąsias vietas, buvo nuodugniai analizuojami konkretūs bankai ir atlikti patikrinimai vietoje.

Valdymas

Tinkama valdymo praktika ir patikima vidaus kontrolė yra labai svarbios mažinant riziką, su kuria bankai susiduria įprastu metu, o dar labiau – krizės metu. 2021 m. ECB Bankų priežiūros tarnyba atliko keletą priežiūros veiksmų valdymo srityje. Pirma, buvo tikrinamos bankų reagavimo į krizę procedūros, įskaitant bankų gebėjimo parengti veiksmingus gaivinimo planus ir įtikinamai įrodyti savo bendrą gebėjimą atsigauti įvertinimą. Antra, ji ėmėsi tolesnių veiksmų po teminės peržiūros dėl rizikos duomenų kaupimo ir ataskaitų teikimo ir pradėjo tikslines konkrečių bankų peržiūras, siekdama paskatinti bankų vadovus susipažinti su rizikos informacija ir tikrinti jos tikslumą. Galiausiai buvo tęsiamas prudencinis darbas, susijęs su pinigų plovimo ir terorizmo finansavimo rizika, apimantis SREP ir patikrinimų vietoje priežiūros metodikų atnaujinimą, kad būtų atsižvelgta į šią riziką.

1.2.2 Kredito rizikos valdymas

ECB Bankų priežiūros tarnyba įvertino, ar bankai atitinka priežiūros lūkesčius dėl kredito rizikos valdymo, o JPG kartu su bankais ėmėsi tolesnių veiksmų nustatytiems trūkumams pašalinti

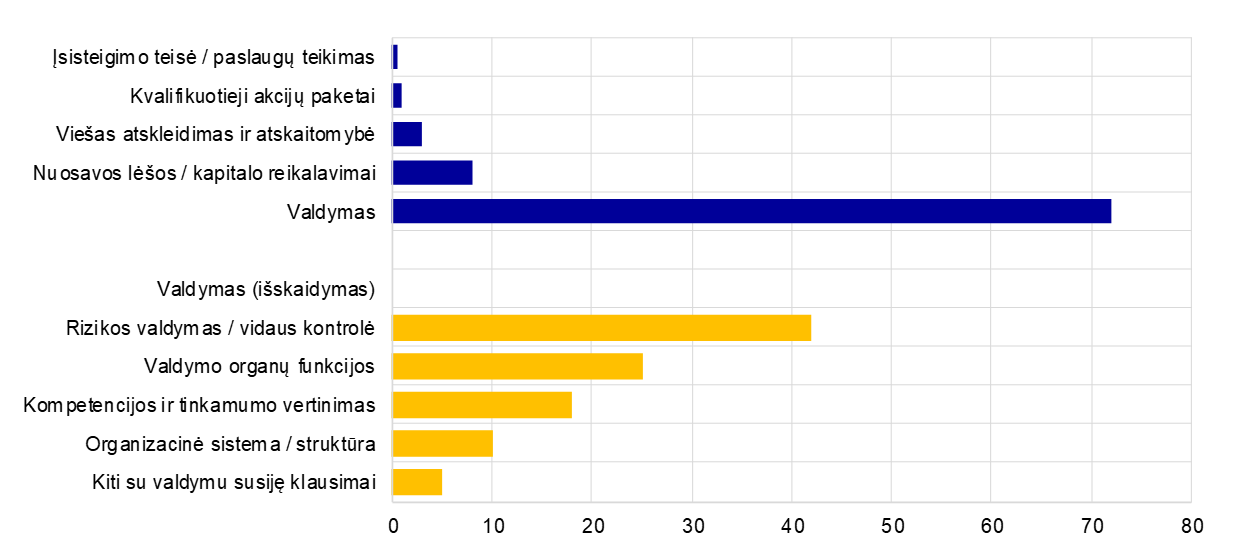

Neapibrėžtumo laikotarpiu, pavyzdžiui, COVID‑19 pandemijos metu, kredito rizikos valdymas, ypač tinkamas kredito rizikos nustatymas, klasifikavimas ir vertinimas reikiamu laiku, yra svarbiausios priemonės užtikrinant bankų gebėjimą greitai pateikti tvirtus sprendimus sunkumų patiriantiems skolininkams. 2020 m. gruodžio 4 d. ECB nusiuntė laišką visų SĮ vadovams, kuriame išdėstė savo priežiūros lūkesčius šiuo atžvilgiu. 2021 m. ECB Bankų priežiūros tarnyba, remdamasi šiais lūkesčiais, įvertino bankų rizikos valdymo praktiką ir padarė išvadą, kad 40 % SĮ yra reikšmingų spragų. Pagrindinės spragos yra susijusios su išankstinio įspėjimo sistemomis, klasifikavimu (įskaitant pertvarkymo atvejų ir tikėtino įsipareigojimų neįvykdymo vertinimus), atidėjinių sudarymo praktika, o kai kuriuose bankuose – su įkaito vertinimo ir finansinių prognozių praktika (žr. 11 pav.). Nustatyti trūkumai yra struktūriniai ir aktualūs tiek COVID‑19 sukeltos krizės, tiek įprastos veiklos sąlygomis. Pastebėtina, kad trūkumų nustatyta tuose bankuose, kuriuose kredito rizika ankstesniais metais nebuvo labai išaugusi, ir tie trūkumai taip pat turės būti pašalinti. JPG stebėjo, kaip bankuose įgyvendinamos jų nustatytos taisomosios priemonės.

11 pav.

SĮ kredito rizikos valdymo spragos

(SĮ; procentais)

Šaltinis: ECB. Į imtį įtrauktos 108 svarbios įstaigos, kurių konsolidacija pagal Bendrą priežiūros mechanizmą yra aukščiausio lygio.

Pastaba: paveiksle pateikta, kaip JPG vertina SĮ kredito rizikos valdymo spragų reikšmingumą, atsižvelgiant į priežiūros lūkesčius, išdėstytus 2020 m. gruodžio 4 d. laiške „Gerbiamam generaliniam direktoriui“.

2 intarpas

Pažeidžiamų sektorių analizė

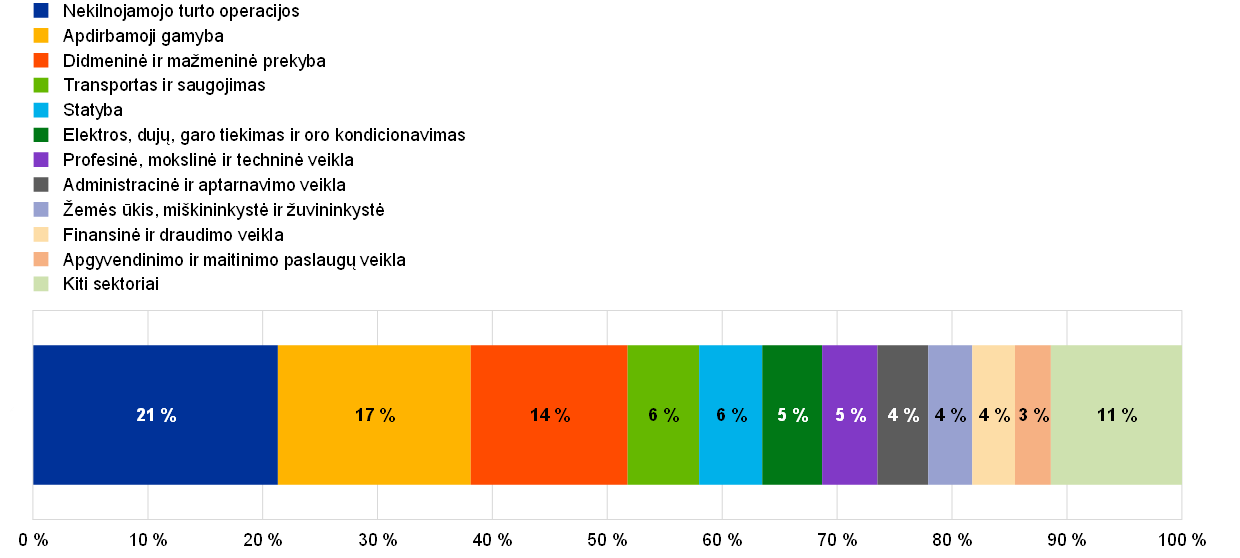

COVID‑19 pandemija padidino įmonių pažeidžiamumą tam tikruose sektoriuose. Tiesioginį pandemijos sukelto sukrėtimo poveikį iš esmės sušvelnino reikšmingos priemonės, sukurtos mažesnėms bendrovėms remti, o didesnės bendrovės galėjo pasinaudoti kapitalo rinkomis, kad atlaikytų pirminius sukrėtimo padarinius. Tačiau pradėjus atšaukti papildomas paramos priemones, sueinant COVID‑19 sukeltos krizės metu sukauptos skolos grąžinimo terminui, kai kurios bendrovės gali patirti finansinių sunkumų. Kai kuriose pramonės šakose nuolatinės tiekimo grandinės problemos didina sąnaudas ir mažina likvidumą, todėl dar labiau didėja kredito rizika. A pav. pateiktos svarbių įstaigų pozicijos visuose verslo sektoriuose.

A pav.

SĮ pozicijos, susijusios su ne finansų bendrovėmis, pagal ekonominės veiklos sektorius

(visų paskolų ir išankstinių mokėjimų ne finansų bendrovėms bendroji balansinė vertė; procentais)

Šaltinis: FINREP ataskaitos.

Pastabos: ekonomikos sektoriai pateikti pagal NACE 1 red. lygio klasifikatorių. Prie kitų sektorių priskiriama: kitos paslaugos; informacija ir ryšiai; žmonių sveikatos priežiūra ir socialinis darbas; kasyba ir karjerų eksploatavimas; vandens tiekimas; meninė, pramoginė ir poilsio organizavimo veikla; švietimas; viešasis valdymas ir gynyba; privalomasis socialinis draudimas.

Atsižvelgdama į padidėjusį tam tikrų sektorių pažeidžiamumą, 2021 m. pradžioje ECB Bankų priežiūros tarnyba pradėjo tikslinę apgyvendinimo ir maitinimo paslaugų sektoriaus peržiūrą, grindžiamą SĮ pozicijų imties šiame sektoriuje analize. Šios peržiūros tikslas buvo suprasti ir įvertinti, kaip bankai valdo kredito riziką viename iš labiausiai nuo COVID‑19 pandemijos nukentėjusių sektorių. ECB Bankų priežiūros tarnyba nustatė keletą susirūpinimą keliančių sričių įvairiuose kredito rizikos ciklo etapuose, ypač didelį dėmesį skirdama skolininkams iš mažųjų ir vidutinių įmonių.

2021 m. rugsėjį ECB Bankų priežiūros tarnyba tęsė darbą, susijusį su pažeidžiamais sektoriais, pradėdama tikslinę komercinės paskirties nekilnojamojo turto sektoriaus peržiūrą, ypatingą dėmesį skirdama biurų ir mažmeninės prekybos rinkai. Ši tikslinė peržiūra tęsiama ir 2022 m. Nors pozicija valstybėse narėse skiriasi, komercinės paskirties nekilnojamasis turtas[11] yra didžiausia SĮ sektoriaus pozicija euro zonoje, sudaranti apie 22 % visų bankų pozicijų, susijusių su sandorių šalimis, nesančiomis finansų bendrovėmis.

1.2.3 IT ir kibernetinė rizika

2021 m. IT ir kibernetinė rizika tebebuvo pagrindinis bankų sektoriaus rizikos veiksnys

2021 m. vis dar vyraujant skaitmeninimo tendencijai, kurią paspartino pandemija, IT ir kibernetinė rizika ir toliau išliko pagrindiniu bankų sektoriaus rizikos veiksniu. Dėl šios tendencijos bankai buvo priversti plačiai taikyti nuotolinio darbo tvarką, taip pat padidėjo kibernetinių atakų rizika ir priklausomybė nuo trečiųjų šalių paslaugų teikėjų. 2021 m. pirmąjį pusmetį, palyginti su tuo pačiu 2020 m. laikotarpiu, reikšmingų kibernetinių incidentų, apie kuriuos buvo pranešta ECB, skaičius šiek tiek padidėjo (9,8 %), tačiau incidentų poveikis išliko palyginti nedidelis. Nors kai kurie incidentai, apie kuriuos pranešta, buvo sudėtingesni, daugelis iš jų vis dar atspindi tai, kad trūksta pagrindinių kibernetinio saugumo priemonių, o tai rodo, kad bankai dar neįgyvendina visapusiškos kibernetinio saugumo praktikos.

2021 m. liepos mėn. ECB Bankų priežiūros tarnyba paskelbė savo metinę ataskaitą dėl 2020 m. SREP IT rizikos klausimyno rezultatų, kurioje pateikti pagrindiniai ECB pastebėjimai apie SĮ atsakymus į klausimyno klausimus. Ataskaitoje pažymima, kad i) SĮ tampa vis labiau priklausomos nuo trečiųjų šalių paslaugų teikėjų, įskaitant debesijos paslaugas; ii) galima tobulinti tai, kaip bankai įgyvendina pagrindines savo sistemų būklės ir saugumo palaikymo priemones; iii) daugėja nebenaudojamų sistemų; iv) duomenų kokybės valdymas tebėra mažiausiai išvystyta rizikos kontrolės sritis. Nors daugelis bankų ėmėsi plataus masto programų, kad pagerintų savo duomenų valdymo gebėjimus, pažanga buvo nevienoda. Taip atsitiko dėl sunkumų, susijusių su sudėtinga programų tarpusavio priklausomybe nuo strateginių ir reguliavimo IT ir operacijų projektų, taip pat dėl struktūrinių pokyčių, kurie vyksta institucijų IT aplinkoje dėl įdiegiamų programų. Pažangą šioje srityje sulėtino ir pandemijos sąlygos.

Siekdama spręsti IT ir kibernetinės rizikos problemas, ECB Bankų priežiūros tarnyba toliau aktyviai naudojo priežiūros priemones, pavyzdžiui, metinį SREP, BPM pranešimų apie kibernetinius incidentus procesą, patikrinimus vietoje ir kitą tikslinę horizontaliąją veiklą.

2021 m. ECB Bankų priežiūros tarnyba taip pat prisidėjo prie tarptautinių darbo grupių, įskaitant EBI, Bazelio bankų priežiūros komiteto ir Finansinio stabilumo tarybos vadovaujamas darbo grupes, veiklos šia linkme.

1.2.4 Tolesni veiksmai po Brexito

2020 m. gruodžio 31 d. baigėsi pereinamasis laikotarpis, kurio metu Europos Sąjungos teisė vis dar buvo taikoma ir galiojo Jungtinėje Karalystėje, ir tą dieną baigėsi bankų pasirengimas Brexitui.

ECB Bankų priežiūros tarnyba toliau stebės, kaip bankai atitinka jos lūkesčius po

Brexito

, ir prireikus toliau tikslins savo poziciją dėl bankų struktūrų ir valdymo tinkamumo

Atsižvelgdama į tai ir vykdydama kasdienę priežiūrą, ECB Bankų priežiūros tarnyba stebėjo, kaip tikslinius veiklos modelius po Brexito įgyvendina SĮ, kurias paveikė Jungtinės Karalystės pasitraukimas iš ES, siekdama užtikrinti, kad jos laikytųsi anksčiau sutartų terminų. Be tokios horizontaliosios stebėsenos, buvo stebimi ir konkretūs bankai, o nustačius trūkumų, imtasi atitinkamų priežiūros veiksmų. Tam, kad patenkintų ECB priežiūros lūkesčius, bankai ėmėsi veiksmų vidaus valdymo, veiklos organizavimo, apskaitos modelių ir finansavimo srityse, iš naujo parengė ES klientų ir santykių grupės viduje dokumentus, IT infrastruktūrą ir ataskaitų teikimo procesą.

Siekdamas užtikrinti, kad po Brexito bankai veiklą vykdytų savarankiškai ir nebūtų pernelyg priklausomi nuo grupės subjektų už ES ribų, ECB daugiausia pastangų dėjo siekdamas išvengti, kad naujos įsteigtos tarptautinių bankų grupių patronuojamosios įmonės Europos Sąjungoje turėtų priedangos įstaigos požymių. Atsižvelgdamas į tai, siekdamas užtikrinti, kad bankų tvarka pakankamai atitiktų jų veiklos ir rizikos dydį, pobūdį ir sudėtingumą, jis pradėjo „žemėlapių sudarymo peržiūrą“ (angl. desk-mapping) – suderintą SĮ apskaitos modelių vertinimą. Be to, ECB pradėjo tikslinę šių bankų kredito rizikos valdymo ir finansavimo struktūrų peržiūrą, siekdamas patikrinti, ar jie galėtų savarankiškai valdyti visas reikšmingas rizikas, kurios galėtų juos paveikti vietos lygmeniu (t. y. ES), ir kontroliuoti savo balansus bei pozicijas.

ECB Bankų priežiūros tarnyba taip pat stebėjo pokyčius reguliavimo srityje po Brexito, siekdama numatyti galimą poveikį finansų sektoriui. Ji paprašė bankų atkreipti ypatingą dėmesį į Europos Komisijos pranešimus apie riziką, kylančią ilguoju laikotarpiu dėl pernelyg didelės priklausomybės nuo Jungtinės Karalystės pagrindinių sandorio šalių.

Pagal 2019 m. sudarytą bendradarbiavimo sistemą, ECB Bankų priežiūros tarnyba ir Jungtinės Karalystės priežiūros institucijos ir toliau glaudžiai bendradarbiauja vykdydamos bankų, veikiančių ir tose šalyse, kuriose taikoma ECB bankų priežiūra, ir Jungtinėje Karalystėje, priežiūrą. ECB Bankų priežiūros tarnyba glaudžiai bendradarbiauja su Jungtinės Karalystės institucijomis bendro intereso klausimais aukštesniu ir operacijų lygmenimis.

ECB Bankų priežiūros tarnyba toliau stebės reguliavimo pokyčius po Brexito ir tai, kaip bankai atitinka jos lūkesčius po Brexito, ir prireikus toliau tikslins savo poziciją dėl bankų struktūrų ir valdymo tinkamumo.

1.2.5 Finansinės technologijos ir skaitmeninimas

Bankams tęsiant skaitmeninę pertvarką, ECB Bankų priežiūros tarnyba aktyviai formuoja Europos technologijų ir skaitmeninimo priežiūros ir reguliavimo sistemas

2021 m. ECB Bankų priežiūros tarnyba ir toliau dirbo su finansinėmis technologijomis ir skaitmeninimu susijusiose srityse. Be kita ko, buvo surengtas seminaras su didžiausių SĮ JPG dėl skaitmeninės pertvarkos strateginių, valdymo ir rizikos valdymo aspektų. Ji taip pat pradėjo SREP metodikos, taikomos veiklos modeliams, tikslinimą, kad būsimų priežiūros ciklų metu būtų geriau atspindėti skaitmeninės pertvarkos aspektai. Be to, ECB Bankų priežiūros tarnyba toliau tobulino priemones, skirtas sistemingai vertinti bankų skaitmeninės pertvarkos sistemas. Šiame vertinime nagrinėjami pagrindiniai veiklos rodikliai ir tai, kaip bankai naudojasi naujosiomis technologijomis, daugiausia dėmesio skiriant šių aspektų svarbai jų veiklos modeliams.

COVID‑19 pandemija parodė, kokia svarbi yra skaitmeninė pertvarka ir technologijos, suteikiančios bankams galimybę išlikti atspariems ir vykdyti veiklą nuotolinio darbo sąlygomis. Atsižvelgiant į tai, kokį vaidmenį technologijos gali atlikti mažinant sąnaudas ir tenkinant vis labiau į skaitmenines technologijas orientuotų bankų klientų lūkesčius, labai svarbu, kad bankai, norėdami išlikti konkurencingi ir šiuo metu, ir ateityje, toliau diegtų inovacijas ir vykdytų skaitmeninę pertvarką.

ECB Bankų priežiūros tarnyba taip pat ėmėsi tolesnių veiksmų aktyviai formuluodama būsimos Europos reguliavimo sistemos skaitmeninimo aspektus – ji prisidėjo rengiant ECB nuomones dėl pasiūlymų dėl kriptoturto rinkų reglamento projekto[12], dėl paskirstytojo registro technologija grindžiamoms rinkos infrastruktūroms skirtos bandomosios tvarkos reglamento projekto[13] ir dėl skaitmeninės veiklos atsparumo reglamento projekto[14]. Be to, ji prisidėjo rengiant ECB nuomonę dėl dirbtinio intelekto teisinės sistemos. ECB Bankų priežiūros tarnyba taip pat dalyvavo diskusijose su Europos priežiūros institucijomis dėl finansinių technologijų ir didžiųjų technologijų reguliavimo ir konsolidavimo reguliavimo apimties.

1.3 Tiesioginė svarbių įstaigų priežiūra

1.3.1 Dokumentinė priežiūra

ECB Bankų priežiūros tarnyba stengiasi SĮ priežiūrą vykdyti proporcingai ir atsižvelgdama į riziką, reikliai ir nuosekliai. Todėl kiekvienais metais nustatomi pagrindiniai nuolat vykdomos priežiūros veiksmai. Šie veiksmai grindžiami esamais reguliavimo reikalavimais, BPM priežiūros žinynu bei BPM priežiūros prioritetais, ir yra įtraukti į kiekvienos SĮ priežiūros analizės programą (SEP).

Be šių veiksmų, skirtų sisteminei rizikai šalinti, į priežiūros analizės programą gali būti įtraukiami ir pagal bankų ypatumus parinkti priežiūros veiksmai, o JPG paliekama erdvės analizuoti ir spręsti individualius rizikos klausimus.

Dokumentinės priežiūros analizės programoje numatomi tokie veiksmai: i) su rizika susijusi veikla (pvz., SREP); ii) kita su organizaciniais, administraciniais ar teisiniais reikalavimais susijusi veikla (pvz., metinis svarbos vertinimas); iii) papildoma planuojama JPG veikla, siekiant priderinti nuolatinės priežiūros analizės programą prie prižiūrimos grupės ar subjekto ypatingų bruožų (pvz., banko veiklos modelio ar valdymo struktūros analizė). Pirmosios dvi veiksmų grupės nustatomos centralizuotai, o trečioji yra skirta konkretiems bankams, ją nustato to banko JPG.

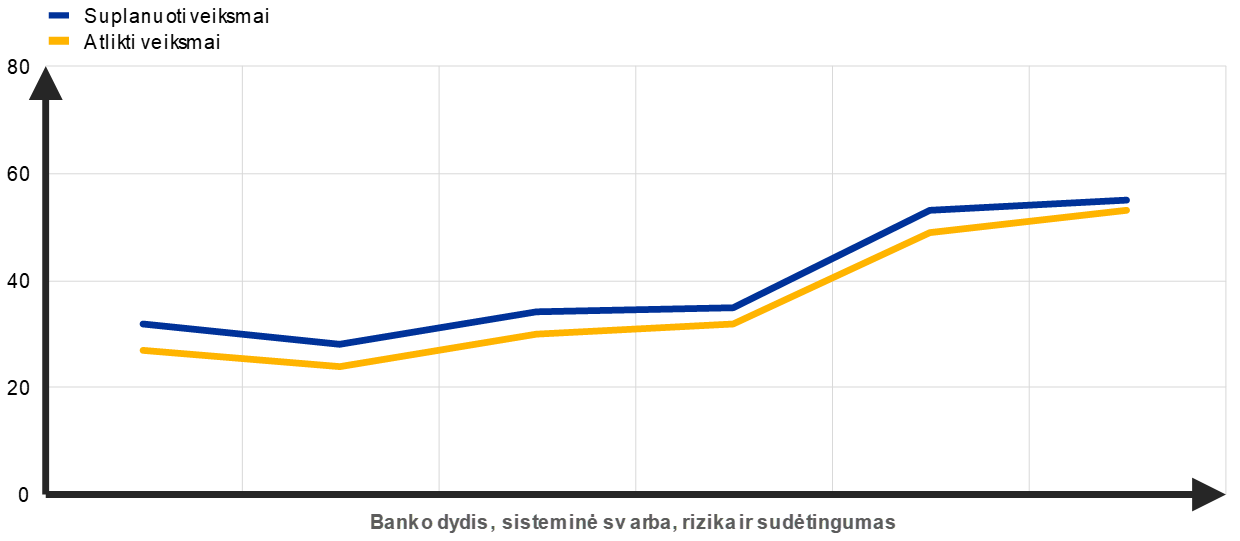

Proporcingumo principas

Planuojami 2021 m. priežiūros veiksmai buvo grindžiami proporcingumo principu, priežiūros mastą koreguojant pagal prižiūrimų bankų sisteminę svarbą ir rizikos profilį

Vykdant priežiūros analizės programą, vadovaujamasi proporcingumo principu, t. y. priežiūros mastas priklauso nuo konkrečios įstaigos dydžio, sisteminės svarbos, rizikos ir veiklos sudėtingumo.

Kaip ir ankstesniais metais, 2021 m. vidutinis planuojamų priežiūros veiksmų skaičius vienai SĮ atspindi šį proporcingumo principą, užtikrinant, kad JPG turėtų pakankamai laisvės spręsti su konkrečia įstaiga susijusios rizikos klausimus (žr. 12 pav.).

12 pav.

Vidutinis vienai SĮ suplanuotų veiksmų skaičius 2021 m.

Šaltinis: ECB.

Pastaba: duomenys gauti gruodžio 29 d.

Rizika pagrįsto metodo taikymas

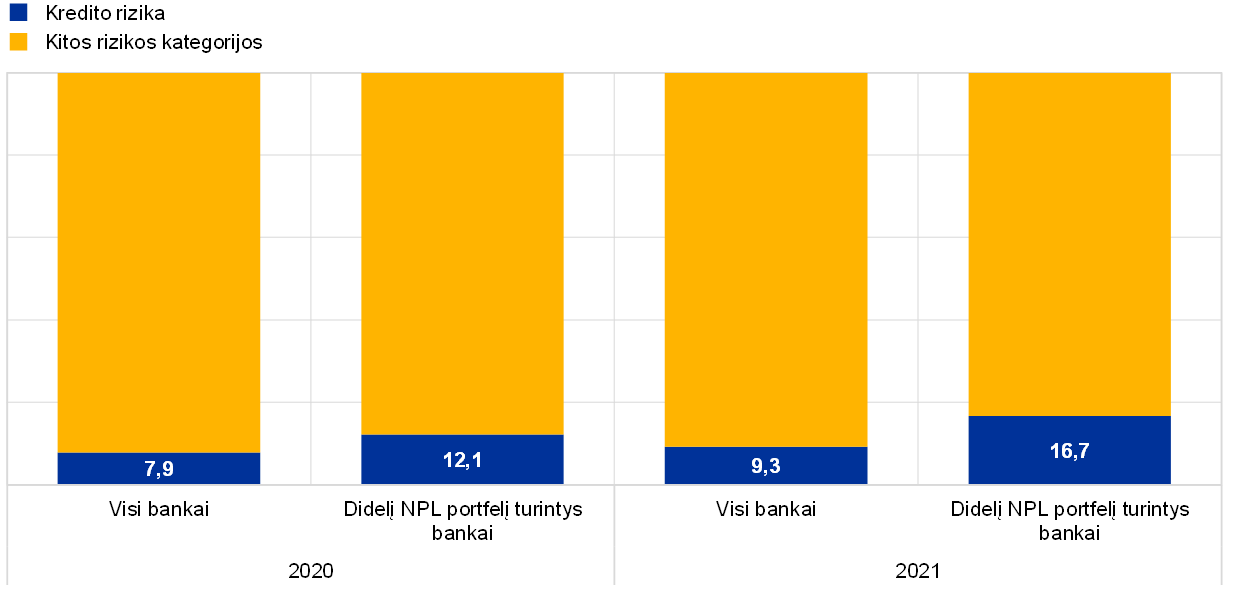

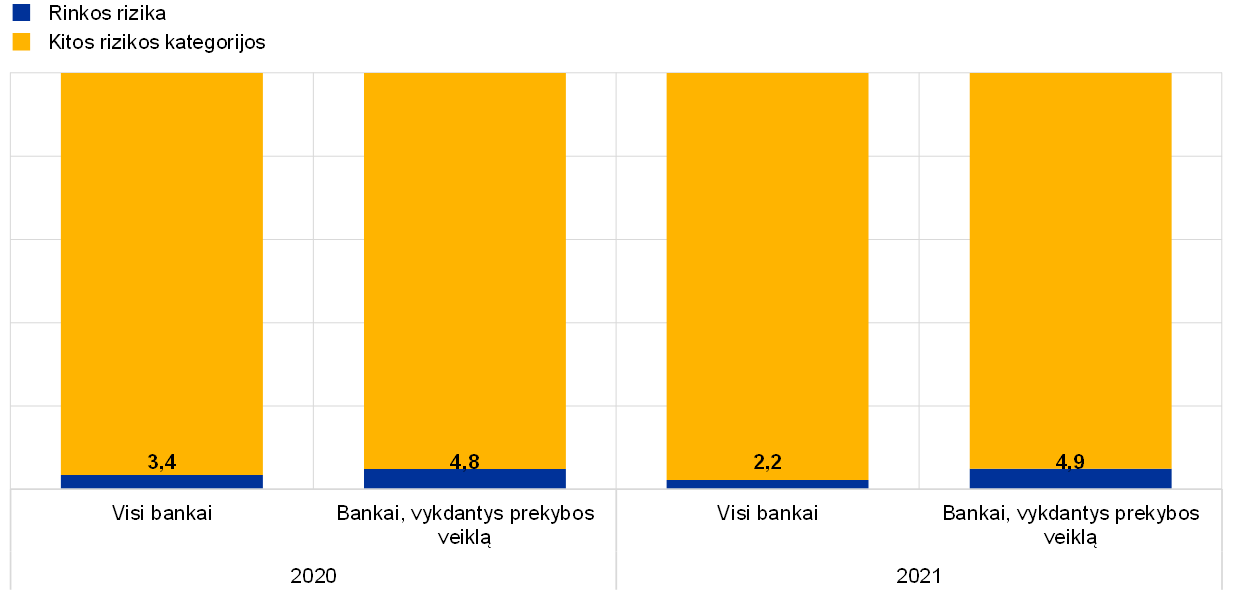

Vykdant priežiūros analizės programą taikomas rizika pagrįstas metodas – daugiausia dėmesio skiriama svarbiausioms kiekvienos SĮ rizikos kategorijoms. Pavyzdžiui, su kredito rizika susijusių veiksmų procentinė dalis yra didesnė didelį neveiksnių paskolų portfelį turinčiuose bankuose nei vidutiniuose bankuose. Panašiai su rinkos rizika susijusių veiksmų procentinė dalis yra didesnė tuose bankuose, kurių rinkos ir prekybos veiklos pozicijos yra didelės, negu vidutiniuose bankuose (žr. 13 pav.).

13 pav.

Priežiūros analizės programos veiksmai 2020 ir 2021 m. – kredito ir rinkos rizikos veiksmų dalis, palyginti su visais veiksmais

Kredito rizika

(procentais)

Rinkos rizika

(procentais)

Šaltinis: ECB.

Pastabos: į imtį įtraukta visa JPG vykdoma bankų priežiūros veikla (kintanti imtis). Duomenys gauti gruodžio 29 d. Įtraukti tik suplanuoti su rizikos kategorijomis susiję veiksmai. Veiksmai, susiję su keliomis rizikos kategorijomis (pvz., SREP ir testavimas nepalankiausiomis sąlygomis), įtraukti į skiltį „Kitos rizikos kategorijos“.

Svarbiausia informacija apie dokumentinę priežiūrą 2021 m.

Dėl ECB Bankų priežiūros tarnybos reorganizacijos, COVID‑19 pandemijos ir paprastinimo siekio ECB Bankų priežiūros tarnyba peržiūrėjo ir perskirstė priežiūros procesus ir veiklą, kad JPG galėtų tinkamai sutelkti dėmesį į prižiūrimų bankų būklės stebėseną. Todėl buvo peržiūrėti ir pagal rizikos parametrus įvertinti 2021 m. suplanuoti veiksmai. 2021 m. centralizuotai vykdytų veiksmų pavyzdžiai: SREP vertinimas, kreditų rizikos valdymo praktikos ir sektorių pažeidžiamumo peržiūra, BPM masto testavimas nepalankiausiomis sąlygomis, neveiksnių paskolų strategijos vertinimas ir klimato rizikos įsivertinimas.

2021 m. atliktų veiksmų skaičius buvo šiek tiek mažesnis, nei iš pradžių planuota metų pradžioje (žr. 14 pav.). Taip atsitiko daugiausia dėl to, kad per metus buvo atšaukta nedaug administracinių veiksmų, o tai atitinka ankstesnių metų duomenis.

14 pav.

Vidutinis veiksmų skaičius, tenkantis vienai SĮ 2021 m.

Šaltinis: ECB.

Pastaba: duomenys gauti gruodžio 29 d.

SREP vertinimas

2020 m. ECB Bankų priežiūros tarnyba, atsižvelgdama į COVID‑19 pandemiją, laikėsi pragmatiško požiūrio į SREP. 2021 m. ji grįžo prie visapusiško SREP vertinimo. SREP rezultatai rodo, kad, nepaisant COVID‑19 sukeltos krizės sukeltų iššūkių, rodikliai iš esmės buvo stabilūs, nes bankai prasidėjus pandemijai turėjo tvirtas kapitalo pozicijas ir buvo remiami paramos priemonėmis, kurios buvo taikomos ir 2021 m. Atsižvelgiant į ankstesnius SREP ciklus ir 2021 m. priežiūros prioritetus, dauguma priemonių buvo skirtos kredito rizikos ir vidaus valdymo trūkumams šalinti.

Kredito rizika buvo pagrindinė SREP vertinimo sritis. Bankų rizikos kontrolės sistemos buvo vertinamos atsižvelgiant į priežiūros institucijų lūkesčius, apie kuriuos bankams buvo pranešta 2020 m. gruodžio 4 d. laiške „Gerbiamam generaliniam direktoriui“. Atlikus vertinimą padaryta nemažai išvadų, kurios daugiausia atspindėjo susirūpinimą bankų procesų kokybe. Daugeliu atvejų reikšmingos išvados sukėlė susirūpinimą dėl reikiamų atidėjinių sudarymo procesų tinkamumo, taip pat ir bankuose, kurie anksčiau nebuvo išsiskyrę kredito rizikos požiūriu.

Nepaisant pandemijos sukeltų sunkumų, kapitalo pakankamumas pasirodė esantis atsparus: priežiūros institucijos atidžiai peržiūrėjo bankų dividendų planus ir palaikė priežiūrinį dialogą su bankais, kurių planai buvo laikomi neatitinkančiais jų rizikos profilio. Vidutiniai 2 ramsčio reikalavimai (P2R) ir 2 ramsčio rekomendacijos (P2G) iš esmės išliko nepakitę ir atitinka ankstesnių metų rodiklius: šiek tiek padidėjusį vidutinį P2R lėmė papildomi P2R reikalavimai, kurie buvo nustatyti bankams, kurių atidėjiniai senosioms neveiksnioms pozicijoms dar neatitiko anksčiau paskelbtų padengimo lūkesčių. Vidutinis P2G šiek tiek padidėjo dėl didesnio kapitalo sumažėjimo, nustatyto 2021 m. testavimo nepalankiausiomis sąlygomis visoje ES metu. 2021 m. buvo patikslinta P2G nustatymo SREP metu metodika.

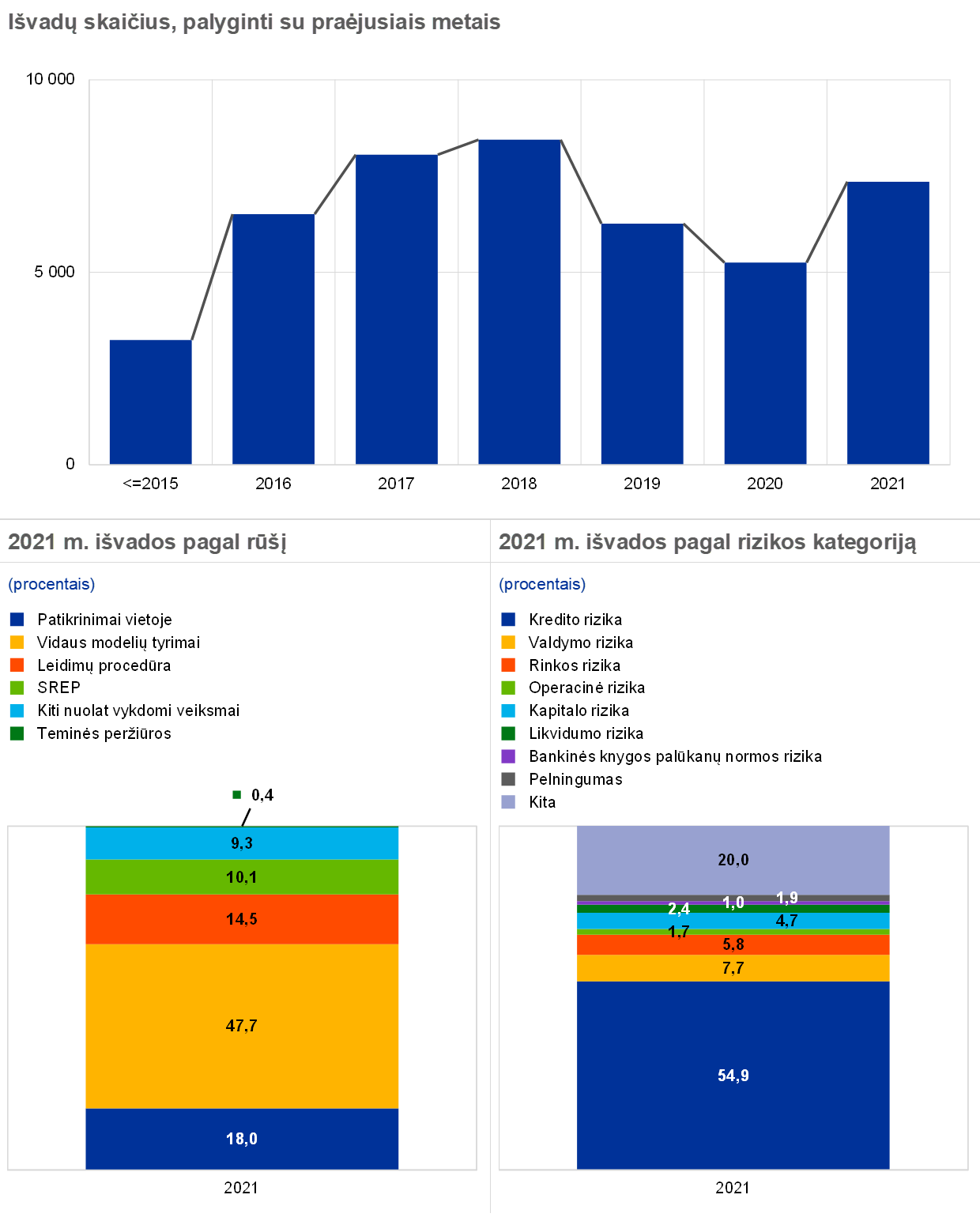

Priežiūros išvados

Priežiūros išvados – vienas iš pagrindinių įprastos priežiūros veiklos rezultatų. Jos parodo, kokius trūkumus bankai turi pašalinti. JPG stebi, kaip bankai šalina išvadose nurodytus trūkumus. 2021 m. gruodžio 29 d. bendras išvadų skaičius, palyginti su 2020 m., padidėjo ir pasiekė panašų lygį kaip prieš pandemiją. Tai daugiausia lėmė iš dalies atnaujinti patikrinimai vietoje ir vidaus modelių patikrinimai[15]. Dauguma išvadų padaryta per vidaus modelių patikrinimus, patikrinimus vietoje ir per leidimų suteikimo procedūras. Daugiausia išvadų padaryta kredito rizikos srityje (žr. 15 pav.).

15 pav.

Priežiūros išvados

Šaltinis: ECB.

Pastabos: į imtį įtrauktos visų JPG, dirbančių bankų priežiūros srityje, išvados (kintanti imtis). Neįtrauktos anksčiau JPG padarytos 23 išvados. Duomenys gauti gruodžio 29 d.

1.3.2 Priežiūra vietoje

2021 m. dauguma patikrinimų buvo vykdomi nuotoliniu, dokumentiniu būdu

2021 m. COVID‑19 pandemija ir toliau darė didelį poveikį patikrinimų vietoje (PV) ir vidaus modelių patikrinimų (VMP) vykdymui. Dauguma patikrinimų[16] buvo atlikti dokumentiniu būdu, kaip ir 2020 m. Nuo 2021 m. spalio mėn. daugeliui patikrinimų buvo taikomas mišrusis metodas, derinant tradicinį buvimą prižiūrimo subjekto patalpose ir vis daugiau naudojamą pandemijos metu išbandytą nuotolinio darbo tvarką.

Po 2020 m. įvykusio sulėtėjimo, 2021 m. buvo surengti 123 PV ir 96 VMP, t. y. priartėta prie iki pandemijos buvusio lygio (žr. 16 pav.)[17].

Kalbant apie PV, ir toliau buvo taikomas ankstesniais metais taikytas grupinis metodas[18], papildantis JPG prašomus atlikti konkrečių bankų PV. Atsižvelgdamas į 2021 m. priežiūros prioritetus, ECB surengė šias pagrindines kampanijas: i) komercinės paskirties nekilnojamojo turto (KNT) kampaniją, kurios metu buvo vertinama bankų pozicijų KNT sektoriuje kokybė, tikrinant įkaitų vertinimą; ii) didelę MVĮ ir (arba) stambių įmonių kampaniją, kurios metu daugiausia dėmesio buvo skiriama pagalbos priemonių, suteiktų reaguojant į krizę, valdymui, stebėsenai ir kontrolei; iii) išsamią portfelių sudėties kampaniją, kurios metu peržiūrėtos bankų atidėjinių sudarymo sistemos pagal 9-ąjį TFAS; iv) rinkos rizikos kampaniją, skirtą vertinimo rizikai tikrinti; v) IT ir kibernetinio saugumo kampaniją; vi) vidaus kapitalo pakankamumo vertinimo proceso (ICAAP) kampaniją; ir vii) veiklos modelio ir pelningumo kampaniją.

Pagrindiniai 2021 m. VMP nagrinėti klausimai buvo susiję su naujų EBI reguliavimo nuostatų įgyvendinimu, laikinu modelių toleravimu dėl Brexito ir tolesniais veiksmais, susijusiais su tiksline vidaus modelių peržiūra (TVMP). Be to, 2021 m. pirmą kartą pradėtas taikyti naujas dokumentinių patikrinimų metodas, kuriuo remiantis buvo nagrinėjami mažiau reikšmingi arba ne tokie sudėtingi modelio pakeitimo prašymai; šių tyrimų apimtis yra aiškiai tikslinė, o vertinimo koncepcija – nereikalaujanti didelių išteklių.

16 pav.

2019, 2020 ir 2021 m. surengti patikrinimai vietoje ir vidaus modelių tyrimai

(patikrinimų skaičius)

Šaltinis: ECB Bankų priežiūros tarnyba.

2021 m. ECB Bankų priežiūros tarnyba pradėjo ieškoti naujų metodų, kaip pagerinti patikrinimų vietoje modelį

Išlaikant išvykstamųjų patikrinimų, vykdomų vietoje, metodo viršenybę, palaipsniui grįžtant prie įprastos darbo aplinkos bus atsižvelgiama į pandemijos metu įgytą vertingą patirtį ir gerąją praktiką, susijusią su nuotolinio darbo būdais. Šiuo tikslu ECB Bankų priežiūros tarnyba ėmė ieškoti būdų, kaip pagerinti tradicinį patikrinimų vietoje modelį, integruojant mišrias darbo formas, dėl kurių gali padidėti bendras tyrimų efektyvumas, operatyvumas ir atsparumas, kartu išlaikant jų išsamumą, intervencinį pobūdį ir kokybę. Šiais metodais taip pat siekiama mažinti tyrimų poveikį aplinkai ir kartu toliau didinti tarptautinių[19] ir mišrių[20] grupių bendradarbiavimą, skatinti Europos bankų priežiūros integraciją ir prisidėti prie įvairovės bei įtraukties.

1.3.2.1 Svarbiausios patikrinimų vietoje išvados

Toliau pateiktoje analizėje apžvelgiamos svarbiausios patikrinimų vietoje metu nustatytos išvados[21].

Kredito rizika

COVID‑19 pandemijos sąlygomis kredito rizikos PV daugiausia buvo atliekami dokumentiniu būdu ir buvo orientuoti į kokybę. Jų tikslas buvo įvertinti kredito rizikos valdymo ir kontrolės patikimumą bei pagalbos priemonių įgyvendinimą. Šioje analizėje nagrinėtoje imtyje tik nedaugelis tyrimų buvo pagrįsti labiau kiekybiniu požiūriu, daugiausia dėmesio skiriant kredito bylų peržiūroms; dėl jų buvo papildomai pergrupuota pozicijų, sudarančių 855 mln. eurų, ir sudaryta papildomų atidėjinių, sudarančių 1 mlrd. eurų.

2021 m. kredito rizikos patikrinimuose išryškėjo šie svarbūs trūkumai, susiję su tuo, kaip bankai vykdo ir stebi pagrindinius kredito rizikos procesus pandemijos sąlygomis:

- apskaičiuojami per maži tikėtini kredito nuostoliai: pervertinamas įkaitas ir neteisingai apskaičiuojami tikėtini kredito nuostoliai dėl pagrindinių parametrų įvertinimo trūkumų;

- skolinimo kriterijai ir paskolų teikimas: nepakankamai vykdoma tinkamumo kontrolė, susijusi su COVID‑19 paramos suteikimu;

- netinkamai grupuojami skolininkai: yra trūkumų vertinant finansinius sunkumus, dėl kurių 2 etape pagal 9-ąjį TFAS skolininkai priskiriami tikėtino įsipareigojimų neįvykdymo grupei ir pertvarkymo grupei;

- silpna stebėsena: nepakankama prižiūrimų bankų valdymo organų vykdoma kredito rizikos priežiūra ir yra išankstinio įspėjimo sistemų bei reitingavimo modelių pritaikymo prie COVID‑19 pokyčių ir vyriausybės paramos priemonių trūkumų.

Vidaus valdymas

Didžiausi trūkumai[22] nustatyti šiose vidaus valdymo srityse:

- vidaus kontrolės (atitikties, rizikos valdymo ir vidaus audito) funkcijas vykdantys padaliniai: rimti trūkumai, susiję su visų vidaus kontrolės funkcijas vykdančių padalinių statusu, ištekliais ir veiklos mastu;

- duomenų apie riziką rinkimas ir rizikos ataskaitų teikimas: nepakankamai visapusiškas rizikos valdymo ataskaitų teikimas, duomenų struktūros ir IT infrastruktūros trūkumai;

- užsakomosios paslaugos: netinkamai vertinama rizika priimant sprendimus dėl užsakomųjų paslaugų teikimo ir yra užsakomųjų paslaugų teikimo bei stebėsenos trūkumų, ypač IT paslaugų srityje;

- organizacinė struktūra: silpna įstaigos rizikos kultūra, vidaus kontrolės sistemos trūkumai ir nepakankami žmogiškieji bei techniniai ištekliai.

Rinkos rizika

2021 m. buvo baigta rinkos rizikos tikrinimo kampanija, skirta vertinimo rizikai patikrinti. Šia trejų metų trukmės iniciatyva buvo siekiama sudaryti bankams vienodas sąlygas, grindžiamas bendra metodika, ir nuosekliai imtis tolesnių veiksmų, susijusių su išvykstamųjų patikrinimų metu nustatytais trūkumais. Pagrindiniai 2021 m. nustatyti trūkumai buvo susiję su tikrosios vertės nustatymu ir papildomais vertės koregavimais (nepakankama nepriklausomos kainų patikros aprėptis, netinkamos tikrosios vertės hierarchijos ir papildomų vertės koregavimų metodikos, netinkama pirmosios dienos pelno pripažinimo praktika). Taip pat buvo nustatyta rinkos duomenų valdymo, kuriuo siekiama užtikrinti patikimus vertinimo duomenis, trūkumų.

IT rizika

2021 m. atliekant IT rizikos patikrinimus vietoje daugiausia dėmesio buvo skirta kibernetiniam saugumui. Dauguma nustatytų itin rimtų trūkumų buvo susiję su:

- bankų kibernetinio saugumo valdymu, skirtu nustatyti galimas kibernetines grėsmes ir riziką bei tiksliai tvarkyti viso IT turto aprašus;

- tuo, kaip bankai saugo savo IT turtą ir ar pakankamai moko savo darbuotojus kibernetinio saugumo;

- bankų veiklos atkūrimo pajėgumais po kibernetinių incidentų sukeltų sutrikimų.

Reguliuojamasis kapitalas ir ICAAP

Pagrindinės išvados dėl reguliuojamojo kapitalo (1 ramstis) buvo susijusios su tuo, kad: i) dėl neteisingo pozicijų priskyrimo rizikos klasėms nepakankamai vertinamas pagal riziką įvertintas turtas; ii) kredito rizikos mažinimo metodams naudojamas netinkamas įkaitas; ir iii) prasta duomenų kokybė (pvz., pripažįstant garantijas). Be to, buvo nustatyta keletas kontrolės sistemos trūkumų, pavyzdžiui, ribotas gebėjimas nustatyti tai, kad nustatant 1 ramsčio rizikos sritį neteisingai taikomi rizikos koeficientai.

ICAAP patikrinimų metu nustatyti didžiausi trūkumai buvo susiję su: i) vidaus kiekybinio vertinimo metodikomis (pvz., kredito rizikos, rinkos rizikos ar pensijų rizikos); ii) vidaus kapitalo apibrėžimu; iii) netinkamu nepalankių scenarijų sudarymu ir jų griežtumo lygio nustatymu; iv) kapitalo planavimo proceso neišsamumu.

Palūkanų normos rizika bankinėje knygoje (IRRBB)

Dauguma didžiausių trūkumų buvo susiję su IRRBB perimetro ir rizikos nustatymu, taip pat su IRRBB valdymo funkcijas vykdančių padalinių audito planu ir IRRBB vertinimu ir stebėsena. Nustatyta, kad elgsenos modeliavimo prielaidos, modelių tvirtinimo funkcijos ir ribų sistemos yra ypač nepakankamos arba netinkamos.

Operacinė rizika

Didžiausi nustatyti trūkumai buvo susiję su operacinės rizikos valdymu – yra operacinės rizikos stebėsenos procesų trūkumų, vykdomas netinkamas operacinės rizikos duomenų kokybės vertinimas, nepakankami rizikos prevencijos ir šalinimo veiksmai operacinės rizikos incidentų atveju.

Likvidumo rizika

Dauguma didžiausių trūkumų buvo susiję su testavimo nepalankiausiomis sąlygomis sistema (testavimo nepalankiausiomis sąlygomis scenarijai, nepakankamai apimantys visus reikšmingus likvidumo rizikos šaltinius, ribotas atvirkštinių testavimo nepalankiausiomis sąlygomis metodų naudojimas ir nepakankamai konservatyvūs rizikos šalinimo veiksmai) ir rizikos vertinimu bei stebėsena (vidaus limitų nustatymo trūkumai).

Veiklos modeliai ir pelningumas

Didžiausi nustatyti trūkumai susiję su pajamų, sąnaudų ir kapitalo paskirstymu (dėl kurių susidarė iškreiptas įvairių veiklos linijų pelningumo vaizdas) ir finansinių prognozių jautrumo analize (pvz., ribotas gebėjimas numatyti pagrindinių rizikos veiksnių, tokių kaip kredito kaina, pokyčius).

1.3.2.2 Pagrindiniai vidaus modelių patikrinimo klausimai

2021 m. balandžio mėn. ECB paskelbė TVMP rezultatus[23], kuriuose siekta įvertinti, ar 1 ramsčio vidaus modeliai, kuriuos naudoja SĮ, yra tinkami atsižvelgiant į reguliavimo reikalavimus ir tai, ar jų rezultatai yra patikimi ir palyginami.

Vykdant TVMP, 2017–2019 m. atlikta 200 VMP patikrinimų vietoje, 65 svarbiose įstaigose. Apskritai TVMP tyrimų rezultatai patvirtino, kad SĮ vidaus modeliai ir toliau gali būti naudojami nuosavų lėšų reikalavimams apskaičiuoti. Tačiau tam tikram skaičiui modelių reikėjo taikyti apribojimus, kad būtų užtikrintas tinkamas nuosavų lėšų lygis pagrindinei rizikai padengti. Iš viso nustatyta daugiau kaip 5 800 visų rūšių rizikos trūkumų, iš jų apie 30 % buvo labai rimti, todėl įstaigoms reikėjo dėti daug pastangų, kad trūkumas būtų pašalintas iki iš anksto nustatytų terminų.

Nors bankai pradėjo šalinti TVMP nustatytus trūkumus ir šių trūkumų šalinimo veiksmų vertinimas buvo įtrauktas į kai kurių VMP sritį, 2021 m. nemažai su vidaus modeliais susijusių prašymų buvo pateikti dėl bankų poreikio keisti savo modelius, kad jie atitiktų naujas EBI nuostatas.

Kredito rizikos srityje nemažai modelio keitimo paraiškų buvo susijusios su EBI gairėmis dėl kreditinių įsipareigojimų neįvykdymo atvejų taikymo ir apibrėžimo[24] ir vidaus reitingais grindžiamų (IRB) taisymų programa[25], kurių atitiktį įstaigos turi užtikrinti atitinkamai iki 2021 m. sausio 1 d. ir 2022 m. sausio 1 d. Be to, daug paraiškų buvo susijusios su grįžimu prie mažiau sudėtingų metodų, ypač atsižvelgiant į bankų pradėtas iniciatyvas supaprastinti savo modelių aplinką. Kalbant apie rinkos riziką, be tolesnių veiksmų, susijusių su TVMP išvadomis, buvo atlikti keli tyrimai siekiant įvertinti modelio pakeitimus, susijusius su vertinimo koregavimų įtraukimu į rinkos rizikos vidaus modelius, taip pat kitus konkrečius prašymus dėl modelio pakeitimo. Galiausiai, ECB Bankų priežiūros tarnyba vertino ir pirminius vidaus modelių, kuriems anksčiau buvo taikomas laikinas toleravimas (pvz., dėl naujų SĮ, susijusių su Brexitu, arba įstaigų, kurioms taikomas konsolidavimas), patvirtinimus.

Iš viso 2021 m. priimta 214 priežiūros sprendimų atlikus VMP[26] (įskaitant TVMP).

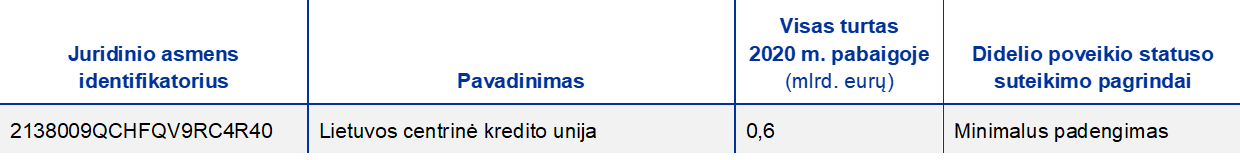

1.4 Netiesioginė MSĮ priežiūra

2021 m. MSĮ sektoriaus „rinkos dalis“ išliko nepakitusi

2021 m. sumažėjo MSĮ skaičius, tačiau MSĮ sektoriui pavyko išlaikyti savo rinkos dalį, sudarančią 18,4 % viso bankų turto, kuriam taikomas BPM. Tačiau MSĮ sektoriaus reikšmė šalyse, kuriose jos veikia ir kuriose taikoma Europos bankų priežiūra, labai skiriasi (žr. 17 pav.). Nors Liuksemburge ir Vokietijoje MSĮ sudaro apie 40 % viso bankų turto, kitose šalyse, ypač Graikijoje ir Ispanijoje, kurių bankų sistemose dominuoja SĮ, jų reikšmė yra gerokai mažesnė (atitinkamai 3,4 % ir 5,7 %). Palyginti su šalies ekonomikos dydžiu, didžiausias MSĮ sektorius yra Liuksemburge, kur MSĮ daugiausia dėmesio skiria privačiajai bankininkystei ir vertybinių popierių saugojimo veiklai, o jų sukauptas turtas sudaro 210,8 % BVP. Kiti du pagal BVP didžiausi MSĮ sektoriai yra Austrijoje (94,4 %) ir Vokietijoje (88,0 %).

17 pav.

SĮ ir MSĮ rinkos dalis pagal šalis

(viso turto dalis, procentais)

Šaltiniai: ECB.

Pastabos: 2021 m. birželio 30 d. duomenys. Duomenys atspindi aukščiausią konsolidavimo lygį, išskyrus Bulgariją, Kroatiją ir Slovakiją. Šių trijų šalių atveju į duomenis įtraukti tarptautinių institucijų vietiniai filialai, siekiant išvengti esminio SĮ ir MSĮ rinkos dalių neteisingo pavaizdavimo.

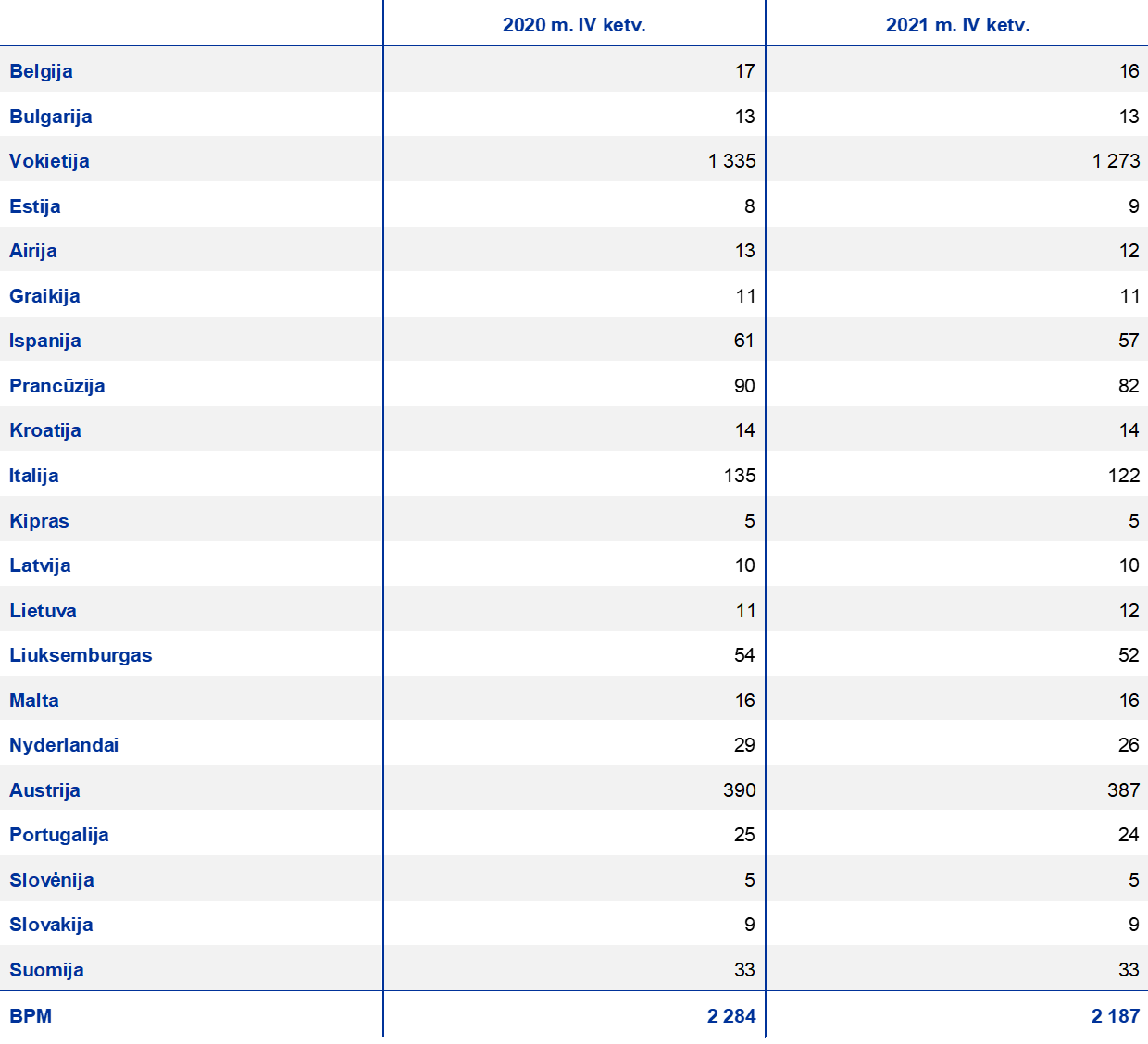

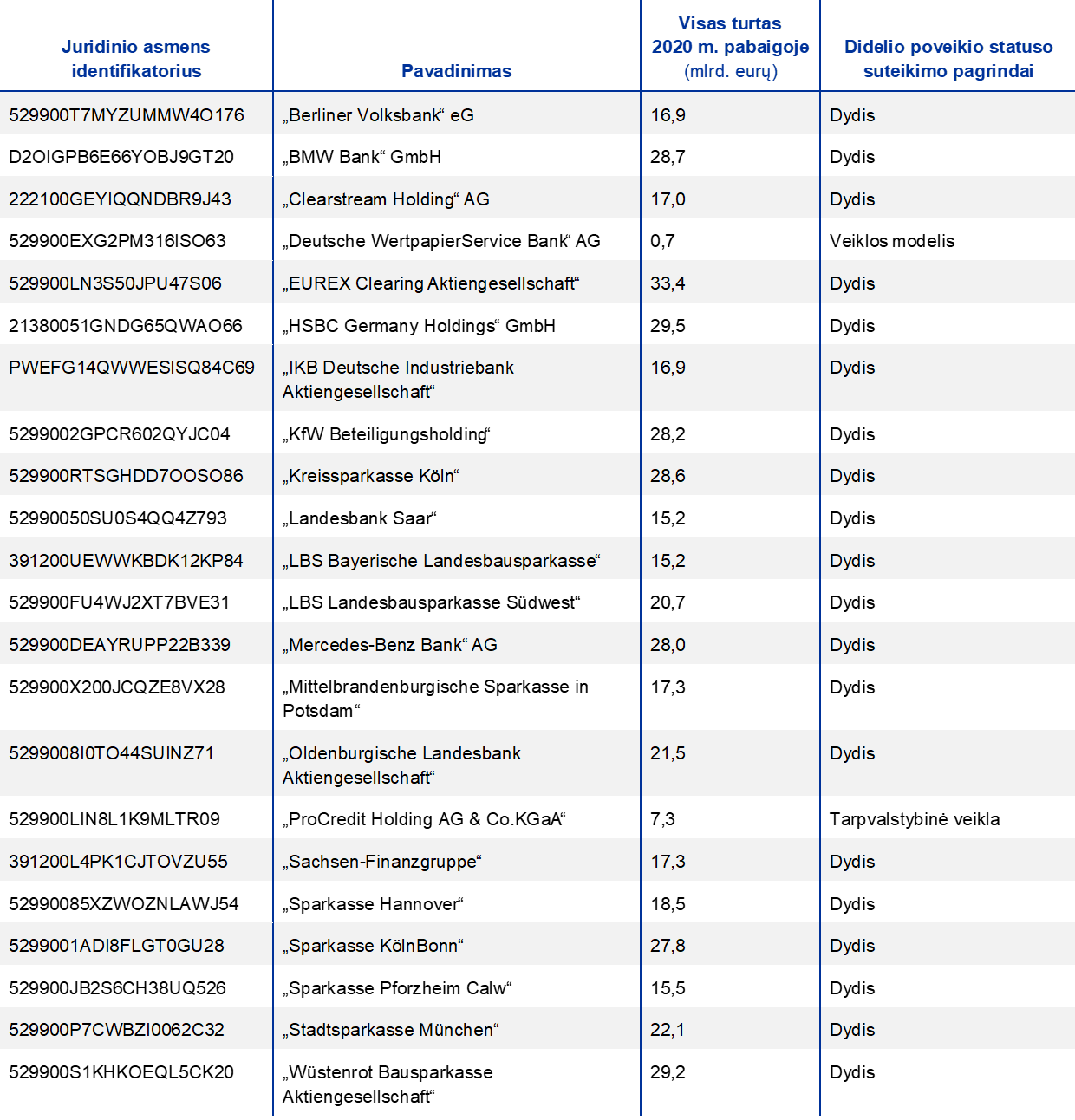

2021 m. bendras MSĮ skaičius sumažėjo[27], nepaisant to, kad, pradėjus glaudžiai bendradarbiauti ECB ir Българска народна банка (Bulgarijos nacionaliniam bankui) bei Hrvatska narodna banka, į ECB turimą MSĮ sąrašą buvo įtrauktos 27 naujos MSĮ. Remiantis ECB sudarytu MSĮ sąrašu, 2021 m. gruodžio pabaigoje buvo 2 187 MSĮ, t. y. 4,2 % mažiau nei ankstesniais metais. 2021 m. gruodžio pabaigoje 81,5 % visų MSĮ buvo įsikūrusios Vokietijoje, Austrijoje ir Italijoje, o tai rodo, kad tose šalyse veikia didelės decentralizuotos taupomųjų ir (arba) kooperatinių bankų sistemos. Kalbant apie viso MSĮ bankų turto dalį, Vokietijos turtas sudarė 53,6 %, o Austrijos ir Italijos – po 6,5 %.

Atsižvelgiant į Europos bankų sektoriuje vyraujančias tendencijas, 2021 m. toliau vyko MSĮ sektoriaus konsolidavimas, nors ir lėtesniu tempu. 2021 m. iš viso buvo įsigyta arba sujungta 61 MSĮ (2020 m. – 69 MSĮ). Atsižvelgiant į tai, kad Vokietijoje yra daugiau MSĮ, dauguma pastarųjų dvejų metų susijungimų turėjo įtakos jos MSĮ sektoriui (2020 m. – 32, o 2021m. – 49). Italijoje kooperatinių bankų sektoriaus konsolidavimas į dvi stambias grupes baigtas 2019 m., o Austrijoje 26 MSĮ susijungė 2020 m. 2021 m. tų dviejų šalių MSĮ sektoriuose didelių pokyčių neįvyko.

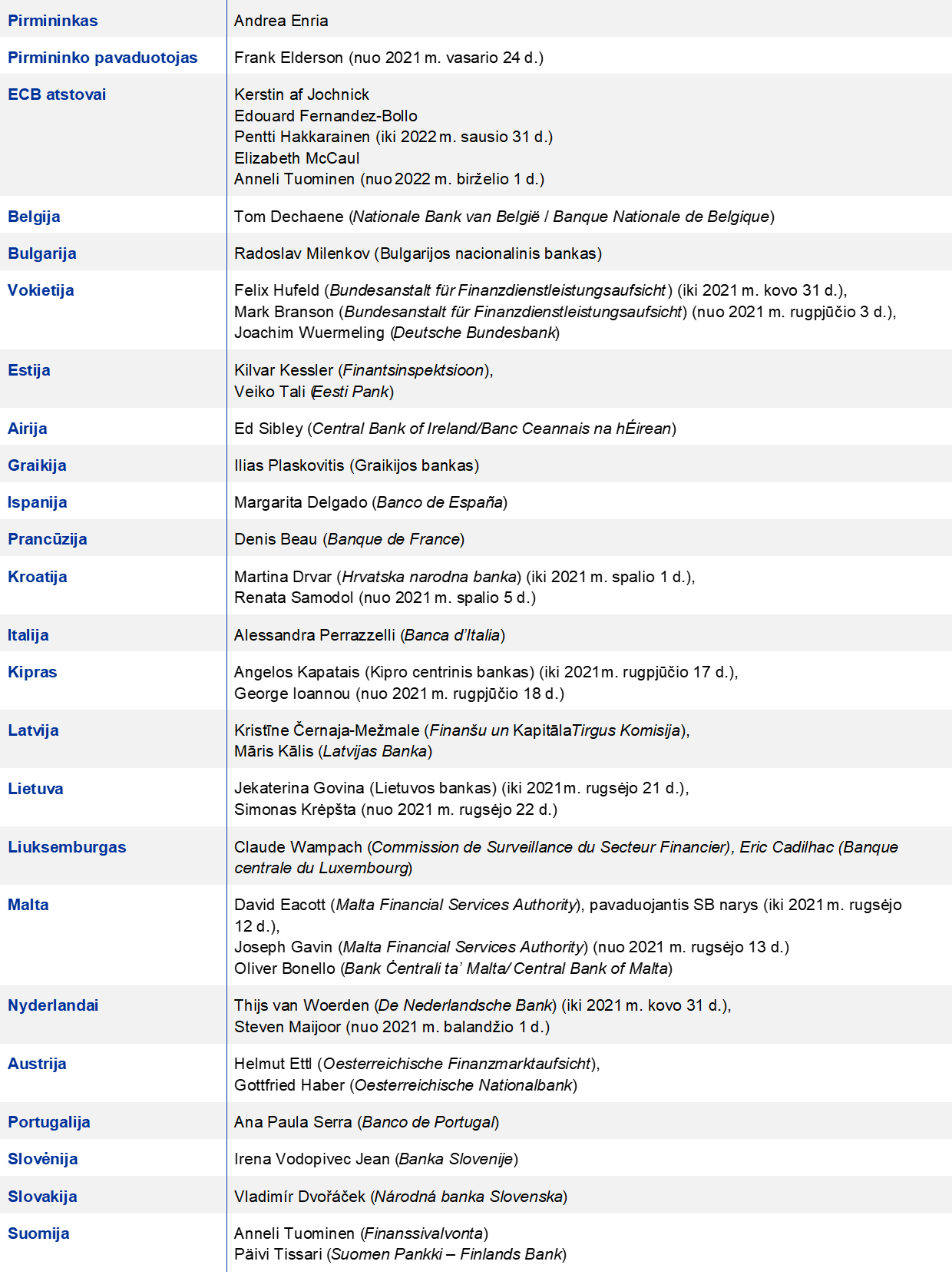

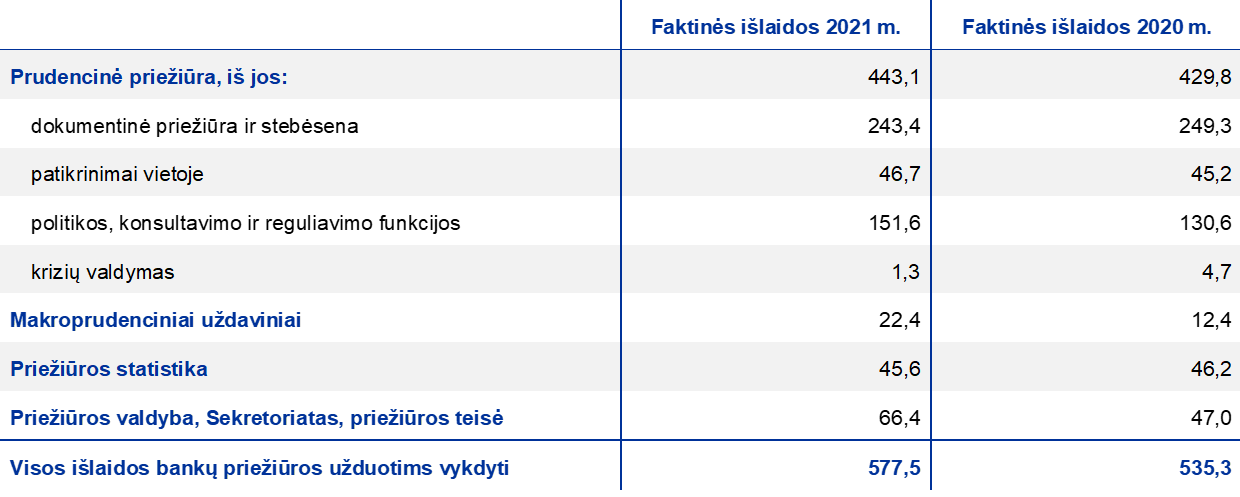

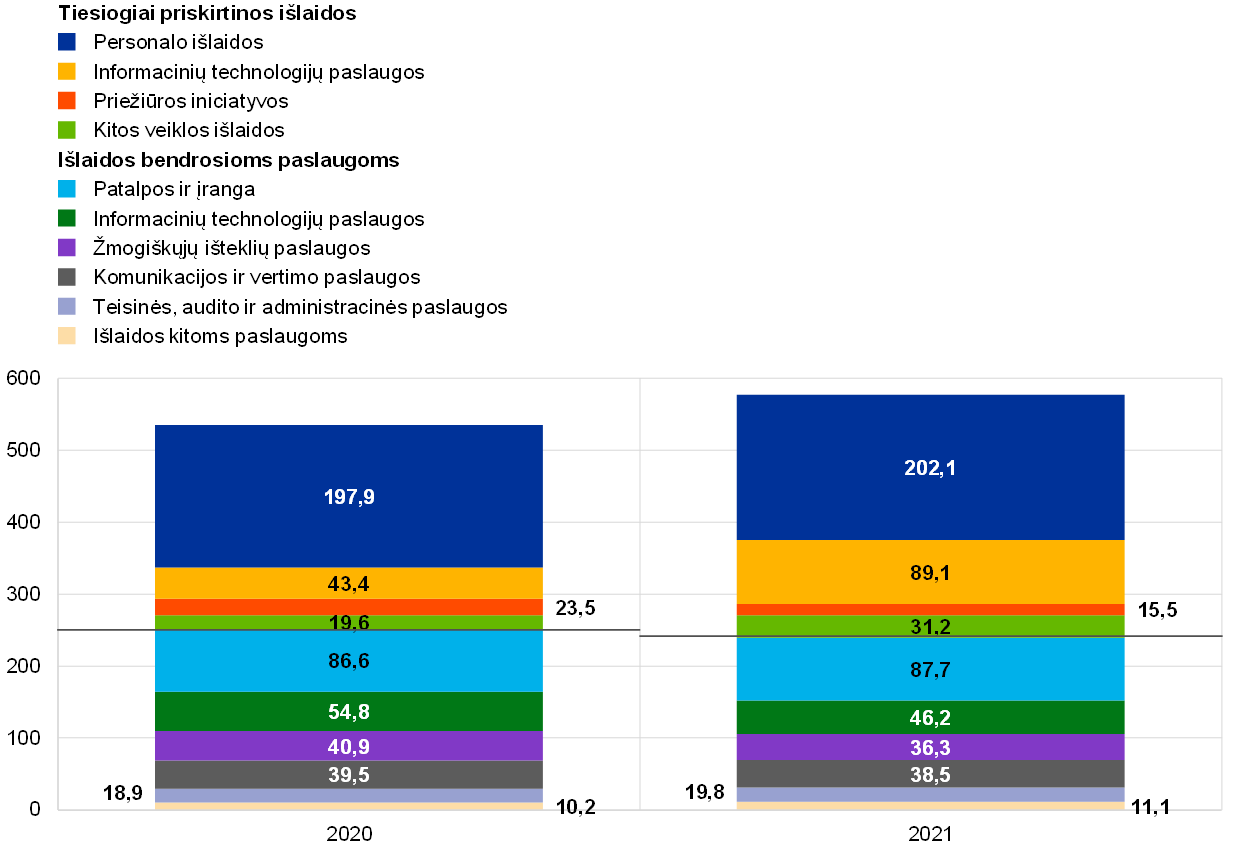

1 lentelė

MSĮ skaičius kiekvienoje šalyje

Šaltiniai: ECB.

Pastaba: duomenys atspindi aukščiausią konsolidavimo lygį, išskyrus Bulgariją, Kroatiją ir Slovakiją.

Pasirinkta MSĮ priežiūros veikla

Nepaisant pandemijos, bendras MSĮ NPL rodiklis toliau mažėjo ir 2021 m. birželio mėn. buvo 2,1 % (2020 m. birželio mėn. – 2,3 %). Panašiai toliau mažėjo ir didelį NPL portfelį turinčių MSĮ[28] skaičius – iki 217.

Nors 2021 m., nepaisant pandemijos, MSĮ NPL rodikliai toliau mažėjo, dėl to, kad metų viduryje baigta taikyti daugelį nacionalinių paramos priemonių, šis klausimas turi būti svarstomas ir ateityje

Vykdydamas MSĮ priežiūrą, ECB, padedamas nacionalinių kompetentingų institucijų (NKI), daugiausia dėmesio skyrė pandemijos ir atitinkamų nacionalinių paramos priemonių nutraukimo poveikiui MSĮ kredito rizikos profiliams, taip pat MSĮ pasirengimui spręsti galimo įsipareigojimų neįvykdančių pozicijų padidėjimo problemą. Nors atrodo, kad MSĮ sektorius iš esmės yra atsparus neigiamam krizės poveikiui, tai, kad didžioji dalis nacionalinių paramos priemonių nustojo galioti 2021 m. viduryje, verčia ateityje šį klausimą ir toliau atidžiau nagrinėti. Todėl 2022 m. kredito rizikos priežiūros veikla ir toliau bus sutelkta į pandemijos poveikio MSĮ turto kokybei vertinimą ir nuoseklaus priežiūros institucijų atsako užtikrinimą visose BPM dalyvaujančiose šalyse.

2021 m. ECB pradėjo dialogą su NKI dėl sparčiausiai besivystančių MSĮ jų šalyse. NKI pateikė savo vertinimus apie kiekvieną iš sparčiai besivystančių bankų ir nurodė priežiūros veiksmus, kurių imamasi siekiant užtikrinti, kad jie neprisiimtų pernelyg didelės rizikos. Buvo sutarta, kad taip MSĮ bus prižiūrimos kiekvienais metais.

MSĮ vis dažniau naudojasi indėlių platformomis indėliams pritraukti

MSĮ vis dažniau naudojasi internetinėmis indėlių platformomis indėliams pritraukti. ECB glaudžiai bendradarbiavo su NKI, kad geriau suprastų, kaip bankai naudojasi šiomis platformomis, ir sužinotų daugiau apie NKI priežiūros metodus, taikomus šioje srityje. Su internetinėmis indėlių platformomis susijusio darbo tikslas – geriau susipažinti su šia priemone ir geriau suprasti su ja susijusią riziką.