Determinazione del requisito di secondo pilastro

IN QUESTA PAGINA

Il requisito di secondo pilastro (Pillar 2 requirement, P2R) è un requisito di fondi propri aggiuntivi definito nel quadro del processo di revisione e valutazione prudenziale (Supervisory review and evaluation process, SREP). Si tratta di un requisito patrimoniale specifico a livello di singola banca, che si applica in aggiunta ai requisiti patrimoniali minimi di primo pilastro qualora questi ultimi sottostimino o non coprano in misura adeguata determinati rischi.

La nuova metodologia per i P2R applicabile al ciclo SREP 2026

Il Consiglio di vigilanza della BCE ha deciso di riesaminare la metodologia di calcolo applicabile ai P2R in vista del suo consolidamento e della sua semplificazione, tenendo conto delle raccomandazioni formulate nel 2023 da un gruppo di esperti indipendenti.

Il riesame della metodologia si inquadra nella riforma dello SREP.

Ad esempio, i risultati dello SREP sono ora comunicati entro la fine di ottobre, con sei settimane di anticipo rispetto al passato. Le banche hanno quindi più tempo per adeguarsi ai nuovi requisiti. Inoltre, le decisioni SREP si incentrano sui rilievi o sulle misure più gravi. Le nuove misure qualitative SREP si sono pertanto ridotte da circa 700 nel 2021 a meno di 400 nel 2025, riflettendo sia una maggiore attenzione alle problematiche strutturali sia un’azione più rapida al di fuori del ciclo SREP annuale.

La metodologia riveduta per i P2R, unitamente alle altre modifiche già menzionate, contribuirà a rendere la vigilanza della BCE più efficiente, efficace e basata sul rischio.

Principali elementi della metodologia riveduta per i P2R

- La nuova metodologia resta saldamente ancorata allo SREP, la colonna portante della nostra vigilanza. Attraverso lo SREP, i GVC effettuano una valutazione esaustiva dei rischi a cui sono esposte le banche e vi attribuiscono un punteggio, sulla base dei risultati delle segnalazioni di vigilanza, delle analisi prudenziali sui controlli interni, delle analisi trasversali e delle ispezioni in loco. Come avveniva con la precedente metodologia, in linea di principio a punteggi SREP peggiori corrisponderanno requisiti di secondo pilastro più elevati. Preservando questo solido ancoraggio, si assicura che i requisiti di secondo pilastro continuino a riflettere i profili di rischio individuali delle banche, in un’ottica di continuità e senza generare modifiche dei requisiti patrimoniali a livello sistemico.

- La nuova metodologia riduce la complessità operativa instaurando un legame più diretto tra i requisiti di secondo pilastro e i singoli fattori di rischio di secondo pilastro. Con la precedente metodologia si stabiliva il valore del P2R potendo decidere entro un ampio intervallo; il P2R era associato alla media ponderata dei punteggi di rischio SREP e successivamente suddiviso fra i vari fattori di rischio alla luce dei dati del processo interno di valutazione dell’adeguatezza patrimoniale (internal capital adequacy assessment process, ICAAP) della banca. Con la nuova metodologia, i GVC assegnano invece una maggiorazione separatamente a ciascun elemento di rischio di secondo pilastro decidendo entro intervalli di valori più ristretti sulla base dei punteggi SREP e tengono conto di eventuali fattori di rischio rilevanti che mostrino un profilo anomalo e non andrebbero diluiti nel punteggio corrispondente. Per una comparazione più dettagliata fra la metodologia riveduta e quella precedentemente in vigore, si rimanda a questo post sul Blog della vigilanza: Reviewing the Pillar 2 Requirement.

- Questa metodologia integra il principio di “giudizio di vigilanza vincolato” nel processo di determinazione dei P2R. A supporto dei responsabili della vigilanza saranno fornite linee guida per la valutazione degli indicatori di rischio, il trattamento dei valori anomali e la prevenzione di sovrapposizioni tra i requisiti di primo e di secondo pilastro. Il riesame e l’analisi comparata da parte della seconda linea di difesa del Meccanismo di vigilanza unico assicureranno che la metodologia produca risultati solidi e coerenza tra le banche.

La metodologia riveduta per i P2R è stata testata nel corso del 2025. La BCE la applicherà a partire dal ciclo SREP 2026. I requisiti di secondo pilastro basati sulla nuova metodologia entreranno in vigore il 1o gennaio 2027.

Come funzionerà la nuova metodologia per i P2R delle banche?

La metodologia riveduta prevede tre fasi (cfr. la figura seguente).

Fase 1: associazione dei punteggi SREP a intervalli di valori del P2R per tipologia di rischio

I responsabili della vigilanza sintetizzano gli esiti della propria valutazione SREP assegnando un punteggio a ciascun elemento di rischio (modello di business, governance interna, rischio di credito, rischio di mercato, rischio operativo e rischio di tasso di interesse sul portafoglio bancario). I punteggi SREP costituiscono la base di partenza per la determinazione dei P2R.

Nella fase 1 ogni punteggio SREP è associato a un intervallo di valori del P2R sulla base di una griglia predefinita. La griglia è calibrata in modo da assicurare che i rischi di secondo pilastro più rilevanti per ciascun modello di business ricevano una ponderazione più alta e che punteggi SREP peggiori si traducano in intervalli con valori di P2R più elevati.

L’obiettivo della fase 1 è collegare i requisiti patrimoniali di secondo pilastro alla valutazione SREP.

Fase 2: determinazione del P2R sulla base dei singoli rischi applicando il giudizio di vigilanza vincolato

Nella fase 2 il GVC assegna requisiti patrimoniali per ciascun elemento di rischio all’interno dell’intervallo di valori del P2R definito nella fase 1. Al fine di assicurare una copertura completa dei rischi di secondo pilastro, il GVC tiene conto di tutte le informazioni disponibili, comprese le misure qualitative in essere, i risultati storici delle banche e le tempistiche necessarie per porre rimedio alle debolezze rilevate in passato. Il GVC esamina gli indicatori quantitativi e qualitativi per individuare i valori anomali e assicurare che il P2R resti incentrato sui principali fattori di rischio di secondo pilastro.

Il GVC utilizza inoltre i dati dell’ICAAP della rispettiva banca come fonte aggiuntiva di informazioni, qualora questi siano ritenuti sufficientemente affidabili.

Infine il GVC valuta e affronta, caso per caso, le potenziali sovrapposizioni tra i requisiti di primo e di secondo pilastro, anche derivanti dall’applicazione del nuovo regolamento sui requisiti patrimoniali (Capital Requirements Regulation, CRR III).

L’obiettivo della fase 2 è determinare il contributo al P2R per ciascuna area di rischio.

Fase 3: determinazione del P2R finale

In casi eccezionali il profilo di rischio complessivo di una banca potrebbe differire dalla somma dei suoi singoli rischi oppure nella decisione finale sul P2R potrebbe essere necessario considerare aspetti specifici, quali elementi non coperti nelle fasi precedenti della metodologia o circostanze particolari come fusioni o acquisizioni.

Nella fase 3 il GVC applica il giudizio di vigilanza vincolato, valutando caso per caso, per assicurare che il P2R rifletta in maniera esaustiva il profilo di rischio di secondo pilastro dell’ente. Infine, il GVC definisce la propria proposta di P2R e la seconda linea di difesa svolge un’analisi comparata dei risultati della metodologia in modo da assicurare un’applicazione equa e coerente.

La fase 3 ha lo scopo di definire un P2R che rifletta una valutazione complessiva del profilo di rischio dell’ente.

In che modo la metodologia riveduta di secondo pilastro affronta le sovrapposizioni tra requisiti di primo e di secondo pilastro?

I requisiti di primo pilastro definiscono il capitale minimo che le banche devono detenere a fronte dei rischi di credito, di mercato e operativi. Nell’Unione europea i requisiti di primo pilastro sono stabiliti ai sensi del CRR. I requisiti di secondo pilastro, specifici per ogni singola banca, sono invece fissati dai responsabili della vigilanza per far fronte alle debolezze individuate nel quadro delle loro valutazioni.

- I requisiti di secondo pilastro si applicano per fronteggiare i rischi non compresi nell’ambito dei requisiti di primo pilastro, derivanti ad esempio dal modello di business della banca, dalla governance interna e dal rischio di tasso di interesse sul portafoglio bancario. Per questi rischi non si generano mai sovrapposizioni fra requisiti di primo e di secondo pilastro.

- I requisiti di secondo pilastro riguardano anche elementi del rischio di credito, del rischio di mercato e del rischio operativo che non sono sufficientemente colti dai requisiti di primo pilastro. In questo caso potrebbe esistere una sovrapposizione soltanto qualora i fattori alla base dei requisiti di primo e di secondo pilastro fossero fortemente correlati.

Per continuare ad assicurare che anche in futuro i P2R si incentrino sui rischi di secondo pilastro, la metodologia riveduta per i P2R dota i GVC di strumenti che li aiutano a individuare e affrontare le sovrapposizioni con i requisiti di primo pilastro, come di seguito indicato.

- In linea con la precedente metodologia per i P2R, i punteggi SREP sono utilizzati come base di partenza per la determinazione del P2R. La loro definizione si basa su indicatori di rischio che vanno oltre quelli coperti dai requisiti di primo pilastro. I punteggi SREP colgono, ad esempio, i rischi derivanti dalla debolezza delle politiche e dei controlli interni, che non sono determinanti dei requisiti di primo pilastro. I GVC verificheranno se un determinato punteggio SREP possa essere strettamente correlato a rischi già coperti dai requisiti di primo pilastro. Ad esempio, appureranno se le deduzioni delle perdite attese nel quadro del metodo basato sui rating interni possano cogliere le carenze negli accantonamenti individuate nella valutazione SREP del rischio di credito. I GVC verificheranno inoltre se i rischi derivanti dalle attività di negoziazione rientranti nel primo pilastro incidano in misura rilevante sugli esiti della valutazione SREP per il rischio di mercato. L’impatto di queste potenziali sovrapposizioni non dovrebbe essere significativo in quanto i punteggi SREP integrano diverse dimensioni oltre il primo pilastro, ad esempio le valutazioni qualitative dei controlli interni dei rischi.

- Nel fissare i P2R, i GVC non terranno conto delle debolezze individuate nei modelli per i rischi di primo pilastro. Si presterà particolare attenzione ai modelli interni non più consentiti nel quadro del CRR III (ad esempio il precedente metodo avanzato di misurazione per il rischio operativo) e agli enti vincolati dal nuovo output floor ai sensi dell’articolo 104 bis, paragrafo 6, lettera b), della direttiva sui requisiti patrimoniali VI.

- Le attività di monitoraggio e analisi comparata nell’ambito del Meccanismo di vigilanza unico assicurano che eventuali cause di sovrapposizione, quali modifiche nella regolamentazione, siano prontamente rilevate e affrontate.

Qualora si individuino sovrapposizioni, i GVC adegueranno di conseguenza i requisiti di secondo pilastro valutando caso per caso.

Il CRR III ha già avuto un certo impatto dal gennaio 2025, ad esempio sul rischio operativo; la nuova metodologia vi farà fronte in modo efficace, come di seguito illustrato.

Devono ancora concretizzarsi appieno altri effetti del CRR III sui requisiti di secondo pilastro, ad esempio attraverso l’attuazione dell’output floor e la revisione complessiva del portafoglio di negoziazione (Fundamental review of the trading book). Tali effetti saranno eterogenei in termini di numero di enti interessati, rilevanza e durata della fase di transizione. L’approccio caso per caso integrato nella metodologia riveduta dei P2R permetterà di affrontare le potenziali sovrapposizioni su base continuativa, tenendo conto in ogni momento del profilo di rischio specifico delle singole banche.

Esempio: in che modo i GVC possono valutare potenziali sovrapposizioni tra i requisiti di primo e di secondo pilastro in materia di rischio operativo?

Con l’abbandono del precedente metodo standardizzato o avanzato di misurazione, il CRR III ha ampliato i requisiti di primo pilastro per il rischio operativo di alcune banche. Il nuovo metodo standardizzato utilizza l’indicatore di attività collegato alle dimensioni e ai dati sui profitti e sulle perdite delle banche per determinare i requisiti di primo pilastro riguardanti il rischio operativo. Tali modifiche sono entrate in vigore il 1o gennaio 2025, senza l’applicazione di un regime transitorio.

Per accertare, caso per caso, se le nuove disposizioni del CRR III comportino una sovrapposizione tra i requisiti di primo e di secondo pilastro, i GVC possono ad esempio effettuare una valutazione dei seguenti elementi.

- I GVC possono considerare se il punteggio SREP per il rischio operativo (utilizzato nella fase 1 come punto di riferimento per definire l’intervallo di maggiorazione del P2R) sia influenzato in misura rilevante dalle stesse determinanti che incidono sui requisiti di primo pilastro ai sensi del CRR III. Se da un lato la metodologia SREP assicura che i punteggi SREP riflettano complessivamente i profili di rischio delle banche, dall’altro in casi estremi alcuni elementi relativi alle dimensioni e ai dati sui profitti e sulle perdite delle banche potrebbero incidere in modo sproporzionato sui punteggi SREP, generando un rischio di sovrapposizione tra i requisiti di primo e di secondo pilastro.

- I GVC possono appurare se i rischi connessi all’utilizzo di modelli non più consentiti dal CRR III incidano in misura rilevante sul punteggio SREP per il rischio operativo. Qualsiasi sovrapposizione connessa all’uso dei vecchi modelli andrebbe valutata e, se del caso, affrontata di conseguenza.

Successivamente i GVC valuterebbero anche se il nuovo approccio standardizzato non riesca a cogliere in maniera adeguata altri rischi operativi specifici a livello di singola banca che potrebbero essere particolarmente rilevanti. Questi ultimi sarebbero individuati caso per caso dal GVC di competenza sulla base di indicatori quantitativi (ad esempio, perdite storiche elevate da rischio operativo) e di informazioni qualitative (ad esempio, su rischi relativi alle tecnologie dell’informazione e della comunicazione, rischi derivanti da terzi, rischi di continuità operativa e controlli interni). Di tali rischi andrebbe tenuto adeguatamente conto nella definizione della maggiorazione applicabile al P2R.

Comunicazione

La BCE continuerà a utilizzare le decisioni SREP e le lettere di intervento per comunicare i requisiti di secondo pilastro più recenti, unitamente alle informazioni sui principali fattori di rischio. Seguiterà inoltre a pubblicare ogni anno sul proprio sito Internet i requisiti di secondo pilastro a livello consolidato per gli enti sottoposti alla vigilanza bancaria europea. Con la nuova metodologia sarà più facile per le banche comprendere i risultati relativi al secondo pilastro e le rispettive determinanti e quindi muoversi di conseguenza.

Come sono stati stabiliti i P2R per il ciclo SREP 2025?

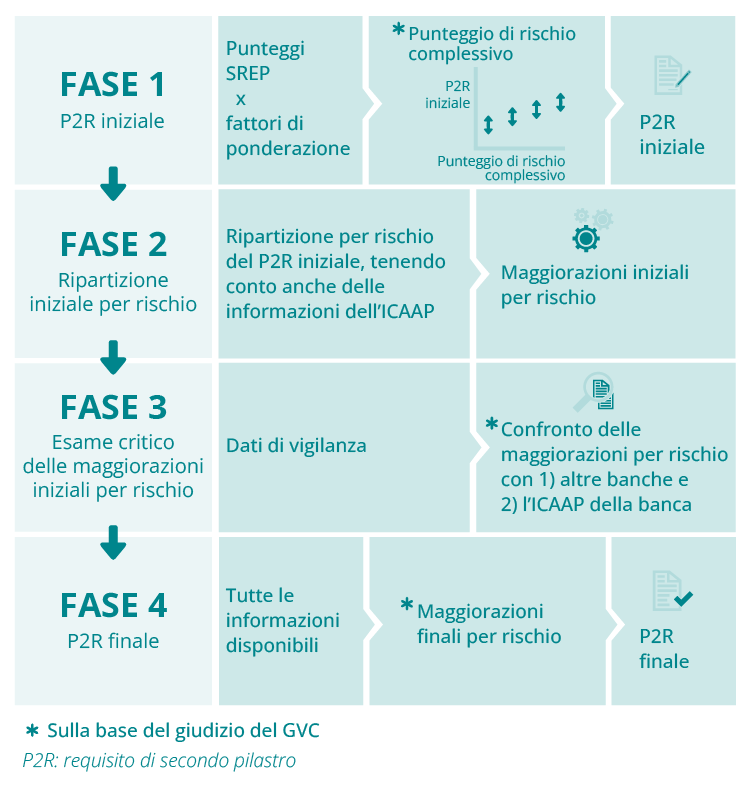

In questo ciclo la Vigilanza bancaria della BCE ha adottato un approccio articolato in quattro fasi, ciascuna di pari importanza, per determinare il requisito di secondo pilastro per ogni banca sulla base dei singoli rischi. Dal loro insieme è scaturito un requisito di secondo pilastro iniziale olistico basato su una valutazione complessiva del profilo di rischio della banca. Questo è quindi confluito in un esame più approfondito di ogni fattore di rischio per ricavare il P2R finale per ciascuna tipologia di rischio.

Fase 1

Nella fase 1 il gruppo di vigilanza congiunto (GVC) ha concordato a livello di singolo ente un requisito iniziale di secondo pilastro tenendo conto degli esiti degli elementi 1, 2 e 3 dello SREP:

- valutazione del modello di business e della redditività

- valutazione della governance interna e della gestione dei rischi

- valutazione dei rischi di capitale sulla base di specifici rischi (rischio di credito, rischio di mercato, rischio operativo, rischio di tasso di interesse sul portafoglio bancario)

In questa fase, il GVC ha selezionato un livello di P2R iniziale appropriato da una classe di valori possibili sulla base di una valutazione del rischio di capitale complessivo della banca. A tal fine si sono applicati ai punteggi dei citati elementi dello SREP fattori di ponderazione per i rischi di secondo pilastro. Si è fatto ricorso, inoltre, al giudizio vincolato per tenere conto della situazione specifica della singola banca, inclusa l’affidabilità del suo processo interno di valutazione dell’adeguatezza patrimoniale (Internal capital adequacy assessment process, ICAAP).

Il P2R iniziale era solo un punto di partenza, che poteva differire dal P2R finale concordato in ultimo per ciascuna banca. Potevano infatti intervenire modifiche in esito alle valutazioni delle singole tipologie di rischio effettuate nelle fasi successive.

Fase 2

Nella fase 2 il GVC ha ripartito il P2R iniziale in varie maggiorazioni per tipologia di rischio. L’obiettivo era ottenere una serie di maggiorazioni iniziali di base per i rischi connessi al modello di business, alla governance interna, alla gestione dei rischi della banca e ai rischi di capitale.

La ripartizione per tipologia di rischio prendeva in considerazione le informazioni provenienti dall’ICAAP della banca e il suo P1R, assicurando così che i rischi già considerati nel primo pilastro non fossero conteggiati due volte.

Dato che le prassi relative all’ICAAP differiscono da una banca all’altra, era a discrezione del GVC decidere come tenere conto della propria valutazione dell’ICAAP della singola banca nel livello complessivo del P2R e nella sua composizione per tipologia di rischio.

L’ICAAP costituisce un elemento importante di tale processo, poiché nel tempo la BCE ha promosso il miglioramento delle relative prassi. Per maggiori informazioni su come la BCE ha incoraggiato le banche a perfezionare i dispositivi dell’ICAAP, si rimanda all’ECB report on banks’ ICAAP practices e al relativo articolo nella Supervision Newsletter.

Fase 3

Nella fase 3 il GVC ha sottoposto a un esame critico le maggiorazioni iniziali per tipologia di rischio risultanti dalla fase 2. Ha quindi preso in considerazione diverse fonti di informazione, tra cui gli indicatori fondamentali di rischio, i risultati dell’ICAAP della banca, le analisi fra enti analoghi e gli esiti delle ispezioni in loco e delle verifiche approfondite. In questa fase sono state vagliate tutte le informazioni disponibili al fine di garantire che le singole maggiorazioni per tipologia di rischio coprissero adeguatamente tutti i rischi pertinenti e fossero coerenti tra banche impegnate in attività analoghe.

Per sottoporre a esame critico le maggiorazioni iniziali per tipologia di rischio sono stati utilizzati strumenti di vigilanza dedicati al fine di raccogliere le informazioni provenienti da varie fonti ed effettuare metodiche analisi comparate trasversali.

Fase 4

Nella fase 4 il GVC ha determinato le maggiorazioni finali per tipologia di rischio, da cui è derivato il P2R finale. In questa fase il GVC è ricorso al proprio giudizio vincolato, fondandosi sui risultati della fase 3, per decidere l’entità adeguata di ciascuna maggiorazione per tipologia di rischio. Le decisioni sono state avvalorate dai fattori di rischio di secondo pilastro alla base di ogni maggiorazione per tipologia di rischio.

Nel considerare le maggiorazioni finali per ciascuna tipologia di rischio, il GVC si è concentrato sulla situazione specifica della singola banca. Ad esempio, la maggiorazione per il rischio di credito poteva riflettere le carenze individuate in una recente ispezione in loco. In alternativa, le singole maggiorazioni potevano essere adeguate per eliminare eventuali doppi conteggi laddove gli stessi fattori di rischio erano affrontati simultaneamente in diverse categorie di rischio, oppure potevano essere prese in considerazione altre misure di vigilanza adottate per porre rimedio alla situazione specifica della banca.

Comunicazione

Nelle sue decisioni SREP la BCE ha comunicato alle banche le principali problematiche di vigilanza e i principali fattori alla base dei singoli requisiti di secondo pilastro. Lo scopo era porre in evidenza le maggiori criticità sotto il profilo della vigilanza e i principali fattori di rischio alla base del rispettivo P2R e accrescerne la trasparenza.