- DISCOURS

Déclaration introductive

Déclaration introductive de M. Andrea Enria, président du conseil de surveillance prudentielle de la BCE, lors de la conférence de presse consacrée aux résultats du cycle SREP 2020

Francfort-sur-le-Main, le 28 janvier 2021

Soyez les bienvenus à cette conférence de presse sur le processus de contrôle et d’évaluation prudentiels (le « SREP »).

La conférence de presse de cette année sera naturellement assez différente, en raison des événements sans précédent qui ont transformé nos vies depuis le début de l’année dernière. En 2020, la pandémie de coronavirus (COVID-19) a été l’événement qui a eu l’incidence la plus forte sur l’économie réelle et la capacité de résistance des banques européennes. Dans mes remarques d’aujourd’hui, j’aborderai brièvement quatre sujets.

Premièrement, les caractéristiques extraordinaires de cette crise.

Deuxièmement, la capacité de résistance du secteur bancaire de la zone euro en 2020.

Troisièmement, les principales vulnérabilités que nous avons recensées grâce à notre suivi et à notre approche pragmatique du SREP.

Et quatrièmement, nos priorités prudentielles et les perspectives du secteur bancaire de la zone euro à l’horizon 2021.

Les caractéristiques extraordinaires du choc lié à la COVID-19

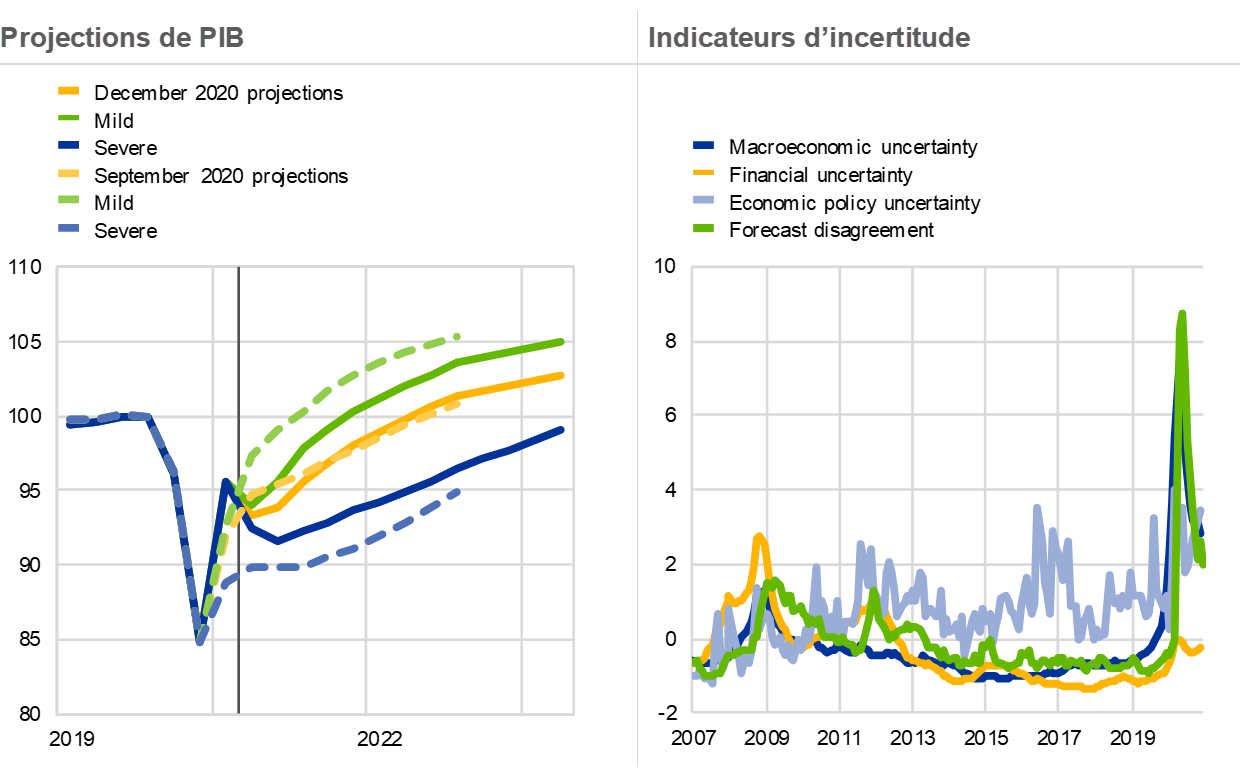

L’incertitude a été la caractéristique déterminante de ce choc sans précédent. Durant la phase initiale de la pandémie, l’incertitude macroéconomique a atteint des niveaux jamais enregistrés auparavant, avec la mise en œuvre rapide des restrictions sociales et des politiques de soutien économique, ainsi qu’une

baisse des niveaux de confiance des entreprises et des consommateurs. De ce fait, tous les agents économiques, y compris les banques, ont été pratiquement incapables de faire des projections sur un horizon de un à deux ans. L’incertitude s’est quelque peu atténuée au cours de l’année 2020, comme en témoigne le rapprochement entre les scénarios des projections de la BCE de décembre et de septembre. Néanmoins, selon le scénario de référence des projections de décembre, le PIB diminuera de plus de 7 % en 2020, et l’économie ne retrouvera son niveau d’avant la crise qu’à la mi-2022. Si le scénario sévère devait se concrétiser, ce rebond économique serait retardé jusqu’en 2023.

Graphique 1

La COVID-19 a provoqué un choc économique extraordinaire et suscité une grande incertitude...

Source du cadre de gauche : projections macroéconomiques de décembre 2020 établies par les services de l’Eurosystème.

Note sur le cadre de gauche : la ligne verticale indique le début de l’horizon de projection.

Source du cadre de droite : BCE, Bulletin économique, n° 6 / 2020

Notes sur le cadre de droite : toutes les mesures de l’incertitude sont normalisées et recentrées (moyenne de 0 et écart type de 1) sur l’ensemble de la période débutant en juin 1991. Une valeur de 2 doit être interprétée comme signifiant que la mesure de l’incertitude dépasse sa moyenne historique de deux écarts types. Les dernières observations se rapportent à août 2020.

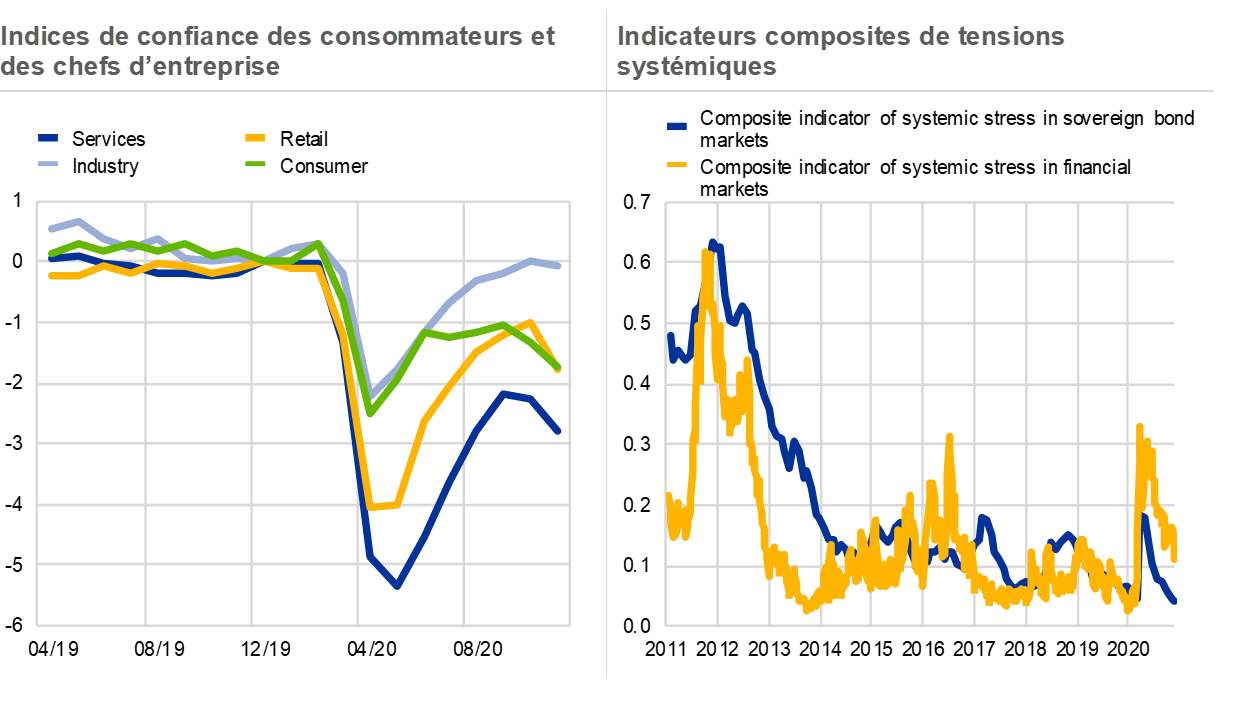

Les marchés financiers ont été perturbés, quoique moins qu’au cours de la Grande crise financière et de la crise de la dette souveraine qui a suivi. Contrairement à ces deux épisodes, toutefois, la crise liée à la COVID-19 n’a pas été provoquée par les marchés financiers ou bancaires. Il a beaucoup été dit que, cette fois, les banques ne font pas partie du problème. Néanmoins, il existait un risque tangible qu’elles aggravent le problème, car les effets conjugués de l’incertitude grandissante, de la baisse de confiance et de l’aversion croissante pour le risque menaçaient de déclencher une réaction profondément procyclique dans le secteur bancaire. Pour que les banques fassent partie de la solution, un large éventail de mesures de politique publique ont été adoptées afin d’entraîner des ajustements de leur comportement.

Graphique 2

... ainsi qu’une baisse de confiance et des difficultés sur les marchés financiers.

Source du cadre de gauche : BCE, Financial Stability Review (revue de stabilité financière), novembre 2020.

Source du cadre de droite : BCE, Financial Stability Review (revue de stabilité financière), mai 2020.

Lorsque le choc lié à la COVID-19 a éclaté, les entreprises, les banques et autres organisations se sont efforcées de redéfinir leurs priorités afin de protéger la santé tout en essayant de minimiser les perturbations. Les mesures de confinement imposées dans toute l’Europe ont contraint le secteur bancaire, ainsi que d’autres entreprises, à adopter le travail à distance. En mars et avril, en particulier, les banques se sont concentrées sur la mise en œuvre de plans opérationnels d’urgence et se sont dotées des capacités pour continuer à répondre aux besoins de leurs marchés et de leurs clients. Compte tenu de ces circonstances exceptionnelles, la supervision bancaire de la BCE a adopté une approche pragmatique pour mener son activité annuelle essentielle, le SREP, suivant également en cela les lignes directrices de l’Autorité bancaire européenne (ABE).

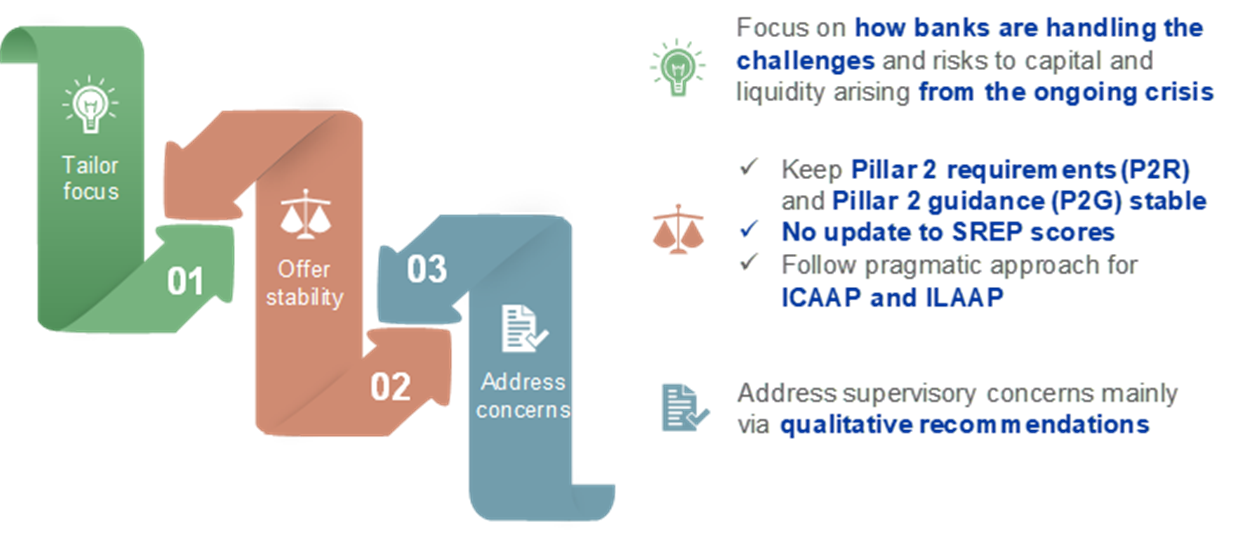

Figure 1

Une année extraordinaire a exigé un SREP « pragmatique », avec redéfinition des priorités en matière d’activités et de processus prudentiels

Au cours du cycle SREP 2020, nous nous sommes concentrés sur la manière dont les banques font face aux défis et aux risques que la crise actuelle fait peser sur leurs fonds propres et leur liquidité. Nous avons décidé de ne pas modifier les exigences de fonds propres au titre du pilier 2 (Pillar 2 Requirements, P2R), sauf dans les cas où des circonstances exceptionnelles le justifiaient. Les recommandations au titre du pilier 2 (Pillar 2 guidance, P2G) sont également demeurées stables, ce qui reflète le report de l’exercice de test de résistance de l’ABE. En outre, nous n’avons pas mis à jour les notes attribuées aux banques selon le SREP, sauf circonstances exceptionnelles. Nous avons fait part de nos préoccupations prudentielles aux banques principalement au moyen de recommandations qualitatives et nous avons adopté une approche ciblée pour recueillir des informations sur le processus interne d’évaluation de l’adéquation du capital (ICAAP) et le processus interne d’évaluation de l’adéquation de la liquidité (ILAAP).

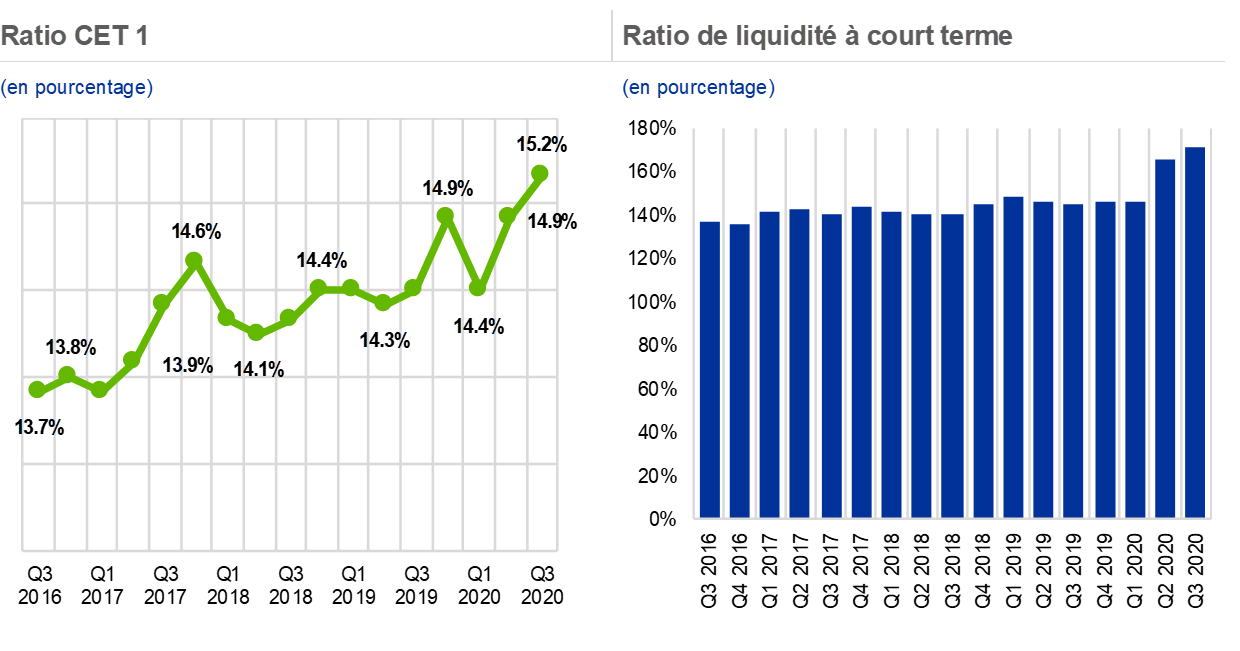

Le secteur bancaire de la zone euro a fait preuve d’une bonne capacité de résistance en 2020

D’un point de vue prudentiel, les banques européennes étaient beaucoup plus solides lorsque le choc lié à la pandémie s’est déclaré qu’elles ne l’étaient au début de la Grande crise financière. Cela peut être attribué à la fois aux réformes réglementaires mises en place par la communauté internationale à la suite de la dernière crise et aux réalisations de la surveillance unique au sein de l’union bancaire au cours de ses six premières années d’existence. Les banques ont déclaré un ratio de fonds propres de base de catégorie 1 (CET1) de 14,9 % au quatrième trimestre 2019.

Graphique 3

Lors du déclenchement de la crise, les banques étaient bien capitalisées et disposaient d’abondants actifs liquides...

Source du cadre de gauche : déclarations prudentielles.

Note sur le cadre de gauche : échantillon de 110 établissements importants au T3 2020.

Source du cadre de droite : déclarations prudentielles.

Note sur le cadre de droite : échantillon de 110 établissements importants au T3 2020.

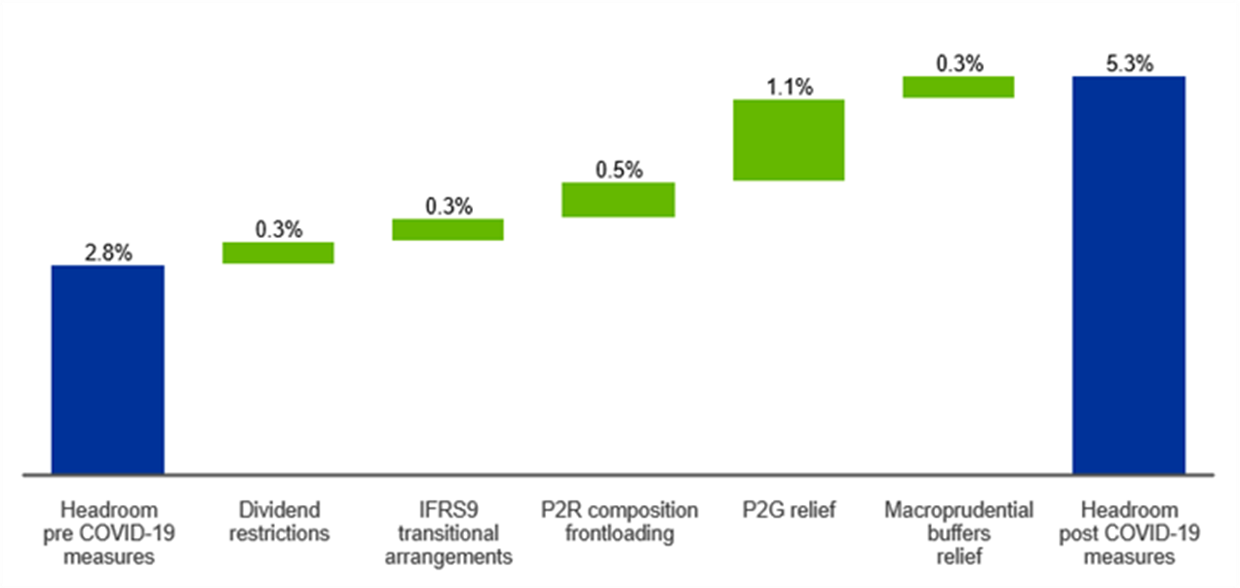

Afin de contrer les retombées économiques du choc lié à la COVID-19, les gouvernements nationaux et les autorités de l’Union européenne (UE) ont mis en place des mesures de nature et d’ampleur sans précédent pour soutenir les banques et l’économie, notamment une expansion budgétaire et monétaire importante et coordonnée ainsi que des moratoires et des dispositifs de garantie publique sur les prêts. En tant que superviseurs microprudentiels, nous avons agi de plusieurs façons : nous avons encouragé les banques à adopter les dispositions transitoires relatives à la norme IFRS 9 pour atténuer l’effet des provisions sur les fonds propres réglementaires ; nous avons avancé l’entrée en vigueur (prévue pour 2021) des dispositions de la directive sur l’adéquation des fonds propres (CRD V) sur la composition des exigences P2R, qui demandent moins de fonds propres CET1 ; et nous avons déclaré que les banques pouvaient temporairement fonctionner en deçà du niveau des recommandations P2G au moins jusqu’à fin 2022 et, le cas échéant, même en dessous du coussin de conservation des fonds propres (capital conservation buffer, CCB). Plusieurs autorités macroprudentielles ont également abaissé ou suspendu les exigences de coussin dans le cadre de leur mandat. Considérées dans leur ensemble, et en excluant la flexibilité concernant le coussin CCB, ces mesures ont presque doublé la « marge » (headroom) de fonds propres des banques, qui est passée de 2,8 % à 5,3% au troisième trimestre 2020. Nos estimations de la marge procurée par ces mesures demeurent une limite inférieure, car nous ne pouvons pas quantifier d’autres mesures d’allégement de la réglementation, comme la « solution rapide » du règlement sur les exigences de fonds propres (« CRR quick fix »), qui a réduit les actifs pondérés en fonction des risques (RWA) et, par conséquent, fait encore augmenter la marge. Une telle réaction prudentielle, unifiée et rapide, aurait été impensable avant la mise en place de l’union bancaire et de la surveillance bancaire européenne, lorsque la supervision était fragmentée selon les frontières nationales.

Graphique 4

... et elles ont bénéficié d’autres mesures d’allègement pour faire face à ce choc extraordinaire.

Marge de fonds propres au troisième trimestre 2020

(ratio CET1, en points de pourcentage)

Sources : déclarations prudentielles pour T4 2019 et T3 2020 ; dispositions transitoires relatives à la norme IFRS9 et distributions de dividendes : estimations BCE ; exigences et recommandations au titre du pilier 2 avant et après les mesures d’allègement liées à la COVID-19 : décisions SREP 2019 applicables en 2020.

Note : échantillon de 112 établissements importants.

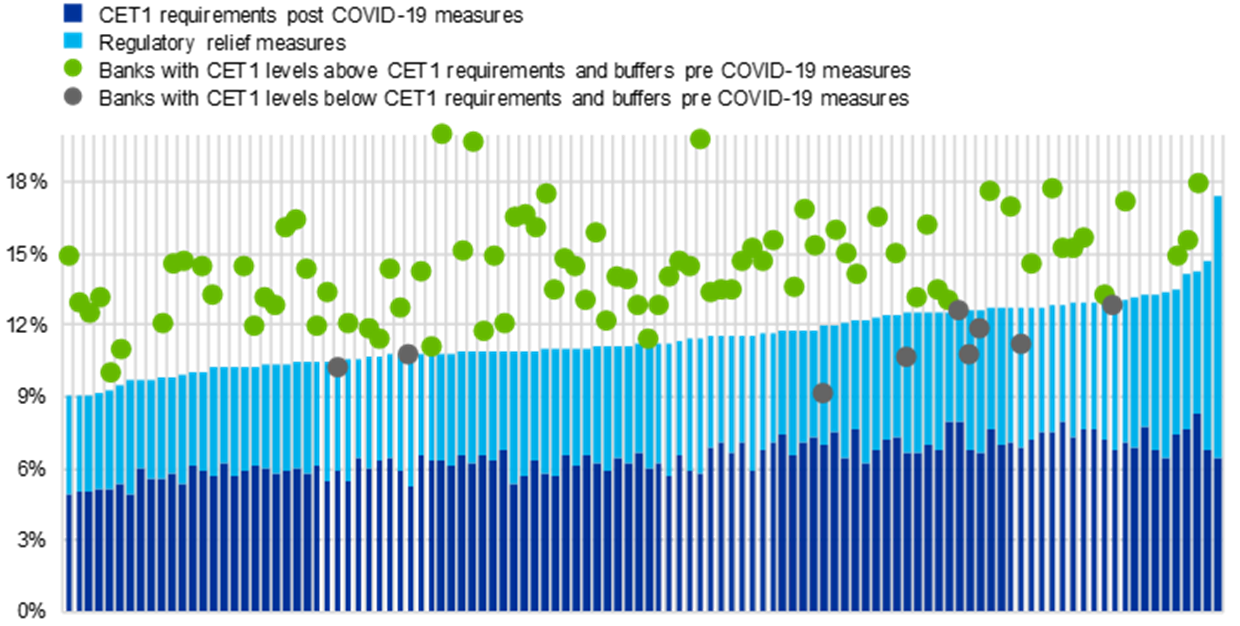

À l’horizon 2021, toutes les banques soumises à notre contrôle prudentiel disposent d’une large marge de manœuvre pour l’absorption des pertes, compte tenu notamment du fait que la flexibilité due aux coussins que nous avons accordée inclut le CCB et reste valable jusqu’à la fin 2022 au moins. Depuis le troisième trimestre 2020, les banques qui entrent dans le périmètre de notre surveillance prudentielle sont bien capitalisées. Seules quelques-unes ont eu recours à leurs coussins de fonds propres à ce jour. Étant donné que les pertes de crédit dues à la pandémie ne se sont pas encore matérialisées, il est probable que cela soit dû à des problèmes idiosyncratiques et structurels plutôt qu’aux conséquences de la COVID-19. Je reviendrai sur ce point dans un moment.

Graphique 5

La plupart des banques ont un niveau de fonds propres supérieur aux exigences et recommandations, et les mesures d’allégement leur confèrent une grande latitude pour absorber les pertes futures.

(en pourcentage)

Source : valeurs du SREP 2020 (P2R et P2G) fondées sur 112 décisions SREP applicables à compter du 1er janvier 2021.

Notes : niveaux de fonds propres CET1, coussins systémiques (établissements d’importance systémique mondiale, autres établissements d’importance systémique et coussin pour le risque systémique) et coussin de fonds propres contracyclique au T3 2020. Les niveaux de CET1 s’entendent après couverture des déficits de fonds propres au regard des exigences au titre du pilier 1 et du pilier 2 post-COVID-19 par des instruments additionnels de catégorie 1 et de catégorie 2. Les mesures d’allégement réglementaires sont les suivantes : recommandations au titre du deuxième pilier ; coussin de conservation des fonds propres ; allégement des coussins systémiques (établissements d’importance systémique mondiale, autres établissements d’importance systémique et coussin pour le risque systémique) et coussin de fonds propres contracyclique mis à disposition par les autorités nationales ; décomposition des exigences au titre du pilier 2 en instruments AT1 et T2, suite à la décision prise par la BCE, le 12 mars 2020, d’avancer l’entrée en vigueur des dispositions de la directive sur les exigences de fonds propres (CRD V), selon laquelle les exigences au titre du pilier 2 (P2R) devraient avoir la même composition que celles du pilier 1. Par conséquent, les exigences P2R devraient être satisfaites avec un minimum de 56,25 % de fonds propres CET1 et de 75 % de fonds propres de catégorie 1. Échantillon de 112 établissements importants.

Il serait prématuré, à mon avis, de considérer le fait que les banques n’ont pas librement utilisé les coussins comme une remise en cause de l’efficacité du dispositif de Bâle à cet égard. Certains observateurs ont déjà appelé à une réforme radicale dans ce domaine. Pour ma part, je pense qu’on ne peut rien dire de concluant tant que les pertes provoquées par la pandémie ne se matérialisent pas. Lorsque cela se produira j’encouragerai les banques, si nécessaire, à faire usage de toutes les possibilités d’absorption des pertes à leur disposition et à ne pas hésiter à mettre en œuvre une stratégie précoce et précise de gestion des risques en raison de préoccupations en matière de fonds propres.

Grâce aux déclarations ad hoc sur la COVID-19 introduites par l’ABE, nous avons pu suivre les résultats opérationnels des banques que nous supervisons sur une base mensuelle. Nous avons mis sur pied un groupe de travail chargé du suivi de la COVID-19, qui s’appuie sur l’expertise de tous les services de notre organisation, afin d’œuvrer ensemble à détecter rapidement les tensions. Cela nous a donné accès en temps réel à des informations sur les effets de la pandémie sur le secteur bancaire et nous a permis de nous préparer de façon optimale à répondre aux préoccupations.

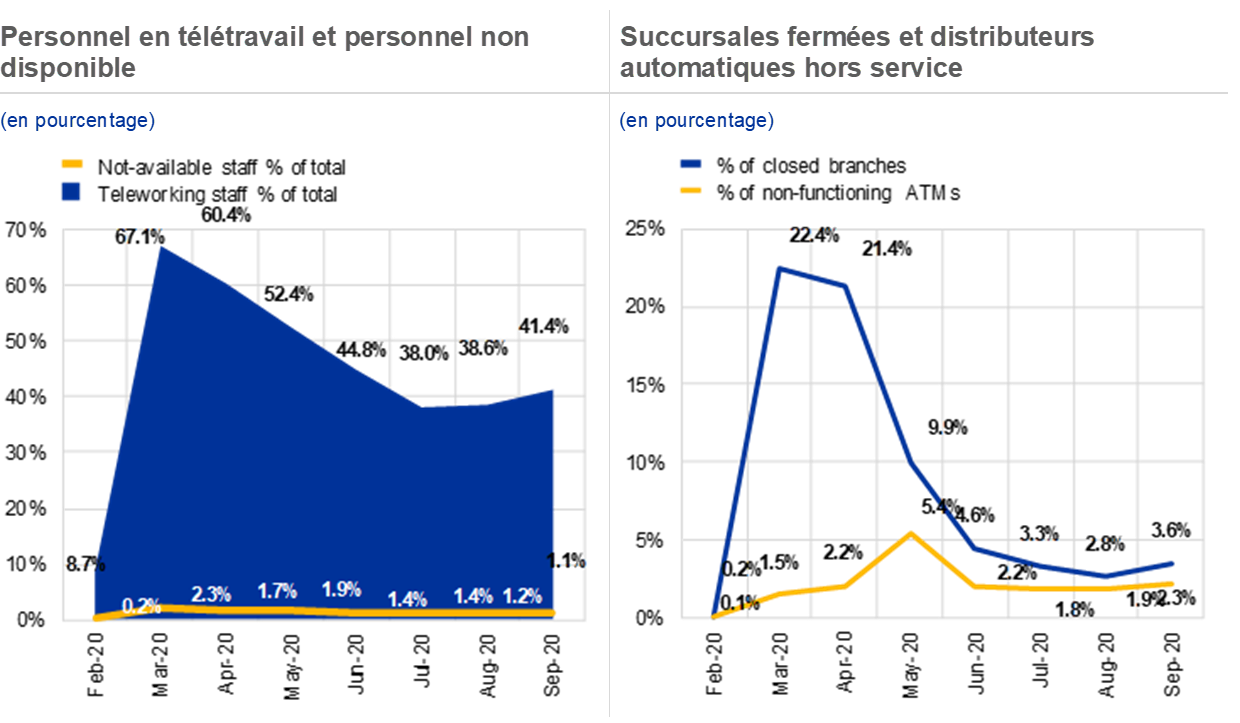

Nos collaborateurs ont été soumis aux mêmes contraintes que de nombreuses personnes dans toute l’Europe, puisque nous avons dû mettre en œuvre de larges dispositifs de télétravail. Notre capacité d’exercer une surveillance efficace n’en a cependant pas pâti : la collaboration entre nos équipes a été accrue et des réunions d’alignement quotidiennes ont été organisées au sein de notre équipe de direction ; nos équipes de surveillance conjointes (Joint Supervisory Teams, JST) ont renforcé les points de contact de surveillance avec les banques qu’elles supervisent ; enfin, les flux d’informations entre les fonctions de politique monétaire et de surveillance prudentielle de la BCE se sont intensifiés. Nos nouvelles méthodes de travail se sont avérées extrêmement efficaces pour fournir les renseignements et l’analyse des données nécessaires, et notre collecte d’information a prouvé que les banques étaient en mesure d’assurer la continuité des activités malgré le confinement en vigueur, sans perturbations majeures. La situation a également mis en lumière les possibilités d’économies dans l’ensemble du secteur, les banques ayant montré qu’elles pouvaient continuer à fonctionner malgré la fermeture temporaire des succursales.

Graphique 6

Les banques ont été en mesure d’assurer la continuité des activités sans perturbations majeures, malgré le confinement

Source du cadre de gauche : déclarations prudentielles COVID-19 au T3 2020.

Source du cadre de droite : déclarations prudentielles COVID-19 au T3 2020.

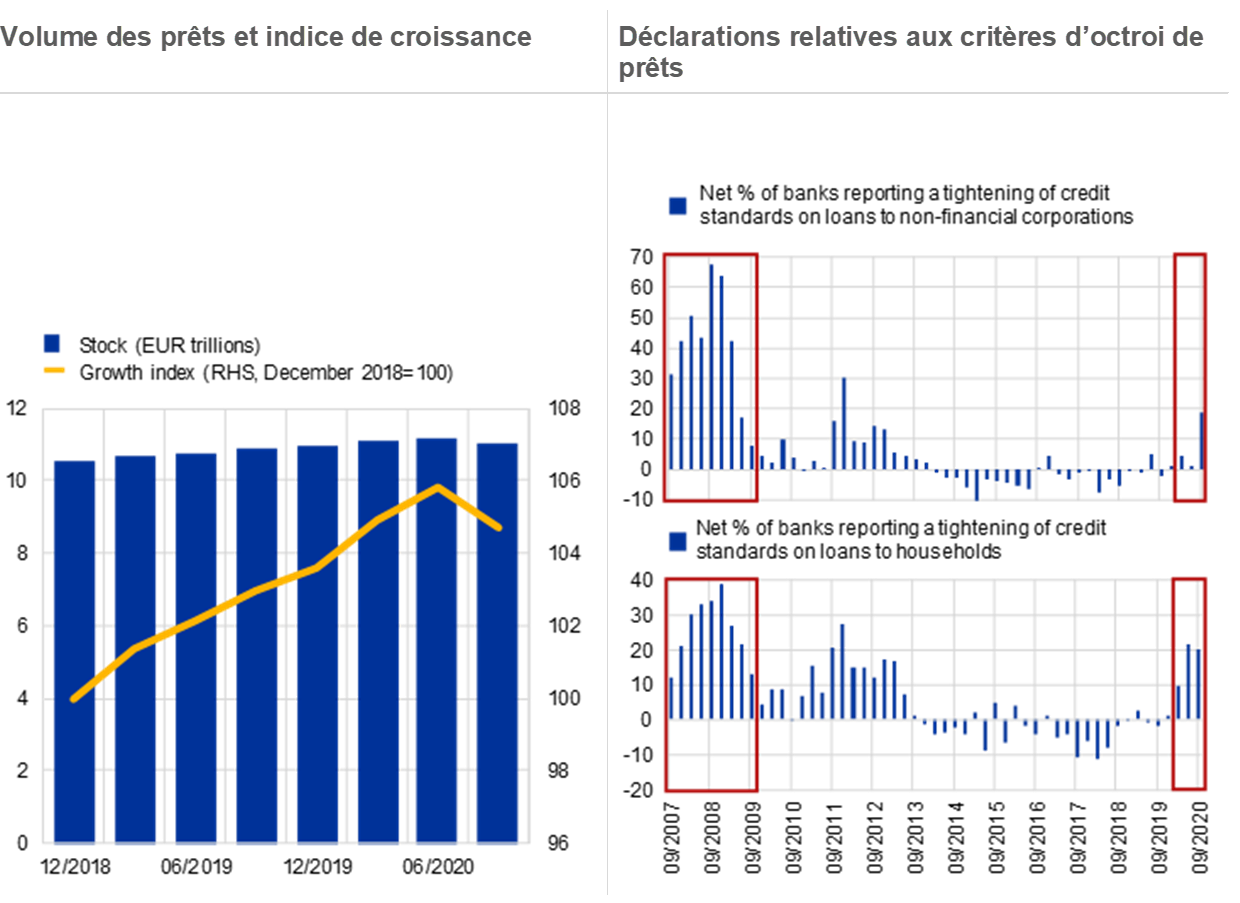

Mais ce qui importe le plus, c’est que nous avons, jusqu’à présent, évité une procyclicité excessive. Les prêts aux entreprises et aux ménages ont continué de croître en 2020, même s’ils ont ralenti au troisième trimestre. L’an dernier, les banques ont signalé un resserrement des critères d’octroi de crédit beaucoup plus modéré que lors de la grande crise financière.

Graphique 7

Jusqu’à présent, le choc n’a pas entraîné de procyclicité excessive

Sources du cadre de gauche : déclarations prudentielles au T3 2020 et calculs BCE.

Note sur le cadre de gauche : échantillon de 104 établissements importants.

Source du cadre de droite : enquête sur la distribution du crédit bancaire dans la zone euro.

Notes sur le cadre de droite : un pourcentage net positif indique qu’une importante proportion des banques ont durci leurs critères d’octroi (durcissement net), tandis qu’un pourcentage net négatif signifie qu’une importante proportion des banques ont les ont assouplis (assouplissement net).

Si nous analysons un peu plus en détail les données relatives aux prêts, le renversement de tendance au troisième trimestre 2020 semble s’expliquer par les activités que mènent les groupes bancaires de la zone euro en dehors de la zone euro, preuve d’une légère contraction internationale du crédit qui, sans surprise, accompagne souvent les chocs récessionnistes. Dans ce cas précis, l’asymétrie de l’évolution des prêts à l’intérieur et à l’extérieur de l’union bancaire peut également être attribuée aux niveaux de soutien public déployés au sein de la zone euro, notamment sous la forme de garanties sur les concours accordés.

Vulnérabilités recensées grâce à notre suivi et à notre approche pragmatique du SREP

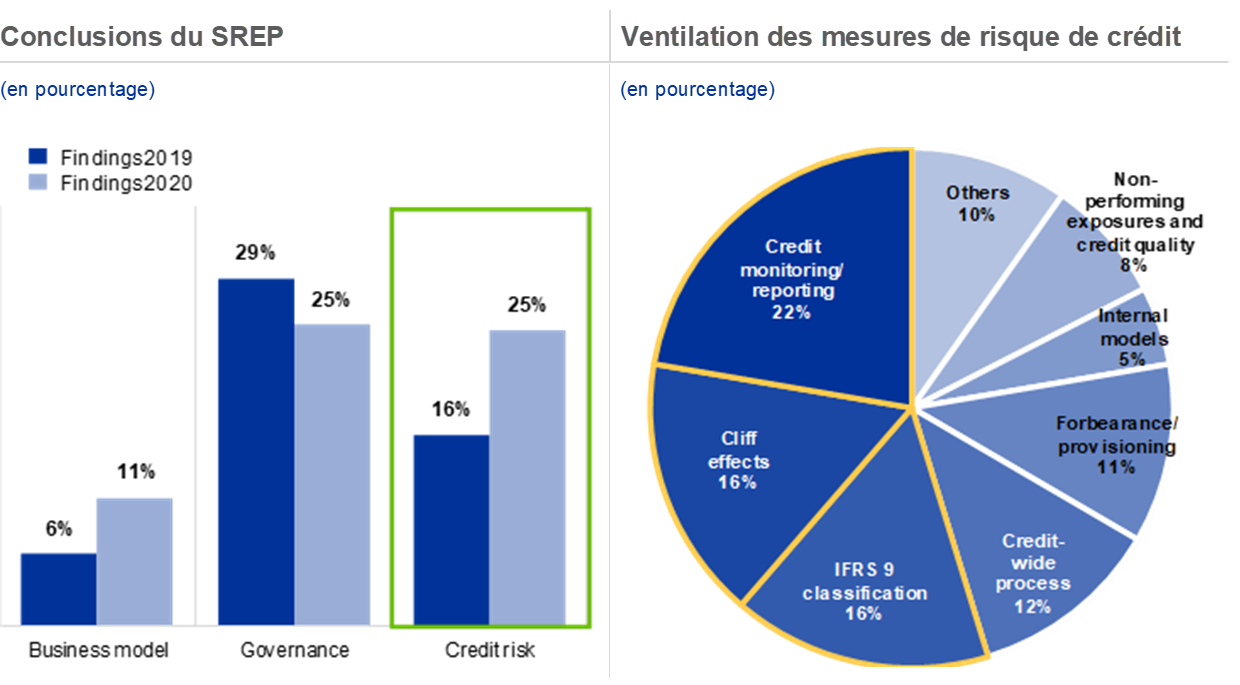

Notre suivi et notre approche pragmatique du SREP nous ont permis d’identifier le risque de crédit, la rentabilité et la gouvernance interne comme les principaux sujets de préoccupation en matière de surveillance prudentielle. En ce qui concerne la gouvernance, de nombreuses constatations de l’année dernière sont encore en suspens. Pour ce qui est du risque de crédit, la plupart des banques importantes (80 %) ont reçu des recommandations et le nombre de conclusions à ce sujet a augmenté de 79 %. S’agissant des modèles d’activité, le nombre de conclusions a encore plus progressé, de 105 %.

Graphique 8

Le risque de crédit, la rentabilité et la gouvernance interne sont les principaux sujets de préoccupation en matière de surveillance prudentielle

Notes sur le cadre de gauche : dans le contexte de la pandémie de COVID-19, le 27 mars 2020, les mesures qualitatives ont été officiellement remplacées par des recommandations qualitatives afin de répondre aux préoccupations prudentielles, sauf circonstances exceptionnelles concernant un établissement particulier. En outre, les mesures qualitatives de 2019 sont considérées comme en vigueur, principalement en raison de la décision de la BCE de prolonger de six mois le délai pour se conformer aux mesures qualitatives du SREP 2019. Des recommandations qualitatives ont été adressées à l’ensemble des établissements importants participant au SREP en 2020, à la suite des conclusions formulées par les JST (à titre de comparaison, des mesures qualitatives ont été appliquées à 83 % des établissements importants en 2019). Échantillon : les valeurs du SREP 2020 reposent sur 112 décisions SREP applicables à compter du 1er janvier 2021. Les valeurs du SREP 2019 sont basées sur 109 décisions SREP 2019 arrêtées au 31 décembre 2019 et applicables à compter du 1er janvier 2020.

Notes sur le cadre de droite : la catégorie « Credit wide process » (processus d’octroi de crédit) recouvre un large éventail de questions liées à la gestion du risque de crédit, notamment le processus d’approbation du crédit, l’appétence pour le risque et la gestion du portefeuille existant.

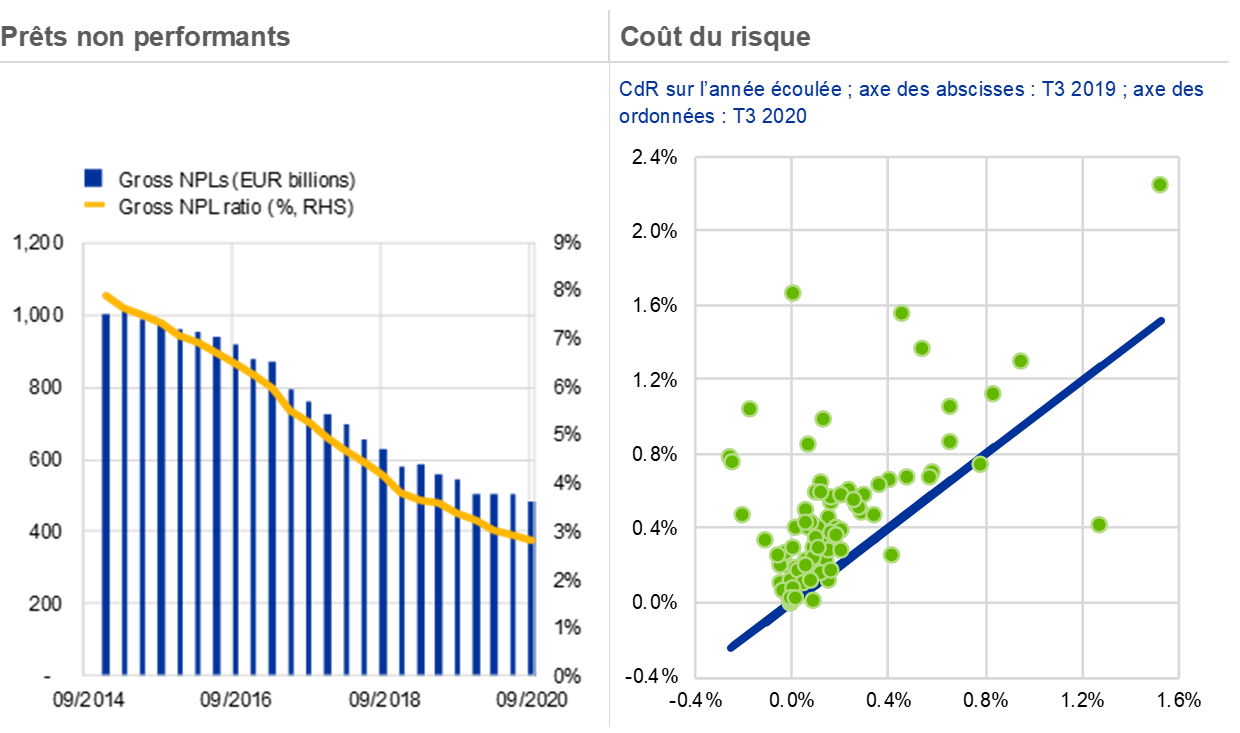

Dans une certaine mesure, on peut s’attendre à une réaction retardée des prêts non performants, et l’augmentation du coût du risque (CdR), mesure de provisionnement, indique que les banques se préparent à une détérioration de la qualité des actifs. Toutefois, au cours de l’année 2020, nous avons soulevé des préoccupations particulières au sujet de la détection, de la mesure et de la gestion du risque de crédit.

Nous avons rapidement fait part de ces préoccupations aux banques dans des lettres que nous leur avons adressées en juillet (sur la préparation opérationnelle) et décembre 2020 (sur le risque de crédit). Dans le cadre du SREP, nous avons pris des mesures qualitatives dans les domaines spécifiques que je viens de décrire. À l’évidence, la détérioration de la qualité des actifs demeure notre principale préoccupation pour 2021. Elle constitue une priorité de surveillance dont nous assurerons le suivi.

Graphique 9

La détérioration de la qualité des actifs ne s’est pas encore concrétisée : faible hausse du ratio de NPL à ce stade et augmentation des provisions

Source du cadre de gauche : déclarations prudentielles.

Note sur le cadre de gauche : échantillon de 110 établissements importants au T3 2020.

Source du cadre de droite : déclarations prudentielles COVID-19 au T3 2020.

Notes sur le cadre de droite : échantillon de 97 établissements importants. Le coût du risque est la dépréciation ou (−) la reprise de dépréciation d’actifs financiers non évalués à la juste valeur inscrits au compte de profits et pertes, divisée par le total des prêts et avances à la fin du T4 de l’année précédente. Il est exprimé en pourcentage.

L’évolution des provisions en 2020 confirme le consensus du marché : avec les provisions constituées au deuxième trimestre, les banques ont absorbé l’essentiel du coût du risque qu’elles avaient envisagé devoir subir en lien avec la pandémie. Mais nous pensons que les mesures de restriction sociale devenues nécessaires au quatrième trimestre 2020, qui sont toujours en vigueur, exigeront des efforts supplémentaires de la part des banques. Nous suivrons de près ces efforts et nous nous attendons à ce qu’ils soient pris en compte dans les données relatives au quatrième trimestre 2020 et en 2021.

Graphique 10

La plupart des dispositions ont été constituées au premier semestre 2020. Les restrictions imposées pendant l’hiver peuvent exiger des efforts supplémentaires au T4 et en 2021.

Coût du risque

(en pourcentage)

Source : déclarations prudentielles COVID-19 au T3 2020.

Notes : échantillon de 104 établissements importants. Le coût du risque est la dépréciation ou (−) la reprise de dépréciation d’actifs financiers non évalués à la juste valeur inscrits au compte de profits et pertes, divisée par le total des prêts et avances à la fin du T4 de l’année précédente. Il est exprimé en pourcentage.

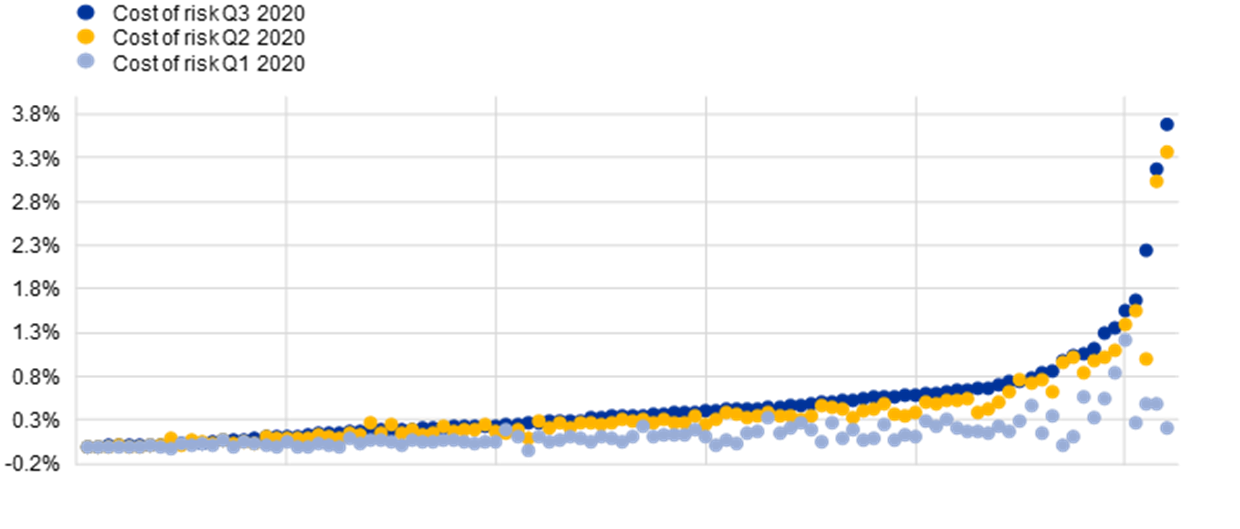

Les données du troisième trimestre 2020 confirment une préoccupation déjà signalée en décembre. La manière dont les banques se préparent à une détérioration de la qualité des actifs varie considérablement et pourrait, dans certains cas, être insuffisante.

Les classifications de niveau 2 ont augmenté, de façon limitée, pour de nombreuses banques de l’échantillon, ce qui montre une tendance à s’abstenir de relever des augmentations significatives du risque de crédit dans le portefeuille de prêts. Pour plusieurs banques, cela s’est accompagné d’une faible augmentation des provisions, ce qui reste un point d’attention prudentielle.

Graphique 11

Nous observons des pratiques de provisionnement très diverses…

Variation du coût du risque par rapport à une variation du ratio de prêts de niveau 2, en pourcentage

(axe des abscisses : facteur de croissance du CdR ; axe des ordonnées : facteur de croissance du ratio de prêts de niveau 2 selon la norme IFRS 9)

Source : déclarations prudentielles COVID-19 au T3 2020.

Notes : les zones délimitées en pointillés n’indiquent aucun seuil officiel utilisé par la BCE. Elles visent à identifier des intervalles de comportement. Plusieurs banques (zone 1) ont déclaré une faible augmentation des classifications en niveau 2 (forte augmentation du risque de crédit) et de la constitution de provisions, tandis que d’autres (zone 2) ont accru leurs provisions mais pas leurs classifications en niveau 2 (par exemple, provisions par superposition de modèles, ou « model overlays »). Axe des abscisses : CdR pendant les 9 premiers mois de 2020 divisé par le CdR pendant la même période de 2019. Une valeur de 2 signifie une augmentation de 100 % du CdR au T3 2020 par rapport au T3 2019. Axe des ordonnées : ratio de niveau 2 selon la norme IFRS 9 au T3 2020 divisé par le même ratio au T4 2019 (pris comme point de départ antérieur à la crise COVID-19). Le ratio de niveau 2 selon la norme IFRS 9 = le ratio de prêts de niveau 2 par rapport au total des prêts soumis à la répartition à la fin du trimestre. Une valeur de 1 indique un ratio de niveau 2 selon la norme IFRS 9 inchangé entre le T4 2019 et le T3 2020. L’échantillon comprend 75 établissements importants.

Cette observation est partagée par nos collègues chargés des fonctions de banque centrale. Les provisions des banques semblent baisser en dessous des niveaux observés dans d’autres juridictions (comme les États-Unis), en dessous des niveaux atteints après la crise financière et, plus généralement, en dessous des niveaux prévus selon les élasticités passées aux évolutions macroéconomiques[1].

Certaines données agrégées sur le sous-provisionnement peuvent s’expliquer par les caractéristiques uniques de cette crise, notamment le soutien sans précédent des pouvoirs publics, le rôle spécifique de l’épargne et du revenu disponible pendant les pandémies et la concentration des effets négatifs de la pandémie de COVID-19 dans des secteurs vulnérables spécifiques. Néanmoins, nous devons rester vigilants face aux pratiques des banques conduisant à un sous-provisionnement.

En novembre 2020, nous avons constaté que certains modèles IFRS 9 sur les probabilités de défaut étaient devenus beaucoup moins sensibles aux variations du PIB, ce qui pourrait indiquer que les banques ont modifié leurs modèles en vue de réduire artificiellement la mesure du risque de crédit. Nous suivrons les évolutions dans ce domaine, car ces interprétations peuvent expliquer notre constat selon lequel les provisions disponibles en 2020 étaient inférieures aux prévisions tirées des élasticités passées.

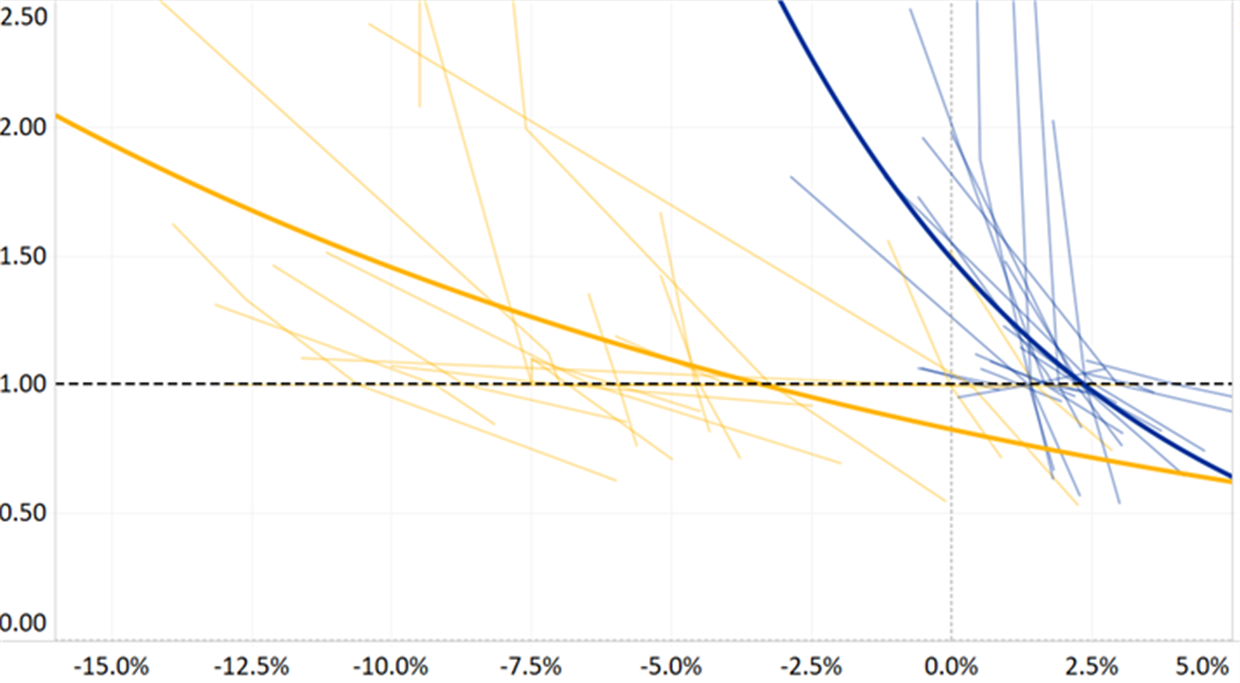

Graphique 12

… et certaines modifications de modèles préoccupantes.

Sensibilité des fonctions de probabilité de défaut IFRS 9 aux variations du PIB

(axe des abscisses : taux de croissance du PIB ; axe des ordonnées : PD 12 mois ramenée à 1 dans le scénario de référence)

Source : déclarations prudentielles COVID-19 au T2 2020.

Notes : l’échantillon comprend 25 établissements importants. Les modèles de probabilité de défaut (PD) basés sur la norme IFRS 9 se réfèrent aux expositions sur les grandes sociétés, les souverains et les institutions. Les lignes bleues représentent les valeurs de décembre 2018, les lignes jaunes, celles de juin 2020.

Dans les lettres que nous avons adressées aux banques en juillet et décembre 2020, nous avons souligné l’importance de détecter les difficultés financières des emprunteurs à un stade précoce. Il est essentiel, à nos yeux, que les banques prêtent attention à l’ensemble des éléments disponibles et réfléchissent à la mise au point de nouveaux indicateurs de risque de crédit qui tiennent compte de l’environnement créé par la pandémie et du déploiement de vastes moratoires.

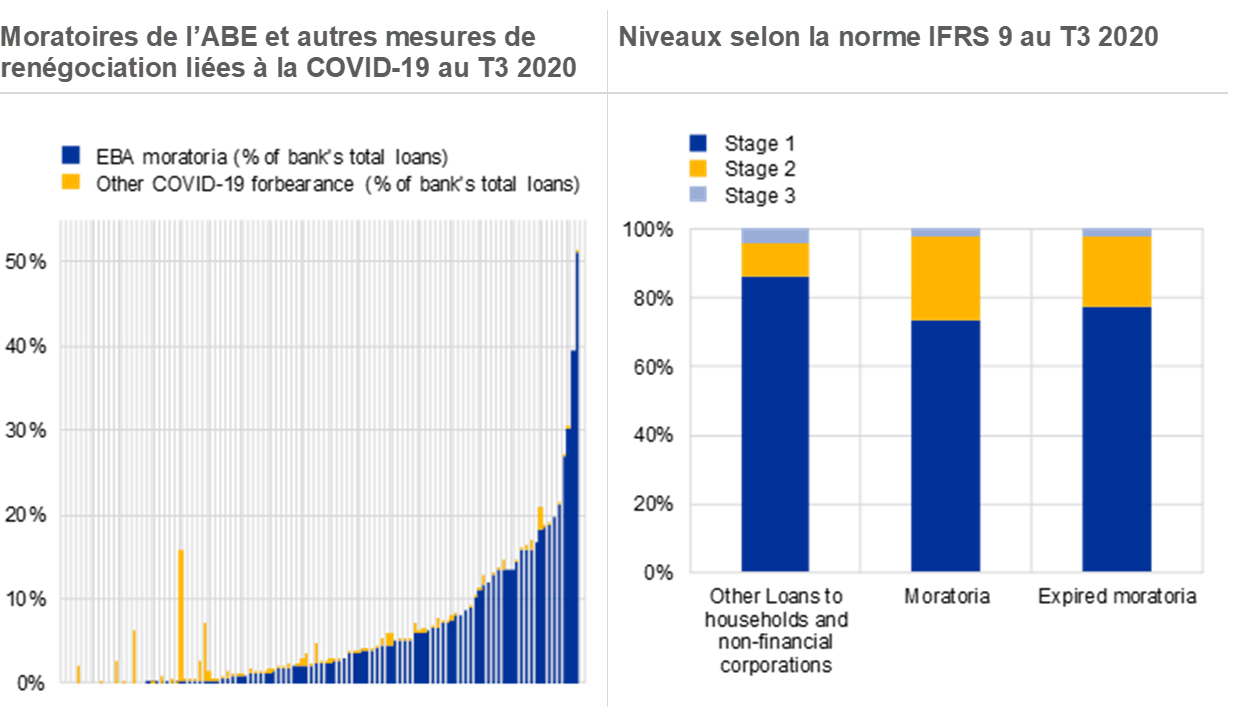

Plusieurs autorités et organismes de normalisation, y compris la supervision bancaire de la BCE, ont souligné que les moratoires et autres formes de renégociation liées à la COVID-19 ne devaient pas justifier de reporter l’évaluation des conditions d’une probable absence de paiement (unlikely to pay, UTP).

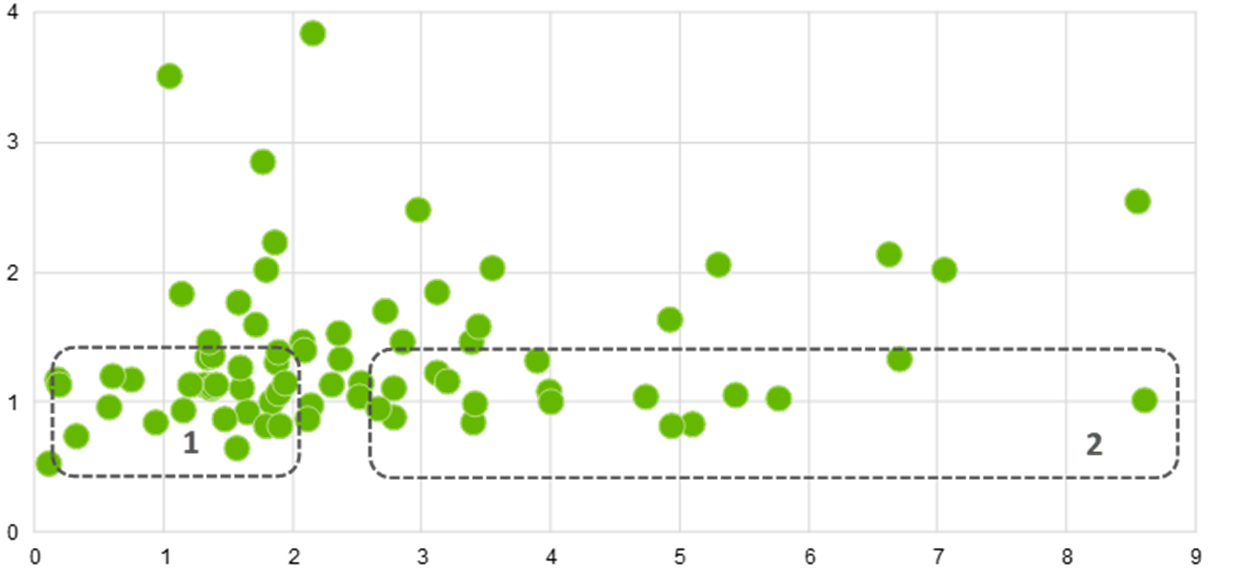

Alors que les moratoires et autres mesures de soutien ont donné aux banques et aux emprunteurs une bouffée d’oxygène vitale lorsque les restrictions sociales ont été mises en œuvre, les banques doivent agir rapidement pour éviter que ces mesures n’aient des effets de falaise néfastes quand elles expireront simultanément. Cela risquerait de produire exactement le type de dynamique procyclique que nous avons réussi à éviter lorsque le choc est survenu. Les classifications de niveau 2 plus nombreuses mettent en évidence une incidence plus forte du risque de crédit décelé parmi les moratoires, mais les classifications de niveau 3 restent comparables aux niveaux de l’ensemble du portefeuille de prêts.

Graphique 13

Les banques devraient évaluer la probabilité d’une absence de paiement (UTP) des emprunteurs même lorsqu’un moratoire est en place.

Source du cadre de gauche : déclarations prudentielles. Note sur le cadre de gauche : l’échantillon comprend 111 établissements importants.

Source du cadre de droite : déclarations prudentielles COVID-19 au T3 2020. Note sur le cadre de droite : l’échantillon comprend 106 établissements importants.

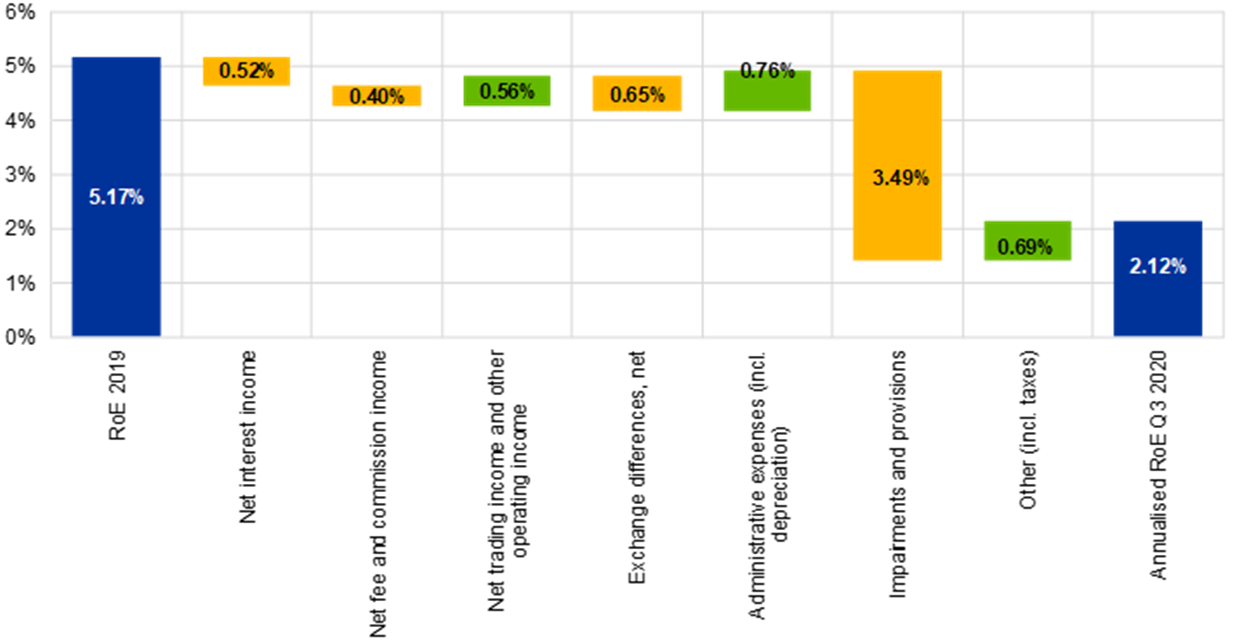

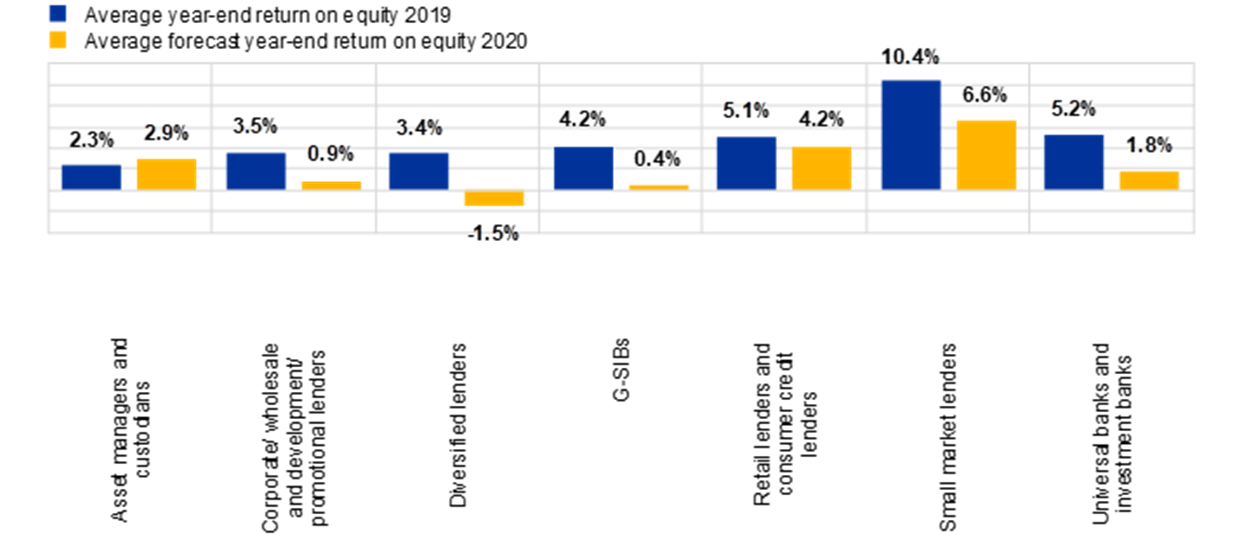

La rentabilité des banques supervisées ne devrait rebondir que modérément en 2021, à des niveaux qui resteraient bas, avec des perspectives de bénéfices moroses. Les besoins de provisionnement qui ont été reconnus jusqu’à présent en raison de la pandémie constituent le principal facteur négatif dans ces perspectives. Étant donné que les évolutions au cours de l’hiver devraient nécessiter un provisionnement supplémentaire, le risque de crédit continuera de peser sur la faible rentabilité structurelle du secteur bancaire de la zone euro. Les pressions visant à remédier aux vulnérabilités existantes, telles que les surcapacités dans le secteur bancaire et les inefficiences persistantes en termes de coûts, devraient s’intensifier. L’accroissement de la concurrence des non-banques et la transition du marché vers une plus grande numérisation offrent des possibilités, mais s’accompagnent aussi de risques accrus, concernant notamment les déficiences des systèmes informatiques, la cybercriminalité et les perturbations opérationnelles dans le secteur bancaire.

Graphique 14

La pandémie a eu un effet négatif sur la rentabilité des banques et a aggravé les faiblesses structurelles existantes.

Rentabilité financière

Source : déclarations prudentielles.

Notes : l’échantillon comprend 110 établissements importants au plus haut niveau de consolidation au T3 2020 et de 113 établissements importants au T4 2019. Le nombre d’établissements importants par période de référence reflète les changements apportés par la supervision bancaire de la BCE à la liste des établissements importants.

Graphique 15

La rentabilité des prêteurs diversifiés et universels pâtit davantage...

Rentabilité financière

Sources : déclarations prudentielles et estimations propres des banques des projections de fin d’année telles qu’elles apparaissent dans les déclarations prudentielles COVID-19 au T3 2020.

Note : l’échantillon comprend 111 établissements importants.

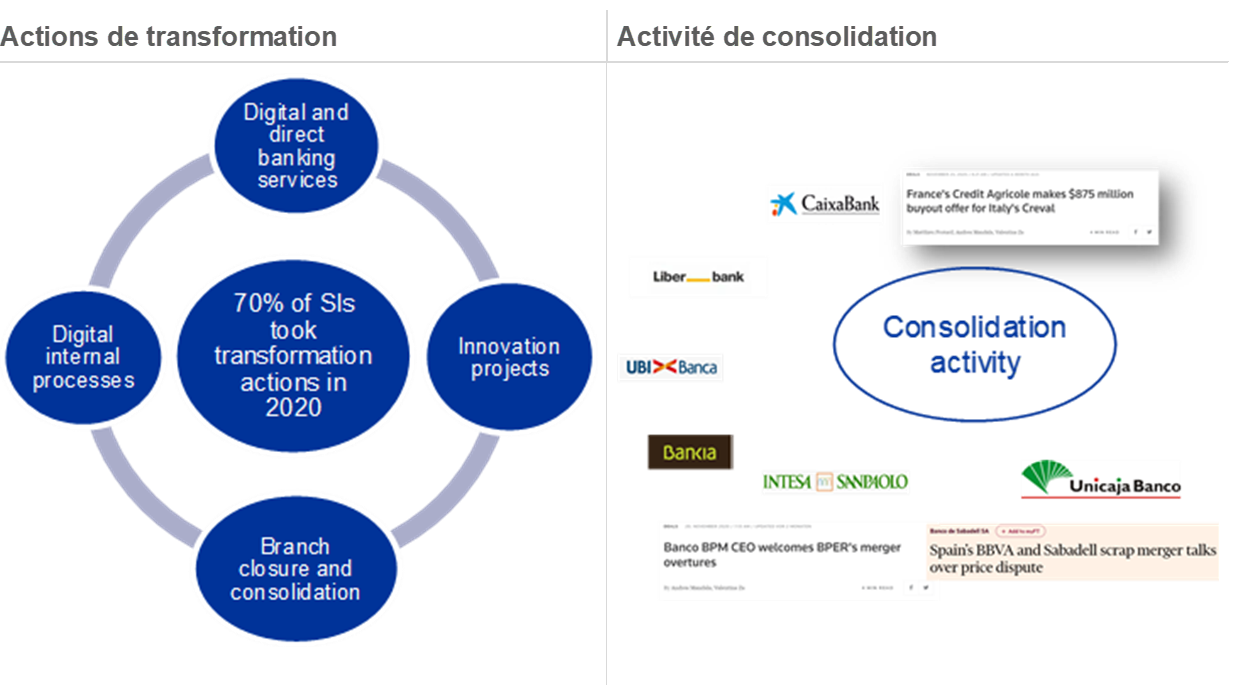

La consolidation est l’un des moyens de supprimer les capacités excédentaires et de rendre les banques européennes attractives pour les investisseurs. Certains mouvements ont récemment été observés dans ce domaine. Notre Guide relatif à l’approche prudentielle de la consolidation dans le secteur bancaire (disponible uniquement en anglais)[2] clarifie notre approche et montre qu’elle est favorable à des regroupements d’entreprises bien conçus et bien exécutés. La consolidation peut aider à résoudre les problèmes structurels de surcapacité et de rentabilité anémique et pourrait être particulièrement bénéfique au lendemain d’un choc récessionniste. L’expérience d’autres juridictions, par exemple aux États-Unis à la suite de la Grande crise financière, est instructive à ce sujet.

S’appuyant sur les enseignements tirés pendant la pandémie, les banques sont de plus en plus conscientes de la nécessité d’améliorer leur efficacité en termes de coûts et d’investir dans les nouvelles technologies. Les technologies numériques aident non seulement les banques à offrir un meilleur service à leurs clients, mais permettent également des améliorations dans les domaines de l’efficacité en termes de coûts et de la transformation. Les banques qui utilisent les technologies numériques pour servir leurs clients à distance peuvent réduire le nombre de leurs succursales. De même, les banques peuvent tirer parti de l’expérience acquise dans la gestion de leur personnel et de leurs locaux pendant les confinements. Le travail à distance semblant avoir été une réussite dans la plupart des cas, les banques pourraient envisager de revoir leurs politiques en matière de personnel et de locaux en vue d’améliorer leur efficacité en termes de coûts. Plusieurs banques importantes sont engagées dans des projets de transformation qui, s’ils sont exécutés avec succès, pourraient répondre aux préoccupations concernant la viabilité à long terme de leurs modèles d’activité.

Figure 2

… mais on note une tendance encourageante à travers les transformations des banques et leur engagement dans la consolidation.

Priorités et perspectives prudentielles pour le secteur bancaire de la zone euro en 2021

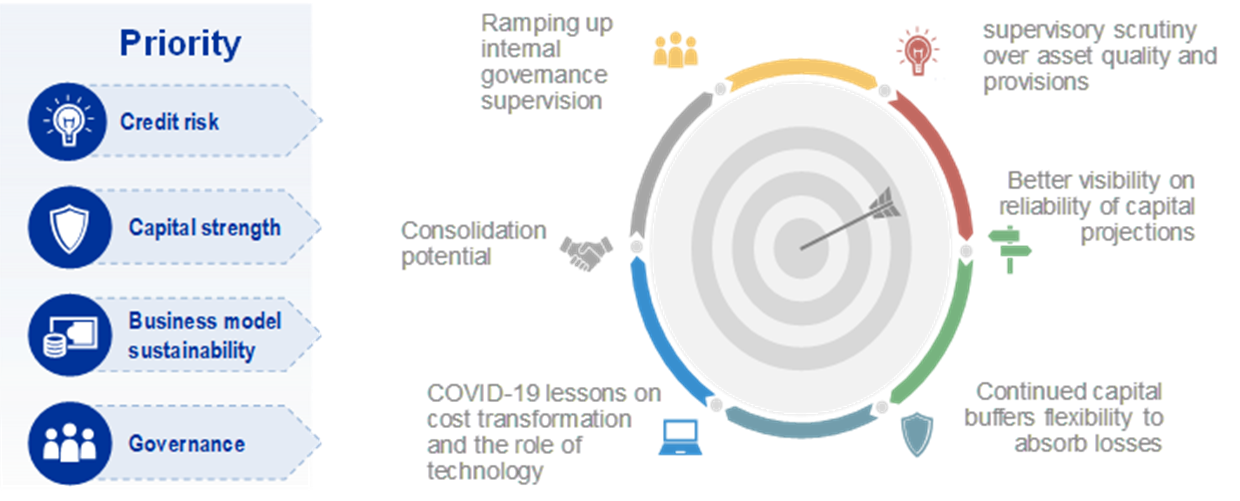

Étant donné que le risque de crédit lié à la pandémie ne s’est pas encore matérialisé et que certaines pratiques ont été détectées, l’examen du risque de crédit restera une priorité pour l’année qui commence. Si les banques donnent suite à nos lettres 2020 sur le risque de crédit et les mesures qualitatives dans le cadre du SREP, le tableau du risque de crédit s’apurera en 2021. Cela nous permettra d’avoir une meilleure image des trajectoires de capital des banques après des mois de forte incertitude et de capacité réduite de projection concernant les fonds propres.

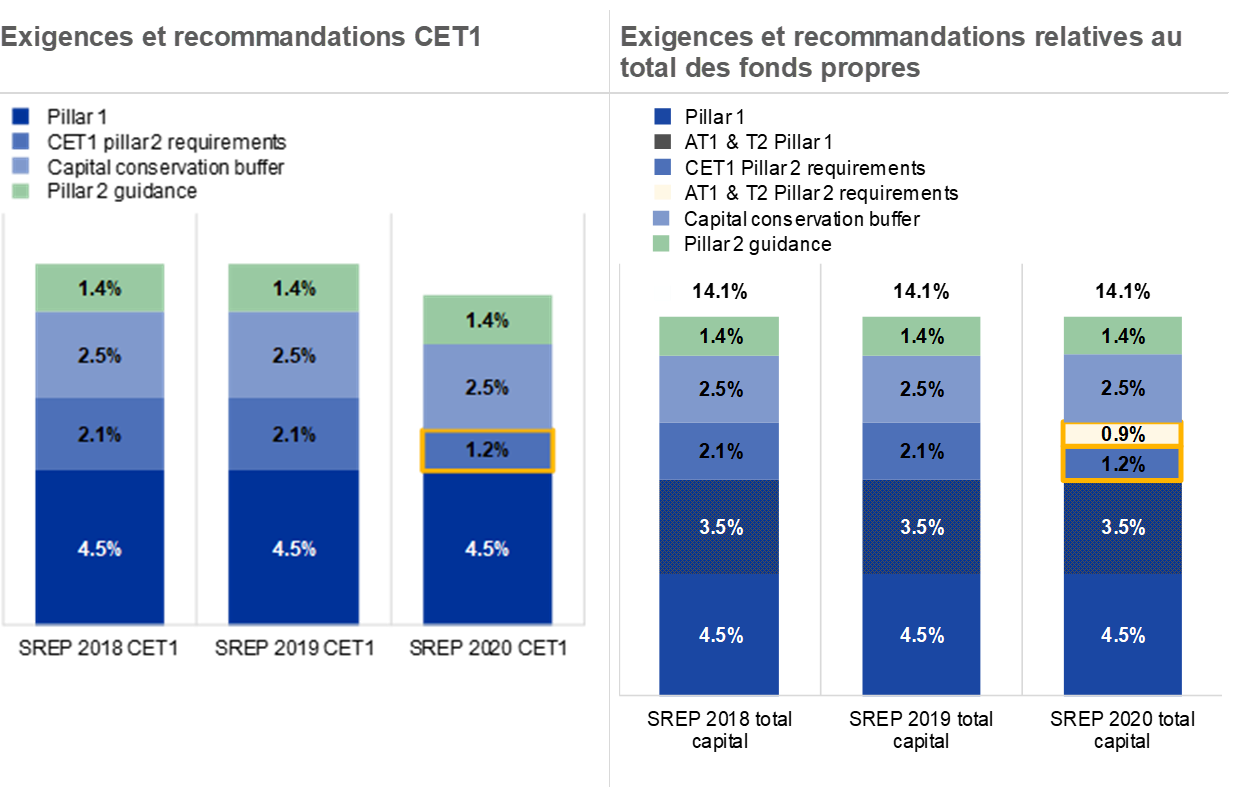

Des coussins de fonds propres ont été mis à disposition grâce à l’anticipation de la composition des P2R, tandis que nos exigences et recommandations relatives au capital total au titre du SREP restent stables. Cette flexibilité due aux coussins est à la disposition des banques au moins jusqu’à la fin de 2022 afin qu’elles puissent absorber le coût du risque lié à la pandémie en 2021. Les banques ne devraient pas laisser leurs inquiétudes quant à la réaction de la supervision à l’utilisation de coussins les empêcher de mesurer le risque de crédit de manière appropriée. Permettez-moi également de souligner que, la qualité des actifs devenant plus visible et les projections de capital plus fiables, la supervision bancaire de la BCE reviendra, comme annoncé en décembre, à une surveillance ordinaire des distributions de dividendes et des rachats d’actions en 2021.

Graphique 16

Les exigences et les recommandations relatives au capital total au titre du SREP restent stables

Source : les valeurs du SREP 2020 reposent sur 112 décisions SREP applicables à compter du 1er janvier 2021.

Notes : les exigences et recommandations relatives au total des fonds propres au titre du SREP désignent : 8 % au titre du pilier 1 + exigences au titre du pilier 2 dans le total des fonds propres + coussin de conservation des fonds propres + recommandations au titre du pilier 2. Les coussins systémiques, le coussin de fonds propres contracyclique et les déficits AT1/T2 sont exclus.

D’un point de vue structurel, nous nous attendons à ce que les banques poursuivent la transformation structurelle que la pandémie de COVID-19 a déclenchée, tant en ce qui concerne l’efficience en termes de coûts de personnel et des locaux que dans l’adoption de nouvelles technologies. Ces deux pistes contribueront à rétablir des niveaux de rentabilité acceptables. En outre, comme je l’ai dit précédemment, de nouveaux projets de consolidation, quand ils peuvent être élaborés et planifiés avec prudence, pourraient contribuer à renforcer la viabilité à long terme des modèles d’affaires des banques. Nous resterons particulièrement attentifs aux questions de gouvernance, car le nombre de mesures en cours provenant du cycle SREP de l’année dernière signifie qu’il s’agit toujours de l’une de nos plus grandes préoccupations.

Figure 3

Les priorités prudentielles 2021 sont axées sur les effets de la crise et sur les faiblesses structurelles

Note : d’autres priorités sont notamment : l’amélioration de la gestion des risques liés au climat et à l’environnement, la préparation en vue de la finalisation de Bâle 3.

Je suis maintenant à votre disposition pour répondre à vos questions.

- Pour plus de détails, cf. BCE, Financial Stability Review, novembre 2020 (uniquement disponible en anglais).

- Voir le site Internet de la BCE consacré à la supervision bancaire.

Banque centrale européenne

Direction générale Communication

- Sonnemannstrasse 20

- 60314 Frankfurt am Main, Allemagne

- +49 69 1344 7455

- media@ecb.europa.eu

Reproduction autorisée en citant la source

Contacts médias