- DISCURSO

Declaración introductoria

Discurso pronunciado por Andrea Enria, presidente del Consejo de Supervisión del BCE, en la conferencia de prensa sobre los resultados del PRES de 2023 y las prioridades supervisoras para 2024-2026

Fráncfort del Meno, 19 de diciembre de 2023

Introducción

Hoy hemos publicado los resultados de nuestro proceso de revisión y evaluación supervisora (PRES) anual de las entidades de crédito europeas supervisadas directamente por el Banco Central Europeo (BCE). El PRES refleja la evaluación global llevada a cabo por los supervisores del perfil de riesgo de las entidades y de la viabilidad y la sostenibilidad general de su modelo de negocio. Esta evaluación determina en primer lugar la cantidad de fondos propios adicionales —además de los requisitos mínimos regulatorios— que exigimos mantener a las entidades para mantener la capacidad de resistencia ante los riesgos que afrontan. Asimismo, determina las medidas que las entidades deben adoptar para poder gestionar eficazmente los riesgos y asegurar la sostenibilidad de su modelo de negocio desde el punto de vista prudencial.

También hemos publicado las prioridades supervisoras del MUS para 2024-2026, que definen la estrategia a medio plazo de la Supervisión Bancaria del BCE para los tres próximos años.

En 2023, las entidades de crédito europeas han demostrado capacidad de resistencia frente a los retos macroeconómicos relacionados con el aumento de la inflación y la consiguiente subida de los tipos de interés, el bajo crecimiento del PIB real, la invasión rusa de Ucrania y los efectos a largo plazo de la pandemia de COVID-19.

No obstante, la resiliencia que observamos no debe llevarnos a la complacencia, puesto que siguen existiendo incertidumbres y riesgos a la baja significativos. El crecimiento económico seguirá viéndose frenado en un contexto en que el endurecimiento de la política monetaria del BCE y las adversas condiciones de oferta de crédito se transmiten a la economía real y el apoyo fiscal se está retirando.

Además, las turbulencias registradas en el sector bancario en marzo destacan la importancia de adoptar un enfoque supervisor prudente. Aunque este episodio no afectó significativamente a nuestras entidades supervisadas, subrayó el riesgo de que los rápidos ajustes de los tipos de interés puedan generar inestabilidad en los mercados.

En este contexto, las valoraciones de los riesgos realizadas en este ciclo del PRES no se tradujeron en cambios considerables en las puntuaciones de las entidades y en los requisitos del Pilar 2. Ello refleja un reconocimiento de la fortaleza de las métricas cuantitativas de las entidades tanto para el capital como para la liquidez. Con todo, esta fortaleza debe equilibrarse con la persistente preocupación por la calidad de la gobernanza y de las prácticas gestión de riesgos ante el deterioro de las perspectivas de riesgo.

Los resultados del PRES también se reflejan en nuestras prioridades estratégicas para los próximos años. Nuestras prioridades supervisoras para 2024-2026 se centran en el refuerzo de la capacidad de resistencia frente a perturbaciones macrofinancieras y geopolíticas inmediatas, en la aceleración de la corrección de las deficiencias referidas a la gobernanza y a la gestión de los riesgos relacionados con el clima y medioambientales y en la mejora de la transformación digital y de la resiliencia operativa.

Capacidad de resistencia del sistema bancario en su conjunto

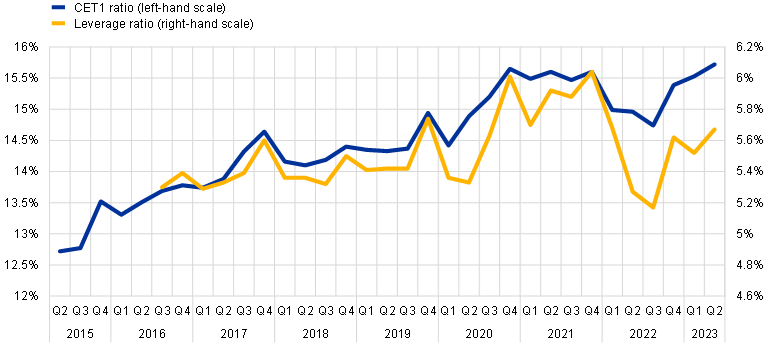

Permítanme comenzar examinando la situación actual de las entidades significativas desde el punto de vista prudencial. Estas entidades presentan, en general, posiciones de capital y de liquidez sólidas. La ratio media de capital de nivel 1 ordinario (Common Equity Tier 1, CET1) se situó en el 15,7 % en el segundo trimestre de 2023, frente al 15 % registrado en el mismo trimestre del año anterior.

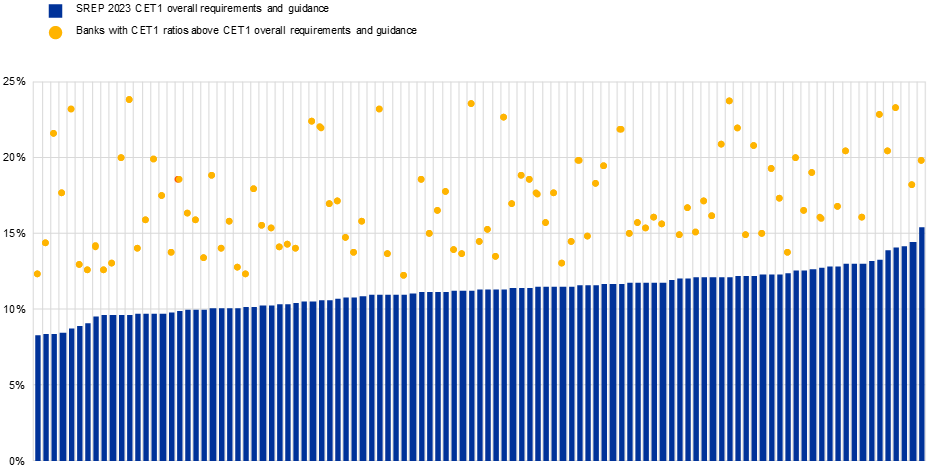

Todas las entidades significativas han comunicado ratios de CET1 que superan los requisitos y directrices aplicables en 2024.

La prueba de resistencia de este año, caracterizada por el escenario más adverso desde el inicio de la supervisión bancaria europea, corrobora nuestra opinión sobre la capacidad de resistencia del sector en su conjunto. Las entidades significativas comunicaron perdidas no realizadas en valores a su valor contable por un importe aproximado de 70.000 millones de euros. Este importe es contenido en comparación con el comunicado por las entidades de Estados Unidos, donde las pérdidas por valoración tuvieron un papel fundamental en las turbulencias que afectaron a las entidades de ese país en la primavera de 2023. Además, los análisis disponibles muestran que las pérdidas no realizadas de las entidades que supervisamos también seguirían siendo asumibles en escenarios adversos de nuevas subidas de los tipos de interés.

Gráfico 1

Ratios de CET1 y de apalancamiento de las entidades significativas (definición transitoria)

(porcentajes)

Fuente: Estadísticas supervisoras sobre el sector bancario del BCE.

Gráfico 2

Distribución de las ratios de CET1 de las entidades significativas en relación con los nuevos requisitos y directrices

(porcentajes)

Fuentes: Estadísticas supervisoras sobre el sector bancario del BCE y base de datos del PRES.

Notas: Requisitos de CET1 del Pilar 2 que figuran en la lista publicada de requisitos del Pilar 2 (Pillar 2 requirements, P2R) en el primer trimestre de 2024 y directrices de CET1 del Pilar 2 (Pillar 2 Guidance, P2G) de acuerdo con la prueba de resistencia de la ABE de 2023. Las ratios de CET1 son las correspondientes al segundo trimestre de 2023 y con un límite máximo del 25 %. Los colchones sistémicos [entidades de importancia sistémica mundial (EISM), otras entidades de importancia sistémica (OEIS) y colchón contra riesgos sistémicos] y el colchón de capital anticíclico (CCA) son los niveles previstos para el primer trimestre de 2024 y se incluyen en los requisitos y las directrices de CET1. Cada línea azul representa el total de los requisitos y la directriz de en CET1 de una entidad significativa. En el caso de algunas entidades, podría utilizarse una parte del margen de CET1 para cubrir déficits de AT1/T2, y, por tanto, aunque el margen fuera inferior, aún sería superior al total de los requisitos y la directriz.

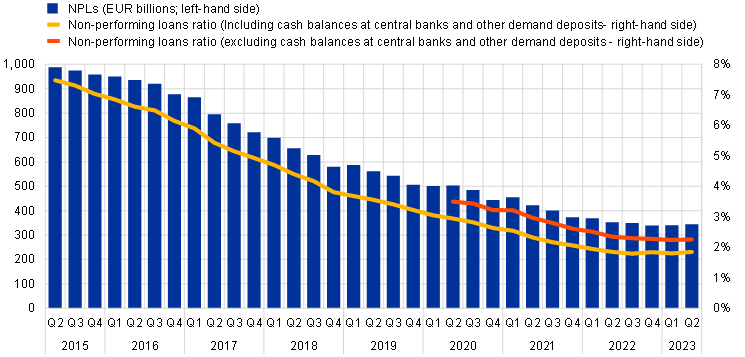

La calidad de los activos sigue siendo elevada: la ratio agregada de préstamos dudosos de las entidades supervisadas se mantiene en un nivel cercano a los mínimos históricos.

Gráfico 3

Préstamos dudosos

(mm de euros; porcentajes)

Fuente: Estadísticas supervisoras sobre el sector bancario del BCE.

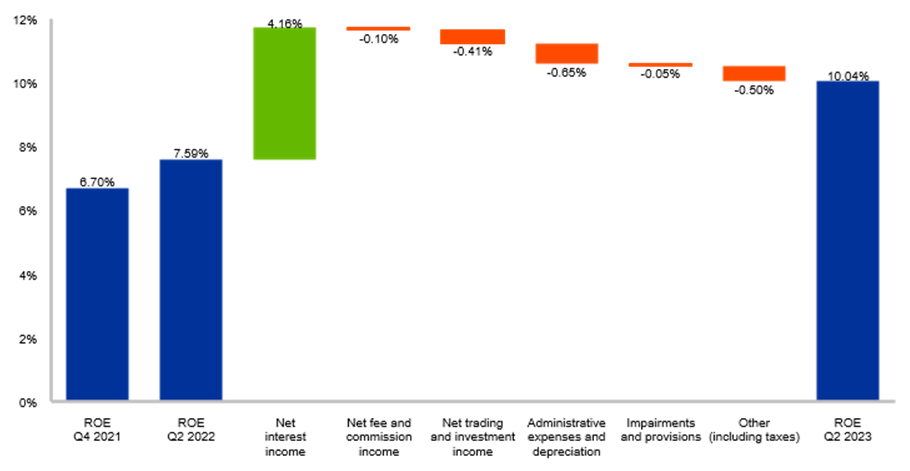

En 2023, las entidades de crédito experimentaron un notable aumento de la rentabilidad, impulsado por la transición rápida y sostenida de un período prolongado de bajos tipos de interés a un incremento constante y dinámico en los últimos 18 meses. En el segundo trimestre de 2023, la rentabilidad media de los recursos propios de las entidades se situó en cifras de dos dígitos por primera vez desde el inicio de la unión bancaria, debido en gran parte al aumento de los márgenes de intermediación netos resultante de las subidas de los tipos de interés.

Gráfico 4

Composición de la rentabilidad anualizada de los recursos propios

(porcentajes)

Fuente: Comunicación de información con fines de supervisión.

Notas: El gráfico muestra cifras de rentabilidad anualizada linealmente. El número de entidades significativas por período de referencia varía en base a las actualizaciones de la lista de entidades significativas realizadas por la Supervisión Bancaria del BCE.

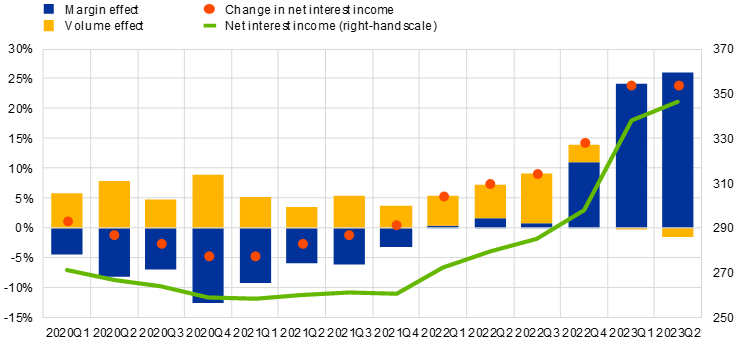

Gráfico 5

Descomposición del crecimiento de los ingresos netos por intereses

(escala izquierda: tasas de variación interanual y contribuciones en puntos porcentuales; escala derecha: mm de euros)

Fuente: Comunicación de información con fines de supervisión.

Notas: En el gráfico se muestran las tasas de crecimiento interanual de los ingresos netos por intereses anualizados linealmente. El número de entidades significativas por período de referencia cambia varía en base a las actualizaciones de la lista de entidades significativas realizadas por la Supervisión Bancaria del BCE.

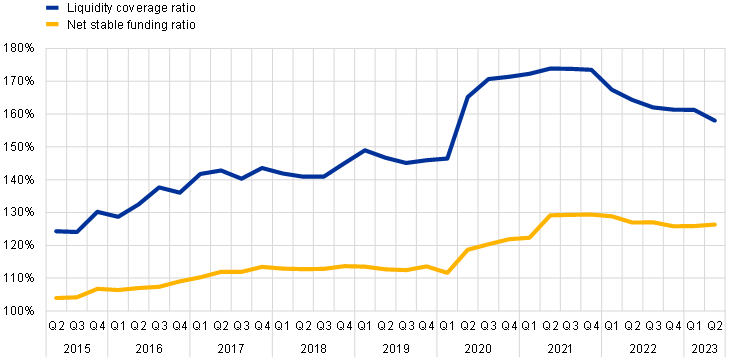

En 2023, las entidades sujetas a nuestra supervisión también mantuvieron su capacidad de resistencia en lo que respecta a su liquidez y su financiación. Las ratios medias de cobertura de liquidez se mantienen muy por encima de los mínimos regulatorios y solo disminuyeron ligeramente, desde el 164 % hasta el 158 %, tras el cambio de orientación de la política monetaria.

Gráfico 6

Ratios de liquidez y de financiación

(porcentajes)

Fuente: Estadísticas supervisoras del BCE.

Nota: Los datos de la ratio de financiación estable neta (NSFR) anteriores al segundo trimestre de 2021 y de la ratio de cobertura de liquidez (LCR) anteriores al tercer trimestre de 2016 se obtienen a partir de los datos del ejercicio a corto plazo.

En promedio, las entidades de crédito pudieron recurrir al exceso de liquidez y a una base de financiación diversificada, incluida la emisión de financiación mayorista, para compensar de forma ordenada la actual retirada de las operaciones de financiación a plazo más largo con objetivo específico (TLTRO). Junto con unos colchones sólidos de capital y de liquidez y unos importes contenidos de pérdidas no realizadas en las carteras de valores, una base de depositantes diversificada fue un factor fundamental de protección del sector frente a las turbulencias en Estados Unidos y Suiza durante la primavera.

Estos eventos, de alcance e impacto considerables, han puesto a prueba la solidez de nuestras entidades significativas, que hasta ahora han superado adecuadamente estas pruebas.

Perspectivas de riesgo

Sin embargo, las entidades también deben mostrar resistencia y mantenerse atentas ante la evolución del entorno de riesgos.

Las turbulencias de la primavera de 2023 mostraron que, en tiempos de rápidos ajustes macroeconómicos y de elevada incertidumbre, los agentes del mercado miran más allá de los parámetros regulatorios y los indicadores clave de rendimiento estándar. En particular, examinan el valor económico de las entidades y buscan señales de debilidad en sus modelos de negocio.

Las perspectivas económicas están sujetas a riesgos e incertidumbres considerables. Las entidades de crédito tendrán que hacer frente a los retos derivados del endurecimiento de las condiciones de financiación, la persistencia de una inflación elevada y las tensiones geopolíticas actuales. Las previsiones macroeconómicas más recientes apuntan a una notable desaceleración de la actividad económica. Las proyecciones a corto plazo del crecimiento del PIB real se han revisado a la baja para 2023 y 2024.

Los riesgos a la baja para las entidades están aumentando.

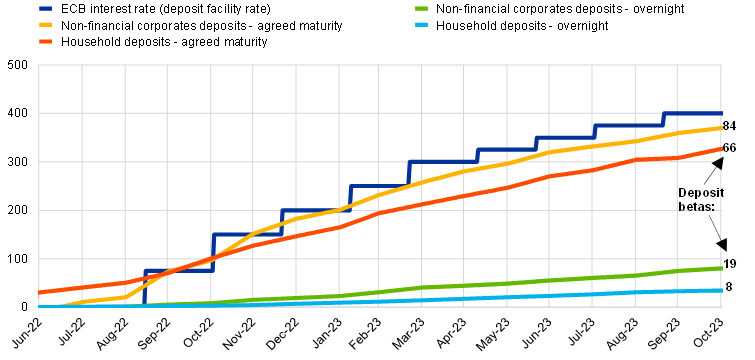

Desearía destacar, en primer lugar, los riesgos para la rentabilidad.

En el actual ciclo de alzas, las entidades de crédito de la zona del euro han tardado más en trasladar las subidas de los tipos de interés oficiales a los depositantes que en ciclos anteriores. Este retraso obedece, en parte, a que las entidades disponían de liquidez en exceso al inicio del ciclo de alzas. Al mismo tiempo, parece que las entidades que recurren en mayor medida a las TLTRO del BCE y las que están retrasando los reembolsos en dicho programa son las que más han aumentado los tipos de interés de sus depósitos. A medida que completen los reembolsos de las TLTRO, es probable que estas entidades intensifiquen la competencia por los depósitos, lo que incrementará los tipos de interés ofrecidos a los clientes.

Por tanto, es probable que la normalización de la política monetaria siga incidiendo sobre los costes de financiación y los márgenes de intermediación de las entidades en el futuro. La rentabilidad también se verá afectada por los riesgos a la baja emergentes, como el riesgo de crédito y las pérdidas por valor razonable.

Gráfico 7

Evolución de los tipos de interés agregados de los depósitos de las entidades de la zona del euro y betas de los depósitos a octubre de 2023

(Tipo de interés del BCE (tipo de la facilidad de depósito) en puntos básicos y betas de los depósitos, en porcentaje)

Fuentes: Estadísticas de los tipos de interés de las IFM. Nota: Los últimos datos corresponden a octubre de 2023. Las líneas del gráfico muestran la evolución de los tipos de interés de los depósitos de las entidades de crédito de la zona del euro. Los tipos de interés de los depósitos se refieren al volumen de nuevas operaciones. Las cifras al final de cada línea muestran la beta de los depósitos a octubre de 2023. Las betas de los depósitos indican la sensibilidad de los tipos de interés de los depósitos de una entidad de crédito a las variaciones de los tipos de interés oficiales del BCE (tipo de la facilidad de depósito). Por ejemplo, si una entidad de crédito tiene una beta de depósitos del 50 %, se espera que sus tipos de interés de depósito se sitúen en el punto medio de la variación del tipo de interés de la facilidad de depósito del BCE; si este último aumenta 100 puntos básicos, los tipos de los depósitos de la entidad se incrementarían 50 puntos básicos.

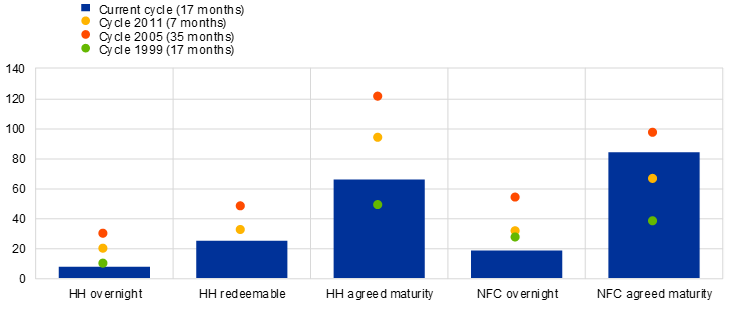

Gráfico 8

Betas de depósitos de las entidades de la zona del euro en ciclos alcistas actuales e históricos

(1999-2023, porcentajes)

Fuentes: Tipos de interés de las IFM, partidas del balance y cálculos del BCE.

Nota: La última observación corresponde a final de octubre de 2023. Las betas de los depósitos indican la sensibilidad de los tipos de interés de los depósitos de las entidades de crédito a las variaciones en los tipos de interés oficiales del BCE (tipo de la facilidad de depósito). Por ejemplo, si una entidad de crédito tiene una beta de depósitos del 50 %, se espera que sus tipos de interés de depósito se sitúen en el punto medio de la variación del tipo de interés de la facilidad de depósito del BCE; si este último aumenta 100 puntos básicos, los tipos de los depósitos de la entidad se incrementarían 50 puntos básicos.

Estas preocupaciones, unidas a la decepción de los inversores por la introducción por parte de algunos Gobiernos de impuestos, gravámenes u otras políticas públicas que afectan negativamente a los beneficios netos de las entidades, también se refleja en el hecho de que las actuales valoraciones de mercado de las entidades de la zona del euro no han superado sustancialmente los niveles anteriores a la pandemia. Pese a los progresos realizados en los últimos años, la persistencia de unas ratios entre la cotización y el valor en libros bajas indica que los inversores siguen siendo escépticos respecto a la sostenibilidad a largo plazo de los elevados beneficios de las entidades.

La calidad de los activos sigue siendo un foco de atención.

La calidad de los activos bancarios en la zona del euro podría deteriorarse debido a posibles riesgos geopolíticos, o al impacto de la elevada inflación elevada y del endurecimiento de unas condiciones de financiación más restrictivas en la capacidad de los hogares y de las sociedades no financieras para hacer frente a sus deudas. Aunque las ratios de préstamos dudosos dentro de la unión bancaria siguen siendo bajas, el aumento de los costes de endeudamiento y la mayor debilidad de la demanda podrían afectar, en líneas generales, a la calidad del crédito.

De hecho, algunos indicadores recientes apuntan a que la calidad de los activos ya está empezando a deteriorarse. La ratio de préstamos a hogares clasificados en fase 2, especialmente de los préstamos al consumo, ha experimentado un repunte. Asimismo, las quiebras empresariales y las tasas de impago han aumentado, desde los mínimos históricos observados durante la pandemia.

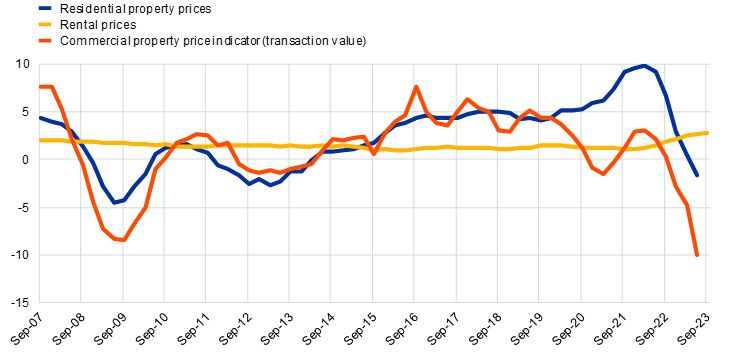

En el sector inmobiliario, los mercados de inmuebles residenciales y comerciales están experimentando una desaceleración. Los precios de los inmuebles residenciales de la zona del euro registraron un descenso interanual en el segundo trimestre de 2023. Además, perspectivas de las empresas del sector inmobiliario comercial han seguido empeorando en un contexto de caída de la demanda de los arrendatarios y calificaciones crediticias negativas. En el ciclo actual, los acreditados de este segmento afrontan un mayor riesgo de refinanciación, especialmente en el caso de los préstamos que establecen condiciones para la amortización global al final (bullet or balloon).

Gráfico 9

Tasas de crecimiento de los precios inmobiliarios en la zona del euro

(tasas de variación anual)

Fuentes: BCE y cálculos del BCE.

Nota: Las últimas observaciones corresponden al segundo trimestre de 2023 para los precios de los inmuebles residenciales y el indicador de precios de los inmuebles comerciales, y al tercer trimestre de 2023 para los precios de los arrendamientos.

No obstante, pese a la incertidumbre existente y a los riesgos emergentes derivados de una ralentización económica, las entidades no han ajustado aún su coste del riesgo, que, en promedio, se ha estabilizado en torno a 45 puntos básicos.

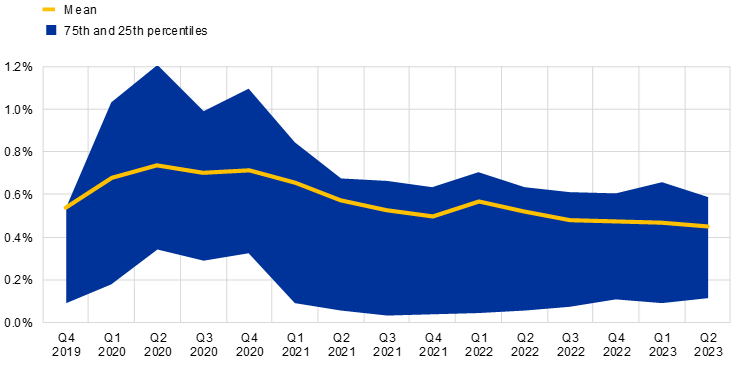

Gráfico 10

Coste del riesgo

(porcentajes)

Fuente: Estadísticas supervisoras del BCE.

Notas: La media representa un promedio de las entidades significativas ponderado por el total de préstamos y anticipos.

El riesgo operacional, en particular el riesgo de TI/ciberriesgo, sigue siendo elevado, con amenazas persistentes relacionadas con el entorno geopolítico. El número de ciberincidentes comunicados por las entidades significativas aumentó en el primer semestre de 2023. Aunque su impacto sigue siendo limitado, estos ataques ponen de relieve la significativa exposición del sector bancario a la evolución de las ciberamenazas debidas a la guerra rusa en Ucrania, entre otros factores. Los ataques con programas de secuestro están aumentando especialmente, y los bancos se ven cada vez más afectados por la evolución de las técnicas de extorsión.

Además, el mercado de las instituciones financieras no bancarias ha crecido considerablemente, lo que ha generado riesgos asociados a exposiciones comunes y un incremento del riesgo de contraparte en un mercado menos transparente.

Gráfico 11

Ciberincidentes importantes comunicados al BCE

(número de incidentes comunicados)

Fuente: Proceso de comunicación de ciberincidentes del BCE.

Nota: Fecha de cierre: 1 de diciembre de 2023.

Evaluación del PRES de 2023

Me referiré ahora a la evaluación del PRES, que se ha llevado a cabo en este contexto de deterioro de las perspectivas de riesgo.

En el ámbito del PRES de este año, nos hemos centrado en las debilidades persistentes, y en algunos casos observadas desde hace mucho tiempo, referidas a la gestión de riesgos, la gobernanza y los controles internos.

Como he señalado hace un momento, las entidades son sólidas en términos de métricas cuantitativas, como ratios de capital y posiciones de liquidez, y también en lo que se refiere a la mejora de la rentabilidad y a la eficiencia de costes. Sin embargo, las evaluaciones cualitativas siguieron identificando debilidades en ámbitos como la gestión de riesgos y la gobernanza.

Por ejemplo, detectamos deficiencias considerables en ámbitos como la agregación y la presentación de datos de riesgos, la eficacia del órgano de administración y las funciones de cumplimiento y de gestión de riesgos. En muchas entidades, no se han producido avances en estos ámbitos o incluso se han observado retrocesos en comparación con los resultados del PRES del año anterior. Las turbulencias de marzo en bancos estadounidenses y suizos volvieron a destacar la importancia de una gobernanza y unos controles de riesgos sólidos, incluso cuando las ratios prudenciales no son un motivo de preocupación importante.

En este contexto, nuestra evaluación global del PRES se mantiene sin variación en términos agregados, en comparación con el año anterior.

Los supervisores modificaron la puntuación global de alrededor del 30 % de las entidades, y el número de las que recibieron una puntuación mayor fue prácticamente igual que el de las que obtuvieron una puntuación menor. Aunque estas modificaciones reflejaron, en gran medida, la evolución idiosincrásica, se observaron algunos factores comunes. Las bajadas de las puntuaciones se debieron principalmente al empeoramiento del perfil de gobernanza y al entorno más difícil para la gestión de la liquidez, mientras que las subidas reconocieron progresos en la gobernanza y en el riesgo de modelo de negocio. En el caso de varias entidades, estas mejores puntuaciones obedecieron a avances graduales realizados en los últimos años en la subsanación de debilidades observadas desde hace mucho tiempo.

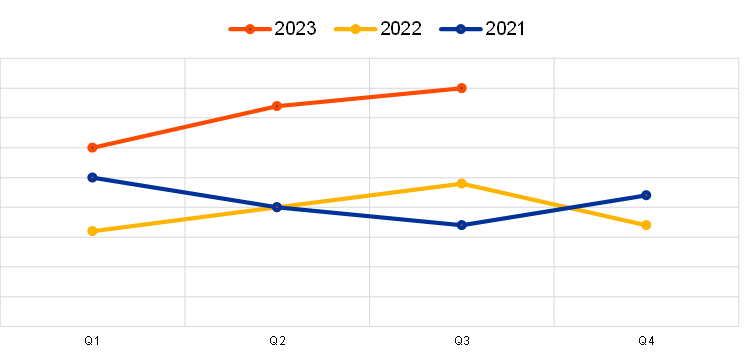

A este respecto, en la distribución de las puntuaciones globales del PRES de 2023 se produjo un pequeño cambio, con un ligero aumento de la proporción de entidades que recibieron puntuaciones de 2 menos, 3 y 3 menos, y un descenso correlativo de las puntuaciones de 2 más, 2 y 4. En consecuencia, se redujo el número de entidades que recibieron la puntuación mínima de 4 del PRES, es decir, lo que refleja progresos en los riesgos de modelo de negocio y de rentabilidad, así como en la adecuación del capital. La puntuación global media del PRES no ha cambiado.

Los requisitos del Pilar 2 (Pillar 2 (Pillar 2 requirements, P2R) en términos de CET1 aumentaron ligeramente una media del 1,2 %, frente al 1,1 % en 2022, y una mediana del 1,27 %, frente al 1,21 % el año pasado.

El ciclo del PRES de 2023 dio lugar a recargos de los P2R para 20 entidades significativas por exposiciones dudosas. En estos casos, se identificó un déficit ya que se consideró que la cobertura de los riesgos derivados de exposiciones dudosas antiguas era inadecuada. Se impuso un recargo a ocho entidades por financiación apalancada.

En seis entidades se aplicó un recargo a la ratio de apalancamiento de los P2R además del requisito de una ratio de apalancamiento del 3 %. Se fijaron directrices del Pilar 2 (Pillar 2 requirements, P2R) en el primer trimestre de 2024 y directrices de CET1 del Pilar 2 (Pillar 2 Guidance, P2G) para siete entidades por el riesgo de apalancamiento excesivo.

Además, se incluyeron tres medidas cuantitativas idiosincrásicas por el riesgo de liquidez. Dos de estas medidas requerían un período de supervivencia[1] mínimo y la tercera impuso un colchón de liquidez adicional específico para cada moneda.

Nuestras medidas cualitativas se han centrado principalmente en ámbitos como la gobernanza interna, el riesgo de crédito y la adecuación del capital, con un notable aumento de las medidas relacionadas con el riesgo de liquidez y el riesgo de tipo de interés en la cartera bancaria (interest rate risk in the banking book, IRRBB), como consecuencia de la evolución del entorno macrofinanciero.

Gráfico 12

Puntuaciones globales del PRES por año

(porcentajes)

Fuente: Base de datos del PRES del BCE.

Nota: Valores del PRES de 2021 basados en 108 decisiones; valores del PRES de 2022 basados en 101 decisiones; valores del PRES de 2023 basados en 106 decisiones. Ninguna entidad ha recibido una puntuación global del PRES de 1. Las posibles diferencias en el documento podrían deberse al redondeo.

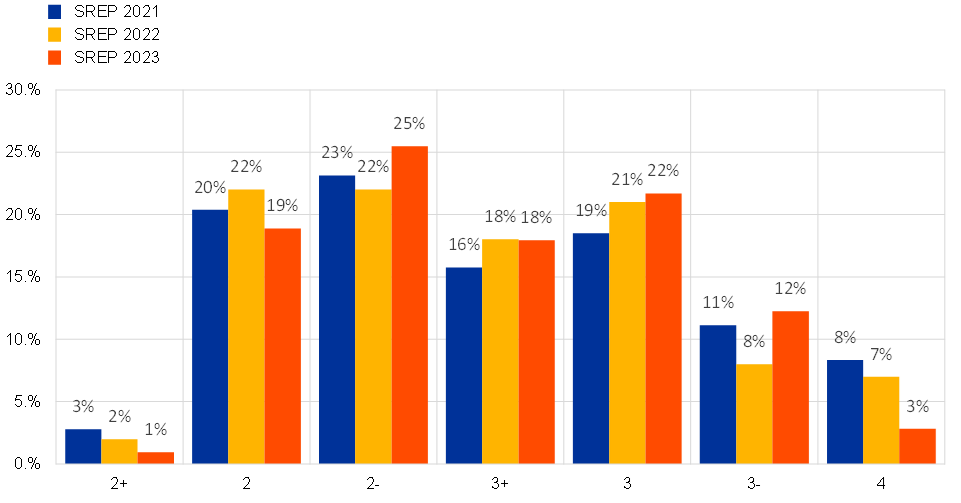

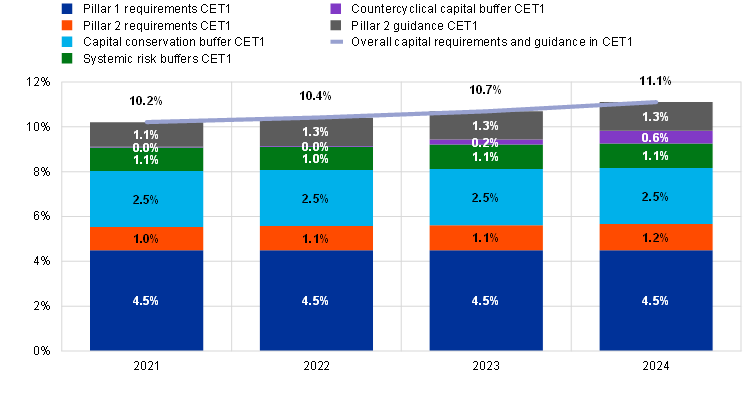

La media ponderada del total de los requisitos y las directrices de capital que deben cumplirse con CET1 se ha mantenido relativamente sin variación en los últimos años. Para 2024, se estima que los requisitos de capital agregados se incrementarán ligeramente hasta el 11,1 % de los activos ponderados por riesgo (APR), frente al 10,7 % aplicable en 2023.

Gráfico 13

Evolución del total de los requisitos de capital y las directrices del Pilar 2 de CET1

(porcentaje de APR)

Fuente: Estadísticas supervisoras sobre el sector bancario del BCE y base de datos del PRES.

Notas: La selección de la muestra sigue la nota metodológica de las estadísticas supervisoras sobre el sector bancario de 2021 (muestra de las estadísticas supervisoras sobre el sector bancario del primer trimestre de 2021 basada en 114 entidades), de 2022 (muestra de las estadísticas supervisoras sobre el sector bancario del primer trimestre de 2022 basada en 112 entidades) y de 2023 (muestra de las estadísticas supervisoras sobre el sector bancario del primer trimestre de 2023 basada en 111 entidades). En 2024, la muestra se basa en 107 entidades con los P2R aplicables en enero de 2024. El gráfico muestra los datos ponderados por APR en el segundo trimestre de 2023. Por «requisitos totales de capital» se entiende los requisitos mínimos del Pilar 1 + los requisitos del Pilar 2 + los requisitos combinados de colchón (colchón de conservación de capital + colchones sistémicos (EISM, OEIS, colchón contra riesgos sistémicos) + CCA). La fecha de referencia de los requisitos combinados de colchón es el primer trimestre de cada año. Para el primer trimestre de 2024, los colchones se estiman sobre la base de los porcentajes anunciados aplicables en esa fecha. Las P2G se añaden a los requisitos totales de capital. Con arreglo a la DRC V, el capital correspondiente a los P2R debe tener la misma composición que el Pilar 1, es decir, al menos el 56,25 % debe ser CET1 y al menos el 75 % de nivel 1.

Desde una perspectiva a más largo plazo, en la última década, el BCE ha mantenido, en general, puntuaciones constantes en el PRES. La puntuación global del PRES en todos los elementos fue de 2,6 en 2015, y actualmente es de 2,6. Sin embargo, esta estabilidad no significa que las entidades no hayan mejorado en la última década. El PRES ofrece una evaluación relativa basada en el perfil de riesgo idiosincrásico de las distintas entidades y en su capacidad para corregir rápidamente las deficiencias identificadas durante el proceso de supervisión. Nuestra orientación supervisora perseguía una mejora gradual de las prácticas de las entidades en términos generales y nuestras expectativas se hicieron más exigentes a la luz de los enormes retos planteados por la sucesión de perturbaciones y la incertidumbre del entorno operativo externo.

En un contexto internacional, al comparar nuestra orientación supervisora y nuestros niveles de capital con los de otras jurisdicciones importantes, como Estados Unidos y Reino Unido, observamos una armonización sustancial. Este equilibrio demuestra nuestra capacidad para aplicar unos estándares de supervisión estrictos pero apropiados, que garantizan la seguridad de las entidades y la estabilidad en la financiación de la economía, tanto en momentos buenos como adversos.

Prioridades supervisoras

Me referiré ahora a nuestras prioridades supervisoras para 2024-2026.

Aunque el panorama de riesgos ha evolucionado desde el año pasado, las prioridades supervisoras y las actividades correspondientes establecidas en 2022 continúan siendo válidas, en general. Siguen abordando las principales vulnerabilidades del sector bancario, tanto desde una perspectiva cíclica como estructural.

Las tres prioridades más importantes para los tres próximos años se centran en los riesgos a corto plazo para el sector bancario y en la necesidad de afrontar más retos estructurales a medio plazo.

Nuestra primera prioridad se centra en un horizonte a más corto plazo, en el que las entidades deben reforzar su capacidad de resistencia frente a perturbaciones macrofinancieras y geopolíticas inmediatas.

Figura 1

Prioridades supervisoras para el período 2024-2026: abordar las vulnerabilidades identificadas en las entidades

Fuente: BCE.

Notas: La figura muestra las tres prioridades supervisoras y las vulnerabilidades correspondientes que las entidades de crédito deberán abordar en los próximos años. La Supervisión Bancaria del BCE llevará a cabo actividades específicas para evaluar, vigilar y realizar un seguimiento de las vulnerabilidades identificadas. Cada vulnerabilidad está asociada a su categoría general de riesgo.

Dado el entorno de tipos de interés más elevados, hemos prestado también atención a los riesgos de liquidez y financiación y el IRRBB. Se llevarán a cabo actividades específicas para analizar la gobernanza y las estrategias de gestión de activos y pasivos de las entidades y evaluar la idoneidad de los supuestos en que se basan algunos de sus modelos de comportamiento. Los supervisores evaluarán también la capacidad de resistencia de las entidades frente a perturbaciones de liquidez a corto plazo y la credibilidad y solidez de sus planes de contingencia de liquidez. Seguiremos esforzándonos para examinar cómo están gestionando las entidades el IRRBB y la solidez y fiabilidad de sus planes de financiación. El riesgo de crédito continuará siendo un ámbito al que prestaremos una gran atención, especialmente a los préstamos para la adquisición de inmuebles comerciales y residenciales y a las exposiciones al riesgo de contraparte frente a instituciones financieras no bancarias.

Para hacer un seguimiento de las debilidades detectadas en la evaluación del PRES, pondremos un mayor énfasis en las entidades que subsanen las deficiencias observadas desde hace mucho tiempo. Si la subsanación es lenta o inadecuada, responderemos de forma oportuna y eficaz e intensificaremos las medidas cuando sea necesario para urgir a las entidades a acelerar su progreso.

Este objetivo se refleja en nuestra segunda prioridad: solicitar a las entidades que aceleren la subsanación efectiva de las deficiencias detectadas en la gobernanza interna y completen su armonización con nuestras expectativas supervisoras referidas a la gestión eficaz de los riesgos relacionados con el clima y medioambientales.

Esto se basa en la decisión del BCE de intensificar su intervención supervisora en el ámbito de la financiación apalancada, adoptada en 2022. Para hacer frente a las señales de acumulación de riesgos y a una complacencia prolongada por parte de las entidades, introdujimos un recargo de capital específico a los requisitos del Pilar 2 de las entidades.

Este año hemos seguido intensificando las medidas relativas a la gestión de los riesgos climáticos y medioambientales. Algunas entidades no cumplieron nuestro plazo intermedio de marzo de 2023 para realizar una evaluación de materialidad adecuada del impacto de los riesgos climáticos y medioambientales en sus carteras. En consecuencia, adoptamos decisiones supervisoras vinculantes en las que exigimos a las entidades subsanar las deficiencias en sus controles de riesgos en este ámbito, y que prevén la posible imposición de multas coercitivas si las entidades no las cumplen.

Seguimos preocupados por la gobernanza, ya que algunas entidades no han corregido adecuadamente debilidades significativas en el funcionamiento de los órganos de administración y en sus capacidades de dirección, y en las capacidades de agregación y presentación de datos sobre riesgos, que son esenciales para la evaluación global y el control por parte de las entidades de sus exposiciones al riesgo. A partir de 2024, el BCE aplicará cada vez más mecanismos e instrumentos de intensificación de las medidas, que posiblemente incluyan medidas de ejecución y sanciones, para asegurar que las entidades corrijan estas deficiencias. Tras una consulta pública, la Guía para una eficaz agregación de datos sobre riesgos y presentación de información de riesgos se publicará en 2024 para reforzar las expectativas supervisoras. Esto estará respaldado por revisiones específicas, inspecciones in situ y el diálogo con las entidades que muestren deficiencias persistentes.

En cuanto a otros retos estructurales a medio plazo, nuestros esfuerzos se centrarán en garantizar nuevos avances en la transformación digital y la creación de marcos sólidos de resiliencia operativa. El BCE tiene previsto realizar en 2024 una prueba de resistencia temática sobre ciberresiliencia para evaluar la capacidad de las entidades para responder a ciberataques y recuperarse de ellos. En la prueba de resistencia las entidades se enfrentarán a un escenario cibernético grave, y se evaluará su capacidad operativa para gestionarlo y recuperarse de él. Los resultados se integrarán en la evaluación del PRES de 2024.

Transparencia y metodología

Por último, seguimos aumentando la transparencia de nuestras actividades supervisoras y hoy publicamos varias metodologías nuevas. Esto complementa la actual divulgación pública en el sitio web de Supervisión Bancaria del BCE de las metodologías para evaluar los riesgos de crédito y de mercado con más información sobre el marco de control de riesgos. Esta divulgación incluye nueva información no solo sobre las metodologías del PRES en relación con el riesgo de crédito y el riesgo de mercado, sino también sobre la evaluación de la gobernanza y el modelo de negocio.

Más allá de los resultados del ciclo del PRES de 2023, este proceso supervisor anual fundamental es lo suficientemente maduro para poder reflexionar sobre cómo adaptarlo a los retos futuros. En abril de 2023, el BCE publicó los resultados de una evaluación externa del PRES, que incluye recomendaciones para seguir desarrollando el PRES y mejorar la eficacia y la eficiencia de la supervisión. El informe fue elaborado por un grupo de expertos independientes nombrados en septiembre de 2022.

Hemos empezado a aplicar algunas de las recomendaciones del informe en el ciclo del PRES de 2023. Por ejemplo, como parte de la plena aplicación de nuestro marco de tolerancia al riesgo en todos los procesos supervisores, hemos introducido una nueva evaluación del PRES plurianual para que los supervisores puedan calibrar mejor la intensidad y la frecuencia de sus análisis, en consonancia con las vulnerabilidades de cada entidad y con las prioridades supervisoras más amplias.

Tendremos en cuenta las demás recomendaciones del informe en una revisión de nuestros procesos internos a tiempo para el ciclo de 2025[2]. En particular, revisaremos nuestro enfoque de puntuación de riesgos en el PRES y el proceso para determinar los requisitos de capital del Pilar 2.

Muchas gracias por su atención. Quedo a su disposición para responder a sus preguntas.

«Período de supervivencia» se refiere al lapso de tiempo durante el cual una entidad puede cubrir sus gastos de explotación y obligaciones financieras utilizando sus activos líquidos disponibles sin acceder a fuentes de financiación adicionales.

Esta revisión también tendrá en cuenta las conclusiones del informe especial del Tribunal de Cuentas Europeo sobre la supervisión por parte de la UE del riesgo de crédito de los bancos.

Banco Central Europeo

Dirección General de Comunicación

- Sonnemannstrasse 20

- 60314 Frankfurt am Main, Alemania

- +49 69 1344 7455

- media@ecb.europa.eu

Se permite la reproducción, siempre que se cite la fuente.

Contactos de prensa