ECB gada pārskats par uzraudzības darbību 2019. gadā

ECB prezidentes Kristīnes Lagardas (Christine Lagarde) priekšvārds

Finanšu krīzes un valsts parāda krīzes laikā mēs redzējām to, cik strauji un vērienīgi problēmas banku sektorā var izplatīties visas mūsu monetārās savienības mērogā un ietekmēt ekonomiku un sabiedrību. Reaģējot uz šiem apstākļiem un lai nodrošinātu, ka bankas ir veselīgas un banku sistēma ir noturīga, politikas veidotāji izveidoja Eiropas banku uzraudzības funkciju, kurai šis ir jau sestais darbības gads.

Šajā īsajā laika periodā Eiropas banku uzraudzības funkcija attīstījusies no jaunuzņēmuma līdz institūcijai ar daudz lielāku pieredzi, kas sevi pierādījusi kā stingru un konsekventu iestādi. Kopš 2014. gada riski būtiski samazinājušies – ienākumus nenesošo kredītu (INK) atlikums sarucis gandrīz par 50% un banku kapitāls ievērojami palielinājies visā euro zonā. Darbs ar INK ir lielisks piemērs tam, kā Eiropas pieeja ir palīdzējusi atrisināt krīzes sekas, kas negatīvi ietekmēja daudzas bankas dažādās valstīs.

Padarot bankas veselīgākas, Eiropas banku uzraudzības funkcija atbalstījusi arī monetāro politiku. Spēcīgākas bankas var izsniegt vairāk aizdevumu tautsaimniecībai, tādējādi palīdzot stiprināt monetārās politikas transmisiju. Atbalstot produktīvu risku uzņemšanos un vienlaikus ierobežojot pārmērīgu tiekšanos pēc peļņas, Eiropas banku uzraudzība palīdz kontrolēt finanšu stabilitātes riskus un dod iespēju ar pašreizējās monetārās politikas nostājas palīdzību pildīt mūsu cenu stabilitātes uzdevumu.

Neraugoties uz apjomīgo uzraudzības darbu pēdējo gadu laikā, 2020. gadā mums joprojām būs jāsastopas ar izaicinājumiem, kam būs nepieciešama stingrāka rīcība no banku puses. Banku rentabilitāte joprojām ir zema un, ja situācija nemainīsies, tā var negatīvi ietekmēt banku sektora noturību kopumā. Risinājums ietver, pirmkārt, jaudas pārpalikuma un INK atlikuma samazināšanu un uzņēmējdarbības modeļu un IT standartu piemērošanu digitālā laikmeta prasībām.

Otrkārt, risinājums ietver atbilstoša institucionālā ietvara radīšanu, lai sekmētu efektīvāka un integrētāka banku tirgus attīstību. Banku savienības pamats – vienotais noteikumu kopums – joprojām ir sadrumstalots valstu ietvaros. Turklāt, kamēr nav izveidots viens no banku savienības pīlāriem, proti, Eiropas noguldījumu garantiju sistēma, vienotā banku tirgus integritāte joprojām rada bažas, tādējādi apgrūtinot turpmāku pārrobežu integrāciju.

Turklāt joprojām pastāv tālejoši izaicinājumi, piemēram, klimata pārmaiņas, kas ir visaptverošas, un tās vairs nav iespējams ignorēt. Klimata pārmaiņas ietekmēs visas ekonomikas jomas, t.sk. arī banku sistēmu. Tāpēc ir skaidrs, ka šis jautājums mums jārisina kopīgiem spēkiem – pārrobežu, starpinstitucionālā un starpnozaru mērogā.

Ievada intervija ar Uzraudzības valdes priekšsēdētāju Andreu Enriu (Andrea Enria)

2019. gada sākumā Jūs kļuvāt par ECB Uzraudzības valdes priekšsēdētāju. Kāds ir Jūsu galvenais secinājums pēc pirmā gada šajā amatā un kas vēl jāpaveic?

Mans galvenais secinājums ir šāds – Eiropas banku uzraudzība strādā. Ideja uzraudzīt bankas visas Eiropas mērogā ir saprātīga un praktiska, un mūsu uzraudzības modelis balstās uz stabiliem pīlāriem. Taču pašlaik, pēc pieciem darbības gadiem, mēs pārejam no sākumposma uz daudz nopietnāku posmu. Tāpēc mums jāpabeidz darbs pie lielajiem dibināšanas posma projektiem un visa uzmanība jāpievērš mūsu pieejas un mūsu uz riskiem balstītās uzraudzības stabilizēšanai. Paralēli mēs centīsimies vēl vairāk vienkāršot procesus, lai samazinātu slogu kā uzraugiem, tā bankām, kas nozīmē arī lielāku uzticēšanos jaunajām tehnoloģijām. Turklāt mēs centīsimies pilnveidot mūsu darbību caurredzamību un prognozējamību. Mēs joprojām strādājam tādā banku sektorā, kas cīnās ar zemu rentabilitāti, un banku savienībā, kas nav tik integrēta, kādai tai vajadzētu būt – arī šo svarīgo aspektu risināšana vēl joprojām ieņem nozīmīgu vietu mūsu darba kārtībā.

Kāds ir Eiropas banku uzraudzības caurredzamības uzlabošanas mērķis un kā to panākt?

Banku savienības kontekstā mēs esam ieviesuši jaunu modeli visā euro zonā. Man ir iespaids, ka bankām un investoriem vēl joprojām ir grūti pilnībā izprast šo jauno modeli. Tas nozīmē, ka mums kā uzraugiem nepieciešams ieviest lielāku skaidrību par to, ko mēs darām, kāpēc mēs to darām un kā mēs to darām. Tas mūs padarīs arī prognozējamākus; galu galā banku uzraudzībai jānodrošina stabilitāte, nevis jāsagādā pārsteigumi. Saskaņā ar jauno krīžu pārvaldības institucionālo ietvaru investori būs pirmie, kam nāksies absorbēt zaudējumus, un bankas vairs nevarēs paļaujoties uz valdības atbalstu. Tāpēc investoriem jābūt labāk informētiem par banku stāvokli jomās, kur nepieciešami uzraudzības pasākumi. Pirmo soli ceļā uz labāku caurredzamību mēs spērām 2020. gada janvārī – pirmo reizi visā pastāvēšanas vēsturē mēs publicējām informāciju par katras konkrētas bankas uzraudzības kapitāla prasībām, kas noteiktas mūsu uzraudzības pārbaudes un novērtējuma procesa rezultātā, un sniedzām sīkāku informāciju par savu uzraudzības metodoloģiju. Tas sniedza bankām un investoriem dziļāku ieskatu Eiropas banku uzraudzības novērtējumā.

Runājot par bankām, rentabilitāte joprojām ieņem nozīmīgu vietu izaicinājumu sarakstā. Vai redzat gaismu tuneļa galā?

Manuprāt, mēs diemžēl joprojām esam diezgan tālu no izejas. Mani kā uzraugu bez šaubām stipri satrauc zemā banku rentabilitāte euro zonā. Bankas ar zemu peļņas līmeni nevar veidot kapitālu iekšēji un, ņemot vērā to zemos tirgus novērtējumus, tām var rasties grūtības piekļūt kapitāla tirgiem, rodoties šādai nepieciešamībai. Līdz ar to tās kļūst ievainojamākas. Ir acīmredzami, ka šis nav īstais laiks, lai bankas pelnītu naudu tradicionālā veidā, taču šī sarežģītā ārējā vide vēl tik drīz nemainīsies. Tāpēc bankām tas jāpieņem un jāpielāgojas – tām jāpieņem, ka situācija ir tāda, kāda tā ir, un, ka tām var nākties pielāgot savus uzņēmējdarbības modeļus, lai turpinātu darbību. Viskonkurētspējīgākās ir tās bankas, kuru izmaksas ir efektīvas, kuras tiek, kā mēs sakām, stratēģiski labi vadītas un kurās notiek kāda veida digitālā transformācija. Man diemžēl jāatzīst, ka pārējo banku virzība ir ļoti lēna. Tāpēc mēs cieši pārraudzīsim banku progresu un izdarīsim spiedienu uz tām, kuras atpaliek.

Vai izmaksu samazināšana pieder pie pasākumu kopuma, kas bankām jāīsteno? Ko bankas var darīt, lai samazinātu izmaksas?

Bankas pašpalīdzības pasākumu pamatā vajadzētu būt centieniem kļūt rentablākām jeb efektīvākām izmaksu ziņā. Euro zonas banku izdevumu un ienākumu attiecības rādītāji joprojām ir augsti – vidēji tās tērē aptuveni 65 centus, lai nopelnītu vienu euro, proti, daudz vairāk nekā to starptautiskie konkurenti. Taču galvenais ir izvairīties no taupības nepareizajās jomās. Piemēram, nedrīkstētu taupīt uz risku pārvaldības rēķina. Tāpat joprojām svarīgi ieguldīt līdzekļus jaunajās tehnoloģijās, jo tas var palīdzēt samazināt izmaksas nākotnē. Turklāt gaisā virmo arī dažas radikālākas idejas. Piemēram, bankas varētu apvienot saimnieciskas dabas pakalpojumus. Tas varētu palīdzēt sasniegt apjomradītus ietaupījumus un tādējādi samazināt izmaksas. Protams, šeit visefektīvākais līdzeklis būtu pilnvērtīga banku apvienošanās. Ja apvienošanās notiek pienācīgā veidā un apvienojas pareizās bankas, arī tā var palīdzēt samazināt izmaksas un pārorientēt uzņēmējdarbības modeli.

Tātad, vai būtu nepieciešama lielāka konsolidācija, proti, vairāk banku apvienošanos?

Man šķiet acīmredzami, ka euro zonas banku sektoram ir nepieciešams apvienoties. Pārlieku lielā kapacitāte ir daļa no rentabilitātes problēmas, līdz ar to tā ir jānovērš. Tātad – jā, gan iekšzemes, gan pārrobežu mēroga banku apvienošanās būtu noderīga. Valsts mēroga apvienošanās var radīt lielākus efektivitātes guvumus, piemēram, pateicoties tam, ka pārklājas izplatīšanas tīkli. Savukārt pārrobežu apvienošanās var palīdzēt diversificēt ieņēmumu avotus un attiecīgi arī riskus. Rezultātā bankas un visa finanšu sistēma kopumā būtu vairāk noturīga pret satricinājumiem. Es saprotu, ka, raugoties no individuālas bankas perspektīvas, zemās rentabilitātes un tirgus novērtējuma dēļ grūti rast argumentus apvienošanās labā. Taču, raugoties no visas sistēmas perspektīvas, ir maz ticams, ka zemās rentabilitātes un tirgus novērtējuma iemeslus var atrisināt bez zināmas sektora konsolidācijas.

Vai ECB var kaut ko darīt lietas labā?

Neraugoties uz to, ka es redzu konsolidācijas ekonomisko pamatojumu, mans uzdevums nav veicināt vai bremzēt šo procesu. Es varu tikai risināt potenciālos šķēršļus apvienošanās ceļā, jo īpaši, ja tie ietilpst manas kompetences jomā. Daļa sabiedrības, šķiet, uzskata, ka ECB mēģina ierobežot apvienošanos, pieprasot no apvienotajām iestādēm augstāku kapitāla līmeni. Tas ir nepareizs priekšstats, kuru es jau ilgāku laiku cenšos atspēkot. Šā gada laikā mēs turpināsim vēl precīzāk formulēt mūsu politiku attiecībā uz apvienošanos. Piemēram, kāda ir mūsu attieksme pret negatīvu nemateriālo vērtību? Kāds ir mūsu skatījums uz kapitāla pietiekamību bankās, kuras apvienojas? Mēs sniegsim atbildes uz šāda veida jautājumiem, lai nodrošinātu lielāku skaidrību.

Vai iespējama turpmāka integrācija Eiropā; piemēram, vai tiks pabeigta banku savienības izveide?

Banku tirgus dažādās valstīs, pat euro zonas ietvaros, joprojām ir sadrumstalots. Tās, galvenokārt, ir finanšu krīzes laikā īstenoto norobežošanas pasākumu sekas. Šie pasākumi vairojuši bailes, ka, bankai saskaroties ar satricinājumu, kapitāls un likviditāte var aizplūst no valsts, atstājot vietējos nodokļu maksātājus ar neapmaksātiem rēķiniem. Tāpēc mums jāpanāk lielāks progress, lai pilnībā izveidotu drošības tīklu banku savienības ietvaros. Zināms progress ir sasniegts, izveidojot Vienotā noregulējuma fonda drošības mehānismu, taču joprojām saglabājas pretrunas saistībā ar likviditātes jautājumiem noregulējuma procesā un jo īpaši Eiropas noguldījumu apdrošināšanas shēmas izveidi. Es ceru, ka progress drīzumā tiks panākts, taču es arī apzinos to, cik sarežģītas ir šīs debates.

Šeit rodas jautājums – ko vēl mēs varam darīt? Ja nemainīsies regulējums, vai mēs varam kaut ko darīt tā ietvaros? Viena no iespējām būtu ņemt vērā mītnes valstu bažas, nosakot prudenciālās prasības visai banku grupai – ja vietējais risks netiek novērsts diversifikācijas ceļā vai kompensēts apvienošanās ietvaros, to varētu atspoguļot grupas līmeņa prasībās. Vēl viena iespēja būtu iekļaut banku atveseļošanas plānos grupas iekšējā finansiālā atbalsta nolīgumus. Ja vēlamies integrētu aktīvu un pasīvu pārvaldību labos laikos, mums jāpārliecinās, ka tā darbosies arī krīzes apstākļos, nodrošinot uzticamus mehānismus, kuru īstenošanu var uzraudzīt ECB.

Tātad, vai šajā ziņā palīdz jaunais Eiropas krīžu pārvaldības ietvars?

Tas vien, ka šāds ietvars pastāv, jau ir nepārprotams uzlabojums. Taču jaunajam ietvaram joprojām ir daži trūkumi Eiropas līmenī. Faktiski tas vēl joprojām lielākoties ir nacionāla mēroga ietvars. Un tieši šī sadrumstalotība padara to mazāk efektīvu un mazāk lietderīgu, nekā tas varētu būt. Piemēram, banku likvidācijas procesā tiek izmantotas dažādas nacionālās pieejas, kas vēl joprojām ir ļoti atšķirīgas. Atšķiras arī noguldījumu garantiju shēmas un institucionālās aizsardzības shēmas, tāpat arī politikas nostājas attiecībā uz banku glābšanu, izmantojot valsts līdzekļus. Tas neveicina līdzvērtīgu apstākļu izveidi; tieši pretēji, tas apgrūtina iespēju mums kā uzraugiem piemērot mūsu rīcībā esošos rīkus. Tāpēc mums nepieciešams virzīties uz harmonizētāku sistēmu. Mēs varētu nedaudz vairāk pietuvoties, piemēram, Amerikas Savienoto Valstu pieejai un dibināt Eiropas līmeņa administratīvās likvidācijas rīku.

Lai panāktu progresu ceļā uz vienotu Eiropas banku tirgu, visticamāk, būs nepieciešams piešķirt mītnes valstīm adekvātus drošības mehānismus, lai tās varētu justies drošas, zūdot nacionālajām barjerām. Risinot šos jautājumus un uzlabojot krīžu pārvaldību, varētu mazināt iedomātās sākotnējās izmaksas, kas rastos, nojaucot dažas barjeras, kuras vēl joprojām norobežo nacionālos banku sektorus. Tikmēr mūsu pienākums ir izpētīt visus iespējamos veidus, kā panākt esošā tiesiskā ietvara piemērošanu tā, lai sekmētu visas grupas mēroga aktīvu un pasīvu pārvaldību banku savienībā. Piemēram, mums vajadzētu atrast veidus, kā izmantot rīcības brīvību, kas uzraugiem ir noteiktās jomās (piemēram, atbrīvojumi no likviditātes prasību piemērošanas atsevišķos gadījumos vai atbrīvojumi no lielo riska darījumu prasībām grupas ietvaros), lai sekmētu visas grupas mēroga aktīvu un pasīvu pārvaldību banku savienībā, kas rada pārliecību, ka krīzes apstākļos būs pieejams grupas atbalsts.

Bankas bieži apgalvo, ka stingrais regulējums daļēji rada to rentabilitātes problēmas. Vai, Jūsuprāt, šādas sūdzības ir pamatotas?

Regulatīvā reforma bija absolūti nepieciešama, ņemot vēra iepriekšējā ietvara nepilnības, kas atklājās finanšu krīzes laikā. Tāpēc, runājot par regulējuma izmaksām, mums ir jārunā arī par krīzes izmaksām. Bankas patiešām uzņemas regulējuma izmaksas, taču ne obligāti arī krīzes izmaksas – un tā bija sākotnējās problēmas daļa. Manuprāt, mums ir izdevies samazināt krīzes iespēju, maksājot par to saprātīgu cenu. Tātad – jā, es atbalstu regulatīvo reformu, t.sk. galīgo Bāzeles III regulējuma paketi. Un es esmu atkārtoti aicinājis to apņēmīgi īstenot šeit Eiropā.

Vienlaikus es apzinos slogu, ko liekam bankām uzņemties saistībā ar pārskatu sniegšanas prasībām. ECB jau ir pielikusi nopietnas pūles, lai atvieglotu šo slogu, īpaši mazākām un ne tik sarežģītām bankām. Un tomēr ir divi jautājumi, kas vēl jāatrisina. Pirmais ir lielais skaits iestāžu, kas pieprasa datus no bankām. Ja ECB, valstu uzraugu, valstu centrālo banku un makroprudenciālās uzraudzības iestāžu darbs būtu saskaņotāks, slogu bankām varētu samazināt. Otrkārt, bankām jāsniedz ne tikai regulārie pārskati – tās saņem arī ad hoc datu pieprasījumus. Šajā ziņā mums ir jāuzlabo veids, kādā mēs plānojam, nosakām prioritātes un informējam par gaidāmajiem pieprasījumiem.

Kādi vēl jautājumi bankām jārisina līdztekus rentabilitātei?

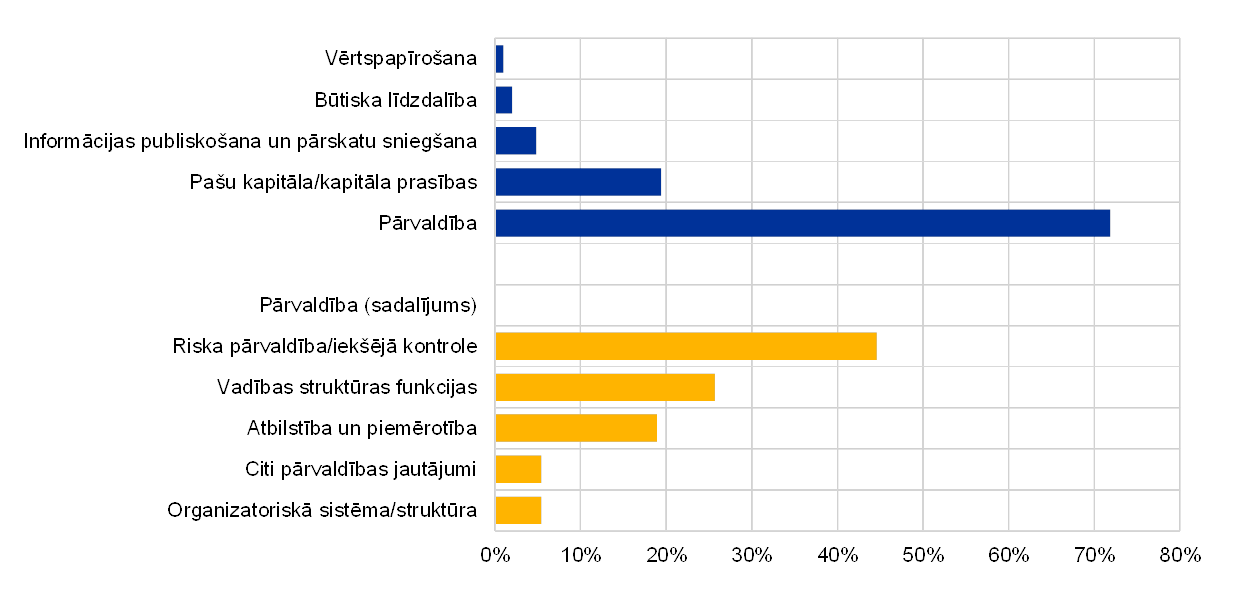

Mūsu novērtējumos ļoti bieži kā problēmjautājums parādās pārvaldība. Labākā prakse sākas ar bankas riska apetītei atbilstošām atlīdzības shēmām un aptver visus posmus līdz pat precīzu un savlaicīgu riska datu sniegšanai bankas valdei. Un, ņemot vērā dažus nesenus un plaši izskanējušus gadījumus, noziedzīgi iegūtu līdzekļu legalizācijas novēršanas kontroles mehānismi un procedūras joprojām ir nepietiekamas. Ir skaidrs – no visām bankām tiek sagaidīts, lai tās ieviestu spēcīgu pārvaldību un efektīvas risku pārvaldības sistēmas. Problēmas šajās jomās ātri izplatās un var radīt lielus sarežģījumus. Labs piemērs ir operacionālais risks. Šajā ziņā 2019. gadā situācija pasliktinājās, un lielākā daļa operacionālo zaudējumu radušies no ētikas riska, kas bieži vien atkal saistīts ar pārvaldības problēmām. Vēl viens operacionālā riska avots ir IT joma. Bankām kļūstot aizvien digitalizētākām, tās aizvien vairāk pakļautas kiberdrošības riskiem – vai vispārējiem IT riskiem, ko rada, piemēram, novecojušas sistēmas. Šo jautājumu mēs uztveram ļoti nopietni un veicam vairākas klātienes pārbaudes, kas veltītas IT jomai.

Vai klimata pārmaiņas rada bažas bankām un banku uzraugiem?

Klimata pārmaiņas rada bažas mums visiem un attiecīgi gaisā virmo daudzas tālejošas idejas. Daži, piemēram, uzskata, ka regulējumā jāparedz zaļās politikas atbalsta faktors; citiem vārdiem runājot, zaļo aktīvu gadījumā kapitāla prasībām jābūt zemākām. No uzraudzības viedokļa mūsu uzdevums ir nodrošināt, lai bankas būtu drošas un stabilas. Tāpēc visam, ko mēs darām, jābalstās uz riskiem, un šos riskus nepieciešams rūpīgi izanalizēt, pirms mēs pārejam pie politikas secinājumiem.

Tātad galvenais ir saprast, vai ir kādas darbības vai aktīvi, kas vairāk nekā citi pakļauti ar klimatu saistītiem riskiem un vides riskiem. Šajā ziņā pirmais nozīmīgais solis ir pašlaik izstrādes stadijā esošā ES ilgtspējīgas darbības klasifikācija, jo tā ļaus bankām identificēt ar klimatu saistītos un vides riskus un ziņot par tiem. Tas savukārt palīdzēs palielināt caurredzamību. Nākamais solis būtu segt jebkādus šāda veida riskus, kas atspoguļoti banku risku pārvaldības vai mūsu uzraudzības pārbaudes un novērtējuma procesā. Visbeidzot, šos riskus varētu iekļaut arī uzraudzības stresa testos. Mēs turpinām darbu visās šajās jomās, un lielākā daļa šā darba notiek Eiropas līmenī vai pat globālā līmenī. Piemēram, ECB piedalās Finanšu sistēmas ekoloģizācijas tīklā (Network for Greening the Financial System), kas apvieno vairāk nekā 50 institūciju visā pasaulē.

1. Banku uzraudzība 2019. gadā

1.1. Euro zonas banku sektors 2019. gadā

1.1.1. Euro zonas banku vispārējā noturība

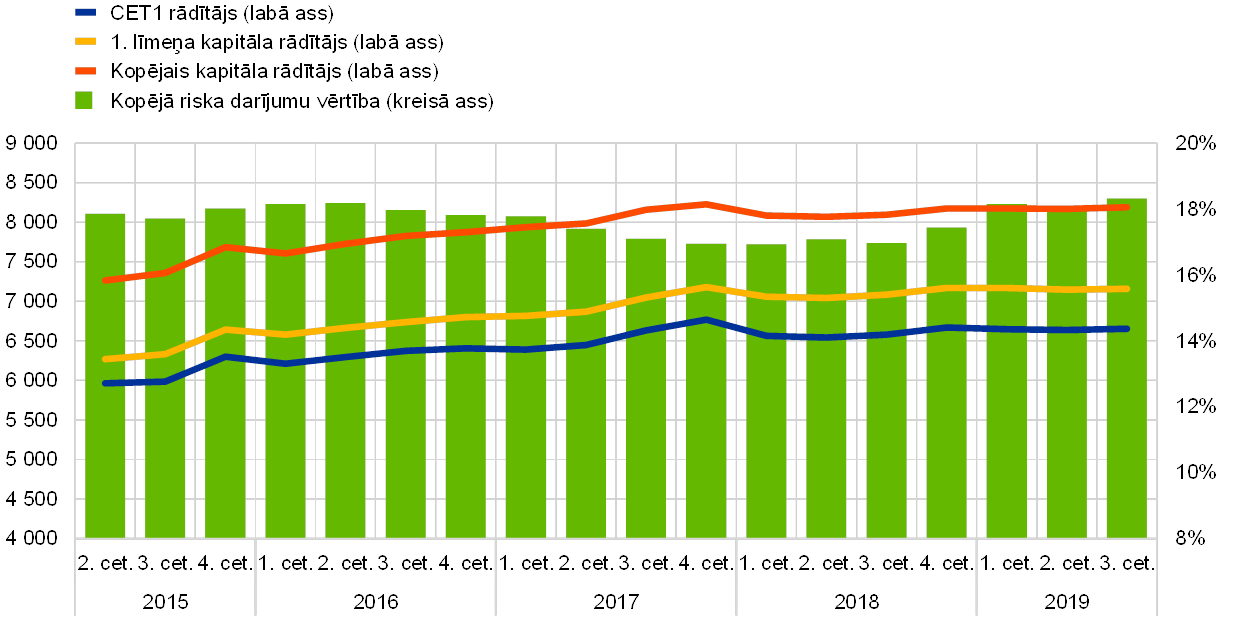

Pēdējo pārskata periodu laikā kapitāla un sviras rādītāji saglabājas kopumā stabili

Pēdējo pārskata periodu laikā kapitāla rādītāji saglabājas kopumā stabili (sk. 1. attēlu). Kopējais kapitāla rādītājs bija nedaudz palielinājies no 17.83% iepriekšējā gadā līdz 18.05% 2019. gada 3. ceturksnī. Pirmā līmeņa pamata kapitāla (CET1) rādītāja un 1. līmeņa kapitāla radītāja attīstības tendences bija līdzīgas, neraugoties uz nelielām svārstībām.

1. attēls

Kopējais nozīmīgo institūciju kapitāla rādītājs (pārejas definīcija)

(kreisā ass: mljrd. euro; labā ass: procenti)

Avots: ECB.

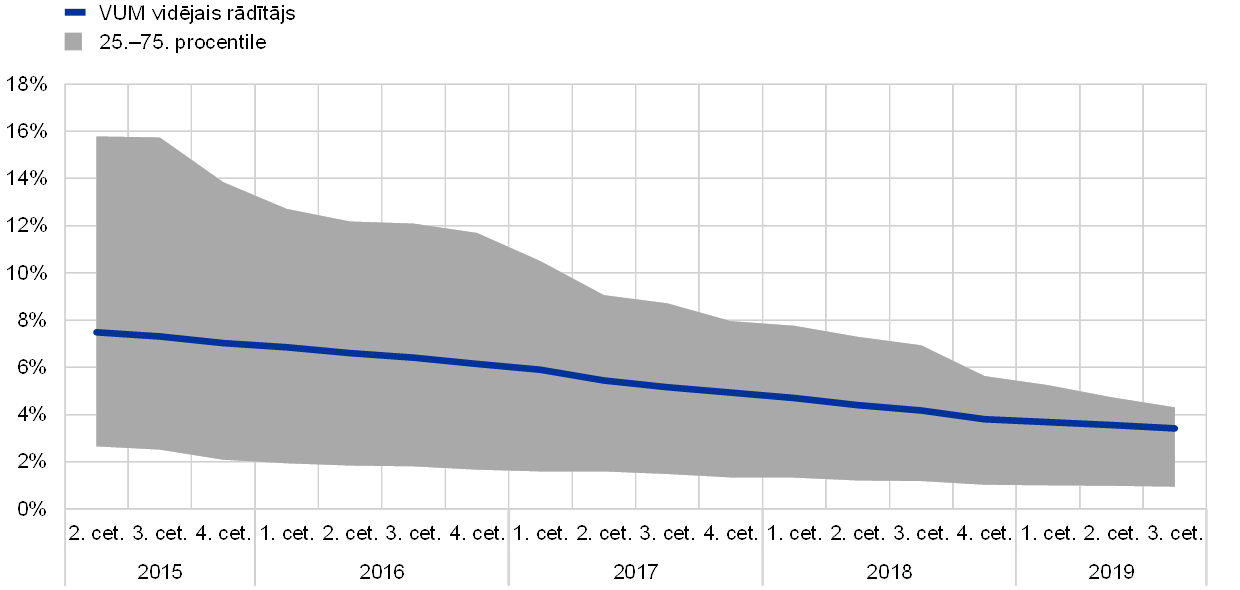

Nozīmīgo institūciju (NI) vidējais svērtais CET1 rādītājs pilnīgas ieviešanas gadījumā 2019. gada 4. ceturksnī saglabājās stabils 14.1% apmērā tāpat kā 2018. gada 3. ceturksnī (sk. 2. attēlu). 2019. gada pirmo triju ceturkšņu laikā nedaudz pieauga sviras rādītājs, 3. ceturksnī sasniedzot 5.42% (iepriekšējā gadā – 5.32%; sk. 3. attēlu).

2. attēls

NI CET1 rādītājs

Avots: ECB.

3. attēls

NI sviras rādītājs

(%)

Avots: ECB.

Joprojām bija vērojama apkopotās NI grupas likviditātes seguma rādītāja augšupvērsta tendence

Apkopotās NI grupas likviditātes seguma rādītājs (liquidity coverage ratio; LCR) turpināja neseno augšupvērsto tendenci, 2019. gada 3. ceturksnī veidojot 145.16%, kas ir 4.23 procentpunktu pieaugums, salīdzinot ar to pašu periodu iepriekšējā gadā (sk. 4. attēlu).

4. attēls

NI LCR

Avots: ECB.

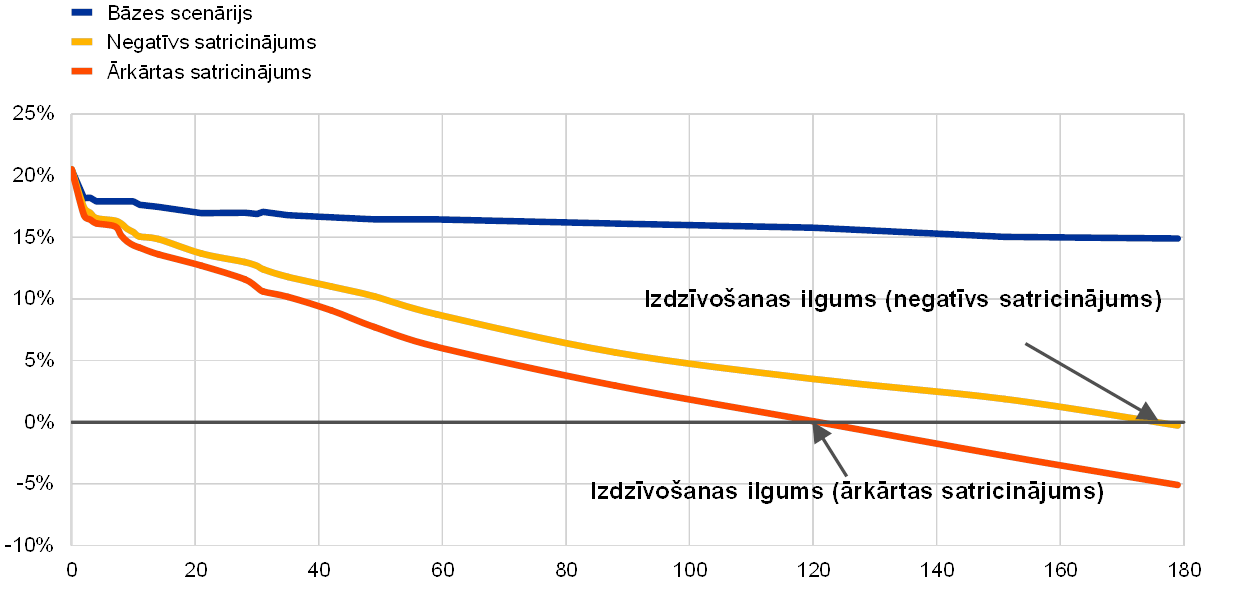

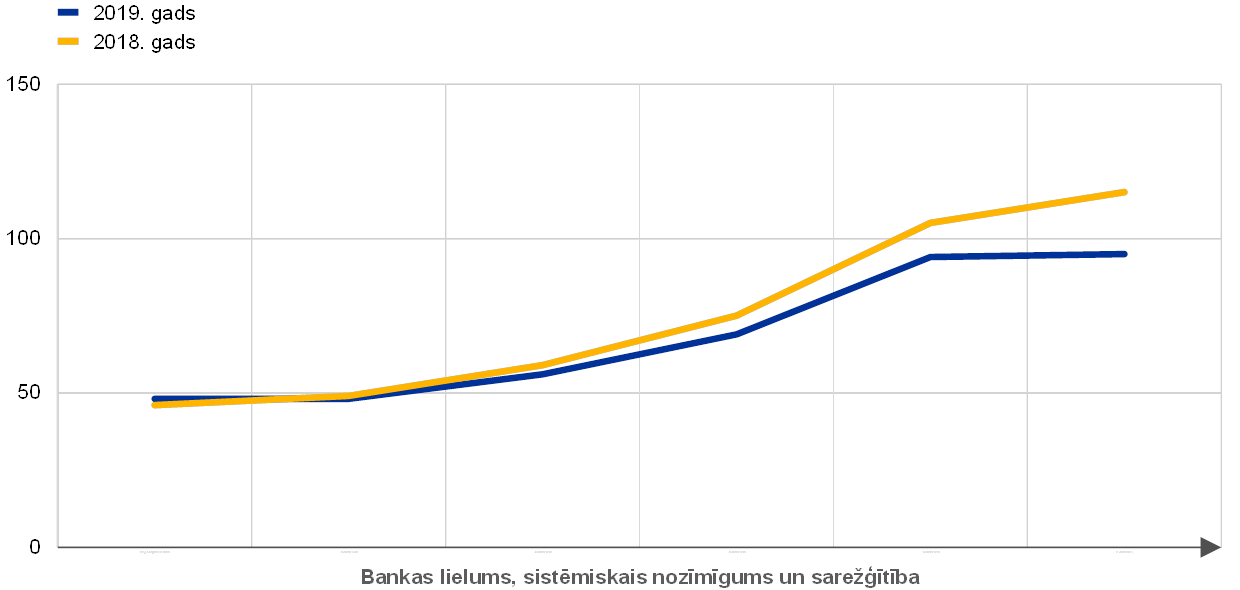

ECB banku uzraudzības funkcija veica likviditātes riska jutīguma analīzi – 2019. gada stresa testu

2019. gadā ECB Banku uzraudzības funkcija veica banku īstermiņa likviditātes riska padziļinātu izvērtēšanu sava gada uzraudzības stresa testa ietvaros. 2019. gada likviditātes riska jutīguma analīzes – stresa testa gaitā tika izvērtēta NI spēja izturēt specifisku likviditātes satricinājumu. Banku noturība pret negatīvu un ārkārtas satricinājumu tika izvērtēta, izmantojot uz nesenās krīzes epizožu pamata kalibrētus hipotētiskus stresa faktorus, bez jebkādām atsaucēm uz monetārās politikas lēmumiem.

ECB konstatēja, ka bankām kopumā ir pietiekamas likviditātes pozīcijas

Lielākajai daļai no 103 bankām, kuras piedalījās testā, bija vairāk nekā pietiekamas likviditātes rezerves un salīdzinoši gari izdzīvošanas ilgumi (sk. 5. attēlu). Mediānas uzrādītais izdzīvošanas ilgums bija aptuveni seši mēneši negatīva satricinājuma scenārijā un aptuveni četri mēneši ārkārtas satricinājuma scenārijā (sk. 6. attēlu). Gari izdzīvošanas ilgumi stresa apstākļos dod bankām vairāk laika, lai īstenotu finansējuma plānus ārkārtas situācijām.

5. attēls

Banku, kuru izdzīvošanas ilgums mazāks par sešiem mēnešiem, sadalījums katrā no scenārijiem

(kalendārās dienas; banku skaits)

Avots: ECB.

Piezīmes. Izdzīvošanas ilgumu definē kā periodu līdz pirmajai dienai, kad apkopotās neto likviditātes aizplūdes pārsniedz pieejamo līdzsvarošana spēju. Jo garāks izdzīvošanas ilgums, jo labākas bankas izredzes pārdzīvot likviditātes satricinājumu.

6. attēls

Mediānas neto likviditātes pozīcija

(kalendārās dienas; mediānas neto likviditātes pozīcija procentos no aktīvu kopsummas)

Avots: ECB.

Piezīmes. Neto likviditātes pozīcija ir apkopoto neto aizplūžu un pieejamās līdzsvarošanas spējas algebriskā summa. Izdzīvošanas ilgums ir periods līdz pirmajai dienai, kad neto likviditātes pozīcija kļūst negatīva.

Taču pastāv vairāki jautājumi, kuriem jāpievērš papildu uzmanība

Vispārīgais NI likviditātes stāvoklis 2019. gadā joprojām bija atbilstošs, tomēr ir vairākas jomas, kurās nepieciešama lielāka uzraudzības intensitāte: i) dažu ārvalstu valūtu (piemēram, ASV dolāra) likviditātes pozīcijas vairākām bankām ir zemas; ii) noteiktas bankas nodrošina neto likviditāti grupas iestādēm ārpus euro zonas, tādējādi pakļaujot sevi norobežojuma riskam; iii) vairākas bankas izmanto optimizācijas stratēģijas, kas uzlabo to atbilstību likviditātes rādītājiem, taču nodrošina tikai īslaicīgu likviditātes atbalstu; iv) nodrošinājuma pārvaldības prakses, t.sk. spēju ātri mobilizēt neapgrūtinātās likviditātes rezerves, daudzos gadījumos varētu uzlabot; v) bankas var nepietiekami novērtēt kredītreitinga pazemināšanās negatīvo ietekmi uz likviditāti. Tests palīdzēja atklāt arī ar likviditātes ziņošanu saistītās datu kvalitātes problēmas, kas nākotnē palīdzēs uzlabot uzraudzības informācijas kvalitāti.

Rezultātus varēja izmantot banku likviditātes gada novērtējumā, un uzraugi turpinās tiem sekot

Stresa testa rezultāti tika iekļauti banku likviditātes pietiekamības un risku pārvaldības novērtējumā. Taču tie tieši neietekmēja uzraudzības kapitāla prasības. Uzraugi ir veikuši atbilstošus kvalitatīvus un kvantitatīvus likviditātes pasākumus, lai risinātu stresa testā konstatētos jautājumus. Uzraugi apsprieda secinājumus ar katru banku gada uzraudzības pārbaudes un novērtējuma procesa (SREP) ietvaros un pēc vajadzības turpinās sekot konkrētu konstatējumu izpildei.

Arī MNI likviditātes un kapitāla pozīcijas 2019. gadā bija pietiekamas

Arī mazāk nozīmīgo iestāžu (MNI) likviditātes un kapitāla pozīcijas 2019. gadā bija pietiekamas – vidējais LCR 2. ceturksnī sasniedza vairāk nekā 200% un vidējais CET1 rādītājs bija ap 17%. Tomēr tika identificētas dažas problēmas, kas būtu jāmonitorē ciešāk, piemēram, būtiskas atmaksas termiņu neatbilstības un paļaušanās uz likviditātes grupām, apvienojot visu dalībnieku pieejamās drošības rezerves.

2019. gada laikā banku aktīvu kvalitāte turpināja uzlaboties

Visbeidzot, banku aktīvu kvalitāte ir uzlabojusies, kopējam ienākumus nenesošo kredītu rādītājam (INK rādītājam) pastāvīgi samazinoties no 4.17% 2018. gada 3. ceturksnī līdz 3.41% 2019. gada 3. ceturksnī (sk. 7. attēlu un 1.2.2. iedaļu). Tā paša perioda laikā būtiski samazinājās arī INK rādītāja izkliede starp bankām, kā norādīts 8. attēlā.

7. attēls

Aktīvu kvalitāte: NI ienākumus nenesošie kredīti un avansi

(kreisā ass: mljrd. euro; labā ass: procenti)

Avots: ECB.

8. attēls

NI INK rādītāju sadalījums

Avots: ECB.

1.1.2. Euro zonas banku vispārējie darbības rezultāti

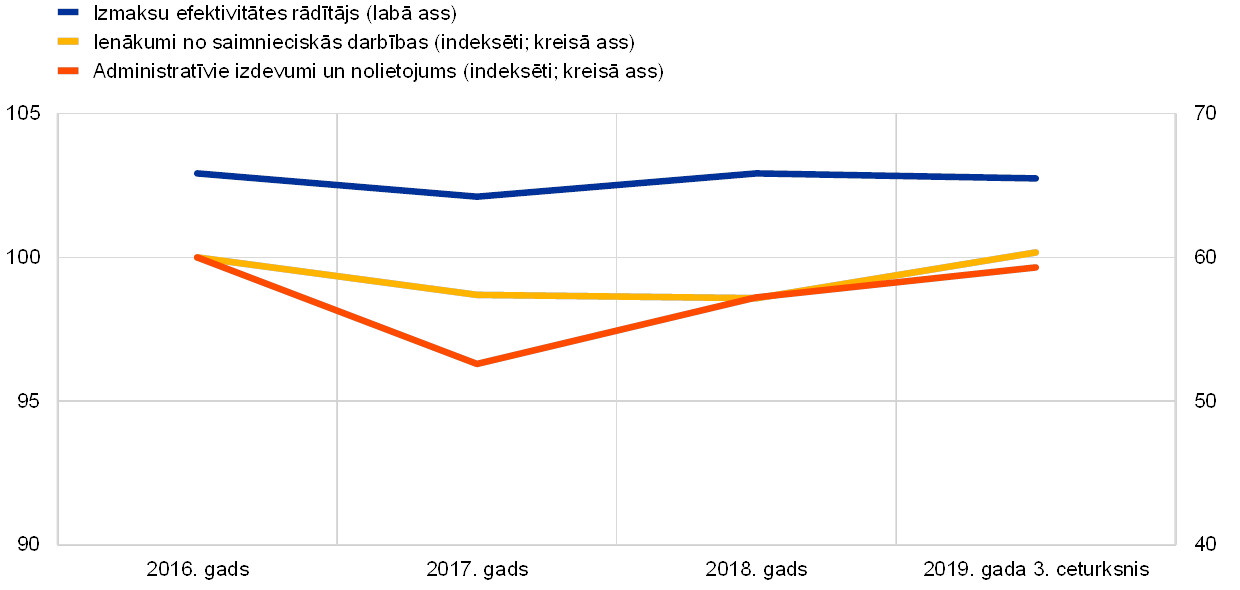

NI rentabilitāte līdz 2019. gada 2. ceturksnim samazinājās, bet izdevumu un ienākumu attiecības rādītāji saglabājās salīdzinoši augsti

2019. gadā euro zonas NI rentabilitāte joprojām bija zema, kopējai kapitāla atdevei gada izteiksmē 2019. gada 3. ceturksnī nedaudz samazinoties līdz 5.8% (2018. gada 4. ceturksnī – 6.2%; sk. 9. attēlu).[1] Kopumā kapitāla atdeve euro zonas NI bija zemāka nekā ASV bankās un daudzos gadījumos tā bija zemāka arī par pašu banku ziņotajām kapitāla izmaksām. Tas atspoguļojās arī zemajos vērtējumos, kas piešķirti lielākajai daļai biržas sarakstā iekļauto NI, kuru cenas un uzskaites vērtības attiecības rādītājs joprojām bija stipri mazāks par 1, radot grūtības piesaistīt līdzekļus vērtspapīru tirgos, ievērojami nemainot esošo akcionāru struktūru.

9. attēls

NI kapitāla atdeve sadalījumā pēc ienākumu avota

(% no kapitāla)

Avots: ECB banku uzraudzības statistika.

Piezīme. Dati par 3. ceturksni norādīti gada izteiksmē.

Apstākļos, kad pastāv bažas par neelastīgām izmaksu struktūrām, neto ienākumi pirms vērtības samazinājuma, uzkrājumiem un nodokļiem samazinājās attiecībā pret kapitālu, taču bija pārsvarā nemainīgi absolūtā izteiksmē. Turklāt tirdzniecības ienākumu pieaugumu neitralizēja negatīvie neto un citi pamatdarbības ienākumi.

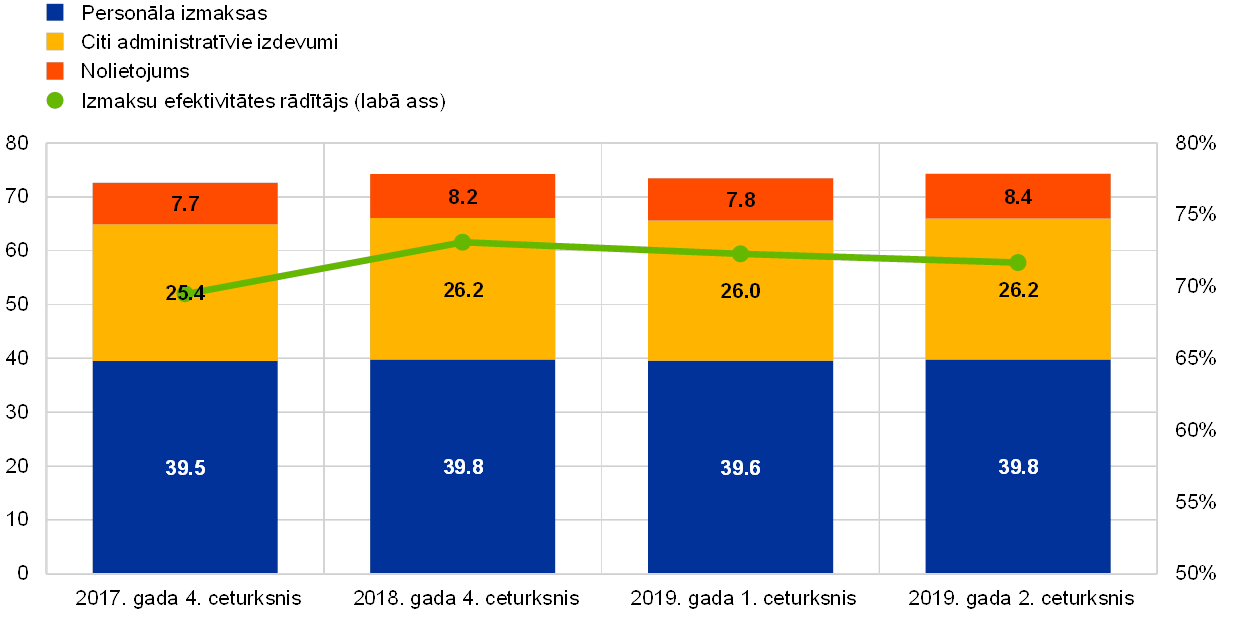

NI izdevumu un ienākumu attiecības rādītāji saglabājās salīdzinoši augsti (sk. 10. attēlu), atspoguļojot ne tikai nepietiekamu izmaksu efektivitāti, bet arī ar investīcijām digitalizācijā saistīto izdevumu un izmaksu restrukturizāciju. Vidējā termiņā digitalizācija var uzlabot izmaksu efektivitāti un dot bankām iespēju piedāvāt jaunus produktus un pakalpojumus. Tas ir svarīgi arī uzņēmējdarbības modeļu ilgtspējai, taču nozīmē tūlītējas izmaksas, savukārt labumu var gūt tikai ilgākā laika periodā.

10. attēls

NI izdevumu un ienākumu attiecības rādītāji un indeksētās komponentes

(%)

Avots: ECB banku uzraudzības statistika.

Salīdzinājumā ar iepriekšējā gada attiecīgo periodu 2019. gada pirmajos trīs ceturkšņos strauji pieauga vērtības samazinājuma un uzkrājumu plūsmas, beidzoties pēdējos gados novērotajai lejupvērstajai tendencei, kas noteica zemo līmeni 2018. gadā, un rodoties papildu spiedienam uz rentabilitāti. Pieaugums bija vispārējs un bija vērojams arī valstīs ar zemu ienākumu nenesošu kredītu (INK) atlikumu, ko galvenokārt noteica uzkrājumi jaunu INK gadījumā un banku nefinanšu aktīvu vērtības samazināšana saistībā ar to restrukturizācijas programmām.

Līdzīgi kā NI arī euro zonas MNI rentabilitātes līmenis bija ilgstoši zems. Īpaši MNI atkarība no procentu ienākumiem pakļauj tās ilgstoši zemu procentu likmju periodu negatīvām sekām, un to nelielais izmērs un pārsvarā reģionālā koncentrācija samazina to spēju diversificēt savus ienākumu avotus un samazināt izmaksas. Pēdējie aprēķini rāda, ka MNI vidējā kapitāla atdeve 2019. gada jūnijā bija tikai 5.1%, kas ir pavisam neliels uzlabojums salīdzinājumā ar 4.7% 2018. gada beigās.[2] Aktīvu pusē procentu ieņēmumi, kas ir lielākā MNI ienākumu komponente, 2019. gadā turpināja samazināties (sk. 11. attēls). Tomēr neto procentu ienākumi samazinājās tikai nedaudz, ņemot vērā vienlaicīgo procentu izdevumu kritumu. Visbeidzot, tāpat kā NI gadījumā, 2019. gada pirmajā pusē strauji pieauga arī MNI uzkrājumu plūsmas, palielinoties par apmēram 20% salīdzinājumā ar iepriekšējā gada atbilstošo periodu. Neraugoties uz to, MNI riska izmaksas, ko mēra kā finanšu vērtības samazinājuma attiecību pret kopējiem kredītiem, turpina būt salīdzinoši zema, veidojot apmēram 0.1% (kas ir mazāk nekā viena trešdaļa no NI riska izmaksām).

11. attēls

MNI procentu ieņēmumu, procentu izdevumu un neto procentu ienākumu attīstība

(mljrd. euro)

Avots: ECB banku uzraudzības statistika.

Piezīmes. Attēls balstās uz MNI mainīgo izlasi. Dati par 2019. gada 1. ceturksni un 2. ceturksni ir norādīti gada izteiksmē, izmantojot četru ceturkšņu izsekošanas metodi.

MNI turpināja pielikt pūles, lai ierobežotu vispārējos izdevumus (sk. 12. attēlu). Taču to izdevumu un ienākumu attiecības rādītāji saglabājās salīdzinoši augsti (2019. gada jūnijā – 72%). Tie praktiski nav mainījušies kopš 2018. gada beigām (73%) un joprojām ir augstāki par NI rādītājiem. Runājot par aktīvu kvalitāti, bažas joprojām izraisa lielais INK atlikums dažās MNI. Kopumā, bilanču sakārtošanas progress nedaudz palēninājās, bruto INK īpatsvaram 2019. gada 2. ceturksnī veidojot apmēram 2.71%, kas ir par 11 bāzes punktiem mazāk, salīdzinot ar 2018. gada decembri.

12. attēls

MNI izmaksu pārskats

(kreisā ass: mljrd. euro; labā ass: procenti)

Avots: ECB banku uzraudzības statistika.

Piezīmes. Attēls balstās uz MNI mainīgo izlasi. Dati par 2019. gada 1. ceturksni un 2. ceturksni ir norādīti gada izteiksmē, izmantojot četru ceturkšņu izsekošanas metodi.

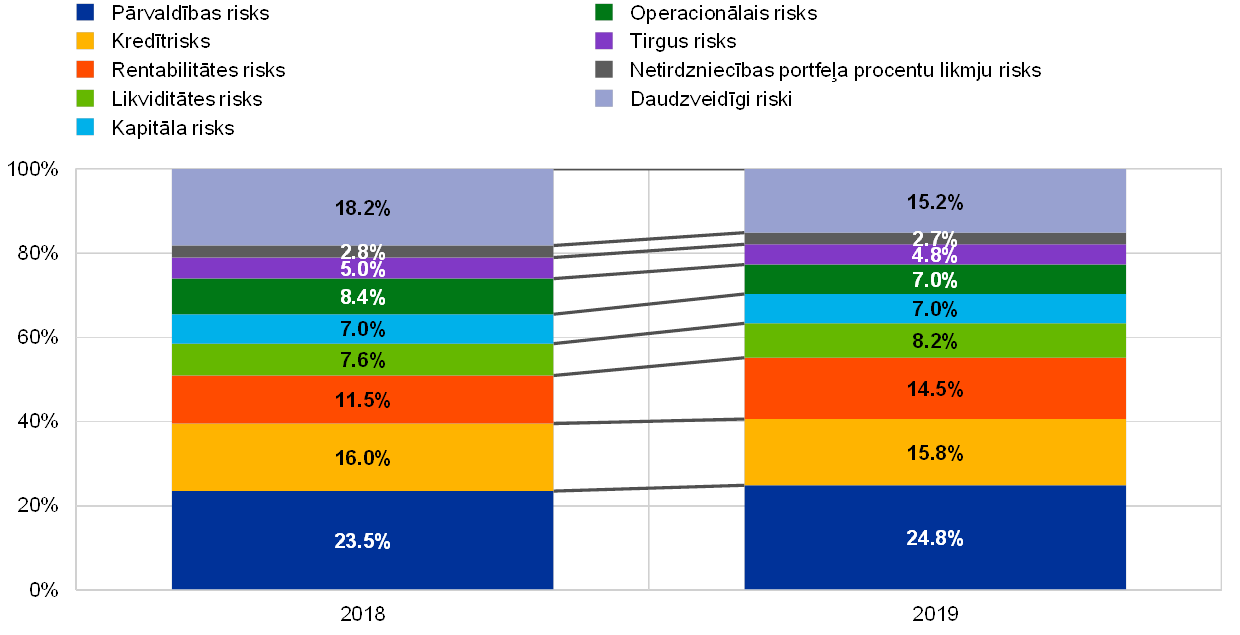

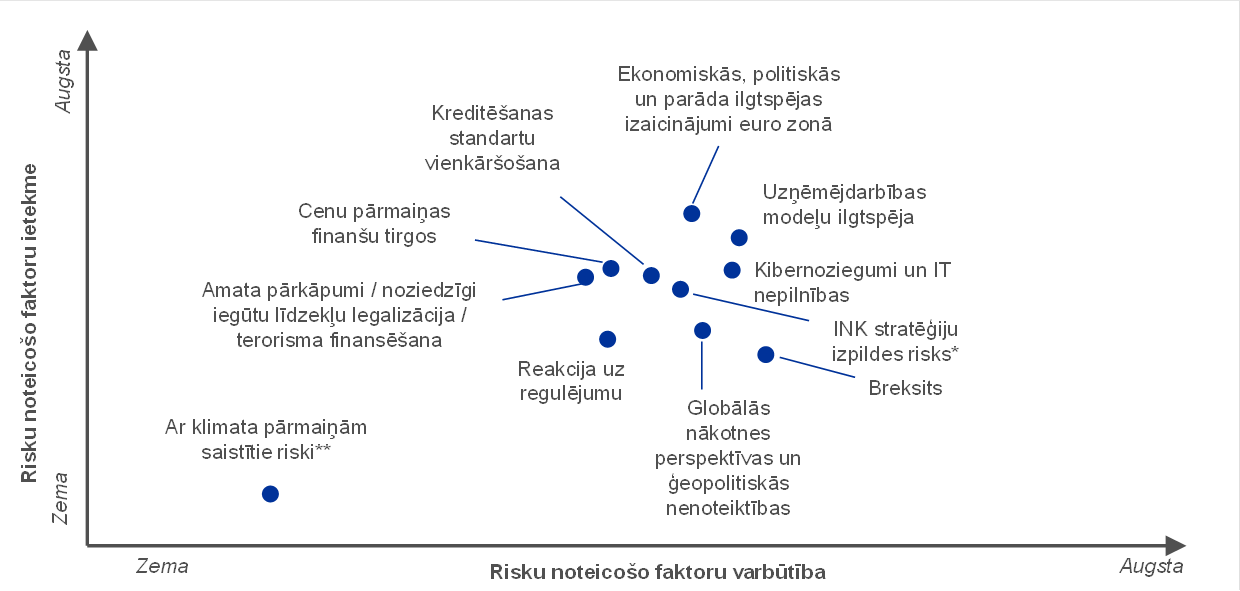

1.1.3. Galvenie riski banku sektorā

Par 2019. gada būtiskākajiem banku izaicinājumiem tika atzīta ģeopolitiskā nenoteiktība, INK, kibernoziegumi un IT darbības traucējumi

Ciešā sadarbībā ar valstu kompetentajām iestādēm ECB banku uzraudzības funkcija katru gadu identificē banku galvenos īstermiņa un vidējā termiņa riskus (divu līdz trīs gadu laikposmā). Pēc tam šos riskus publicē kā Vienotā uzraudzības mehānisma (VUM) risku karti. 2018. gadā tika identificēti šādi galvenie risku noteicošie faktori 2019. gadam un turpmākajiem gadiem – ģeopolitiskā nenoteiktība, INK atlikums un potenciālā INK veidošanās nākotnē, kā arī kibernoziegumi un IT darbības traucējumi. Starp citiem identificētajiem riskiem jāmin cenu pārmaiņas finanšu tirgos, zemo procentu likmju vide un banku reakcija uz regulējumu.

Ģeopolitiskā nenoteiktība veidoja galveno risku euro zonas ekonomikai

Ģeopolitiskā nenoteiktība tika uzskatīta par galveno risku globālajiem finanšu tirgiem un euro zonas ekonomikai. Aizvien augošie tirdzniecības saspīlējumi un paaugstinātā ģeopolitiskā nenoteiktība negatīvi ietekmēja globālā IKP izaugsmi. IKP joprojām bija zems visā 2019. gada laikā. Turklāt būtisks nenoteiktības avots joprojām bija breksits, kura dēļ bankām un uzraugiem bija jāgatavojas visiem iespējamajiem scenārijiem. Kopā ar lielāku ģeopolitisko nenoteiktību dažās euro zonas valstīs šīs norises turpināja ietekmēt ekonomikas nākotnes perspektīvas euro zonā, kas 2019. gadā pasliktinājās.

INK īpatsvars euro zonā turpināja kristies

Neraugoties uz nepārtraukto INK īpatsvara kritumu euro zonā, augstais INK līmenis lielā daļā euro zonas banku joprojām izraisīja bažas. Ieviešot INK samazināšanas stratēģijas, šīs bankas panāca ievērojamu progresu sava esošā INK atlikuma samazināšanā. 2019. gada 3. ceturksnī NI INK īpatsvars saruka līdz 3.41%, taču joprojām pārsniedza pirmskrīzes līmeni. Tāpēc jāveic papildu pasākumi, lai nodrošinātu INK stratēģiju īstenošanu, īpaši tāpēc, ka reālā IKP izaugsme tuvākajā laikā, kā sagaidāms, saglabāsies lēna.

Kreditēšanas standartu atvieglošana varētu izraisīt turpmāku INK veidošanos

Banku nepārtrauktā tiekšanās pēc peļņas varētu izraisīt turpmāku INK veidošanos. 2019. gadā nedaudz vājinājās iepriekšējos gados vērojamā kreditēšanas standartu atvieglošanas tendence. Taču 2019. gada divos ceturkšņos euro zonas bankas joprojām noteica nedaudz mazāk stingrus kredīta standartus, izsniedzot kredītus uzņēmumiem un kredītus mājsaimniecībām mājokļa iegādei.[3] Turklāt NI kļuva pat vēl aktīvākas pārfinansēto kredītu tirgū, akceptējot rekordzemu līgumā noteikto aizsardzību.

Nepārtrauktas digitalizācijas rezultātā palielinās ar IT un kibernoziegumiem saistītie riski

Pieaugošā tendence digitalizēt finanšu pakalpojumus potenciāli vājina banku noturību pret kibernoziegumiem un IT darbības traucējumiem. Bankas aizvien vairāk paļaujas un digitāliem procesiem un ir spiestas ieviest papildu tehnoloģijas, lai kļūtu efektīvākas un apmierinātu mainīgās klientu vēlmes. Taču daudzas NI joprojām strādā ar jau esošajām IT sistēmām un tām ir pilnībā jāmodernizē savas IT infrastruktūras, kas varētu palēnināt šo procesu un/vai sadārdzināt to. Vienlaikus papildu riskus izraisa kibernoziegumi ar spēcīgu kolektīvu ļaunprātīgu nodomu.

Finanšu tirgos turpinājās būtisks pārcenošanas risks

Ņemot vērā nepārtraukto tiekšanos pēc peļņas, 2019. gadā joprojām pastāvēja ievērojams pārcenošanas risks finanšu tirgos. Riska prēmijas saglabājās zemas visa gada laikā, neraugoties uz atsevišķām paaugstinātas finanšu tirgus svārstīguma epizodēm uz paaugstinātu tirdzniecības saspīlējumu fona. Lai gan publiskā sektora parāda ilgtspēja euro zonā caurmērā uzlabojās, vairāku atsevišķu valstu parāda līmeņi bija joprojām paaugstināti, padarot tās neaizsargātas pret iespējamo valsts pārcenošanu.

Banku rentabilitāte joprojām bija zema

NI turpināja cīnīties ar zemu rentabilitāti, jo ilgstoša zemo procentu likmju perioda perspektīva un intensīvā konkurence radīja spiedienu uz to spēju gūt ienākumus. 2019. gadā vairāk nekā pusei NI kapitāla atdeve bija zemāka par to aprēķinātajām kapitāla izmaksām. Neraugoties uz nelielo kapitāla atdeves uzlabojumu 2018. gadā, tās pārskatīja un samazināja savas rentabilitātes prognozes, paredzot prognozētās 2019. gada un 2020. gada kapitāla atdeves kritumu, un, ja makroekonomiskie apstākļi euro zonā pasliktināsies, lejupvērstā tendence banku prognozēs varētu vēl pastiprināties.

Lai gan 2019. gadā bija vērojamas noteiktas pārmaiņas riskos, iepriekš aprakstītie galvenie risku noteicošie faktori saglabā savu nozīmīgumu arī turpmākajos gados (risku nākotnes perspektīvas 2020. gadam un turpmākam laika periodam sk. 1.6. iedaļā).

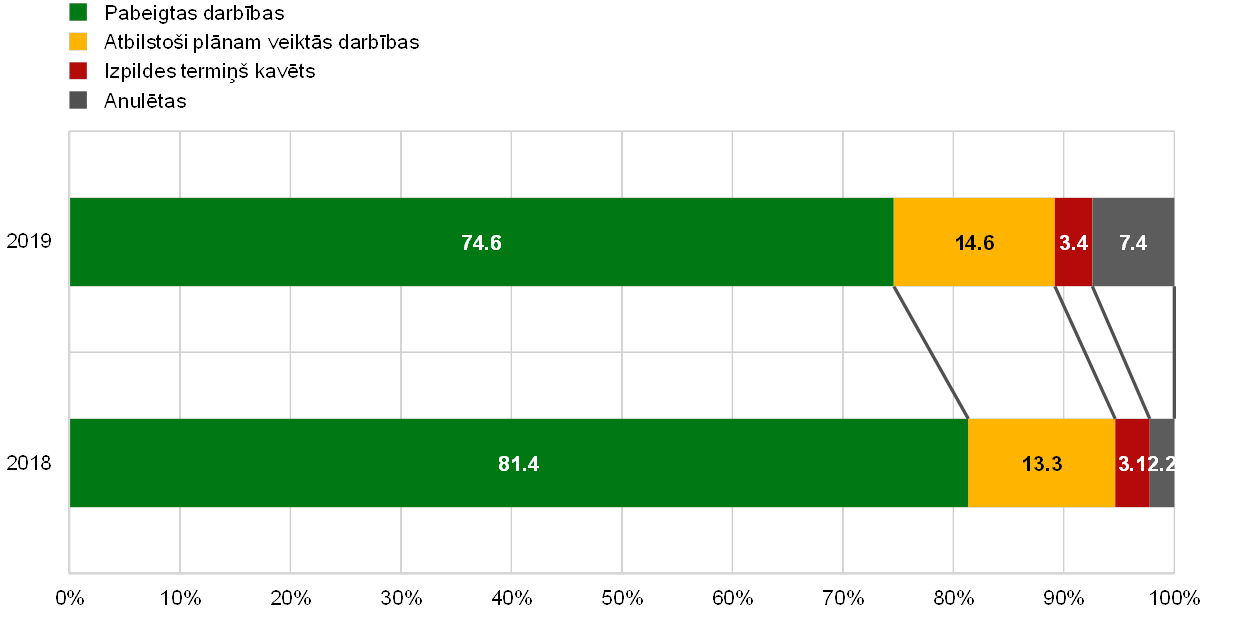

1.2. Uzraudzības prioritātes un projekti 2019. gadā

1.2.1. Uzraudzības prioritāšu apskats 2019. gadā

Uzraudzības prioritātes iezīmē uzraudzības jomas, kam ECB banku uzraudzības jomā jāpievērš īpaša uzmanība nākamajā gadā. Tās apspriež un apstiprina ECB Uzraudzības valde, un to pamatā ir novērtējums par galvenajiem riskiem, ar ko saskaras uzraudzītās bankas (sk. 1.1. iedaļu) pašreizējā ekonomikas, regulējošo prasību un uzraudzības vidē. Tajās tiek ņemtas vērā arī kopējo uzraudzības komandu (KUK) ikdienas uzraudzības darbā identificētās tematiskās tendences un klātienes pārbaudēs gūtie ieskati. Prioritātes pārskata reizi gadā un tās ir būtisks instruments, lai visās bankās pienācīgi saskaņotā, samērīgā un lietpratīgā veidā koordinētu uzraudzības darbības. Tādējādi tās veicina līdzvērtīgus apstākļus un lielāku uzraudzības ietekmi. Tālāk šai iedaļā izklāstītas uzraudzības prioritātes 2019. gadā un ar tām saistītie projekti (sk. arī 1. shēmu).

1. shēma

Uzraudzības prioritātes 2019. gadā

Avots: ECB.

* Grozīta darbība

** Jauna darbība/prioritātes joma 2019. gadā

1) Ienākumus nenesoši kredīti.

2) Iekšējā kapitāla un likviditātes pietiekamības novērtēšanas procesi.

3) Lai gan pašlaik īpašs likviditātes riska stresa tests vēl netiek plānots, 2020. gadā tiks veikts ES mēroga stresa testa uzdevums un tas ietvers dažāda veida riskus.

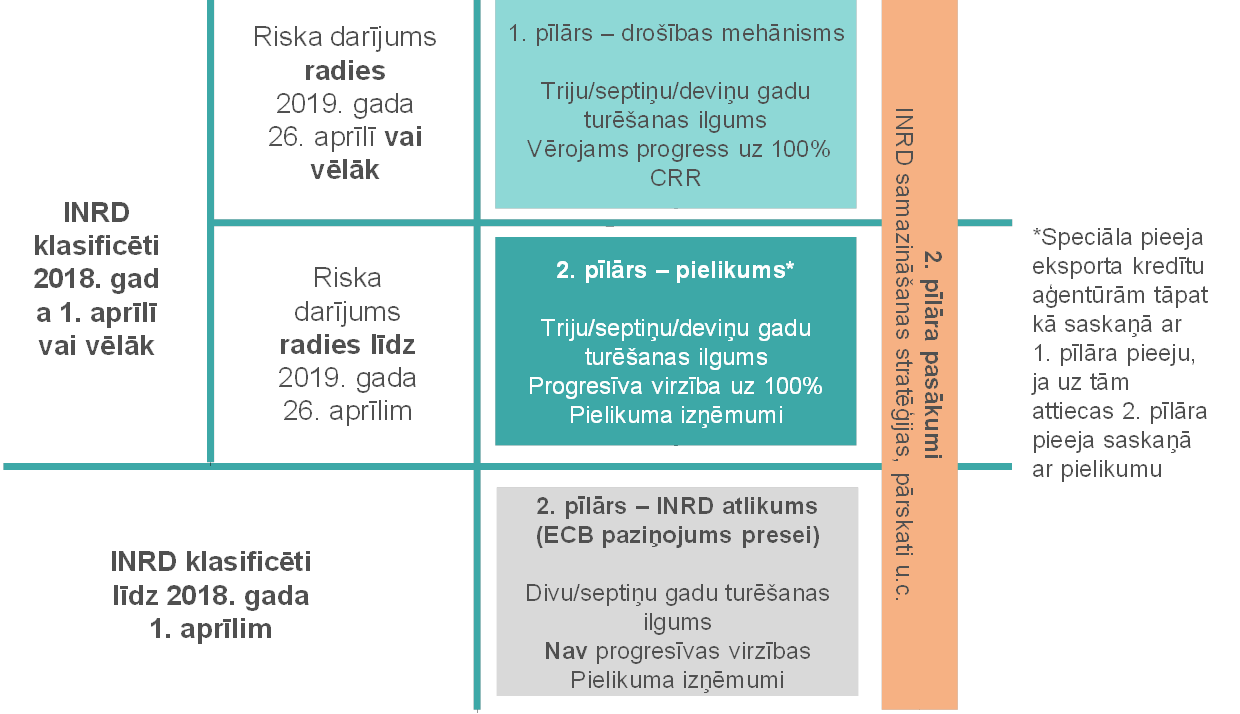

1.2.2. Darbs ar INK

2019. gadā ECB nolēma pārskatīt savas uzraudzības gaidas attiecībā uz prudenciālo uzkrājumu veidošanu jauniem ienākumus nenesošiem riska darījumiem (INRD), kas noteiktas "ECB norādījumu bankām par ienākumus nenesošiem kredītiem pielikumā" (turpmāk tekstā – Pielikums). Šāds lēmums tika pieņemts, ņemot vērā Regulas (ES) 2019/630[4], kas nosaka 1. pīlāra pieeju INRD, pieņemšanu. Jaunā regula stājās spēkā 2019. gada 26. aprīlī un papildina esošos prudenciālos noteikumus. Pielikums tika pārskatīts, ņemot vērā ECB apņemšanos vēlreiz pārskatīt uzraudzības gaidas attiecībā uz jauniem INRD pēc jaunā regulējuma par 1. pīlāra pieeju INRD apstiprināšanas.

Galvenās atšķirības starp 2. pīlāra un 1. pīlāra pieeju

Tika identificētas trīs pamata atšķirības starp jauno 1. pīlāra INRD pieeju un ECB 2. pīlāra pieeju.

- Pirmkārt, 1. pīlāra INRD pieeja nosaka visām bankām pienākumu veikt atskaitījumu no pašu kapitāla, ja INRD netiek pietiekami segti no uzkrājumiem vai citām korekcijām automātiskā veidā. Šī ir juridiski saistoša prasība, savukārt ECB uzraudzības gaidas attiecībā uz NI prudenciālo uzkrājumu veidošanu saskaņā ar 2. pīlāra pieeju nav juridiski saistošas. Konkrētāk, uzraudzības gaidas ir i) uzraudzības dialoga sākuma punkts; ii) atkarīgas no katrā atsevišķā gadījumā veikta novērtējuma; iii) uzraudzības pasākums, ko var piemērot saskaņā ar 2. pīlāra ietvaru SREP cikla laikā.

- Otrkārt, 1. pīlāra INRD pieeja un uzraudzības pieeja jaunajiem un esošajiem INK saskaņā ar 2. pīlāru nedaudz atšķīrās ieviešanas termiņa ziņā. Turklāt atšķīrās arī veidi, kādos tiek nonākts pie korekcijām ECB 2. pīlāra pieejas gadījumā, un pilnas īstenošanas 1. pīlāra ietvara gadījumā.

- Treškārt, pastāv būtiska atšķirība tvēruma ziņā. 1. pīlāra pieeja INRD attiecas tikai uz tiem INRD, kas veidosies saistībā ar jauniem kredītiem, kuri izsniegti sākot ar 2019. gada 26. aprīli, un neattiecas uz i) esošo INRD atlikumu; ii) uz pilnu esošo pirms 2019. gada 26. aprīļa izsniegto ienākumus nesošo kredītu kopumu banku bilancēs, kuri nākotnē varētu kļūt par INRD. Attiecīgi uzraugu rīcībā bija jābūt līdzeklim šā potenciālā riska novēršanai – ECB 2. pīlāra pieeja nodrošināja šādu līdzekli.

Korekcijas 2. pīlāra pieejā jauniem INRD bija saistītas ar tvērumu un ieviešanas termiņiem

Pēc galveno atšķirību noteikšanas ECB nolēma koriģēt savas uzraudzības gaidas attiecībā uz prudenciālo uzkrājumu veidošanu jauniem INRD. Mērķis bija vienkāršot un harmonizēt vispārīgo pieeju INRD. Pirmkārt, Pielikumā noteiktās uzraudzības gaidas attiecībā uz jauniem INRD saskaņā ar 2. pīlāra pieeju aptvers tikai riska darījumus, uz kuriem neattiecas 1. pīlāra pieeja, lai izvairītos no pārklāšanās, proti, situācijas, kad viens un tas pats riska darījums ir pakļauts gan 1. pīlāra, gan 2. pīlāra pasākumiem. Attiecīgi uz INRD, ko veido pēc 2019. gada 26. aprīļa un turpmākajā periodā izsniegtie kredīti, principā attieksies tikai 1. pīlārs. Otrkārt, attiecīgie laikposmi (proti, turēšanas ilguma periodi) INRD, ko veido pirms 2019. gada 26. aprīļa izsniegtie kredīti, mainīsies no diviem/septiņiem gadiem uz trim/septiņiem/deviņiem gadiem, lai tos pielāgotu laikposmiem, ko paredz 1. pīlāra ietvars.[5] Proti, tiek sagaidīts, ka uz Pielikuma tvērumā iekļautajiem INRD tiks attiecināts triju/septiņu/deviņu gadu turēšanas ilgums nenodrošinātiem/nodrošinātiem (izņemot ar nekustamo īpašumu)/ar nekustamo īpašumu nodrošinātiem INRD to virzībā uz pilnīgu ieviešanu (t.i., 100% seguma līmeni) tāpat kā 1. pīlāra ietvarā.[6]

Uzraudzības gaidas attiecībā uz INRD atlikumu nemainās

Uzraudzības gaidas attiecībā uz INRD atlikumu (t.i., kredītiem, kas 2018. gada 31. martā klasificēti kā INRD) nemainās, saglabājot iepriekšējo sākumpunktu, proti, divu/septiņu gadu turēšanas ilgumu nodrošinātiem/nenodrošinātiem INRD, piemērojot rekomendācijas par uzraudzības segumu un virzību uz pilnu ieviešanu, kā izklāstīts SREP vēstulēs.[7] Galvenā prioritāte bija strauja INRD atlikuma samazināšana, lai nodrošinātu, ka banku bilances tiek "attīrītas", pirms ekonomiskie apstākļi kļūst nelabvēlīgāki.

Gan attiecībā uz INRD atlikumu, gan jaunajiem INRD ECB joprojām ņems vērā īpašus apstākļus, kuru rezultātā prudenciālo uzkrājumu līmeņa gaidas nav piemērojamas

Pārējie Pielikumā norādītie 2. pīlāra ietvarā paredzētās pieejas jaunajiem INRD aspekti nemainījās. Gan attiecībā uz INRD atlikumu, gan jaunajiem INRD, novērtējot novirzes no gaidām attiecībā uz uzraudzības segumu saskaņā ar 2. pīlāra pieeju, cita starpā joprojām tiks apsvērti īpaši apstākļi, kuru rezultātā prudenciālo uzkrājumu līmeņa gaidas varētu nebūt piemērojamas konkrētam portfelim/riska darījumam.

Kopsavilkums par koriģēto uzraudzības pieeju INRD segumam

Apkopojot iepriekš minēto, ECB uzraudzības gaidas attiecībā uz jaunajiem INRD attiecas tikai uz tiem INRD, ko veido pirms 2019. gada 26. aprīļa izsniegtie kredīti, kuri nav pakļauti 1. pīlāra INRD pieejai[8]. INRD, ko veido pēc 2019. gada 26. aprīļa izsniegtie kredīti, ir pakļauti 1. pīlāra INRD pieejai un ECB pievērš pastiprinātu uzmanību no tiem izrietošajiem riskiem. Attiecībā uz visiem jaunajiem INRD, neatkarīgi no riska darījuma rašanās datuma, tiek izmantoti vienādi ieviešanas termiņi un nodrošināto riska darījumu dalījums. Tiem arī tiek piemērota vienāda pieeja attiecībā uz jebkurām INRD daļām, kuras garantējusi vai apdrošinājusi oficiāla eksporta kredītu aģentūra, tādējādi vienkāršojot pārskatu sniegšana par jaunajiem INRD (sk. 2. shēmu).

2. shēma

Pārskats par uzraudzības un regulatīvo pieeju uzkrājumu veidošanai INRD

Avots: ECB.

Ar Eiropas Banku iestādes publicētajām INRD pamatnostādnēm saistītie aspekti

ECB paziņoja EBI par savu nodomu ievērot EBI pamatnostādnes

Uzraudzības pieeja INRD vēl vairāk nostiprinājās 2018. gada beigās, kad Eiropas Banku iestāde (EBI) publicēja divas pamatnostādnes par INRD: i) 2018. gada 31. oktobra pamatnostādnes par ienākumus nenesošu un pārskatītu riska darījumu pārvaldību (EBA/GL/2018/06); ii) 2018. gada 17. decembra pamatnostādnes par ienākumus nenesošu un pārskatītu riska darījumu atklāšanu (EBA/GL/2018/10). ECB paziņoja EBI par savu nodomu ievērot iepriekš minētās EBI INRD pamatnostādnes.[9]

Darbs ar esošo INK atlikumu – banku INK atlikuma samazināšanas stratēģiju progress un novērtējums

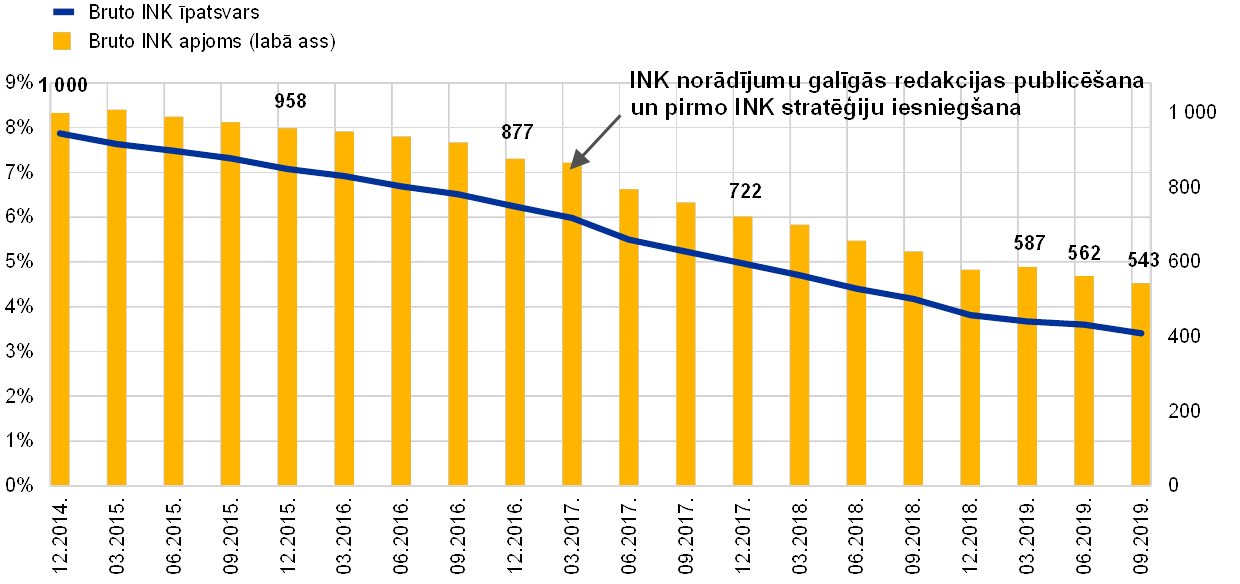

Kopš 2014. gada decembra NI turējumā esošo INK atlikums samazinājies par vairāk nekā 40%

Eiropas banku uzraudzības darbības sākumā NI turējumā esošo INK atlikums veidoja aptuveni 1 trlj. euro (INK īpatsvars – 8%). 2019. gada septembrī tas bija samazinājies līdz 543 mljrd. euro (INK īpatsvars 3.41% apmērā), proti, kopš 2014. gada decembra INK atlikums bija sarucis par apmēram 46% (sk. 13. attēlu). 2017. gada INK atlikuma samazināšanās temps kļuva straujāks, jo īpaši valstīs ar augstu INK īpatsvaru. Tas sakrita ar ECB Norādījumu bankām par ienākumus nenesošiem kredītiem (turpmāk tekstā – INK Norādījumi) publicēšanu 2017. gada martā, kuros izklāstītas ECB Banku uzraudzības gaidas attiecībā uz INK pārvaldību. 13. attēls atspoguļo INK atlikuma attīstības tendences visām NI.

13. attēls

NI INK attīstības tendences

(kreisā ass: %; labā ass: mljrd. euro)

Avots: ECB.

NI ar augstu INK īpatsvaru pirmo reizi INK stratēģijas iesniedza 2017. gadā, un kopš tā laika tās divreiz aktualizētas

INK Norādījumos izklāstītas gaidas attiecībā uz to, kā bankām būtu jāpārvalda INK atlikums.[10] Šo Norādījumu pēckontroles ietvaros ECB lūdza NI ar augstākiem INK līmeņiem (turpmāk tekstā – augsta līmeņa INK bankas) iesniegt savas INK un pārņemto aktīvu samazināšanas stratēģijas un definēt portfeļa līmeņa samazināšanas mērķus vidējā termiņā. 2017. gadā šīs NI pirmo reizi iesniedza INK stratēģijas ECB un kopš tā laika tās divreiz aktualizēja.

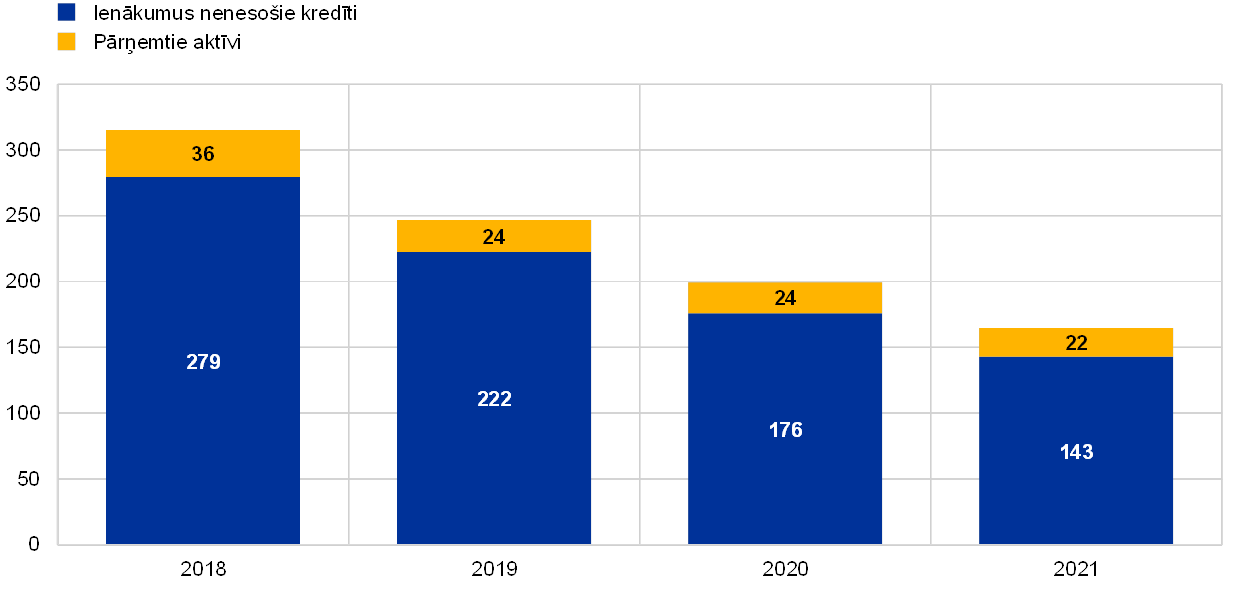

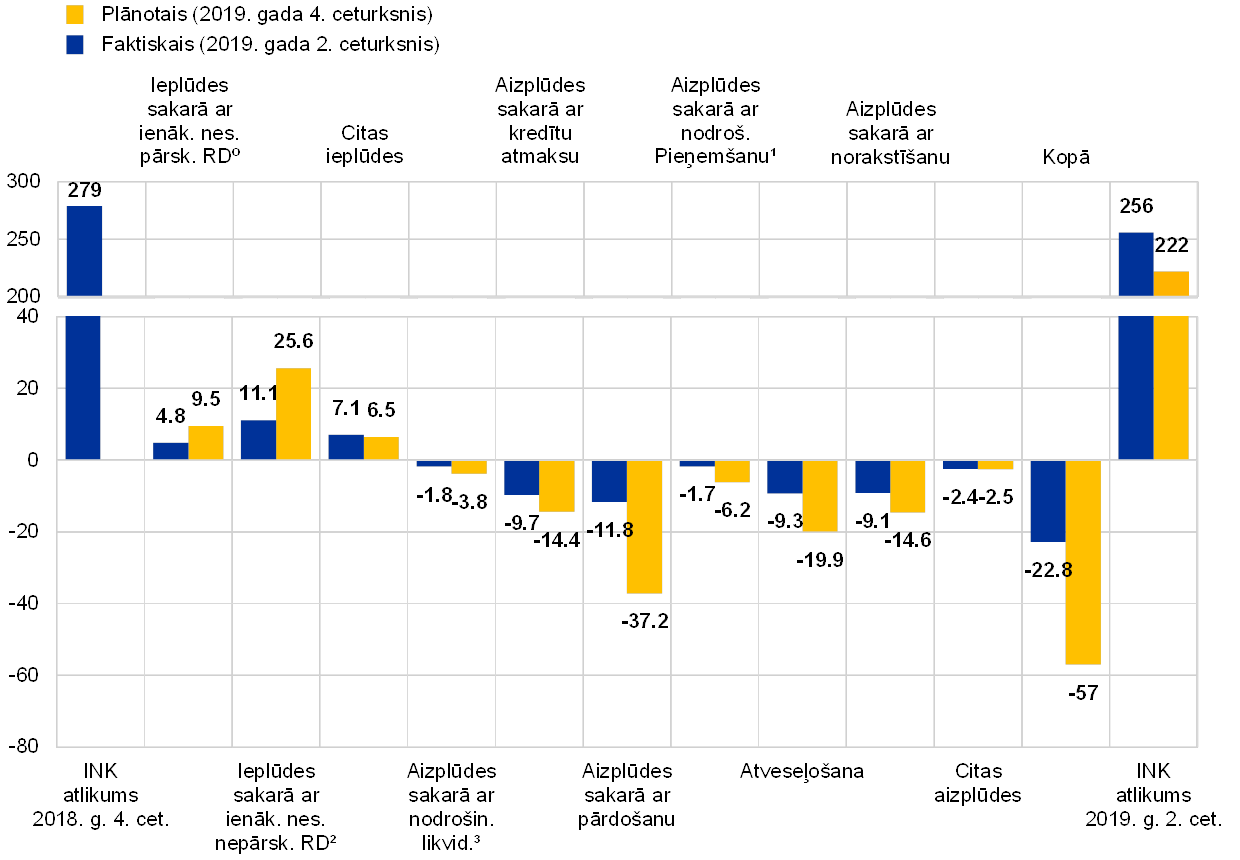

2019. gada INK stratēģijas paredzēja INK atlikuma samazinājumu par 50% triju gadu laikposmā

2019. gadā iesniegtās INK stratēģijas paredzēja INK atlikuma bruto samazinājumu apmēram 50% apmērā no 2018. gada beigām līdz 2021. gada beigām. 14. un 15. attēlā norādīti ienākumus nenesošu aktīvu (INA) atlikumi 2018. gada beigās 32 banku izlasē ar augstu INK līmeni kopā ar pašu banku prognozēto atlikuma samazinājumu periodā no 2019. gada beigām līdz 2021. gada beigām.

Bankas ar augstu INK līmeni 2018. gadā pārsniedza savus INK samazinājuma mērķus

2018. gadā bankām ar augstu INK līmeni kopumā bija labi darbības rezultāti, un daudzos gadījumos tās pārsniedza savus INK atlikuma samazinājuma mērķus. Katrā iestādē un valstī tika izmantoti atšķirīgi INK atlikuma samazināšanas rīki. Jo īpaši tie ietvēra kredīta atmaksu (aizņēmējiem atmaksājot līgumā atrunātās summas) un atveseļošanu, pārdošanu (t.sk. portfeļu pārdošanu, vērtspapīrošanu un pārkvalificēšanu par pārdošanai turētiem aktīviem saskaņā ar 9. starptautisko finanšu pārskatu standartu (IFRS)) un norakstīšanu.

2019. gada pirmajā pusē bankas panāca INK atlikuma samazinājumu par 8%, kas veidoja 42% no 2019. gada plāna (2018. gada 2. ceturksnī – 51%). Neraugoties uz to, ka INK aizplūdes un ieplūdes no ienākumus nesošiem riska darījumiem kopumā atbilst plānotajam, citas ieplūdes pārsniedz plānoto līmeni. Aizplūdes galvenokārt nosaka kredītu atmaksa un atveseļošana, norakstīšana un pārdošana (t.sk. pārdošana, vērtspapīrošana un pārkvalificēšana par pārdošanai turētiem aktīviem saskaņā ar 9. IFRS).

Bankas paredz lielāko daļu plānoto samazināšanas pasākumu īstenot sākumposmā

Vairums banku aktīvi īsteno savus samazināšanas pasākumus jau sākumposmā. Saskaņā ar iesniegtajām 2019.–2021. gada INK samazināšanas stratēģijām tiek prognozēts, ka apmēram 50% no triju gadu laikā plānotā samazinājuma lielākajā daļā valstu tiks panākti pirmajā gadā. Vairāk nekā 75% no triju gadu periodā plānotā samazinājuma, visticamāk, noteiks aizplūde no ienākumus nenesošiem portfeļiem, kredītu atmaksa, pārdošana un norakstīšana.

Bankas lieto agresīvāku pieeju INRD, kam ir garāks turēšanas ilgums

Pozitīvi ir arī tas, ka bankas savos samazināšanas plānos nosaka agresīvākus samazināšanas mērķus tiem INK, kam ir garāks turēšanas ilgums. Kā redzams 16. attēlā, tiek prognozēts, ka riska darījumi, kas vairāk nekā piecus gadus ir kvalificēti kā ienākumus nenesoši, tiks samazināti daudz ātrāk nekā riska darījumi, kas nav nesuši ienākumus mazāk nekā piecu gadu periodā.

Kopumā INK atlikums euro zonā joprojām ir augsts. Attiecīgi ECB banku uzraudzības funkcija turpinās pastiprināti strādāt pie tā, lai atrisinātu INK atlikuma jautājumu un novērstu jaunu INK veidošanos.

14. attēls

INA samazināšanas stratēģijas: plānotās INA attīstības tendences

(mljrd. euro; gadi)

Avots: ECB.

15. attēls

Plānotais INK samazinājums visam 2019. gadam, salīdzinot ar faktisko samazinājumu gada pirmajā pusē

(mljrd. euro)

Avots: ECB.

0) Ieplūdes no ienākumus nesošajiem pārskatītajiem riska darījumiem.

1) Aizplūdes sakarā ar nodrošinājuma pieņemšanu.

2) Ieplūdes no ienākumus nesošajiem nepārskatītajiem riska darījumiem.

3) Aizplūdes sakarā ar nodrošinājuma likvidāciju.

16. attēls

INA samazināšanas stratēģijas: plānotais turpmākais INK samazinājums pēc turēšanas ilguma

(mljrd. euro)

Avots: ECB.

1. ielikums

Ienākumus nenesošu kredītu atsavināšanas ietekme uz akciju tirgu

Šajā ielikumā sniedzam empīrisku pētījumu par to, kā akciju tirgus reaģēja uz VUM nozīmīgu iestāžu (NI) un mazāk nozīmīgu iestāžu (MNI) paziņojumiem par savu bilanču sakārtošanu 2015.–2019. gadā. Pētījuma mērķis ir izvērtēt, vai ienākumus nenesošu kredītu (INK) pārdošana[11] radīja pozitīvu ietekmi uz NI un MNI labklājības līmeni aktīvākajās valstīs (proti, Itālijā, Spānijā, Īrijā, Grieķijā, Portugālē un Kiprā). NI un MNI INK pārdošanu un pārņemto aktīvu kopējais apjoms šajās valstīs 2018. gadā pārsniedza 184 mljrd. euro (2017. gadā – 108 mljrd. euro). Aplūkotā perioda beigu posmā aktivitāti veicināja galvenokārt Itālijas un Spānijas tirgi, un būtisks aktivitātes kāpums bija vērojams arī Grieķijā, Portugālē un Kiprā, 2018. gadā vidējam atsavināšanas apjomam vairāk nekā dubultojoties, salīdzinot ar 2017. gadu (sk. attēlu). Lai gan, salīdzinot ar 2017. gadu un 2018. gadu, pārdošanas apjomu ziņā, 2019. gadā aktivitāte palēninājās, vēl īstenošanas procesā ir pārdošanas darījumi 74 mljrd. euro apjomā un tos plānots noslēgt līdz 2020. gada beigām. Turklāt pieaug to aktīvu, kas "visticamāk, netiks atmaksāti" segments. 2019. gadā apmēram viena trešdaļa no visām Itālijas kredītiestāžu veiktajām atsavināšanām bija šajā segmentā.

Attēls

VUM NI un MNI veiktie INK un pārņemto aktīvu pārdošanas darījumi izlases valstīs 2015.–2019. gadā, t.sk. īstenošanas procesā esošie darījumi

(mljrd. euro; bruto bilances vērtība)

Avots: banku paziņojumi, Credit Village, Debtwire, Deloitte, KPMG un ECB aprēķini.

Piezīmes. Dati atbilst situācijai 2019. gada 31. decembrī. Īstenošanas procesā esošie darījumi ir pārdošanas darījumi, kas tiks pabeigti līdz 2020. gada beigām. Attēls ietver tiešu INK pārdošanu, INK vērtspapīrošanu, kas izraisa dekonsolidāciju un pārņemto aktīvu pārdošanu. Tas atspoguļo VUM NI un MNI īstenotos atsavināšanas darījumus izlases valstīs. Aktīvu pārvaldības sabiedrību veiktie pārdošanas darījumi nav iekļauti. 2017. gada rādītāji par Spāniju ietver Santander 30 mljrd. euro nekustamā īpašuma aktīvu portfeļa vairākuma līdzdalības pārdošanu Blackstone. 2018. gada rādītāji par Itāliju ietver Monte dei Paschi di Siena slikto kredītu vērtspapīrošanu apmēram 24.1 mljrd. euro apjomā, kas noslēdzās 2018. gada maijā, un 18 mljrd. euro vērtā Veneto Banca/Popolare di Vicenza portfeļa nodošanu SGA S.p.A, kas noslēdzās 2018. gadā pēc banku likvidācijas 2017. gadā. UniCredit 17.7 mljrd. euro atsavināšana (Fino projekts) ir iekļauta 2017. gada rādītājos par Itāliju.

Finanšu literatūrā ir ilgstoši pētīta bilanču sakārtošanas ietekme uz banku akciju cenu un pārdevēju labklājības līmeni.[12] Izmantojot notikumu izpētes metodoloģiju[13], ECB ir papildinājusi iepriekšējos empīriskos pētījumus par šo pašu tēmu, izanalizējot ietekmi, ko radījuši 135 paziņojumi par NI un MNI kopš 2015. gada veiktajiem INK atsavināšanas darījumiem[14]. Rezultāti atklāj, ka paziņojumiem par INK atsavināšanas darījumiem bijusi pozitīva un būtiska ietekme uz to kredītiestāžu akciju cenām, kas panākušas ievērojamu progresu INK apjoma samazināšanā aplūkojamā perioda laikā (sk. tabulu).

Tabula

Notikumu izpētes rezultāti

Avots: ECB un Bloomberg (faktiskās atdeves dati).

Piezīmes. "Notikums" ir biržas sarakstā iekļautu NI un MNI publicēts paziņojums presei par INK atsavināšanu, t.sk. gan tiešu INK pārdošanu tirgū, gan INK vērtspapīrošanu, kas izraisa dekonsolidāciju, un pārņemto aktīvu atsavināšanu. Pārklājošos un pretrunīgos notikumus ietverošie paziņojumi presei netika ņemti vērā (piemēram, ja par atsavināšanu paziņots ceturkšņa finanšu darbības rezultātu publikācijā, paziņojumos par kapitāla palielināšanu, uzņēmējdarbības stratēģijām, apvienošanos utt.). "Liela atsavināšana" ir ienākumus nenesošu aktīvu ar bruto bilances vērtību virs 320 milj. euro atsavināšana, proti, visu VUM NI un MNI 2015.–2019. gadā veikto atsavināšanu mediāna (ņemot vērā arī šajā analizē neiekļautos darījumus). Spānijā, Īrijā un Grieķijā publicēto paziņojumu izlase ietver informāciju par aktīvu, kuru bruto bilances vērtība ir virs vidējā, atsavināšanu. Virsnormas atdeve tika aprēķināta, atņemot paredzēto normālo atdevi, kāda tā būtu bez INK atsavināšanas paziņojuma, no akciju faktiskās atdeves. Paredzētā normālā atdeve tika aplēsta, izmantojot "tirgus modeli", kas balstās uz atsauces tirgus faktisko atdevi un bankas akciju korelāciju ar atsauces tirgu. Šajā analīzē atsauces tirgi bija FTSE Italia Bank indekss Itālijas bankām, IBEX 35 indekss Spānijas bankām, Atēnu biržas vispārīgais indekss Grieķijas bankām, FTSE Ireland indekss Īrijas bankām, FTSE Portugal indekss Portugāles bankām un Kipras biržas vispārīgais indekss Kipras bankām. Tika izmantotas dabiskā logaritma atdeves. Aplēses periods bija 120 tirdzniecības dienas. Pēc virsnormas atdeves aprēķināšanas, tika aprēķināta kumulatīvā virsnormas atdeve (CAR), saskaitot kopā individuālās virsnormas atdeves, lai izmērītu notikuma kopējo ietekmi konkrētā laikposmā ("notikuma logā"). Šajā analizē tika ņemti vērā divi notikuma logi, proti, –2;0 un 0;2, kur 0 ir notikuma diena vai pirmā tirdzniecības diena pēc paziņojuma, ja paziņojums veikts pēc tirgus slēgšanas vai notikums norisinājies dienā, kad tirdzniecība netiek veikta (piemēram, nedēļas nogales dienā). Kumulatīvā vidējā virsnormas atdeve (CAAR) ir visu izlasē ietverto notikumu vidējās vērtības (kopā vai valsts līmenī), proti, vidējās biržu reakcijas (procentuālā izteiksmē) uz paziņojumiem presei. Parametrisko šķērsgriezuma t-testu un Boehmer, Musumeci un Poulsen (1991. gads) testu izmantoja, lai pārbaudītu V+CAAR statistisko nozīmīgumu. "***,**,*" attiecas uz nozīmīguma līmeni, attiecīgi 1%, 5% un 10% apmērā no šķērsgriezuma t-testa un Boehmer, Musumeci un Poulsen (1991. gads) testa.

Analīze demonstrē arī to, ka iekšzemes INK tirgu atmaksas termiņi un iekšzemes tiesisko ietvaru raksturīgās pazīmes atšķirīgi ietekmē akciju cenas katrā jurisdikcijā. Piemēram, kredītiestādes Itālijā, paziņojot par lielām INK atsavināšanām[15], vidējā izteiksmē demonstrē būtisku un pozitīvu akciju tirgus reakciju divu dienu laikā pēc paziņojuma presei. Īpaši spēcīga pozitīva ietekme uz labklājību bija vērojama saistībā ar Itālijas bankām, kuras izmanto GACS shēmu[16]. Tas liek domāt, ka rūpīgi izstrādāta shēma, kas motivē kredītiestādes bilances atbrīvošanu no INK riska, kopumā pozitīvi ietekmē pārdošanu veicošo banku. Līdzīgā veidā arī kredītiestādes Īrijā saskārās ar pozitīvu tirgus reakciju uz attiecīgiem paziņojumiem, iespējams, pateicoties labvēlīgajai ietekmei uz kapitāla rādītājiem, kas tika norādīta lielākajā daļā Īrijā publicēto paziņojumu presei par INK atsavināšanu.[17] Vienlaikus nebija vērojama nekāda statistiski nozīmīga ietekme uz kredītiestādēm Grieķijā, kur sekundārie tirgi, kas sekmē INK samazinājumu, sāka augt 2017. gadā. Taču riska nodošana ar "Hercules" vērtspapīrošanas shēmas starpniecību, kas kopā ar citiem ārējiem un iekšējiem stratēģiskiem rīkiem paredzēta INK apjoma samazināšanai līdz ilgtspējīgam līmenim[18], varētu radīt pozitīvu ietekmi uz labklājības līmeni nākotnē. Runājot par Spāniju, reakcija uz banku paziņojumiem 2015.–2019. gadā nebija statistiski nozīmīga. Tas varētu būt saistīts ar Spānijas INK tirgus termiņstruktūru un salīdzinoši zemo INK īpatsvaru Spānijas kredītiestādēs.[19] Portugāles un Kipras kredītiestādes tika ņemtas vērā analīzē kā daļa no kopējās izlases, taču valsts līmeņa rezultātu par Portugāli un Kipru nav, ņemot vērā nelielo biržas sarakstā iekļauto banku un paziņojumu skaitu.

1.2.3. Darbs pie kredītspējas izvērtēšanas kritērijiem

Augsto INK līmeni dažās no iesaistītajām dalībvalstīm daudzējādā ziņā noteica neatbilstoša kredītu izsniegšanas prakse. Uzraudzības centieni samazināt INK vērsti uz banku bilanču sakārtošanu un tādējādi uzticības atjaunošanu banku sektoram. Taču, ņemot vērā paaugstinātu ekonomiskā cikla pavērsiena iespēju, ir svarīgi izprast riskus, kurus bankas pašlaik iekļauj savās bilancēs, jo tie var radīt problēmas nākotnē. Tāpēc galvenā uzmanība pašlaik tiek veltīta kredītspējas izvērtēšanas standartiem, ko bankas piemēro, piešķirot kredītus. Mērķis ir veikt proaktīvus pasākumus, lai ierobežotu jaunu INK uzkrāšanos nākotnē, un tas veidoja daļu no uzraudzības prioritātēm 2019. gadam (sk. 1.2. iedaļu).

Pirmais solis šā mērķa sasniegšanā bija izvērtēt riskus un tendences veidā, kā bankas piešķir kredītus, attiecīgi novirzot uzraudzības centienus uz konkrētām riska jomām. Šajā nolūkā ECB rūpīgi izvērtēja attiecīgos datus, kas jau bija uzraugu rīcībā. Taču radās nepieciešamība ievākt papildu harmonizētus datus, lai varētu veikt stabilu un strukturētu banku kredītspējas izvērtēšanas kritēriju kvalitātes novērtējumu, īpašu uzmanību pievēršot jaunu kredītu izsniegšanai. Tāpēc 2019. gadā ECB banku uzraudzības funkcija uzsāka datu vākšanu.

Šā pasākuma galvenie mērķi bija i) noskaidrot, vai banku kredītspējas izvērtēšanas standarti laika gaitā pasliktinājušies; ii) identificēt noteiktu kredītu segmentu, dažādu uzņēmējdarbības modeļu un dažādu valstu shēmas un atklāt to specifiku. Turklāt tas bija paredzēts, lai palīdzētu noteikt, vai konkrēti galvenie riska rādītāji jau pieejami banku IT sistēmās, un pārliecināties par automatizācijas līmeni šo datu apkopošanā un ziņošanā.

Datu vākšanas pasākums tika izstrādāts sadarbībā ar nozari. Tas nodrošināja kredītspējas izvērtēšanas veidnēs ietverto galveno riska rādītāju (piemēram, kredīta apmēra attiecības pret nodrošinājuma vērtību) definīciju saskaņošanu ar visierastāko banku praksi. Rezultātā izstrādātā veidne ietvēra galvenos riska rādītājus saistībā ar kreditēšanu un riska parametrus saistībā ar kredītiem nefinanšu privātajam sektoram. Lai sekmētu dažādu kredītiestāžu datu konsekvenci, process tika atbalstīts, nodrošinot rūpīgi izstrādātus biežāk uzdotos jautājumus, un tam sekoja visaptveroša kvalitātes kontrole.

Interpretējot savāktos datus, bija jāņem vērā pamatā esošā kredīta piešķiršanas vide, jo tā atšķiras katrā valstī. Tādējādi, lai papildinātu datu analīzi, tika organizētas īpašas valsts mēroga sanāksmes, kuras apmeklēja gan KUK, gan valstu kompetentās iestādes (VKI). Šo sanāksmju mērķis bija kopīgi izvērtēt KUK konstatējumus, kas bija iegūti izmantojot augšupvērstu pieeju, kopā ar horizontālajiem novērojumiem. Tas nozīmēja, ka varēja ņemt vērā katrai valstij un bankai raksturīgos īpašos apstākļus, vienlaikus nodrošinot harmonizētu novērtējumu. Šo sanāksmju rezultāti veidoja pamatu 2020. gadā plānotās papildu analīzes tvēruma noteikšanai.

Kad darbs būs pabeigts, datu analīzes rezultāti sniegs labumu visām iesaistītajām personām. ECB un VKI būs guvušas vērtīgu ieskatu banku praksē kredītu piešķiršanas kontekstā un saistībā ar cenu noteikšanu, pamatojoties uz risku novērtējumu. Rezultāti atklās arī daudz vairāk informācijas par tendencēm uzņēmējdarbības segmentos, piemēram, mājokļa kredītu vai mazo un vidējo uzņēmumu kreditēšanas tirgos, un atklās to, kādus datus bankas izmanto, lai pārvaldītu no to kredītportfeļiem izrietošos riskus. Pievienoto vērtību bankām veidos detalizētas individuālas atsauksmes par to darbības rezultātiem salīdzinājumā ar citām bankām. Tiks publicēti arī apkopotie analīzes rezultāti. Šā darba rezultātā var tikt noteikti katrai konkrētajai bankai nepieciešamie pasākumi, kas tiks sīkāk pārrunāti kredītspējas izvērtēšanas kritēriju projekta nākamajā posmā 2020. gadā. Visbeidzot, projekta veikšanai izvēlētais laiks labvēlīgi ietekmē EBI darbu kredītu izsniegšanas jomā, kurā aktīvi iesaistīta ECB.

1.2.4. Iekšējo modeļu mērķpārbaude

Iekšējo modeļu mērķpārbaudes (Targeted Review of Internal Models; TRIM) mērķis ir izvērtēt banku iekšējo modeļu atbilstību un piemērotību, tādējādi samazinot nepamatotās riska svērto aktīvu (RSA) atšķirības starp institūcijām. TRIM sekmē līdzvērtīgus apstākļus, jo veicina konsekventas uzraudzības darbības, kurās īpaša uzmanība tiek pievērsta pareizai un konsekventai regulatīvo prasību ieviešanai saistībā ar iekšējiem modeļiem.

TRIM klātienes posms noslēdzās 2019. gadā

Pēc 2016. gadā veiktā analītiskā sagatavošanās darba pabeigšanas TRIM klātienes posms tika uzsākts 2017. gadā un pabeigts 2019. gadā. Šā perioda laikā tika veiktas 200 klātienes pārbaudes 65 NI, īpašu uzmanību pievēršot kredītriska, tirgus riska un darījuma partneru kredītriska iekšējiem modeļiem.

2019. gadā tika publicēta ECB norādījumu par iekšējiem modeļiem pārstrādātā versija

Iekšējo modeļu izmeklēšanā tika ievērots vienots metodoloģiskais ietvars, balstoties uz vienotu ECB un VKI izpratni par Eiropas iekšējo modeļu regulējumu. Šī vienotā izpratne atspoguļota ECB norādījumos par iekšējiem modeļiem, kas nodrošina caurredzamību attiecībā uz to, kā ECB izprot iekšējiem modeļiem piemērojamās normatīvās prasības un kā tā šīs prasības konsekventi piemēro, izvērtējot vai bankas tās ievēro. Norādījumu pārstrādātās versijas publicēšana 2019. gadā bija būtisks pagrieziena punkts TRIM projektā, un tā sekoja plašam atsauksmju apkopošanas procesam, kas ietvēra aicinājumu nozarei sniegt komentārus par pirmo dokumenta versiju 2017. gadā un divas sabiedriskās apspriešanas par dažādu rokasgrāmatas sadaļu aktualizētajām versijām 2018. gada laikā. Nākotnē ECB norādījumi par iekšējiem modeļiem joprojām būs galvenais atsauces dokuments ECB pieejai iekšējo modeļu uzraudzībā arī pēc TRIM projekta beigām. Laika gaitā norādījumi tiks pēc nepieciešamības grozīti un aktualizēti.

Visā TRIM projekta gaitā tika veiktas (un joprojām tiek veiktas) dažāda veida analīzes, lai izvērtētu un salīdzinātu izmeklēšanu iznākumus dažādās iestādēs. Šo analīžu starpposma rezultāts jau ir publicēts, sniedzot labumu gan pārbaudītajām iestādēm, gan sabiedrībai kopumā. Faktiski būtiskāko vai biežāk sastopamo TRIM pārbaužu laikā identificēto trūkumu pārskats tika pirmoreiz publicēts 2018. gadā un papildus aktualizēts un paplašināts 2019. gada aprīlī un novembrī. Šī horizontālā analīze līdz ar citiem kvalitātes kontroles līmeņiem[20] ir īpaši būtiska, lai nodrošinātu uzraudzības novērtējuma konsekvenci dažādās iestādēs. Tās publiskošana palīdz bankām, sniedzot plašāku kontekstu, kurā jāaplūko ar TRIM saistītie lēmumi, kurus tās saņem.

Vēl viens svarīgs projekta sasniegums ir uzraudzības lēmumi, kuri izriet no TRIM klātienes pārbaudēm. Faktiski lēmumos ietvertie saistošie pienākumi palīdz nodrošināt, lai bankas novērstu TRIM ietvaros konstatētās nepilnības; tas palīdz īstenot nepieciešamos uzlabojumus iekšējos modeļos. Līdz šim galīgajā versijā (proti, pēc tam, kad iekļautas no iestādēm apspriešanas periodā saņemtās atsauksmes) sagatavoti apmēram 110 šādu lēmumu, kas adresēti aptuveni 55 no 65 TRIM ietvertajām iestādēm. Vidēji katrā no šiem TRIM lēmumiem iekļauti apmēram 20 saistošu pienākumu, nepieciešamības gadījumā papildinot tos ar papildu pasākumiem.[21] Pateicoties šādiem detalizētiem papildu pasākumiem, TRIM sekmē nepamatotu RSA atšķirību samazināšanu bankas iekšējos modeļos, nodrošinot normatīvo prasību ievērošanu. Piemēram, kredītriska jomā bankās īpaši tika konstatētas nepilnības saistībā ar realizēto zaudējumu no riska darījumiem aprēķināšanu un ilga laikposma vidējo saistību neizpildes rādītāju izmantošanā saistību neizpildes varbūtības parametru kalibrēšanai. Tirgus riska jomā trūkumi galvenokārt bija saistīti ar metodoloģiju, ko bankas izmanto, aprēķinot riskam pakļauto vērtību (value at risk; VaR), VaR spriedzes apstākļos, VaR regulatīvajām atpakaļejošajām pārbaudēm, iekšējo modeļu pieejas tvērumu un inkrementālā riska prasības metodoloģiju.

Kopumā TRIM bija nepieciešami ievērojami uzraudzības resursi. Lai neradītu traucējumus normālajā banku modeļu uzturēšanas procesā, papildus TRIM pārbaudēm un dažkārt arī kopā ar tām klātienē joprojām notika arī novērtējumi saistībā ar būtiskām modeļu izmaiņām un sākotnējo modeļu apstiprināšanu. 2019. gada laikā papildus TRIM ietvaros veiktajām 49 klātienes pārbaudēm tika uzsāktas 117 izmeklēšanas saistībā ar NI iekšējiem modeļiem (no kurām 52 bija klātienes pārbaudes)[22]. Pavisam 2019. gadā kopā tika pieņemts 141 uzraudzības lēmums saistībā ar iekšējo modeļu pārbaudēm[23] (t.sk. saistībā ar TRIM).

TRIM projekts noslēgsies 2020. gada 2. pusgadā

TRIM projekts noslēgsies 2020. gada 2. pusgadā, bet pastāvīgās uzraudzības pārbaudes saistībā ar būtiskām modeļu izmaiņām un sākotnējo modeļu apstiprināšanas pieprasījumiem plānots intensīvi turpināt 2020.–2021. gadā. Uzraudzītajām iestādēm nāksies pielāgot savus modeļus atbilstoši i) TRIM konstatējumiem; ii) prasībām, ko noteikusi EBI virknē jaunu regulatīvo tehnisko standartu un pamatnostādņu uz iekšējiem reitingiem balstītās pieejas regulatīvās pārskatīšanas ietvaros. Kopā ar bankām ECB banku uzraudzības funkcija paredz īstenot sinerģiju, pēc iespējas apvienojot iekšējo modeļu izmaiņu īstenošanu un novērtējumu, kas izriet no šīm divām iniciatīvām un ietekmē vienas un tās pašas reitinga sistēmas.

1.2.5. IT un kiberdrošības risks

2019. gadā ECB banku uzraudzības funkcija turpināja izskatīt IT risku un kiberdrošības risku kā uzraudzības prioritāti. Kopumā IT riskam un kiberdrošības riskam būtu jābūt iekļautam bankas vispārīgajā risku pārvaldības un vadības sistēmā un jānodrošina, lai visi darbinieki būtu labi informēti par tiem, jo IT riskam un kiberdrošības riskam var būt uzņēmuma mēroga ietekme. Tāpēc pilnīgi visiem darbiniekiem – neatkarīgi no komercdarbības jomas un hierarhijas līmeņa – jāpiedalās šā riska mazināšanā.

Ņemot vērā augsto savstarpējās saistības līmeni finanšu sektorā, tajā var ļoti ātri izplatīties kiberincidenti. Lai uzraugi spētu labāk identificēt un pārraudzīt kiberincidentu tendences banku sektorā, 2017. gadā tika ieviests kiberincidentu ziņošanas process. Visām NI ir pienākums ziņot par būtiskiem kiberincidentiem[24] uzreiz pēc to konstatēšanas. VUM kiberincidentu datu bāze sniedz lielāku caurredzamību, kā arī ļauj ECB ātri reaģēt, ja viena vai vairākas NI tiek pakļautas būtiskam incidentam. Salīdzinot ar 2018. gadu, 2019. gadā ziņoto kiberincidentu skaits pieaudzis par apmēram 30%.

Regulāras klātienes pārbaudes dod ECB banku uzraudzības funkcijai iespēju izvērtēt banku individuālās IT riska un kiberdrošības riska pārvaldības spējas, bet kampaņveida pieeja pārbaudēs (kurās uzmanību pievērš vienai un tai pašai tēmai vairākās bankās salīdzināmā mērogā) sniedz horizontālu ieskatu. Pastiprinātā uzmanība, kas 2019. gadā tika pievērsta IT darbības nepārtrauktības pārvaldībai, ļāva atklāt nepieciešamību veikt uzlabojumus, jo īpaši attiecībā uz lielu avāriju seku likvidēšanas testēšanu. Pastāvīgas uzraudzības ietvaros tiks veikta šo konstatējumu pēcpārbaude. Plānotajā 2020. gada kampaņā par IT jomas risku banku kiberdrošības riska pārvaldība tiks izvērtēta vēl vairāk.

Ikgadējā SREP ietvaros KUK veic IT riska un kiberdrošības riska pastāvīgu uzraudzību, ievērojot vienotu un standartizētu riska novērtēšanas metodoloģiju, kas balstās uz EBI Pamatnostādnēm EBA/GL/2017/05[25], kuru papildina IT risku anketas (bankas pašvērtējums). Papildus tiek veiktas IT risku tematiskās pārbaudes un horizontālā analīze. NI veiktie IT risku pašvērtējumi un kontroles mehānismi sniedz vērtīgu informāciju. Viens no svarīgiem konstatējumiem bija, ka kopumā 2019. gadā sektors sācis veikt piesardzīgākus pašvērtējumus. Pašvērtējumā atklājās arī tas, ka NI, kuru valdes locekļu vidū ir IT eksperti, ir kompetentākas vairākās IT riska kontroles kategorijās un labāk informētas par riskiem.

Vienlaikus pašvērtējums demonstrēja, ka pieaug to NI skaits, kuras kritiskos uzņēmējdarbības procesos izmanto novecojušas sistēmas, un palielinās izdevumi par IT ārpakalpojumiem. 2020. gadā šīm tēmām tiks pievērsta pastiprināta uzmanība.

Turklāt ECB banku uzraudzības funkcija sadarbojas ar daudzām ieinteresētajām personām ES un ārpus tās robežām, lai nodrošinātu koordinētu pieeju un zināšanu apmaiņu IT riska un kiberdrošības riska jomā. Tā piedalās, piemēram, tādu starptautisku organizāciju darbā kā, piemēram, EBI IT riska uzraudzības darba grupa, Bāzeles Banku uzraudzības komitejas (BCBS) darbības nepārtrauktības darba grupa un Finanšu stabilitātes padomes reakcijas un atjaunošanas kiberincidentu gadījumā darba grupa.

1.2.6. Breksits

ECB banku uzraudzības funkcija turpināja pārraudzīt kā banku breksita plānu īstenošanu

2019. gadā ECB banku uzraudzības darbs saistībā ar breksitu koncentrējās uz šādām jomām: i) banku un uzraugu sagatavotība iespējamam breksitam bez vienošanās; ii) starp bankām un uzraugiem saskaņoto banku breksita plānu īstenošana.

Visa gada laikā ECB pārraudzīja banku sagatavotību scenārijam bez vienošanās, kura gadījumā Apvienotā Karaliste izstātos no ES bez pārejas perioda. Šajā sakarā ECB skaidri informēja bankas par to, ka tām jāgatavojas visiem iespējamiem ārkārtas apstākļiem, un lūdza nepieciešamības gadījumā īstenot efektīvus riska mazināšanās pasākumus. Kopumā bankas, gatavojoties scenārijam bez vienošanās, sasniegušas samērā lielu progresu.

Jau tuvojoties sākotnējam breksita datumam 2019. gada martā, ECB banku uzraudzības funkcija bija pabeigusi lielāko daļu atļauju izsniegšanas procedūru saistībā ar jaunu kredītiestāžu izveidi vai esošo kredītiestāžu restrukturizāciju euro zonā. Turklāt tā ir pabeigusi darbu pie to NI breksita plānu novērtējuma, kuras veic uzņēmējdarbību Apvienotajā Karalistē, un izsniegusi apstiprinājumu to trešo valstu filiālēm, ja tas bija nepieciešams saskaņā ar valsts normatīvajiem aktiem. Šajā nolūkā ECB banku uzraudzības funkcija veica padziļinātas pārrunas ar bankām, lai vienotos par to Apvienotās Karalistes filiāļu darbību un uzņēmējdarbības modeļiem nākotnē.

ECB banku uzraudzības funkcija arī monitorēja banku breksita plānu īstenošanu, lai nodrošinātu, ka ietekmētās bankas ievēro saistības, ko tās uzņēmušās, t.sk. ar uzraugiem saskaņotos laika grafikus. Horizontālo monitoringu papildināja ar katrai atsevišķai bankai atbilstošiem papildu pasākumiem un, ja nepieciešams, atbilstošām uzraudzības darbībām.

Attiecībā uz bankām, kuras kļuva nozīmīgas, jo breksita rezultātā notika to darbības pārvietošana uz euro zonu, tika izveidotas jaunas KUK un ECB pārņēma šo iestāžu tiešo uzraudzību. Dažās no šīm bankām 2019. gada otrajā pusē tika uzsākts obligātais visaptverošais novērtējums.

ECB turpināja publiskot savas uzraudzības gaidas, atjauninot biežāk uzdoto jautājumu sadaļu ECB banku uzraudzības interneta vietnē, vairākos rakstos "Uzraudzības Biļetenā" un organizējot divpusējas apspriedes ar uzraudzītajām iestādēm.

Ar skatu nākotnē

2020. gadā ECB turpinās pārraudzīt, kā bankas īsteno savus breksita plānus, balstoties uz saskaņoto apņemšanos un laika grafikiem, lai panāktu to mērķa darbības modeļu izveidi. Lai gan bankas panāca zināmu progresu 2019. gadā, tām vēl daudz jāpaveic, lai izpildītu ECB uzraudzības gaidas tādās jomās kā, piemēram, iekšējā pārvaldība, uzņēmējdarbības uzsākšana un piekļuve finanšu tirgus infrastruktūrām, grāmatošanas modeļi, grupas iekšējās vienošanās un IT infrastruktūra un pārskatu sniegšana.

Tiks uzsākti visaptveroši novērtējumi arī citās iestādēs, kas kļuvušas par nozīmīgām iestādēm, ņemot vērā to ar breksitu saistītās darbības.

ECB turpinās monitorēt politiskās pārrunas starp ES un Apvienoto Karalisti un izvērtēt to sekas no uzraudzības perspektīvas.

1.2.7. Tirdzniecības risks un aktīvu novērtējums

2019. gadā tika uzsākts koordinētu neklātienes un klātienes iniciatīvu kopums

2019. gadā ECB banku uzraudzības funkcija uzsāka vairākas koordinētas neklātienes un klātienes iniciatīvas tirgus riska jomā. Tas ietver risku, kas rodas no tirdzniecības darbībām un patiesajā vērtībā uzskaitīto finanšu instrumentu vērtēšanas. Šo iniciatīvu mērķis bija:

- nodrošināt atbilstību esošajiem noteikumiem;

- celt uzraudzības zināšanas par šādu finanšu aktīvu un pasīvu sastāvu;

- pārraudzīt novērtējuma riskam vairāk pakļautās jomas;

- izvērtēt sistēmas, ko iestāde izmanto, lai aprēķinātu patieso vērtību un piesardzīgas papildu vērtības korekcijas.

2019. gada laikā tika vākti mikrodati par 13 lielu NI regulatīvo tirdzniecības portfeli, kas aptvēra 87% no 2. līmeņa un 3. līmeņa pozīcijām[26], kas ietilpst ECB tiešā uzraudzībā esošo banku tirdzniecības portfeļos.[27] Pateicoties informācijas pieejamībai nodaļu un produktu līmenī, bija iespējams detalizēti izpētīt 2. līmeņa un 3. līmeņa aktīvu un pasīvu sastāvu. Tas palīdzēs vieglāk noteikt novērtējuma riska klātienes pārbaužu kampaņas ietvaros uzsākto klātienes pārbaužu tvērumu.

3. līmeņa aktīvi un pasīvi koncentrējas dažās lielajās bankās, savukārt 2. līmeņa aktīvus un pasīvus lielākoties veido mijmaiņas un repo darījumi

Aktīvu izlīdzināšanas ziņā lielāko daļu izlases kopā iekļauto tirdzniecības portfeļa pozīciju (ap 87%) klasificē kā 2. līmeņa pozīcijas, savukārt 3. līmeņa pozīcijas veido tikai apmērām 2% un koncentrējas dažās bankās (aptuveni 82% no tām – trijās bankās). Apskatot sastāvu produktu dalījumā, lielu daļu 2. līmeņa aktīvu un pasīvu veido mijmaiņas un repo darījumi, galvenokārt ar atmaksas termiņu līdz 10 gadiem.

Banku novērojamības noteikšanas, aktīvu izlīdzināšanas, pirmās dienas peļņas un patiesās vērtības mērīšanas prakses būtiski atšķiras

Runājot par klātienes iniciatīvām, 2019. gadā tika uzsākta un 2020. gadā un 2021. gadā turpināsies kampaņa[28] saistībā ar novērtējuma risku. Kampaņas sākotnējie rezultāti demonstrē, ka banku prakses ir ļoti dažādas un ir lielas iespējas, ka bankas var atšķirties viena no otras, ņemot vērā banku rīcības brīvības pakāpi attiecībā uz grāmatvedības regulējuma piemērošanu, veicot novērojamības noteikšanu, aktīvu izlīdzināšanu, pirmās dienas peļņas un patiesās vērtības mērīšanu. Šāda līmeņa atšķirības ir patiess izaicinājums, nosakot novērtējuma risku. Klātienes iniciatīvas mērķis ir uzraudzības nolūkos veicināt vienlīdzīgus apstākļus un harmonizēt banku klātienes pārbaužu metodoloģijas piemērošanu.

Attiecībā uz EBI piesardzīgas vērtēšanas regulatīvo tehnisko standartu īstenošanu 2019. gadā veiktajās klātienes pārbaudēs atklājās, ka iestāžu piesardzīgas vērtēšanas sistēmas neatbilda ECB sagaidāmajiem standartiem, vienlaikus skaidri parādot, ka iestādēm ir problēmas ar datiem, kas nepieciešami, lai sasniegtu piesardzīgai vērtēšanai atbilstošu pārliecības līmeni. EBI sagatavotie jautājumi un atbildes palīdz ieviest lielāku skaidrību, piemērojot piesardzīgas vērtēšanas regulējumu.

1.2.8. Darbs pie uzraudzības metodoloģijām

Kapitāls un likviditāte ir būtiskākās pamata sastāvdaļas banku noturības nodrošināšanā

Finanšu satricinājumus banku sektorā bieži vien izraisa vai pastiprina tas, ka banku rīcībā esošā kapitāla un likviditātes apjoms un kvalitāte nav pietiekama. Ņemot vēra iepriekš minēto, banku noturības stiprināšanai ir būtiski divi pamata procesi – iekšējā kapitāla pietiekamības novērtēšanas process (Internal Capital Adequacy Assessment Process; ICAAP) un iekšējās likviditātes pietiekamības novērtēšanas process (Internal Liquidity Adequacy Assessment Process; ILAAP).

Gan ICAAP, gan ILAAP mērķis ir nodrošināt, ka iestādes nosaka un pārvalda savus kapitāla un likviditātes riskus strukturētā veidā, izmantojot katrai atsevišķai iestādei piemērotas pieejas. Tās ļauj bankām pastāvīgi identificēt, izvērtēt un attiecīgi efektīvi pārvaldīt un segt kapitāla un likviditātes risku.

Atbilstoši savai pamata lomai bankas kapitāla un likviditātes pietiekamības pārvaldīšanā ICAAP un ILAAP garantē īpašu uzmanību no uzraugu puses. SREP ietvaros ICAAP un ILAAP kvalitāti un rezultātus ņem vērā, nosakot kapitāla, likviditātes un kvalitatīvos pasākumus. Atbilstošs ICAAP un ILAAP nodrošina, ka gan iestādēm, gan to uzraugiem ir mazāk neskaidrību par iestāžu faktiskajiem riska darījumiem. Tas palīdz iestādēm uzturēt pietiekamu kapitālu un likviditāti un tādējādi turpināt darbību.

ECB banku uzraudzības funkcija publicēja norādījumus par ICAAP un ILAAP

2018. gada novembrī ECB banku uzraudzības funkcija publicēja norādījumus par iestāžu ICAAP un ILAAP un sāka tos piemērot 2019. gada janvārī. Norādījumu mērķis nav sniegt pilnīgas pamatnostādnes par visiem aspektiem, kas attiecas uz stabiliem ICAAP un ILAAP. Tieši pretēji – tajos tiek ievērota uz principiem balstīta pieeja, koncentrējoties uz atsevišķiem galvenajiem aspektiem.

Katra iestāde atbild par tai raksturīgajiem konkrētajiem apstākļiem piemērotu ICAAP un ILAAP īstenošanu

Tāpēc ECB banku uzraudzības funkcija atgādina, ka ICAAP un ILAAP, pirmkārt, ir iekšējie procesi, kuri īpaši jāpielāgo katrai atsevišķai iestādei. Līdz ar to par katrai atsevišķajai iestādei raksturīgajiem konkrētajiem apstākļiem piemērotu un samērīgu ICAAP un ILAAP īstenošanu katra iestāde atbild pati. Stabili, efektīvi, visaptveroši un uz nākotni vērsti ICAAP un ILAAP ir pamata rīki banku noturības nodrošināšanai. Attiecīgi bankas tiek mudinātas izmantot norādījumus, lai pēc iespējas ātrāk novērstu un labotu nepilnības savā kapitāla un likviditātes pārvaldībā.

2019. gada laikā ECB banku uzraudzības horizontālā līmeņa funkcijas kopā ar KUK sadarbojās ar bankām, lai apspriestu to, kā tās plāno pilnveidot savus ICAAP un ILAAP atbilstoši jaunajiem norādījumiem.

Vairāk nekā pusē no visiem ICAAP un vairāk nekā vienā trešdaļā no visiem ILAAP bija nopietnas nepilnības

Savos 2019. gada SREP novērtējumos ECB banku uzraudzība funkcija secināja, ka joprojām ir nopietnas nepilnības vairāk nekā pusē no visiem ICAAP un vairāk nekā vienā trešdaļā no visiem ILAAP, ko izmanto NI. Tie nenodrošina stabilu pamatu kapitāla un likviditātes piesardzīgai pārvaldībai, un attiecīgi iestādēm vajadzētu tos (turpināt) uzlabot. No šiem katrā atsevišķā gadījumā veiktajiem novērtējumiem izdarītie secinājumi aizvien vairāk ietekmē SREP un attiecīgos individuālos uzraudzības pasākumus. Citiem vārdiem sakot, stabili ICAAP un ILAAP pozitīvi ietekmē bankas SREP.

ICAAP un ILAAP nozīme SREP pieaugs vēl vairāk

Nākotnē ICAAP un ILAAP nozīme SREP pieaugs vēl vairāk, un tas motivēs bankas turpināt pilnveidot savus iekšējos procesus. Arī kvalitatīvie un kvantitatīvie ICAAP aspekti kļūs aizvien nozīmīgāki, nosakot uzraudzības kapitāla papildinājumus atbilstoši katram riskam.

2. ielikums

Uzraudzības tehnoloģija

ECB ir izveidojusi Uzraudzības tehnoloģiju centru (SupTech Hub), lai izpētītu mākslīgā intelekta (MI) un citu inovatīvo tehnoloģiju potenciālu banku uzraudzības kontekstā.

Inovācijas un uzraudzības tehnoloģijas

Tehnoloģijas maina finanšu nozari. Turklāt uzraugi visā pasaulē veic pasākumus inovatīvo tehnoloģiju ieviešanai, lai modernizētu infrastruktūru un nodrošinātu efektīvu un iedarbīgu uzraudzību. 2019. gadā ECB izveidoja Uzraudzības tehnoloģiju centru ar mērķi ieviest inovatīvus rīkus savos uzraudzības procesos.

MI un datu analītika

ECB ir uzsākusi vairākus MI projektus. Viena būtiska MI joma ir mašīnapmācība, kas dod datoriem iespēju mācīties no datiem un izdarīt prognozes. Piemēram, ECB izstrādā rīku, kas var prognozēt Eiropas Baku iestādes stresa testu iznākumu, balstoties uz saskaņā ar Īstenošanas tehniskajiem standartiem par uzraudzības pārskatiem ievāktajiem datiem.

Vēl viena MI joma ir dabiskā valodu apstrāde (natural language processing; NLP), kas var palīdzēt uzraugiem analizēt nestrukturētus datus. NLP izmantojošie datori var saprast un izvērtēt teksta formā sniegto informāciju. Piemēram, ECB izstrādā rīku, ko varēs izmantot, lai izgūtu strukturētu informāciju no nestrukturētiem datiem, tādiem kā finanšu pārskati, ko pašlaik var izgūt tikai manuāli.

ECB strādā arī pie inovatīviem datu analītikas rīkiem, kas ļauj uzraugiem gūt dziļāku ieskatu ar datu palīdzību un pieņemt informētākus, uz datiem balstītus lēmumus. Kā piemēru var minēt tīkla analīzes izmantošanu, lai gūtu labāku izpratni par līdzdalības daļu savstarpējo saistību uzraudzītajās iestādēs.

Atļauju izsniegšanas portāls

Lielais atļauju izsniegšanas procedūru apjoms (sk. arī 2.1.2. iedaļu) būtiski paaugstina ne tikai uzraugu, bet arī banku darba slodzi. Tāpēc ECB sadarbībā ar valstu kompetentajām iestādēm izstrādā tiešsaistes portālu ar mērķi efektīvāk pārvaldīt šo procesu, sākot no atbilstības un piemērotības novērtējumiem.

Portāla uzdevumos ietilpst uzlabot informācijas apmaiņu par procedūrām un samazināt birokrātiju, automatizējot atļauju izsniegšanas procesa aspektus. Portālam vajadzētu arī labāk palīdzēt bankām iesniegt pilnīgus un precīzus pieteikumus un attiecīgi paaugstināt novērtējumu efektivitāti un savlaicīgumu. Visbeidzot, tam vajadzētu arī harmonizēt atļauju izsniegšanas procesu visās VUM dalībvalstīs, vienlaikus ievērojot attiecīgo valstu tiesiskā ietvara specifiku. Tā mērķis ir nākotnē kļūt par visaptverošu baku uzraudzības portālu, iekļaujot plašu klāstu ECB kompetencē ietilpstošo uzraudzības procesu.

Zināšanu izplatīšana un prasmju pilnveidošana

Lai nodrošinātu uzraudzības tehnoloģiju pārņemšanu, ļoti būtiski ir izplatīt zināšanas un iesaistīt visas ieinteresētās puses. Savā zināšanu centra statusā, uzraudzības tehnoloģiju komanda ir uzsākusi organizēt pasākumus un apmācību kursus, lai sniegtu banku uzraudzības kolēģiem tehnisko zinātību un prasmes, kas viņiem nepieciešamas, lai spētu sekot inovācijām.

Sadarbība

Tehnoloģisko zināšanu un prakšu apmaiņas nolūkos ECB ir vērsusies pie valstu kompetentajām iestādēm, kuras pašlaik ievieš digitālos rīkus savos uzraudzības procesos, līdzvērtīga uzraudzības līmeņa iestādēm (piemēram, Singapūras Monetārās iestādes, AK Uzraudzības regulējuma iestādes, Federālās Rezervju bankas), akadēmiskajām institūcijām (piemēram, Darmštates Tehniskās universitātes un Minhenes Tehniskās universitātes lietišķā MI iniciatīvas nodaļas) un vairākiem jaunuzņēmumiem.

1.3. Nozīmīgo iestāžu tiešā uzraudzība

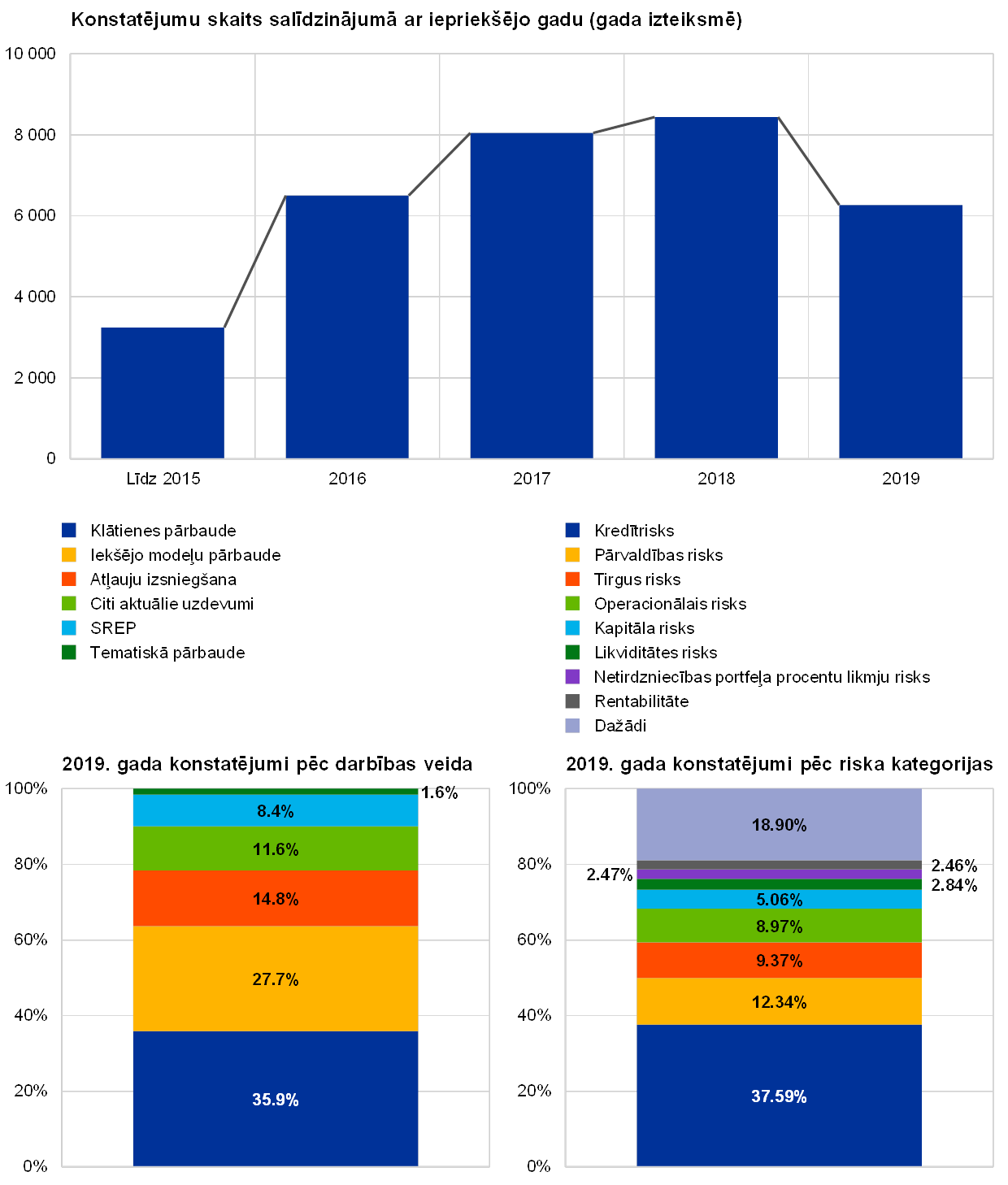

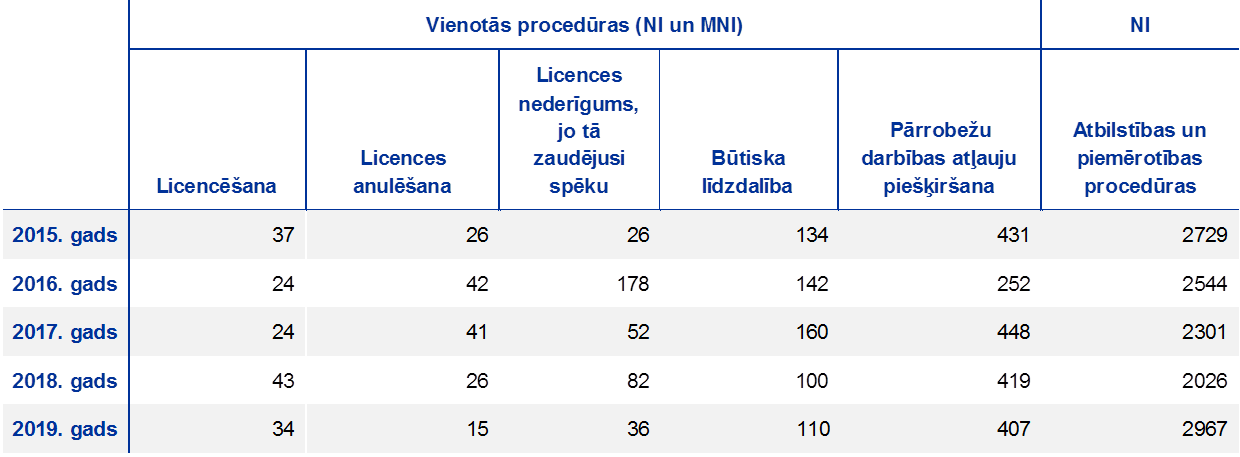

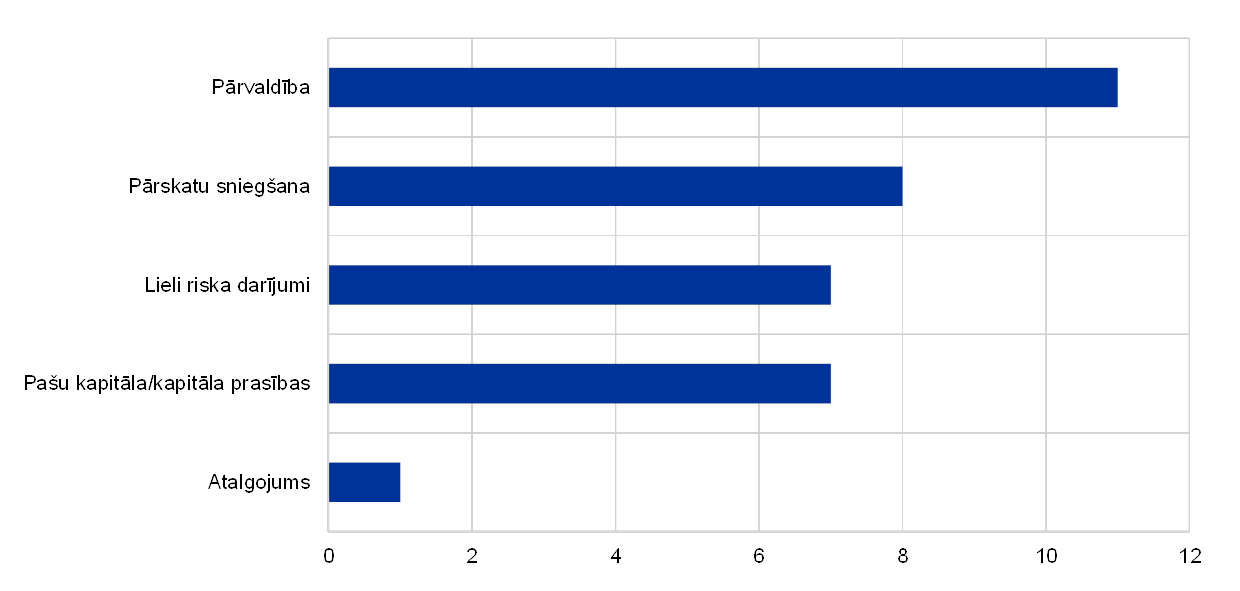

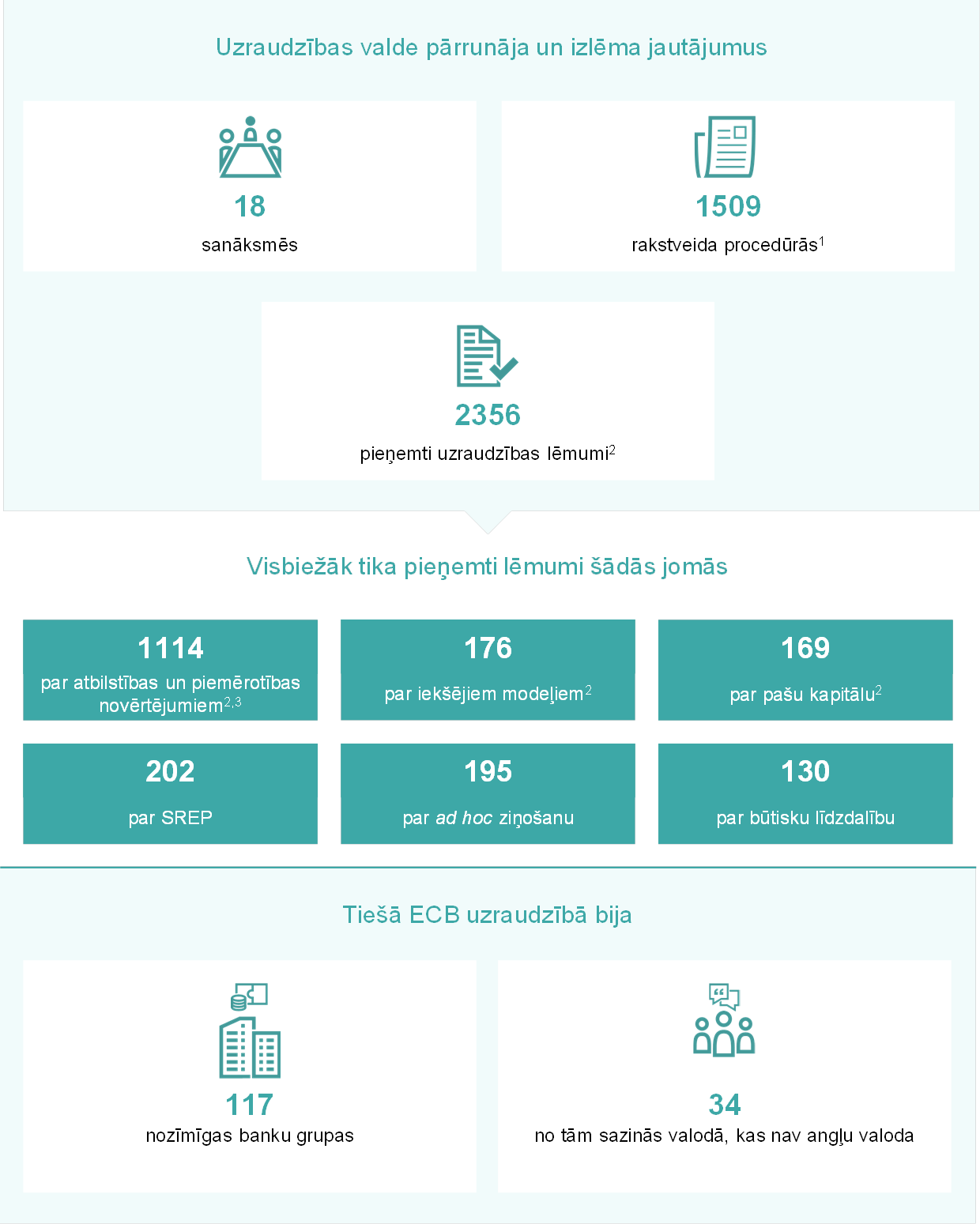

1.3.1. Neklātienes uzraudzība