Prólogo de Christine Lagarde, presidenta del BCE

Las entidades de crédito europeas continuaron operando en un entorno difícil en 2023. Se enfrentaron a una economía débil en la zona del euro y a un aumento de los riesgos geopolíticos, derivados especialmente de la injustificada guerra de Rusia contra Ucrania y del trágico conflicto en Oriente Próximo. Las tensiones financieras sufridas en otras jurisdicciones afectaron a los mercados de financiación en la primavera y, ante las previsiones de una inflación demasiado alta durante demasiado tiempo, el BCE continuó endureciendo su política monetaria.

Pero el arduo trabajo realizado en años anteriores para reforzar la capacidad de resistencia de las entidades de crédito de la zona del euro tuvo su recompensa. Los bancos mantuvieron posiciones de capital y de liquidez sólidas, y la ratio agregada de capital de nivel 1 ordinario (CET1) de las entidades supervisadas se situó en el 15,6 %, un nivel cercano a su máximo histórico. Esta solidez ayudó a proteger al sector de perturbaciones externas y permitió a las entidades transmitir de forma fluida el endurecimiento de la política monetaria del BCE a la economía.

No obstante, continúa habiendo varios retos. Si bien las subidas de los tipos de interés afectaron a los márgenes de intermediación de las entidades de crédito de la zona del euro, que alcanzaron una rentabilidad media de los recursos propios del 10 % en el tercer trimestre de 2023, los tipos de los depósitos están aumentando y los préstamos dudosos están creciendo. Los supervisores seguirán realizando un seguimiento minucioso de los riesgos. En concreto, vigilarán de cerca las exposiciones de las entidades a sectores vulnerables, como el inmobiliario comercial, y abordarán las preocupaciones sobre los marcos de gobernanza y de control interno de los riesgos de los bancos.

La resiliencia y la adaptabilidad serán esenciales para afrontar los retos estructurales que plantean el cambio climático y la digitalización. En 2024 se espera que las entidades cumplan las expectativas supervisoras del BCE sobre riesgos climáticos y medioambientales, y que incorporen estos riesgos en sus estrategias y en sus procesos de gestión de riesgos. Además, a medida que el uso de la inteligencia artificial se vaya generalizando, los supervisores continuarán examinando a fondo las estrategias de digitalización de las entidades y su resiliencia frente a ciberataques. Estos esfuerzos ayudarán a asegurar que las entidades conserven su fortaleza y sigan contribuyendo a apoyar la economía de la zona del euro en su camino hacia un futuro más verde y más digital.

Entrevista introductoria con Claudia Buch, presidenta del Consejo de Supervisión

Usted asumió el cargo de presidenta del Consejo de Supervisión del BCE en enero de 2024. ¿Qué principio le guiará a la hora de desempeñar esta importante función?

Tenemos que recordar en todo momento que, como supervisores, actuamos en nombre del público en general. Las entidades de crédito juegan un papel importantísimo en la vida cotidiana: salvaguardan los depósitos, facilitan los pagos y prestan dinero a los hogares y las empresas. Nuestra labor es garantizar la seguridad de las entidades y que no asuman demasiados riesgos.

Esto tiene implicaciones muy prácticas: debemos adoptar un enfoque prospectivo y tener espíritu crítico, como se establece en los Principios básicos para una supervisión bancaria eficaz del Comité de Basilea. El elemento prospectivo reviste particular importancia ahora que muchas economías y sociedades han alcanzado un punto de inflexión. Asimismo, tenemos que ser críticos y considerar nuevas perspectivas, saliéndonos de los convencionalismos. El buen funcionamiento de los bancos redunda claramente en beneficio de la sociedad, pero se trata de entidades privadas y, en última instancia, actúan en favor de los intereses de sus accionistas. Nuestra función como supervisores es asegurarnos de que actúen también en favor de los intereses de la sociedad.

En 2024, la supervisión bancaria europea celebra su décimo aniversario. ¿Qué grado de madurez ha alcanzado y qué puede mejorarse todavía?

Con el Mecanismo Único de Supervisión (MUS), Europa ha avanzado significativamente en el desarrollo de sus instituciones y en la delegación de poderes a nivel europeo. Hace una década, la supervisión en Europa estaba fragmentada, tanto en términos de instituciones como de prácticas. Los riesgos transfronterizos solían ignorarse y era imposible realizar comparaciones entre entidades de crédito con características similares. Los estándares de supervisión diferían de unos países a otros.

Ahora tenemos fuertes competencias de supervisión a nivel europeo, al tiempo que colaboramos estrechamente con las autoridades nacionales. Creo que la forma en que está organizada la supervisión bancaria europea en la actualidad puede servir de modelo a otras áreas en las que pueda ser necesaria una mayor integración.

Sin embargo, está claro que siempre podemos mejorar. Uno de mis objetivos es aumentar aún más el grado de integración de la supervisión europea. Hemos denominado a 2024, el año en que cumplimos nuestro décimo aniversario, nuestro «año de integración». Se llevarán a cabo diversas iniciativas para seguir promoviendo el intercambio de conocimientos, invertir en tecnologías supervisoras comunes y aprovechar la experiencia y los conocimientos de los supervisores nacionales. Fomentaremos nuestra cultura de «equipo único».

En su opinión, ¿cómo les fue a los bancos supervisados en 2023?

Las entidades europeas han mostrado capacidad de resistencia frente a las perturbaciones que han sufrido nuestras economías en los últimos años. La pandemia de COVID-19, la escalada de los precios de la energía y de la inflación, la invasión rusa de Ucrania y, más recientemente, el conflicto en Oriente Próximo han sometido a nuestras economías a tensiones. Los efectos de estas perturbaciones se reflejan en un aumento de la inflación y de los tipos de interés y en un debilitamiento del crecimiento económico. Hemos sido testigos de las mayores subidas de tipos de interés de la historia del BCE.

No cabe duda de que estos tipos más altos son una causa importante del acusado incremento de la rentabilidad bancaria, también porque los bancos han trasladado con lentitud las subidas de tipos a los tipos de interés de los depósitos. Las posiciones de capital de las entidades de crédito han seguido siendo sólidas y se sitúan muy por encima de los requerimientos regulatorios. Las pérdidas no realizadas por depreciación de la cartera de valores de los bancos europeos también han sido relativamente contenidas. Asimismo, sus posiciones de liquidez se han mantenido fuertes, incluso después de la retirada gradual del apoyo extraordinario a la liquidez por parte del BCE. Esto puede atribuirse a los cambios regulatorios y supervisores implementados después de la crisis financiera mundial. Pero también tenemos que reconocer que las entidades de crédito se han beneficiado de las contundentes medidas de política monetaria y fiscal adoptadas para hacer frente a las perturbaciones pasadas.

Por tanto, no hay margen para la autocomplacencia. Los riesgos macrofinancieros y geopolíticos son elevados y, en muchos países, la economía real debe ajustarse a los cambios estructurales, lo que puede afectar a las entidades a través de un mayor riesgo de crédito y de liquidez. De hecho, algunos riesgos emergentes ya han comenzado a materializarse. Los préstamos en vigilancia especial, las quiebras de empresas y las tasas de morosidad están aumentando. Perseveraremos en nuestros esfuerzos para reforzar la capacidad de resistencia de los bancos que supervisamos y abordaremos las deficiencias detectadas en su gobernanza y su gestión de riesgos.

Según su parecer, ¿qué lecciones puede extraer la supervisión bancaria europea de las turbulencias de los mercados de marzo de 2023?

Para mí, la principal lección es que las crisis suelen producirse cuando se hace visible la inadecuada gestión de riesgos por parte de las entidades debido a perturbaciones externas negativas. Este hecho tiene dos implicaciones concretas para nosotros.

En primer lugar, en nuestra calidad de supervisores, tenemos que ser proactivos y abordar las deficiencias cuanto antes. Los acontecimientos de marzo de 2023 demostraron que incluso las tensiones en entidades de crédito más pequeñas que operan a nivel local pueden tener repercusiones en todo el mundo si no se tratan proactivamente. Por tanto, estamos revisando, a escala internacional, las deficiencias del marco regulatorio, por ejemplo, en las áreas de riesgo de liquidez y de riesgo de tipo de interés, y estamos discutiendo las implicaciones para la eficacia de la supervisión.

En segundo lugar, tenemos que entender bien la forma en que los cambios del entorno macroeconómico afectan a los bancos. Las autoridades estadounidenses y suizas han reconocido que había habido deficiencias en la gobernanza y en la gestión de riesgos antes de las turbulencias. En un entorno macroeconómico favorable, estos fallos no son muy dañinos, pero cuando cambian las tornas, son visibles y pueden perjudicar al sistema financiero en su conjunto.

Naturalmente, tener un nivel de capital suficiente en el sistema es la primera línea de defensa frente a situaciones imprevistas y perturbaciones externas. También mitiga el impacto negativo de una mala gobernanza y de las deficiencias en la gestión de riesgos.

La eficacia de la supervisión es un tema candente y también fue el foco de una recomendación derivada de la evaluación externa del proceso de revisión y evaluación supervisora (SREP, por sus siglas en inglés). ¿Cómo pretende aumentar la eficacia de la supervisión bancaria europea?

Para un supervisor, ser eficaz significa garantizar que las deficiencias relevantes se traduzcan en mejoras concretas en los perfiles de riesgo y la resiliencia de las entidades de crédito. Esta es una lección importante que aprendimos de los acontecimientos de la primavera pasada. Pero ser eficaz también implica centrarse en los riesgos relevantes.

De hecho, hemos estado prestando atención a la eficacia de la supervisión bancaria europea desde hace tiempo. Agradezco mucho a Andrea Enria que constituyera un grupo consultivo de expertos para revisar el SREP. El informe del grupo contiene recomendaciones claras para nosotros: tenemos que ser más adaptables e intrusivos y centrarnos más en el riesgo, aumentar nuestra eficacia y efectividad, y hacer pleno uso de todas las herramientas de supervisión.

Hemos debatido estas recomendaciones ampliamente en el seno del Consejo de Supervisión, y algunas se implementaron en el ciclo del SREP de 2023. Tenemos un nuevo marco de tolerancia al riesgo y una evaluación plurianual del SREP que dotan a los supervisores de mayor flexibilidad para centrarse en las vulnerabilidades de cada banco. Otras recomendaciones se considerarán para el ciclo del SREP de 2025. También estamos reforzando nuestra supervisión mediante el uso de medidas más intrusivas, como explicó Frank Elderson en un discurso reciente.

¿Cuáles serán, en su opinión, los mayores retos para los bancos europeos en un futuro próximo?

Diría que los mayores retos a los que se enfrentan los bancos son los cambios en el entorno macrofinanciero y geopolítico y la evolución del marco competitivo.

Estamos saliendo de un período de tipos de interés ultrabajos. Ese entorno puede haber incitado a las entidades a asumir más riesgos para sostener sus beneficios. A pesar de las recientes perturbaciones en el PIB, las insolvencias y los impagos se han mantenido en niveles muy reducidos, al igual que las provisiones para insolvencias de las entidades de crédito. Esta disociación se debe, en gran parte, al apoyo monetario y fiscal sin precedentes que protegió los balances bancarios de dichas perturbaciones.

Esto tiene implicaciones para las evaluaciones de riesgos futuras, dado que los datos pasados sobre impagos de préstamos no reflejan realmente los riesgos que se avecinan sobre la calidad de los activos. Muchos de los riesgos a los que están expuestas las entidades, como los ciberriesgos, los riesgos climáticos y medioambientales y los riesgos geopolíticos, no han surgido hasta hace poco.

Por tanto, es fundamental que los bancos ajusten sus prácticas de gestión de riesgos al nuevo entorno.

El segundo reto que afrontan las entidades de crédito son los cambios en el entorno competitivo. Las entidades financieras no bancarias han aumentado su cuota de mercado, y mientras que innovaciones como la tecnología de registros distribuidos y la inteligencia artificial brindan a los bancos oportunidades para impulsar su productividad, también permiten a los nuevos competidores desafiar los modelos de negocio existentes. La innovación y la mayor competencia pueden mejorar el bienestar económico, pero también generan nuevos riesgos. Si las entidades de crédito ven que se comprimen sus márgenes, podrían recurrir a actividades con mayores riesgos potenciales, como relajar sus criterios de concesión de préstamos. Por tanto, estamos vigilando atentamente las exposiciones de los bancos a entidades no bancarias y al ecosistema digital, y estamos realizando un seguimiento de cómo se ven afectados sus modelos de negocio por el aumento de la competencia.

¿Cómo ve el futuro de la unión bancaria?

Hemos conseguido grandes avances en lo que respecta a los dos primeros pilares de la unión bancaria (la supervisión y la resolución), pero el tercer pilar (la protección de los depósitos) se mueve con mucha más lentitud. Considero que seguir demorando la culminación de la unión bancaria podría resultar perjudicial. Tenemos que prepararnos para un entorno potencialmente más adverso, y ello requiere abordar las deficiencias que aún persisten en los marcos europeos de gestión de crisis bancarias y garantía de depósitos.

De hecho, los tres pilares de la unión bancaria están estrechamente relacionados. La supervisión garantiza que las quiebras de entidades de crédito sean poco probables y, en caso de que se produzcan, que no sean graves. Pero ni siquiera la supervisión de mayor calidad puede, y tampoco debería, impedir todas las quiebras. Cuando estas ocurren es preciso minimizar la disrupción de los servicios bancarios y proteger el dinero de los contribuyentes. Aquí es donde interviene el segundo pilar: un régimen de resolución creíble y eficaz bajo los auspicios de la Junta Única de Resolución.

Está claro que es preciso seguir trabajando en el tercer pilar: un sistema de garantía de depósitos común. La garantía de depósitos es esencial para proteger a los depositantes, pero, como ocurre con cualquier seguro, puede propiciar el riesgo moral y la asunción de riesgos. Por este motivo, la supervisión bancaria europea garantiza la aplicación consistente de altos estándares de supervisión en todos los países participantes.

Actualmente, la garantía de depósitos está organizada en gran medida a nivel nacional, lo que no es compatible con la supervisión y la resolución a escala europea. Necesitamos un sistema europeo de garantía de depósitos para asegurar un nivel uniforme de protección a los depositantes en toda la zona del euro. Ello, a su vez, podría fomentar también una mayor integración de los mercados bancarios y la compartición transfronteriza de riesgos.

También me gustaría subrayar que los activos heredados han dejado de ser una razón para retrasar los próximos pasos. Cuando se puso en marcha el proyecto de la unión bancaria, tenía sentido centrarse primero en eliminar los activos heredados de los balances bancarios. Este objetivo ya se ha conseguido: la ratio de préstamos dudosos de las entidades significativas ha caído del 7,5 % en 2015 al 1,9 % en el tercer trimestre de 2023, un nivel próximo a su mínimo histórico.

1 La supervisión bancaria en 2023

1.1 Resiliencia de las entidades sujetas a la supervisión bancaria europea

1.1.1 Introducción

La regulación prudencial y las políticas supervisoras contribuyeron a la sólida posición de las entidades de crédito de la zona del euro, a pesar del entorno económico incierto

El proceso de revisión y evaluación supervisora (SREP, por sus siglas en inglés) de 2023 confirmó que las entidades de crédito de la zona del euro continuaban mostrando capacidad de resistencia, con sólidas posiciones de capital y de liquidez, a pesar del entorno económico incierto. Los bancos están adecuadamente capitalizados en general. La ratio de capital de nivel 1 ordinario (CET1) agregada de las entidades significativas retornó a los máximos históricos observados en 2021 y se situó en el 15,6 % en el tercer trimestre de 2023, mientras que la de las entidades menos significativas alcanzó el 17,7 %. Las ratios de apalancamiento agregadas también mejoraron y se situaron en el 5,6 % (+0,5 puntos porcentuales) para las entidades significativas y en el 9,3 % (+0,7 puntos porcentuales) para las menos significativas.

A nivel agregado, las entidades significativas también tienen colchones de liquidez holgados de acuerdo con los requerimientos regulatorios, pese a que han disminuido desde que comenzó el actual ciclo de endurecimiento de la política monetaria. En el tercer trimestre de 2023, la ratio de cobertura de liquidez agregada de las entidades significativas alcanzó el 159 %, frente a alrededor del 140 % antes de la pandemia. En el caso de las entidades menos significativas, esta ratio fue más elevada (205 %).

Sin embargo, la falta de dinamismo del crecimiento económico en los nueve primeros meses de 2023, las débiles perspectivas económicas ante el endurecimiento de las condiciones de financiación y las intensas tensiones geopolíticas contribuyeron al elevado nivel de incertidumbre acerca del entorno macrofinanciero.

La rentabilidad de las entidades siguió aumentando en 2023, pero los supervisores mantienen la cautela sobre la sostenibilidad de este aumento

En el tercer trimestre de 2023, la rentabilidad agregada de los recursos propios de las entidades significativas se situó en el 10 % en términos anualizados hasta esa fecha, sin variación con respecto al trimestre anterior y por encima del 7,6 % registrado un año antes. En ese mismo trimestre, las entidades menos significativas generaron una rentabilidad de los recursos propios anualizada más baja hasta esa fecha, del 8 %, frente al 8,3 % del trimestre anterior, pero que se situó considerablemente por encima del 1,3 % observado un año antes.

Los márgenes de intermediación fueron el principal factor impulsor de la rentabilidad en 2022 y en los nueve primeros meses de 2023, lo que compensó con creces el estancamiento o la ligera disminución de los volúmenes de crédito. Los ingresos de la cartera de negociación y de banca de inversión disminuyeron un 5 % en comparación con 2022, con reducidas comisiones procedentes de acciones y participaciones, valores de renta fija y materias primas en el segundo trimestre, que se vieron parcialmente contrarrestadas por el dinamismo del tercer trimestre y, en el caso de algunas entidades, por la comercialización de créditos.

En 2023, los supervisores continuaron vigilando estrechamente cuestiones como la sostenibilidad del aumento de la rentabilidad y el riesgo de crédito derivado de las exposiciones a sectores vulnerables, como el inmobiliario residencial y el inmobiliario comercial. El gobierno interno y la gestión de riesgos también siguieron ocupando la atención supervisora. El principal riesgo a la baja para los beneficios de las entidades de crédito de la zona del euro era el aumento de los costes de financiación. Se espera que el coste de los depósitos, que se ha ajustado lentamente hasta ahora, siga incrementándose a medida que se intensifiquen las presiones competitivas y que los depositantes trasladen sus fondos de los depósitos a la vista a los depósitos a plazo que ofrecen una remuneración más elevada.

Los datos de los nueve primeros meses de 2023 muestran un aumento gradual, aunque moderado, del volumen de préstamos dudosos (NPL, por sus siglas en inglés). Se mantuvieron las presiones inflacionistas y de los mercados sobre las carteras vulnerables de riesgo de crédito, como el crédito para consumo y préstamos a los sectores inmobiliarios residencial y comercial, así como sobre las pequeñas y medianas empresas. Por consiguiente, el aumento de las provisiones debido al mayor riesgo de crédito podría lastrar los beneficios futuros.

1.1.2 Pruebas de resistencia y ejercicio de recogida de datos ad hoc de pérdidas no realizadas

1.1.2.1 Pruebas de resistencia de las entidades de crédito de la zona del euro

En 2023, el BCE llevó a cabo dos ejercicios de pruebas de resistencia de las entidades significativas de la zona del euro. En la prueba de resistencia a escala de la UE coordinada por la Autoridad Bancaria Europea (EBA, por sus siglas en inglés) participaron las 57 entidades de crédito de mayor tamaño de la zona del euro. Otras 41 entidades significativas de tamaño medio participaron en la prueba de resistencia paralela coordinada por el BCE. Estos dos ejercicios conformaron las pruebas de resistencia supervisoras anuales que el BCE tiene que llevar a cabo de conformidad con la legislación de la UE[1].

La EBA publicó los resultados detallados de su prueba de resistencia a escala de la UE de 2023 correspondientes a las 57 entidades de mayor tamaño de la zona del euro. El BCE publicó los resultados individuales de las otras 41 entidades de crédito de tamaño medio, así como un informe sobre los resultados finales agregados de sus pruebas de resistencia de las entidades de crédito de la zona del euro para la muestra completa de 98 entidades supervisadas.

El sector bancario de la zona del euro podría resistir una desaceleración económica severa, aunque sigue siendo necesario realizar un seguimiento continuo

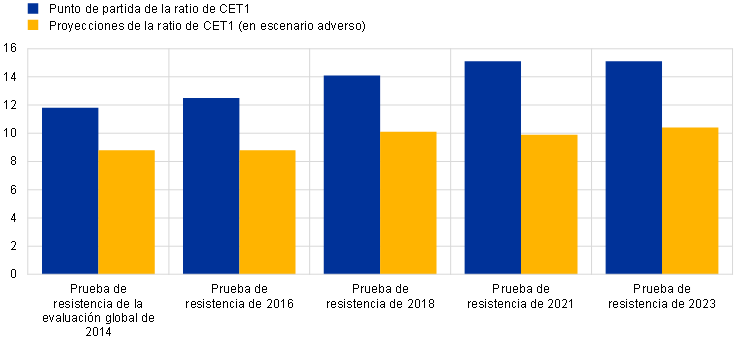

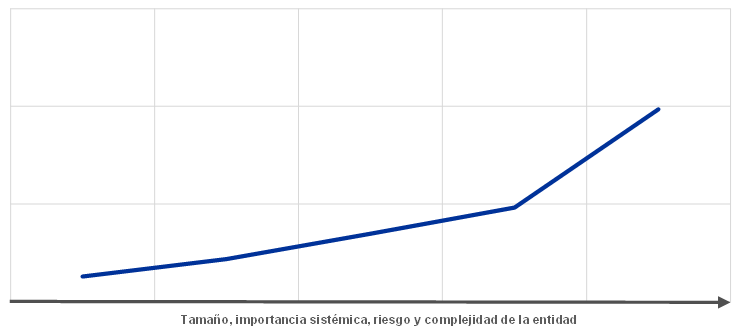

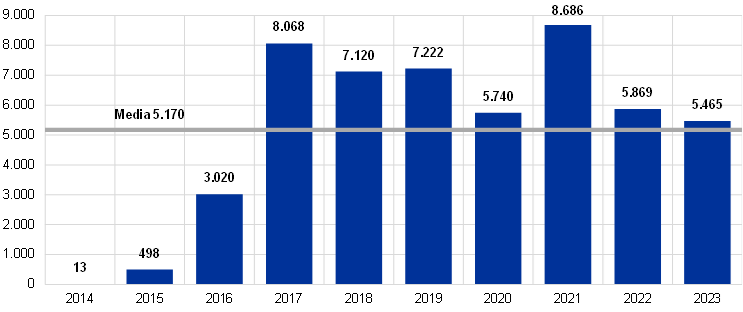

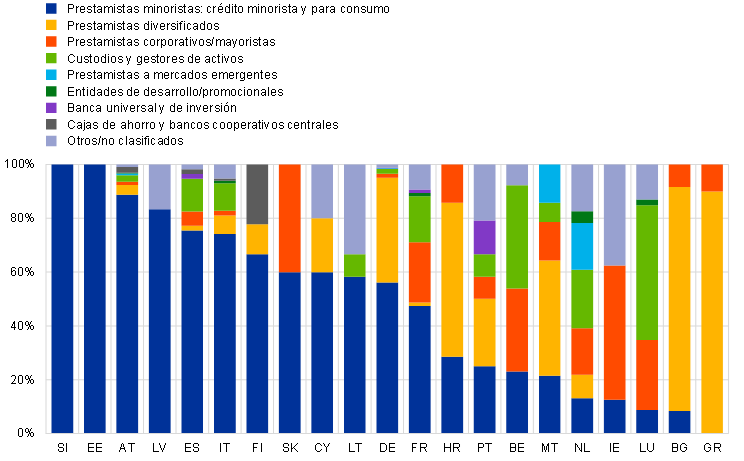

Los resultados de las pruebas de resistencia de 2023 del BCE mostraron que el sector bancario de la zona del euro tenía capacidad para resistir una desaceleración económica severa. En el escenario adverso, la ratio de CET1 se reduciría, en promedio, 4,8 puntos porcentuales, hasta el 10,4 % a finales de 2025[2]. La notable mejora de la calidad de los activos y de la rentabilidad de los bancos en comparación con ejercicios anteriores, junto con la significativa acumulación de capital a lo largo de la última década (gráfico 1), ayudaron a las entidades a superar la elevada severidad del escenario adverso. No obstante, en las pruebas de resistencia también se identificaron posibles vulnerabilidades, lo que requiere un seguimiento continuo de los riesgos.

El BCE utiliza los resultados de las pruebas de resistencia para el SREP anual. Los resultados cuantitativos desempeñan un papel esencial a la hora de determinar la recomendación de Pilar 2 (P2G, por sus siglas en inglés), que por primera vez incluye también una recomendación de ratio de apalancamiento de Pilar 2 (P2G-LR, por sus siglas en inglés), en su caso. Los resultados cualitativos de las pruebas de resistencia se incluyen en la parte de gobernanza de riesgos del SREP, lo que podría influir en los requerimientos de Pilar 2.

Gráfico 1

Evolución del punto de partida y de las proyecciones de la ratio de CET1

(puntos porcentuales)

Fuente: Cálculos del BCE.

Notas: Todas las cifras son fully-loaded (es decir, sin aplicar medidas transitorias), con la excepción de las correspondientes a la prueba de resistencia de la evaluación global de 2014. Las proyecciones de la ratio de CET1 se refieren al final del horizonte de la prueba de resistencia. La muestra de entidades puede variar de un ejercicio a otro.

1.1.2.2 Recogida de datos para evaluar las pérdidas no realizadas en las carteras de renta fija valoradas a coste amortizado de las entidades de crédito de la zona del euro

El importe total de las pérdidas no realizadas en las carteras de renta fija de los bancos de la zona del euro es limitado

La EBA y el BCE también llevaron a cabo un ejercicio de recogida de datos ad hoc para evaluar exhaustivamente los riesgos relacionados con las pérdidas no realizadas en las carteras de renta fija valoradas a coste amortizado de las entidades de crédito y las operaciones de cobertura correspondientes. El importe de las pérdidas netas no realizadas en las carteras de renta fija de los bancos de la zona del euro es limitado, en general, y se situaba en 73 mm de euros en febrero de 2023, después de tener en cuenta el efecto de las operaciones de cobertura de valor razonable. Las pérdidas adicionales, netas de las coberturas de valor razonable, previstas en el escenario adverso de la prueba de resistencia a escala de la UE ascenderían a 155 mm de euros. Sin embargo, la materialización de estas pérdidas no realizadas debe considerarse como improbable e hipotética, ya que las carteras a coste amortizado de los bancos están concebidas para mantenerse hasta su vencimiento y las entidades normalmente recurrirían a cesiones temporales (operaciones repo) y otras medidas mitigadoras antes que liquidar sus posiciones en renta fija. El BCE publicó los resultados individuales del importe en libros y el valor razonable de estas carteras de renta fija de las entidades de crédito a febrero de 2023.

1.2 Prioridades supervisoras para el período 2023-2025

1.2.1 Introducción

En 2022, la invasión rusa de Ucrania y sus consecuencias macrofinancieras aumentaron la incertidumbre sobre la evolución de la economía y los mercados financieros, al tiempo que incrementaron los riesgos para el sector bancario. En este contexto, se pidió a las entidades supervisadas que reforzaran su capacidad de resistencia ante perturbaciones macrofinancieras y geopolíticas inmediatas (prioridad 1). En concreto, el BCE instó a los bancos a que se centraran en sus marcos de gestión del riesgo de crédito y pusieran el foco en los sectores más propensos a sufrir un deterioro de este riesgo. El BCE también continuó examinando la adecuación de los planes de financiación de las entidades de crédito y la diversificación de sus fuentes de financiación. Además, se pidió a las entidades que afrontaran los retos de la digitalización, potenciaran las capacidades de dirección de sus órganos de administración (prioridad 2) e intensificaran sus esfuerzos para hacer frente al cambio climático (prioridad 3).

El BCE realiza una evaluación y un seguimiento continuos de los cambios que experimentan los riesgos y vulnerabilidades que afrontan las entidades supervisadas. La agilidad de este enfoque permite al BCE ajustar con flexibilidad su foco de atención a los cambios en el panorama de riesgos. En 2023, el endurecimiento continuado de la política monetaria por parte de varios bancos centrales puso de relieve la importancia de que las entidades gestionen con prudencia sus exposiciones a los riesgos de tipo de interés y de diferencial de crédito en la cartera de inversión (IRRBB/CSRBB). Además, tras las turbulencias que registraron los mercados en la primavera de 2023, marcada por la quiebra de varias entidades de tamaño medio estadounidenses, el BCE ajustó sus prioridades supervisoras y amplió su revisión específica de los riesgos IRRBB/CSRBB a un ámbito más extenso de entidades. Al mismo tiempo, el BCE llevó a cabo análisis ad hoc para identificar las posibles vulnerabilidades de las entidades derivadas de las pérdidas no realizadas en sus balances. Asimismo, el aumento del riesgo que plantean las actividades en el sector inmobiliario comercial hizo que los supervisores modificaran las prioridades de determinadas inspecciones in situ para evaluar la gestión y las medidas de mitigación de las entidades de crédito en relación con algunas de las contrapartes de mayor riesgo que operan en este sector.

1.2.2 Prioridad 1: Reforzar la capacidad de resistencia ante perturbaciones macrofinancieras y geopolíticas inmediatas

1.2.2.1 Deficiencias en la gestión del riesgo de crédito, incluidas las exposiciones a carteras y clases de activos vulnerables

Son esenciales marcos de gestión del riesgo de crédito eficaces para que las entidades aborden proactivamente el riesgo de crédito emergente

A lo largo de 2023, los supervisores continuaron aplicando un programa de trabajo sobre el riesgo de crédito centrado en corregir las deficiencias estructurales de los marcos de gestión del riesgo de crédito de los bancos, incluidas las carteras inmobiliarias y vulnerables. En un contexto de subida de los tipos de interés y de incertidumbre macroeconómica, es especialmente importante que los supervisores se aseguren de que las entidades aborden de forma proactiva el riesgo de crédito emergente en carteras y clases de activos vulnerables. La concesión de préstamos es también un componente esencial del ciclo de gestión del riesgo de crédito de las entidades y se está convirtiendo cada vez más en el centro de atención de los supervisores, porque la concesión de préstamos de buena calidad puede ayudar a prevenir futuros préstamos dudosos. En 2023, el BCE continuó centrándose en la gestión de los préstamos dudosos[3] y en las actividades relacionadas, y se aseguró de que, si estos préstamos comienzan a aumentar, las entidades están preparadas para reaccionar proactivamente recurriendo a los procesos y procedimientos adecuados.

Pese a que la ratio de NPL se mantuvo relativamente estable en términos agregados en el ciclo de 2023, el BCE observó un deterioro de determinadas carteras más vulnerables a las presiones inflacionistas, como los préstamos a hogares[4]. También advirtió una desaceleración de los mercados inmobiliarios comerciales[5], así como una mayor presión sobre la capacidad de los prestatarios para refinanciar los préstamos sobre inmuebles comerciales que van venciendo. Asimismo, las quiebras empresariales y las tasas de impago aumentaron con respecto a los bajos niveles observados durante la pandemia[6]. Al mismo tiempo, las empresas de la zona del euro, especialmente las de tamaño pequeño y mediano, siguieron afrontando dificultades por el incremento de los costes de financiación, pero también de los costes en general debido a la inflación[7]. Las empresas altamente endeudadas, o las que operan en sectores vulnerables, se vieron más afectadas por el aumento de los costes y la contracción de la demanda, lo que, a su vez, ejerció presión sobre los márgenes.

Actuaciones supervisoras y sus resultados

Las actuaciones in situ y a distancia llevadas a cabo en 2023 pusieron de manifiesto que las entidades han avanzado en la mitigación de los riesgos relacionados con las carteras y clases de activos vulnerables. Sin embargo, varias deficiencias seguían sin subsanarse.

Las evaluaciones exhaustivas realizadas recientemente en áreas como reestructuraciones y refinanciaciones[8] pusieron de relieve diferencias significativas en el grado de preparación de algunos bancos para hacer frente a un aumento de los deudores en dificultades y los riesgos de refinanciación, incluida la identificación y el seguimiento de clientes que experimentan dificultades financieras. Las evaluaciones también mostraron que las entidades de crédito deben adoptar medidas correctoras más proactivas. Las inspecciones in situ y las revisiones específicas de las prácticas de dotación de provisiones con arreglo a la NIIF 9 (incluidos los overlays) revelaron que, si bien muchas entidades de crédito cuentan con prácticas adecuadas, un número considerable debe captar mejor los riesgos emergentes y reflejarlos de manera más adecuada en la asignación de exposiciones a cada fase. En relación con todas estas actuaciones supervisoras, se ha comunicado a las entidades un conjunto de medidas supervisoras para asegurar que las deficiencias se subsanen en el momento oportuno. El BCE está vigilando de cerca las medidas correctoras previstas y su aplicación.

En una revisión específica de los préstamos para la adquisición de inmuebles residenciales, y con el foco puesto específicamente en las carteras de préstamos a hogares, se detectó que las entidades tienen una capacidad limitada para anticipar riesgos y diferenciarlos en el momento de su concesión y de la fijación de su precio. En esta revisión específica participó una muestra de 34 entidades significativas con carteras significativas que incluían exposiciones al sector inmobiliario residencial. Salieron a la luz varios casos en los que no se cumplían las Directrices de la EBA sobre concesión y seguimiento de préstamos, también en el área de los procesos de valoración de las garantías.

Las evaluaciones exhaustivas de las carteras inmobiliarias comerciales de las entidades revelaron exposiciones por préstamos con amortización global al final (bullet o balloon) y a tipo de interés variable, así como una posible sobrevaloración de las garantías (véase recuadro 1).

Los resultados detallados de las actuaciones supervisoras a distancia e in situ se comunicaron a las entidades. En su caso, estos resultados se tuvieron en cuenta en el SREP de 2023 y las medidas supervisoras relacionadas se discutieron con las entidades supervisadas como parte del diálogo supervisor habitual.

Recuadro 1

Sector inmobiliario comercial: riesgo emergente

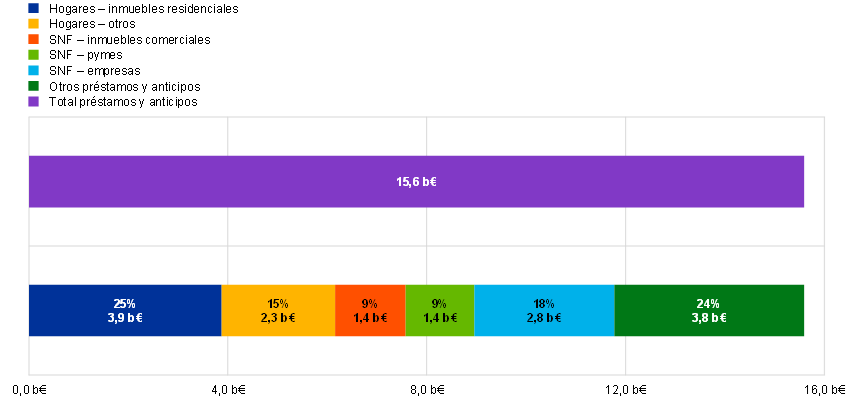

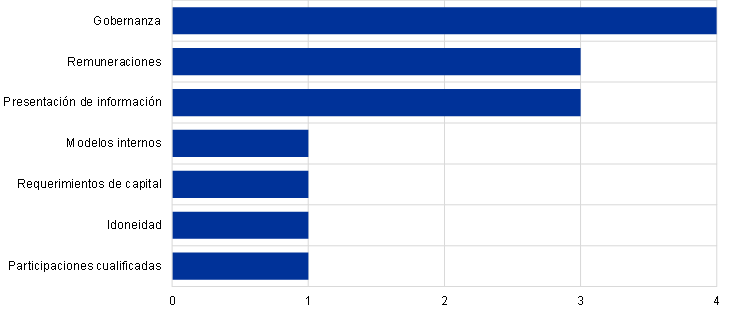

Los inmuebles comerciales son una categoría de activos materiales que representaba 1,4 billones de euros de las carteras crediticias de las entidades significativas en el segundo trimestre de 2023. 52 mm de euros (3,67 %) de los préstamos inmobiliarios comerciales estaban clasificados como dudosos en dicho trimestre, lo que supone el 15 % del total de préstamos dudosos, la mayoría de los cuales han sido heredados de la crisis financiera de 2008. Las exposiciones materiales a los préstamos inmobiliarios comerciales de las entidades de crédito se concentran, en particular, en bancos alemanes, franceses y neerlandeses (alrededor del 52 % del total de préstamos para este tipo de inmuebles).

Gráfico A

Materialidad de los préstamos inmobiliarios comerciales en las entidades significativas

(billones de euros)

Fuente: Información financiera (FINREP), junio de 2023.

Notas: Los préstamos inmobiliarios comerciales se consignan de acuerdo con la definición de estos préstamos de la Junta Europea de Riesgo Sistémico, es decir, préstamos concedidos a una persona jurídica para adquirir un bien inmueble que genere ingresos (o un conjunto de bienes definidos como inmuebles generadores de ingresos), tanto construido como en fase de promoción, o un bien inmueble utilizado por su propietario para llevar a cabo su negocio, fines o actividad (o un conjunto de bienes inmuebles para este uso), esté construido o en construcción, o garantizado por un bien inmueble comercial (o un conjunto de bienes inmuebles comerciales). Las exposiciones al sector inmobiliario comercial se sustrajeron de las exposiciones de las pequeñas y medianas empresas (pymes) y de las sociedades no financieras (SNF). Los préstamos inmobiliarios residenciales concedidos a los hogares solo incluyen préstamos a hogares garantizados con inmuebles de uso residencial. La categoría «Otros préstamos y anticipos» incluye bancos centrales, Administraciones Públicas, entidades de crédito y otras instituciones financieras.

Después de años de aumento de los precios de los inmuebles, los mercados inmobiliarios comerciales se encuentran actualmente en una fase de desaceleración[9], a medida que las señales de deterioro se están haciendo visibles en varios países de la zona del euro[10]. Este sector se enfrenta a unas condiciones de financiación más restrictivas y a unas perspectivas económicas inciertas, así como a una mayor debilidad de la demanda tras la pandemia[11].

Los principales factores que afectaron negativamente a los mercados inmobiliarios comerciales fueron la subida de los tipos de interés y el mayor coste de la financiación mediante deuda. Esto llevó aparejado, además de un aumento de los costes de construcción y de un cambio en la dinámica de la demanda (es decir, trabajo a distancia, y locales comerciales y oficinas con mayor eficiencia energética), una corrección de las valoraciones de los bienes inmuebles comerciales (particularmente oficinas y locales comerciales), que todavía continúa. Además, también se registró una acusada caída de la inversión y del volumen de operaciones, y una paralización de la ejecución de obra nueva, así como una reducción de los rendimientos de los bienes inmuebles comerciales, lo que dio lugar a márgenes negativos.

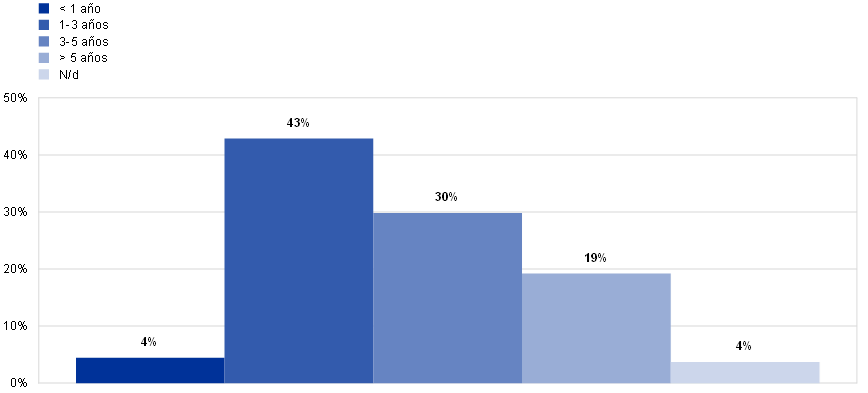

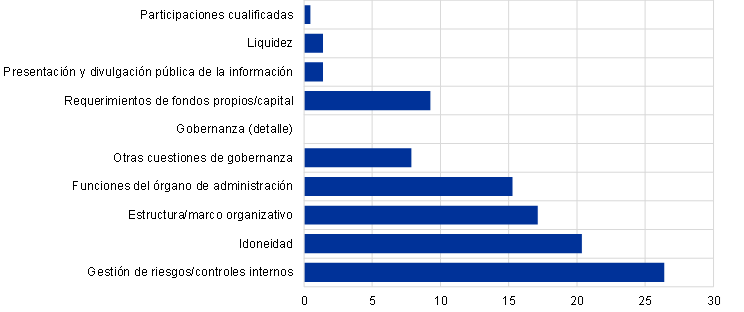

Los préstamos con un saldo elevado a amortizar al vencimiento[12] suelen denominarse en la terminología anglosajona préstamos bullet o balloon y el BCE está poniendo el foco de atención en ellos debido a las condiciones actuales de los mercados. Un porcentaje importante de estos préstamos inmobiliarios comerciales están estructurados como préstamos bullet o balloon y como préstamos sin recurso. Estos tipos de estructuras de financiación plantean un mayor riesgo de refinanciación, en el sentido de que, al vencimiento, los prestatarios pueden tener que refinanciar sus préstamos a unos costes muy superiores a lo previsto originalmente. Otras opciones de amortización también son ahora más difíciles, ya que el deterioro de las condiciones de los mercados y el encarecimiento de los costes de financiación también afectan negativamente a la capacidad de los prestatarios para vender el activo o refinanciar el préstamo inmobiliario comercial con otra entidad.

De las exposiciones recogidas en AnaCredit en el segundo trimestre de 2023, las estructuras de tipo bullet o balloon con vencimiento en los dos años siguientes representaban el 8 % de los préstamos inmobiliarios comerciales. Es fundamental que las entidades interactúen activamente con sus prestatarios y evalúen el riesgo de refinanciación de estos préstamos de forma adecuada. Tienen que centrarse en las consideraciones más importantes de esta evaluación, como unas valoraciones actualizadas y realistas de las garantías, la capacidad de generación de flujos de efectivo para cubrir los costes de financiación y, en su caso, también las opciones de patrocinio en forma de inyecciones de efectivo.

Gráfico B

Desglose de los préstamos inmobiliarios comerciales con diversas estructuras de amortización, por vencimiento final

(porcentaje del total de préstamos inmobiliarios comerciales)

Fuente: AnaCredit.

Notas: Los préstamos inmobiliarios comerciales incluyen aquellos préstamos cuya garantía o finalidad se asocia a inmuebles comerciales de acuerdo con los atributos de AnaCredit. Los datos se han extraído del segundo trimestre de 2023.

El BCE sigue realizando diversas actuaciones supervisoras in situ y a distancia[13] para asegurar que el foco supervisor se pone activamente en el riesgo del sector inmobiliario comercial. Este foco activo se mantendrá en 2024[14], y los supervisores vigilarán de cerca la evolución del sector bancario y del mercado en relación con esta relevante cartera.

Riesgo de contraparte y entidades financieras no bancarias

En 2023, el BCE realizó un seguimiento de los resultados del trabajo llevado a cabo sobre la gobernanza y la gestión del riesgo de contraparte mediante actuaciones in situ y a distancia. En este sentido, publicó un informe titulado Sound practices in counterparty credit risk governance and management en el que se resumen los resultados de la revisión realizada en 2022 y se describen buenas prácticas observadas en el sector.

Asimismo, el BCE organizó una conferencia sobre el riesgo de contraparte para los responsables de la gestión de riesgos de las entidades significativas y otros supervisores bancarios con el fin de discutir la evolución del riesgo de contraparte y las prácticas del sector, así como los actuales retos y oportunidades desde el punto de vista tanto de los profesionales como del supervisor.

1.2.2.2 Falta de diversificación de las fuentes de financiación y deficiencias de los planes de financiación

En los diez últimos años, las operaciones de financiación a plazo más largo con objetivo específico (TLTRO, por sus siglas en inglés) han ayudado a las entidades de crédito a asegurar la oferta de crédito a la economía durante los períodos de crisis. Ahora bien, el recurso a las TLTRO III durante la pandemia incrementó considerablemente la concentración de pasivos[15]. Debido al vencimiento de los préstamos concedidos en el marco de las TLTRO III, ahora las entidades significativas deben elaborar y aplicar planes de financiación plurianuales sólidos y creíbles que aborden los retos derivados de los cambios en las condiciones de financiación y aseguren la adecuada diversificación de las fuentes de financiación.

En línea con las prioridades supervisoras para el período 2023-2025, y como parte de un análisis más amplio de la viabilidad de los planes de liquidez y de financiación, el BCE evaluó los reembolsos previstos de los préstamos obtenidos en las TLTRO III en el caso de las entidades significativas más expuestas a un aumento de los costes de financiación. Se demostró que la mayoría de las entidades supervisadas analizadas contaban con estrategias de salida de las TLTRO III creíbles y seguían cumpliendo tanto la ratio mínima de cobertura de liquidez como la ratio de financiación estable neta. Sin embargo, algunas de ellas resultaron tener una proporción relativamente elevada de activos líquidos de baja calidad en el conjunto de activos de garantía del Eurosistema que, una vez liberados, no podrían utilizarse como garantía en operaciones de financiación privadas garantizas. Otras entidades significativas habían formulado supuestos bastante optimistas sobre el aumento de sus depósitos, lo que hizo que sus estrategias fueran menos viables.

La quiebra de Silicon Valley Bank y de otros bancos regionales de Estados Unidos en marzo de 2023 mostró que el comportamiento de los depositantes puede cambiar repentinamente y sin previo aviso. Las redes sociales y la digitalización, junto con el atractivo de las oportunidades de inversión alternativas, pueden afectar a la velocidad con la que los depositantes reaccionan a las señales de precios y a los rumores del mercado. Así pues, en 2023, el BCE inició análisis adicionales de los planes de contingencia y de las capacidades de movilización de activos de garantía con el fin de comprender hasta qué punto las entidades pueden resistir perturbaciones de liquidez a corto plazo y situaciones de crisis inesperadas, incluidas grandes salidas de depósitos. Estos análisis también conllevaron la evaluación de las estrategias de gestión de activos y pasivos, así como la modelización de hipótesis de comportamiento en el actual entorno de tipos de interés.

Escrutinio supervisor continuado de la exposición al riesgo de tipo de interés y al riesgo de diferencial de crédito

En 2023, el BCE realizó un seguimiento de los resultados de su revisión específica de la exposición al riesgo de tipo de interés y al riesgo de diferencial de crédito, llevada a cabo en 29 entidades significativas en 2022[16]. En el segundo trimestre de 2023, la revisión se amplió para incluir a otras diez entidades significativas. Esta iniciativa se complementó con inspecciones in situ. Además, en el segundo semestre de 2023, el BCE inició una revisión horizontal de la gobernanza de la gestión de activos y pasivos que incluyó a 24 entidades significativas y en la que se cubrieron aspectos relacionados con la gestión de los riesgos de tipo de interés y de liquidez, como la modelización de los depósitos sin vencimiento.

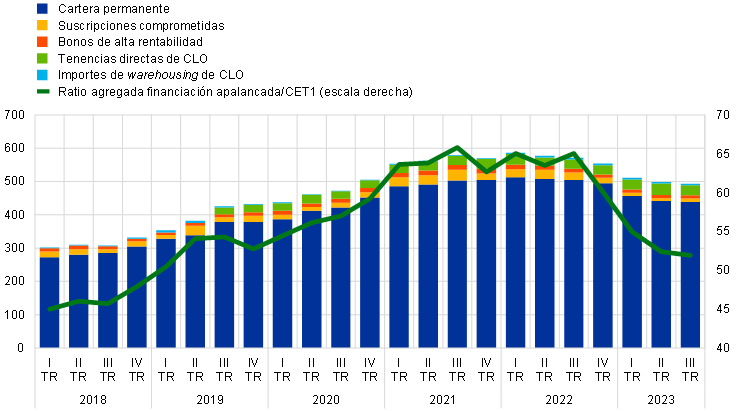

1.2.2.3 Financiación apalancada

Desde la introducción de las plantillas para la presentación de información sobre financiación apalancada en 2018, el BCE ha observado un aumento sostenido de las tenencias de préstamos apalancados por parte de las entidades significativas. Este aumento se vio impulsado por la persistencia de unos tipos de interés bajos y por la abundante liquidez, que propiciaron mayores niveles de apalancamiento para prestatarios y prestamistas, así como una relajación de los criterios de concesión de crédito. Esta tendencia se invirtió a lo largo de 2022 y en el primer semestre de 2023. Las nuevas emisiones de préstamos apalancados disminuyeron considerablemente debido a la crisis energética, a la inflación y a la volatilidad de los tipos de interés. Esta disminución se refleja gradualmente en los menores niveles de exposición de las entidades significativas (gráfico 2). El descenso de los niveles de exposición, combinado con el incremento de las ratios de CET1 se ha traducido en una reducción sustancial de la ratio entre la financiación apalancada y el capital CET1 en los últimos trimestres.

Gráfico 2

Exposición de las entidades significativas a la financiación apalancada

(escala izquierda: mm de euros; escala derecha: porcentaje del capital CET1)

Fuentes: Supervisión Bancaria del BCE y Leveraged Finance Dashboard del BCE.

Notas: Los datos se refieren a una submuestra de entidades de crédito. «CLO» corresponde a bonos de titulización de préstamos (collateralised loan obligations).

En numerosas ocasiones, el BCE ha solicitado mayor moderación por parte de las entidades significativas en este segmento concreto del mercado, debido al crecimiento continuado de las operaciones con un alto apalancamiento. Como se esperaba, la creciente debilidad de los prestatarios se está reflejando en un aumento de las tasas de impago de los préstamos apalancados tanto en Europa como en Estados Unidos. Sin embargo, en conjunto, estos niveles de impago son reducidos en comparación con períodos de tensiones anteriores, lo que podría explicarse por el debilitamiento de las condiciones contractuales observado en el mercado. Dado el alto riesgo por refinanciación de la deuda al que se enfrentan los prestatarios en estas operaciones de financiación apalancada en un entorno de tipos de interés más elevados, existe el riesgo de que se materialicen exposiciones dudosas e impagos potencialmente mucho más altos en los próximos años.

En 2022, el BCE emitió una «Carta dirigida al Consejero Delegado» con expectativas detalladas sobre los marcos internos de apetito de riesgo que se deben aplicar e informó de los elevados niveles de asunción de riesgos en las operaciones apalancadas. Una evaluación puso de manifiesto numerosas deficiencias para las que se impusieron medidas de seguimiento específicas a las entidades significativas. Durante 2023, el BCE continuó examinando el progreso de los bancos en la aplicación de estas medidas. Aunque se observaron algunos avances en determinadas entidades, continúa habiendo deficiencias significativas en el control de riesgos. Por tanto, el número de bancos sujetos a requerimientos de capital específicos por los riesgos asociados a las operaciones de financiación apalancada se incrementó considerablemente en comparación con 2022.

Además, para respaldar el seguimiento supervisor continuado de las exposiciones a la financiación apalancada de las entidades, el BCE incluyó un análisis en profundidad del control de calidad de este tipo de financiación en su prueba de resistencia a escala de la UE de 2023. Los resultados de este análisis se publicaron en una sección específica del informe del BCE titulado «2023 stress test of euro area banks».

1.2.3 Prioridad 2: Afrontar los retos de la digitalización y potenciar las capacidades de dirección de los órganos de administración

1.2.3.1 Estrategias de transformación digital y marcos de resiliencia operativa

En 2023, el BCE siguió interactuando con las entidades en relación con su proceso de transformación digital y los riesgos asociados mediante debates adicionales, revisiones específicas e inspecciones in situ

Las entidades de crédito son cada vez más digitales, lo que significa que es preciso prestar más atención supervisora a las estrategias de transformación digital y a las capacidades de gestión de riesgos necesarias. Esto supone examinar los riesgos asociados al uso de tecnologías innovadoras, así como los relacionados con los marcos de resiliencia operativa, como las dependencias de terceros y los ciberriesgos.

En cuanto a la digitalización en general, en febrero de 2023 el BCE publicó un resumen de las principales conclusiones de una encuesta sobre la transformación digital y el uso de las fintech realizada en 2022. En él se confirmaba que la mayoría de las entidades significativas cuenta con una estrategia de transformación digital que se centra en mejorar la experiencia de los clientes. En el resumen también se señalaba la importancia de recibir la pauta adecuada de la dirección ejecutiva, así como de tener un marco de control interno eficaz.

Por otro lado, en 2023 se llevaron a cabo revisiones específicas sobre digitalización en 21 entidades significativas, utilizando los resultados de la encuesta anterior para entender mejor de qué forma los bancos definen los objetivos de su estrategia de digitalización, vigilan su implementación y se aseguran de que sus marcos de apetito de riesgo y su gobernanza sean adecuados para su fin. Los resultados de estas revisiones se publicarán en el primer semestre de 2024 y serán esenciales para que las entidades supervisadas conozcan las opiniones de los supervisores y sus puntos de referencia (benchmarks).

En lo que respecta a la resiliencia operativa, el número de ciberincidentes significativos comunicados al BCE aumentó considerablemente en 2023, en términos interanuales. Este incremento se debió principalmente a que los autores de las amenazas llevaron a cabo campañas de ataques distribuidos de denegación de servicio contra varias entidades de crédito, que se vieron acompañadas por un repunte notable en terceros proveedores de los incidentes relacionados con el ransomware, un tipo de ataque con un alto potencial disruptivo. Además, los ciberataques por parte de autores patrocinados por el Estado también crecieron en el sector financiero. En consecuencia, en 2023, el BCE llevó a cabo una serie de actuaciones supervisoras in situ y a distancia relacionadas con el riesgo tecnológico y el ciberriesgo y publicó los principales resultados y observaciones en su Supervision Newsletter de noviembre de 2023.

Aparte de la prueba de resistencia sobre ciberresiliencia prevista para 2024, el BCE llevó a cabo un ejercicio interno de simulación (dry run) de la ciberresiliencia a fin de poner a prueba los procesos internos establecidos en el BCE y varias ANC relativos a la comunicación, coordinación y elevación a niveles superiores en caso de un ciberataque en múltiples entidades supervisadas. Este ejercicio fue de carácter interno, sin la participación del sector.

En relación con la externalización, en 2023 se recopilaron nuevamente los registros de los acuerdos de externalización de todas las entidades significativas. En comparación con la primera remisión de registros en 2022, se avanzó considerablemente en términos de calidad de los datos y coherencia de la información recopilada. Los resultados de este ejercicio confirmaron que la externalización es un asunto de gran relevancia para las entidades significativas, especialmente en el área de las tecnologías de la información y las comunicaciones. La evaluación del riesgo de externalización se vio reforzada además por un proceso de notificación bien implantado para informar a los supervisores de las intenciones de las entidades supervisadas de celebrar nuevos acuerdos de este tipo. Adicionalmente, el BCE inició una revisión específica del riesgo de externalización en varias entidades significativas, que continuará hasta 2025. Cada año se revisará el marco de gestión de las externalizaciones de estas entidades significativas, junto con un número determinado de sus acuerdos de externalización. El ejercicio proporcionará una visión horizontal de los procesos de gestión de riesgos relativos a los acuerdos de externalización celebrados en las entidades significativas.

Asimismo, en línea con las normas internacionales[17], la resiliencia operativa y la digitalización centraron la atención de las actividades de supervisión llevadas a cabo en el marco de los grupos de trabajo con otras autoridades europeas de supervisión en 2023. Estas actividades incluyeron la aplicación del Reglamento relativo a los mercados de criptoactivos y el Régimen piloto de infraestructuras del mercado basadas en la tecnología de registro descentralizado, los debates en torno a la Ley de Inteligencia Artificial y la aplicación del Reglamento sobre resiliencia operativa digital. El BCE también incorporó los principios de resiliencia operativa (Principles for Operational Resilience) del Comité de Supervisión Bancaria de Basilea en su marco del SREP.

1.2.3.2 Funcionamiento y capacidades de dirección de los órganos de administración

Para fomentar un proceso adecuado de toma de decisiones y reducir la asunción de riesgos excesivos es esencial que las entidades cuenten con órganos de administración eficaces, procedimientos de gobernanza sólidos[18], controles internos estrictos y datos fiables. La importancia de disponer de procedimientos sólidos en estas áreas también quedó evidenciada con las quiebras bancarias que se produjeron en Estados Unidos y en Suiza en la primavera de 2023, cuyo origen fueron las deficiencias en la gobernanza y en la gestión de riesgos. A pesar de algunos progresos logrados en los últimos años, el BCE sigue observando un elevado número de deficiencias estructurales en las funciones de control interno, en el funcionamiento de los órganos de administración y en las capacidades de agregación de datos y presentación de informes sobre riesgos[19].

Por tanto, los supervisores han seguido interactuando con las entidades supervisadas con el fin de lograr avances adicionales a este respecto. Desde 2022, el BCE ha llevado a cabo revisiones específicas de entidades con deficiencias en la composición y el funcionamiento de sus órganos de administración, inspecciones in situ y (re)evaluaciones de idoneidad específicas basadas en el riesgo. Asimismo, ha continuado desarrollando un enfoque para reflejar la diversidad en sus evaluaciones de idoneidad y ha perfeccionado la recogida de datos para mejorar el análisis comparativo[20], al tiempo que las revisiones específicas y las actuaciones supervisoras continuarán a lo largo de 2024.

Además, como parte del SREP de 2023 se adoptaron medidas de seguimiento para abordar las deficiencias (véase sección 1.3.1.5).

Es importante que todas las entidades de crédito, independientemente de su tamaño, cuenten con procedimientos de gobernanza sólidos. Por ello, el BCE continuó con la labor de seguimiento de los resultados de su revisión temática de los procedimientos de gobernanza de las entidades menos significativas, llevada a cabo en 2021 y 2022[21]. En este sentido, el BCE y los supervisores nacionales han seguido fomentando una mayor alineación de las expectativas y los estándares supervisores europeos sobre gobierno interno.

Asimismo, en un intento de fomentar el diálogo sobre lo que constituye una gobernanza eficaz y de comunicar su enfoque y sus expectativas supervisores a este respecto, en abril de 2023 el BCE se reunió con representantes del sector en un seminario organizado conjuntamente con la Florence School of Banking del European University Institute (EUI)[22].

1.2.3.3 Agregación de datos y presentación de informes sobre riesgos

Para una gestión adecuada y prudente de los riesgos son indispensables capacidades sólidas de agregación de datos y presentación de informes sobre riesgos. En 2023, la Supervisión Bancaria del BCE reforzó sus actuaciones supervisoras en esta área

El BCE identificó varias deficiencias en la agregación de datos y la presentación de informes sobre riesgos e incluyó esta área como una vulnerabilidad importante en su planificación de las prioridades supervisoras para el ciclo 2023-2025. En consecuencia, se desarrolló una amplia estrategia supervisora de carácter específico para las actuaciones tanto in situ como a distancia, con el objetivo de garantizar que las entidades de crédito cuenten con procedimientos de dirección y de gestión de riesgos eficaces basados en datos fiables.

En cuanto a las actuaciones in situ, continuó la campaña de inspecciones in situ específicas sobre agregación de datos y presentación de informes sobre riesgos, que incluyó a 23 entidades significativas en el transcurso de 2022 y 2023. Esta campaña reveló deficiencias en la participación de los órganos de administración, una definición poco clara e incompleta del alcance del marco de gobernanza de datos, así como una falta de validación independiente. Además, las debilidades en la arquitectura de datos y en la infraestructura tecnológica, el uso extensivo de soluciones manuales alternativas y los largos plazos para la presentación de la información, así como la falta de controles de la calidad de los datos, fueron motivo de preocupación importante.

En lo referente a las actuaciones a distancia, un pilar fundamental fue el proyecto de Guía para una eficaz agregación de datos sobre riesgos y presentación de informes de riesgos (Guide on effective risk data aggregation and risk reporting), que incluye un conjunto de requisitos mínimos para una eficaz agregación de datos y presentación de informes sobre riesgos y cuyo fin es ayudar a las entidades de crédito a potenciar sus capacidades en este ámbito[23]. Este proyecto de Guía no impone nuevos requisitos, sino que consolida y aclara temas prioritarios relevantes en materia de supervisión. Por lo tanto, es importante que las entidades no consideren que la publicación de la versión más reciente de la Guía es una oportunidad para volver a contar desde cero los plazos para su aplicación, sino que ofrece orientaciones adicionales para identificar brechas y lograr avances observables a la hora de cerrarlas. Otras actividades supervisoras incluyeron el proyecto piloto del Informe de gestión sobre gobernanza y calidad de los datos[24], la contribución al informe de situación sobre el cumplimiento por parte de las entidades de importancia sistémica mundial (EISM) de los Principios para una eficaz agregación de datos sobre riesgos y presentación de informes de riesgos, elaborados por el Comité de Supervisión Bancaria de Basilea, el refuerzo adicional de la medición de la calidad de los datos en la presentación de información supervisora y el uso más eficaz de las herramientas supervisoras para elevar a órganos superiores las deficiencias graves y persistentes en la agregación de datos y la presentación de informes sobre riesgos, incluidas las medidas cuantitativas y cualitativas asociadas.

1.2.4 Prioridad 3: Intensificar los esfuerzos para hacer frente al cambio climático

Desde la publicación de la Guía del BCE sobre riesgos relacionados con el clima y medioambientales en 2020, el BCE ha hecho hincapié sistemáticamente en la necesidad de que las entidades de crédito gestionen adecuadamente estos riesgos. Una de las principales prioridades supervisoras para el período 2023-2025 del BCE es que las entidades integren adecuadamente estos riesgos en su estrategia de negocio y sus marcos de gobernanza y de gestión de riesgos, a fin de mitigar y divulgar información sobre dichos riesgos.

1.2.4.1 Seguimiento de las deficiencias identificadas en la revisión temática

Tras la revisión temática sobre los riesgos relacionados con el clima y medioambientales llevada a cabo en 2022, el BCE estableció plazos para que las entidades cumplan progresivamente todas las expectativas fijadas en la Guía del BCE mencionada anteriormente antes del final de 2024. El BCE comunicó en ese momento que el cumplimiento de los plazos sería objeto de un estrecho seguimiento y, si fuera necesario, se adoptarían medidas coercitivas.

El primer plazo venció en marzo de 2023, cuando se esperaba que las entidades tuvieran implantados una evaluación de materialidad y un análisis del entorno empresarial sólidos y exhaustivos. Dado que algunas entidades no cumplieron este plazo, en 2023 el BCE emitió decisiones de supervisión vinculantes para 23 entidades supervisadas, que contemplan la imposición de sanciones pecuniarias periódicas en los 18 casos más relevantes si las entidades supervisadas no cumplen con las obligaciones en los plazos establecidos en estas decisiones. A finales de 2023 continuaba habiendo procedimientos pendientes relativos a proyectos de decisiones adicionales, incluidos algunos con sanciones pecuniarias periódicas (véase sección 2.3.1).

El BCE continuará realizando un estrecho seguimiento de los progresos de las entidades en 2024 y 2025, y adoptará medidas coercitivas en caso necesario.

1.2.4.2 Análisis excepcional de escenarios de riesgo climático en consonancia con el paquete «Objetivo 55»

En marzo de 2023, como parte del «paquete de finanzas sostenibles», la Comisión Europea otorgó un mandato a las tres Autoridades Europeas de Supervisión[25] para que llevaran a cabo, junto con la Junta Europea de Riesgo Sistémico y el BCE, un análisis excepcional de escenarios de riesgo climático en consonancia con el paquete «Objetivo 55», a fin de evaluar cómo afectarían las políticas de transición acordadas al sector financiero. El BCE participa en el módulo del sector bancario, que incluye un ejercicio de recopilación de datos que se puso en marcha el 1 de diciembre de 2023. Las correspondientes plantillas de recopilación de datos contienen datos sobre el riesgo de crédito, el riesgo de mercado, el riesgo inmobiliario y los ingresos, así como datos relevantes para el clima sobre el riesgo de transición y el riesgo físico a nivel de contraparte y sectorial. El BCE tiene la intención de compartir sus comentarios individuales, incluidos los principales resultados, con las entidades que participaron en el ejercicio. Está previsto que los resultados del análisis global de escenarios climáticos para el módulo del sector bancario se publiquen a principios de 2025. Esta recopilación de datos permitirá a los supervisores realizar un seguimiento de los avances en línea con la prueba de resistencia sobre riesgo climático de 2022 del BCE y evaluar las capacidades de datos sobre riesgo climático de las entidades y su adecuación a las buenas prácticas de conformidad con el Informe del BCE sobre buenas prácticas para las pruebas de resistencia climática, titulado ECB report on good practices for climate stress testing.

1.3 Supervisión directa de las entidades significativas

1.3.1 Supervisión a distancia

El BCE trata de supervisar a las entidades significativas en función del riesgo y de forma proporcionada. Para ello, cada año planifica y realiza diversas actuaciones supervisoras a distancia, que incluyen actividades horizontales y específicas para cada entidad. Estas actuaciones supervisoras se basan en los requerimientos regulatorios existentes, en el Manual de Supervisión y en las prioridades supervisoras, y se incluyen en el programa de examen supervisor (SEP, por sus siglas en inglés) de cada entidad significativa. Estas actividades tienen la finalidad de abordar los riesgos específicos de cada entidad, asegurando al mismo tiempo el cumplimiento de las prioridades supervisoras establecidas por el BCE.

1.3.1.1 Principio de proporcionalidad

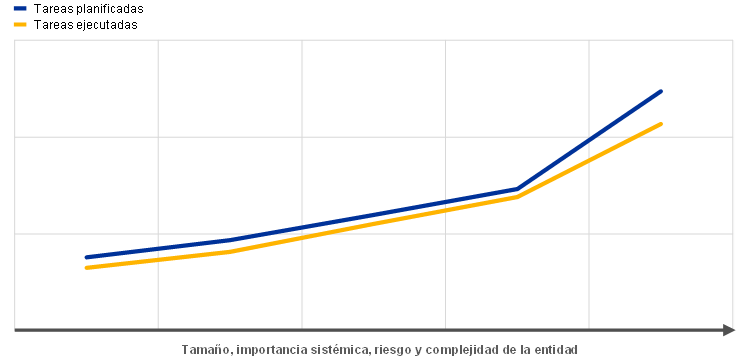

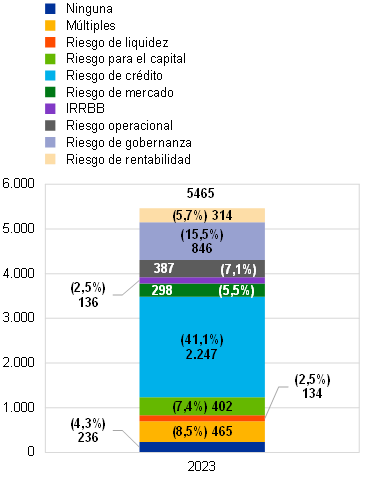

El SEP sigue el principio de proporcionalidad, es decir, la intensidad de la supervisión depende del tamaño, la importancia sistémica, el riesgo y la complejidad de cada entidad significativa. Por tanto, los equipos conjuntos de supervisión (ECS) que supervisan a las entidades significativas más grandes y con mayor riesgo planifican, en general, un número más elevado de actividades en este programa (gráfico 3).

Gráfico 3

Número medio de tareas planificadas por entidad significativa en 2023

Fuente: BCE.

Nota: Datos extraídos a 18 de enero de 2024.

El número de actuaciones realizadas en 2023 fue ligeramente inferior al planificado originalmente a comienzos del año (gráfico 4). Ello se debió, sobre todo, a la cancelación durante el año de un reducido número de tareas administrativas, como ocurrió en ejercicios anteriores.

Gráfico 4

Número medio de tareas por entidad significativa en 2023

Fuente: BCE.

Nota: Datos extraídos a 18 de enero de 2024.

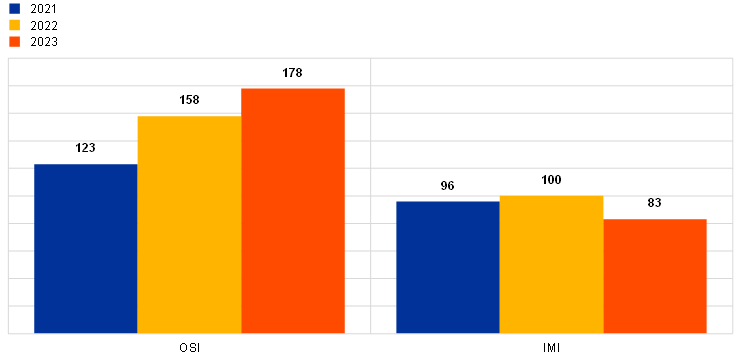

1.3.1.2 Enfoque basado en el riesgo

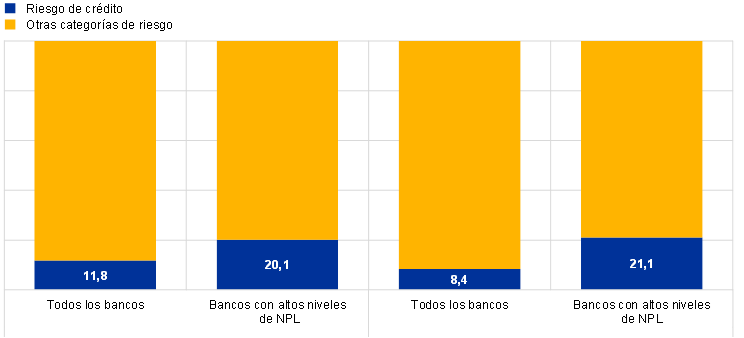

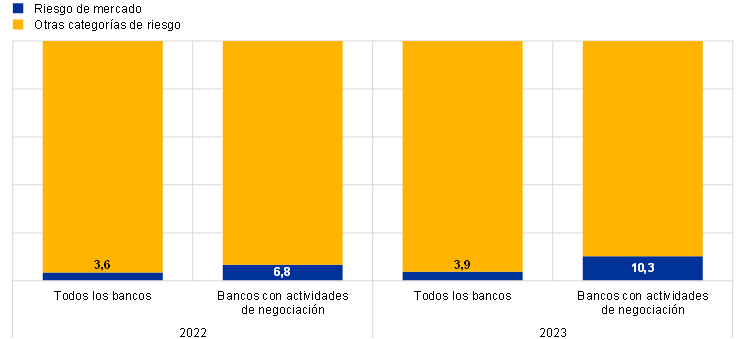

El SEP sigue un enfoque basado en el riesgo y se centra en las categorías de riesgo, tanto sistémico como idiosincrásico, más relevantes para cada entidad significativa. Por ejemplo, los ECS llevaron a cabo (en términos relativos) más actuaciones relacionadas con el riesgo de crédito en las entidades de crédito con altos niveles de préstamos dudosos que en la entidad significativa media (gráfico 5).

Gráfico 5

Actuaciones del SEP en 2022 y 2023: peso de las actuaciones relacionadas con los riesgos de crédito y de mercado en relación con las actuaciones totales

(porcentajes)

Riesgo de crédito

Riesgo de mercado

Fuente: BCE.

Nota: Datos extraídos a 18 de enero de 2024.

En 2023, el BCE introdujo un nuevo marco de tolerancia al riesgo para centrar mejor su trabajo en las prioridades estratégicas y las vulnerabilidades principales. Este nuevo marco es crucial para una cultura de supervisión más centrada en el riesgo que permita a los supervisores adaptar sus actuaciones a la situación individual de la entidad que supervisan, en lugar de adoptar un enfoque único para todas.

El marco de tolerancia al riesgo está diseñado para poder trasladar más fácilmente las prioridades supervisoras a la planificación estratégica y la supervisión diaria. A tal fin, combina las orientaciones top-down procedentes del Consejo de Supervisión sobre riesgos y vulnerabilidades priorizados con las evaluaciones de relevancia bottom-up de cada entidad supervisada. Las evaluaciones bottom-up son un complemento eficaz de las orientaciones top-down, dado que algunas entidades supervisadas se enfrentan a cuestiones específicas propias que afectan a los niveles de tolerancia al riesgo establecidos para diversos riesgos y, por consiguiente, también al foco de atención supervisora. Dentro del marco de tolerancia al riesgo, los supervisores están facultados para hacer pleno uso de la flexibilidad que otorga el conjunto de herramientas supervisoras para centrarse en las tareas más relevantes. Esto significa que, dependiendo de las circunstancias específicas de una entidad, pueden intensificar sus esfuerzos en aquellas áreas que requieren mayor dedicación y asignar una prioridad menor a otras que se consideran menos acuciantes.

Sobre la base de la positiva experiencia adquirida a lo largo del año, el BCE tiene la intención de completar la implementación del marco de tolerancia al riesgo integrándolo en todos sus procesos supervisores[26]. Esto debería continuar mejorando la capacidad de los ECS para centrarse en lo más importante para cada entidad supervisada, con la flexibilidad necesaria para abordar los riesgos nuevos y emergentes en un entorno macrofinanciero cambiante.

1.3.1.3 Proceso de planificación de la supervisión

El proceso de planificación de la supervisión, que se actualizó en 2022, sigue un enfoque coherente e integrado en el que las prioridades supervisoras guían, entre otras actividades, la planificación de las actividades horizontales, las inspecciones in situ y las investigaciones de modelos internos.

Para asegurar una supervisión eficaz, las distintas áreas operativas del BCE colaboran estrechamente en la planificación de sus actividades, teniendo debidamente en cuenta las prioridades supervisoras, los riesgos específicos de cada entidad significativa y el marco de tolerancia al riesgo. Esta planificación consiste en seleccionar muestras de entidades supervisadas que participarán en estas actividades horizontales e inspecciones in situ. Como en años anteriores, se utilizó el concepto de campañas para las inspecciones in situ (véase sección 1.3.3 sobre supervisión in situ). El resultado de ese proceso se refleja en el SEP realizado por cada ECS para su entidad supervisada. Dado que el SEP es una parte importante de la comunicación de los ECS con la entidad significativa, también se comparte un SEP simplificado con las entidades significativas que constituye el programa de trabajo para el año siguiente.

Atendiendo al principio de proporcionalidad, entre las actividades a distancia del SEP se incluyen: i) actividades relacionadas con el riesgo (como el SREP); ii) otras actividades relacionadas con requisitos organizativos, administrativos o legales (por ejemplo, la evaluación anual de significatividad), y iii) actividades adicionales planificadas por los ECS para adaptar en mayor medida el SEP a las características específicas del grupo o de la entidad supervisada (por ejemplo, análisis del modelo de negocio o de la estructura de gobernanza de la entidad).

1.3.1.4 Resumen de las actividades de supervisión

El BCE se asegura de que sus recursos sean adecuados para hacer frente a sus necesidades estratégicas y de supervisión. La alta dirección recibe informes periódicos que describen cómo se han incorporado sus prioridades supervisoras a la planificación y si todas las actividades y proyectos se han llevado a cabo según lo previsto.

En 2023, el BCE realizó una evaluación del grado de disponibilidad organizativa en la que se valoraba el nivel de preparación para asegurar que las prioridades supervisoras propuestas podían acometerse satisfactoriamente teniendo en cuenta las competencias y recursos disponibles (véase sección 5.3.3).

El seguimiento y la comunicación periódica de las actividades supervisoras son cruciales para la dirección estratégica de las iniciativas de supervisión. De este modo, la alta dirección puede valorar la evolución de las prioridades supervisoras, así como otras iniciativas, y mantenerse informada de los avances logrados en relación con las actividades supervisoras correspondientes. Esta evaluación constituye la base para la actualización de las prioridades supervisoras y fomenta la eficiencia en la toma de decisiones por parte de la alta dirección.

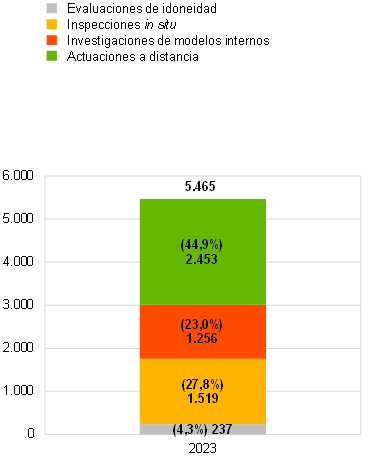

1.3.1.5 Medidas supervisoras

Las medidas supervisoras son uno de los resultados principales de las actividades regulares in situ y a distancia. Detallan las acciones que deben tomar las entidades supervisadas para subsanar las deficiencias. Los ECS son responsables de vigilar que estas medidas se apliquen de manera oportuna y efectiva. En 2023, el número total de medidas registradas fue similar al de 2022. En 2023, las medidas supervisoras se derivaron principalmente de las actuaciones supervisoras a distancia (39 %). Al igual que en 2022, el mayor número de medidas supervisoras nuevas (45 %) estaban relacionadas con el riesgo de crédito (gráfico 6).

Gráfico 6

Medidas supervisoras

a) Número de medidas registradas cada año

(número de medidas)

b) Medidas por actividad | c) Medidas por categoría de riesgo |

|---|---|

(número de medidas) | (número de medidas) |

|  |

Fuente: BCE.

Notas: La muestra incluye las medidas en todas las entidades que supervisa el BCE (muestra variable). Datos extraídos a 25 de septiembre de 2023.

1.3.1.6 Análisis horizontal del SREP

El BCE publicó los resultados del proceso de revisión y evaluación supervisora de 2023 el 19 de diciembre de 2023. El proceso conllevó nuevos desarrollos en las puntuaciones del SREP, en los requerimientos de capital de Pilar 2 (P2R) y en la recomendación de Pilar 2 (P2G), así como un análisis más profundo de determinadas áreas de riesgo. Con el consentimiento de las entidades significativas pertinentes, el BCE publicó los requerimientos de Pilar 2 específicos de cada entidad, incluidos los que se utilizan para hacer frente al riesgo de apalancamiento excesivo aplicables en 2024.

El SREP de 2023 demostró la capacidad de resistencia general de las entidades de crédito, ya que mantuvieron posiciones de capital y de liquidez sólidas en un entorno de retos macroeconómicos diversos (véase sección 1.1.1).

Seguían existiendo riesgos a la baja derivados del menor crecimiento económico, de la persistencia de una política monetaria restrictiva, del endurecimiento de la oferta de crédito y de la retirada del apoyo fiscal. Las turbulencias bancarias observadas en Estados Unidos y en Suiza en la primavera pasada no afectaron significativamente a las entidades supervisadas, pero requirieron que se prestara atención a la posibilidad de que el acelerado ritmo de ajuste de los tipos de interés creara inestabilidad en los mercados.

En 2023, el BCE observó mejoras en el sector bancario. Gracias al aumento de los ingresos por intereses, la rentabilidad agregada de los recursos propios de las entidades supervisadas se situó en el 10 % en los nueve primeros meses de 2023. La calidad de los activos mejoró y la ratio de NPL se redujo del 2,6 % en 2021 al 2,3 % en el tercer trimestre de 2023.

La puntuación global del SREP se mantuvo estable en 2,6, y el 30 % de las entidades supervisadas sufrió un cambio en su puntuación. El agregado de los requerimientos de capital y la recomendación de Pilar 2 aumentó ligeramente, hasta el 15,5 % de los activos ponderados por riesgo (15,1 % en 2022), al tiempo que la mediana de los requerimientos de Pilar 2 se situó en el 2,25 % (2,15 % en 2022). Las entidades de crédito deben seguir abordando los retos estructurales señalados en las prioridades supervisoras para el período 2024-2026 (véase sección 1.6).

1.3.1.7 Revisión del SREP por parte de expertos externos

El 17 de abril de 2023, el BCE publicó los resultados y las recomendaciones de la evaluación de la supervisión bancaria europea por parte de un grupo de expertos y, en particular, del SREP.

Aunque en el informe sobre la evaluación del proceso de revisión y evaluación supervisora del Banco Central Europeo se reconoce que el BCE ha avanzado considerablemente en asegurar que las entidades significativas mantengan niveles de capital suficientes, se le invita a revisar sus puntuaciones del riesgo y el proceso para determinar los requerimientos de capital de Pilar 2. Al considerarse que el capital por sí solo no puede abordar todos los tipos de riesgos, en el informe también se recomienda que el BCE haga pleno uso de todos los instrumentos de que dispone, incluidas medidas cualitativas efectivas, para animar a las entidades a abordar las debilidades en sus modelos de negocio y prácticas de gobernanza.

El informe complementa las conclusiones que figuran en el informe del Tribunal de Cuentas Europeo para mejorar la eficiencia y la eficacia de la Supervisión Bancaria del BCE (véase sección 5.1.1).

El BCE comenzó implementando algunas de las recomendaciones del grupo de expertos durante el ciclo del SREP de 2023. Por ejemplo, como parte de la implementación del marco de tolerancia al riesgo en todos los procesos supervisores, el BCE introdujo una nueva evaluación plurianual del SREP, que permite a los supervisores calibrar mejor la intensidad y la frecuencia de sus análisis, en consonancia con las vulnerabilidades de cada entidad y con las prioridades supervisoras más amplias. Asimismo, el BCE sigue esforzándose por mejorar su supervisión basada en el riesgo y promover la influencia del juicio supervisor. Por lo tanto, iniciativas como la evaluación plurianual y el marco de tolerancia al riesgo se irán ajustando más para contribuir a fomentar una cultura de supervisión bien definida.

Además, en 2023, el BCE mejoró su comunicación de la información a divulgar sobre las metodologías del SREP para los requerimientos de Pilar 2, incluyendo información más detallada sobre las metodologías para evaluar la ratio de apalancamiento, el gobierno interno y la gestión de riesgos, y los riesgos de modelo de negocio, crédito y mercado.

Recuadro 2

Seguimiento del Brexit: revisión del mapeo de las mesas de negociación (desk-mapping review) y actuaciones in situ

La desk-mapping review es una revisión de las prácticas de registro y gestión de riesgos de las mesas de negociación que llevan a cabo actividades de creación de mercado de las entidades de crédito que trasladaron algunas de sus actividades a filiales de la zona del euro después del Brexit. La revisión se inició en el segundo trimestre de 2020 con el objetivo de asegurar que las filiales de terceros países no operaran como entidades vacías de contenido (empty shells).

La primera fase de este ejercicio puso de manifiesto que, de las 264 mesas de negociación pertinentes, que equivalen a unos 91 mm de euros de activos ponderados por riesgo, alrededor del 70 % aplicaban un modelo de registro back-to-back (back-to-back booking model) y cerca del 20 % estaban organizadas como mesas separadas, de modo que se crea una filial de la mesa principal que negocia con los mismos productos. Se consideró que el elevado porcentaje de modelos de registro back-to-back, en particular para mesas de negociación relevantes, no se ajustaba a las expectativas supervisoras sobre modelos de registro (booking models). Por tanto, el BCE adoptó el principio de proporcionalidad basado en la relevancia e identificó 56 mesas de negociación relevantes, lo que dio lugar a decisiones vinculantes individuales, incluidas varias exigencias de obligado cumplimiento para las filiales de terceros países.

Una vez que las cumplan, la mayoría de los activos ponderados por riesgo relacionados con el riesgo de mercado gestionados por filiales de terceros países estarán sujetos a una gestión reforzada de riesgos a nivel local. En particular, la primera y la segunda línea de defensa se fortalecerán, con canales de comunicación directos con la entidad europea que corresponda. También se espera que las filiales de terceros países establezcan unidades locales de tesorería y mesas de ajustes de valoración x (x value adjustment). Asimismo, estas filiales tendrán que asegurar un acceso independiente a infraestructuras críticas y establecer controles adicionales de los registros en remoto (remote bookings) y de las operaciones de cobertura entre diferentes entidades.

Las entidades supervisadas tienen previsto cumplir las exigencias de la desk-mapping review mediante el uso de una combinación de modelos de registro (booking models en la terminología anglosajona). Para el negocio de tipos de interés, como la deuda pública europea y los swaps denominados en euros, las entidades pertinentes pretenden establecer una presencia significativa de la actividad de negociación en Europa, pasando de un modelo de registro back-to-back a otro de gestión de riesgos a nivel local. En el negocio de renta variable, en cambio, el efectivo, el crédito y los derivados están cubiertos predominantemente por mesas separadas.

El BCE continuará realizando un seguimiento de la adecuación de los modelos de registro de las entidades a las expectativas supervisoras y planificará las medidas supervisoras en consecuencia.

1.3.2 Supervisión de entidades con filiales en Rusia

Las entidades supervisadas están reduciendo sus actividades en Rusia, con un estrecho seguimiento por parte del BCE