2021. aastal jätkasime võitlust mõjuga, mida koroonaviiruse pandeemia avaldab meie majandusele ja elule. Pandeemiast tingitud kriisi vastu võetud tugevad ja kooskõlastatud poliitikameetmed koos edusammudega vaktsineerimisel toetasid aasta jooksul kiiret taastumist. Euroala majandustoodang jõudis 2021. aasta lõpuks pandeemiaeelsele tasemele.

Erinevalt varasematest kriisidest oli pangandussektori finantspositsioon tugev, võimaldades toetada majandust ja tugevdada meie poliitikameetmeid. EKP pangandusjärelevalve meetmetega tagati, et pangad said võtta sujuvalt üle meie rahapoliitika meetmed, mille eesmärk oli säilitada kõigis majandussektorites soodsaid rahastamistingimusi. Kokkuvõttes päästeti rahapoliitika ja pangandusjärelevalve meetmetega hinnanguliselt üle miljoni töökoha.

Hoolimata tavapäratult kiirest taastumisest peame nüüd valmistuma kriisijärgseteks probleemideks. Pandeemia täielik mõju muutub järk-järgult nähtavaks. Kui pandeemia suhtes tundlikumate sektorite ettevõtete tegelik finantsseisund ilmsiks tuleb, võib see mõjutada varade kvaliteeti. Seetõttu jälgib Euroopa järelevalve tähelepanelikult krediidiriskide teket.

Samal ajal on pandeemia toonud kaasa põhjalikumaid muudatusi süsteemis, milles pangad tegutsevad. Digiteerimine on kiirenenud ja võitlus kliimamuutustega muutunud pakilisemaks. Vähese kasumlikkuse ja ülevõimsusega seotud pikaajalised probleemid võivad piirata pankade võimet kohaneda ning püsida konkurentsivõimeline, seistes silmitsi digi- ja rohepöördega. Vajalikud meetmed koosnevad kahest osast.

Esiteks peavad pangad parandama kulutõhusust ja kujundama ümber oma ärimudelid, keskendudes vastupanuvõimele ja pikaajalise väärtuse loomisele. See hõlmab edusamme kliima- ja keskkonnariskide lõimimisel olemasolevatesse strateegiatesse ning riskide haldamise protsessidesse. Pangad on selles valdkonnas ikka veel meie järelevalveootustele vastamisest kaugel.

Teine osa on pangandusliidu lõpuleviimine. Usaldusväärsem, lõimitum ja mitmekesisem finantssektor aitaks pääseda Euroopas ligi rohketele erasektori investeeringutele, mida on vaja digi- ja rohepöörde kiiremaks elluviimiseks.

Olen kindel, et see on võimalik. Nii nagu pangandussektor on andnud oma panuse kriisi edukasse lahendamisse, võib see aidata valmistada meie majandust ette rohelisemaks ja digitaalsemaks tulevikuks.

Sissejuhatav intervjuu järelevalvenõukogu esimehe Andrea Enriaga

Milline oli 2021. aasta EKP pangandusjärelevalve jaoks?

Pandeemia tekitas 2021. aastal jätkuvalt kõigi, muu hulgas järelevalveasutuste jaoks probleeme. Mulle avaldab muljet tegevuslik vastupanuvõime, mida EKP on asutusena pandeemia ajal üles näidanud. Kuigi me ei saanud ikka veel teha nii palju kohapealseid kontrolle, kui oleksime soovinud, tegime siiski tõhusat järelevalvet. Pankadega hoidsime samuti küllaltki järjepidevalt kontakti, kuigi enamjaolt kaugtöö režiimis. Pidasime järelevalvenõukogus häid arutelusid ja suutsime enamikus küsimustes konsensusele jõuda. Hoolimata pandeemiast tingitud raskustest õnnestus meil suurendada koostööd ja meeskonnatööd EKP eri valdkondade vahel, Euroopa pangandusjärelevalves ning EKP ja riiklike pädevate asutuste vahel. Sooviksin aga väga kolleegidega taas isiklikult kokku saada ning hakata jälle riiklikke pädevaid asutusi külastama, pankuritega näost näkku kohtuma ja kohapealseid kontrolle tegema.

Kuna 2021. aasta jooksul vähenes ebakindlus tuleviku pärast ja paranes makromajanduslik väljavaade, tühistasime enamiku erakorralistest meetmetest, mille olime kehtestanud, et aidata pankadel kriisi vahetu mõjuga toime tulla. Samuti asusime taas rakendama regulaarset järelevalvealase läbivaatamise ja hindamise protsessi (SREP), olles 2020. aastal kasutanud pragmaatilist lähenemisviisi, et keskenduda pandeemiast tulenevatele raskustele. Esimest korda vaatlesime kliimariske struktuursel viisil, selgitades välja, kuivõrd pankade tavad kalduvad ikka veel meie järelevalveootustest kõrvale. Pärast viit aastat intensiivset tööd lõpetasime sisemudelite sihipärase läbivaatamise, mis kujutab endast verstaposti usaldusväärsuse ja järjepidevuse taastamisel seoses sisemudelite kasutamisega regulatiivsetel eesmärkidel. 2021 oli ka aasta, mil võtsime üle süsteemsete investeerimisühingute järelevalve pangandusliidus osalevates riikides. Järelevalvetööga kaasnesid alati jõupingutused meie ootuste selgeks edastamiseks pankadele ja teistele turuosalistele, et muuta meie poliitika läbipaistvamaks ning jagada järelevalve-eesmärkide saavutamisel tehtud edusamme. Viimaks katsetasime uuenduslikku protsessi järelevalvetöö prioriteetide seadmiseks, mis peaks võimaldama meie meeskondadel keskenduda rohkem peamistele riskidele ja väiksemal määral koormavatele lahtrite täitmise ülesannetele.

Pandeemia on praeguseks kestnud kaks aastat. Kuidas pangad on Teie arvates sel ajal toime tulnud?

Euroopa pangad on pandeemia puhkemisest saadik näidanud üldiselt üles tugevat vastupanuvõimet. Minu arvates tuleneb see finantskriisijärgsetest reformidest, meie pikaajalistest jõupingutustest pankade kapitali, varade kvaliteedi ja likviidsuspuhvrite tugevdamiseks ning erakorraliste riiklike toetusmeetmete kiirest kasutuselevõtust. Pankade omavahendite suhtarvud on püsinud selle perioodi vältel vastupanuvõimelised ning nad on saanud jätkata laenude andmist kodumajapidamistele, väikeettevõtjatele ja muudele ettevõtetele. Praeguse seisuga ei ole selgeid tõendeid, mis viitaks varade kvaliteedi halvenemisele.

Kuigi euroala makromajanduslik ettevaade on üldiselt positiivne, valitseb ikkagi ebakindlus seoses sellega, kuidas pandeemia edasi areneb. Eelkõige on täheldatud mõnes pandeemia suhtes haavatavamas sektoris märke varjatud krediidiriskist. Lisaks pärsivad tarneahela häired kaubandust ja üldist majandustegevust. Finantsvõimendus on samuti finantssüsteemis kasvanud ning kuna see võib tekitada osale meie pankadest riske, peame olema valvsad. Intressimäära ja krediidiriski marginaali kohandamine teel taastumise poole võib suurendada paljude pankade krediidiriski ja kahjustada ka neid laenuandjaid, kellel on iseäranis suured riskipositsioonid seoses suure finantsvõimendusega mittepangast finantsasutustega. Sellele tuleb erilist tähelepanu pöörata.

Kokkuvõttes ütleksin aga, et Euroopa pangad on osutunud väga ränga kriisiga toimetulekul vastupanuvõimeliseks ja on palju paremas seisus kui pärast 2008. aasta kriisi.

Mis Teie arvates Euroopa pankadele edaspidi enim raskusi valmistab? Kas COVID-19 kriis on enamjaolt seljatatud?

Makromajanduslik väljavaade 2021. aastal õnneks paranes ja me ei oota enam viivislaenude lainet, mida kartsime pandeemia alguses. Sellegipoolest ei tohiks pangad valvsust kaotada. 2021. aasta positiivsed arengusuunad ajendasid panku eraldiste moodustamist võrreldes 2020. aastal nähtud kõrgtasemega märkimisväärselt vähendama. Riskitaseme hindamine tekitab aga jätkuvalt raskusi ja väljavaates on ikkagi märke varjatud krediidiriskist. Mittenõuetekohaselt teenindatavate laenude osakaal 2021. aastal ei kahanenud. Majutus- ja toitlustusteenuste ning lennutranspordi ja reisimisega seotud sektorites kasvasid sellised laenud aasta jooksul tuntavalt. Seega julgustame ka edaspidi pankasid krediidiriskidega ennetavalt tegelema ja hoidma hoolsalt silma peal oma laenuportfellidel, et märgata varade kvaliteedi võimalikku olulist halvenemist.

Lisaks on osa panku suurendanud oma riskipositsioone suure finantsvõimendusega äriühingust vastaspoolte suhtes, ületades meie varem edastatud järelevalveootused, ning osa puutub finantsvõimendusega kokku kaudselt riskifondide ja muude mittepangast finantsasutuste kaudu. Need pangad on iseäranis avatud intressimäära ja krediidiriski marginaali ootamatu kohandamisega seotud riskile, mis võib realiseeruda, kui madalate intressimäärdega keskkonnast väljumine kulgeb konarlikult. Sel juhul võime olla tunnistajaks märkimisväärsetele korrektuuridele varade hindades ja marginaalides, kulukale finantsvõimenduse vähendamisele ning negatiivse mõju ootamatule otsesele ja kaudsele ülekandumisele.

Samuti on liialt paljud Euroopa pangad ikka veel hädas vähese kasumlikkuse ja koormatud kulustruktuuridega: kulu ja tulu suhtarvude koondnäitajate dünaamika on alates 2015. aastast osutanud püsivale ebatõhususega seotud probleemile Euroopa pangandussektoris.

Positiivsest küljest on mitu panka käivitanud hiljuti põhjalikud ja tehnoloogiapõhised kulude optimeerimise kavad, kuigi läheb veel aega, enne kui kasumlikkuse ja kulutõhususe näitajad tänu nendele jõupingutustele paranevad. Oleme innustanud panku taas keskenduma oma ärimudelites pikaajalise väärtuse loomisele, sest usaldusväärne ja püsiv tulutootmisvõimekus on keerulistes ärikeskkondades esimene kaitseliin. Pankade ärimudelite jätkusuutlikkus on endiselt üks meie järelevalveprioriteetidest. 2021. aastal algatasime hulga ärimudelite ja kasumlikkuse ülevaatusi ning need jätkuvad terve 2022. aasta jooksul.

Liigume edasi pangandus- ja pangandusvälise sektori digitehnoloogiale ülemineku juurde. Kuidas tulevad pangad toime ühest küljest suurenenud konkurentsi ja teisest küljest klientide kasvanud nõudlusega digitaaltoodete järele?

Digipöörde elluviimine on pandeemia ajal kiirenenud ja see muudab jäädavalt konkurentsiolukorda. Seal on võitjaid ja kaotajaid, niisamuti ka pangandussektoris. Edu saavutamisel on väga oluline tõhus strateegiline juhtimine, IT-investeeringute maht ja kvaliteet ning otsustavad meetmed kulutõhususe parandamiseks. Täpsemalt on digiteerimisel edukad pangad investeerinud oma IT-taristu uuendamisse ja protsesside optimeerimisse ning lihtsustanud ja digiteerinud hulga sisemisi menetlusi.

Samal ajal tekitab uue tehnoloogia kasutamine uusi probleeme nii pankadele kui ka järelevalve- ja reguleerivatele asutustele. Pangad on üha enam avatud IT- ja küberriskidele. Selleks et EKP-l oleks nendest riskidest selge ülevaade, peavad meie järelevalveasutused olema ka selles valdkonnas täielikult välja õpetatud. Samas vaimus tuleks järelevalves võtta omaks ka digipööre: 2021. aastal jätkasime mitmesuguste järelevalvetehnoloogia vahendite kasutuselevõtuga, et muuta pangandusliidu järelevalveasutuste töö tulemuslikumaks ja tõhusamaks.

2021. aastal tõusid esile kliima- ja keskkonnariskid. Kas Euroopa pangad on Teie arvates valmis nende riskide oodatava kasvuga toime tulema?

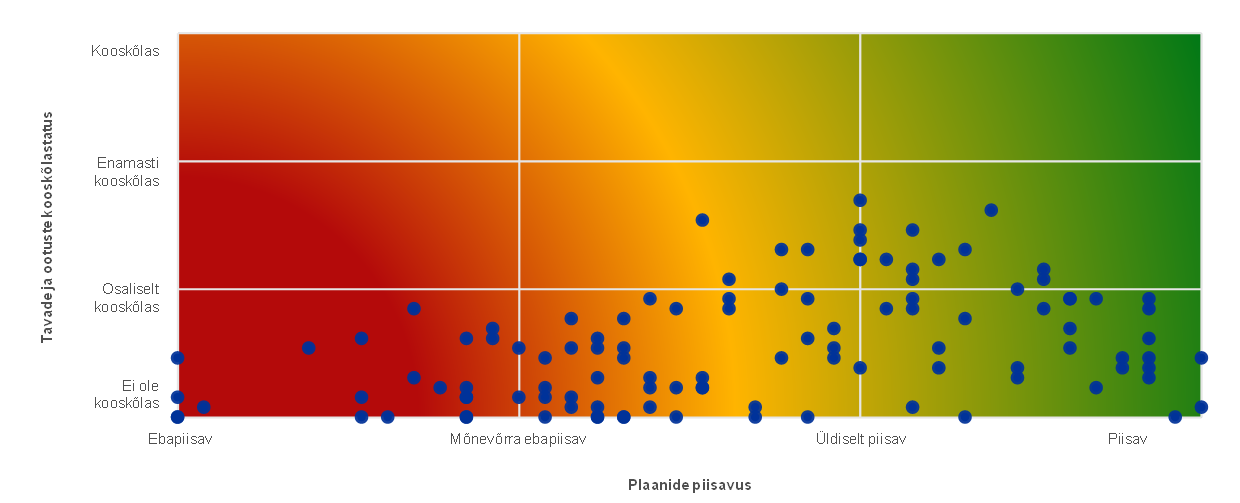

2021. aastal tegi EKP märkimisväärseid edusamme, julgustades panku kliimariskide haldamisel ennetavamalt tegutsema. Palusime neil hinnata omaenda valmisolekut nende riskidega tegelemiseks ja võrdlesime vastuseid. Arutasime pideva järelevalvetegevuse käigus oma tähelepanekuid pankadega ning avaldasime aruande, milles kirjeldatakse parimaid tavasid, mille hindamisel kindlaks tegime. Halb uudis on see, et pankade hinnangute kohaselt oli 90% nende tavadest meie järelevalveootustega kooskõlas ainult osaliselt või ei olnud seda üldse.

Pangad on aga hakanud kajastama kliima- ja keskkonnariske oma praegustes struktuurides ning ligikaudu pooled neist kohandavad vastavalt oma juhtimiskorda. 2022. aastal jätkame oma tööd seoses kliima- ja keskkonnariskidega, tehes SREPi raames sihipärase temaatilise analüüsi ning kliimaga seotud järelevalvealase stressitesti. Need kujutavad endast õppimisvõimalusi nii meie kui järelevalveasutuse, aga ka pankade jaoks ning panevad aluse kliima- ja keskkonnariskide kaasamiseks SREPi metoodikasse struktureeritumal viisil.

Mainisite, et EKP on astunud läbipaistvuse suurendamiseks lisasamme. Millised olid edusammud 2021. aastal?

EKP pangandusjärelevalve on alati olnud sellele eesmärgile pühendunud ning 2021. aastal muutsime oma järelevalvemeetodid ja tulemused mitmel eri viisil läbipaistvamaks.

2021. aasta stressitestidega seoses astusime kaks pikka sammu suurema läbipaistvuse poole. Esimest korda avaldasime selliste pankade stressitesti üldised individuaalsed tulemused, mis ei olnud EBA ELi-ülese stressitesti valimis, ning pankade 2. samba suunistega seotud tulemused rühmade kaupa. Loodame, et 2. samba suuniste uue metoodika täiendavad üksikasjad aitavad paremini mõista stressitesti tulemuste kasutamist SREPis.

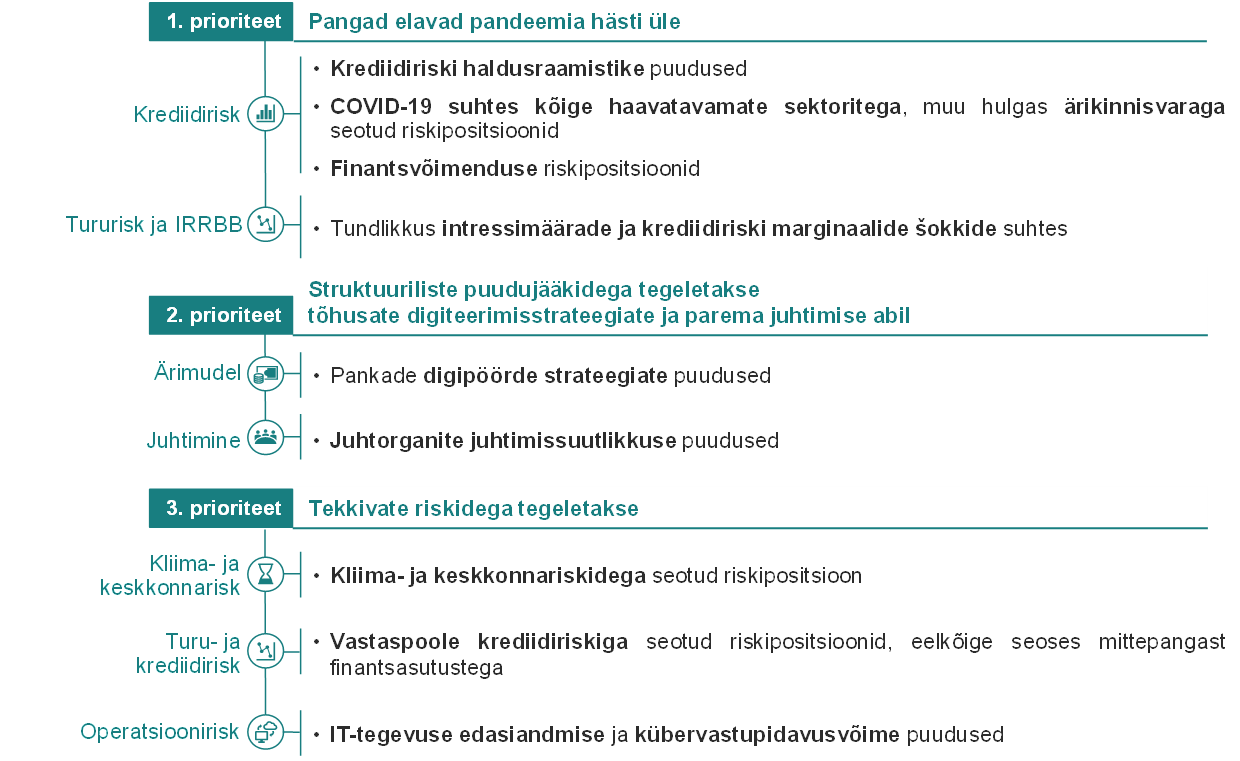

Samuti andsime üksikasjalikumat teavet selle kohta, kuidas seame järgmiseks kolmeks aastaks oma järelevalveprioriteedid. Oleme koostanud edaspidiseks selge riskikaardi, seostades iga tuvastatud nõrga koha konkreetse järelevalveprioriteediga. Sellest juhindutakse sel perioodil ka EKP pangandusjärelevalve ressursside jaotamisel.

Samuti oleme üritanud suurendada kliima- ja keskkonnariskidega seotud töö läbipaistvust, avaldades eelmainitud pankade valmisolekut puudutava võrdlusuuringu tulemused ja jagades sektori häid tavasid. See on iseäranis tähtis riskikategooria puhul, mis on veel lapsekingades ja millega seoses tuleb varsti teha märkimisväärseid edusamme.

Vaatasime läbi ka oma sobivuse ja nõuetekohasuse hindamise juhendi. Peale isikliku vastutuse mõiste kasutuselevõtu keskendusime juhtkonnaliikmete asjatundlikkusele kliima- ja keskkonnariskide valdkonnas ning tõstsime esile mitmekesisuse – muu hulgas soolise mitmekesisuse – olulisuse pankade juhtkondade koosseisus.

Viimaks uuendasime ka EKP pangandusjärelevalve veebisaiti, lisades lihtsustatud portaali pankadele ja tõhustatud rikkumistest teatamise platvormi, et avalikkus ja pangad saaksid seal hõlpsamalt ja intuitiivsemalt navigeerida.

Kokkuvõttes olen väga rahul 2021. aastal tehtud edusammudega, eelkõige kui arvestada, et tulime toime ainulaadse kriisiga, tehes enamjaolt kaugtööd.

1 Pangandusjärelevalve 2021. aastal

1.1 2021. aastal järelevalve alla kuuluvad pangad: tulemuslikkus ja peamised riskid

1.1.1 Pangandussektori üldine vastupanuvõime

Oluliste krediidiasutuste kapitalipositsioonid olid COVID-19 kriisi alguses ja püsisid 2021. aastal tugevad

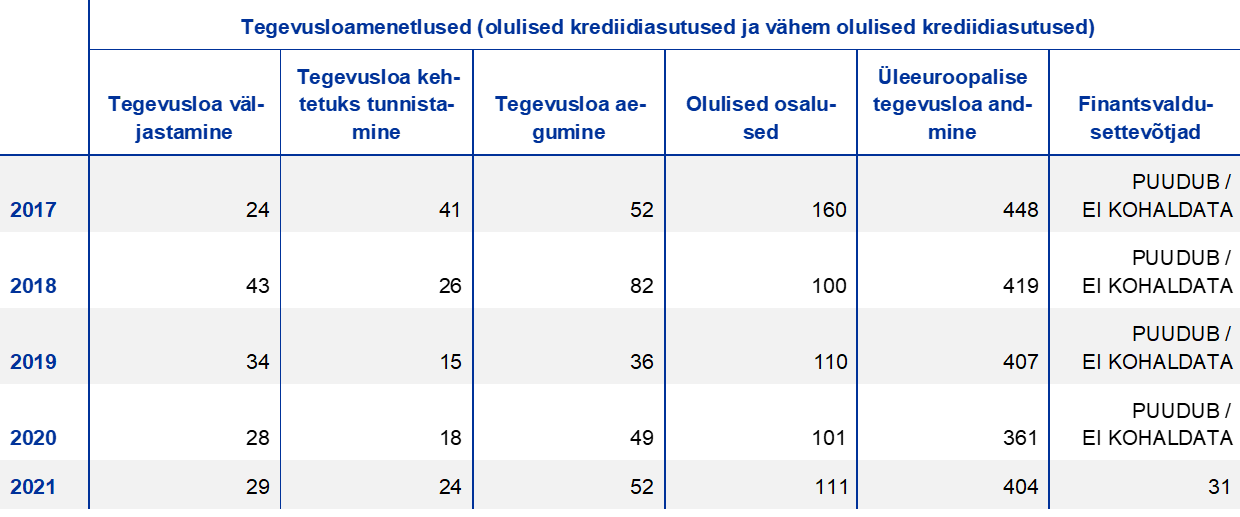

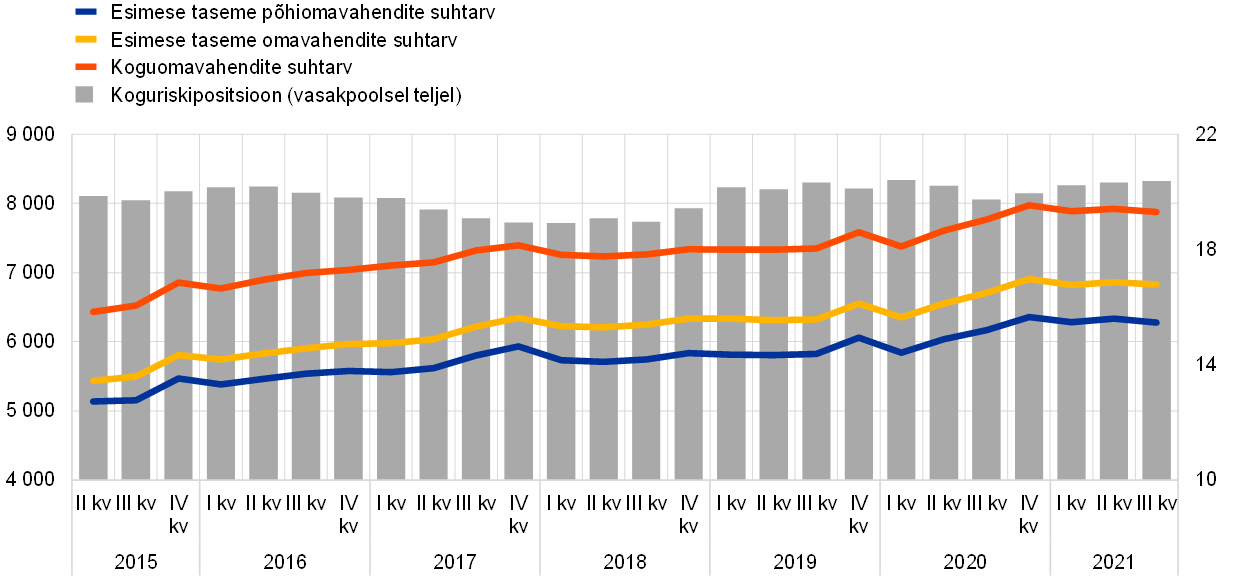

Euroopa pangandusjärelevalve alla kuuluvate oluliste krediidiasutuste kapitalipositsioonid olid koroonaviirusest (COVID-19) tingitud kriisi alguses tugevad. Pärast väikest langust 2020. aasta esimeses kvartalis tõusis esimese taseme põhiomavahendite koondsuhtarv neljandas kvartalis 15,6%ni ning stabiliseerus 2021. aastal sel tasemel (diagramm 1). Pankade kriisiaegset vastupanuvõimet võib seostada mitme teguriga, eelkõige riiklike toetusmeetmetega, mida võetakse klientide maksevõime kaitsmiseks ja krediidile juurdepääsu soodustamiseks, väga toetavate rahapoliitiliste meetmete ning kriisile reageerimiseks õigel ajal võetud järelevalve- ja õigusmeetmetega. Lisaks soovitas EKP pangandusjärelevalve 2020. aasta märtsis pankadel dividendid jaotamata jätta ja aktsiaid mitte tagasi osta ning 2020. aasta detsembris dividendide jaotamist piirata. See võimaldas pankadel tugevdada oma kapitalibaasi olukorras, kus oli küllaltki ebakindel, kui suur on võimalik krediidikahju. 2021. aasta juunis, mil makromajanduslikud prognoosid viitasid majanduse taastumisele ja ebakindluse vähenemisele, otsustas EKP oma soovitust 2021. aasta septembrist edasi mitte pikendada. Selle asemel pöördusid järelevalveasutused tagasi pandeemiaeelse tava juurde, mille kohaselt hinnati iga panga kapitali- ja jaotusplaane osana regulaarsest järelevalvedialoogist. Eeldatakse, et pangad teevad dividendide ja aktsiate tagasiostmisega seotud otsuseid usaldusväärsel viisil ning kaaluvad hoolikalt oma kapitaliprognoose keskpikas perspektiivis ja ärimudelite jätkusuutlikkust.

Diagramm 1

Oluliste krediidiasutuste omavahendite suhtarvud (üleminekuperioodil rakendatav määratlus)

(vasakpoolsel teljel: miljardites eurodes; parempoolsel teljel: protsentides)

Allikas: EKP.

Märkus. Valim hõlmab kõiki olulisi krediidiasutusi ühtse järelevalvemehhanismi kõrgeimal konsolideerimistasemel (varieeruv valim).

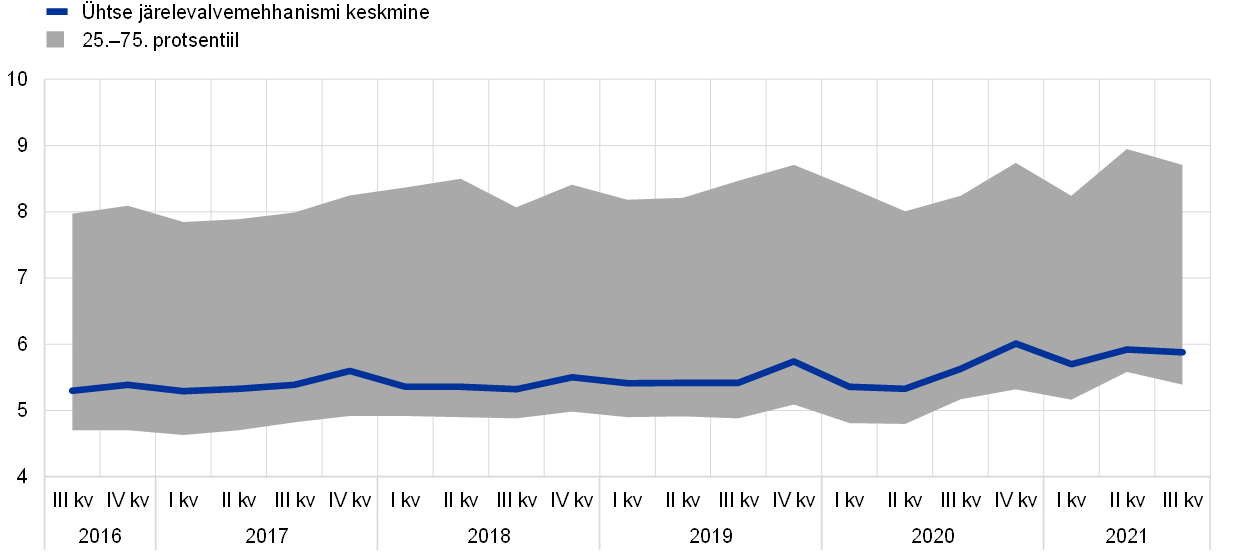

Finantsvõimenduse koondmäära puhul võis pandeemia ajal täheldada sarnast suundumust: see stabiliseerus, olles tõusnud 2020. aasta teise kvartali 5,3%-lt 2021. aasta kolmandaks kvartaliks 5,9%-le. Pangad valmistusid 2021. aasta juunis piisavalt finantsvõimenduse määra nõude täitmiseks. Samuti kasutatakse 2022. aastal ülemäärase finantsvõimenduse riski hindamiseks välja töötatud metoodikat – mille eesmärk on kajastada tingimuslikku finantsvõimendust, mis tuleneb tuletisinstrumentide, väärtpaberite kaudu finantseerimise tehingute, bilansiväliste kirjete või õigusliku arbitraaži laialdasest kasutamisest – selliste pankade kindlakstegemiseks, mille finantsvõimenduse määra puhul on vajalikud kvalitatiivsed meetmed või 2. samba nõuded. Sellega piiratakse veelgi ülemäärase finantsvõimenduse kuhjumist ja panustatakse seeläbi euroala pangandussüsteemi vastupanuvõimesse. Kapitali adekvaatsust mõjutavad riskid püsivad siiski edasi ja pangad ei tohiks alahinnata ohtu, et lisakahju võib ikkagi mõjutada nende kapitali arengut, kui toetusmeetmed aeguvad.

Diagramm 2

Oluliste krediidiasutuste finantsvõimenduse määr

(protsentides)

Allikas: EKP.

Märkus. Valim hõlmab kõiki olulisi krediidiasutusi ühtse järelevalvemehhanismi kõrgeimal konsolideerimistasemel (varieeruv valim).

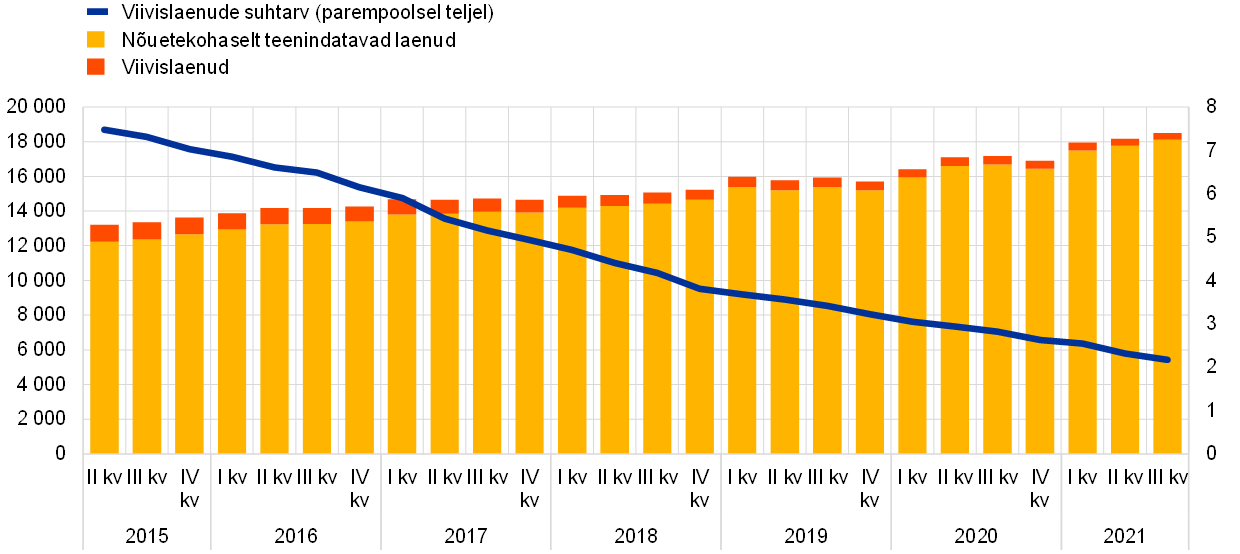

COVID-19ga seotud erakorralised toetusmeetmed on aidanud hoida ära viivislaenude arvu järsku kasvu, kuid pandeemia täielik mõju võib ilmneda alles keskpika aja jooksul

EKP jätkas pankade vastupanuvõime soodustamist, pannes proovile nende üldise taastumissuutlikkuse, st selle, kuivõrd pangad suudavad taastuda tugevast stressist, rakendades nende finantsseisundi taastamise kavades kindlaks määratud valikuvõimalusi.[1]

Pangad toetasid terve kriisi kestel klientidele laenude andmist ja seni ei ole varade kvaliteedile märkimisväärset mõju avaldatud. Üldist positiivset suundumust seoses varade kvaliteediga (diagramm 3) on tagant tõuganud mitu tegurit, muu hulgas varasemast ajast pärinevate viivislaenude vähenemine suure viivislaenude osakaaluga pankade puhul ning riigi tagatise ja muude toetusmeetmetega laenude arvu kasv. Sellega seoses aitasid rahastamistingimuste leevendamiseks ning kodumajapidamiste, väikeettevõtjate ja muude ettevõtete toetamiseks kehtestatud mitmesugused COVID-19ga seotud erakorralised toetusmeetmed hoida 2020. ja 2021. aastal ära pankrottide ja viivislaenude arvu järsu kasvu. EKP pangandusjärelevalve on siiski mures pankade varade kvaliteedi pärast keskpikas perspektiivis, sest pandeemia täielik mõju võib ilmneda alles siis, kui suurem osa erakorralistest riiklikest toetusmeetmetest on tühistatud. Laene liigitatakse mittenõuetekohaselt teenindatavateks (teine etapp) rohkem kui enne pandeemiat ja COVID-19 meetmetega toetatud laenude riskiprofiil näib olevat natuke kõrgem. Võlataseme märkimisväärne tõus mitmes majandussektoris võib tuua kaasa suurema maksevõime riski, eelkõige sektorites ja riikides, mida pandeemia on rängemalt mõjutanud. Selles kontekstis rõhutas EKP osana oma krediidiriskialasest järelevalvetööst 2021. aastal vajadust keskenduda kindlalt tugevatele krediidiriski haldamise tavadele.[2]

Diagramm 3

Oluliste krediidiasutuste viivislaenude muutus (laenude kogusumma)

(vasakpoolsel teljel: miljardites eurodes; parempoolsel teljel: protsentides)

Allikas: EKP.

Märkus. Valim hõlmab kõiki olulisi krediidiasutusi ühtse järelevalvemehhanismi kõrgeimal konsolideerimistasemel (varieeruv valim).

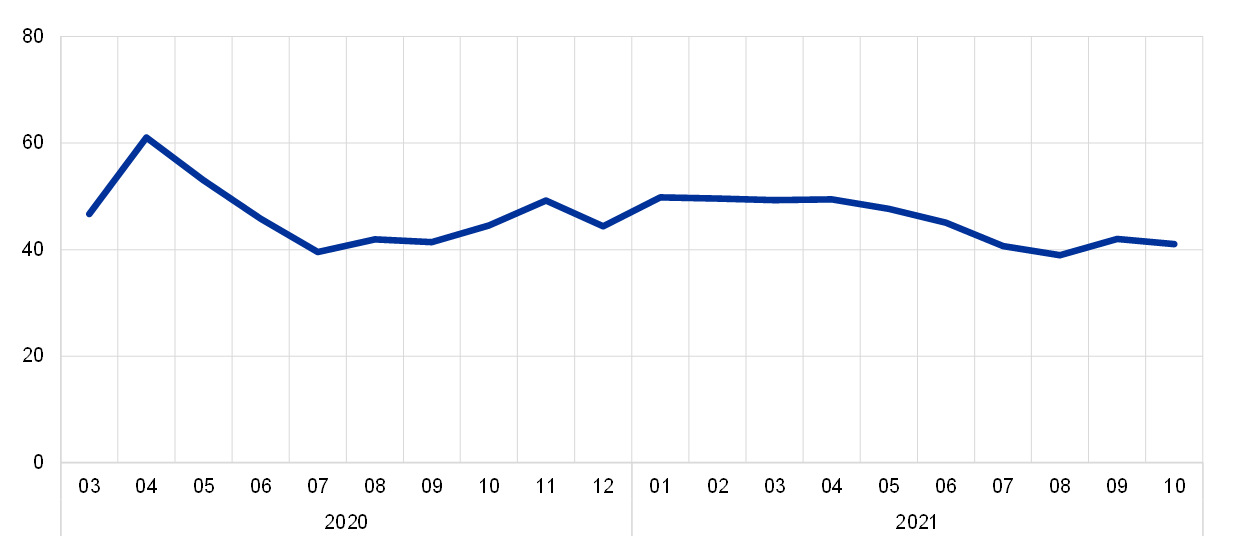

Hoolimata talitluspidevusega seotud probleemidest on pandeemia mõju operatsiooniriskile olnud seni piiratud

Hoolimata märkimisväärsetest tegevuse ja talitluspidevusega seotud probleemidest, millega pangad on silmitsi seisnud pandeemia puhkemisest saadik, oli pandeemiaga seoses tekkinud operatsiooniriski kahjude summa 2021. aastal palju väiksem kui 2020. aastal. See on kooskõlas ootusega, mille kohaselt COVID-19ga seotud operatsiooniriski kahjud tekivad peamiselt pandeemia varastes etappides, sest need hõlmavad oma olemuselt ühekordseid olulisi elemente[3].

Pärast talitluspidevuse kavade esialgset rakendamist, et pandeemiale reageerida, stabiliseerusid alates 2020. aasta suvest kaugtöö mudelid, kusjuures 40–50% oluliste krediidiasutuste tööjõust töötas 2021. aastal kodus (diagramm 4).

2021. aasta esimesel poolel suurenes oluliste küberintsidentide arv, millest EKP-le teatati, mõõdukalt 9,8% võrra, kuid nende rünnete mõju IT-süsteemide kasutatavusele ja tekitatud kahju olid väga piiratud[4].

Diagramm 4

Kaugtöö olulistes krediidiasutustes

(kaugtööd tegev tööjõud protsentides)

Allikas: EKP.

Märkus. Andmed hõlmavad vaadeldaval perioodil kõik andmed esitanud oluliste krediidiasutuste ühtset valimit.

Operatsiooni- ja IT-riskid püsivad siiski suured jätkuvate probleemide tõttu, millega pangad ja nende teenuseosutajad üle maailma silmitsi seisavad. Pandeemia tõttu on suurenenud küberturbe ohud, muutuste juhtimisega seotud probleemid ning sõltuvus IT-taristust ja IT-teenuse osutajatest. Äärmiselt oluline on see, et pangad juhiksid nõuetekohaselt seotud riske, et tagada finantsteenuste katkematu osutamine.

Olenemata olukorra mõningasest paranemisest püsib mitu struktuurilist puudujääki seoses pankade juhtorganite ja sisekontrollifunktsioonidega edasi

Sama ajal on EKP endiselt rõhutanud järelevalve alla kuuluvate pankade vajadust täiustada oma juhtimisraamistikke. COVID-19 kriis on näidanud tugeva juhtimiskorra, sisekontrollifunktsioonide ja andmete koondamisega seotud võimekuse olulisust. Kuigi mõnel määral on täheldatud paranemist, on mitu struktuurilist puudujääki endiselt alles.

Pangad on teinud edusamme seoses oma juhtorganite koosseisuga, näiteks parandanud järk-järgult juhtkonnaliikmete oskusi ja määranud ametisse rohkem ametlikult sõltumatuid liikmeid. Mõned puudused püsivad siiski edasi, näiteks: i) juhtorgani vähene osalemine järelevalvefunktsioonis ja piiratud võime vaidlustada strateegilisi otsuseid valdkondades, mida COVID-19 kriis on enim mõjutanud; ii) mõnes pangas mittetegevjuhtide ebapiisav asjatundlikkus panganduse ja riskihalduse valdkonnas; iii) mitmekesisuspoliitika puudumine ja ebapiisav mitmekesisuse edendamine mõnes pangas, mis tõkestab juhatuse kollektiivset sobivust; iv) sõltumatute juhtkonnaliikmete väike osakaal mõnes pangas, mis piirab veelgi juhtorgani võimet kritiseerida järelevalvefunktsioonis konstruktiivselt tegevjuhte.

COVID-19 kriis süvendas juhtimise ja riskihalduse olemasolevaid puudusi mitmes valdkonnas. Esiteks on andmete koondamises ja aruandluses ikka puudujääke, mis on tingitud killustatud ja ühtlustamata IT-süsteemidest, automatiseerimise puudumisest, käsitsi tehtavate kontrollide laialdasest kasutamisest ja andmehalduse puudustest (nt andmete kvaliteedi ebapiisav sõltumatu kontrollimine). See takistab pankade otsustusprotsesse. Teiseks peab mitu panka veel parandama oma sisekontrollifunktsioone, eelkõige selleks, et tegeleda personalipuuduse, funktsiooni ebapiisava staatuse ja protsesside puudustega (näiteks vastavuskontrolliprogrammid ja panga riskivalmiduse määratlus).

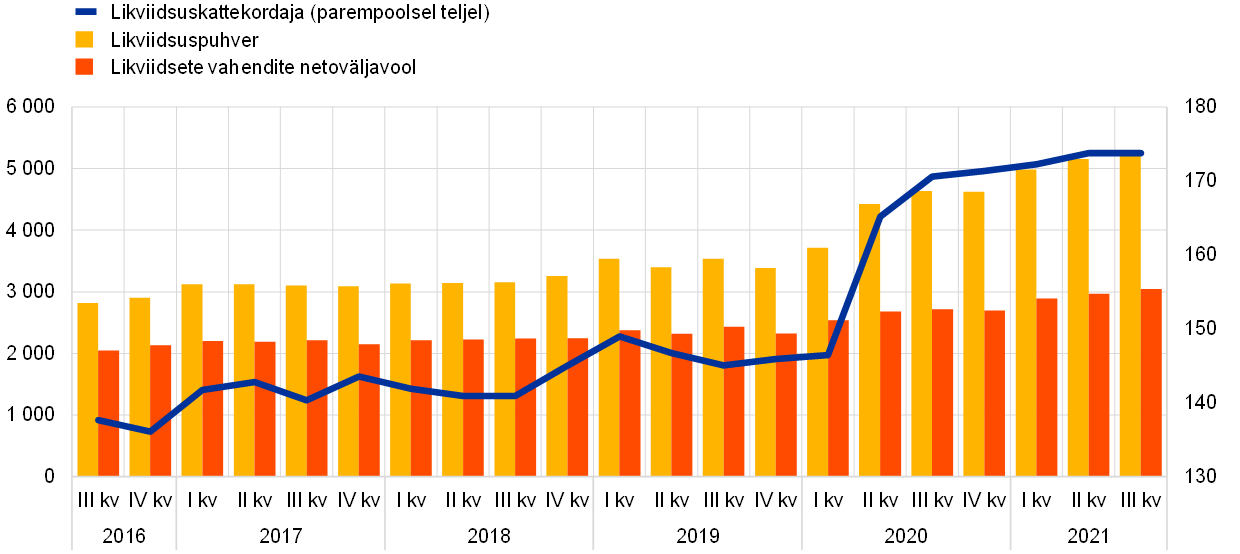

Raha- ja usaldatavusjärelevalve poliitikaga toetati 2021. aasta jooksul igati oluliste krediidiasutuste vaba likviidsust ja rahastamist

Oluliste krediidiasutuste likviidsus- ja rahastamistingimused paranesid edasi, suuresti tänu rahapoliitilistele meetmetele. Pankadel lubati tegutseda allpool likviidsuskattekordaja üldist minimaalset 100% taset kuni 2021. aasta lõpuni.[5] Sellest hoolimata püsis edasi likviidsuspositsioonide kasvutendents, kusjuures likviidsuskattekordaja tõusis 2021. aasta kolmandas kvartalis 173,8%ni, mis on kõrgeim tase alates Euroopa pangandusjärelevalve tegevuse algusest (diagramm 5). Seda saab selgitada eelkõige asjaoluga, et pangad on võtnud laialdaselt kasutusele suunatud pikemaajalised refinantseerimisoperatsioonid, sest see võimaldab neil saada rahastust ja moodustada sularahavaru oma kvaliteetseid likviidseid varasid koormamata. Suunatud pikemaajaliste refinantseerimisoperatsioonide väärtus kasvas 2021. aasta septembri seisuga 2,2 triljoni euroni, mis moodustas ligikaudu poole eurosüsteemi praegusest üleliigsest likviidsusest.

Diagramm 5

Likviidsuspuhvri, likviidsete vahendite netoväljavoolu ja likviidsuskattekordaja muutus

(vasakpoolsel teljel: miljardites eurodes; parempoolsel teljel: protsentides)

Allikas: EKP.

Märkus. Valim hõlmab kõiki olulisi krediidiasutusi ühtse järelevalvemehhanismi kõrgeimal konsolideerimistasemel (varieeruv valim).

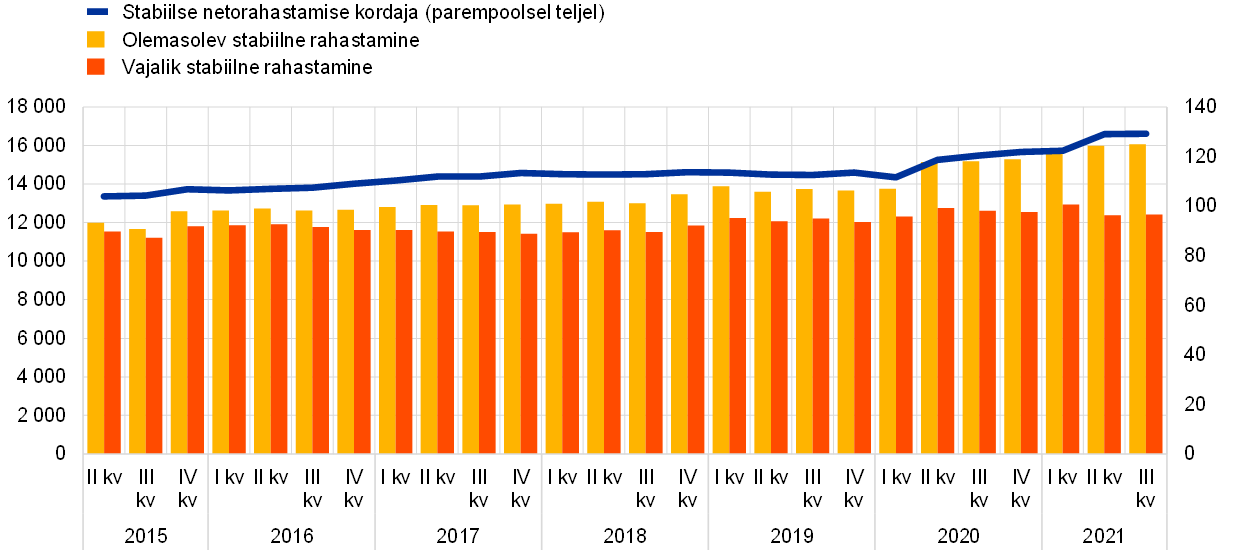

Stabiilse netorahastamise kordaja kasvas nagu likviidsuskattekordajagi alates 2020. aasta teisest poolest püsivalt, jõudes 2021. aasta septembris 129,3% juures haripunkti (diagramm 6). Nõue, mille kohaselt stabiilse netorahastamise kordaja peab olema jooksvalt 100%, muutus 28. juunil 2021 siduvaks miinimumnõudeks. Kuigi pangad peavad üldiselt täitma stabiilse netorahastamise kordaja nõuet nii konsolideeritud kui ka individuaalsel tasandil, vabastas EKP 2021. aastal mõned pangad individuaalsel tasandil nõude täitmisest, kui määruses kindlaks määratud tingimused olid täidetud ja eelkõige olid paigas kindlad meetmed likviidsusriski juhtimiseks.

Diagramm 6

Olemasoleva ja vajaliku stabiilse rahastamise ning stabiilse netorahastamise määra muutus

(vasakpoolsel teljel: miljardites eurodes; parempoolsel teljel: protsentides)

Allikas: EKP.

Märkus. Valim hõlmab kõiki olulisi krediidiasutusi ühtse järelevalvemehhanismi kõrgeimal konsolideerimistasemel (varieeruv valim).

Euroala pankade üldised turutingimused on pärast valitsuste ja keskpankade erakorralist sekkumist, mille tulemuseks oli väiksem volatiilsus, vähenenud krediidiriski marginaal ja elavnenud aktsiaturud, jätkuvalt leevenenud alates 2020. aasta teisest poolest. Üldised tururiski näitajad, nagu riskiväärtus ja riskiga kaalutud varad, on seetõttu kahanenud. Selle taustal on võimalikud tururiskid, mis on peamiselt seotud vastaspoole krediidiriski ning intressimäärade ja krediidiriski marginaalide šokkidega, määratud 2022.–2024. aasta järelevalveprioriteetideks.

1.1.2 Euroopa pangandusjärelevalve alla kuuluvate pankade üldine tulemuslikkus

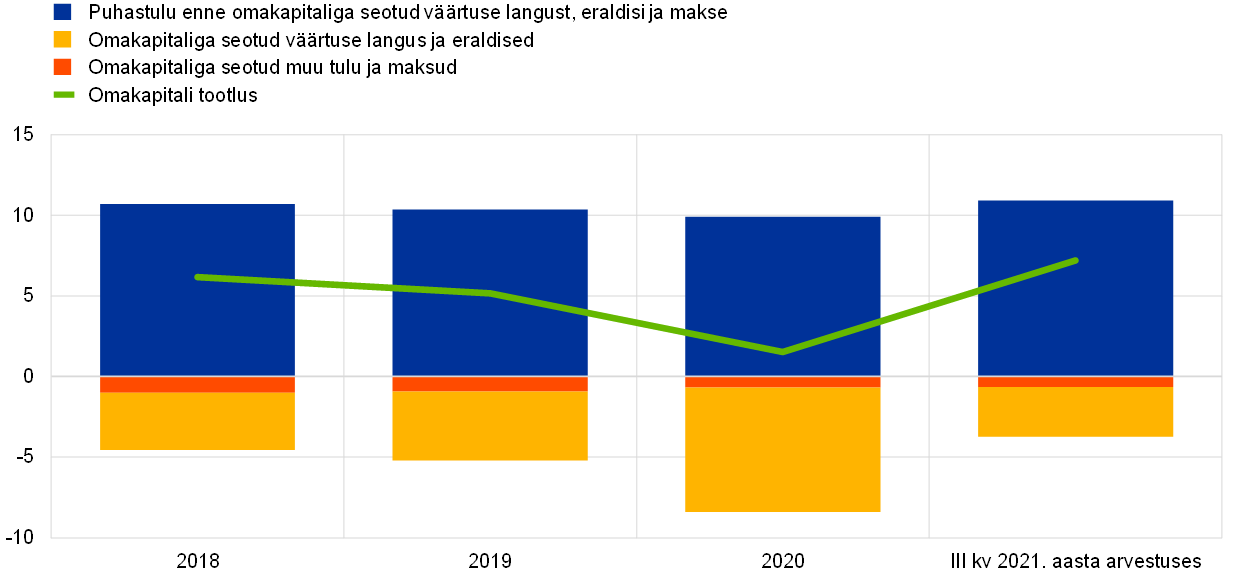

Pankade kasumlikkuse kasv 2021. aastal oli eelkõige tingitud väiksemast väärtuse langusest, sest majandus taastus pandeemiast

Olles langenud 2020. aastal pandeemia haripunktis madalaimale tasemele, taastus Euroopa pangandusjärelevalve alla kuuluvate oluliste krediidiasutuste kasumlikkus 2021. aastal. Pankade aastane omakapitali kogutootlus kasvas 7,2%ni (diagramm 7) – kõrgeima tasemeni, mida on mitme aasta jooksul nähtud, kuid mis jäi siiski alla pankade keskmise omakapitali kulu. Kasvu tõukas tagant peamiselt väärtuse languse voogude tsükliline vähenemine, mis olid võrreldes eelneva aastaga enam kui poole võrra väiksemad. Pangad pidid 2020. aastal kirjendama märkimisväärseid ennetavaid eraldisi, sest pandeemia mõjuga seoses valitses enneolematu ebakindlus. 2021. aastal see teguviis peatati või mõnel juhul pöörati isegi vastupidiseks tänu aasta jooksul täheldatud majanduse elavnemisele.

Diagramm 7

Oluliste krediidiasutuste omakapitali kogutootluse jaotus tulu-/kuluallikate kaupa

Allikas: EKP järelevalvestatistika.

Märkus. Valim hõlmab kõiki olulisi krediidiasutusi ühtse järelevalvemehhanismi kõrgeimal konsolideerimistasemel (varieeruv valim).

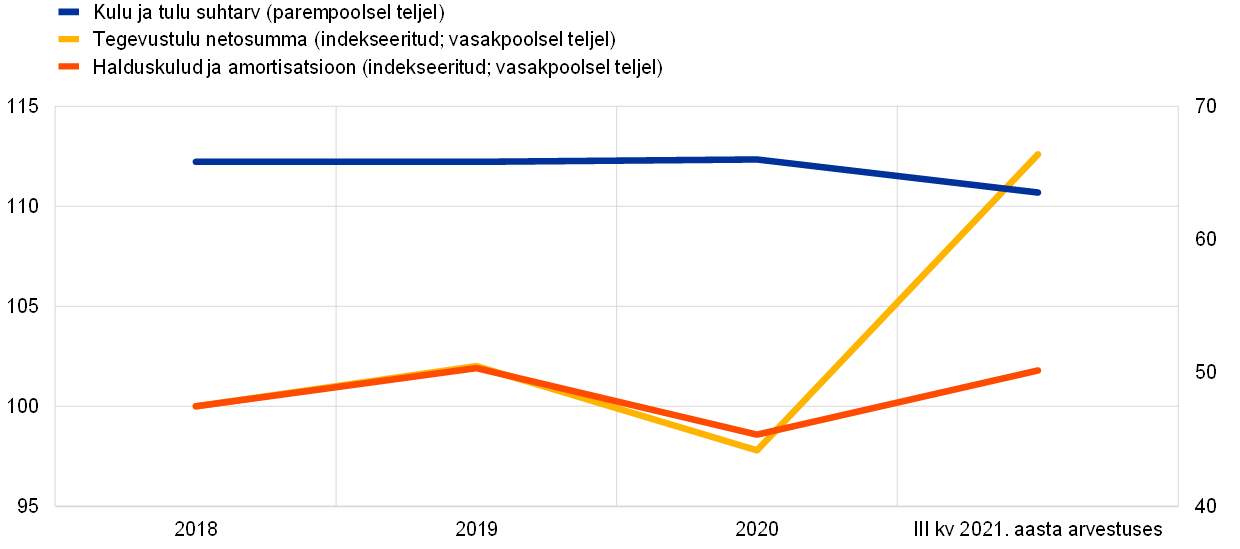

Tänu majanduse elavnemisele tõusis ka tulu enne väärtuse langust, eraldisi ja makse pandeemiaeelsele tasemele. See oli tingitud suuresti pankade kauplemis- ja investeerimistegevusest saadava tulu ning teenus- ja vahendustasude netotulu kasvust, kusjuures varahaldusega seotud tasud mängisid olulist rolli. Netointressitulu oli seevastu endiselt tagasihoidlik ja jäi alla pandeemiaeelse taseme, sest pankade laenumarginaalid olid püsiva surve all. Üldiselt õnnestus pankadel kasvatada tegevustulu netosummat 15% võrra (diagramm 8). Tulu kasvul oli keskne tähtsus seoses pankade kulutõhususe paranemisega. Kulu ja tulu suhtarv langes 2021. aastal enam kui kahe protsendipunkti võrra 63,5%ni.

Diagramm 8

Oluliste krediidiasutuste kulu ja tulu suhtarvud ning indekseeritud komponendid

(protsentides)

Allikas: EKP järelevalvestatistika.

Märkus. Valim hõlmab kõiki olulisi krediidiasutusi ühtse järelevalvemehhanismi kõrgeimal konsolideerimistasemel (varieeruv valim).

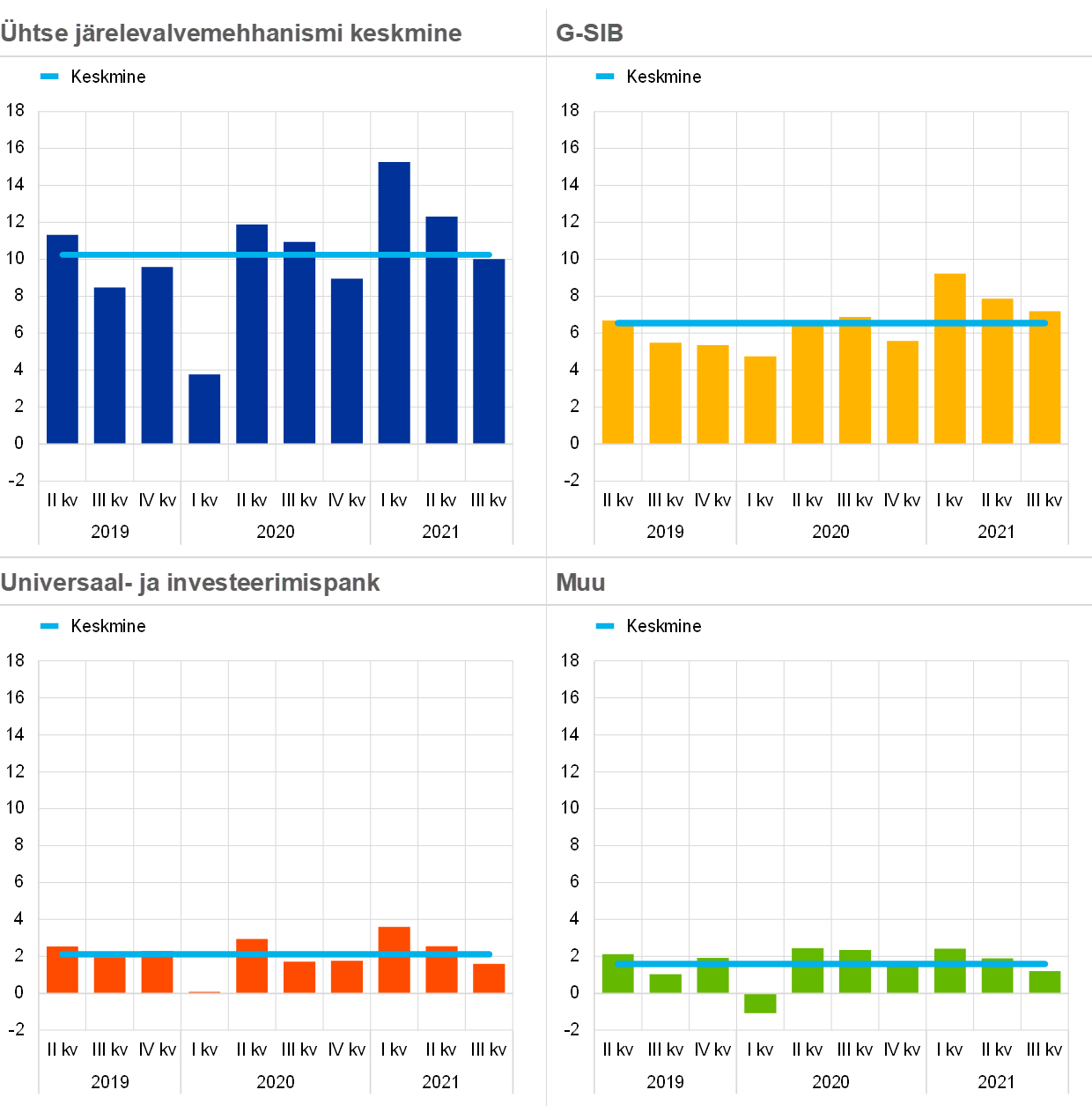

Kauplemistulu mõjutas positiivselt ühtse järelevalvemehhanismi pankade kasumlikkust ja tõusis 2021. aasta esimeses pooles haripunkti, eelkõige globaalsete süsteemselt oluliste pankade (G-SIB) puhul (diagramm 9). Samuti õnnestus pankadel kasvatada olulisel määral oma teenus- ja vahendustasude netotulu, kusjuures varahaldusega seotud tasude kasvu toetasid varade kõrged hinnad.

Diagramm 9

Kauplemis- ja investeerimistulu vood[6] valitud ärimudelite kaupa

(kvartali vood miljardites eurodes)

Allikas: EKP.

Märkused. Ühtse järelevalvemehhanismi keskmise valim hõlmab kõiki olulisi krediidiasutusi ühtse järelevalvemehhanismi kõrgeimal konsolideerimistasemel (varieeruv valim). Diagrammid „G-SIB“, „Universaal- ja investeerimispank“ ja „Muu“ viitavad vastava ärimudeliga alamvalimile.

Kulude poolel kasvasid halduskulud ja amortisatsioon 3,3% peamiselt tõusnud personali- ja IT-kulude tõttu. Pangad jäid aga oma laiemate strateegiliste eesmärkide juurde: vähendada kulusid ning investeerida IT- ja digialgatustesse. Selliste strateegiatega kaasnevad märkimisväärsed kulud, mis tuleb katta kohe, kuid pangad eeldavad, et saavad kasutada nende muudatuste eeliseid keskpika aja jooksul. Kuna kliendid kasutavad pandeemia tõttu digikanaleid rohkem, võivad pangad samuti veelgi vähendada ülevõimsust ja saavutada säästlikuma kulustruktuuri, kasvatades seejuures kulutõhusust.

Tundub, et pankade ühinemised ja omandamised, mida peetakse üldiselt julgeimaks ja enim muutusi toovaks konsolideerimise liigiks, toimivad sektoris katalüsaatorina, parandades tõhusust ja taastades jätkusuutlikuma kasumlikkuse taseme.[7] Ühinemiste ja omandamistega seotud tegevus näib olevat kahe viimase aasta jooksul hoogustunud. Eelkõige on pangad tegelenud aktiivsemalt sihipärase konsolideerimisega äriliini tasandil. Mõned krediidiasutused on laiendanud või mitmekesistanud oma tegevust varahalduse, väärtpaberitega kauplemise, deponeerimise ja maksetehnoloogia valdkonnas, samal ajal kui teised on tegevust kärpinud, et vahendeid ümber suunata.

Diagramm 10

Sihtpankade koguvarad ning euroala ühinemiste ja omandamiste arv

Allikas: EKP arvutused, mis põhinevad Dealogicu ja Orbis BankFocuse andmetel.

Märkused. Valim hõlmab ühinemiste ja omandamistega seotud tehinguid, millesse on kaasatud euroala olulised ja vähem olulised krediidiasutused, välja arvatud mõned eratehingud ja väikeste pankade vahelised tehingud, mida ei kajastata Dealogicus. Valimist eemaldati pankade kriisilahenduse või raskuste tõttu ühinemisega seotud tehingud. Tehingutest antakse teada selle aasta põhjal, mil need välja kuulutati.

Pankade täielikud ühinemised ja omandamised on endiselt peamiselt riigisisesed, kuid osa sihipärasematest tehingutest on piiriülese mõõtmega ja toetavad seega ELis finantslõimumist. Veel üks võimalus piiriülese lõimumise poole püüdlemiseks oleks pankade piiriülese organisatsioonilise struktuuri läbivaatamine. Eelkõige oleks tütarettevõtjate asemel laialdasemalt filiaalidele toetumine ja tasuta teenuste osutamine paljulubav meetod piiriülese äri arendamiseks pangandusliidus ja ühtsel turul.

Jõupingutused kasumlikkuse jätkusuutlikuks kasvatamiseks võivad samuti panna aluse uutele konsolideerimise algatustele, millega võidakse tuluallikaid mitmekesistada ja tõhusust suurendada, kui nendega kaasnevad selged tegevusjuhised ja põhjalik äristrateegia. Pangad peavad neid strateegilisi meetmeid aga ise kujundama ja haldama. Seejuures peavad nende juhtkonnad tagama sellise usaldusväärse juhtimiskorra kehtestamise, mis võimaldab nõuetekohaselt tuvastada, hallata ja maandada kõiki olulisi riske, mis kaasnevad konsolideerimisega seotud tegevusega. Pankade planeerimise hõlbustamiseks selles vallas avaldas EKP 2021. aasta jaanuaris juhendi ühinemiste ja omandamiste järelevalvealase käsitlemise kohta,[8] et muuta läbipaistvaks see, kuidas EKP hindab ühinemistehinguid, et pangad teaksid, mida oma järelevalveasutuselt oodata.

2021. aastal paranes peamiselt tänu väiksemale väärtuse langusele ka vähem oluliste krediidiasutuste kasumlikkus

Euroopa pangandusjärelevalve alla kuuluvate vähem oluliste krediidiasutuste kasumlikkuse puhul oli 2021. aastal sarnaselt oluliste krediidiasutustega samuti näha taastumise märke. 2021. aasta septembri lõpu seisuga oli keskmine omakapitali tootlus tõusnud 2020. aasta lõpu 1,7%-lt 3,3%-le. Kasv oli tingitud eelkõige väiksemast väärtuse langusest kui 2020. aastal, mil vähem olulised krediidiasutused pidid kirjendama märkimisväärses ulatuses eraldisi, et ennetada oma laenuportfellide seisukorra järsku halvenemist. Sarnaselt oluliste krediidiasutustega tühistasid mõned vähem olulised krediidiasutused 2021. aastal osa eespool kirjendatud eraldistest ning see aitas taastada nende kasumlikkuse pandeemiaeelsel tasemel.

Vähem olulised krediidiasutused on suutnud tasakaalustada laenumarginaalidele avaldatavat survet, tõhustades teenus- ja vahendustasupõhist tegevust. Vähem oluliste krediidiasutuste tegevustulu netosumma kasvas aasta arvestuses kokku 9,7%. Tänu vähem oluliste krediidiasutuste tuluallikate suurenemisele paranes nende keskmine kulu ja tulu suhtarv, mis langes 70,3%-lt 2020. aasta lõpus 66,7%-le 2021. aasta septembri lõpus. Kulude poolel ei suutnud vähem olulised krediidiasutused oma halduskulusid tõhusalt vähendada.

Infokast 1

Stressitestid 2021. aastal

Nagu ka varasematel aastatel, osales EKP Euroopa Pangandusjärelevalve (EBA) koordineeritud 2021. aasta ELi-ülese stressitesti ettevalmistamisel ja elluviimisel. Ettevalmistuste käigus võttis EKP osa nii stressitesti metoodika kui ka põhi- ja negatiivse stsenaariumi kavandamisest. Negatiivne stsenaarium töötati välja koos Euroopa Süsteemsete Riskide Nõukogu (ESRN) ja EBAga ning tihedas koostöös riikide keskpankade ja riiklike pädevate asutustega. Samuti kehtestas EKP ELi-ülese stressitesti jaoks ametlikud krediidiriski künnised. Need künnised aitavad pankadel prognoosida krediidiriski parameetrite käitumist (näiteks makseviivituse tõenäosust, muutumise määrasid ja makseviivitusest tingitud kahjumäära) ning pangad peavad neid rakendama portfellidele, millel puuduvad sobivad krediidiriski mudelid.

Pärast stressitesti käivitamist 29. jaanuaril 2021 viis EKP pangandusjärelevalve oma otsese järelevalve alla kuuluvates pankades läbi kvaliteedi tagamise protsessi, mille eesmärk oli tagada, et pangad kohaldaksid EBA metoodikat õigesti. ELi-üleses stressitestis osalenud 50 pangast 38 kuuluvad EKP pangandusjärelevalve otsese järelevalve alla ning nende arvele langeb ligikaudu 70% euroala pangandussektori varadest. EBA avaldas 30. juulil 2021 kõigi 50 osaleva panga individuaalsed tulemused koos üksikasjalike bilansi- ja riskiandmetega 2020. aasta lõpu seisuga.

Peale ELi-ülese testi tegi EKP ka omaenda stressitesti 51s EKP otsese järelevalve alla kuuluvas keskmise suurusega pangas, mis ei olnud kaasatud EBA testi. Esimest korda avaldas EKP ka nende pankade üldised individuaalsed tulemused.

ELi-üleses stressitestis osalenud 38 euroala panga ja 51 EKP järelevalve alla kuuluva euroala keskmise suurusega panga arvele langeb veidi üle 75% euroala pangandussektori koguvaradest.

Stsenaariumid

2021. aasta stressitesti negatiivses stsenaariumis võeti aluseks COVID-19 šoki pikaajaline mõju olukorras, kus intressimäär püsib pika aja jooksul madal. Selle stsenaariumi kohaselt viib pandeemiaga seotud arengusuundi ümbritsev ebakindlus pikaajalise majanduslanguseni, mida iseloomustab SKP püsiv langus ja töötuse jõuline kasv. Ettevõtete pankrotistumise ja äritegevuse kärpimise tõttu tuleb teha olulisel määral kohandusi varade hindamisel, krediidiriski marginaalides ja laenukasutuse kulutustes. Eluaseme- ja eelkõige ärikinnisvara hinnad langevad märkimisväärselt.

Tulemused[9]

Negatiivse stsenaariumi kohaselt oli EKP otsese järelevalve alla kuuluva 89 panga lõplik esimese taseme põhiomavahendite suhtarv (CET1) keskmiselt 9,9% ehk 15,1% lähtepunktist 5,2 protsendipunkti madalam. 38 EBA testis osalenud panga keskmine esimese taseme põhiomavahendite suhtarv langes 5 protsendipunkti võrra ehk 14,7%-lt 9,7%-le. Üksnes EKP testi kaasatud 51 keskmise suurusega panga kapital vähenes keskmiselt 6,8 protsendipunkti, langedes 18,1%-lt 11,3%-le. Keskmise suurusega pankade kapital vähenes negatiivse stsenaariumi kohaselt rohkem, sest neile avaldas kolme aasta jooksul suuremat mõju kahanenud netointressitulu, teenus- ja vahendustasude netotulu ning kauplemisetulu.

Üldiselt olid pangad 2021. aasta testi alguses paremas seisus kui eelmise ELi-ülese stressitesti alguses 2018. aastal.[10] See tulenes tegevuskulude ja viivislaenude mahu märkimisväärsest vähenemisest paljudes riikides. Kapital vähenes aga 2021. aastal süsteemi tasandil suuremal määral, sest 2021. aasta stressitesti negatiivne stsenaarium oli rangem kui 2018. aasta testis kasutatu.

Esimene peamine kapitali vähenemise mõjur oli krediidirisk, sest negatiivse stsenaariumi kohane suur makromajanduslik šokk tekitas märkimisväärse laenukahjumi. Olenemata pangandussüsteemi üldisest vastupanuvõimest isegi ebasoodsates tingimustes, vähenes stressitesti stsenaariumi kohaselt eelkõige euroala suurimate pankade turuosa märkimisväärselt, sest nad on vastuvõtlikumad omakapitali ja krediidiriski marginaaliga seotud šokkide suhtes. Kolmas peamine kapitali vähenemise mõjur oli pankade piiratud võime ebasoodsates majandusoludes tulu teenida, kuna nad seisid silmitsi netointressitulu, kauplemisetulu ning teenus- ja vahendustasude netotulu märkimisväärse kahanemisega.

Stressitesti lõimimine tavapärasesse järelevalvetöösse

Stressitesti kvalitatiivseid (st pankade esitatud andmete täpsus ja õigeaegsus) ja kvantitatiivseid tulemusi (st kapitali vähenemine ja pankade vastupanuvõime ebasoodsates turutingimustes) on kasutatud iga-aastase järelevalvealase läbivaatamise ja hindamise protsessis (SREP). Negatiivse stsenaariumi kvantitatiivne mõju oli samuti peamine sisend, mille põhjal järelevalveasutused määrasid 2. samba suuniste taseme, kasutades uut kaheastmelist rühmade määramise meetodit. 2. samba suuniste määramise uue metoodika üksikasjad peaksid aitama paremini mõista stressitesti tulemuste kasutamist SREPis.

1.2 2021. aasta järelevalveprioriteedid ja projektid

1.2.1 2021. aasta järelevalveprioriteedid

EKP 2021. aasta järelevalveprioriteetides olid tähelepanu keskmes valdkonnad, mida pandeemia on tugevalt mõjutanud

2021. aastal keskendus EKP pangandusjärelevalve oma järelevalvetöös peamiselt neljale eelisvaldkonnale, millele COVID-19 pandeemia on tugevalt mõju avaldanud: krediidiriski haldamine, kapitalibaasi tugevus, ärimudeli jätkusuutlikkus ja juhtimine. Aasta jooksul täidetud järelevalveülesannete ja ellu viidud projektide eesmärk oli tugevdada järelevalvealuste pankade vastupanuvõimet ja tavasid, keskendudes eelkõige nõrkadele kohtadele, mida peetakse pandeemia kontekstis kriitilisteks.

Krediidirisk

COVID-19 kriisi juures on ainulaadne see, et olukorras, kus majandustoodang on tohutult palju kahanenud, väheneb viivislaenude arv jätkuvalt, mis on samuti tingitud reaalmajanduse toetuseks võetud erakorralistest poliitikameetmetest. Need enneolematud meetmed on muutnud laenuvõtjate krediidivõimelisuse ebaselgeks ja tekitanud seega pankadele raskusi krediidiriski haldamisel. Selle taustal jätkus 2021. aastal EKP pangandusjärelevalve 2020. aastal tehtud töö pankade krediidiriski haldusraamistike piisavuse hindamiseks. Eesmärk oli tugevdada pankade operatiivset valmisolekut tegeleda probleemsete võlgnikega õigel ajal ning nende võimet teha nõuetekohaselt kindlaks, hinnata ja leevendada laenuvõtjate varade kvaliteedi võimalikku halvenemist, eelkõige pandeemia mõju suhtes iseäranis haavatavates sektorites. 2021. aastal selle eesmärgi saavutamiseks tehtud algatused hõlmavad pankade majutus- ja toitlustusteenuste sektori suhtes olevate riskipositsioonide süvaanalüüse, sihipärast kohapealset tegevust ja ühiste järelevalverühmade järelmeetmeid seoses pankadega, mille puhul täheldati märkimisväärset kõrvalekallet järelevalveootustest.

Kapitalibaasi tugevus

Suurenenud krediidiriskiga seotud mure tõttu oli äärmiselt oluline, et järelevalveasutused hindaksid oluliste krediidiasutuste kapitalipositsioonide tugevust ja teeksid varakult kindlaks pankade nõrgad kohad, et vajaduse korral saaks aegsasti võtta parandusmeetmeid. EKP pangandusjärelevalve vaatas 2021. aastal läbi pankade kapitali planeerimise tavad, et hinnata nende võimet koostada realistlikke kapitaliprognoose, milles võetakse arvesse pandeemiast tingitud majanduslikku ebakindlust. Tänu 2021. aasta ELi-ülesele stressitestile oli võimalik põhjalikult hinnata pankade kapitalipositsioone ning selgus, et euroala pangandussektor püsib vastupanuvõimeline isegi negatiivse stsenaariumi korral.

Juulis otsustas EKP oma soovitust, mille kohaselt kõik pangad peaksid dividende piirama, 2021. aasta septembrist edasi mitte pikendada. Selle asemel hinnatakse iga panga kapitali- ja jaotusplaane osana regulaarsest järelevalveprotsessist. Eeldatakse, et pangad teevad dividendide ja aktsiate tagasiostmisega seotud otsuseid usaldusväärsel viisil ning kaaluvad hoolikalt oma ärimudeli jätkusuutlikkust ja riski, et lisakahjum mõjutab nende kapitali arengut, kui riiklikud toetusmeetmed aeguvad. Praeguses etapis ei eelda EKP, et usaldatavusjärelevalvealaseid toetusmeetmeid, mis on seotud pankade kapitalipuhvrite kasutamisega, pikendatakse pärast 2022. aasta lõppu.

Ärimudeli jätkusuutlikkus

Pankade kasumlikkust ja ärimudeli jätkusuutlikkust survestas 2021. aastal endiselt madalate intressimäärade, ülevõimsuse ja väikese kulutõhususega majanduskeskkond Euroopa pangandussektoris ning kasvav pangandussektoriväline konkurents. EKP pangandusjärelevalve on jätkanud oma järelevalvevahendite tugevdamist, et hinnata pankade äristrateegiaid nende raskuste ületamiseks ning võimet neid tõhusalt rakendada, keskendudes eelkõige digiteerimisstrateegiatele. Selles kontekstis on ühised järelevalverühmad pidanud pankade juhtorganitega struktureeritud dialoogi seoses nende äristrateegiate järelevalvega. Samuti tehti pankade süvaanalüüse ja kohapealseid kontrolle, et uurida kasumlikkuse hoobi ja nõrku kohti.

Juhtimine

Head juhtimistavad ja tugev sisekontroll on äärmiselt olulised, et maandada pankade riske tavatingimustes ja veelgi enam kriisi ajal. 2021. aastal täitis EKP pangandusjärelevalve mitut järelevalveülesannet juhtimise valdkonnas. Esiteks jälgiti pankade kriisile reageerimise menetlusi, muu hulgas pankade võimet koostada tõhusaid finantsseisundi taastamise kavasid ja tõendada usaldusväärselt oma üldist taastumissuutlikkust. Teiseks võeti järelmeetmeid seoses riskiandmete koondamise ja aruandluse temaatilise analüüsiga ning algatati konkreetsete pankade sihipärane läbivaatamine, et edendada pankade juhtkonna juurdepääsu riskiteabele ja vaidlustada selle täpsust. Samuti jätkus usaldatavusjärelevalvealane töö seoses rahapesu ja terrorismi rahastamise riskidega ning see hõlmas SREPi järelevalvemetoodika ajakohastamist ja kohapealseid kontrolle, et neid riske arvesse võtta.

1.2.2 Krediidiriski haldus

EKP pangandusjärelevalve hindas seda, kuivõrd pangad täidavad krediidiriski haldusega seotud järelevalveootusi, ning ühised järelevalverühmad on võtnud koos pankadega järelmeetmeid, et tuvastatud lünkadega tegeleda

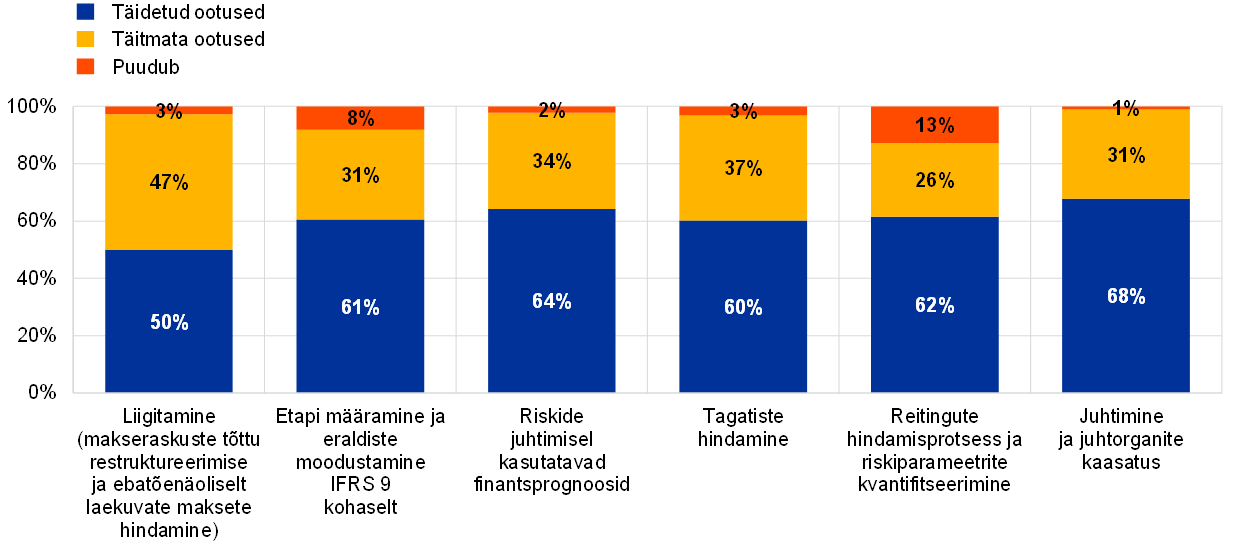

Ebakindlatel aegadel, nagu COVID-19 pandeemia ajal, on krediidiriski haldus – eelkõige krediidiriski nõuetekohane ja õigeaegne kindlakstegemine, liigitamine ja mõõtmine – ülimalt tähtis tagamaks, et pangad suudaksid pakkuda probleemsetele võlgnikele rakendatavaid ja kiireid lahendusi. 4. detsembril 2020 saatis EKP kõigi oluliste krediidiasutuste tegevjuhtidele kirja, milles määrati kindlaks asjakohased järelevalveootused. 2021. aastal hindas EKP nende ootuste põhjal pankade riskihaldustavasid ja jõudis järeldusele, et 40% puhul olulistest krediidiasutustest esineb märkimisväärseid lünki. Peamised lüngad on seotud varajase hoiatuse süsteemide, liigituse (muu hulgas makseraskuste tõttu restruktureerimise ja tõenäoliselt tasumata jätmise hinnangute), eraldiste moodustamise tavade ning mõne panga puhul tagatiste hindamise ja finantsprognoosidega (diagramm 11). Tuvastatud probleemid on struktuursed ja asjakohased nii COVID-19 kriisi kontekstis kui ka tavaolukorras. Nimelt tuvastati puudusi, millega tuleb tegeleda, ka pankades, kus ei ole varasematel aastatel täheldatud krediidiriski märkimisväärset suurenemist. Ühised järelevalverühmad on võtnud koos pankadega järelmeetmeid seoses nende parandusmeetmete rakendamisega.

Diagramm 11

Lüngad oluliste krediidiasutuste krediidiriski halduses

(protsendina olulistest krediidiasutustest)

Allikas: EKP. Valim hõlmab 108 olulist krediidiasutust ühtse järelevalvemehhanismi kõrgeimal konsolideerimistasemel.

Märkus. Diagrammis on esitatud ühiste järelevalverühmade seisukoht seoses krediidiasutuste krediidiriski halduse lünkade olulisusega, võttes aluseks 4. detsembri 2020. aasta tegevjuhtidele mõeldud kirjas kindlaks määratud järelevalveootused.

Infokast 2

Haavatavate sektorite analüüs

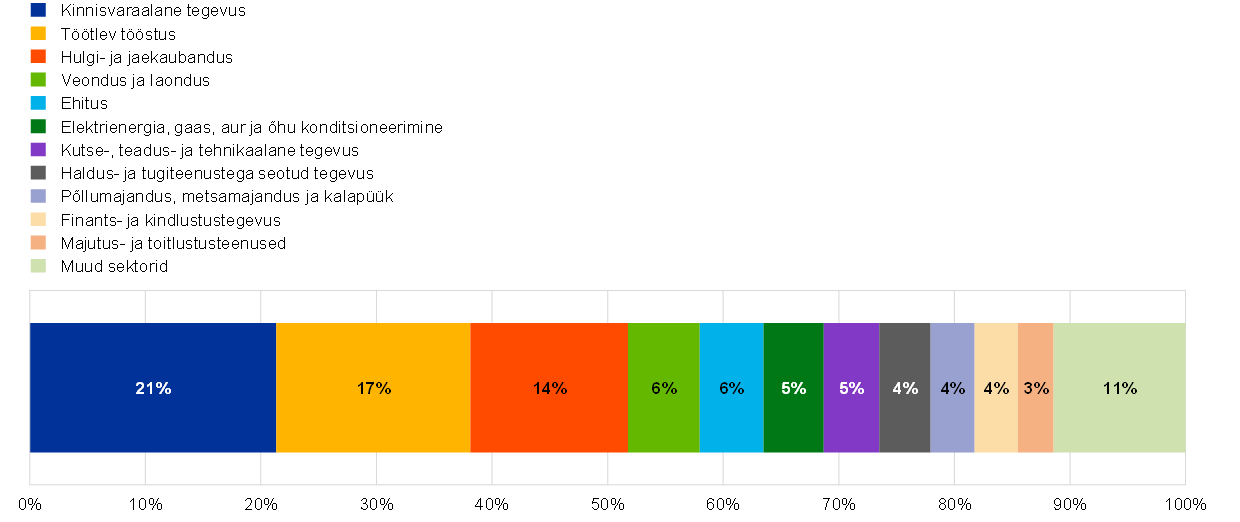

COVID-19 pandeemia tõttu on ettevõtete haavatavus teatud sektorites suurenenud. Pandeemiast tingitud šoki vahetut mõju leevendasid suuresti märkimisväärsed skeemid, mis loodi väiksemate ettevõtete toetamiseks, samal ajal kui suuremad ettevõtted said juurdepääsu kapitaliturgudele, et ületada šoki esialgsed tagajärjed. Kui erakorralisi toetusmeetmeid aga tühistama asutakse, võib osa ettevõtteist seista silmitsi finantsprobleemidega, sest COVID-19 kriisi ajal kogunenud võlgu tuleb hakata tagasi maksma. Mõnes tööstusharus suurenevad püsivate tarneahela probleemide tõttu kulud ja halveneb likviidsus, kasvatades krediidiriski veelgi. Oluliste krediidiasutuste kõigi ettevõtlussektoritega seotud riskipositsiooni on kirjeldatud diagrammis A.

Diagramm A

Oluliste krediidiasutuste riskipositsioonid finantssektoriväliste äriühingute suhtes majandussektorite kaupa

(protsendina finantssektorivälistele äriühingutele antud laenude ja ettemaksete kogusumma bilansilisest brutoväärtusest)

Allikas: FINREPi aruandlus.

Märkused. Majandussektorid põhinevad NACE 1. taseme klassifikatsioonil. Muud sektorid hõlmavad järgmist: muud teenused; info ja side; tervishoid ja sotsiaalhoolekanne; mäetööstus; veevarustus; kunst, meelelahutus ja vaba aeg; haridus ning avalik haldus ja riigikaitse, kohustuslik sotsiaalkindlustus.

Arvestades, et teatud sektorite haavatavus on suurenenud, algatas EKP pangandusjärelevalve 2021. aasta alguses majutus- ja toitlustusteenuste sektori sihipärase läbivaatamise, võttes aluseks valitud oluliste krediidiasutuste riskipositsioonide analüüsi seoses selle sektoriga. Läbivaatuse eesmärk oli mõista ja hinnata, kuidas pangad haldasid krediidiriski sektoris, mis oli COVID-19 pandeemiast enim mõjutatute seas. EKP pangandusjärelevalve tegi krediidiriski tsükli eri etappides kindlaks mitu probleemi, kusjuures väikestest ja keskmise suurusega ettevõtjatest laenuvõtjad olid iseäranis suureks mureallikaks.

2021. aasta septembris jätkas EKP pangandusjärelevalve oma tööd seoses haavatavate sektoritega, algatades ärikinnisvarasektori sihipärase läbivaatamise, milles keskenduti eelkõige kontoripindade ja jaemüügiturule. Selle sihipärase läbivaatamisega jätkatakse 2022. aastal. Kuigi riskipositsioonid on liikmesriigiti erinevad, on ärikinnisvara[11] euroala oluliste krediidiasutuste jaoks suurim valdkondlik riskipositsioon, mis moodustab ligikaudu 22% pankade koguriskipositsioonist mittefinantsettevõtetele suhtes.

1.2.3 IT- ja küberrisk

IT- ja küberrisk oli 2021. aastal endiselt pangandussektori peamine riskitegur

IT- ja küberrisk oli 2021. aastal seoses pandeemia tõttu kiirenenud digitehnoloogia kasutuselevõtuga endiselt pangandussektori peamine riskitegur. Selle suundumuse tõttu on pangad olnud sunnitud minema laialdaselt üle kaugtööle ning suurenenud on nende avatus küberrünnetele ja sõltuvus kolmandast isikust teenuseosutajatest. Võrreldes 2020. aasta sama perioodiga suurenes 2021. aasta esimeses pooles EKP-le teatatud oluliste küberintsidentide arv veidi – 9,8% võrra –, kuid nende rünnete mõju oli suhteliselt piiratud. Kuigi osa teatatud intsidentidest on suurema keerukuse astmega, viitavad paljud siiski põhiliste küberturvalisuse meetmete puudustele, mis tähendab, et pangad ei ole veel rakendanud põhjalikke küberturvalisuse tavasid.

2021. aasta juulis avaldas EKP pangandusjärelevalve oma 2020. aasta SREPi IT-riskide küsimustiku tulemusi käsitleva aastaaruande, milles esitletakse EKP peamisi tähelepanekuid oluliste krediidiasutuste vastuste kohta. Aruandes on märgitud, et i) olulised krediidiasutused sõltuvad üha enam kolmandast isikust teenuseosutajatest, muu hulgas pilveteenustest; ii) parandada saaks seda, kuidas pangad rakendavad põhilisi meetmeid oma süsteemide tugevuse ja ohutuse säilitamiseks; iii) olelusringi lõpu süsteemide arv kasvab ning iv) andmekvaliteedihaldus on jäänud riskide ohjamise kõige vähem arenenud valdkonnaks. Kuigi paljud pangad käivitasid laiaulatuslikud programmid oma andmehaldusvõimaluste parandamiseks, on edasiminek olnud varieeruv. Põhjuseks on raskused programmide ning strateegiliste ja regulatiivsete IT- ja tööprojektide keerukate vastastikseoste haldamisel ning struktuursed muutused, mida programmid krediidiasutuste IT-süsteemides kaasa toovad. Pandeemia tingimustes on aeglustunud edusammud ka selles valdkonnas.

IT- ja küberriskiga toimetulekuks jätkas EKP pangandusjärelevalve järelevalvevahendite, nagu iga-aastase SREPi, ühtse järelevalvemehhanismi küberintsidentidest teatamise protsessi, kohapealsete kontrollide ja muu sihipärase horisontaalse tegevuse kasutamise tõhustamist.

2021. aastal panustas EKP pangandusjärelevalve ka rahvusvaheliste töörühmade, muu hulgas EBA, Baseli pangajärelevalve komitee ja finantsstabiilsuse nõukogu juhitud töörühmade töösse selles valdkonnas.

1.2.4 Brexitiga seotud järelmeetmed

Üleminekuperiood, mille jooksul Euroopa Liidu õigus kehtis endiselt nii Ühendkuningriigis kui ka Ühendkuningriigi suhtes, lõppes 31. detsembril 2020. See daatum tähistas pankade Brexitiga seotud ettevalmistuste lõppu.

EKP pangandusjärelevalve jälgib ka edaspidi pankade vastavust Brexiti-järgsetele ootustele ning täpsustab vajaduse korral oma seisukohta seoses pankade struktuuride ja juhtimise piisavusega

Sellega seoses jälgis EKP pangandusjärelevalve pideva järelevalvetegevuse raames selliste oluliste krediidiasutuste Brexiti-järgsete tegevuse sihtmudelite rakendamist, keda mõjutas Ühendkuningriigi lahkumine EList. Selle eesmärk oli tagada, et nende tegevus oleks kooskõlas varem kokku lepitud tähtaegadega. Horisontaalset jälgimist täiendati pangapõhise järelkontrolliga ja puudujääkide tuvastamisel võeti järelevalvemeetmeid. EKP järelevalveootuste täitmiseks võtsid pangad meetmeid sisejuhtimise, ettevõtte asutamise, kirjendamismudelite ja rahastamise, ELi klientide dokumentide ümbervormistamise ja grupisiseste korralduslike aspektide ning IT-taristu ja aruandluse valdkonnas.

Tagamaks, et pangad oleksid pärast Brexitit oma tegevuses iseseisvad ega sõltuks liialt väljaspool ELi asuvatest kontserni üksustest, keskendus EKP sellele, et ennetada rahvusvaheliste pangagruppide äsja ELis asutatud tütarettevõtjate puhul varipankadele viitavaid tunnuseid. Sellega seoses algatati põhjalik läbivaatus – oluliste krediidiasutuste kirjendamismudelite ühtlane hindamine – tagamaks, et pankade töökorras arvestataks piisavalt nende äritegevuse ja riskide ulatust, laadi ja keerukust. Lisaks käivitas EKP nende pankade krediidiriski halduse ja rahastamisega seotud korralduste sihipärase läbivaatamise tagamaks, et nad suudaksid iseseisvalt hallata kõiki olulisi riske, mis võivad neile kohalikul tasandil (st ELis) mõju avaldada, ning neil oleks kontroll oma bilansside ja riskipositsioonide üle.

EKP pangandusjärelevalve jälgis ka Brexiti-järgseid regulatiivseid muudatusi, et olla valmis nende võimalikuks mõjuks finantssektorile. Eelkõige paluti pankadel pöörata tähelepanu Euroopa Komisjoni teatistele riskide kohta, mis tulenevad pikas perspektiivis liigsest sõltuvusest Ühendkuningriigis asuvatest kesksetest vastaspooltest.

2019. aastal sõlmitud koostööraamistiku alusel jätkavad EKP pangandusjärelevalve ja Ühendkuningriigi järelevalveasutused tihedat koostööd nende pankade järelevalvetegevuses, kes tegutsevad Euroopa pangandusjärelevalves osalevates riikides ja Ühendkuningriigis. EKP pangandusjärelevalve suhtleb ühist huvi pakkuvatel teemadel tihedalt Ühendkuningriigi ametiasutustega kõrgemal ja operatiivtasandil.

EKP pangandusjärelevalve jälgib ka edaspidi Brexiti-järgseid regulatiivseid muudatusi ja pankade vastavust Brexiti-järgsetele ootustele ning täpsustab vajaduse korral oma seisukohta seoses nende struktuuride ja juhtimise piisavusega.

1.2.5 Finantstehnoloogia ja digiteerimine

Kuna pangad jätkavad digipööret, kujundab EKP pangandusjärelevalve aktiivselt Euroopa õigus- ja järelevalveraamistikke, mis käsitlevad tehnoloogiat ja digiteerimist

2021. aastal jätkas EKP pangandusjärelevalve oma tööd finantstehnoloogia ja digiteerimisega seotud teemadel. See hõlmas seminari korraldamist digipöörde strateegiliste, juhtimis- ja riskijuhtimisalaste aspektide kohta koos suurimate oluliste krediidiasutuste ühiste järelevalverühmadega. Samuti asuti seoses ärimudelitega muutma SREPi metoodikat, et kajastada tulevastes järelevalvetsüklites paremini digipöördega seotud aspekte. Samuti töötas EKP pangandusjärelevalve jätkuvalt välja vahendeid, millega hinnata süstemaatiliselt pankade digipöörde raamistikke. Hindamisel vaadati tulemuslikkuse põhinäitajaid ja seda, kuidas pangad kasutavad uut tehnoloogiat, keskendudes nende aspektide asjakohasusele seoses ärimudelitega.

COVID-19 pandeemia on tõestanud, kui oluline on digipööre ja tehnoloogia, et võimaldada pankadel jääda kaugtöö korral tegevuslikult vastupanuvõimeliseks. Arvestades rolli, mis tehnoloogial võib kulude vähendamisel ja üha digikesksemate pangaklientide ootuste täitmisel olla, on äärmiselt oluline, et pangad jätkaksid uuenduste tegemist ja digipöörde poole püüdlemist, et püsida praegu ja edaspidi konkurentsivõimelised.

EKP pangandusjärelevalve astus ka edasisi samme, et kujundada aktiivselt Euroopa tulevase õigusraamistiku digiteerimisega seotud aspekte, andes oma panuse EKP arvamustesse krüptovaraturge käsitlevate õigusaktide ettepanekute eelnõude[12], hajusraamatu tehnoloogial põhinevate turutaristute katsekorra[13] ja digitaalset tegevuskerksust käsitleva õigusakti kohta[14]. Samuti aidati kaasa EKP arvamuse kujundamisele seoses tehisintellekti õigusraamistikuga. EKP pangandusjärelevalve osales koos Euroopa järelevalveasutustega ka aruteludes finantstehnoloogia ja suurte tehnoloogiaettevõtetega seotud reguleerimise ning konsolideerimise regulatiivse kohaldamisala kohta.

1.3 Oluliste krediidiasutuste otsene järelevalve

1.3.1 Tegevuskohaväline järelevalve

EKP pangandusjärelevalve püüab teha oluliste krediidiasutuste järelevalvet proportsionaalselt ja riskide põhjal, olles seejuures nõudlik ja järjepidev. Sel eesmärgil määrab EKP pangandusjärelevalve igal aastal kindlaks peamised pideva järelevalve tegevused. Need tegevused lähtuvad olemasolevatest regulatiivsetest nõuetest, ühtse järelevalvemehhanismi järelevalvekäsiraamatust ja ühtse järelevalvemehhanismi järelevalveprioriteetidest ning moodustavad osa iga olulise krediidiasutuse pidevast järelevalvealasest kontrolliprogrammist (SEP).

Nende süsteemseid riske käsitlevate tegevuste kõrval võib järelevalvealane kontrolliprogramm sisaldada muid järelevalvetegevusi, mida on kohandatud pankade eripärade järgi, võimaldades seeläbi ühistel järelevalverühmadel analüüsida ja kõrvaldada idiosünkraatilisi riske.

Järelevalvealase kontrolliprogrammi tegevuskohaväliste tegevuste hulka kuuluvad i) riskiga seotud tegevused (nt SREP); ii) muud organisatsiooniliste, haldus- või õigusnõuetega seotud tegevused (nt iga-aastane olulisuse hindamine); iii) ühiste järelevalverühmade kavandatud lisategevused pideva järelevalvealase kontrolliprogrammi edasiseks kohandamiseks järelevalvealuse grupi või üksuse eripärade järgi (nt panga ärimudeli või juhtimisstruktuuri analüüsid). Kui esimeses kahes punktis nimetatud tegevused on keskselt kindlaks määratud, siis kolmandas punktis märgitud tegevused on pangapõhised ja need määrab kindlaks asjaomane ühine järelevalverühm.

Proportsionaalsus

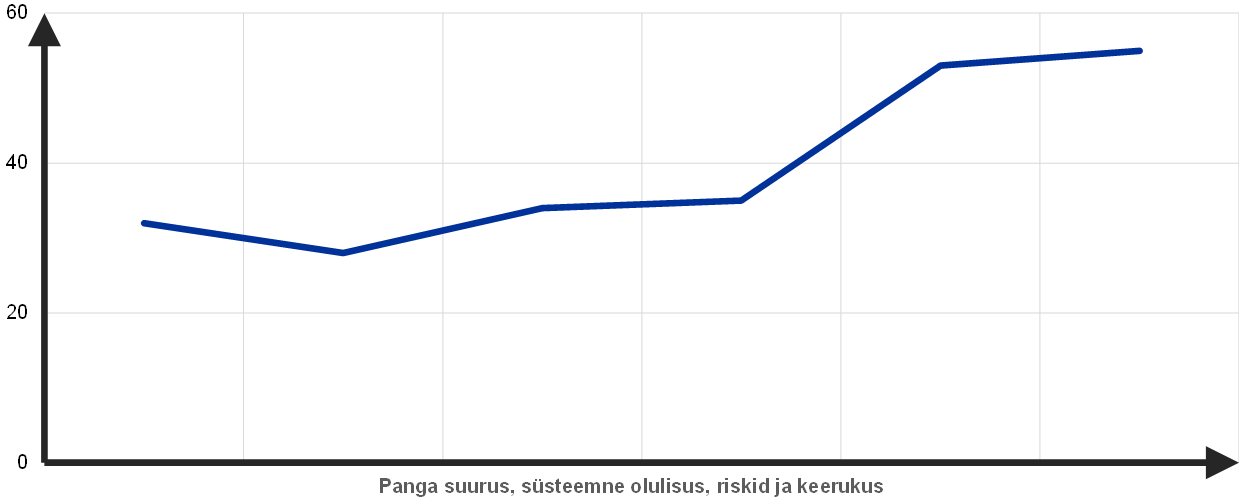

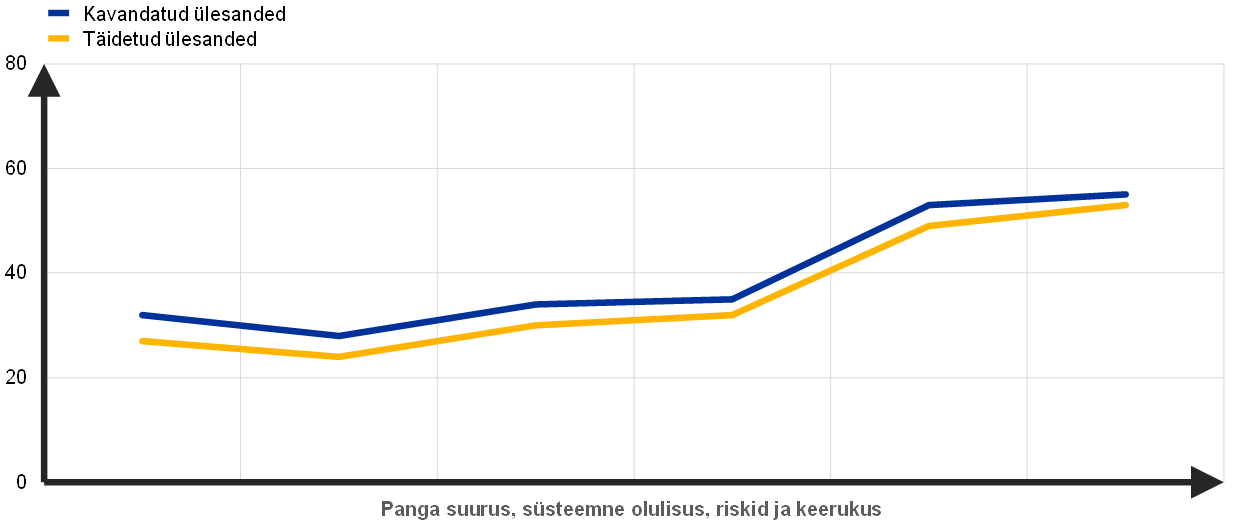

2021. aasta kavandatud järelevalvetegevustes järgiti proportsionaalsuse põhimõtet, kohandades järelevalve intensiivsust järelevalve alla kuuluvate pankade süsteemse olulisuse ja riskiprofiili alusel

Järelevalvealases kontrolliprogrammis järgitakse proportsionaalsuse põhimõtet, st järelevalve intensiivsus oleneb iga krediidiasutuse suurusest, süsteemsest olulisusest, riskist ja keerukusest.

Nagu varasematel aastatel, kajastab kavandatud järelevalvetegevuste keskmine arv olulise krediidiasutuse kohta 2021. aastal proportsionaalsuse põhimõtet, tagades ühistele järelevalverühmadele piisavad võimalused tegeleda riskidega, mis on omased konkreetsetele krediidiasutustele (diagramm 12).

Diagramm 12

Kavandatud ülesannete keskmine arv olulise krediidiasutuse kohta 2021. aastal

Allikas: EKP.

Märkus. Andmed 29. detsembri seisuga.

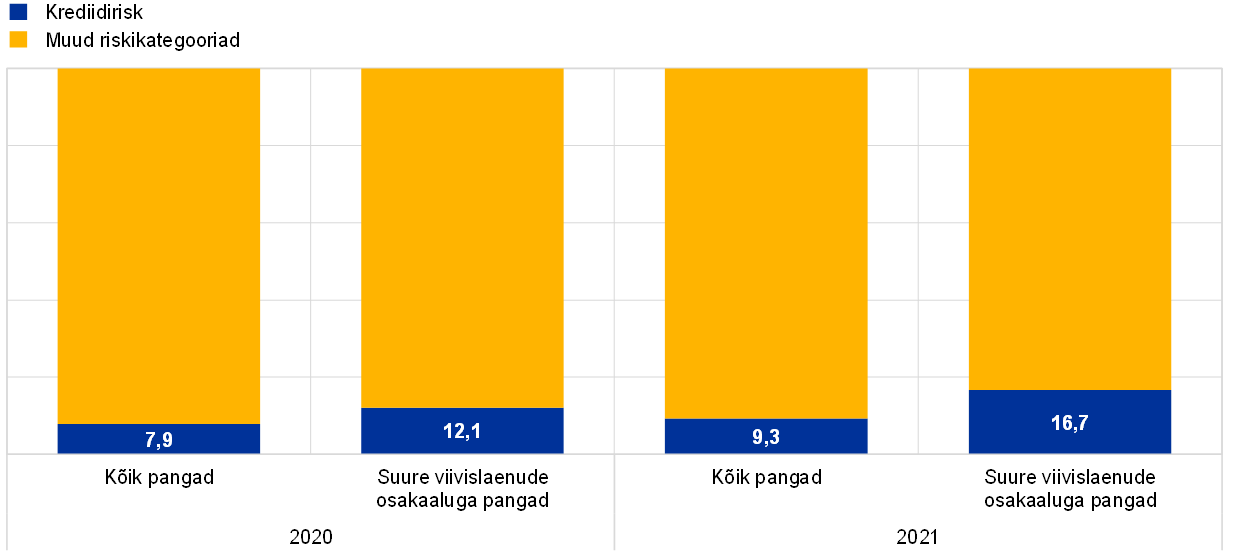

Riskipõhisus

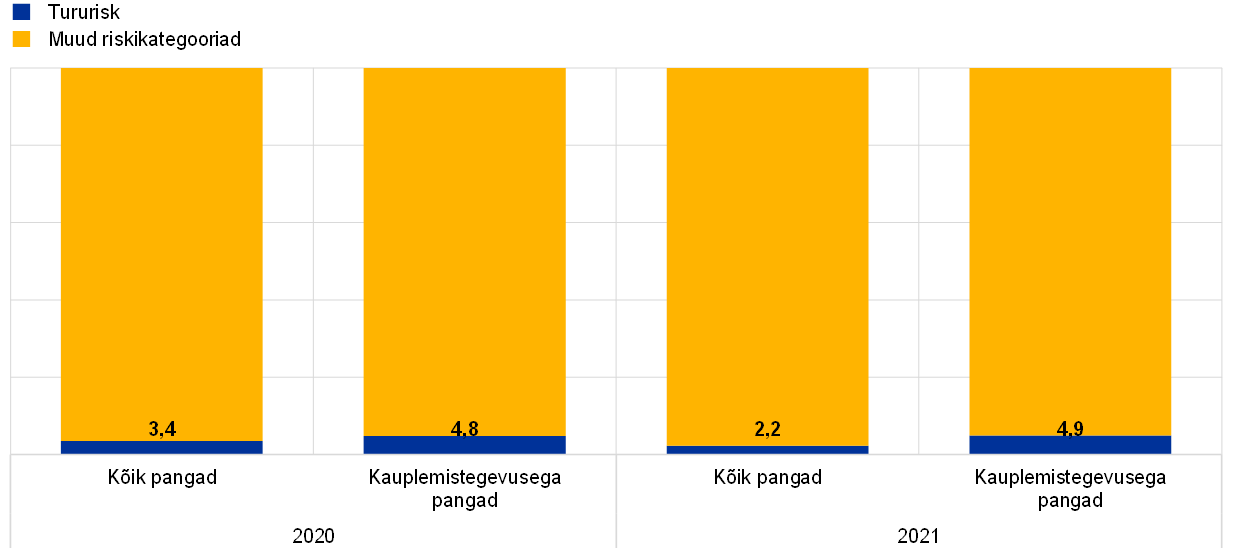

Järelevalvealases kontrolliprogrammis järgitakse riskipõhist lähenemist, keskendudes iga krediidiasutuse puhul kõige olulisematele riskikategooriatele. Näiteks on krediidiriskiga seotud ülesannete osakaal suure viivislaenude mahuga pankades suurem kui keskmiselt. Niisamuti on tururiskiga seotud ülesannete osakaal turupõhisest ja kauplemistegevusest tulenevate suurte riskidega pankades suurem kui keskmiselt (diagramm 13).

Diagramm 13

Järelevalvealase kontrolliprogrammi krediidi- ja tururiskiga seotud tegevused 2020. ja 2021. aastal osakaaluna kõikidest tegevustest

Krediidirisk

(protsentides)

Tururisk

(protsentides)

Allikas: EKP.

Märkused. Valim hõlmab ühiste järelevalverühmade kõiki pangandusjärelevalvealaseid tegevusi (varieeruv valim). Andmed 29. detsembri seisuga. Arvesse on võetud ainult riskikategooriatega seotud kavandatud tegevusi. Mitme riskikategooriaga tegevused (nt SREP ja stressitestid) on esitatud muude riskikategooriate all.

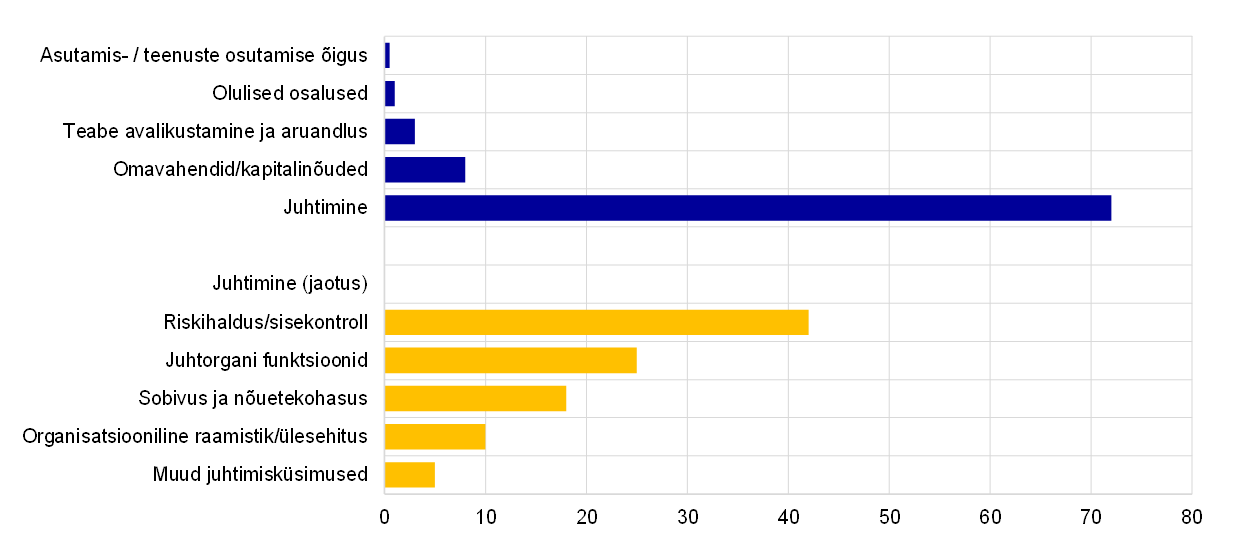

Tegevuskohavälise järelevalve olulisemad valdkonnad 2021. aastal

EKP pangandusjärelevalve ümberkorraldamise, COVID-19 pandeemia ja lihtsustamismeetmete tõttu vaatas EKP pangandusjärelevalve oma järelevalveprotsessid ja -tegevused läbi ning muutis nende tähtsuse järjekorda, et võimaldada ühistel järelevalverühmadel keskenduda vajalikul määral järelevalve alla kuuluvate pankade tingimuste jälgimisele. Samuti vaadati üle 2021. aastaks kavandatud tegevuskohavälised tegevused ja neid kohandati riskidega seotud prioriteetide järgi. 2021. aastal toimunud keskselt juhitavad tegevused on näiteks SREPi hinnang, krediidiriski haldustavade ja sektorite haavatavuse läbivaatamine, ühtse järelevalvemehhanismi ülene stressitest, viivislaenude strateegia hindamine ja kliimariskiga seotud enesehindamine.

2021. aastal toimunud tegevuste arv oli pisut väiksem, kui aasta alguses kavandati (diagramm 14). See on tingitud sellest, et väike arv haldusülesandeid tühistati aasta jooksul, mis on kooskõlas varasemate aastatega.

Diagramm 14

Ülesannete keskmine arv krediidiasutuse kohta 2021. aastal

Allikas: EKP.

Märkus. Andmed 29. detsembri seisuga.

SREPi hinnang

COVID-19 pandeemia tõttu lähenes EKP pangandusjärelevalve 2020. aastal SREPile pragmaatiliselt. 2021. aastal pöörduti tagasi SREPi täieliku hinnangu juurde. SREPi punktisummad on hoolimata COVID-19 kriisi tekitatud raskustest üldiselt stabiilsed, sest pangad olid pandeemia alguses enamasti tugevate kapitalipositsioonidega ja said abi toetusmeetmetest, mis kehtisid 2021. aastal edasi. Enamik meetmeid oli kooskõlas eelmiste SREPi tsüklite ja 2021. aasta järelevalveprioriteetidega suunatud krediidiriski ja sisejuhtimise puudujääkide vastu.

SREPi hinnangus keskenduti peamiselt krediidiriskile. Pankade riskikontrolliraamistikke hinnati järelevalveootuste põhjal, mis edastati pankadele 4. detsembri 2020. aasta tegevjuhtidele suunatud kirjaga. Hinnangutes tehti suurem hulk tähelepanekuid, mis viitasid enamjaolt murele pankade protsesside kvaliteedi pärast. Mitmel juhul oli tegemist nii raske probleemiga, et see tekitas muret põhiliste eraldiste moodustamise protsesside piisavuse pärast, muu hulgas pankades, mis ei olnud varem krediidiriskiga seoses silma paistnud.

Hoolimata pandeemia tekitatud raskustest osutus kapitali adekvaatsus vastupanuvõimeliseks: järelevalveasutused vaatasid põhjalikult läbi pankade dividendikavad ja pidasid järelevalvedialoogi pankadega, kelle kavasid ei peetud nende riskiprofiilile vastavaks. Keskmised 2. samba nõuded ja 2. samba suunised püsisid enamjaolt stabiilsed ning olid kooskõlas varasemate aastatega: 2. samba nõuete väike kasv oli tingitud lisanõuetest, mis kehtestati pankadele, kelle varasemast ajast pärinevate viivisnõuetega seoses moodustatud eraldised ei olnud veel kooskõlas varem edastatud nõuete kaetusega seotud ootustega. Keskmised 2. samba suunised on pisut kasvanud kapitali tugevama vähenemise tõttu 2021. aasta ELi-üleses stressitestis. 2. samba suuniste kindlaksmääramise metoodika vaadati 2021. aasta SREPi jaoks läbi.

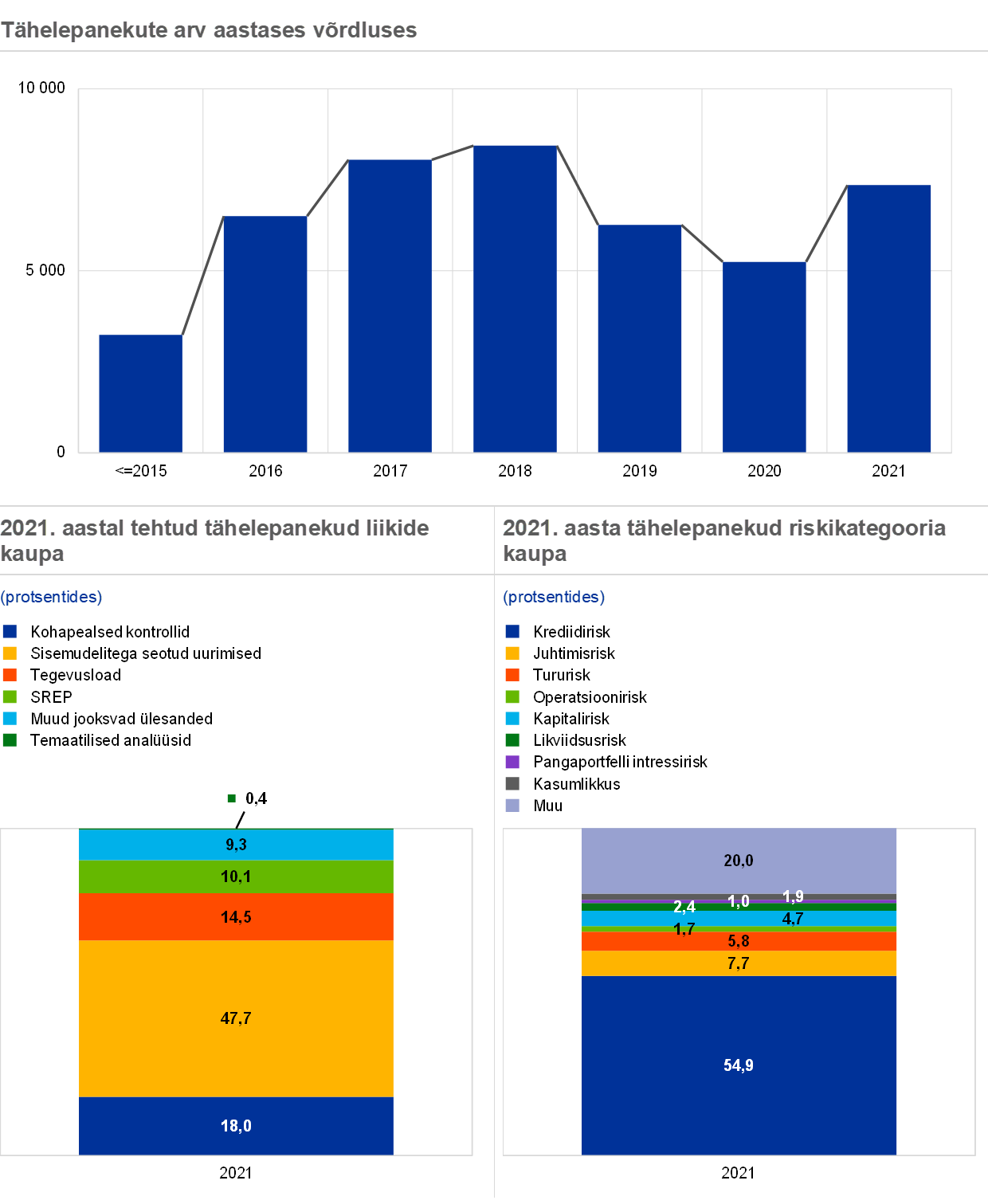

Järelevalve käigus tehtud tähelepanekud

Järelevalve käigus tehtud tähelepanekud on korrapäraste järelevalvetegevuste peamised tulemused ning nendes kajastatakse puudujääke, mille pangad peavad kõrvaldama. Ühised järelevalverühmad on kohustatud jälgima, kuidas pangad tehtud tähelepanekutele reageerivad. 29. detsembri 2021. aasta seisuga oli tähelepanekute koguarv võrreldes 2020. aastaga kasvanud ning tõusnud pandeemiaeelsega sarnasele tasemele. See oli tingitud peamiselt sellest, et osaliselt jätkati kohapealsete kontrollide ja sisemudelitega seotud uurimistega[15]. Valdav osa tähelepanekutest tehti sisemudelitega seotud uurimiste, kohapealsete kontrollide ja tegevuslubasid puudutavate tegevuste käigus. Kõige rohkem tähelepanekuid tehti krediidiriski valdkonnas (diagramm 15).

Diagramm 15

Järelevalve käigus tehtud tähelepanekud

Allikas: EKP

Märkused. Valim hõlmab kõigi pangandusjärelevalves töötavate ühiste järelevalverühmade tähelepanekuid (varieeruv valim). Välja on jäetud 23 tähelepanekut, mille tegid varasemad ühised järelevalverühmad. Andmed 29. detsembri seisuga.

1.3.2 Kohapealne järelevalve

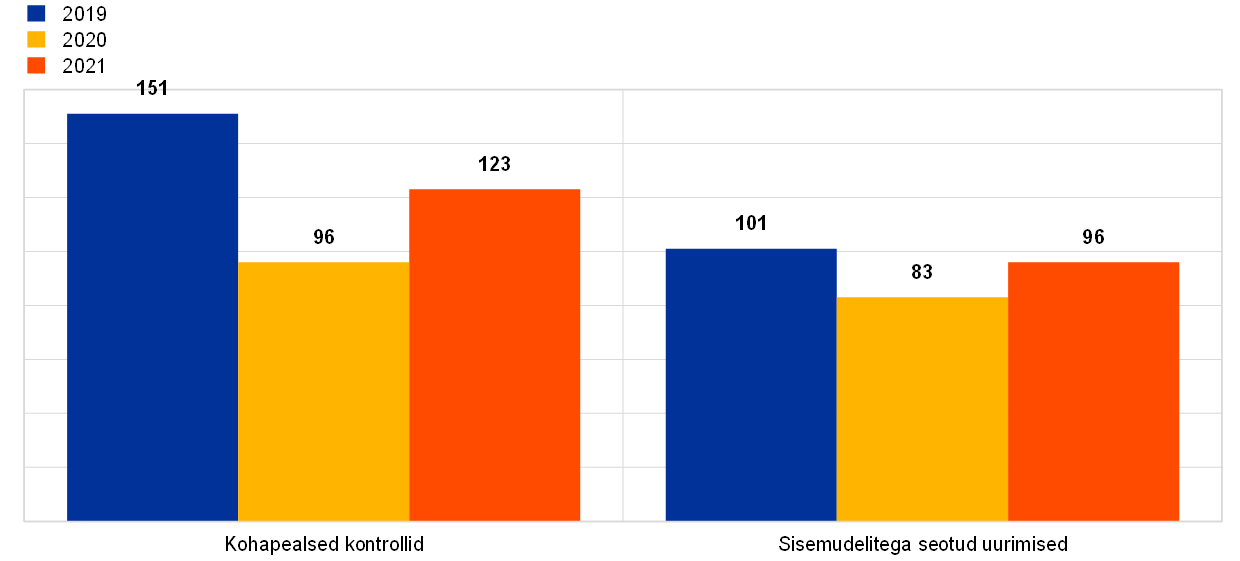

2021. aastal toimus enamik missioone väljaspool tegevuskohta kaugteel

COVID-19 pandeemia avaldas 2021. aastal jätkuvalt märkimisväärset mõju kohapealsete kontrollide ja sisemudelitega seotud uurimistele. Enamik missioone[16] toimus väljaspool tegevuskohta nagu 2020. aastalgi. Alates 2021. aasta oktoobrist kasutati mitme kontrolli tegemisel kombineeritud lähenemisviisi, milles ühendati traditsiooniline järelevalvealuse üksuse ruumide külastus suuremal määral pandeemia ajal katsetatud kaugtööle tuginemisega.

2021. aastal algatati pärast 2020. aastal toimunud tegevuse aeglustumist 123 kohapealset kontrolli ja 96 sisemudelitega seotud uurimist, mis oli lähemal pandeemiaeelsele tasemele (diagramm 16)[17].

Kohapealsetele kontrollidele kohaldati jätkuvalt varasematel aastatel kasutatud kampaaniate kontseptsiooni[18], millega täiendati ühiste järelevalverühmade nõutud pangapõhiseid kohapealseid kontrolle. Kooskõlas 2021. aasta järelevalveprioriteetidega hõlmasid EKP käivitatud peamised kampaaniad: i) ärikinnisvara kampaaniat, milles hinnati pankade ärikinnisvarasektori suhtes olevate riskipositsioonide kvaliteeti, pannes proovile tagatiste hindamise; ii) suurt VKEde/äriühingute kampaaniat, milles keskenduti kriisile reageerimiseks võetud toetusmeetmete haldamisele, jälgimisele ja kontrollimisele; iii) kontsentreeritud portfellide kampaaniat, milles vaadati läbi pankade IFRS 9 kohased eraldiste moodustamise raamistikud; iv) tururiski kampaaniat seoses väärtuse hindamise riskiga; v) IT ja küberturvalisuse kampaaniat; vi) sisemise kapitali adekvaatsuse hindamise protsessi (ICAAP) kampaaniat ning vii) ärimudeli ja kasumlikkuse kampaaniat.

Sisemudelitega seotud uurimiste peamised teemad puudutasid 2021. aastal EBA uute reguleerivate aktide rakendamist, mudelite ajutist lubamist Brexiti kontekstis ning sisemudelite sihipärase läbivaatamise (TRIM) järelmeetmeid. Lisaks kasutati 2021. aastal esimest korda uut lähenemisviisi – tegevuskohaväliseid uurimisi –, et tegeleda vähem oluliste või keerukate mudelite muutmise taotlustega. Need uurimised on väga spetsiifilise kohaldamisala ja ressursihoidliku hindamiskontseptsiooniga.

Diagramm 16

2019., 2020. ja 2021. aastal algatatud kohapealsed kontrollid ja sisemudelitega seotud uurimised

(uurimiste arv)

Allikas: EKP pangandusjärelevalve.

2021. aastal asus EKP pangandusjärelevalve uurima uusi lähenemisviise kohapealsete kontrollide rikastamiseks

Kuigi kohapealsed kontrollid jäävad ka edaspidi valdavaks, kasutatakse järk-järgult tavapärasesse töökeskkonda naastes ära pandeemia ajal seoses kaugtöö korraldusega saadud väärtuslikke õppetunde ja välja kujunenud häid tavasid. Seega asus EKP pangandusjärelevalve uurima võimalusi traditsiooniliste kohapealsete kontrollide rikastamiseks, kasutades segatöövorme, millega parandada uurimiste üldist tõhusust, kiirust ja vastupanuvõimet, säilitades nende põhjalikkuse, süvenemisvõime ja kvaliteedi. Selliste lähenemisviiside eesmärk on ka vähendada uurimiste keskkonnamõju, edendades samas piiriülest[19] ja segarühmade[20] koostööd, soodustades Euroopa pangandusjärelevalves lõimumist ning toetades mitmekesisust ja kaasamist.

1.3.2.1 Kohapealsete kontrollide peamised tähelepanekud

Järgmises analüüsis antakse ülevaade kõige olulisematest tähelepanekutest, mis kohapealsete kontrollide käigus tehti.[21]

Krediidirisk

COVID-19 pandeemia oludes olid krediidiriskiga seotud kontrollid peamiselt tegevuskohavälised ja kvalitatiivse fookusega. Nende eesmärk oli hinnata krediidirisk haldamise ja kontrolli usaldusväärsust ning toetusmeetmete rakendamist. Analüüsitud valimis põhines vaid piiratud arv uurimisi kvantitatiivsemal lähenemisviisil, keskendudes krediiditoimikute läbivaatamisele. Nende tulemusel liigitati täiendavalt ümber 855 miljoni euro väärtuses riskipositsioone ja tehti ühe miljardi väärtuses lisaeraldisi.

2021. aasta krediidiriskiga seotud kontrollides kerkisid esile järgmised olulised nõrgad kohad seoses sellega, kuidas pangad rakendavad ja jälgivad pandeemia ajal peamisi krediidiriski protsesse.

- Eeldatava krediidikahju alahindamine: tagatiste ülehindamine ja eeldatava krediidikahju ebasobiv arvutamine puudujääkide tõttu põhiparameetrite hindamisel.

- Krediidi vahendamine ja laenude väljastamine: puudulik abikõlblikkuse kontroll seoses COVID-19 toetusmeetmetega.

- Võlgnike ebasobiv liigitamine: puudujäägid finantsraskuste hindamisel, mis viivad ebatõenäoliselt laekuvate maksete ja makseraskuste tõttu restruktureerimise liigituseni ning IFRS 9 kohaselt teise etapi määramiseni.

- Puudulikud jälgimisprotsessid: järelevalve alla kuuluvate pankade juhtorganite ebapiisav järelevalve krediidiriski üle ning puudujäägid varajase hoiatamise süsteemide ja reitingumudelite kohandamisel COVID-19ga kaasnevate muutlike olude ja riiklike toetusmeetmetega.

Sisejuhtimine

Kõige olulisemad tähelepanekud[22] osutasid puudujääkidele järgmistes juhtimisvaldkondades.

- Sisekontrollifunktsioonid (sh vastavuskontroll, riskihaldus ja siseaudit): suured puudujäägid kõigi sisekontrollifunktsioonide staatuses, ressurssides ja tegevuse ulatuses.

- Riskiandmete koondamine ja aruandlus: ebapiisav riskihalduse aruandlus, puudujäägid andmearhitektuuris ja IT-taristus.

- Tegevuse edasiandmine: ebapiisav riskihindamine tegevuse edasiandmisega seotud otsuste tegemisel ning vead edasiantud teenuste rakendamisel ja jälgimisel, eelkõige seoses IT-teenustega.

- Ettevõttestruktuur ja organisatsiooniline ülesehitus: puudulik krediidiasutuseülene riskikultuur, puudujäägid sisekontrolli raamistikes ning ebapiisav personal ja tehnilised ressursid.

Tururisk

2021. aastal lõpetati tururiski kampaania seoses väärtuse hindamise riskiga. Selle kolme aasta pikkuse algatuse eesmärk oli edendada pankade võrdseid tingimusi, võttes aluseks ühise metoodika ja tagades järjepidevad järelmeetmed seoses kohapealsetes kontrollides tehtud tähelepanekutega. Peamised 2021. aastal kindlakstehtud puudused olid seotud õiglase väärtuse mõõtmise ja täiendavate väärtuse korrigeerimistega (ebapiisav sõltumatu hinnakontroll, ebapiisavad õiglase väärtuse hierarhia ja täiendavate väärtuse korrigeerimiste meetodid, ebakohased esimese päeva kasumi kajastamise tavad). Puudujääke tuvastati ka turuandmete haldamisel usaldusväärsete hindamissisendite tagamiseks.

IT-risk

2021. aastal keskenduti IT-riskiga seotud kohapealsetes kontrollides peamiselt küberturvalisusele. Enamik muret tekitavatest tähelepanekutest oli seotud puudujääkidega:

- pankade küberturvalisuse juhtimises võimalike küberohtude ja riskide kindlakstegemiseks ja kõigi IT-varade täpse inventarinimestiku pidamiseks;

- pankade IT-varade kaitses ja töötajaile piisavate koolituste pakkumisel küberturvalisusealase teadlikkuse suurendamiseks;

- pankade taastamise suutlikkuses pärast küberintsidentidest tingitud häireid.

Regulatiivne kapital ja ICAAP

Regulatiivset kapitali (1. sammas) puudutavad peamised tähelepanekud olid seotud i) riskiga kaalutud varade alahindamisega riskipositsiooni klasside vale jaotuse tagajärjel; ii) kõlbmatu tagatise kasutamisega krediidiriski maandamise meetodites ning iii) kehva andmekvaliteediga (nt tagatiste tunnustamine). Mitu puudust tuvastati ka kontrolliraamistikus, näiteks piiratud võime teha 1. sambast tulenevate riskide puhul kindlaks riskikaalude ebaõiget kasutamist.

ICAAPiga seotud kontrollidel tuvastatud enim muret tekitavad probleemid olid seotud i) sisemise kvantifitseerimise metoodikatega (nt krediidi-, turu- või pensioniriski); ii) sisemise kapitali määratlusega; iii) negatiivsete stsenaariumite ebaõige kujundamise ja raskusastmega ning iv) puuduliku kapitali planeerimise protsessiga.

Pangaportfelli intressirisk (IRRBB)

Enamik olulisi tähelepanekuid oli seotud puudustega IRRBB ulatuse ja riskide kindlakstegemisel, IRRBB juhtimisfunktsioonide auditeerimiskavas ning IRRBB mõõtmisel ja jälgimisel. Eelkõige tunnistati ebapiisavaks või puudulikuks käitumismudelitega seotud eeldused, mudelite valideerimise funktsioonid ja piirangute süsteemid.

Operatsioonirisk

Kõige muret tegevamad tähelepanekud puudutasid operatsiooniriskide haldamist, kusjuures puudujääke oli operatsiooniriski jälgimise protsessides ning operatsiooniriskide andmete kogumise ja riskiennetus- ja parandamismeetmete kvaliteedi hindamine oli operatsiooniriskiga seotud juhtumite lahendamisel ebapiisav.

Likviidsusrisk

Suurem osa muret valmistavatest tähelepanekutest oli seotud puudujääkidega stressitestiraamistikus (stressitesti stsenaariumites ei arvestatud piisavalt kõigi oluliste likviidsusriski allikatega, kasutati piiratud ulatuses vastupidiseid stressiteste ja leevendusmeetmed ei olnud piisavalt konservatiivsed) ning riski mõõtmises ja jälgimises (puudused sisemiste piirangute määramisel).

Ärimudelite ja kasumlikkusega seotud risk

Kõige olulisemad tähelepanekud olid seotud tulu, kulu ja kapitali jaotamise puudujääkidega (moonutades eri äriliinide kasumlikkuse näitajaid) ning finantsprognooside tundlikkusanalüüsidega (nt piiratud võime prognoosida peamiste riskitegurite, nagu krediidi kulukuse muutusi).

1.3.2.2 Sisemudelitega seotud uurimiste peamised teemad

2021. aasta aprillis avalikustas EKP sisemudelite sihipärase läbivaatamise[23] tulemused. Eesmärk oli hinnata, kas 1. samba sisemudelid, mida olulised krediidiasutused kasutavad, vastavad regulatiivsetele nõuetele ning kas nende tulemused on usaldusväärsed ja võrreldavad.

Sisemudelite sihipärase läbivaatamise raames korraldati 2017.–2019. aastal 65 olulises krediidiasutuses 200 sisemudelitega seotud kohapealset uurimist. Sisemudelite sihipärase läbivaatamise uurimiste tulemused kinnitasid üldjoontes, et oluliste krediidiasutuste sisemudeleid võib omavahendite nõuete arvutamiseks edasi kasutada. Teatud arvu mudelite puhul olid aga piirangud vajalikud, et tagada seotud riskide katmiseks omavahendite nõuetekohane tase. Kokku tehti kõikide riskiliikide kohta üle 5800 tähelepaneku, millest ligikaudu 30% olid rasked probleemid, mille puhul pidid krediidiasutused tegema märkimisväärseid jõupingutusi, et kõrvaldada puudujäägid varem määratud tähtaja jooksul.

Pangad on hakanud tegelema sisemudelite sihipärasel läbivaatamisel tehtud tähelepanekutega ja parandusmeetmete hindamine on lisatud mõne sisemudelitega seotud uurimise kohaldamisalasse, kuid 2021. aastal oli märkimisväärne hulk sisemudelitega seotud taotlusi tingitud pankade vajadusega muuta oma mudeleid, et järgida EBA uusi reguleerivaid akte.

Krediidiriski puhul oli oluline osa mudeli muutmise taotlustest seotud EBA suunistega makseviivituse mõiste kohaldamise ja määratlemise kohta[24] ning selle sisereitingutel põhineva parandusprogrammiga[25], mille järgimise peavad krediidiasutused tagama vastavalt 1. jaanuariks 2021 ja 1. jaanuariks 2022. Samuti oli suur osa taotlustest seotud vähem keeruka lähenemisviisi juurde tagasipöördumisega, eelkõige seoses pankade algatustega mudelite lihtsustamiseks. Tururiski puhul korraldati sisemudelite sihipärasel läbivaatamisel tehtud tähelepanekute järelmeetmete kõrval mitu uurimist, et hinnata mudelite muudatusi, mis olid seotud väärtuse korrigeerimise lisamisega tururiski sisemudelitesse, ning muid konkreetseid mudelite muutmise taotlusi. EKP pangandusjärelevalve hinnangud hõlmasid ka varem ajutise loa saanud sisemudelite esialgset kinnitamist (näiteks uute Brexitiga seotud oluliste krediidiasutuste või konsolideerimisele kuuluvate krediidiasutuste tõttu).

Kokku võeti 2021. aastal sisemudelitega seotud uurimiste[26] (sh sisemudelite sihipärase läbivaatamise) kohta vastu 214 järelevalveotsust.

1.4 Vähem oluliste krediidiasutuste kaudne järelevalve

Vähem oluliste krediidiasutuste sektori turuosa püsis 2021. aastal muutusteta

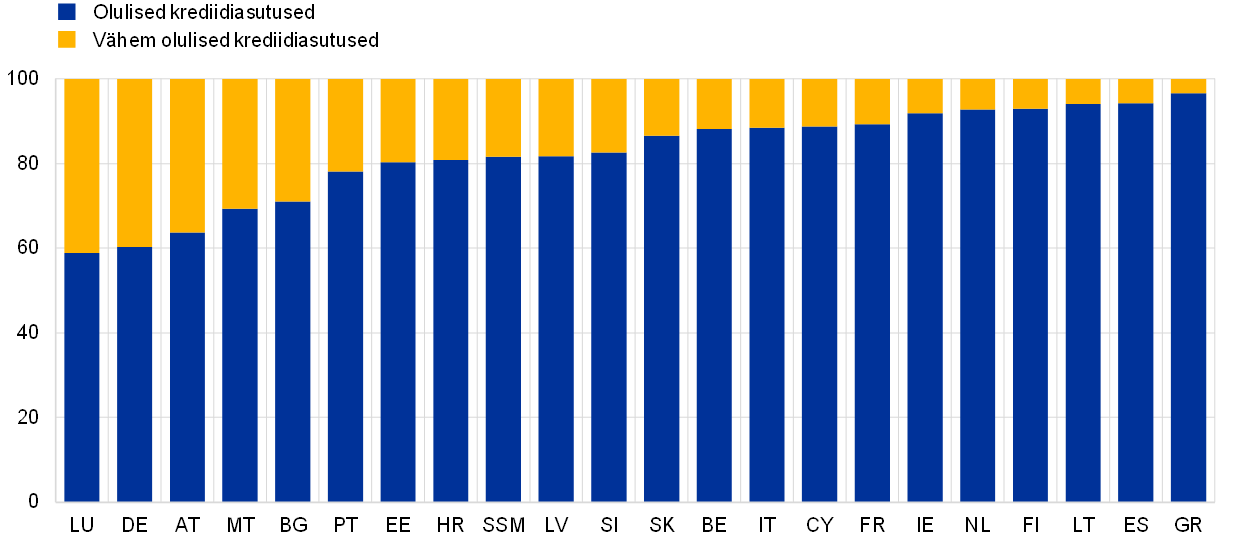

Vähem oluliste krediidiasutuste arv vähenes 2021. aastal, kuid nende sektori turuosa, mis moodustab 18,4% ühtse järelevalvemehhanismi panganduse koguvaradest, õnnestus säilitada. Vähem oluliste krediidiasutuste sektori osakaal varieerub aga Euroopa pangandusjärelevalves osalevates riikides suurel määral (diagramm 17). Vähem oluliste krediidiasutuste arvele langeb ligikaudu 40% Luksemburgi ja Saksamaa pangandussektori koguvaradest, kuid need on tunduvalt vähem tähtsad teistes riikides, eelkõige Kreekas ja Hispaanias (vastavalt 3,4% ja 5,7%), mille pangandussüsteemides domineerivad olulised krediidiasutused. Sisemajanduse suurusega võrreldes on suurim vähem oluliste krediidiasutuste sektor Luksemburgis, kus sellised krediidiasutused keskenduvad peamiselt privaat- ja depoopangandusele ning nende kogutud varad moodustavad 210,8% SKPst. SKPd arvestades on suuruselt järgmised vähem oluliste krediidiasutuste sektorid Austrias (94,4%) ja Saksamaal (88,0%).

Diagramm 17

Oluliste ja vähem oluliste krediidiasutuste turuosa riikide kaupa

(protsendina koguvaradest)

Allikas: EKP.

Märkused. Andmed 30. juuni 2021. aasta seisuga. Andmed viitavad kõrgeimale konsolideerimistasemele, välja arvatud Bulgaaria, Horvaatia ja Slovakkia puhul. Nende kolme riigi andmed hõlmavad piiriüleste krediidiasutuste kohalikke tütarettevõtjaid, et vältida sisuliselt eksitava teabe esitamist oluliste ja vähem oluliste krediidiasutuste turuosa kohta.

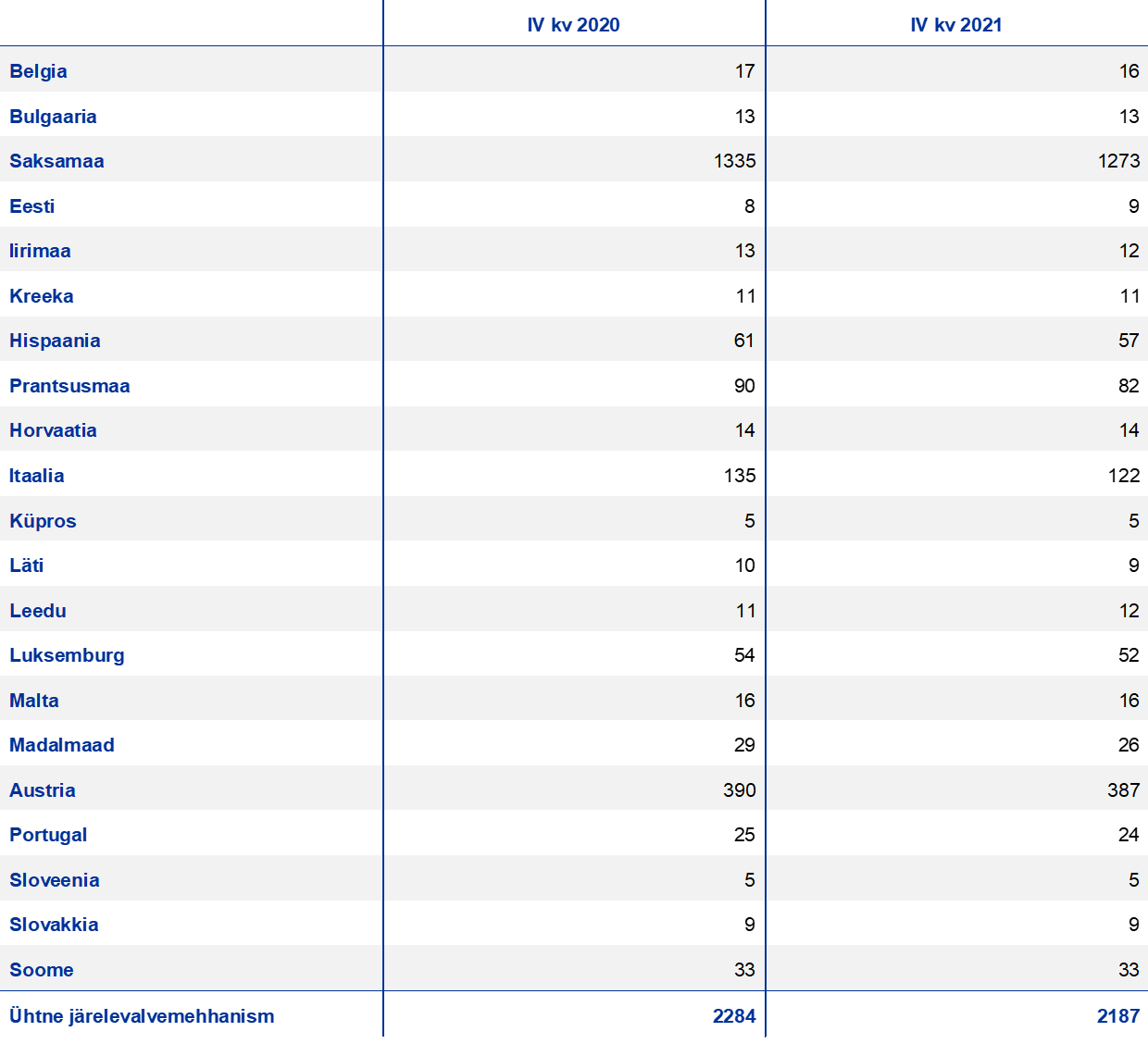

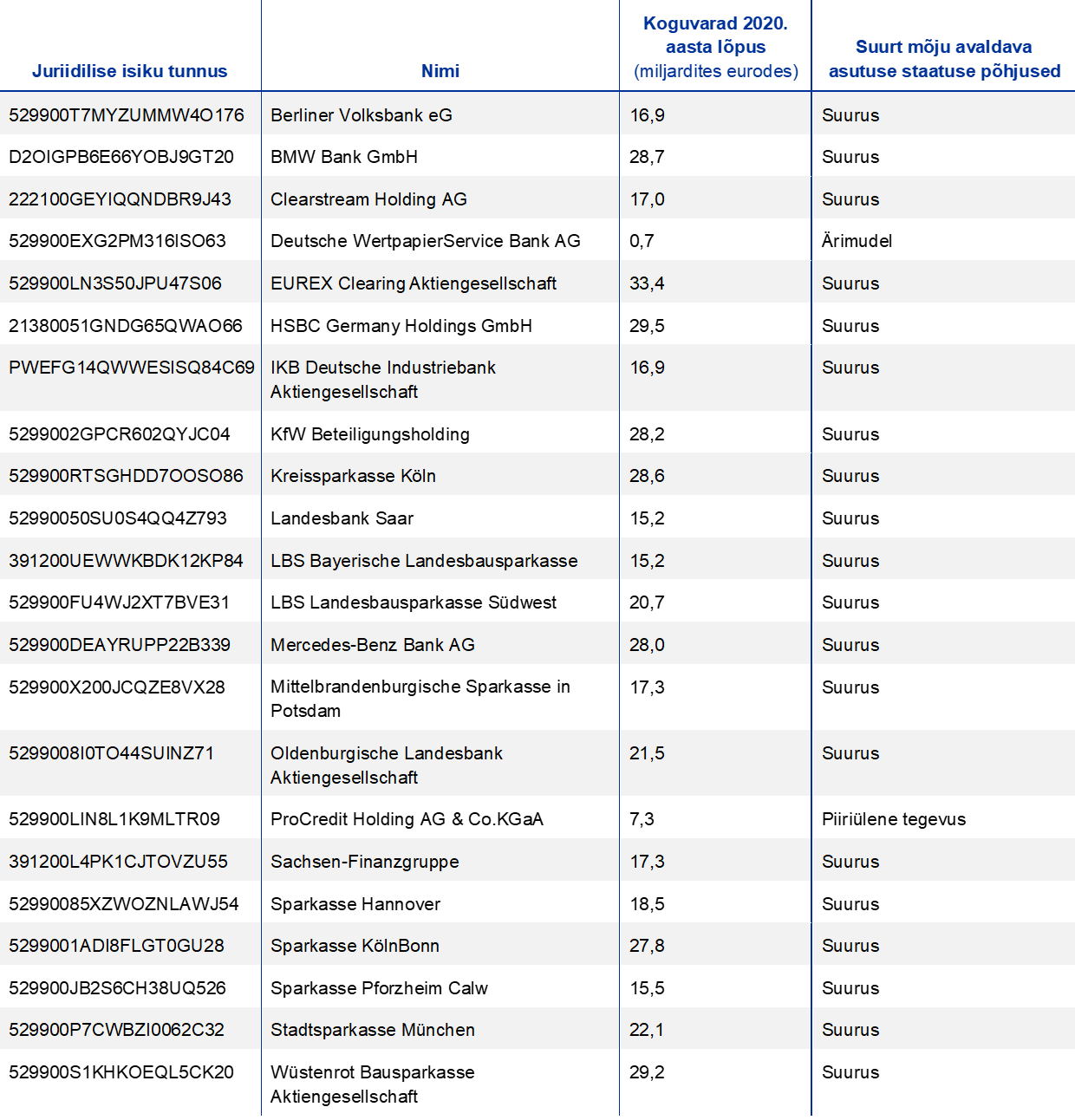

Vähem oluliste krediidiasutuste koguarv kahanes 2021. aastal[27] hoolimata sellest, et EKP vähem oluliste krediidiasutuste nimekirja lisati 27 uut asutust pärast tiheda koostöö sisseseadmist EKP ning Българска народна банка (Bulgaaria keskpanga) ja Hrvatska narodna banka (Horvaatia keskpanga) vahel. EKP vähem oluliste krediidiasutuste nimekirja kohaselt oli selliseid krediidiasutusi 2021. aasta detsembri lõpu seisuga 2187 ehk 4,2% vähem kui eelneval aastal. 2021. aasta detsembri lõpu seisuga asus 81,5% kõigist vähem olulistest krediidiasutustest Saksamaal, Austrias ja Itaalias. See viitab hoiu- ja/või ühistupankade suurtele detsentraliseeritud süsteemidele nendes riikides. Vähem oluliste krediidiasutuste panganduse koguvaradest 53,6% kuulus Saksamaale ning 6,5% Austriale ja Itaaliale.

Kooskõlas Euroopa pangandussektori praeguste suundumustega jätkus 2021. aastal vähem oluliste krediidiasutuste sektoris konsolideerimine, kuigi see oli aeglustunud. Kokku omandati või ühines 2021. aastal 61 vähem olulist krediidiasutust. 2020. aastal oli see arv 69. Arvestades vähem oluliste krediidiasutuste suurt hulka Saksamaal, mõjutas enamik viimase kahe aasta ühinemisi sealset vähem oluliste krediidiasutuste sektorit (2020. aastal 32 ja 2021. aastal 49). Itaalias viidi 2019. aastal lõpule ühistupankade sektori konsolideerimine kaheks peamiseks grupiks ning Austrias ühines 2020. aastal 26 vähem olulist krediidiasutust. 2021. aastal ei toimunud nende kahe riigi vähem oluliste krediidiasutuste sektoris olulist arengut.

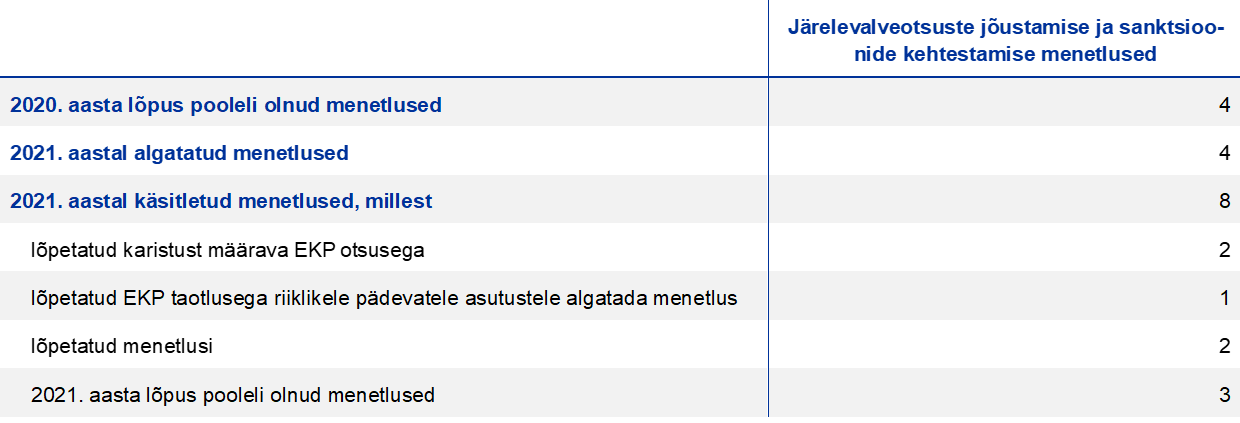

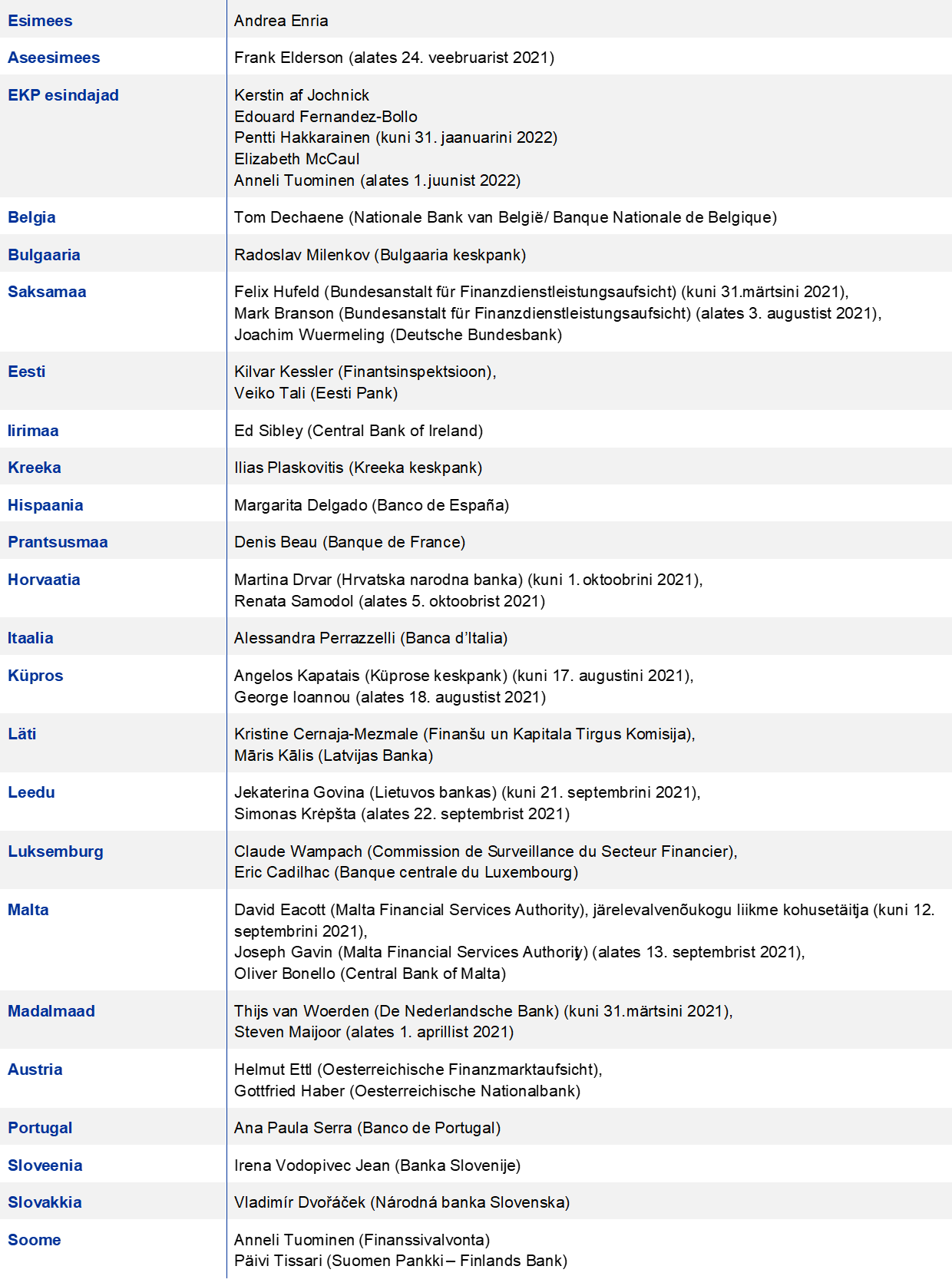

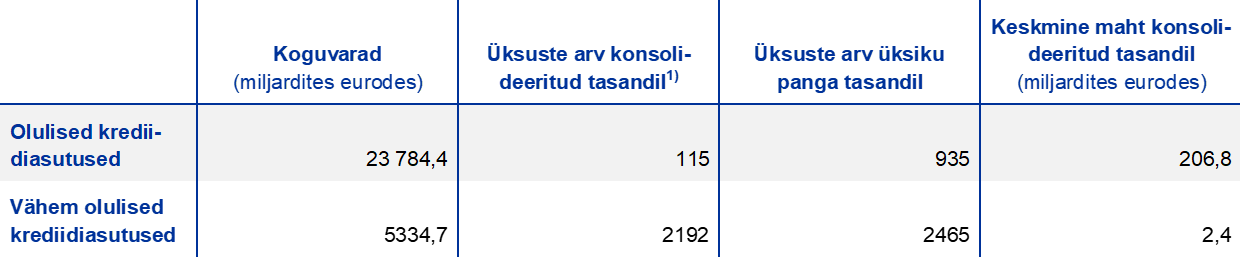

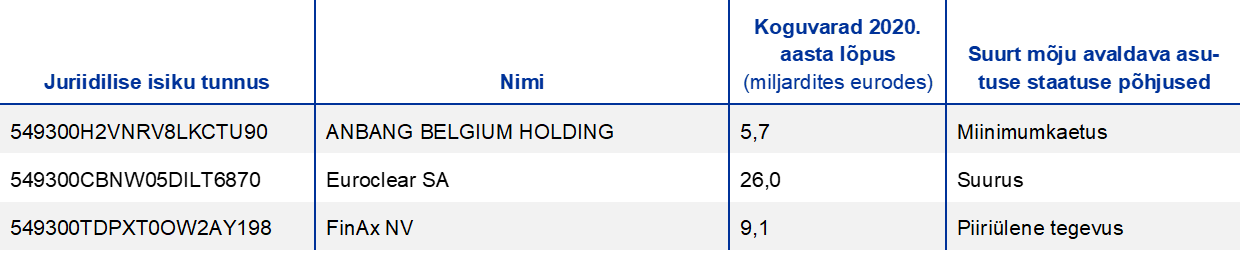

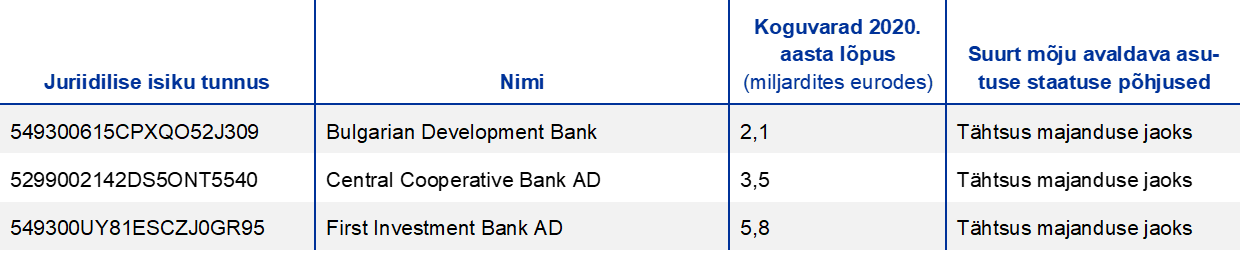

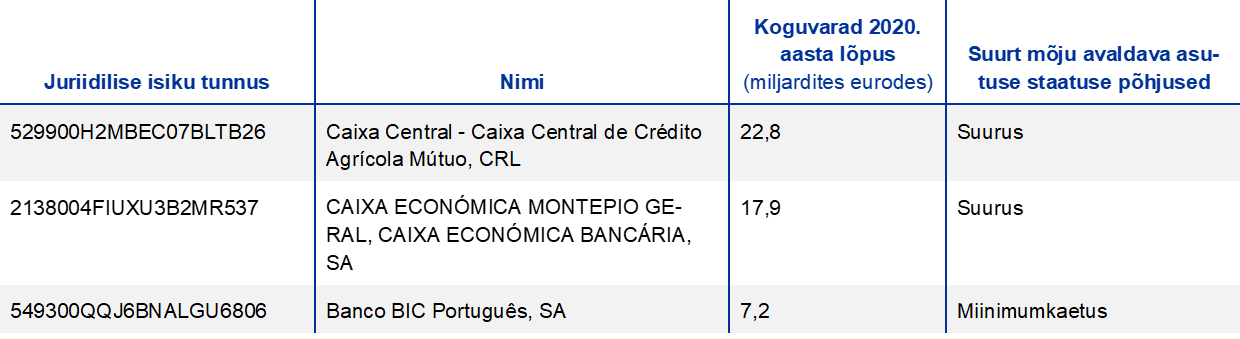

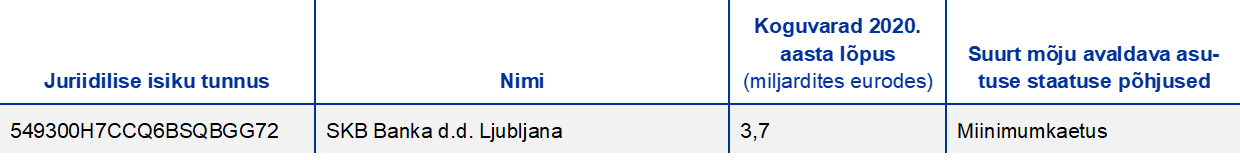

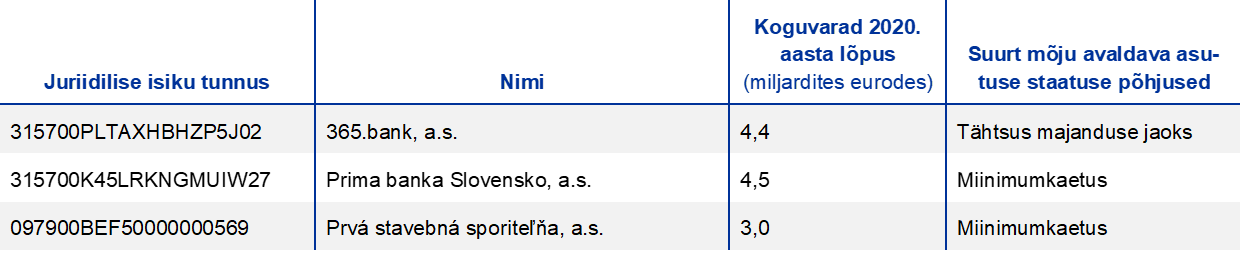

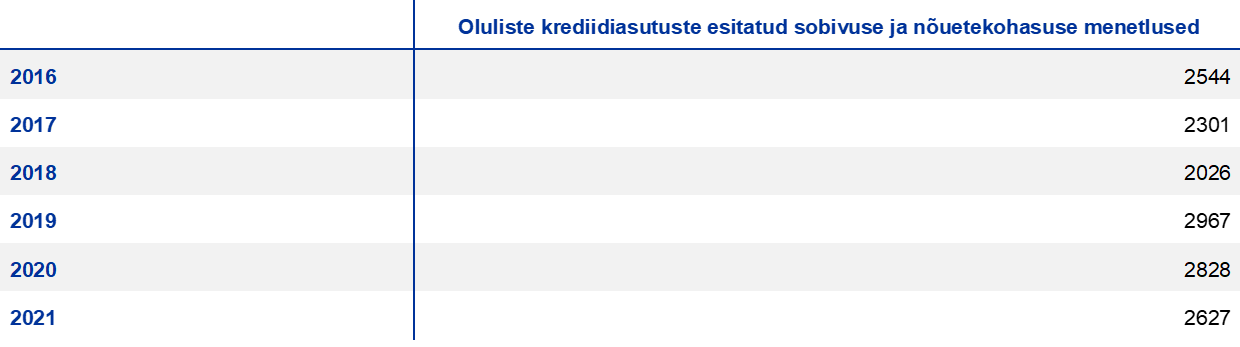

Tabel 1

Vähem oluliste krediidiasutuste arv riikide kaupa

Allikas: EKP.

Märkus. Andmed viitavad kõrgeimale konsolideerimistasemele, välja arvatud Bulgaaria, Horvaatia ja Slovakkia puhul.

Valitud vähem oluliste krediidiasutuste järelevaatamistegevus

Vähem oluliste krediidiasutuste viivislaenude kogusuhtarvu langus jätkus pandeemiast hoolimata: see langes 2020. aasta juuni 2,3%-lt 2021. aasta juuniks 2,1%-le. Niisamuti kahanes veelgi suure viivislaenude osakaaluga vähem oluliste krediidiasutuste arv[28], vähenedes 217ni.

Pandeemiast hoolimata kahanes 2021. aastal vähem oluliste krediidiasutuste viivislaenude suhtarv edasi, kuid paljude riiklike toetusmeetmete aegumise tõttu aasta keskel tuleb neid edaspidi veel kontrollida

Vähem oluliste krediidiasutuste järelevaatamise raames keskendus EKP koos riiklike pädevate asutustega selle hindamisele, millist mõju avaldab pandeemia ja asjakohaste riiklike toetusmeetmete lõpetamine vähem oluliste krediidiasutuste krediidiriski profiilidele, ning vähem oluliste krediidiasutuste valmidusele lahendada makseviivituses olevate nõuete võimalikust suurenemisest tulenevaid probleeme. Kuigi vähem oluliste krediidiasutuste sektor näib olevat üldiselt kriisi kahjulike mõjude suhtes vastupanuvõimeline, tuleb seda paljude riiklike toetusmeetmete aegumise tõttu 2021. aasta keskel edaspidi veel kontrollida. Seetõttu keskendutakse 2022. aastal krediidiriskiga seotud tegevuses jätkuvalt selle hindamisele, millist mõju avaldab pandeemia vähem oluliste krediidiasutuste varade kvaliteedile, ning järjepideva järelevalvetegevuse tagamisele ühtses järelevalvemehhanismis osalevates riikides.