През 2021 г. продължихме да се борим с последиците от пандемията от коронавирус (COVID-19) в икономиката и в живота ни. Силната и координирана реакция на политиките спрямо кризата от пандемията, съчетана с напредъка в прилагането на ваксините, бе в основата на бързото възстановяване през годината. Производството в еврозоната достигна равнището си от преди пандемията в края на 2021 г.

За разлика от предишните кризи банковият сектор беше в силно финансово състояние и можеше да подкрепя икономиката и да подсилва нашите мерки на политиката. Действията, предприети от банковия надзор в ЕЦБ, осигуриха възможност на банките да предават гладко мерките ни по паричната политика, които имаха за цел да се запазят благоприятни условия за финансиране за всички сектори на икономиката. Според оценките съвкупността от мерките по паричната политика и банковия надзор са запазили над един милион работни места.

Но независимо от необичайно бързото възстановяване сега трябва да се подготвим за предизвикателствата след кризата. Пълното въздействие на пандемията ще се прояви едва постепенно. А когато се изясни действителното финансово състояние на фирмите в някои по-уязвими от пандемията сектори, възможно е да бъде засегнато качеството на активите. Затова европейският надзор следи внимателно натрупването на кредитни рискове.

Същевременно пандемията доведе до по-фундаментални промени в условията, в които работят банките. Ускори се цифровизацията, неотложност придоби нуждата да се предприемат мерки по отношение на изменението на климата. Отдавнашни проблеми, свързани със слабата рентабилност и свръхкапацитета, може да ограничат способността на някои банки да се приспособят и да останат конкурентоспособни пред лицето на цифровия и зеления преход. Необходимите действия са в две посоки.

Едната е банките да подобрят разходната си ефективност и да пренасочат фокуса на бизнес моделите си към устойчивост и по-дългосрочно създаване на стойност. Това включва по-нататъшен напредък във включването на рисковете, свързани с климата и околната среда, в съществуващите им стратегии и процеси за управление на риска. Банките все още са далеч от това да изпълнят надзорните ни очаквания в тази област.

Втората посока е завършването на банковия съюз. Един по-здрав, интегриран и диверсифициран финансов сектор би спомогнал за отключването на голям капацитет за частни инвестиции в Европа, които са необходими за ускоряването на цифровия и зеления преход.

Убедена съм, че това е възможно. Както допринесе за успешното преодоляване на кризата, банковият сектор може и да спомогне за това икономиката ни да се подготви за по-зелено и по-цифрово бъдеще.

Встъпително интервю с Андреа Енрия, председател на Надзорния съвет

Каква беше за банковия надзор в ЕЦБ 2021 година?

През 2021 г. пандемията продължи да носи предизвикателства за всички, включително за надзорните органи. Впечатлен съм от оперативната устойчивост, която демонстрира ЕЦБ като институция по време на пандемията. Макар че отново не можехме да проведем толкова проверки на място, колкото бихме искали, надзорът ни запази своята ефикасност. Честотата на контактите ни с банките също остана сравнително незасегната, макар че повечето от тях бяха в дистанционен режим. Имахме плодотворни дискусии в Надзорния съвет и с лекота постигахме консенсус по повечето въпроси. Независимо от породените от пандемията трудности успяхме да засилим сътрудничеството и екипната работа във всички структурни звена в ЕЦБ, в рамките на европейския банков надзор и с националните компетентни органи (НКО). Но нямам търпение отново да се видя лично с колегите и да възобновя посещенията в НКО, личните срещи с представителите на банките и проверките на място.

Несигурността за бъдещето отслабна и макроикономическата перспектива се подобри в хода на 2021 г., затова отменихме повечето извънредни мерки, които бяхме въвели с цел да дадем възможност на банките да се справят с непосредственото въздействие на кризата. Освен това възобновихме редовния процес по надзорен преглед и оценка (ПНПО), след като през 2020 г. бяхме възприели прагматичен подход, за да съсредоточим вниманието си върху породените от пандемията предизвикателства. За първи път следвахме структуриран подход към рисковете, свързани с климата, като направихме преглед доколко практиките на банките все още се отклоняват от надзорните ни очаквания. И след пет години интензивна работа завършихме целевия преглед на вътрешните модели. Той беше важна стъпка за възстановяване на надеждността и последователността при използването на вътрешни модели за регулаторни цели. 2021 г. беше и годината, в която поехме надзора над системни инвестиционни посредници в държавите, участващи в банковия съюз. Надзорната ни работа винаги е била съчетана с усилия да съобщаваме ясно очакванията си на банките и на другите участници на пазара, така че политиките ни да бъдат по-прозрачни и да споделяме постигнатия напредък в осъществяването на надзорните ни цели. И накрая, изпробвахме иновативен процес за определяне на приоритетите на надзорната работа, който би трябвало да позволи на екипите ни да съсредоточават вниманието си повече върху основните рискове и по-малко върху поглъщащи много усилие формални задачи.

Изминаха вече две години от настъпването на пандемията. Как, според Вас, се справиха банките през този период?

От настъпването на пандемията насам европейските банки като цяло проявяват силна устойчивост. Според мен това е резултат от реформите, последвали финансовата криза, от отдавнашните ни усилия за засилване на капитала на банките, на качеството на активите и на ликвидните буфери, както и от бързото прилагане на извънредни мерки за държавна подкрепа. Капиталовите съотношения на банките останаха устойчиви през този период и те съумяха да продължат предоставянето на кредити на домакинствата, малките и големите предприятия. Засега няма категорични данни за влошаване на качеството на активите.

Макар че макроикономическите прогнози за еврозоната са като цяло положителни, все още е налице несигурност как ще се развие пандемията. По‑специално, в някои по-уязвими от нея сектори се наблюдават признаци на латентен кредитен риск. Освен това смущения във веригите на доставка възпрепятстват търговията и икономическата активност като цяло. Нараства и ливъриджът във финансовата система и тъй като някои от нашите банки са изложени на него, трябва да останем бдителни. Корекции на лихвените проценти и кредитните спредове по пътя към възстановяването биха могли да засилят кредитния риск за множество банки и да навредят на онези от тях, които имат големи експозиции към небанкови финансови институции с висока степен на задлъжнялост. Това изисква особено внимание.

Но като цяло бих казал, че европейските банки доказаха устойчивостта си в условия на много сериозна криза и са в далеч по-добро състояние, отколкото след кризата през 2008 г.

Кои, според Вас, са главните предизвикателства за в бъдеще пред европейските банки? Остана ли кризата с COVID‑19 до голяма степен в миналото?

За щастие, през 2021 г. макроикономическата перспектива се подобри и вече не очакваме вълна от необслужвани кредити, от каквато се опасявахме в началото на пандемията. При все това банките не бива да свалят гарда. Положителното развитие на събитията през 2021 г. ги насърчи да намалят значително провизиите си спрямо върховите равнища от 2020 г. Но все още е трудно да се оцени равнището на риск, а прогнозите все така сочат признаци на латентен кредитен риск. Делът на просрочените кредити не е намалял през 2021 г. В сектора на хотелиерството и ресторантьорството, както и във въздушния транспорт и туризма просрочените кредити продължиха да се увеличават значително през годината. Затова ще продължим да насърчаваме банките да проявяват инициатива за преодоляване на кредитните рискове и да следят внимателно кредитните си портфейли за потенциално съществено влошаване на качеството на активите.

Наред с това някои банки увеличиха експозициите си към корпоративни контрагенти с високо равнище на задлъжнялост, надхвърлящо предварително съобщените ни надзорни очаквания, а някои са косвено изложени на ливъридж посредством хедж фондове и други небанкови финансови институции. Тези банки са особено уязвими от внезапни корекции на лихвените проценти и спредовете, каквито биха могли да настъпят при трудно протичаща промяна на средата на ниски лихвени проценти. В такъв случай е възможно да наблюдаваме значителни корекции в цените на активите и в спредовете, скъпоструващо намаляване на задлъжнялостта и неочаквани канали на пряко и косвено разпространение на ефектите.

Нещо повече, твърде много европейски банки все още имат проблем с ниска рентабилност и тежка структура на разходите – цялостната динамика на съотношението разходи/приходи от 2015 г. насам сочи трайна неефективност в европейския банков сектор.

Положително е, че в последно време редица банки предприеха задълбочени, основани на технологиите програми за оптимизиране на разходите, макар че ще мине време, докато тези усилия намерят проява в подобрени показатели за рентабилност и разходна ефективност. Настояхме банките да преориентират бизнес моделите си към дългосрочно създаване на стойност, тъй като капацитетът за солидно и постоянно генериране на приходи е първата защитна линия в една трудна бизнес среда. Устойчивостта на бизнес моделите на банките все така се нарежда сред надзорните ни приоритети. През 2021 г. предприехме поредица проверки на бизнес модели и на рентабилността. Те ще продължат през цялата 2022 г.

Да преминем към темата за цифровизацията в банковия и небанковия сектор. Как се справят банките с причинената от нея засилена конкуренция от една страна и с нарастването на търсенето от клиентите на цифрови услуги от друга страна?

Цифровата трансформация се ускори през пандемията. Тя променя завинаги картината на конкуренцията. И в банковия сектор ще има печеливши и губещи. Ефикасното стратегическо управление, обемът и качеството на инвестициите в информационни технологии и решителни действия за подобряване на разходната ефективност се доказаха като основни елементи на успеха. По‑специално, успелите в цифровизацията банки инвестираха в модернизиране на ИТ инфраструктурата си, оптимизираха процесите си и опростиха и цифровизираха редица вътрешни процедури.

Същевременно използването на нови технологии поражда нови предизвикателства не само за банките, но и за надзорните и регулаторните органи. Банките са изложени във все по-голяма степен на рискове, свързани с информационните технологии, и киберрискове. За да добие ЕЦБ ясна представа за тях, трябва нашите надзорници да бъдат задълбочено обучени и в тази област. В този ред на мисли, надзорът също трябва да претърпи цифрова трансформация. През 2021 г. продължихме да въвеждаме диапазон от инструменти на надзорната технология, така че да направим работата на надзорниците в целия банков съюз по-ефикасна и по-ефективна.

През 2021 г. рисковете, свързани с климата и околната среда, излязоха на преден план. Смятате ли, че европейските банки са подготвени да се справят с очакваното засилване на тези рискове?

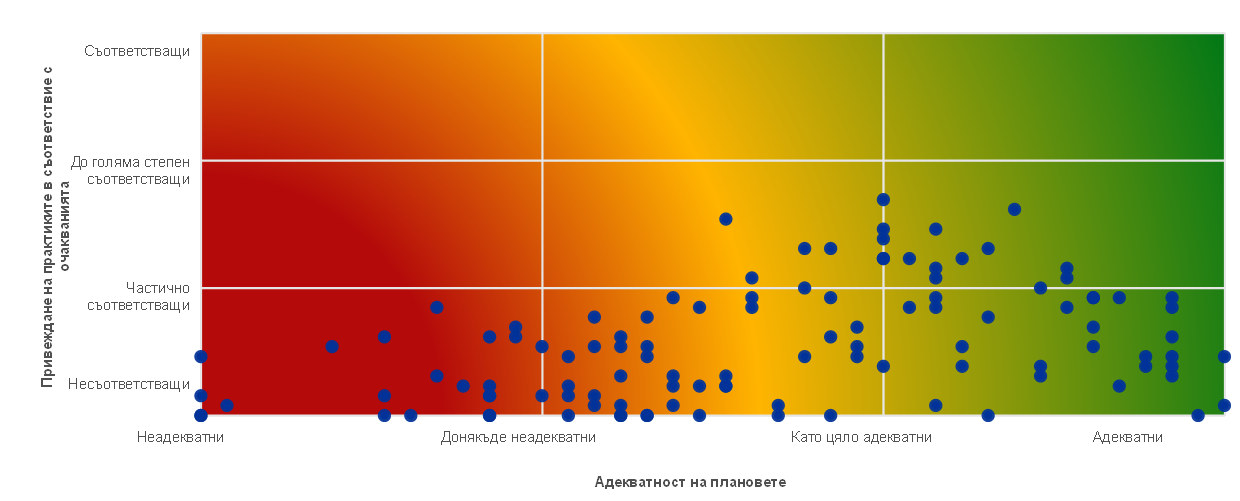

През 2021 г. ЕЦБ отбеляза осезаем напредък в усилията си да стимулира банките да проявяват повече инициативност в управлението на рисковете, свързани с климата. Отправихме към тях призив да направят самооценка на своята подготвеност да се справят с тези рискове и сравнихме отговорите на сходни институции. Обсъдихме констатациите си с банките в рамките на текущия надзор и публикувахме доклад, в който се описват някои от най‑добрите практики, установени в кампанията. Лошата новина е, че според оценките на банките 90% от практиките им частично или изцяло не отговарят на надзорните ни очаквания.

Но те са започнали да отразяват рисковете, свързани с климата и околната среда, в сегашните си структури и около половината от тях адаптират съответно уредбата на институционалното си управление. През 2022 г. ще продължим да работим по рисковете, свързани с климата и околната среда, като ще проведем нарочен тематичен преглед в рамките на ПНПО и надзорен стрес тест, съсредоточен върху климата. Това ще донесе поуки и за нас като надзорен орган, и за банките, и ще положи основата за включването на тези рискове по по-структуриран начин в методологията за ПНПО.

Споменахте, че ЕЦБ предприема нови стъпки за повишаване на прозрачността. Какъв напредък отбелязахте през 2021 г.?

Банковият надзор в ЕЦБ винаги е бил ангажиран с тази цел и през 2021 г. направихме по редица начини по-прозрачни своите надзорни методи и резултати.

В контекста на стрес тестовете през годината предприехме две сериозни стъпки към по-голяма прозрачност. За първи път публикувахме индивидуални резултати на обобщено равнище от стрес тестовете за банките, невключени в стрес теста на ЕБО за целия банков съюз, както и резултатите за насоките по Стълб II на банките по групи. Надяваме се допълнителните подробности, които представихме по новата методология за насоките по Стълб II, да спомогнат за по-добро разбиране как резултатите от стрес теста се използват в ПНПО.

Освен това предоставихме по-подробна информация как определяме надзорните си приоритети за следващите три години. Изложихме ясно своята карта на рисковете занапред, като свързахме всяка установена уязвимост с конкретен надзорен приоритет. Това служи и като насока как банковият надзор в ЕЦБ като цяло ще разпредели ресурсите си за този период.

Освен това се постарахме да подобрим прозрачността на работата си по рисковете, свързани с климата и околната среда, като публикувахме резултатите от сравнителния анализ на подготвеността на банките, за който вече споменах, и като споделихме добри практики в сектора. Това е особено важно за една категория риск, която се намира все още на ранен етап и за която скоро ще бъде необходим съществен напредък.

Освен това преразгледахме Ръководството за оценките за надеждност и пригодност. Освен че въведохме концепцията за индивидуална отчетност, обърнахме внимание на знанията и опита на членовете на ръководните органи по отношение на рисковете, свързани с климата и околната среда, и изтъкнахме значението на многообразието, включително равнопоставеността на половете, в състава на съветите на банките.

И накрая, преработихме уебсайта на банковия надзор в ЕЦБ, за да могат гражданите и банките да се ориентират в него по-лесно и по-интуитивно, опростихме портала за банките и усъвършенствахме платформата за подаване на сигнали за нарушения.

Като цяло съм много доволен от постигнатия през 2021 г. напредък, особено като се има предвид, че бяхме изправени пред безпрецедентна криза и едновременно с това през повечето време работехме в дистанционен режим.

1 Банковият надзор през 2021 г.

1.1 Поднадзорните банки през 2021 г. – резултати и основни рискове

1.1.1 Цялостна устойчивост на банковия сектор

Значимите институции посрещнаха кризата с COVID‑19 със силни капиталови позиции, които запазиха през 2021 г.

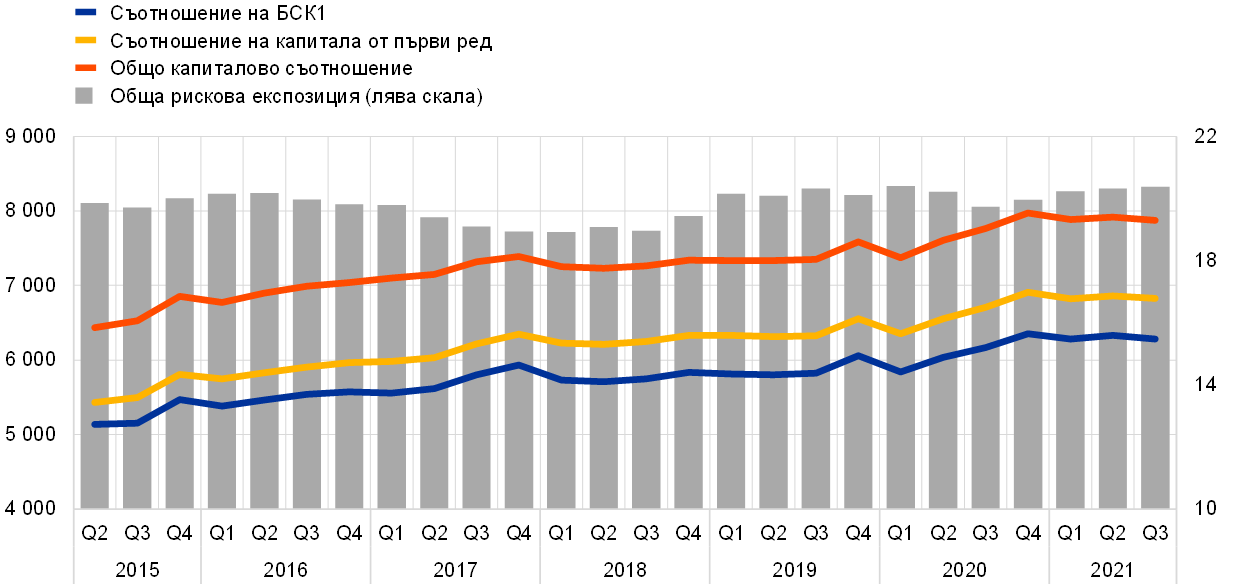

Значимите институции под европейски банков надзор посрещнаха кризата с коронавируса (COVID‑19) със силни капиталови позиции. След лек спад през първото тримесечие на 2020 г. съвкупното съотношение на базовия собствен капитал от първи ред (БСК1) достигна 15,6% през четвъртото тримесечие на годината и се стабилизира на това равнище през 2021 г. (Графика 1). Устойчивостта на банките по време на кризата се дължи на няколко фактора: държавните мерки за подкрепа, които бяха въведени с цел да се защити платежоспособността на клиентите и да се улесни достъпът до кредити, подчертано стимулиращата реакция от страна на паричната политика и навременните надзорни и регулаторни мерки в отговор на кризата. Наред с това през март 2020 г. банковият надзор в ЕЦБ препоръча банките да не разпределят дивиденти и да се въздържат от обратно изкупуване на акции, а през декември същата година препоръча разпределянето да бъде ограничено. Това даде възможност на банките да укрепят капиталовата си база в условия на относителна несигурност за мащаба на потенциалните кредитни загуби. През юни 2021 г., когато макроикономическите прогнози сочеха подем на икономиката и отслабена несигурност, ЕЦБ реши да не удължи действието на препоръката си след септември 2021 г. Вместо това надзорниците се върнаха към практиката от преди пандемията да оценяват капитала и плановете за разпределяне на всяка банка в рамките на редовния надзорен диалог. Очаква се банките да продължат да действат предпазливо при вземането на решения за дивиденти и обратно изкупуване на акции и внимателно да обмислят средносрочните си капиталови прогнози и устойчивостта на бизнес моделите си.

Графика 1

Капиталови съотношения на значимите институции (преходно определение)

(лява скала: млрд. евро; дясна скала: проценти)

Източник: ЕЦБ.

Забележка: Извадката включва всички значими институции на най-високото равнище на консолидация в рамките на единния надзорен механизъм (променлива извадка).

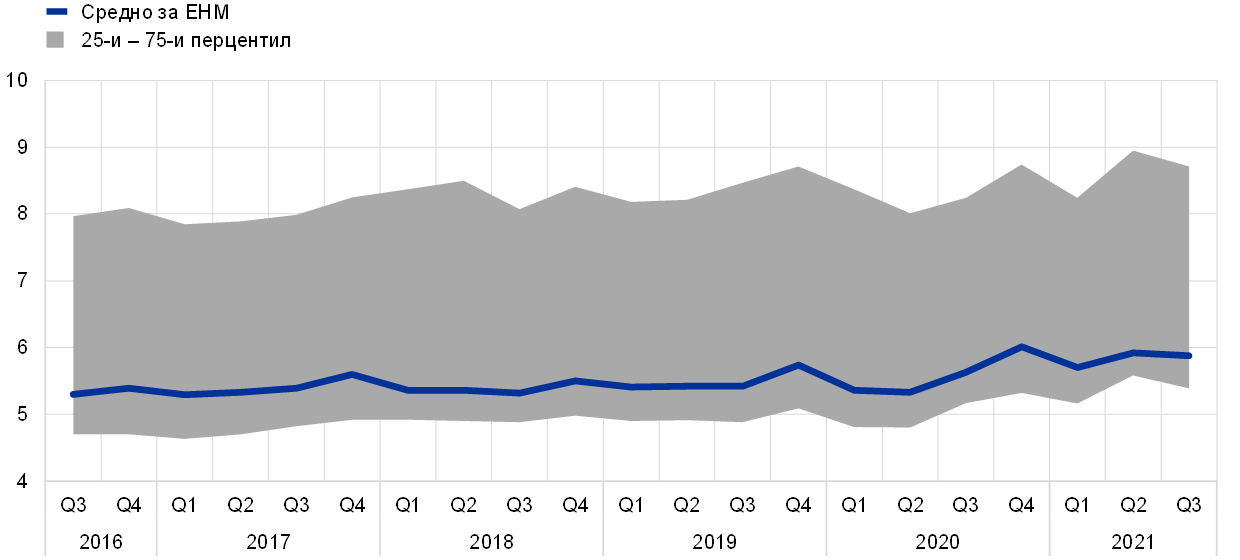

Съвкупното съотношение на ливъридж следваше сходна тенденция по време на пандемията, като се стабилизира на равнище от 5,9% през третото тримесечие на 2021 г., след като отбеляза увеличение спрямо нивото от 5,3% през второто тримесечие на 2020 г. Банките се подготвиха адекватно за въвеждането през юни 2021 г. на изискването за съотношението на ливъридж. Освен това през 2022 г. ще бъде приложена новоразработената методология за оценка на риска от прекомерен ливъридж, която има за цел да обхване условния ливъридж, произтичащ от широкото използване на деривати, сделки за финансиране с ценни книжа, задбалансови позиции или регулаторен арбитраж. Целта е да се установят банките, за които може да са необходими мерки от качествено естество или изисквания по Стълб II за съотношението на ливъридж. Това допълнително ще ограничи натрупването на прекомерен ливъридж и по този начин ще допринесе за устойчивостта на банковата система в еврозоната. Остават обаче рискове за капиталовата адекватност и банките не бива да подценяват риска допълнителни загуби все пак да окажат въздействие върху развитието на капитала им с изтичането на срока на мерките за подкрепа.

Графика 2

Съотношение на ливъридж на значимите институции

(проценти)

Източник: ЕЦБ.

Забележка: Извадката включва всички значими институции на най-високото равнище на консолидация в рамките на единния надзорен механизъм (променлива извадка).

Извънредните мерки за подкрепа, свързани с COVID‑19, спомогнаха за предотвратяване на рязко нарастване на необслужваните кредити (НОК), но е възможно пълното въздействие на пандемията да се прояви едва в средносрочен план

ЕЦБ продължи да подпомага устойчивостта на банките, подлагайки на критичен анализ цялостния им капацитет за възстановяване, т.е. степента, в която те могат да се възстановят при тежки сътресения, като приложат вариантите за възстановяване, посочени в плановете им за възстановяване.[1]

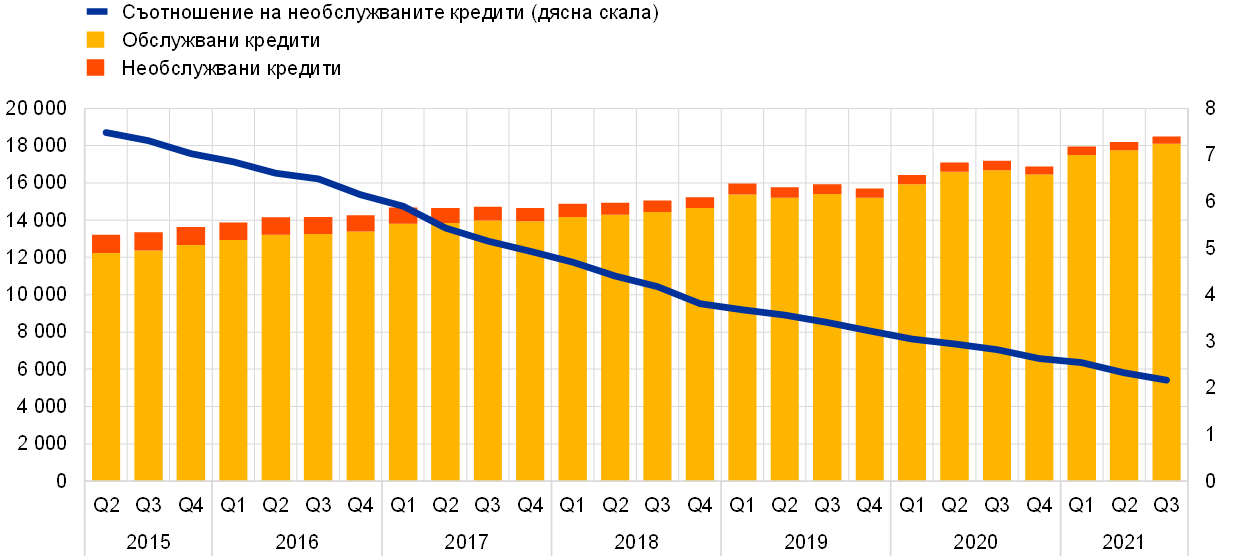

Банките поддържаха кредитирането на клиентите през цялото време на кризата и досега не се наблюдава значително влияние върху качеството на активите. Положителната като цяло тенденция в качеството на активите (Графика 3) е обусловена от няколко фактора, включително продължаващо редуциране на стари необслужвани кредити (НОК) при банки с високо равнище на НОК и увеличаване на кредитирането, подкрепено с държавни гаранции и други мерки за подпомагане на кредитополучателите. В това отношение наборът от извънредни мерки за подкрепа, свързани с COVID-19, които бяха въведени с цел да се облекчат условията за финансиране и да бъдат подпомогнати домакинствата, малкият бизнес и предприятията през 2020 г. и 2021 г., спомогнаха за предотвратяване на рязко увеличение на броя на фалитите и необслужваните кредити. Все пак банковият надзор в ЕЦБ все още е загрижен за качеството на активите на банките в средносрочен план, тъй като е възможно пълното въздействие на пандемията да се прояви едва след като по-голямата част от извънредните мерки за публична подкрепа бъдат оттеглени. Класифицирането на кредити като просрочени (етап 2) остава по-високо, отколкото преди пандемията, а заеми, за които са били приложени мерки за подкрепа във връзка с COVID‑19, изглежда са с малко по-висок рисков профил. Наред с това значителното увеличение на равнищата на дълга в различни сегменти на икономиката би могло да доведе до по-високи рискове за платежоспособността, особено в икономическите сектори или държавите, засегнати по-тежко от пандемията. При тези условия, като част от надзорната си дейност по отношение на кредитния риск през 2021 г., ЕЦБ подчерта необходимостта от поставяне на силен акцент върху надеждни практики за управлението му.[2]

Графика 3

Развитие на НОК на значимите институции (всичко кредити)

(лява скала: млрд. евро; дясна скала: проценти)

Източник: ЕЦБ.

Забележка: Извадката включва всички значими институции на най-високото равнище на консолидация в рамките на единния надзорен механизъм (променлива извадка).

Въпреки предизвикателствата, свързани с непрекъсваемостта на бизнес процесите, досега въздействието на пандемията върху операционния риск е ограничено

Въпреки извънредните предизвикателства пред банките по отношение на оперативната дейност и непрекъсваемостта от началото на пандемията насам, размерът на свързаните с нея отчетени загуби от операционен риск, реализирал се през 2021 г., е значително по-малък, отколкото през 2020 г. Това е в съответствие с очакването загубите от операционен риск във връзка с COVID‑19 да са съсредоточени главно в ранните етапи на пандемията, тъй като в тези загуби има големи елементи с еднократен характер.[3]

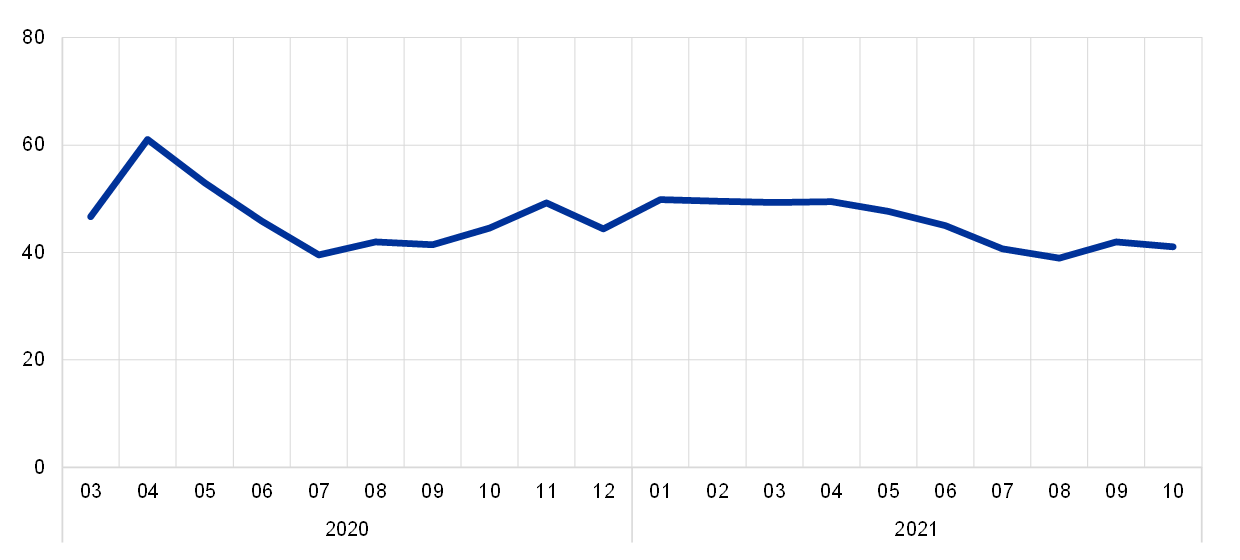

След първоначалното задействане на плановете за непрекъснатост на дейността в отговор на пандемията от лятото на 2020 г. нататък моделите на дистанционна работа се стабилизираха и през 2021 г. между 40% и 50% от служителите на значимите институции работиха дистанционно (Графика 4).

През първата половина на 2021 г. бе отбелязано леко нарастване от 9,8% в броя на значимите киберинциденти, докладвани на ЕЦБ, но въздействието на тези атаки върху достъпността на ИТ системите и размерът на причинените от тях загуби бяха много ограничени.[4]

Графика 4

Дистанционен режим на работа в значимите институции

(процент на дистанционно работещите служители)

Източник: ЕЦБ.

Забележка: Данните се състоят от постоянна извадка от значими институции, докладвали всички данни през разглеждания период.

Въпреки това операционните рискове и рисковете, свързани с информационните технологии, остават високи поради продължаващите предизвикателства пред банките и техните доставчици на услуги в целия свят. В резултат на пандемията се увеличиха заплахите за киберсигурността, предизвикателствата пред управлението на промените и зависимостта от ИТ инфраструктурите и доставчиците на ИТ услуги. От решаващо значение е банките да управляват правилно свързаните с това рискове, за да осигурят непрекъснато предоставяне на финансови услуги.

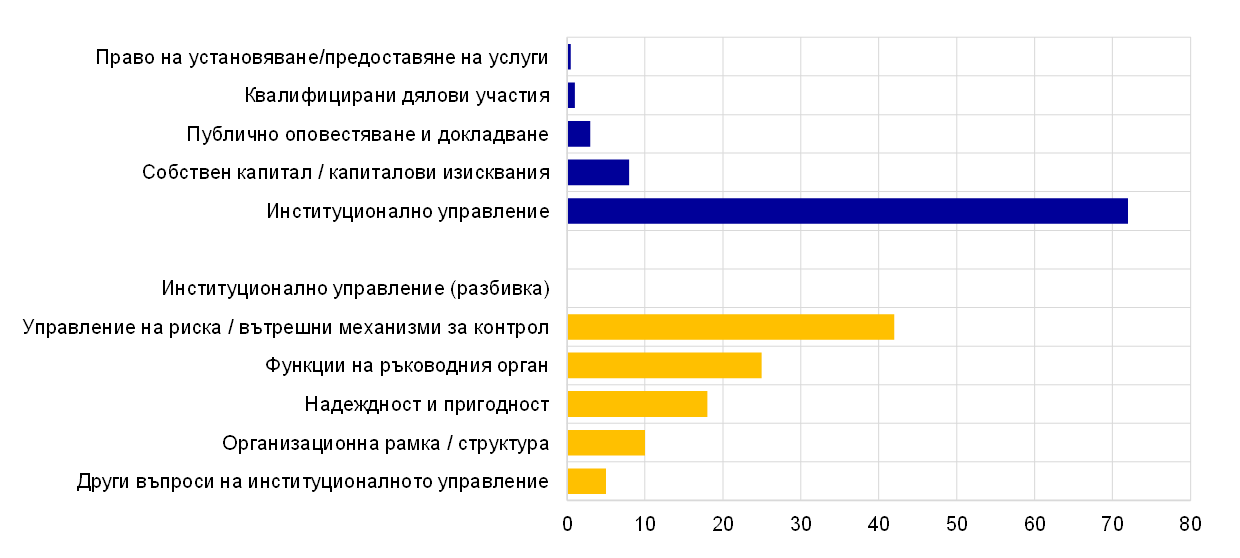

Въпреки някои подобрения остават редица структурни слабости, свързани с ръководните органи и звената за вътрешен контрол на банките

Същевременно ЕЦБ продължава да изтъква необходимостта поднадзорните банки да усъвършенстват рамките си за институционално управление. Кризата с COVID-19 показа колко е важно да има силни правила за институционално управление, звена за вътрешен контрол и капацитет за обобщаване на данни. Въпреки че се наблюдават известни подобрения, продължават да съществуват редица структурни слабости.

Банките постигнаха известен напредък в състава на ръководните си органи, например чрез постепенно усъвършенстване на набора от умения на членовете на съветите и чрез назначаване на членове, които са независими по повече формални критерии. Все пак се запазват известни слабости: i) слабо участие на ръководния орган в надзорната му функция и ограничен капацитет за подлагане на критичен анализ на стратегически решения в областите, засегнати най-сериозно от кризата с COVID‑19; ii) недостатъчна компетентност в областта на банковото дело и управлението на риска при директорите без изпълнителни функции в някои банки; iii) отсъствие на политики и недостатъчни действия в подкрепа на многообразието в някои банки, което възпрепятства колективната пригодност на ръководния орган; iv) малък дял на независими членове на ръководния орган в някои банки, което възпрепятства допълнително способността му в неговата надзорна функция да подлага на конструктивна критика изпълнителните директори.

Кризата с COVID‑19 изостри и вече съществуващи слабости в редица области на институционалното управление и управлението на риска. Първо, все още съществуват недостатъци в агрегирането и докладването на данни поради фрагментирани и нехармонизирани ИТ системи, липса на автоматизация, широко използване на човешки контрол и недостатъци в управлението на данните (например недостатъчно независимо валидиране на качеството им). Това възпрепятства процесите на вземане на решения в банките. Второ, редица банки все още трябва да подобрят звената си за вътрешен контрол, особено да решат проблемите с недостатъчния персонал, недостатъчния авторитет на звеното и недостатъците на процесите (като например програмите за наблюдение на нормативното съответствие и определянето на склонността на банката към риск).

През цялата 2021 г. паричните и пруденциалните политики силно подпомагаха наличието на ликвидност и финансирането на значимите институции

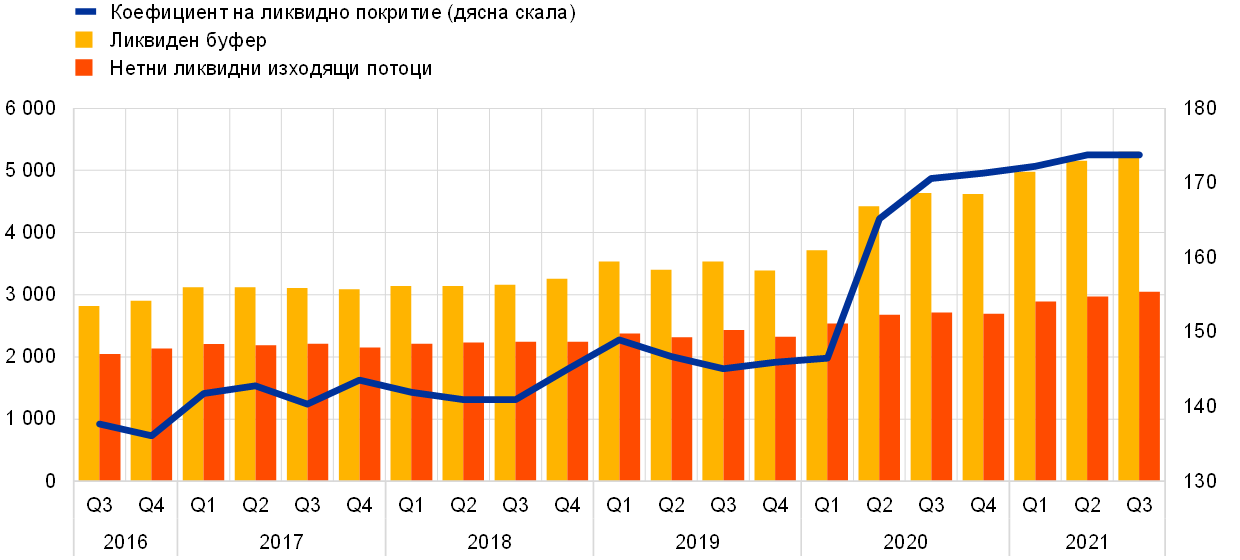

Ликвидността и условията за финансиране на значимите институции продължиха да се подобряват, подпомогнати до голяма степен от мерките по паричната политика. На банките беше разрешено до края на 2021 г. да извършват дейността си под принципното минимално равнище на коефициента на ликвидно покритие (КЛП) от 100%.[5] Независимо от това ликвидните позиции запазиха възходящия си тренд, като през третото тримесечие на 2021 г. КЛП достигна 173,8% – най-високото равнище от въвеждането на европейския банков надзор (Графика 5). Това се дължи основно на голямата степен, в която банките се възползваха от целевите операции по дългосрочно рефинансиране (TLTRO), тъй като те им дават възможност да получат финансиране и да натрупват парични резерви, без да обременяват с тежести висококачествените си ликвидни активи. Общото усвояване на средства по TLTRO към септември 2021 г. достигна 2,2 трлн. евро, което представлява около половината от сегашната свръхликвидност в Евросистемата.

Графика 5

Развитие на ликвидните буфери, нетните изходящи ликвидни потоци и КЛП

(лява скала: млрд. евро; дясна скала: проценти)

Източник: ЕЦБ.

Забележка: Извадката включва всички значими институции на най-високото равнище на консолидация в рамките на единния надзорен механизъм (променлива извадка).

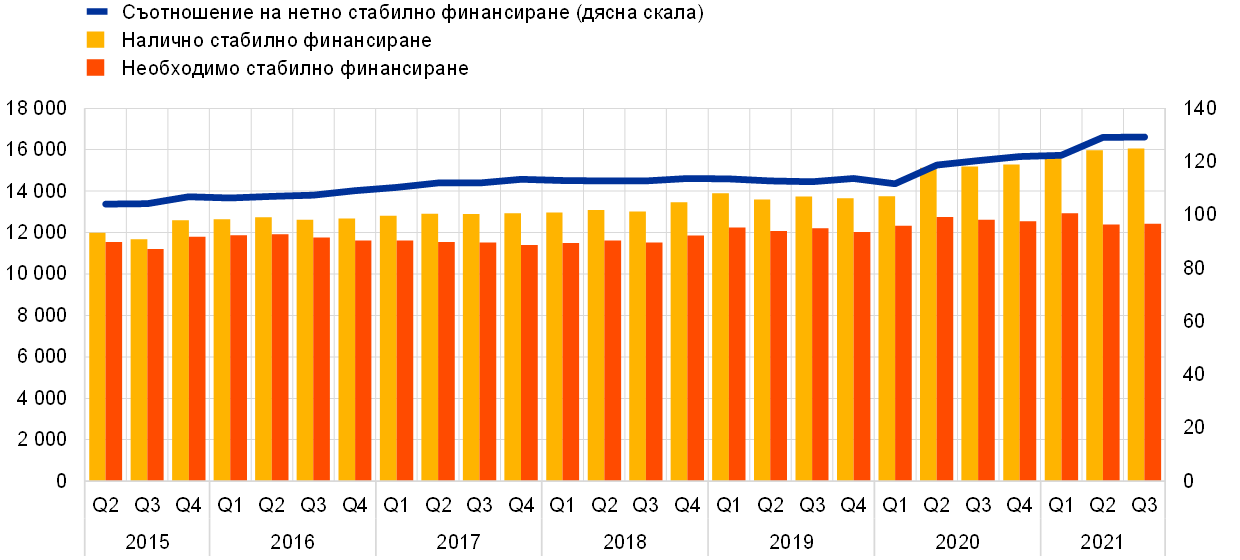

Подобно на КЛП, съотношението на нетно стабилно финансиране (СНСФ) също постоянно нарастваше от втората половина на 2020 г., достигайки върховата си стойност от 129,3% през септември 2021 г. (Графика 6) Изискването за СНСФ от 100% на текуща основа започна да се прилага като задължително минимално изискване от 28 юни 2021 г. Макар че банките трябваше да изпълняват изискването за СНСФ както на консолидирано, така и на индивидуално равнище, през 2021 г. ЕЦБ предостави на някои банки освобождаване от изискването за съответствие на индивидуално равнище, когато бяха изпълнени определените в разпоредбите условия и по-специално когато беше налице надеждно управление на ликвидния риск.

Графика 6

Развитие на наличното стабилно финансиране, изискуемото стабилно финансиране и СНСФ

(лява скала: млрд. евро; дясна скала: проценти)

Източник: ЕЦБ.

Забележка: Извадката включва всички значими институции на най-високото равнище на консолидация в рамките на единния надзорен механизъм (променлива извадка).

Като цяло пазарните условия за банките в еврозоната ставаха все по-благоприятни от втората половина на 2020 г. насетне след извънредната намеса на правителствата и централните банки, която доведе до по-слаба колебливост, по-тесни кредитни спредове и активни капиталови пазари. В резултат на това спаднаха общите показатели за пазарен риск, като например стойността под риск и рисковопретеглените активи. При тези условия потенциалните пазарни рискове, свързани главно с кредитния риск от контрагента и със сътресения при лихвените проценти и кредитните спредове, са определени като надзорни приоритети за периода 2022–2024 г.

1.1.2 Цялостни резултати на банките под европейски банков надзор

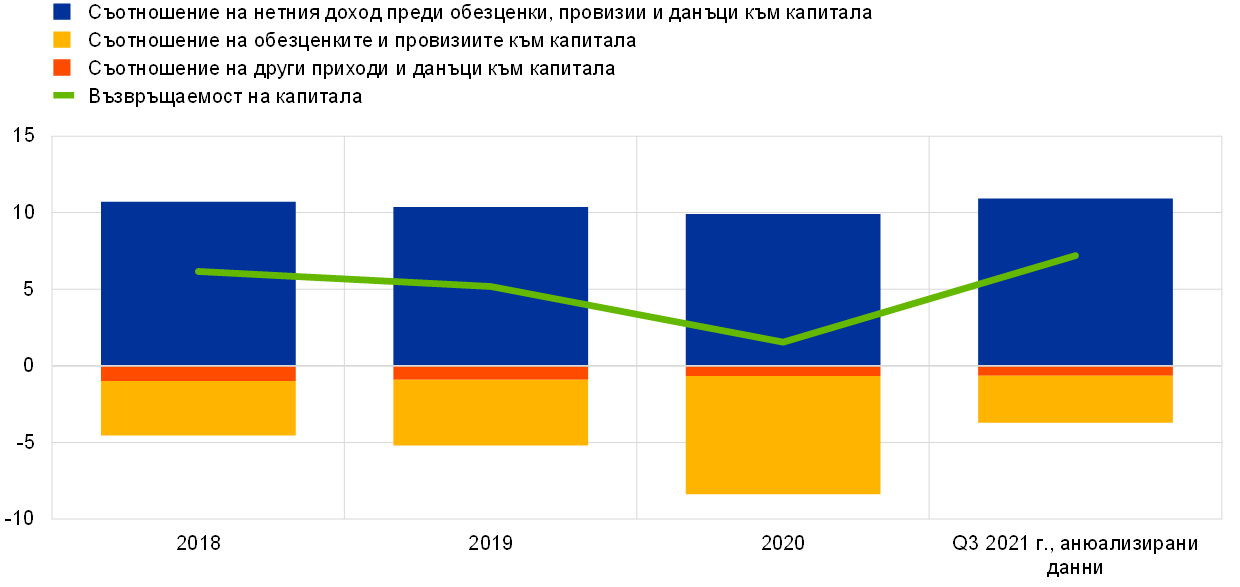

Възстановяването на рентабилността на банките през 2021 г. се дължеше главно на по‑ниските обезценки, тъй като икономиката се възстановяваше от пандемията

След като през 2020 г. достигна най-ниското си равнище в разгара на пандемията, през 2021 г. рентабилността на значимите институции под европейски банков надзор отбеляза подем. Съвкупната годишна възвръщаемост на капитала се повиши до 7,2% (Графика 7) – най-високото равнище от няколко години насам, но все така под средната цена на капитала на банките. Увеличението бе обусловено главно от цикличен спад на потоците на обезценки, които намаляха повече от наполовина спрямо предходната година. През 2020 г. банките трябваше да заделят значителни предпазни провизии поради безпрецедентната несигурност около въздействието на пандемията. През 2021 г. тази практика беше преустановена, а в някои случаи дори бе променена посоката ѝ поради наблюдаваното през годината икономическо възстановяване.

Графика 7

Съвкупна възвръщаемост на капитала на значимите институции в разбивка по източници на приходи/разходи

(процент от капитала)

Източник: Надзорна статистика на ЕЦБ.

Забележка: Извадката включва всички значими институции на най-високото равнище на консолидация в рамките на единния надзорен механизъм (променлива извадка).

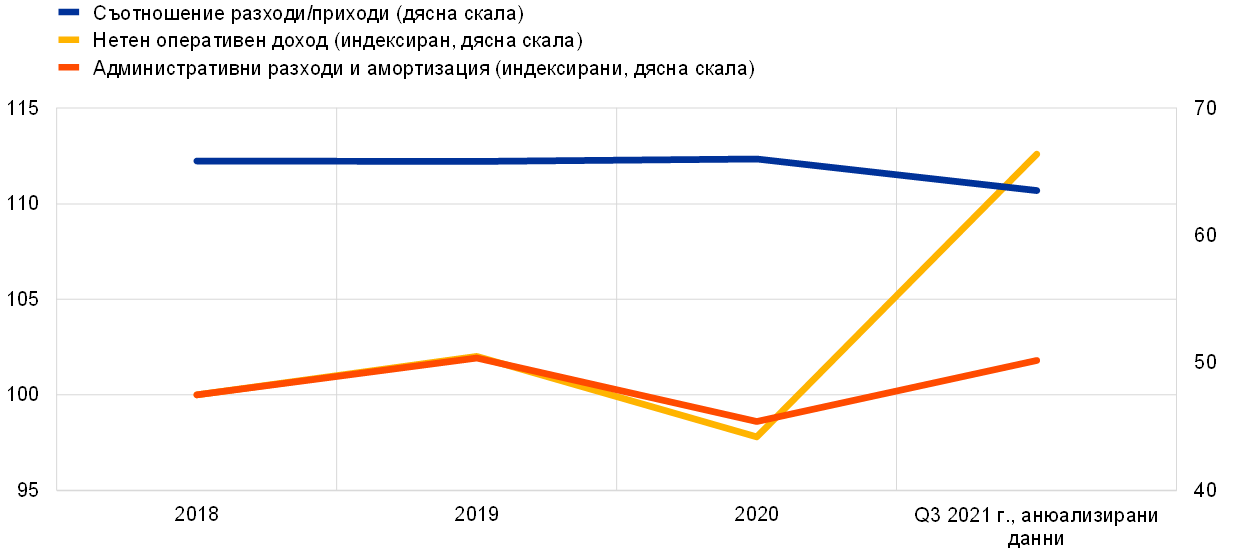

Икономическото възстановяване оказа благоприятно въздействие и върху дохода преди обезценка, провизии и данъци, който се възстанови до равнището си от преди пандемията. Това се дължеше главно на нарастване на приходите на банките от търговски и инвестиционни дейности и на нетните приходи от такси и комисиони, като ключова роля играят свързаните с управлението на активи такси. За разлика от това нетният доход от лихви остана слаб и под равнищата от преди пандемията поради постоянния натиск върху маржовете на банките по кредитите. Като цяло банките успяха да увеличат нетния си оперативен доход с 15% (Графика 8). Това нарастване на дохода имаше ключово значение за подобряването на разходната им ефективност, като през 2021 г. съотношението разходи/приходи намаля с над 2 процентни пункта и достигна 63,5%.

Графика 8

Съотношение разходи/приходи на значимите институции и индексирани компоненти

(проценти)

Източник: Надзорна статистика на ЕЦБ.

Забележка: Извадката включва всички значими институции на най-високото равнище на консолидация в рамките на единния надзорен механизъм (променлива извадка).

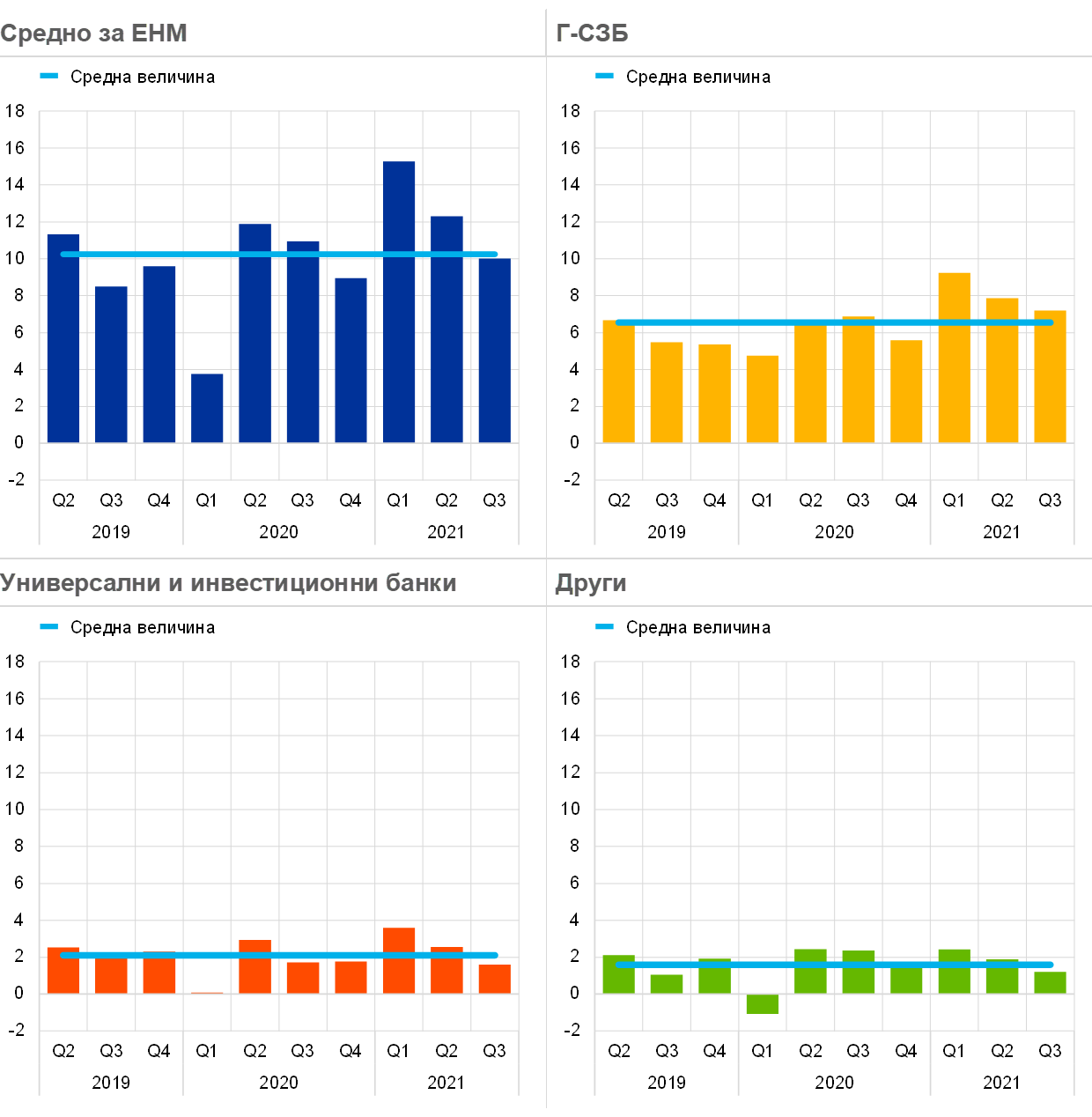

Приходите от търговски операции имаха положителен принос за рентабилността на банките под европейски банков надзор и достигнаха върхови стойности през първата половина на 2021 г., особено за глобалните системно значими банки (Г-СЗБ) (Графика 9). Банките успяха също така да увеличат съществено нетните си приходи от такси и комисиони, като таксите, свързани с управление на активи, бяха благоприятствани от високите цени на активите.

Графика 9

Потоци на приходите от търговска дейност и инвестиции[6] по избрани бизнес модели

(тримесечни потоци в млрд. евро)

Източник: ЕЦБ.

Забележки: Извадката за „средна стойност за ЕНМ“ включва всички значими институции на най-високото равнище на консолидация в рамките на единния надзорен механизъм (променлива извадка); графиките „Г-СЗБ“, „Универсални и инвестиционни банки“ и „Други“ представляват подизвадката със съответните бизнес модели.

От страна на разходите административните разходи и амортизацията се увеличиха с 3,3%, главно поради увеличени разходи за персонала и разходи, свързани с информационните технологии. Банките обаче запазиха по-общите си стратегически цели – намаляване на разходите и инвестиране в ИТ и цифрови инициативи. Подобни стратегии изискват значителни разходи, които трябва да се направят в самото начало, но банките очакват да пожънат ползи от тази трансформация в средносрочен план. Освен това, с оглед на нарасналото използване на цифрови канали от страна на клиентите заради пандемията банките може да са в състояние да намалят допълнително своя свръхкапацитет и да свият структурата на разходите си, като по този начин подобрят още повече разходната си ефективност.

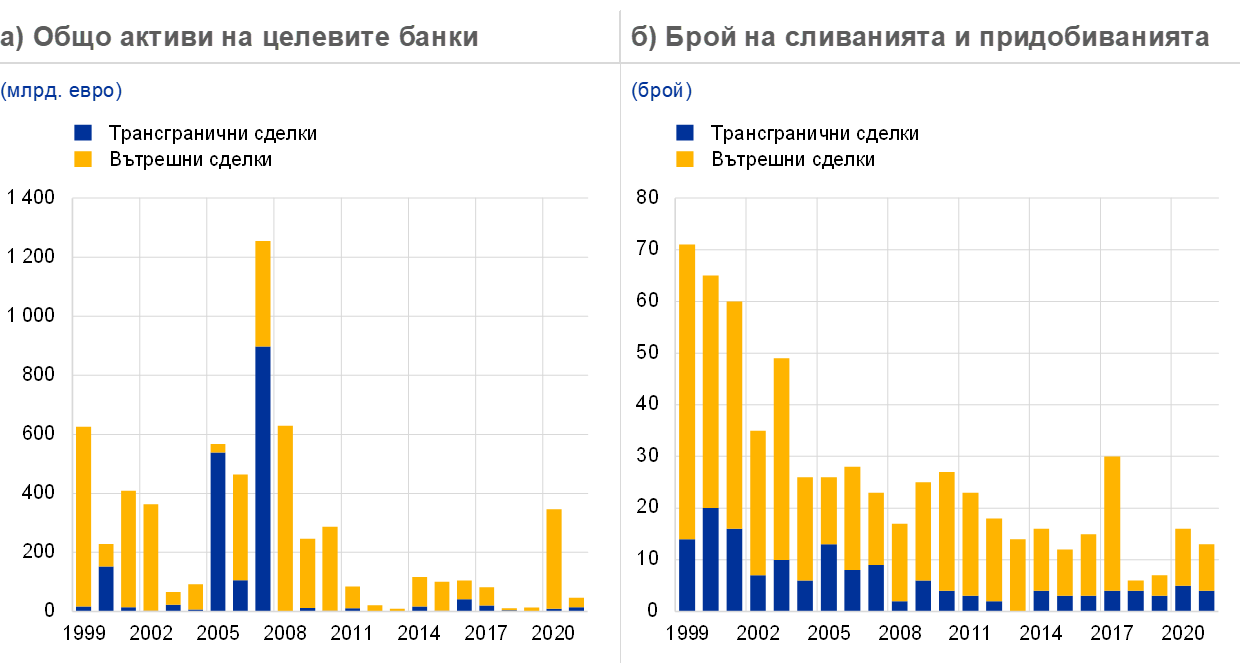

Банковите сливания и придобивания, които обикновено се считат за най-радикален и фундаментално променящ вид консолидация, изглежда действат като катализатор за сектора за подобряване на ефективността и за връщане към по-устойчиви равнища на рентабилност.[7] Изглежда, че през последните две години дейността по сливания и придобивания е набрала известна инерция. По-специално, банките прибягват по-активно до целеви консолидации на равнище направление на дейност. В сферата на управлението на активи, ценните книжа, попечителските услуги и платежните технологии някои институции разширяват или диверсифицират дейността си, а други я свиват, за да пренасочат ресурси.

Графика 10

Общ размер на активите на целевите банки и брой на сливанията и придобиванията в еврозоната

Източник: Изчисления на ЕЦБ въз основа на Dealogic и Orbis BankFocus.

Забележки: Извадката включва сделки по сливания и придобивания, включващи значими и по-малко значими институции в еврозоната, с изключение на някои частни сделки и сделки между малки банки, които не са съобщени в Dealogic. От извадката са изключени сделките, свързани с преструктуриране на банки или сливания на институции в затруднение. Сделките се отчитат въз основа на годината, през която са били обявени.

Пълноправните банкови сливания и придобивания все още са предимно вътрешни, но някои от по-целенасочените сделки имат презгранично измерение и по този начин допринасят и за финансовата интеграция в рамките на ЕС. Друг начин за постигане на трансгранична интеграция ще бъде банките да преразгледат трансграничните си организационни структури. По-специално, по-широкото използване на клонове и свободно предоставяне на услуги вместо на дъщерни дружества би могло да бъде обещаващ подход за развиване на трансгранична стопанска дейност в рамките на банковия съюз и единния пазар.

Усилията за повишаване на рентабилността по устойчив начин биха могли да породят и по-нататъшни инициативи за консолидация, които могат да доведат до по-голяма диверсификация на източниците на приходи и по-висока ефективност, ако са придружени от ясна оперативна насока и стабилна бизнес стратегия. Тези стратегически действия обаче трябва да бъдат разработени и управлявани от самите банки, като управителните им съвети трябва да осигурят наличието на надеждни управленски процедури, чрез които да могат по подходящ начин да идентифицират, управляват и редуцират всички съществени рискове за изпълнението на тези дейности по консолидация. За да улесни планирането на банките в това отношение, през януари 2021 г. ЕЦБ публикува ръководство относно надзорното третиране на сливания и придобивания[8], за да осигури прозрачност за начина, по който оценява сделките по сливане, така че банките да знаят какво да очакват от своя надзорен орган.

Рентабилността на по-малко значимите институции също се подобри през 2021 г. благодарение главно на по‑ниските обезценки

Следвайки тенденция, сходна с тази на значимите институции, рентабилността на по-малко значимите институции под европейски банков надзор също показа признаци на възстановяване през 2021 г. Към края на септември 2021 г. средната възвръщаемост на капитала беше 3,3% спрямо 1,7% в края на 2020 г. Увеличението се дължи главно на по-ниските обезценки в сравнение с 2020 г., когато по-малко значимите институции трябваше да заделят значителен размер провизии, за да предотвратят рязко влошаване на кредитните си портфейли. Подобно на значимите институции, през 2021 г. някои по-малко значими институции освободиха част от заделените преди провизии, което спомогна рентабилността им да се възстанови до равнищата от преди пандемията.

По-малко значимите институции успяха да компенсират натиска върху кредитните си маржове, като засилиха дейностите си, свързани с такси и комисиони. Като цяло нетният оперативен доход на по-малко значимите институции се е увеличил с 9,7% на годишна база. Това нарастване на източниците на доходи на по-малко значимите институции спомогна да се подобри средното им съотношение разходи/приходи, което спадна от 70,3% в края на 2020 г. на 66,7% в края на септември 2021 г. Що се отнася до разходите, по-малко значимите институции не съумяха ефективно да намалят административните си разходи.

Каре 1

Стрес тестове през 2021 г.

Както и в предишните години, ЕЦБ се включи както в подготовката, така и в провеждането на стрес теста за целия ЕС през 2021 г., който беше координиран от Европейския банков орган (ЕБО). В подготвителната работа ЕЦБ участва в разработването на методологията на стрес теста, на базовия и утежнения сценарий. Утежненият сценарий беше разработен съвместно с Европейския съвет за системен риск (ЕССР) и ЕБО и в тясно сътрудничество с националните централни банки и националните компетентни органи. ЕЦБ също така предостави официалните бенчмаркове за кредитен риск за стрес теста за целия ЕС. Тези бенчмаркове осигуряват на банките прогноза за движението на параметрите на кредитния риск (като например вероятност от неизпълнение, темп на промяна на кредитния рейтинг и загуба при неизпълнение), като от тях се очаква да я прилагат към портфейлите, когато липсват подходящи модели за кредитния риск.

След като бе поставено началото на стрес теста на 29 януари 2021 г., банковият надзор в ЕЦБ извърши процеса по осигуряване на качеството за банките под нейния пряк надзор, така че да осигури правилното прилагане на методологията на ЕБО от тяхна страна. От всички 50 банки, включени в стрес теста за целия ЕС, 38 са под прекия надзор на банковия надзор в ЕЦБ. Те имат дял от около 70% в активите на банковия сектор в еврозоната. На 30 юли 2021 г. ЕБО публикува индивидуалните резултати за всички 50 участвали банки, както и подробните данни за балансите и експозициите към края на 2020 г.

Наред със стрес теста за целия ЕС ЕЦБ проведе собствен стрес тест на 51 средно големи банки под нейния пряк надзор, невключени в кампанията на ЕБО. За първи път ЕЦБ публикува и индивидуални резултати на обобщено равнище за тези банки.

Обхванатите в общия за целия ЕС стрес тест 38 банки от еврозоната заедно с тези 51 средно големи банки от еврозоната под надзора на ЕЦБ имат дял от малко над 75% в общите банкови активи в еврозоната.

Сценарии

В утежнения сценарий за стрес теста през 2021 г. се допуска продължително въздействие на сътресението от COVID-19 в условия на продължително ниски лихвени проценти. При този сценарий несигурността, свързана с хода на пандемията, води до продължителен икономически спад, който се характеризира с трайно свиване на БВП и значително нарастване на безработицата. Фалити на предприятия и свиване на размера на бизнеси налагат сериозни корекции в оценките на активите, кредитните спредове и разходите по заеми. И накрая, цените на жилищните и особено на търговските недвижими имоти отбелязват значителен спад.

Резултати[9]

При утежнения сценарий крайното съотношение за БСК1 за 89-те банки под прекия надзор на ЕЦБ е средно 9,9% – с 5,2 процентни пункта под началното равнище от 15,1%. За 38-те банки, подложени на тест от ЕБО, средното капиталово съотношение на БСК1 отбелязва спад с 5 процентни пункта от 14,7% на 9,7%. При средно големите 51 банки, участвали само в теста на ЕЦБ, средното намаление на капитала е 6,8 процентни пункта – от началното равнище от 18,1% на 11,3%. Средно големите банки отбелязват по-голямо намаление на капитала при утежнения сценарий, защото са по-силно засегнати от по-ниския нетен доход от лихви, по-ниския нетен доход от такси и комисиони и по-ниския доход от търговски операции в тригодишен хоризонт.

Като цяло в началото на теста от 2021 г. банките са в по-добро състояние, отколкото в началото на предходния стрес тест за целия ЕС през 2018 г.[10] Това се дължи на значителното редуциране на оперативните разходи и на същественото намаляване на наличностите от НОК в много държави. През 2021 г. обаче намалението на капитала на системно равнище е по-голямо. Това се дължи на факта, че неблагоприятният сценарий в стрес теста през 2021 г. е по-тежък от използвания в кампанията от 2018 г.

Първият основен фактор, обуславящ намалението на капитала, е кредитният риск, тъй като тежкото макроикономическо сътресение при неблагоприятния сценарий води до значителни загуби по кредити. Наред с това и въпреки цялостната устойчивост на банковата система дори при неблагоприятни условия стресовият сценарий води до значителни пазарни загуби специално за най-големите банки в еврозоната, тъй като те са изложени в по-голяма степен на сътресения, засягащи капитала и кредитния спред. Третият най-важен обуславящ фактор на намалението на капитала е ограничената способност на банките да генерират приходи при неблагоприятни икономически условия, тъй като се сблъскват със сериозен спад на нетния си доход от лихви, дохода от търговски операции и нетния доход от такси от комисиони.

Интегриране на стрес теста в редовния надзор

Резултатите от качествено естество (т.е. точността и своевременността на подаването на данните от банките) и количествените резултати (т.е. намалението на капитала и устойчивостта на банките на неблагоприятни пазарни условия) от стрес теста послужиха за основа на годишния процес по надзорен преглед и оценка (ПНПО). Количественото въздействие от неблагоприятния сценарий беше и важна информация за надзорните органи при определянето на равнището на насоките по Стълб II (P2G) посредством нов двуетапен подход на групиране. Подробната информация за новата методология за P2G би трябвало да спомогне за по-добро разбиране на използването на резултатите от стрес тестове в рамките на ПНПО.

1.2 Надзорни приоритети и проекти през 2021 г.

1.2.1 Надзорните приоритети за 2021 г.

През 2021 г. надзорните приоритети на ЕЦБ бяха съсредоточени върху областите, засегнати съществено от пандемията

През 2021 г. банковият надзор в ЕЦБ съсредоточи надзорните си усилия основно върху четири приоритетни области, засегнати съществено от пандемията от COVID‑19: управление на кредитния риск, сила на капитала, устойчивост на бизнес моделите и институционално управление. Изпълняваните през годината надзорни дейности и проекти бяха насочени към укрепване на устойчивостта и практиките на поднадзорните банки със специален акцент върху онези уязвимости, които бяха счетени за критични в контекста на пандемията.

Кредитен риск

Своеобразна особеност на кризата с COVID‑19 е, че в условия на огромен спад на производството НОК продължиха да намаляват благодарение и на извънредните мерки на политиката, предприети в подкрепа на реалната икономика. Тези безпрецедентни мерки намалиха яснотата по отношение на кредитоспособността на кредитополучателите и поради това затрудниха възможността на банките да управляват кредитния риск. При тези условия работата на банковия надзор в ЕЦБ по оценяване на адекватността на рамките на банките за управление на кредитния риск през 2020 г. продължи и през 2021 г. Целта беше да се засили оперативната готовност на банките да предприемат своевременно действия по отношение на длъжниците в затруднение, както и способността им да идентифицират, оценяват и редуцират по подходящ начин потенциалното влошаване на качеството на активите на кредитополучателите, най-вече в секторите, които са особено уязвими от въздействието на пандемията. Инициативите, предприети през 2021 г. за постигането на тази цел, включват задълбочени проучвания на експозициите на банките към сектора на хотелиерството и ресторантьорството, специализирани дейности на място и последващи действия на съвместните надзорни екипи (СНЕ) с банки, за които е установено, че се отклоняват значително от надзорните очаквания.

Сила на капитала

Поради опасенията за повишен кредитен риск беше особено важно надзорните органи да направят оценка на силата на капиталовите позиции на значимите институции и на ранен етап да установят специфичните за всяка банка уязвимости, така че при необходимост да могат да се предприемат своевременни корективни действия. През 2021 г. банковият надзор в ЕЦБ подложи на преглед практиките на банките за капиталово планиране, за да направи оценка на капацитета им да изготвят реалистични капиталови прогнози, съобразени с произтичащата от пандемията икономическа несигурност. Стрес тестът за целия ЕС през 2021 г. даде възможност за задълбочена оценка на капиталовите позиции на банките и показа, че банковият сектор в еврозоната ще остане устойчив дори при утежнен сценарий.

През юли ЕЦБ реши да не удължава след септември 2021 г. срока на препоръката си всички банки да ограничават дивидентите. Вместо това капиталовите планове и плановете за разпределяне на дивиденти на всяка банка ще бъдат подложени на оценка в рамките на редовния надзорен процес. Очаква се банките да запазят предпазливост при вземането на решения за дивиденти и обратно изкупуване на акции и да обмислят внимателно устойчивостта на бизнес модела си и риска от допълнителни загуби, засягащи развитието на капитала им след изтичането на мерките за публична подкрепа. На този етап ЕЦБ не очаква да продължи своите пруденциални мерки за облекчаване на условията що се отнася до използването на капиталовите буфери от банките след края на 2022 г.

Устойчивост на бизнес моделите

Рентабилността на банките и устойчивостта на бизнес моделите останаха под натиск през 2021 г. в икономически условия на ниски лихвени проценти, свръхкапацитет и ниска разходна ефективност в европейския банков сектор, както и на нарастваща конкуренция от страна на небанкови институции. Банковият надзор в ЕЦБ продължи да укрепва своя надзорен инструментариум, с който оценява бизнес стратегиите на банките за справяне с тези предизвикателства, както и способността им да ги прилагат ефикасно, със специален акцент върху стратегиите за цифровизация. В този контекст СНЕ провеждат структуриран диалог с ръководните органи на банките относно наблюдението на бизнес стратегиите им. И накрая, бяха проведени задълбочени проучвания и проверки на място за конкретни банки с цел да се изследват обуславящите фактори и слабостите на доходността.

Институционално управление

Добрите практики в институционалното управление и надеждните механизми за вътрешен контрол имат решаващо значение за редуцирането на рисковете пред банките при нормални условия, и още повече по време на криза. През 2021 г. банковият надзор в ЕЦБ извърши редица надзорни дейности в областта на институционалното управление. Първо, той разгледа внимателно процедурите на банките за реакция при кризи. Това включваше оценка на способността на банките да изготвят ефикасни планове за възстановяване и надеждно да докажат цялостния си потенциал за възстановяване. Второ, той предприе последващи действия по тематичния преглед на агрегирането и докладването на данни за риск и започна целеви прегледи за конкретни банки с цел да насърчи достъпа на ръководството на банките до информация за риска и критичния анализ на нейната точност. И накрая, продължи пруденциалната работа по рисковете, свързани с изпирането на пари и финансирането на тероризма, която включваше актуализиране на надзорните методологии за ПНПО и проверките на място, така че да бъдат отразени тези рискове.

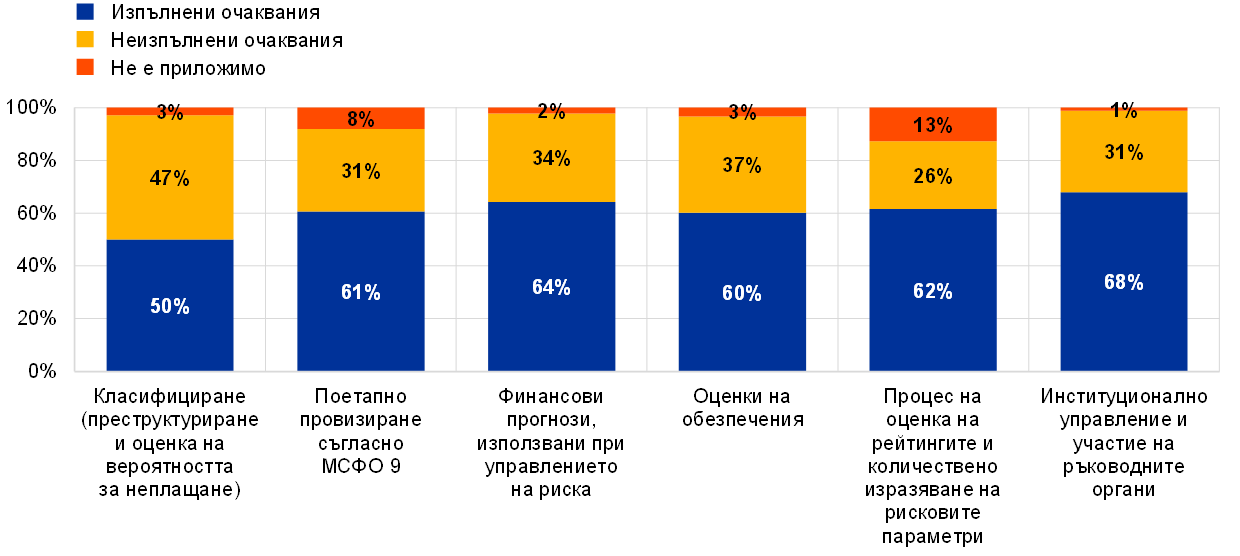

1.2.2 Управление на кредитния риск

Банковият надзор в ЕЦБ подложи на оценка спазването от страна на банките на надзорните очаквания относно управлението на кредитния риск, а СНЕ проследяват действията им за преодоляване на установените пропуски

Във време на несигурност, каквото е пандемията от COVID‑19, управлението на кредитния риск – и по-специално неговото адекватно и своевременно идентифициране, класифициране и измерване – е от ключово значение, за да се гарантира, че банките са в състояние да предложат осъществими и бързи решения на длъжниците в затруднение. На 4 декември 2020 г. ЕЦБ изпрати писмо до главните изпълнителни директори на всички значими институции, в което изложи надзорните си очаквания в това отношение. През 2021 г. банковият надзор в ЕЦБ подложи на оценка практиките на банките за управление на риска спрямо тези очаквания и стигна до заключението, че 40% от значимите институции имат значителни пропуски. Основните недостатъци се отнасят до системите за ранно предупреждение, класифицирането (включително оценките за преструктуриране и вероятност за неплащане), практиките за формиране на провизии, а за някои банки – практиките за оценка на обезпеченията и финансовите прогнози (Графика 11). Установените проблеми са структурни и релевантни както в контекста на кризата с COVID-19, така и в обичаен режим на функциониране. Следва да се отбележи, че бяха установени недостатъци, които също ще трябва да бъдат преодолени, в банки, които в предишни години не са изпитвали значително нарастване на кредитния риск. СНЕ проследяват как банките изпълняват корективните действия.

Графика 11

Недостатъци в управлението на кредитния риск от значимите институции

(процент от значимите институции)

Източник: ЕЦБ. Извадката включва 108 значими институции на най-високото равнище на консолидация в рамките на единния надзорен механизъм.

Забележка: В графиката е представено как СНЕ виждат съществеността на пропуските в управлението на кредитния риск от значимите институции спрямо надзорните очаквания, посочени в писмото до главните изпълнителни директори от 4 декември 2020 г.

Каре 2

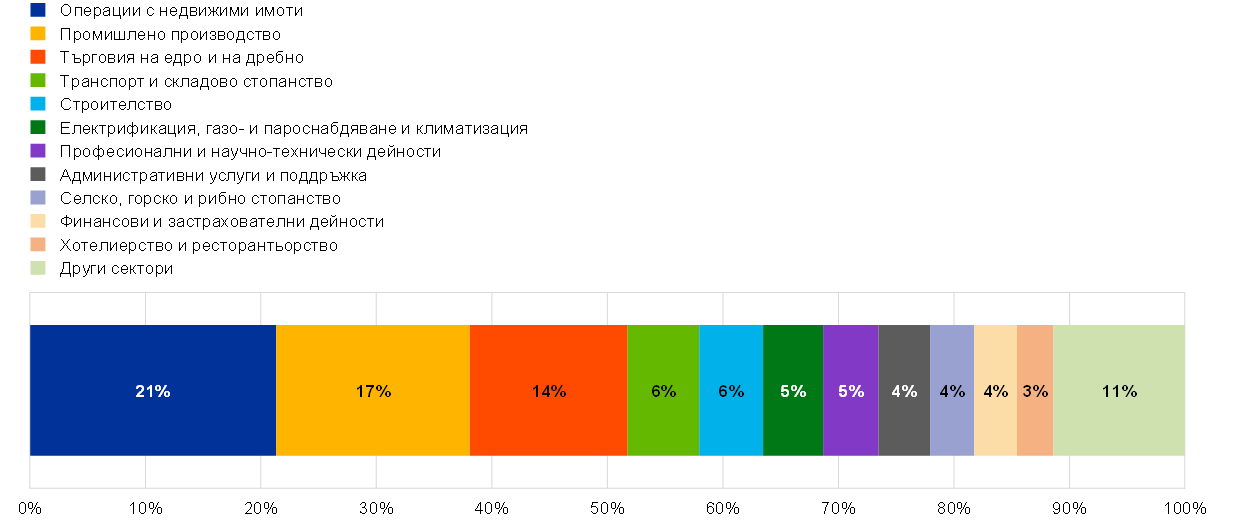

Анализ на уязвимите сектори

Пандемията от COVID-19 увеличи уязвимостта на предприятията в някои сектори. Непосредственото въздействие на сътресението от пандемията до голяма степен беше смекчено от мащабните схеми, създадени в подкрепа на по-малките предприятия, докато по-големите можеха да прибегнат до капиталовите пазари, за да преодолеят първоначалните последици. Но с началото на оттеглянето на извънредните мерки за подкрепа някои предприятия може да се окажат изправени пред финансови затруднения, тъй като настъпва падежът на дългове, натрупани по време на кризата с COVID-19. В някои отрасли упорити проблеми, свързани с веригите на доставка, повишават разходите и затрудняват ликвидността, като по този начин допълнително увеличават кредитния риск. Експозицията на значимите институции към всички стопански сектори е представена в Графика A.

Графика A

Експозиция на значимите институции на нефинансови предприятия по икономически сектори на дейност

(процент от брутната балансова стойност на всички кредити и аванси към нефинансови предприятия)

Източник: Отчитане по FINREP.

Забележки: Икономическите сектори се основават на класификацията от ниво 1 по NACE. „Други сектори“ включва Други услуги, Информация и комуникации, Услуги в областта на човешкото здраве и социална работа, Добивна промишленост, Водоснабдяване, Изкуства, развлечения и отдих, Образование, Публична администрация и отбрана, Задължително социално осигуряване.

С оглед на нарасналата уязвимост в определени сектори в началото на 2021 г. банковият надзор в ЕЦБ предприе целеви преглед на сектора на хотелиерството и ресторантьорството въз основа на анализ на експозициите на извадка от значими институции към този сектор. Целта на прегледа беше да се установи и оцени как банките управляват кредитния риск в един от най-засегнатите от пандемията от COVID‑19 сектори. Банковият надзор в ЕЦБ установи няколко проблемни области през различните етапи от цикъла на кредитния риск, като особено сериозно безпокойство предизвикват кредитополучатели – малки и средни предприятия.

През септември 2021 г. банковият надзор в ЕЦБ продължи работата си по уязвимите сектори, като започна целеви преглед на сектора на търговските недвижими имоти със специален акцент върху пазара на офиси и магазини. Този целеви преглед продължи и през 2022 г. Макар че експозициите се различават в различните държави членки, търговските недвижими имоти[11] са най-голямата секторна експозиция за значимите институции в еврозоната с дял около 22% от общата експозиция на банките към нефинансови предприятия.

1.2.3 Риск, свързан с информационните технологии, и киберриск

През 2021 г. рискът, свързан с информационните технологии, и киберрискът продължиха да бъдат основен двигател на риска за банковия сектор

През 2021 г. рискът, свързан с информационните технологии, и киберрискът продължиха да бъдат основен двигател на риска за банковия сектор в условия на тенденция към цифровизация, която беше ускорена от пандемията. Тя принуди банките да въведат мащабна уредба за дистанционна работа, изложи ги в по-голяма степен на кибератаки и ги направи по-зависими от доставчици – трети страни. През първата половина на 2021 г. броят на значимите киберинциденти, докладвани на ЕЦБ, леко се увеличи с 9,8% в сравнение със същия период на 2020 г., но въздействието на инцидентите остана сравнително ограничено. Макар че някои от докладваните инциденти стават все по-сложни, много от тях все още отразяват недостатъци в основни мерки за киберсигурност, което показва, че банките все още не са въвели всеобхватни практики в областта на киберсигурността.

През юли 2021 г. банковият надзор в ЕЦБ публикува своя Годишен доклад за резултатите от въпросника за риска, свързан с информационните технологии, в ПНПО през 2020 г. В него се представят основните наблюдения на ЕЦБ върху отговорите на значимите институции във въпросника. В доклада се отбелязва, че: i) значимите институции все повече разчитат на външни доставчици на услуги, включително услуги в облак; ii) има какво да се подобри в начина, по който банките прилагат основни мерки за поддържане на състоянието и сигурността на техните системи; iii) нараства използването на системи в края на жизнения им цикъл; и iv) управлението на качеството на данните остава най-слабо развитата област на контрола на рисковете. Макар че много банки предприеха мащабни програми, чрез които да подобрят капацитета си за управление на данни, напредъкът е нееднороден. Това се дължи на трудности в управлението на сложните взаимозависимости на програмите със стратегически и регулаторни ИТ и оперативни проекти, както и на структурни промени, които програмите налагат в областта на информационните технологии на институциите. Условията на пандемия също забавиха напредъка в тази област.

С цел преодоляване на рисковете в областта на информационните технологии и киберрисковете банковият надзор в ЕЦБ продължи да укрепва прилагането на надзорни инструменти като годишния ПНПО, процеса за докладване на киберинциденти в ЕНМ, проверките на място и други целеви хоризонтални дейности.

През 2021 г. банковият надзор в ЕЦБ допринесе и за дейността на международни работни групи по тази тема, включително ръководените от ЕБО, Базелския комитет за банков надзор и Съвета за финансова стабилност.

1.2.4 Последващи действия във връзка с Брекзит

Преходният период, през който правото на Европейския съюз продължи да се прилага във и по отношение на Обединеното кралство, приключи на 31 декември 2020 г. Това отбеляза края на подготовката на банките за Брекзит.

Банковият надзор в ЕЦБ ще продължи да наблюдава как банките изпълняват очакванията му за времето след Брекзит и, ако е необходимо, ще доуточни позицията си за адекватността на структурите и институционалното управление на банките

В този контекст и като част от текущия си надзор банковият надзор в ЕЦБ наблюдава въвеждането на целевите операционни модели на значимите институции, които са засегнати от излизането на Обединеното кралство от ЕС, за времето след Брекзит, за да се увери, че те напредват в съответствие с предварително договорените срокове. Хоризонталното наблюдение бе допълнено от индивидуално проследяване за всяка банка и при установяването на недостатъци се предприемаха надзорни действия. За да изпълнят надзорните очаквания на ЕЦБ, банките предприеха действия в области като вътрешно управление, генериране на дейност, модели на осчетоводяване и финансиране, преработка на документацията на клиенти от ЕС, вътрешногрупови споразумения, ИТ инфраструктура и отчитане.

За да бъде сигурно, че след Брекзит банките са оперативно самостоятелни и не твърде зависими от институции от групата извън ЕС, ЕЦБ се съсредоточи върху недопускането на фиктивно създаване на нови дъщерни дружества на международни банкови групи в ЕС. В този контекст тя извърши преглед на търговските операции – хармонизирана оценка на моделите на осчетоводяване на значимите институции, за да се увери, че уредбата на банките отразява в достатъчна степен размера, естеството и сложността на тяхната дейност и рискове. Освен това ЕЦБ започна целеви преглед на управлението на кредитния риск и структурата на финансиране на тези банки, за да се увери, че те са в състояние да управляват независимо всички съществени рискове, които потенциално биха могли да ги засегнат на местно равнище (т.е. в ЕС), и че имат контрол върху балансите и експозициите си.

Банковият надзор в ЕЦБ също така проследи регулаторните промени след Брекзит, за да предвиди евентуално въздействие върху финансовия сектор. По-специално, той призова банките да обърнат специално внимание на съобщенията на Европейската комисия относно рисковете, произтичащи от прекомерно използване на централни контрагенти в Обединеното кралство в дългосрочен план.

Съгласно рамката за сътрудничество, договорена през 2019 г., банковият надзор в ЕЦБ и надзорните органи на Обединеното кралство продължават да си сътрудничат тясно в надзора над банките, които извършват дейност в държави, участващи в европейския банков надзор, и в Обединеното кралство. Банковият надзор в ЕЦБ поддържа тясно взаимодействие с органите на Обединеното кралство по теми от общ интерес на ръководно и на оперативно равнище.

Банковият надзор в ЕЦБ ще продължи да следи развитието на нормативната уредба след Брекзит и да наблюдава как банките изпълняват очакванията му и, ако е необходимо, ще доуточни позицията си за адекватността на структурите им и институционалното им управление.

1.2.5 Финансови технологии и цифровизация

Тъй като банките продължават цифровата си трансформация, банковият надзор в ЕЦБ активно формира европейските надзорни и регулаторни рамки в областта на технологиите и цифровизацията

През 2021 г. банковият надзор в ЕЦБ продължи да работи по теми, свързани с финансовите технологии и цифровизацията. Това включваше организиране на работна среща със СНЕ на най-големите значими институции по въпросите на стратегията, институционалното управление и управлението на риска при цифровата трансформация. Той също така започна преразглеждане на методологията на ПНПО по отношение на бизнес моделите с цел да отрази по-добре аспектите на цифровата трансформация през следващите надзорни цикли. Освен това банковият надзор в ЕЦБ продължи да разработва инструментите си за системно оценяване на рамките на банките за цифрова трансформация. Тази оценка разглежда ключови показатели за изпълнение и използването от банките на нови технологии, като се съсредоточава върху тяхното значение за бизнес моделите им.

Пандемията от COVID-19 показа значението на цифровата трансформация и технологиите, като позволи на банките да останат оперативно устойчиви в условия на дистанционна работа. Като се има предвид потенциалната роля на технологиите за намаляване на разходите и посрещане на очакванията на все по-ориентираните към цифровите технологии банкови клиенти, от решаващо значение е банките да продължат да въвеждат иновации и да се стремят към цифрова трансформация, за да останат конкурентоспособни сега и за в бъдеще.

Банковият надзор в ЕЦБ също така предприе допълнителни стъпки за активно формулиране на аспектите на цифровизацията в бъдещата европейска регулаторна рамка чрез приноса си към становищата на ЕЦБ по проекти за законодателни предложения относно пазарите на криптоактиви[12], пилотния режим за пазарни инфраструктури, основаващи се на технология на децентрализирани регистри[13], и акта за оперативна устойчивост на цифровите технологии[14]. Освен това той допринесе за становището на ЕЦБ относно правната рамка за изкуствения интелект. Банковият надзор в ЕЦБ взе участие и в дискусии с европейските надзорни органи относно регулирането на финансовите технологии и големите технологични компании и относно регулаторния обхват на консолидация.

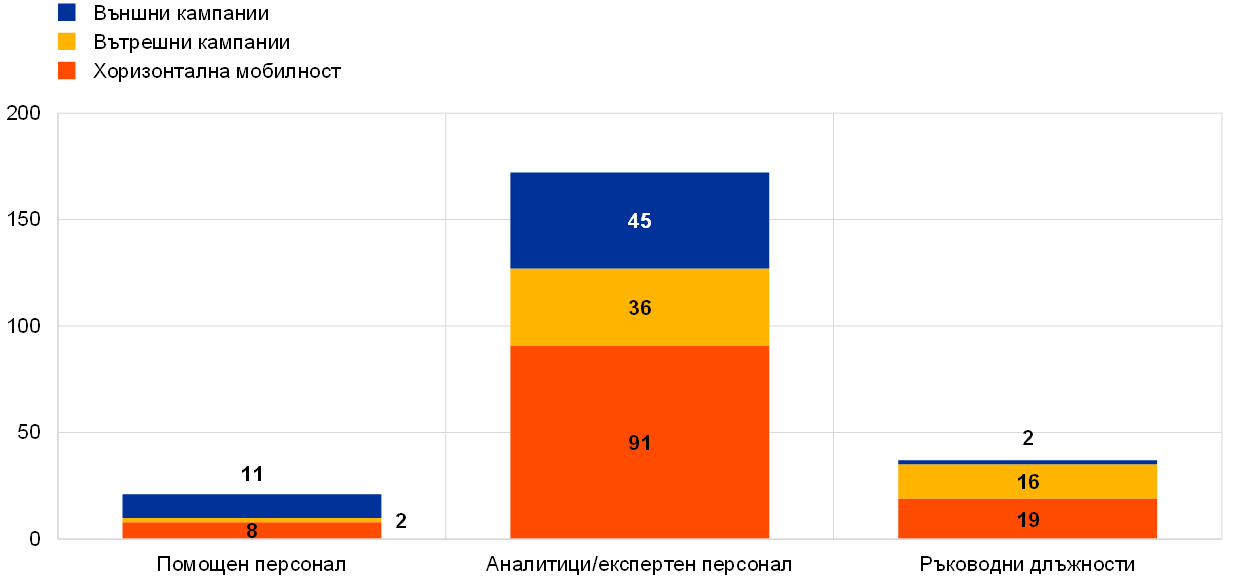

1.3 Пряк надзор над значимите институции

1.3.1 Дистанционен надзор

Банковият надзор в ЕЦБ се стреми да упражнява надзор над значимите институции пропорционално и въз основа на рисковете по начин, който е едновременно взискателен и последователен. За тази цел той определя за всяка година набор от основни текущи надзорни дейности. Тези дейности се основават на съществуващите регулаторни изисквания, на Надзорния наръчник на ЕНМ и на надзорните приоритети на ЕНМ и се включват в текущия план за извършване на надзорни проверки (ПИНП) за всяка значима институция.

Освен тези дейности, насочени към рискове за цялата система, в ПИНП могат да бъдат включени други надзорни дейности, съобразени със спецификата на отделните банки. Това дава възможност на СНЕ да анализират идиосинкратични рискове и да предприемат мерки по тях.

Дистанционните дейности по ПИНП включват: i) свързани с рисковете дейности (напр. ПНПО), ii) други дейности, свързани с организационни, административни или правни изисквания (напр. годишната оценка на значимостта) и iii) допълнителни дейности, запланувани от СНЕ за по-нататъшно приспособяване на текущите ПИНП към специфичните особености на поднадзорната група или институция (напр. анализ на бизнес модела или структурата на институционалното управление на банката). Докато първите две групи дейности се определят централно, третата е специфична за банките и се определя от съответните СНЕ.

Пропорционалност

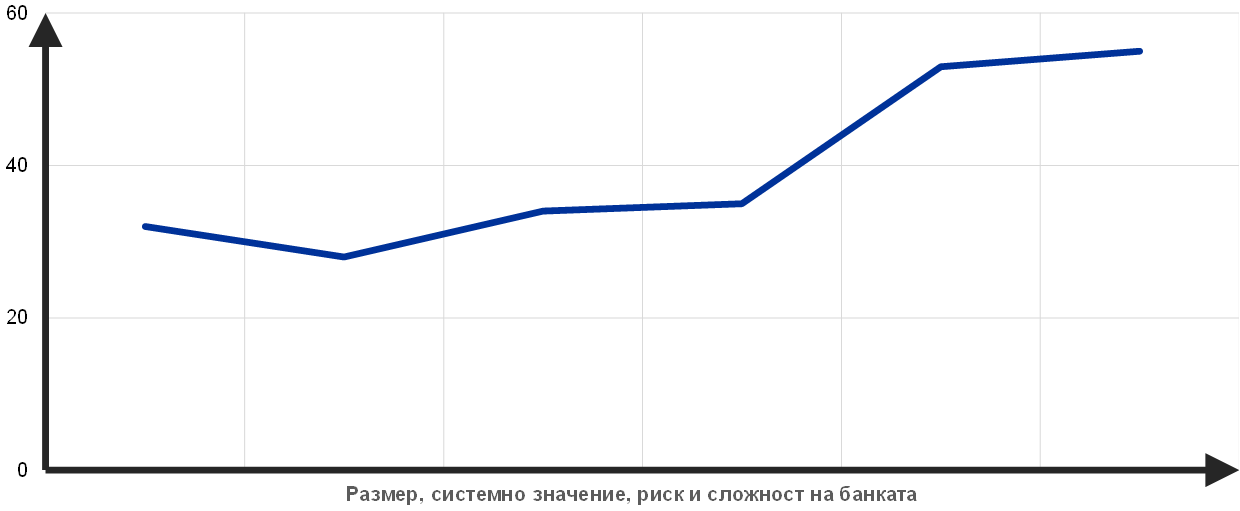

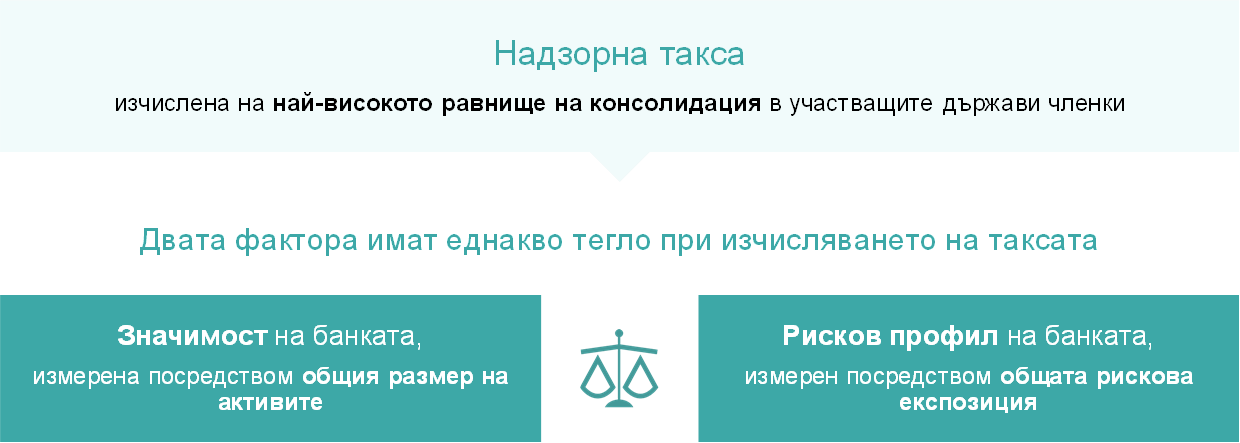

Планираните надзорни дейности за 2021 г. бяха подчинени на принципа на пропорционалност, като интензивността на надзора беше съобразена със системната значимост и рисковия профил на поднадзорните банки

ПИНП е подчинен на принципа на пропорционалност, т.е. интензивността на надзора зависи от размера, системното значение, риска и сложността на всяка институция.

Както и в предходни години, средният брой планирани надзорни дейности на значима институция през 2021 г. отразява този принцип на пропорционалност, осигурявайки на СНЕ достатъчно свобода да предприемат действия по специфични за институцията рискове (Графика 12).

Графика 12

Среден брой запланувани задачи на значима институция през 2021 г.

Източник: ЕЦБ.

Забележка: Данните са извлечени към 29 декември.

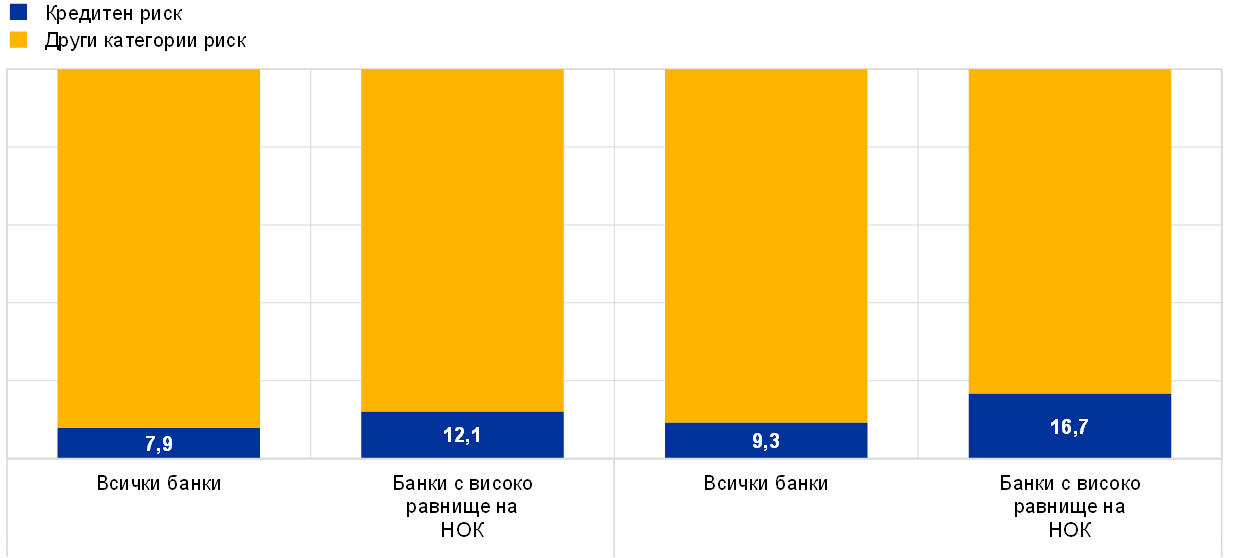

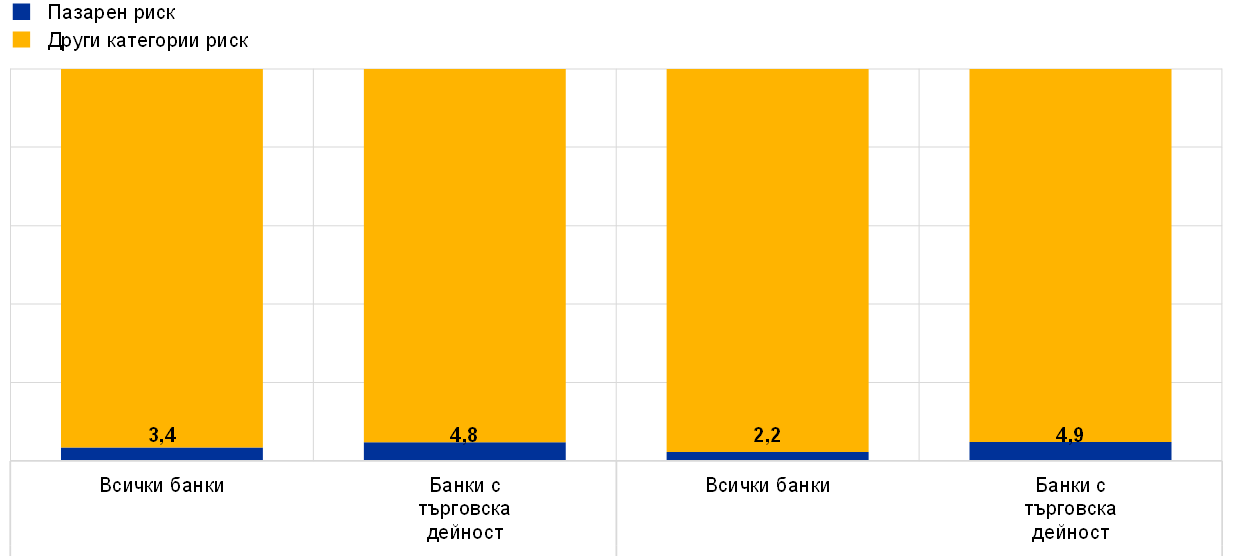

Прилага се подход, основан на риска

ПИНП следва основан на риска подход, при който вниманието се съсредоточава върху най-релевантните категории риск за всяка значима институция. Например при банките с високо равнище на НОК процентът на задачите, свързани с кредитния риск, е по-голям от средния. По същата логика процентът на задачите, свързани с пазарния риск, е по-висок от средния при банки с големи експозиции към пазарни и търговски дейности (Графика 13).

Графика 13

Дейности по ПИНП през 2020 г. и 2021 г.: дейности по кредитен и пазарен риск като дял от всички дейности

Кредитен риск

(проценти)

Пазарен риск

(проценти)

Източник: ЕЦБ.

Забележки: Извадката включва всички дейности по банков надзор, извършвани от СНЕ (променлива извадка). Данните са извлечени към 29 декември. Взети са предвид само заплануваните дейности, свързани с категориите риск. Дейностите, които се отнасят до множество категории риск (например ПНПО и стрес тестовете) са включени в „Други категории риск“.

Акценти в дистанционния надзор през 2021 г.

Вследствие на реорганизацията на банковия надзор в ЕЦБ, пандемията от COVID‑19 и усилията за опростяване банковият надзор в ЕЦБ направи преглед и промени приоритетите по надзорните процеси и дейности, така че СНЕ да могат адекватно да се съсредоточат върху наблюдението на състоянието на поднадзорните банки. Планираният набор от дистанционни дейности за 2021 г. също беше преразгледан и калибриран съобразно приоритетността на рисковете. Примери за централно организирани дейности през 2021 г. са оценката по ПНПО, прегледите на практиките за управление на кредитния риск и секторните уязвимости, стрес тестът за целия ЕНМ, оценката на стратегията за НОК и оценката на самите банки на рисковете, свързани с климата.

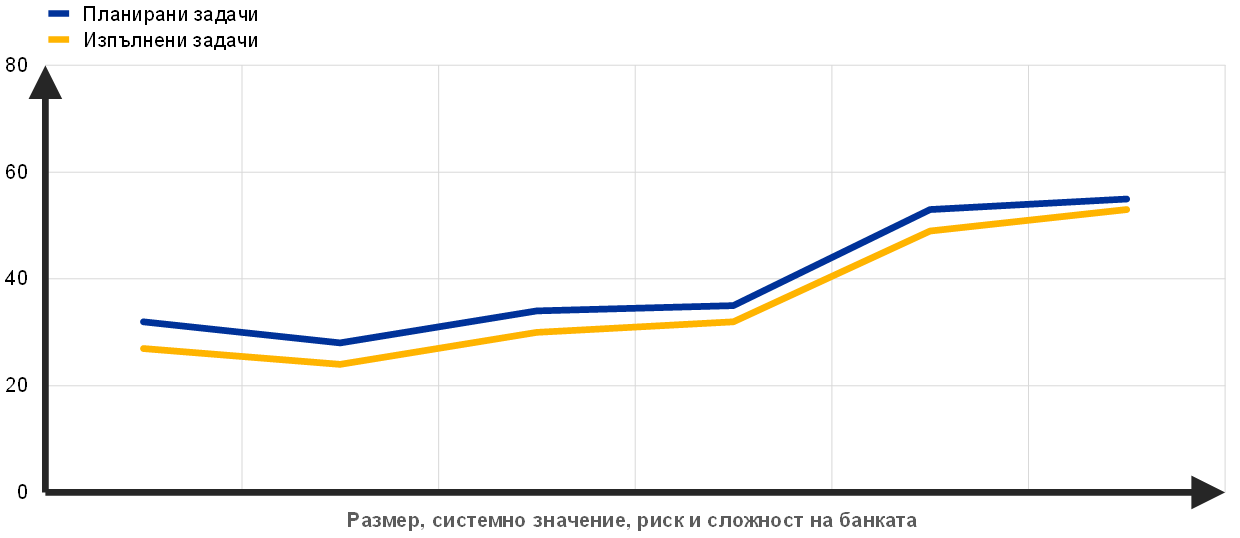

Броят на дейностите, извършени през 2021 г., е малко по-малък от първоначално планираното в началото на годината (Графика 14). Това се дължи най-вече на отмяната на малък брой административни задачи през годината, което е в синхрон с предходните години.

Графика 14

Среден брой задачи на значима институция през 2021 г.

Източник: ЕЦБ.

Забележка: Данните са извлечени към 29 декември.

Оценка по ПНПО

През 2020 г. банковият надзор в ЕЦБ възприе прагматичен подход към ПНПО с оглед на пандемията от COVID-19. През 2021 г. тя възобнови пълната оценка по ПНПО. Резултатите от ПНПО сочат цялостна стабилност на резултатите въпреки предизвикателствата, породени от кризата с COVID-19, тъй като банките като цяло посрещнаха пандемията със силни капиталови позиции и бяха подкрепени от облекчения, които останаха в сила през 2021 г. В съответствие с предходните цикли на ПНПО и надзорните приоритети за 2021 г. повечето мерки са насочени към преодоляване на недостатъците в управлението на кредитния риск и вътрешното управление.

Кредитният риск беше в центъра на оценките по ПНПО. Рамките за контрол на риска на банките бяха подложени на оценка спрямо надзорните очаквания, съобщени на банките в писмото до главните изпълнителни директори от 4 декември 2020 г. Оценката доведе до по-голям брой констатации, които отразяват най-вече опасения относно качеството на процесите на банките. В редица случаи сериозността на констатациите породи опасения относно адекватността на базисните процеси по формиране на провизии, включително в банки, които преди това не са привличали внимание във връзка с кредитния риск.

Въпреки предизвикателствата, породени от пандемията, капиталовата адекватност се оказа устойчива: надзорните органи направиха щателен преглед на плановете на банките относно дивидентите и поддържаха надзорен диалог с банките, чиито планове бяха счетени за несъразмерни с рисковия им профил. Средните изисквания по Стълб II (P2R) и насоките по Стълб II (P2G) останаха като цяло стабилни и в съответствие с предходните години: незначителното увеличение на средната стойност на изискването по Стълб II е обусловено от допълнителните изисквания по Стълб II, наложени на банки, чиито провизии за наследени необслужвани експозиции все още не са съответствали на съобщените по-рано очаквания за покритие. Средният размер на насоките по Стълб II леко се е увеличил поради по-голямото намаление на капитала в стрес теста за целия ЕС през 2021 г. Методологията за определяне на насоките по Стълб II беше преразгледана за ПНПО 2021.

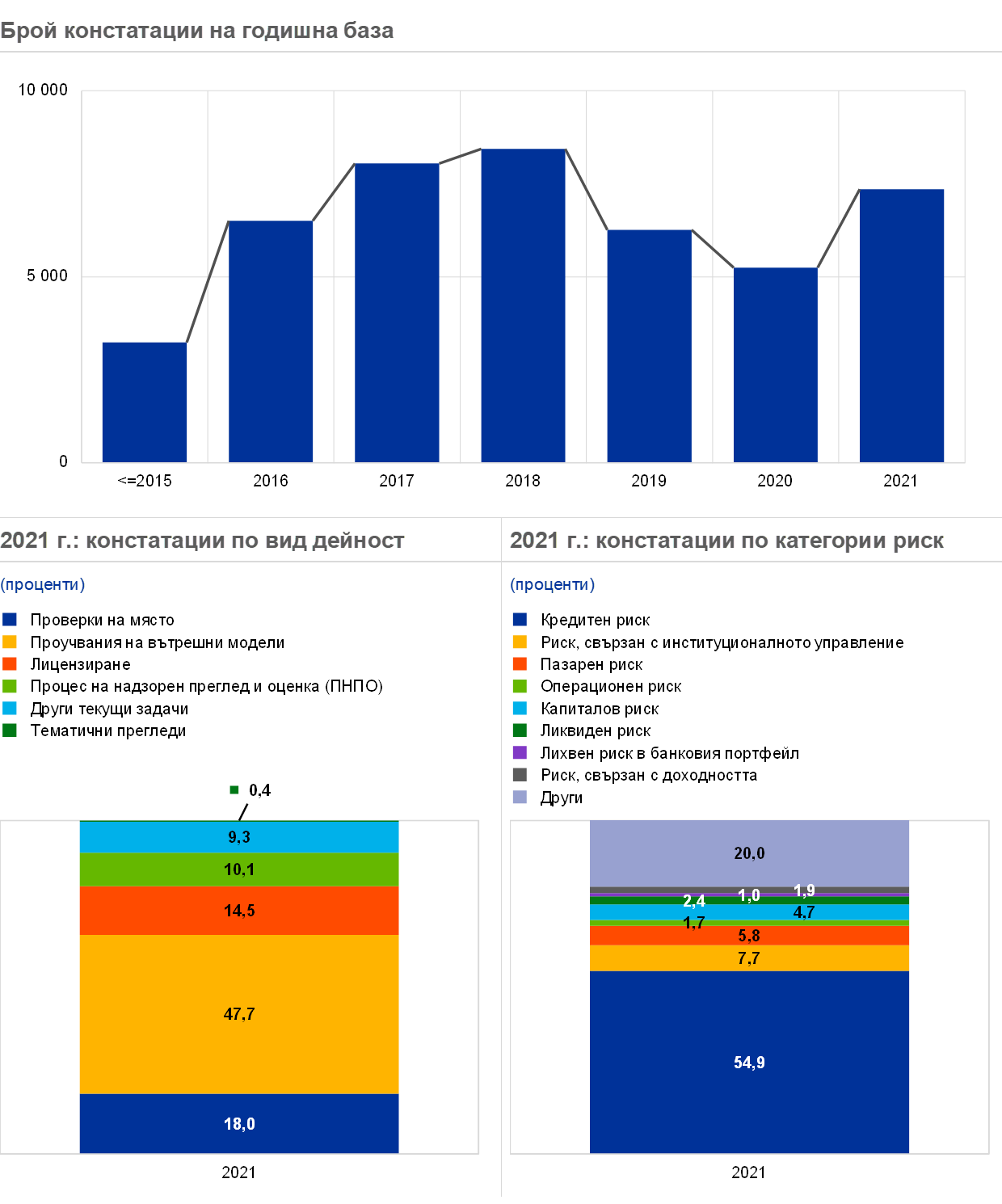

Надзорни констатации

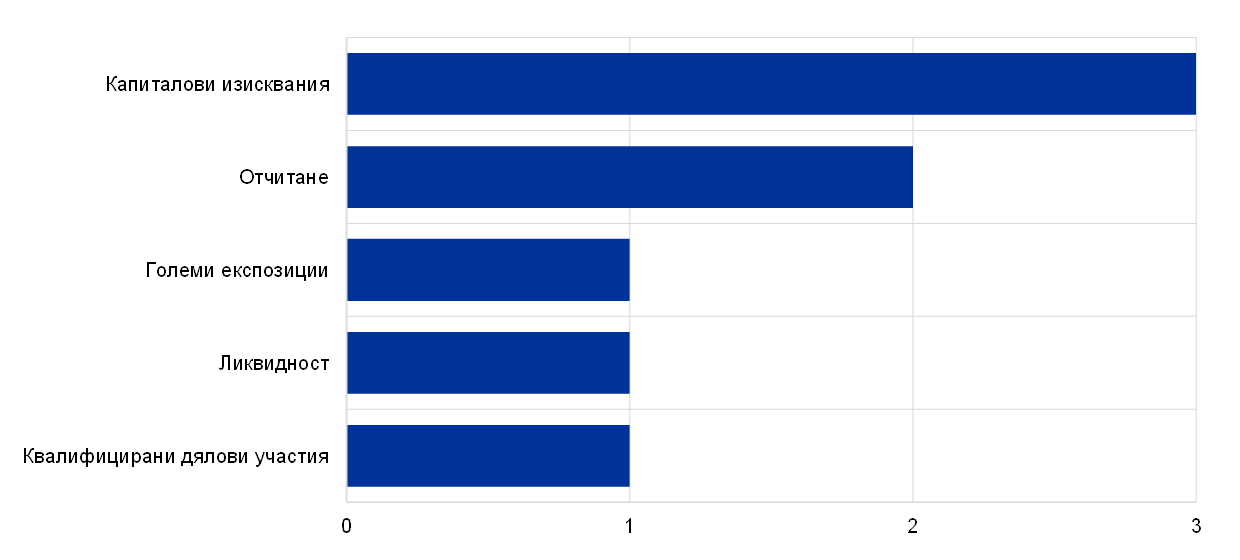

Надзорните констатации са сред най-важните резултати от редовната надзорна дейност. Те отразяват недостатъците, които банките трябва да поправят. Задължение на СНЕ е да проследяват какво предприемат банките вследствие на тези констатации. Към 29 декември 2021 г. общият брой констатации се е увеличил в сравнение с 2020 г., достигайки равнище, сходно с това преди пандемията. Това се дължи главно на частичното възобновяване на проверките на място и на проучванията на вътрешни модели[15]. По-голямата част от констатациите бяха резултат от проучвания на вътрешни модели, проверки на място и дейности, свързани с лицензиране. Най-много констатации бяха отчетени в областта на кредитния риск (Графика 15).

Графика 15

Надзорни констатации

Източник: ЕЦБ

Забележки: Извадката включва констатации от всички СНЕ, работещи в банковия надзор (променлива извадка). Не са включени 23 констатации от стари СНЕ. Данните са извлечени към 29 декември.

1.3.2 Надзорни дейности на място

През 2021 г. повечето мисии бяха проведени дистанционно

През 2021 г. пандемията от COVID-19 продължи да оказва значително влияние върху начина на провеждане на проверките на място и проучванията на вътрешни модели. Повечето мисии[16] бяха проведени дистанционно, както и през 2020 г. От октомври 2021 г. по отношение на редица проверки беше възприет хибриден подход, съчетаващ традиционното присъствие на място в офисите на поднадзорното лице с по-силно застъпване на изпитани по време на пандемията схеми на дистанционна работа.

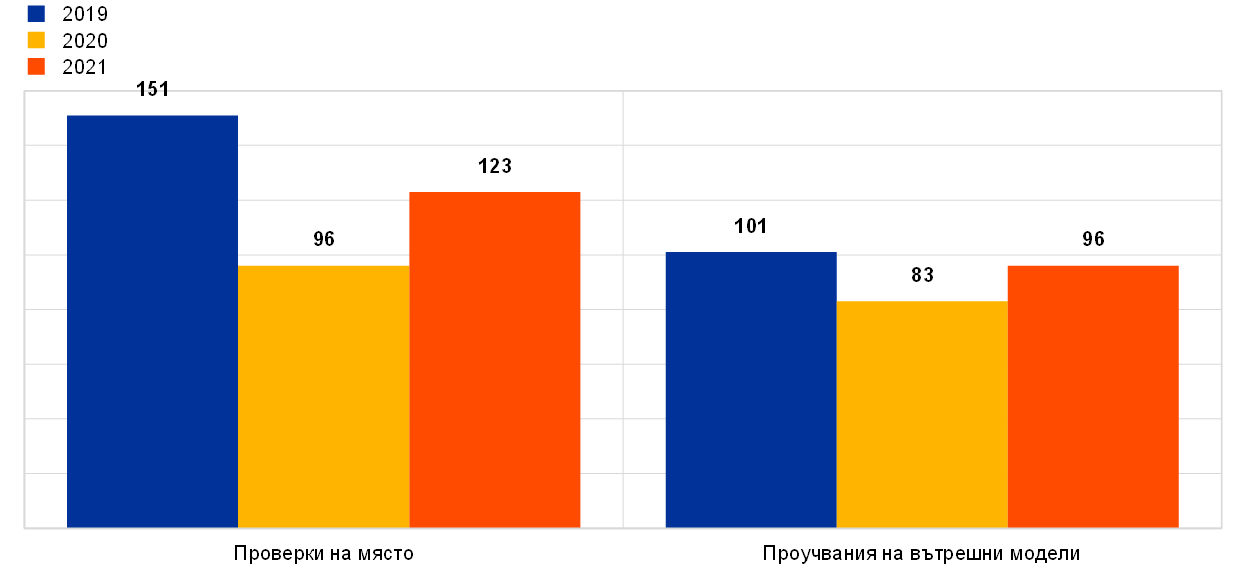

След забавянето през 2020 г. през 2021 г. бяха предприети 123 проверки на място и 96 проучвания на вътрешни модели. Този брой бе близък до нивата от преди пандемията (Графика 16)[17].

Що се отнася до проверките на място, продължава да се прилага кампанийният подход от предходните години[18], в допълнение към специфичните за всяка банка проверки на място, поискани от СНЕ. В съответствие с надзорните приоритети за 2021 г. основните кампании, започнати от ЕЦБ, включваха: i) кампания за търговските недвижими имоти, в която се оценяваше качеството на експозициите на банките към този сектор чрез критичен анализ на оценките на обезпеченията; ii) кампания за големите МСП/корпоративни предприятия, която беше съсредоточена върху управлението, наблюдението и контрола на мерките за подпомагане, предоставени в отговор на кризата; iii) кампания за портфейлите в детайли, в която бе направен преглед на рамките на банките за формиране на провизии съгласно МСФО 9; iv) кампания за пазарен риск по отношение на риска, свързан с оценяването; v) кампания за ИТ и киберсигурнст; vi) кампания за вътрешния анализ на адекватността на капитала (ВААК); и vii) кампания за бизнес модела и рентабилността.

Що се отнася до проучванията на вътрешни модели, основните теми през 2021 г. засягаха въвеждането на нови регулаторни разпоредби на ЕБО с временно допускане на модели в контекста на Брекзит и последващи действия по целевия преглед на вътрешни модели (ЦПВМ). Освен това за първи път през 2021 г. беше възприет нов подход за дистанционни проучвания при по‑малко съществени или по-малко сложни искания за промени в моделите; тези проучвания бяха много целенасочени и оценката по тях не отнемаше много ресурси.

Графика 16

Проверки на място и проучвания на вътрешни модели, предприети през 2019 г., 2020 г. и 2021 г.

(брой проучвания)

Източник: Банков надзор в ЕЦБ

През 2021 г. банковият надзор в ЕЦБ започна да изпитва нови подходи за допълване на модела на проверки на място

Макар да се запазва първостепенното значение на мисиите на място, при постепенното завръщане към нормални условия на функциониране ще бъдат усвоени ценните поуки и добрите практики от времето на пандемията що се отнася до вариантите за дистанционна работа. За тази цел банковият надзор в ЕЦБ започна да проучва възможности за допълване на традиционния модел на проверки на място, включвайки хибридни методи на работа, които могат да подобрят цялостната ефективност, бързина и устойчивост на проверките, запазвайки същевременно тяхната изчерпателност, взискателност и високо качество. Тези методи имат за цел също така да ограничат въздействието на проучванията върху околната среда, като същевременно стимулират сътрудничеството на трансгранични[19] и смесени екипи[20] и по този начин задълбочават интеграцията в целия европейски банков надзор и подпомагат многообразието и приобщаването.

1.3.2.1 Основни констатации от проверките на място

Следващият анализ представя обзор на най-критично важните констатации от проверките на място[21].

Кредитен риск

В контекста на пандемията от COVID-19 проверките на място за кредитен риск бяха основно провеждани дистанционно и бяха съсредоточени върху качествения аспект. Целта им беше да се оцени стабилността на управлението и контрола на кредитния риск, както и прилагането на мерките за подпомагане. В извадката, разгледана за този анализ, само ограничен брой проверки се основаваха на по-скоро количествен подход, съсредоточен върху преглед на кредитните досиета; това доведе до допълнителни прекласификации на експозиции в размер на 855 млн. евро и до допълнителни провизии в размер на 1 млрд. евро.

През 2021 г. проверките, посветени на кредитния риск, откроиха следните важни слабости в начина, по който банките провеждат и наблюдават ключови процеси във връзка с кредитния риск в условията на пандемия.

- Подценяване на очакваните кредитни загуби: надценяване на обезпеченията и неподходящо изчисляване на очакваните кредитни загуби поради недостатъци в оценката на основни параметри.

- Генериране и отпускане на кредити: слаби мерки за контрол на допустимостта при предоставянето на облекчения във връзка с COVID‑19.

- Неправилно класифициране на длъжниците: недостатъци в оценката на финансовите затруднения, водещи до класифициране като вероятност за неплащане и преструктуриране и до определяне като етап 2 по МСФО 9.

- Незадоволителен процес на наблюдение: недостатъчно наблюдение на кредитния риск от страна на ръководните органи на поднадзорните банки и недостатъци в приспособяването на системите за ранно предупреждение и на рейтинговите модели към условията, свързани с COVID-19, и към държавните мерки за подкрепа.

Вътрешно управление

Най-критичните констатации[22] разкриха недостатъци в следните области на институционалното управление:

- Звена за вътрешен контрол (включително за нормативно съответствие, управление на риска и вътрешен одит): тежки недостатъци в състоянието, ресурсите и обхвата на дейност на всички звена за вътрешен контрол.

- Обобщаване на данните за рисковете и отчитане на рискове: недостатъчно задълбочено докладване на управлението на рискове и слабости в архитектурата на данните и ИТ инфраструктурата.

- Възлагане на външни изпълнители: незадоволителна оценка на риска при вземането на решения за възлагане на дейности на външни изпълнители и недостатъци при изпълнението и проследяването на възложените на външни изпълнители услуги, особено по отношение на ИТ услугите.

- Корпоративна структура и организация: слаба институционална култура по отношение на поемането на риск, недостатъци в рамките за вътрешен контрол и недостатъчни човешки и технически ресурси.

Пазарен риск

Кампанията за пазарен риск по отношение на риска, свързан с оценяването, приключи през 2021 г. Тази тригодишна инициатива имаше за цел да се създадат условия на равнопоставеност за банките въз основа на обща методология и да се осигурят системни последващи действия по констатациите от мисиите на място. Основните слабости, установени през 2021 г., бяха свързани с оценяването на справедливата стойност и допълнителните корекции на стойността (недостатъчно застъпване на независима проверка на цените, незадоволителни методологии за йерархията на справедливата стойност и допълнителни корекции на стойността, неподходящи практики за признаване на печалбата в ден 1). Недостатъци бяха установени и в управлението на пазарните данни, осигуряващо надеждна информация за оценката.

Риск в областта на информационните технологии

През 2021 г. в центъра на вниманието при проверките на място, свързани с ИТ риска, беше киберсигурността. Повечето от констатациите с висока степен на сериозност бяха свързани с недостатъци в:

- управлението на киберсигурността на банките при установяване на потенциални киберзаплахи и рискове и поддържане на точен списък на всички ИТ активи;

- начина, по който банките предпазват своите ИТ активи и осигуряват достатъчно обучение за повишаване на осведомеността на своите служители в областта на киберсигурността;

- капацитета на банките за възстановяване, след като функционирането им е било нарушено от киберинциденти.

Регулаторен капитал и ВААК

Основните констатации относно регулаторния капитал (Стълб I) бяха свързани с: i) подценяване на рисковопретеглените активи в резултат на неправилно причисляване на класове експозиции; ii) използване на недопустими обезпечения за техники за редуциране на кредитния риск; и iii) ниско качество на данните (например за признаване на гаранции). Освен това бяха установени редица слабости в рамката за контрол, като например ограничен капацитет за идентифициране на неправилно използване на рискови тегла за рискове по Стълб I.

Най-значимите проблеми, идентифицирани в посветените на ВААК проверки, включват: i) вътрешни методологии за количествено определяне (например за кредитен риск, пазарен риск или пенсионен риск); ii) определението на вътрешния капитал; iii) неправилно конструиране и степен на тежест на неблагоприятните сценарии; и iv) непълнота на процеса на капиталово планиране.

Лихвен риск в банковия портфейл (ЛРБП)

Повечето критични констатации бяха свързани със слабости в обхвата и идентифицирането на риска при ЛРБП и недостатъци на плана за одит на звената за управление на ЛРБП, както и на измерването и наблюдението на ЛРБП. Беше установено, че допусканията при моделирането на поведението, функциите за валидиране на моделите и системите от лимити са особено незадоволителни или неподходящи.

Операционен риск

Най-сериозните констатации бяха свързани с управлението на операционните рискове, с недостатъци в процесите на наблюдение на операционния риск и с незадоволителни оценки на качеството на данните за операционния риск, с предотвратяването на рискове и с корективните действия при събития, водещи до операционен риск.

Ликвиден риск

По-голямата част от констатациите с висока степен на тежест бяха свързани със слабости, установени в рамката за стрес тестове (сценарии на стрес тестовете с недостатъчно покритие на всички съществени източници на ликвиден риск, ограничено използване на обратни стрес тестове и недостатъчно консервативни действия за редуциране) и в измерването и наблюдението на риска (недостатъци при определянето на вътрешните лимити).

Бизнес модели и рентабилност

Най-критичните констатации бяха свързани с недостатъци в разпределението на приходите, разходите и капитала (което изкривява картината на рентабилността на различните направления на дейност), както и с анализа на чувствителността на финансовите прогнози (например ограничен капацитет за предвиждане на промени в основни двигатели на риска като например цена на кредитите).

1.3.2.2 Основни теми на проучванията на вътрешни модели

През април 2021 г. ЕЦБ публикува резултатите от ЦПВМ[23], чиято цел беше да се направи оценка дали използваните от значимите институции вътрешни модели за Стълб I са подходящи от гледна точка на нормативните изисквания и дали резултатите им са надеждни и съпоставими.